Pensionsnivåer och pensionsavgiften

– analyser på hundra års sikt

Betänkande av Pensionsavgiftsutredningen

Stockholm 2025

SOU och Ds finns på regeringen.se under Rättsliga dokument.

Svara på remiss – hur och varför

Statsrådsberedningen, SB PM 2021:1.

Information för dem som ska svara på remiss finns tillgänglig på regeringen.se/remisser.

Layout: Kommittéservice, Regeringskansliet

Omslag: Elanders Sverige AB

Tryck och remisshantering: Elanders Sverige AB, Stockholm 2025

ISBN 978-91-525-1215-9 (tryck)

ISBN 978-91-525-1216-6 (pdf)

ISSN 0375-250X

Till statsrådet Anna Tenje

Regeringen beslutade den 29 februari 2024 att tillkalla en särskild utredare med uppdrag att analysera avgiftsnivån i det allmänna in- komstgrundade pensionssystemet. Regeringen beslutade samtidigt om direktiv för utredningen (dir. 2024:29). Till särskild utredare för- ordnades den 27 mars docent Lisa Laun. Den 14 november samma år kom tilläggsdirektivet 2024:109.

Som experter i utredningen förordnades den 25 september 2024 pensionsekonom Dan Adolphson Björck, analytiker Daniel Hallberg, docent Johannes Hagen och dåvarande analysavdelningschef Ole Settergren. Som sakkunniga utsågs ämnesråd Christina Enegren, departementssekreterare Ida Karlsson, ämnesråd Helena Kristiansson- Torp och ämnesråd Kristian Örnelius.

Som sekreterare i utredningen förordnades från och med 20 maj Per-Olof Robling och från och med 21 maj Erik Ferm. Från och med 2 september 2024 till 3 mars 2025 anställdes Tomas Ekerby som sekreterare i utredningen. Under perioden 7 oktober till 20 decem- ber anställdes Kristin Kirs som sekreterare i utredningen. Från och med 17 oktober 2024 utsågs Aliki Cavelier Bizas till biträdande sekre- terare. Som huvudsekreterare i utredningen förordnades från och med 24 juni Linnea Wikmark Kreuger.

Utredningen har antagit namnet Pensionsavgiftsutredningen (S 2024:04) och överlämnar härmed betänkandet Pensionsnivåer och pensionsavgiften – analyser på hundra års sikt, där vi redovisar uppdraget att analysera om den nuvarande avgiften är på rätt nivå för att upprätthålla pensionsnivåerna. Uppdraget är härmed slutfört.

Stockholm i april 2025

Lisa Laun

Linnea Wikmark Kreuger

Erik Ferm

Per-Olof Robling

Kristin Kirs

Tomas Ekerby

Aliki Cavelier Bizas

Sammanfattning

Utredningens uppdrag

Enligt kommittédirektiven har utredningen haft i uppdrag att ana- lysera om den nuvarande pensionsavgiften är på rätt nivå för att upp- rätthålla pensionsnivåerna. I analysen ska hänsyn tas till förekomsten av kompletterande tjänstepension, samt övriga inkomster och skatter. Hänsyn ska också tas till att de pensionsrelaterade åldersgränserna höjs, samt till det arbete som pågår kring en utdelning av överskott i inkomstpensionssystemet.

Utredningen har valt att besvara uppdraget genom att analysera två frågor:

•Är avgiften på rätt nivå för att upprätthålla pensionsnivåerna enligt de intentioner som uttrycktes vid införandet av det nu- varande pensionssystemet?

•Är avgiften på rätt nivå för att upprätthålla nuvarande pensions- nivåer i framtiden?

För att besvara den första frågeställningen har utredningen gått igenom förarbetena inför reformeringen av pensionssystemet och analyserat vad som uttrycktes i form av intentioner. Utredningen har i analysen även beskrivit den bild av pensionssystemets utma- ningar som förekommit i debatten och i tidigare studier. Hur pen- sionsnivåerna utvecklats fram till i dag har utredningen analyserat genom litteraturstudier av tidigare genomförda analyser tillsammans med egna systemanalyser. Systemanalyserna är gjorda med Pensions- myndighetens typfallsmodell och kan likställas med den typ av be- räkningar som gjordes i förarbetena till reformeringen av pensions- systemet. Pensionsnivåernas förväntade framtida utveckling har analyserats genom egna systemanalyser och med analyser för en

11

Sammanfattning |

SOU 2025:41 |

simulerad framtida befolkning. Analyserna för en simulerad framtida befolkning är gjorda i mikrosimuleringsmodellen SESIM.

Grunden till utredningens analyser

Betänkandet inleds med analyser av förarbeten och tidigare studier. Utredningen redogör för reformeringen av pensionssystemet, med ett skifte från det förmånsbaserade ATP-systemet till det nuvarande avgiftsbaserade pensionssystemet. Syftet bakom reformeringen var att skapa ett mer finansiellt hållbart system, med en fast avgift och ett delningstal som skulle anpassa utbetalda pensioner till utveck- lingen av medellivslängden. Vid en eventuell justering av pensions- avgifterna bör dessa motiv till det nuvarande systemet tas i beaktande. Vad gäller de ambitioner om pensionsnivåer som uttalades då systemets grundlades så befästes de, som utredningen visar, med en lång rad villkor och beting. De ambitioner som i debatten ibland ut- målas som utfästelser tänkta att upprätthållas för hela befolkningen, är enligt utredningens bedömning snarare tänkta att visa hur systemet

var tänkt att leverera för en typperson som följer givna villkor. Utredningen har valt att analysera i vilken utsträckning systemet

levererar, historiskt och i framtiden, för denna typperson. Dessa analyser kallas för systemanalyser. För att svara på om befolkningens pensionsnivåer upprätthålls utifrån dagens nivå har utredningen gjort analyser för en simulerad framtida befolkning, tänkt att så långt som möjligt spegla verkligheten. Dessa analyser kallas för befolknings- analyser.

Utredningen konstaterar att den riktålder som gäller framåt inte fullt ut kompenserar för en ökad medellivslängd. Vi analyserar därför även scenarion med fullt livslängdsjusterade pensionsåldrar.

Utredningens bedömning av pensionsnivåerna

Flera orsaker till fallande pensionsnivåer fram till i dag. Tidigare stu- dier av pensionssystemets historiska utveckling samt utredningens systemanalyser visar att kompensationsgraderna i den allmänna pen- sionen har minskat sedan införandet av det nuvarande systemet.

Denna utveckling har främst drivits av ökade delningstal vid pensio- nering, på grund av ökad medellivslängd i kombination med en sakta

SOU 2025:41 |

Sammanfattning |

sjunkande medelpensioneringsålder, men också av utfasningen av ATP-systemet. Samtidigt visar de tidigare studierna att pensionä- rernas totala inkomster inte har försämrats. Särskilt god har utveck- lingen varit för yngre pensionärer. En viktig förklaring till de ökade disponibla inkomsterna är ökade tjänstepensioner, men även ökade arbetsinkomster, ökade kapitalinkomster och lägre skatter för pen- sionärer har haft betydelse. Ökade disponibla inkomster kan ha bi- dragit till att medelpensioneringsåldern inte höjts, med lägre allmänna pensioner som följd.

Lagstiftarens ambition för pensionsnivåerna nås med reservation. Utredningens genomgång av förarbetena till det nuvarande pensions- systemet visar att ambitionen var en kompensationsgrad för allmän pension på cirka 56 procent av bruttoinkomsten för en person med genomsnittlig livsinkomst, vid oförändrad medellivslängd. System- analysen visar att pensionsnivån för den allmänna pensionen kommer att öka tack vare riktåldern och hållas relativt stabil i framtiden, med en förväntad kompensationsgrad på 51–53 procent från 2026.

Även om kompensationsgraden ökar genom riktåldern, når den inte helt upp till den ursprungliga ambitionen. Lagstiftaren avsåg att nivån skulle uppnås vid en fullt livslängdsjusterad pensionsålder, vilket är högre än riktåldern. Ambitionen nås vid denna fullt livs- längdsjusterade pensionsålder. Det är upp till lagstiftaren att bestäm- ma om ambitionen framöver ska baseras på riktåldern eller en fullt livslängdsjusterad pensionsålder.

Tjänstepensionen förväntades kompensera den allmänna pensio- nens kompensationsgrad med ytterligare 10 procentenheter. Utred- ningen konstaterar att tjänstepensionen har nått upp till denna för- väntan och förväntas ge betydligt mer än vad som ursprungligen antogs. Detta gör att den totala pensionen, bestående av allmän pension och tjänstepension, uppnår lagstiftarens förväntningar vid pensionering vid riktålder.

Den allmänna pensionens nivåer för befolkningen förväntas sjunka jämfört med den generella inkomstutvecklingen. Analyserna av befolk- ningens framtida pensioner ger en delvis annan bild än system- analysen. Befolkningsanalysen använder andra antaganden om pen- sionsåldrar och garantipension för att bättre spegla den förväntade utvecklingen på lång sikt.

Enligt utredningen kommer pensionärernas inkomster i fasta priser att stiga, vilket innebär högre köpkraft än för dagens pensio-

Sammanfattning |

SOU 2025:41 |

närer. Denna utveckling drivs av historisk inkomsttillväxt och pro- gnoser om fortsatt real inkomsttillväxt, samt avkastning på premie- pensionen och tjänstepensioner.

På lång sikt kommer framtidens pensionärer sannolikt att jäm- föra sin levnadsstandard med omgivningens snarare än med tidigare generationer. Mätt i fasta inkomster sjunker den allmänna pensionen för pensionärskollektivet som helhet. Att så sker förklaras särskilt av utfasningen av ATP-systemet fram till cirka 2040 och långsammare tillväxt av garantipensionen.

I befolkningsanalysen antas att den genomsnittliga pensions- åldern i befolkningen inte kommer att öka i samma takt som rikt- åldern. Om pensionsåldern i befolkningen i stället justeras fullt ut efter medellivslängden, stabiliseras den allmänna pensionen för män men fortsätter att sjunka för kvinnor på grund av högre förekomst av garantipension.

Den totala pensionens nivåer för befolkningen upprätthålls. Ana- lysen med en simulerad befolkning visar att de totala pensionerna för pensionärskollektivet som helhet upprätthålls i framtiden, tack vare ökade tjänstepensionsavsättningar som kompenserar för den minskade allmänna pensionen.

För personer med låga livsinkomster, som har mindre andel

tjänstepension och är beroende av garantipension, kommer de totala pensionsinkomsterna att sjunka i relation till inkomsttillväxten i den arbetande befolkningen. Däremot förväntas de totala pensions- inkomsterna öka för personer med högre livsinkomster än medianen, eftersom tjänstepensionen utgör en stor andel av deras totala pension och dess avkastning förväntas överstiga inkomstutvecklingen.

Utredningens centrala iakttagelser

Pensionsåldern är avgörande för om pensionsnivåerna för den allmänna pensionen upprätthålls eller inte. Utredningens systemanalyser indi- kerar att kompensationsgraden för allmän pension kan upprätthållas utifrån en pensionering vid riktålder och utifrån en överavkastning på premiepensionen. Inkomstpensionen förväntas dock minska något eftersom riktåldern inte är fullt livslängdsjusterad. Befolk- ningsanalysen visar att en högre pensionsålder än riktåldern krävs

SOU 2025:41 |

Sammanfattning |

för att upprätthålla de allmänna pensionerna för pensionärskollek- tivet som helhet.

Det är svårt att kompensera för ökade delningstal och längre tid som pensionär med en höjd pensionsavgift utan att höja pensions- åldern. Utredningen betonar därför vikten av ett fortsatt arbete med åtgärder för ett förlängt arbetsliv och högre pensionsåldrar.

Grundskyddet och premiepensionen spelar stor roll för utvecklingen. De tidigare studierna såväl som utredningens analyser visar att grund- skyddets nivå spelar en avgörande roll för nivån på den allmänna pensionen. Lagstiftningen är utformad så att pensionsnivåerna för de som har garantipension inte fullt ut ska upprätthållas i förhållande till den generella inkomstutvecklingen. För att pensionsnivåerna för grupper som är beroende av grundskyddet inte ska halka efter den generella inkomstutvecklingen är åtgärder från lagstiftaren nöd- vändiga.

Premiepensionens avkastning förväntas överträffa inkomstutveck- lingen och har historiskt bidragit till att upprätthålla pensionsnivåerna. Premiepensionens ökade andel av den allmänna pensionen kommer att leda till större exponering på aktiemarknaden, vilket innebär ökad volatilitet och spridning i pensionsutfall.

Förhållandet mellan allmän pension och tjänstepension behöver

beaktas. Andelen arbetstagare med tjänstepension har ökat över tid. Flera förmånsbestämda tjänstepensioner har övergått till avgifts- bestämda, och dessa är fortfarande under infasning. Avsättningarna till tjänstepensionen har också ökat.

Utredningen visar att tjänstepensionens nivå har upprätthållits bättre än den allmänna pensionen och förväntas utgöra 20 procent av tidigare arbetsinkomst i framtiden. Det finns dock stor spridning beroende på avtal och intjänandeår, samt en exponering mot aktie- marknaden. Tjänstepensionens ökade betydelse kan därför leda till större variation i pensionsutfall.

Ökade tjänstepensioner kan minska drivkrafterna till arbete och möjliggöra tidigare pensionsuttag. Lagstiftaren bör beakta tjänste- pensionens samverkan med den allmänna pensionen och inte besluta om den allmänna pensionen i ett vakuum. Ansvarsfördelningen mellan staten och parterna påverkar lagstiftarens förmåga att påverka män- niskors pensionsbeslut och pensionsnivåer.

En avgiftshöjning förändrar inga trender i pensionsnivån. Att höja pensionsavgiften från 17,21 procent till 18,5 procent av bruttoinkoms-

Sammanfattning |

SOU 2025:41 |

ten har en marginell effekt på pensionsnivåerna i närtid. Den fulla effekten märks först efter ett helt yrkesliv med den högre avgiften, vilket på lång sikt kan höja den allmänna pensionen med cirka 7 pro- cent i genomsnitt. Effekten på pensionsnivåerna är lägre för personer med låga livsinkomster som har mer garantipension i sin allmänna pension. Den procentuella effekten på den totala pensionen är också lägre för personer med höga livsinkomster eftersom deras pension i större utsträckning utgörs av tjänstepensioner.

En avgiftshöjning avviker från den ursprungliga tanken om sta- bila avgiftsnivåer och kan skapa generationsorättvisa om den kom- bineras med andra åtgärder för snabbare effekt på pensionsnivåerna. En avgiftshöjning höjer pensionsnivåerna, men kan inte som ensam åtgärd upprätthålla dem över tid. Pensionsåldern är fortfarande av- görande för att upprätthålla pensionsnivåerna på lång sikt.

Utredningens sammantagna bedömning

Är avgiften på rätt nivå för att upprätthålla pensionsnivåerna enligt intentionerna vid införandet av det nuvarande pensionssystemet?

Trots att kompensationsgraden för allmän pension ökar genom riktåldern, når den inte helt upp till den ursprungliga ambitionen. Lagstiftaren avsåg att nivån skulle uppnås vid en högre, fullt livs- längdsjusterad pensionsålder. Pensionsnivåerna med nuvarande pen- sionsavgifter lever upp till lagstiftarens ambition ur detta perspektiv. Utredningen anser att det är upp till lagstiftaren att bestämma om ambitionen för den allmänna pensionen ska baseras på riktåldern eller en fullt livslängdsjusterad pensionsålder. Högre avsättningar till tjänstepension har bidragit till att den totala pensionen med nu- varande pensionsavgifter når upp till ambitionen vid pensionering vid riktålder.

Är avgiften på rätt nivå för att upprätthålla nuvarande pensionsnivåer i framtiden?

Utredningens analyser visar att frågan om huruvida pensions- avgiften är på rätt nivå för att upprätthålla nuvarande pensionsnivåer inte kan besvaras entydigt eftersom det beror på hur pensionsnivåerna definieras. Pensionärernas inkomster i fasta priser förväntas stiga, vilket kan tolkas som att avgiften är på rätt nivå. Om pensionsinkomsterna för hela pensionärskollektivet jämförs med den generella inkomst-

SOU 2025:41 |

Sammanfattning |

utvecklingen bland den förvärvsaktiva befolkningen, förväntas den all- männa pensionen sjunka, vilket kan tolkas som att avgiften är otillräck- lig. Om hänsyn tas till tjänstepensioner upprätthålls den totala pen- sionen relativt den generella inkomstutvecklingen, vilket kan tolkas som att de totala avgifterna är på rätt nivå. För personer med låga in- komster och stor andel garantipension förväntas dock även den totala pensionen minska över tid.

Pensionsnivåerna inom den allmänna pensionen sjunker inte på grund av avgiftens storlek, och dessa trender kan inte motverkas av en engångsjustering av pensionsavgiften. Högre avgift ger på sikt högre pensioner, men pensionsåldrarna behöver i större utsträckning öka i takt med medellivslängden för att upprätthålla den allmänna pensionen.

1Utredningsuppdraget och dess genomförande

I detta kapitel redogör vi för utredningens uppdrag, utredningens tolkning av detta uppdrag, utredningens arbete samt betänkandets disposition.

1.1Uppdraget

Regeringen beslutade den 29 februari 2024 att ge en särskild utredare i uppdrag att analysera avgiftsnivån i det allmänna inkomstgrundade pensionssystemet. Enligt utredningens direktiv (dir. 2024:29) ska utredaren:

•analysera om den nuvarande avgiften är på rätt nivå för att upp- rätthålla pensionsnivåerna,

•i analysen ta hänsyn till förekomsten av kompletterande tjänste- pension, och

•i analysen ta hänsyn till att de pensionsrelaterade åldersgränserna höjs.

Utöver pensionsnivåerna poängteras i direktivet att pensionärernas övriga inkomster och skatter också är viktiga för en komplett analys. Vidare konstateras att utredningen ska förhålla sig till det pågående arbetet med ett eventuellt framtida införande av utdelning av över- skott i inkomstpensionssystemet, en så kallad gas.

Bakgrunden till uppdraget är pensionsöverenskommelsen från 2017 (Pensionsgruppen 2017-12-14) där det anges att avgiftsnivån ska analyseras. I direktivet noteras att någon överenskommelse om att faktiskt höja avgiften inte finns men att den justering av avgiften

19

Utredningsuppdraget och dess genomförande |

SOU 2025:41 |

som särskilt diskuterats är en höjning av avgiften från 17,21 till 18,5 procent av bruttoinkomsten.

1.2Utredningens tolkning av uppdraget

Utredningen har valt att besvara uppdraget genom att analysera två frågor:

1.Är avgiften på rätt nivå för att upprätthålla pensionsnivåerna enligt de intentioner som uttrycktes vid införandet av det nu- varande pensionssystemet?

2.Är avgiften på rätt nivå för att upprätthålla nuvarande pensions- nivåer i framtiden?

För att besvara dessa frågor genomför vi två typer av analyser. I den första analysen utgår vi från ett systemperspektiv och analyserar hur pensionssystemet som sådant har levererat, och kommer leverera, för typfall i olika årskullar givet samma antaganden i övrigt. Denna ana- lys kan direkt jämföras med de analyser som genomfördes, och in- tentioner som uttrycktes, i förarbetena till 1990-talets pensions- reform. I den andra analysen tar vi avstamp i nuläget och analyserar även hur pensionsnivåerna för en simulerad befolkning förväntas ut- vecklas i framtiden, givet prognoser och antaganden om framtida regelverk, demografi och makroekonomi.

För att kunna besvara de två frågorna krävs att vi bestämmer hur pensionsnivåerna ska mätas. För att tolka vad det kan innebära att upprätthålla pensionsnivåerna undersöker vi intentionerna inför re- formeringen av pensionssystemet och går igenom pensionsdebatten och tidigare studier av pensionärernas ekonomi.

För den första frågan, huruvida avgiften är på rätt nivå för att upprätthålla pensionsnivåerna enligt intentionerna vid införandet av det nuvarande pensionssystemet, har utredningen valt att utvär- dera pensionsnivåerna i termer av kompensationsgrader, som jäm- för inkomsten som pensionär med inkomsten före pensionering. Motivet till det är att de få ambitioner om pensionsnivåer som ut- trycktes i förarbetena till 1990-talets pensionsreform gjordes i ter- mer av kompensationsgrader.

SOU 2025:41 |

Utredningsuppdraget och dess genomförande |

För den andra frågan, huruvida avgiften är på rätt nivå för att upp- rätthålla nuvarande pensionsnivåer i framtiden, används flera mått på pensionsnivåer. Utöver kompensationsgrader studeras utveck- lingen av pensionsinkomster i förhållande till prisutvecklingen och den generella inkomstutvecklingen, samt det så kallade respektavstån- det som beskriver hur det inkomstgrundade pensionssystemet leve- rerar i förhållande till grundskyddet. Syftet är att ge en bred och ny- anserad bild av pensionärernas ekonomiska situation.

Utredningen tolkar uppdraget som att huvudfokus ska ligga på allmän pension och tjänstepension. För att ta hänsyn till andra in- komster och skatter analyseras även inkomstmått som inkluderar dessa, såsom individuell disponibel inkomst.

Vidare kommer utredningen ta hänsyn till att de pensionsrelate- rade åldersgränserna höjs genom att i analyserna utgå från att pen- sionsbeteendet i olika utsträckning anpassas till riktåldern.

I de fall en avgiftsjustering analyseras kommer detta göras för en höjning av avgiften från 17,21 till 18,5 procent av bruttoinkomsten.

För att ta hänsyn till det pågående arbetet med ett eventuellt fram- tida införande av överskottsutdelning i inkomstpensionssystemet kommer effekten av ett sådant system analyseras tillsammans med en avgiftshöjning.

1.3Arbetet

Utredningens arbete påbörjades i maj 2024 och har inom sekreta- riatet bedrivits på sedvanligt sätt.

Kommittén har under arbetets gång anordnat möten med arbets- marknadens parter, och då träffat representanter från LO, TCO, Saco, Svenskt Näringsliv, samt förhandlingsorganet PTK.

Ett möte har även arrangerats med pensionärsorganisationerna PRO, SKPF Pensionärerna, SPF Seniorerna och RPG – Riksför- bundet PensionärsGemenskap.

Sammanlagt har kommittén hållit ordinarie möten för expert- gruppen vid tre tillfällen. Utöver detta har utredningen även haft enskilda möten och kontakter med expertgruppen.

Under arbetets gång har kommittén redovisat sitt arbete för Pensionsgruppen vid två tillfällen.

Utredningsuppdraget och dess genomförande |

SOU 2025:41 |

Utredningen har fortlöpande hållit Socialdepartementet under- rättat om arbetet.

1.4Betänkandets disposition

Betänkandet är disponerat på följande sätt.

I kapitel 1 redogörs för utredningens uppdrag och dess genom- förande.

I kapitel 2 beskrivs det svenska pensionssystemet inklusive en beskrivning av avgifterna i dagens pensionssystem.

I kapitel 3 beskrivs den offentliga debatten om pensionsnivåerna samt resultaten från ett antal tidigare studier av pensionärernas ekonomi.

I kapitel 4 beskrivs utredningens tolkning av vad det innebär att upprätthålla pensionsnivåerna och vilka pensionsnivåer som utlova- des när dagens pensionssystem infördes. Vidare innehåller kapitlet en beskrivning över hur pensionsavgifterna skulle kunna höjas samt konsekvenser av en sådan höjning. Efter det följer en diskussion om pensionsåldrarnas betydelse för pensionsnivåerna och vad en över- skottsutdelning i pensionssystemet skulle innebära. Avslutningsvis redogörs för ett antal utgångspunkter och antaganden för utredningens analyser.

I kapitel 5 analyseras pensionsnivåerna för olika typfall från ett systemperspektiv med hjälp av Pensionsmyndighetens Typfalls- modell. Kapitlet handlar om hur systemet i sig har levererat histo- riskt och hur det i prognos kommer att leverera i framtiden.

I kapitel 6 analyseras pensionsnivåerna för en framtida simulerad befolkning med hjälp av mikrosimuleringsmodellen SESIM.

I kapitel 7 redovisas utredningens slutsatser.

2 Det svenska pensionssystemet

Detta kapitel inleds med en beskrivning av några centrala avvägan- den i ett pensionssystem. Sedan redogörs kortfattat för de tidigare allmänna pensionssystemen och framväxten av det nuvarande pen- sionssystemet. Därefter följer beskrivningar av dagens allmänna pen- sionssystem, tjänstepensionerna och skatter relaterade till pensioner. I ett sista avsnitt beskrivs utvecklingen av de totala pensionsavsätt- ningarna.

2.1Några centrala avväganden i ett pensionssystem

Varje lagstiftare som ska utforma ett pensionssystem ställs inför en rad avväganden. Detta avsnitt belyser några av dessa avväganden som knyter an till utredningens uppdrag.

Ansvarsfördelningen mellan staten, arbetsgivarna och individen

Ålderspension kan ses som en omfördelning av resurser, inkomst och konsumtion över en persons livscykel och är i grunden en för- säkring mot ålderdom. Ett sätt att åstadkomma en sådan omfördel- ning är att en person sparar själv till sin egen pension under arbets- livet för att sedan förbruka den uppbyggda förmögenheten under tiden som pensionär. Eftersom ingen vet hur länge man kommer att leva finns det risk för att sparandet blir för högt eller inte räcker till. De flesta människor ogillar risk för negativa utfall, vilket kan undvikas genom att ålderspension organiseras som en försäkring så att kapital som tillhör personer som dör tidigare än genomsnittet fördelas till personer som lever längre än genomsnittet. Att en pen- sionsförsäkring också ska vara obligatorisk kan motiveras med att det undviker problem med moturval, som innebär att personer med

23

Det svenska pensionssystemet |

SOU 2025:41 |

låg risk avstår från att teckna försäkringen och att försäkringen där- för blir så dyr att den inte går att upprätthålla. En offentlig pensions- försäkring kan vidare motiveras av att beslutsfattare har preferenser för omfördelning eller vill motverka ett för lågt sparande till pen- sionen som kan leda till ekonomisk utsatthet. Ett för lågt sparande kan i sin tur bero på att personer har svårt att förutse vilka behov de kommer att ha långt fram i tiden, eller att de värderar konsum- tion i dag mycket högre än konsumtion i framtiden.

I Sverige går majoriteten av alla pensionsavgifter till det allmänna pensionssystemet som staten förvaltar. Utöver detta finns tjänste- pensioner som tillhandahålls av arbetsgivarna och är kopplade till en persons anställning. De innebär extra avsättningar oavsett inkomst- nivå, men försäkrar också inkomster över intjänandetaket i det all- männa systemet. Slutligen finns privat pensionssparande som indivi- den själv ansvarar för. Att spara till pensionen innebär att man ger upp konsumtion under sitt arbetsliv för att konsumera under tiden som pensionär. Vad som är en rimlig nivå på sparandet varierar mellan individer beroende på vilka preferenser man har. Det obligatoriska, offentliga ålderspensionssystemet säkerställer en lägsta nivå på spa- randet till pensionen. Detta sparande kan sedan kompletteras med tjänstepension, som till stor del är obligatorisk men inte offentlig, och privat sparande, som är frivilligt. Ansvarsfördelningen mellan det allmänna pensionssystemet, tjänstepensionerna och privat spa- rande är inte tydligt uttalat i Sverige. Tjänstepensionerna har ökat i betydelse, särskilt efter reformeringen av det allmänna pensions- systemet på 1990-talet. Samtidigt har avdragsrätten för privat pen- sionssparande till stor del tagits bort.

Även om det främsta syftet med obligatoriska pensionsförsäk- ringar är att undvika ett för lågt sparande, kan det också finnas en risk för översparande till pensionen. Om det uppstår en oro över framtida pensioner kan personer som egentligen hade varit nöjda med sin framtida pension lockas att spara mer och därigenom avstå från konsumtion under sitt arbetsliv i onödan. Om systemet där- emot levererar en pension som vissa personer anser vara för låg kan ett eget sparande utöver det fördelningsbaserade systemet och even- tuell tjänstepension vara en bra investering. Det kan också finnas ett översparande om de obligatoriska systemen blir överfinansierade, så att avgiften blir högre än vad som krävs eller pensionen lägre än vad avgiften räcker till. Tjänstepensioner som till stor del är obliga-

SOU 2025:41 |

Det svenska pensionssystemet |

toriska för enskilda arbetstagare bidrar också till en risk för över- sparande. Det kan i sin tur leda till en inkomsteffekt mot tidigare pensionering, för att personer helt enkelt har råd att gå i pension.

Det senare är ett exempel på moralisk risk – att en persons beteende påverkas av att den täcks av en försäkring.

Förmånsbestämt eller avgiftsbestämt pensionssystem

Det tidigare allmänna pensionssystemet i Sverige, ATP-systemet, var ett så kallat förmånsbestämt system (på engelska ”defined benefit”). Det innebär att förmånen är bestämd på förhand, det vill säga att en viss pensionsutbetalning utlovas vid pensionering men att avgiften till pensionssystemet kan behöva förändras för att uppnå den utlovade förmånen. Därmed finns ingen direkt koppling mellan avgiften en pensionssparare betalar in till systemet och den pension som senare betalas ut. Olika generationer kan få betala olika avgifter för att få ut samma pension, vilket kan leda till en orättvisa mellan generationer.

Det nuvarande allmänna pensionssystemet är ett avgiftsbestämt system (på engelska ”defined contribution” ).1 Det betyder att pen- sionen bestäms av hur mycket avgifter en person har betalat in till systemet. Lagstiftaren kan inte utlova en viss nivå av slutlönen i pen- sion i ett avgiftsbestämt system eftersom det är de inbetalda avgif- terna som avgör pensionens storlek.

Skillnaderna i hur ett förmånsbestämt respektive avgiftsbestämt system är uppbyggt medför konsekvenser för vilken roll avgiften spe- lar och vilka pensioner som kan utlovas. Ett förmånsbestämt system blir mer förutsägbart för pensionsspararna när det gäller vilka pen- sionsutbetalningar de kommer att få vid pensionering. Däremot blir systemet mindre förutsägbart vad gäller vilka avgifter som kommer att behövas under inbetalningstiden och hur avgiftsförändringar ska finansieras. Ett avgiftsbestämt system blir mer förutsägbart för pen- sionsspararna när det gäller inbetalningar, men mindre förutsägbart vad gäller utbetalningar.

1Inom tjänstepensioner kallas detta ofta för ett premiebestämt system, där en försäkrings- premie fyller samma roll som pensionsavgiften i det allmänna systemet.

Det svenska pensionssystemet |

SOU 2025:41 |

Fonderat eller ofonderat pensionssystem

Ett pensionssystem kan organiseras så att de inbetalda avgifterna förvaltas, kollektivt eller individuellt, vilket kallas för ett fonderat pensionssystem (eller premiereservsystem). I ett fonderat pensions- system ska det finnas utpekade tillgångar för de pensioner som ut- lovats. I ett individuellt fonderat system kommer pensionen direkt från det personliga kontot. Det nuvarande pensionssystemet inne- håller en mindre fonderad del, premiepensionen. Många tjänstepen- sioner är också fonderade.

I ett ofonderat pensionssystem – ett fördelningssystem (på eng- elska ”pay-as-you-go”-system) – betalar dagens pensionssparare in avgifter som går direkt till pensionsutbetalningarna för de som är pensionärer. De framtida pensionerna saknar därmed fondering och bygger i stället på ett generationskontrakt där varje generation tar ansvar för försörjningen för den äldre generationen för att sedan själva åtnjuta samma fördelar när de blir gamla. För att ett sådant system ska ingjuta förtroende måste det finnas en tilltro till att systemet kla- rar av att leverera över en längre tid så att generationskontraktet kan upprätthållas. Det nuvarande pensionssystemets största del, inkomst- pensionen, är ett sådant fördelningssystem, liksom det tidigare ATP- systemet.

2.2Framväxten av det nuvarande pensionssystemet

I detta avsnitt redogörs översiktligt för det svenska pensionssystemets historia och framväxten av det reformerade pensionssystemet. Syftet är att ge en bakgrund till varför det nuvarande pensionssystemet ser ut som det gör, men också att beskriva ATP-systemet, som fort- farande är under utfasning vad gäller pensionsutbetalningar och där- med påverkar pensionsnivåerna.

2.2.1De första allmänna pensionssystemen och ATP-systemet

En allmän pension infördes redan i januari 1914 i Sverige och var en pension bestående av tre delar: en skattefinansierad invaliditetspen- sion som beviljades om den sökande var oförmögen att arbeta, en

SOU 2025:41 |

Det svenska pensionssystemet |

obligatorisk avgiftsfinansierad ålderspension samt en frivillig ålders- pension. Invaliditetspensionen hade inget krav på ålderdom utan kunde beviljas till alla över 15 år som bedömdes vara oförmögna att arbeta. Pensionsåldern för ålderspensionen var satt till 67 år medan medellivslängden vid tidpunkten var mellan 55 och 60 år.

Den obligatoriska ålderspensionen omfattade alla mellan 16 och

66 år med undantag för de som redan hade en pension via sin anställ- ning. Tjänstepensioner som var knutna till yrket hade funnits sedan 1800-talet för statsanställda (inom militären ända sedan 1600-talet), och en rad andra avtal och förmåner kopplade till anställningen hade därefter vuxit fram. Det innebar att flera yrkesgrupper inte behövde betala avgiften till den obligatoriska ålderspensionen, och även hustrun till den som hade en tjänstepension friades från den annars obligatoriska avgiften. Det fanns även möjlighet att ansöka om av- giftsfrihet från kungen om man kunde visa att man hade en tjänste- pension eller privat pension som tryggade inkomsten som pensio- när. Utbetalningarna från den obligatoriska ålderspensionen berodde på hur mycket som betalats in av den enskilde men det fanns ett be- loppstak (Svärdman, 2023, s. 62 ff.).

I den frivilliga ålderspensionsförsäkringen kunde alla över 15 år välja att spara till sin pension, även de som inte omfattades av den obligatoriska ålderspensionen. År 1917 togs den lägre åldersgränsen bort och försäkringen var öppen för nya inbetalningar ända fram till 1981. Den yngsta som har ett sparande i den frivilliga ålderspen- sionsförsäkringen är född 1980 och har följaktligen inte gått i pen- sion ännu.

Under 1920-talet följde en ekonomisk depression och hög arbets- löshet. Pensionsbeloppen som utbetalades räckte inte till och en reformering av den allmänna pensionen ansågs nödvändig. En ut- redning tillsattes 1928 som kom att ligga till grund för reformer som beslutades under mitten av 1930-talet (Elmér, 1960). Ett nytt pensionssystem med en grundpension som kallades folkpension infördes 1937 med syfte att förbättra pensionsnivåerna. Systemet var i huvudsak ett fördelningssystem, men viss fondering fanns kvar. Pensionsnivåerna ansågs dock fortsatt vara för låga eftersom många behövde kompletteringar från fattigvården. En ny pensionsreform beslutades 1946, och infördes två år senare, som medförde att folk- pensionen höjdes och behovet av fattigvård kraftigt minskade. Den ekonomiska standarden för pensionärerna var fortfarande låg, men

Det svenska pensionssystemet |

SOU 2025:41 |

folkpensionen kom nu att omfatta alla som bodde i Sverige och var över 67 år. Den tidigare kopplingen mellan pensionsspararens av- gifter och ersättningen från pensionssystemet försvann helt i och med 1948 års folkpension.

Under 1950-talet blev frågan om en allmän tilläggspension allt- mer aktuell. Motiven var flera, men framför allt handlade det om en önskan att förbättra ekonomin för de äldre samt att stora grupper i samhället, främst privatanställda arbetare, saknade avtalsreglerad tilläggspension (tjänstepension). En pensionsutredning tillsattes som 1955 lämnade sitt betänkande om en allmän pensionsförsäk- ring (SOU 1955:32), men det fanns ingen enighet i utredningens förslag. År 1956 tillsattes den Allmänna pensionsberedningen som presenterade betänkandet Förbättrad pensionering (SOU 1957:7) redan året därpå, där de lämnade tre olika förslag till lösning på pensionsfrågan. Den 13 oktober 1957 folkomröstades om de tre förslagen, men inget av dem fick absolut majoritet. Regeringen utgick dock från det förslag som fått flest röster och lämnade ut- ifrån detta ett principförslag (prop. 1958:55 - a).

Principförslaget handlade om att införa en lagfäst tilläggspen- sion och en folkpension. Riksdagen antog med vissa ändringar för- slaget i propositionen om folkpension, men förslaget om tilläggs- pension avslogs av andra kammaren med ett fåtal rösters övervikt, vilket ledde till nyval i andra kammaren. Nyvalet skedde i juni 1958 och utifrån valresultatet återupptogs arbetet med att utforma lag- förslaget till en ny pensionsreform. En ny proposition lades fram (prop. 1959:100) om att införa en försäkring om allmän tilläggs- pension (ATP). Denna gång antog riksdagen förslaget, dock med endast en rösts marginal i andra kammaren, och lagen om försäk- ring för allmän tilläggspension trädde i kraft 1 januari 1960. Genom lagen (1962:381) om allmän försäkring samordnades folk- och till- läggspensionen samtidigt som samtliga pensionsförmåner koppla- des till prisbasbeloppet för att behålla sin köpkraft.

I samband med ATP-systemet skapades också den allmänna pen- sionsfonden, AP-fonden. Skälen till AP-fonden var i huvudsak två. Dels befarades en minskning av långsiktigt privat sparande när pen- sionsspararna i högre grad kunde förlita sig på en allmän pension och AP-fonden skulle kompensera för detta bortfall i privat sparande, dels ansågs det behövas fonderas medel för att kunna jämna ut finan- sieringen av ATP-systemet och få en buffert vid tillfälliga under-

SOU 2025:41 |

Det svenska pensionssystemet |

skott (prop. 1959:100). AP-fonden hade flera olika fondstyrelser som år 2001 ombildades till sex AP-fonder: första-fjärde och sjätte AP-fonden som förvaltar inkomstpensionens buffertkapital och sjunde AP-fonden som förvaltar premiepensionen. De fem AP- fonderna som förvaltar inkomstpensionens buffertkapital ska från 2026 slås ihop till tre.

2.2.2Vägen till ett reformerat pensionssystem

Grunden för utvecklingen i ATP-systemet och balansen i den offent- liga sektorns ekonomi var en god tillväxt i Sveriges ekonomi och ett högt sparande (SOU 1990:76, s. 39). Allt eftersom fler och fler pen- sionärer blev berättigade till ATP och nytillkommande pensionärer hade fler intjänandeår och högre ATP-poäng än tidigare årskullar så ökade kostnaderna för ATP-systemet. De ökade kostnaderna kunde finansieras genom höjda arbetsgivaravgifter och skatter samtidigt som den arbetande befolkningen kunde ta del av ökade reallöner. Från och med mitten av 1970-talet försämrades dock förutsättningarna. Statens budgetunderskott ökade snabbt och tillväxten i samhället minskade.

Under 1980-talet insåg regering och riksdag att ATP-systemet inom en snar framtid inte längre skulle vara finansiellt hållbart och att en reformering behövde ske. Sysselsättningen hade hållits uppe med offentliga medel vilket inte längre sågs som en framkomlig väg (SOU 1990:76 s. 60). Vidare befarade man en lägre tillväxt i sam- hället efter år 2000 i förhållande till tidigare decennier på grund av en långsammare tillväxt av befolkningen i förvärvsaktiv ålder och fler pensionärer, bland annat som en följd av ökad medellivslängd. Med oförändrade pensionsregler skulle pensionsavgiften behöva höjas, med minskade reallöneökningar, eller till och med reala löne- minskningar, som följd. Om avgiften skulle hållas oförändrad skulle i stället pensionsutbetalningarna behöva sänkas. Regeringen konsta- terade att ATP-systemets kostnader och belastning på de förvärvs- aktiva var oförutsebara och okontrollerbara. Vidare såg de risker för negativa effekter på människors arbetsutbud och att pensions- systemet kunde vara hämmande för framtida ekonomisk tillväxt. Bland annat lyftes det svaga sambandet mellan förvärvsinkomster

Det svenska pensionssystemet |

SOU 2025:41 |

och pensioner som ett problem och att detta ledde till osystema- tiska och (i vissa fall) oönskade omfördelningseffekter i samhället.

En parlamentarisk kommitté, Pensionsberedningen, bildades 1984 och i december 1990 lämnade de sitt slutbetänkande Allmän pen- sion (SOU 1990:76). Betänkandet var en genomgående analys av problemen med ATP-systemet och innehöll flera olika förslag, men kommittén kunde inte enas om ett gemensamt slutgiltigt förslag.

I november 1991 tillsatte regeringen en arbetsgrupp med uppgift att ta fram förslag till ett nytt pensionssystem utifrån Pensionsbered- ningens betänkande (SOU 1990:76) och de inkomna remissvaren.

Arbetsgruppen antog namnet Pensionsarbetsgruppen och leddes av statsrådet Bo Könberg. Syftet med arbetsgruppens arbete var att trygga finansieringen till morgondagens pensionärer och få till regler för pensionssystemet som uppfattades som rimliga av både pensio- närer och förvärvsaktiva. En grundläggande princip var att ta sikte på morgondagens pensionärer och inte på de som var pensionärer vid själva tidpunkten för reformeringen. En annan utgångspunkt var att förändringarna inte i betydande grad skulle påverka de per- soner som redan var pensionärer eller de som gick i pension under åren närmast efter att de nya reglerna trätt i kraft. De nya reglerna i pensionssystemet skulle gälla fullt ut först på lång sikt. Pensions- beredningen uttryckte att det var angeläget att sambandet mellan avgifterna och pensionerna stärktes, vilket också uttrycktes av majo- riteten av remissinstanserna.

I direktiven uttrycktes också att förslagen om ett nytt pensions- system borde ta hänsyn till de utgångspunkter som fanns i 1991 års finansplaner och propositionen Inriktningen av den ekonomiska poli- tiken (prop. 1991/92:38), vilket kortfattat handlade om att utgångs- punkterna för pensionssystemet skulle vara långsiktig stabilitet, be- hovet av ett högre långsiktigt sparande och stimulans till ökat arbete.

Pensionsarbetsgruppen redovisade 1992 promemorian Ett refor- merat pensionssystem – bakgrund, principer och skiss (Ds 1992:89). Även här var budskapet att pensionssystemet borde reformeras så att sambandet stärktes mellan inbetalda pensionsavgifter och utbetalda pensioner. Man hoppades att pensionsavgiften till mindre del skulle komma att betraktas som en skatt och mer som ett obligatoriskt sparande. Samtidigt poängterades att detta i sig inte enbart förvän- tades öka hushållens sparande. I ATP-systemet var pensionsavgif- terna i praktiken en skatt för de med inkomster över taket samt för

SOU 2025:41 |

Det svenska pensionssystemet |

dem som arbetade många år. Dessa grupper skulle få tillgodoräkna sig mer av de avgifter de betalade in i det reformerade systemet och därmed få drivkrafter till att minska sitt privata sparande. Andra per- soner som tjänat på ATP-systemet, till exempel de med få år med för- värvsinkomst, skulle i stället få ökade drivkrafter till att spara mer själva i och med det reformerade systemet. I vilken riktning netto- effekterna på hushållens sparande förväntades gå gick inte att på för- hand avgöra.

I september 1993 fick Pensionsarbetsgruppen ett tilläggsdirektiv (dir. 1993:108) som innebar att de skulle lämna förslag om en suc- cessiv höjning av pensionsåldern till 66 år. Någon sådan successiv höjning av pensionsåldern genomfördes dock inte till följd av be- tänkandet.

I februari 1994 redovisade Pensionsarbetsgruppen sitt slutbetän- kande Reformerat pensionssystem (SOU 1994:20) och i juni samma år fattade riksdagen ett principbeslut med riktlinjer för att införa den nya pensionsöverenskommelsen Reformering av det allmänna pensions- systemet (prop. 1993/94:250; bet. 1993/94:SfU24; rskr. 1993/94:439), Det skulle dock dröja till 1998 innan beslut fattades om att införa de förändringar som föreslagits. I regeringens proposition Inkomst- grundad pension, m.m. (prop. 1997/98:151) följde förslagen från Pensionsarbetsgruppen och princippropositionen avseende hur den pensionsgrundande inkomsten skulle definieras och nivån för pen- sionsavgifterna. I propositionen lämnades också förslag till lag om statliga ålderspensionsavgifter, en ny finansieringsordning för de allmänna pensionerna och en ny struktur för de sociala avgifterna. Regeringen lämnade förslagen om garantipensionen och hur grund- skyddet i det reformerade pensionssystemet skulle utformas i en egen proposition Garantipension m.m. (prop. 1997/98:152).

Riksdagen godkände regeringens båda förslag i juni 1998 (bet. 1997/98:SfU13; protokoll 1997/98:120). De nya reglerna för det reformerade pensionssystemet trädde i kraft den 1 januari 1999 avseende intjänandet till pensionen medan reglerna för utbetal- ningarna trädde i kraft i januari 2001. Regelverket för garantipen- sionen trädde i kraft först 2003 tillsammans med lagen (2001:853) om äldreförsörjningsstöd (prop. 2000/01:136) och lagen (2001:761) om bostadstillägg till pensionärer med flera (prop. 2000/01:140).

Det svenska pensionssystemet |

SOU 2025:41 |

2.2.3Syftet med reformeringen

Syftet med reformeringen av det allmänna pensionssystemet som beslutades 1998 var först och främst att skapa ett finansiellt hållbart system. När ATP-systemet infördes 1960 hade tillväxten varit god; de tio åren dessförinnan hade BNP i genomsnitt ökat med 3,4 pro- cent per år i fasta priser. Under 1990-talet var det ekonomiska läget ett annat än när systemet infördes. Svensk BNP hade under åren 1990–1993 fallit med 3 procent per år och arbetslösheten stigit från 1,7 till drygt 8 procent. Den depreciering av kronan som skett hade dock skapat goda möjligheter för en ökad export som förväntades bidra till återhämtningen av ekonomin. Kostnaderna för ATP-syste- met och folkpensionen uppgick under 1993 till 11,4 procent (13,0 pro- cent om det kommunala bostadstillägget inkluderades) av den totala lönesumman (SOU 1994:20, s. 30). Samlat låg alla utgifter för all- männa pensioner på cirka 30 procent av lönesumman (ibid., s. 44).

För att undvika de finansiella riskerna som det gamla pensions- systemet led av beslutades att det nuvarande pensionssystemet skulle vara avgiftsbestämt, så att staten inte längre stod för garantin om en viss nivå på pensionsutbetalningarna. Dessutom infördes en ”broms” i systemet i form av en balansering, som innebar att pensionsutbetal- ningarna minskade när skulderna i systemet översteg tillgångarna (se avsnitt 2.4.2).

Det fanns också en medvetenhet gällande den ökande medellivs- längden och de utmaningar som det innebar för pensionssystemet. En åldrande befolkning kombinerat med en lägre befolkningstillväxt kräver antingen högre avgifter, lägre pensionsnivåer eller ett förlängt arbetsliv utifrån hur pensionssystemet är konstruerat. Lagstiftaren lade därför stor vikt vid att uttagsåldern för pension skulle anpassas till en ökande livslängd om pensionärerna ville behålla samma pen- sionsnivåer som tidigare generationer. Detta tydliggjordes bland annat genom införandet av ett delningstal, som knöt pensionsutbetalningarna till den förväntade livslängden för varje årskull (se avsnitt 2.4.2). Delningstalet skulle automatiskt ge lägre pensionsutbetalningar vid samma pensioneringsålder om medellivslängden steg. Förväntan var att individer, utifrån den pensionsprognos de mottog varje år, skulle fatta beslut för att motverka detta genom att välja att gå i pension senare (SOU 1994:20, s. 334 f. och s. 513). Det fanns alltså en hög

SOU 2025:41 |

Det svenska pensionssystemet |

tilltro till att individer var ekonomiskt rationella och valfriheten värderades högt.

Utöver detta ville man rätta till de anomalier som identifierats i det gamla systemet. Det tidigare ATP-systemet innebar till exem- pel att sent inträde på arbetsmarknaden och höga inkomstökningar blev mer gynnsamt för pensionen än tidigt inträde på arbetsmarkna- den med genomsnittliga inkomstökningar. ATP-systemet byggde på en inkomstbortfallsprincip, som innebar att pensionen skulle mot- svara en viss nivå av pensionärernas inkomst innan pensionsinträ- det. Pensionen beräknades utifrån de 15 bästa inkomståren, och reducerades vid färre än 30 år med ATP-poäng. Ett arbetsliv längre än 30 år behövde med andra ord inte betyda att pensionen ökade.

I det reformerade systemet beräknas pensionen utifrån intjänad pen- sion under hela yrkeslivet. Eftersom alla inkomster, upp till ett tak, under livet är pensionsgrundande finns en livsinkomstprincip, som innebär att hela livets inkomster speglas i storleken på den inkomst- grundade pensionen. Lagstiftaren pekade också på en generations- orättvisa i ATP-systemet där yngre generationer i allt högre grad finansierade äldre generationers pensioner, på grund av kontinuer- ligt ökande avgifter.

I remissvaren på Pensionsberedningens betänkande (SOU 1990:76) förespråkade de flesta remissinstanserna som yttrade sig i frågan en indexering av pensionerna som följer den samhällsekonomiska ut- vecklingen. Endast ett fåtal förespråkade att behålla den prisindexer- ing som användes för ATP och folkpensionen. Det som infördes var en inkomstindexering av pensionsbehållningen under intjänande- tiden och en följsamhetsindexering av pensionerna under utbetal- ning, det vill säga inkomstindexering minus en förskottsränta (se avsnitt 2.4.2). Bakom förskottsräntans konstruktion fanns en idé hos lagstiftarna att pensionärer föredrar en något högre pension i början av pensionärslivet även om det innebär något lägre pension längre fram än vad de annars hade fått. Nivån på förskottsräntan sattes i syfte att ge en stabil köpkraft över tid även om pensionen under åren som pensionär indexeras upp lägre än lönerna (Pensions- myndigheten, 2021a). En annan orsak till utformningen var en vilja att pensioner från det nya och gamla pensionssystemet skulle indexe- ras med samma index, och då var det angeläget att indexeringen inte skulle förändra ATP-pensionernas värde. Folkpension och ATP var utformade för att indexeras med prisutvecklingen. Utformningen

Det svenska pensionssystemet |

SOU 2025:41 |

med en inkomstindexering med förskottsränta möjliggjorde en över- gång till att grunda indexeringen på inkomsternas utveckling, utan att förändra det förväntade värdet på den vid tidpunkten mycket stora ATP- och folkpensionsskulden.

För att värna om stabiliteten i systemet bildades den så kallade Pensionsgruppen. Pensionsgruppen bestod av de partier som ställde sig bakom Pensionsöverenskommelsen.2 Gruppen sammanträder regelbundet och har i uppgift att värna pensionsöverenskommelsen och att vårda pensionsreformen och dess grundläggande principer.

2.2.4Utformningen av pensionsavgifterna

Avgifterna till det reformerade pensionssystemet beslutades till 18,5 procent av den pensionsgrundande inkomsten. Hur den pen- sionsgrundande inkomsten skulle definieras och hur stora pensions- avgifterna skulle vara följde förslagen som Pensionsarbetsgruppen lämnade i sitt betänkande Reformerat pensionssystem (SOU 1994:20):

Till ålderspensionssystemet skall tas ut avgift om 18,5 procent av pen- sionsgrundande inkomster m.m. Pensionsrätt kommer alltså att intjänas varje år med ett belopp som motsvarar denna avgift. Med denna avgifts- nivå kommer en person med drygt 40 intjänandeår att med dagens medel- livslängd få runt 60 procent av medelinkomsten i årlig pension. (s. 207)

Nivån för avgiften sattes utifrån den pension i förhållande till för- värvsinkomsterna under arbetslivet som systemet syftade till att ge (prop. 1997/98:151). I propositionen uttrycktes också att avgiften som beslutades skulle gälla på lång sikt och inte behöva höjas av demografiska skäl (prop. 1997/98:151, s. 161). Vidare uttrycktes i betänkandet från Pensionsarbetsgruppen att pensionsavgifter endast skulle tas ut på inkomster som ger pensionsrätter. För inkomster över intjänandetaket ansågs att en särskild avgift, i praktiken en skatt, i stället skulle tas ut och föras över till statsbudgeten, men att denna särskilda avgift skulle vara hälften av pensionsavgiften (SOU 1994:20).

2Detta var: Socialdemokraterna, Moderaterna, Centerpartiet, Kristdemokraterna och Folk- partiet (numera Liberalerna). Vänsterpartiet och Ny Demokrati ställde sig inte bakom överens- kommelsen och ingick därför inte heller i gruppen. Miljöpartiet och Sverigedemokraterna har fått plats i riksdagen efter att överenskommelsen nåddes och var därför ursprungligen inte en del av gruppen. Då Miljöpartiet satt i regeringen under 2014 till 2021 så var de med i gruppen, men fick lämna gruppen då de återgick till ett oppositionsparti. Sedan 2023 är alla riksdags- partier representerade i gruppen.

SOU 2025:41 |

Det svenska pensionssystemet |

Denna särskilda avgift skulle användas för att finansiera grundskyd- det inom pensionssystemet.

Det slutliga förslaget i propositionen blev en variant av Pensions- arbetsgruppens ursprungliga förslag där arbetsgivaravgifter tas ut på hela förvärvsinkomsten, medan egenavgiften för enskilda näringsid- kare endast tas ut upp till taket (prop. 1997/98:151, s. 163). Skillna- derna mot Pensionsgruppens förslag var att avgiften över intjänande- taket, eller skatten, blev högre än vad Pensionsarbetsgruppen föreslog, samt att avgifter under och över intjänandetaket inte fick olika namn för att särskilja vad avgifterna går till.

När pensionsavgiften på 18,5 procent av den pensionsgrundande inkomsten infördes stärktes pensionssystemets finansiella ställning samtidigt som statsbudgeten försvagades. Till skillnad från folkpen- sionsavgiften, som tidigare gått till statsbudgeten, gick numera samt- liga ålderspensionsavgifter under intjänandetaket till AP-fonderna. Staten ålades att finansiera garantipensionen samt änke- och förtids- pensionen från ATP-systemet. Dessutom ålades staten att finansiera transfereringssystemens ålderspensionsavgifter samt avgifterna för pensionsgrundande belopp. För att mildra denna nettobelastning på statsbudgeten gjordes en överföring från pensionssystemet till statsbudgeten. Förslaget till hur denna överföring från AP-fonderna till statsbudgeten skulle ske redovisades i promemorian AP-fonden och det reformerade ålderspensionssystemet (Ds 1998:7).

Avgifterna bestämdes alltså utifrån en ambition att en person med dåtidens medellivslängd skulle få runt 60 procent av medel- inkomsten i årlig pension. Pensionsarbetsgruppen uttryckte sam- tidigt att det inte gick att säga något om pensionen i förhållande till slutlönen i generella termer (SOU 1994:20, s. 512). De konstate- rade att kompensationsgraden skulle variera mycket mer i det refor- merade pensionssystemet jämfört med det tidigare ATP-systemet. Detta var en följd av flera olika faktorer, bland annat att samtliga år med intjänande, enligt livsinkomstprincipen, skulle räknas och inte bara de 15 bästa åren. Pensionsgruppen beskrev att en persons pen- sionsnivå skulle bero på hur personens livsinkomst såg ut och på de pensionsavgifter som betalats in år för år (SOU 1994:20, s. 511).

Pensionsarbetsgruppen såg även fördelar med att en del av pen- sionsavgiften betalades av arbetstagaren, till skillnad från ATP-syste- met där samtliga avgifter betalats av arbetsgivaren. Förslaget var där- för att en del av pensionsavgiften skulle betalas av arbetsgivaren och

Det svenska pensionssystemet |

SOU 2025:41 |

en annan del av arbetstagaren. Det fanns en förhoppning att den allmänna pensionsavgiften, som skulle betalas av arbetstagaren, skulle betraktas som en försäkringspremie snarare än en skatt. Man hoppa- des också synliggöra kostnaden för arbetstagaren som ett allmänt pensionssystem innebär (SOU 1994:20).

2.3Det tidigare ATP-systemet

Det allmänna tilläggspensionssystemet (ATP-systemet) som inför- des 1960 var ett förmånsbestämt fördelningssystem som bestod av en folkpension, som utgick till alla, och en inkomstrelaterad allmän tilläggspension (ATP). Från och med 1969 infördes ett så kallat pen- sionstillskott för dem som hade låg, eller saknade, ATP. Den nor- mala pensionsåldern var 67 år vid införandet, men sänktes till 65 år 1976. Samma år stärktes också möjligheterna till en mer rörlig, tidi- garelagd, pensionsålder genom införandet av delpensionen. Såväl folkpension som ATP gavs i form av ålders-, förtids- och efterlevande- pension (änkepension). I samband med 1990-talets pensionsreform fördes förtidspensionen över från ålderspensionssystemet till sjuk- försäkringen och blev sjuk- och aktivitetsersättning. Änkepensionen var utformad som ett livslångt ekonomiskt stöd för efterlevande kvinnor och är fortfarande i verkan för vissa åldersgrupper genom utfasning av systemet. I beskrivningen av ATP-systemet i detta av- snitt fokuserar vi på ålderspensionen och redogör inte närmare för förtidspension, änkepension eller delpension.

2.3.1Avgifterna till ATP-systemet

Avgifterna till ATP-systemet var uppdelade på en folkpensions- avgift och en ATP-avgift och båda avgifterna var en del av arbets- givaravgiften eller egenavgiften (för företagare med enskild firma). År 1997 var folkpensionsavgiften 5,86 procent och ATP-avgiften 13 procent av lönen för anställda. Folkpensionsavgiften gick till statsbudgeten, men motsvarade inte kostnaderna för samma års folkpensioner. Under 1997 beräknades avgifterna motsvara 62 pro- cent av kostnaderna för folkpensionen medan 38 procent finansie- rades med allmänna skattemedel. Tilläggspensionen var skild från statsbudgeten och ATP-avgifterna gick i stället till AP-fonderna.

SOU 2025:41 |

Det svenska pensionssystemet |

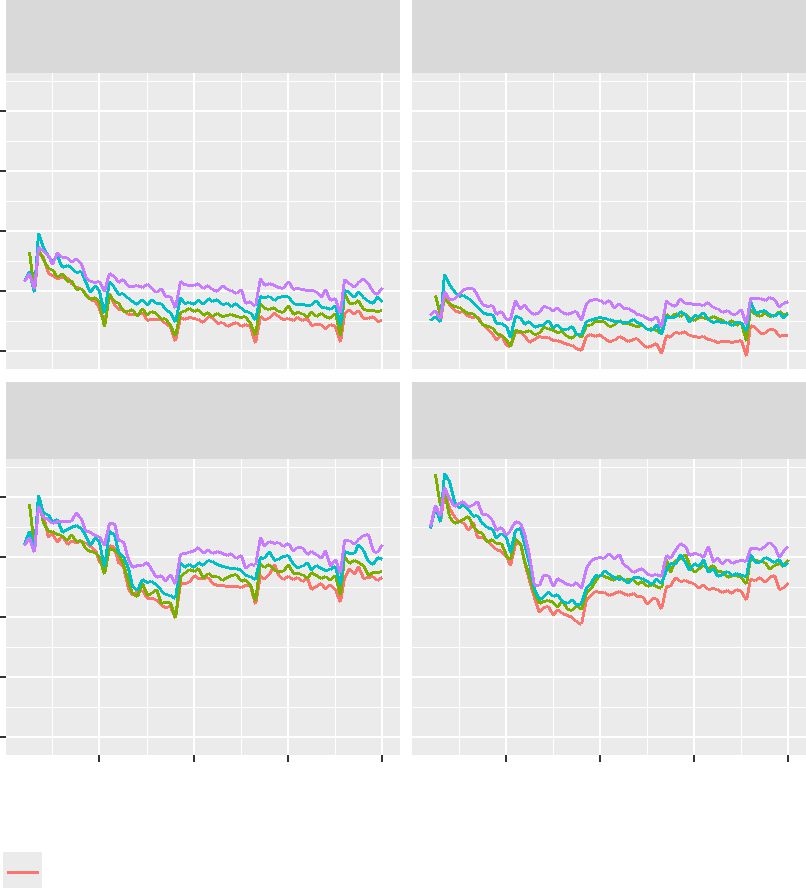

Under 1997 finansierades utbetalningarna för ATP till 71 procent av avgiftsinbetalningarna samma år och till 29 procent av AP-fon- dernas avkastning (prop. 1997/98:151). Avgifterna till både folk- pensionen och tilläggspensionen togs, efter en förändring i början av 1980-talet, ut på hela lönesumman, trots att intjänandet till till- läggspensionen hade ett inkomsttak vid 7,5 prisbasbelopp. En del av ATP-avgiften, den som översteg taket, ansågs därför vara en skatt. Figur 2.1 visar hur avgifterna som arbetsgivare betalade in till ATP- systemet förändrades från 1960 till 1997.

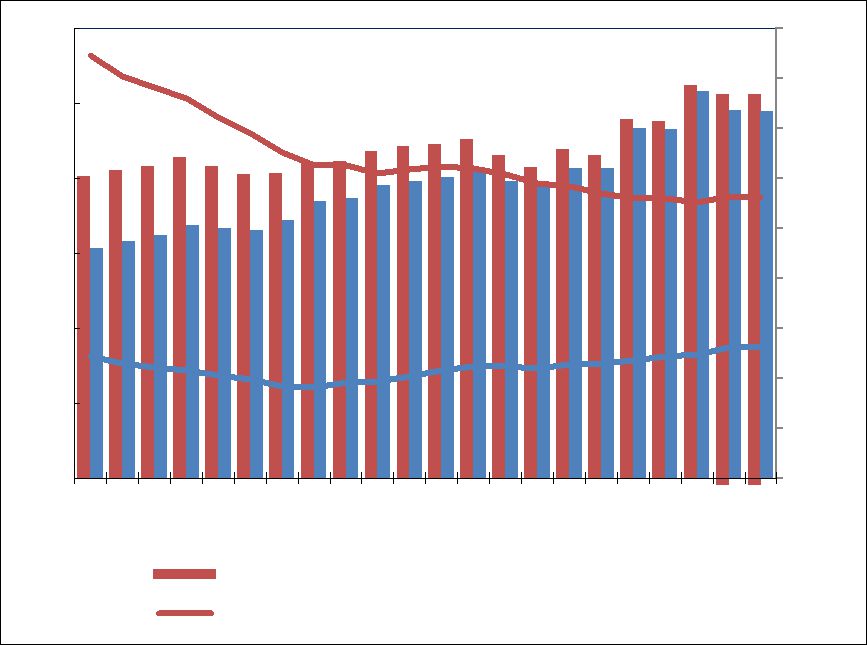

Figur 2.1 Utvecklingen av pensionsavgifterna till ATP-systemet

Procent av bruttolönen

25

20

15

10

5

0

1960 |

1965 |

1970 |

1975 |

1980 |

1985 |

1990 |

1995 |

År

Anm.: Figuren visar avgifterna som betalades in. Utgifterna finansierades även med allmänna skatte - medel och AP-fondens avkastning.

Källa: Pensionsmyndighetens Typfallsmodell.

2.3.2Pensionsförmånerna i ATP-systemet

Pensionsförmånerna i ATP-systemet indexerades utifrån prisbas- beloppet (tidigare basbeloppet), och sedermera det förhöjda pris- basbeloppet. Prisbasbeloppets nivå fastställs varje år av regeringen och har i praktiken, med vissa undantag, följt förändringarna i kon- sumentprisindex. Pensionsförmånerna inom ATP-systemet var på så sätt värdesäkrade i förhållande till den allmänna prisutvecklingen,

Det svenska pensionssystemet |

SOU 2025:41 |

men inte till löneutvecklingen eller den ekonomiska tillväxten i samhället.

I grunden fanns en folkpension för alla försäkrade, vars nivå var oberoende av tidigare inkomster och avgiftsinbetalningar. Full folk- pension uttagen vid 65 års ålder motsvarade 96 procent av ett pris- basbelopp för ensamstående pensionärer och 78,5 procent för gifta. Från och med 1993 krävdes bosättning i Sverige under minst 40 år mellan åldrarna 16 och 64, eller 30 års pensionsgrundande inkomst, för rätten till full folkpension, vilken avräknades proportionerligt vid kortare tid.

Den allmänna tilläggspensionen bestämdes av de ATP-poäng som individen tjänat in under sin yrkesverksamma tid och antal år individen fått ATP-poäng. ATP-poängen för ett visst år utgjordes av den pensionsgrundande inkomsten i prisbasbelopp, med avdrag för ett prisbasbelopp som i princip motsvarade folkpensionen. För att tjäna in ATP-poäng under ett år behövde årsinkomsten uppgå till minst 1 prisbasbelopp och det fanns ett tak för intjänandet vid 7,5 prisbasbelopp. Pensionsgrundande ATP-poäng fick man i första hand från förvärvsarbete, men även genom olika förmåner som ersatte förvärvsinkomst, till exempel sjukpenning, föräldrapenning och arbets- löshetsersättning. ATP-poäng kunde tjänas in mellan 16 och 65 års ålder fram till 1976 och därefter mellan 16 och 64 års ålder. ATP mot- svarade 60 procent av de genomsnittliga ATP-poängen av de 15 bästa åren med pensionspoäng. För att få full ålderspension krävdes 30 år med ATP-poäng. Vid färre intjänandeår räknades ATP ned linjärt med kvoten av de antal år individen hade pensionspoäng och 30.

Storleken på folkpensionen och ATP minskades med en aktuarisk justering för varje månad pensionsuttaget tidigarelades i förhållande till den normala pensionsåldern, och räknades upp för varje månad pensionsuttaget sköts upp. Storleken på den aktuariska justeringen förändrades vid några tillfällen. År 2002 var minskningen 0,5 procent per månad som pensionen togs ut före 65 års ålder och ökningen

0,7 procent för varje månad som pensionsuttaget sköts upp efter 65. År 1969 infördes ett pensionstillskott för de med ingen eller låg

allmän tilläggspension, som avräknades direkt mot ATP. Pensions- tillskottet ökade över tid, och uppgick år 2002 till 56,9 procent av ett prisbasbelopp för den som helt saknade ATP. Pensionsförmånerna inom ATP-systemet var skattepliktiga, men för personer utan ATP utgick ett särskilt grundavdrag som i praktiken gjorde folkpensio-

SOU 2025:41 |

Det svenska pensionssystemet |

nen och pensionstillskottet skattefria. Under ATP-systemet kunde pensionen också kompletteras med de inkomstprövade bostadsstö- den kommunalt bostadstillägg (KBT) och särskilt kommunalt bo- stadstillägg (SKBT) som finansierades med kommunala och statliga skattemedel. Att ansvaret låg hos kommunerna medförde att bostads- tilläggets storlek varierade.

2.4Dagens allmänna pensionssystem

Det nuvarande allmänna pensionssystemet är ett avgiftsbestämt system som grundar sig på de pensionsavgifter som har betalats in under hela arbetslivet. Den inkomstgrundade pensionen som finan- sieras via pensionsavgifterna består av inkomstpension och premie- pension. I likhet med ATP-systemet är inkomstpensionen i huvud- sak ett ofonderat fördelningssystem, medan premiepensionen är fonderad på varje pensionssparares enskilda premiepensionskonto. Det finns också flera fördelningspolitiska inslag i pensionssystemet som är avsteg från livsinkomstprincipen och som finansieras via stats- budgeten, såsom garantipension och inkomstpensionstillägg. Vid sidan om pensionerna finns även tilläggsförmåner i form av bostads- tillägg till pensionärer och äldreförsörjningsstöd, som också är skatte- finansierade.

Det nuvarande pensionssystemet omfattar fullt ut alla födda 1954 eller senare, medan de som är födda 1937 eller tidigare fortfarande fullt ut omfattas av ATP-systemet. Mellangenerationen födda 1938 till 1953 får en kombination av det gamla och nuvarande pensions- systemet genom en tjugondelsinfasning. Födda 1938 får sexton tjugondelar i allmän pension från det gamla ATP-systemet och fyra tjugondelar från det nuvarande, medan födda 1953 får en tjugondel från det gamla och nitton tjugondelar från det nuvarande. För pen- sionärerna i mellangenerationen finns även en garantiregel som inne- bär att om pensionen beräknad enligt de gamla ATP-reglerna, utifrån det intjänande pensionären hade till och med 1994 då principbeslu- tet för pensionsreformen togs, blir högre än pensionen från det nu- varande systemet, med tjugondelsinfasningen, utbetalas mellanskill- naden i form av ett så kallat garantitillägg.

Från och med 2003 ersattes den tidigare folkpensionen, pensions- tillskottet och ATP i det reformerade pensionssystemet med för-

Det svenska pensionssystemet |

SOU 2025:41 |

månerna tilläggspension och garantipension. Tilläggspensionen och garantipensionen utformades med beaktande av det särskilda grund- avdraget som samtidigt avskaffades.

2.4.1Intjänandet till den inkomstgrundade pensionen

Pensionsavgiften till den allmänna inkomstgrundade pensionen är 18,5 procent av pensionsunderlaget. Pensionsunderlaget består av pensionsgrundande inkomster (PGI), som är inkomster från arbete eller annan förvärvsinkomst, och pensionsgrundande belopp (PGB), som är fiktiva inkomster som staten betalar för till exempel föräldra- lediga och studenter. Av dessa 18,5 procent går 16 procentenheter till inkomstpensionen och 2,5 procentenheter till premiepensionen. Avgifterna bokförs som så kallade pensionsrätter på individuella kon- ton för inkomst- respektive premiepension.

Avgifterna till den inkomstgrundade pensionen

Den inkomstgrundade pensionen finansieras genom fyra olika av- gifter beroende på typ av inkomst: allmän pensionsavgift, ålders- pensionsavgifter inom arbetsgivar- och egenavgifterna samt statlig ålderspensionsavgift.

Avgiften som individen betalar är en allmän pensionsavgift på 7 procent av förvärvsinkomsten, enligt lagen (1994:1744) om all- män pensionsavgift.3 Avgiften betalas på bruttoinkomster upp till taket på 8,07 inkomstbasbelopp per år. För inkomster som över- stiger taket betalas ingen allmän pensionsavgift och ges inte heller några pensionsrätter. Den allmänna pensionsavgiften betalas till- sammans med preliminärskatten av pensionsspararen, men det ges en skattereduktion på motsvarande belopp som innebär att den all- männa pensionsavgiften i praktiken finansieras av staten (se nästa avsnitt).

För arbetsgivaren är det den anställdes bruttoinkomst som utgör avgiftsunderlaget. På detta underlag betalar arbetsgivare en ålders- pensionsavgift på 10,21 procent. Ålderspensionsavgiften är en del av arbetsgivaravgiften och betalas på hela den anställdes inkomst, men

3Allmän pensionsavgift betalades från och med 1995. Avgiften var 1 procent under 1995–1997, 6,95 procent under 1998–1999 och är 7 procent sedan år 2000.

SOU 2025:41 |

Det svenska pensionssystemet |

avgifter på inkomster över intjänandetaket till den allmänna pensio- nen ger inga pensionsrätter utan tillfaller statskassan.

Den totala avgiften uppgår därmed till 17,21 procent av brutto- inkomsten. Pensionsavgiftens storlek för en månadslön på 30 000 kro- nor illustreras i figur 2.2. Av figuren framgår även att samtidigt som avgiften är 17,21 procent av bruttolönen är den 18,5 procent av den pensionsgrundande inkomsten ([3 063 + 2 100]/27 900). Vilken näm- nare som används i beräkningen av avgiftens storlek påverkar inte storleken på inbetalningen till pensionssystemet eller den slutgiltiga pensionsnivån.

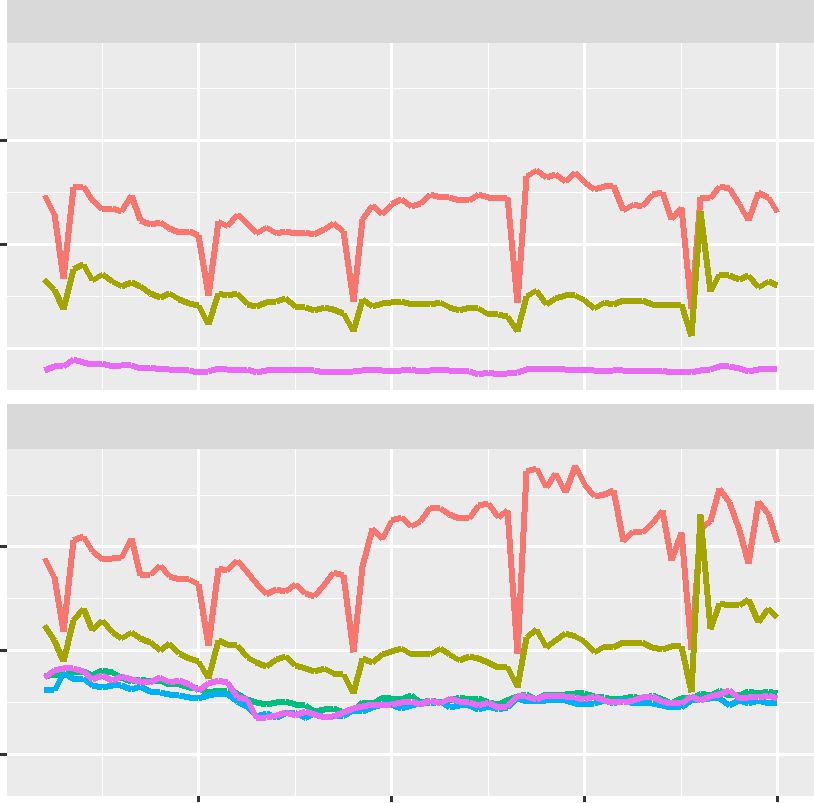

Figur 2.2 Illustration av pensionsavgifter till det allmänna pensionssystemet vid en månadslön om 30 000 kronor

Ålderspensionsavgift

3 063 kr (10,21% av bruttolönen)

|

Bruttolön |

Pensionsgrundande inkomst |

|

27 900 kr (bruttolön − allmän pensionsavgift) |

|

30 000 kr |

|

|

Allmän pensionsavgift

2 100 kr (7% av bruttolönen)

Källa: Egen illustration.

Företagare med enskild firma betalar allmän pensionsavgift på sina förvärvsinkomster och ålderspensionsavgift som en del av egenavgif- ten. För personer med pensionsgrundande inkomster från skatte- pliktiga transfereringar, såsom sjukpenning och arbetslöshetsersätt- ning, betalar den enskilde allmän pensionsavgift på 7 procent av PGI och staten 10,21 procent i statlig ålderspensionsavgift. Staten betalar också statlig ålderspensionsavgift på 18,5 procent av pensionsgrun- dande belopp, till exempel för barnår. Samtliga statliga ålderspensions- avgifter finansieras med allmänna skattemedel.

Det svenska pensionssystemet |

SOU 2025:41 |

Den allmänna pensionsavgiften och skattereduktionen

Den allmänna pensionsavgiften har varit 7 procent av bruttoinkoms- ten sedan år 2000. Däremot har avgiftens hantering skattemässigt förändrats. När det nuvarande pensionssystemet infördes var den allmänna pensionsavgiften avdragsgill i inkomstbeskattningen i en- lighet med Pensionsarbetsgruppens förslag (SOU 1994:20, s. 434).

Utformningen av skatteavdraget och dess påverkan på PGI fastställdes i propositionen Inkomstgrundad ålderspension, m.m. (prop. 1997/98:151), som i sin tur utgick från motiveringen i be- tänkandet Reformerat pensionssystem (SOU 1994:20, s. 296). Ut- gångspunkten var att det antogs att en växling från arbetsgivar- avgift i det tidigare ATP-systemet till allmän pensionsavgift som arbetstagaren betalar i det nuvarande pensionssystemet skulle leda till höjda bruttolöner motsvarande den allmänna pensionsavgiften, och man ville att PGI skulle bli densamma oavsett om avgiften be- talades av arbetstagaren eller av arbetsgivaren. Även om en sådan bruttolöneökning inte skulle komma till stånd resonerade betänkan- det vidare att det ändå fanns skäl till att den allmänna pensionsavgif- ten inte skulle vara pensionsgrundande. Utan ökade bruttolöner skulle i stället den disponibla löneinkomsten minska på grund av avgiften, vilket betänkandet ansåg skulle leda till samma kompensa- tionsgrad för den disponibla pensionen i jämförelse med den dispo- nibla inkomsten som för bruttopensionen i jämförelse med brutto- inkomsten vid en bruttolönehöjning (SOU 1994:20, s. 296). Det fanns med andra ord en tanke om att förhållandet mellan löneinkoms- ten efter skatt och pensionen efter skatt skulle hållas konstant och att det skulle finnas en neutralitet i beskattningen mellan lön och pension.

Mellan 2000 och 2006 gick den allmänna pensionsavgiften från att vara avdragsgill till att bli en skattereduktion. Skattereduktionen infördes gradvis mellan dessa år samtidigt som avdragsrätten fasa- des ut. Sedan 2006 får pensionsspararen en skattereduktion på samma belopp som avgiften, vilket i praktiken innebär att den allmänna pen- sionsavgiften betalas av staten. Förändringen motiverades av reger- ingen av fördelningspolitiska skäl då värdet av det tidigare skatte- avdraget var större för personer med hög marginalskatt. Ett annat motiv var att sänka marginal- och genomsnittsskatterna och där- med gynna arbetsutbud, arbetsmarknadsdeltagande och utbildning (prop. 1999/2000:1, s. 189 f).

SOU 2025:41 |

Det svenska pensionssystemet |

I de flesta fall i inkomstskattesystemet gäller att om en inkomst är skattepliktig vid utbetalning så finns det en rätt att göra avdrag för kostnaden som finns för att få inkomsten. Nilsson (2017) tar arbetsgivar- och egenavgifter som exempel, som är avdragsgilla i företagets inkomstbeskattning, medan pensionsinkomsten de leder till är skattepliktig när den väl betalas ut. Förändringen gjorde att den symmetri som tidigare fanns försvann, i den bemärkelsen att den allmänna pensionsavgiften inte längre är avdragsgill för pensions- spararen medan pensionen beskattas när den betalas ut. Samtidigt får pensionsspararen i stället en skattereduktion som för nästan alla innebär att kostnaden för pensionsavgiften helt och hållet betalas av staten. De som inte får någon skattereduktion, eller inte får en full reduktion, är de pensionssparare med lägst inkomster som inte betalar tillräcklig skatt för att kunna utnyttja reduktionen.

Nilsson (2017) lyfter att man kan se på skattereduktionen an- tingen som en del av finansieringen av pensionssystemet eller endast som en del av inkomstskattesystemet. Det första synsättet innebär att den allmänna pensionsavgiften är finansierad av statsbudgeten, likt den statliga ålderspensionsavgiften. Det andra synsättet innebär att skattereduktionen främst av praktiska skäl kopplades till pensions- avgiften, men att sänkningen av inkomstskatterna likaväl kunde ha skett på annat sätt. Då uppstår en asymmetri mellan avdraget vid sparandetidpunkten och inkomstskatten vid utbetalningen. Nilsson (2017) argumenterar för att asymmetrin handlar om att inget avdrag medges för den allmänna pensionsavgiften samtidigt som utbetal- ningen sedan beskattas. Han uttrycker också att man kan se på asym- metrin som att ett större avdrag medges under sparandetiden efter- som det ekonomiska utbytet av skattereduktionen är högre än det skatteavdrag som tidigare kunde göras.

Skattereduktionen som infördes påverkade inte inbetalningarna till pensionssystemet eller nivån på den utbetalda pensionen men däremot vilken jämförelseinkomst som ansågs vara relevant för att beräkna pensionernas kompensationsgrad. Pensionsmyndigheten (2021a) har uttryckt att skattereduktionen för hela den allmänna pensionsavgiften medförde att den pensionsgrundande inkomsten inte längre blev en naturlig referenspunkt när man redogjorde för pensionsavgiftens storlek. Anledningen var att löntagarna inte längre mötte denna inkomst när det avdrag för den allmänna pensions- avgiften som gjordes på bruttoinkomsten direkt återbetalades till

Det svenska pensionssystemet |

SOU 2025:41 |

pensionsspararen från staten. Därför började myndigheten redovisa pensionerna i förhållande till hela bruttoinkomsten i stället för till PGI efter att skattereduktionen fasats in helt.

Skattereduktionen innebar att avgiften efter skatt minskade från cirka 5,4 procent av inkomsten år 2000 till 0 procent från och med 2006. Utifrån samma resonemang som att den totala avgiften i dag är 17,21 procent av inkomsten efter att den allmänna pensionsavgif- ten är betald var den totala avgiften 17,5 procent år 2000 när skatte- reduktionen började fasas in och avdragsrätten fasades ut. Hade skatte- reduktionen inte införts, och avdragsrätten behållits, hade avgiften i stället varit ungefär 17,6 procent av inkomsten efter att den allmänna pensionsavgiften är betald. Med andra ord var förhållandet aldrig att PGI motsvarade den inkomst som löntagarna hade kvar efter avdraget. Resonemanget om avdragsrättens och skattereduktionens betydelse för vilken inkomst som är en naturlig referenspunkt till pensionen bygger dessutom, utifrån förarbetena, på att marginal- skatten på arbetsinkomst och pensionsinkomst är densamma. Detta har dock inte varit fallet och under perioder då dessa skatter skiljt sig åt har inkomsterna innan pensionsinträdet skiljt sig på fler sätt än enbart på grund av skattereduktionen för pensionsavgiften. Hur skatterna förändrats över tid redovisas närmare i avsnitt 2.6. Skill- naderna i avgiften som andel av olika definitioner av inkomsten illu- streras i tabell 1 i bilaga 3.

Pensionsgrundande inkomster

Pensionsrätten i pensionssystemet grundas i huvudsak på pensions- grundande inkomst (PGI), som består av inkomst av anställning och inkomst av annat förvärvsarbete. Inkomster som inte grundas på förvärvsarbete, till exempel kapitalinkomster eller privata pen- sionsförsäkringar, är inte pensionsgrundande. Pensionsinkomster är inte heller pensionsgrundande, men inkomstrelaterad sjuk- eller aktivitetsersättning likställs med inkomst av anställning. Detsamma gäller en rad andra skattepliktiga transfereringar, till exempel sjuk- penning, föräldrapenning och arbetslöshetsersättning. Garantiersätt- ningen inom sjuk- och aktivitetsersättningen är däremot inte pen- sionsgrundande (59 kap. Socialförsäkringsbalk 2010:110).

SOU 2025:41 |

Det svenska pensionssystemet |

Det som ligger till grund för den pensionsgrundande inkomsten ett visst inkomstår är de uppgifter som individen lämnat i självdekla- rationer och kontrolluppgifter (59 kap. 33 § första stycket SFB).

Inkomsten av anställning eller annat förvärvsarbete behöver vara minst 1 000 kronor per inkomstår från samma arbetsgivare för att arbetsgivaren ska betala in pensionsavgiften, medan de socialför- säkringsförmåner som är pensionsgrundande är det även om ersätt- ningen är mindre än så. Det finns dock en tröskel i den pensions- grundande inkomsten som innebär att den totala inkomsten för intjänande till den allmänna pensionen behöver vara minst 42,3 pro- cent av prisbasbeloppet för att man ska få pensionsrätter för året. Om intjänandet överstiger denna gräns får man pensionsrätter för hela den pensionsgrundande inkomsten. Gränsen på 42,3 procent av prisbasbeloppet motsvarar gränsen för när krav finns att lämna självdeklaration och beror i huvudsak på administrativa skäl (59 kap. 5 § SFB).

När Skatteverket beräknar en individs pensionsgrundande inkomst utifrån deklarerad förvärvsinkomst görs först ett avdrag för allmän pensionsavgift på 7 procent. PGI motsvarar således 93 procent av bruttoinkomsten upp till ett intjänandetak på 7,5 inkomstbasbelopp för PGI eller 8,07 inkomstbasbelopp för bruttoinkomsten.4 När in- komster av anställning och inkomster av annat förvärvsarbete räknats fram ska de enligt 59 kap. 32 § SFB var för sig avrundas till närmaste hundratal kronor. Denna avrundningsregel gör att den högsta in- komst som blir underlag för allmän pension blir lite lägre än avgifts- taket. Den högsta inkomst som blir underlag för allmän pensions- avgift under 2025 är 54 167 kronor per månad medan avgiftstaket (8,07 inkomstbasbelopp) är 54 204 kronor per månad. En anställd får PGI fastställd, och därmed pensionsrätter, oavsett om arbets- givaren har betalat in ålderspensionsavgiften eller inte, men däremot krävs att avgifterna är inbetalda för att få pensionsrätt som grundas på inkomster av annat förvärvsarbete än anställning. En företagare med enskild firma som inte betalar in egenavgifter under ett år kom- mer därför inte få någon pensionsgrundande inkomst under det året, även om den allmänna pensionsavgiften är betald via inkomstskatten.

Inom ATP-systemet tjänade man in till pensionen mellan 16 och

64 års ålder. Den nedre åldersgränsen följde från början med i det

4Till och med 2001 beräknades intjänandetaket för PGI som 7,5 gånger prisbasbeloppet, eller det förhöjda prisbasbeloppet, i stället för utifrån inkomstbasbeloppet.

Det svenska pensionssystemet |

SOU 2025:41 |

nuvarande pensionssystemet medan den övre åldersgränsen togs bort. Från och med 2004 togs även den nedre åldersgränsen bort och då även för retroaktiv tid från 1999 till 2003. Inom det nuvarande pen- sionssystemet finns därför varken någon nedre eller övre åldersgräns för intjänande, utan alla pensionsgrundande inkomster under livet har betydelse.

Pensionsgrundande belopp

Pensionsgrundande belopp (PGB) är fiktiva inkomster som ger pensionsrätt för sjuk- och aktivitetsersättning, plikttjänstgöring, studier och barnår (60 kap. 3 § SFB). Bakgrunden till de pensions- grundande beloppen är att lagstiftaren såg ett behov av att kompen- sera för frånvaro från arbetsmarknaden som beror på dessa skäl. De pensionsgrundande beloppen fastställs av Pensionsmyndigheten, till skillnad från pensionsgrundande inkomster som fastställs av Skatte- verket. PGI och PGB kan tillsammans aldrig överstiga intjänande- taket och om inkomsterna, efter avdrag för allmän pensionsavgift, redan uppgår till intjänandetaket ska ingen PGB fastställas för in- komståret. PGB fastställs från och med 16 års ålder och enbart för födda 1938 eller senare (60 kap. 6 § SFB).