Prop. 2024/25:7

Bilaga 2

458

Regeringens proposition 2024/25:7

Kompletteringar till bestämmelserna om |

Prop. |

tilläggsskatt för företag i stora koncerner |

2024/25:7 |

Regeringen överlämnar denna proposition till riksdagen.

Stockholm den 10 oktober 2024

Ulf Kristersson

Niklas Wykman (Finansdepartementet)

Propositionens huvudsakliga innehåll

I denna proposition lämnas förslag på kompletteringar till bestämmelserna om tilläggsskatt för företag i stora koncerner i lagen (2023:875) om tilläggsskatt. Genom lagen om tilläggsskatt genomfördes rådets direktiv (EU) 2022/2523 av den 14 december 2022 om säkerställande av en global minimiskattenivå för multinationella koncerner och storskaliga nationella koncerner i unionen, kallat direktivet. Syftet med direktivet är att genomföra de modellregler om en global minimibeskattning som arbetats fram inom ramen för OECD/G20:s Inclusive Framework on Base Erosion and Profit Shifting (BEPS), kallat det inkluderande ramverket (IF). Modellreglerna kompletteras av förklaringar och exempel i Tax Challenges Arising from the Digitalisation of the Economy – Commentary to the Global

–Administrative Guidance on the Global

IF antog administrativa riktlinjer den 1 februari 2023, den 13 juli 2023, den 15 december 2023 och den 24 maj 2024. I den utsträckning det är fråga om förtydliganden och exempel omfattas riktlinjerna redan av de bestäm- melser som har införts i lagen om tilläggsskatt. Lagen bör dock kompletteras med ytterligare bestämmelser och bestämmelser bör ändras till den del det är nödvändigt med ny lagstiftning med anledning av riktlinjerna från 2023. Detta innebär att förslag på bestämmelser lämnas

1

Prop. 2024/25:7 t.ex. för att regelverket ska uppfylla villkoren för att vara ett godkänt regelverk för nationell tilläggsskatt så att det ska kunna omfattas av andra staters förenklingsregler. Det lämnas också förslag på bestämmelser bl.a. om hur konstlade arrangemang ska behandlas vid beräkningen enligt den tillfälliga förenklingsregeln, om uppskjuten tillämpning av kompletteringsregeln och om valuta. Därutöver föreslås att lagen (1986:468) om avräkning av utländsk skatt ändras så att utländsk nationell tilläggsskatt kan avräknas vid

I skatteförfarandelagen (2011:1244) föreslås en övergångsbestämmelse som innebär att någon tilläggsskatterapport inte behöver lämnas in före den 30 juni 2026.

Ändringarna föreslås träda i kraft den 1 januari 2025. Det lämnas dock ett förslag om att det ska införas en möjlighet för den rapporterande enheten att tillämpa samtliga eller vissa av bestämmelserna i lagen om tilläggsskatt för beskattningsår som börjar närmast efter den 31 december 2023 eller, i fråga om svenska handelsbolag, räkenskapsår som börjar närmast efter den 31 december 2023.

2

Innehållsförteckning

1 |

Förslag till riksdagsbeslut ................................................................ |

7 |

|

2 |

Lagtext |

............................................................................................. |

8 |

|

2.1 |

Förslag till lag om ändring i lagen (1986:468) om |

|

|

|

avräkning av utländsk skatt ............................................... |

8 |

2.2Förslag till lag om ändring i skatteförfarandelagen

(2011:1244) ..................................................................... |

10 |

2.3Förslag till lag om ändring i lagen (2023:875) om

|

|

tilläggsskatt...................................................................... |

11 |

3 |

Ärendet och dess beredning ........................................................... |

71 |

|

4 |

Bakgrund........................................................................................ |

71 |

|

5 |

Det behöver införas ytterligare bestämmelser om tilläggsskatt |

|

|

|

för företag i stora koncerner........................................................... |

72 |

|

6 |

Valuta |

............................................................................................. |

76 |

7 |

Lagens tillämpningsområde ........................................................... |

79 |

|

|

7.1 |

Vissa dotterföretag till ideella organisationer ska |

|

|

|

behandlas som undantagna enheter ................................. |

79 |

7.2Offentliga förmögenhetsfonder ska inte behandlas

|

|

som moderföretag............................................................ |

82 |

8 |

När moderföretaget och en annan koncernenhet har olika |

|

|

|

räkenskapsår................................................................................... |

85 |

|

9 |

Symmetrisk behandling av utdelning på vissa finansiella |

|

|

|

instrument ...................................................................................... |

86 |

|

10 |

Koncernbidrag................................................................................ |

88 |

|

11 |

Skattetillgodohavanden.................................................................. |

91 |

|

|

11.1 |

Bakgrund ......................................................................... |

91 |

|

11.2 |

Kvalificerade skattetillgodohavanden ............................. |

92 |

11.3Marknadsmässigt överlåtbara

skattetillgodohavanden.................................................... |

94 |

11.3.1 |

Definition av marknadsmässigt |

|

|

överlåtbart skattetillgodohavande................... |

94 |

11.3.2Hanteringen av marknadsmässigt överlåtbara skattetillgodohavanden hos

det företag som har beviljats |

|

tillgodohavandet ............................................. |

97 |

11.3.3Hanteringen av marknadsmässigt överlåtbara skattetillgodohavanden hos ett företag som har förvärvat

tillgodohavandet ............................................. |

99 |

11.4Icke marknadsmässigt överlåtbara

skattetillgodohavanden.................................................. |

101 |

11.4.1Definition av icke marknadsmässigt

överlåtbart skattetillgodohavande................. |

101 |

11.4.2Hanteringen av icke marknadsmässigt

överlåtbara skattetillgodohavanden .............. |

102 |

Prop. 2024/25:7

3

Prop. 2024/25:7

4

11.5 |

Övriga skattetillgodohavanden...................................... |

105 |

12 Vissa frågor om uppskjuten skatt................................................. |

106 |

|

12.1 |

Förlust i moderenhet med |

106 |

12.2Förtydligande beträffande det uppskjutna

|

|

skattejusteringsbeloppet ................................................ |

109 |

13 |

Beräkning av ett särskilt överskjutande skattebelopp .................. |

110 |

|

14 |

Beräkningen av det justerade resultatet........................................ |

116 |

|

|

14.1 |

Säkringsinstrument som avser nettoinvestering i |

|

|

|

utlandsverksamhet ......................................................... |

116 |

|

14.2 |

Ackordsvinster............................................................... |

119 |

14.3Valmöjlighet avseende undantagna vinster och

förluster ......................................................................... |

123 |

15 Övergången till systemet.............................................................. |

128 |

15.1Hanteringen av uppskjutna skattefordringar och

|

skatteskulder.................................................................. |

128 |

15.2 |

Hanteringen av överförda tillgångar.............................. |

132 |

16 Beräkning av substansbeloppet .................................................... |

135 |

|

16.1Belopp för personalkostnader och materiella

anläggningstillgångar .................................................... |

135 |

16.2Belopp för moderföretag som omfattas av system

|

|

med avdragsgill utdelning ............................................. |

141 |

17 |

Frågor som särskilt berör försäkringsföretag ............................... |

143 |

|

|

17.1 |

Avkastning på försäkringstagares kapital...................... |

143 |

|

17.2 |

Val att ta med undantagna utdelningar .......................... |

146 |

|

17.3 |

Försäkringsinvesteringsenheter ..................................... |

147 |

18 |

Frågor som särskilt berör samriskföretag och |

|

|

|

samriskkoncerner ......................................................................... |

154 |

|

19 |

Fördelning av medräknade skatter – kontrollerade utländska |

|

|

|

företag |

.......................................................................................... |

155 |

20 |

Den tillfälliga förenklingsregeln .................................................. |

158 |

|

|

20.1 |

Tidsgränsen och beräkningen av substansbeloppet ....... |

158 |

|

20.2 |

Uppgifter från en kvalificerad finansiell rapport ........... |

159 |

20.3Kvalificerade finansiella rapporter för fasta

driftställen...................................................................... |

161 |

20.4Medräknade skatter på inkomster hos fasta driftställen, kontrollerade utländska företag och

hybridenheter................................................................. |

162 |

20.5Fördelning av köpeskillingen för en enhet i

redovisningen ................................................................ |

164 |

20.6Koncerner som inte behöver lämna

rapporter ........................................................................ |

167 |

20.7Transaktioner som skattemässigt har behandlats

annorlunda i |

|

kvalificerade finansiella rapporterna ............................. |

168 |

20.8Hur konstlade arrangemang ska behandlas vid

|

tillämpningen av den tillfälliga förenklingsregeln......... |

170 |

20.9 |

Övergångsår .................................................................. |

176 |

21 |

Nya förenklingsregler .................................................................. |

177 |

Prop. 2024/25:7 |

|

22 |

Förenklingsregel för utländsk nationell tilläggsskatt ................... |

183 |

|

|

23 |

Godkända regler om tilläggsskatt och utformningen av regeln |

|

|

|

|

om svensk nationell tilläggsskatt ................................................. |

187 |

|

|

|

23.1 |

Godkända regler om tilläggsskatt.................................. |

187 |

|

23.2Kvalificerad nationell tilläggsskatt och förenklingsregeln för kvalificerad nationell

tilläggsskatt.................................................................... |

188 |

23.3Särskilt om kraven på utformningen av svensk

|

|

nationell tilläggsskatt för att denna ska omfattas av |

|

|

|

|

en annan stats förenklingsregel ..................................... |

189 |

|

|

23.4 |

Svensk nationell tilläggsskatt ........................................ |

192 |

|

|

|

23.4.1 |

Tillämpningsområde..................................... |

192 |

|

|

23.4.2 |

Skattskyldighet ............................................. |

195 |

|

|

23.4.3 |

Justerat resultat ............................................. |

200 |

|

|

23.4.4 |

Justerad skattekostnad .................................. |

210 |

|

|

23.4.5 |

Beräkning av tilläggsskattebelopp................ |

213 |

|

|

23.4.6 |

Enheter som ansluter sig till eller lämnar |

|

|

|

|

en koncern .................................................... |

216 |

|

|

23.4.7 |

Modellreglernas särskilda regler om |

|

|

|

|

enheter som är föremål för beskattning i |

|

|

|

|

ett led ............................................................ |

217 |

|

|

23.4.8 |

Godkänt utdelningsskattesystem .................. |

220 |

|

|

23.4.9 |

Investeringsenheter och |

|

|

|

|

försäkringsinvesteringsenheter ..................... |

220 |

|

|

23.4.10 |

Uppgiftsskyldighet ....................................... |

224 |

|

|

23.4.11 |

Övergången till systemet .............................. |

226 |

|

|

23.4.12 |

Val och definitioner...................................... |

230 |

24 Avräkning av utländsk skatt......................................................... |

231 |

|||

25 När den första tilläggsskatterapporten ska lämnas in................... |

234 |

|||

26 |

Ikraftträdande- och övergångsbestämmelser................................ |

236 |

||

27 |

Konsekvensanalys |

........................................................................ |

241 |

|

|

27.1 |

Syfte och alternativa lösningar ...................................... |

241 |

|

|

27.2 |

Konsekvenser av lagen om tilläggsskatt........................ |

242 |

|

|

27.3 |

Effekter för företagen .................................................... |

243 |

|

|

27.4 |

Effekter för kommuner och regioner ............................. |

244 |

|

|

27.5 |

Övriga effekter .............................................................. |

245 |

|

27.6Effekter för Skatteverket och de allmänna

|

förvaltningsdomstolarna................................................ |

245 |

27.7 |

Förslagets förenlighet med |

245 |

28 Författningskommentar................................................................ |

246 |

|

28.1Lag om ändring i lagen (1986:468) om avräkning av

|

utländsk skatt................................................................. |

246 |

28.2 |

Lag om ändring i skatteförfarandelagen (2011:1244) ... |

247 |

28.3 |

Lag om ändring i lagen (2023:875) om tilläggsskatt..... |

247 |

5

Prop. 2024/25:7 |

Bilaga 1 |

Tax Challenges Arising from the Digitalisation of |

|

|

|

the Economy – Administrative Guidance on the |

|

|

|

Global Anti- Base Erosion Model Rules (Pillar Two)... |

325 |

|

Bilaga 2 |

Tax Challenges Arising from the Digitalisation of |

|

|

|

the Economy – Administrative Guidance on the |

|

|

|

Global |

|

|

|

July 2023 ....................................................................... |

436 |

|

Bilaga 3 |

Tax Challenges Arising from the Digitalisation of |

|

|

|

the Economy – Administrative Guidance on the |

|

|

|

Global |

|

|

|

December 2023.............................................................. |

527 |

|

Bilaga 4 |

Sammanfattning av promemorian Kompletteringar |

|

|

|

till bestämmelserna om tilläggsskatt för företag i |

|

|

|

stora koncerner .............................................................. |

570 |

|

Bilaga 5 |

Promemorians lagförslag............................................... |

571 |

|

Bilaga 6 |

Förteckning över remissinstanserna .............................. |

624 |

|

Bilaga 7 |

Lagrådsremissens lagförslag ......................................... |

625 |

|

Bilaga 8 |

Lagrådets yttrande ......................................................... |

686 |

|

Utdrag ur protokoll vid regeringssammanträde den 10 oktober |

|

|

|

|

2024 .................................................................................... |

702 |

6

1 |

Förslag till riksdagsbeslut |

Prop. 2024/25:7 |

Regeringens förslag:

1.Riksdagen antar regeringens förslag till lag om ändring i lagen (1986:468) om avräkning av utländsk skatt.

2.Riksdagen antar regeringens förslag till lag om ändring i skatteförfarandelagen (2011:1244).

3.Riksdagen antar regeringens förslag till lag om ändring i lagen (2023:875) om tilläggsskatt.

7

Prop. 2024/25:7

8

2 Lagtext

Regeringen har följande förslag till lagtext.

2.1Förslag till lag om ändring i lagen (1986:468) om avräkning av utländsk skatt

Härigenom föreskrivs i fråga om lagen (1986:468) om avräkning av utländsk skatt

dels att 1 kap. 3 § ska ha följande lydelse,

dels att det ska införas en ny paragraf, 1 kap. 5 a §, av följande lydelse.

Nuvarande lydelse |

Föreslagen lydelse |

1kap. 3 §1

Med utländsk skatt avses i denna lag följande skatter som betalats till en utländsk stat, delstat, lokal myndighet eller till Europeiska unionen:

1.allmän slutlig skatt på inkomst,

2.skatt som är jämförlig med den statliga fastighetsskatten eller den kommunala fastighetsavgiften och som tagits ut på i utlandet belägen fastighet eller privatbostad,

3.skatt som beräknats på schablonintäkt eller liknande på i utlandet belägen fastighet eller privatbostad,

4.skatt som beräknats på grundval av fraktintäkter, biljettintäkter eller annan jämförlig grund som uppburits i den utländska staten av skattskyldig som bedriver sjöfart eller luftfart i internationell trafik.

Med utländsk skatt avses även belopp som anges i 2 kap. 8 § första stycket 2 och 3.

Med utländsk skatt avses i 2 kap.

Med utländsk skatt avses även skatt som tas ut enligt en sådan regel om nationell tilläggsskatt som avses i 2 kap. 3 § lagen (2023:875) om tilläggsskatt och som betalats till en utländsk stat.

Med utländsk skatt avses i 5 kap. skatt som beräknats på underlag som motsvarar underlaget för riskskatt enligt lagen (2021:1256) om riskskatt för kreditinstitut.

5 a §

Bestämmelserna i 2 och 4 kap. tillämpas också på sådan utländsk skatt som anges i 3 § fjärde stycket

även om skatten enligt lagstiftningen i den utländska

1Senaste lydelse 2022:1852.

staten betalas av en annan enhet Prop. 2024/25:7 eller koncernenhet än den enhet

eller koncernenhet som skatten avser, under förutsättning att de hör hemma i samma stat.

Vad som avses med enhet, koncernenhet och hör hemma i framgår av lagen (2023:875) om tilläggsskatt.

Denna lag träder i kraft den 1 januari 2025.

9

Prop. 2024/25:7

10

2.2Förslag till lag om ändring i skatteförfarandelagen (2011:1244)

Härigenom föreskrivs i fråga om skatteförfarandelagen (2011:1244) dels att ikraftträdandebestämmelsen till lagen (2023:880) om ändring i

den lagen ska ha följande lydelse,

dels att det i ikraftträdande- och övergångsbestämmelserna till lagen (2023:880) om ändring i den lagen ska införas en ny punkt, 2, av följande lydelse.

Nuvarande lydelse |

Föreslagen lydelse |

||

Denna lag träder i kraft den |

1. |

Denna lag träder i kraft den |

|

1 januari 2024. |

1 januari 2024. |

||

|

|

2. |

Om ett beskattningsår har |

|

|

avslutats före den 31 mars 2025 ska |

|

|

|

en |

tilläggsskatterapport enligt |

|

|

33 d kap. 13 § ha kommit in senast |

|

|

|

den 30 juni 2026. |

|

|

|

|

|

Denna lag träder i kraft den 1 januari 2025.

2.3 |

Förslag till lag om ändring i lagen (2023:875) |

Prop. 2024/25:7 |

|

om tilläggsskatt |

|

Härigenom föreskrivs i fråga om lagen om tilläggsskatt (2023:875) dels att rubriken närmast före 1 kap. 4 § ska utgå,

dels att 1 kap. 2 §, 2 kap. 1,

dels att rubrikerna närmast före 2 kap. 30 §, 3 kap. 18 §, 4 kap. 18 §,

7 kap. 27 §, 8 kap. 1 och 2 §§ ska ha följande lydelse,

dels att det ska införas 72 nya paragrafer, 1 kap. 7 a, 17 a och 17 b §§,

2 kap. 5 a § och 29

dels att det närmast före 1 kap. 17 a §, 2 kap. 5 a, 29 a och 29 f §§, 3 kap.

9 a, 18 a och 18 d §§, 4 kap. 12 a, 12 b, 12 e och 12 f §§, 5 kap. 9 a §, 8 kap. 11 a, 14, 15, 18 och 19 §§ ska införas nya rubriker av följande lydelse.

Nuvarande lydelse |

Föreslagen lydelse |

1kap. 2 §

Innehållet i lagen är uppdelat enligt följande:

–lagens innehåll och tillämpningsområde (1 kap.),

–definitioner och förklaringar (2 kap.),

–beräkning av tilläggsskattebeloppet (3 kap.),

–val, tillkommande tilläggsskattebelopp i vissa fall och justering av skattekostnad (4 kap.),

–substansbelopp, verksamhet av begränsad betydelse och internationell sjöfartsverksamhet (5 kap.),

–skattskyldighet för tilläggsskatt (6 kap.),

–särskilda enheter och transaktioner (7 kap.), och

– förenklingsregeln (8 kap.) |

– förenklingsregler (8 kap.). |

7 a §

Som en undantagen enhet behandlas också en enhet vars värde uteslutande ägs av en eller flera ideella organisationer, direkt eller indirekt, om

1. enheten och andra enheter som ingår i samma koncern och som inte är undantagna enheter enligt 5, 6 eller 7 § har en sammanlagd årlig intäkt som understiger 750 miljoner euro, och

11

Prop. 2024/25:7 |

2. den |

sammanlagda |

årliga |

||

|

intäkten för enheterna i 1 utgör |

||||

|

mindre |

än |

25 procent |

av |

|

|

koncernens sammanlagda |

årliga |

|||

|

intäkt |

enligt |

moderföretagets |

||

|

koncernredovisning. |

|

|

||

|

Om räkenskapsåret |

är |

längre |

||

|

eller kortare än tolv månader ska |

||||

|

beloppsgränsen |

|

justeras |

||

|

proportionellt. |

|

|

|

|

|

Vid |

tillämpningen |

av |

den |

|

|

beloppsangivelse i euro som finns i |

||||

|

första stycket ska belopp i annan |

||||

valuta räknas om på det sätt som anges i 4 §.

Val av valuta vid beräkningar enligt lagen

17 a §

De beräkningar som ska göras för att bestämma ett tilläggs- skattebelopp ska göras i den valuta som används vid upprättandet av

moderföretagets koncernredo- visning (presentationsvalutan).

Belopp i annan valuta än presentationsvalutan ska räknas om till denna enligt de principer som används för valutaomräkning vid upprättandet av koncern- redovisningen.

|

17 b § |

|

|

|

|

|

|

|

Om det justerade resultatet vad |

||||||

|

avser svensk nationell tilläggsskatt |

||||||

|

beräknas |

enligt |

3 kap. |

6 §, |

ska |

||

|

beräkningarna |

av |

tilläggsskatt |

||||

|

göras i svenska kronor om samtliga |

||||||

|

koncernenheter använder svenska |

||||||

|

kronor som redovisningsvaluta. |

||||||

|

Om en eller flera svenska |

||||||

|

koncernenheter använder euro som |

||||||

|

redovisningsvaluta |

får |

den |

||||

|

rapporterande |

enheten |

välja |

att |

|||

|

beräkna tilläggsskatten antingen i |

||||||

|

den valuta som används vid |

||||||

|

upprättandet |

av |

moderföretagets |

||||

|

koncernredovisning eller i svenska |

||||||

12 |

kronor. Vad gäller de koncern- |

||||||

enheter |

som |

inte |

|

har |

sin |

||

redovisning i den valda valutan, ska omräkning ske enligt de principer som används för valutaomräkning enligt den redovisningsstandard som används vid beräkningen av tilläggsskatte- beloppet för nationell tilläggsskatt.

Ett val enligt andra stycket avser samtliga koncernenheter. Ett sådant val gäller i fem år från och med det räkenskapsår som valet avser.

2 kap.

1 §

I detta kapitel finns definitioner av vissa begrepp samt förklaringar till hur vissa termer och uttryck används i denna lag. Det finns definitioner av vissa begrepp och förklaringar till hur vissa termer och uttryck används i lagen också i andra kapitel.

Definitioner av följande begrepp samt förklaringar till hur vissa termer och uttryck används finns i nedan angivna paragrafer:

allmänt erkänd redovisningsstandard i 20 §

asymmetrisk vinst och förlust i utländsk valuta i 3 kap. 13 § balansvärde i 5 kap. 5 §

beskattningsår i 24 § bestämmande inflytande i 14 §

betydande snedvridning av konkurrensen i 3 kap. 7 § bokfört nettovärde av materiella tillgångar i 23 § delägarbeskattad enhet i 7 kap. 2 §

delägd moderenhet i 13 § effektiv skattesats i 3 kap. 37 § enhet i 6 § första stycket

fast driftställe i 7 kap. 17 § fastighetsinvesteringsföretag i 40 § försäkringsinvesteringsenhet i 41 § godkänd redovisningsstandard i 21 § godkänt utdelningsskattessystem i 31 § huvudenhet i 7 kap. 18 § huvudregel för tilläggsskatt i 4 §

hör hemma i 1 kap.

icke kvalificerat imputationsbelopp i 28 § icke kvalificerat skattetillgodo-

havande i 30 §

icke marknadsmässigt överlåt- bart skattetillgodohavande i 29 f §

ideell organisation i 34 § internationell organisation i 33 § investeringsenhet i 38 § investeringsenhet för pensioner i 37 § investeringsfond i 39 §

justerat resultat i 3 kap. 2 §

Prop. 2024/25:7

13

Prop. 2024/25:7 justerad skattekostnad i 3 kap. 23 § kompletteringsregel för tilläggsskatt i 5 § koncern i 7 §

koncernenhet i 8 § koncernredovisning i 19 § kvalificerat imputationsbelopp i 27 § kvalificerat skattetillgodohavande i 29 § lågbeskattad koncernenhet i 44 § lågskattestat i 45 §

marknadsmässigt |

överlåtbart |

skattetillgodohavande |

i 29 a– |

29 e §§ |

|

medräknade skatter i 3 kap. |

|

mellanliggande moderenhet i 12 § |

|

minimiskattesats i 25 § |

|

modellreglerna i 47 § |

|

moderenhet i 10 § |

|

moderföretag i 11 § |

|

myndighetsenhet i 32 § |

|

nettoskattekostnad i 3 kap. 8 § |

|

offentligt organ i 6 § tredje stycket |

|

omorganisering i 7 kap. 59 § |

|

omvänd hybridenhet i 7 kap. 4 § |

|

pensionsenhet i 35 § |

|

pensionsfond i 36 § |

|

portföljinnehav i 17 § |

|

procentsats för tilläggsskatt i 3 kap. 38 § första stycket |

|

rapporterande enhet i 43 § |

|

redovisat resultat i 18 § |

|

regel om nationell tilläggsskatt i 3 § |

|

räkenskapsår i 22 § |

|

skattetransparent enhet i 7 kap. 3 § |

|

stat i 46 § |

|

statslös koncernenhet i 48 § substansbelopp i 5 kap. 2 § svensk koncernenhet i 9 §

system för beskattning av kontrollerade utländska företag i 26 §

system med avdragsgill utdelning i 7 kap. 66 §

särskild uppskjuten skattefordran i 4 kap. 13 § tilläggsskatt i 2 §

tilläggsskattebelopp i 3 kap.

undantagen vinst och förlust avseende ägarintressen i 3 kap. 10 §

undantagna enheter i 1 kap. |

|

ägarenhet i 16 § |

|

ägarintresse i 15 § |

|

överskjutande vinst i 3 kap. 38 § |

överskjutande vinst i 3 kap. 38 § |

andra stycket. |

andra stycket |

14 |

|

övrigt skattetillgodohavande i Prop. 2024/25:7 30 §.

Godkända regelverk för tilläggsskatt

5 a §

En stats regler ska anses uppfylla villkoren i

11 §

Med moderföretag avses

1.en enhet som direkt eller indirekt har ett bestämmande inflytande över en annan enhet och som i sin tur inte direkt eller indirekt ägs av en annan enhet som har ett bestämmande inflytande över den, eller

2.huvudenheten i en sådan koncern som avses i 7 § 2.

En sådan myndighetsenhet som avses i 32 § andra stycket anses dock inte vara ett moderföretag även om förutsättningarna i första stycket är uppfyllda.

12 §

Med mellanliggande moderenhet avses en koncernenhet som direkt eller indirekt har ett ägarintresse i en annan koncernenhet i samma koncern och som inte är ett moderföretag, en delägd moder- enhet, ett fast driftställe eller en investeringsenhet.

13 §

Med delägd moderenhet avses en koncernenhet

1.där mer än 20 procent av ägarintresset i koncernenhetens vinst innehas direkt eller indirekt av en eller flera personer som inte är koncernenheter i koncernen,

2.som har ett direkt eller indirekt ägarintresse i en annan koncernenhet

ikoncernen, och

3. som inte är ett moderföretag, ett fast driftställe eller en investeringsenhet.

14 § |

|

Med bestämmande inflytande avses ett ägarintresse som innebär att |

|

innehavaren |

15 |

Prop. 2024/25:7 1. är skyldig att

2.skulle ha varit skyldig att konsolidera en enhets tillgångar, skulder, intäkter, kostnader och kassaflöden

En huvudenhet anses ha bestämmande inflytande över sitt fasta driftställe.

En sådan myndighetsenhet som avses i 32 § andra stycket anses inte ha bestämmande inflytande över en annan enhet.

Marknadsmässigt överlåtbart skattetillgodohavande

|

29 a § |

|

|

|

|

|

|

Med |

|

marknadsmässigt över- |

|||

|

låtbart skattetillgodohavande avses |

|||||

|

ett tillgodohavande |

|

|

|||

|

1. som |

inte är |

ett kvalificerat |

|||

|

skattetillgodohavande, |

|

||||

|

2. som ger innehavaren en rätt |

|||||

|

att minska sin kostnad avseende |

|||||

|

medräknade skatter i den stat som |

|||||

|

beviljar tillgodohavandet, |

|

||||

|

3. som |

uppfyller |

kriteriet |

om |

||

|

överlåtbarhet i 29 b §, och |

|

||||

|

4. vars |

överlåtbarhet uppfyller |

||||

|

kriteriet |

om marknadsmässighet i |

||||

|

29 c §. |

|

|

|

|

|

|

29 b § |

|

|

|

|

|

|

För en koncernenhet för vilken |

|||||

|

ett skattetillgodohavande har be- |

|||||

|

viljats är kriteriet om överlåtbarhet |

|||||

|

uppfyllt |

om tillgodohavandet |

kan |

|||

|

överlåtas till någon som inte är |

|||||

|

närstående enligt 29 e § under det |

|||||

|

räkenskapsår då |

tillgodohavandet |

||||

|

uppkommer (uppkomståret) |

eller |

||||

|

inom 15 månader från uppkomst- |

|||||

|

årets utgång. |

|

|

|

||

|

För ett företag som har förvärvat |

|||||

|

ett |

skattetillgodohavande |

är |

|||

|

kriteriet om överlåtbarhet uppfyllt |

|||||

|

om tillgodohavandet kan överlåtas |

|||||

|

vidare till någon som inte är |

|||||

|

närstående enligt 29 e § under det |

|||||

16 |

räkenskapsår då |

det |

förvärvades. |

|||

Rätten |

|

att |

|

överlåta |

||

tillgodohavandet vidare får inte Prop. 2024/25:7 vara mer begränsad än vad som

gällde för det företag för vilket tillgodohavandet beviljades.

29 c §

För en koncernenhet för vilken ett skattetillgodohavande har beviljats är kriteriet om marknads- mässighet uppfyllt om tillgodo- havandet överlåts till någon som inte är närstående enligt 29 e § inom 15 månader från uppkomst- årets utgång för ett pris som minst

uppgår till det lägsta marknadsmässiga priset enligt 29 d §. Kriteriet är uppfyllt även om tillgodohavandet inte har överlåtits eller har överlåtits till en närstående part, om liknande tillgodohavanden är föremål för handel mellan oberoende parter inom 15 månader från uppkomst- årets utgång för ett pris som minst uppgår till det lägsta marknads- mässiga priset enligt 29 d §.

För ett företag som har förvärvat ett skattetillgodohavande är kriteriet om marknadsmässighet uppfyllt om tillgodohavandet har förvärvats från en part som inte är närstående enligt 29 e § för ett pris som minst uppgår till det lägsta marknadsmässiga priset enligt 29 d §.

29 d §

Det lägsta marknadsmässiga priset motsvarar 80 procent av nuvärdet av den skatteminskning enligt 29 a § 2 som ännu inte har utnyttjats.

Nuvärdet ska beräknas med hänsyn till

1.räntan på ett skuldinstrument utgivet av den stat som beviljat

skattetillgodohavandet, med samma löptid upp till fem år och utgivet under det år tillgodo- havandet överläts eller, om

17

Prop. 2024/25:7 |

tillgodohavandet inte har |

över- |

|

|

låtits, under uppkomståret, och |

||

|

2. det |

maximala belopp |

som |

|

skatten kan minskas med varje år |

||

|

enligt |

villkoren |

för |

|

tillgodohavandet. |

|

|

29 e §

Vid tillämpningen av 29 b och 29 c §§ ska bedömningen av om två företag är närstående göras i enlighet med artikel 5.8 i OECD:s modellavtal för skatter på inkomst och förmögenhet.

Icke marknadsmässigt överlåtbart skattetillgodohavande

|

|

29 f § |

|

|

|

|

|

Med |

icke |

marknadsmässigt |

|

|

|

överlåtbart |

skattetillgodohavande |

||

|

|

avses |

ett |

skattetillgodohavande |

|

|

|

som inte är ett kvalificerat |

|||

|

|

skattetillgodohavande och som |

|||

|

|

– om det innehas av det företag |

|||

|

|

för vilket det beviljades, uppfyller |

|||

|

|

kriteriet om överlåtbarhet i 29 b § |

|||

|

|

och inte är ett marknadsmässigt |

|||

|

|

överlåtbart |

skattetillgodohavande |

||

|

|

enligt 29 a §, eller |

|||

|

|

– om det innehas av ett företag |

|||

|

|

som har förvärvat tillgodo- |

|||

|

|

havandet, inte är ett marknads- |

|||

|

|

mässigt överlåtbart skattetillgodo- |

|||

|

|

havande enligt 29 a §. |

|||

|

Icke kvalificerat skattetillgodo- |

Övrigt skattetillgodohavande |

|||

|

havande |

|

|

|

|

|

30 § |

|

|

|

|

|

Med icke kvalificerat skattetill- |

Med |

övrigt |

skattetillgodo- |

|

|

godohavande avses ett anspråk på |

havande avses ett anspråk på |

|||

|

återbetalning som inte omfattas av |

återbetalning som inte omfattas av |

|||

|

29 § men som är helt eller delvis |

29, 29 a eller 29 f §. |

|||

|

återbetalningsbart. |

|

|

|

|

|

32 § |

|

|

|

|

|

Med myndighetsenhet avses en enhet |

|

|

|

|

|

1. som helt och hållet ägs av ett offentligt organ, |

|

|

||

|

2. som inte bedriver handel eller näringsverksamhet och som har som |

||||

18 |

huvudsakligt ändamål att |

|

|

|

|

a)fullgöra offentliga förvalt- fullgöra offentliga förvaltnings-

ningsuppgifter, eller |

uppgifter, |

b)förvalta eller investera det offentliga organets tillgångar genom att göra och inneha investeringar, förvalta tillgångar och bedriva därmed samman- hängande investeringsverksamhet till förmån för det offentliga organets tillgångar,

3.som är redovisningsskyldig inför det offentliga organet för sitt övergripande resultat och som årligen rapporterar in uppgifter till detta,

4.vars nettoinkomster, om dessa fördelas, endast tillgodogörs det offentliga organet utan att någon del av nettoinkomsterna fördelas till förmån för någon privatperson, och

5.vars tillgångar tillfaller det offentliga organet vid upplösning.

Med myndighetsenhet avses också en enhet som uppfyller kriterierna i första stycket men som i stället för det ändamål som anges i första stycket 2 har som huvudsakligt ändamål att förvalta eller investera det offentliga organets tillgångar genom att göra och inneha investeringar, förvalta tillgångar och bedriva därmed sammanhängande investerings- verksamhet till förmån för det offentliga organets tillgångar.

|

|

|

|

|

3 kap. |

|

|

|

|

|

|

|

|

|

|

|

1 § |

|

|

|

|

I detta kapitel finns bestämmelser om |

|

|

|

|

||||||

– beräkning av det justerade resultatet |

|

|

|

|||||||

– justerad |

skattekostnad |

för |

– beräkning |

|

av |

justerad |

||||

beräkning |

av |

den |

effektiva |

skattekostnad |

||||||

skattesatsen |

|

|

|

|

|

|

||||

– beräkning av |

tilläggsskatte- |

– beräkning |

av |

tilläggsskatte- |

||||||

belopp |

|

|

belopp |

|

||||||

Vad avser nationell tilläggsskatt |

6 § |

|

|

|

|

|||||

Vid bestämmandet |

av svensk |

|||||||||

får det justerade resultatet för |

nationell |

tilläggsskatt |

gäller att |

|||||||

koncernenheter i en stat, i stället för |

beräkningen |

av |

det |

justerade |

||||||

en |

beräkning |

enligt |

resultatet |

|

för |

svenska |

||||

beräknas enligt en allmänt erkänd |

koncernenheter i en koncern ska |

|||||||||

redovisningsstandard eller |

god- |

utgå |

från |

|

en |

nationell |

||||

känd |

redovisningsstandard |

som |

redovisningsstandard, i stället för |

|||||||

skiljer sig från den som används i |

vad som framgår av |

|||||||||

koncernredovisningen. En godkänd |

|

|

|

|

|

|||||

redovisningsstandard får användas |

|

|

|

|

|

|||||

Prop. 2024/25:7

19

Prop. 2024/25:7 |

bara |

under |

förutsättning |

att |

|

resultatet justeras för att förhindra |

|||

|

en |

betydande |

snedvridning |

av |

|

konkurrensen enligt 7 §. |

|

||

6 a §

Med en nationell redovisnings- standard avses en allmänt erkänd redovisningsstandard eller god- känd redovisningsstandard. Detta förutsätter dock

1. att redovisningsstandarden är tillåten enligt lag eller godkänd av ett godkänt redovisningsorgan i Sverige,

2. att det följer av lag att alla koncernenheter ska upprätta redovisning eller att deras redovisning ska vara föremål för extern revision, och

3. att alla svenska koncernenheter i koncernen

användersamma redovisningsstandard och har samma räkenskapsår som det räkenskapsår som gäller för

moderföretagets koncern- redovisning.

|

|

6 b § |

|

|

|

|

Om beräkningen enligt 6 § utgår |

||

|

|

från en godkänd redovisnings- |

||

|

|

standard ska resultatet justeras för |

||

|

|

att |

förhindra |

en betydande |

|

|

snedvridning av |

konkurrensen |

|

|

|

enligt 7 §. |

|

|

|

9 § |

|

|

|

|

Utdelning eller annan värdeöverföring som har tagits emot eller |

|||

|

anteciperats och som har sin grund i ägarintressen ska inte tas med i det |

|||

|

justerade resultatet. |

|

|

|

|

Detta gäller dock inte om |

|

|

|

|

1. de andelar som ägarintresset avser är ett portföljinnehav, och |

|||

|

2. koncernenheten som tar emot utdelningen i ekonomisk mening har ägt |

|||

|

andelarna mindre än ett år vid dagen för utdelningen eller |

|||

|

värdeöverföringen. |

|

|

|

|

En utdelning eller värdeöver- |

En utdelning eller värdeöver- |

||

|

föring är inte heller undantagen om |

föring är inte heller undantagen om |

||

|

den lämnas av en investeringsenhet |

den lämnas av en investeringsenhet |

||

|

och omfattas av ett val enligt 7 kap. |

eller |

en försäkringsinvesterings- |

|

20 |

36 §. |

|

|

|

|

|

enhet och omfattas av ett val enligt |

Prop. 2024/25:7 |

||||

|

|

7 kap. 36 §. |

|

|

|

|

|

|

|

Utdelning på vissa finansiella |

|

||||

|

|

instrument |

|

|

|

|

|

|

|

9 a § |

|

|

|

|

|

|

|

Om ett finansiellt instrument i |

|

||||

|

|

redovisningen delas upp på en del |

|

||||

|

|

eget kapital och en del skuld ska |

|

||||

|

|

mottagen utdelning |

som är |

|

|||

|

|

hänförlig till den del som redovisas |

|

||||

|

|

som skuld inte behandlas som |

|

||||

|

|

utdelning eller annan värde- |

|

||||

|

|

överföring enligt 9 §. |

|

|

|

||

|

|

Om ett finansiellt instrument som |

|

||||

|

|

utfärdats av en koncernenhet och |

|

||||

|

|

som innehas av en annan |

|

||||

|

|

koncernenhet |

i samma |

koncern |

|

||

|

|

behandlas som skuld i redo- |

|

||||

|

|

visningen hos en av dessa och som |

|

||||

|

|

eget kapital hos den andra, ska |

|

||||

|

|

utfärdarens klassificering gälla vid |

|

||||

|

|

tillämpningen av 9 §. |

|

|

|

||

Skattetillgodohavanden |

Kvalificerade skattetillgodo- |

|

|

||||

|

|

havanden |

|

|

|

|

|

|

18 § |

|

|

|

|

|

|

Kvalificerade |

skattetillgodo- |

Ett |

kvalificerat skattetillgodo- |

|

|||

havanden ska tas upp som intäkt. |

havande ska tas upp som intäkt för |

|

|||||

Icke kvalificerade |

skattetillgodo- |

det år då det har beviljats. |

|

|

|||

havanden ska inte tas upp som |

|

|

|

|

|

|

|

intäkt. |

|

Om det kvalificerade skattetill- |

|

||||

|

|

|

|||||

|

|

godohavandet har beviljats i sam- |

|

||||

|

|

band med en koncernenhets förvärv |

|

||||

|

|

eller tillverkning av en tillgång, får |

|

||||

|

|

enheten välja att i stället fördela |

|

||||

|

|

intäkten på tillgångens nyttjande- |

|

||||

|

|

period |

eller |

minska |

|

värdet |

|

|

|

beträffande tilläggsskatt på till- |

|

||||

|

|

gången. Detta gäller dock bara om |

|

||||

|

|

enheten har behandlat tillgodo- |

|

||||

|

|

havandet på samma sätt i sin |

|

||||

|

|

redovisning. |

|

|

|

|

|

|

|

En |

koncernenhet som |

har |

|

||

|

|

beviljats ett kvalificerat skatte- |

|

||||

|

|

tillgodohavande och överlåter det |

|

||||

|

|

ska behandla |

överlåtelsen |

enligt |

|

||

|

|

18 b §. |

En |

koncernenhet |

som |

21 |

|

Prop. 2024/25:7 |

förvärvar |

ett |

kvalificerat |

skatte- |

||||||

|

tillgodohavande ska behandla det |

|||||||||

|

enligt 18 c §. |

|

|

|

|

|

|

|

||

|

Marknadsmässigt överlåtbara |

|

||||||||

|

skattetillgodohavanden |

|

|

|

||||||

|

18 a § |

|

|

|

|

|

|

|

|

|

|

En |

koncernenhet |

som |

har |

||||||

|

beviljats |

ett |

|

marknadsmässigt |

||||||

|

överlåtbart |

skattetillgodohavande |

||||||||

|

ska ta upp detta som intäkt för det |

|||||||||

|

år då det har beviljats. |

|

|

|

||||||

|

Om |

|

det |

|

marknadsmässigt |

|||||

|

överlåtbara skattetillgodohavandet |

|||||||||

|

har beviljats i samband med en |

|||||||||

|

koncernenhets |

|

förvärv |

|

eller |

|||||

|

tillverkning av en tillgång, får |

|||||||||

|

enheten välja att i stället fördela |

|||||||||

|

intäkten |

|

på |

|

|

tillgångens |

||||

|

nyttjandeperiod eller minska värdet |

|||||||||

|

beträffande |

|

tilläggsskatt |

|

på |

|||||

|

tillgången. Detta gäller dock bara |

|||||||||

|

om |

enheten |

|

har |

hanterat |

|||||

|

skattetillgodohavandet |

|

|

på |

||||||

|

motsvarande sätt i redovisningen. |

|||||||||

|

Till den del skattetillgodo- |

|||||||||

|

havandet inte längre kan göras |

|||||||||

|

gällande, ska det dras av som |

|||||||||

|

kostnad eller föranleda en höjning |

|||||||||

|

av värdet beträffande tilläggsskatt |

|||||||||

|

på tillgången. |

|

|

|

|

|

|

|||

|

18 b § |

|

|

|

|

|

|

|

|

|

|

Om en koncernenhet som har |

|||||||||

|

beviljats |

ett |

|

marknadsmässigt |

||||||

|

överlåtbart |

skattetillgodohavande |

||||||||

|

överlåter |

detta |

inom |

15 månader |

||||||

|

från |

uppkomstårets |

utgång, |

ska |

||||||

|

försäljningspriset |

tas |

upp |

som |

||||||

|

intäkt för uppkomståret i stället för |

|||||||||

|

vad som |

anges |

i |

18 a § |

andra |

|||||

|

stycket. |

|

|

|

|

|

|

|

|

|

|

Om en överlåtelse som avses i |

|||||||||

|

första |

stycket |

sker |

senare |

än |

|||||

|

15 månader |

från |

uppkomstårets |

|||||||

|

utgång, ska skillnaden mellan det |

|||||||||

|

återstående |

tillgodohavandet |

och |

|||||||

|

försäljningspriset |

dras av |

som |

|||||||

22 |

kostnad |

för |

överlåtelseåret. |

Om |

||||||

koncernenheten |

har |

utnyttjat |

||||||||

möjligheten att fördela en intäkt på Prop. 2024/25:7 tillgångens nyttjandeperiod, ska

skillnaden mellan det återstående tillgodohavandet och försäljnings- priset dras av som kostnad under tillgångens återstående nyttjande- period.

18 c §

En koncernenhet som förvärvar ett marknadsmässigt överlåtbart skattetillgodohavande och utnyttjar detta för att minska medräknade skatter, ska ta upp en intäkt för det år som skatteminskningen erhålls. Intäkten ska uppgå till skillnaden mellan skatteminskningen och anskaffningsvärdet av den del av tillgodohavandet som utnyttjas.

Om förvärvaren överlåter skatte- tillgodohavandet vidare, ska en vinst tas upp som intäkt och en förlust dras av som kostnad för överlåtelseåret. Vinsten eller förlusten ska beräknas som försälj- ningspriset

–minskat med anskaffnings- värdet för tillgodohavandet,

–ökat med de skatteminskningar som har erhållits, och

–minskat med samtliga belopp som har tagits upp enligt första stycket.

Om skattetillgodohavandet inte längre kan göras gällande, ska ett belopp dras av som kostnad.

Beloppet ska motsvara anskaffningsvärdet för skatte- tillgodohavandet

–ökat med samtliga belopp som har tagits upp enligt första stycket, och

–minskat med de skatte- minskningar som har erhållits.

Icke marknadsmässigt överlåtbara skattetillgodohavanden och övriga skattetillgodohavanden

23

Prop. 2024/25:7 |

|

|

|

18 d § |

|

marknadsmässigt |

||||

|

|

|

|

Icke |

|

|||||

|

|

|

|

överlåtbara |

|

|

skattetillgodo- |

|||

|

|

|

|

havanden och övriga skatte- |

||||||

|

|

|

|

tillgodohavanden ska inte tas upp |

||||||

|

|

|

|

som intäkt. |

|

|

|

|

|

|

|

|

|

20 § |

|

|

|

|

|

|

|

Vid beräkning av det justerade |

Vid beräkning av det justerade |

|||||||||

resultatet för ett försäkringsföretag |

resultatet för ett försäkringsföretag |

|||||||||

som har redovisat en sådan skatte- |

gäller följande: |

|

|

|

|

|||||

kostnad |

som |

avses |

i 26 § 3 ska |

1. Om |

försäkringsföretaget |

har |

||||

avdrag |

göras |

för |

motsvarande |

redovisat |

en |

sådan |

skattekostnad |

|||

belopp som har redovisats som en |

som avses i 25 § 3 ska avdrag göras |

|||||||||

intäkt och som avser sådan skatt. |

för motsvarande belopp som har |

|||||||||

|

|

|

|

redovisats som en intäkt och som |

||||||

|

|

|

|

avser sådan skatt. |

|

|

|

|

||

|

|

|

|

2. Eventuell |

avkastning |

på |

||||

|

|

|

|

försäkringstagarnas |

kapital |

som |

||||

|

|

|

|

inte återspeglas i försäkrings- |

||||||

|

|

|

|

företagets |

redovisning |

av |

vinst |

|||

|

|

|

|

eller förlust ska tas med, i den mån |

||||||

|

|

|

|

motsvarande förändring av skulden |

||||||

|

|

|

|

till försäkringstagarna återspeglas |

||||||

|

|

|

|

i dess redovisning av vinst eller |

||||||

|

|

|

|

förlust. |

|

|

|

|

|

|

|

|

|

|

3. En |

|

förändring |

av |

|||

|

|

|

|

försäkringsföretagets |

skuld |

till |

||||

|

|

|

|

försäkringstagare |

som |

motsvaras |

||||

|

|

|

|

av en utdelning eller annan värde- |

||||||

|

|

|

|

överföring ska inte tas med till den |

||||||

|

|

|

|

del den inte tas med vid en |

||||||

|

|

|

|

tillämpning |

av |

9 §. |

Detsamma |

|||

|

|

|

|

gäller för vinster och förluster som |

||||||

|

|

|

|

vid tillämpningen av 10 § inte tas |

||||||

|

|

|

|

med. |

|

|

|

|

|

|

I det justerade resultatet ska ett försäkringsföretag ta med eventuell avkastning på försäkringstagarnas kapital som inte återspeglas i försäkringsföretagets redovisning av vinst eller förlust i den mån motsvarande förändring av skulden till försäkringstagarna återspeglas i dess redovisning av vinst eller förlust.

23 §

Den justerade skattekostnaden är summan av de redovisade kostnaderna avseende medräknade aktuella skatter efter justeringar för

24

1. nettobeloppet för |

tillägg och |

1. nettobeloppet |

för tillägg och |

|||

minskningar enligt 29 och 30 §§, |

minskningar enligt 28 och 29 §§, |

|||||

2. det |

uppskjutna |

skatte- |

2. det |

uppskjutna |

skatte- |

|

justeringsbeloppet enligt |

justeringsbeloppet |

enligt |

30– |

|||

och |

|

|

34 d §§, och |

|

|

|

3.nettoförändringen av skatter som redovisas direkt mot eget kapital till den del de hänför sig till intäkter eller kostnader som ingår i det justerade resultatet och som beskattas enligt lokala skatteregler.

Beräkningen av den justerade skattekostnaden ska utgå från den redovisning som används vid beräkning av det justerade resultatet enligt

I 27 § och i 7 kap. 11, 25, 63 och 64 §§ finns bestämmelser om fördel- ning av medräknade skatter till en annan koncernenhet än den som har tagit upp skatterna i sin redovisning.

27 §

Skattekostnader som avses i 24 och 25 §§ i en koncernenhets räkenskaper och avser utdelning under räkenskapsåret från en annan koncernenhet ska fördelas till den koncernenhet som lämnade utdelningen.

Vid beräkning av nationell tilläggsskatt ska den kostnad som avser utländsk skatt och som fördelas till en svensk koncernenhet enligt första stycket inte beaktas.

28 §

Skattekostnaden ska ökas med medräknade skatter enligt följande:

1.skatt som redovisats som en kostnad som påverkar resultatet före skatt,

2.skatt som avser uppskjutna skattefordringar som hanteras enligt 4 kap. 14 § första stycket,

3.belopp som avser betalning under räkenskapsåret av skatt som tidigare år inte räknats med som en skattekostnad för att skattesituationen då var osäker, och

4. belopp som avser tillgodo- havande eller återbetalning av ett kvalificerat skattetillgodohavande om beloppet har minskat den

aktuella skattekostnaden i räkenskaperna.

29 §

Skattekostnaden ska minskas med

1.aktuell skattekostnad som avser intäkter om intäkterna inte ingår i beräkningen av det justerade resultatet,

2. skattekostnad |

som |

avser |

2. skattekostnad |

som |

avser |

tillgodohavande eller återbetalning |

tillgodohavande eller återbetalning |

||||

av ett icke kvalificerat skattetill- |

av ett övrigt skattetillgodohavande |

||||

godohavande om |

kostnaden |

inte |

om kostnaden inte har minskat den |

||

Prop. 2024/25:7

25

Prop. 2024/25:7

26

|

|

|

|

|

30 § |

|

|

|

|

Det uppskjutna skattejusterings- |

Det uppskjutna skattejusterings- |

||||||||

beloppet uppgår till den nettopost i |

beloppet uppgår till den nettopost i |

||||||||

räkenskaperna som visar räken- |

räkenskaperna som visar räken- |

||||||||

skapsårets förändring av upp- |

skapsårets förändring av upp- |

||||||||

skjutna skatteskulder och skatte- |

skjutna skatteskulder och skatte- |

||||||||

fordringar |

med justeringar |

enligt |

fordringar |

med justeringar |

enligt |

||||

sättning att den skattesats som |

utsättning att den skattesats som |

||||||||

använts vid beräkningen i räken- |

använts vid beräkningen i räken- |

||||||||

skaperna är lika med eller lägre än |

skaperna är lika med eller lägre än |

||||||||

minimiskattesatsen. |

Om |

den |

minimiskattesatsen. |

Om |

den |

||||

nationella |

skattesats |

som |

använts |

nationella |

skattesats |

som |

använts |

||

vid beräkningen är högre än mini- |

vid beräkningen är högre än mini- |

||||||||

miskattesatsen, ska det uppskjutna |

miskattesatsen, ska det uppskjutna |

||||||||

skattejusteringsbeloppet |

i |

stället |

skattejusteringsbeloppet |

i |

stället |

||||

beräknas |

utifrån |

minimiskatte- |

beräknas |

utifrån |

minimiskatte- |

||||

satsen. |

|

|

|

|

satsen. |

|

|

|

|

|

|

|

|

|

33 § |

|

|

|

|

Följande ska läggas till vid beräkningen av det uppskjutna

skattejusteringsbeloppet: |

1. belopp som enligt 34 § första |

|||

1. belopp som avser betalning av |

||||

en uppskjuten skatteskuld, om |

stycket |

|||

skatteskulden inte har räknats med i |

beräkningen av |

det |

uppskjutna |

|

det justerade resultatet för tidigare |

skattejusteringsbeloppet |

för |

||

räkenskapsår men har betalats |

tidigare räkenskapsår men som har |

|||

under det aktuella räkenskapsåret, |

betalats |

under |

det |

aktuella |

och |

räkenskapsåret, och |

|

||

2.belopp som har minskat den justerade skattekostnaden enligt 35 § första stycket för ett tidigare räkenskapsår, om beloppet har betalats under det aktuella räkenskapsåret.

34 a §

För en moderenhet som enligt

nationella skatteregler är skattskyldig för inkomst i ett kontrollerat utländskt företag ska en fiktiv uppskjuten skattefordran beräknas, om

1. enhetens inhemska förlust helt eller delvis ska kvittas mot den utländska inkomsten,

2. utländsk skatt får avräknas mot enhetens skatt på den utländska inkomsten först efter kvittning enligt 1,

3. utländsk skatt inte får avräknas senare år, och

4. den inhemska förlust som helt eller delvis har kvittats enligt 1 ett

Prop. 2024/25:7

27

Prop. 2024/25:7 |

tidigare |

år beaktas vid om- |

||||

|

klassificering |

av |

inhemsk |

inkomst |

||

|

till utländsk. |

|

|

|

|

|

|

Skattefordran ska uppgå till den |

|||||

|

inhemska |

förlusten |

som |

kvittas |

||

|

enligt första stycket 1 multiplicerad |

|||||

|

med det lägsta av den nationella |

|||||

|

skattesatsen |

och |

minimiskatte- |

|||

|

satsen. |

|

|

|

|

|

|

Om den nationella skattesatsen |

|||||

|

överstiger minimiskattesatsen, ska |

|||||

|

den fiktiva uppskjutna skatte- |

|||||

|

fordran räknas om genom att |

|||||

|

beloppet |

enligt |

andra |

stycket |

||

|

multipliceras |

med |

minimiskatte- |

|||

|

satsen och divideras med den |

|||||

|

tillämpliga nationella skattesatsen. |

|||||

|

Om den |

nationella |

skattesatsen |

|||

|

därefter |

ändras, |

ska kvarstående |

|||

|

belopp räknas om enligt den nya |

|||||

|

skattesatsen. |

|

|

|

|

|

34 b §

Den fiktiva uppskjutna skattefordran ska minska det upp- skjutna skattejusteringsbeloppet det år fordran uppkommer enligt 34 a §. Om fordran har räknats om enligt 34 a § tredje stycket sista meningen, ska det uppskjutna skattejusteringsbeloppet justeras i enlighet med omräkningen.

Fordran ska öka det uppskjutna skattejusteringsbeloppet det år en sådan omklassificering som anges i 34 a § första stycket 4 sker och utländsk skatt därför avräknas. Ökningen ska uppgå till ett belopp som motsvarar fordran, dock högst det belopp som avräknats till följd av omklassificeringen.

34 c §

För en moderenhet som enligt

nationella skatteregler är skattskyldig för inkomst i ett kontrollerat utländskt företag ska en särskild uppskjuten skatte- fordran beräknas, om

28

1.enhetens inhemska förlust helt eller delvis ska kvittas mot den utländska inkomsten,

2.utländsk skatt får avräknas mot enhetens skatt på den utländska inkomsten först efter kvittning enligt 1, och

3.belopp som inte avräknats ett tidigare år får avräknas senare år mot skatt på den inhemska inkomst som ingår i beräkningen av enhetens justerade resultat.

Den särskilda uppskjutna skatte- fordran ska uppgå till det lägsta av

1.det högsta tillåtna avräknings- beloppet som enligt nationella regler får beaktas ett senare år, och

2. moderenhetens inhemska förlust för beskattningsåret enligt nationella regler multiplicerad med den nationella skattesatsen.

Om den nationella skattesatsen överstiger minimiskattesatsen, ska den särskilda uppskjutna skatte- fordran räknas om genom att beloppet enligt andra stycket multipliceras med minimiskatte- satsen och divideras med den tillämpliga nationella skattesatsen. Om den nationella skattesatsen därefter ändras, ska kvarstående belopp räknas om enligt den nya skattesatsen.

34 d §

Den särskilda uppskjutna skattefordran ska minska det

uppskjutna skattejusterings- beloppet det år fordran uppkommer enligt 34 c §. Om fordran har räknats om enligt 34 c § tredje stycket sista meningen, ska det

uppskjutna skattejusterings- beloppet justeras i enlighet med omräkningen.

Fordran ska öka det uppskjutna skattejusteringsbeloppet det år avräkning av utländsk skatt sker på det sätt som anges i 34 c § första stycket 3. Ökningen ska uppgå till ett belopp som motsvarar fordran,

Prop. 2024/25:7

29

Prop. 2024/25:7 |

|

|

|

|

|

|

|

|

|

dock högst det belopp med vilket |

|||||||

|

|

|

|

|

|

|

|

|

|

avräkning har medgetts. |

|

|

|||||

|

|

|

|

|

|

|

|

|

|

35 § |

|

|

|

|

|

|

|

|

Om en uppskjuten skatteskuld som påverkat koncernenhetens justerade |

||||||||||||||||

|

skattekostnad inte återförs, betalas eller regleras på annat sätt senast vid |

||||||||||||||||

|

utgången av det femte räkenskapsåret från det att den först redovisades i |

||||||||||||||||

|

räkenskaperna, ska de justerade skattekostnaderna för det året då skulden |

||||||||||||||||

|

först redovisades minskas med ett belopp som motsvarar den del av |

||||||||||||||||

|

skulden som kvarstår. Effektiv skattesats och tilläggsskattebelopp ska då |

||||||||||||||||

|

räknas om enligt 37 och 38 §§. Tillkommande tilläggsskattebelopp ska |

||||||||||||||||

|

fördelas enligt 40 och 41 §§. |

|

|

|

|

|

|

|

|

|

|||||||

|

I |

4 kap. |

18 § |

|

finns |

en |

I |

4 kap. |

17 § |

finns |

en |

||||||

|

bestämmelse om att en uppskjuten |

bestämmelse om att en uppskjuten |

|||||||||||||||

|

skatteskuld inte behöver beaktas. |

skatteskuld inte behöver beaktas. |

|||||||||||||||

|

|

|

|

|

|

|

|

|

|

37 § |

|

|

|

|

|

|

|

|

Den |

effektiva |

skattesatsen |

är |

Den effektiva |

skattesatsen |

är |

||||||||||

|

kvoten |

av |

de |

|

sammanlagda |

kvoten |

av |

de |

|

sammanlagda |

|||||||

|

justerade |

skattekostnaderna |

för |

justerade |

skattekostnaderna |

för |

|||||||||||

|

koncernenheterna i en stat och det |

koncernenheterna i en stat och det |

|||||||||||||||

|

sammanlagda |

justerade |

resultatet |

sammanlagda |

justerade |

resultatet |

|||||||||||

|

för koncernenheterna i den staten. |

för koncernenheterna i den staten. |

|||||||||||||||

|

|

|

|

|

|

|

|

|

|

Om de sammanlagda justerade |

|||||||

|

|

|

|

|

|

|

|

|

|

skattekostnaderna |

för |

koncern- |

|||||

|

|

|

|

|

|

|

|

|

|

enheterna i en stat uppgår till ett |

|||||||

|

|

|

|

|

|

|

|

|

|

negativt belopp, ska ett över- |

|||||||

|

|

|

|

|

|

|

|

|

|

skjutande skattebelopp bestämmas. |

|||||||

|

|

|

|

|

|

|

|

|

|

Detta gäller under förutsättning att |

|||||||

|

|

|

|

|

|

|

|

|

|

underskottet som ger upphov till |

|||||||

|

|

|

|

|

|

|

|

|

|

den negativa skattekostnaden inte |

|||||||

|

|

|

|

|

|

|

|

|

|

kvittas mot tidigare års överskott |

|||||||

|

|

|

|

|

|

|

|

|

|

vid |

inkomstbeskattningen. |

Det |

|||||

|

|

|

|

|

|

|

|

|

|

överskjutande |

skattebeloppet |

ska |

|||||

|

|

|

|

|

|

|

|

|

|

bestämmas till samma belopp som |

|||||||

|

|

|

|

|

|

|

|

|

|

den sammanlagda justerade skatte- |

|||||||

|

|

|

|

|

|

|

|

|

|

kostnaden |

uppgår |

till. |

Vid |

||||

|

|

|

|

|

|

|

|

|

|

beräkningen |

av |

den |

effektiva |

||||

|

|

|

|

|

|

|

|

|

|

skattesatsen ska den sammanlagda |

|||||||

|

|

|

|

|

|

|

|

|

|

justerade |

skattekostnaden |

för |

|||||

|

|

|

|

|

|

|

|

|

|

koncernenheterna i staten ökas med |

|||||||

|

|

|

|

|

|

|

|

|

|

ett positivt belopp motsvarande det |

|||||||

|

|

|

|

|

|

|

|

|

|

överskjutande skattebeloppet. |

|

||||||

|

Justerat |

resultat |

och |

justerad |

Justerat |

resultat |

|

och |

justerad |

||||||||

|

skattekostnad |

som |

avser |

en |

skattekostnad |

som |

avser |

en |

|||||||||

|

koncernenhet |

som |

|

är |

en |

koncernenhet |

som |

är |

en |

||||||||

|

investeringsenhet |

ska |

inte räknas |

investeringsenhet |

|

eller |

en |

||||||||||

|

med. Särskilda regler för beräkning |

försäkringsinvesteringsenhet |

ska |

||||||||||||||

|

av |

effektiv |

|

skattesats |

för |

inte räknas med. Särskilda regler |

|||||||||||

|

investeringsenheter |

finns |

i 7 kap. |

för beräkning av effektiv skattesats |

|||||||||||||

30 |

28 och 29 §§. |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

för sådana enheter finns i 7 kap. 28 Prop. 2024/25:7 och 29 §§.

37 a §

Ett överskjutande skattebelopp enligt 37 § eller 4 kap. 19 a § ska, under varje efterföljande räken- skapsår då det uppkommer ett positivt justerat resultat i den stat för vilken ett överskjutande skattebelopp har bestämts och då den justerade skattekostnaden för staten uppgår till ett positivt belopp, minska den sammanlagda justerade skattekostnaden för koncernenheterna i den staten, dock lägst till noll.

37 b §

Om en, flera eller samtliga koncernenheter som hör hemma i den stat för vilken ett överskjutande skattebelopp har bestämts upphör att vara en del av koncernen, ska överskjutande skattebelopp kvarstå

hos den koncern som koncernenheterna tillhörde under den tid då det överskjutande skattebeloppet bestämdes.

37 c §

När ett överskjutande skatte- belopp bestäms ska beloppet registreras i en förteckning över överskjutande skattebelopp.

När ett överskjutande skatte- belopp minskar den justerade skattekostnaden enligt 37 a § ska det överskjutande skattebeloppet i förteckningen minskas med samma belopp.

|

38 § |

|

|

|

|

Om den effektiva skattesatsen är lägre än minimiskattesatsen ska en |

|

||||

procentsats för tilläggsskatt beräknas. Med procentsats för tilläggsskatt |

|

||||

avses minimiskattesatsen minskad med koncernens effektiva skattesats för |

|

||||

räkenskapsåret i den aktuella staten. |

|

|

|

|

|

Tilläggsskattebeloppet |

för |

Tilläggsskattebeloppet |

för |

|

|

koncernenheterna i en stat är lika |

koncernenheterna i en stat är lika |

|

|||

med enheternas sammantagna |

med enheternas |

sammantagna |

|

||

överskjutande vinst multiplicerad |

överskjutande vinst |

multiplicerad |

31 |

||

Prop. 2024/25:7 |

med procentsatsen för tilläggsskatt |

med procentsatsen för tilläggsskatt |

|||||||||

|

för staten. Med överskjutande vinst |

för staten. Med överskjutande vinst |

|||||||||

|

avses |

det sammanlagda |

justerade |

avses det sammanlagda |

justerade |

||||||

|

resultatet för enheterna i en stat |

resultatet för enheterna i en stat |

|||||||||

|

minskat |

med ett substansbelopp |

minskat |

med ett substansbelopp |

|||||||

|

beräknat |

enligt |

5 kap. |

beräknat |

enligt |

5 kap. |

|||||

|

Tilläggsskattebelopp som avser en |

Tilläggsskattebelopp som avser en |

|||||||||

|

koncernenhet |

som |

är |

en |

koncernenhet |

som |

är |

en |

|||

|

investeringsenhet |

ska inte |

räknas |

investeringsenhet |

eller |

en |

|||||

|

med. Särskilda regler för beräkning |

försäkringsinvesteringsenhet |

ska |

||||||||

|

av |

tilläggsskattebelopp |

för |

inte räknas med. Särskilda regler |

|||||||

|

investeringsenheter finns |

i |

7 kap. |

för beräkning av tilläggsskatte- |

|||||||

|

30 §§. |

|

|

|

|

|

belopp för investeringsenheter och |

||||

|

|

|

|

|

|

|

försäkringsinvesteringsenheter |

|

|||

|

|

|

|

|

|

|

finns i 7 kap. 30 och 30 a §§. |

|

|||

|

Tillkommande tilläggsskattebelopp ska läggas till tilläggsskattebeloppet |

||||||||||

för det aktuella räkenskapsåret. Nationell tilläggsskatt ska dras ifrån eller läggas till enligt förutsättningarna i 39 §.

39 §1

Tilläggsskattebeloppet för koncernenheterna i en utländsk stat ska minskas med belopp avseende den nationella tilläggsskatt som ska betalas i den stat där enheterna hör hemma.

Om utländsk nationell tilläggsskatt för koncernenheterna i en medlemsstat i Europeiska

unionen beräknats med utgångspunkt i IFRS som antagits av International Accounting Standards Board eller IFRS som antagits av unionen i enlighet med förordning (EG) nr 1606/2002,

alternativt moderföretagets allmänt erkända redovisnings- standard, ska något tilläggsskatte- belopp inte beräknas för enheterna i den staten.

Till den del nationell tilläggsskatt inte har betalats inom fyra år efter utgången av det räkenskapsår då den skulle ha betalats ska den läggas till tilläggsskattebeloppet för koncernenheterna i den staten i form av ett tillkommande tilläggsskattebelopp.

|

|

|

|

4 kap. |

|

|

|

|

|

1 § |

|

|

I detta kapitel finns bestämmelser om |

||||

|

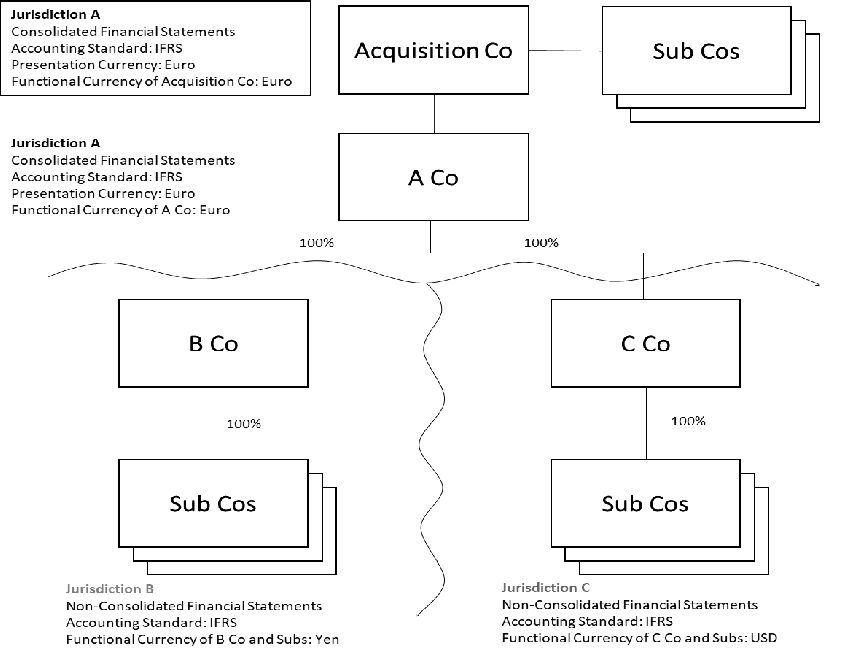

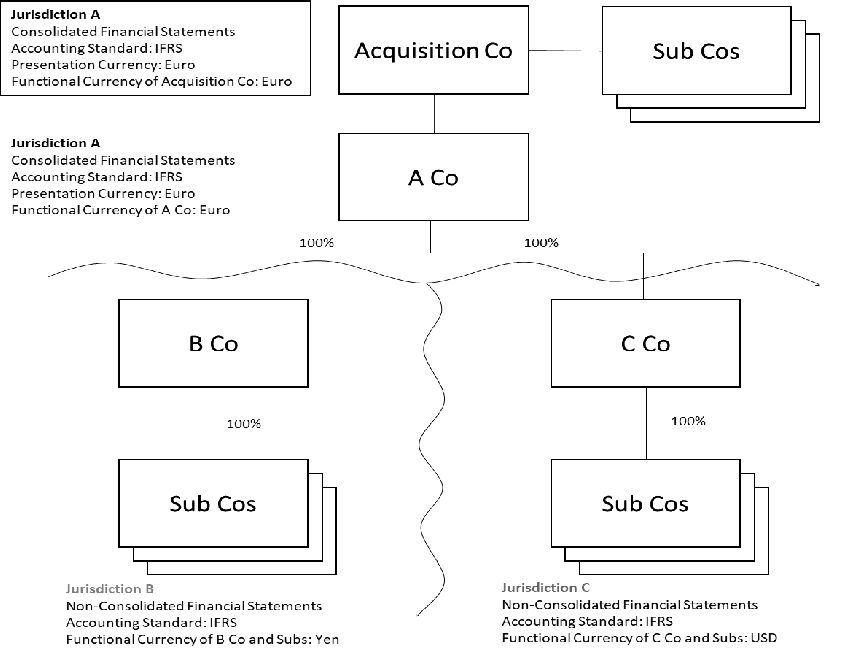

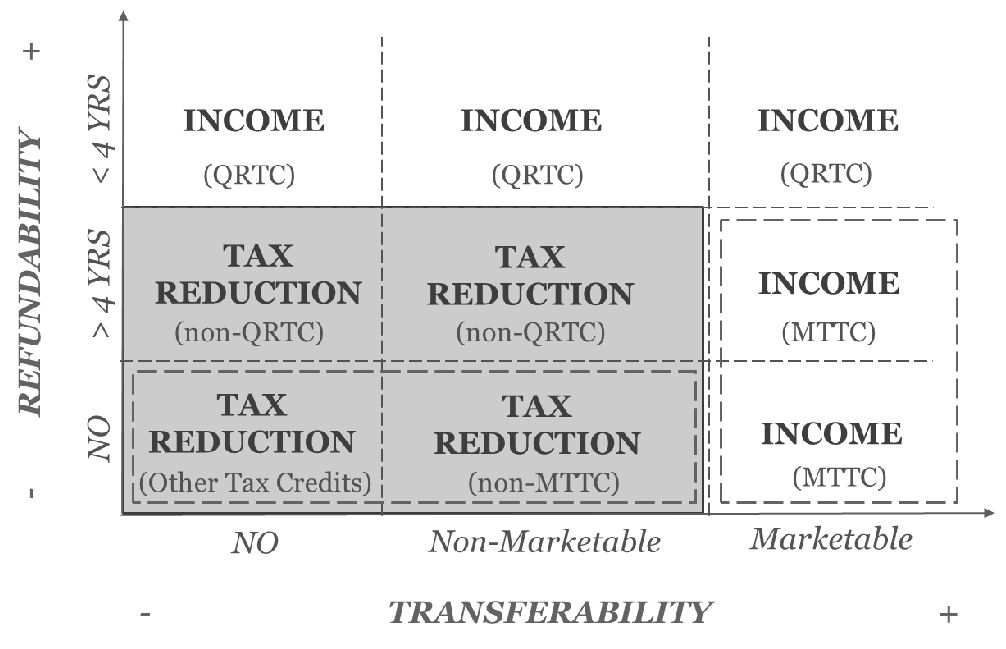

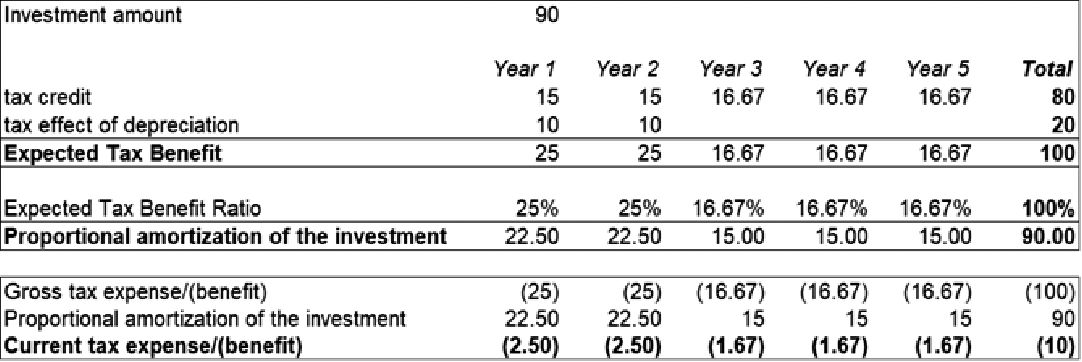

– de val som får göras i fråga om |