|

|

Nya regler om mervärdesskatt för små företag och ändrade regler för vissa tjänster och konstverk

Sammanfattning

Utskottet ställer sig bakom regeringens förslag till ändringar i mervärdesskattelagen.

Lagändringarna görs med anledning av beslutade ändringar av EU:s mervärdesskattedirektiv och innebär bl.a. att den s.k. omsättningsgränsen för undantag från mervärdesskatteplikt höjs. Vidare ändras bestämmelser om möjligheten att använda omsättningsgränser i andra EU-länder, om möjligheten att få utfärda förenklad faktura, om beskattningsland vid vissa virtuella evenemang och aktiviteter och om reducerad skattesats och tillämpning av vinstmarginalbeskattning vid försäljning av konstverk.

Lagändringarna föreslås träda i kraft den 1 januari 2025.

Behandlade förslag

Proposition 2023/24:149 Nya regler om mervärdesskatt för små företag och ändrade regler för vissa tjänster och konstverk.

Utskottets förslag till riksdagsbeslut

Propositionens huvudsakliga innehåll

Nya regler om mervärdesskatt för små företag och ändrade regler för vissa tjänster och konstverk

Bilaga 1

Förteckning över behandlade förslag

Bilaga 2

Regeringens lagförslag

Utskottets förslag till riksdagsbeslut

|

Nya regler om mervärdesskatt för små företag och ändrade regler för vissa tjänster och konstverk |

Riksdagen antar regeringens förslag till lag om ändring i mervärdesskattelagen (2023:200).

Därmed bifaller riksdagen proposition 2023/24:149.

Stockholm den 26 september 2024

På skatteutskottets vägnar

Niklas Karlsson

Följande ledamöter har deltagit i beslutet: Niklas Karlsson (S), Per Söderlund (SD), Boriana Åberg (M), Hanna Westerén (S), Eric Westroth (SD), Kalle Olsson (S), Fredrik Ahlstedt (M), Bo Broman (SD), Marie Nicholson (M), Ilona Szatmári Waldau (V), Cecilia Engström (KD), Anders Ådahl (C), Markus Wiechel (SD), Annika Hirvonen (MP), Patrik Karlson (L), Marie Olsson (S) och Patrik Björck (S).

Ärendet och dess beredning

I betänkandet behandlar utskottet proposition 2023/24:149 Nya regler om mervärdesskatt för små företag och ändrade regler för vissa tjänster och konstverk. I propositionen finns en redogörelse för ärendets beredning fram till regeringens beslut om propositionen.

Regeringens förslag till riksdagsbeslut återges i bilaga 1. Regeringens lagförslag finns i bilaga 2.

Det har inte väckts några följdmotioner med anledning av propositionen.

Propositionens huvudsakliga innehåll

I propositionen föreslås nya regler och ändringar i mervärdesskattelagen (2023:200) med anledning av ändringar som beslutats i mervärdesskattedirektivet (direktiv 2006/112/EG).

Regeringen föreslår att omsättningsgränsen för mervärdesskatt höjs till 120 000 kronor och att företag som är etablerade i andra EU-länder får möjlighet att tillämpa omsättningsgränsen i Sverige. Vidare ska företag som är etablerade i Sverige få möjlighet att tillämpa undantag från skatteplikt i andra EU-länder. Det föreslås också att fler ska få utfärda förenklad faktura och att vissa virtuella evenemang och aktiviteter ska beskattas i Sverige om köparen finns här. När det gäller den reducerade skattesatsen vid försäljning av konstverk föreslås nuvarande begränsning, att försäljningen ska ske av upphovsmannen eller dennes dödsbo, tas bort. Skattesatsen 12 procent föreslås därmed gälla vid all försäljning av konstverk. Det föreslås dock att reducerad skattesats inte får tillämpas tillsammans med reglerna om vinstmarginalbeskattning.

Lagändringarna föreslås träda i kraft den 1 januari 2025.

Utskottets förslag i korthet

Riksdagen antar regeringens förslag till ändringar i mervärdesskattelagen som bl.a. innebär nya regler för små företag och ändrade regler för vissa tjänster och konstverk.

Bakgrund och gällande rätt

EU-rätt

Reglerna för mervärdesskatt är till stor del harmoniserade inom EU och finns huvudsakligen i rådets direktiv 2006/112/EG av den 28 november 2006 om ett gemensamt system för mervärdesskatt (mervärdesskattedirektivet). Medlemsstaterna är skyldiga att genomföra mervärdesskattedirektivets bestämmelser i nationell rätt. I Sverige har genomförandet av mervärdesskattedirektivet skett främst genom mervärdesskattelagen (2023:200), förkortad ML, men även genom bestämmelser i andra lagar, t.ex. skatteförfarandelagen (2011:1244). Inom EU finns också gemensamma förordningar som rör mervärdesskatt. Dessa är direkt tillämpliga och ska inte genomföras i svensk rätt.

Mervärdesskattedirektivet ger medlemsstaterna möjlighet att tillämpa en särskild ordning för små företag. Den särskilda ordningen innebär bl.a. att medlemsstaterna får införa ett tröskelvärde för undantag från skatteplikt samt förenklingar för små företag. Undantag från skatteplikt beviljas dock bara för företag som är etablerade i den medlemsstat där mervärdesskatten ska betalas. För att skapa lika villkor för små företag oavsett var de är etablerade inom EU och för att minska den administrativa bördan för små företag antogs den 18 februari 2020 rådets direktiv (EU) 2020/285 (småföretagsdirektivet). Bestämmelserna i direktivet ska vara genomförda av medlemsstaterna till den 1 januari 2025.

Den 5 april 2022 antogs rådets direktiv (EU) 2022/542 (skattesatsdirektivet). I direktivet ändras bl.a. beskattningslandsreglerna vid vissa virtuella evenemang och aktiviteter så att dessa tjänster beskattas i det land där de konsumeras. För att uppnå en större konkurrensneutralitet mellan medlemsstaterna vid handel med konstverk, samlarföremål och antikviteter görs genom skattesatsdirektivet också ändringar i reglerna om vinstmarginalbeskattning vid försäljning av dessa varor. Bestämmelserna i direktivet ska vara genomförda av medlemsstaterna till den 1 januari 2025. I direktivet regleras dessutom vilka skattesatser som får tillämpas.

Svensk rätt

I Sverige har genomförandet av mervärdesskattedirektivet skett främst genom mervärdesskattelagen.

I kapitel 18 i mervärdesskattelagen finns bestämmelser om undantag från skatteplikt för leveranser av varor och tillhandahållanden av tjänster som görs av beskattningsbara personer med en liten årsomsättning. Undantaget gäller för beskattningsbara personer som har en årsomsättning som inte beräknas överstiga 80 000 kronor under beskattningsåret. Årsomsättningen får inte heller ha överstigit 80 000 kronor under något av de två närmast föregående beskattningsåren (18 kap. 2 § ML). Undantaget från skatteplikt gäller dock inte leveranser av varor eller tillhandahållanden av tjänster som görs av beskattningsbara personer som inte är etablerade här i landet (18 kap. 3 § ML).

I kapitel 6 i mervärdesskattelagen finns bestämmelser som anger om platsen för en beskattningsbar transaktion anses vara inom landet eller utomlands. Om tjänsten är tillhandahållen utomlands tas ingen mervärdesskatt ut i Sverige. Tjänster som avser tillträde till evenemang som är kulturella, konstnärliga, idrottsliga, vetenskapliga, pedagogiska, av underhållningskaraktär eller liknande och som tillhandahålls beskattningsbara personer är tillhandahållna inom landet om evenemanget faktiskt äger rum här (6 kap. 45 och 46 §§ ML). En tjänst som tillhandahålls någon som inte är en beskattningsbar person i samband med en aktivitet som anges i 45 § ML (dvs. aktiviteter som är kulturella, konstnärliga, idrottsliga, vetenskapliga, pedagogiska, av underhållningskaraktär eller liknande) är tillhandahållen inom landet om aktiviteten faktiskt äger rum i Sverige. Detsamma gäller tjänster som är underordnade en sådan tjänst och tjänster som tillhandahålls av den som organiserar aktiviteten (6 kap. 45 och 47 §§ ML).

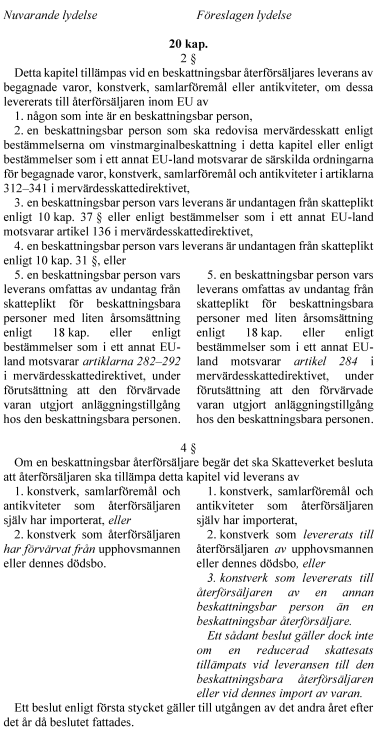

I kapitel 20 i mervärdesskattelagen finns den särskilda ordningen för begagnade varor, konstverk, samlarföremål och antikviteter. Vid försäljning av begagnade varor, konstverk, samlarföremål eller antikviteter kan en beskattningsbar återförsäljare i vissa fall tillämpa vinstmarginalbeskattning. Med beskattningsbar återförsäljare avses en beskattningsbar person som inom ramen för sin verksamhet förvärvar, använder eller importerar begagnade varor, konstverk, samlarföremål eller antikviteter för att sälja dem vidare. Detta gäller också om den beskattningsbara personen handlar i eget namn för någon annans räkning inom ramen för ett provisionsavtal (20 kap. 10 § ML). Vad som avses med konstverk, samlarföremål och antikviteter framgår av 20 kap. 7–9 §§ ML.

Bestämmelser om skattesatser finns i kapitel 9 i mervärdesskattelagen. Normalskattesatsen är 25 procent (9 kap. 2 § ML). En reducerad skattesats om 12 procent av beskattningsunderlaget tas ut för leverans av sådana konstverk som avses i 20 kap. 7 § och som ägs av upphovsmannen eller dennes dödsbo, samt för import av sådana konstverk, samlarföremål och antikviteter som avses i 20 kap. 7–9 §§ ML (9 kap. 6 § ML).

Budgetpropositionen för 2024

I budgetpropositionen för 2024 (prop. 2023/24:1 Förslag till statens budget, finansplan och skattefrågor avsnitt 12.21, 12.22 och 12.23) gjorde regeringen bedömningen att omsättningsgränsen för undantag från mervärdesskatt bör höjas från 80 000 kronor till 120 000 kronor per kalenderår. Vidare gjorde regeringen bedömningen att omsättningsgränsen bör få tillämpas av beskattningsbara personer som är etablerade i andra EU-länder samt att beskattningsbara personer som är etablerade i Sverige på motsvarande sätt bör få möjlighet att tillämpa omsättningsgränsen i andra EU-länder. Regeringen gjorde även bedömningen att vissa virtuella evenemang och aktiviteter bör beskattas i Sverige om köparen är en icke beskattningsbar person som är bosatt eller stadigvarande vistas här eller om köparen är en beskattningsbar person som har sätet för sin ekonomiska verksamhet här. Slutligen gjorde regeringen bedömningen att den reducerade skattesatsen om 12 procent vid försäljning av konstverk bör gälla oavsett vem som säljer konstverket, men att den reducerade skattesatsen inte får tillämpas samtidigt som reglerna om vinstmarginalbeskattning.

Utskottet delade regeringens bedömningar (yttr. 2023/24:SkU1y).

Propositionen

I propositionen föreslår regeringen ett antal förändringar av mervärdesskattelagen med anledning av småföretags- och skattesatsdirektiven.

Förslag med anledning av småföretagsdirektivet

Regeringen föreslår att omsättningsgränsen för undantag från mervärdesskatteplikt höjs från 80 000 kronor till 120 000 kronor för att underlätta för de allra minsta företagen. Olika typer av verksamheter omfattas av den föreslagna höjningen av omsättningsgränsen och det är enligt regeringen svårt att beräkna en optimal omsättningsgräns för dessa olika typer av verksamheter, men en höjning av omsättningsgränsen till 120 000 kronor bedöms som väl avvägd.

Vidare föreslår regeringen att beskattningsbara personer som omfattas av undantaget från skatteplikt ska få utfärda förenklad faktura för sina leveranser och tillhandahållanden.

Regeringen föreslår även ett antal förändringar av mervärdesskattelagen som innebär att en beskattningsbar person som är etablerad i Sverige får möjlighet att tillämpa undantag från skatteplikt i ett annat EU-land där denne inte är etablerad (dvs. tillämpa ett annat EU-lands tröskelvärde för undantag från skatteplikt). Exempelvis föreslås att en s.k. förhandsanmälan ska lämnas in till Skatteverket och att Skatteverket efter förhandsanmälan från en beskattningsbar person ska fatta ett beslut om ett individuellt nummer (identifieringsnummer) för tillämpning av undantaget från skatteplikt i det andra EU-landet (identifieringsbeslut).

Vidare föreslås ett antal förändringar av mervärdesskattelagen som innebär att en beskattningsbar person som är etablerad i ett annat EU-land får möjlighet att tillämpa undantaget från skatteplikt i Sverige (dvs. omsättningsgränsen i Sverige). Exempelvis föreslås bestämmelser om när undantaget från skatteplikt börjar gälla och villkor för undantag från skatteplikt.

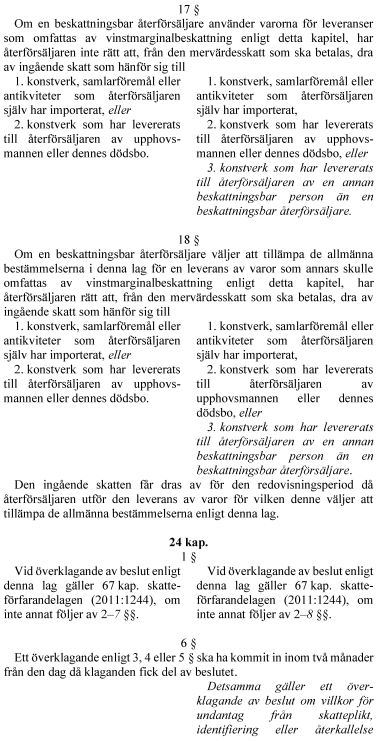

Slutligen föreslås ett antal andra förändringar av mervärdesskattelagen med anledning av småföretagsdirektivet och de ovan nämnda förslagen om ändringar av mervärdesskattelagen, som t.ex. förfaranderegler vid omprövning och överklagande av beslut, bestämmelser om när undantaget från skatteplikt i Sverige upphör att gälla och införande av definitioner och bestämmelser om beräkning av årsomsättning.

Förslag med anledning av skattesatsdirektivet

I propositionen föreslår regeringen förändringar av bestämmelserna om beskattningsland vid vissa virtuella evenemang och aktiviteter, som en anpassning till de ändringar av mervärdesskattedirektivet som görs genom skattesatsdirektivet. Förändringarna innebär att tjänster som tillhandahålls en beskattningsbar person och som avser tillträde till kulturella, konstnärliga, idrottsliga, vetenskapliga eller pedagogiska evenemang, evenemang av underhållningskaraktär eller liknande, där närvaron är virtuell, ska anses tillhandahållna där den beskattningsbara person som förvärvar tjänsterna har sitt säte. Detsamma gäller tjänster med anknytning till tillträdet. En tjänst som avser en aktivitet som är kulturell, konstnärlig, idrottslig, vetenskaplig, pedagogisk, av underhållningskaraktär eller liknande och som strömmas eller på annat sätt görs tillgänglig virtuellt och som tillhandahålls någon som inte är en beskattningsbar person är tillhandahållen inom landet, om förvärvaren är etablerad, är bosatt eller stadigvarande vistas i Sverige. Detsamma gäller tjänster som är underordnade en sådan tjänst.

Vidare föreslår regeringen förändringar av bestämmelserna om skattesatser och vinstmarginalbeskattning som en anpassning till de ändringar av mervärdesskattedirektivet som görs genom skattesatsdirektivet. Förslagen innebär att mervärdesskatt tas ut med 12 procent av beskattningsunderlaget för leveranser och unionsinterna förvärv av konstverk. Den reducerade skattesatsen vid leveranser av konstverk gäller därmed oavsett vem som säljer konstverken, till skillnad från nuvarande bestämmelser där den reducerade skattesatsen bara är tillämplig för vissa typer av säljare. Vidare föreslår regeringen att den reducerade skattesatsen inte får tas ut vid leveranser eller unionsinterna förvärv av konstverk som omfattas av den särskilda ordningen för begagnade varor, konstverk, samlarföremål och antikviteter. På motsvarande sätt får inte vinstmarginalbeskattning tillämpas om den reducerade skattesatsen tagits ut i det tidigare ledet. Ett beslut av Skatteverket om tillämpning av reglerna om vinstmarginalbeskattning vid vissa leveranser gäller därför inte om en reducerad skattesats har tagits ut på leveransen eller importen. Slutligen föreslår regeringen att vinstmarginalbeskattning får tillämpas av en beskattningsbar återförsäljare av konstverk vid leveranser av en annan beskattningsbar person än en beskattningsbar återförsäljare, efter beslut av Skatteverket. I sådana fall får avdrag inte göras för ingående skatt. Om allmänna regler tillämpas får dock avdrag göras.

Ikraftträdande

Samtliga lagändringar som föreslås i propositionen föreslås träda i kraft den 1 januari 2025.

Utskottets ställningstagande

Det har inte väckts någon motion med anledning av propositionen. Utskottet anser att riksdagen av de skäl som anförs i propositionen bör anta regeringens lagförslag.

Bilaga 1

Förteckning över behandlade förslag

Proposition 2023/24:149 Nya regler om mervärdesskatt för små företag och ändrade regler för vissa tjänster och konstverk:

Riksdagen antar regeringens förslag till lag om ändring i mervärdesskattelagen (2023:200).

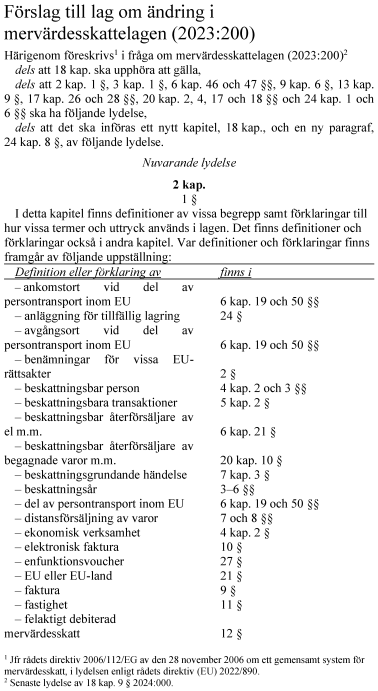

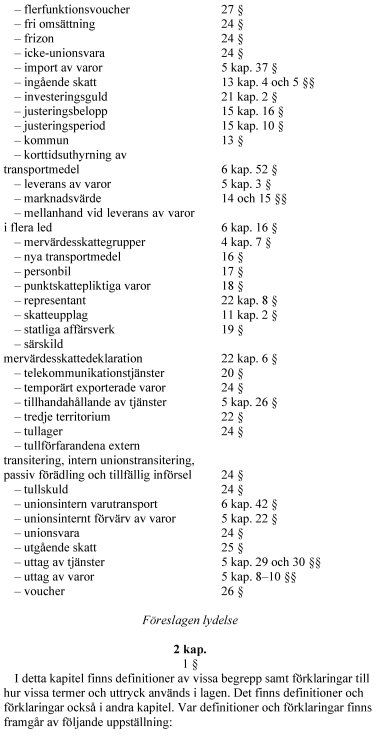

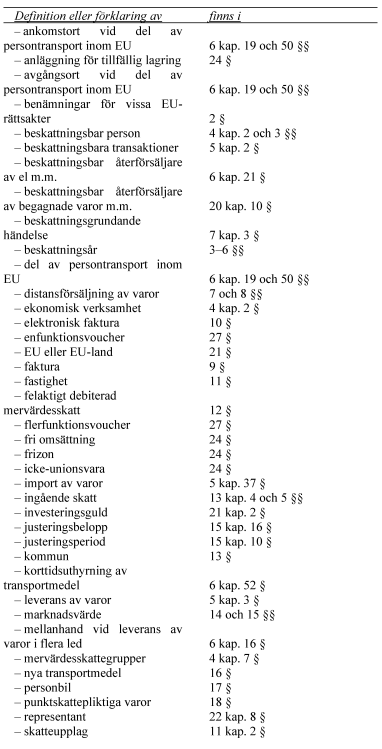

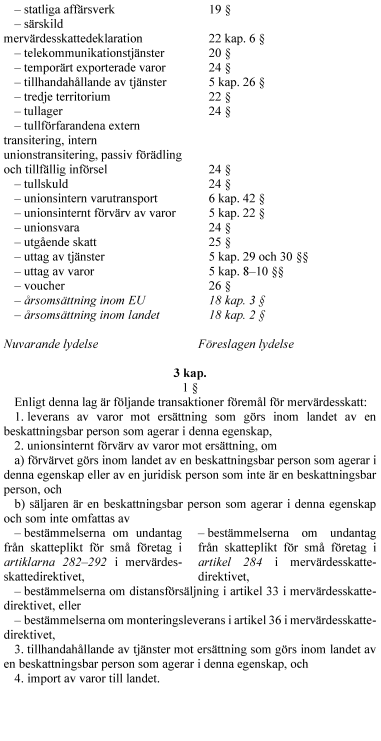

Bilaga 2