Ålderspensionssystemet vid sidan av

statens budget

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Ålderspensionssystemet vid sidan av statens budget

Innehållsförteckning

2

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

1Ålderspensionssystemet vid sidan av statens budget

1.1Omfattning

Redovisningen av den allmänna pensionen är uppdelad i två avsnitt. Utgiftsområde 11 Ekonomisk trygghet vid ålderdom innehåller en redovisning av de skattefinansierade grundskyddsförmånerna till pensionärer och till vuxna efterlevande. I detta avsnitt redovisas den inkomstgrundade pensionen som omfattar de avgiftsfinansierade inkomst- och premiepensionssystemen. Dessa system är finansiellt skilda från statens budget och bär sina egna inkomster och utgifter. Det innebär att även vissa administrationskostnader hos ett antal myndigheter finansieras inom respektive system.

Tabell 1.1 Utgiftsutveckling för ålderspensionssystemet vid sidan av statens budget

Miljoner kronor

| Utfall 2022 | Beräknat 2023 | Beräknat 2024 | Beräknat 2025 | Beräknat 2026 | |

| pensionsutgifter | 345 034 | 357 794 | 369 714 | 383 542 | 395 135 |

| Administrationskostnader | 2 792 | 3 121 | 3 215 | 3 282 | 3 362 |

| Totalt | 347 826 | 360 915 | 372 929 | 386 824 | 398 497 |

Anm.: Ålderspensionssystemet vid sidan av statens budget avser i denna redovisning utgifter och administrationskostnader för inkomst- och tilläggspension. Denna del av den inkomstgrundade ålderspensionen ingår i utgifterna under utgiftstaket.

Tabell 1.2 Utgiftsutveckling för premiepensionssystemet

Miljoner kronor

| Utfall 2022 | Beräknat 2023 | Beräknat 2024 | Beräknat 2025 | Beräknat 2026 | |

| Premiepensionssystemet | 23 482 | 23 316 | 26 721 | 30 951 | 33 960 |

1.2Resultatredovisning

Avgiften till den inkomstgrundade pensionen är 18,5 procent av den pensionsgrundande inkomsten. Av den totala avgiften går 16 procentenheter till inkomstpensionssystemet och 2,5 procentenheter till premiepensionssystemet.

Inkomstpensionssystemet är ett fördelningssystem, vilket innebär att de avgifter som betalas in av de förvärvsarbetande under ett år används för att betala de utgående pensionerna samma år. Om inbetalningarna till systemet är större än utbetalningarna sparas överskottet i de allmänna pensionsfonderna

Premiepensionssystemet är ett fonderat system, vilket innebär att de avgifter som betalas in placeras i fonder för varje pensionssparares räkning. Systemet är utformat som en fondförsäkring där sparare har möjlighet att välja fonder. För de sparare som inte gör ett eget fondval placeras pengarna i den åldersanpassade fondportföljen AP7 Såfa, som förvaltas av Sjunde

3

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Det inkomstgrundade pensionssystemet är finansiellt hållbart och klarar såväl ekonomiska som demografiska förändringar. Det beror på att pensionsutbetalningarna har kopplats till utvecklingen av både medellivslängden och samhällsekonomin. Konstruktionen är en garanti för att eventuella underskott i systemet inte skjuts på framtida generationer. Systemets finansiella ställning och värdeutveckling redovisas i resultatredovisningen.

Att pensionssystemet är konstruerat för att vara finansiellt hållbart innebär att pensionernas tillräcklighet inte är garanterad. De utgående pensionerna kan påverkas negativt vid t.ex. ekonomiska kriser. Att pensionsnivåerna är tillräckliga är dock ett grundläggande och självklart syfte för pensionssystemet och dess legitimitet. Resultatredovisningen innehåller därför beskrivningar av pensionärers ekonomiska situation. Även andra inkomster än allmän pension ingår i resultatredovisningen eftersom de allra flesta pensionärer har sådana inkomster. Tjänstepension är oftast den viktigaste inkomsten vid sidan av den allmänna pensionen, men även andra inkomster såsom privat pension, lön och kapitalinkomster beaktas i resultatredovisningen eftersom de har betydelse för pensionärernas ekonomiska situation.

1.2.1Pensionernas tillräcklighet

I Sverige finns det ca 2,3 miljoner pensionärer. För att få en mer fullständig bild av pensionärernas ekonomiska situation behöver pensionernas tillräcklighet analyseras ur flera perspektiv. Ett sätt är att analysera den ekonomiska standarden hos olika grupper av pensionärer.1 Ett annat sätt att analysera pensionernas tillräcklighet är att undersöka kompensationsgraden, dvs. pensionsnivån i förhållande till inkomsten före pensioneringstidpunkten.

I analysen och beräkningarna definieras en pensionär som någon som har tagit ut allmän pension till någon del eller som har äldreförsörjningsstöd. Att begreppet pensionär definieras på detta sätt och inte utifrån en specifik ålder beror främst på att det inte finns en fast pensionsålder i pensionssystemet. Därtill har också spridningen i fråga om när personer väljer att ta ut pension ökat. Samtidigt pågår en reform att höja alla pensionsrelaterade åldersgränser. Det innebär att det är bättre att göra analyser om pensionärer utifrån när man tar ut pension än utifrån en specifik ålder.

Stora skillnader i ekonomisk standard mellan olika pensionärer

Pensionernas tillräcklighet kan analyseras genom att mäta den ekonomiska standarden bland pensionärer. Diagram 1.1 visar den genomsnittliga ekonomiska standarden hos olika grupper av pensionärer och gruppen

Den ekonomiska standarden har mellan 2021 och 2022 utvecklats i olika riktning nominellt och realt. Det har mellan dessa två år varit den största nominella ökningen av den ekonomiska standarden sett till den senaste tioårsperioden. Samtidigt är det

1Ekonomisk standard definieras som den disponibla inkomsten justerat för försörjningsbörda. Detta innebär att alla personer i hushållet tilldelas samma ekonomiska standard vilken beräknas som hushållets disponibla inkomst justerat för hushållets sammansättning. Justeringen görs för att kunna jämföra disponibla inkomster mellan hushåll med olika sammansättning, dvs. hur många vuxna och barn som ska försörjas av inkomsten.

4

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

första gången under denna period som den ekonomiska standarden har minskat realt, vilket framgår av diagrammet. Minskningen är störst för

Diagram 1.1 Pensionärernas och gruppen

Kronor per månad

30 000

25 000

20 000

15 000

10000

5000

0

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Sammanboende pensionär | ||||||||||

| Ensamstående man, pensionär | Ensamstående kvinna, pensionär | |||||||||

Anm.: Prognos 2022.

Källa:

Det finns skillnader i ekonomisk standard mellan inrikes och utrikes födda pensionärer, se diagram 1.2. Utrikes födda har en lägre ekonomisk standard än inrikes födda. Sammanboende har den högsta ekonomiska standarden, men det är också för sammanboende som det är störst skillnad mellan inrikes och utrikes födda. Minst skillnad mellan inrikes och utrikes födda är det i gruppen ensamstående kvinnor, men det är ändå gruppen utrikes födda ensamstående kvinnor med pension som har lägst ekonomisk standard, ca 62 procent av

Diagram 1.2 Inrikes och utrikes födda pensionärers ekonomiska standard (median) i förhållande till gruppen ickepensionärer (=100 procent)

| Procent | |||||||||||||||||

| 120 | |||||||||||||||||

| 100 | |||||||||||||||||

| 80 | |||||||||||||||||

| 60 | |||||||||||||||||

| 40 | |||||||||||||||||

| 20 | |||||||||||||||||

| 0 | |||||||||||||||||

| Inrikes | Utrikes | Inrikes | Utrikes | Inrikes | Utrikes | Inrikes | Utrikes | ||||||||||

| född | född | född | född | född | född | född | född | ||||||||||

| Sammanboende, | Ensamstående | Ensamstående | Samtliga | ||||||||||||||

| pensionär | pensionär, kvinna | pensionär, man | pensionärer | ||||||||||||||

Anm.: Prognos 2022.

Källa:

5

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Som framgår av resultaten är pensionärer en heterogen grupp, vilket också framkommer när man studerar spridningsmått. Det vanligast förkommande måttet på inkomstspridning är

Pensionärernas ekonomiska standard påverkas inte bara av den allmänna pensionen. Omkring 90 procent av dem som är pensionärer har också tjänstepension. Utöver pensionsinkomster har många pensionärer arbets- och kapitalinkomster. Diagram 1.3 visar den genomsnittliga inkomstsammansättningen för pensionärer 2022. Kvinnor har betydligt lägre inkomster i genomsnitt än vad män har. Kvinnor har i genomsnitt lägre inkomstgrundad pension än vad män har och inkomsten består till större del av garantipension och bostadstillägg. Den allmänna pensionen och tillhörande pensionsförmåner utgör i genomsnitt en större andel av inkomsten för kvinnor än för män. Män har i genomsnitt högre övriga inkomster i form av tjänstepension, arbetsinkomst och kapitalinkomst. För att kunna visa inkomstsammansättningen redovisas bruttoinkomster i diagrammet. Skillnaden i inkomst mellan kvinnor och män minskar emellertid när hänsyn tas till skatt.

Diagram 1.3 Olika inkomstkällor och genomsnittliga månadsbelopp för pensionärer

Kronor per månad

| 35 000 | ||||||||||||

| 30 000 | Arbetsinkomst | |||||||||||

| Kapitalinkomst | ||||||||||||

| 25 000 | ||||||||||||

| Privat pension | ||||||||||||

| 20 000 | ||||||||||||

| Tjänstepension | ||||||||||||

| 15 000 | ||||||||||||

| Efterlevandepension | ||||||||||||

| 10 000 | ||||||||||||

| Inkomstgrundad allmän | ||||||||||||

| 5 000 | pension | |||||||||||

| Garantipension och | ||||||||||||

| 0 | bostadstillägg | |||||||||||

| Kvinnor | Män |

Källa: FASIT, prognos 2022;

Inkomstsammansättning och inkomstnivå skiljer sig åt, inte enbart mellan kvinnor och män utan även mellan olika inkomstgrupper. I diagram 1.4 har gruppen pensionärer sorterats efter ekonomisk standard och därefter delats upp i fem lika stora inkomstgrupper (kvintiler). Diagrammet visar inkomstsammansättningen för pensionärer fördelat på dessa inkomstgrupper och även andelen kvinnor i respektive grupp. Inkomstspridningen är stor och de 20 procent som har de högsta inkomsterna har i genomsnitt mer än fyra gånger så hög inkomst som de 20 procent som har de

2Se teknisk bilaga till Fördelningspolitiskt redogörelse, april 2023, Finansdepartementet, för vidare definition av ginikoefficienten.

3Ett sätt att mäta inkomstspridning är att jämföra olika percentiler genom att beräkna kvoten mellan dem. P90/p10 beräknar kvoten mellan de högsta och de lägsta inkomsterna, dvs. mellan den 90:e och 10:e percentilen. P80/p20 är motsvarande kvot men för den 80:e och 20:e percentilen.

6

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

lägsta inkomsterna. Nivån på den allmänna pensionen är relativt lika i alla inkomstgrupper och det är främst övriga inkomstkällor som bidrar till olika totala inkomstnivåer. Kapitalinkomsterna är särskilt ojämnt fördelade. I den högsta inkomstgruppen är de 15 gånger så höga som kapitalinkomsterna i den näst högsta inkomstgruppen, och det är därmed dessa inkomster som skapar den största skillnaden i inkomstnivå. Utöver kapitalinkomster bidrar även arbetsinkomster och tjänstepension till inkomstskillnaderna.

Diagram 1.4

Kronor per år

1000 000

800000

600000

400000

200000

0

Olika inkomstkällor och genomsnittliga belopp för pensionärer, fördelat på inkomstgrupper

Andel kvinnor i respektive kvintil

| 100 | Arbetsinkomst | |

| 90 | ||

| 80 | Kapitalinkomst | |

| 70 | Privat pension | |

| 60 | Tjänstepension | |

| 50 | ||

| 40 | Efterlevandepension | |

| 30 | Inkomstrelaterad pension | |

| 20 | Garantipension och | |

| 10 | ||

| bostadstillägg | ||

| 0 | Andel kvinnor | |

| 1 | 2 | 3 | 4 | 5 |

Inkomstgrupp, kvintiler

Anm.: Staplarna i diagrammet är inte fördelat på kön eftersom kvintilindelningen baseras på inkomstens storlek, vilket gör att kvinnor och män inom respektive kvintil har liknande inkomster. Kvintilindelningen baseras enbart på pensionärernas ekonomiska standard och inte på hela befolkningen.

Källa: FASIT, prognos 2022;

Av diagrammet framgår att andelen kvinnor är störst i gruppen med lägst inkomster, medan andelen kvinnor är lägst i gruppen med högst inkomster: 66 respektive

45 procent. Den genomsnittliga åldern skiljer sig åt i de olika inkomstgrupperna. Åldern är högre i grupper med lägre inkomst och lägst i gruppen med högst inkomst.

Stora skillnader mellan faktisk och teoretisk kompensationsgrad

Pensionernas tillräcklighet kan också analyseras genom att mäta kompensationsgrader. Med kompensationsgrad avses här hur mycket en person får i pension jämfört med slutlön. I diagram 1.5 presenteras kompensationsgraden för kvinnor och män med medelinkomst. Diagrammet visar såväl faktiska kompensationsgrader, dvs. det verkliga pensionsutfallet jämfört med tidigare lön, som teoretiskt beräknade kompensationsgrader, dvs. kompensationsgrader som har beräknats med hjälp av Pensionsmyndighetens typfallsmodell. Typfallsmodellen används för att ta reda på vilken kompensationsgrad pensionärer beräknas få och även för att analysera hur regeländringar eller händelser i personers liv (exempelvis föräldraledighet, arbetslöshet eller tidigt pensionsuttag) eller i samhällsekonomin kommer att påverka kompensationsgraden. Kompensationsgraderna för allmän pension och för total pension (dvs. allmän pension och tjänstepension) framgår också.

7

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.5 Kompensationsgrader för medianpensionären, faktiska och teoretiska

Procent

90

80

70

60

50

40

| 2014 2015 2016 2017 2018 2019 2020 2021 | 2014 2015 2016 2017 2018 2019 2020 2021 | |||||

| Allmän pension | Allmän pension och tjänstepension | |||||

| Kvinna, faktisk | Man, faktisk | Kvinna, teoretisk | Man, teoretisk | |||

Anm.: Utfall för faktisk tjänstepension saknas för åren 2015 och 2016.

Källa: Nyblivna pensionärers kompensationsgrader, Pensionsmyndigheten, 2023.

Sett till endast allmän pension och det faktiska utfallet var kompensationsgraden 54 procent för mediankvinnan och 56 procent för medianmannen 2021. När tjänstepensionen läggs till ökar kompensationsgraden betydligt: 79 procent för kvinnorna och 84 procent för männen.

Sett till den totala pensionen är de faktiska kompensationsgraderna betydligt högre för kvinnor och män med medianinkomster jämfört med de teoretiska kompensationsgraderna. En förklaring till skillnaden mellan faktiska och teoretiska kompensationsgrader är att nivån på den faktiska tjänstepensionen skiljer sig från den uppskattade. Det beror bl.a. på att många väljer ett tidsbestämt uttag av tjänstepensionen, vilket ger högre månadsbelopp men under en kortare tidsperiod. Även extra avsättningar till tjänstepension kan bidra till att den faktiska tjänstepensionen är betydligt högre än vad den skattas till i typfallsmodellen. Skillnaden mellan faktisk och teoretisk kompensationsgrad är mindre sett till den allmänna pensionen.

Att mäta kompensationsgraden som andel av slutlönen kan vara användbart för att bedöma tillräckligheten av pensionen i relation till tidigare lön. Det är dock inte möjligt att dra några slutsatser om pensionsnivån eller övriga inkomster utifrån kompensationsgraden. En person med mycket låga eller inga inkomster innan han eller hon börjar att ta ut pension kan få en mycket låg pension men ändå ha en hög kompensationsgrad.

Skillnader i inkomst mellan kvinnor och män som är pensionärer

I tabell 1.3 visas skillnaden i inkomst mellan kvinnor och män relaterat till mäns genomsnittliga inkomster. Den totala skillnaden var 28 procent 2022. Tabellen visar även de olika inkomstslagens bidrag till den totala inkomstskillnaden. Det är kapitalinkomster, tjänstepension och allmän inkomstgrundad pension som bidrar mest till de icke jämställda inkomsterna hos pensionärer. Mest utjämnande är skatterna, men även grundskyddet och änkepensionen minskar skillnaden.

8

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Tabell 1.3 Olika inkomstslag respektive skatters bidrag till inkomstskillnaden mellan kvinnor och män samt skillnaden i kronor per månad 2013 och 2022

| Procent 2022 | 2022 | 2013 | |

| Total inkomstskillnad | 28 | ||

| Allmän inkomstgrundad pension | 12 | ||

| Garantipension | 530 | 900 | |

| Änkepension | 550 | 940 | |

| Bostadstillägg | 390 | 390 | |

| Tjänstepension | 13 | ||

| Privat pension m.m. | 1 | ||

| Lön m.m. | 6 | ||

| Kapitalinkomster m.m. | 14 | ||

| Skatt | 3 740 | 2 950 | |

Anm.: Både 2013 och 2022 är beräknade i löpande priser.

Källa:

Det framgår också hur stort de olika inkomstslagens bidrag till inkomstskillnaden var 2013 och 2022. Skillnaden i disponibel inkomst har varit i stort sett oförändrad de senaste tio åren. Även om inkomstskillnaden är densamma mätt i procent så har den ökat i kronor när inkomstnivån har blivit högre. Detta är fallet trots att förvärvslivet, och därmed den allmänna inkomstgrundade pensionen, har blivit mer jämställt under tidsperioden. Att den totala inkomstskillnaden inte har minskat beror på att andra inkomster än allmän inkomstgrundad pension har ökat i betydelse för pensionärernas disponibla inkomster och att dessa inkomster i sin tur är relativt ojämnt fördelade mellan kvinnor och män. Det gäller framför allt tjänstepensioner och kapitalinkomster men även arbetsinkomster. I takt med att skillnaden i allmän inkomstgrundad pension har minskat, har även grundskyddets, änkepensionens och skattesystemets omfördelande effekter minskat, vilket har bidragit till att den totala skillnaden mellan kvinnor och män som är pensionärer fortfarande i princip är oförändrad. Inkomstskillnaden är större för pensionärer jämfört med personer som är 18 år och äldre utan pension, 28 procent jämfört med 19 procent.

För att få en bild av hur skillnaden i allmän pension mellan kvinnor och män kommer att se ut i framtiden har intjänandet av pension analyserats. Diagram 1.6 visar skillnaden mellan könen i intjänat pensionsunderlag 2004, 2011 och 2021. Skillnaden mellan kvinnors och mäns pensionsunderlag har minskat över tid. Trots detta är mäns intjänande fortfarande betydligt högre än kvinnors även i unga åldrar. Det innebär att om inget sker kommer pensionerna fortfarande att vara ojämlika om 40 år när de som är unga i dag går i pension. Den stora skillnaden i högre åldrar beror till stor del på att män arbetar i större utsträckning än kvinnor efter 65 års ålder.

9

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.6 Skillnaden mellan kvinnor och män i intjänat pensionsunderlag per folkbokförd 2004, 2011 och 2021

Procent

70%

60%

50%

40%

30%

20%

10%

0%

Ålder

2004 2011 2021

Anm.: Pensionsunderlaget är summan av pensionsgrundande inkomst och pensionsgrundande belopp som ligger till grund för intjänandet till allmän pension.

Källa: Pensionsmyndigheten.

1.2.2Pensionsuttag och arbetslivets längd

Pensionssystemets regelverk skapades utifrån den medellivslängd som rådde i mitten av

Pensionsuttag

Uttag av pension är inte nödvändigtvis samma sak som att en person lämnar arbetslivet, men uttagsåldern har en stor påverkan på hur stor den framtida pensionen blir oavsett om en person fortsätter att arbeta eller inte. Den lägsta åldern för uttag av allmän inkomstgrundad pension höjdes 2020 från 61 till 62 år. År 2023 höjdes denna ålder ytterligare till 63 år. I diagram 1.7 visas andelen personer som är födda olika år och som har tagit ut allmän pension för första gången vid 61, 62 eller 63 års ålder. Andelen som har tagit ut pension vid någon av dessa åldrar har ökat över tid. Andelen som har tagit ut pension vid 61 eller 62 års ålder minskade första gången för dem födda 1959 och låg på samma nivå även för dem födda 1960. Det är dock sammantaget en större andel bland dem födda 1959 som har tagit ut pension vid

63 års ålder eller tidigare jämfört med tidigare årskullar.

10

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.7 Andelen pensionärer som gjort ett första pensionsuttag vid 61, 62 eller 63 års ålder

Procent

30

25

20

15

10

5

0

| 1938 | 1939 | 1940 | 1941 | 1942 | 1943 | 1944 | 1945 | 1946 | 1947 | 1948 | 1949 | 1950 | 1951 | 1952 | 1953 | 1954 | 1955 | 1956 | 1957 | 1958 | 1959 | 1960 |

Källa: Pensionsmyndigheten.

Samtidigt som den lägsta åldern för uttag av allmän inkomstgrundad pension höjdes 2020, höjdes också den s.k.

11

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.8 Medelpensioneringsålder

Ålder

65,1

65

64,9

64,8

64,7

64,6

64,5

Kvinnor Män Samtliga

Anm.: Observera skalan i diagrammet, variationen över tid kan se större ut än vad den egentligen är.

Källa: Pensionsåldrar och arbetslivets längd, Pensionsmyndigheten, 2023.

Både inträdes- och utträdesålder i arbetskraften har betydelse för arbetslivets längd

Att fler tar ut allmän pension före 65 års ålder behöver inte betyda att de lämnar arbetslivet tidigare. Det kan också bero på att fler tar ut pension samtidigt som de fortsätter jobba, s.k. jobbonärer. Förändringen av arbetslivets längd kräver därför kännedom om både inträdesåldrar och utträdesåldrar i arbetskraften (för definition av in- och utträdesålder se Pensionsmyndighetens rapport Pensionsåldrar och arbetslivets längd, 2023).

Den genomsnittliga inträdesåldern i arbete ökade kraftigt för både kvinnor och män från mitten av

Av diagram 1.9 framgår att den genomsnittliga utträdesåldern har ökat under 2000- talet. Ökningen är likvärdig för kvinnor och män, men kvinnornas utträdesålder är omkring ett år lägre än männens. Diagrammet visar att utträdesåldern för män fortfarande är lägre än vad den var i början av

12

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.9 Genomsnittlig ålder vid utträdet från arbetslivet för kvinnor och män som vid 50 års ålder fanns i arbetskraften

Ålder

66

65

64

63

62

61

60

59

KvinnorMän

Anm.: Uppgift om kvinnors utträdesålder finns från 1980. För att visa utvecklingen dessförinnan redovisas enbart männens utträdesålder

Arbetskraftsundersökningarna (AKU) från SCB förändrades efter den 1 januari 2021, vilket kan innebära tidsseriebrott. Det är därför möjligt att resultaten beror på förändringen i AKU snarare än faktiska förändringar i utträdesåldern.

Källa: Pensionsåldrar och arbetslivets längd, Pensionsmyndigheten, 2023.

1.2.3Inkomstpensionssystemet

Följsamhetsindexeringen styr inkomstpensionernas utveckling

Inkomstpensionen beräknas vid pensioneringstillfället genom att en persons pensionsbehållning (dvs. värdet av intjänade pensionsrätter) i princip divideras med antalet återstående år som pensionären i genomsnitt förväntas leva. Inkomstpensionen indexeras sedan årligen med ett index som är kopplat till inkomstutvecklingen i samhället. För att mildra övergången från arbete till pension får pensionären vid pensioneringstidpunkten ett förskott på den förväntade förräntningen. Detta förskott kallas förskottsränta och är en uppskattning av den framtida realinkomstutvecklingen. Förskottsräntan i inkomstpensionssystemet är fastställd till 1,6 procent. De årliga omräkningarna av pensionerna beräknas utifrån förändringen av inkomstindex minskat med förskottsräntan om 1,6 procent. Indexeringen efter avdrag för förskottsränta kallas följsamhetsindexering och har tillämpats sedan 2002. Syftet med konstruktionen är att pensionens värde ska vara relativt jämnt under utbetalningstiden.

13

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.10 Följsamhetsindexering och inflationsutveckling

Procent

10

9

8

7

6

5

4

3

2

1

0

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | ||||

| Följsamhetsindexering | Inflationsutveckling | |||||||||||||

Anm.: Inflationsutvecklingen för 2023 är en prognos.

Källa: Pensionsmyndigheten och SCB.

Diagram 1.10 visar utvecklingen av följsamhetsindexeringen jämfört med prisutvecklingen sedan 2013. Som framgår av diagrammet har följsamhetsindexeringen vissa år överstigit inflationen och andra år har inflationen varit högre än följsamhetsindexeringen. Sammantaget har utvecklingen från 2013 till 2021 inneburit att följsamhetsindexeringen och inflationen varit ungefär densamma över tid. Den kraftiga inflationsutvecklingen under 2022 och 2023 har dock medfört att inkomstpensionen minskat realt, dvs. att köpkraften har minskat.

Inkomstindex för 2024 fastställs i oktober 2023, vilket innebär att den exakta indexeringen av inkomstpensionerna 2024 ännu inte är beräknad. Den senaste prognosen visar en förändring i inkomstindex på 4,0 procent. Utifrån den prognosen blir följsamhetsindexeringen knappt 2,4 procent 2024, vilket innebär att inkomstpensionerna förväntas öka nominellt, men minska realt 2024.

Inkomstpensionssystemets finansiella ställning är starkare än någonsin

Pensionssystemets finansiella ställning redovisas varje år i Pensionsmyndighetens rapport Orange Rapport – Pensionssystemets årsredovisning. Under 2022 stärktes inkomstpensionssystemets finansiella ställning till följd av att tillgångarna i systemet ökade mer än skulden. Tillgångarna i pensionssystemet består av avgiftstillgången och den s.k. buffertfonden (Första, Andra, Tredje, Fjärde och Sjätte

14

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.11 Balanstalets utveckling

Balanstal

1,15

1,10

1,05

1,00

0,95

Anm.: Balanstalet baseras på den finansiella ställningen två år tidigare.

Källa: Pensionsmyndigheten.

Inkomstpensionssystemets finansiella hållbarhet mäts med balanstalet. Balanstalet är kvoten mellan systemets tillgångar och skulder. Balanstalet för 2024 är 1,1295. Det innebär att tillgångarna var knappt 13 procent högre än pensionsskulden per

den 31 december 2022. När balanstalet är över 1 och det inte är en balanseringsperiod påverkas inte pensionernas indexering av balanstalets storlek. Som framgår av diagram

1.11har balanstalet varierat under perioden. Inledningsvis var balanstalet relativt lågt och 2010, 2011 och 2014 var det under 1. Balanstalet har dock förstärkts under senare år framför allt till följd av stärkta avgiftsintäkter tack vare ökad sysselsättning, men även hög avkastning på de finansiella marknaderna.

1.2.4Premiepensionssystemet

Premiepensionssystemet ska erbjuda ett pensionssparande av hög kvalitet som ger en trygg pension. Det innebär dels att de fonderade medlen bör ge en avkastning som är tydligt högre än förändringen av inkomstindex, dels att utbetalningarna av pension så långt som möjligt bör vara förutsägbara och stabila när de väl påbörjats. Därtill ska premiepensionssystemet erbjuda valfrihet i bemärkelsen att pensionssparare ska kunna påverka risknivå och placeringsinriktning för förvaltningen av de medel som fonderas för deras räkning.

Dåligt börsår 2022, men fortfarande en betydligt högre genomsnittlig avkastning för premiepensionen än för inkomstpensionen sedan 2013

Premiepensionskapitalet är i huvudsak placerat i aktiefonder och följer därför i stor utsträckning börsutvecklingen. Värdet på inkomstpensionen följer däremot den genomsnittliga inkomstutvecklingen i Sverige. Det främsta skälet till att det finns en fonderad del vid sidan av fördelningssystemet är att sprida risken inom den allmänna pensionen. Utan den fonderade premiepensionen hade den allmänna pensionens avkastning enbart berott på inkomstutvecklingen i Sverige. Premiepensionssystemet möjliggör en högre förväntad avkastning, och därigenom högre pensioner, genom att de avsatta pensionsmedlen investeras på kapitalmarknaden. Tabell 1.4 visar den årliga värdeförändringen av inkomstrespektive premiepensionen sedan 2013. Efter en period med i huvudsak positiv utveckling sjönk värdet i premiepensionsfonderna med i genomsnitt 12,4 procent under 2022. Värdeutvecklingen för förvalsalternativet AP7 Såfa var minus 9,5 procent under 2022. Det var således ett bättre resultat än för fondrörelsen (dvs. samtliga fonder i premiepensionssystemet) totalt sett, men en betydande minskning.

15

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

| Tabell 1.4 | Årlig värdeförändring av inkomstrespektive premiepension sedan 2013 | ||

| År | Premiepensionsindex | AP7 Såfa | |

| 2013 | 21,1 | 31,8 | |

| 2014 | 2,5 | 20,7 | 29,1 |

| 2015 | 5,9 | 6,4 | 6,2 |

| 2016 | 4,4 | 10,9 | 15,1 |

| 2017 | 2,6 | 12,6 | 16,4 |

| 2018 | 3,1 | ||

| 2019 | 3,8 | 29,5 | 32,2 |

| 2020 | 2,2 | 6,4 | 4,4 |

| 2021 | 4,1 | 29,1 | 31,5 |

| 2022 | 4,6 | ||

Anm.: Premiepensionsindex mäter den tidsviktade avkastningen för hela fondrörelsen (dvs. samtliga valbara fonder i premiepensionssystemet inklusive Sjunde

Källa: Pensionsmyndigheten.

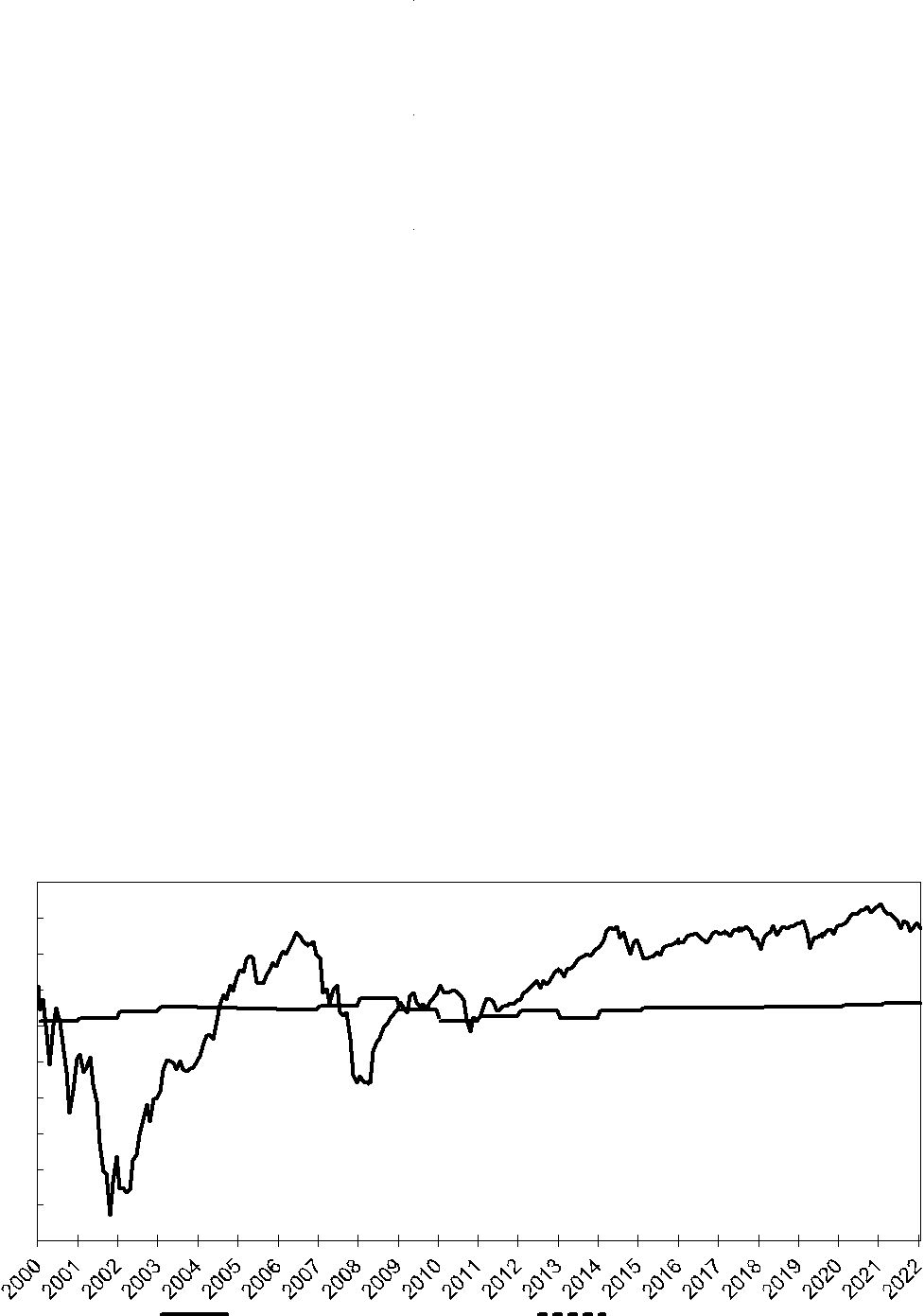

Som framgår av tabell 1.4 varierar börsutvecklingen betydligt mer än inkomstutvecklingen. Diagram 1.12 visar den genomsnittliga årliga värdeutvecklingen för premiepensionskapitalet sedan starten 2000, jämfört med om kapitalet hade varit placerat i inkomstpensionssystemet. Per den 31 december 2022 var den genomsnittliga årliga värdeutvecklingen 7,4 procent för premiepensionen jämfört med 3,3 procent för inkomstpensionen. Som framgår av diagrammet minskade skillnaden i avkastning mellan systemen mellan 2021 och 2022, vilket beror på den negativa börsutvecklingen 2022.

Diagram 1.12 Genomsnittlig årlig värdeutveckling av premiepensionen jämfört med om den i stället hade avsatts till inkomstpensionen

Procent

10

8

6

4

2

0

| Premiepensionen (IR) |

Anm.: Värdeutvecklingen är beräknad som internränta (IR). Det innebär att man vid beräkningen tar hänsyn till alla flöden in och ut ur systemet och vid olika tidpunkter som flödena har skett, samt det totala marknadsvärdet i fonderna vid tidpunkten för beräkningen.

Källa: Pensionsmyndigheten.

Premiepensionsbeloppen för 2023 har i genomsnitt sänkts

Placeringar på kapitalmarknaden är förenat med viss risk, men ger samtidigt möjlighet till högre avkastning. Det kan dock också innebära det omvända. Diagram 1.13 visar den genomsnittliga förändringen av de utbetalade premiepensionsbeloppen för kvinnor och män sedan 2002. Som framgår av diagrammet har förändringen av utbetalningarna varierat över tid. De flesta åren har beloppen ökat, men vid

16

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

omräkningen inför 2023 minskade de med i genomsnitt 7,9 procent för kvinnor och 8,4 procent för män till följd av den negativa börsutvecklingen 2022.

Diagram 1.13 Genomsnittlig förändring av utbetalda premiepensionsbelopp, per kön och år

Procent

25

20

15

10

5

0

Källa: Pensionsmyndigheten.

Antal valbara fonder på premiepensionens fondtorg

Premiepensionens fondtorg ska erbjuda sparare en stor bredd av fonder med olika placeringsinriktning och risknivå. Vid utgången av 2022 fanns det 457 valbara fonder på premiepensionens fondtorg. Tabell 1.5 visar fördelningen av dessa fonder mellan de fyra huvudkategorierna aktiefonder, räntefonder, generationsfonder och blandfonder. Av tabellen framgår även vilken risknivå som fonderna i de olika kategorierna har samt hur många av dem som klassas som hållbara.

17

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Tabell 1.5 Antal fonder på premiepensionens fondtorg uppdelat på fondkategori och risknivå, 31 december 2022

| Varav hög till mycket | Varav medelhög | Varav låg till mycket | |||

| Antal | hög risk | risk | låg risk | ||

| Aktiefonder | 321 | 315 | - | - | |

| – | Varav hållbara | ||||

| 23 | |||||

| – | Varav regionala fonder | ||||

| 182 | |||||

| – | Varav branschfonder | ||||

| 51 | |||||

| – | Varav svenska | ||||

| aktiefonder | |||||

| 49 | |||||

| – | Varav länderfonder | ||||

| 39 | |||||

| Räntefonder | 76 | 7 | 28 | 39 | |

| – | Varav hållbara | ||||

| 5 | |||||

| – | Varav svenska fonder | ||||

| 39 | |||||

| Blandfonder | 32 | 17 | 13 | 1 | |

| – | Varav hållbara | ||||

| 2 | |||||

| Generationsfonder | 28 | 18 | 6 | 4 | |

| – | Varav hållbara | ||||

| 0 | |||||

| Totalt antal | 457 | 357 | 47 | 44 | |

Anm.: I tabellen är antalet fonder per risknivå lägre än det totala antalet fonder på fondtorget eftersom vissa av fonderna inte har funnits så pass länge att risknivån kan definieras. Likaså visar tabellen antalet hållbara fonder inom och bland respektive huvudkategori och därför summerar inte det totala antalet fonder.

Källa: Utvärdering av mål för premiepensionssystemet, Pensionsmyndigheten, 2023.

För att avgöra om utbudet på premiepensionens fondtorg är tillräckligt stort för att säkerställa en reell valfrihet är spararnas uppfattning i frågan central. Pensionsmyndigheten har under 2022 genomfört en enkätundersökning av spararnas uppfattning om valfriheten på premiepensionens fondtorg. I undersökningen uppgav endast 5 procent av de sparare som angett att de besökt fondtorget att de inte tycker att urvalet av fonder är tillräckligt brett. Under 2023 väntas Fondtorgsnämnden påbörja upphandling av fonder till premiepensionens fondtorg och utbudet förväntas därmed minska.

1.2.5Administrations- och förvaltningskostnader

Ålderspensionssystemet är avgiftsfinansierat och administrationen finansieras genom en avgift på pensionsbehållningen. Administrationskostnadernas storlek har därför betydelse för de framtida pensionerna. De sammanlagda administrations- och förvaltningskostnaderna för ålderspensionssystemet uppgick 2022 till

6,5 miljarder kronor, vilket är en minskning med ca 500 miljoner kronor jämfört med 2021. Av diagram 1.14 framgår att premiepensionssystemet stod för en något större andel (51 procent) av de totala kostnaderna 2022.

18

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

Diagram 1.14 Utvecklingen av administrations- och förvaltningskostnader för ålderspensionssystemet, fördelat på inkomstpension och premiepension

Miljoner kronor

8000

7000

6000

5000

4000

3000

2000

1000

0

| Inkomstpension | Premiepension | Totalt | |

Källa: Pensionsmyndigheten.

Diagram 1.15 visar fördelningen av inkomstrespektive premiepensionens kostnader under 2022. Den allra största delen utgörs av kapitalförvaltningskostnader. För inkomstpensionssystemet utgjorde dessa 68 procent av de totala kostnaderna, och för premiepensionen utgjorde de 84 procent.

Diagram 1.15 Fördelning av kostnader i inkomst- och premiepensionssystemet 2022

InkomstpensionssystemetPremiepensionssystemet

| 68% | 18% | 84 % | 14 % |

14%

2%

Källa: Pensionsmyndigheten.

1.3Ålderspensionssystemet – nu och i framtiden

Den bärande principen i det allmänna pensionssystemet, livsinkomstprincipen, innebär att pensionen grundar sig på arbete och att det ska finnas en tydlig koppling mellan förvärvsinkomster under livet och den allmänna inkomstgrundade pensionen. Att personer som kan arbeta faktiskt gör det är centralt för att klara finansieringen av den generella välfärden, särskilt i ljuset av en åldrande befolkning. För att dagens pensionärer, och även framtidens pensionärer, ska få en god ekonomisk tillvaro även på sikt är det således avgörande att alla som kan arbeta också gör det. Att kvinnor ökar sitt arbetskraftsdeltagande och arbetade timmar är också grunden för en mer jämställd arbetsmarknad och, i förlängningen, högre pension. Ett högt arbetsutbud genom tidigt

19

Prop. 2023/24:1 Ålderspensionssystemet vid sidan av statens budget

inträde på arbetsmarknaden, högt antal arbetade timmar och ett senare uttag av pension är några av de främsta faktorerna som sammantaget kan bidra till en högre pension.

Utformningen av det allmänna pensionssystemet berör alla och är därför ett politiskt åtagande som bör präglas av långsiktighet och hållbarhet. Sverige har i 30 år haft ett stabilt pensionssystem som vilar på principen att det ska löna sig för den enskilde att arbeta och som är finansiellt hållbart i bemärkelsen att det inte vältrar över någon skuld på framtida generationer.

Pensionssystemet bygger på en överenskommelse mellan fem av riksdagens partier. Historiskt har det politiska samarbetet i den s.k. Pensionsgruppen tjänat Sveriges pensionssparare och pensionärer väl genom att borga för långsiktiga och noga genomtänkta förändringar av pensionssystemet. Baserat på ett mångårigt utredningsarbete kom partierna i Pensionsgruppen 2017 överens om att genomföra ett antal nödvändiga reformer i syfte att förbättra pensionssystemet. Under 2022 slutfördes de centrala delarna av denna överenskommelse när riksdagen beslutade att bl.a. höja samtliga pensionsrelaterade åldersgränser i trygghetssystemen och att införa ett regelverk för upphandling av fonder till premiepensionens fondtorg.

Regeringen kommer noga att följa de genomförda reformernas effekt för ett ökat arbetsutbud, högre varaktig tillväxt samt högre och tryggare pensioner. Arbetet för ett längre arbetsliv stannar inte vid de höjda åldersgränserna i pensionssystemet. Arbetslinjen måste värnas och alla som kan arbeta ska ges goda förutsättningar att göra det. Äldres möjligheter att stanna kvar på arbetsmarknaden och att motverka eventuell åldersdiskriminering är del av detta. I fråga om förändringarna av premiepensionssystemet är regeringens förväntningar höga på att sparare framgent ska erbjudas ett brett urval av högkvalitativa fonder som ger dem valfrihet i fråga om hur deras intjänade premiepension ska förvaltas. Det är centralt att fondutbudet och valfriheten fortsätter att utvärderas.

Vid sidan av de reformer som Pensionsgruppen kom överens om 2017 har även andra förändringar av pensionssystemet genomförts de senaste åren. Det har fått den negativa effekten att skillnaden i pension blivit mindre mellan en person som arbetat i större utsträckning och en person som inte har gjort det. Inriktningen för regeringens arbete framöver kommer därför att vara att stärka kopplingen mellan arbete och pension och öka det s.k. respektavståndet. Inriktningen kommer också vara att ta fram reformer för hur pensionärernas ekonomi kan stärkas på ett långsiktigt och hållbart sätt. Regeringen har bjudit in samtliga riksdagens partier för blocköverskridande samtal med förhoppningen att skapa större samsyn kring framtida ställningstaganden om pensionerna.

20