|

|

Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd

Sammanfattning

Utskottet ställer sig bakom regeringens förslag till ändring i inkomstskattelagens bestämmelser om investeraravdrag. Investeraravdraget är ett statligt stöd enligt bestämmelserna i fördraget om Europeiska unionens funktionssätt, förkortat EUF-fördraget. Ändringen motiveras av att kommissionen beslutat om ändringar i den s.k. allmänna gruppundantagsförordningen och för att säkerställa att bestämmelserna om investeraravdrag även i fortsättningen uppfyller villkoren i förordningen och att stödet därmed är fortsatt förenligt med EUF-fördraget.

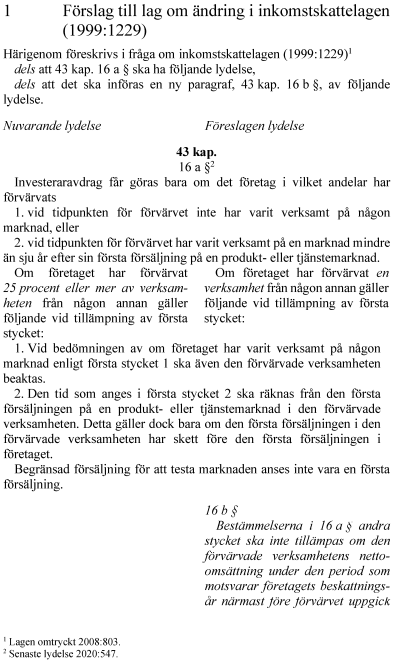

Investeraravdrag får bara göras om det företag i vilket andelar förvärvas vid tidpunkten för förvärvet inte har varit verksamt på någon marknad eller har varit verksamt på en marknad i mindre än sju år efter sin första kommersiella försäljning på en produkt- eller tjänstemarknad. Vid bedömningen av om företaget har varit verksamt på någon marknad eller av hur länge företaget varit verksamt gäller enligt nuvarande bestämmelse att om företaget har förvärvat 25 procent eller mer av verksamheten från någon annan ska även den förvärvade verksamheten och dess ålder beaktas. I propositionen föreslår regeringen att gränsvärdet för när en förvärvad verksamhet ska beaktas vid bedömningen sänks från 25 procent eller mer av företagets verksamhet till 10 procent eller mer av verksamheten. Förslaget innebär också att det införs en metod för att beräkna den förvärvade verksamhetens storlek i förhållande till storleken på företagets verksamhet.

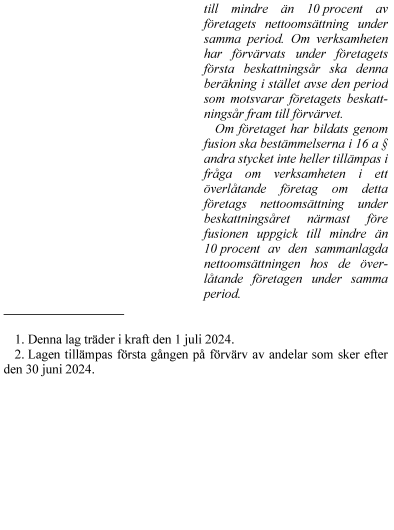

Regeringen föreslår vidare en rättelse i lagen om särskild inkomstskatt för utomlands bosatta. Utskottet har under beredningen av propositionen noterat att i förslaget till lag om ändring i lagen om särskild inkomstskatt för utomlands bosatta bör anges vilken dag som lagändringen ska träda i kraft. Utskottet föreslår därför att en ikraftträdandebestämmelse införs, enligt vilken lagändringen träder i kraft den 1 juli 2024.

Övriga lagändringar föreslås träda i kraft den 1 juli 2024 och tillämpas första gången på förvärv av andelar som görs efter den 30 juni 2024.

I betänkandet finns ett särskilt yttrande (V).

Behandlade förslag

Proposition 2023/24:78 Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd.

Utskottets förslag till riksdagsbeslut

Propositionens huvudsakliga innehåll

Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd

Rättelse i lagen om särskild inkomstskatt för utomlands bosatta

Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd, punkt 1 (V)

Bilaga 1

Förteckning över behandlade förslag

Bilaga 2

Regeringens lagförslag

Utskottets förslag till riksdagsbeslut

|

1. |

Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd |

Riksdagen antar regeringens förslag till lag om ändring i inkomstskattelagen (1999:1229).

Därmed bifaller riksdagen proposition 2023/24:80 punkt 1.

|

2. |

Rättelse i lagen om särskild inkomstskatt för utomlands bosatta |

Riksdagen antar regeringens förslag till lag om ändring i lagen (1991:586) om särskild inkomstskatt för utomlands bosatta med den ändringen att lagen ska träda i kraft den 1 juli 2024.

Därmed bifaller riksdagen delvis proposition 2023/24:80 punkt 2.

Stockholm den 16 maj 2024

På skatteutskottets vägnar

Niklas Karlsson

Följande ledamöter har deltagit i beslutet: Niklas Karlsson (S), Per Söderlund (SD), Hanna Westerén (S), Eric Westroth (SD), Peder Björk (S), Fredrik Ahlstedt (M), Ida Ekeroth Clausson (S), David Lång (SD), Marie Nicholson (M), Ilona Szatmári Waldau (V), Cecilia Engström (KD), Annika Hirvonen (MP), Erik Hellsborn (SD), Crister Carlsson (M), Patrik Björck (S), Helena Vilhelmsson (C) och Cecilia Rönn (L).

Ärendet och dess beredning

I betänkandet behandlar utskottet regeringens proposition 2023/24:80 Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd. Regeringens förslag till riksdagsbeslut finns i bilaga 1. Regeringens lagförslag återges i bilaga 2. Det har inte väckts några motioner i ärendet.

Bakgrund

För att stimulera tillgången till kapital för mindre företag infördes den 1 december 2013 ett investeraravdrag. Investeraravdraget är ett avdrag i inkomstslaget kapital för fysiska personer som förvärvar andelar i ett företag av mindre storlek.

Investeraravdraget är ett statligt stöd enligt bestämmelserna i fördraget om Europeiska unionens funktionssätt, förkortat EUF-fördraget. Stödet är sedan den 1 augusti 2020 anpassat till villkoren i den s.k. allmänna gruppundantagsförordningen och är därmed förenligt med EUF-fördraget.

Stöd som ges av en medlemsstat eller med hjälp av statliga medel som snedvrider eller hotar att snedvrida konkurrensen genom att gynna vissa företag eller viss produktion är enligt artikel 107.1 i EUF-fördraget som utgångspunkt oförenligt med den inre marknaden i den utsträckning det påverkar handeln mellan medlemsstaterna. Huvudregeln är att kommissionen, utifrån EU:s regler om statligt stöd, måste pröva och godkänna åtgärdernas förenlighet med den inre marknaden innan de kan träda i kraft. Kommissionen har dock antagit förordningar på olika områden, varigenom vissa kategorier av stöd har ansetts förenliga med EUF-fördraget under förutsättning att vissa villkor uppfylls (s.k. gruppundantagsförordningar).

Med stöd av ett bemyndigande från rådet enligt artikel 109 i EUF-fördraget har kommissionen antagit kommissionens förordning (EU) nr 651/2014 av den 17 juni 2014 genom vilken vissa kategorier av stöd förklaras förenliga med den inre marknaden enligt artiklarna 107 och 108 i fördraget (EUT L 187, 26.6.2014, s. 1), den s.k. allmänna gruppundantagsförordningen (General Block Exemption Regulation, GBER). I den förordningen anges vilka grupper av stödåtgärder som är undantagna från skyldigheten att anmäla till kommissionen innan de genomförs. Förordningen tillämpas bl.a. på stöd till små och medelstora företag i form av investeringsstöd, driftstöd och små och medelstora företags tillgång till finansiering.

Efter att ha gjort en översyn av GBER har kommissionen antagit förordningen (EU) 2023/1315 av den 23 juni 2023 om ändring av GBER. Ändringarna har bl.a. syftat till att ytterligare underlätta utnyttjandet av stöd för tillgång till finansiering för små och medelstora företag och till att skapa en större klarhet genom att se över regelverkets struktur och tillämpningsområde (skäl 15). Ändringarna innebär bl.a. att villkoren för stöd till små och medelstora företag i form av riskfinansiering har kompletterats och förtydligats. Villkoren för att ge stöd i form av skatteincitament för privata investerare som är fysiska personer som tillhandahåller riskfinansiering direkt eller indirekt till stödberättigade företag regleras i en ny artikel 21a.

Ändringarna i artikel 21.3 b har betydelse för bestämmelserna om investeraravdrag i 43 kap. inkomstskattelagen.

Propositionens huvudsakliga innehåll

I propositionen föreslår regeringen en ändring av inkomstskattelagens (1999:1229) bestämmelser om investeraravdrag. Investeraravdraget är ett statligt stöd enligt bestämmelserna i fördraget om Europeiska unionens funktionssätt, förkortat EUF-fördraget. Ändringen motiveras av att kommissionen beslutat om ändringar i den s.k. allmänna gruppundantagsförordningen och för att säkerställa att bestämmelserna om investeraravdrag även i fortsättningen uppfyller villkoren i förordningen och att stödet därmed är fortsatt förenligt med EUF-fördraget.

Investeraravdrag får bara göras om det företag i vilket andelar förvärvas vid tidpunkten för förvärvet inte har varit verksamt på någon marknad eller har varit verksamt på en marknad i mindre än sju år efter sin första kommersiella försäljning på en produkt- eller tjänstemarknad. Vid bedömningen av om företaget har varit verksamt på någon marknad eller av hur länge företaget varit verksamt gäller enligt nuvarande bestämmelse att om företaget har förvärvat 25 procent eller mer av verksamheten från någon annan ska även den förvärvade verksamheten och dess ålder beaktas. I propositionen föreslår regeringen att gränsvärdet för när en förvärvad verksamhet ska beaktas vid bedömningen sänks från 25 procent eller mer av företagets verksamhet till 10 procent eller mer av verksamheten. Förslaget innebär också att det införs en metod för att beräkna den förvärvade verksamhetens storlek i förhållande till storleken på företagets verksamhet.

Lagändringen föreslås träda i kraft den 1 juli 2024 och tillämpas första gången på förvärv av andelar som görs efter den 30 juni 2024.

Utskottets förslag i korthet

Riksdagen antar regeringens förslag till anpassningar av bestämmelserna om investeraravdraget.

Jämför det särskilda yttrandet (V).

Propositionen

Regeringen föreslår att villkoren för investeraravdraget ska anpassas till ändringarna i GBER. Om det företag i vilket andelar har förvärvats har förvärvat en verksamhet från någon annan, ska enligt förslaget som huvudregel även den förvärvade verksamheten beaktas vid bedömningen av om företaget har varit verksamt på någon marknad eller hur länge det har varit verksamt efter sin första försäljning.

Denna huvudregel ska dock inte gälla om den förvärvade verksamhetens nettoomsättning under den period som motsvarar företagets beskattningsår närmast före förvärvet uppgick till mindre än 10 procent av företagets nettoomsättning under samma period. Om verksamheten har förvärvats under företagets första beskattningsår ska denna prövning i stället avse den period som motsvarar företagets beskattningsår fram till förvärvet.

Om företaget har bildats genom fusion ska huvudregeln inte heller gälla i fråga om verksamheten i ett överlåtande företag om detta företags nettoomsättning under beskattningsåret närmast före fusionen uppgick till mindre än 10 procent av den sammanlagda nettoomsättningen hos de överlåtande företagen under samma period.

Lagändringarna föreslås träda i kraft den 1 juli 2024. Ändringarna i inkomstskattelagen ska enligt förslaget tillämpas första gången på förvärv av andelar som sker efter den 30 juni 2024.

Utskottets ställningstagande

För att säkerställa att bestämmelserna om investeraravdrag även i fortsättningen uppfyller villkoren i gruppundantagsförordningen och att stödet därmed är fortsatt förenligt med EUF-fördraget har regeringen föreslagit en rad ändringar av bestämmelserna om investeraravdrag i inkomstskattelagen.

Utskottet har inget att invända mot förslaget och tillstyrker därmed propositionen i denna del.

Utskottets förslag i korthet

Riksdagen antar regeringens förslag till rättelse i lagen om särskild inkomstskatt för utomlands bosatta med den ändringen att lagen ska träda i kraft den 1 juli 2024.

Propositionen

Regeringen föreslår att hänvisningen i lagen om särskild inkomstskatt för utomlands bosatta till bestämmelsen i inkomstskattelagen, om viss form av tillfällig anställning för att hantera eller bidra till att minska konsekvenserna av en specifik händelse i Sverige i form av olycka, kris, krig, krigsfara eller annan liknande situation, ska anpassas till den bestämmelsens nya placering.

Lagändringarna föreslås träda i kraft den 1 juli 2024.

Utskottets ställningstagande

Utskottet tillstyrker regeringens förslag till rättelse i lagen om särskild inkomstskatt för utomlands bosatta med den ändringen att lagen ska träda i kraft den 1 juli 2024.

|

Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd, punkt 1 (V) |

Ilona Szatmári Waldau (V) anför:

Vänsterpartiet har inget att invända mot förslaget men anser att EU:s regler om statligt stöd behöver ändras för att underlätta för medlemsstater att göra investeringar.

Bilaga 1

Förteckning över behandlade förslag

Proposition 2023/24:80 Anpassning av investeraravdraget med anledning av ändrade EU-regler om statligt stöd:

1. Riksdagen antar regeringens förslag till lag om ändring i inkomstskattelagen (1999:1229).

2. Riksdagen antar regeringens förslag till lag om ändring i lagen (1991:586) om särskild inkomstskatt för utomlands bosatta.

Bilaga 2