|

Skatteutskottets betänkande

|

Tilläggsskatt för företag i stora koncerner

Sammanfattning

Utskottet ställer sig bakom regeringens förslag till en ny lag om tilläggsskatt med den ändringen att 2 kap. 20 § om allmänt erkänd redovisningsstandard får den lydelse som utskottet föreslår i bilaga 3. Utskottet föreslår därmed att riksdagen ska bifalla två motionsyrkanden och delvis bifalla ett motionsyrkande. Utskottet föreslår att riksdagen avslår tre motionsyrkanden.

Utskottet ställer sig vidare bakom de förslag till lagändringar som behövs för att förslaget om tilläggsskatt ska kunna genomföras.

Förslaget om tilläggsskatt för företag i stora koncerner ska säkerställa att multinationella och nationella koncerner betalar en skälig andel skatt oavsett var de är verksamma. Förslagen motiveras av rådets direktiv (EU) 2022/2523 om säkerställande av en global minimiskattenivå för multinationella koncerner och storskaliga nationella koncerner i unionen. Direktivet bygger i sin tur på de modellregler med tillhörande kommentar som Organisationen för ekonomiskt samarbete och G20:s inkluderande ramverk arbetat fram.

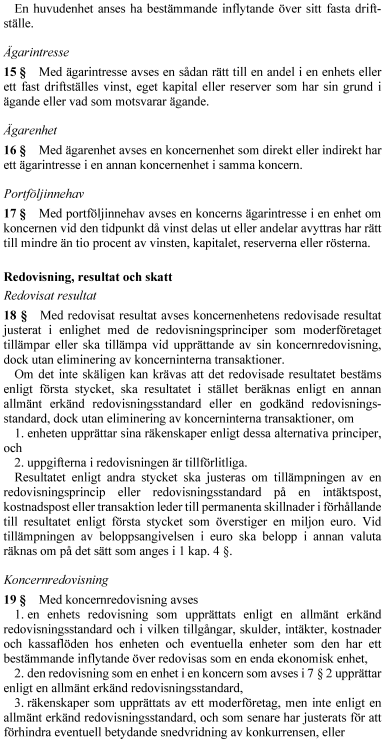

Förslaget innebär att en nationell tilläggsskatt införs för att uppnå en effektiv minimibeskattning av enheter som ingår i stora nationella eller multinationella koncerner. Enligt förslaget ska koncerner som har en årlig intäkt motsvarande minst 750 miljoner euro vara föremål för en effektiv skatt om minst 15 procent på en särskilt definierad skattebas. Vissa enheter föreslås vara undantagna, t.ex. myndighetsenheter, ideella organisationer och pensionsfonder.

Regeringen föreslår vidare en tillfällig förenklingsregel som innebär att de multinationella koncernerna under en övergångsperiod kan använda befintliga uppgifter och därmed inte behöver göra fullständiga beräkningar i enlighet med reglerna.

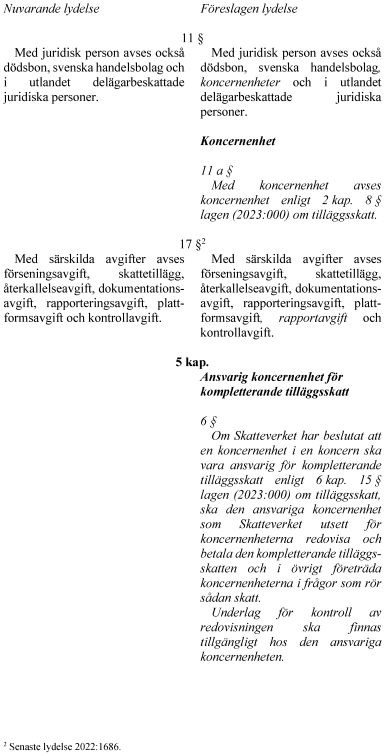

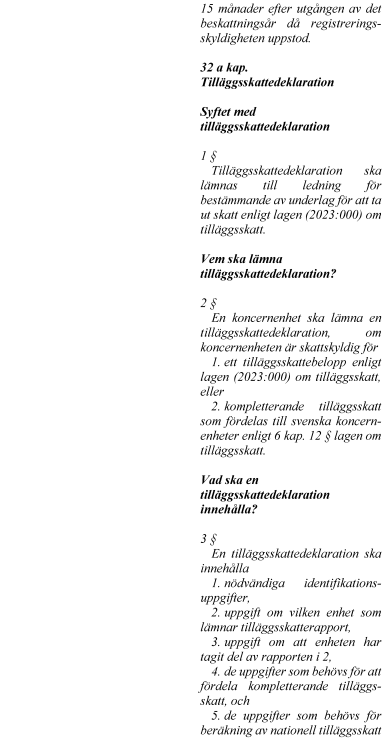

Propositionen innehåller även förslag på bestämmelser om det förfarande som krävs för att skatten ska kunna administreras. Förfarandet föreslås regleras i skatteförfarandelagen. Bestämmelserna innebär bl.a. en skyldighet att lämna en tilläggsskatterapport till Skatteverket för den som omfattas av den nya lagens tillämpningsområde. Förfarandet kompletteras även med en tilläggsskattedeklaration som ska lämnas in i de fall koncernenheten ska betala tilläggsskatt. Om det klart framgår att felaktiga uppgifter har lämnats i en tilläggsskatterapport eller att uppgifter som skulle ha lämnats har utelämnats föreslår regeringen att en ny särskild avgift i form av en rapportavgift ska kunna tas ut. En rapportavgift får dock tas ut endast om bristerna är allvarliga.

Slutligen föreslår regeringen att det ska vara möjligt att ansöka om förhandsbesked i frågor om tilläggsskatt.

De nya bestämmelserna föreslås träda i kraft den 1 januari 2024.

I betänkandet finns två reservationer (S, V, C, MP).

Behandlade förslag

Proposition 2023/24:32 Tilläggsskatt för företag i stora koncerner.

Sex yrkanden i följdmotioner.

Utskottets förslag till riksdagsbeslut

Propositionens huvudsakliga innehåll

Tilläggsskatt för företag i stora koncerner

1. Företrädaransvar, punkt 2 (S, V, C, MP)

2. Översyn av lagstiftningen, punkt 3 (S, V, C, MP)

Bilaga 1

Förteckning över behandlade förslag

Bilaga 2

Regeringens lagförslag

Bilaga 3

Utskottets lagförslag

Utskottets förslag till riksdagsbeslut

|

1. |

Tilläggsskatt för företag i stora koncerner |

Riksdagen antar regeringens förslag till

1. lag om tilläggsskatt med den ändringen att 2 kap. 20 § ska ha den lydelse som utskottet föreslår i bilaga 3,

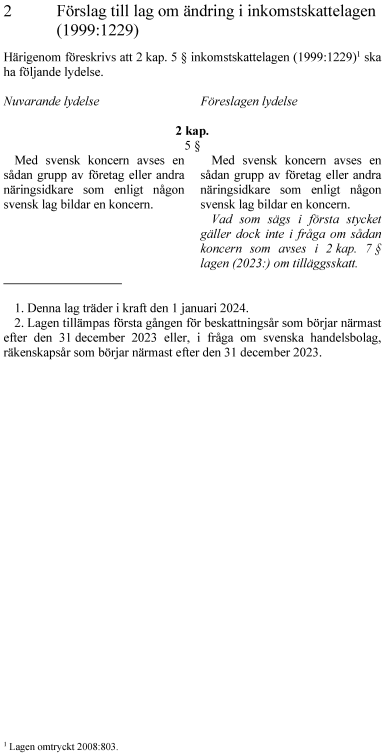

2. lag om ändring i inkomstskattelagen (1999:1229),

3. lag om ändring i skattebrottslagen (1971:69),

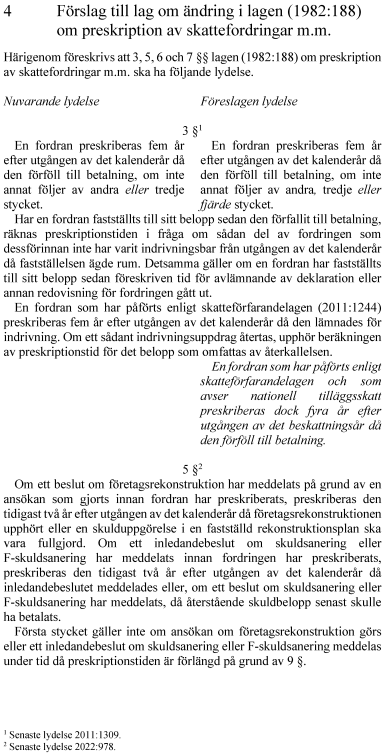

4. lag om ändring i lagen (1982:188) om preskription av skattefordringar m.m.,

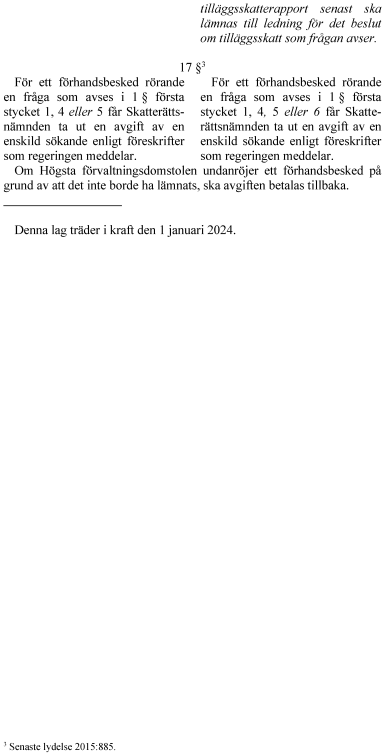

5. lag om ändring i lagen (1998:189) om förhandsbesked i skattefrågor.

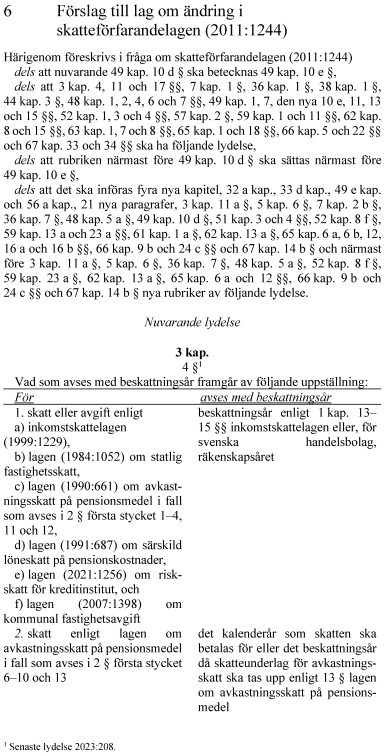

6. lag om ändring i skatteförfarandelagen (2011:1244),

7. lag om ändring i lagen (2023:000) om ändring i skatteförfarandelagen (2011:1244).

Därmed bifaller riksdagen proposition 2023/24:32 punkterna 2–7 och motionerna

2023/24:2772 av Per Söderlund m.fl. (SD, M, KD, L) och

2023/24:2775 av Helena Lindahl m.fl. (C) yrkande 1 och

bifaller delvis proposition 2023/24:32 punkt 1 och motion

2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 3.

|

2. |

Företrädaransvar |

Riksdagen avslår motion

2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 2.

Reservation 1 (S, V, C, MP)

|

3. |

Översyn av lagstiftningen |

Riksdagen avslår motionerna

2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 1 och

2023/24:2775 av Helena Lindahl m.fl. (C) yrkande 2.

Reservation 2 (S, V, C, MP)

Stockholm den 7 december 2023

På skatteutskottets vägnar

Niklas Karlsson

Följande ledamöter har deltagit i beslutet: Niklas Karlsson (S), Per Söderlund (SD), Boriana Åberg (M), Hanna Westerén (S), Eric Westroth (SD), Patrik Björck (S), Fredrik Ahlstedt (M), Ida Ekeroth Clausson (S), David Lång (SD), Mathias Tegnér (S), Marie Nicholson (M), Ilona Szatmári Waldau (V), Cecilia Engström (KD), Helena Lindahl (C), Bo Broman (SD), Linus Lakso (MP) och Martin Melin (L).

Ärendet och dess beredning

I betänkandet behandlar utskottet regeringens proposition 2023/24:32 Tilläggsskatt för företag i stora koncerner. Regeringens förslag till riksdagsbeslut finns i bilaga 1. Regeringens lagförslag återges i bilaga 2. Utskottets lagförslag finns i bilaga 3. Under beredningen har Svenskt Näringsliv, Fastighetsägarna samt Skandia, Folksam och Länsförsäkringar AB lämnat in skrivelser. I ärendet har det väckts tre motioner som återges i bilaga 1.

Bakgrund

Sedan våren 2013 har det pågått ett internationellt samarbete inom Organisationen för ekonomiskt samarbete och utveckling (OECD) och G20, i det inkluderande ramverket för att motverka skattebaserodering och vinstförflyttning (Inclusive Framework on Base Erosion and Profit Shifting, IF). I oktober 2015 publicerades 13 rapporter (om 15 åtgärdsområden) och ett sammanfattande dokument som tillsammans utgör det s.k. BEPS-paketet (BEPS står för Base Erosion and Profit Shifting, urholkning av skattebasen och överföring av vinster). G20-länderna godkände därefter ramverket i februari 2016. Detta arbete har bl.a. syftat till att säkerställa att vinster beskattas där de uppkommer och där värde skapas.

En del av arbetet har varit inriktat på de utmaningar som digitaliseringen innebär för beskattningen. Arbetet är uppdelat i två delar, eller pelare, varav pelare 1 avser omfördelning av beskattningsrätt mellan stater och pelare 2 fokuserar på att införa en global minimibeskattning som motverkar skatteundandraganden. Arbetet har motiverats med att det finns ett behov av att återskapa förtroendet för det internationella skattesystemet vars svagheter blottlagts i och med den ökande globala integrationen av ekonomier och marknader.

I oktober 2021 nådde nästan samtliga av IF:s 140 medlemsländer en övergripande politisk överenskommelse om åtgärder för att hantera digitaliseringens utmaningar för beskattningen. Överenskommelsen omfattar båda pelarna. IF antog i december 2021 s.k. modellregler för global minimibeskattning (pelare 2). Dessa brukar benämnas GloBE-reglerna (Global anti-Base Erosion Model Rules), nedan kallade modellreglerna. Det politiska syftet med reglerna är att säkerställa att multinationella företag betalar en skälig andel skatt oavsett var de är verksamma. Detta ska ske genom att en betydande del av fördelarna med att flytta vinster till jurisdiktioner utan, eller med mycket låg, beskattning avlägsnas. Avsikten är att skapa lika villkor för företag över hela världen och göra det möjligt för stater att bättre skydda sina skattebaser.

Det framgår av modellreglerna att det kommer att göras en fullständig granskning (peer review) inom IF av den lagstiftning som införts i staterna och en process för detta ska utvecklas.

Modellreglerna kompletteras av förklaringar och exempel i Tax Challenges Arising from the Digitalisation of the Economy – Commentary to the Global Anti-Base Erosion Model Rules (Pillar Two), nedan kallad kommentaren, som godkänts av IF. Kommentaren syftar till att klargöra tolkning och tillämpning av reglerna.

Sedan modellreglerna antogs har arbetet inom IF fortsatt och är pågående. Det har utarbetats administrativa riktlinjer och olika förenklingsregler för modellreglerna. Förenklingsreglerna kallas för safe harbours. Det har även utarbetats och fastställts en standardiserad global tilläggsskatterapport som syftar till att göra det lättare att följa och administrera GloBE-reglerna.

Syftet med modellreglerna är att säkerställa att stora multinationella koncerners vinster beskattas med en effektiv skattesats på minst 15 procent beräknat på ett underlag som utgår från koncernredovisningen.

Reglerna utgör ett koordinerat system för beskattning av lågbeskattade vinster genom att tilläggsskatt tas ut i en annan stat på sådana vinster. Reglerna ska genomföras i form av ett gemensamt tillvägagångssätt. Det innebär att de stater som enats om reglerna inte är förbundna att införa dem i nationell rätt, men om de gör det ska reglerna införas och administreras i enlighet med modellreglerna och tillhörande kommentar.

För att genomföra modellreglerna inom EU presenterade Europeiska kommissionen den 22 december 2021 ett förslag till rådets direktiv om en global minimiskatt för multinationella företag inom EU (COM(2021)823). I december 2022 antogs rådets direktiv (EU) 2022/2523 (ST/8778/2022/INIT) av den 14 december 2022 om säkerställande av en global minimiskattenivå för multinationella koncerner och storskaliga nationella koncerner i unionen (nedan kallat minimibeskattningsdirektivet).

Statssekreterare Carolina Lindholm med medarbetare från Finansdepartementet informerade utskottets ledamöter om förslaget den 26 oktober 2023.

Förkortad motionstid

Enligt minimibeskattningsdirektivet, som antogs i december 2022, ska medlemsstaterna införa bestämmelserna i direktivet senast den 31 december 2023. Processen för genomförandet av direktivet i svensk rätt har präglats av såväl den korta tid som stått till förfogande, som det faktum att arbetet med underliggande regelverk inom ramen för OECD har utvecklats vidare efter det att direktivet har antagits. Det är dock enligt regeringen angeläget att bestämmelserna kan träda i kraft enligt vad som föreskrivs i direktivet. Genom bestämmelserna kan vinstförflyttning till jurisdiktioner med låg eller ingen beskattning förhindras och en effektiv minimibeskattning av enheter som ingår i stora nationella eller multinationella koncerner uppnås. Det är vidare av stor vikt att de svenska reglerna om tilläggsskatt samt nödvändiga regler om förfarandet kan träda i kraft och tillämpas samtidigt som övriga medlemsstater har genomfört direktivet i sina nationella rättsordningar. En annan ordning skulle kunna innebära att svenska företag måste förhålla sig till utländsk rätt så snart en koncern har en koncernenhet i en stat som infört regelverket. Med hänsyn till att andra medlemsstater kommer att ha infört regelverket till den 1 januari 2024 är det därför enligt regeringen brådskande att även de svenska reglerna kan träda i kraft detta datum.

Att de svenska reglerna kan träda i kraft den 1 januari 2024 är också angeläget med beaktande av de ökade skatteintäkter som förslaget bedöms medföra och som har aviserats i budgetpropositionen för 2024. Ett framflyttat ikraftträdande av reglerna skulle påverka skatteintäkterna från förslaget för 2024 eftersom en majoritet av alla svenska företag har kalenderår som räkenskapsår. För dessa företag skulle ett ikraftträdande av reglerna senare under nästa år därför inte få genomslag förrän 2025 och framåt.

Mot bakgrund av vad som anförts anser regeringen att det finns synnerliga skäl för riksdagen att besluta om förkortad motionstid. Regeringen föreslår att motionstiden förkortas till 13 dagar.

Enligt 9 kap. 13 § riksdagsordningen får riksdagen, om en proposition måste behandlas skyndsamt, på förslag av regeringen besluta om kortare motionstid om det finns synnerliga skäl. Propositionen överlämnades till riksdagen den 26 oktober 2023. Vid bordläggningen av propositionen samma dag beslutade riksdagen, i enlighet med regeringens förslag, att förkorta motionstiden till 13 dagar. Motionstiden löpte ut den 8 november 2023. Propositionen hänvisades till skatteutskottet den 27 oktober 2023.

Propositionens huvudsakliga innehåll

Propositionen innehåller förslag som ska säkerställa att multinationella och nationella koncerner betalar en skälig andel skatt oavsett var de är verksamma. Förslagen motiveras av rådets direktiv (EU) 2022/2523 om säkerställande av en global minimiskattenivå för multinationella koncerner och storskaliga nationella koncerner i unionen. Direktivet bygger på de modellregler med tillhörande kommentar som OECD/G20:s inkluderande ramverk arbetat fram.

Förslaget innebär att en nationell tilläggsskatt införs för att uppnå en effektiv minimibeskattning av enheter som ingår i stora nationella eller multinationella koncerner. Enligt förslaget ska sådana koncerner som har en årlig intäkt motsvarande minst 750 miljoner euro vara föremål för en effektiv skatt om minst 15 procent på en särskilt definierad skattebas. Vissa enheter föreslås vara undantagna, vilket exempelvis gäller för myndighetsenheter, ideella organisationer och pensionsfonder. Tilläggsskatten föreslås regleras i en ny lag, lagen om tilläggsskatt.

En tillfällig förenklingsregel (safe harbour-regel) föreslås också som innebär att de multinationella koncernerna under en övergångsperiod kan använda befintliga uppgifter och därmed inte behöver göra fullständiga beräkningar i enlighet med reglerna.

Propositionen innehåller även förslag på bestämmelser om det förfarande som krävs för att skatten ska kunna administreras. Förfarandet föreslås regleras i skatteförfarandelagen (2011:1244). Bestämmelserna innebär bl.a. en skyldighet att lämna en tilläggsskatterapport till Skatteverket för den som omfattas av den nya lagens tillämpningsområde. Förfarandet kompletteras även med en tilläggsskattedeklaration som ska lämnas in i de fall koncernenheten ska betala tilläggsskatt. Om det klart framgår att felaktiga uppgifter har lämnats i en tilläggsskatterapport eller att uppgifter som skulle ha lämnats har utelämnats föreslås att en ny särskild avgift i form av en rapportavgift ska kunna tas ut. En rapportavgift får dock tas ut endast om bristerna är allvarliga.

Slutligen föreslår regeringen att det ska vara möjligt att ansöka om förhandsbesked i frågor om tilläggsskatt.

De nya bestämmelserna föreslås träda i kraft den 1 januari 2024.

Utskottets förslag i korthet

Riksdagen bifaller därmed motionsförslagen om en ändrad lydelse av 2 kap. 20 § lagen om tilläggsskatt och bifaller delvis motionsförslaget om att frågan om vilka redovisningsstandarder som omfattas av propositionens definitioner omgående behöver analyseras.

Riksdagen antar vidare de förslag till ändringar i lagar som behövs för att förslaget om tilläggsskatt ska kunna genomföras.

Propositionen

Tilläggsskatt på lågbeskattade inkomster

Regeringen föreslår att det ska införas bestämmelser i svensk rätt som motsvarar de materiella bestämmelserna i minimibeskattningsdirektivet för att säkerställa en effektiv minimibeskattning av enheter som ingår i stora nationella eller multinationella koncerner. Bestämmelserna ska tas in i en särskild lag om tilläggsskatt. Tilläggsskatten ska betalas till staten.

Regeringen konstaterar att IF den 14 december 2021 antog modellregler om global minimibeskattning (Global anti-Base Erosion Model Rules). Till modellreglerna har det därefter bifogats kommentarer med kompletterande administrativa riktlinjer. Den 14 december 2022 antog rådet minimibeskattningsdirektivet, som syftar till att genomföra modellreglerna inom EU. Den 7 februari 2023 överlämnade 2021 års utredning om vissa internationella företagsskattefrågor delbetänkandet En lag om tilläggsskatt för företag i stora koncerner (SOU 2023:6) till Finansdepartementet med förslag på hur reglerna i minimibeskattningsdirektivet skulle genomföras i Sverige. Vidare har promemorian Kompletteringar till delbetänkandet En lag om tilläggsskatt för företag i stora koncerner (SOU 2023:6) tagits fram. Sammanfattningsvis föreslår regeringen att de materiella bestämmelserna i minimibeskattningsdirektivet ska införas i svensk rätt.

Förhållandet till modellreglerna m.m.

Regeringen gör bedömningen att modellreglerna, kommentaren och de administrativa riktlinjerna bör utgöra en viktig källa för tolkning vid tillämpningen av bestämmelserna i lagen om tilläggsskatt, genom vilken minimibeskattningsdirektivets bestämmelser genomförs, i den mån dessa källor är förenliga med direktivet och unionsrätten.

Regeringen anser att det är angeläget att alla medlemsstater tolkar och tillämpar de materiella reglerna om tilläggsskatt i direktivet på ett likartat sätt. I skälen till minimibeskattningsdirektivet finns det en uttrycklig hänvisning till OECD:s modellregler samt till förklaringarna och exemplen i kommentaren till modellreglerna som en källa till illustration eller tolkning av direktivet. Med hänsyn till detta är det regeringens bedömning att modellreglerna, kommentaren och de administrativa riktlinjerna utgör viktiga tolkningskällor när bestämmelserna i den föreslagna lagen om tilläggsskatt ska tolkas. Detta gäller i den mån dessa källor är förenliga med direktivet och EU-rätten.

Tillämpningsområdet

Regeringen föreslår att lagen om tilläggsskatt ska tillämpas när en svensk koncernenhet ingår i en koncern som har en årlig intäkt på minst 750 miljoner euro (beloppsgränsen) enligt moderföretagets koncernredovisning under minst två av de fyra räkenskapsår som föregår det aktuella räkenskapsåret. Lagen ska inte tillämpas på undantagna enheter. Intäkter för undantagna enheter ska dock ingå vid bedömningen av om beloppsgränsen uppnås.

Om ett eller flera av de fyra räkenskapsåren är längre eller kortare än tolv månader ska beloppsgränsen justeras proportionellt för vart och ett av dessa räkenskapsår.

Med räkenskapsår avses den redovisningsperiod för vilken moderföretaget i en koncern upprättar sin koncernredovisning. Om moderföretaget inte upprättar en koncernredovisning avses med räkenskapsår i stället kalenderår.

Koncernredovisning och redovisningsstandard

Regeringen föreslår att med koncernredovisning avses en enhets redovisning som upprättats enligt en allmänt erkänd redovisningsstandard och i vilken tillgångar, skulder, intäkter, kostnader och kassaflöden hos enheten och eventuella enheter som den har ett bestämmande inflytande över redovisas som en enda ekonomisk enhet. Med koncernredovisning avses även den redovisning som en enhet i en koncern upprättar enligt en allmänt erkänd redovisningsstandard och räkenskaper som upprättats av ett moderföretag, men inte enligt en allmänt erkänd redovisningsstandard, och som senare har justerats för att förhindra eventuell betydande snedvridning av konkurrensen. Med koncernredovisning avses dessutom, när moderföretaget inte upprättar räkenskaper enligt ovan, de räkenskaper som skulle ha upprättats om moderföretaget varit skyldigt att göra det enligt en allmänt erkänd redovisningsstandard eller en annan redovisningsstandard under förutsättning att räkenskaperna har justerats för att förhindra eventuell betydande snedvridning av konkurrensen.

En betydande snedvridning av konkurrensen anses uppstå om tillämpningen av en särskild princip eller ett särskilt förfarande enligt en godkänd redovisningsstandard för koncernen som helhet leder till skillnader som uppgår till mer än 75 miljoner euro under ett räkenskapsår vid en jämförelse med tillämpning av motsvarande princip eller förfarande enligt International Financial Reporting Standards (IFRS).

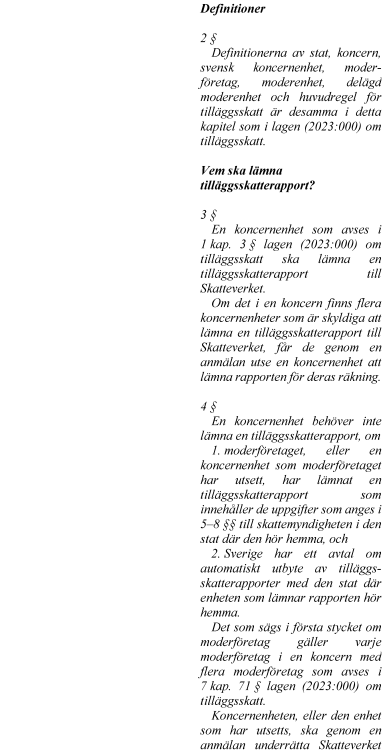

Med en allmänt erkänd redovisningsstandard avses IFRS som antagits av International Accounting Standards Board (IASB), IFRS som antagits av unionen i enlighet med Europaparlamentets och rådets förordning (EG) nr 1606/2002 om tillämpning av internationella redovisningsstandarder samt de allmänt erkända redovisningsprinciperna i vissa angivna länder.

Med en godkänd redovisningsstandard avses allmänt erkända redovisningsprinciper som är tillåtna av ett godkänt redovisningsorgan i den stat där en enhet hör hemma. Ett godkänt redovisningsorgan är det organ i en stat som har rättslig behörighet att föreskriva, fastställa eller godta redovisningsstandarder.

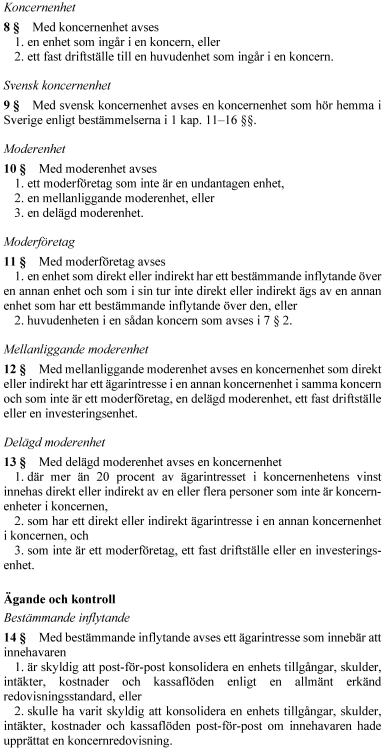

Allmänt erkänd redovisningsstandard

En allmänt erkänd redovisningsstandard (acceptable financial accounting standard) definieras i artikel 3.25 i direktivet som internationella redovisningsstandarder (IFRS eller IFRS som unionen antagit i enlighet med Europaparlamentets och rådets förordning (EG) nr 1606/2002(8)) och de allmänt erkända redovisningsprinciperna i Australien, Brasilien, Kanada, EU-medlemsstaterna, EES-länderna, Hongkong (Kina), Japan, Mexiko, Nya Zeeland, Folkrepubliken Kina, Republiken Indien, Republiken Korea, Ryssland, Singapore, Schweiz, Förenade kungariket och Amerikas förenta stater. Definitionen är liknande i modellreglerna. IFRS som unionen antagit i enlighet med Europaparlamentets och rådets förordning (EG) nr 1606/2002(8) nämns dock inte i modellreglerna.

Regeringen konstaterar att företag och finansiella företag noterade i Sverige och under tillsyn av Finansinspektionen t.ex. ska upprätta sin koncernredovisning i enlighet med de redovisningsstandarder som EU godtagit genom IAS-förordningen (Europaparlamentets och rådets förordning (EG) nr 1606/2002, om tillämpning av internationella redovisningsstandarder). Redovisningen ska alltså upprättas i enlighet med rekommendationer från IASB. Rekommendationer från IASB kallas IFRS. Svenska företag som tillämpar IFRS i koncernredovisningen ska även tillämpa rekommendationer från Rådet för finansiell rapportering. I Sverige kan också ett moderbolag som inte är noterat frivilligt tillämpa IFRS i koncernredovisningen. En definition av en allmänt erkänd redovisningsstandard ska införas i lagen om tilläggsskatt med samma innebörd som i direktivet.

Lagrådet anser att den tredje strecksatsen i 2 kap. 20 § lagen om tilläggsskatt i lagrådsremissen (som motsvarar artikel 3.25 i direktivet) omfattar de allmänt erkända redovisningsprinciperna i […] staterna inom Europeiska ekonomiska samarbetsområdet”. Med denna utformning av lagtexten ligger det enligt Lagrådet nära till hands att anta att också vissa svenska redovisningsstandarder, såsom K3-regelverket som Bokföringsnämnden tagit fram, omfattas av paragrafen.

Detta gäller även vid en direktivkonform tolkning. Samtidigt förmedlar lagrådsremissen intrycket av att svenska redovisningsstandarder inte utgör allmänt erkända redovisningsstandarder utan på sin höjd är sådana ”godkända redovisningsstandarder” som definieras i 2 kap. 21 § lagen om tilläggsskatt. Detta är enligt Lagrådet av stor betydelse och det är därför angeläget att direktivets innebörd analyseras ytterligare under det fortsatta lagstiftningsarbetet och att frågan om möjligt klargörs i texten.

Regeringen instämmer med Lagrådet om behovet av ett förtydligande i detta avseende.

Regeringen anför vidare att personer som hanterar skattefrågor vid Folksam, Länsförsäkringar och Skandia i en gemensam skrivelse har påpekat att det är angeläget att det klargörs att även årsredovisningslagarna med kompletterande normgivning från Bokföringsnämnden och, när det gäller finansiella företag, från Finansinspektionen utgör allmänt erkända redovisningsstandarder i Sverige. Huvudregeln är att försäkringsföretag bör tillämpa en allmänt erkänd redovisningsstandard (IFRS) och att till den del de inte gör det får försäkringsföretagens redovisning anses uppfylla kraven på att följa en godkänd redovisningsstandard.

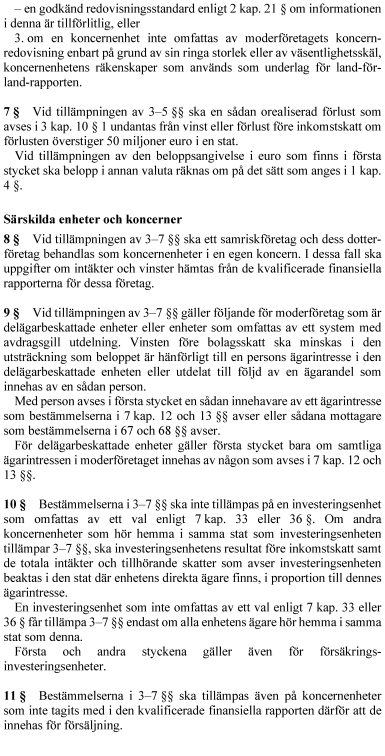

Regeringen konstaterar att formuleringen i modellreglerna är något annorlunda än formuleringarna i direktivet. Det är enligt regeringen rimligt att anta att modellreglernas referens till allmänt accepterade redovisningsprinciper i EU och EES syftar på IFRS som antagits av unionen i enlighet med Europaparlamentets och rådets förordning (EG) nr 1606/2002 om tillämpning av internationella redovisningsstandarder och inte de enskilda medlemsstaternas olika redovisningsprinciper. I annat fall skulle nationella redovisningsnormer som inte når upp till motsvarande kvalitativa nivå kunna falla in i kategorin ”allmänt erkända redovisningsstandarder”. Eftersom Bokföringsnämndens s.k. K3- regelverk (BFNAR 2012:1 Årsredovisning och koncernredovisning, K3) i stor utsträckning är baserat på den särskilda IFRS-standarden för små och medelstora företag når den enligt regeringen inte upp till samma kvalitativa nivå som en fullständig IFRS. Det innebär att detta regelverk därför inte faller in under begreppet allmänt erkänd redovisningsstandard enligt 2 kap. 20 § lagen om tilläggsskatt utan under godkända redovisningsstandarder som definieras i 2 kap. 21 § lagen om tilläggsskatt. Detsamma bör gälla motsvarande nationella redovisningsnormer inom EU och EES. Lagtexten bör enligt regeringen utformas så att detta även återspeglas i lagtexten. Regeringen föreslår därför att den hänvisning till medlemsstaterna i EU och EES som finns med i lagrådsremissens lagförslag inte förs in i den tredje strecksatsen i 2 kap. 20 § lagen om tilläggsskatt.

Regeringen har efterfrågat kommissionens syn på frågan om vilka redovisningsstandarder som kan utgöra allmänt erkända redovisningsstandarder. I en skrivelse från kommissionen till Finansdepartementet den 30 oktober 2023, dvs. efter att regeringen överlämnat propositionen till riksdagen, anger kommissionen: “We confirm that a generally accepted accounting principle of MS for the meaning of the Pillar Two Directive qualifies as an acceptable financial accounting standard even when the relevant local standard may not be fully in line with IFRS”. Det framgår även av skrivelsen att skrivningen är avstämd med OECD (dnr Fi/2023/02881).

Undantagna enheter

Regeringen föreslår att följande enheter ska utgöra undantagna enheter: myndighetsenheter, internationella organisationer, ideella organisationer, investeringsfonder som är moderföretag, fastighetsinvesteringsföretag som är moderföretag, pensionsfonder samt investeringsenheter för pensioner.

I artikel 2.3 i direktivet anges vilka enheter regelverket inte ska tillämpas på och som är s.k. undantagna enheter. Direktivets bestämmelse motsvaras av artikel 1.1.3 och 1.1.5 i OECD:s modellregler. Att vara en undantagen enhet innebär att enheten inte är ett skattesubjekt enligt lagen om tilläggsskatt och undantagna enheter har inte heller några administrativa skyldigheter enligt den aktuella lagstiftningen.

Skattskyldighet för svensk nationell tilläggsskatt

Regeringen föreslår att regler motsvarande minimibeskattningsdirektivets regler ska införas i fråga om nationell tilläggsskatt (artikel 1.2 och 11).

Tillämpningsområdet för nationell tilläggsskatt ska enligt förslaget överensstämma med tillämpningsområdet för tilläggsskatt enligt huvud- och kompletteringsregeln för tilläggsskatt. Om en svensk koncernenhet är lågbeskattad ska enheten vara skattskyldig för hela det tilläggsskattebelopp som beräknats och fördelats på enheten.

För nationell tilläggsskatt ska bedömningen av om koncernens enheter i Sverige är lågbeskattade göras samlat för koncernens samtliga koncernenheter som hör hemma i Sverige enligt de regler som gäller för huvud- och kompletteringsregeln för tilläggsskatt. Ett tilläggsskattebelopp ska beräknas för varje lågbeskattad svensk koncernenhet enligt samma regler som gäller för huvud- och kompletteringsregeln för tilläggsskatt.

Skattskyldighet för tilläggsskatt enligt huvudregeln och kompletteringsregeln

Skattskyldighet enligt huvudregeln för tilläggsskatt

Regeringen föreslår vidare att regler motsvarande minimibeskattningsdirektivets huvudregel ska införas (artikel 5–8).

Om tillämpningen av bestämmelsen om nationell tilläggsskatt inte leder till att samtliga tilläggsskattebelopp i koncernen tas ut i sin helhet ska i vissa fall svenska koncernenheter vara skattskyldiga för tilläggsskatt enligt huvudregeln. Ett moderföretag som har ett direkt eller indirekt ägarintresse i en lågbeskattad koncernenhet ska vara skattskyldigt för sin andel av koncernenhetens tilläggsskattebelopp. Moderföretagets andel ska beräknas genom att koncernenhetens justerade resultat minskas med det resultat som tillhör andra ägarintressen och divideras med det totala justerade resultatet.

Mellanliggande moderenheter ska vara skattskyldiga på samma sätt som moderföretag om inte antingen enhetens moderföretag eller en annan mellanliggande moderenhet som har ett bestämmande inflytande över enheten omfattas av en huvudregel eller enhetens moderföretag är undantaget från att tillämpa huvudregeln och kompletteringsregeln enligt artikel 50 i direktivet.

Delägda moderenheter ska vara skattskyldiga på samma sätt som moderföretag om de inte direkt eller indirekt helt ägs av en annan delägd moderenhet som omfattas av en huvudregel.

Med den andel av det justerade resultatet som tillhör andra ägarintressen i den lågbeskattade koncernenheten avses det belopp som skulle ha ansetts höra till andra ägarintressen enligt principerna i den allmänt erkända redovisningsstandarden som används i moderföretagets koncernredovisning. För denna beräkning ska den lågbeskattade koncernenhetens justerade resultat anses utgöra dess nettoresultat och då ska

- moderenheten anses ha upprättat koncernredovisning i enlighet med ovannämnda redovisningsstandard

- modernenheten anses ha ett bestämmande inflytande i koncernenheten som kräver konsolidering post-för-post i koncernredovisningen i 1

- hela det justerade resultatet anses vara hänförligt till transaktioner med enheter som inte är koncernenheter

- alla ägarintressen som inte direkt eller indirekt ägs av moderenheten anses tillhöra ägare som inte är koncernenheter.

Från den andel av ett tilläggsskattebelopp som en moderenhet är skattskyldig för enligt ovan ska så stor del av beloppet avräknas som motsvarar tilläggsskattebelopp som ska betalas av en annan modernenhet, som den förstnämnda moderenheten direkt eller indirekt äger andel i. Högst ett belopp som motsvarar den förstnämnda moderenhetens andel av tilläggsskattebeloppet får avräknas.

Allmänt om kompletteringsregeln

Regeringen föreslår att det införs regler motsvarande minimibeskattningsdirektivets kompletteringsregel för beräkning och fördelning av kompletterande tilläggsskatt (artikel 12–14 och 50.2). Om tillämpningen av regeln om nationell tilläggsskatt och en huvudregel för tilläggsskatt i en stat inte leder till att samtliga tilläggsskattebelopp i koncernen tas ut i sin helhet ska i vissa fall svenska koncernenheter vara skattskyldiga för kompletterande tilläggsskatt.

Kompletteringsregeln ska inte tillämpas på investeringsenheter.

Svenska koncernenheter ska vara skattskyldiga för kompletterande tilläggsskatt om moderföretaget inte omfattas av en huvudregel eller endast omfattas av en huvudregel i förhållande till lågbeskattade koncernenheter i andra stater än den där moderföretaget hör hemma, och kompletterande tilläggsskatt ska fördelas till svenska koncernenheter.

Koncernens kompletterande tilläggsskatt ska vara summan av samtliga koncernenheters tilläggsskattebelopp efter att följande justeringar gjorts för koncernenheterna:

- Om moderföretagets alla ägarintressen i en lågbeskattad koncernenhet ägs genom moderenheter som samtliga omfattas av en huvudregel ska tilläggsskattebeloppet för den lågbeskattade koncernenheten anses vara noll.

- Om någon moderenhet med ägarintressen i en lågbeskattad koncernenhet i annat fall omfattas av en huvudregel i förhållande till den lågbeskattade koncernenheten ska tilläggsskattebeloppet minskas med så stor del av tilläggsskattebeloppet som ska betalas enligt huvudregeln.

Svenska koncernenheter som ingår i en koncern vid utgången av det beskattningsår som tilläggsskatten avser ska vara skattskyldiga för den del av koncernens kompletterande tilläggsskatt som motsvarar de svenska koncernenheternas andel av anställda och materiella tillgångar.

De svenska koncernenheternas andel beräknas genom att antalet anställda respektive det totala värdet på de materiella tillgångarna för dessa enheter divideras med motsvarande tal för samtliga koncernenheter i de stater som tillämpar en kompletteringsregel. Kvoten av antalet anställda respektive kvoten av materiella tillgångar ska därefter läggas samman och delas med två. Med anställda avses heltidsanställda och oberoende uppdragstagare som deltar i den ordinarie verksamheten. Med värdet av materiella tillgångar avses det bokförda nettovärdet. Till fasta driftställen ska de materiella tillgångar hänföras som ingår i driftställets räkenskaper. Anställda ska hänföras till ett fast driftställe om lönekostnaderna redovisas i dess räkenskaper enligt samma bestämmelser. Tillgångar och anställda som ska hänföras till ett fast driftställe ska inte samtidigt hänföras till huvudenheten. Tillgångar och anställda som är hänförliga till en investeringsenhet ska inte beaktas. Anställda och bokfört nettovärde av materiella tillgångar i en delägarbeskattad enhet ska i första hand hänföras till ett fast driftställe och i andra hand till de koncernenheter som hör hemma i den stat där den delägarbeskattade enheten bildades. Om det inte finns några koncernenheter i den stat där den delägarbeskattade enheten bildades, ska antalet anställda och bokfört nettovärde av materiella tillgångar inte beaktas. Om tilläggsskatt som tidigare har fördelats till koncernenheter i en stat enligt kompletteringsregeln inte har tagits ut i sin helhet, ska antalet anställda och bokfört nettovärde av materiella tillgångar hänförliga till koncernenheter i den staten inte beaktas.

Med bokfört nettovärde av materiella tillgångar avses genomsnittet av de materiella tillgångarnas värde i årsredovisningen vid räkenskapsårets ingång och utgång efter att hänsyn tagits till ackumulerade avskrivningar, värdeminskningar och nedskrivningar.

Undantag under fem år för en inledande fas

Regeringen föreslår att det ska införas bestämmelser i enlighet med direktivet om undantag i vissa fall från tillämpning av regeln om nationell tilläggsskatt och av huvud- och kompletteringsregeln för tilläggsskatt under en koncerns inledande fas av internationell verksamhet. Motsvarande undantag ska även gälla när en nationell koncern först omfattas av lagen. Den rapporterande enheten ska, om undantaget tillämpas, i tilläggsskatterapporten lämna uppgifter om när koncernens inledande fas av internationell verksamhet börjar.

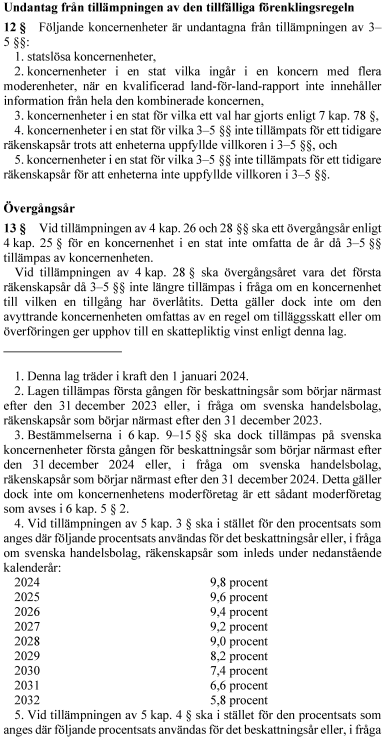

En tillfällig förenklingsregel

Regeringen föreslår att det ska införas en tillfällig förenklingsregel för de multinationella företagskoncernerna (artikel 32).

Den tillfälliga regeln ska baseras i huvudsak på data från land-för-land-rapporten. Den tillfälliga förenklingsregeln ska tillämpas i tre år. Den gäller för räkenskapsår som börjar efter den 31 december 2023 men före den 31 december 2026. Räkenskapsår som slutar efter den 30 juni 2028 omfattas inte.

Regeringen gör bedömningen att nationella koncerner inte kommer att omfattas av den föreslagna tillfälliga förenklingsregeln eftersom de inte behöver upprätta land-för-land-rapporter. Genomförandet av permanenta förenklingsregler bör avvaktas tills det internationella arbetet med sådana regler är avslutat.

Den tillfälliga safe harbour-regeln innebär att koncernenheterna i staten inte behöver göra en fullständig beräkning av ett eventuellt tilläggsskattebelopp om de kan visa att koncernenheterna, baserat på data som huvudsakligen finns i land-för-land-rapporten, uppfyller kriterierna för ett eller flera framtagna tester (avsnitt 14.3–14.5 nedan). Detta gäller även den nationella tilläggsskatten. Regeln tillämpas i den stat där koncernenheterna hör hemma (tested jurisdiction). Regeln består av tre alternativa tester, vilka samtliga i huvudsak utgår från land-för-land-rapporten. Enligt det första testet ska koncernenheterna i staten visa att de har en intäkt och vinst under ett särskilt fastslaget tröskelvärde i den prövade staten (de minimis-testet). Det andra testet bygger på att koncernenheterna i staten har en effektiv skattesats som är lika med eller större än särskilt fastslagna procentsatser under den tid då den tillfälliga förenklingsregeln gäller (ETR-testet). Det tredje testet bygger på att koncernenheterna i staten kan visa att de inte har en vinst enligt koncernens land-för-land-rapport som överstiger ett substansbelopp (routine profits-test). Den tillfälliga förenklingsregeln bygger i huvudsak på land-för-land-rapporten men följer i övrigt reglerna om tilläggsskatt.

Den tillfälliga förenklingsregeln syftar till att tillhandahålla ett förenklat förfarande för bedömning av om tilläggsskatt ska betalas. För att uppnå syftet baseras beräkningarna på information som redan är tillgänglig för de koncerner som kommer att omfattas av reglerna. Det är i huvudsak data i koncernens land-för-land-rapport som avgör om koncernenheterna i en stat uppfyller de tre testerna för att omfattas av den tillfälliga förenklingsregeln.

De minimis-testet

Regeringen föreslår att ett de minimis-test ska införas som innebär att tilläggsskattebeloppet i en stat ska anses vara noll om koncernenheter i en stat har totala intäkter på mindre än 10 miljoner euro och total vinst före inkomstskatt på mindre än 1 miljon euro enligt koncernens kvalificerade land-för-land-rapport för räkenskapsåret. Om en koncernenhet inte redovisas i den kvalificerade land-för-landrapporten därför att den innehas för försäljning ska dess intäkter enligt förslaget ändå beaktas.

ETR-testet

Regeringen föreslår att det införs ett ETR-test som bygger på att koncernenheterna i en stat har en effektiv skattesats i en stat som är lika med eller större än särskilt fastslagna procentsatser under den tid då den tillfälliga förenklingsregeln tillämpas. Procentsatserna ska vara 15 procent för räkenskapsår som börjar under 2024, 16 procent för räkenskapsår som börjar under 2025 och 17 procent för räkenskapsår som börjar under 2026. Uppgifter om koncernenheternas vinst hämtas från land-för-land-rapporten och uppgifter om skattekostnad hämtas från koncernens kvalificerade finansiella rapport.

Routine profits-test

Regeringen föreslår att tilläggsskattebeloppet för koncernenheterna i en stat ska anses vara noll om koncernenheternas vinst i staten inte överstiger ett substansbelopp enligt koncernens land-för-land-rapport (routine profits-test). Vid tillämpning av routine profits-testet ska de förhöjda procentsatser för personalkostnader och materiella anläggningstillgångar som gäller för beräkning av substansbeloppet gälla.

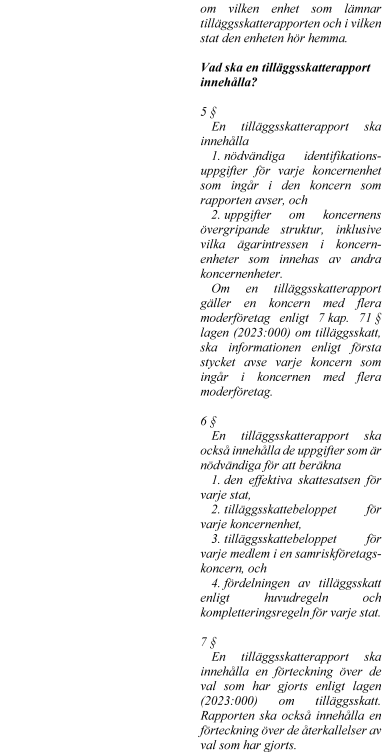

Tilläggsskatterapport

Regeringen föreslår att en koncernenhet ska lämna en tilläggsskatterapport till Skatteverket. Om det i en koncern finns flera koncernenheter som är skyldiga att lämna en tilläggsskatterapport till Skatteverket, får de genom en anmälan utse en koncernenhet att lämna rapporten för deras räkning. En koncernenhet behöver inte lämna en tilläggsskatterapport, om

- moderföretaget, eller en koncernenhet som moderföretaget har utsett, lämnar en tilläggsskatterapport som innehåller föreskrivna uppgifter till skattemyndigheten i den stat där den hör hemma

- Sverige har ett avtal om automatiskt utbyte av tilläggsskatterapporter med den stat där enheten som lämnar rapporten hör hemma.

Det som sägs i första stycket om moderföretag gäller varje moderföretag i en koncern med flera moderföretag. Koncernenheten, eller den enhet som har utsetts, ska genom en anmälan underrätta Skatteverket om vilken enhet som lämnar tilläggsskatterapporten samt i vilken stat den enheten hör hemma.

Tilläggsskattedeklaration

Regeringen föreslår att en tilläggsskattedeklaration ska lämnas till ledning för bestämmande av underlag för att ta ut skatt enligt lagen om tilläggsskatt.

Tilläggsskatterapporten är ett standardiserat formulär som fastställs av det inkluderande ramverket och kommer att vara likartad oavsett vilken stat som tillämpar reglerna. Rapporten kommer att innehålla de uppgifter som krävs för att bedöma om det uppkommer ett tilläggsskattebelopp för koncernen.

Regeringen föreslår vidare att en koncernenhet ska lämna en tilläggsskattedeklaration om koncernenheten är skattskyldig för ett tilläggsskattebelopp eller kompletterande tilläggsskatt som fördelas till svenska koncernenheter.

Samtliga koncernenheter har enligt förslaget som utgångspunkt en skyldighet att lämna in en tilläggsskatterapport för varje beskattningsår. Under vissa omständigheter kan rapporteringsskyldigheten fullgöras av en annan koncernenhet. Uppgifterna i tilläggsskatterapporten kan visa att koncernen har en effektiv skattesats som överstiger minimiskattesatsen om 15 procent i samtliga jurisdiktioner där koncernen bedriver verksamhet. I dessa fall är uppgifterna i tilläggsskatterapporten tillräckliga för att bedöma att en koncernenhet inte är skyldig att betala skatt enligt lagen om tilläggsskatt. Om koncernens effektiva skattesats inte når upp till minimiskattesatsen i en eller flera jurisdiktioner ska koncernen som utgångspunkt betala tilläggsskatt. Beroende på koncernens struktur och vilken regel för tilläggsskatt som tillämpas, kan en svensk koncernenhet bli skattskyldig för en del av tilläggsskattebeloppet. Tilläggsskatterapporten är då inte ett tillräckligt underlag för att fastställa underlaget för att ta ut skatt för en enskild koncernenhet. Ett kompletterande förfarande på nationell nivå är således enligt regeringen nödvändigt för att Skatteverket ska kunna fatta beslut om tilläggsskatt för svenska koncernenheter i de fall det finns skatt att betala.

Sanktioner

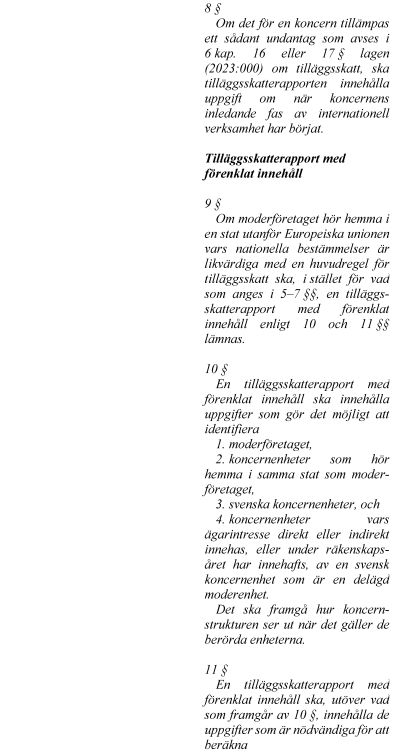

Förseningsavgift

Regeringen föreslår att en förseningsavgift om 25 000 kronor ska införas som sanktion om en tilläggsskatterapport eller en tilläggsskattedeklaration inte lämnas in i tid.

Den uppgiftsskyldige ska inte anses ha lämnat en tilläggsskattedeklaration, om uppgifterna i deklarationen är så bristfälliga att de uppenbarligen inte kan läggas till grund för beskattningen.

Om den som är skyldig att lämna en tilläggsskatterapport eller tilläggsskattedeklaration inte har gjort det inom tre månader från den tidpunkt då skyldigheten enligt lagen skulle ha fullgjorts, ska enligt förslaget en andra förseningsavgift tas ut. Om skyldigheten inte har fullgjorts efter ytterligare två månader, ska en tredje förseningsavgift tas ut.

Om grunden för att ta ut förseningsavgift är att den som har lämnat tilläggsskattedeklarationen inte har undertecknat uppgifterna, ska Skatteverket först förelägga den uppgiftsskyldige att göra det. En förseningsavgift ska tas ut bara om föreläggandet inte följs. Avgiften ska även i detta fall uppgå till 25 000 kronor.

Om en koncernenhet har anmält att en annan enhet lämnar tilläggsskatterapporten, ska en förseningsavgift tas ut först om Skatteverket inte har tagit emot en tilläggsskatterapport inom två år från beskattningsårets utgång. En andra förseningsavgift ska då tas ut först om Skatteverket inte har tagit emot en tilläggsskatterapport inom 27 månader från beskattningsårets utgång. Om Skatteverket inte har tagit emot någon tilläggsskatterapport inom 29 månader från beskattningsårets utgång ska en tredje förseningsavgift tas ut.

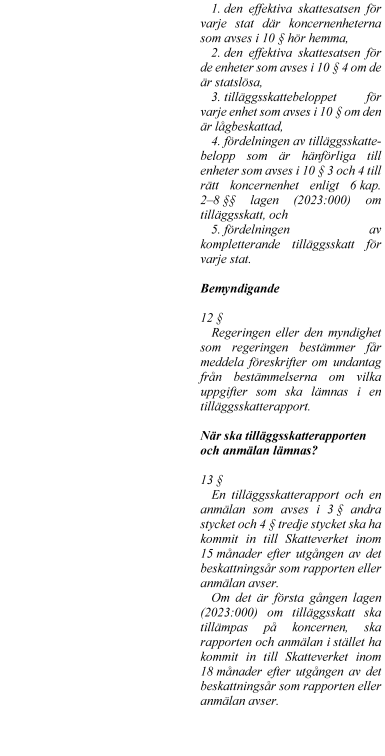

Rapportavgift

Regeringen föreslår att en ny särskild avgift i form av en rapportavgift ska införas i skatteförfarandelagen.

Rapportavgiften ska tas ut av den som lämnar en tilläggsskatterapport om det klart framgår att felaktiga uppgifter har lämnats i rapporten eller att uppgifter som skulle ha lämnats har utelämnats. En avgift får dock tas ut endast om bristerna är allvarliga. Vid bedömningen av om brister är allvarliga ska det särskilt beaktas om de har orsakat att skatt inte påförts trots att det fanns grund för det, påtagligt ökat risken för att skatt skulle undandras, eller förhindrat eller allvarligt försvårat skattekontrollen.

Möjligheten och förutsättningarna att ta ut en rapportavgift gäller även vid komplettering eller rättelse av en tilläggsskatterapport. Rapportavgiften ska inte tas ut om den som lämnar en tilläggsskatterapport har rättat bristerna på eget initiativ. En rapportavgift ska uppgå till lägst 250 000 kronor och högst 5 miljoner kronor.

Rapportavgiften får dock överstiga 5 miljoner kronor om den felaktighet eller passivitet som ligger till grund för rapportavgiften hade kunnat utgöra grund för skattetillägg eller motsvarande sanktion i en annan stat eller jurisdiktion. Rapportavgiften ska då bestämmas med beaktande av dels det belopp som hade tagits ut som skattetillägg om enheten hade hört hemma i Sverige, dels ett tilläggsbelopp som motiveras av övriga brister. Ett tilläggsbelopp som motiveras av övriga brister ska bestämmas till lägst 250 000 kronor och högst 5 miljoner kronor.

När avgiftens storlek beslutas ska särskild hänsyn tas till arten och omfattningen av bristerna, risken för skatteundandragande och om den som lämnat rapporten eller en annan koncernhet som bidragit med uppgifter uppsåtligen lämnat felaktiga uppgifter eller låtit bli att lämna uppgifter som skulle ha lämnats, eller om koncernenheten varit grovt vårdslös vid uppgiftslämnandet.

Ikraftträdande- och övergångsbestämmelser

Regeringen föreslår att lagen om tilläggsskatt och lagändringarna ska träda i kraft den 1 januari 2024.

Den nya lagen tillämpas första gången för beskattningsår som börjar närmast efter den 31 december 2023 eller i fråga om svenska handelsbolag räkenskapsår som börjar närmast efter den 31 december 2023.

Bestämmelserna om kompletteringsregeln ska dock tillämpas för det beskattningsår som påbörjas närmast efter den 31 december 2024 eller i fråga om svenska handelsbolag räkenskapsår, som börjar närmast efter den 31 december 2024. Om koncernenhetens moderföretag är ett moderföretag som är undantaget från tillämpningen av huvudregeln och kompletteringsregeln enligt artikel 50 i minimibeskattningsdirektivet tillämpas kompletteringsregeln för det beskattningsår som påbörjas efter den 31 december 2023.

Vid tillämpning av substansbeloppet (som minskar det sammanlagda justerade resultatet för enheterna vid beräkningen av enheternas överskjutande vinst) ska procentsatsen vad avser personalkostnader och materiella anläggningstillgångar vara högre än 5 procent under de första nio åren som följer på ikraftträdandet. Det innebär att för kalenderår 2024 är procentsatsen 9,80 procent vad avser personalkostnader och 7,80 procent vad avser materiella anläggningstillgångar. Procentsatsen minskar därefter årligen.

Motionerna

I kommittémotion 2023/24:2772 av Per Söderlund m.fl. (SD) föreslås att riksdagen ska anta en ändrad lydelse av 2 kap. 20 § lagen om tilläggsskatt. Motionärerna anför att det är av betydelse för svenska företag i vilken kategori svenska redovisningsstandarder hamnar, vilket kan påverkas av propositionens formuleringar. Lagrådet påpekade i sitt yttrande att med den utformning som föreslås i lagrådsremissen i fråga om 2 kap. 20 § lagen om tilläggsskatt kan vissa svenska redovisningsstandarder omfattas av paragrafen och anses vara allmänt erkända redovisningsstandarder. Av propositionen följer dock att svenska redovisningsstandarder inte utgör allmänt erkända redovisningsstandarder. Den lagtext som föreslogs i den tredje strecksatsen i lagrådsremissens lagförslag är mer i linje med ett klargörande från kommissionen. För att återspegla detta bör lagtexten i den delen utformas på det sätt som föreslogs i lagrådsremissen med vissa mindre anpassningar. Detta innebär att redovisning enligt svenska redovisningsstandarder skulle kunna uppfylla kraven på att vara en allmänt erkänd redovisningsstandard även om de inte är helt i linje med IFRS.

I kommittémotion 2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 3 föreslås att riksdagen ska tillkännage för regeringen att frågan om vilka redovisningsstandarder som omfattas av propositionens definitioner omgående behöver analyseras och att regeringen omgående bör återkomma till riksdagen i frågan. Motionärerna anför att när det gäller vilka redovisningsstandarder som anses vara allmänt erkända föreslår regeringen förändringar i propositionen. God redovisningssed i Sverige omfattas enligt motionärerna inte längre av propositionens definition. Det innebär att det finns diskrepanser i förhållande till både de tidigare remitterade produkterna och definitionerna på EU-nivå och i andra jämförbara sammanhang, vilket är mycket olyckligt. Motionärerna anför vidare att konsekvensutredningen inte är tillräckligt genomarbetad och att regeringen därför omgående behöver återkomma till riksdagen med en lösning på frågan.

I kommittémotion 2023/24:2775 av Helena Lindahl m.fl. (C) yrkande 1 föreslås att riksdagen antar en ändrad lydelse av 2 kap. 20 § lagen om tilläggsskatt, vilken motsvarar den lydelse som föreslogs i lagrådsremissen. Motionärerna anför att 2 kap. 20 § lagen om tilläggsskatt innehåller en definition av begreppet allmänt erkänd redovisningsstandard i enlighet med direktivet. I uppräkningen i paragrafens tredje strecksats såväl i betänkandet som i lagrådsremissen nämndes, bl.a., ”de allmänt erkända redovisningsprinciperna i [...] staterna inom EU/EES”. Detta motsvarar vad som anges i artikel 3.25 i direktivet. Lagrådet påtalade dock otydligheter av stor praktisk betydelse kring hur frågan om allmänt erkända redovisningsprinciper inom EU/EES skulle tillämpas i svensk kontext, och framhöll att direktivets innebörd i den delen behövde analyseras och om möjligt klargöras i lagtexten. Detta resulterade i att lydelserna om ”staterna inom EU/EES” lyftes bort ur förslaget till lagtext i propositionen. Konsekvenserna av detta utreddes inte, och det framgår nu att detta bl.a. innebär att onoterade bolag, utöver den redovisningsstandard som man redan tillämpar, skulle tvingas börja använda det internationella redovisningsregelverket IFRS (som avser noterade bolag). Motionärerna anför vidare att en sådan nyordning skulle ta år att genomföra, och dessutom förutsätter omfattande investeringar i it-system, kompetensutveckling m.m. Enligt motionärerna säger det sig självt att detta skulle innebära enorma kostnader, som i praktiken kommer att landa på försäkringstagarna. Det är dessutom sannolikt att den sena ändringen, med dess omfattande konsekvenser för bolag och enskilda, inte uppfyller grundlagens beredningskrav för lagstiftning.

Utskottets ställningstagande

För att genomföra rådets direktiv (EU) 2022/2523 om säkerställande av en global minimiskattenivå för multinationella koncerner och storskaliga nationella koncerner i Europeiska unionen har regeringen bl.a. föreslagit att en ny tilläggsskatt för företag i stora koncerner ska införas. Förslaget ska säkerställa att multinationella och nationella koncerner betalar en skälig andel skatt oavsett var de är verksamma och innebär i korthet att koncerner med en årlig intäkt motsvarande minst 750 miljoner euro ska vara föremål för en effektiv skatt om minst 15 procent på en särskilt definierad skattebas.

När det gäller frågan om vad som utgör en allmänt erkänd redovisningsstandard konstaterar utskottet inledningsvis att en koncernredovisning som upprättats enligt en allmänt erkänd redovisningsstandard är en koncernredovisning enligt lagen om tilläggsskatt. En koncernredovisning som upprättas enligt en godkänd redovisningsstandard måste däremot justeras om det uppstår en skillnad som överstiger 75 miljoner euro vid en jämförelse med IFRS för att en sådan redovisning ska anses vara en koncernredovisning enligt lagen om tilläggsskatt. Det finns därmed enligt utskottet en skillnad när det gäller de olika redovisningsstandarderna och det är därför av betydelse för svenska företag till vilken kategori svenska redovisningsstandarder hör.

Regeringen delade Lagrådets bedömning att det finns ett behov av att förtydliga hur svenska redovisningsstandarder förhåller sig till allmänt erkända redovisningsprinciper. Regeringen gjorde i propositionen bedömningen att det är rimligt att anta att modellreglernas referens till allmänt accepterade redovisningsprinciper i EU och EES syftar på IFRS som unionen antagit i enlighet med Europaparlamentets och rådets förordning (EG) nr 1606/2002 om tillämpning av internationella redovisningsstandarder och inte de enskilda medlemsstaternas olika redovisningsprinciper. I linje med den bedömningen ströks hänvisningen i tredje strecksatsen 2 kap. 20 § lagen om tilläggsskatt till ”medlemsstaterna i Europeiska unionen” och ”staterna inom Europeiska ekonomiska samarbetsområdet” som fanns i lagrådsremissens förslag.

Mot bakgrund av att kommissionen i en skrivelse till Finansdepartementet efter propositionens överlämnande till riksdagen har klargjort att redovisning enligt svenska redovisningsstandarder skulle kunna uppfylla kraven på att vara en allmänt erkänd redovisningsstandard även om de inte är helt i linje med IFRS föreslår utskottet att lagförslaget om allmänt erkänd redovisningsstandard ändras och i huvudsak utformas på det sätt som föreslogs i lagrådsremissen.

Utskottet tillstyrker därmed regeringens förslag med den ändringen att 2 kap. 20 § om allmänt erkänd redovisningsstandard i lagen om tilläggsskatt får den lydelse som utskottet föreslår i bilaga 3. Utskottet tillstyrker motionsförslagen om en ändrad lydelse av 2 kap. 20 § lagen om tilläggsskatt och tillstyrker delvis motionsförslaget om att frågan om vilka redovisningsstandarder som omfattas av propositionens definitioner omgående behöver analyseras.

Utskottets förslag i korthet

Riksdagen avslår motionsförslaget om en analys av företrädaransvaret.

Jämför reservation 1 (S, V, C, MP).

Propositionen

Regeringen föreslår att företrädaransvar inte får beslutas för belopp som avser skatt enligt lagen om tilläggsskatt.

Bestämmelserna om företrädaransvar finns i 59 kap. 12–21 §§ skatteförfarandelagen (2011:1244), förkortad SFL. Av 59 kap. 13 § SFL framgår att om en företrädare för en juridisk person uppsåtligen eller av grov oaktsamhet inte har betalat skatt eller avgift, är företrädaren tillsammans med den juridiska personen skyldig att betala skatten eller avgiften. Bestämmelsen om företrädaransvar i 59 kap. 13 § SFL är inte begränsad till att gälla endast vissa skatter eller avgifter som tas ut enligt skatteförfarandelagen. Bestämmelsen om företrädaransvar gäller för alla skatter och avgifter som omfattas av skatteförfarandelagens tillämpningsområde. Regeringen föreslår att skatteförfarandelagen ska gälla vid uttag av tilläggsskatt och nationell tilläggsskatt enligt lagen om tilläggsskatt. Det ska även finnas möjlighet att ta ut skattetillägg på sådan skatt. Vidare föreslås att en rapportavgift ska kunna tas ut av den som lämnar en tilläggsskatterapport om det klart framgår att felaktiga uppgifter har lämnats i rapporten eller att uppgifter som skulle ha lämnats har utelämnats. En avgift får dock tas ut endast om bristerna är allvarliga. Det innebär att bestämmelserna om företrädaransvar även gäller betalningsskyldighet i fråga om tilläggsskatt, nationell tilläggsskatt, skattetillägg och rapportavgift, om det inte införs en undantagsbestämmelse i skatteförfarandelagen.

Utredningen gjorde bedömningen att skälen emot att införa regler om företrädaransvar för tilläggsskatt väger så tungt att det på detta område borde göras ett undantag – detta eftersom tilläggsskatt på flera sätt skiljer sig från övriga skatter, bl.a. då reglerna om tilläggsskatt endast gäller för företag som ingår i mycket stora koncerner. Enligt utredningens mening torde det i dag vara ovanligt att det påförs företrädaransvar för att sådana företag inte betalat skatt i tid. Möjligheterna att i praktiken säkerställa att sådana företags skatteskulder betalas borde också vara betydligt bättre eftersom det handlar om företag i mycket stora och ofta kapitalstarka koncerner. Syftet med reglerna om företrädaransvar är också i första hand att säkerställa att fåmansföretag prioriterar skattebetalningar. I någon mening är tilläggsbeskattningen ett slags regler om ansvar för andras skatter och inte en naturlig del av svensk skattebas, utan i första hand ett verktyg för att upprätthålla internationell skattedisciplin. Några regler om företrädaransvar föreslogs därför inte.

I promemorian Kompletteringar till delbetänkandet En lag om tilläggsskatt för företag i stora koncerner (SOU 2023:6) föreslogs att förfarandet ska regleras i skatteförfarandelagen. De bestämmelser som föreslogs av utredningen skulle således med promemorians förslag införas i skatteförfarandelagen. Det innebar att det i promemorian fanns ett lagförslag till en ny bestämmelse med innebörden att företrädaransvar inte får beslutas för belopp som avser tilläggsskatt.

Regeringen gjorde i lagrådsremissen bedömningen att bestämmelserna om företrädaransvar i skatteförfarandelagen är tillämpliga när det gäller tilläggsskatt. Som skäl anfördes bl.a. att det finns regler om företrädaransvar för i princip alla skatter vilket starkt talar för att företrädare ska kunna åläggas ansvar på motsvarande sätt även för skatt enligt lagen om tilläggsskatt.

Lagrådet anser att en lagstiftning som inbegriper företrädaransvar för enskilda inte bör genomföras förrän frågan om företrädaransvar för tilläggsskatt har remissbehandlats. I sitt yttrande framhåller Lagrådet att utredningen i detta fall uttryckligen hade förordat att bestämmelserna om företrädaransvar inte borde omfatta tilläggsskatt. Någon annan bedömning gjordes inte i Finansdepartementets promemoria. Frågan om företrädaransvar adresserades inte i remisskrivelsen. Mot den bakgrunden hade remissinstanserna enligt Lagrådet knappast anledning att räkna med att remissförfarandet skulle kunna leda fram till ett förslag som gick på tvärs mot utredningens bedömning. Särskilt som det här är fråga om en reglering som i enskilda fall kan få mycket påtagliga konsekvenser för den enskilde framstår det därför, enligt Lagrådets mening, som i hög grad tveksamt om regeringsformens beredningskrav i denna del är uppfyllt.

Regeringen delar Lagrådets bedömning att lagstiftning som inbegriper företrädaransvar för enskilda inte bör genomföras förrän frågan om företrädaransvar för skatt enligt lagen om tilläggsskatt har remissbehandlats. En bestämmelse om att företrädaransvar inte får beslutas för belopp som avser skatt enligt lagen om tilläggsskatt bör därför införas i skatteförfarandelagen.

Motionen

I kommittémotion 2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 2 föreslås att riksdagen ska tillkännage för regeringen att frågan om företrädaransvar bör analyseras och förslag i den riktningen lämnas till riksdagen. Motionärerna anför att utredningen föreslog att ett företrädaransvar inte skulle införas. I lagrådsremissen föreslog dock regeringen att ett företrädaransvar skulle ingå i lagstiftningen. Detta återfinns däremot inte i propositionen. Det är enligt motionärerna olyckligt. Att inte införa bestämmelser om företrädaransvar skulle innebära att särbehandlingen mellan små och medelstora företag, och stora koncerner, ökar till de mindre företagens nackdel. Samma krav bör enligt motionärerna gälla för den som äger eller driver stora koncerner som den som driver ett mindre företag. Det är trots detta rimligt att förslag som inte arbetats fram och remissbehandlats enligt den ordning vi har i Sverige inte underställs riksdagen i en proposition. Däremot måste frågan utredas och remitteras skyndsamt så att lagstiftningen i den mån det är möjligt kompletteras med bestämmelser om företrädaransvar för de bolag som omfattas av tilläggsskatten.

Utskottets ställningstagande

När det gäller frågan om företrädaransvar gjorde regeringen i lagrådsremissen bedömningen att bestämmelserna om företrädaransvar i skatteförfarandelagen är tillämpliga när det gäller tilläggsskatt och att sådana bestämmelser därför borde införas. Regeringen anförde bl.a. att det finns regler om företrädaransvar för i princip alla skatter, vilket starkt talar för att företrädare ska kunna åläggas ansvar på motsvarande sätt även för skatt enligt lagen om tilläggsskatt.

Mot bakgrund av att frågan om företrädaransvar för enskilda inte hade varit föremål för remissbehandling delade regeringen Lagrådets bedömning att lagstiftning om företrädaransvar inte ska införas förrän frågan rätteligen har remissbehandlats. Bestämmelser om företrädaransvar infördes därför inte i propositionen.

Utskottet utgår från att även frågan om företrädaransvar kommer att innefattas i den uppföljning som regeringen har bedömt som nödvändig. Utskottet finner därför inte skäl att nu rikta ett tillkännagivande till regeringen om en analys av frågan om företrädaransvar. Motionsförslaget avstyrks därmed.

Utskottets förslag i korthet

Riksdagen avslår motionsförslagen om en översyn av lagstiftningen om tilläggsskatt.

Jämför reservation 2 (S, V, C, MP).

Propositionen

När det gäller frågan om en översyn av lagstiftningen anför regeringen bl.a. att några remissinstanser har framfört att det är önskvärt med en snar översyn av reglerna efter ikraftträdandet. Regeringen anför vidare att detta även är något som Lagrådet har tagit upp. Lagrådet anför att det forcerade lagstiftningstempot, tillsammans med det förhållandet att det inte har varit möjligt att i detta lagstiftningsärende beakta framtida OECD-kommentarer, motiverar att den föreslagna lagstiftningen inom en snar framtid blir föremål för en översyn. En sådan översyn framstår enligt Lagrådet närmast som nödvändig för att eventuella kvarstående brister i lagen ska kunna avhjälpas och för att tillkommande kommentarer ska kunna beaktas fullt ut.

Regeringen kan konstatera att en uppföljning av reglerna kommer att vara nödvändig – detta inte minst mot bakgrund av att det internationella arbetet ännu inte är avslutat. Det kommer således enligt regeringen att finnas anledning att återkomma med ytterligare lagstiftningsförslag framöver.

Regeringen kan vidare konstatera att det är en utmaning att genomföra minimibeskattningsdirektivet samtidigt som de underliggande modellreglerna och riktlinjerna från OECD utvecklas och förtydligas. Det har varit nödvändigt att sätta en gräns för vad som ryms inom det befintliga lagstiftningsärendet för att fullgöra genomförandet av direktivet.

Motionerna

I kommittémotion 2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 1 föreslås att riksdagen ska tillkännage för regeringen att det omgående bör göras en översyn av lagstiftningen om tilläggsskatt. Motionärerna anför att skatteundandragande och aggressiv skatteplanering är systemhotande i flera avseenden. Det är angeläget att nationsövergripande åtgärder vidtas för att stoppa skatteflykten, och för att undvika ett s.k. race to the bottom i företagsbeskattningen. Det ökar också förutsägbarheten och enkelheten för företagen. Därför är G20-ländernas och OECD:s överenskommelse om modellregler med tillhörande kommentarer ett välkommet och viktigt initiativ. För EU:s medlemsstater, som delar den inre marknaden, är det rimligt att modellreglerna genomförs som ett EU-direktiv. Direktivet träder i kraft den 1 januari 2024. Sverige behöver skyndsamt få lagstiftning på plats.

Ett lagstiftningsärende av den här storleken och som behandlas med den här hastigheten, både av regeringen och av riksdagen, hör inte till vanligheterna och ska så heller inte göra. Det är uppenbart att den korta tiden mellan direktivets beslutande och lagstiftningens ikraftträdande har varit utmanande och har medfört att processen har behövt bli snabb. I enlighet med vad flera remissinstanser påpekar har det dock inneburit att lagstiftningen i alla delar inte är helt genomarbetad. Regeringen måste därför snarast ta initiativ till en bred översyn av lagstiftningen för att korrigera eventuella brister och felaktigheter, och komplettera lagstiftningen i de fall där den är otillräcklig. En sådan översyn kan inte vänta och bör göras inom ramen för ett tilläggsdirektiv till utredningen. Den bör tidsmässigt sammanfalla med de övriga delar av lagstiftningen som regeringen avser att återkomma till riksdagen med.

I kommittémotion 2023/24:2775 av Helena Lindahl m.fl. (C) yrkande 2 föreslås att riksdagen ska tillkännage för regeringen att den skyndsamt ska genomföra en nödvändig översyn med förbättringar av lagtext och motivtexter. Motionärerna anför att förslagen i propositionen har tagits fram under stor tidspress. Förslaget om lagen om tilläggsskatt har tagits fram genom sedvanlig beredning inom Regeringskansliet men har av uppenbara skäl varit påskyndat, vilket fått konsekvenser för lagstiftningens utformning och tydlighet. Många remissinstanser har därför också uttryckt både kritik och farhågor när det gäller tydligheten i regelverkets utformning. Finansinspektionen har t.ex. påtalat svårigheter att analysera hur lagen kan komma att påverka företag under inspektionens tillsyn, men även finansmarknaden i stort. De anser inte heller att motivtexterna tillräckligt belyser hur reglerna ska tillämpas på svenska förhållanden.

Även Lagrådet har framfört kritik. De konstaterar i och för sig att beredningskravet i 7 kap. 2 § regeringsformen formellt sett har iakttagits, men framhåller att det med hänsyn till förslagens omfattning och komplexitet är uppenbart att lagstiftningsarbetet borde ha fått ytterligare tid, direktivets ikraftträdandedatum till trots. Man konstaterar att det höga lagstiftningstempot har fått till följd att lagförslagen i åtskilliga avseenden inte är tillräckligt genomarbetade.

För att göra regleringen begriplig måste därför lagtexten och motiven bearbetas ytterligare bl.a. när det gäller – men inte begränsat till – regleringen av allmänt erkända redovisningsprinciper. Regeringen måste därför skyndsamt tillsätta en utredning med syfte att klargöra och förtydliga innebörden av lagtexten och dess tillämpning i ljuset av såväl Lagrådets, som remissinstansernas, synpunkter.

Utskottets ställningstagande

När det gäller frågan om en översyn av lagstiftningen har såväl Lagrådet som flera remissinstanser framfört kritik mot bl.a. det forcerade lagstiftningstempot och det faktum att det i detta lagstiftningsärende inte har varit möjligt att fullt ut beakta alla OECD-kommentarer och därvid betonat vikten av att lagstiftningsarbetet inom en snar framtid kompletteras och ses över. Regeringen har anfört att en uppföljning av reglerna kommer att vara nödvändig, inte minst mot bakgrund av att det internationella arbetet ännu inte är avslutat.

Med hänsyn till det anförda finner utskottet inte något skäl att nu rikta ett tillkännagivande till regeringen om en översyn av lagstiftningen. Motionsförslagen avstyrks därmed.

|

1. |

av Niklas Karlsson (S), Hanna Westerén (S), Patrik Björck (S), Ida Ekeroth Clausson (S), Mathias Tegnér (S), Ilona Szatmári Waldau (V), Helena Lindahl (C) och Linus Lakso (MP).

Förslag till riksdagsbeslut

Vi anser att förslaget till riksdagsbeslut under punkt 2 borde ha följande lydelse:

Riksdagen ställer sig bakom det som anförs i reservationen och tillkännager detta för regeringen.

Därmed bifaller riksdagen motion

2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 2.

Ställningstagande

I kommittémotion 2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 2 föreslås att riksdagen ska tillkännage för regeringen att frågan om företrädaransvar bör analyseras och förslag i den riktningen lämnas till riksdagen. Utredningen föreslog att ett företrädaransvar inte skulle införas. I lagrådsremissen föreslog dock regeringen att ett företrädaransvar skulle ingå i lagstiftningen. Detta återfinns däremot inte i propositionen, vilket är olyckligt. Att inte införa bestämmelser om företrädaransvar skulle innebära att särbehandlingen mellan små och medelstora företag, och stora koncerner, ökar till de mindre företagens nackdel. Samma krav bör gälla för den som äger eller driver stora koncerner som den som driver ett mindre företag. Det är, trots detta, rimligt att förslag som inte har arbetats fram och remissbehandlats enligt den ordning vi har i Sverige inte underställs riksdagen i en proposition. Frågan måste däremot utredas och remitteras skyndsamt så att lagstiftningen i den mån det är möjligt kompletteras med bestämmelser om företrädaransvar för de bolag som omfattas av tilläggsskatten.

|

2. |

av Niklas Karlsson (S), Hanna Westerén (S), Patrik Björck (S), Ida Ekeroth Clausson (S), Mathias Tegnér (S), Ilona Szatmári Waldau (V), Helena Lindahl (C) och Linus Lakso (MP).

Förslag till riksdagsbeslut

Vi anser att förslaget till riksdagsbeslut under punkt 3 borde ha följande lydelse:

Riksdagen ställer sig bakom det som anförs i reservationen och tillkännager detta för regeringen.

Därmed bifaller riksdagen motionerna

2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 1 och

2023/24:2775 av Helena Lindahl m.fl. (C) yrkande 2.

Ställningstagande

I kommittémotionerna 2023/24:2770 av Niklas Karlsson m.fl. (S) yrkande 1 och 2023/24:2775 av Helena Lindahl m.fl. (C) yrkande 2 föreslås att riksdagen ska tillkännage för regeringen att det omgående bör göras en översyn av lagstiftningen om tilläggsskatt. Skatteundandragande och aggressiv skatteplanering är systemhotande i flera avseenden. Det är angeläget att nationsövergripande åtgärder vidtas för att stoppa skatteflykten, och för att undvika ett s.k. race to the bottom i företagsbeskattningen. Det ökar också förutsägbarheten och enkelheten för företagen. Därför är G20-ländernas och OECD:s överenskommelse om modellregler med tillhörande kommentarer ett välkommet och viktigt initiativ. För EU:s medlemsstater, som delar den inre marknaden, är det rimligt att modellreglerna genomförs som ett EU-direktiv. Direktivet träder i kraft den 1 januari 2024. Sverige behöver skyndsamt få lagstiftning på plats.

Ett lagstiftningsärende av den här storleken och som behandlas med den här hastigheten, både av regeringen och av riksdagen, hör inte till vanligheterna och ska så heller inte göra. Förslagen i propositionen har tagits fram under stor tidspress och det är uppenbart att den korta tiden mellan direktivets beslutande och lagstiftningens ikraftträdande har varit utmanande och har medfört att processen har behövt bli snabb. I enlighet med vad flera remissinstanser påpekar har det dock inneburit att lagstiftningen i alla delar inte är helt genomarbetad.

Många remissinstanser har därför också uttryckt både kritik och farhågor när det gäller tydligheten i regelverkets utformning. Finansinspektionen har t.ex. påtalat svårigheter att analysera hur lagen kan komma att påverka företag under inspektionens tillsyn, men även finansmarknaden i stort. De anser inte heller att motivtexterna tillräckligt belyser hur reglerna ska tillämpas på svenska förhållanden.

Även Lagrådet har framfört kritik. De konstaterar i och för sig att beredningskravet i 7 kap. 2 § regeringsformen formellt sett har följts, men framhåller att det med hänsyn till förslagens omfattning och komplexitet är uppenbart att lagstiftningsarbetet borde ha fått ytterligare tid, direktivets ikraftträdandedatum till trots. Man konstaterar att det höga lagstiftningstempot har fått till följd att lagförslagen i åtskilliga avseenden inte är tillräckligt genomarbetade.

Regeringen måste därför snarast ta initiativ till en bred översyn av lagstiftningen för att korrigera eventuella brister och felaktigheter, och komplettera lagstiftningen i de fall där den är otillräcklig. En sådan översyn kan inte vänta och bör göras inom ramen för ett tilläggsdirektiv till utredningen. Den bör tidsmässigt sammanfalla med de övriga delar av lagstiftningen som regeringen avser att återkomma till riksdagen med.

Bilaga 1

Förteckning över behandlade förslag

Proposition 2023/24:32 Tilläggsskatt för företag i stora koncerner:

1. Riksdagen antar regeringens förslag till lag om tilläggsskatt.

2. Riksdagen antar regeringens förslag till lag om ändring i inkomstskattelagen (1999:1229).

3. Riksdagen antar regeringens förslag till lag om ändring i skattebrottslagen (1971:69).

4. Riksdagen antar regeringens förslag till lag om ändring i lagen (1982:188) om preskription av skattefordringar m.m.

5. Riksdagen antar regeringens förslag till lag om ändring i lagen (1998:189) om förhandsbesked i skattefrågor.

6. Riksdagen antar regeringens förslag till lag om ändring i skatteförfarandelagen (2011:1244).

7. Riksdagen antar regeringens förslag till lag om ändring i lagen (2023:000) om ändring i skatteförfarandelagen (2011:1244).

2023/24:2770 av Niklas Karlsson m.fl. (S):

1. Riksdagen ställer sig bakom det som anförs i motionen om att omgående genomföra en översyn av lagstiftningen om tilläggsskatt i enlighet med vad som beskrivs i motionen och tillkännager detta för regeringen.

2. Riksdagen ställer sig bakom det som anförs i motionen om att frågan om företrädaransvar särskilt bör analyseras och förslag i den riktningen underställas riksdagen och tillkännager detta för regeringen.

3. Riksdagen ställer sig bakom det som anförs i motionen om att frågan om vilka redovisningsstandarder som omfattas av propositionens definitioner omgående behöver analyseras och att regeringen omgående bör återkomma till riksdagen i frågan, och detta tillkännager riksdagen för regeringen.

2023/24:2772 av Per Söderlund m.fl. (SD, M, KD, L):

Riksdagen antar regeringens förslag till lag om tilläggsskatt med den ändringen att 2 kap. 20 § ska ha den lydelse som framgår av motionen.

2023/24:2775 av Helena Lindahl m.fl. (C):

1. Riksdagen antar regeringens förslag till lag om tilläggsskatt med den ändringen att 2 kap. 20 § ska ha den lydelse som föreslås i bilaga 1 i motionen.

2. Riksdagen ställer sig bakom det som anförs i motionen om att regeringen skyndsamt ska genomföra en nödvändig översyn med förbättringar av lagtext och motivtexter och tillkännager detta för regeringen.

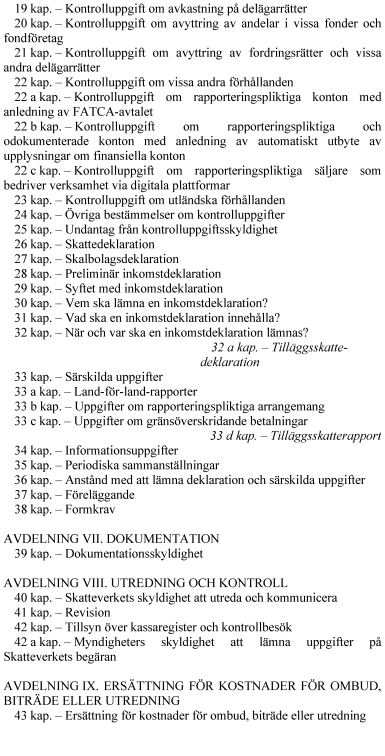

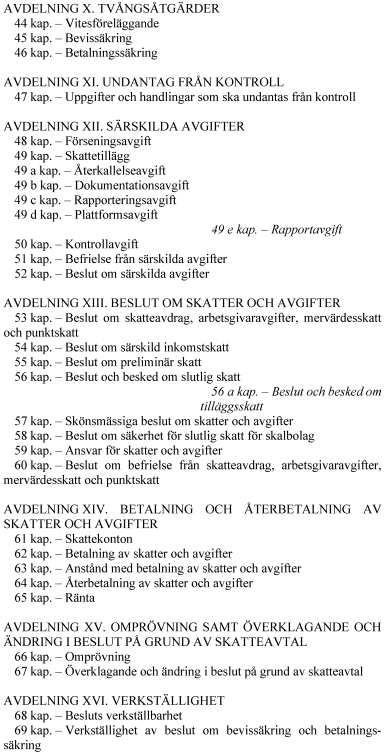

Bilaga 2

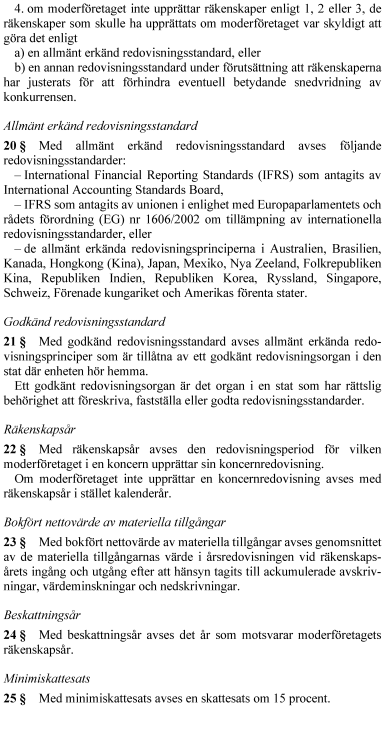

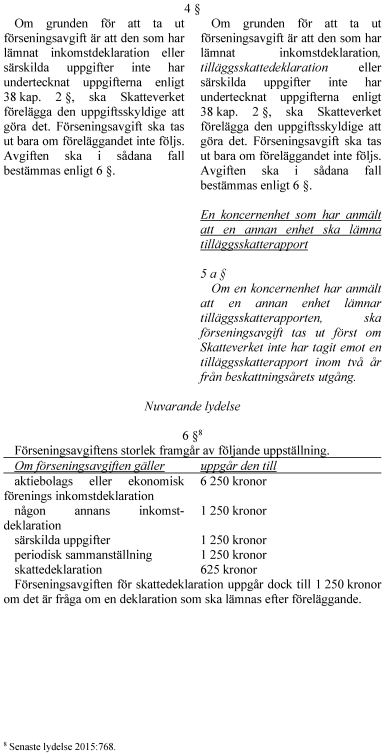

Ändring i regeringens förslag till lag om tilläggsskatt

|

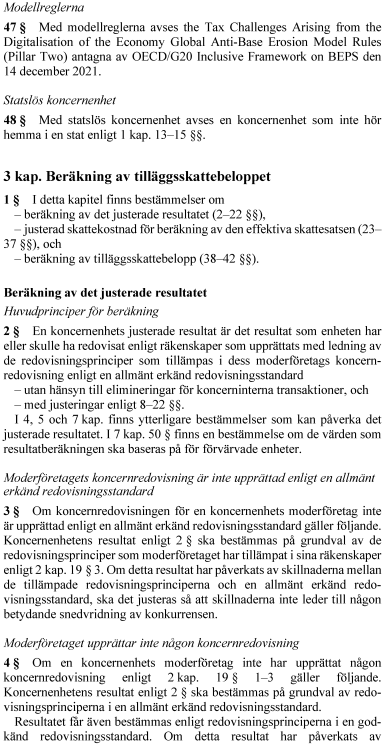

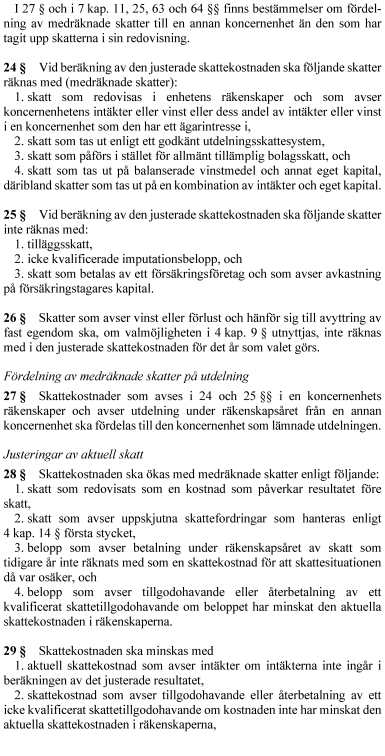

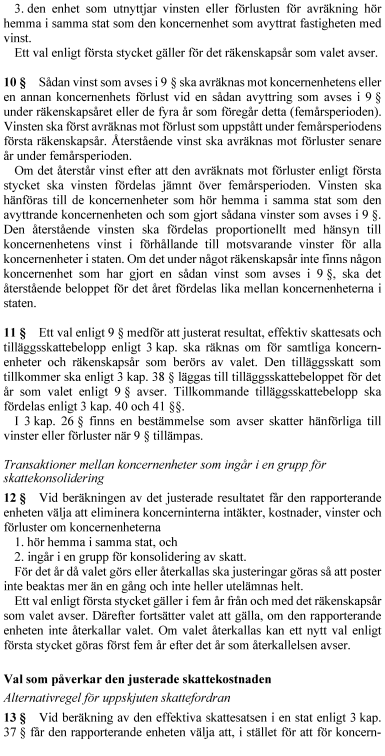

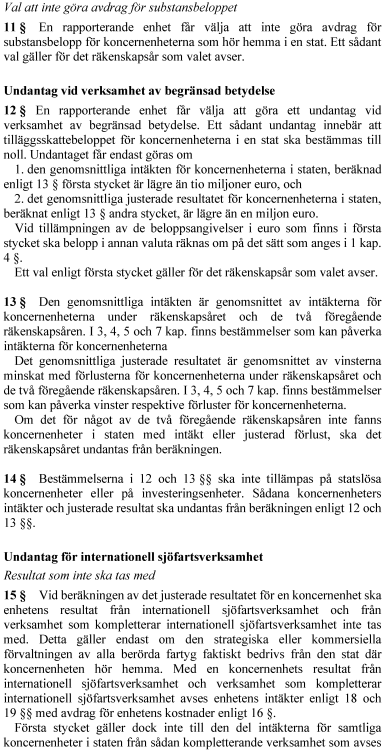

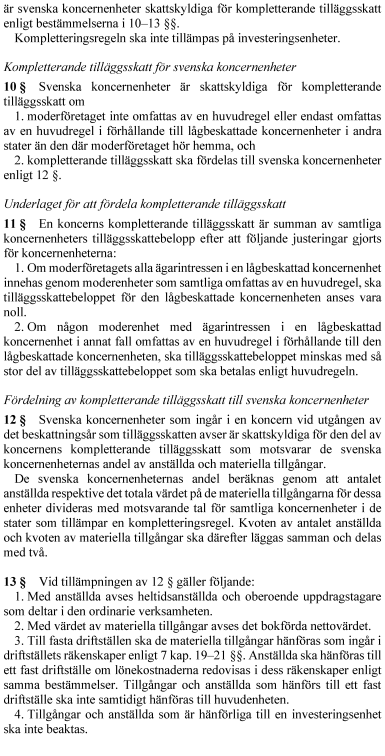

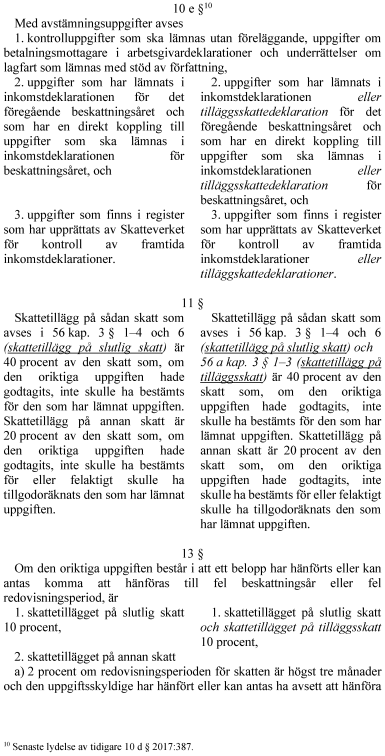

Regeringens förslag |

Utskottets förslag |

2 kap.

20 §

Med allmänt erkänd redovisningsstandard avses följande redovisningsstandarder:

– International Financial Reporting Standards (IFRS) som antagits av International Accounting Standards Board,

– IFRS som antagits av unionen i enlighet med Europaparlamentets och rådets förordning (EG) nr 1606/2002 om tillämpning av internationella redovisningsstandarder, eller

|

– de allmänt erkända redovisningsprinciperna i Australien, Brasilien, Kanada, Hongkong (Kina), Japan, Mexiko, Nya Zeeland, Folkrepubliken Kina, Republiken Indien, Republiken Korea, Ryssland, Singapore, Schweiz, Förenade kungariket och Amerikas förenta stater.

|

|