|

|

Förvärv och förvaltning av vissa kreditavtal

Sammanfattning

Utskottet ställer sig bakom regeringens förslag om att det ska införas ett regelverk för förvärv och förvaltning av s.k. nödlidande kreditavtal, vilket något förenklat är kreditavtal där låntagaren inte klarar av att betala krediten i tid. Förslagen syftar till att stärka regleringen av marknaden för överlåtelser av nödlidande kreditavtal som har ingåtts av ett kreditinstitut och motverka oseriöst agerande. Dessutom ökar skyddet för låntagarna.

I betänkandet föreslås vidare att tillsynen över inkassoföretag ska samlas hos Finansinspektionen i stället för att vara uppdelad mellan olika myndigheter. Det föreslås även att det i kreditupplysningslagen uttryckligen ska anges att kreditupplysningsföretag får behandla uppgifter om förvaltarskap.

Utskottet anser att riksdagen av lagtekniska skäl bör avslå regeringens förslag i den del som avser lag om ändring i lagen om ändring i lagen om utländska filialer m.m. och lag om ändring i lagen om ändring i offentlighets- och sekretesslagen.

Lagförslagen föreslås träda i kraft den 1 januari 2024.

I betänkandet finns ett särskilt yttrande (S).

Behandlade förslag

Proposition 2023/24:23 Förvärv och förvaltning av vissa kreditavtal.

Utskottets förslag till riksdagsbeslut

Förvärv och förvaltning av vissa kreditavtal

Förvärv och förvaltning av vissa kreditavtal (S)

Bilaga 1

Förteckning över behandlade förslag

Bilaga 2

Regeringens lagförslag

Utskottets förslag till riksdagsbeslut

|

Förvärv och förvaltning av vissa kreditavtal |

Riksdagen

a) antar regeringens förslag till

1. lag om förvärv och förvaltning av nödlidande kreditavtal,

2. lag om ändring i kreditupplysningslagen (1973:1173),

3. lag om ändring i inkassolagen (1974:182),

4. lag om ändring i lagen (1992:160) om utländska filialer m.m.,

5. lag om ändring i offentlighets- och sekretesslagen (2009:400),

6. lag om ändring i konsumentkreditlagen (2010:1846).

b) avslår regeringens förslag till

7. lag om ändring i lagen (2023:000) om ändring i lagen (1992:160) om utländska filialer m.m.,

8. lag om ändring i lagen (2023:000) om ändring i offentlighets- och sekretesslagen.

Därmed bifaller riksdagen proposition 2023/24:23 punkterna 1–6 och avslår proposition 2023/24:23 punkterna 7 och 8.

Stockholm den 14 november 2023

På finansutskottets vägnar

Edward Riedl

Följande ledamöter har deltagit i beslutet: Edward Riedl (M), Mikael Damberg (S), Oscar Sjöstedt (SD), Gunilla Carlsson (S), Dennis Dioukarev (SD), Björn Wiechel (S), Jan Ericson (M), Charlotte Quensel (SD), Adnan Dibrani (S), Ida Drougge (M), Hans Eklind (KD), Martin Ådahl (C), David Perez (SD), Janine Alm Ericson (MP), Cecilia Rönn (L), Eva Lindh (S) och Ilona Szatmári Waldau (V).

Ärendet och dess beredning

I betänkandet behandlar utskottet regeringens proposition 2023/24:23 Förvärv och förvaltning av vissa kreditavtal.

I propositionen föreslår regeringen att det ska införas ett regelverk för förvärv och förvaltning av s.k. nödlidande kreditavtal, vilket något förenklat är kreditavtal där låntagaren inte klarar av att betala krediten i tid. Förslagen syftar till att stärka regleringen av marknaden för överlåtelser av nödlidande kreditavtal som har ingåtts av ett kreditinstitut och motverka oseriöst agerande. Dessutom ökar skyddet för låntagarna.

I propositionen föreslås vidare att tillsynen över inkassoföretag ska samlas hos Finansinspektionen i stället för att vara uppdelad mellan olika myndigheter. Det föreslås även att det i kreditupplysningslagen uttryckligen ska anges att kreditupplysningsföretag får behandla uppgifter om förvaltarskap

I propositionen finns en redogörelse för ärendets beredning fram till regeringens beslut om propositionen.

Regeringens förslag till riksdagsbeslut återges i bilaga 1. Regeringens lagförslag finns i bilaga 2. Lagförslaget har granskats av Lagrådet.

Det har inte väckts några motioner med anledning av propositionen.

Utskottets förslag i korthet

Riksdagen antar regeringens förslag till lag om förvärv och förvaltning av nödlidande kreditavtal, lag om ändring i kreditupplysningslagen, inkassolagen, lagen om utländska filialer m.m., offentlighets- och sekretesslagen och konsumentkreditlagen.

Riksdagen avslår regeringens förslag till lag om ändring i lagen om ändring i lagen om utländska filialer m.m. och lag om ändring i lagen om ändring i offentlighets- och sekretesslagen.

Jämför det särskilda yttrandet (S).

Propositionen

Kredithanteringsdirektivet är ett led i arbetet med att stärka EU:s ekonomiska och monetära union. Genom direktivet skapas ett regelverk för överlåtelse av nödlidande kreditavtal och för hanteringen av kreditavtal efter en överlåtelse. Direktivet syftar till en effektiv och ändamålsenlig hantering av dessa krediter, med ett högt skydd för låntagarna. Därmed kan andelen nödlidande lån i banksektorn minska och risken för att sådana lån byggs upp på nytt förebyggas. När bankerna överbelastas med nödlidande lån minskar deras möjligheter att bevilja nya krediter, vilket i förlängningen hämmar den ekonomiska tillväxten.

Kredithanteringsdirektivet är indelat i sju avdelningar med sammanlagt 34 artiklar.

En ny lag om förvärv och förvaltning av nödlidande kreditavtal genomförs

Det finns i svensk rätt redan regelverk som styr finansmarknaden, regler för indrivning av fordringar och konsumentskyddande bestämmelser som blir tillämpliga när fordringar överlåts. Det finns dock inget regelverk som specifikt tar sikte på en verksamhet med förvärv och förvaltning av kreditavtal som har ingåtts med ett kreditinstitut på det sätt som anges i kredithanteringsdirektivet. Det finns därför ett behov av lagstiftning för att genomföra direktivet i svensk rätt.

Den lagstiftning som direktivet föranleder ska följa det innehåll som direktivet har. I Sverige är emellertid problemet med nödlidande lån i banksektorn mindre än i andra medlemsstater. Här finns det enligt regeringen en fungerande marknad för överlåtelse och förvaltning av sådana lån. Därför anser regeringen att det som utgångspunkt inte finns någon anledning att gå längre i genomförandet än vad direktivet kräver.

Den nya lagen bör enligt regeringen så långt som möjligt följa den struktur och systematik som är gemensam för de flesta lagar som reglerar finansmarknadens aktörer. Direktivets bestämmelser inordnas på så sätt i den svenska rättssystematiken.

Lagens tillämpningsområde

Den nya lagen ska gälla för nödlidande kreditavtal som har ingåtts mellan ett kreditinstitut och en låntagare. Lagen ska gälla för kreditförvärvare och för kreditförvaltare som bedriver kreditförvaltning på uppdrag av en kreditförvärvare.

Förvärv och förvaltning av nödlidande kreditavtal som genomförs av kreditinstitut, konsumentkreditinstitut eller bostadskreditinstitut ska som utgångspunkt inte omfattas av lagens tillämpningsområde.

Förvaltning som utförs av fondbolag eller förvaltare av en alternativ investeringsfond ska undantas från lagens tillämpningsområde. Detsamma ska gälla för förvaltning som utförs av investeringsbolag, under förutsättning att det inte har utsett ett förvaltningsbolag för den fond som det förvaltar. Advokaters verksamhet ska undantas från den nya lagen.

Kreditinstitut

Ett kreditinstitut ska ge kreditförvärvaren nödvändig information om ett nödlidande kreditavtal och den eventuella säkerhet som har ställts innan kreditavtalet överlåts.

Ett kreditinstitut ska varje halvår informera Finansinspektionen om de överlåtelser som gjorts under den perioden. Finansinspektionen ska få bestämma att informationen i stället lämnas varje kvartal.

Om kreditförvärvarens hemland inte är Sverige, ska Finansinspektionen så snart som möjligt överlämna informationen till den behöriga myndigheten i kreditförvärvarens hemland.

Regeringen eller den myndighet som regeringen bestämmer ska få meddela föreskrifter om den information som ett kreditinstitut ska lämna till kreditförvärvare och Finansinspektionen.

Kreditförvärvarens skyldighet att utse någon annan att bedriva kreditförvaltningen

En kreditförvärvare vars hemland är ett EES-land ska utse en kreditförvaltare, ett kreditinstitut, ett konsumentkreditinstitut eller ett bostadskreditinstitut att bedriva kreditförvaltning av de nödlidande konsumentkreditavtal som har förvärvats. Detta ska dock inte krävas om kreditförvärvaren själv är en sådan kredithanterare.

En kreditförvärvare vars hemland inte är ett EES-land ska skriftligen utse en representant för sig och informera Finansinspektionen om det. Representanten ska ansvara för kreditförvärvarens skyldigheter enligt den nya lagen. Kreditförvärvaren ska utse en kreditförvaltare, ett kreditinstitut, ett konsumentkreditinstitut eller ett bostadskreditinstitut att bedriva kreditförvaltning av ett nödlidande kreditavtal som har ingåtts med en fysisk person eller ett mindre företag. Detta ska dock inte krävas om representanten är en sådan kredithanterare.

Avtalsförhållandet mellan kreditförvärvare och kreditförvaltare

När en kreditförvärvare ger en kreditförvaltare i uppdrag att bedriva kreditförvaltning ska ett skriftligt avtal upprättas. Avtalet ska innehålla en beskrivning av kreditförvaltningsverksamheten och den ersättning som ska betalas ut. Avtalet ska även innehålla uppgifter om parternas befogenheter, skyldigheter och åtaganden.

Kreditförvaltaren ska dokumentera sin kommunikation med kreditförvärvaren och låntagaren samt de instruktioner som kreditförvärvaren har lämnat till kreditförvaltaren. Kreditförvaltaren ska för varje kreditavtal bevara dokumentationen och kreditförvaltningsavtalet i fem år från den dag då kreditförvaltningsavtalet upphörde att gälla, dock som längst i tio år.

Kreditförvärvarens underrättelseskyldighet

När en kreditförvärvare utser en kreditförvaltare, ett kreditinstitut, ett konsumentkreditinstitut eller ett bostadskreditinstitut att bedriva kreditförvaltning ska kreditförvärvaren eller den som har utsetts informera Finansinspektionen om detta.

En kreditförvärvare ska varje halvår informera Finansinspektionen om de nödlidande kreditavtal som kreditförvärvaren har överlåtit vidare under perioden. Finansinspektionen ska få bestämma att informationen i stället lämnas varje kvartal. Den som har utsetts för att bedriva kreditförvaltningsverksamhet ska ansvara för att uppfylla de skyldigheter som kreditförvärvaren har.

Om den nya kreditförvärvarens hemland inte är Sverige ska Finansinspektionen så snart som möjligt överlämna informationen till den behöriga myndigheten i den nya kreditförvärvarens hemland. Om en kreditförvaltare har utsetts och dess värdland inte är Sverige ska inspektionen så snart som möjligt överlämna informationen till den behöriga myndigheten i värdlandet.

Regeringen eller den myndighet som regeringen bestämmer ska få meddela föreskrifter om den information som en kreditförvärvare ska lämna till Finansinspektionen. Kreditförvärvare som omfattas av den nya lagen bör inte undantas från registreringskravet i lagen om valutaväxling och annan finansiell verksamhet.

Tillstånd att bedriva kreditförvaltning och tillståndskrav

För att få vara kreditförvaltare ska det krävas tillstånd av Finansinspektionen.

En kreditförvaltare ska kunna ges tillstånd att ta emot och inneha medel från låntagare. För att en kreditförvaltare ska få ett sådant tillstånd ska det krävas att medlen hålls avskilda hos ett kreditinstitut.

Finansinspektionen ska inom 45 dagar från den dag då ansökan om tillstånd gavs in bedöma om den är fullständig. Inspektionen ska meddela beslut i tillståndsfrågan inom 90 dagar från den dag då ansökan var fullständig och ansökningsavgiften var betald.

Finansinspektionen ska ge en svensk juridisk person som bedriver näringsverksamhet tillstånd att bedriva verksamhet som kreditförvaltare om

- den som ska vara styrelseledamot eller verkställande direktör eller på motsvarande sätt företräda företag, eller vara ersättare för en sådan befattningshavare, bedöms lämplig,

- ledningen i sin helhet har tillräcklig kunskap och erfarenhet för att leda en kreditförvaltare,

- den som har eller kan förväntas komma att få ett kvalificerat innehav i företaget bedöms som lämplig att utöva ett väsentligt inflytande över ledningen av en kreditförvaltare,

- företaget har styrformer och interna kontrollmekanismer som säkerställer att låntagares rättigheter respekteras och att lagstiftningen som reglerar kreditavtalet och behandling av personuppgifter följs,

- företaget tillämpar en policy som säkerställer att reglerna om skydd för och behandling av låntagarna följs,

- företaget har ett förfarande för att hantera låntagares klagomål.

Regeringen eller den myndighet som regeringen bestämmer ska få meddela föreskrifter om villkor för tillstånd.

Avtalsförhållandet mellan kreditförvaltare och tillhandahållare av kreditförvaltningstjänster

En kreditförvaltare ska i ett uppdragsavtal få ge någon annan i uppdrag att bedriva kreditförvaltning (en tillhandahållare av kreditförvaltningstjänster). Ett sådant avtal ska vara skriftligt och innehålla ett åtagande från tillhandahållaren av kreditförvaltningstjänster att följa tillämplig lagstiftning. Vid utkontrakteringen ansvarar kreditförvaltaren för att vissa angivna krav ska vara uppfyllda. En utkontraktering ska inte få avse att ta emot eller inneha medel från låntagare. Utkontrakteringen ska inte påverka kreditförvaltarens skyldigheter.

Innan ett uppdragsavtal ingås ska kreditförvaltaren informera Finansinspektionen och, i tillämpliga fall, den behöriga myndigheten i värdlandet om utkontrakteringen.

Kreditförvaltaren ska dokumentera de instruktioner som lämnas till tillhandahållaren av kreditförvaltningstjänster. Kreditförvaltaren ska för varje kreditavtal bevara dokumentationen och uppdragsavtalet i fem år från den dag då uppdragsavtalet upphörde att gälla, dock som längst i tio år.

Kommunikation med låntagare

Kreditförvärvare och kreditförvaltare ska i sina kontakter med låntagare agera rättvist och professionellt. De ska respektera låntagarnas integritet. Deras kommunikation med låntagare ska vara saklig och de ska lämna korrekt och tydlig information.

En kreditförvärvare som har förvärvat ett nödlidande kreditavtal från en annan kreditförvärvare ska, i en handling eller i någon annan läsbar och varaktig form, ge låntagaren tydlig information om överlåtelsen, kreditförvärvaren och om den som har utsetts att bedriva kreditförvaltning. Det ska även anges hur stor skulden är och att överlåtelsen inte påverkar tillämplig lagstiftning. Låntagaren ska dessutom upplysas om vart låntagaren kan vända sig för att få mer information och för att anmäla brister i handläggningen.

Informationen ska lämnas innan någon skuldindrivning sker och därefter på låntagarens begäran. Upplysningen om vart låntagaren kan vända sig för att få mer information ska även lämnas vid alla efterföljande kontakter med låntagaren.

Om en kreditförvärvare har utsett någon att bedriva kreditförvaltning ska den som har utsetts ge låntagaren informationen.

Regeringen eller den myndighet som regeringen bestämmer ska få meddela föreskrifter om de skyldigheter mot låntagare som ställs.

Hantering av betalning från låntagare

En betalning till en kreditförvaltare som syftar till att helt eller delvis återbetala låntagarens skuld enligt ett nödlidande kreditavtal ska gälla mot kreditförvärvaren.

När en kreditförvaltare tar emot en betalning från en låntagare ska kreditförvaltaren i en handling eller i någon annan läsbar och varaktig form lämna ett kvitto eller motsvarande bevis på utförd betalning till låntagaren.

Låntagares klagomål

En kreditförvaltare ska se till att låntagare på ett lämpligt sätt kan anmäla klagomål mot förvaltaren. Förfarandet för hantering av anmälda klagomål ska vara effektivt och kostnadsfritt.

Kreditförvaltaren ska registrera klagomålen och de åtgärder som har vidtagits för att hantera dem. Kreditförvaltaren ska besvara klagomålen så snart som möjligt.

Förhållandet till inkassolagen och föreskrifter om god inkassosed

En kreditförvaltare som har tillstånd enligt den nya lagen ska inte också behöva ha tillstånd enligt inkassolagen för att få bedriva inkassoverksamhet. Utöver de särskilda krav som följer av den nya lagen ska kreditförvaltare omfattas god inkassosed, register i inkassoverksamhet och tystnadsplikt.

Kreditförvärvare, representanter och tillhandahållare av kreditförvaltningstjänster ska omfattas av inkassolagens krav på tillstånd när de bedriver kreditförvaltningsverksamhet. Regeringen eller den myndighet som regeringen bestämmer ska få meddela föreskrifter om god inkassosed.

I den nya lagen ska det tas in en upplysning om att det i konsumentkreditlagen finns bestämmelser om krediter som har lämnats till en konsument.

Ändringar av kreditavtalet

Kreditgivaren ska informera konsumenten om en ändring i kreditavtalet innan den börjar gälla. Underrättelsen ska innehålla uppgifter om ändringen och att konsumentens samtycke till ändringen krävs, när ändringen börjar gälla eller föreslås börja gälla, och om möjligheterna att lämna klagomål till tillsynsmyndigheten. Informationen ska lämnas i rimlig tid innan ändringen börjar gälla.

Rutiner och riktlinjer vid bristande betalning

En kreditgivare ska ha rutiner och riktlinjer för att, när det är lämpligt, överväga alternativ till att vidta verkställighetsåtgärder när konsumenten är i dröjsmål med en betalning enligt kreditavtalet. Kreditgivaren ska vid sitt övervägande beakta konsumentens personliga omständigheter och återbetalningsförmåga.

Valet av tillsynsmyndighet och avgifter

Finansinspektionen ska vara tillsynsmyndighet för verksamhet enligt såväl den nya lagen som inkassolagen i dess helhet. Företag som omfattas av Finansinspektionens tillsyn ska med årliga avgifter bekosta inspektionens verksamhet enligt den nya lagen och inkassolagen. Finansinspektionen ska få ta ut avgifter för prövningen av ansökningar och anmälningar enligt den nya lagen och inkassolagen. Regeringen ska få meddela föreskrifter om avgifterna.

Tillsynens omfattning, uppgiftsskyldighet och platsundersökning

Finansinspektionen ska ha tillsyn över kreditförvaltare som har tillstånd enligt den nya lagen. Tillsynen ska omfatta att verksamheten bedrivs enligt den nya lagen och andra författningar som reglerar verksamheten samt de styrformer, de interna kontrollmekanismer, den policy och de förfaranden som kreditförvaltaren ska ha för att få tillstånd. Finansinspektionen ska också ha tillsyn över att bestämmelserna i den nya lagen i övrigt följs.

En kreditförvaltare, kreditförvärvare, representant eller tillhandahållare av kreditförvaltningstjänster eller den som är anställd av en sådan aktör ska lämna de upplysningar och tillhandahålla det underlag som Finansinspektionen begär för sin tillsyn.

Finansinspektionen får, när den anser det nödvändigt, genomföra en undersökning på plats hos en kreditförvaltare, kreditförvärvare, representant eller tillhandahållare av kreditförvaltningstjänster.

Register och behandling av personuppgifter

Finansinspektionen ska föra ett register över kreditförvaltare som har tillstånd enligt den nya lagen och över kreditförvaltare med tillstånd från en behörig myndighet i ett annat EES-land som bedriver verksamhet i Sverige.

Överträdelser som ska kunna föranleda ett ingripande

Finansinspektionen ska ingripa mot en kreditförvaltare som åsidosätter någon av sina skyldigheter eller som inte bedriver verksamheten enligt de styrformer, de interna kontrollmekanismer, den policy och de förfaranden som krävs för att få tillstånd.

Finansinspektionen ska ingripa mot en kreditförvärvare eller en representant om kreditförvärvaren eller representanten inte uppfyller de krav som ställs i den nya lagen.

Om en kreditförvaltare, kreditförvärvare eller representant begår en överträdelse ska Finansinspektionen i vissa fall även ingripa mot den som ingår i företagets ledning. Finansinspektionen ska ingripa endast om överträdelsen är allvarlig och personen i fråga uppsåtligen eller av grov oaktsamhet har orsakat överträdelsen.

Finansinspektionen ska kunna avstå från att ingripa om en överträdelse är ringa eller ursäktlig, om företaget gör rättelse eller om den fysiska personen har verkat för att företaget gör rättelse. Detsamma ska gälla om en annan myndighet har vidtagit åtgärder med anledning av överträdelsen och inspektionen bedömer att dessa är tillräckliga.

Finansinspektionens verktyg vid ingripande

Finansinspektionen ska ingripa vid överträdelser genom ett föreläggande för det företag som har begått överträdelsen att inom en viss tid vidta en viss åtgärd för att komma till rätta med situationen eller upphöra med ett visst agerande, ett förbud mot att verkställa ett visst beslut, eller en anmärkning mot företaget för överträdelsen.

Om en överträdelse som har begåtts av en kreditförvaltare är allvarlig, ska kreditförvaltarens tillstånd återkallas, om det inte är tillräckligt att varning meddelas. Återkallelse av tillståndet ska dessutom kunna ske i vissa särskilda situationer. En återkallelse av tillståndet ska kunna förenas med förbud att fortsätta att bedriva rörelsen.

Finansinspektionen ska även kunna besluta om en sanktionsavgift för kreditförvaltare, kreditförvärvare och representanter eller en person i ledningen för en sådan aktör.

Ett föreläggande och ett förbud ska få förenas med vite. Inspektionen ska få bestämma att ett beslut om förbud, föreläggande eller återkallelse ska gälla omedelbart.

Återkallelse av en kreditförvaltares tillstånd

Ett tillstånd ska återkallas, om kreditförvaltaren

- har fått tillståndet på otillbörligt sätt,

- inte har börjat bedriva verksamhet inom ett år från det att tillståndet beviljades,

- inte har bedrivit verksamhet under ett år,

- inte längre uppfyller villkoren för tillstånd,

- har förklarat sig avstå från tillståndet,

- har överlåtit hela sin verksamhet, eller

- har försatts i konkurs eller gått i tvångslikvidation.

Om tillståndet ska återkallas i de fall som avses i punkt 3 eller 5, ska Finansinspektionen innan tillståndet återkallas även kunna besluta om något annat ingripande mot kreditförvaltaren.

I de fall som anges i punkterna 1–4 ska i stället en varning kunna meddelas, om det är tillräckligt.

Ett beslut att återkalla ett tillstånd för att någon i ledande ställning i företaget inte längre uppfyller de krav som gäller för personen i fråga får endast fattas om Finansinspektionen först beslutat att anmärka på personen och om personen fortfarande har kvar sin befattning efter en tid som inspektionen bestämt. Den tiden ska få vara högst tre månader.

I stället för att återkalla tillståndet, får Finansinspektionen besluta att en person i ledande ställning inte längre får ha kvar sin befattning. Inspektionen får då förordna en ersättare.

Om tillståndet återkallas ska Finansinspektionen kunna bestämma hur avvecklingen av verksamheten ska ske.

Ingripande mot den som saknar tillstånd

Om någon bedriver verksamhet som omfattas av den nya lagen utan att ha rätt till det, ska Finansinspektionen ingripa genom att förelägga aktören att upphöra med verksamheten eller genom ett beslut om sanktionsavgift. Inspektionen ska få besluta hur avvecklingen av verksamheten ska ske.

Om det är osäkert om lagen är tillämplig på en viss verksamhet, ska Finansinspektionen få förelägga den som bedriver verksamheten att lämna de upplysningar om verksamheten som inspektionen behöver för att bedöma om så är fallet.

Omständigheter som ska beaktas vid valet av ingripande

Vid valet av ingripande ska Finansinspektionen ta hänsyn till hur allvarlig överträdelsen är och hur länge den har pågått. Särskild hänsyn ska tas till de skador som har uppstått och graden av ansvar för den som orsakat överträdelsen. Finansinspektionen ska i förmildrande riktning beakta om företaget eller den fysiska personen genom ett aktivt samarbete i väsentlig mån har underlättat inspektionens utredning, och företaget snabbt har upphört med överträdelsen eller den fysiska personen snabbt har verkat för att överträdelsen ska upphöra, sedan den anmälts till eller påtalats av inspektionen.

I försvårande riktning ska det beaktas om företaget tidigare har begått en överträdelse eller om den fysiska personen tidigare har orsakat en sådan överträdelse. Finansinspektionen ska då fästa särskild vikt vid om överträdelserna är likartade och den tid som gått mellan dem.

När sanktionsavgiftens storlek fastställs ska särskild hänsyn också tas till den juridiska eller fysiska personens finansiella ställning och, om det går att fastställa, den vinst som den juridiska eller fysiska personen har gjort till följd av överträdelsen.

Sanktionsavgiften för företag och ledande befattningshavare

Finansinspektionen ska i vissa fall få besluta att ett företag ska betala en sanktionsavgift, om företaget har meddelats ett beslut om anmärkning, varning, eller återkallelse av tillstånd. Sanktionsavgiften för ett företag ska som högst fastställas till det högsta av 10 procent av företagets omsättning det närmast föregående räkenskapsåret för den verksamhet i vilken överträdelsen har gjorts, två gånger den vinst som företaget har gjort till följd av överträdelsen, om beloppet går att fastställa, eller 50 miljoner kronor. Sanktionsavgiften ska inte få bestämmas till ett lägre belopp än 5 000 kronor.

Om överträdelsen har skett under företagets första verksamhetsår eller om uppgifter om omsättningen saknas eller är bristfälliga, ska omsättningen få uppskattas.

Sanktionsföreläggande och verkställighet

Ett ingripande mot en fysisk person ska ske genom att Finansinspektionen utfärdar ett sanktionsföreläggande.

Ett sanktionsföreläggande ska innehålla uppgifter om bl.a. den person som föreläggandet avser, överträdelsen och den sanktionsavgift som ska betalas.

Föreläggandet ska innehålla en upplysning om att ansökan om sanktionsavgift kan göras till domstol, om föreläggandet inte godkänns inom den tid som Finansinspektionen anger.

Ett godkänt föreläggande ska gälla som ett domstolsavgörande som fått laga kraft. Ett godkännande som görs för sent ska vara utan verkan.

Om ett sanktionsföreläggande inte godkänns i tid, ska Finansinspektionen få ansöka hos domstol om sanktionsavgift. Prövningstillstånd ska krävas vid överklagande till kammarrätten.

Ett sanktionsföreläggande ska vara utan verkan, om föreläggandet inte har delgetts inom två år från den tidpunkt då överträdelsen ägde rum.

En sanktionsavgift ska betalas till Finansinspektionen senast 30 dagar efter avgörandet fick laga kraft eller sanktionsföreläggandet godkändes, om inte en längre tid medges. Sanktionsavgiften ska tillfalla staten.

Om sanktionsavgiften inte betalas i tid ska den obetalda avgiften lämnas för indrivning. En sanktionsavgift ska falla bort om verkställighet inte har skett inom fem år från det att avgörandet fick laga kraft eller sanktionsföreläggandet godkändes.

Svenska kreditförvaltares verksamhet utomlands

En svensk kreditförvaltare som avser att bedriva verksamhet i ett annat EES-land ska anmäla detta till Finansinspektionen innan verksamheten påbörjas där. Anmälan ska vara skriftlig och innehålla uppgifter om kreditförvaltaren och den verksamhet som ska bedrivas. Det ska i anmälan också anges att kreditförvaltaren har möjlighet att bedriva verksamheten enligt tillämplig lagstiftning och kommunicera på värdlandets eller kreditavtalets språk. Det ska av anmälan vidare framgå om kreditförvaltarens tillstånd omfattar rätt att ta emot och inneha medel från låntagare eller inte.

Finansinspektionen ska överlämna en anmälan till den behöriga myndigheten i värdlandet inom 45 dagar från den dag då den var fullständig. Inspektionen ska så snart som möjligt informera kreditförvaltaren om att så har skett.

Kreditförvaltaren ska få påbörja eller ändra sin verksamhet i värdlandet när den behöriga myndigheten där har bekräftat att den mottagit anmälan. Om myndigheten inte har bekräftat mottagandet inom två månader från den dag då anmälan överlämnades, får verksamheten ändå påbörjas eller ändras.

Om Finansinspektionen anser att det inte finns förutsättningar för att överlämna anmälan ska inspektionen meddela beslut om det inom 90 dagar från det att anmälan togs emot.

Om någon av de uppgifter som kreditförvaltaren har lämnat i anmälan senare ändras, ska kreditförvaltaren skriftligen anmäla det till inspektionen innan ändringarna verkställs. En ändringsanmälan ska handläggas på samma sätt som en ursprunglig anmälan.

Utländska kreditförvaltares verksamhet i Sverige

En kreditförvaltare som har tillstånd från en behörig myndighet i ett annat EES-land ska få bedriva verksamhet i Sverige när anmälningsförfarandet i hemlandet är fullgjort. Verksamheten ska endast få avse sådan kreditförvaltning som omfattas av tillståndet i hemlandet och som inte strider mot svensk lag.

Finansinspektionen ska så snart som möjligt bekräfta att den mottagit en anmälan om en utländsk kreditförvaltares verksamhet i Sverige som har överlämnats från en behörig myndighet i kreditförvaltarens hemland. Verksamheten ska få påbörjas i Sverige när Finansinspektionen har bekräftat att den mottagit en anmälan om verksamhet här. Om Finansinspektionen inte har bekräftat mottagandet inom två månader från den dag då anmälan överlämnades, får verksamheten ändå påbörjas eller ändras.

Tillsyn över kreditförvaltare som tillhandahåller gränsöverskridande tjänster

Finansinspektionen ska i sin tillsynsverksamhet samarbeta och utbyta information med behöriga myndigheter i övriga EES-länder.

Finansinspektionen ska också ha vissa skyldigheter att agera om inspektionen informeras av en behörig myndighet i ett annat EES-land om att en svensk kreditförvaltare som bedriver verksamhet utomlands inte följer gällande rätt i det landet. Det ska även regleras vad Finansinspektionen ska och får göra om en utländsk kreditförvaltare som driver verksamhet i Sverige inte följer gällande lagstiftning här.

Överklagande och sekretess

Finansinspektionens beslut om sanktionsföreläggande och föreläggande om upplysningar för att bedöma om en viss verksamhet är tillståndspliktig ska inte få överklagas. Andra beslut av inspektionen enligt den nya lagen ska få överklagas till allmän förvaltningsdomstol. Prövningstillstånd ska krävas vid överklagande till kammarrätten.

Om Finansinspektionen inte i tid meddelar beslut i fråga om tillstånd att bedriva kreditförvaltning eller lämnar över en anmälan om gränsöverskridande kreditförvaltningsverksamhet ska inspektionen informera om skälen för det. Det ska därefter finnas en möjlighet att begära förklaring av domstol att ärendet onödigt uppehålls.

Om Finansinspektionen inte har meddelat ett beslut i tillståndsfrågan eller överlämnat anmälan inom 90 dagar från det att en förklaring har lämnats, ska ansökan anses ha avslagits respektive ett beslut om att inte överlämna anmälan anses ha fattats.

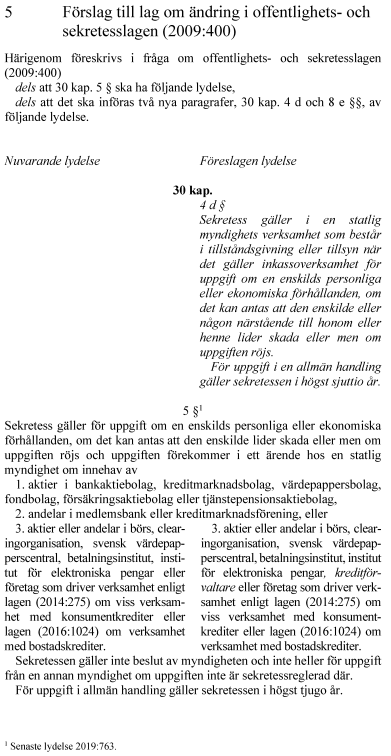

Samma slags sekretess som i dag gäller hos Integritetsskyddsmyndigheten i ärenden om tillståndsgivning och tillsyn i fråga om inkassoverksamhet ska gälla för sådan verksamhet hos Finansinspektionen.

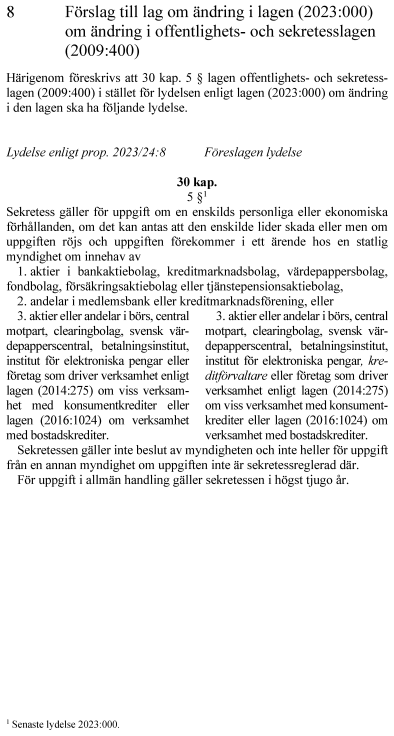

Sekretess ska vidare gälla för uppgifter om en enskilds personliga eller ekonomiska förhållanden, om det kan antas att den enskilde lider skada eller men om uppgiften röjs och uppgiften förekommer i ett ärende hos en statlig myndighet som rör innehav av aktier eller andelar i en kreditförvaltare.

Uppgifter om förvaltarskap i kreditupplysningar

Det ska i kreditupplysningslagen uttryckligen anges att företag som bedriver kreditupplysningsverksamhet ska kunna behandla uppgifter om förvaltarskap.

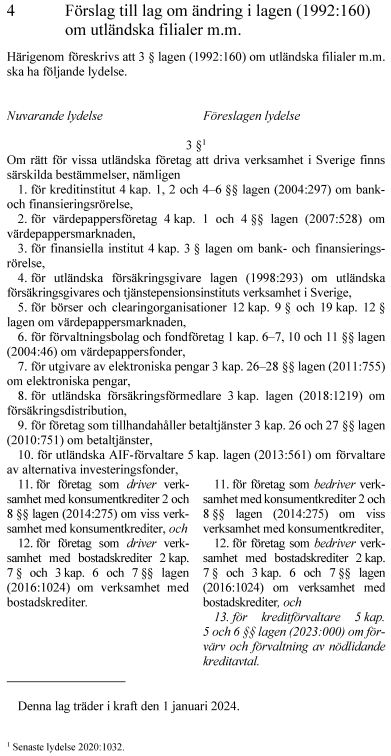

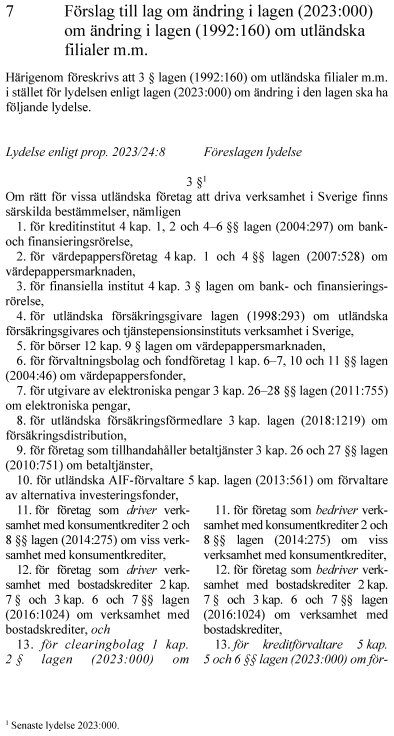

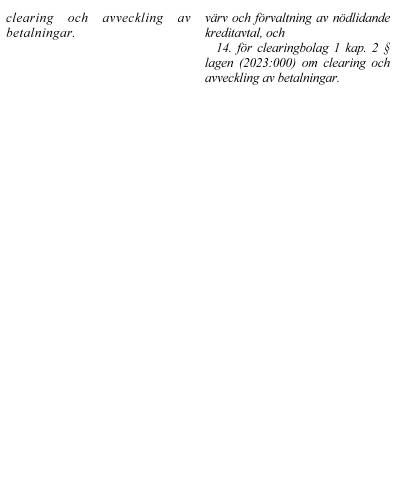

Ändringar i lagen om utländska filialer m.m. och offentlighets- och sekretesslagen

Regeringen har lämnat förslag till ändringar i en och samma paragraf när det gäller förslag om ändring i lagen om utländska filialer m.m. och förslag om ändring i offentlighets- och sekretesslagen både i proposition 2023/24:8 Ökad motståndskraft i betalningssystemet (lagförslag 2.3 och lagförslag 2.9) och i proposition 2023/24:23 Förvärv och förvaltning av vissa kreditavtal (lagförslag 2.7 och lagförslag 2.8).

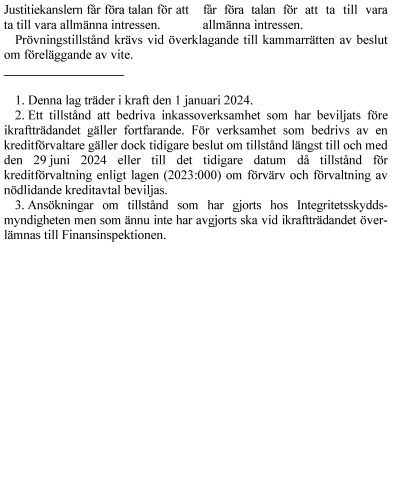

Ikraftträdande- och övergångsbestämmelser

Lagförslagen ska träda i kraft den 1 januari 2024. Den nya lagen om förvärv och förvaltning av nödlidande kreditavtal ska inte gälla för kreditavtal som har överlåtits före ikraftträdandet. Lagen ska inte heller gälla för överträdelser som har skett före ikraftträdandet.

Ett tillstånd att bedriva inkassoverksamhet som har beviljats före ikraftträdandet ska fortfarande gälla. Ett sådant tillstånd ska dock gälla för kreditförvaltning längst t.o.m. den 29 juni 2024 eller till det tidigare datum då tillstånd för kreditförvaltning enligt den nya lagen beviljas. Ansökningar om tillstånd att bedriva inkassoverksamhet som har gjorts hos Integritetsskyddsmyndigheten före ikraftträdandet, men som ännu inte har avgjorts av myndigheten, ska överlämnas till Finansinspektionen.

Det har inte väckts någon motion med anledning av propositionen. Utskottet anser att riksdagen av de skäl som anförs i propositionen bör anta regeringens lagförslag när det gäller förslagspunkterna 1–6. Regeringens lagförslag när det gäller förslagspunkterna 7–8 bör av lagtekniska skäl avslås.

Mikael Damberg (S), Gunilla Carlsson (S), Björn Wiechel (S), Adnan Dibrani (S) och Eva Lindh (S) anför:

Vi socialdemokrater är positiva till att införa ett regelverk för förvärv och förvaltning av nödlidande kreditavtal i syfte att motverka oseriöst agerande och öka skyddet för konsumenter. Remissinstanser såsom Finansinspektionen, Advokatsamfundet och Konsumentverket invänder mot förslaget att refinansiering av en kredit kan användas som åtgärd då en konsument inte kan betala. Det riskerar att leda till överskuldsättning. Det är även oklart i vilka fall en konsument med betalningssvårigheter skulle bedömas lämplig för refinansiering. Vi anser att regeringen inte tillräckligt har bemött och klargjort de frågeställningar som remissinstanserna lyft fram.

Bilaga 1

Förteckning över behandlade förslag

Proposition 2023/24:23 Förvärv och förvaltning av vissa kreditavtal:

1. Riksdagen antar regeringens förslag till lag om förvärv och förvaltning av nödlidande kreditavtal.

2. Riksdagen antar regeringens förslag till lag om ändring i kreditupplysningslagen (1973:1173).

3. Riksdagen antar regeringens förslag till lag om ändring i inkassolagen (1974:182).

4. Riksdagen antar regeringens förslag till lag om ändring i lagen (1992:160) om utländska filialer m.m.

5. Riksdagen antar regeringens förslag till lag om ändring i offentlighets- och sekretesslagen (2009:400).

6. Riksdagen antar regeringens förslag till lag om ändring i konsumentkreditlagen (2010:1846).

7. Riksdagen antar regeringens förslag till lag om ändring i lagen (2023:000) om ändring i lagen (1992:160) om utländska filialer m.m.

8. Riksdagen antar regeringens förslag till lag om ändring i lagen (2023:000) om ändring i offentlighets- och sekretesslagen.

Bilaga 2