|

|

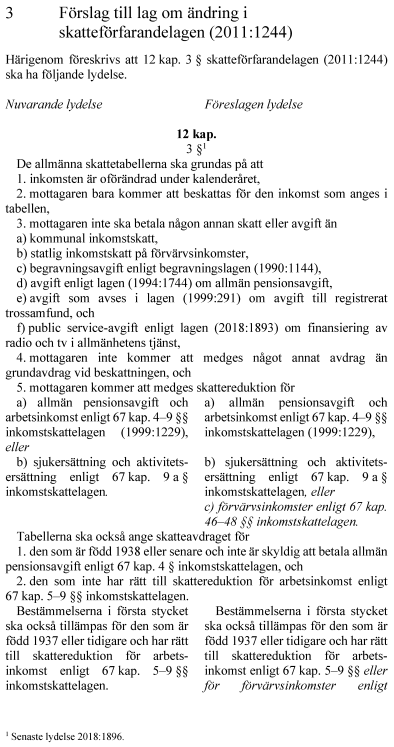

Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt

Sammanfattning

Utskottet ställer sig bakom regeringens förslag om ändringar i bl.a. inkomstskattelagen. Förslagen innebär att en skattereduktion för fysiska personer med förvärvsinkomster införs och att skattelättnaden för experter, forskare och andra nyckelpersoner utvidgas.

Skattereduktionen föreslås som huvudregel vara 1 500 kronor för 2021 och ges till personer med en beskattningsbar förvärvsinkomst som är högre än 40 000 kronor per år.

Vidare föreslås att skattelättnaden för experter, forskare och andra nyckelpersoner utvidgas från att gälla under de tre första åren av den tidsbegränsade vistelsen i Sverige till att i stället gälla under högst fem år räknat från den dag vistelsen i Sverige påbörjades.

De nya bestämmelserna föreslås träda i kraft den 1 januari 2021. I betänkandet finns sex särskilda yttranden (M, SD, V, KD). M och KD har avstått från ställningstagande både vad gäller skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt. SD har avstått från ställningstagande vad gäller skattereduktion för förvärvsinkomster. V har avstått från ställningstagande vad gäller utvidgad tidsgräns för expertskatt. Skälen för detta redovisas i särskilda yttranden.

Behandlade förslag

Proposition 2020/21:37 Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt.

Utskottets förslag till riksdagsbeslut

Propositionens huvudsakliga innehåll

Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt

1.Skattereduktion för förvärvsinkomster, punkt 1 (SD)

2.Skattereduktion för förvärvsinkomster, punkt 1 (V)

3.Utvidgad tidsgräns för expertskatt, punkt 2 (SD)

4.Utvidgad tidsgräns för expertskatt, punkt 2 (V)

5.Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt (M)

6.Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt (KD)

Bilaga 1

Förteckning över behandlade förslag

Bilaga 2

Regeringens lagförslag

Utskottets förslag till riksdagsbeslut

|

1. |

Skattereduktion för förvärvsinkomster |

Riksdagen antar regeringens förslag till

a) lag om ändring i lagen (1986:468) om avräkning av utländsk skatt,

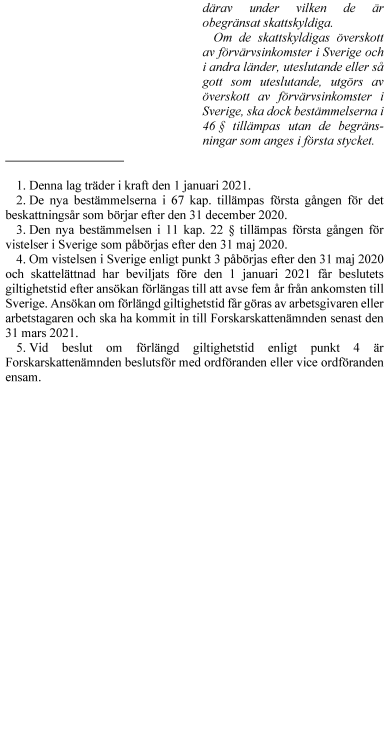

b) lag om ändring i inkomstskattelagen (1999:1229) i de delar det avser 67 kap. 46–48 §§ och rubrikerna närmast före 46–48 §§,

c) lag om ändring i skatteförfarandelagen (2011:1244),

d) lag om ändring i lagen (2020:000) om ändring i inkomstskattelagen (1999:1229).

Därmed bifaller riksdagen proposition 2020/21:37 punkterna 1, 2 i denna del, 3 och 4.

|

2. |

Utvidgad tidsgräns för expertskatt |

Riksdagen antar regeringens förslag till lag om ändring i inkomstskattelagen (1999:1229) i de delar som inte omfattas av utskottets förslag ovan.

Därmed bifaller riksdagen proposition 2020/21:37 punkt 2 i denna del.

Stockholm den 26 november 2020

På skatteutskottets vägnar

Jörgen Hellman

Följande ledamöter har deltagit i beslutet: Jörgen Hellman (S), Per Åsling (C), Niklas Wykman (M)*, Hillevi Larsson (S), Helena Bouveng (M)*, Eric Westroth (SD)*, Sultan Kayhan (S), Tony Haddou (V)*, Boriana Åberg (M)*, David Lång (SD)*, Hampus Hagman (KD)*, Anna Vikström (S), Gulan Avci (L), Kjell Jansson (M)*, Anders Österberg (S) och Anne Oskarsson (SD)*.

* Ledamöterna från Moderaterna och ledamoten från Kristdemokraterna avstår från ställningstagande under punkterna 1 och 2, se särskilda yttranden. Ledamöterna från Sverigedemokraterna avstår från ställningstagande under punkt 1, se särskilt yttrande. Ledamoten från Vänsterpartiet avstår från ställningstagande under punkt 2, se särskilt yttrande.

Ärendet och dess beredning

I betänkandet behandlar utskottet regeringens proposition 2020/21:37 Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt. Regeringens förslag till riksdagsbeslut framgår av bilaga 1. Regeringens lagförslag redovisas i bilaga 2.

I budgetpropositionen för 2021 (prop.2020/21:1 Förslag till statens budget, finansplan och skattefrågor avsnitt 13.6) aviserade regeringen att den under 2020 avsåg att återkomma med ett förslag om sänkt inkomstskatt för fysiska personer som en del bl.a. av en grön skatteväxling. I samma proposition (avsnitt 13.8) aviserade regeringen att den under 2020 även avsåg att återkomma med ett förslag om utvidgad tidsgräns för expertskatt.

Riksdagen godkände den 25 november 2020 regeringens förslag till utgiftsramar och fastställde regeringens förslag till beräkning av statens inkomster för 2021 (bet. 2020/21:FiU1 Statens budget 2021 – rambeslutet).

Bakgrund

Enligt januariavtalet, den sakpolitiska överenskommelsen mellan Socialdemokraterna, Centerpartiet, Liberalerna och Miljöpartiet de gröna, ska en kraftfull grön skatteväxling genomföras genom att höjda miljöskatter ger utrymme för att sänka skatterna på jobb och företagande. Utgångspunkten för grön skatteväxling är att det totala skatteuttaget inte ska öka. Höjda skatter på energi och miljöutsläpp ska balanseras med en sänkning av andra skatter. I budgetpropositionen för 2021 aviserade regeringen att den under 2020 avser att återkomma med ett förslag om sänkt inkomstskatt för fysiska personer bl.a. som en del av en grön skatteväxling. I samma proposition aviserade regeringen att den under 2020 även avser att återkomma med ett förslag om utvidgad tidsgräns för expertskatt.

Inom Finansdepartementet har promemorian Skattereduktion för förvärvsinkomster utarbetats. Promemorian innehåller två alternativa förslag på utformning av en sådan skattereduktion. Det ena alternativet innebär att skattereduktionen inte ges till personer som har förvärvsinkomster över skiktgränsen för statlig inkomstskatt och att skattereduktionen fasas ut för dem som har förvärvsinkomster strax under skiktgränsen. Det andra alternativet har inte någon begränsning kopplad till skiktgränsen, vilket också innebär att skattereduktionens belopp är mindre.

Finansdepartementet har även tagit fram promemorian Utvidgad tidsgräns för expertskatt.

Propositionens huvudsakliga innehåll

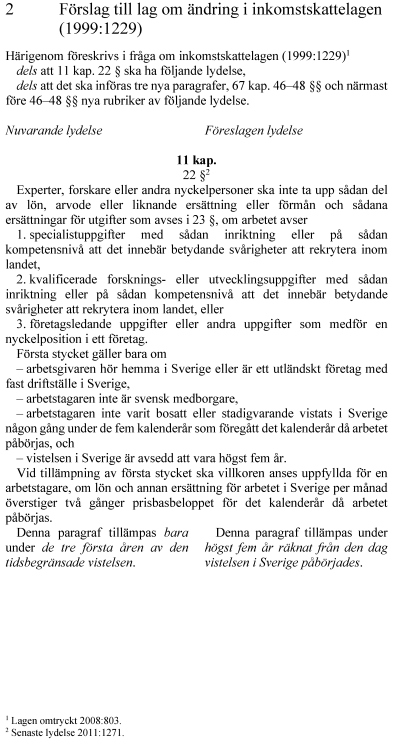

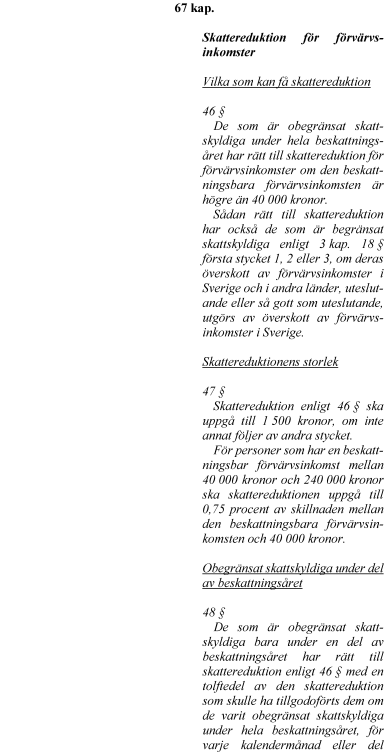

I propositionen föreslås att det införs en skattereduktion för fysiska personer med förvärvsinkomster. Skattereduktionen föreslås som huvudregel vara 1 500 kronor för 2021 och ges till personer med en beskattningsbar förvärvsinkomst som är högre än 40 000 kronor per år. I propositionen finns även förslag om att utvidga skattelättnaden för experter, forskare och andra nyckelpersoner från att gälla under de tre första åren av den tidsbegränsade vistelsen i Sverige till att i stället gälla under högst fem år räknat från den dag vistelsen i Sverige påbörjades. Lagändringarna föreslås träda i kraft den 1 januari 2021.

Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt

Utskottets förslag i korthet

Riksdagen antar regeringens förslag om skattereduktion för förvärvsinkomster. Riksdagen antar också regeringens förslag om utvidgad tidsgräns för expertskatt.

Jämför särskilt yttrande 1 (SD), 2 (V), 3 (SD) och 4 (V).

Propositionen

Skattereduktion för förvärvsinkomster

Regeringen föreslår att det som en del bl.a. av en grön skatteväxling införs en skattereduktion för fysiska personer med förvärvsinkomster, såsom inkomst av arbete, socialförsäkringsförmåner och pension. Skattereduktionen ges utan begränsning till skiktgränsen för statlig inkomstskatt.

Enligt januariavtalet, den sakpolitiska överenskommelsen mellan Socialdemokraterna, Centerpartiet, Liberalerna och Miljöpartiet de gröna, ska en kraftfull grön skatteväxling genomföras genom att höjda miljöskatter ger utrymme för att sänka skatterna på jobb och företagande. Målet är att den gröna skatteväxlingen ska omsluta minst 15 miljarder kronor.

En utgångspunkt i den gröna skatteväxlingen är att det totala skatteuttaget ska förbli detsamma. Höjda skatter på energi och miljöutsläpp ska alltså balanseras med en sänkning av andra skatter. Som en del av bl.a. den gröna skatteväxlingen anser regeringen att inkomstskatten för fysiska personer bör sänkas. Skattesänkningen bör ha en bred utformning med tyngdpunkt på låga och medelhöga förvärvsinkomster.

Regeringen anser samtidigt att skattesänkningen genom sin utformning ska kunna fungera som ett incitament för personer, särskilt med lägre inkomster, att komma ut i heltidsarbete. En skattesänkning som riktar sig mot låga och medelhöga inkomster kan förväntas få denna effekt. Skattesänkningar riktade främst mot låga och medelhöga inkomster kan också antas påverka den privata konsumtionen mer jämfört med andra typer av skattesänkningar och de kan även bidra till att stärka hushållens ekonomiska trygghet.

Regeringen gör bedömningen att det lämpligaste sättet att genomföra skattesänkningen är i form av en skattereduktion. Vid denna bedömning beaktas särskilt att en skattereduktion, till skillnad från ett höjt grundavdrag, inte påverkar kommunernas och regionernas skatteunderlag. En skattereduktion kan även justeras på ett enkelt sätt vid behov och är därför sammantaget att föredra framför ett höjt grundavdrag.

Den promemoria som Finansdepartementet remitterade innehöll två alternativa förslag på genomförande av skattereduktionen. Det första alternativet innebär att skattereduktionen begränsas till skattskyldiga med inkomster som understiger skiktgränsen för statlig inkomstskatt och att en avtrappning av reduktionen görs för dem med inkomster strax under skiktgränsen. Det andra alternativet innebär att skattereduktionen ges utan begränsning för skiktgränsen, men med ett något lägre belopp än i det första alternativet.

Enligt regeringens bedömning har båda förslagen, genom sin utformning med ett fast belopp, ett tydligt fokus på låg- och medelinkomsttagare. Skattereduktionen blir procentuellt sett störst för personer med de lägsta kollektivavtalsenliga heltidslönerna. Alternativ 1 har dock den fördelen att skattereduktionen kan ges med ett större belopp eftersom den omfattar färre skattskyldiga. Ett av förslagets syften är dock att skattereduktionen, eftersom den delvis ingår i en grön skatteväxling, ska komma så många som möjligt till del. Alternativ 2 är att föredra i detta avseende. Det alternativet har också, som flera remissinstanser påpekar, den fördelen att marginalskatten inte ökar för personer med inkomster kring skiktgränsen för statlig inkomstskatt. Sammantaget anser regeringen att promemorians alternativ 2 bäst svarar mot förslagets syfte och därför är att föredra. Skattereduktionen bör således ges utan begränsning till skiktgränsen för statlig inkomstskatt.

Skattereduktionen ges till fysiska personer som är obegränsat skattskyldiga under hela beskattningsåret om deras beskattningsbara förvärvsinkomst är högre än 40 000 kronor.

Rätt till skattereduktion har också de som är begränsat skattskyldiga enligt 3 kap. 18 § första stycket 1, 2 eller 3 inkomstskattelagen (1999:1229), om deras överskott av förvärvsinkomster i Sverige och i andra länder, uteslutande eller så gott som uteslutande, utgörs av överskott av förvärvsinkomster i Sverige. För personer som är skattskyldiga endast delar av året i Sverige ska skattereduktionen fördelas efter den tid den skattskyldige varit obegränsat skattskyldig i landet. Detta bör dock inte gälla om den skattskyldige har sin förvärvsinkomst uteslutande eller så gott som uteslutande från Sverige. I sådant fall ska skattereduktionen beräknas som om den skattskyldige varit obegränsat skattskyldig under hela beskattningsåret.

Med förvärvsinkomster avses summan av överskott i inkomstslagen tjänst och näringsverksamhet minskat med allmänna avdrag. Förslaget innebär att skattereduktion ges för samtliga inkomster i inkomstslaget tjänst, dvs. även inkomster från socialförsäkringsförmåner såsom pension och föräldrapenning. Även inkomster av näringsverksamhet, som t.ex. kan komma från en enskild firma eller ett handelsbolag, omfattas av förslaget. Regeringen framhåller att det är av vikt att skattesänkningen, eftersom den delvis ingår i en grön skatteväxling, ska komma så många skattskyldiga som möjligt till del samtidigt som skattereduktionen även ska fungera som ett incitament att komma ut i heltidsarbete.

Skattereduktion ska som huvudregel göras med 1 500 kronor 2021. För personer som har en beskattningsbar förvärvsinkomst mellan 40 000 kronor och 240 000 kronor ska skattereduktionen i stället uppgå till 0,75 procent av skillnaden mellan den beskattningsbara förvärvsinkomsten och 40 000 kronor.

Regeringen bedömer att den föreslagna skattereduktionen uppnår syftet att utgöra en del av en grön skatteväxling och att fungera som ett incitament att komma ut i heltidsarbete. Att skattereduktionen ges med ett fast belopp innebär också att skattesänkningen, i förhållande till inkomstnivå, blir som störst för personer med låga och medelhöga förvärvsinkomster, vilket kan få positiva stimulanseffekter i form av ökad privat konsumtion.

Eftersom skattereduktionen ska kunna fungera som ett incitament att komma ut i heltidsarbete bör en infasning av skattereduktionens storlek göras. Vid utformningen av denna infasning måste en avvägning göras mellan att skattereduktionen ska fungera som ett incitament att komma ut i arbete och samtidigt komma så många som möjligt till del. Det föreslås därför att infasningen påbörjas vid en beskattningsbar förvärvsinkomst på 40 000 kronor. Denna gräns sammanfaller ungefär med den inkomstnivå där person med enbart arbetsinkomster börjar betala skatt. Hela skattereduktionen bör sedan ges vid en beskattningsbar förvärvsinkomst på 240 000 kronor, vilket på ett ungefär motsvarar inkomsten hos de lägsta kollektivavtalsenliga heltidslönerna.

Den föreslagna skattereduktionen har en bred tillämpning och bedöms i det avseendet närmast likna jobbskatteavdraget och skattereduktionen för sjuk- och aktivitetsersättning. Av systematiska skäl är det därför lämpligt att skattereduktionen görs i anslutning till dessa. Regeringen föreslår därför att den föreslagna skattereduktionen ska göras direkt efter skattereduktionen för sjukersättning och aktivitetsersättning, och direkt före skattereduktionen för de som bor i vissa glest befolkade områden (regional skattereduktion).

Eftersom skattereduktionens tyngdpunkt ligger på låga och medelhöga förvärvsinkomster bör en avräkning göras mot den kommunala inkomstskatten. Detta innebär att skattereduktionen räknas av mot den kommunala inkomstskatt som den skattskyldige annars ska betala.

Lagändringen träder i kraft den 1 januari 2021.

Förslaget innebär att ca 7,2 miljoner människor får sänkt skatt. Den genomsnittliga skattesänkningen för dem som berörs blir ca 1 180 kronor per år. Utformningen av skattereduktionen innebär att marginalskatten minskar med 0,75 procentenheter för beskattningsbara inkomster mellan 40 000 och 240 000 kronor per år. För beskattningsbara inkomster över 240 000 kronor blir marginalskatten oförändrad.

Utvidgad tidsgräns för expertskatt

Regeringen föreslår att skattelättnaden för experter, forskare och andra nyckelpersoner utvidgas från att gälla de tre första åren av den tidsbegränsade vistelsen i Sverige till att i stället gälla högst fem år räknat från den dag vistelsen i Sverige påbörjades.

Syftet med expertskattereglerna är att stärka Sveriges internationella konkurrenskraft och öka incitamenten för internationella företag att välja Sverige för nyetableringar och stimulera företag att förlägga eller behålla bl.a. koncernledande funktioner som kräver utländsk personal i Sverige. Ett annat syfte är att gynna svensk forsknings konkurrenskraft. De svenska expert-skattereglerna skiljer sig i olika avseenden från motsvarande regler i andra europeiska länder. En viktig skillnad är under hur lång tid skattelättnaden gäller. Skattelättnaden gäller under de tre första åren av den tidsbegränsade vistelsen i Sverige, räknat från tidpunkten för ankomsten hit.

I exempelvis Danmark kan skattelättnad dock numera beviljas som längst under en period om sju år. I flera andra länder i Europa, t.ex. Belgien och Polen, förekommer ingen begränsning alls och i länder som Nederländerna och Portugal kan skattelättnad beviljas i tio år. I Finland tillämpas regler om skattelättnad under de första fyra åren räknat från arbetets början.

Det är viktigt att Sveriges expertskatteregler är konkurrenskraftiga för att syftet med reglerna ska uppnås. Företag som är etablerade i Sverige riskerar annars att ha sämre förutsättningar att rekrytera experter, forskare och andra nyckelpersoner från utlandet jämfört med företag i viktiga konkurrentländer. Mot bakgrund av pandemins effekter på ekonomin är det särskilt viktigt att Sverige kan attrahera experter, forskare och andra nyckelpersoner när verksamheterna drar igång igen.

Regeringen anser därför att tidsgränsen för skattelättnad bör utvidgas så att de svenska reglerna i större utsträckning motsvarar reglerna i andra länder i Europa, däribland Finland och Danmark.

Expertskattereglerna omfattar endast tidsbegränsade vistelser i Sverige som är avsedda att vara högst fem år. Det finns enligt regeringens mening inte skäl att ändra reglerna i detta avseende. En konsekvens av förslaget är att experter, forskare och andra nyckelpersoner, om övriga förutsättningar är uppfyllda, normalt kommer att kunna få skattelättnad under hela den tidsbegränsade vistelsen i Sverige. Mot bakgrund av att någon ändring inte föreslås när det gäller avsiktskravet anser regeringen att det bör anges att bestämmelsen tillämpas under högst fem år räknat från den dag vistelsen i Sverige påbörjades.

Lagändringen träder i kraft den 1 januari 2021. Den nya bestämmelsen tillämpas för första gången för vistelser i Sverige som påbörjas efter den 31 maj 2020. Om vistelsen i Sverige påbörjas efter den 31 maj 2020 och skattelättnad har beviljats före den 1 januari 2021 får beslutets giltighetstid efter ansökan förlängas till att avse fem år från ankomsten till Sverige. Vid beslut om förlängd giltighetstid är Forskarskattenämnden beslutsför med ordföranden eller vice ordföranden ensam.

Utskottets ställningstagande

Skatteutskottet tillstyrkte i sitt yttrande till finansutskottet över skattefrågorna i budgetpropositionen för 2021 (yttr. 2020/21:SkU1y) att riksdagen godkänner skattereduktion för fysiska personer med förvärvsinkomster och utvidgad tidsgräns för expertskatt som ingår i regeringens inkomstberäkning, och finansutskottet tillstyrkte förslaget i sitt betänkande om rambeslutet. Riksdagen fastställde den 25 november 2020 regeringens förslag till utgiftsramar och inkomstberäkning för staten (bet. 2020/21:FiU1 Statens budget 2021 – rambeslutet).

Som en del bl.a. av en grön skatteväxling ska höjda miljöskatter växlas mot sänkt skatt på jobb och företagande. Utskottet anser därför att det finns skäl att införa en skattereduktion för fysiska personer med förvärvsinkomster.

Det är viktigt att Sverige har konkurrenskraftiga regler för experter, forskare och andra nyckelpersoner och att tidsgränsen i större utsträckning motsvarar andra länders tidsgränser. Utskottet ställer sig därför bakom regeringens förslag om att utvidga tidsgränsen för expertskatt.

Utskottet tillstyrker därmed propositionen.

|

1. |

|

|

|

Eric Westroth (SD), David Lång (SD) och Anne Oskarsson (SD) anför: |

Vi är generellt sett skeptiska till regeringens gröna skatteväxling, eftersom den slår hårt mot gles- och landsbygden och tillsammans med andra politiska beslut bidrar till att splittra Sverige. Sverigedemokraterna är överlag positiva till inkomstskattelättnader. Men eftersom vår budgetmotion ej prioriterat den skattesänkning som föreslås i propositionen och ej heller de skattehöjningar som föranlett denna, väljer vi att avstå från ställningstagande i beslutet beträffande skattereduktion.

|

2. |

|

|

|

Tony Haddou (V) anför: |

I Vänsterpartiets egen budgetmotion säger vi ja till den skattereduktion för förvärvsinkomster som gäller i förslaget. Jag ställer mig därför bakom utskottets ställningstagande beträffande skattereduktion för förvärvs-inkomster.

|

3. |

|

|

|

Eric Westroth (SD), David Lång (SD) och Anne Oskarsson (SD) anför: |

När det gäller den utvidgade tidsgränsen från tre till fem år för skatt på experter, motsätter vi oss generellt sett inte denna förändring. Det är viktigt att Sverige som en kunskapsorienterad och exportbaserad ekonomi kan attrahera expertkompetens för att ha möjlighet att utvecklas och växa. Dock är systemet med skattesänkningar för några till viss del en diskvalifikation av det svenska skattesystemet. Det är ett tecken på svaghet att Sveriges skattesystem inte är tillräckligt konkurrenskraftigt i en internationell jämförelse, utan att särregler behöver införas för att kunna locka hit expertis.

Det är också oroväckande att systemet ej heller tar någon hänsyn till inhemska experter för att de ska vilja stanna kvar i Sverige, istället för att flytta utomlands och åtnjuta en högre lön, ett lägre skattetryck och kanske även det andra landets expertskatt.

Institutet för tillväxtpolitiska studier gjorde 2005 en utvärdering av expertskatten. Trots att företagen påpekade vikten av att bibehålla expertskatten visade utvärderingen att just expertskatten inte i någon större utsträckning verkade ha påverkat valet för den anlitade att flytta till Sverige och att företagens rekrytering inte heller hade varit beroende av att expertskatten finns.

Trots det svaga empiriska stödet för expertskatten så anser vi att det är viktigt för det svenska näringslivet, exportindustrin och lärosätena att bli mer konkurrenskraftiga vid rekryteringar på den internationella arbetsmarknaden. Med det ovan anförda ställer vi oss bakom utskottets ställningstagande beträffande expertskatten.

|

4. |

|

|

|

Tony Haddou (V) anför: |

Regeringen föreslår att skattelättnaden för experter, forskare och andra nyckelpersoner utvidgas från att gälla under de tre första åren av den tidsbegränsade vistelsen i Sverige till att i stället gälla under högst fem år räknat från den dag vistelsen i Sverige påbörjades. Vänsterpartiet ser inga sakliga skäl att ytterligare sänka skatten för en redan privilegierad grupp och anser att förslaget undergräver legitimiteten i skattesystemet när vissa har gräddfiler med lägre skatt. I Vänsterpartiets egen budgetmotion säger vi nej till lättnader i expertskatten. Jag avstår därför från ställningstagande vad gäller den utvidgade tidsgränsen för expertskatt.

|

5. |

Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt (M) |

|

|

Niklas Wykman (M), Helena Bouveng (M), Boriana Åberg (M) och Kjell Jansson (M) anför: |

Eftersom Moderaternas budgetalternativ föll i riksdagens votering om rambeslutet om budgeten 2021 avstår vi från ställningstagande både vad gäller skattereduktionen för förvärvsinkomster och den utvidgade tidsgränsen för expertskatt. Vi lägger i stället fram ett särskilt yttrande. Moderaterna vill fortsätta sänka skatten för dem som arbetar. Vi gör det för att det är rätt; det ökar sysselsättningen – och vi gör det för att det är rättvist; ansträngning ska löna sig. De samlade skatterna i Sverige är fortsatt höga för personer med låga inkomster, och för ensamstående är de bland de högsta inom OECD. Skatterna behöver därför bli lägre särskilt för dem med låga inkomster. Såväl svenska som internationella erfarenheter visar att en politik som gör det mer lönsamt att arbeta är viktig för att varaktigt höja sysselsättningen och minska frånvaron på arbetsmarknaden. Jobbskatteavdraget har bl.a. utvärderats av Finansdepartementet och resultaten indikerar att sysselsättningseffekterna av reformen är betydande. Lägre skatt på arbetsinkomster ökar dessutom individernas självbestämmande över den egna inkomsten och gör att fler kan försörja sig på sin lön.

Moderaterna föreslår i sin budgetmotion en förstärkning av jobbskatte-avdraget som innebär sänkt skatt för alla som jobbar, men som blir särskilt märkbar för dem som tar steget in på arbetsmarknaden från utanförskap. En undersköterska skulle exempelvis få 500 kronor mer i plånboken varje månad med vårt förstärkta jobbskatteavdrag.

Även om det är principiellt välkommet att regeringen föreslår skattesänkningar bygger förslaget i propositionen på ett märkligt tillvägagångssätt att genomföra en skattesänkning på, som exempelvis inte har de positiva sysselsättningseffekter som det jobbskatteavdrag vi föreslår. Skattesänkningar i budgeten är bra men utformningen och prioriteringen är undermålig när regeringen föreslår en permanent skattesänkning för inkomster från socialförsäkringsförmåner men samtidigt enbart en mindre engångsskattesänkning för de som arbetar.

För att skattesänkningar riktat mot människor med låga inkomster ska stimulera till att gå från bidrag till arbete behöver det bli mer lönsamt att börja arbeta. Regeringens förslag innebär att även inkomster från socialförsäkringssystemen berättigar till en skattereduktion. Förslaget innebär med andra ord inte att arbete görs mer lönsamt i förhållande till bidrag. Förvärvsavdraget blir som mest 125 kronor per månad under 2021 och beskrivs som både en stimulans och en jobbskapande åtgärd, men är dåligt konstruerat för båda syftena. Skattesänkningen är 8,5 miljarder kronor för 2021 när behovet av stimulanser kommer att vara som störst, och stiger till 17,5 miljarder kronor 2023 när lågkonjunkturen förväntas vara över. Värre är dock som nämnt att sänkningen inte ökar utbytet av att arbeta, eftersom skattesänkningen är lika stor för den som lever på bidrag som för den som arbetar. Jobbeffekterna bedöms därför vara mycket begränsade.

Vi ställer oss dock mer positiva till förändringen av expertskatten. För ett litet men teknologiskt avancerat land som Sverige kommer det inte att vara möjligt att all den kompetensen ska utbildas i Sverige. Då krävs det att Sverige är ett attraktivt land för högutbildade personer att flytta till. Att Sverige har världens högsta marginalskatter på höga inkomster blir då ett problem. Vi vill sänka skatterna på arbete generellt, men för att kunna gå snabbt fram vill vi också göra expertskatten mer konkurrenskraftig och mer i linje med liknande länder, så som Danmark. Att tidsgränsen för expertskatten utvidgas från tre till fem år är således välkommet även om ytterligare förbättringar bör göras.

|

6. |

Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt (KD) |

|

|

Hampus Hagman (KD) anför: |

Eftersom Kristdemokraternas budgetalternativ föll i riksdagens votering om rambeslutet om budgeten 2021 avstår vi från ställningstagande både vad gäller skattereduktionen för förvärvsinkomster och den utvidgade tidsgränsen för expertskatt. Vi lägger i stället fram ett särskilt yttrande. Regeringens förslag om en skattereduktion på förvärvsinkomster behandlar arbets- och bidragsinkomster likvärdigt vilket påverkar arbetsutbudet negativt. Kristdemokraterna prioriterar en egen bred skattesänkning för alla, med dubbelt så stor sänkning för de med inkomst av arbete eller pension jämfört med de med försäkringsinkomster. Det främjar drivkrafter till jobb också långsiktigt.

Bilaga 1

Förteckning över behandlade förslag

Proposition 2020/21:37 Skattereduktion för förvärvsinkomster och utvidgad tidsgräns för expertskatt:

1.Riksdagen antar regeringens förslag till lag om ändring i lagen (1986:468) om avräkning av utländsk skatt.

2.Riksdagen antar regeringens förslag till lag om ändring i inkomstskattelagen (1999:1229).

3.Riksdagen antar regeringens förslag till lag om ändring i skatteförfarandelagen (2011:1244).

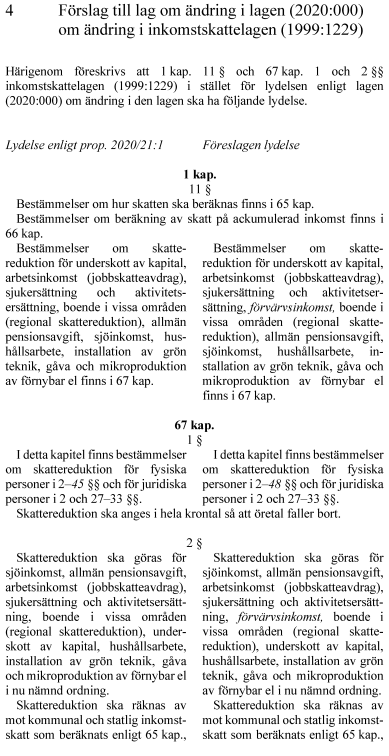

4.Riksdagen antar regeringens förslag till lag om ändring i lagen (2020:000) om ändring i inkomstskattelagen (1999:1229).

Bilaga 2