Skattelättnad för arbetsresor

En avståndsbaserad och färdmedelsneutral skattereduktion för längre arbetsresor

Betänkande av Reseavdragskommittén

Stockholm 2019

SOU och Ds kan köpas från Norstedts Juridiks kundservice. Beställningsadress: Norstedts Juridik, Kundservice, 106 47 Stockholm Ordertelefon: 08-598 191 90

E-post: kundservice@nj.se

Webbadress: www.nj.se/offentligapublikationer

För remissutsändningar av SOU och Ds svarar Norstedts Juridik AB på uppdrag av Regeringskansliets förvaltningsavdelning.

Svara på remiss – hur och varför

Statsrådsberedningen, SB PM 2003:2 (reviderad 2009-05-02).

En kort handledning för dem som ska svara på remiss.

Häftet är gratis och kan laddas ner som pdf från eller beställas på regeringen.se/remisser

Layout: Kommittéservice, Regeringskansliet

Omslag: Elanders Sverige AB

Tryck: Elanders Sverige AB, Stockholm 2019

ISBN 978-91-38-24950-5

ISSN 0375-250X

Till statsrådet och chefen för Finansdepartementet

Regeringen beslutade den 21 december 2017 att tillsätta en kom- mitté med uppdrag att undersöka hur systemet för avdrag för resor mellan bostad och arbetsplats bör omarbetas för att på ett bättre sätt gynna resor med låga utsläpp av växthusgaser och luftföroreningar och samtidigt vara enklare än nuvarande system att tillämpa, admi- nistrera och kontrollera.

Samma dag förordnades kommunpolitikern Lennart Olsen som ordförande i Kommittén om ett förändrat reseavdragssystem samt kammarrättsrådet Gabriella Loman som vice ordförande i kommittén.

Som experter förordnades fr.o.m. den 1 februari 2018 numera kanslirådet Tove Berlin (Finansdepartementet), departementssekre- teraren Petter Dahlin (Miljö- och energidepartementet), utrednings- ledaren Johanna Daniels (Trafikverket), handläggaren Joanna Dickinson (Naturvårdsverket), rättsliga experten Hans Eriksson (Skatteverket), nationalekonomen Johan Lidefelt (Svenskt Närings- liv), analytikern Lars Lindvall (Skatteverket), analytikern Peter Malmsten (Tillväxtverket), handläggaren Ida Nelson (Sveriges Kommuner och Landsting), kanslirådet Patrik Nylander (Infrastruk- turdepartementet), departementssekreteraren Malin Persson (Finans- departementet), numera t.f. avdelningschefen Krister Sandberg (Trafikanalys) och departementssekreteraren Monica Sylvander (Näringsdepartementet).

Som sekreterare anställdes fr.o.m. den 1 januari 2018 nationaleko- nomen Clara Schultz och fr.o.m. den 22 januari 2018 kammarrätts- assessorn Johan Magnander.

Betänkandet är utformat i vi-form, men det betyder inte att alla experter står bakom alla förslag och bedömningar i alla avseenden.

Kommittén, som har antagit namnet Reseavdragskommittén, över- lämnar härmed betänkandet Skattelättnad för arbetsresor En avstånds- baserad och färdmedelsneutral skattereduktion för längre arbetsresor (SOU 2019:36). Till betänkandet fogas tre särskilda yttranden.

Uppdraget är härmed slutfört.

Stockholm i juni 2019

Lennart Olsen

Gabriella Loman

/Johan Magnander

Clara Schultz

Innehåll

Sammanfattning ................................................................ |

15 |

Summary .......................................................................... |

23 |

1 |

Författningsförslag..................................................... |

31 |

1.1Förslag till lag om ändring i inkomstskattelagen

(1999:1229) ............................................................................. |

31 |

1.2Förslag till lag om ändring i skatteförfarandelagen

|

(2011:1244) ............................................................................. |

41 |

2 |

Utredningens uppdrag och arbete ............................... |

43 |

2.1 |

Utredningens uppdrag............................................................ |

43 |

2.2 |

Utredningens arbete ............................................................... |

43 |

3 |

Bakgrund och gällande rätt......................................... |

45 |

3.1 |

Inledning ................................................................................. |

45 |

3.2 |

Allmänt om inkomstbeskattningen ....................................... |

45 |

|

3.2.1 |

Beskattningsbar förvärvsinkomst ........................... |

45 |

|

3.2.2 |

Avdrag ...................................................................... |

46 |

|

3.2.3 |

Skattereduktion ....................................................... |

47 |

3.3 |

Avdrag för arbetsresor............................................................ |

48 |

|

3.3.1 |

Varför finns avdragsrätt för arbetsresor? ............... |

48 |

|

3.3.2 |

Nuvarande reglering ................................................ |

48 |

|

3.3.3 |

Bakgrunden till nuvarande reglering ...................... |

50 |

3.3.4Några utredningar och rapporter om en

avståndsbaserad modell ........................................... |

55 |

5

InnehållSOU 2019:36

3.4 |

Sveriges beskattningsrätt........................................................ |

58 |

|

3.4.1 |

Obegränsat och begränsat skattskyldiga ............... |

58 |

|

3.4.2 |

Särskild inkomstskatt för utomlands bosatta........ |

58 |

4 |

Politiska mål, riktlinjer och principer ........................... |

59 |

4.1 |

Vårt uppdrag ........................................................................... |

59 |

4.2 |

Inledning ................................................................................. |

59 |

4.3 |

Regionalpolitiska mål ............................................................. |

60 |

4.4 |

Landsbygdspolitiska mål ........................................................ |

61 |

4.5 |

Arbetsmarknadspolitiska mål ................................................ |

62 |

4.6 |

Fördelningspolitiska mål........................................................ |

62 |

4.7 |

Transportpolitiska mål och principer.................................... |

63 |

4.8 |

Miljömål |

.................................................................................. |

64 |

4.9 |

Skattepolitiska riktlinjer......................................................... |

66 |

5 |

Arbetsresande i Sverige .............................................. |

69 |

5.1 |

Inledning ................................................................................. |

69 |

5.2 |

Om datamaterialet.................................................................. |

69 |

|

5.2.1 |

Trafikanalys nationella resvaneundersökning ....... |

70 |

|

5.2.2 |

SCB:s mikrosimuleringsmodell Fasit .................... |

70 |

5.3 |

Antal arbetsresor och arbetsresenärer................................... |

72 |

5.4 |

Reslängdsfördelning ............................................................... |

74 |

5.5 |

Mer om långväga arbetsresor ................................................. |

78 |

5.6 |

Färdmedelsfördelning ............................................................ |

80 |

5.7 |

Mäns och kvinnors resmönster ............................................. |

81 |

5.8 |

Resmönster i olika geografiska regioner ............................... |

82 |

5.9 |

Gränspassageresor .................................................................. |

85 |

5.10 |

Arbetsresande i framtiden...................................................... |

85 |

SOU 2019:36Innehåll

6 |

Reseavdragets användning ......................................... |

87 |

6.1 |

Vårt uppdrag............................................................................ |

87 |

6.2 |

Inledning ................................................................................. |

87 |

6.3 |

Om datamaterialet .................................................................. |

88 |

|

6.3.1 |

SCB:s officiella statistik .......................................... |

88 |

|

6.3.2 |

SCB:s mikrosimuleringsmodell Fasit ..................... |

89 |

|

6.3.3 |

Om skattefel ............................................................ |

89 |

6.4 |

Antal reseavdrag och avdragsbelopp...................................... |

89 |

|

6.4.1 |

Reseavdrag i inkomstslaget tjänst........................... |

89 |

|

6.4.2 |

Reseavdrag i inkomstslaget näringsverksamhet..... |

93 |

6.5 |

Reseavdragets ekonomiska betydelse .................................... |

95 |

6.6 |

Könsfördelning ....................................................................... |

96 |

6.7 |

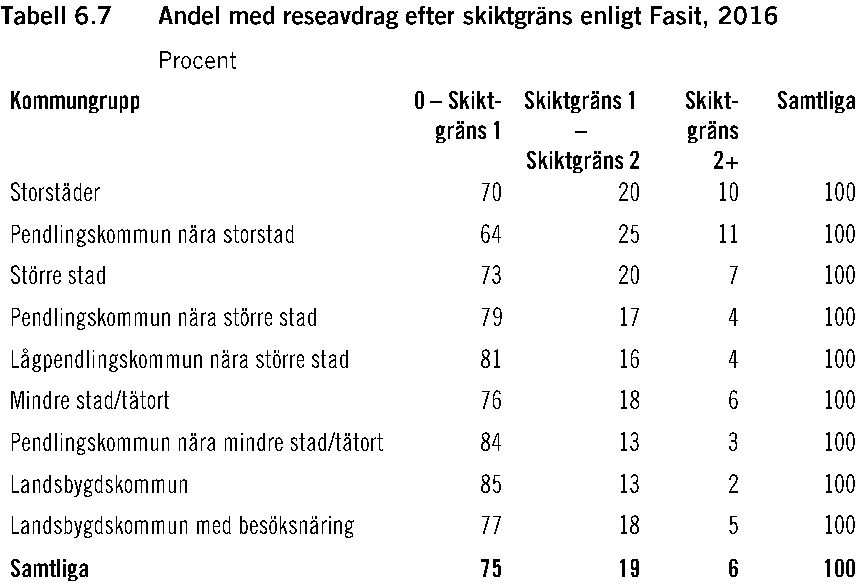

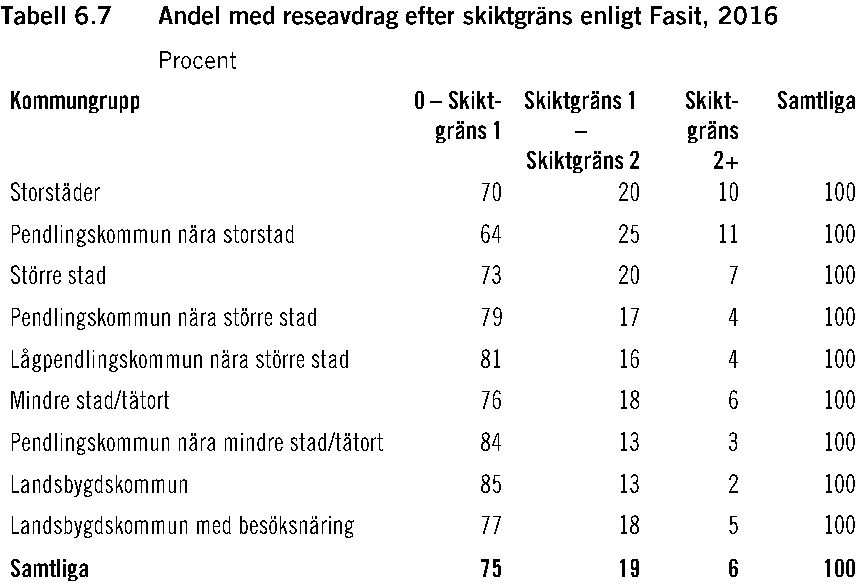

Reslängdsfördelning ............................................................... |

98 |

6.8 |

Åldersfördelning ................................................................... |

100 |

6.9 |

Inkomstfördelning................................................................ |

101 |

6.10 |

Geografisk fördelning........................................................... |

105 |

|

6.10.1 |

Län .......................................................................... |

105 |

|

6.10.2 |

Kommuner ............................................................. |

108 |

6.11 |

Färdmedel.............................................................................. |

113 |

|

6.11.1 |

Färdmedelsfördelning ........................................... |

113 |

|

6.11.2 |

Reseavdragets storlek för olika färdmedel ........... |

114 |

6.12 |

Reseavdragets påverkan på resande, lokalisering och |

|

|

miljö ....................................................................................... |

118 |

7 |

Administration av reseavdraget ................................. |

121 |

7.1 |

Vårt uppdrag.......................................................................... |

121 |

7.2 |

Inledning ............................................................................... |

121 |

7.3 |

Reseavdragets behandling i deklarationen........................... |

121 |

7.4Skatteverkets kontrollverksamhet och handläggning av

ärenden om avdraget ............................................................. |

123 |

7.4.1 |

Skatteverkets kontrollverksamhet ........................ |

123 |

7.4.2Skatteverkets handläggning av ärenden vid

|

|

inkomstbeskattningen .......................................... |

125 |

7.5 |

Skatteverkets tidigare granskningar av skattefelet ............. |

126 |

7.6 |

Skatteverkets nya granskning av skattefelet ....................... |

127 |

8 |

Reseavdrag i andra länder......................................... |

131 |

8.1 |

Vårt uppdrag ......................................................................... |

131 |

8.2 |

Internationell utblick ........................................................... |

131 |

|

8.2.1 |

Avdragsrätten i olika länder.................................. |

131 |

|

8.2.2 |

Avdragssystemens utformning............................. |

132 |

8.3 |

Norge |

.................................................................................... |

134 |

|

8.3.1 |

Inledning................................................................ |

134 |

|

8.3.2 |

Bakgrund till nuvarande reseavdragssystem ........ |

135 |

|

8.3.3 |

Gällande rätt .......................................................... |

135 |

|

8.3.4 |

Norska erfarenheter .............................................. |

139 |

|

8.3.5 |

Slutsatser................................................................ |

140 |

8.4 |

Danmark ............................................................................... |

140 |

|

8.4.1 |

Inledning................................................................ |

140 |

|

8.4.2 |

Bakgrund till nuvarande reseavdragssystem ........ |

141 |

|

8.4.3 |

Gällande rätt .......................................................... |

141 |

|

8.4.4 |

Danska erfarenheter.............................................. |

147 |

|

8.4.5 |

Slutsatser................................................................ |

148 |

8.5Jämförelse av reseavdragssystemen i Sverige, Norge

|

och Danmark ........................................................................ |

149 |

|

8.5.1 |

Inledning................................................................ |

149 |

|

8.5.2 |

Avdragssystemens utformning............................. |

149 |

|

8.5.3 |

Avdragssystemen i andra delar ............................. |

150 |

|

8.5.4 |

Avdragssystemens ekonomiska konsekvenser.... |

153 |

|

8.5.5 |

Avdragssystemens miljömässiga effekter m.m.... |

158 |

9 |

Utgångspunkter och huvudinriktning.......................... |

159 |

9.1 |

Vårt uppdrag ......................................................................... |

159 |

9.2 |

Inledning ............................................................................... |

160 |

9.3 |

Skatterättslig form för en skattelättnad .............................. |

160 |

SOU 2019:36 |

|

Innehåll |

9.3.1 |

Arbetsresornas skatterättsliga karaktär................ |

160 |

9.3.2 |

Skattelättnad bör ges i annan form....................... |

162 |

9.3.3Skattelättnad bör ges i form av

|

skattereduktion...................................................... |

163 |

9.4 Utgångspunkter för en ny form av skattelättnad ............... |

164 |

9.4.1 |

Gynna resor med låga utsläpp............................... |

164 |

9.4.2Regionförstoring och rörlighet på

|

arbetsmarknaden.................................................... |

166 |

9.4.3 |

Bo och verka i hela landet ..................................... |

168 |

9.4.4Motverka skattefel – förenkling och ökad

|

|

kontrollerbarhet..................................................... |

169 |

9.5 |

Inriktning av en skattelättnad för arbetsresor..................... |

170 |

|

9.5.1 |

Avståndsberoende och färdmedelsneutralt.......... |

170 |

|

9.5.2 |

Fokusering på längre resor.................................... |

171 |

10 |

En avståndsbaserad och färdmedelsneutral |

|

|

skattereduktion för längre arbetsresor ........................ |

173 |

10.1 |

Inledning ............................................................................... |

173 |

10.2Reseavdraget avskaffas och ersätts av en avståndsbaserad och färdmedelsneutral skattereduktion

för arbetsresor ....................................................................... |

174 |

10.3 Avståndsberäkning ............................................................... |

175 |

10.3.1 |

Avståndsberäkning i normalfallet......................... |

175 |

10.3.2 |

Där vägförbindelse saknas..................................... |

177 |

10.3.3Flera arbetsplatser eller flera arbetspass

|

|

per dygn ................................................................. |

178 |

10.4 |

Avståndsgränser .................................................................... |

179 |

|

10.4.1 |

Nedre avståndsgräns.............................................. |

179 |

|

10.4.2 |

Övre avståndsgräns ............................................... |

182 |

10.5 |

Beräkning av skattereduktionen .......................................... |

184 |

|

10.5.1 Beräkning av antal resdagar................................... |

184 |

|

10.5.2 |

Kilometersatsen ..................................................... |

186 |

10.5.3Underlag för skattereduktionen

och skattereduktionens storlek............................. |

189 |

10.6 Tillägg vid bristfällig kollektivtrafik .................................... |

190 |

Innehåll |

SOU 2019:36 |

|

10.6.1 Definition av bristfällig kollektivtrafik................ |

193 |

|

10.6.2 Precisering av kriterium för bristfällig |

|

|

kollektivtrafik ........................................................ |

201 |

10.7 |

Vilka som kan få skattereduktion och begäran om |

|

|

skattereduktion..................................................................... |

204 |

10.8 |

Obegränsat skattskyldiga under del av året ........................ |

205 |

10.9 |

Skattereduktionens ordningsföljd ....................................... |

206 |

10.10 Avräkning mellan stat och kommuner................................ |

207 |

11 |

Vissa andra frågor vid skattereduktion för arbetsresor .. |

209 |

11.1 |

Vårt uppdrag ......................................................................... |

209 |

11.2 |

Trängselskatt och väg-, bro- och färjeavgifter .................... |

209 |

|

11.2.1 Bakgrund och gällande rätt................................... |

209 |

|

11.2.2 Avdraget för trängselskatt och väg-, bro- |

|

|

och färjeavgifter avskaffas..................................... |

213 |

|

11.2.3 En skattelättnad för högre väg-, bro- och |

|

|

färjeavgifter i form av en skattereduktion |

|

|

införs ...................................................................... |

214 |

|

11.2.4 Underlag för skattereduktion och |

|

|

skattereduktionens storlek ................................... |

215 |

|

11.2.5 Skatteavtalet med Danmark.................................. |

216 |

|

11.2.6 Vilka som kan få skattereduktion och begäran |

|

|

om skattereduktion ............................................... |

217 |

11.3 |

Förmånsbil ............................................................................ |

218 |

|

11.3.1 Bakgrund och gällande rätt................................... |

218 |

|

11.3.2 Avdraget för arbetsresor med förmånsbil |

|

|

avskaffas och ersätts av skattereduktionen |

|

|

för arbetsresor ....................................................... |

219 |

11.4 |

Egen bil som används i tjänsten........................................... |

219 |

|

11.4.1 Bakgrund och gällande rätt................................... |

219 |

|

11.4.2 Avdraget för arbetsresor med egen bil som |

|

|

används i tjänsten avskaffas och ersätts av |

|

|

skattereduktionen för arbetsresor........................ |

220 |

SOU 2019:36 |

Innehåll |

11.5 |

Ålder, sjukdom eller funktionsnedsättning ........................ |

220 |

|

11.5.1 Bakgrund och gällande rätt ................................... |

220 |

|

11.5.2 Avdraget för arbetsresor i samband med ålder, |

|

|

sjukdom eller funktionshinder avskaffas och |

|

|

ersätts av en skattereduktion för arbetsresor....... |

221 |

11.6 |

Näringsidkare ........................................................................ |

224 |

|

11.6.1 Bakgrund och gällande rätt ................................... |

224 |

|

11.6.2 Avdraget för näringsidkares arbetsresor |

|

|

avskaffas och ersätts av skattereduktionen |

|

|

för arbetsresor........................................................ |

224 |

12 |

Hantering av andra kostnadsavdrag ........................... |

225 |

12.1 |

Vårt uppdrag.......................................................................... |

225 |

12.2 |

Hemresor............................................................................... |

225 |

|

12.2.1 Bakgrund och gällande rätt ................................... |

225 |

|

12.2.2 Avdraget för hemresor lämnas oförändrat........... |

226 |

12.3 |

Inställelseresor ...................................................................... |

227 |

|

12.3.1 Bakgrund och gällande rätt ................................... |

227 |

|

12.3.2 Avdragsrätten för inställelseresor lämnas |

|

|

oförändrat .............................................................. |

228 |

12.4 |

Resor under utbildning m.m. ............................................... |

229 |

|

12.4.1 Bakgrund och gällande rätt ................................... |

229 |

|

12.4.2 Avdraget för resor under utbildning m.m. |

|

|

avskaffas och ersätts av skattereduktionen |

|

|

för arbetsresor........................................................ |

229 |

12.5 |

Tjänsteresor........................................................................... |

230 |

|

12.5.1 Bakgrund och gällande rätt ................................... |

230 |

|

12.5.2 Avdraget för tjänsteresor lämnas oförändrat....... |

230 |

13 |

Överensstämmelse med EU-rätten ............................. |

233 |

13.1 |

Uppdraget.............................................................................. |

233 |

13.2 |

Inledning ............................................................................... |

233 |

13.3 |

Fri rörlighet ........................................................................... |

233 |

13.4 |

Statligt stöd ........................................................................... |

235 |

InnehållSOU 2019:36

14 |

Administration och kontroll....................................... |

237 |

14.1 |

Vårt uppdrag ......................................................................... |

237 |

14.2 |

Inledning ............................................................................... |

237 |

14.3 |

Regelförenklingar ................................................................. |

238 |

14.4 |

Administrativa åtgärder........................................................ |

240 |

|

14.4.1 Förifyllda uppgifter i deklarationen? ................... |

241 |

|

14.4.2 |

Behovet av adressuppgifter................................... |

242 |

|

14.4.3 Arbetsplatsens adress ska lämnas i |

|

|

|

arbetsgivardeklarationen och i förekommande |

|

|

|

fall kontrolluppgiften............................................ |

244 |

|

14.4.4 |

Tidsvinstberäkning................................................ |

246 |

|

14.4.5 Uträkning och begäran av skattereduktion ......... |

247 |

14.5 |

Värdering av minskat skattefel ............................................ |

248 |

15 |

Ikraftträdande- och övergångsbestämmelser ............... |

251 |

16 |

Konsekvensbedömning ............................................. |

253 |

16.1 |

Vårt uppdrag ......................................................................... |

253 |

16.2 |

Inledning ............................................................................... |

253 |

16.3 |

Problembeskrivning och mål med förslagen....................... |

254 |

16.4 |

Våra förslag ........................................................................... |

254 |

16.5 |

Alternativa förslag och oförändrade regler ......................... |

255 |

16.6 |

Beräkningsunderlag .............................................................. |

256 |

16.7 |

Konsekvenser för enskilda ................................................... |

257 |

|

16.7.1 Antal som får skattelättnad .................................. |

258 |

|

16.7.2 |

Övergripande konsekvenser ................................. |

261 |

|

16.7.3 |

Konsekvenser för bilister...................................... |

264 |

|

16.7.4 |

Konsekvenser för kollektivtrafik .......................... |

273 |

|

16.7.5 Konsekvenser för övriga färdmedel ..................... |

277 |

|

16.7.6 Konsekvenser för sjuka och personer |

|

|

|

med funktionsnedsättning.................................... |

278 |

|

16.7.7 Konsekvenser för enskilda näringsidkare |

|

|

|

och delägare i handelsbolag .................................. |

279 |

SOU 2019:36 |

|

Innehåll |

16.7.8 |

Övriga konsekvenser ............................................. |

280 |

16.8 Fördelningseffekter .............................................................. |

281 |

16.8.1 |

Inkomstklasser....................................................... |

282 |

16.8.2 |

Regionala skillnader............................................... |

285 |

16.8.3Konsekvenser för den ekonomiska

|

|

jämställdheten mellan kvinnor och män .............. |

290 |

16.9 |

Offentligfinansiella konsekvenser ....................................... |

292 |

16.10 |

Konsekvenser för Skatteverket och de allmänna |

|

|

förvaltningsdomstolarna....................................................... |

296 |

|

16.10.1 |

Konsekvenser för Skatteverket............................. |

296 |

|

16.10.2 Konsekvenser för de allmänna |

|

|

|

förvaltningsdomstolarna ....................................... |

297 |

16.11 |

Konsekvenser för resandet ................................................... |

297 |

16.12 |

Konsekvenser för miljö och klimat...................................... |

302 |

16.13 |

Konsekvenser för rörligheten på arbetsmarknaden ............ |

304 |

16.14 |

Konsekvenser för den regionala utvecklingen .................... |

306 |

16.15 |

Konsekvenser för företagen ................................................. |

307 |

|

16.15.1 |

Konsekvenser för företag |

|

|

|

i gles- och landsbygd ............................................. |

308 |

|

16.15.2 |

Konsekvenser för kollektivtrafikföretagen .......... |

308 |

16.16 |

Övriga konsekvenser ............................................................ |

309 |

16.17 |

Återkoppling om politiska mål, riktlinjer och principer .... |

310 |

17 |

Alternativa förslag ................................................... |

313 |

17.1 |

Vårt uppdrag.......................................................................... |

313 |

17.2 |

Inledning ............................................................................... |

313 |

17.3 |

Referensalternativ ................................................................. |

314 |

17.3.1Behålla nuvarande system med eventuella

mindre förändringar (Scenario 0) ......................... |

314 |

17.3.2Helt avskaffa skattelättnaden för arbetsresor

(Scenario 1) ............................................................ |

315 |

InnehållSOU 2019:36

17.4 Alternativa utformningar av ett avståndsbaserat system |

... 317 |

17.4.1 Vårt förslag (Scenario 6)....................................... |

319 |

17.4.2 Vårt förslag utan fast tillägg vid bristfällig |

|

|

|

kollektivtrafik (Scenario 4)................................... |

319 |

17.4.3 Ingen övre avståndsgräns (Scenario 3) ................ |

320 |

17.4.4 En lägre nedre avståndsgräns (Scenario 5) .......... |

322 |

17.4.5 Differentierade kilometersatser (Scenario 2) ...... |

322 |

17.5 Alternativa detaljer i vårt förslag ......................................... |

323 |

17.5.1 Högre tillägg vid bristfällig kollektivtrafik.......... |

323 |

17.5.2 Andra kriterier för bristfällig kollektivtrafik....... |

324 |

17.5.3 Annan nivå av ett tidsvinstkriterium ................... |

325 |

17.5.4 |

Reseavdragets administration ............................... |

326 |

17.5.5 |

Förmånsbilar ......................................................... |

327 |

17.5.6 |

Väg-, bro- och färjeavgifter .................................. |

327 |

17.5.7 |

Trängselskatt ......................................................... |

328 |

18 Författningskommentar ............................................ |

329 |

18.1 Förslaget till lag om ändring i |

|

inkomstskattelagen (1999:1229) ......................................... |

329 |

18.2 Förslaget till lag om ändring i skatteförfarandelagen |

|

(2011:1244) ........................................................................... |

337 |

Särskilda yttranden .......................................................... |

339 |

Bilagor |

|

|

|

Bilaga 1 |

Kommittédirektiv 2017:134......................................... |

349 |

Bilaga 2 |

Tabeller ......................................................................... |

359 |

Bilaga 3 Sveriges Kommuner och Landstings (SKL) |

|

|

kommunindelning ........................................................ |

367 |

Bilaga 4 Sammanfattning av Swecos rapport |

|

|

Förändrat arbetsreseavdrag? ........................................ |

369 |

Sammanfattning

Våra förslag i korthet

•Reseavdraget i sin nuvarande kostnadsbaserade form avskaffas.

•En avståndsbaserad och färdmedelsneutral skattereduktion för längre resor mellan bostaden och arbetsplatsen (arbetsresor) in- förs. Formen skattereduktion innebär att skattelättnaden blir oberoende av den skattskyldiges inkomst och marginalskatt.

•Skattereduktion ges för den del av avståndet mellan bostad och arbetsplats enkel väg som överstiger 30 kilometer och upp till och med 80 kilometer.

•Skattereduktionen beräknas utifrån det faktiska antalet resdagar under beskattningsåret med resor som överstiger den nedre av- ståndsgränsen för skattereduktion, dock högst 210 dagar. Vid 59 eller färre resdagar medges ingen skattereduktion.

•Skattereduktionen är 60 öre per kilometer oavsett vilket färd- medel som faktiskt används för arbetsresan.

•Vid bristfällig kollektivtrafik medges ytterligare skattereduktion med ett fast belopp om 20 kronor per resdag vid avstånd från 30 kilometer och uppåt och ett rörligt belopp på 60 öre per kilo- meter för avstånd mellan 80 och 150 kilometer.

•För skattskyldiga som på grund av sjukdom eller funktionsned- sättning tvingas använda egen bil eller förmånsbil i stället för all- männa kommunikationsmedel ges skattereduktion för den del av avståndet enkel väg som överstiger 10 kilometer och upp till och med 150 kilometer.

15

Sammanfattning |

SOU 2019:36 |

•Skattereduktion ska ges med 30 procent av skäliga utgifter för väg-, bro- eller färjeavgifter i samband med arbetsresor för den del av de sammanlagda utgifterna som överstiger 8 000 kronor under be- skattningsåret under förutsättning att kravet på bristfällig kol- lektivtrafik är uppfyllt.

•Avdraget för trängselskatt avskaffas.

•Administration och kontroll utvecklas och görs säkrare genom att arbetsgivaren ska lämna uppgift om arbetsplatsens adress i arbets- givardeklarationen.

• De föreslagna författningsändringarna ska träda i kraft den 1 januari 2021.

Bakgrund

Regeringen beslöt i december 2017 att tillsätta en kommitté som skulle undersöka och lämna förslag på ett förändrat reseavdrags- system. Det nuvarande regelverket har ansetts gynna storstadsområ- den och arbetsresande med bil jämfört med andra transportmedel, vilket inte premierar resor med låga utsläpp. Reglerna har även kriti- serats för svårigheten att kontrollera att de skattskyldiga som yrkar avdrag för resor till och från arbetet uppfyller de krav som ställs för avdragsrätt. Ett flertal utredningar, t.ex. Miljömålsberedningen och den parlamentariska landsbygdskommittén, har behandlat det nuva- rande systemet för reseavdrag och föreslagit förändringar av regel- verket eller att det bör ses över.

Enligt direktiven ska vi undersöka hur systemet för reseavdrag bör omarbetas för att bättre gynna resor med låga utsläpp av växthusgaser och luftföroreningar och samtidigt vara enklare än nuvarande system att tillämpa, administrera och kontrollera. En utgångspunkt för för- slaget till ett förändrat reseavdrag bör även vara att det ska bidra till regionförstoring och därigenom underlätta rörligheten på arbets- marknaden samtidigt som utformningen av reseavdraget bidrar till klimatmålen för transportsektorn 2030. I uppdraget ska det ingå en analys av hur ett avståndsbaserat reseavdrag kan utformas och kom- mittén ska bedöma lämpligheten med en sådan utformning.

Reseavdraget har funnits i drygt 100 år och är en del av den så kal- lade nettoinkomstbeskattningen. Avdraget baseras på kostnaderna för

SOU 2019:36 |

Sammanfattning |

arbetsresan med viss schablonisering. Vår historiska kartläggning visar att reseavdraget har varit ifrågasatt under i stort sett hela dess existens. I många utredningar och propositioner har det framhållits att kostna- der för resor mellan bostad och arbete egentligen är att betrakta som privata levnadskostnader som enligt skatterättsliga principer inte ska berättiga till avdrag vid inkomstbeskattningen. Att avdraget ändå har fått vara kvar som ett undantag har motiverats med att avdraget för vissa skattskyldiga har stor ekonomisk betydelse och kan ha ett visst samband med inkomsternas förvärvande.

Under de senaste decennierna har utredningar gjorts om en för- ändrad utformning av reseavdraget till att baseras på avståndet mel- lan bostad och arbetsplats i stället för kostnaden för resan. Dessa har dock inte hittills resulterat i några förändringar.

Omkring hälften av kartlagda OECD-länder saknar reseavdrag. Bland de länder som har någon form av reseavdrag varierar utform- ningen kraftigt. Ett reseavdrag liknande det i Sverige finns bara i ett fåtal andra länder. Danmark och Norge har avståndsbaserade och färdmedelsneutrala avdrag sedan ett tjugotal år tillbaka.

Arbetsresande i Sverige

Det totala antalet arbetsresande i Sverige uppgår till omkring 4,5 mil- joner. Huvuddelen av arbetsresorna sker regelbundet dagligen under en stor del av året, men även andra resmönster förekommer.

Huvuddelen av alla arbetsresor, cirka 80 procent, är under 30 kilo- meter enkel väg och omkring hälften av resorna är under 10 kilometer. Knappt 60 procent av resorna görs med bil, knappt 20 procent med kollektivtrafik och drygt 20 procent till fots eller med cykel, de senare nästan helt på avstånd under 10 kilometer. Resmönstren skiljer sig åt mellan olika delar av landet. I storstadsområden, särskilt Stockholm, är andelen kollektivtrafik mycket högre än genomsnittet i landet, medan resor med bil dominerar kraftigt i mer glesbebyggda regioner.

Beskattningsåret 2017 yrkade cirka 902 000 skattskyldiga reseav- drag i inkomstslaget tjänst, dvs. runt 20 procent av alla arbetsrese- närer. Det totala avdragsbeloppet för dessa uppgick till 14,2 miljarder kronor. Avdragens storlek varierar mellan några hundra kronor till över 70 000 kronor. Medelavdraget är knappt 16 000 kronor. Det totala avdragsbeloppet motsvarar ett skattebortfall för staten på cirka

Sammanfattning |

SOU 2019:36 |

5,5 miljarder kronor per år. Ett mer begränsat antal reseavdrag görs även i inkomstslaget näringsverksamhet.

Det är okänt hur reseavdragen fördelar sig på färdmedel. Vi upp- skattar att omkring 90 procent av alla avdrag avser resor med bil och 10 procent kollektivtrafik. Av det totala avdragsbeloppet uppskattar

viatt reseavdragen för bil svarar för omkring 95 procent och kollek- tivtrafik för omkring 5 procent.

Skatteverket uppskattar i en nyligen publicerad promemoria att över hälften av de yrkade reseavdragen innehåller fel och att det totala skattefelet uppgår till 1,75 miljarder kronor per år.

Huvudinriktning och formen för en skattelättnad för arbetsresor

Vi föreslår att en skattelättnad för arbetsresor får en delvis annan inriktning än idag och även en annan skatterättslig form och grund för beräkning av skattelättnaden.

Vi ser kostnader för arbetsresor som en privat levnadskostnad som för dem som har normala och låga kostnader inte ska kompen- seras via skattesystemet. Skattelättnaden för arbetsresor bör foku- sera på dem som har längre avstånd mellan bostad och arbetsplats och därmed typiskt sett större kostnader för sina arbetsresor, både i monetära termer och i form av uppoffringar av tid och bekvämlighet. Syftet med en sådan skattelättnad är att bidra till regionförstoring, en väl fungerande arbetsmarknad och möjlighet att bo och verka i hela landet.

Vi bedömer att en sådan inriktning nås bäst genom en annan form av skattelättnad än i dag. Reseavdragen har alltid betraktats som ett undantag från den skatterättsliga principen att privata levnadskost- nader inte ska dras av vid inkomstbeskattningen. Vi tar konsekven- sen av detta och föreslår att skattelättnad för längre arbetsresor i stäl- let ges i form av en skattereduktion. En skattereduktion är, till skillnad från ett avdrag, lika mycket värd för alla skattebetalare oberoende av deras inkomster och marginalskatt. Den är därmed fördelningspoli- tiskt gynnsam. Skattereduktionen har utformats på ett sätt som ger ett mindre skattebortfall för staten, utan att skattelättnaden för skattskyldiga med normala och lägre inkomster och marginalskatt försämras.

SOU 2019:36 |

Sammanfattning |

Utöver dessa förändringar föreslår vi också att skattelättnaden som i dag beräknas utifrån kostnaden för arbetsresan i stället ska baseras på avståndet mellan bostad och arbetsplats. Skattelättnaden, som i dag främst gynnar bilresor, blir därmed färdmedelsneutral och densam- ma på ett visst avstånd oberoende av valt färdsätt.

Vi har värderat en sådan skattelättnad, en avståndsbaserad och färdmedelsneutral skattereduktion för längre arbetsresor, utifrån möjligheten att uppfylla utgångspunkterna i direktiven. Fokuser- ingen på längre arbetsresor gynnar regionförstoring och vidgade arbetsmarknader med god valfrihet både för arbetstagare och arbets- givare att söka arbete och arbetskraft på längre avstånd.

Samtidigt kommer en avståndsbaserad och färdmedelsneutral modell på sikt att leda till en överflyttning av arbetsresor från bil till kollektivtrafik, vilket är gynnsamt för miljön och möjligheten att uppnå klimatmålet i transportsektorn 2030. Vår inriktning innebär också regelförenklingar, som tillsammans med utveckling av de admi- nistrativa rutinerna för skattereduktion har potential att kraftigt minska de stora skattefel som alltid har varit förknippade med rese- avdraget.

En avståndsbaserad skattelättnad enligt vårt förslag innebär dock inte i sig några fördelar för boende i områden där kollektivtrafiken är bristfällig. Därför föreslår vi att ett tillägg till skattereduktionen ska ges i de fall kollektivtrafiken är bristfällig.

Konsekvensbedömning

Nedan sammanfattas i punktform de viktigaste konsekvenserna av våra förslag. Konsekvenserna för resande och miljö baseras på modell- beräkningar i Trafikverkets trafikprognosmodell Sampers.

•Arbetsresande som har ett avstånd mellan bostad och arbetsplats under 30 kilometer kan inte längre få skattelättnad, med undan- tag av personer med sjukdom eller funktionsnedsättning.

•De flesta bilister och ett mindre antal kollektivtrafikresenärer som har högre inkomst och därmed högre marginalskatt får en lägre skattelättnad och därmed högre skatt än i dag.

Sammanfattning |

SOU 2019:36 |

•De flesta resande med kollektivtrafik på avstånd över 30 kilome- ter får en större skattelättnad än i dag. De kan i princip som mest få en skattereduktion med 12 600 kronor, vilket är skattereduk- tionens nivå utan tillägg, vid avstånd på 80 kilometer eller längre.

•Bilister får samma skattereduktion som kollektivtrafikresenärer, om de inte kan visa att de genom att resa med bil gör en tidsvinst på minst 2 timmar och 30 minuter per dag.

•Arbetsresande med låg- och medelinkomster i områden där kollek- tivtrafiken är bristfällig får vid avstånd vid och över 30 kilometer ungefär samma skattelättnad som med dagens regler.

•Reglerna blir mer fördelaktiga vid samåkning. Sjuka och personer med funktionsnedsättning som behöver åka bil får en ungefär lika stor skattelättnad som i dag.

•Ingen skattelättnad ges för trängselskatt och i väsentligt minskad omfattning för bro- och färjeavgifter. Skattskyldiga med bilför- mån får samma skattelättnad för arbetsresor som övriga skatt- skyldiga vid i övrigt lika förutsättningar.

•Omkring 780 000 skattskyldiga bedöms kunna få del av den av- ståndsbaserade skattereduktionen, dvs. en minskning med omkring 150 000 jämfört med dagens reseavdrag. Av de som får del av skattereduktionen bedöms omkring 150 000 skattskyldiga kunna få del av det särskilda tillägget vid bristfällig kollektivtrafik.

•Av dem som kan få skattereduktion bedömer vi att drygt 20 pro- cent kommer att resa med kollektivtrafik och knappt 80 procent med bil, att jämföra med fördelningen för dagens reseavdrag som uppskattas till omkring 10 procent kollektivtrafik och 90 procent bil. Vi uppskattar att knappt 20 procent av skattelättnaden i kronor kommer att tillfalla kollektivtrafikresenärer och drygt 80 procent bilresenärer, att jämföra med dagens fördelning på ungefär 5 pro- cent kollektivtrafik och 95 procent bil.

•Antalet arbetsresande med kollektivtrafik bedöms öka med cirka 3 procent och transportarbetet mätt som personkilometer med cirka 12 procent. Den genomsnittliga pendlingssträckan med kol- lektivtrafik ökar från knappt 19 till 20 kilometer enkel resa. För- ändringarna bedöms inträffa successivt under en 5–10-årsperiod.

SOU 2019:36 |

Sammanfattning |

•Antalet arbetsresande med bil bedöms minska med cirka 2 procent och transportarbetet med cirka 11 procent. Den genomsnittliga pendlingssträckan för bilåkande bedöms minska från knappt 17 till 15 kilometer.

•Antalet arbetsresande med gång eller cykel bedöms öka margi- nellt med omkring 1 procent.

•Antalet arbetsresande och transportarbetet med bil bedöms minska mest i pendlingskommunerna och för kollektivtrafik öka mest i landsbygdskommunerna, dock från en ursprungligen låg nivå. De regionala skillnaderna bedöms vara förhållandevis små.

•Utsläppen från arbetsresor bedöms minska med omkring 11 pro- cent under en period på 5–10 år. Det innebär exempelvis att ut- släppen av koldioxid från arbetsresor som i dag beräknas uppgå till drygt 2 miljoner ton årligen beräknas minska med omkring 220 000 ton. Det innebär en minskning av den totala personbils- trafikens utsläpp med cirka 2 procent.

•Antalet trafikolyckor vid arbetsresor bedöms minska med om- kring 11 procent, till exempel 6 färre dödade, 100 färre allvarligt skadade och 600 färre mindre allvarligt skadade.

•Skattefelet uppskattas kunna minska med upp till tre fjärdedelar till följd av en kombination av regelförenklingar och utvecklade administrativa rutiner, vilket har potential att minska skattebort- fallet för staten från dagens cirka 1,8 miljarder kronor per år till storleksordningen 0,5 miljarder per år.

•Förslagen väntas leda till ett totalt skattebortfall för staten i stor- leksordningen 4,9 miljarder kronor per år, en minskning med om- kring 1 miljard kronor jämfört med dagens system. Av det totala skattebortfallet svarar tillägget vid bristfällig kollektivtrafik för omkring 0,7 miljarder kronor.

Summary

Our proposals in brief

•The travel deduction in its present cost-based form is abolished.

•A distance-based and mode-neutral tax reduction is introduced for long trips between the home and workplace (commuting trips). Tax reduction as a form means that the tax relief will be independent of the taxpayer’s income and marginal tax rate.

•The tax reduction is given for the part of the one-way distance between the home and workplace that is greater than 30 kilo- metres and less than or equal to 80 kilometres.

•The tax reduction is calculated on the basis of the actual number of commuting days in the taxation year with trips longer than the lower distance limit for a tax reduction, but at most 210 days. If there are 59 or fewer commuting days, no tax reduction is allowed.

•The tax reduction is SEK 0.60 per kilometre irrespective of the transport mode actually used for the commuting trip.

•If public transport is considered deficient a further tax reduction is allowed of a fixed amount of SEK 20 per commuting day for a dis- tance of 30 kilometres or more and a variable amount of SEK 0.60 per kilometre for distances between 80 and 150 kilometres.

•Taxpayers who are obliged on account of illness or disability to use their own car or a company car instead of public transport are given a tax reduction for the part of the one-way distance that is greater than 10 kilometres and less than or equal to 150 kilometres.

•A tax reduction of 30 per cent of reasonable expenses for road, bridge or ferry charges in connection with commuting trips is given for the part of the aggregate expenses in excess of SEK 8 000

23

in the taxation year provided that public transport is considered deficient.

•The deduction for congestion tax is abolished.

•Administration and control are improved and made more certain with some use of pre-entered data.

•The proposed legislative amendments should enter into force on 1 January 2021.

Background

In December 2017 the Government decided to appoint a committee of inquiry to examine and present proposals for changes to the system of travel deductions. The present regulations have been con- sidered to favour metropolitan areas and commuting by car com- pared with other transport modes, which does not reward travel with low emissions. The rules have also been criticised on account of the difficulty of checking that taxpayers claiming deductions for com- muting trips meet the requirements for the right to make deductions. A number of government-appointed inquiries, including the Com- mittee on Environmental Objectives and the cross-party Rural Areas Committee, have considered the present system of travel deductions and proposed amending or reviewing the regulations.

Under our terms of reference we are to examine how the system for travel deductions should be revised so as to better favour travel with low emissions of greenhouse gases and air pollution while being simpler to apply, administer and check than the present system. Another starting point for the proposal for a new travel deduction should be that it contributes to regional enlargement and thereby facilitates labour market mobility at the same time as the design of the travel deduction contributes to the climate targets for the trans- port sector in 2030. The Committee’s remit includes analysing how a distance-based travel deduction can be designed, and the Com- mittee is to assess the suitability of such a design.

The travel deduction has been in existence for more than 100 years and is part of what is called ‘net income taxation’. The deduction is based on the cost of a commuting trip with an element of standardisation. Our historical survey shows that the travel

deduction has been called into question throughout almost all of its existence. Many inquiry reports and government bills have stressed that the costs of commuting trips should really to be regarded as private living costs that should not, under the principles of tax law, entitle to deductions in income taxation. The justification for never- theless retaining the deduction has been that, for some taxpayers, the travel deduction is of great importance and may have some link to the earning of income.

In recent decades, inquiries have been held on changing the design of the travel deduction to base it on the distance between the home and workplace instead of the cost of the trip. As yet, however, these inquiries have not resulted in any changes.

Around half of OECD countries surveyed do not have travel deductions. Among the countries that do have some form of travel deduction the differences in design are considerable. A travel deduc- tion similar to that in Sweden is only found in a few other countries. Denmark and Norway have had distance-based, mode-neutral travel deductions for around twenty years.

Commuting in Sweden

The total number of commuters in Sweden is around 4.5 million. Most commuting trips are made regularly on a daily basis for a large part of the year, but there are also other patterns.

The great majority of all commuting trips, around 80 per cent, are one-way trips under 30 kilometres and around half the trips are under 10 kilometres. Just under 60 per cent of the trips are by car, just under 20 per cent are by public transport and just over 20 per cent by walking or cycling; almost all trips in the latter group are under 10 kilometres. Travel patterns differ between different parts of the country. In the metropolitan areas, and especially in Stockholm, the public transport share is much higher than the aver- age for the country, while trips by car dominate strongly in sparsely developed regions.

In taxation year 2017 around 902 000 taxpayers claimed travel deductions in the income class of employment, i.e. about 20 per cent of all commuters. Their deductions totalled SEK 14.2 billion. The deductions vary in size from a few hundred kronor to more than

SEK 70 000. The average deduction is just under SEK 16 000. In total, the deductions correspond to a tax revenue shortfall for central government of around SEK 5.5 billion per year. A smaller number of travel deductions are also made in the income class of business activities.

The distribution of travel deductions by mode of transport is not known. We estimate that around 90 per cent of all deductions relate to trips by car and 10 per cent to trips by public transport. We estimate that travel deductions for cars account for around 95 per cent of the total amount of the deductions and public transport for around 5 per cent.

In a recently published report, the Swedish Tax Agency estimates that more than half of the travel deductions claimed contain errors and that the total tax error is around SEK 1.75 billion per year.

Main approach and form of tax relief for commuting

We propose that tax relief for commuting be given a slightly different direction from at present and we also propose using a different form in tax law and a different basis for calculating the tax relief.

We view costs for commuting as a private living cost for which people with normal and low costs should not be compensated via the tax system. Tax relief for commuting should focus on people who have a long distance between their home and workplace and there- fore typically have higher costs for their commuting trips, both in monetary terms and in the form of sacrifices of time and con- venience. The purpose of that tax relief should be to contribute to regional enlargement, a well-functioning labour market and the possibility for people to have a home and livelihood anywhere in the country.

In our assessment, that approach is best served through a different form of tax relief than at present. Travel deductions have always been regarded as an exception from the principle of tax law that private living costs should not be deductible in income taxation. We take the consequences of this and propose that tax relief for long commuting trips should be given in the form of a tax reduction instead. Unlike a

deduction, a tax reduction has the same value for all taxpayers ir- respective of their income and marginal tax rate. This means that it is favourable in terms of redistribution policy. The tax reduction has been designed in a way that results in a smaller tax revenue shortfall for central government without impairing the tax relief for taxpayers with normal and low incomes and marginal tax rates.

In addition to these changes, we also propose that the tax relief that is currently calculated using the cost of the commuting trip should instead be based on the distance between the home and workplace. The tax relief, which currently mainly favours trips by car, will therefore be mode-neutral and the same at a particular distance irrespective of the mode of transport chosen.

We have appraised that kind of tax relief, a distance-based and mode-neutral tax reduction for long commuting trips, on the basis of its ability to fulfil the criteria given as starting points in our terms of reference. Our focus on long commuting trips favours region enlargement and expanded labour markets with good freedom of choice for both employees and employers to search for jobs and labour at longer distances.

At the same time, a distance-based and mode-neutral model will, in time, lead to a shift of commuting trips from cars to public trans- port, which is favourable for the environment and the possibilities of achieving the climate target for the transport sector in 2030. Our approach also involves simpler regulation which has, along with the development of new administrative procedures for tax reductions, the potential to greatly reduce the tax errors that have always been associated with the travel deduction.

However, distance-based relief according to our proposal does not in itself bring any benefits to residents in areas where public transport is deficient. We therefore propose giving a supplement to the tax reduction in areas where public transport is deficient.

Impact assessment

The most important impacts of our proposals are summarised in point form below. The travel and environmental impacts are based on modelling results from the Swedish Transport Administration's traffic forecast model Sampers.

•Commuting that has a home-workplace distance of less than 30 kilometres can no longer receive tax relief, except in the case of people with illnesses or disabilities.

•Most car users and a small number of public transport users who have a high income and therefore a higher marginal tax rate will have lower tax relief and therefore higher tax than today.

•Most public transport users at distances of more than 30 kilo- metres will receive higher tax relief than today. The maximum tax reduction they can receive is SEK 12 600 at distances of 80 kilo- metres or longer.

•Car users receive the same tax reduction as public transport users if they cannot show that they make a time gain of at least 2 hours and 30 minutes per day by travelling by car.

•Commuters with low and medium incomes in areas where public transport is deficient receive roughly the same tax relief at distances over 30 kilometres as with present rules.

•Carpooling will be more profitable. People who are ill or disabled and who need to travel by car receive roughly the same tax relief as today.

•No tax relief is given for congestion tax, and the relief for bridge and ferry charges is reduced significantly. Taxpayers with com- pany cars get the same tax relief for commuting trips as other taxpayers, all else equal.

•Around 780 000 taxpayers are assessed to be able to receive the distance-based tax reduction, a decrease by around 150 000 com- pared with the present tax deduction. Of those who can receive a tax reduction, 150 000 taxpayers are assessed to be able to access the special supplement for deficient public transport.

•Out of those who can receive a tax reduction, we assess that just over 20 per cent will travel by public transport and just under 80 per cent by car, compared with the estimated distribution of the current travel deduction of around 10 per cent for public transport and 90 per cent for cars. We estimate that just under 20 per cent of the tax relief in kronor will go to public transport users and just over 80 per cent to car users, compared with the

present distribution of roughly 5 per cent for public transport and 95 per cent for cars.

•The number of commuters by public transport is assessed to increase by approx. 3 per cent and transport system work, mea- sured in person kilometres, by 12 per cent. The average commute by public transport increases from just under 19 to 20 kilometres for a one-way trip. The changes are assessed to come about gradually over a 5–10-year period.

•The number of commuters by car is assessed to decrease by approx. 2 per cent and transport system work by 11 per cent. The average commute for car travel decreases from just under 17 to 15 kilometres for a one-way trip.

•The number of walking or cycling commuters increases margin- ally by around 1 per cent.

•The number of commuters and transport system work by car decease most in commuting municipalities and increase most for public transport in rural municipalities, but from a very low starting level. The regional differences are relatively small.

•Emissions from commuting trips are assessed to decrease by around 11 per cent in a period of 5–10 years. This means, for instance, that emissions of carbon dioxide from commuting trips, which are estimated at more than 2 million tonnes per year at present, are estimated to decrease by around 220 000 tonnes. This corresponds to a decrease in emissions from all passenger cars of around 2 per cent.

•The number of traffic accidents on commuting trips is assessed to decrease by around 11 per cent, with, for instance, 6 fewer deaths, 100 fewer serious injuries and 600 fewer less serious injuries.

•It is estimated that the tax error may decrease by up to three- quarters as a result of a combination of simpler rules and the development of administrative procedures; this has the potential to decrease the tax revenue shortfall for central government from its present level of around SEK 1.8 billion per year to the order of SEK 0.5 billion per year.

•Our proposals are expected to lead to a total tax revenue shortfall for central government of the order of SEK 4.9 billion per year, a decrease of just over SEK 1 billion compared with the present system. The tax relief for deficient public transport accounts for around SEK 0,7 billion of the total tax revenue shortfall.

1 Författningsförslag

1.1Förslag till lag om ändring i inkomstskattelagen (1999:1229)

Härigenom föreskrivs i fråga om inkomstskattelagen (1999:1229) dels att 12 kap. 26–30 §§ och 16 kap. 28 § ska upphöra att gälla, dels att rubrikerna närmast före 12 kap. 26 § och 16 kap. 28 § ska

utgå,

dels att 1 kap. 11 §, 12 kap. 2, 24 och 31 §§ och 67 kap. 2 § ska ha följande lydelse,

dels att det ska införas tolv nya paragrafer, 67 kap. 9 e–9 p §§ och närmast efter 67 kap. 9 d § och närmast före 67 kap. 9 e och 9 l–p §§ nya rubriker av följande lydelse.

Lydelse enligt prop. 2018/19:92 |

Föreslagen lydelse |

1kap. 11 §1

Bestämmelser om hur skatten ska beräknas finns i 65 kap. Bestämmelser om beräkning av skatt på ackumulerad inkomst

finns i 66 kap. |

|

Bestämmelser om skattereduk- |

Bestämmelser om skattereduk- |

tion för underskott av kapital, |

tion för underskott av kapital, |

arbetsinkomst (jobbskatteavdrag), |

arbetsinkomst (jobbskatteavdrag), |

sjukersättning och aktivitetsersätt- |

sjukersättning och aktivitetsersätt- |

ning, allmän pensionsavgift, sjöin- |

ning, allmän pensionsavgift, arbets- |

komst, hushållsarbete, gåva och |

resor, sjöinkomst, hushållsarbete, |

mikroproduktion av förnybar el |

gåva och mikroproduktion av för- |

finns i 67 kap. |

nybar el finns i 67 kap. |

1Senaste lydelse 2019:128.

31

Utgifter för inställelseresor enligt 25 § och övriga utgifter ska dras av bara till den del kostnaderna under beskattningsåret samman- lagt överstiger 5 000 kronor.

FörfattningsförslagSOU 2019:36

Nuvarande lydelse |

Föreslagen lydelse |

12 kap.

2 §2

Utgifter som avses i följande paragrafer ska dras av utan någon beloppsmässig begränsning, nämligen utgifter

–vid tjänsteresor enligt 5–17 §§,

–vid tillfälligt arbete på annan ort eller vid dubbel bosättning enligt 18–22 och 31 §§,

–för hemresor enligt 24 § och 31 §§,

–för egenavgifter enligt 36 §,

–för arbetsgivaravgifter enligt 36 a §, och

–i hobbyverksamhet enligt 37 §.

Första stycket gäller också i fråga om utgifter för resor i tjänsten som företas med annat transportmedel än egen bil eller förmånsbil.

Utgifter för inställelseresor enligt 25 § och för resor mellan bostaden och arbets- och utbild- ningsplatsen enligt 26–31 §§ ska dras av bara till den del kostna- derna under beskattningsåret sam- manlagt överstiger 11 000 kronor. Övriga utgifter ska dras av bara till den del kostnaderna under beskatt- ningsåret sammanlagt överstiger 5 000 kronor.

24 §3

När en skattskyldig på grund av sitt arbete vistas på en annan ort än den där han eller hans familj bor, ska utgifter för hemresor dras av, om avståndet mellan hemorten och arbetsorten är längre än 50 kilometer. Avdrag får göras för högst en hemresa per vecka och bara för utgifter för resor mellan två platser inom Europeiska eko- nomiska samarbetsområdet.

Avdraget ska beräknas efter utgiften för det billigaste färdsättet. Skäliga utgifter för flygresa och utgifter för tågresa ska dock dras av.

2Senaste lydelse 2016:1055.

3Senaste lydelse 2007:1419.

SOU 2019:36Författningsförslag

Om det saknas godtagbara all- |

Om det saknas godtagbara all- |

männa kommunikationer, ska |

männa kommunikationer, ska ut- |

utgifter för resa med egen bil eller |

gifter för resa med egen bil dras |

med den skattskyldiges förmånsbil |

av med 1 krona och 85 öre för varje |

dras av med det belopp som gäller |

kilometer. För resa med den skatt- |

för resor mellan bostaden och |

skyldiges förmånsbil ska utgifter för |

arbetsplatsen enligt 27 och 29 §§. |

dieselolja dras av med 65 öre för |

Detta gäller också den som |

varje kilometer och utgifter för |

använt en förmånsbil som en när- |

annat drivmedel med 95 öre för |

stående till honom eller hans |

varje kilometer. Detta gäller också |

sambo men inte han själv är skatt- |

den som använt en förmånsbil |

skyldig för. |

som en närstående till honom |

|

eller hans sambo men inte han |

|

själv är skattskyldig för. Utgifter |

|

för väg-, bro- och färjeavgifter samt |

|

skatt enligt lagen (2004:629) om |

|

trängselskatt ska också dras av. |

|

31 §4 |

Skattskyldiga som har skattefri förmån av utbildning eller annan åtgärd enligt 11 kap. 17 § ska göra avdrag enligt 26–30 §§ för utgifter för resor mellan bostaden och plat- sen för utbildningen eller åtgärden.

Om skattskyldiga som avses i första stycket får ersättning för ökade levnadskostnader och för utgifter för hemresor, ska avdrag göras för ökade levnadskost- nader enligt de regler som gäller för tillfälligt arbete på annan ort enligt 18 § och för utgifter för hemresor enligt 24 §. Avdraget för ökade levnadskostnader får dock inte överstiga vare sig upp- buren ersättning eller de schablonbelopp som anges i 21 §.

Om skattskyldiga som har skattefri förmån av utbildning eller annan åtgärd enligt 11 kap. 17 § får ersättning för ökade levnadskostnader och för utgif- ter för hemresor, ska avdrag göras för ökade levnadskost- nader enligt de regler som gäller för tillfälligt arbete på annan ort enligt 18 § och för utgifter för hemresor enligt 24 §. Avdraget för ökade levnadskostnader får dock inte överstiga vare sig

4Senaste lydelse 2007:1419.

Författningsförslag |

SOU 2019:36 |

uppburen ersättning eller de schablonbelopp som anges i 21 §.

Har den skattskyldiges anställning upphört på grund av upp- sägning får avdrag inte göras för tid efter första året efter uppsäg- ningstidens utgång.

Lydelse enligt prop. 2018/19:92 |

Föreslagen lydelse |

67 kap.

2 §5

Skattereduktion ska göras för sjöinkomst, allmän pensionsav- gift, arbetsinkomst (jobbskatte- avdrag), sjukersättning och akti- vitetsersättning, underskott av kapital, hushållsarbete, gåva och mikroproduktion av förnybar el i nu nämnd ordning.

Skattereduktion ska räknas av mot kommunal och statlig in- komstskatt som beräknats enligt 65 kap., mot statlig fastighetsskatt enligt lagen (1984:1052) om stat- lig fastighetsskatt samt mot kom- munal fastighetsavgift enligt lagen (2007:1398) om kommunal fastig- hetsavgift. Skattereduktion enligt 5–9 d §§ ska dock räknas av endast mot kommunal inkomstskatt.

Skattereduktion ska göras för sjöinkomst, allmän pensionsavgift, arbetsinkomst (jobbskatteavdrag), sjukersättning och aktivitets- ersättning, arbetsresor, underskott av kapital, hushållsarbete, gåva och mikroproduktion av förnybar el i nu nämnd ordning.

Skattereduktion ska räknas av mot kommunal och statlig in- komstskatt som beräknats enligt 65 kap., mot statlig fastighetsskatt enligt lagen (1984:1052) om stat- lig fastighetsskatt samt mot kom- munal fastighetsavgift enligt lagen (2007:1398) om kommunal fastig- hetsavgift. Skattereduktion enligt 5–9 p §§ ska dock räknas av endast mot kommunal inkomstskatt.

5Senaste lydelse 2019:128.

SOU 2019:36Författningsförslag

Nuvarande lydelse |

Föreslagen lydelse |

|

|

|

|

Arbetsresor |

|

|

|

|

Grundläggande bestämmelser |

|

9 e §6 |

|

|

|

|

|

|

Skattskyldiga har i den omfatt- |

|

ning som anges i detta kapitel rätt |

|

till skattereduktion för resor mel- |

|

lan |

bostaden och |

arbetsplatsen |

|

(arbetsresor). |

|

|

|

|

|

Med |

arbetsresor avses |

även |

|

resor mellan bostaden och platsen |

|

för skattefri utbildning eller annan |

|

åtgärd enligt 11 kap. 17 §. |

|

|

9 f §7 |

|

|

|

|

|

|

Skattereduktion för arbetsresor |

|

ges för den del av avståndet mellan |

|

bostad och arbetsplats enkel väg |

|

som överstiger 30 kilometer och |

|

upp till och med 80 kilometer. |

|

|

Skattereduktion |

ges |

inte |

vid |

|

färre än 60 resdagar under beskatt- |

|

ningsåret. |

|

|

|

|

9 g §8 |

|

|

|

|

|

|

Vid |

bristfällig |

kollektivtrafik |

|

gäller i stället för 9 f § första stycket |

|

att |

skattereduktion |

för |

arbetsresor |

|

ges för den del av avståndet enkel |

väg som överstiger 30 kilometer och upp till och med 150 kilometer.

Vid bristfällig kollektivtrafik ges ett fast tillägg på 20 kronor per resdag som avståndet enkel väg är

6Tidigare 9 e § upphävd genom 2019:128.

7Tidigare 9 f § upphävd genom 2019:128.

8Tidigare 9 g § upphävd genom 2019:128.

Författningsförslag |

SOU 2019:36 |

30 kilometer eller längre dock högst under 210 dagar under beskatt- ningsåret.

9 h §9

Kollektivtrafik anses bristfällig om tidsvinsten uppgår till mer än två timmar och 30 minuter för tur- och returresan för resa med bil i förhållande till resa med kol- lektivtrafik eller kombinerad resa med bil och kollektivtrafik. Detta gäller endast under förutsättning att tidsvinsten uppnås under minst hälften av totala antalet resdagar med avstånd som uppgår till minst 30 kilometer enkel väg under beskattningsåret.

Med kombinerad resa avses en resa med bil om högst tio kilo- meter mellan bostaden och lämp- lig infartsparkering nära hållplats för kollektivtrafik i kombination med resa med kollektivtrafik för den övriga delen av resan till arbetsplatsen.

Kollektivtrafik anses även brist- fällig om

1. förutsättningarna för kom- binerad resa enligt andra stycket inte föreligger och det saknas håll- plats för kollektivtrafik på ett av- stånd av minst två kilometer från bostaden, eller

2. kollektivtrafik saknas på en sammanhängande sträcka av minst två kilometer i anslutning till

9Tidigare 9 h § upphävd genom 2019:128.

SOU 2019:36 |

Författningsförslag |

arbetsplatsen eller bytespunkt mel- lan färdmedel.

9 i §

För skattskyldiga som på grund av sjukdom eller funktionsned- sättning tvingas använda egen bil eller förmånsbil i stället för kol- lektivtrafik gäller i stället för 9 f § första stycket och 9 g § att skatte- reduktion för arbetsresor ges för den del av avståndet enkel väg som överstiger 10 kilometer och upp till och med 150 kilometer.

9 j §

Avståndet mellan bostad och arbetsplats beräknas enkel väg till kortast lämpliga körsträcka med bil oavsett vilket färdmedel och färd- väg som har använts. Om kortast lämpliga körsträcka med bil om- fattar sträcka på vatten ska vatten- sträckan beräknas enligt sträcka för sjöfart. Om såväl väg- som vatten- förbindelse saknas ska avståndet beräknas enligt kortaste sträcka med annat lämpligt färdmedel.

När flera arbetsresor görs till samma eller olika arbetsplatser sam- ma dag beräknas avståndet enkel väg till summan av reseavstånden från bostaden till, mellan och från arbetsplatserna och divideras sedan med två.

Det beräknade avståndet av- rundas upp till hela kilometer.

Författningsförslag |

SOU 2019:36 |

9 k §

Skattskyldiga har rätt till skatte- reduktion för skäliga utgifter för väg-, bro- och färjeavgifter som har betalats i samband med arbetsresor under beskattningsåret. Ett krav för skattereduktion är att det föreligger bristfällig kollektivtrafik enligt 9 h §.

Vilka som kan få skattereduktion

9 l §

Rätt till skattereduktion för arbetsresor, fast tillägg samt väg-, bro- och färjeavgifter i samband med arbetsresor har efter begäran fysiska personer som är obegränsat skattskyldiga under någon del av beskattningsåret. Sådan rätt till skattereduktion har efter begäran också de som är begränsat skatt- skyldiga enligt 3 kap. 18 § första stycket 1, 2 eller 3, om deras över- skott av förvärvsinkomster i Sverige och i andra länder, uteslutande eller så gott som uteslutande, utgörs av överskott av förvärvs- inkomster i Sverige.

Underlag för skattereduktion

9 m §

Underlag för skattereduktion för arbetsresor uppgår till summan av totala dagliga antalet kilometer enligt 9 f–9 j §§ multiplicerat med antalet resdagar med avståndet

SOU 2019:36 |

Författningsförslag |

under beskattningsåret men som högst med 210 dagar.

Inställelseresor enligt 12 kap.

25 § ska inte räknas med i under- laget enligt första stycket.

Underlag för skattereduktion för väg-, bro- och färjeavgifter består av summan av skäliga utgifter enligt 9 k § som har betalats under beskattningsåret till den del som överstiger 8 000 kronor.

Skattereduktionens storlek

9 n §

Skattereduktion för arbetsresor uppgår till underlaget enligt 9 m § första stycket multiplicerat med

60öre.

Skattereduktion för väg-, bro-

och färjeavgifter uppgår till under- laget enligt 9 m § tredje stycket multiplicerat med 30 procent.

Skattereduktion för fast tillägg vid bristfällig kollektivtrafik uppgår till belopp beräknat enligt 9 g § andra stycket.

Begäran om skattereduktion

9 o §

En begäran om skattereduk- tion för arbetsresor, fast tillägg samt väg-, bro- och färjeavgifter ska göras i inkomstdeklarationen för det beskattningsår då arbets- resorna och arbetsresorna hän- förliga till fasta tillägget har gjorts

Författningsförslag |

SOU 2019:36 |

samt utgifterna för avgifterna har betalats.

Obegränsat skattskyldiga under del av beskattningsåret

9 p §

De som är obegränsat skatt- skyldiga bara under en del av be- skattningsåret har rätt till skatte- reduktion enligt 9 e–9 o §§ för dessa dagar.

Om de skattskyldigas överskott av förvärvsinkomster i Sverige och i andra länder, uteslutande eller så gott som uteslutande, utgörs av överskott av förvärvsinkomster i Sverige, ska dock bestämmelserna i 9 e–9 o §§ tillämpas utan de begränsningar som anges i första stycket.

1.Denna lag träder i kraft den 1 januari 2021.

2.Lagen tillämpas inte på arbetsresor som gjorts före ikraft- trädandet eller på utgifter för väg-, bro- eller färjeavgifter som har betalats före ikraftträdandet.

3.Äldre bestämmelser gäller fortfarande för förhållanden som hänför sig till tiden före ikraftträdandet.

SOU 2019:36 |

Författningsförslag |

1.2Förslag till lag om ändring i skatteförfarandelagen (2011:1244)

Härigenom föreskrivs i fråga om skatteförfarandelagen (2011:1244) att 15 kap. 9 § och 26 kap. 19 a § ska ha följande lydelse.

Nuvarande lydelse |

Föreslagen lydelse |

15kap.

9 §10

I kontrolluppgiften ska följande uppgifter lämnas:

1.värdet av den ersättning eller förmån som har getts ut,

2.antalet dagar med sjöinkomst samt på vilket fartyg och i vilket fartområde tjänstgöringen har ägt rum,

3.om Skatteverket har bestämt värdet av en förmån enligt 2 kap. 10 b eller 10 c § socialavgiftslagen (2000:980),

|

|

|

|

|

4. om ersättningen ges ut på |

4. om ersättningen ges ut på |

grund av tjänstepensionsförsäk- |

grund av tjänstepensionsförsäk- |

ring eller sådant avtal om tjänste- |

ring eller sådant avtal om tjänste- |

pension som avses i 28 kap. 2 § |

pension som avses i 28 kap. 2 § |

andra stycket inkomstskatte- |

andra |

stycket inkomstskatte- |

lagen (1999:1229), och |

lagen (1999:1229), |

|

|

5. arbetsställenummer enligt |

5. |

arbetsställenummer enligt |

lagen (1984:533) om arbetsställe- |

lagen (1984:533) om arbetsställe- |

nummer m.m., om ett sådant har |

nummer m.m., om ett sådant har |

tilldelats. |

tilldelats, och |

|

|

|

6. arbetsplatsens |

adress |

om |

|

betalningsmottagaren |

haft |

en |

|

arbetsplats. |

|

|

Om kontrolluppgiften avser en ersättning med ett sådant engångs- belopp på grund av personskada som avses i 11 kap. 38 § inkomst- skattelagen, ska det i kontrolluppgiften anges om engångsbelopp på grund av samma skada har getts ut tidigare samt i så fall med vilket belopp och under vilket utbetalningsår.

Om kontrolluppgiften avser ersättning eller förmån som inte ska tas upp till beskattning men är avgiftspliktig enligt socialavgifts- lagen, ska i kontrolluppgiften värdet på sådan ersättning eller förmån anges särskilt.

10Senaste lydelse 2017:387.

Författningsförslag |

SOU 2019:36 |

26 kap.

19 a §11

En arbetsgivardeklaration ska även för varje betalningsmottagare innehålla uppgift om

1.den ersättning för arbete som utbetalaren är skyldig att göra skatteavdrag för,

2.den ersättning som utbetalaren är skyldig att göra skatteavdrag för enligt 13 kap. 3 och 4 §§,

3.skatteavdragets belopp,

4.den ersättning som utbetalaren är skyldig att betala arbets- givaravgifter för,

5. ersättning som är underlag |

5. ersättning som är underlag |

för statlig ålderspensionsavgift |

för statlig ålderspensionsavgift |

enligt lagen (1998:676) om stat- |

enligt lagen (1998:676) om stat- |

lig ålderspensionsavgift, och |

lig ålderspensionsavgift, |

6. avdrag med tillämpning av |

6. avdrag med tillämpning av |