| E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N | |

| T I L L R I K S D A G E N | B E S L U T A D : 2 0 1 8 - 0 9 - 1 2 |

| D N R : 3 . 1 . 1 - 2 0 1 7 - 1 1 7 5 | |

| R I R 2 0 1 8 : 2 5 |

Härmed överlämnas enligt 9 § lagen (2002:1022) om revision av statlig verksamhet m.m. följande granskningsrapport:

Nedsatt moms på livsmedel

– priseffekt, fördelningsprofil och kostnadseffektivitet

Riksrevisionen har granskat nedsatt moms på livsmedel med avseende på dess priseffekt, fördelningsprofil och kostnadseffektivitet. Resultatet av granskningen redovisas i denna granskningsrapport. Den innehåller slutsatser och rekommendationer som avser regeringen.

Riksrevisor Ingvar Mattson har beslutat i detta ärende. Revisionsledare Peter Johansson har varit föredragande. Revisor Amina Peco och enhetschef Håkan Jönsson har medverkat i den slutliga handläggningen.

Ingvar Mattson

Peter Johansson

För kännedom:

Regeringskansliet; Finansdepartementet

R I K S R E V I S I O N E N

N E D S A T T M O M S P Å L I V S M E D E L

R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

Innehåll

| Sammanfattning och rekommendation | 5 | |

| 1 | Inledning | 9 |

| 1.1 | Motiv till granskning | 9 |

| 1.2 | Syfte och frågeställningar | 10 |

| 1.3 | Bedömningsgrunder | 10 |

| 1.4 | Metod och genomförande | 12 |

| 2 | Bakgrund | 13 |

| 2.1 | 1996 års nedsättning | 13 |

| 2.2 | Prisutvecklingen för livsmedel | 15 |

| 2.3 | Tidigare undersökningar | 18 |

| 3 | Priseffekt av nedsatt livsmedelsmoms | 19 |

| 3.1 | Tidigare undersökningar | 19 |

| 3.2 | Metod, kontrollgrupper och data | 20 |

| 3.3 | Resultat | 26 |

| 3.4 | Sammanfattande bedömning | 28 |

| 4 | Åtgärdens fördelningsprofil | 29 |

| 4.1 | Tidigare undersökningar | 29 |

| 4.2 | Resultat | 30 |

| 4.3 | Sammanfattande bedömning | 35 |

| 5 | Åtgärdens kostnadseffektivitet | 36 |

| 5.1 | Tidigare undersökningar | 36 |

| 5.2 | Träffsäkerheten i förhållande till andra åtgärder | 37 |

| 5.3 | Resultat | 39 |

| 5.4 | Sammanfattande bedömning | 43 |

| Referenslista | 45 | |

| Bilaga 1. Priseffektsstudie | 48 | |

| Bilaga 2. FASIT | 56 | |

| Bilaga 3. Beräkningarna i kapitel 5 | 60 | |

R I K S R E V I S I O N E N

N E D S A T T M O M S P Å L I V S M E D E L

R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

Sammanfattning och rekommendation

Våren 1995 föreslog regeringen ett antal åtgärder för att ytterligare stabilisera svensk ekonomi och minska utgifterna för offentlig sektor. Bland annat föreslog den att ersättningsnivåerna i trygghetssystemen skulle sänkas. För att motverka de negativa fördelningspolitiska konsekvenserna av sänkta ersättningsnivåer föreslog regeringen dessutom att momssatsen på livsmedel skulle sättas ned från 21 till 12 procent. En bärande tanke för förslaget var att nedsatt moms på livsmedel skulle medföra sänkta priser på livsmedel och på så sätt särskilt gynna barnfamiljer och låginkomsthushåll eftersom dessa använder en relativt stor andel av sin hushållsbudget till inköp av mat.

Mervärdesskattesatsen på livsmedel sattes ned från och med den 1 januari 1996. Nedsättningen var uppmärksammad i media och regeringen hade under våren 1995 tillsatt en priskommission med uppdrag att bland annat följa upp hur priserna utvecklades. Sedan dess har momssatsen på livsmedel legat kvar på den reducerade nivån på 12 procent.

Då momssatsen för livsmedel efter nedsättningen avviker från mervärdesskattens normalskattesats uppstår en så kallad skatteutgift. Skatteutgifter är stöd som utgår på budgetens inkomstsida. På motsvarande sätt som vanliga utgifter belastar dessa det finansiella sparandet för offentlig sektor. Skatteutgiften för nedsatt moms på livsmedel beräknas uppgå till närmare 30 miljarder kronor inkomståret 2018.

Granskningens motiv och syfte

I de skattepolitiska riktlinjerna som riksdagen antagit framgår att skattepolitikens främsta syfte är att inbringa skattemedel, men att skattesystemet även kan ha andra syften. Stöd som utgår på budgetens inkomstsida bör i första hand undvikas och åtminstone prövas på samma sätt som vanliga utgifter i den årliga budgetprocessen.

Riksrevisionen har nyligen uppmärksammat att skatteutgifter inte redovisas lika utförligt i budgetens utgiftsområdesbilagor som stöd på budgetens utgiftssida. Granskningen motiveras vidare av att skatteutgiften för nedsatt moms på livsmedel uppgår till ett stort belopp. Det är drygt 20 år sedan matmomsen sattes ned och ändå har ännu ingen utvärdering av nedsättningens priseffekter publicerats. Det finns därför en risk att prisgenomslaget överskattats.

Syftet med granskningen är att undersöka den nedsatta livsmedelsmomsens kostnadseffektivitet genom att utvärdera dess pris- och fördelningseffekter. Granskningsarbetet utgår från en övergripande revisionsfråga.

∙Är nedsatt moms på livsmedel en kostnadseffektiv åtgärd för att förstärka köpkraften hos barnfamiljer och låginkomsthushåll?

| R I K S R E V I S I O N E N | 5 |

N E D S A T T M O M S P Å L I V S M E D E L

Med kostnadseffektivitet avses ett förhållande mellan den nedsatta momsens kostnader och dess måluppfyllnad, det vill säga hur den förstärker köpkraften för barnfamiljer och låginkomsthushåll. För att kunna bedöma kostnadseffektiviteten av åtgärden jämförs nedsatt livsmedelsmoms med andra åtgärder för att förstärka köpkraften för barnfamiljer och låginkomsthushåll.

Granskningens resultat

Vi har granskat den nedsatta livsmedelsmomsens kostnadseffektivitet i två steg. I ett första steg undersöktes åtgärdens fördelningseffekter genom dels en skattning av hur den nedsatta momssatsen kortsiktigt påverkade livsmedelspriserna, dels en undersökning av hur köpkraftsförstärkningen idag fördelas mellan olika hushåll.

I ett andra steg har vi utvärderat åtgärdens kostnadseffektivitet genom att granska den i förhållande till andra åtgärder för att fördela köpkraft till barnfamiljer och låginkomsthushåll. Vi har även följt upp Mervärdesskattesatsutredningens studie av hur hushållens kostnadsandelar för livsmedel utvecklats över tiden.

Nedsatt livsmedelsmoms fick fullt prisgenomslag på kort sikt

En förutsättning för att nedsatt moms på livsmedel alls ska förstärka hushållens köpkraft är att momsnedsättningen resulterat i att priserna på livsmedel sänkts eller åtminstone inte höjts i samma takt som de annars skulle gjort. Det är genom sänkta priser på livsmedel som hushållen förstärker sin köpkraft.

För att undersöka momsnedsättningens prisgenomslag har Riksrevisionen använt en metod som innebär ett naturligt experiment där dels producentpriser i livsmedelskedjan, dels danska livsmedelspriser utgör kontrollgrupper.

Av skattningarna framgår att livsmedelspriserna på kort sikt sänktes i sådan utsträckning att det är rimligt att anta att hela momsnedsättningen omvandlades till sänkta priser. Vi kan däremot inte bedöma hur effekterna ser ut på längre sikt. Med utgångspunkt i skattningsresultaten utgår vi dock från fullt prisgenomslag när vi undersöker fördelningseffekterna. Att det är svårt att på lång sikt utvärdera priseffekter av skatteåtgärder – eftersom alltför många faktorer kan ha påverkat priserna – ställer samtidigt regeringen inför specifika utmaningar med avseende på hur den ska säkerställa att åtgärderna långsiktigt bidrar till att målen för utgiftsområdena uppnås.

Nedsatt livsmedelsmoms har en positiv fördelningsprofil

Vi visar i granskningen att nedsatt livsmedelsmoms har en positiv fördelningsprofil, det vill säga att den förstärker köpkraften hos målgrupperna relativt andra hushåll. Detta gäller så länge köpkraftsförstärkningen mäts i termer av procentuell förändring av hushållens ekonomiska standard. När köpkraftsförstärkningen i stället anges i kronor förändras fördelningsprofilen.

| 6 | R I K S R E V I S I O N E N |

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

Den nedsatta livsmedelsmomsens kostnadseffektivitet är låg

Nedsatt moms på livsmedel innebär ett stöd för alla som konsumerar livsmedel, oavsett om de har barn eller inte och oavsett om de är låg- eller höginkomsttagare. Att andra grupper än målgrupperna kan tillgodogöra sig stödet innebär att åtgärdens träffsäkerhet minskar. Låg träffsäkerhet minskar åtgärdens kostnadseffektivitet eftersom det innebär att åtgärdens totala kostnad ökar i förhållande till dess måluppfyllnad.

I syfte att bedöma den nedsatta livsmedelsmomsens kostnadseffektivitet har vi i en simulering jämfört åtgärden med andra möjliga åtgärder för att förstärka köpkraften för låginkomsthushåll och barnfamiljer. Målet för simuleringen har varit att genom andra åtgärder kompensera målgrupperna för den köpkraftsförsvagning som ett slopande av nedsatt livsmedelsmoms skulle innebära. En jämförelse av de olika åtgärdernas kostnader för att uppnå motsvarande köpkraftsförstärkning för målgrupperna ligger sedan till grund för bedömningen av den nedsatta momsens kostnadseffektivitet.

Ett direkt jämförbart stöd som utgår till målgrupperna finns emellertid inte och det har varit nödvändigt att simulera en kombination av stöd som riktas till såväl barnfamiljer som låginkomsthushåll. Vi har därtill arbetat med två olika definitioner av låginkomsthushåll. I de simuleringar som Riksrevisionen gjort har barnbidraget, flerbarnstillägget och studiebidraget höjts, liksom riksnormen för ekonomiskt bistånd och bostadstillägget för bland annat pensionärer inklusive det särskilda bostadstillägget.

Simuleringarna är räkneexempel och syftar till att bedöma den nedsatta momsens kostnadseffektivitet. De ska inte ses som förslag på andra åtgärder. I valet av simulerade åtgärder hade vi kunnat använda andra stöd – på budgetens utgiftssida eller inkomstsida. Det ska vidare framhållas att de simulerade åtgärderna har sina begränsningar och problem som måste beaktas. Riksrevisionen granskar dock nedsatt moms på livsmedel endast ur kostnadseffektivitetssynpunkt och det ankommer på riksdagen att göra en samlad bedömning av åtgärden i förhållande till andra åtgärder.

Räkneexemplet visar att nedsatt moms på livsmedel har låg kostnadseffektivitet i förhållande till de simulerade åtgärderna. Kostnaderna för de simulerade åtgärderna beräknas uppgå till 13,4 miljarder kronor, vilket är ungefär hälften av den av oss beräknade skatteutgiften för nedsatt moms på livsmedel om 27,3 miljarder kronor. Det ska dock framhållas att det i simuleringen inte var möjligt att fullt ut kompensera gruppen låginkomsthushåll när de definierades som hushåll i inkomstdecilerna

| R I K S R E V I S I O N E N | 7 |

N E D S A T T M O M S P Å L I V S M E D E L

I ljuset av att kostnaderna för de simulerade åtgärderna uppgår till ungefär hälften av kostnaderna för den nedsatta livsmedelsmomsen illustrerar räkneexemplet att den nedsatta momsen inte är ett kostnadseffektivt sätt att förstärka köpkraften för barnfamiljer och låginkomsthushåll. De medel som staten skulle spara på att ta bort den nedsatta momsen på livsmedel skulle bland annat kunna täcka ytterligare finanspolitiska åtgärder för att fullt ut kompensera hushållen i decilerna

Våra simuleringar visar också att definitionen av låginkomsthushåll spelar roll för resultaten. Om simuleringen analyseras genom att låginkomsthushåll i stället definieras som hushåll med låg ekonomisk standard framkommer att de simulerade åtgärderna lyckas kompensera gruppen fullt ut. Det innebär att vi genom de simulerade åtgärderna förstärker köpkraften för barnfamiljer och låginkomsthushåll på motsvarande sätt som nedsatt moms på livsmedel, men att utgifterna för de simulerade åtgärderna uppgår till ungefär halva kostnaden för nedsatt moms på livsmedel.

Rekommendation

Riksrevisionens rekommendation är att regeringen mot bakgrund av vad som anförts i granskningen om den nedsatta livsmedelsmomsens låga kostnadseffektivitet:

∙tar initiativ till att utreda nedsatt moms på livsmedel och avgöra om motivet alltjämt är att stödja barnfamiljer och låginkomsthushåll samt att i sådant fall överväga andra sätt att stödja dessa hushåll.

| 8 | R I K S R E V I S I O N E N |

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

1 Inledning

I 1995 års kompletteringsproposition föreslog regeringen ett antal åtgärder som syftade till att ytterligare stabilisera svensk ekonomi och minska utgifterna för offentlig sektor. En av åtgärderna var att trygghetssystemens ersättningsnivåer skulle sänkas. För att motverka de fördelningspolitiska konsekvenserna av sänkta ersättningsnivåer föreslog regeringen samtidigt att momsen på livsmedel skulle sättas ned från 21 till 12 procent.

En bärande tanke för förslaget var att nedsatt moms på livsmedel särskilt gynnade barnfamiljer och låginkomsthushåll eftersom de använder en relativt stor andel av sin hushållsbudget till inköp av mat. Dessutom tillade regeringen att den räknade med att en sänkning av matmomsen skulle medföra att inflationen minskade med inemot en procentenhet under 1996.1

Nedsättningen tillämpades från och med januari 1996 och omfattade omsättning, gemenskapsinternt förvärv och import av sådana livsmedel som avsågs i 1 § livsmedelslagen (1971:511). Från nedsättningen undantogs vatten från vattenverk, spritdrycker, vin och starköl samt tobaksvaror. Budgetförsvagningen beräknades vid tillfället uppgå till 7,7 miljarder kronor.2

1.1 Motiv till granskning

I de skattepolitiska riktlinjer som riksdagen antagit framgår att skattepolitikens främsta syfte är fiskalt, men att skattesystemet även kan ha andra syften.3 Stöd som utgår på budgetens inkomstsida bör i första hand undvikas och åtminstone prövas på samma sätt som vanliga utgifter i den årliga budgetprocessen.4

Nedsatt moms på livsmedel är ett exempel på att skatter kan användas som ekonomiska styrmedel. När skatter sätts ned, eller höjs, i detta syfte, uppstår så kallade skatteutgifter som på motsvarande sätt som utgifter på anslag påverkar det finansiella sparandet för offentlig sektor. Nedsatt livsmedelsmoms är den enskilt största skatteutgiften och beräknas uppgå till 27,3 miljarder kronor år 2018.5 Liksom många andra skatteutgifter har skatteutgiften för nedsatt livsmedelsmoms

1Prop. 1994/95:150, bilaga 1, s. 9.

2Prop. 1994/95:150, bilaga 7, s. 125. Se även 1994/95:FiU20; rskr 1994/95:447; SFS 1995:931.

3Prop. 2014/15:100, s. 104.

4Ibid, s. 105.

5Den av oss beräknade skatteutgiften för nedsatt moms på livsmedel skiljer sig från regeringens, som uppgår till nästan 30 mdkr år 2018 vilket är ungefär 14 procent av de beloppsmässigt redovisade skatteutgifterna (210 miljarder kronor), se Skr. 2017/18:98, s. 18, 32. Se även kap. 5 nedan för mer information.

| R I K S R E V I S I O N E N | 9 |

N E D S A T T M O M S P Å L I V S M E D E L

ökat över tiden utan att nya beslut tagits och utan att ansvaret att följa upp nedsättningen har knutits till någon myndighet.

Riksrevisionen har nyligen uppmärksammat att redovisningen av skatteutgifter i budgetpropositionens utgiftsområdesbilagor inte är lika utförlig som för utgifter på anslag. Skatteutgiften för nedsatt moms på livsmedel hänförs idag till utgiftsområde 12, Ekonomisk trygghet för familjer och barn, utan att det klart framgår hur den bidrar till målen för utgiftsområdet.6

Därtill ska framhållas att det i ett flertal utredningar har ifrågasatts om ändrade momssatser verkligen är ett effektivt styrmedel. Empiriska studier av priseffekter av andra momsnedsättningar visar att dessa inte alltid slår igenom på priserna fullt ut.7

Med beaktande av vad som anförts ovan finns skäl att granska nedsatt moms på livsmedel.

1.2Syfte och frågeställningar

Syftet med granskningen är att undersöka den nedsatta livsmedelsmomsens kostnadseffektivitet genom att utvärdera dess pris- och fördelningseffekter. Granskningsarbetet utgår från en övergripande revisionsfråga:

∙Är nedsatt moms på livsmedel en kostnadseffektiv åtgärd för att förstärka köpkraften hos barnfamiljer och låginkomsthushåll?

1.3Bedömningsgrunder

Livsmedelsmomsen sänktes för att motverka de fördelningspolitiska effekterna av att ersättningsnivåerna i trygghetssystemen sänktes. I propositionen omnämns låginkomsthushåll och barnfamiljer som målgrupper för åtgärden, då de använder en stor andel av sin hushållsbudget till inköp av livsmedel.8 I den här granskningen utgår Riksrevisionen därför från att åtgärdens syfte är att fördela köpkraft till barnfamiljer och låginkomsthushåll. I det följande kommer

6

7

Riksrevisionen, 2017. Regeringens skatteutgiftsredovisning – som riksdagen vill ha den? RiR 2017:12, s. 36.

Projektgruppen har inom ramen för granskningsarbetet tagit del av ett antal utvärderingar och konsekvensanalyser avseende nedsatt moms. Nedan finns närmare redogörelser av bland annat Konjunkturinstitutet, 2015. Kort- och långsiktiga effekter av sänkt restaurangmoms. Specialstudier, nr. 46 och Tillväxtanalys, 2015. Sänkt moms på restaurang- och cateringstjänster – slutrapport. Rapport 2015:10.

8Prop. 1994/95:150, bilaga 1, s. 9. Regeringen skriver att ”förändringar av bidragsnivåer får kraftiga fördelningspolitiska konsekvenser. Därför kombineras sänkningen av nivåerna med ett förslag om en sänkning av matmomsen från 21 till 12 procent. Detta gynnar särskilt barnfamiljer och låginkomsttagare som i allmänhet använder en relativt stor andel av sin hushållsbudget till matinköp.”

10 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

effektiviteten i att sätta ned livsmedelsmomsen således att bedömas i förhållande till hur åtgärden förstärker köpkraften hos dessa grupper. Denna tolkning av syftet med åtgärden och vilka hushåll som utgör åtgärdens målgrupper är i linje med Mervärdesskattesatsutredningens tolkning. Utredningen talar om barnfamiljer och låginkomsthushåll som prioriterade grupper för åtgärden.9

Enligt en formulering i budgetlagen (2011:203) ska hög effektivitet eftersträvas och god hushållning iakttas i statens verksamhet. Formuleringen har funnits sedan budgetlagen infördes 1996. Budgetlagsutredningen uttryckte i sitt betänkande att det är viktigt att statens verksamhet bedrivs effektivt så att den kan lämna så stort bidrag som möjligt till välfärden och samhällsutvecklingen. Utredningen framhöll även att effektivitetskravet skulle omfatta skatterna och skrev att dessa ska utformas så att ”de främjar välfärdsmålen utan att onödigtvis undergräva de positiva drivkrafterna hos företag och hushåll”. Utredningen förtydligade att den med hög effektivitet menade att verksamheten ska bedrivas ”så att av riksdagen avsedda mål nås i så hög grad som möjligt inom ramen för tillgängliga resurser. Verksamheten kan då sägas vara ändamålsenligt utformad.”10

Budgetlagens formuleringar om att eftersträva hög effektivitet och att iaktta god hushållning i statens verksamhet motsvaras i granskningen av den övergripande revisionsfrågan avseende åtgärdens kostnadseffektivitet. Med kostnadseffektivitet avses i enlighet med internationella standarder för effektivitetsrevision ett förhållande mellan åtgärdens kostnader och åtgärdens måluppfyllnad, det vill säga dess effekter.11 I den här granskningen är det skatteutgiften som avses när vi talar om åtgärdens kostnader. Utfallet av åtgärden mäts i termer av hur den förstärker köpkraften hos målgrupperna för den nedsatta momsen.

Eftersom kostnadseffektivitet är ett relativt begrepp förutsätter vårt angreppssätt att kostnader och effekter av nedsatt livsmedelsmoms jämförs med andra åtgärder för att förstärka köpkraften hos barnfamiljer och låginkomsthushåll. Det är med denna jämförelse som grund vi uttalar oss om kostnadseffektiviteten i att förstärka köpkraften hos barnfamiljer och låginkomsthushåll genom nedsatt livsmedelsmoms.

9SOU 2006:90. Mervärdesskattesatsutredningen. På väg mot en enhetlig mervärdesskatt, s. 66, 109.

10SOU 1996:14. Budgetlagsutredningen. Budgetlag – regeringens befogenheter på finansmaktens område, s. 118.

11ISSAI 3100 Guidelines on Central Concepts for Performance Auditing. 49:

| R I K S R E V I S I O N E N | 11 |

N E D S A T T M O M S P Å L I V S M E D E L

1.4 Metod och genomförande

Granskningen av momsnedsättningens kostnadseffektivitet har genomförts i två steg. I det första steget beräknas åtgärdens fördelningseffekter och i det andra bedöms åtgärdens kostnadseffektivitet. Beräkningen av fördelningseffekten av nedsatt moms på livsmedel sker dels genom en skattning av nedsättningens priseffekter, dels genom en undersökning av hur den köpkraftsförstärkning som priseffekten innebär har fördelats mellan hushåll. Att nedsättningen har sänkt priserna på livsmedel eller medfört att priserna inte höjts i samma takt som de annars skulle ha gjort, är en förutsättning för att det omfördelande syftet ska kunna uppfyllas. Det är genom denna prispåverkan som det uppstår en köpkraftsförstärkning som kan fördelas mellan hushållen.12 En undersökning av priseffekterna presenteras i kapitel 3.

Den andra centrala frågan att besvara är hur köpkraftsförstärkningen fördelats mellan olika typer av hushåll. I kapitel 4 behandlas åtgärdens fördelningsprofil. Där redovisas uppgifter om kostnadsandelarna för livsmedel, samt hur den relativa och absoluta köpkraftsförstärkningen till följd av nedsatt moms på livsmedel har fördelats mellan olika hushåll.

I granskningsarbetets andra steg bedöms åtgärdens kostnadseffektivitet genom att kostnaderna för åtgärden (skatteutgiften) sätts i relation till hur den förstärker resurserna för målgrupperna barnfamiljer och låginkomsthushåll (utfallet). Kostnadseffektiviteten är dock ett relativt mått och måste därför jämföras med andra åtgärder. I kapitel 5 redovisas resultat rörande åtgärdens träffsäkerhet och dess kostnadseffektivitet i förhållande till andra åtgärder.

Granskningen har genomförts av en projektgrupp bestående av projektledaren Peter Johansson och projektmedarbetaren Amina Peco. En referensperson, Peter Nilsson, enhetschef vid avdelningen för ekonomisk statistik vid Statistiska centralbyrån, har varit knuten till projektet och gett synpunkter på såväl ett granskningsupplägg som ett utkast till granskningsrapporten. Ämnessakkunniga Heléne Berg och Tomas Ekerby har bidragit som stöd för de kvantitativa delarna av granskningen. Företrädare för Regeringskansliet (Finansdepartementet) har fått tillfälle att faktagranska och i övrigt lämna synpunkter på ett utkast till granskningsrapporten.

12Se även resonemang i SOU 2006:90, På väg mot enhetlig mervärdesskatt, s. 92, 131.

12 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

2 Bakgrund

I efterföljande kapitel redovisar vi tillvägagångssätt och resultat för skattningarna av priseffekter och av fördelningseffekter. För att göra det lättare att följa med i dessa avsnitt och bättre förstå de val och tolkningar vi gör där presenterar vi i detta kapitel bakgrundsinformation om livsmedelsprisernas utveckling under den undersökta perioden och om 1996 års nedsättning av livsmedelsmomsen. I kapitlet berör vi avslutningsvis även tidigare utvärderingar av momsnedsättningen.

Efter skattereformen 1990 beslutade riksdagen att temporärt höja den generella momssatsen till 25 procent. Syftet var att dämpa konsumtionen. I stället för att därefter – som planerat – sätta ned den generella momssatsen koncentrerades nedsättningen till livsmedelsområdet genom att skattesatsen på livsmedel, inklusive mat serverad i restauranger och personalmatsalar, ändrades från 25 till 18 procent från och med 1 januari 1992. Genom att koncentrera nedsättningen till livsmedelsområdet ville riksdagen att nedsättningen skulle få så stort prisgenomslag som möjligt.13

Därefter höjdes momssatsen på livsmedel till 21 procent den 1 januari 1993. Momshöjningen ingick som en del i den så kallade krisuppgörelsen i september 1993 med åtgärder för att stabilisera den svenska ekonomin. Sedan 1996 års nedsättning av momsen på livsmedel har inga ytterligare förändringar gjorts på området.

Tabell 1 Generell momssats och momssats på livsmedel

| År | Generell momssats | Momssats på livsmedel |

| 1992 | 25 | 18 |

| 1993 | 25 | 21 |

| 1996 | 25 | 12 |

Källa: Prop. 1994/95:150, bilaga 7, s. 125.

2.1 1996 års nedsättning

Förslaget om att sänka momsen på livsmedel fördes fram våren 1995 i kompletteringspropositionen. Innan propositionen överlämnades till riksdagen rapporterade media att regeringen och Centerpartiet kommit överens om att sätta ned momsen på livsmedel och att regeringen skulle följa prisutvecklingen och

131990/91:FiU30, s.

| R I K S R E V I S I O N E N | 13 |

N E D S A T T M O M S P Å L I V S M E D E L

bidra till att momsnedsättningen fick fullt genomslag på livsmedelspriserna.14 Det finns flera indikatorer på att livsmedelspriserna var en uppmärksammad fråga då förslaget om nedsatt livsmedelsmoms fördes fram. Bakgrunden till intresset var bland annat en förhoppning om att

I maj 1995 tillsattes den så kallade priskommissionen och den höll sitt första möte i juni samma år. Kommissionen leddes av statsrådet Ulvskog och i den ingick bland annat representanter från livsmedelshandeln. Ett mål för kommissionen var att förmå livsmedelshandelns alla led att avge tydliga avsiktsförklaringar om att momssänkningen skulle få genomslag på konsumentpriserna.16

Av samtida medieuppgifter framgår vidare att Ica, Konsum och Dagab i oktober 1995 införde ett halvårslångt och frivilligt prisstopp som sträckte sig fram till och med mars 1996. Och i december 1995 hade ledningarna för Ica, KF och Dagab inför priskommissionen försäkrat att momssänkningen skulle få fullt genomslag i deras butiker. Som en illustration på hur uppmärksammad nedsättningen av livsmedelsmomsen var under denna period kan nämnas att även andra aktörer, såsom Konsumentverkets dåvarande tidskrift Råd&Rön och Pensionärernas riksorganisation (PRO), uppmärksammade momsnedsättningen och arbetade med att följa upp hur den slog igenom på priserna.17

Momsnedsättningen på livsmedel motsvarar en prissänkning på 7,4 procent om den fullt ut överförs på priserna. SCB:s prismätning i januari 1996 visade att priserna på livsmedel sjunkit med 5,5 procent sedan december 1995 och med 6,5 procent under samma period om frukt och grönsaker exkluderades ur prismätningen.18 Skälet till att frukt och grönsaker exkluderades är sannolikt att

14TT

15Se SOU 1996:62. Konsumentberedningen. EU, konsumenterna och maten. Förväntningar och verklighet s.

16TT

17Furtenbach, Fredrik. Prisstopp tänkbart för centern. Svenska Dagbladet,

18Kyringer, Anna. Momsmålet ej nått, Dagens Nyheter,

14 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

priserna på dessa är mycket säsongsberoende varför en prisförändring inte så lätt kan kopplas till en ändrad momssats. SCB:s mätning i februari visade att priserna sedan december hade sjunkit med 5,4 procent och med 7,4 procent om grönsaker och frukt exkluderades ur prismätningen.19 Det påpekades dock att sjunkande kaffepris var en del av förklaringen till att priserna på livsmedel hade sjunkit.20

Viss oenighet om prisgenomslagets omfattning tycks ha förelegat och av samtida medieuppgifter framgår att handeln redan i februari menade att hela nedsättningen slagit igenom på priserna. Priserna sades ha sjunkit med minst 7,4 procent.21 Vidare tycks viss osäkerhet ha rått i fråga om hur stort prisgenomslaget borde ha varit för att momssänkningen skulle kunna sägas helt ha slagit igenom på priserna. Det uttrycktes, med hänvisning till att

2.2 Prisutvecklingen för livsmedel

Prisutvecklingen på livsmedel är av central betydelse för granskningen. Att nedsatt moms på livsmedel påverkar livsmedelspriserna är en förutsättning för att någon förstärkning av köpkraften hos barnfamiljer och låginkomsthushåll ska kunna ske. En skattning av priseffekterna till följd av momsnedsättningen redovisas i kapitel 3. Nedan redovisas och diskuteras den specifika prisutvecklingen för livsmedel under vår undersökningsperiod i ljuset av 1990 års livsmedelspolitiska reform samt

2.2.1 Trendbrott i prisutvecklingen

Den långsiktiga utvecklingen av livsmedelspriserna karaktäriseras av ett trendbrott som inträder i början

19TT

20Protokoll 1996/97:21, den 7 november, s.

21TT

22TT

23Riksdagen protokoll 1996/97:26, 7 november. Svar på interpellation 1996/97:24, s.

| R I K S R E V I S I O N E N | 15 |

N E D S A T T M O M S P Å L I V S M E D E L

den allmänna prisutvecklingen mätt genom konsumentprisindex (KPI).24 Det framgår av diagram 1 att prisindex för livsmedel och alkoholfria drycker låg på ungefär samma nivå 2007 som under 1991. KPI ökade däremot med ungefär 17 procent under samma tidsperiod. Sedan 2007 ökar livsmedelspriserna i nivå med eller snabbare än den generella prisökningstakten i spåren av globala prisökningar.

Diagram 1 KPI totalt samt KPI för livsmedel och alkoholfria drycker

Index 350

300

250

200

150

100

50

0

1980 1983 1986 1989 1992 1995 1998 2001 2004 2007 2010 2013 2016

| KPI totalt | KPI för livsmedel och alkoholfria drycker | |

Källa: SCB.

Livsmedelsprisernas förändrade utvecklingstakt under

1990 års livsmedelspolitiska reform

Den livsmedelspolitiska reformen 1990 innebar bland annat att livsmedelssektorn skulle avregleras. Sänkt prisstöd till jordbruket och sänkt gränsskydd skulle bidra till sänkta livsmedelspriser genom ökad importkonkurrens.27

24Jordbruksverket, 2011. Förändringar i matpriserna. Sveriges första femton år som medlem i EU. Rapport 2011:44, s.

25Jordbruksverket, 2009. Konsumtionsförändringar vid ändrade matpriser och inkomster. Elasticitetsberäkningar för perioden

26Konkurrensverket, 2011. Mat och marknad – från bonde till bord. Rapport 2011:3, s. 12, 36,

27SOU 1994:119. Konsumentberedningen. Livsmedelspolitik för konsumenterna – reformen som kom av sig, s.

16 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

Den så kallade Konsumentberedningen följde prisutvecklingen för livsmedel under åren

Beredningen menade dock att utvecklingen hade kunnat gynna konsumenterna ännu mer. När den följde prisutvecklingen i livsmedelskedjans olika led framkom att de prispressande faktorerna verkade genom tidigare led i livsmedelskedjan men att bristande konkurrens och lågt importtryck, enligt beredningen, hade lett till att prissänkningar i tidigare led inte helt kommit konsumenterna till godo. Följsamheten hade dock ökat under de senaste åren.29

Beredningen menade sammanfattningsvis att den livsmedelspolitiska reformen bidragit till en gynnsammare prisutveckling för konsumenterna men att reformens vinster inte helt ”kommit konsumenterna till godo utan en del har hamnat i tidigare led beroende på bristande konkurrens”.30

Konsumentberedningen uttryckte i april 1996 att det var för tidigt att uttala sig om huruvida ökad konkurrens från livsmedelsindustrin i andra

28SOU 1994:119. Livsmedelspolitik för konsumenterna, s. 95. Se även SOU 1996:62, EU, konsumenterna och maten, s. 189.

29SOU 1994:119. Livsmedelspolitik för konsumenterna, s. 100.

30Ibid, s. 104.

31SOU 1996:62. EU, konsumenterna och maten, s.

32Ibid, s. 157.

| R I K S R E V I S I O N E N | 17 |

N E D S A T T M O M S P Å L I V S M E D E L

Jordbruksverket har gjort flera uppföljningar av bland annat utbud och priser på livsmedelsområdet sedan

Även om det står klart att priserna på enskilda varugrupper ändrades i samband med

2.3 Tidigare undersökningar

Mervärdesskattesatsutredningen tillsattes 2002, bland annat med uppdraget att kartlägga de avgränsningsproblem som uppkom då vissa varor och tjänster beskattades med lägre momssatser eller helt undantogs från beskattning. I slutbetänkandet uppmärksammade utredningen särskilt den nedsatta momsen på livsmedel och den utredde bland annat nedsättningens fördelningseffekter för barnfamiljer och låginkomsthushåll.35

OECD har granskat de fördelningspolitiska effekterna av bland annat nedsatt livsmedelsmoms och regeringen har gjort en liknande undersökning av den nedsatta livsmedelsmomsens fördelningsprofil.36

33Jordbruksverket, 2006. Tio år efter EU. Effekter för konsumenterna, s. 21.

34Jordbruksverket, 2011. Sveriges första femton år som medlem i EU. Förändringar i matpriserna. Rapport 2011:44, s. 10, 19.

35SOU 2006:90. På väg mot en enhetlig moms, kapitel 3.

36OECD, 2014. The Distributional Effects of Consumption Taxes in OECD Countries. OECD Tax Policy Studies, No. 22. OECD Publishing, kapitel 3.

18 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

3 Priseffekt av nedsatt livsmedelsmoms

Momsen på livsmedel sattes ned i syfte att förstärka låginkomsthushållens och barnfamiljernas köpkraft. Köpkraftsförstärkningen kommer hushållen till godo genom att priserna på livsmedel – som en följd av att livsmedelsmomsen satts ned

–blir lägre än vad de annars hade varit. Om priserna inte sänkts i den utsträckning som motiveras av momsnedsättningen har aktörer i livsmedelskedjans tidigare led snarare än konsumenterna tillgodogjort sig sänkningen, vilket inte var avsikten med åtgärden. Därför är det nödvändigt att i en granskning av den nedsatta momsens kostnadseffektivitet undersöka priseffekterna av att momssatsen på livsmedel sattes ned.

Utmaningen med att empiriskt undersöka den nedsatta momsens priseffekt är att kontrollera för de faktorer som utöver momsnedsättningen påverkat priset på livsmedel. För att kunna uttala oss om priseffekterna behöver vi fastställa en trovärdig bild av hur livsmedelspriserna hade utvecklats om momsen inte hade satts ned.

3.1 Tidigare undersökningar

Mervärdesskattesatsutredningen diskuterar olika teorier om hur nedsättningen av livsmedelsmomsen påverkar priserna och att prisgenomslaget på kort sikt bland annat är en fråga om efterfrågan på livsmedel och på lång sikt en fråga om möjligheterna för nya aktörer att etablera sig på livsmedelsmarknaden. Utredningen konstaterar att prisgenomslaget inte entydigt kan bedömas utifrån teoretiska utgångspunkter. Med hänvisning till att ökad konkurrens och fler aktörer vinner inträde är det utredningens bedömning att nedsättningen på lång sikt får fullt prisgenomslag.37

Det finns undersökningar av priseffekter av nedsatt moms som både stöder och talar emot antagandet om fullt prisgenomslag: Uppföljningar av den nedsatta livsmedelsmomsen i Finland år 2009 visar att prisgenomslaget den första månaden efter sänkningen var större än prissänkningens teoretiska genomslag, men att priseffekten avtog med tiden.38 Att priseffekterna uppträder på kort sikt tycks vara ett generellt drag och i flera studier av nedsatt moms på enskilda varor

37SOU 2006:90. På väg mot en enhetlig mervärdesskatt, s. 97, 128 ff. Mervärdesskattesatsutredningen diskuterar skatteincidens och utgår från fullt prisgenomslag men konstaterar att prisgenomslaget är en empirisk fråga.

38Peltoniemi, Ari och Varjonen, Johanna, 2010. Livsmedlens momssänkning och prisutveckling. Resultaten från prisuppföljningen och en granskning av de faktorer som bestämmer konsumentpriset. Konsumentforskningscentralen, publikationer 1, referat; Institute for Fiscal Studies, 2011. A retrospective evaluation of elements of the EU VAT system. Final report, s. 320.

| R I K S R E V I S I O N E N | 19 |

N E D S A T T M O M S P Å L I V S M E D E L

eller tjänster framkommer att priseffekterna inträffar på kort sikt, i nära anslutning till att momssatsen förändrats.39

Empiriska studier av nedsatt moms på det närliggande området restaurang- och cateringtjänster visar att momssänkningen inte fullt ut har slagit igenom på priserna. Konjunkturinstitutets utvärdering av 2012 års nedsättning av moms på restaurang- och cateringtjänster visar att ungefär hälften av nedsättningen fick genomslag på priserna.40 I en utvärdering av Statens ekonomiska forskningscentral (VATT) beräknas att prisförändringen för restaurangtjänster efter 2010 års momsnedsättning i Finland uppgick till ungefär en fjärdedel av fullt prisgenomslag.41 I en liknande utvärdering av nedsättningen av moms på frisörtjänster fann VATT att priset minskade med ungefär hälften av vad det skulle ha gjort om hela nedsättningen slagit igenom på priserna.42

Hur momsnedsättningar på specifika varu- eller tjänsteområden påverkar priserna tycks vara en fråga om typ av marknadsaktörer och marknadsvillkor. I en studie av sänkt konsumtionsskatt på bilförsäljning respektive fastighetsreparationer i Frankrike framgår att prisgenomslagets omfattning skiljde sig åt mellan branscherna även om skattesänkningarna inte i något fall helt slog igenom på priserna. Olika konkurrensförhållanden antogs kunna förklara att nedsättningarna fick olika prisgenomslag.43 Studierna av sänkt moms på restaurang- och cateringtjänster i Finland visar att nedsättningen inte fullt ut slog igenom på priserna, men att olika typer av restauranger agerade olika ifråga om ändrade priser. Restauranger som tillhörde större kedjor sänkte priserna motsvarande momsnedsättningen, medan andra restauranger inte sänkte priserna i motsvarande grad. Denna skillnad i hur oberoende restauranger respektive restauranger som tillhör kedjor agerar i samband med nedsättning av moms har bekräftats i andra studier.44

3.2 Metod, kontrollgrupper och data

Den metod vi använt för att skatta priseffekterna av nedsatt moms på livsmedel benämns

39Institute for Fiscal Studies, 2011. A retrospective evaluation of elements of the EU VAT system,

s.

40Konjunkturinstitutet, 2015. Kort- och långsiktiga effekter av sänkt restaurangmoms, s. 31.

41Harju, Jarkko och Kosonen, Tuomas, 2013. Restaurant VAT cut: Cheaper meals and more service? VATT Working Papers, 52, s. 2.

42Kosonen, Tuomas, 2010, What was actually cut in the barber’s VAT cut? VATT Working Papers 18,

s.

43Carbonnier, Clèment, 2007. Who pays sales taxes? Evidence from French VAT reforms,

44Harju, Jarkku, Kosonen, Tuomas och Nordström Skans, Oskar, 2018. Sänkt momssats och företagens prisförändringar – allt eller inget. IFAU 2018:4.

20 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

där momsnedsättningens priseffekter skattas genom att prisutvecklingen för livsmedel fungerar som behandlingsgrupp och analyseras i förhållande till andra prisserier som fungerar som kontrollgrupper.45

Metoden bygger på antagandet om parallella trender – det vill säga att den tidsserie som representerar behandlingsgruppen hade utvecklats parallellt med den prisserie som representerar kontrollgruppen om det inte varit för momsnedsättningen, det vill säga den ”behandling” vars effekter vi vill skatta. Antagandet är hypotetiskt då det inte går att säkert veta om prisserierna hade utvecklats lika om det inte varit för momsnedsättningen. Det är dock möjligt att genom så kallade placebotester testa om prisserierna utvecklades lika innan tidpunkten då behandlingen trädde i kraft, och på så sätt göra en bedömning av huruvida antagandet kan tänkas vara uppfyllt. Resultaten av dessa tester redovisas i bilaga 1 till granskningsrapporten.

Metoden innebär att vi mäter skillnaden i hur priset på livsmedel förhåller sig till kontrollgruppen efter behandlingstillfället jämfört med den genomsnittliga avvikelsen från kontrollgruppen innan momsen sattes ned. Det förändrade förhållandet mellan kontroll- och behandlingsgrupp efter behandlingstillfället tolkas som en effekt av behandlingen. En viktig förutsättning för denna metod är dock att kontrollgruppen inte berörs av den åtgärd vars effekter man vill skatta. Det är också viktigt att bedöma hur lång tid efter behandlingstillfället som effekterna kan skattas genom metoden.

I skattningen av priseffekter använder vi två olika kontrollgrupper för att kontrollera för faktorer som påverkar produktionskostnaderna och på så sätt isolera effekterna på livsmedelspriserna av att momsen på livsmedel sattes ned.

I valet av prisserier som ska utgöra kontrollgrupper har vi utgått från att faktorer som påverkar produktionskostnaderna är bransch- eller landspecifika. För att ta hänsyn till branschspecifika prisförändringar använder vi danska livsmedelspriser som kontrollgrupp och för att kontrollera för landspecifika faktorer definierar vi en kontrollgrupp baserad på prisindex från livsmedelskedjans producentled i Sverige. Kontrollgrupperna presenteras mer utförligt i nedanstående avsnitt.

Vid valet av kontrollgrupper liksom vid skattningarna av momsnedsättningens genomslag på livsmedelspriserna har vi tagit hänsyn till att livsmedelspriserna under vår undersökningsperiod

45Metoden har som framgått ovan exempelvis använts av Konjunkturinstitutet 2015, Kort- och långsiktiga effekter av sänkt restaurangmoms, i utvärderingen av nedsatt moms på restaurang- och cateringtjänster. Metoden användes också av Kosonen, T 2010, What was actually cut in the barber’s VAT cut, respektive Harju, J och Kosonen, T 2013, Restaurant VAT cut, för att skatta priseffekterna av nedsatt moms på frisörtjänster respektive restaurang- och cateringtjänster.

| R I K S R E V I S I O N E N | 21 |

N E D S A T T M O M S P Å L I V S M E D E L

års beslut om avreglering, dels 1995 års anslutning till EU och därmed den gemensamma europeiska jordbrukspolitiken.

3.2.1 Branschspecifika produktionskostnader

Genom att använda danska livsmedelspriser som kontrollgrupp kontrollerar vi för faktorer som är gemensamma för livsmedelsbranscherna i båda länderna, såsom världsmarknadspriserna på livsmedel och jordbruksprodukter.46

Att använda priser för motsvarande varugrupper i annat land som kontrollgrupp är vanligt förekommande i denna typ av studier. Konjunkturinstitutet skattade priseffekterna av nedsatt moms på restaurang- och cateringtjänster genom att använda restaurangpriser i Danmark och Norge som kontrollgrupper.47 I Finland har VATT använt bland annat estniska, norska och svenska måltidspriser som kontrollgrupper i en skattning av priseffekterna av nedsatt restaurangmoms i Finland.48 Angreppssättet motiveras med hänvisning till antagandet om parallella trender. Priserna förväntas utvecklas parallellt eftersom länderna är lika varandra och att branscherna i länderna har liknande förutsättningar.49 En viktig förutsättning är således att inte branschen i något av länderna har utsatts för en chock, en kraftig yttre påverkan. Ett exempel på yttre påverkan är just en ändring av momssatsen.

Den danska momssatsen har inte ändrats under den aktuella perioden. Vidare var ländernas ekonomiska utveckling likartad under perioden, då de inledande åren på

En viktig skillnad mellan länderna är dock att Sverige gick med i den Europeiska unionen först 1995 medan Danmark varit medlem i unionen sedan

46Vi har även undersökt möjligheterna att använda livsmedelspriser från andra nordiska länder som kontrollgrupper. Livsmedelspriserna i Norge och Finland går dock inte att använda eftersom momsen på livsmedel ändrats i dessa länder under den aktuella perioden.

47Konjunkturinstitutet, 2015. Kort- och långsiktiga effekter av sänkt restaurangmoms, s. 18. Tidigare versioner av KI:s skattning av priseffekterna av nedsatt moms på restaurang- och cateringtjänster omfattade även Finland, se även Konjunkturinstitutet 2012, Kortsiktiga priseffekter av sänkt mervärdesskattesats på restaurang- och cateringtjänster. Harju, J och Kosonen, T 2013, Restaurant VAT cut, motiverar valet att använda prisuppgifter från den svenska restaurangbranschen med att Sverige och Finland är grannländer med liknande kultur och klimat liksom att ländernas restaurangbranscher påverkas av samma världsmarknadspriser och konjunkturcykler.

48Harju, J och Kosonen, T 2013, Restaurant VAT cut.

49Ibid, s. 1, 9.

22 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

Skattningarna tar hänsyn till att det genomgående under undersökningsperioden finns en trendmässig prisökning på livsmedel i Danmark som inte återfinns i den svenska prisserien. Vi antar med hänvisning till vad som anförs i kapitel 2 att skillnaden i prisutveckling uttrycker att livsmedelspriserna i Sverige påverkades av de marknadsvillkor som följde av jordbrukspolitikens avreglering samt EU- medlemskapet 1995. I diagram 2 nedan redovisas en prisserie för danska livsmedel där vi inte kontrollerat för denna trend och det framgår därför att de danska priserna, till skillnad från de svenska, har ökat under perioden.

Diagram 2 Priser på livsmedel i Sverige och priser på livsmedel i Danmark

10%

8%

6%

4%

2%

0%

| 1993 | 1994 | 1994 | 1995 | 1995 | 1996 | 1996 | 1997 | 1997 | 1998 | 1998 | 1999 | 1999 | ||

| kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | ||

| Svenska livsmedelspriser (KPI) | Danska livsmedelspriser (KPI) | |||||||||||||

Not: Kvartalen baseras på genomsnittliga månadsdata.

Källa: SCB och Danmarks Statistik. Egna beräkningar.

I diagram 2 anges prisutvecklingen som procentuell förändring i förhållande till prisläget i december 1995. Här framgår även att de svenska livsmedelspriserna sjunker första kvartalet 1996 utan att de danska livsmedelspriserna förändras på motsvarande sätt.

3.2.2 Landspecifika produktionskostnader

I den här typen av studie förekommer även att priseffekterna skattas genom att de priser som utgör behandlingsgrupp jämförs med prisserier för andra varugrupper.50 Genom att använda prisserier från andra nationella branscher kontrollerar man för faktorer som är gemensamma för de aktuella branscherna

50Se t.ex. Carbonnier, C. 2007. Who pays sales taxes?

| R I K S R E V I S I O N E N | 23 |

N E D S A T T M O M S P Å L I V S M E D E L

eller för hela den inhemska ekonomin, såsom lönekostnader eller energi- och transportkostnader. På grund av livsmedelsprisernas specifika utveckling under perioden har det dock varit svårt att hitta prisserier för en annan svensk varugrupp där det varit rimligt att anta parallella trender. Som påpekats ovan tycks nya marknadsvillkor för livsmedelsbranschen ha förskjutit prisernas utveckling i förhållande till andra branschers prisutveckling och i förhållande till priserna på livsmedel i andra länder.

För att hantera detta definierar vi en andra kontrollgrupp bestående av prisserier i tidigare led i livsmedelskedjan för dels jordbruksprodukter, dels tillverkade livsmedel. Vi använder hemmamarknadsprisindex (HMPI) som anger pris på livsmedel som är producerade, och tillgängliga för försäljning, inom landet. Detta prisindex inkluderar därför inte importerade varor.51

Tanken är att prisändringar i livsmedelskedjans producentled överförs genom pristransmission till priserna på livsmedel i butik och att prisserierna därför kommer att utvecklas parallellt över tiden. Genom att använda priserna i producentled kontrollerar vi därför inte enbart för faktorer som är gemensamma för livsmedelskedjan utan även för de nya marknadsvillkor som följer av jordbrukets avreglering och av

Angreppssättet bygger på antagandet att priserna i producentled genom så kallad nedströms pristransmission påverkar butikspriserna. Att pristransmission förekommer i livsmedelskedjan är belagt i tidigare studier. Där framkommer att pristransmissionen i den svenska livsmedelskedjan visserligen präglas av komplexa samband, men att den i huvudsak sker nedströms, från producentled till konsumentled. Uppströms pristransmission från butikernas konsumentpriser till producentpriser eller till jordbrukarnas avräkningspriser förekommer för enstaka varugrupper såsom spannmål samt kött och köttprodukter.52 Det förekommer också att pristransmissionen är asymmetrisk. Sådan asymmetrisk pristransmission kan t.ex. innebära att prishöjningar i producentled påverkar konsumentpriserna snabbare än motsvarande prissänkningar, eller att just prishöjningar i producentled förstärks i senare led.53

Vår metod är känslig för uppströms pristransmission eftersom det skulle innebära att förändringar i kontrollgruppen påverkar behandlingsgruppen. Av det skälet har vi gjort känslighetsanalyser genom att plocka bort varugrupper där uppströms

51För mer en mer utförlig beskrivning, se bilaga 1.

52Persson, Morten, 2011. Pristransmission inom den svenska livsmedelskedjan. Agrifood Economics Centre. Konkurrensverket, s.

53Det kan finnas flera skäl att detta sker, t.ex. justeringskostnader och konkurrensförhållanden. Se Persson, M 2011, Pristransmission inom den svenska livsmedelskedjan, s.

24 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

pristransmission kan förekomma.54 Det finns dock inget skäl att utgå ifrån att åtgärden att sätta ned momsen på livsmedel i sig skulle leda till uppströms pristransmission. Producentpriserna anges exklusive indirekta skatter och därtill är moms en skatt som tas ut i konsumentled utan att påverka priserna i tidigare led.55

Eftersom vi undersöker effekterna av nedsatt livsmedelsmoms på kort sikt finns inte heller skäl att utgå från att nedsatta konsumentpriser kan leda till ökade producentpriser genom ökad efterfrågan, som kan slå igenom på längre sikt. Vidare visar undersökningar att konsumenternas priskänslighet generellt sett är låg när det gäller livsmedel, även om den har ökat över tiden samt att den varierar mellan olika varugrupper.56

Diagram 3 nedan illustrerar utvecklingen för livsmedelspriser och för priser i producentled från och med tredje kvartalet 1993 till och med fjärde kvartalet 1999.

Diagram 3 Priser på livsmedel och alkoholfria drycker i Sverige och priser i producentled (HMPI)

10%

8%

6%

4%

2%

0%

| 1993 | 1994 | 1994 | 1995 | 1995 | 1996 | 1996 | 1997 | 1997 | 1998 | 1998 | 1999 | 1999 | |||

| kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | kv1 | kv3 | |||

| Livsmedelspriser | Producentpriser | ||||||||||||||

Not: Kvartalen baseras på genomsnittliga månadsdata.

Källa: SCB och egna beräkningar.

54Resultaten av känslighetsanalyserna presenteras i bilaga 1.

55I Persson, M 2011. Pristransmission inom den svenska livsmedelskedjan, s. 33 anges med hänvisning till Jordbruksverket att förändringar av momsen påverkar priserna i konsumentled men inte i tidigare led i livsmedelskedjan. I rapporten används ett index som är något annorlunda än de vi använder oss av.

56Jordbruksverket, 2009. Konsumtionsförändringar vid ändrade matpriser och inkomster. Elasticitetsberäkningar för perioden

| R I K S R E V I S I O N E N | 25 |

N E D S A T T M O M S P Å L I V S M E D E L

Här framgår tydligt att producent- och livsmedelspriserna utvecklades lika fram till tidpunkten för momsnedsättningen, vilket är en förutsättning för att antagandet om parallella trender ska kunna anses vara uppfyllt. Momsen på livsmedel sattes ned den 1 januari 1996 och av diagrammet framgår att priserna på livsmedel då sjönk snabbt medan producentpriserna är relativt oförändrade fram till första kvartalet 1997. De fyra kvartalen under 1996 är livsmedelspriset mellan 6 och 7 procent lägre än i december 1995.

Det ska påpekas att informationen i diagram 3 ovan är deskriptiv och att analysen av den nedsatta livsmedelsmomsens prispåverkan – de skattade priseffekterna – presenteras nedan i tabell 2.

3.2.3 Data och datatillgång

Vi har använt prisuppgifter som SCB regelbundet samlar in för livsmedel och alkoholfria drycker vid beräkningar av konsumentprisindex (KPI). Indelningen i varugrupper följer internationell standard. Vi har avgränsat bort varugruppen hämtmat från undersökningen, trots att den omfattades av momsnedsättningen. Folköl och lättöl omfattas av den lägre skattesatsen, men ingår i varugruppen alkoholhaltiga drycker och omfattas därför inte av undersökningen.

Vi har därtill gjort en del bearbetningar av data. Då danska livsmedelspriser inte omfattar alkoholfria drycker har vi tagit bort denna grupp från den svenska prisserien då vi använt danska livsmedelspriser som kontrollgrupp. Därtill ska påpekas att producentprisindex och konsumentprisindex för livsmedel och alkoholfria drycker inte överensstämmer med avseende på vilka varugrupper som omfattas. För att prisserierna bättre ska överensstämma har vi tagit bort vissa varugrupper. En mer utförlig beskrivning av vårt tillvägagångssätt finns i bilaga 1.

3.3 Resultat

Riksrevisionen har skattat priseffekterna av nedsatt livsmedelsmoms med hjälp av två kontrollgrupper, livsmedelspriserna i Danmark samt producentpriser i den svenska livsmedelskedjan. I tabell 2 nedan anges hur stor den skattade priseffekten blev med anledning av momsnedsättningen samt om denna effekt motsvarar fullt prisgenomslag. Ett fullt prisgenomslag, alltså då hela momsnedsättningen slagit igenom på priserna, är ekvivalent med att priserna sjunkit med ca 7,4 procent.57

| 57 Ett antagande om fullt prisgenomslag och oförändrade producentpriser ger | , | , | , | ∗ 100 |

| 7,44 procent. | ||||

26 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

Tabell 2 Skattningsresultat fördelade på två kontrollgrupper, procentuell prisförändring i relation till 1995kv4

Kontrollgrupp

| Kvartal | Danmark | Fullt | Producent- | Fullt |

| prisgenomslag | priser | prisgenomslag | ||

| 1996kv1 | Nej** | Ja | ||

| (0,524) | (0,604) | |||

| 1996kv2 | Nej*** | Ja | ||

| (0,499) | (0,706) | |||

| 1996kv3 | Nej** | Ja | ||

| (0,664) | (0,727) | |||

| 1996kv4 | Ja | Ja | ||

| (0,576) | (0,570) | |||

| 1997kv1 | Ja | Ja | ||

| (0,662) | (0,497) | |||

| 1997kv2 | Ja | Ja | ||

| (0,903) | (0,706) | |||

Not: Robusta standardavvikelser inom parentes. ***/** = signifikant på 1/5

Källa: SCB och Danmarks Statistik. Egna beräkningar.

Vi utgår från att vi fångar de kortsiktiga effekterna av att momsen på livsmedel sattes ned men att det med tiden finns allt mindre skäl att tro att det är effekterna av förändrad moms som vi fångar genom vår analys. Diagram 2 respektive 3 visar också att den stora förändringen av livsmedelspriserna sker första kvartalet 1996. En fullständig redovisning av resultaten för kvartalen

I tabell 2 framgår att skattningsresultaten för båda kontrollgrupperna och för samtliga kvartal har hög statistisk signifikans. I det här fallet innebär det att vi med 99 procents säkerhet kan säga att de beräknade priseffekterna av nedsatt moms inte beror på slumpen. Vidare framgår att effekterna är relativt stora och att det i de flesta fall inte går att statistiskt skilja de skattade effekterna från den teoretiska effekten vid fullt genomslag på priserna. Konfidensintervallen för de skattade effekterna täcker således in det teoretiska måttet för fullt prisgenomslag.58 Detta gäller dock inte de skattade priseffekterna för första till och med tredje kvartalet 1996 då kontrollgruppen utgörs av danska livsmedelspriser. Dessa estimat är skilda från 7,44 med 95 respektive 99 procents säkerhet.

Överlag ger skattningarna med de två olika kontrollgrupperna en likartad bild av den nedsatta livsmedelsmomsens priseffekter. Att resultaten ändå i någon mån

58För en mer utförlig förklaring, se bilaga 1.

| R I K S R E V I S I O N E N | 27 |

N E D S A T T M O M S P Å L I V S M E D E L

skiljer sig åt för de olika kontrollgrupperna kan bero på att vi i skattningen med danska livsmedelspriser använder en annan prisserie för behandlingsgruppen där alkoholfria drycker inte ingår.

3.4 Sammanfattande bedömning

Riksrevisionen bedömer mot bakgrund av de ovan presenterade skattningarna av den nedsatta livsmedelsmomsens priseffekter att antagandet om fullt prisgenomslag är realistiskt.59 Skattningarna avser den nedsatta momsens effekter på livsmedelspriserna på kort och medelfristig sikt.

Resultatet av våra skattningar är därtill konsistenta med vad som framkommit i andra studier om marknadsaktörernas betydelse för prisgenomslaget. Detaljhandeln dominerades vid tidpunkten för momsens nedsättning av tre större kedjor och samtida medieuppgifter ger vid handen att dessa hade försäkrat att priserna skulle sättas ned i motsvarande mån som livsmedelsmomsen. Därtill är resultatet av skattningen i huvudsak i linje med de samtida uppgifter om den nedsatta momsens prisgenomslag som presenterades i kapitel 2.

Däremot går det inte att bedöma hur priseffekterna utvecklats på lång sikt. Alltför många faktorer kan tänkas påverka prisutvecklingen för att vi med säkerhet ska kunna säga att det är momsnedsättningens effekter vi mäter. Vår sammanfattande bedömning innebär dock att vi i det följande kommer att utgå från att momsnedsättningen fullt ut har överförts på priserna. Även då vi inte kan bedöma effekterna på lång sikt kommer vi att i de beräkningar av den nedsatta momsens fördelningseffekter som presenteras i kapitel 4 och 5 utgå ifrån fullt prisgenomslag. Att momsnedsättningen fullt ut överförts på priserna var också Mervärdesskattesatsutredningens utgångspunkt i sin analys av nedsatt moms på livsmedel. Den byggde på antagandet om att konkurrensen på livsmedelsmarknaden fortsatte utvecklas.60 Konkurrensverket har i en utvärdering av konkurrensen inom livsmedelskedjan sammanfattningsvis skrivit att den på det stora taget fungerar effektivt.61 Svårigheterna att bedöma priseffekterna av momsnedsättningen på lång sikt understryker samtidigt vikten av att åtgärder som denna utvärderas i närtid.

59SOU 2006:90. På väg mot en enhetlig mervärdesskatt, s.

60Ibid.

61Konkurrensverket, 2011. Mat och marknad, s. 7.

28 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

4 Åtgärdens fördelningsprofil

Den bärande tanken i kompletteringspropositionen var att nedsatt moms på livsmedel framför allt gynnar låginkomsthushåll och hushåll med barn, som använder en relativt stor andel av sin hushållsbudget till inköp av mat.62 I detta kapitel redovisas en undersökning av huruvida målet för nedsatt moms på livsmedel uppfylls genom att köpkraften för låginkomsthushåll och barnfamiljer förstärks mer än för andra hushåll.63 Undersökningen redovisas i två steg: Först redovisas uppgifter om hushållens konsumtion där det framgår hur stor andel av utgifterna som hushållen spenderar på livsmedel och hur dessa andelar förändrats över tiden. Därefter redovisas resultaten av skattningar av hur stort det ekonomiska stödet av nedsatt livsmedelsmoms är för olika hushålltyper och för hushåll i olika inkomstdeciler.64 Det ekonomiska stödet redovisas i termer av förändrad ekonomisk standard för år 2018 och anges både i procent och i kronor.

4.1 Tidigare undersökningar

Mervärdesskattesatsutredningen uppmärksammade hushållens konsumtionsmönster i sin undersökning och påpekade att möjligheterna till omfördelning och stöd genom lägre momssats på livsmedel är beroende av hur konsumtionen ser ut i olika inkomstskikt och för olika hushållstyper.

Utredningen använde sig av uppgifter från Statistiska centralbyråns undersökningar av hushållens utgifter (HUT) för att bland annat beskriva hushållens kostnadsandelar för livsmedel inklusive alkoholfria drycker och hur dessa förändrats under perioden

Utredningen uttryckte därtill att utvecklingen mot minskade kostnadsandelar för livsmedel var i linje med vad som identifierats i tidigare undersökningar av

62Se här SOU 2006:90. På väg mot en enhetlig mervärdesskatt, s. 109.

63Det finns ett samband mellan hushållens kostnadsandelar för livsmedel och hur nedsatt livsmedelsmomsens förstärker hushållens köpkraft, vilket är naturligt då hushållens utrymme för utgifter beror på dess inkomster.

64Se SOU 2006:90. På väg mot en enhetlig mervärdesskatt, för liknande angreppssätt.

65SOU 2006:90. På väg mot en enhetlig mervärdesskatt, s. 98,

66Med reservation för hushållen i decil 1, för vilka livsmedlens konsumtionsandel ökade åren 1996– 2004.

| R I K S R E V I S I O N E N | 29 |

N E D S A T T M O M S P Å L I V S M E D E L

hushållens livsmedelskonsumtion.67 Den visade också att skillnaderna mellan kostnadsandelarnas storlek för olika hushåll hade minskat över tiden, i synnerhet för det senaste undersökta året, 2005.

Mervärdesskattesatsutredningen undersökte även åtgärdens fördelningsprofil 2006. Beräkningar visade att den ekonomiska standarden för låginkomsthushåll och hushåll med barn ökade kraftigare än för övriga hushåll. Nedsatt momssats på livsmedel hade enligt dessa beräkningar således en positiv fördelningsprofil

2006.68 Denna bild har därefter bekräftats av regeringen som nyligen redovisat liknande resultat från en undersökning av fördelningseffekterna 2017. Enligt undersökningen är den fördelningspolitiska effekten av nedsatt moms på livsmedel positiv, vilket betyder att den ekonomiska standardökningen är större för hushåll i de lägre inkomstdecilerna än för hushåll i de övre inkomstdecilerna.69 Regeringen fann därtill att stödet betyder mer för barnfamiljer, för personer med svag koppling till arbetsmarknaden samt för hushåll med personer äldre än 75 år. Även regeringen finner således att stödet har en positiv fördelningspolitisk profil och den konstaterar att det uppfyller sitt syfte att motverka inkomstklyftorna.70

Både Mervärdesskattesatsutredningen och regeringens beräkningar visar även att bilden av åtgärdens fördelningsprofil ändras när köpkraftsförstärkningen anges i absoluta tal. Detta är en följd av att hushåll med höga inkomster spenderar mer på livsmedel än hushåll med lägre inkomst. Vi gör en motsvarande redovisning nedan och i kapitel 5 nedan återkommer vi till vad detta betyder för åtgärdens träffsäkerhet och kostnadseffektivitet.

4.2 Resultat

I följande två avsnitt redovisas resultaten av Riksrevisionens undersökning av hushållens livsmedelskonsumtion samt skattningarna av åtgärdens fördelningsprofil. I regeringens proposition med förslag om nedsatt moms på livsmedel preciseras inte närmare vad som avses med låginkomsthushåll och barnfamiljer. Vår definition av barnfamilj avser hushåll med hemmavarande barn i åldern

67Utredningen hänvisar till SOU 2001:57, Kommittén Välfärdsbokslut. Välfärdens finansiering och fördelning, s.

68SOU 2006:90. På väg mot en enhetlig mervärdesskatt, s.

69Regeringen använder sig av

70Skr. 2016/17:98, s. 23.

71Detta har att göra med omläggningar i FASIT sedan 2013. För en utförlig beskrivning, se bilaga 2.

72Det innebär att de 40 procent av hushållen som har lägst inkomst definieras som låginkomsthushåll. Med inkomst avses här ekonomisk standard. För en mer utförlig beskrivning, se bilaga 2.

30 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

definition av låginkomsthushåll används både av regeringen och Mervärdesskattesatsutredningen i analyser av den nedsatta momsens fördelningsprofil. Med kostnadsandelar avses hushållets utgifter för livsmedel och alkoholfria drycker samt hämtmat i förhållande till hushållets totala utgifter enligt

Uppgifter om hushållens köpkraftsförstärkning till följd av nedsatt moms har tagits fram genom en skattning i FASIT.73 Vi antar att hela momsnedsättningen kommer konsumenterna till godo. Simuleringen är statisk, vilket innebär att den sker under antagandet att förändrad momssats inte föranleder att hushållen ändrar sina konsumtionsvanor. Ett sådant antagande är inte nödvändigtvis helt realistiskt.74 Samtidigt kan påpekas att efterfrågeelasticiteten på livsmedel är förhållandevis låg vilket talar emot att det skulle ske stora förändringar i konsumtionsmönster till följd av ändrad momssats på livsmedel.

4.2.1 Hushållens kostnadsandelar för livsmedel

I detta avsnitt redovisas hur mycket hushållen spenderar på livsmedel som andel av sina totala utgifter enligt uppgifter i SCB:s undersökning av hushållens utgifter (HUT).75 Skattningarna av hushållens genomsnittliga kostnadsandelar görs i mikrosimuleringsmodellen FASIT. Vår kartläggning omfattar åren 2004, 2006, 2012 och 2018. Undersökningsåren är valda med tanke på att en utsträckt undersökningsperiod gör det möjligt att undersöka om det har skett förändringar över tiden och därtill jämföra resultaten av våra skattningar med Mervärdesskattesatsutredningens resultat. Vidare har valet av undersökningsår gjorts med tanke på vilka år som nya

73FASIT (Fördelningsanalytiskt statistiksystem för inkomster och transfereringar) är en statisk mikrosimuleringsmodell som kan användas för att analysera förändringar till följd av tänkta regelförändringar i exempelvis ett bidrags- eller skattesystem. För en mer utförlig beskrivning av modellen, se bilaga 2.

74Se t.ex. Waldenström, Daniel, 2012. Regeringen och ojämlikheten. En granskning av budgetens fördelningspolitiska redogörelser

75För en mer utförlig beskrivning, se bilaga 2.

76Den senaste

| R I K S R E V I S I O N E N | 31 |

N E D S A T T M O M S P Å L I V S M E D E L

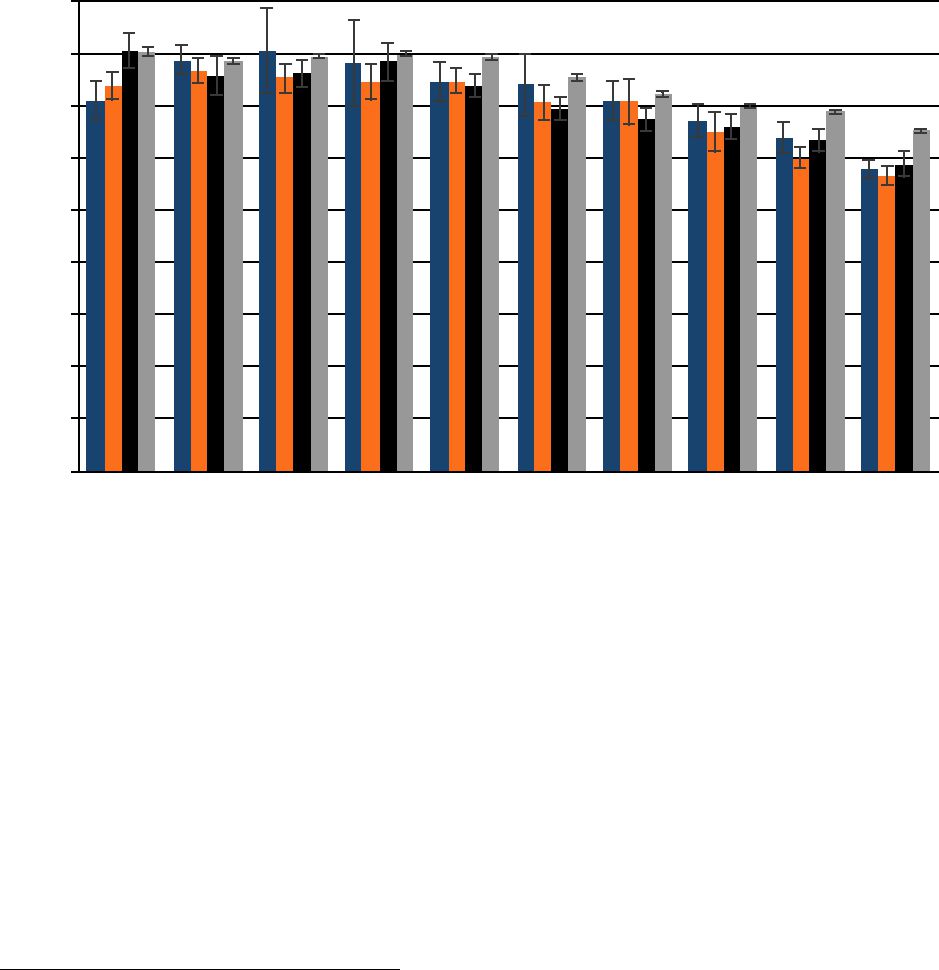

I diagram 4 nedan redovisas kostnadsandelarna för livsmedel för hushåll uppdelade i inkomstdeciler.77 Av diagrammet framgår att kostnadsandelarna för låginkomsthushållen är högre än för övriga hushåll och att det gäller samtliga undersökningsår.78

Diagram 4 Genomsnittliga kostnadsandelar för livsmedel och alkoholfria drycker

18 %

16 %

14 %

12 %

10%

8%

6%

4%

2%

0%

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||||

| 2004 | 2006 | 2012 | 2018 | ||||||||||

Källa: SCB och egna beräkningar.

Vi har därtill undersökt om förhållandet mellan hushållens kostnadsandelar har förändrats över tiden. Vår sammanfattande bedömning är att skillnaden mellan kostnadsandelarna för låginkomsthushåll och övriga hushåll har minskat. Om konfidensintervallen79 tas i beaktande finns risk att förändringen inte framträder lika tydligt, resultatet ska därför tolkas med försiktighet.

När hushållens kostnadsandelar för livsmedel i stället grupperas efter hushållstyp med respektive utan barn, framkommer att hushåll med barn har större kostnadsandelar för livsmedel än hushåll utan barn.

77Här ska påpekas att hushåll i första decilen är heterogena med avseende på inkomstkällorna och att en placering i inkomstgruppen inte behöver avspegla den faktiska levnadsstandarden. Hushåll som normalt sett har goda inkomster kan hamna i decilen enstaka år genom s.k. negativ inkomst. Det kan handla om förluster i inkomstslaget näringsverksamhet eller kapitalförluster. Se prop. 2017/18:100, bilaga 2, s.

78År 2012 och 2018 är kostnadsandelarna för livsmedel signifikant lägre för hushåll i decilerna

79Konfidensintervallen representerar den osäkerhet som följer av att beräkningarna är utförda i modellmiljö med ett storurval, och inte en totalbefolkning, som grund.

32 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

Vi har för respektive hushållstyp också undersökt kostnadsandelarnas inbördes förhållande för att se om det sker en förändring över tiden. Undersökningen visar att förhållandet mellan kostnadsandelarna för respektive hushållstyp med och utan barn inte har förändrats över tiden.

Diagram 5 Genomsnittliga kostnadsandelar för livsmedel och alkoholfria drycker

18 %

16 %

14 %

12 %

10%

8%

6%

4%

2%

0%

| Ensamstånde | Ensamstående | Gift/sambo | Gift/sambo Övriga hushåll Övriga hushåll | |||||||||

| med barn | utan barn | med barn | utan barn | med barn | utan barn | |||||||

| 2004 | 2006 | 2012 | 2018 | |||||||||

Källa: SCB och egna beräkningar.

4.2.2 Köpkraftsförstärkningens fördelning

Nedan redovisas den beräknade köpkraftsförstärkning för hushållen till följd av att momsen på livsmedel satts ned. Simuleringen utgår från att momssatsen på livsmedel är nedsatt från 25 till 12 procent.80 Resultaten av simuleringen bekräftar att åtgärdens fördelningsprofil är positiv när den anges i relativa termer. När köpkraftsförstärkningen i stället anges i kronor förändras dock bilden och fram träder en negativ fördelningsprofil där hushållen med hög inkomst har den största ökningen av ekonomisk standard.

Den av oss framräknade fördelningsprofilen liknar således den som beräknades för 2006 av Mervärdesskattesatsutredningen och för 2017 av regeringen såtillvida att hushållen i inkomstdecilerna

80Detta eftersom procentsatsen på 21 procent upphörde i och med 1996 års nedsättning av livsmedelsmomsen från 21 till 12 procent. Det kan också anföras att detta tillvägagångssätt är motiverat med hänsyn till att normalskattesatsen för moms är 25 procent och skatteutgiften för nedsatt moms på livsmedel beräknas i förhållande till normalskattesatsen.

| R I K S R E V I S I O N E N | 33 |

N E D S A T T M O M S P Å L I V S M E D E L

decilen som enligt våra beräkningar får en standardhöjning på 4 procent till följd av den nedsatta livsmedelsmomsen.

Fördelningsprofilen förändras som väntat när köpkraftsförstärkningen redovisas som genomsnittligt antal kronor för hushållen i respektive decil. Nu framkommer i stället att låginkomsthushållen tjänar mindre på momsnedsättningen än andra hushåll. Köpkraftsförstärkningen i decil 10 är förhållandevis mycket större än i nionde decilen, vilket även stämmer överens med regeringens beräkningar.81

Diagram 6 Köpkraftsförstärkningen av nedsatt moms på livsmedel fördelat på inkomstdeciler, genomsnittlig förändring av ekonomisk standard år 2018 mätt i procent och kronor

| Procent | Kronor | ||||||||||||||||||||||||||||||||||

| 4,5 | 7000 | ||||||||||||||||||||||||||||||||||

| 4,0 | 6000 | ||||||||||||||||||||||||||||||||||

| 3,5 | |||||||||||||||||||||||||||||||||||

| 5000 | |||||||||||||||||||||||||||||||||||

| 3,0 | |||||||||||||||||||||||||||||||||||

| 4000 | |||||||||||||||||||||||||||||||||||

| 2,5 | |||||||||||||||||||||||||||||||||||

| 2,0 | 3000 | ||||||||||||||||||||||||||||||||||

| 1,5 | 2000 | ||||||||||||||||||||||||||||||||||

| 1,0 | |||||||||||||||||||||||||||||||||||

| 1000 | |||||||||||||||||||||||||||||||||||

| 0,5 | |||||||||||||||||||||||||||||||||||

| 0,0 | 0 | ||||||||||||||||||||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||||||||||||||||||||||||||

| Procent | Kronor | ||||||||||||||||||||||||||||||||||

Källa: SCB och egna beräkningar.

Även skattningarna för olika hushållstyper med respektive utan barn bekräftar att fördelningsprofilen är positiv när köpkraftsförstärkningen anges i procent av ekonomisk standard. Som framgår i diagram 7 nedan gynnas målgruppen familjer med barn av nedsatt moms mer än familjer utan barn, även om skillnaderna inte framstår som särskilt stora.

I diagrammet framgår vidare att den positiva fördelningsprofilen blir negativ när förstärkningen anges i kronor, vilket märks tydligast när grupperna samboende/gifta med respektive utan barn jämförs. När köpkraftsförstärkningen anges i kronor gynnar nedsatt moms på livsmedel samboende och gifta utan barn mer än motsvarande grupp med barn. Detta förhållande kan förklaras av att

81Skr. 2016/17:98, s.

34 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

samboende och gifta utan barn – trots att de lever utan barn – spenderar mer på livsmedel än motsvarande grupp med barn.

Diagram 7 Köpkraftsförstärkningen av nedsatt moms på livsmedel fördelat på hushållstyper, genomsnittlig förändring av ekonomisk standard år 2018 mätt i procent och kronor

| Procent | Kronor | |||

| 2,0 | 5000 | |||

| 1,8 | 4500 | |||

| 1,6 | 4000 | |||

| 1,4 | 3500 | |||

| 1,2 | 3000 | |||

| 1,0 | 2500 | |||

| 0,8 | 2000 | |||

| 0,6 | 1500 | |||

| 0,4 | 1000 | |||

| 0,2 | 500 | |||

| 0,0 | 0 | |||

| Ensamstående Ensamstående | Gift/sambo | Gift/sambo | Övriga hushåll Övriga hushåll | |||||

| med barn | utan barn | med barn | utan barn | med barn | utan barn | |||

| Procent | Kronor | |||||||

Källa: SCB och egna beräkningar.

4.3 Sammanfattande bedömning

De skattningar av hushållens kostnadsandelar för livsmedel som redovisats i kapitlet visar att hushåll som är målgrupp för nedsatt livsmedelsmoms har större kostnadsandelar för konsumtion av livsmedel och alkoholfria drycker än övriga hushåll. Däremot har det inte varit möjligt att säkert beskriva hur förhållandet mellan hushållens kostnadsandelar förändrats över tiden. Vi finner att förhållandet mellan kostnadsandelarna är oförändrat eller att skillnaderna minskat. Förändringarna är dock små och inte nödvändigtvis statistiskt säkerställda.

Fördelningseffekterna mätta som procentuell förändring av ekonomisk standard är högre för låginkomsthushåll och för barnfamiljer än för övriga grupper. Åtgärdens fördelningsprofil är således positiv när köpkraftsförstärkningen anges i relativa tal. När den i stället anges i absoluta tal förändras dock bilden. Vad det betyder för åtgärdens träffsäkerhet och kostnadseffektivitet diskuteras i efterföljande kapitel.

| R I K S R E V I S I O N E N | 35 |

N E D S A T T M O M S P Å L I V S M E D E L

5 Åtgärdens kostnadseffektivitet

Nedsatt moms på livsmedel innebär ett stöd för alla livsmedelskonsumenter oavsett om de ingår i målgrupperna för åtgärden eller inte. Att andra grupper än åtgärdens målgrupper kan tillgodogöra sig stödet innebär att åtgärdens träffsäkerhet minskar genom att det uppstår ett så kallat ”spill”.82

Låg träffsäkerhet minskar åtgärdens kostnadseffektivitet eftersom det innebär att åtgärdens totala kostnad ökar i förhållande till dess måluppfyllnad, det vill säga den förstärkning av köpkraft för målgrupperna som sker som en effekt av åtgärden. En mer träffsäker åtgärd hade inneburit att kostnadseffektiviteten varit högre.

I detta kapitel redovisas uppgifter om den nedsatta momsens träffsäkerhet och hur den förhåller sig till träffsäkerheten hos andra simulerade åtgärder som syftar till att fördela köpkraft till samma målgrupper som för den nedsatta momsen. Vi använder oss av samma definitioner av barnfamilj och låginkomsthushåll som ovan. Vi kompletterar dock definitionen av låginkomsthushåll genom att även undersöka utfallet för hushåll med låg ekonomisk standard.83 Dessa uppgifter ligger till grund för en bedömning av åtgärdens kostnadseffektivitet.

5.1 Tidigare undersökningar

Träffsäkerheten i denna typ av åtgärder är bland annat en konsekvens av att hushåll med hög inkomst spenderar mer på livsmedel än hushåll med låg inkomst. Att detta gäller generellt framgår av den ovannämnda

Mervärdesskattesatsutredningen fann att det totala stödet till hushållen till följd av nedsatt moms på livsmedel år 2006 summerade till 18,2 miljarder kronor.85 Drygt en tredjedel av stödet tillföll hushåll i inkomstdecilerna

82”Träffsäkerhet”, ”indirekta kostnader” och ”spill” är begrepp som används av Mervärdesskattesatsutredningen och av regeringen i detta sammanhang, se SOU 2006:90, På väg mot en enhetlig mervärdesskatt, s.

83Detta är EU:s definition av risk för fattigdom och innebär att hushållet har en inkomst som är högst 60 procent av medianinkomsten. För en utförlig redovisning av begreppet, se bilaga 2.

84OECD, 2014. The Distributional Effects of Consumption Taxes in the OECD Countries, s. 56,

85SOU 2006:90. På väg mot en enhetlig mervärdesskatt, s. 113. Den summan motsvarar regeringens skatteutgiftsprognoser som 2006 uppskattade att skatteutgiften för nedsatt livsmedelsmoms uppgick till 18,4 mdkr samma år. Se Prop. 2006/07:1, bil. 2, s. 19.

36 R I K S R E V I S I O N E N

E N G R A N S K N I N G S R A P P O R T F R Å N R I K S R E V I S I O N E N

av stödet tillföll hushåll i inkomstdecilerna

–fördelades stödet så att hushåll med barn var mottagare av ca 35 procent av stödet. I gruppen av hushåll med barn fanns samtidigt skillnader mellan hur stor andel av stödet som tillföll olika hushållstyper. Sammanboende med barn tillgodogjorde sig drygt 26 procent av stödet medan ensamstående med barn tillgodogjorde sig 4 procent av stödet.87

Regeringen har i en motsvarande undersökning visat att det genomsnittliga stödet mätt i kronor per hushåll ökar ju högre upp i inkomstfördelningen ett hushåll är placerat. Ungefär en tredjedel av det totala stödet tillfaller hushåll i decilerna

I ovanstående undersökningar jämfördes inte åtgärdernas träffsäkerhet med andra åtgärder och någon samlad bedömning av åtgärdens kostnadseffektivitet ges inte. Mervärdesskattesatsutredningen simulerade dock de fördelningspolitiska effekterna av en kostnadsneutral omläggning av momsen. Simuleringen gav vid handen att låginkomsthushåll, barnfamiljer och äldre förlorade på en sådan omställning av momsen.89 Utredningen redovisade därtill räkneexempel på hur barnfamiljer och äldre genom höjda bostadsbidrag och bostadstillägg kunde kompenseras för de fördelningspolitiska effekterna av en höjning av momsen på livsmedel.90

5.2 Träffsäkerheten i förhållande till andra åtgärder

I syfte att bedöma den nedsatta livsmedelsmomsens kostnadseffektivitet har Riksrevisionen jämfört den med andra åtgärder som fördelar köpkraft till barnfamiljer och låginkomsthushåll.

Mikrosimuleringsmodellen FASIT har använts för att simulera åtgärder till låginkomsthushåll och barnfamiljer för att kompensera dessa för en simulerad höjning av momsen till 25 procent. På så sätt vill vi åstadkomma en realistisk bild av vad det skulle kosta att kompensera målgrupperna för den försvagning av köpkraften som skulle följa för deras del av att livsmedelsmomsen höjs till normalskattesatsen. Genom simuleringen blir det därmed möjligt att jämföra träffsäkerhet och kostnader för två olika åtgärder som på motsvarande sätt förstärker köpkraften hos den nedsatta livsmedelsmomsen målgrupper. Jämförelsen ligger till grund för en bedömning av den nedsatta livsmedelsmomsens kostnadseffektivitet.

86SOU 2006:90. På väg mot en enhetlig mervärdesskatt, s. 113.

87Ibid, s.

88Skr. 2016/17:98. Redovisning av skatteutgifter 2017, s.