Regeringens skrivelse 2014/15:130

Redovisning av AP-fondernas verksamhet |

Skr. |

t.o.m. 2014 |

2014/15:130 |

Regeringen överlämnar denna skrivelse till riksdagen.

Stockholm den 21 maj 2015

Stefan Löfven

Magdalena Andersson

(Finansdepartementet)

Skrivelsens huvudsakliga innehåll

I skrivelsen lämnar regeringen en redovisning av de allmänna pensions- fondernas (AP-fondernas) verksamhet t.o.m. 2014. I redovisningen ingår bl.a. en sammanställning av AP-fondernas årsredovisningar för 2014, utvärdering av AP-fondernas verksamhet sedan 2001 och AP-fondernas arbete med hållbarhetsfrågor. Skrivelsen överlämnas årligen till riks- dagen senast den 1 juni.

Under 2014 uppgick det samlade resultatet för Första–Fjärde och Sjätte AP-fonderna (buffertfonderna) till 147 miljarder kronor efter kostnader, vilket motsvarar en avkastning på 14,1 procent. Detta var det bästa resul- tatet i absoluta termer och det fjärde bästa resultatet i procent sedan starten 2001. En hög andel aktier i portföljerna i kombination med en stark utveckling på aktie- och obligationsmarknaden samt värdeökningar från valutaexponering förklarar merparten av resultatet. Det förvaltade kapitalet i buffertfonderna uppgick till 1 185 miljarder kronor vid 2014 års slut.

Buffertfondernas avkastning har uppvisat stora variationer över åren i takt med utvecklingen på de finansiella marknaderna. Fondernas avkast- ning sedan starten 2001 uppgår till 5,3 procent per år. Det överstiger mer än väl inkomstindex som ökat med 3,1 procent per år under samma period. Inkomstindex ligger till grund för uppräkningen av skulden i inkomstpensionssystemet. Buffertfonderna har därmed bidragit positivt till den långsiktiga finansieringen av det allmänna inkomstpensionssyste- met, vilket var avsikten när det nuvarande AP-fondssystemet infördes 2001.

1

Skr. 2014/15:130 Buffertfondernas redovisade avkastning jämfört med inkomstindex och totalt fondkapital (procent per år och miljarder kronor)

|

2014 |

2013 |

2012 |

2011 |

2010 |

2001‒2014 |

Inkomstindex (%)1 |

0,5 |

3,7 |

4,9 |

1,9 |

0,3 |

3,1 |

Avkastning (%)2 |

14,1 |

13,5 |

11,6 |

-1,9 |

10,2 |

5,3 |

Avkastning (mdkr) |

147 |

128 |

101 |

-17 |

84 |

|

|

|

|

|

|

|

|

Totalt fondkapital (mdkr) |

1 185 |

1 058 |

958 |

873 |

895 |

|

|

|

|

|

|

|

|

Not 1: Inkomstindex visar genomsnittsinkomstens utveckling och ligger till grund för uppräkning av skulden i inkomstpensionssystemet.

Not 2: Avkastning per fond viktat med genomsnittligt kapital för vartdera år, geometriskt genomsnitt 2001- 2014.

Inkomstpensionssystemet är i huvudsak ofonderat, dvs. utbetalningar till dagens pensionärer finansieras löpande av inbetalda pensionsavgifter från yrkesaktiva. När pensionsutbetalningarna är större än inbetalning- arna, tas medel från buffertkapitalet och vid överskott förs medlen till buffertkapitalet. Under 2014 var det underskott i pensionsbetalningarna och därför överfördes sammanlagt 21 miljarder kronor från Första– Fjärde AP-fonden till inkomstpensionssystemet. Vid 2014 års slut utgjor- des tillgångarna i inkomstpensionssystemet av 86 procent avgiftstill- gångar och 14 procent buffertkapital. Buffertfonderna utgör således en begränsad del av tillgångarna i inkomstpensionssystemet, men har ändå potential att påverka systemet i tider av kraftiga upp- eller nedgångar.

Första–Fjärde AP-fondernas avkastning överstiger i stort sett fondernas interna mål oavsett period. Det förklaras delvis av den övergripande tillgångsallokeringen med en fortsatt hög andel aktier. Första–Fjärde AP- fonderna fortsätter att fokusera på de långsiktiga strategiska besluten, vilket regeringen ser positivt på. Regeringen ser även positivt på Första– Fjärde AP-fonderna har fortsatt att utveckla sina respektive förvalt- ningsmodeller i olika riktningar, vilket har lett till utökad diversifiering. Detta bedöms leda till en bättre riskspridning i förvaltningen av buffert- kapitalet.

Sjätte AP-fonden har i uppdrag att investera fondmedlen på riskkapital- marknaden i Sverige och övriga Norden. Fonden är stängd, dvs. utan betalningsflöden gentemot pensionssystemet. Under 2014 uppgick fondens avkastning till 6,5 procent, vilket översteg inkomstindex men var lägre än det mål som fondens styrelse fastställt i form av ett index för noterade aktier. Det strategiskifte som fonden genomfört sedan 2011 (ökade investeringar i mogna bolag) är för tidigt att utvärdera, men regeringen ser positivt på det konsekventa genomförandet av denna strategi.

De totala förvaltningskostnaderna för buffertfonderna (Första‒Fjärde och Sjätte AP-fonden) uppgick till 1,7 miljarder kronor under 2014, vilket var 0,2 miljarder kronor mer än föregående år. Som andel av det totala buffertkapitalet uppgick förvaltningskostnaderna till 0,15 procent, vilket är 0,01 procentenheter högre än föregående år.

Sjunde AP-fonden har sin roll inom premiepensionssystemet. Under 2014 avkastade förvalsalternativ (AP7 Såfa) 29,3 procent, vilket var

2

ungefär dubbelt så mycket som den genomsnittliga avkastningen för Skr. 2014/15:130 privata fonder i premiepensionssystemet (15,1 procent).

Regeringen anser att hållbarhet är en viktig aspekt inom AP-fondernas verksamhet och att hållbarhetsaspekter integreras är viktigt för att uppnå långsiktigt hög avkastning och god riskhantering. Det är även viktigt för allmänhetens förtroende för AP-fonderna och för pensionssystemet som helhet. På samma sätt som när det gäller förvaltningsstrategier har AP- fondernas valt olika strategier för att integrera hållbart i sina förvalt- ningsprocesser. Det är av stor vikt att AP-fonderna är fortsatt transparenta när det gäller den klimatpåverkan som dess investeringar finansierar samt att arbetet för att utveckla jämförbarheten i denna redovisning fortsätter.

Pensionsgruppen enades den 12 mars 2014 om vissa förändringar i pensionssystemet. De delar i överenskommelsen som berör AP-fonderna handlar bl.a. om förändring av Första–Fjärde och Sjätte AP-fondernas struktur och placeringsregler samt förändringar som syftar till en mer kostnadseffektiv förvaltning. Regeringen förutsätter att AP-fonderna fullföljer sitt nuvarande uppdrag att förvalta kapitalet till största möjliga nytta för dagens och framtidens pensionärer till dess att det nya regelverket träder i kraft.

3

Innehållsförteckning

1 |

Inledning ........................................................................................... |

|

6 |

2 |

AP-fonderna och det allmänna pensionssystemet............................. |

7 |

|

2.1 |

Inkomstpension .................................................................. |

8 |

|

|

2.1.1 |

Första–Fjärde samt Sjätte AP-fondernas |

|

|

|

|

roll ..................................................................... |

9 |

|

|

2.1.2 |

Inkomstpensionssystemets finansiella |

|

|

|

|

ställning ........................................................... |

11 |

|

2.2 |

Premiepension .................................................................. |

13 |

|

|

2.2.1 |

Sjunde AP-fondens roll ................................... |

13 |

|

|

2.2.2 |

Premiepensionssystemets finansiella |

|

|

|

|

ställning ........................................................... |

14 |

3 |

Utvecklingen på finansmarknaderna............................................... |

15 |

3.1Utvecklingen på aktie- och obligationsmarknaderna

|

sedan 2001........................................................................ |

15 |

3.2 |

Obligationsmarknaden 2001–2014................................... |

16 |

3.3Avkastningen på aktie- och obligationsmarknaderna

|

2001–2014........................................................................ |

17 |

4 AP-fondernas redovisade verksamhet............................................. |

18 |

4.1 |

Första AP-fondens redovisade resultat............................. |

19 |

4.2 |

Andra AP-fondens redovisade resultat............................. |

22 |

4.3 |

Tredje AP-fondens redovisade resultat ............................ |

25 |

4.4 |

Fjärde AP-fondens redovisade resultat............................. |

28 |

4.5 |

Sjätte AP-fondens redovisade resultat.............................. |

31 |

4.6Första–Fjärde och Sjätte AP-fondernas kostnader

|

|

och personal ..................................................................... |

36 |

|

4.7 |

Sjunde AP-fondens redovisade resultat............................ |

39 |

5 |

Utvärdering av AP-fondernas verksamhet ...................................... |

43 |

|

5.1 |

Buffertfonderna i inkomstpensionssystemet .................... |

43 |

5.2Utvärdering av Första‒Fjärde AP-fondernas

|

förvaltning ........................................................................ |

52 |

|

5.2.1 |

Strategisk förvaltning ...................................... |

52 |

|

5.2.2 |

Aktiv förvaltning ............................................. |

61 |

5.3 |

Utvärdering av Sjätte AP-fondens förvaltning ................. |

64 |

5.4 |

Utvärdering av Sjunde AP-fondens förvaltning ............... |

68 |

|

5.4.1 |

Strategisk förvaltning ...................................... |

68 |

|

5.4.2 |

Aktiv förvaltning ............................................. |

71 |

6 Hållbarhet och övriga förvaltningsfrågor........................................ |

72 |

6.1 |

Hållbarhet, ägarstyrning och ersättningar......................... |

72 |

6.2 |

Övriga förvaltningsfrågor................................................. |

80 |

Bilaga 1 |

Policy för styrning och utvärdering av AP-fonderna........ |

83 |

Bilaga 2 |

Placeringsbestämmelser för AP-fondernas |

|

|

verksamhet i sammandrag................................................ |

92 |

Bilaga 3 |

Utdrag ur årsredovisning för Första AP-fonden ............... |

95 |

Bilaga 4 |

Utdrag ur årsredovisning för Andra AP-fonden ............. |

113 |

Bilaga 5 |

Utdrag ur årsredovisning för Tredje AP-fonden............ |

129 |

Bilaga 6 |

Utdrag ur årsredovisning för Fjärde AP-fonden............ |

145 |

Bilaga 7 |

Utdrag ur årsredovisning för Sjätte AP-fonden ............. |

164 |

Bilaga 8 |

Utdrag ur årsredovisning för Sjunde AP-fonden ........... |

178 |

Bilaga 9 |

Underlag från McKinsey & Company........................... |

203 |

Utdrag ur protokoll vid regeringssammanträde den 21 maj 2015........ |

268 |

Skr. 2014/15:130 1 |

Inledning |

Det allmänna statliga ålderspensionssystemet reformerades 1 januari 1999 som ett resultat av en bred partiuppgörelse mellan Socialdemo- kraterna och de fyra borgliga partierna. Det förmånsbestämda pensions- systemet – som omfattade ATP och folkpension – ersattes då av ett avgiftsbestämt system – som omfattar inkomstpension, garantipension och premiepension (se vidare avsnitt 2.1). Inom ramen för det avgifts- bestämda pensionssystemet verkar de allmänna pensionsfonderna (Första, Andra, Tredje, Fjärde, Sjätte och Sjunde AP-fonderna) som statliga myndigheter. Samtliga fonder utom Sjätte AP-fonden regleras i lagen (2000:192) om allmänna pensionsfonder (AP-fonder). Sjätte AP- fondens verksamhet startade 1996 och regleras i lagen (2000:193) om Sjätte AP-fonden (med ikraftträdande 1 januari 2001).

Enligt lag ska AP-fonderna årligen överlämna en årsredovisning och revisionsberättelse till regeringen. Sjätte AP-fonden ska dessutom lämna en egen utvärdering av fondens förvaltning. Regeringen ska sedan ställa samman fondernas årsredovisningar och utvärdera förvaltningen av fondkapitalet. Regeringens analys och slutsatser, tillsammans med AP-fondernas årsredovisningar, ska överlämnas till riksdagen senast den 1 juni året efter räkenskapsåret.

I denna skrivelse utvärderas AP-fondernas verksamhet t.o.m. 2014. Avsnitt 2 innehåller en översiktlig beskrivning av AP-fondernas roll i det allmänna pensionssystemet. Avsnitt 3 sammanfattar utvecklingen på de finansiella marknaderna sedan 2001. Avsnitt 4 sammanställer AP- fondernas resultat och kostnader baserat på AP-fondernas årsredovis- ningar. Avsnitt 5 redovisar regeringens utvärdering av AP-fondernas förvaltning. Inledningsvis i kapitlet analyseras buffertfondernas samlade bidrag till inkomstpensionssystemet fr.o.m. 2001, dvs. under den period som de ingått i systemet med nuvarande regler. Därefter utvärderas styrelsernas strategiska förvaltning i ett långsiktigt perspektiv, bl.a. med utgångspunkt i AP-fondernas mål och inkomstindex. Här används långa utvärderingsperioder, främst på tio år. Resultatet av AP-fondernas aktiva förvaltning utvärderas däremot över kortare tidshorisonter. Sjätte AP- fondens långsiktiga avkastning baseras på fondens olika delportföljer och sedan fondens start 1996. Sjunde AP-fonden utvärderas i förhållande till de privata alternativen i premiepensionssystemet. Avsnitt 6 behandlar hållbarhetsfrågor avseende miljö, etik, ersättningar m.m. Avsnittet tar även upp Sjunde AP‒fondens finansiella och de viktigaste iakttagelserna från revisorernas granskning av intern styrning i samtliga AP-fonder.

I bilaga 1 återfinns Regeringens policy för styrning och utvärdering av AP-fonderna. I bilaga 2 återfinns Första–Fjärde AP-fondernas placeringsregler i sammandrag. Utdrag ur AP-fondernas årsredovisningar återfinns i bilagorna 3–8. Årsredovisningarna finns i sin helhet på respektive fonds webbplats1. Liksom tidigare år har extern expertis anlitats i arbetet med den årliga utvärderingen av AP-fondernas verksam- het. Konsulterna McKinsey & Company bistår utvärderingen och har

1 www.ap1.se, www.ap2.se, www.ap3.se, www.ap4.se, www.apfond6.se och www.ap7.se.

6

därtill gjort en särskild studie av AP-fondernas arbete i frågor om Skr. 2014/15:130 hållbarhet (bilaga 9). Den årliga revisionen har utförts av revisorer från

Ernst & Young.

Pensionsgruppens överenskommelse 12 mars 2014 om vissa förändringar i pensionsöverenskommelsen

Pensionsgruppen enades den 12 mars 2014 om vissa förändringar i pensionsöverenskommelsen. Pensionsgruppens syn är att pensionssyste- met i grunden fungerar väl, men att förändringar i omvärlden och erfarenheter från de första femton åren av AP-fondssystemet ger skäl till att se över ett antal delar av systemet. Översynen innebär bl.a. att förslag tas fram avseende förändring av AP-fondernas struktur och placerings- regler, en jämnare utveckling av inkomstpensionerna, ett längre arbetsliv och förändring av premiepensionssystemet. Överenskommelsen är av övergripande karaktär och har varierande detaljeringsgrad för de olika delarna. Regeringen förutsätter att AP-fonderna fullföljer sitt uppdrag att förvalta kapitalet till största möjliga nytta för dagens och framtidens pensionärer intill dess det nya regelverket är på plats.

I fråga om premiepensionen framhölls i den nya överenskommelsen att det finns svagheter i premiepensionssystemet relaterade till bristande finansiell kunskap hos sparare, höga kostnader och stor framtida spridning i utfall av premiepensionssparande. Det behöver därför vidtas åtgärder för att förändra premiepensionssystemet. De alternativ som tidigare presenterats i premiepensionsöversynen bör fortsätta beredas inom Regeringskansliet. Ett av underlagen i frågan utgörs av rapporten Vägval för premiepensionen (Ds 2013:35) som presenterades av Finans- departementet i maj 2013.

2 AP-fonderna och det allmänna pensionssystemet

Det svenska pensionssystemet kan sägas bestå av tre delar. Den första |

|

och grundläggande delen utgörs av det allmänna pensionssystemet, vilket |

|

omfattar samtliga medborgare i Sverige. Den andra delen utgörs av |

|

tjänstepension, vilken bygger på överenskommelser mellan arbetsgivare |

|

och arbetstagare (ofta i form av kollektivavtal). Den tredje delen utgörs |

|

av privat pensionssparande och är helt frivillig. Denna skrivelse behand- |

|

lar endast tillgångar och betalningsflöden inom det allmänna pensions- |

|

systemet. Det är inom detta system som AP-fonderna ingår. |

|

Vårt nuvarande allmänna pensionssystem har sin bakgrund i den |

|

pensionsreform som genomfördes i januari 1999. Reformen innebar att |

|

pensionssystemet gjordes självfinansierande (via avgifter) och att det |

|

infördes en automatik så att pensionerna anpassas till den ekonomiska |

|

tillväxten. Den avgiftsbaserade inkomst- och premiepensionen ersatte |

|

tidigare förmånsbestämda ATP och folkpension. För dem som tjänat in |

|

pension tidigare inrättades övergångsregler (s.k. tilläggspension) och för |

|

den som haft låg eller ingen inkomst infördes garantipension. Garanti- |

7 |

|

Skr. 2014/15:130 pension är ett grundskydd som finansieras från statsbudgeten. Pensions- reformen var ett resultat av en bred partiuppgörelse mellan Socialdemo- kraterna och de fyra borgliga partierna.2

Figur 2.1 Det allmänna ålderspensionssystemet

2.1Inkomstpension

Inkomstpensionssystemet är i huvudsak ofonderat, vilket innebär att inbetalda pensionsavgifter används för att finansiera samma års pensionsutbetalningar. För att hantera skillnaderna mellan de löpande pensionsavgifterna och pensionsutbetalningarna finns ett buffertkapital. Buffertkapitalet har även som uppgift att bidra till stabiliteten i pensions- systemets och till dess långsiktiga finansiering.

Avgiften till det allmänna pensionssystemet är fast och uppgår till 18,5 procent av pensionsgrundande inkomster. Pensionsrätten för inkomstpension utgör 16 procent och premiepensionen 2,5 procent. Pensionsrätter beräknas för varje individ utifrån pensionsgrundande inkomster. Dessa ackumuleras successivt under hela livet till den s.k. pensionsbehållningen. Storleken på pensionen beror på pensionsbehåll- ningen och från vilken ålder individen väljer att ta ut sin pension. Pensionen påverkas även av ett stort antal samhällsekonomiska och demografiska faktorer. Både på kort sikt och på lång sikt är sysselsättningens utveckling en viktig faktor. Även demografiska faktorer har stor betydelse på lång sikt. Utvecklingen på kapital- marknaderna och AP-fondernas resultat påverkar värdeutveckling i buffertfonderna, vilket också har betydelse för inkomstpensionen.

2 Sedan Decemberöverenskommelsen från den 26 december 2014 medverkar även

Miljöpartiet i pensionsgruppens arbete.

8

2.1.1 |

Första–Fjärde samt Sjätte AP-fondernas roll |

Skr. 2014/15:130 |

Det är Första‒Fjärde samt Sjätte AP-fonderna som förvaltar buffert- kapitalet. De kan därför sägas vara buffertfonder. När det nuvarande pensionssystemet infördes 2001, fördelades drygt 130 miljarder kronor till vardera av Första–Fjärde AP-fonden. De fyra fonderna gavs samtidigt ett gemensamt regelverk i lagen (2000:192) om allmänna pensionsfonder (AP-fonder), i vilken även regler avseende Sjunde AP-fonden ingår. Enligt lagen är fondernas uppdrag att förvalta fondmedlen så att de blir till största möjliga nytta för inkomstpensions-systemet. Förvaltningen ska ta sin utgångspunkt i pensionssystemets åtagande. Målet är att långsiktigt maximera avkastningen i förhållande till risken i placeringarna. Den totala risknivån i förvaltningen ska vara låg, vilket inte ska tolkas som ett mål att minimera risken. Av det följer däremot ett krav på god risksprid- ning. Risk och avkastning ska tolkas i termer av utgående pensioner. Rollen som förvaltare av allmänna pensionsmedel ställer krav på att fonderna uppbär allmänhetens förtroende. Av det skälet är fonderna ålagda att ta hänsyn till miljö och etik i placeringsverksamheten, utan att göra avkall på det övergripande målet om hög avkastning. Fonderna ska inte ha näringspolitiska eller ekonomisk-politiska mål. Var och en av AP-fonderna ska, med förvaltade medel, svara för kostnaderna för sin verksamhet, för revision och för uppföljning av fondförvaltningen. Regeringen utser styrelserna i fonderna och utvärderar förvaltningen årligen.

Sjätte AP-fonden är också en del av buffertfondssystemet men regleras i en egen lag, lagen (2000:193) om Sjätte AP-fonden. Fonden är stängd, vilket innebär att den inte har betalningsflöden gentemot pensions- systemet. Fondens uppdrag skiljer sig även från de andra buffertfonderna genom att medlen ska placeras på riskkapitalmarknaden. Sjätte AP- fonden har sitt ursprung i Sjätte fondstyrelsen, vilken inrättades 1996. Namnbytet gjordes i samband med pensionsreformen. Sjätte AP-fonden ingick dock inte i pensionsöverenskommelsen, vilket inneburit att fonden har arbetat med väsentligen oförändrade förutsättningar sedan 1996. De tidigare gällande reglerna avseende Sjätte fondstyrelsen överfördes i princip oförändrade till den nu gällande lagen (2000:193) om Sjätte AP-fonden. Fondens medel har i sin helhet genererats från de 10,4 miljarder kronor som tillsköts i samband med att den dåvarande Sjätte fondstyrelsen bildades 1996.

Rollen som buffert

Pensionsutbetalningarna från inkomstpensionssystemet finansieras löpande av inbetalda pensionsavgifter från de yrkesaktiva. Är pensionsut- betalningarna mindre än inbetalningarna sparas överskottet i Första– Fjärde AP-fonderna. Är det underskott i betalningarna tas medel i stället från kapitalet i Första–Fjärde AP-fonderna. Sjätte AP-fonden är som nämnts också en buffertfond i inkomstpensionssystemet, men då den är stängd har den inga betalningsflöden gentemot pensionssystemet. I figur 2.2 framgår nettoflödet mellan pensionssystemet och AP-fonderna (Första–Fjärde AP-fonden). Nettoflödet utgör skillnaden mellan avgifts- inkomster, pensionsavgifter och administrationsavgifter.

9

Skr. 2014/15:130 |

Figur 2.2 |

Nettoflödet mellan pensionssystemet och AP-fonderna |

|

|

(mdkr) |

Miljarder kronor

20 |

11,3 |

6,9 |

7,3 |

|

8,6 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

10 |

|

5,7 |

5,6 |

3,2 |

2,6 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-10 |

|

|

|

|

|

|

|

|

|

|

-5,8 |

|

|

|

|

|

|

|

|

-20 |

|

|

|

|

|

|

|

|

-16,4 |

|

-16,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-17,0 |

|

|

|

-21,3 |

|

|

|

|

-30 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-28,3 |

-21,4 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-30,5 |

|

|

-40 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-37,9 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-50 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-43,2 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-47,7 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-60 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Källa: Pensionsmyndigheten, februari 2015.

De första åtta åren med det nya pensionssystemet (2001‒2008) var inbetalningarna till pensionssystemet större än utbetalningarna. Netto- flödet var således positivt dessa år och under perioden tillfördes AP-fonderna sammanlagt 51 miljarder kronor. År 2009 vände betalnings- strömmarna. Under åren 2009‒2014 lyftes sammanlagt 105 miljarder kronor från AP-fonden för att finansiera pensionsutbetalningar. För hela perioden 2001‒2014 uppgick således nettoutflödet från AP-fonderna till 54 miljarder kronor.

Underskotten sedan 2009 beror på att den stora 40-talistgenerationen har börjat ta ut pension. Enligt Pensionsmyndighetens prognoser kommer Första–Fjärde AP-fonderna fortsätta att bidra till finansieringen av inkomstpensionerna över överskådlig framtid. Åren 2015‒2019 beräknas underskotten sammanlagt uppgå till 181 miljarder kronor. Inkomstpen- sionssystemet utgör i princip ett i lag fastställt avtal mellan generationer eftersom systemet i huvudsak innebär att de yrkesverksamma finansierar nuvarande pensionsutbetalningar.

Rollen som långsiktig finansiär

Buffertfonderna har även en roll i att generera avkastning till inkomst- pensionssystemets långsiktiga finansiering och stabilitet. Om buffert- fonderna har högre avkastning än den genomsnittliga inkomstutveck- lingen i Sverige, så bidrar fonderna positivt till pensionssystemets lång- siktiga finansiering. Därmed skapas möjligheter för framtida generatio- ner att erhålla en bättre pension samtidigt som risken minskar för att den s.k. automatiska balanseringen i inkomstpensionssystemet aktiveras. Det är också tänkt att buffertfondernas tillgångar i viss utsträckning ska förändras kontracykliskt mot avgiftstillgången och därmed verka stabiliserande.

10

Figur 2.3 |

Buffertfondernas kapital och avkastning efter kostnader |

Skr. 2014/15:130 |

Miljarder kronor

1400

1200

1000

800

600 546 480

400

200

0 -200 -27 -85

-400

|

|

Totalt kapital |

|

|

|

Total avkastning efter kostnader |

1185 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

898 |

|

|

895 |

873 |

958 |

1058 |

|

|

|

|

|

|

765 |

854 |

708 |

827 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

641 |

|

|

|

|

|

|

|

|

|

|

|

|

|

571 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

113 |

|

|

|

|

135 |

|

|

101 |

128 |

147 |

80 |

63 |

|

|

|

|

84 |

|

|

|

82 |

36 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-17 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-194 |

|

|

|

|

|

|

|

|

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

|

2013 |

|

2014 |

Källa: McKinsey bilaga 9 (grunddata från AP-fonderna)

I figur 2.3 framgår hur kapitalet i buffetfonderna (Första–Fjärde AP-fonderna och Sjätte AP‒fonden) och den totala avkastningen efter kostnader utvecklats sedan 2001. Vid 2014 års slut uppgick kapitalet i buffertfonderna till 1 185 miljarder kronor, vilket var mer än dubbelt så mycket som vid slutet av 2001. Den totala avkastningen efter kostnader har uppgått till 647 miljarder kronor under perioden 2001‒2014. Detta motsvarar en genomsnittlig avkastning på 5,3 procent per år, vilket kan jämföras med att inkomstindex under samma period ökade med 3,1 procent per år. Uppgifterna ovan baseras på McKinseys underlag (se bilaga 9).

I förhållande till inkomstpensionssystemets samlade tillgångar utgör dock buffertfondernas tillgångar en förhållandevis begränsad andel (ca 14 procent vid utgången av 2014). Buffertfondernas utveckling har ändå potential att påverka systemet i tider av kraftiga upp- eller nedgångar (se nästa avsnitt).

2.1.2 Inkomstpensionssystemets finansiella ställning

Inkomstpensionssystemets tillgångar och skulder sammanställs i slutet av |

|

varje år. Samtidigt fastställs det s.k. balanstalet som mäter systemets |

|

finansiella ställning. Balanstalet beräknas genom att dividera systemets |

|

tillgångar (avgiftstillgången och buffertkapitalet) med pensionsskulden. |

|

Om balanstalet understiger 1,0000, dvs. om pensionssystemets skulder |

|

överstiger tillgångarna, aktiveras balanseringen i systemet. Balanseringen |

|

innebär att pensionsskulden räknas upp i en långsammare takt, vilket gör |

|

att systemets finansiella ställning stärks. Om balanstalet överstiger |

|

1,0000 blir balanseringseffekten positiv. Pensionsrätterna räknas då upp i |

|

snabbare takt tills systemet är i balans. När systemet är i balans räknas |

|

värdet på pensionsrätterna (pensionsskulden) upp med inkomstindex, |

|

dvs. pensionsrätterna följer då den genomsnittliga löneutvecklingen i |

|

Sverige. Till en början beräknades balanstalet på samma sätt som |

|

pensionssystemets finansiella ställning, dvs. genom att tillgångarna |

11 |

|

Skr. 2014/15:130 dividerades med pensionsskulden. Sedan 2010 är buffertkapitalet i beräkningarna av balanstalet utbytt mot medelvärdet av de senaste tre årens buffertfondskapital. På så sätt slår inte ett enskilt års förändringar i buffertkapitalet igenom på balanstalet lika mycket.

Tabell 2.1: Inkomstpensionssystemet tillgångar och skulder (mdkr)

Beräkningsår |

2014 |

2013 |

2012 |

2011 |

2010 |

2009 |

2008 |

2007 |

2006 |

Balanseringsår |

2016 |

2015 |

2014 |

2013 |

2012 |

2011 |

2010 |

2009 |

2008 |

|

|

|

|

|

|

|

|

|

|

Buffertfonden, |

1 067 |

963 |

908 |

865 |

810 |

811 |

821 |

|

|

medelvärde1 |

|

|

|

|

|

|

|

|

|

Buffertfonden |

1 185 |

1 058 |

958 |

873 |

895 |

827 |

707 |

898 |

858 |

Avgiftstillgång |

7 380 |

7 123 |

6 915 |

6 828 |

6 575 |

6 362 |

6 477 |

6 116 |

5 945 |

Summa tillgångar |

8 565 |

8 180 |

7 873 |

7 700 |

7 469 |

7 189 |

7 184 |

7 014 |

6 803 |

Pensionsskuld |

8 141 |

8 053 |

7 952 |

7 543 |

7 367 |

7 512 |

7 428 |

6 996 |

6 703 |

Över-/underskott |

423 |

127 |

-80 |

157 |

103 |

-323 |

-243 |

18 |

100 |

Balanstal |

1,038 |

1,004 |

0,984 |

1,020 |

1,002 |

0,955 |

0,983 |

1,003 |

1,015 |

Finansiell ställning2 |

1,052 |

1,016 |

0,990 |

1,021 |

1,014 |

0,957 |

0,967 |

|

|

1Medelvärdet beräknat på de senaste tre åren.

2Balanstal enligt tidigare definition (till och med år 2007), enbart beräknat på buffertfondernas marknadsvärde den 31 december respektive år.

Källa: Pensionsmyndighetens årsredovisning för 2014, s 109.

Vid 2014 års slut uppgick tillgångarna i inkomstpensionssystemet till 8 565 miljarder kronor, varav avgiftstillgången stod för 7 380 miljarder kronor och buffertfonderna för 1 185 miljarder kronor. De buffertfonds- tillgångar som räknas in i balanstalet uppgick dock till 1 067 miljarder kronor, eftersom ett treårigt medelvärde används i beräkningarna. Skul- den i inkomstpensionssystemet, dvs. värdet av alla individers pensions- rätter, uppgick samtidigt till 8 141 miljarder kronor.

Balanstalet verkar med två års fördröjning. Balanstalet som baseras på 2014 års tillgångar och skulder avser 2016 och beräknas till 1,0375. Balanstalen för 2015 och 2014 är sedan tidigare fastställda till 1,0040 respektive 0,9837. Som tidigare nämnts påverkas inkomstpensionssyste- mets resultat (balanstalet) av ett stort antal samhällsekonomiska och demografiska faktorer. På kort sikt har sysselsättningens utveckling störst betydelse. Buffertfondernas värdeutveckling har också betydelse vilket i sin tur är kopplat till utvecklingen på kapitalmarknaderna. På lång sikt har demografiska faktorer stor betydelse för utvecklingen i balanstalet.

I figur 2.4 illustreras utvecklingen av tillgångar och skulder i inkomst- pensionssystemet. Avgiftstillgången utgör merparten av tillgångarna i systemet (86,2 procent vid 2014 års slut). Längst ner i diagrammet fram- går att buffertfondernas andel av tillgångarna i systemet har ökat de senaste åren, för att uppgå till 13,8 procent vid 2014 års slut.

12

Figur 2.4 |

Utveckling av tillgångar och skulder i inkomstpensions- |

Skr. 2014/15:130 |

|

systemet |

|

Källa: McKinsey bilaga 9 (grunddata från Försäkringskassan och Pensionsmyndigheten)

2.2 |

Premiepension |

|

Premiepensionssystemet innebär att var |

och en själv kan välja hur |

2,5 procent |

av den pensionsgrundande |

inkomsten ska placeras. På |

Pensionsmyndighetens fondtorg finns det drygt 800 fonder att välja mellan. Tillgångarna i systemet är fullt fonderade, vilket innebär att upp- och nedgångar i fondandelarnas värden fullt ut påverkar pensionssparar- nas behållningar i systemet.

Premiepension kan antingen tas ut som traditionell försäkring eller som fondförsäkring. Traditionell försäkring innebär att pensionen beräknas som ett livsvarigt garanterat nominellt belopp. Den försäkrades fondan- delar säljs och Pensionsmyndigheten tar över investeringsansvaret och den finansiella risken. Fondförsäkring innebär att den försäkrade behåller sitt sparande i de valfria premiepensionsfonderna. I fondförsäkringen räknas pensionsutbetalningarnas storlek årligen om med utgångspunkt från fondandelarnas värde i december. Följande år säljs det antal fondan- delar som krävs för att finansiera den beräknade premiepensionen. Ökar fondandelarna i värde, säljs färre andelar och minskar fondandelarnas värde säljs fler andelar.

2.2.1Sjunde AP-fondens roll

Sjunde AP-fonden har som uppgift att förvalta premiepensionen åt de individer som inte själva valt förvaltare för sin premiepension. Medel placeras då i systemets förvalsalternativ, AP7 Såfa (Statens årskullsför- valtningsalternativ där risken förändras med spararnas ålder). Det är även möjligt att välja någon av de fonder som Sjunde AP-fonden förvaltar.

13

Skr. 2014/15:130 Sjunde AP-fonden regleras, liksom Första‒Fjärde AP-fonden, i lagen (2000:192) om allmänna pensionsfonder (AP-fonder). Målet för fondens uppdrag är således att långsiktigt maximera avkastningen i förhållande till risken i placeringarna. I avsnitt 4 beskrivs Sjunde AP-fondens verk- samhet och resultat mer utförligt. I avsnitt 5 redovisas regeringens bedömning av verksamheten.

2.2.2Premiepensionssystemets finansiella ställning

Vid utgången av 2014 hade premiepensionssystemet 6,6 miljoner sparare och antalet registrerade fonder uppgick till 850. Det totala marknads- värdet på premiepensionskapitalet (fondförsäkringen) uppgick vid samma tidpunkt till 759 miljarder kronor och den traditionella försäk- ringen till 18 miljarder kronor. Under 2014 uppgick värdeutvecklingen för fondförsäkringen till 126 miljarder kronor, vilket motsvarande en genomsnittlig tidsviktad avkastning på 20,7 procent3. Sjunde AP-fonden är den enskilt största fondförvaltaren i premiepensionssystemet. Vid 2014 års slut förvaltade Sjunde AP-fonden 253 miljarder kronor, varav Såfa utgjorde 246 miljarder kronor. Under 2014 hade den genomsnittlige Såfa-spararen en avkastning på 29,3 procent, vilket kan jämföras med att de privata premiepensionsfonderna i genomsnitt gett en avkastning på 15,1 procent. Risken (mätt som standardavvikelse under den senaste 24 månadersperioden) har för AP7 Såfa varit 9,6 procent jämfört med 5,6 procent för de privata premiepensionsfonderna.

Tabell 2.2 |

Fördelningen av fondplaceringarnas marknadsvärde och |

|

|

andel |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Fondkategori |

|

2014 |

2014 |

2013 |

2013 |

2012 |

2012 |

|

|

mdkr |

andel |

mdkr |

andel |

mdkr |

andel |

Aktiefonder |

|

295,0 |

38,9 |

240,3 |

39,9 |

192,6 |

40,9 |

Blandfonder |

|

77,3 |

10,2 |

62,7 |

10,4 |

50,9 |

10,8 |

Generationsfonder |

114,1 |

15,0 |

90,3 |

15,0 |

71,3 |

15,1 |

Räntefonder |

|

26,9 |

3,5 |

27,0 |

4,5 |

24,3 |

5,2 |

AP7 Såfa |

|

245,7 |

32,4 |

181,6 |

30,2 |

131,8 |

28,0 |

|

|

|

|

|

|

|

|

Totalt |

|

759,0 |

100,0 |

601,9 |

100,0 |

471,0 |

100,0 |

|

|

|

|

|

|

|

|

Källa: Pensionsmyndighetens årsredovisning för 2014, s 160.

En utförlig beskrivning av det allmänna pensionssystemet finns i Pensionsmyndighetens årsredovisning 2014.

3 Tidsviktad årsavkastning visar årlig avkastning på en krona som satts in i början på

perioden. Hänsyn har inte tagits till om kapitalets storlek förändrats under perioden.

14

3 |

Utvecklingen på finansmarknaderna |

Skr. 2014/15:130 |

Utvecklingen på de finansiella marknaderna har stor betydelse för resul- tatutveckling och risk i AP-fonderna. Första–Fjärde AP-fonderna förval- tar sedan start över hälften av sitt kapital i aktier och drygt en tredjedel i obligationer, vilket innebär att finansmarknadernas utveckling i grunden är bestämmande för det resultat fonderna uppnår. Sjätte AP-fonden, vars investeringsinriktning är onoterade tillgångar, påverkas i mindre utsträckning av de omedelbara svängningarna på marknaden, men är å andra sidan beroende av fördelaktiga förhållanden på finansmarknaden för en god resultatutveckling i sina innehav. Sjunde AP-fondens expo- nering mot aktiemarknaden är större än det underliggande kapitalet genom användning av hävstång i förvaltningen.

I regel har buffertfondernas resultat en relativt liten påverkan på utfallet inom inkomstpensionssystemet, eftersom fonderna utgör en mindre del av tillgångsmassan (se avsnitt 2). Vid tillräckligt stora variationer i tillgångspriser kan dock fondernas resultat göra skillnad för om den automatiska balanseringen ska aktiveras eller inte

3.1Utvecklingen på aktie- och obligationsmarknaderna sedan 2001

Det nuvarande allmänna pensionssystemet trädde ikraft under 2000 och nya placeringsregler började gälla för buffertfonderna fr.o.m. 2001. Pensionssystemet sjösattes därmed i en period som inledningsvis kom att präglas av djup ekonomisk nedgång och fallande priser på aktie- marknaden till följd av den spruckna it-bubblan vid millennieskiftet 1999/2000 (se figur 3.1 nedan).

Under 2003 började dock aktiepriserna återigen stiga och i mitten av 2007 nådde Stockholmsbörsen sin dittills högsta notering. År 2008 briserade den amerikanska finans- och bolånekrisen, vilket resulterade i en ny och än större nedgång på aktiemarknaden. Våren 2009 började aktiemarknaderna återhämta sig, bara för att sommaren 2011 åter börja falla. Den här gången var anledningen den europeiska statsskuldskrisen och osäkerhet om dess konsekvenser för den globala tillväxten. 2011 och halva 2012 fortsatte att präglades av ekonomisk osäkerhet och stora prisrörelser på finansmarknaderna. Aktiemarknaderna började stabili- seras först hösten 2012 efter att den Europeiska Centralbanken (ECB) deklarerat att centralbanken tänkte genomföra vilka åtgärder som än krävdes för att hålla eurozonen intakt.

15

Skr. 2014/15:130 Figur 3.1 |

Utvecklingen i svenskt och globalt aktieindex 2001–2014 |

250 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

200 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

150 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

100 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

50 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

Stockholm Benchmark Index |

MSCI World Index (USD) |

Not. Avser totalavkastning. Bas 2000-12-31 = 100.

Källa: Bloomberg

Trenden på aktiemarknaden har sedan dess i stort varit uppåtgående, även om Federal Reserves beslut i december 2013 att successivt börja trappa ner stödköpen av obligationer initialt skapade osäkerhet på mark- naden. En kombination av minskad riskaversion, brist på investerings- alternativ med låg risk och rimlig avkastning samt relativt låga värde- ringar på börsen ledde successivt till att förtroendet för aktiemarknaden återvände under senare delen av 2012 och under 2013. Även ljusare konjunkturförväntningar – främst i amerikansk ekonomi men även i stora ekonomier som Storbritannien, Japan och euroområdet – bidrog till ett mer positivt klimat på aktiemarknaden.

Börsåret 2014 har präglats av ökad geopolitisk risk och ökad risk för deflation både Europa och Sverige, vilket lett till en fortsatt gynnsam penningpolitik och lågräntemiljö. Värderingen på aktiemarknaderna har nått nivåer som ur ett historiskt perspektiv är jämförelsevis höga. Den ekonomiska tillväxten i världen förväntas gynnas av återhämtningen i USA. Börsåret 2014 slutade mycket nära årshögsta efter en uppgång på drygt 15 procent i SBX (Swedish Benchmark Index, se nedan).

3.2Obligationsmarknaden 2001–2014

|

På obligationsmarknaderna internationellt och i Sverige har räntorna |

|

trendmässigt fallit. Allt högre obligationspriser (och därmed avkastning) |

|

har drivit ned obligationsräntorna. Detta illustreras bl.a. av att svenska |

|

nominella och reala obligationer haft en ovanligt hög genomsnittlig |

|

årsavkastning i ett längre tidsperspektiv (se tabell 3.1). |

|

Under 2013 steg obligationsräntor på längre löptider markant – främst |

|

med anledning av ljusare konjunkturutsikter i den amerikanska ekonomin |

|

och Federal Reserves beslut att successivt trappa ned stödköpen av |

16 |

obligationer. Under 2014 har dock ränteskillnaderna mellan amerikanska |

|

och europeiska räntenivåer ökat på grund av att riskerna för deflation har Skr. 2014/15:130 ökat markant i Europa. Den svenska räntan har fallit kraftigt sedan slutet

av 2013. Även den amerikanska räntan har sjunkit till följd av att infla- tionstrycket är fortsatt relativt lågt. De europeiska och svenska 10 årsrän- torna har dock fallit mycket kraftigare på grund av deflationsrisken och fortsatt kraftigt expansiv penningpolitik från både ECB och Riksbanken. Tyska och svenska tioårsräntor har sjunkit med cirka 1,5 procentenheter sedan slutet av 2013. Fallande räntor innebär kursvinster och högre total- avkastning på obligationsinnehav. För 2014 blev totalavkastningen i nominellt obligationsindex drygt 12 procent. (se tabell 3.1).

Figur 3.2 Tioårig obligationsränta i USA, Tyskland och Sverige 2001–2015 (procent)

Källa: Ecowin

3.3Avkastningen på aktie- och obligationsmarknaderna 2001–2014

Tabell 3.1 visar totalavkastningen för några av de tillgångsslag som AP- fonderna (exklusive Sjätte AP-fonden) placerar i sedan 2001. Svenska aktier har för perioden 2001–2014 haft den bästa årliga totalavkastningen (7,6 procent) följt av svenska nominella och reala obligationer (5,4 –5,6 procent). Utländska aktier har däremot endast avkastat i genomsnitt 3,4 procent per år (mätt i USD). Eftersom den amerikanska dollarn har försvagats mot den svenska kronan sedan 2001, har dock avkastningen på utländska aktier – mätt i svenska kronor – varit än lägre. Avkast- ningen på den globala aktiemarknaden kan därmed i ett svenskt och ett historiskt perspektiv karaktäriseras som svag. Till skillnad från detta framstår avkastningen på den svenska obligationsmarknaden i ett längre perspektiv som stark.

17

Skr. 2014/15:130 |

Tabell 3.1 |

Totalavkastning i olika tillgångsslag under 2013, |

|

|

|

|

tioårsperioden 2004–2013 och 1 juli 2001–2013 |

|

|

(procent per år) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2014 |

2005–2014 |

2001–2014 |

|

Svenska aktier (SBX) |

15,0 |

10,8 |

7,6 |

|

|

Utländska aktier (MSCI World i USD) |

2,9 |

3,9 |

3,4 |

|

|

Utländska aktier (MSCI World i SEK) |

24,9 |

5,5 |

0,9 |

|

|

Obligationsindex (OMRX) |

12,1 |

4,8 |

5,4 |

|

|

Reala obligationer (RXRE) |

7,4 |

4,2 |

5,6 |

|

|

|

|

|

|

|

|

|

Riskfri ränta |

|

0,4 |

1,7 |

2,2 |

|

|

|

|

|

Not. Riskfri ränta är ett vägt genomsnitt av statsskuldsväxlar med 3 och 6 månaders löptid. OMRX-index |

|

speglar avkastningen på en passiv portfölj av likvida svenska räntepapper. |

|

|

|

Källa: Bloomberg, Ecowin, Riksbanken. |

|

|

|

|

|

Vid betraktandet av tioårsperioden 2005−2014 förbättras totalavkast- |

|

ningen på aktier markant jämfört med obligationer, vilket främst speglar |

|

att den kraftiga börsnedgången 2000–2002 ligger utanför den studerade |

|

tidsperioden. Avkastningen på utländska aktier noteras i nivå med |

|

obligationer – som fortsatt uppvisar en hög avkastning i ett historiskt |

|

perspektiv. Den riskfria räntan, i det här fallet beräknat med ett genom- |

|

snitt av svenska statsskuldväxlar, avkastar knappt hälften av vad svenska |

|

nominella och reala obligationer gör. |

|

|

|

|

|

Under 2014 noterades en totalavkastning på omkring 15 procent på den |

|

svenska aktiemarknaden, medan aktier globalt avkastade cirka 3 procent. |

|

Försvagningen av kronan under året har dock lett till att tillgångar i andra |

|

valutor (främst dollar) stigit i värde. Nominella och reala obligationer |

|

uppvisade en avkastning på 12 procent respektive 7 procent. Under 2014 |

|

var riskfria räntan (vägt genomsnitt av statsskuldväxlar med 3 och 6 |

|

månaders löptid) 0,4 procent. |

|

|

|

|

4 AP-fondernas redovisade verksamhet

|

Vid 2014 års slut uppgick det förvaltade kapitalet i buffertfonderna |

|

(Första–Fjärde och Sjätte AP-fonden) till 1 185 miljarder kronor. Det |

|

sammanlagda resultatet för Första–Fjärde AP-fonden uppgick till |

|

147 miljarder kronor efter kostnader, vilket motsvarar en avkastning på |

|

14,1 procent. Detta var det bästa resultatet i kronor och det fjärde bästa |

|

resultatet i procent sedan starten 2001. Under året utbetalades 21,3 mil- |

|

jarder kronor till inkomstpensionssystemet, dvs. drygt 5 miljarder kronor |

|

per buffertfond (Första–Fjärde AP-fonden). |

|

De totala förvaltningskostnaderna för buffertfonderna (Första–Fjärde |

|

och Sjätte AP-fonden) uppgick till 1,7 miljarder kronor under 2014, |

|

vilket var 0,2 miljarder kronor mer än föregående år. Som andel av det |

|

totala buffertkapitalet uppgick de totala förvaltningskostnaderna till |

|

0,15 procent, vilket är 0,01 procentenheter högre än föregående år. |

|

Sjunde AP-fondens förvaltade kapital uppgick vid 2014 års slut till |

18 |

253 miljarder kronor. Avkastningen i statens förvalsalternativ (Såfa) var |

|

29,3 procent under 2014, vilket kan jämföras med genomsnittet för de Skr. 2014/15:130 privata premiepensionsfonderna som var 15,1 procent.

|

Tabell 4.1 |

AP-fondernas utgående fondkapital och resultat 2014 samt |

|

|

avkastningsmål (efter kostnader, mdkr och procent) |

|

|

|

|

|

|

|

Utgående |

Resultat |

AP-fondernas avkastningsmål under 2014 |

|

|

fondkapital1 |

2014 |

|

|

(mdkr) |

(mdkr) |

(%) |

|

|

|

|

|

|

|

|

Första |

284 |

36,4 |

14,6 |

Nominell avkastning 5,5 % per år över |

|

AP-fonden |

|

|

|

rullande tioårsperiod |

|

Andra |

294 |

34,3 |

13,1 |

Real avkastning på 5,0 % per år under |

|

AP-fonden |

|

|

|

minst en tioårsperiod |

|

Tredje |

288 |

35,0 |

13,7 |

Real långsiktig avkastning på 4,0 % per år |

|

AP-fonden |

|

|

|

|

|

|

Fjärde |

295 |

40,2 |

15,7 |

Real långsiktig avkastning på 4,5 % per år |

|

AP-fonden |

|

|

|

|

|

|

Sjätte |

24 |

1,4 |

6,5 |

Nominell avkastning SIX Nordic200 CAP |

|

AP-fonden |

|

|

|

GI+2,5 procentenheter över fem år |

|

Summa |

1 185 |

147,3 |

|

|

|

Sjunde |

|

|

|

Förvalsalternativet (Såfa) avkastning |

|

253 |

|

29,3 |

minst lika bra som genomsnittet av privata |

|

AP-fonden |

|

|

|

|

|

fonder i premiepensionssystemet |

|

|

|

|

|

|

|

|

|

|

|

Not 1: För Första–Fjärde AP-fonderna avses utgående fondkapital per 31 dec 2014, dvs. efter gjorda transaktioner till inkomstpensionssystemet.

Not 2: Utvärderingen av AP-fondernas verksamhet redovisas i avsnitt 5.

Källa: Första–Fjärde, Sjätte och Sjunde AP-fondernas årsredovisning för 2014, se bil. 3–8.

Det övergripande avkastningsmålet för respektive fond sätts av AP- fondernas styrelse (Första‒Fjärde och Sjunde) utifrån målet i lag (2000:192) om allmänna pensionsfonder och för Sjätte AP-fonden utifrån målet i lagen (2000:193) om Sjätte AP-fonden. Fondernas placerings- bestämmelser framgår av respektive lag (se bilaga 2).

4.1Första AP-fondens redovisade resultat

Fondkapital och resultat

Första AP-fondens resultat uppgick till 36,4 miljarder kronor 2014. Resultatet motsvarar en avkastning på 14,6 procent efter kostnader (11,2 procent året innan). Under året överfördes 5,1 miljarder kronor till inkomstpensionssystemet. Sammantaget ökade fondkapitalet med 31,3 miljarder kronor till 283,8 miljarder kronor (tabell 4.2).

19

Skr. 2014/15:130 |

Tabell 4.2 |

Första AP-fondens fondkapital (mnkr) |

|

|

|

|

|

|

|

|

2014 |

2013 |

|

Ingående fondkapital |

252 507 |

233 700 |

|

Årets resultat |

|

36 424 |

25 687 |

|

Överföringar |

|

-5 120 |

-6 880 |

|

|

|

|

|

Utgående fondkapital |

283 811 |

252 507 |

|

|

|

|

|

Not. Överföringar innehåller nettobetalningar till pensionssystemet.

Styrelsens avkastningsmål

Under 2013 och 2014 var avkastningsmålet för Första AP-fonden nomi- nell avkastning om 5,5 procent efter kostnader över rullande tioårsperio- der. Före 2013 var målet formulerat över en femårsperiod. Från och med 2015 har AP-fondens styrelse höjt avkastningsmålet till en real avkastning på 4,0 procent efter kostnader över rullande tioårsperioder. Från och med 2015 avser såldes avkastningsmålet för samtliga buffertfonder (Första‒Fjärde) real avkastning.

Investeringsprocess och strategi

För att nå avkastningsmålen inom ramen för fastställd risknivå består Första AP-fondens portfölj av en rad olika tillgångar med olika egen- skaper ur ett investerarperspektiv. Sedan 2009 arbetar fonden efter en investeringsprocess baserad på långsiktighet, fundamental analys och ett ökat inslag av andra investeringar än noterade aktier och räntebärande tillgångar.

Investeringsprocessen består av tre beslutsnivåer; strategisk allokering, strategisk förvaltning och operativ förvaltning. Strategisk allokering omfattar allokering mellan olika tillgångsslag, beslut om storleken på fondens valutaexponering och durationen i ränteportföljen. Strategisk förvaltning omfattar alla beslut om allokering inom tillgångsslag, till exempel allokeringen mellan aktieregioner, allokering mellan kredit- obligationer och statsobligationer och allokering mellan olika valutor. Operativ förvaltning är den förvaltning som fonden bedriver inom varje tillgångsslag utifrån de valda strategierna.

Portföljen

Första AP-fondens portfölj bestod vid 2014 års slut av 46,2 procent aktier, 27,5 procent räntebärande tillgångar, 24,7 procent onoterade placeringar och 1,5 procent kassa/valuta. Jämfört med föregående årsskifte har andelen onoterade placeringar ökat, medan andelarna för de övriga tillgångsslagen minskat något (tabell 4.3).

20

Tabell 4.3 |

Första AP-fondens portfölj (mdkr respektive procent) |

|

Skr. 2014/15:130 |

|

|

|

|

|

|

|

|

|

2014 |

|

2013 |

|

|

|

|

mdkr |

% |

mdkr |

% |

|

|

|

|

|

|

|

|

Aktier Sverige |

|

32,4 |

11,4 |

30,1 |

11,9 |

|

Aktier utvecklade länder |

70,2 |

24,7 |

64,1 |

25,4 |

|

Aktier utvecklingsländer |

28,7 |

10,1 |

24,2 |

9,6 |

|

Summa aktier |

|

131,3 |

46,2 |

118,4 |

46,9 |

|

Räntebärande |

|

78,1 |

27,5 |

74,9 |

29,7 |

|

Kassa/valuta |

|

4,3 |

1,5 |

4,1 |

1,6 |

|

Fastigheter |

|

25,0 |

8,8 |

22,2 |

8,8 |

|

Hedgefonder |

|

16,6 |

5,9 |

12,4 |

4,9 |

|

Riskkapitalfonder |

12,5 |

4,4 |

8,4 |

3,3 |

|

Övriga tillgångar |

|

12,2 |

4,3 |

9,5 |

3,8 |

|

Nya investeringar |

3,8 |

1,3 |

2,6 |

1,0 |

|

|

|

|

|

|

|

Summa onoterade placeringar |

70,2 |

24,7 |

55,1 |

21,8 |

|

Summa fondkapital |

283, 8 |

100,0 |

252,5 |

100,0 |

|

|

|

|

|

|

|

|

Första AP-fonden förvaltar svenska och utländska aktier på utvecklade marknader internt med fokus på stora och medelstora bolag. Tillväxt- marknader och småbolag förvaltas av externa förvaltare. De räntebärande tillgångarna förvaltas i en global ränteportfölj med största delen placerad i utländska tillgångar. Första AP-fonden äger tillgångar utgivna i flera valutor. Valutan behandlas dock som ett eget tillgångsslag, vilket innebär att tillgångars värde omräknas till svenska kronor. Enligt placerings- reglerna får inte den totala valutaexponeringen överstiga 40 procent av portföljen. Merparten av valutapositionen minskas därför med valuta- hedgar.

Bland de onoterade tillgångarna utgör fastigheter den största delen. Första AP-fondens strategi är att öka andelen fastighetsinvesteringar både i Sverige och utomlands. Fastighetsinvesteringarna bygger främst på löpande avkastning från hyresbetalningar och endast till en mindre del av investeringar där en förväntad värdestegring är den viktigaste komponenten. Hedgefonder och riskkapitalfonder utgör också tillgångar som redovisas under onoterade placeringar. Hedgefondstrategin syftar till att dämpa effekten av kraftiga kursrörelser i den övriga portföljen. Riskkapitalfonder investerar i onoterade bolag och förväntas över tid ha en högre avkastning än investeringar i noterade aktier.

Vid slutet 2014 förvaltades 65,4 procent av kapitalet i Första AP-fonden internt, vilket är en ökning med 2,5 procentenheter jämfört föregående årsskifte.

Avkastning

Under 2014 avkastade Första AP-fondens portfölj 14,8 procent före kostnader och 14,6 procent efter kostnader. I tabell 4.4 redovisas avkast- ningen (före kostnader) per tillgångskategori under 2014 och 2013 samt respektive tillgångskategoris bidrag till fondens totala avkastning under

2014.

21

Skr. 2014/15:130 |

Tabell 4.4 |

Första AP-fondens redovisade avkastning (procent respektive |

|

|

procentenheter per år) |

|

|

|

|

|

|

|

|

|

|

|

|

|

2014 |

2013 |

Bidrag till totalavkastning |

|

|

|

% |

% |

2014 (procentenheter) |

|

|

|

|

|

|

|

|

Aktier Sverige |

|

13,2 |

24,0 |

1,4 |

|

|

Aktier utvecklade länder |

10,4 |

24,1 |

2,4 |

|

|

Aktier utvecklingsländer |

21,1 |

-3,3 |

1,7 |

|

|

|

|

|

|

|

|

|

Aktier |

|

11,2 |

17,9 |

5,5 |

|

|

Räntebärande värdepapper |

3,8 |

1,4 |

1,1 |

|

|

Allokering, kassa, valuta |

5,6 |

0,3 |

5,6 |

|

|

Fastigheter |

|

11,5 |

19,2 |

1,0 |

|

|

Hedgefonder |

|

11,3 |

8,2 |

0,6 |

|

|

Riskkapitalfonder |

20,1 |

11,0 |

0,7 |

|

|

Övriga tillgångar |

|

5,8 |

-2,7 |

0,2 |

|

|

Nya investeringar |

2,2 |

2,9 |

0,0 |

|

|

|

|

|

|

|

|

Total avkastning före kostnader |

14,8 |

11,3 |

14,8 |

|

Not. Utländska aktier och räntebärande tillgångar avser valutasäkrad avkastning.

I Första AP-fondens årsredovisning framgår även de olika beslutsnivå- ernas bidrag till fondens totala avkastning. Utvärderingen görs i förhållande till Första AP-fondens startporfölj per den 1 januari 2014. Av den totala avkastningen på 14,8 procent före kostnader bidrog start- portföljen med 9,7 procentenheter. Den operativa förvaltningen bidrog med 5,7 procentenheter, medan den strategiska allokeringen och den strategiska förvaltningen bidrog något negativt med -0,4 respektive -0,3 procentenheter.

I McKinseys utvärdering (bilaga 9) framgår att fondens årliga avkastning efter kostnader var 8,9 procent under den senaste femårsperioden (2010–2014), 6,8 procent under tioårsperioden (2005– 2014) och 5,7 procent under perioden 2001–2014. Detta innebär att Första AP-fonden uppnådde styrelsens långsiktiga avkastningsmål under samtliga nämnda perioder. Fondens avkastning efter kostnader har även varit högre än inkomstindex under samtliga nämnda perioder.

4.2Andra AP-fondens redovisade resultat

Fondkapital och resultat

Andra AP-fondens resultat uppgick till 34,3 miljarder kronor 2014, vilket motsvarar en avkastning på 13,1 procent efter kostnader (12,7 procent året innan). Under året överfördes 5,1 miljarder kronor till inkomst- pensionssystemet. Fondkapitalet ökade under året med 29,2 miljarder kronor till 293,9 miljarder kronor.

22

Tabell 4.5 Andra AP-fondens fondkapital (mnkr)

|

2014 |

2013 |

Ingående fondkapital |

264 712 |

241 454 |

Årets resultat |

34 315 |

30 138 |

Överföringar |

-5 120 |

-6 880 |

Utgående fondkapital |

293 907 |

264 712 |

|

|

|

Not. Överföringar innehåller nettobetalningar till pensionssystemet.

Styrelsens avkastningsantagande

Under 2014 var avkastningsantagandet för Andra AP-fonden att generera en långsiktig årlig real avkastning på 5,0 procent per år. På grund av förväntat lägre globala räntor på lång sikt har antagandet fr.o.m. 2015 justerats ned till 4,5 procent.

Investeringsprocess och strategi

Andra AP-fondens strategi för att nå målet bygger på värdeskapande i flera steg: val av strategisk tillgångsfördelning, val av index och aktiv förvaltning. Till grund för strategin ligger ett antal principer, s.k. Investment Beliefs. Dessa beskriver fondens syn på hur kapitalmark- naden fungerar samt möjligheter och förutsättningar att skapa en god avkastning.

Den strategiska portföljen tas fram med stöd av en internt utvecklad Asset-Liability-Model (ALM), där hänsyn tas till den förväntade lång- siktiga utvecklingen i pensionssystemet och på de finansiella mark- naderna. Detta innebär att fondens strategiska portfölj utgörs av en sammansättning av olika tillgångsslag som fonden bedömt ger den bästa generationsneutrala och långsiktiga tillväxten för framtida pensioner. Valet av index ses som en del av den strategiska placeringsprocessen, där index fastställer ett investeringsurval för den interna och externa förvaltningen. De mer traditionella breda kapitalvägda indexen komplet- teras med specialiserade index. Valen av index styr den aktiva förvalt- ningen, där målsättningen för den interna och externa förvaltningen är att överträffa de index som valts.

Portföljen

Andra AP-fondens portfölj bestod vid 2014 år slut av 48,4 procent aktier (37,3 procent utländska och 10,1 procent svenska), 33,3 procent ränte- bärande instrument och 19,3 procent alternativa placeringar. Jämfört med föregående årsskifte har andelen alternativa placeringar och andelen räntebärande instrument ökat, medan andelen aktier minskat (tabell 4.6).

Skr. 2014/15:130 |

Tabell 4.6 |

Andra AP-fondens portfölj (mdkr respektive procent) |

|

|

|

|

|

|

|

|

|

|

|

2014 |

|

2013 |

|

|

|

|

mdkr |

% |

mdkr |

% |

|

|

|

|

|

|

|

|

Svenska aktier |

|

29,7 |

10,1 |

30,3 |

11,4 |

|

Utländska aktier |

|

109,6 |

37,3 |

105,2 |

39,7 |

|

Räntebärande |

|

97,9 |

33,3 |

86,9 |

32,9 |

|

instrument |

|

|

|

|

|

|

Alternativa investeringar |

56,7 |

19,3 |

42,3 |

16,0 |

|

Summa fondkapital |

293,9 |

100,0 |

264,7 |

100,0 |

Not. Avser exponering, dvs. inklusive positioner i derivat.

Under tillgångsslaget alternativa investeringar ingår onoterade fastigheter (inklusive skogs- och jordbruksfastigheter), riskkapitalfonder, alternativa riskpremier, alternativa krediter samt aktieinvesteringar på den lokala kinesiska aktiemarknaden.

Vid utgången av 2014 förvaltades 72 procent av fondkapitalet internt och 28 procent externt.

Avkastning

Under 2014 avkastade Andra AP-fondens portfölj 13,3 procent före kost- nader och 13,1 procent efter kostnader. I tabell 4.7 redovisas avkast- ningen (före kostnader) per tillgångskategori under 2014 och 2013 samt respektive tillgångskategoris bidrag till fondens totala avkastning 2014.

Tabell 4.7 Andra AP-fondens redovisade avkastning (procent respektive procentenheter per år)

|

2014 |

2013 |

Bidrag till totalavkastning |

|

% |

% |

2014 (procentenheter) |

|

|

|

|

Svenska aktier |

16,8 |

27,2 |

1,8 |

Utländska aktier |

26,7 |

18,4 |

9,9 |

Räntebärande instrument |

14,4 |

-0,9 |

4,7 |

|

|

|

|

Viktad avkastning likvid portfölj |

13,5 |

12,7 |

16,4 |

Aktiv avkastning före kostnader |

0,5 |

0,4 |

|

|

|

|

|

Alternativa investeringar |

12,1 |

13,4 |

2,1 |

|

|

|

|

Total avkastning före kostnader |

13,3 |

12,8 |

13,3 |

Not. Utöver redovisade poster bidrog GTAA med 0,1 procentenheter, Overlay -0,1 procentenheter och FX Hedge - 5,2 procentenheter.

Bland tillgångsslagen hade utländska aktier högst avkastning (26,7 procent) följt av svenska aktier (16,8 procent). Räntebärande till- gångar hade också en för tillgångsslaget anmärkningsvärd hög avkast- ning (14,4 procent), vilket var en följd av fallande marknadsräntor. Alternativa investeringar, dvs. fastigheter, riskkapitalfonder, alternativa krediter, alternativa riskpremier och kinesiska A-aktier avkastade 12,1 procent. Av totalavkastningen på 13,3 procent svarade utländska aktier för den enskilt största delen (9,9 procentenheter).

24

Andra AP-fonden har en valutasäkringspolicy vars syfte är att minska Skr. 2014/15:130 risken i fondens portfölj. Ett systematiskt valutasäkringsprogram som ska

leda till lägre variation i portföljens värde tillämpas. Kronförsvagningen under året bidrog därför med -6,3 procent. Valutarisken i tillväxt- marknader valutasäkras dock inte, eftersom fonden bedömer att den risken över tid kompenseras med en högre avkastning. Då inte hela exponeringen valutasäkras kompenserades den negativa avkastning mer än väl av att tillgångar i utländsk valuta steg i värde.

I McKinseys utvärdering (bilaga 9) framgår att fondens årliga avkastning efter kostnader uppgick till 9,4 procent under den senaste femårsperioden (2010–2014), till 7,1 procent under tioårsperioden (2005–2014) och till 6,0 procent under perioden 2001–2014. Detta innebär att Andra AP-fonden uppnådde styrelsens långsiktiga avkast- ningsantagande under den senaste fem- och tioårsperioden, men inte under perioden sedan fondens start 2001‒2014. Fondens avkastning efter kostnader har dock varit högre än inkomstindex under samtliga nämnda perioder.

4.3Tredje AP-fondens redovisade resultat

Fondkapital och resultat

Tredje AP-fondens resultat uppgick till 35,0 miljarder kronor 2014, vilket motsvarar en avkastning på 13,7 procent efter kostnader (14,1 procent året innan). Under året överfördes 5,1 miljarder kronor till inkomstpensionssystemet. Fondkapitalet ökade med 29,9 miljarder kronor till 288,3 miljarder kronor.

Tabell 4.8 Tredje AP-fondens fondkapital (mnkr)

|

2014 |

2013 |

Ingående fondkapital |

258 475 |

232 956 |

Årets resultat |

34 977 |

32 398 |

Överföringar |

-5 120 |

-6 880 |

|

|

|

Utgående fondkapital |

288 332 |

258 475 |

Not. Överföringar innehåller nettobetalningar till pensionssystemet. |

|

Styrelsens avkastningsmål |

|

Tredje AP-fonden har ett operationellt mål för fondens avkastning på |

|

4,0 procents realt per år. Styrelsen menar att om målet uppnås ger det en |

|

god balans mellan stabilitet i pensionssystemet på lång sikt och risken för |

|

värdefall i fondförmögenheten på kort sikt. Målet är uttryckt i reala |

|

termer, eftersom det är pensionärernas köpkraft som värnas. |

|

Investeringsprocess och strategi |

|

Tredje AP-fondens investeringsstrategi bygger på en s.k. dynamisk till- |

|

gångsallokering, vilket syftar till att minska risken för stora negativa |

|

utfall. Fondens styrelse utvärderar förvaltningen kontinuerligt med hjälp |

|

av en modell bestående av fyra delkomponenter. Tillsammans ger detta |

25 |

|

Skr. 2014/15:130 en bild av fondens möjligheter att nå det långsiktiga målet samt hur dessa möjligheter förvaltas.

Tredje AP-fonden investerar i en global portfölj bestående av såväl noterade som onoterade tillgångar. Portföljen är mer robust i perioder av finansiell oro än en traditionell portfölj bestående av enbart noterade aktier och obligationer. Portföljen är indelad i olika riskklasser för att förtydliga investeringsfilosofin som bygger på att diversifiering är ett sätt att risksprida kapitalet. Varje riskklass bygger på en viss typ av under- liggande risk. Den dominerande risken i portföljen utgörs av aktier (efter- som aktieandelen är runt 50 procent) och tillgångsslaget har historiskt den högsta risken bland relevanta tillgångar.

En viktig del av diversifieringstanken är att faktiska investeringsbeslut delegeras till flera medarbetare inom fonden. Inom förvaltningsorganisa- tionen finns tydliga ansvarsområden och befogenheter. För att säkerställa att det delegerade beslutsfattandet är framgångsrikt har Tredje AP-fonden en strukturerad analys och en god riskhantering.

Den övergripande allokeringen av kapitalet är den faktor som över tid har störst betydelse för fondens avkastning och totalrisk. Strategifokus ligger just på detta. En god övergripande riskallokering uppnås genom diversifiering och genom att fonden i ett medellångt perspektiv förändrar allokeringen beroende på förutsättningarna på finansmarknaden, så kallad dynamisk tillgångsallokering.

Portföljen

Tredje AP-fondens portfölj bestod vid 2014 års slut av 45,9 procent aktier (34,9 procent utländska och 11,0 procent svenska), 33,0 procent nominella räntebärande instrument, 5,3 procent reala räntebärande instrument och 15,9 procent alternativa placeringar. Jämfört med föregående årsskifte har andelen nominella räntebärande instrument ökat, medan andelen aktier och reala räntebärande instrument minskat (tabell 4.9).

Tabell 4.9 Tredje AP-fondens portfölj (mdkr respektive procent)

|

2014 |

|

2013 |

|

|

mdkr |

% |

mdkr |

% |

|

|

|

|

|

Svenska aktier |

31,7 |

11,0 |

32,6 |

12,6 |

Utländska aktier |

100,5 |

34,9 |

95,4 |

36,9 |

Nominella räntebärande instrument |

95,0 |

33,0 |

68,9 |

26,7 |

Reala räntebärande instrument |

15,3 |

5,3 |

21,6 |

8,4 |

Alternativa investeringar |

45,8 |

15,9 |

39,8 |

15,4 |

|

|

|

|

|

Fondkapital |

288,3 |

100,0 |

258,5 |

100,0 |

|

|

|

|

|

Under tillgångsslaget alternativa investeringar utgör fastigheter den största posten (33,4 miljarder kronor vid utgången av 2014). Onoterade aktier inklusive infrastrukturfonder utgjorde 10,6 miljarder kronor.

Tredje AP-fonden har sedan 2005 strävat efter att bredda risktagandet i portföljen för att minska fondens exponering mot noterade aktier. Denna

process fortsatte under 2014. Fonden har även fortsatt att öka andelen

26

nominellt räntebärande instrument genom att öka innehavet av statsobli- Skr. 2014/15:130 gationer med hög kreditvärdighet.

Vid utgången av 2014 förvaltades 66,8 procent av Tredje AP-fondens kapital internt, vilket var en ökning jämfört med föregående årsskifte (64,8 procent).

Avkastning

Under 2014 avkastade Tredje AP-fondens portfölj 13,8 procent före kostnader och 13,7 procent efter kostnader. Tredje AP-fonden delar upp portföljen i sju riskklasser, i stället för kategorier av tillgångar. Syftet med denna uppdelning är att förtydliga och åskådliggöra de risker som fondens portfölj är utsatt för. I tabell 4.10 redovisas avkastning per risk- klass under 2014 och 2013 samt deras respektive bidrag till Tredje AP-fondens totala avkastning under 2014.

Tabell 4.10 Tredje AP-fondens redovisade avkastning (procent

|

respektive procentenheter per år) |

|

|

|

|

|

|

|

Riskklass |

Tillgångar |

2014 |

2013 |

Bidrag till totalav- |

|

|

% |

% |

kastning 2014 (p.e.) |

Aktie |

noterade och |

9,9 |

25,5 |

4,8 |

|

onoterade aktier |

|

|

|

Räntor |

statsobligationer |

10,0 |

-0,2 |

2,2 |

Kredit |

bostads- och |

5,1 |

2,6 |

0,5 |

|

företagsobligationer |

|

|

|

Inflation |

realränteobligationer, |

8,9 |

7,8 |

1,6 |

|

fastigheter |

|

|

|

Valuta |

|

|

|

4,3 |

Övrig exponering |

konvertibla |

|

24,6 |

0,2 |

|

skuldebrev, |

|

|

|

|

försäkringsrisker |

|

|

|

Absolutavkastande |

|

|

0,3 |

strategier |

|

|

|

|

Total avkastning efter kostnader |

13,8 |

14,2 |

13,8 |

Not. Avkastning för riskklasser avser avkastning före kostnader, medan total avkastning är beräknad efter kostnader. Avkastning för utländska aktier och räntebärande värdepapper är beräknad inklusive valutasäkring.

Under 2014 genererade riskklass aktier (investeringar i noterade och |

|

onoterade aktier) en avkastning på 9,9 procent (25,5 procent året innan). |

|

Då aktier utgör det största tillgångsslaget i portföljen var dess bidrag till |

|

totalavkastningen också störst (4,8 procentenheter). Riskklass räntor |

|

genererade en avkastning på 10,0 procent (-0,2 procent året innan) och |

|

gav ett bidrag till totalavkastningen på 2,2 procentenheter. Den samlade |

|

avkastningen för riskklass inflation (investeringar i svenska och |

|

amerikanska realränteobligationer samt fastigheter, skog, jordbruk och |

|

infrastruktur) var 8,9 procent och bidrog med 1,6 procentenheter till fon- |

|

dens totala avkastning. Riskklassen valuta bidrog med 4,3 procentenheter |

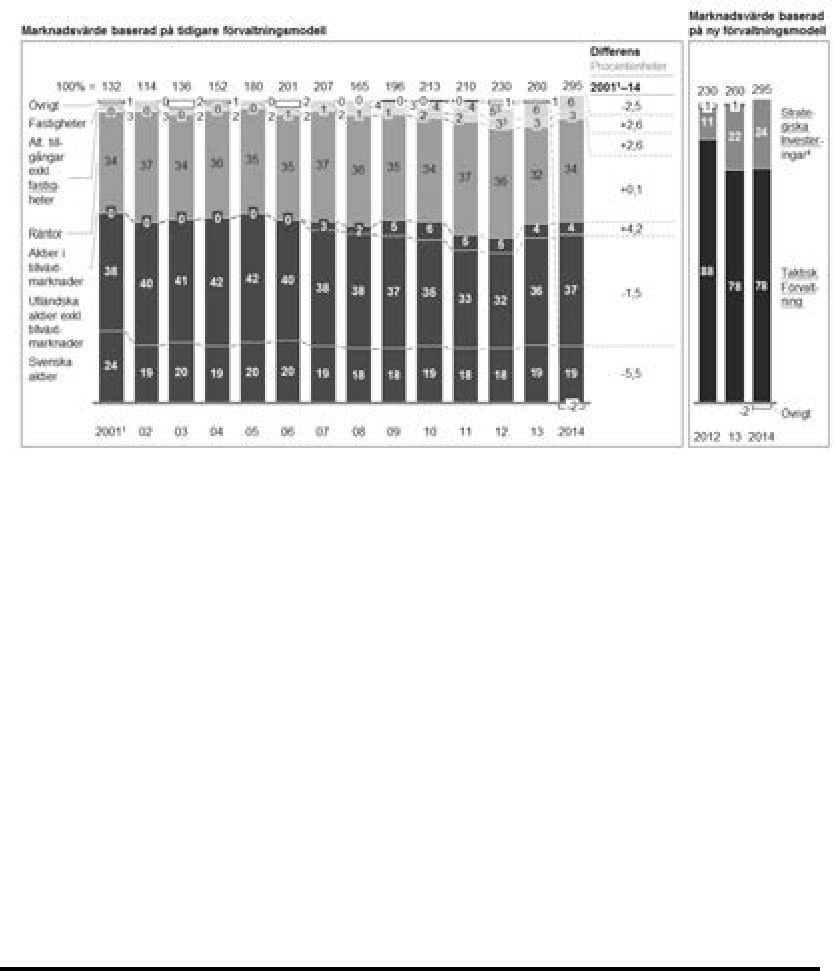

|