Uppföljning av undantag från normalskattesatsen för mervärdeskatt

ISSN

ISBN

Riksdagstryckeriet, Stockholm, 2012

2011/12:RFR13

Förord

Som ett led i skatteutskottets arbete med uppföljning och utvärdering av fattade riksdagsbeslut samt fördjupning av beredningsunderlaget i frågor som aktualiseras på utskottets område, beslutade skatteutskottet den 9 juni 2011 att följa upp undantag från normalskattesatsen för mervärdesskatt. Arbetet med uppföljningen inleddes under hösten 2011.

Utskottets grupp för uppföljning och utvärdering har utarbetat en förstudie, bevakat att uppföljningen har genomförts i enlighet med utskottets uppdrag samt lämnat synpunkter på områden som eventuellt kan behöva en fördjupad belysning och på arbetet i dess helhet. I gruppen har ingått Johnny Munkhammar (M), ordförande i gruppen, Hans Olsson (S), Helena Leander, sedermera ersatt av Mats Pertoft (MP), Gunnar Andrén (FP) med ersättare Martin Andreasson (FP), Karin Nilsson (C), David Lång sedermera ersatt av Thoralf Alfsson (SD), Jacob Johnson (V) och Lars Gustafsson (KD). Gruppen har biträtts av utskottets kansli.

Uppdraget har utförts av utvärderare Joakim Skotheim, vid utskottsavdelningens utvärderings- och forskningsfunktion.

I följande rapport redovisas resultatet av uppföljningsarbetet.

Stockholm i maj 2012.

| Henrik von Sydow | Leif Jakobsson |

| Ordförande | Vice ordförande |

Anna Wallin

Kanslichef

3

2011/12:RFR13

Innehållsförteckning

4

5

2011/12:RFR13

Sammanfattning

Uppföljnings- och utvärderingsgruppens arbete

Skatteutskottets uppföljnings- och utvärderingsgrupp inledde i mitten av 2011 en uppföljning och utvärdering av vissa undantag från normalskattesatsen för mervärdesskatt som gäller för olika varor och tjänster. Syftet med uppföljningen var att ge utskottet ökade kunskaper inför behandlingen av budgetpropositionen, vid beredningen av regeringens årliga redovisning till riksdagen av skatteutgifterna och av andra propositioner som rör skatteområdet samt om eventuella motioner som rör området.

I utvärderingen studeras normen enhetlig beskattning på mervärdesskatteområdet, beskrivs översiktligt mervärdesskattens utformning i ett internationellt perspektiv samt redogörs för vilka avvikelser från normen som gäller i Sverige för olika varor och tjänster. Då mervärdesskatten är den skattebas som är mest harmoniserad mellan medlemsländerna inom EU har det varit av intresse att studera hur vanligt förekommande det är att länder beslutar om undantag från en normalskattesats på mervärdesskatteområdet. Det är inte lika vanligt att utvärdera skatteutgifter, t.ex. reducerad mervärdesskatt, som direkta stöd till företag och hushåll. Av den anledningen analyseras effekterna av besluten att sänka mervärdesskattesatsen på tillträde till djurparker och transport i skidliftar i denna utvärdering. Dessa sänkningar var de senast tillkomna sänkningarna av mervärdesskatten och de hade dessutom inte varit föremål för utvärdering.

Enhetlig beskattning och undantag från huvudprincipen

En av grundpelarna i den skattereform som genomfördes

Riksdagen har efter skattereformens ikraftträdande vid olika tillfällen beslutat om undantag från normalskattesatsen för mervärdesskatt. Besluten att differentiera mervärdesskattesatserna mellan olika varor och tjänster har fattats av bl.a. fördelningspolitiska och branschekonomiska skäl. Ett motiv till förändringar i skattelagstiftningen som medför avsteg från principen om enhetlig beskattning är att dessa avvikelser anses leda till högre samhällseko-

6

SAMMANFATTNING 2011/12:RFR13

nomisk effektivitet. Under senare år har principen optimal beskattning alltmer kommit att betraktas som ett komplement till skatteutgiftsredovisningen.

Mervärdesskatten i ett internationellt perspektiv

Mervärdesskatt utgår vid försäljningen av varor och tjänster i flertalet OECD- länder. Det har skett en viss konvergens vad gäller uttag av mervärdesskatt bland

Mervärdesskatt ska, enligt mervärdesskattedirektivet, betalas för alla varor och tjänster som köps och säljs för konsumtion inom EU, vilket därmed gör den till den skattebas som är mest harmoniserad mellan medlemsländerna. Momsdirektivet, som säkerställer att konkurrensvillkoren upprätthålls nationellt såväl som på gemenskapsnivå, föreskriver ett antal miniminivåer vad gäller skattesatser och definierar skattebaserna på ett enhetligt sätt. Normalskattesatsen får som lägst uppgå till 15 procent. Därutöver får medlemsländerna tillämpa en eller två reducerade skattesatser som ska uppgå till minst 5 procent. De reducerade skattesatserna får endast användas på vissa utvalda varor och tjänster.

Flertalet medlemsländer har i mindre eller större utsträckning valt att införa reducerade mervärdesskattesatser. Flera länder har beslutat att höja skattesatserna under senare år för att komma till rätta med den statsfinansiella kris som den globala finansiella krisen bidragit till att skapa. Den genomsnittliga normalskattesatsen har ökat med något mer än 1 procentenhet under den senaste femårsperioden. Den genomsnittliga normalskattesatsen år 2011 för

Sammanfattning av gruppens slutsatser och iakttagelser

Enhetlig beskattning utgör alltjämt huvudprincipen i skattesystemet.

Principen om enhetlig beskattning utgör alltjämt en av huvudprinciperna för det svenska skattesystemet. Användandet av en normalskattesats för flertalet varor och tjänster bidrar till att skapa ett skattesystem som upplevs som rättvist och enkelt för bl.a. näringsidkare.

7

2011/12:RFR13 SAMMANFATTNING

Det finns behov av att tydliggöra användningen av den kompletterande jämförelsenormen optimal beskattning

Skatteutskottet har tidigare betonat att enhetlig beskattning utgör den grundläggande normen för regeringens skatteutgiftsredovisning. Ett syfte med att utveckla skatteutgiftsredovisningen är att den ska kunna användas som ett verktyg i budgetarbetet, samt vid beslut om nya eller förändrade skatteregler. Ett sådant utvecklingsarbete skulle utgöra ett komplement till den nuvarande redovisningen.

Den genomsnittliga normalskattesatsen i EU närmar sig den svenska nivån

Det kan konstateras att mervärdesskatteintäkter i förhållande till de intäkter som varit möjliga om standardskattesatsen hade tillämpats på all slutlig konsumtion ökade kraftigt i Sverige jämfört med andra länder och OECD- genomsnittet under åren

Det är viktigt att dra lärdomar av hur mervärdesskattesystemet fungerat i andra länder

Det är viktigt att uppmärksamma hur olika länder har valt att konstruera sina skattesystem. Det finns sannolikt lärdomar att ta till sig i ett framtida arbete med att utveckla eller förändra det svenska mervärdesskattesystemet både vad gäller problem och möjligheter som kan identifieras framför allt i andra EU- länder.

Det är viktigt att aktivt följa kommissionens arbete med att förändra EU:s mervärdesskattesystem

Skatteutskottet har ställt sig positivt till kommissionens översyn av det gemensamma mervärdesskattesystemet. I samband med behandlingen av kommissionens grönbok om mervärdesskattens framtid uttalade utskottet att det finns goda skäl som talar för ett skattessystem med så få nationella undantag och avvikelser som möjligt. Nationella undantag och områden med reducerade skattesatser bör löpande utvärderas för att säkerställa att konkurrensen inte snedvrids, komplexiteten inte ökar samt för att undersöka om den väntade effekten uppnåtts. Det är viktigt att Sverige på ett aktivt sätt arbetar för att ett reviderat momsdirektiv utformas på ett sätt som i högre utsträckning än i dag begränsar användningen av reducerade momssatser, samtidigt som det medger utrymme för nationell flexibilitet.

Det är viktigt att följa upp och utvärdera beslut om att frångå principen om enhetlig beskattning

Utskotten är enligt den nuvarande riksdagsordningen ansvariga för att följa upp och utvärdera riksdagsbeslut. Detta ställer krav på att eventuella framtida reformer inom skatteområdet har tydliga och därmed uppföljningsbara mål.

8

SAMMANFATTNING 2011/12:RFR13

Detta är en nödvändig förutsättning för att utskottet ska kunna fatta väl underbyggda beslut. Effekterna av att sänka mervärdesskattesatsen för tillträde till djurparker och transport i skidliftar har inte tidigare utvärderats. Vidare fastställdes inga tydliga mål med respektive mervärdesskattesänkning, vilket komplicerar arbetet med att utvärdera resultatet av reformerna.

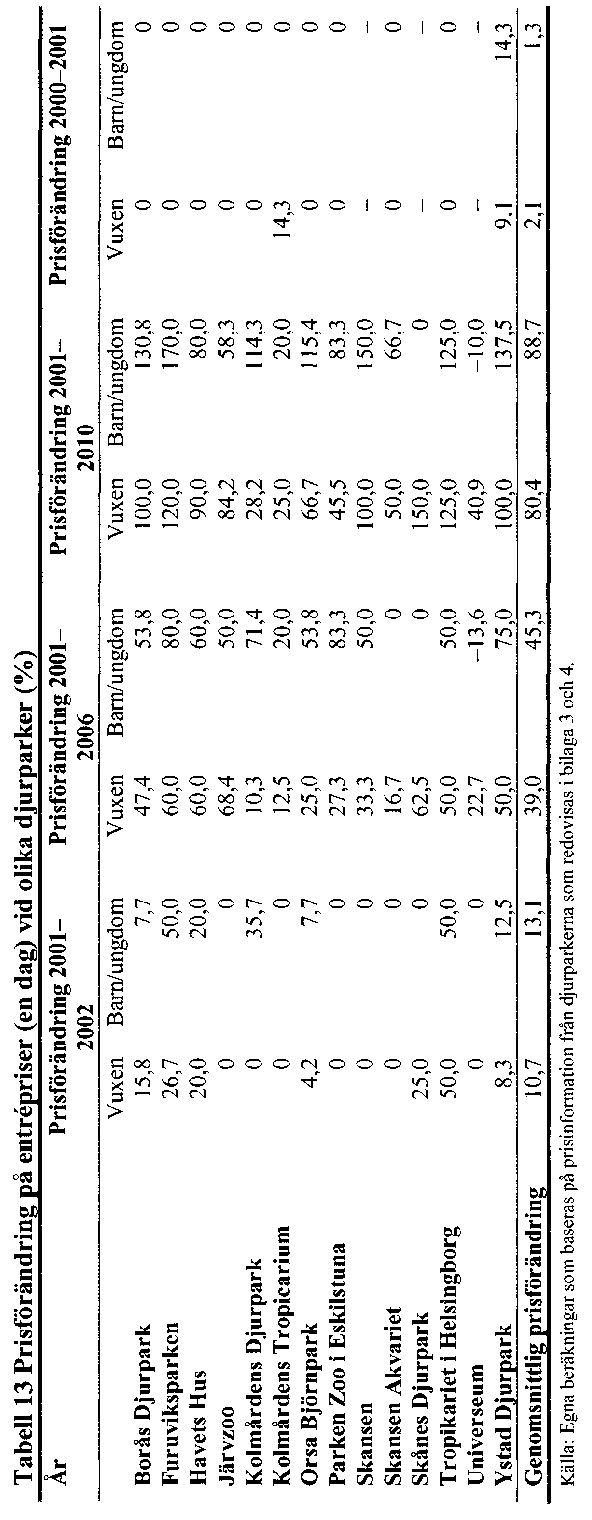

Prisutvecklingen har studerats för att utröna hur den genomsnittliga prisförändringen för inträde till djurparker och liftkort har förhållit sig till förändringen i den allmänna prisutvecklingen.

Prisförändringar efter beslutet att reducera momsskattesatsen för tillträde till djurparker och transport i skidliftar

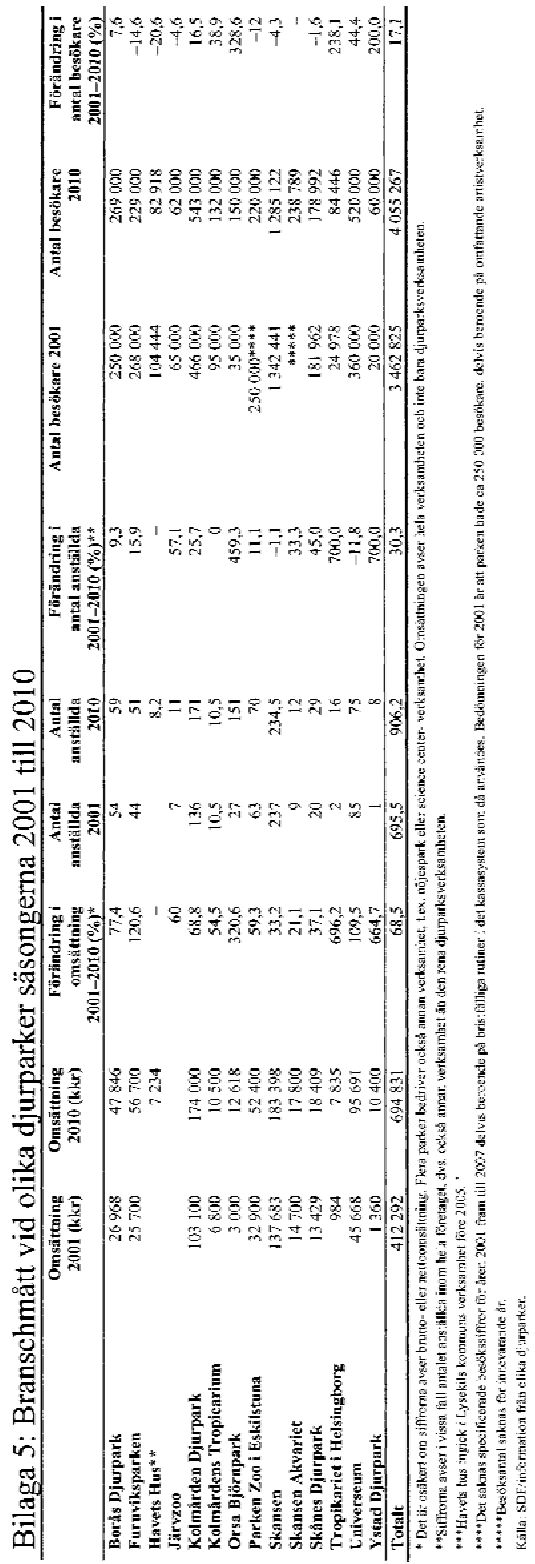

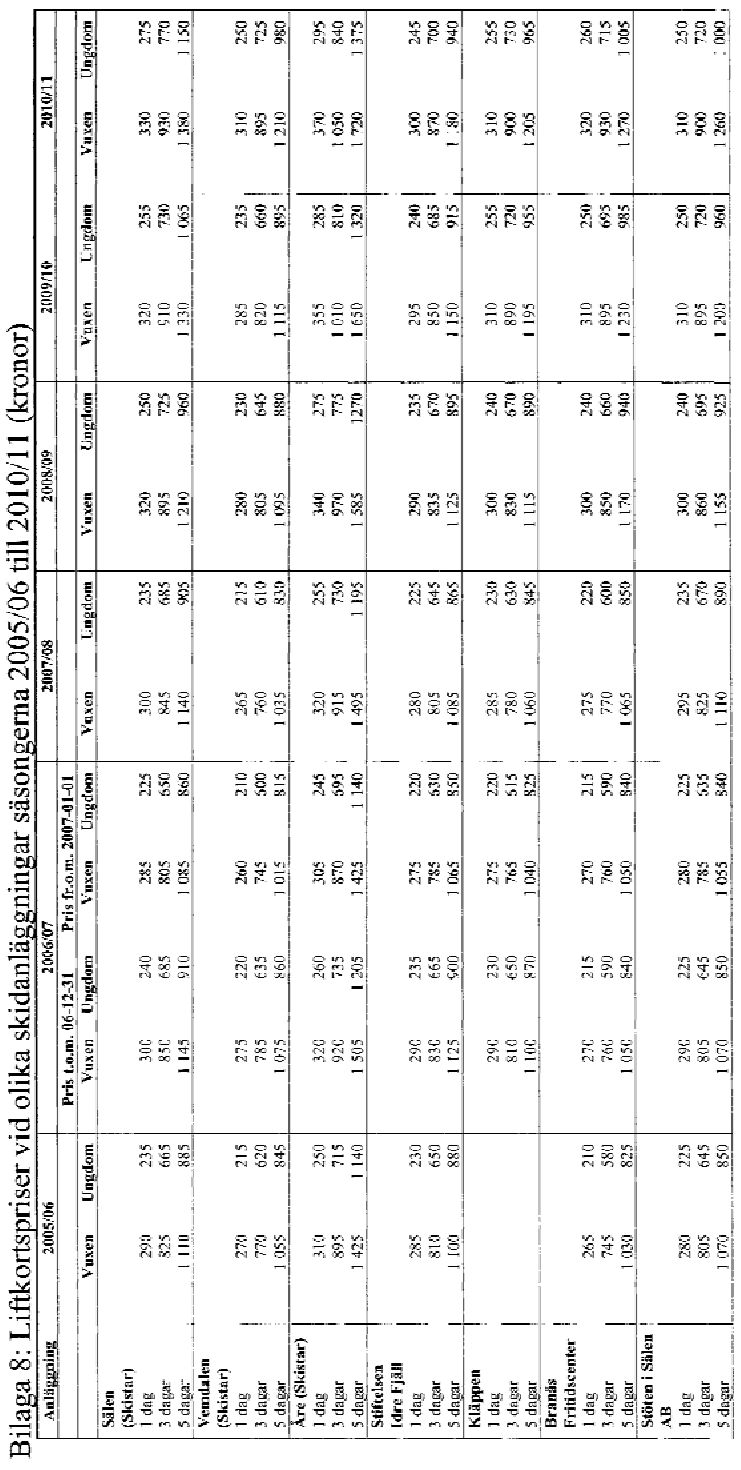

Det kan konstateras att priserna i de båda branscherna har ökat snabbare än förändringen i den allmänna prisutvecklingen. Utvärderingen pekar på att stora variationer vad gäller prisutvecklingen kan förekomma mellan företagen inom en bransch. Det framgår att entrépriserna till djurparker har ökat snabbare än priset på liftkort, dock skiljer sig jämförelseperioden åt. Under perioden

Förklaringar till prisutvecklingen i de två branscherna

Det finns betydande skillnader mellan branscherna vad gäller momssänkningens genomslag i priserna. Prisutvecklingen för entré till djurparker avser en dubbelt så lång tidsperiod som liftkorten för utförsåkning. Över en längre tidsperiod är det troligt att en bransch och de enskilda företagen genomgår större strukturella förändringar, som kan förändra kostnadsläget i branschen. En annan förklaring är branschens relation till momsreformen. Skidbranschen arbetade aktivt för att momsskattesatsen för transport i skidliftar skulle sänkas, medan sänkningen av momsen inte drevs på ett lika aktivt sätt av djurparkerna. Detta kan tänkas ha bidragit till att skidanläggningarna sänkte sina priser på liftkort i betydligt högre utsträckning än djurparkerna.

De branschspecifika kostnaderna har för båda branscherna sannolikt ökat mer än motsvarande förändring i KPI. Delar av momsskattesänkningarna har sannolikt gått till att täcka ökade branschspecifika kostnader. För djurparkerna handlar det om myndighetskraven rörande artskydd, djurskydd, smittskydd och arbetsmiljö och om tvingande branschnormer som driver upp kostnaderna. De branschspecifika kostnaderna har ökat för skidanläggningarna delvis beroende på ökande elpriser.

En annan tänkbar förklaring till prisutvecklingen i branscherna är att prisförändringen för de båda branscherna inkluderar en kvalitetseffekt, dvs. den nytta som liftkortet eller entrén till en djurpark genererar är av en högre kvalitet och värderas därmed högre av konsumenten i dag jämfört med när mervärdesskattesatsen sänktes. Detta åskådliggörs av att företag från de båda

9

2011/12:RFR13 SAMMANFATTNING

branscherna har genomfört stora investeringar under perioden från det att momsskattesänkningen trädde i kraft till dags dato. För skidbranschens del innebär det utökade system för snöproduktion, liftar och nedfarter, medan det för djurparkernas del innebär t.ex. fler djur och större djurhägn och fler andra attraktioner. En annan indikator som visar att kvaliteten har höjts är att antalet anställda och besökare har ökat kraftigt i de båda branscherna.

Dessa förklaringar innebär sammantaget att det inte går att utesluta att priserna för liftkort har utvecklats i nivå med hur branschens faktiska kostnader har utvecklats under perioden

Sänkningen av skattesatserna har inte skapat några nya gränsdragningsproblem

Enligt Skatteverket har sänkningen av skattesatserna inte lett till någon ökad skattebörda för verket eller nya gränsdragningsproblem m.m. i de båda analyserade branscherna.

10

2011/12:RFR13

1 Inledning

1.1 Bakgrund

En av grundpelarna i den skattereform som genomfördes

Fortsatta förändringar av mervärdesskattesystemet har diskuterats. I slutet av 2010 beslutade regeringen att tillsätta en utredning om sänkt restaurangmoms för vissa tjänster.2 Ett delbetänkande som fokuserade på att ta fram ett lagförslag om en sänkning av mervärdesskattesatsen på restaurang- och cateringtjänster (exklusive alkohol) från dagens 25 procent till 12 procent presenterades i mars 2011.3 I slutbetänkandet, som redovisades i oktober 2011, analyserade utredningen vilken samhällsekonomisk effektivitet och förändring av den varaktiga sysselsättningen en sänkt mervärdesskattesats inom andra delar av tjänstesektorn skulle kunna leda till.4 Mervärdesskatten på restaurang- och cateringtjänster sänktes från 25 procent till 12 procent den 1 januari 2012. Syftet med förändringen var bl.a. att öka den varaktiga sysselsättningen och att förenkla skattereglerna för berörda företag.5

För staten ger differentierade mervärdesskattesatser på varor och tjänster upphov till ett inkomstbortfall i form av en skatteutgift. Det är priskänsligheten för den specifika varan eller tjänsten som i slutänden avgör i vilken utsträckning som den förändrade skatten slår igenom på konsumentpriserna. Regeringen presenterar årligen en sammanställning av skatteutgifterna i en särskild skrivelse till riksdagen. Skatteutskottet har vid flera tillfällen framfört att det finns goda skäl att sträva efter ett system med så få undantag och områden med reducerad skattesats som möjligt.6

1Se P. Johansson (2011) för en analys av den politiska debatten om moms. Fokus i studien är de riktade skattesänkningar som har införts sedan 1990 års momsreform.

2Dir. 2010:132.

3SOU 2011:24.

4SOU 2011: 70.

5Prop. 2011/12:1.

6Bet. 2010/11:SkU19.

11

2011/12:RFR13 1 INLEDNING

1.2 Skatteutskottets uppföljnings- och utvärderingsverksamhet

I utskottens beredning av ärenden ingår uppgiften att följa upp och utvärdera riksdagsbeslut.7 Riksdagen har därutöver beslutat om riktlinjer för utskottens arbete med uppföljning och utvärdering. Av riktlinjerna framgår bl.a. att verksamheten omfattar dels fördjupade uppföljningar och utvärderingar, dels löpande uppföljningar och utvärderingar av regeringens resultatinformation som redovisas i budgetpropositionen och resultatskrivelser. Uppföljningar och utvärderingar bör, enligt riktlinjerna, ha en framåtblickande inriktning och medverka till att ge underlag för väl underbyggda ställningstaganden i utskottens beredningsarbete.

Skatteutskottet beslutade den 9 juni 2011 att genomföra en uppföljning av de undantag från normalskattesatsen för mervärdesskatt som gäller för olika varor och tjänster8 enligt det förslag som uppföljnings- och utvärderingsgruppen beslutade om vid mötet den 7 juni 2011.9

1.3 Syfte, genomförande och avgränsning

1.3.1 Syfte och inriktning

Syftet med skatteutskottets uppföljning har varit att ge utskottet ökade kunskaper inför behandlingen av budgetpropositionen, vid beredningen av regeringens årliga redovisning till riksdagen av skatteutgifterna och av andra propositioner som rör skatteområdet samt eventuella motioner som rör området.

Uppföljningen har inriktats på att studera normen enhetlig beskattning på mervärdesskatteområdet, översiktligt beskriva mervärdesskattens utformning i ett internationellt perspektiv samt redogöra för vilka avvikelser från normen som gäller i Sverige för olika varor och tjänster. Då mervärdesskatten är den skattebas som är mest harmoniserad mellan medlemsländerna inom EU har det varit av intresse att studera hur vanligt förekommande det är att länder beslutar om undantag från en normalskattesats på mervärdesskatteområdet.

Det är inte lika vanligt att utvärdera skatteutgifter, t.ex. reducerad mervärdesskatt, som direkta stöd till företag och hushåll. Två av de senaste beslutade undantagen från normalskattesatsen för mervärdesskatt gällde tillträde till djurparker och transport i skidliftar. Inga utvärderingar har gjorts avseende vilka effekter momsskattesänkningarna har haft på respektive bransch. Det är därför av intresse för denna studie att besvara följande frågeställningar:

74 kap. 8 § regeringsformen och 4 kap. 18 § riksdagsordningen.

8Skatteutskottet

9Beslutet föregicks av en förstudie, vars syfte var att ta fram underlag för ställningstagande till inriktningen på en fortsatt uppföljning och utvärdering i en huvudstudie. Skatteutskottet

12

1 INLEDNING 2011/12:RFR13

Vad har de förändrade reglerna haft för effekt för företagen, dvs. hur har branscherna utvecklats (prisutveckling, omsättning, antal anställda etc.) åren efter att sänkningen genomfördes?

Har några praktiska avgränsnings- och tillämpningsproblem identifierats hos Skatteverket, branschen och andra berörda intressenter? Om så är fallet, vilka är dessa problem?

Har de önskade resultaten med sänkningen av mervärdesskattesatsen uppnåtts?

1.3.2Genomförande

Uppföljningsarbetet har genomförts av Skatteutskottets uppföljnings- och utvärderingsgrupp. Underlagen till gruppen har tagits fram av utvärderings- och forskningssekretariatet vid riksdagens utskottsavdelning i samarbete med utskottskansliet. Uppföljningen har gjorts genom dokumentstudier, intervjuer och skriftliga frågor till ett antal olika aktörer. Inom ramen för denna utvärdering har t.ex. företrädare för Finansdepartementet, det danska Skatteministeriet, branschföreningar och enskilda företag från de två branscherna som är föremål för en fördjupad studie kontaktats.

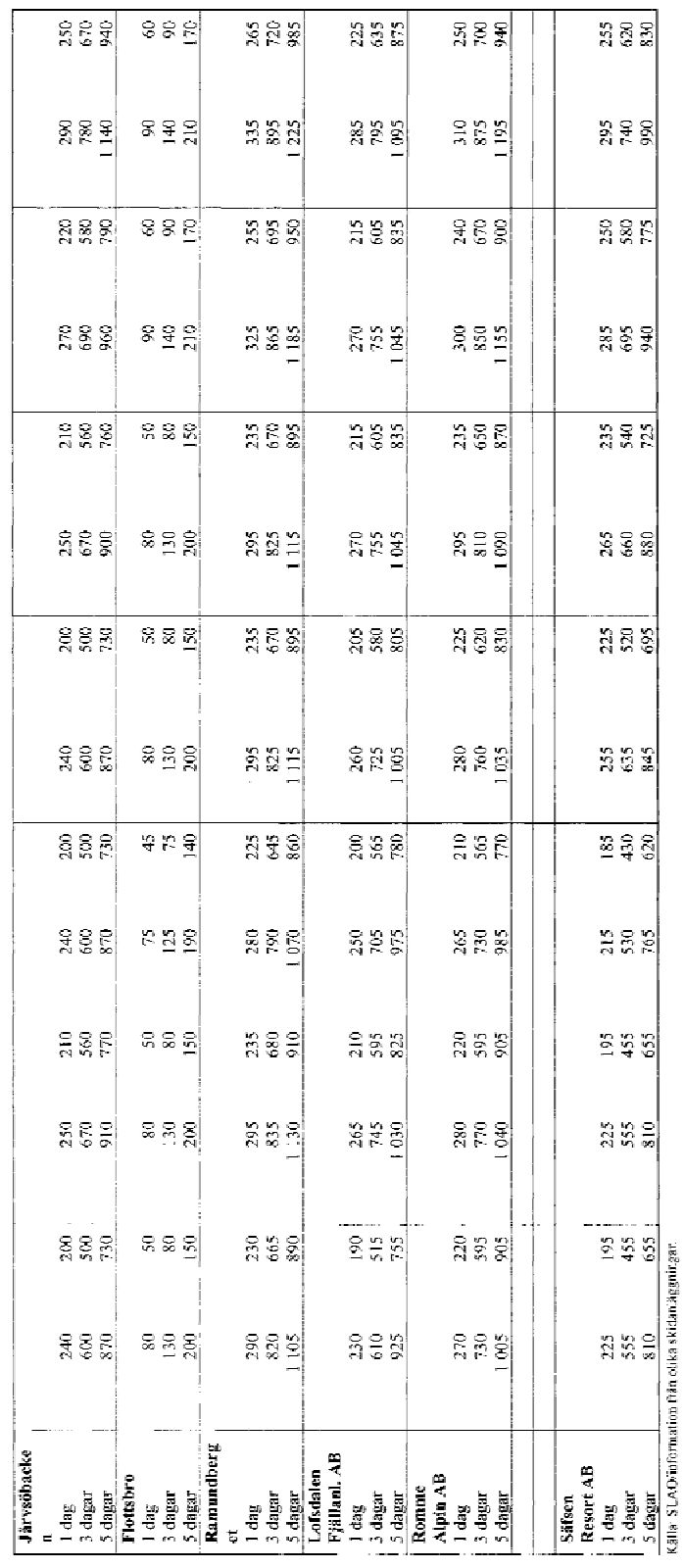

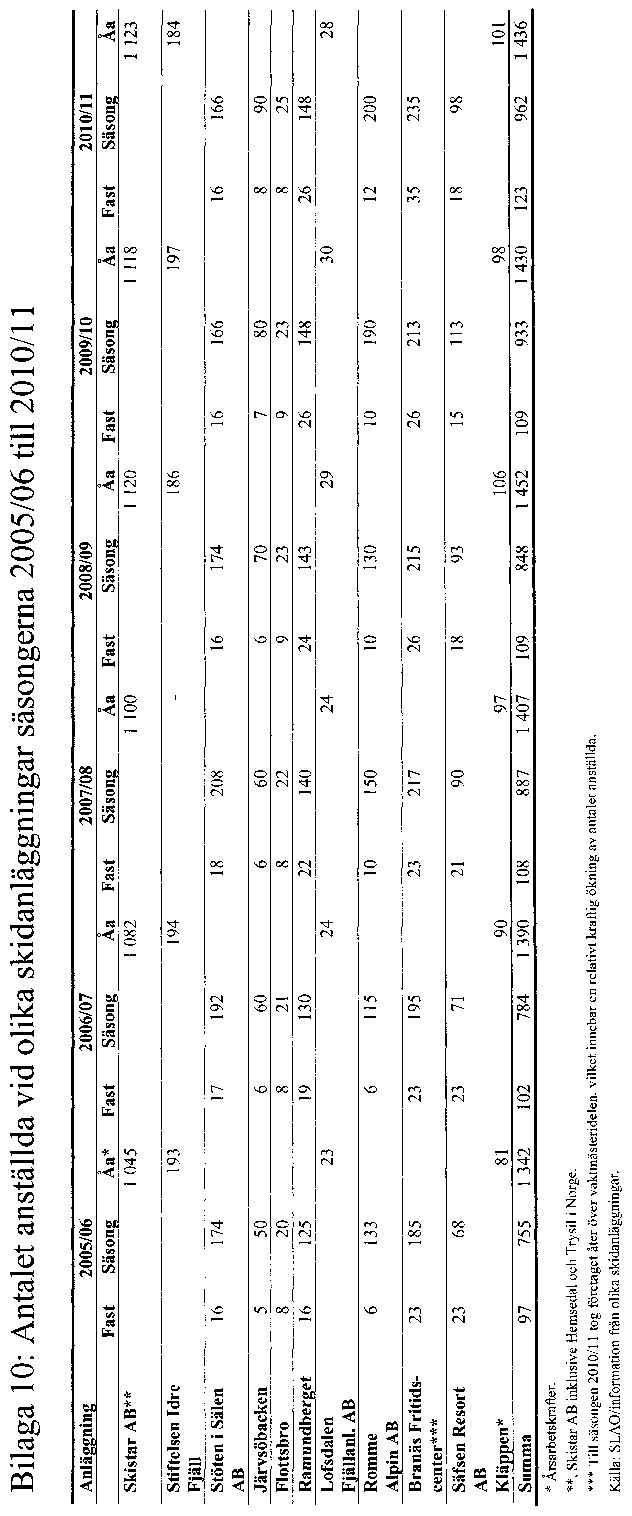

Flertalet av de svenska djurparkerna är medlemmar i Svenska Djurparksföreningen. Prisstatistik och annan information baseras på uppgifter från djurparker som representerar uppskattningsvis 75 procent av de svenska djurparkerna sett till den årliga omsättningen. Majoriteten av de svenska liftanläggningarna, närmare bestämt 227 av totalt 231 anläggningar, är medlemmar i Svenska liftanläggningars organisation (SLAO). Detta innebär att beskrivningen av branschen får anses vara representativ för hela branschen. Statistik för prisutvecklingen baseras på endast 13 anläggningar, vilket vid en första anblick kan anses utgöra ett för smalt underlag. Det bör poängteras att dessa anläggningars intäkter från försäljningen av liftkort utgör ungefär 70 procent av de totala intäkterna för branschen. Under den senaste tioårsperioden har ett antal tropikanläggningar lagt ned sin verksamhet, medan flera nya verksamheter har startats. Detta medför att det inte har gått att få fram statistik som på ett adekvat sätt visar hur entrépriserna har förändrats för dessa anläggningar som en följd av den sänkta momsen.10

En närmare beskrivning av tillvägagångssättet för att utvärdera effekterna av att reducera mervärdesskattesatsen på tillträde till djurparker och transport i skidliftar görs i avsnitt 6.1. Centralt för utvärderingen är att närmare analysera hur priserna har utvecklats i de båda branscherna i relation till ett inflationsjusterat jämförelsemått för att kunna bedöma genomslaget i konsumentpriserna. Den förväntade prissänkningen, som antas gälla vid fullt genomslag i konsumentpriserna, kommer alltså att justeras med

10 Det förekommer också att anläggningar är medlemmar i både Svenska Djurparksföreningen och Sveriges Offentliga Tropikanläggningar.

13

2011/12:RFR13 1 INLEDNING

1.3.3 Avgränsningar

Kommuners och landstings ersättning för ingående mervärdesskatt på varor och tjänster för icke skattepliktiga verksamheter via det s.k. kommunkontosystemet kommer inte att analyseras närmare.11 De tjänster som är undantagna momsplikt omfattar t.ex. sjukvård, tandvård, social omsorg och utbildning. Skatteundantaget beror på att dessa verksamheter i huvudsak finansieras med skattemedel via offentliga aktörer och det har därför inte ansetts finnas något mervärde att beskatta.12 Fokus i denna studie ligger i stället på skattepliktiga verksamheter.

Vid uttag av mervärdesskatt tillämpas antingen ursprungslandsprincipen (skatt på varor och tjänster tas ut i produktionslandet) eller destinationslandsprincipen (skatt tas ut i det land varor och tjänster konsumeras). För denna studies syfte räcker det att konstatera att vid beskattning av konsumtion i Sverige liksom i övriga

Vid analysen av de två branscherna ligger fokus på att utvärdera prisförändringen för liftkort och entré till djurparker sedan sänkningen av mervärdesskattesatsen genomfördes i respektive bransch. Huvudargumentet för sänkningen av mervärdesskattesatsen på tillträde till djurparker var att denna verksamhet borde likställas med annan verksamhet inom kulturområdet. Denna frågeställning har inte analyserats inom ramen för denna utvärdering.

1.4 Rapportdisposition

I kapitel 2 redogörs kortfattat för mervärdesskatten och därefter beskrivs principen enhetlig beskattning, vilka fördelar den genererar samt avsteg från en enhetlig mervärdesskattesats. Avslutningsvis i kapitlet beskrivs kortfattat optimal beskattning, vilket är en kompletterande jämförelsenorm som har diskuterats alltmer under senare år samt riksdagens tillkännagivanden om enhetlig mervärdesskatt och optimal beskattning.

11Se närmare lagen (2005:807) om ersättning för viss mervärdesskatt för kommuner och landsting.

12Se Sveriges Kommuner och Landsting (2010) för en beskrivning av kommunkontosystemet. Syftet med kommunkontosystemet är att skapa konkurrensneutralitet mellan kommuners beslut att utföra tjänster i egen regi alternativt att upphandla en privat entreprenör. Privata entreprenörer har inte samma avdragsrätt som kommuner och landsting, vilket innebär att dessa därigenom får en merkostnad till följd av mervärdesskattereglerna. Offentliga aktörer får en schablonersättning när de väljer att anlita en privat entreprenör för att utföra någon icke skattepliktig verksamhet. Kritik (t.ex. Institutet för näringslivsforskning, 2009 och SOU 2001:50) har emellertid riktats mot att systemet med schablonersättning i många enskilda fall snedvrider konkurrensen då ersättningen inte motsvarar den faktiska dolda mervärdesskatten för att driva verksamheten i privat regi. I grönboken om mervärdesskattens framtid konstaterar kommissionen att investerings- och utgiftsbeslut påverkas av det faktum att offentliga organ inte omfattas av tillämpningsområdet för mervärdesskatt.

14

1 INLEDNING 2011/12:RFR13

I det följande kapitlet redovisas kortfattat några av de utredningar, bl.a. Mervärdesskattesatsutredningen, som analyserar normalskattesatsen för mervärdesskatt med fokus på förekomsten av de undantag som har beslutats alltsedan skattereformens ikraftträdande i början av

Kapitel 4 beskriver översiktligt mervärdesskattens utformning i OECD och

I kapitel 5 beskrivs den differentierade mervärdesskatten i Sverige, vilka varor och tjänster som har en reducerad skattesats och vilka skatteutgifter detta innebär för statsbudgeten. En kort beskrivning görs av beslutet att sänka mervärdesskatten på livsmedel, eftersom detta område utgör den enskilt största skatteavvikelsen inom momsområdet. Avslutningsvis redogörs för möjligheten att tillämpa en reducerad mervärdesskattesats inom olika delar av tjänstesektorn, samt andra länders erfarenhet av att tillämpa en reducerad moms på dessa tjänster. Fokus i detta avsnitt ligger på det nyligen fattade beslutet i Sverige att sänka restaurang- och cateringmomsen från 25 till 12 procent fr.o.m. den 1 januari 2012.

I kapitel 6 redogörs för effekterna av att reducera mervärdesskatten för tillträde till djurparker och transport i skidliftar. Kapitlet inleds med att redogöra för hur en marknad förväntas reagera på en momsskattesänkning ur ett ekonomiskt perspektiv. I det följande avsnittet redogörs för tidigare utvärderingar av att reducera mervärdesskattesatser. Därefter beskrivs vilka effekterna blev av att reducera mervärdesskattesatserna på tillträde till djurparker och transport i skidliftar. Bakgrunden till den nuvarande skattesatsen beskrivs för respektive bransch, bl.a. redogörs för historiken, skatteutgifter och statsfinansiella effekter, yttranden från olika intressenter samt Mervärdesskattesatsutredningens slutsatser. En kort beskrivning görs av respektive bransch för att skapa en bättre förståelse för branscherna och deras förutsättningar. Den centrala frågeställningen i kapitlet rör hur priserna på tillträde till djurparker respektive liftkort har utvecklats på kort och lång sikt efter momsskattesänkningen. För respektive bransch görs ett försök att förklara prisutvecklingen i den mån priset har utvecklats annorlunda än konsumentprisindex under samma period. Avslutningsvis redogörs för måluppfyllelsen med respektive momsskattesänkning. Förekomsten av avgränsningsproblem tas upp i ett separat avsnitt när det gäller djurparkerna då dessa har diskuterats i tidigare utredningar.

I det avslutande kapitel 7 redogörs för studiens iakttagelser och slutsatser.

15

2011/12:RFR13

2 Enhetlig mervärdesskatt

2.1 Kort om mervärdesskatt13

Före mervärdesskattens införande 1969 togs en allmän varuskatt (omsättningsskatt) på 4 procent ut i detaljistledet. När mervärdesskatten infördes var skattesatsen 10 procent, men den höjdes till 15 procent två år senare. Skatten togs ut på en relativt smal skattebas, t.ex. var tjänster i princip exkluderade från beskattning.

Normalskattesatsen är i dag 25 procent och därutöver finns det möjlighet att använda två reducerade momssatser för vissa specifika varor och tjänster. Grundprincipen är att skatten ska tas ut på privat och offentlig konsumtion av varor och tjänster. Mervärdesskatten förutsätts kunna övervältras framåt i distributionskedjan och kallas därför för en indirekt skatt. Skattskyldighet gäller för skattepliktig omsättning inom landet av varor eller tjänster som sker i yrkesmässig verksamhet, skattepliktig import av varor från länder utanför EU samt för s.k. gemenskapsinterna förvärv inom EU.14 Export av varor till länder utanför EU är exkluderad från mervärdesskatt. Mervärdesskatt tas ut i varje led av produktions- och distributionskedjan då företagaren är skyldig att betala moms på det egna mervärdet (utgående mervärdesskatt minus ingående mervärdesskatt) till dess att försäljning sker till konsumenter. Under 2010 redovisade ca 487 000 skattskyldiga moms i självdeklarationen.

TABELL 1 TOTALA SKATTER RESPEKTIVE MERVÄRDESSKATTER

| Budgetår | Totala skat- | Mervärdesskatt | Mervärdesskattens andel av den |

| ter | totala skatten, procent | ||

| 89/90 | 726 | 100 | 13,8 |

| 90/91 | 762 | 123 | 16,1 |

| 91/92 | 750 | 120 | 16,0 |

| 92/93 | 731 | 118 | 16,1 |

| 1993 | 723 | 123 | 17,0 |

| 1994 | 756 | 116 | 15,3 |

| 1995 | 815 | 116 | 14,2 |

| 1996 | 829 | 176 | 21,2 |

| 1997 | 978 | 169 | 17,3 |

| 1998 | 1 025 | 181 | 17,7 |

| 1999 | 1 090 | 192 | 17,6 |

13Skatteverket (2010a) och SOU 2011:204.

14Med gemenskapsinterna förvärv avses skattepliktig införsel mellan medlemsstater av varor mellan två mervärdespliktiga aktörer. Införandet av den inre marknaden inom EU innebär att mervärdesskatt inte längre kan tas ut vid gränsen när varor fraktas mellan medlemsländerna.

16

| 2 ENHETLIG MERVÄRDESSKATT | 2011/12:RFR13 | |||

| Budgetår | Totala skat- | Mervärdesskatt | Mervärdesskattens andel av den | |

| ter | totala skatten, procent | |||

| 2000 | 1 155 | 201 | 17,4 | |

| 2001 | 1 151 | 210 | 18,2 | |

| 2002 | 1 152 | 219 | 19,0 | |

| 2003 | 1 208 | 228 | 19,0 | |

| 2004 | 1 272 | 238 | 18,7 | |

| 2005 | 1 346 | 253 | 18,8 | |

| 2006 | 1 414 | 267 | 18,9 | |

| 2007 | 1 473 | 288 | 19,6 | |

| 2008 | 1 482 | 303 | 20,4 | |

| 2009 | 1 442 | 306 | 21,2 |

Källa: Skatteverket (2011a).

Tabellen ovan visar hur mycket mervärdesskatten har genererat under perioden

2.2 Enhetlig mervärdesskattesats – en grundläggande princip

En av grundpelarna i

Mervärdesskattesystemet ska gynna samhällsekonomisk effektivitet, innehålla så få indirekta eller dolda subventioner som möjligt, vara enkel att tillämpa för myndigheter och skattskyldiga och vara fördelningspolitiskt acceptabel.15

Enhetlig beskattning innebär på momsområdet att samtliga varor och tjänster ska omfattas av samma skattesats. Dessutom var enkelhet en annan bärande princip vid utformningen av skattesystemet. Ett annat syfte med skatterefor-

15 Prop. 1989/90:111 s. 86.

17

2011/12:RFR13 2 ENHETLIG MERVÄRDESSKATT

men var att bredda basen för mervärdesskatten, bl.a. blev tjänster generellt skattepliktiga och ett antal reducerade skattesatser togs bort. Före skattereformen var ca 60 procent av den privata konsumtionen belagd med mervärdesskatt.16 Skattesatsen fastställdes till 25 procent för all yrkesmässig omsättning av varor och tjänster, dock kvarstod ett flertal undantag från momsplikten. Bland dessa undantag kan nämnas varor och tjänster som subventioneras med offentliga medel (t.ex. sjuk- och tandvård, barnomsorg och utbildning), hyror och bostadsrättsavgifter, finansiella tjänster och olika kulturverksamheter. Undantagen berodde bl.a. på att det rent tekniskt inte var möjligt att använda mervärdesskatter inom vissa branscher eller på en önskan att subventionera vissa branscher på grund av de positiva externa effekter det förväntades medföra. Normalskattesatsen på 25 procent tillämpas alltjämt vid omsättningen av de flesta varor och tjänster.

Skatteutskottet har anfört att skattereformens grundläggande principer bör utgöra utgångspunkten vid en förändring av skattesystemet. Detta innebär att reglerna ska utformas på ett generellt sätt samtidigt som undantag som gynnar specifika företag och branscher i möjligaste mån ska undvikas.17

2.3 Teoretiska fördelar med enhetlig beskattning

I den ekonomiska forskningen anses det allmänt att givet ett visst mervärdesskatteuttag bör marknadsaktörernas beteenden snedvridas i så liten utsträckning som möjligt. Skatteverket betonar i olika sammanhang att en enhetlig beskattning på momsområdet utgör förstahandsalternativet på grund av de fördelar som det skapar, i form av t.ex. färre gränsdragningsproblem.18

En analys av EU:s mervärdesskattesystem som gjorts av kommissionen visar att en ökad användning av enhetliga skattesatser skulle förbättra konsumenternas välfärd jämfört med hur det är i dag, även om välfärdsökningen skulle bli relativt måttlig.19 Principen om enhetlighet, dvs. få särregler och undantag för hushåll och företag, innebär ett antal fördelar, vilka beskrivs nedan:20

skattesystemet blir mer transparent och enklare att förstå

skattesystemets kostnader minskar för skattemyndigheten och skattebetalarna

färre gränsdragningsproblem, vilket kan uppkomma i de fall varor och tjänster är substitut för varandra

minskad lobbying från olika intressenter som försöker påverka skattepolitiken i syfte att gynna sin verksamhet

skattesystemet blir mer förutsägbart för individer och företag.

16Prop. 1997/98:1 bil. 6.

17Bet. 2009/10:SkU3.

18Intervju med Skatteverket.

19Europeiska kommissionen (2007b).

20Riksrevisionen (2010).

18

2 ENHETLIG MERVÄRDESSKATT 2011/12:RFR13

Det är emellertid viktigt att slå fast att en differentierad mervärdesbeskattning inte nödvändigtvis behöver leda till ekonomisk ineffektivitet. Om aktörer som konkurrerar med varandra påläggs olika mervärdesskattesatser riskerar emellertid konkurrensen att snedvridas, med medföljande effektivitetsförlust för samhället.

Europeiska kommissionen betonar att det finns övertygande argument för att tillämpa reducerade mervärdesskattesatser för vissa specifika sektorer. Detta gäller t.ex. lokalt tillhandahållna tjänster där det förväntas att det sker en övergång från hemarbete till förvärvsarbete, med högre produktivitet och skatteintäkter som följd. Argumentet för att reducera mervärdesskattesatsen för vissa sektorer är betydligt starkare i medlemsländer med höga marginalskatter och högre mervärdesskattesatser.21

2.4 Avsteg från enhetlig mervärdesskattesats

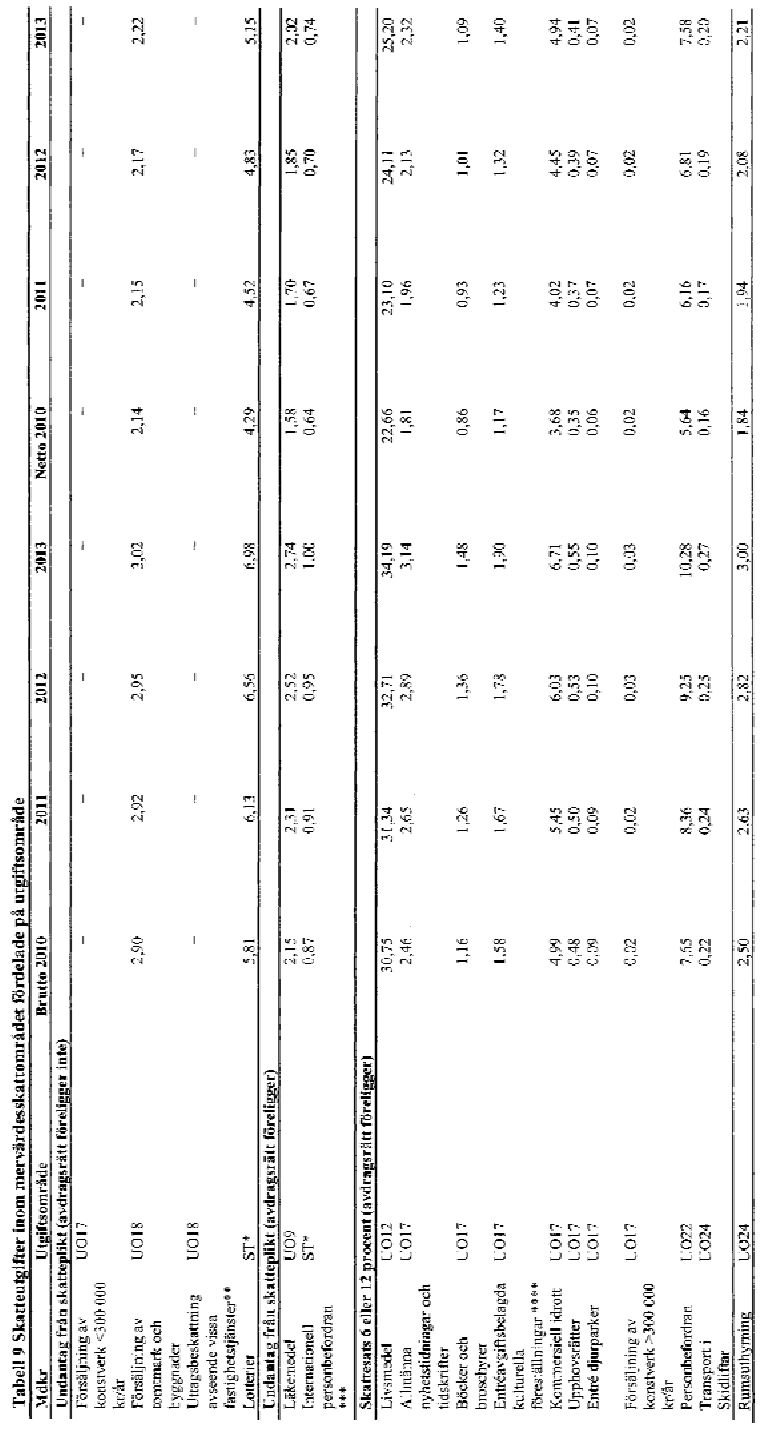

Lägre mervärdesskatt har successivt införts för nya områden åren efter skattereformens ikraftträdande. De skattesatser som tillämpas har varierat, liksom de skäl som åberopats för ändringarna. En viktig anledning till att lägre skattesatser har införts har varit att stärka olika sektorer. En del sänkningar har emellertid varit skatteadministrativt eller skattetekniskt motiverade, t.ex. enkelhet, legitimitet eller för att undvika oacceptabla konsekvenser för enskilda. Tabellen nedan visar skatteutgifterna för mervärdesskatt i procent av skatteintäkterna för åren 2008 till 2011.

TABELL 2 SKATTEUTGIFTER FÖR MERVÄRDESSKATT UTTRYCKT I PROCENT AV MERVÄRDESSKATTEINTÄKTERNA,

| Specifika | Skattetekniskt | Samtliga | |

| utgiftsområden | motiverade | ||

| Skatteutgifter | |||

| Mervärdesskatt, 2011 | 18 | 2 | 20 |

| Samtliga skatteutgifter och | 13 | 1 | 14 |

| sanktioner, 2011 | |||

| Mervärdesskatt, 2010 | 13 | 2 | 14 |

| Samtliga skatteutgifter och | 14 | 2 | 16 |

| sanktioner, 2010 | |||

| Mervärdesskatt, 2009 | 18 | 2 | 20 |

| Samtliga skatteutgifter och | 16 | 1 | 17 |

| sanktioner, 2009 | |||

| Mervärdesskatt, 2008 | 18 | 2 | 20 |

| Samtliga skatteutgifter och | 13 | 3 | 16 |

| sanktioner, 2008 |

Källa: Skr. 2007/08:123, skr. 2008/09:183, skr. 2009/10:195, skr. 2010/11:108.

21 Europeiska kommissionen (2007b).

19

2011/12:RFR13 2 ENHETLIG MERVÄRDESSKATT

Som framgår av tabellen har beslutade avvikelser från normen om enhetlig mervärdesskatt uttryckt i procent av de totala mervärdesskatteinkomsterna ökat från 14 procent till 20 procent mellan 2010 och 2011. Förändringen beror på flera saker, t.ex. bristfälligt dataunderlag, förändrade beräkningsmetoder och inte minst att beräkningarna bygger på prognoser. Skatteutgifterna för mervärdesskatt har annars legat stabilt kring 20 procent under de senaste åren.

För 2011 beräknas samtliga skatteutgifter uppgå till 14 procent av de totala skatteintäkterna, varav de skattetekniskt motiverade utgifternas andel utgör 1 procent.22 Det förefaller vara relativt sett vanligare förekommande med skatteutgifter på mervärdesskatteområdet jämfört med andra områden, vilket genomsnittsvärdena indikerar.

2.5 Optimal beskattning – en kompletterande jämförelsenorm

Principen om enhetlighet i skattesystemet har varit rådande i drygt 20 år. Ett motiv till förändringar i skattelagstiftningen som medför avsteg från principen om enhetlig beskattning är att dessa avvikelser anses leda till högre samhällsekonomisk effektivitet.

Enligt nationalekonomisk teori23 ska skatter av effektivitetsskäl differentieras på så sätt att skatten på en vara eller tjänst står i omvänd proportion till dess priselasticitet.24 Det innebär att om en vara eller tjänst har hög priselasticitet, dvs. konsumenternas inköp minskar väsentligt om priset höjs, då bör man beskatta denna relativt lite. Den motsatta principen gäller för varor och tjänster med låg priselasticitet. I ett optimalt utformat skattesystem ska den marginella priselasticiteten vara samma för alla varor och tjänster. Olika problem, t.ex. svårigheter med att fastställa olika varors priskänslighet och gränsdragningsproblem mellan varor med olika skattesatser, innebär att det är behäftat med stora problem att i praktiken införa ett dylikt skattesystem. Ett annat problem är att skattebördan i alltför hög utsträckning skulle falla på hushåll med låga inkomster, dvs. regeln är regressiv.25

Tankar om att använda principen optimal beskattning som ett komplement till skatteutgiftsredovisningen har förts fram av regeringen.26 Optimal beskattning innebär att skattesatser och regler differentieras mellan olika skattesubjekt i syfte att minska skatternas negativa effekter på samhällsekonomin, dvs. välfärdsförlusten ska minimeras för en given skatteintäkt. I utvärderingen av

22Skr. 2010/11:108.

23Se t.ex. Ramsey (1927).

24Priselasticiteten visar hur många procent den efterfrågade kvantiteten förändras då priset ökar med 1 procent. Elasticiteten är alltså ett mått på en varas eller tjänsts priskänslighet.

25Institutet för näringslivsforskning (2009).

26Skr. 2007/08:123.

20

2 ENHETLIG MERVÄRDESSKATT 2011/12:RFR13

eventuellt kan betraktas som en åtgärd som ökar den samhällsekonomiska effektiviteten.27 Skattebasutredningen konstaterade att man kan överväga att anpassa skattesatserna om man kan identifiera varu- eller tjänsteområden som stabilt och långsiktigt tydligt avviker från den genomsnittliga priselasticiteten.28 I skrivelsen Redovisning av skatteutgifter 2009 skriver regeringen följande:

Det kan finnas skäl att utveckla grunderna för den jämförelsenorm som används där samhällsekonomiskt optimala skatter och samhällsekonomisk effektivitet väger tyngre vid en bedömning om en åtgärd utgör en skatteutgift eller inte. Regeringen avser att initiera ett sådant utvecklingsarbete.29

Arbetet bedöms vara relevant eftersom skattesystemet ska bidra till att uppfylla olika

Ökad realinkomst

Ökad sysselsättning

Minskade dödviktsförluster (samhällelig effektivitetsförlust)

Minskade (ökade) negativa (positiva) externa effekter32

Riksrevisionen menar att principen om enhetlig respektive optimal beskattning i viktiga avseenden står i motsatsförhållande till varandra. En långtgående tillämpning av teorin om optimal beskattning skulle innebära en sådan genomgripande förändring av skattesystemet att detta först måste utredas.33

Tjänstemän vid Finansdepartementet betonar att redovisningen även fortsättningsvis utgår från normen om enhetlig beskattning och att utvecklingsarbetet handlar om att fördjupa och göra analysen mer sofistikerad, vilket innebär att insynen ökar i redovisningen av skatteutgifterna.34

Vissa skatteutgifter går att motivera med hänvisning till att den samhällsekonomiska effektiviteten, enligt indikatorerna ovan, ökar. I regeringens redovisning av skatteutgifter för 2011 förs en diskussion kring hur koldioxidskatten förhåller sig till samhällsekonomisk effektivitet.35 Utgångspunkten

27Prop. 1997/98:1 bil. 6.

28SOU 2002:47.

29Skr. 2008/09:183 s. 19.

30Prop. 2010/11:1. Förslag till statsbudget, finansplan m.m. avsnitt 6 Skattefrågor.

31Skr. 2009/10:195.

32En extern effekt uppstår i de fall en ekonomisk transaktion påverkar nyttan för tredje part. Externa effekter, eller externaliteter, kan vara både negativa (t.ex. luftföroreningar) och positiva (t.ex. forskning).

33Riksrevisionen (2010).

34Finansdepartementet, intervju

35Skr. 2010/11:108 avsnitt 6.

21

2011/12:RFR13 2 ENHETLIG MERVÄRDESSKATT

är att koldioxidskatten bör vara utformad på ett sådant sätt att varje kilogram koldioxid kostar lika mycket att släppa ut oberoende av bränsleslag och användningsområde. Skillnader i koldioxidskatt kan dock, enligt regeringen, vara samhällsekonomiskt motiverat. De motiv som redogörs för är förekomsten av risk för koldioxidläckage,36 samt de fall då koldioxidutsläppen prissätts via andra styrmedel, t.ex. EU:s system med handel för utsläppsrätter. Regeringen tar vidare upp de förändringar av koldioxidskatten som har beslutats för bränslen som används vid uppvärmning inom industrin utanför EU:s system för handel med utsläppsrätter, samt

Det finns för närvarande ingen fastställd plan för hur Finansdepartementet framgent avser att bedriva arbetet med att utveckla redovisningen av skatteutgifterna. En möjlighet är att en fördjupad analys av andra skatteutgifter görs i kommande skrivelser, dvs. enligt samma metodik som användes för koldioxidskatten.37 De skatteutgifter som kan komma att bli föremål för en sådan analys är sannolikt de där det är relativt entydigt att dessa är samhällsekonomiskt motiverade, t.ex. i form av ökad sysselsättning eller minskade negativa externa effekter. I förlängningen innebär detta att det kan bli en implicit uppdelning mellan ”bra” och ”dåliga” skatteutgifter. Arbetet att utveckla redovisningen av skatteutgifterna innebär sannolikt att kunskapen om de enskilda skatteutgifterna kommer att öka. Detta innebär att det i framtiden kan bli enklare att ifrågasätta avvikelser från en enhetlig beskattning i samband med behandlingen av den årliga budgeten.

2.6 Riksdagens tillkännagivanden om enhetlig mervärdesskatt och optimal beskattning

Skatteutskottet beskrev i början av

36För högt ställda krav på industrin leder till utflyttning av verksamheten och att utsläppen i stället sker i länder med lägre ställda krav på utsläppsminskningar.

37Finansdepartementet, intervju

38Se t.ex. bet. 2001/2002:SkU18.

22

2 ENHETLIG MERVÄRDESSKATT 2011/12:RFR13

endera den ena eller den andra gruppen. Utskottet konstaterade också att förekomsten av reducerade mervärdesskattesatser innebär att näringsidkare ibland lägger ned avsevärda ansträngningar på att få till stånd en förmånligare mervärdesbeskattning av just de varor och tjänster som han eller hon producerar.

Mot bakgrund av ovanstående problematik fann utskottet att regeringen borde se över tillämpningsområdet för de reducerade skattesatserna. Regeringen borde också analysera gränsdragningsproblem inom de lågbeskattade områdena, mellan områdena för lågbeskattning och full beskattning samt mellan de områden som beskattas och de som inte beskattas. Riksdagen biföll under våren 2002 skatteutskottets förslag och menade att syftet med en översyn bl.a. var att begränsa gränsdragningsproblemen, samt att analysera skattesatsernas påverkan på konkurrenssituationen mellan och inom olika branscher (rskr. 2001/02:1999).

Som en följd av detta beslut tillsattes i slutet av 2002 Mervärdesskattesatsutredningen med uppdrag att göra en översyn av tillämpningsområdet för de reducerade mervärdesskattesatserna och undantagen från beskattning inom mervärdesskatteområdet. Syftet med utredningen var att lämna förslag till förändringar, med tillhörande förslag till finansiering inom mervärdesskattesystemet, som begränsade identifierade gränsdragningsproblem. Utredningen rekommenderade att flertalet reducerade mervärdesskattesatser skulle slopas till förmån för en enda enhetlig skattesats på 21,7 procent. Mervärdesskattesatsutredningens slutbetänkande har till dags dato inte lett till någon förändrad lagstiftning.39

Skatteutskottet betonade vid behandlingen av regeringens redovisningar av skatteutgifterna för åren

om t.ex. utformningen av en skattelag motiveras av samhällsekonomisk effektivitet bör den avvikelse som detta innebär från en enhetlig beskattning framgå såväl av de motiv som anförs för lagändringen i skatteutgiftsredovisningen. Utskottet förutsätter att regeringen beaktar Riksrevisionens nu och tidigare lämnade rekommendationer och synpunkter samt vad utskottet tidigare har uttalat i det fortsatta arbetet med att utveckla skatteutgiftsredovisningen.41

Samtidigt påtalade utskottet att den grundläggande beräkningsmetoden för skatteutgifterna är statisk, vilket innebär att skattereglernas effekt på individers och företags beteenden inte beaktas.

Skatteutskottet noterade i sitt yttrande till finansutskottet över skatteförslagen i budgetpropositionen för 2011 att det framgick av regeringens överväganden att en alternativ norm för optimal beskattning handlar om att ut-

39SOU 2005:57 och SOU 2006:90.

40Bet. 2009/10: SkU37.

41Ibid, s.

23

2011/12:RFR13 2 ENHETLIG MERVÄRDESSKATT

veckla indikatorer för samhällsekonomisk effektivitet som kan komplettera redovisningen och inte om att förändra den grundläggande normen som ligger till grund för redovisningen. Utskottet konstaterade således att redovisningen av skatteutgifter kommer att behålla sitt informationsvärde i denna del.42

I samband med beredningen av allmänna motioner om mervärdesskatt konstaterade skatteutskottet också att önskemålen om enkla och lättillämpade skatteregler inte kan ses isolerade utan måste vägas mot andra samhälleliga behov.43 I skatteutskottets betänkande avseende redovisningen av skatteutgifter för 2011 noterade utskottet att regeringen har fortsatt att utveckla skatteutgiftsredovisningen i syfte att den ska kunna användas mer aktivt i budgetarbetet och vid beslut om nya och förändrade skatteregler. Utskottet förutsatte emellertid att tidigare synpunkter beaktas i detta utvecklingsarbetet.44

42Yttr. 2010/11:SkU1y.

43Bet. 2010/11: SkU19.

44Bet. 2010/11:SkU33.

24

2011/12:RFR13

3 Aktuella mervärdesskatteutredningar – ett urval

3.1 Kommittén för utvärdering av skattereformen

Skattereformen

Kommittén, som publicerade sin utvärdering 2005, konstaterade att breddningen av skattebasen och höjningen av skattesatsen för vissa varugrupper kom att påverka hushållens konsumtionsmönster. Den förändrade indirekta beskattningen av bostadstjänster innebar att mervärdesskatt infördes på vatten, avlopp, sophämtning, energi, fastighetsskötsel, sotning, fönsterputsning, bevakning,

Omläggningen av den indirekta beskattningen fick i en del fall en betydande påverkan på efterfrågan för vissa specifika varugrupper, t.ex. turistrelaterade tjänster såsom persontransporter och hotell- och restaurangtjänster samt hår- och skönhetsvård. Alla dessa tjänster påfördes full moms i samband med skattereformens ikraftträdande. År 1991 hade konsumtionen av hår- och skönhetsvård minskat med 17 procent, medan konsumtionen av hotell- och restaurangtjänster kom att minska med nästan 10 procent vardera.

3.2 Skattebasutredningen

I mitten av 2000 tillsattes Skattebasutredningen för att utreda internationaliseringens betydelse för svenska skattebaser och framtida skattestrukturer.47 Utredningen skulle lämna en samlad bedömning av hur det svenska skattesystemet borde utformas i en värld som karakteriseras av avreglerade och internationaliserade marknader samtidigt som de välfärdspolitiska ambitionerna bevaras.

45Dir. 1990:44.

46SOU 1995:104.

47Dir. 2000:51.

25

2011/12:RFR13 3 AKTUELLA MERVÄRDESSKATTEUTREDNINGAR – ETT URVAL

Utredningen presenterade sitt betänkande två år senare där den gjorde bedömningen att det svenska skattesystemet vid denna tidpunkt var rationellt konstruerat. Skattebasutredningen menade att Sveriges jämförelsevis höga mervärdesskattesats kunde vara problematisk ur ett

Utredningen konstaterade att ca 250 regelförändringar gjordes i skattesystemet under perioden

3.3 Mervärdesskattesatsutredningen

I slutet av 2002 tillsattes Mervärdesskattesatsutredningen med uppdrag att göra en översyn av tillämpningsområdet för de reducerade mervärdesskattesatserna och undantagen från beskattning inom mervärdesskatteområdet.50 Syftet med utredningen var att lämna förslag på förändringar, med tillhörande förslag till finansiering inom mervärdesskattesystemet, som begränsade de identifierade gränsdragningsproblemen.51 Uppdraget skulle redovisas i två etapper, dock förlängdes tiden för uppdraget då det framkom att effekterna av en eventuell skattesatsjustering för vissa verksamheter måste utredas närmare.

I den första etappen som levererades i mitten av 2005 var syftet att presentera en kartläggning och analys av de nuvarande förhållandena.52 Huvudslutsatserna som bl.a. lyftes fram i utredningens delbetänkande var dessa:

Det fanns omfattande gränsdragningsproblem, dvs. frågan om en vara eller tjänst tillhör det låg- eller det fullbeskattade området, inom flertalet av de områden där reducerad skattesats tillämpas. Störst problem uppkommer för de näringsidkare som tillämpar olika skattesatser för sina varor och tjänster.

48SOU 2002:47.

49Skr. 2010/11:108.

50Dir. 2002:141.

51Dir. 2004:154.

52Delbetänkande SOU 2005:57.

26

3 AKTUELLA MERVÄRDESSKATTEUTREDNINGAR – ETT URVAL 2011/12:RFR13

Ett slopande av reducerade mervärdesskattesatser skulle innebära betydligt lägre fullgörandekostnader för företag och minskade administrativa kostnader för myndigheter.

En differentiering av mervärdesskatten påverkade konkurrensförhållandena mellan olika företag. Risken för konkurrenssnedvridning är hög i de fall varor och tjänster med olika skattesats är substitut för varandra.

Internationella konkurrensfrågor måste beaktas när man utreder en lämplig skattesatsstruktur.

En övergång från differentierad till enhetlig mervärdesskattesats skulle vara samhällsekonomiskt motiverat. Konsumentnyttan skulle öka; dock är den förväntade effekten relativt begränsad.

Ett system med differentierade skattesatser påverkar skattebasen negativt.

Utredningen rekommenderade därför att det fortsatta arbetet med slutbetänkandet skulle inriktas på att slopa flertalet reducerade mervärdesskattesatser till förmån för en enda enhetlig skattesats på preliminärt 21,7 procent.

Vid remissbehandlingen av delbetänkandet höll flertalet remissinstanser med om att systemet var behäftat med vissa brister även om det fanns olika uppfattningar om rekommendationen om att tillämpa en enhetlig mervärdesskattesats. Exempel på remissinstanser som tillstyrkte utredningens rekommendation var Konjunkturinstitutet, Konkurrensverket och Skatteverket. De menade att en övergång till en enhetlig mervärdesskattesats skulle innebära minskade snedvridningseffekter och välfärdsförluster då flertalet undantag och nedsättningar inte är tillräckligt motiverade ur samhällsekonomisk synvinkel. Föga förvånande menade i princip alla branscher som skulle påverkas negativt av slopade skattenedsättningar att detta skulle medföra allvarliga konsekvenser i form av förlorade arbetstillfällen och försämrad konkurrenskraft gentemot utlandet53. Synpunkter som rör de branscher som är föremål för en fördjupad analys i denna studie redovisas senare i rapporten.

I slutbetänkandet som presenterades i oktober 2006 vidhöll utredningen sin rekommendation om att en enhetlig mervärdesskatt borde införas av de skäl som lyftes fram i delbetänkandet.54 I avvaktan på ett genomförande av rekommendationen presenterade utredningen ett antal förslag om bl.a. livsmedelsmomsen och ett antal justeringar av skattesatserna som syftade till att komma till rätta med några identifierade gränsdragningsproblem. Mervärdesskatteutredningens slutbetänkande har inte lett till någon lagstiftning.

3.4 Enhetlig beskattning

Riksrevisionen presenterade under 2010 en granskning av hur regeringen hade motiverat avvikelser från principen om enhetlighet vid förändringar i

53Fi2005/3322.

54Slutbetänkande SOU 2006:90.

27

2011/12:RFR13 3 AKTUELLA MERVÄRDESSKATTEUTREDNINGAR – ETT URVAL

skattesystemet.55 I rapporten noteras att mellan åren 1992 och 2009 genomförs 509 förändringar i skattelagstiftningen, varav 30 rör mervärdesskatteområdet (se tabell 3). Riksrevisionen konstaterar att dessa förändringar innebär ett avsteg från vad som beslutats i skattereformen om enhetlighet.

TABELL 3 FÖRÄNDRINGAR PÅ MERVÄRDESSKATTEOMRÅDET UNDER PERIODEN

| Skatteändring | I kraft | Proposition | |

| Skatt på konsumtion, moms | |||

| 1 | Sänkning av moms på vissa | 1991/92:50 | |

| varor och tjänster | |||

| 2 | Undantag från momsplikt på | 1991/92:122 | |

| sjukvårdstransporter | |||

| 3 | Moms: Tidigare beslutad sänk- | 1992/93:50 | |

| ning genomförs ej. Höjd livs- | |||

| medelsmoms | |||

| 4 | Mervärdesskatt på väg- och | 1992/93:190 | |

| broavgifter, m.m. | |||

| 5 | Sänkt postmoms | 1993/94:105 | |

| 6 | Vissa mervärdesskattefrågor | 1993/94:225 | |

| 7 | Mervärdesskatt: förändringar | 1994/95:57 | |

| med anledning av EG- | |||

| medlemskapet | |||

| 8 | Moms på omsättning av begag- | 1994/95:202 | |

| nade varor m.m. | |||

| 9 | Moms på livsmedel sänks från | 1994/95:150 | |

| 21 till 12 % | |||

| 10 | Moms på nyhetstidningar införs | 1995/96:45 | |

| med 6 % | |||

| 11 | Momslagen ändras efter EG:s | 1995/96:58 | |

| andra förenklingsdirektiv | |||

| 12 | Moms på biobiljetter införs på | 1995/96:198 | |

| biobiljetter med 6 % | |||

| 13 | Momsbefrielse för internatio- | 1995/96:232 | |

| nella organisationer, diplomater | |||

| etc. | |||

| 14 | Moms införs på |

1996/97:10, | |

| kultur- och idrottsområdena. | 1995/96:232 | ||

| Skattesats 6 % | |||

| 15 Moms på utbildning: utbild- | |||

| ningstjänster momsfria första | |||

| halvåret |

|||

| statlig tillsyn* | |||

| 16 Moms: Teletjänster ska beskat- | 1996/97:81 | ||

| tas i kundens land i stället för | |||

| företagets verksamhetsland. | |||

55 Riksrevisionen (2010).

28

| 3 AKTUELLA MERVÄRDESSKATTEUTREDNINGAR – ETT URVAL | 2011/12:RFR13 | |||

| Skatteändring | I kraft | Proposition | ||

| 17 | Gruppregistrering i mervärdes- | 1997/98:148 | ||

| skattesystemet, m.m. | ||||

| 18 | Momsavgifter Öresundsbron | 1999/00:58 | ||

| 19 | Särkilda mervärdesskatteregler | 1998/99:69 | ||

| för investerarguld (blir skatte- | ||||

| fritt) | ||||

| 20 | Moms djurparker, sänks | 2000/01:23 | ||

| 21 | Moms, sänkt skattesats för | 2000/01:1 | ||

| personbefordran | ||||

| 22 | Moms på böcker och tidskrifter, | 2001/02:45 | ||

| sänkt | ||||

| 23 | Mervärdesskatt, förändringar i | 2001/02:112 | ||

| kommunkontosystemet | ||||

| 24 | Vissa mervärdesskattefrågor | 2002/03:5 | ||

| m.m. | ||||

| 25 | Vissa punktskattefrågor, m.m. | 2001/02:29 | ||

| (sänkt förseningsavgift) | ||||

| 26 | Moms på elektronisk handel | 2002/03:77 | ||

| samt radio- och |

||||

| 27 | Moms vid omsättning av gas | 2004/05:15 | ||

| och el, m.m. | ||||

| 28 | Mervärdesskatt, sänkt moms på | |||

| transport i skidliftar | ||||

| 29 | Mervärdesskatt, förlängd redo- | 2007/08:25 | ||

| visningsperiod och vissa andra | ||||

| momsfrågor | ||||

| 30 | Uttagsbeskattning avseende | 2008/09:65 | ||

| moms, höjd lönegräns | ||||

*Den förändrade momsen på utbildning som trädde i kraft den 1 juli 1997 tillkom genom förslag från skatteutskottet, och inte via en proposition från regeringen.

Källa: RiR 2010:11

Riksrevisionen menar att regeringen endast i undantagsfall har redovisat avvikelser från principen om enhetlighet i förslagstexterna, att de beslutade avvikelserna har inkluderats i regeringens årliga redovisning av skatteutgifterna samt att principen om enhetlighet har tolkats på ett skiftande sätt. Dessa förändringar har inneburit många särregler, vilka har medfört att skattesystemet har blivit alltmer svårgenomskådligt. Det som noteras specifikt för momsområdet är att införandet av särregler skapar krav på kompensation och därmed nya särregler. Avvikelserna från enhetlighet har endast i undantagsfall utvärderats, vilket innebär att det finns en osäkerhet rörande förslagens positiva effekter.

Riksrevisionen rekommenderar att det tydligare bör framgå i propositionerna när avvikelser från principen om enhetlighet föreslås, samt vilka för- och nackdelar förslagen förväntas innebära. Vidare anser Riksrevisionen att det tydligt bör framgå om en avvikelse är att betrakta som en skatteutgift eller inte. Riksrevisionen har i en tidigare rapport bedömt att beskrivningen av

29

2011/12:RFR13 3 AKTUELLA MERVÄRDESSKATTEUTREDNINGAR – ETT URVAL

enskilda skatteutgifter har varit alltför teknisk; syftet med skatteutgiften har endast i undantagsfall angivits och hänvisning till lagrum och förarbeten har saknats.56 Enligt budgetpropositionen för 2011 avser regeringen att i det fortsatta arbetet ta fasta på Riksrevisionens rekommendation om större tydlighet när det gäller redovisning av motiv m.m.57

3.5 Rapport från Copenhagen Economics

Copenhagen Economics gavs i uppdrag av Europeiska kommissionen att utvärdera vilka effekter reducerade mervärdesskattesatser på arbetskraftsintensiva tjänster skulle få på arbetstillfällen, ekonomisk tillväxt och den inre marknadens funktionssätt.

I mitten av 2007 presenterade konsultbolaget en rapport som byggde på nya empiriska bevis, modellsimuleringar, teori och inhämtade erfarenheter från olika länder.58 Slutsatserna i rapporten sammanfattas kortfattat nedan.

En enhetlig mervärdesskattesats inom EU kan förbättra den ekonomiska effektiviteten, minska efterlevandekostnaderna för företag och skattemyndigheter samt bidra till en välfungerande inre marknad.

Reducerade skattesatser i selektiva fall kan emellertid vara motiverade då de dels kan öka effektiviteten genom ökad produktivitet eller genom att minska den strukturella arbetslösheten dels kan öka rättvisan genom att förändra inkomstfördelningen eller genom att göra särskilda produkter mer tillgängliga för hela befolkningen. Copenhagen Economics hävdar att höga skattekilar i form av hög marginalskatt och höga mervärdesskattesatser utgör skäl för att utöka antalet reducerade mervärdesskattesatser till sektorer vars tjänster lätt kan ersättas med hemarbete eller svartarbete, t.ex. lokalt tillhandahållna tjänster och vissa delar av besöksnäringen. Detta är tjänster med en förhållandevis stor andel lågutbildad arbetskraft.

För de områden där den ekonomiska effektiviteten kan förbättras på ett kostnadseffektivt sätt genom reducerade skattesatser är de negativa effekterna på den inre marknaden vanligtvis obetydliga.

56Riksrevisionen (2007).

57Prop. 2010/11:1. Förslag till statsbudget, finansplan m.m. avsnitt 6 Skattefrågor.

58Copenhagen Economics (2007).

30

3 AKTUELLA MERVÄRDESSKATTEUTREDNINGAR – ETT URVAL 2011/12:RFR13

Riktade subventioner kan ofta uppnå bättre resultat till en lägre kostnad än reducerade mervärdesskattesatser.

Europeiska kommissionen uppger att de har beaktat slutsatserna från rapporten när de har påbörjat arbetet med att reformera EU:s mervärdesskattelagstiftning.59

59 Se t.ex. Europeiska kommissionen (2007a, 2007b), samt Europeiska kommissionen (2010), dvs. grönboken om mervärdesskattens framtida utformning.

31

2011/12:RFR13

4 Mervärdesskatten i ett internationellt perspektiv

4.1 OECD

Mervärdesskatt utgår vid försäljningen av varor och tjänster i 140 länder, samt i alla 30

Liksom är fallet för Sverige så är det vanligt förekommande att länder medger undantag från den generella momsskattesatsen. OECD har utvecklat ett mått, VAT Revenue Ratio (VRR), som gör det möjligt att jämföra effektiviteten hos olika länders momssystem, dvs. i vilken utsträckning systemet omfattar hela den potentiella skattebasen. Måttet beräknas som kvoten mellan faktiska mervärdesskatteintäkter och de potentiella intäkterna om standardskattesatsen hade tillämpats på all slutlig konsumtion. En hög kvot indikerar att landet i fråga har en bred momsbas och effektiv skatteuppbörd, medan motsatsen indikerar att särregler i form av differentierade skattesatser och trösklar är vanligt förekommande. Andra avvikelser kan vara en bristfällig skatteadministration, som leder till en ineffektiv skatteuppbörd, samt dålig betalningsvilja.61 I tabellen nedan återges VRR för några

TABELL 4 VAT REVENUE RATIO (VRR); FÖRÄNDRING I NÅGRA

| 1992 | 1996 | 2000 | 2003 | 2005 | Förändring | Generell | |

| moms | |||||||

| 2005 | |||||||

| Frankrike | 0,53 | 0,51 | 0,50 | 0,49 | 0,51 | 19,6 | |

| Japan | 0,70 | 0,72 | 0,70 | 0,68 | 0,72 | 0,02 | 5,0 |

| Tyskland | 0,62 | 0,60 | 0,60 | 0,55 | 0,54 | 16,0 | |

| Sverige | 0,40 | 0,50 | 0,52 | 0,53 | 0,55 | 0,15 | 25,0 |

| Storbritannien | 0,49 | 0,50 | 0,50 | 0,50 | 0,49 | 0,00 | 17,5 |

| OECD | 0,53 | 0,54 | 0,57 | 0,57 | 0,58 | 0,05 | 17,7 |

Källa: OECD (2008) från Riksrevisionen (2009b).

60Riksrevisionen (2009b).

61Ibid.

32

| 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV | 2011/12:RFR13 |

4.2 EU

En fri rörlighet av varor och tjänster, samt harmoniserade skattevillkor mellan EU:s medlemsländer, utgör nödvändiga faktorer för att säkerställa att den gemensamma marknaden fungerar på ett tillfredsställande sätt. Mervärdesskatt betalas, enligt momsdirektivet, för alla varor och tjänster som köps och säljs för konsumtion inom EU och utgör därmed den skattebas som är mest harmoniserad mellan medlemsländerna. Inkomsterna från mervärdesskatt uppgick 2008 till 21,4 procent av ländernas nationella skatteinkomster.62

Momsdirektivet, som säkerställer att konkurrensvillkoren upprätthålls nationellt såväl som på gemenskapsnivå, föreskriver ett antal miniminivåer vad gäller skattesatser och definierar skattebaserna på ett enhetligt sätt.63 Normalskattesatsen får som lägst uppgå till 15 procent. Därutöver får medlemsländerna tillämpa en eller två reducerade skattesatser som ska uppgå till minst 5 procent. De reducerade skattesatserna får endast användas på vissa utvalda varor och tjänster. Medlemsländerna har enligt ett s.k. protokollsuttalande64 åtagit sig att i möjligaste mån försöka förhindra att differensen mellan ländernas normalskattesatser ökar.65 Därutöver har flera länder nationella undantag från den lägre momsskattesatsnivån och tillåts att använda en ännu lägre skattesats på vissa varor och tjänster, i vissa fall medges till och med en nollskattesats. Den genomsnittliga normalskattesatsen 2009 uppgick till 19,9 procent för

En politisk överenskommelse i Ekofinrådet under 2009 innebär att medlemsländer i EU kan tillämpa en reducerad mervärdesskattesats för vissa tjänster som ingick i det s.k. lågmomsförsöket, samt restaurangtjänster och ljudböcker.67 Nedanstående tjänster har därefter lagts till bilaga III i mervärdesskattedirektivet från den 1 juni 2009:68

62Europeiska kommissionen (2010).

63Rådets direktiv 2006/112/EG av den 28 november 2006 om ett gemensamt system för mervärdesskatt, se närmare artikel

64Ett protokollsuttalande har inte samma rättverkan som en direktivbestämmelse.

65SOU 2011:24.

66Riksrevisionen (2009b).

67Rådets direktiv 2009/47/EG av den 5 maj 2009 om ändring av direktiv 2006/112/EG vad gäller reducerade mervärdesskattesatser.

68Bet. 2010/11:SkU19.

33

| 2011/12:RFR13 | 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV |

renovering och reparation av privata bostäder,

fönsterputsning och städning i privata hushåll

restaurang- och cateringtjänster, alkoholhaltiga och/eller alkoholfria drycker exkluderas

mindre reparationer av cyklar, skor och lädervaror samt kläder och hushållslinne

hemtjänster såsom hemhjälp och vård av barn, gamla, sjuka eller personer med funktionshinder

frisörverksamhet.

4.2.1 Medlemsländernas tillämpning av mervärdesskattedirektivet

Enligt momsdirektivets bilaga III kan medlemsländerna reducera mervärdesskattesatsen för ett urval av olika varor och tjänster. Som framgår av tabellen är det förhållandevis många varor och tjänster där det är möjligt att frångå tillämpningen av en enhetlig mervärdesskatt.

TABELL 5 FÖRTECKNING ÖVER VAROR OCH TJÄNSTER DÄR REDUCERADE MER- VÄRDESSKATTESATSER ENLIGT MOMSDIREKTIVET FÅR TILLÄMPAS

Varor och tjänster

1Livsmedel

2Vattenförsörjning

3Farmaceutiska produkter

| 4a | Medicinsk utrustning för funktionshindrade personer |

| 4b | Bilbarnstolar |

| 5 | Persontransporter |

| 6a | Böcker |

| 6b | Tidningar |

| 6c | Tidskrifter |

| 7a | Tillträde till olika kulturella evenemang (bio, teater etc.) |

| 7b | Inträde till nöjesparker |

| 8a | |

| 8b |

9Författare, kompositörer (inklusive royaltyer)

10Socialt boende (leverans, byggande, renovering och ändring av bostäder som ett led i socialpolitiken)

10a Renovering och reparation av privata bostäder

10b Fönsterputsning och städning i privata hushåll

11Insatsvaror i jordbruket

12Hotellboende

12a Restaurang och catering

13Tillträde till sportevenemang

14Utnyttjande av sportanläggningar

15Sociala tjänster

34

| 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV | 2011/12:RFR13 |

Varor och tjänster

16Tillhandahållande av tjänster av begravningsentreprenörer och krematorietjänster

17Sjukvård och tandvård

18Insamling av hushållsavfall och gaturenhållning

19Mindre reparationer av cyklar, skor och lädervaror, kläder och hushållslinne

20Hemtjänster (vård av barn, äldre, sjuka eller funktionshindrade)

21Frisörverksamhet

Källa: Rådets direktiv 2006/112/EG och Europeiska kommissionen (2011a)

Flertalet medlemsländer har i mindre eller större utsträckning valt att införa reducerade mervärdesskattesatser. Tabellen nedan visar vilka varor och tjänster där undantag från normalskattesatsen har beviljats i de olika

TABELL 6

| Land | Normal- | Reducerad | Varor och tjänster där en reducerad |

| skattesats | skattesats | mervärdesskattesats tillämpas |

%%

| Belgien | 21 | 6/12 | 6 %: 1, 2 , 3, 4a, 5, 6a, 6b, 6c, 7a, 7b, 9, |

| 10, 10a, 11, 12, 13, 14, 15, 16, 19 | |||

| 12 %: 1, 8a, 10, 11, 12a | |||

| Bulgarien | 20 | 9 | 9 %: 12 |

| Cypern | 15 | 5/8 | 5 %: 1, 2, 3, 4a, 6a, 6b, 6c, 9, 11, 12, 16, |

| 18 | |||

| 8 %: 5, 12a | |||

| Danmark | 25 | – | – |

| Estland | 20 | 9 | 9 %: 3, 4a, 6a, 6b, 6c, 12 |

| Finland | 23 | 9/13 | 9 %: 1, 5, 6a, 7a, 7b, 8b, 9, 12, 13, 14, 19, |

| 21 | |||

| 13 %: 3, 13, 12a | |||

| Frankrike | 19,6 | 2,1/5,5 | 2,1 %: 3, 6b, 6c, 8b |

| 5,5 %: 1, 2, 3, 4a, 5, 6a, 7a, 7b, 8a, 9, 10, | |||

| 10a, 10b, 11, 12, 12a, 18, 20 | |||

| Grekland | 23 | 6,5/13 | 6,5 %: 3, 6a, 6b, 6c, 7a, 12 |

| 13 %: 1, 2, 4a, 5, 7a, 8a, 9, 10a, 11, 12a, | |||

| 13, 14, 15, 16, 17, 18, 19, 20 |

35

| 2011/12:RFR13 | 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV | |||

| Land | Normal- | Reducerad | Varor och tjänster där en reducerad | |

| skattesats | skattesats | mervärdesskattesats tillämpas | ||

%%

| Irland | 21 | 5,2/13,5 | 5,2 %: 1 |

| 13,5 %: 1, 6b, 6c, 7a, 7b, 10, 10a, 10b, 11, | |||

| 12, 12a, 14, 19, 21 | |||

| Italien | 20 | 4/10 | 4 %: 1, 4a, 6a, 6b, 6c, 8b, 10, 11, 15 |

| 10 %: 1, 2, 3, 5, 7, 10a, 11, 12, 12a, 13, | |||

| 15, 18 | |||

| Lettland | 22 | 12 | 12 %: 1, 3, 4a, 5, 6a, 12 |

| Litauen | 21 | 5/9 | 5 %: 3, 4a |

| 9 %: 6a, 12 | |||

| Luxemburg | 15 | 3/6/12 | 3 %: 1, 2, 3, 4a, 5, 6a, 6b, 6c, 7a, 7b, 8a, 9, |

| 10, 11, 12, 12a, 13, 14, 15, 16, 17, 18 | |||

| 6 %: 10b, 19, 21 | |||

| Malta | 18 | 5 | 5 %: 4a, 6a, 6b, 6c, 7a, 12, 19, 20 |

| Neder- | 19 | 6 | 6 %: 1, 2, 3, 4a, 5, 6a, 6b, 6c, 7a, 7b, 9, |

| länderna | 10a, 11, 12, 12a, 13, 14, 19. 21 | ||

| Polen | 23 | 5/8 | 5 %: 1, 6a, 6c, 11 |

| 8 %: 1, 2, 3, 4a, 4b, 5, 6b, 7a, 7b, 8a, 9, 10, | |||

| 10a, 12, 12a, 13, 14, 16, 17, 18, 19, 21 | |||

| Portugal | 23 | 6/13 | 6 %: 1, 2, 3, 4a, 4b, 5, 6a, 6b, 6c, 7a, 7b, |

| 8b, 10, 10a, 11, 12, 13, 14, 15, 17, 18, 20 | |||

| 13 %: 1, 11, 12a | |||

| Rumänien | 24 | 5/9 | 5 %: 10 |

| 9 %: 3, 4a, 6a, 6b, 6c, 7a, 7b, 12, | |||

| Slovakien | 20 | 10 | 10 %: 1, 3, 4a, 6a |

| Slovenien | 20 | 8,5 | 8,5 %: 1, 2, 3, 4a, 5, 6a, 6b, 6c, 7a, 7b, 9, |

| 10, 10a, 10b, 11, 12, 12a, 13, 14, 16, 18, | |||

| 19, 20, 21 | |||

| Spanien | 18 | 4/8 | 4 %: 1, 3, 6a, 6b, 6c, 10 |

| 8 %: 1, 2, 4a, 5, 7a, 7b, 9, 10a, 11, 12, 12a, | |||

| 13, 15, 16, 17, 18, 21 | |||

| Stor- | 20 | 5 | 5 %: 4b, 10 |

| britannien | |||

| Sverige | 25 | 6/12 | 6 %: 5, 6a, 6b, 6c, 7a, 9, 13, 14 |

| 12 %: 1, 12, 12a | |||

| Tjeckien | 20 | 10 | 10 %: 1, 2, 3, 4a, 4b, 5, 6a, 6b, 6c, 7a, 7b, |

| 9, 10, 10a, 10b, 11, 12,13, 14, 15, 16, 17, | |||

| 20 | |||

| Tyskland | 19 | 7 | 7 %: 1, 2, 4a, 5, 6a, 6b, 6c, 7a, 9, 11, 12, |

| 13, 15, 17 | |||

| Ungern | 25 | 5/18 | 5 %: 3, 4a, 6a, 6b, 6c |

| 18 %: 1, 12 | |||

| Österrike | 20 | 10 | 10 %: 1, 2, 3, 5, 6a, 6b, 6c, 7a, 7b, 8a, 8b, |

| 9, 11, 12, 12a, 15, 18 |

Källa: Europeiska kommissionen (2011a) och IBFD Tax Research Platform, http://iponline2.ibfd.org/kbase/

36

| 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV | 2011/12:RFR13 |

Som framgår av tabellen ovan medges ett mindre antal länder möjlighet att tillämpa en lägre mervärdesskattesats än vad som är tillåtet enligt momsdirektivet. Detta beror på att dessa medlemsländer, med stöd av övergångsregler i artikel 28, har tillåtits att ha dessa s.k. superreducerade skattesatser.69 Sverige eller något annat medlemsland kan alltså inte införa liknande skattesatser.

Den genomsnittliga normalskattesatsen har ökat med något mer än en procentenhet den senaste femårsperioden. Den genomsnittliga normalskattesatsen 2011 för

De vid första anblicken harmoniserade mervärdesskattereglerna visar sig vid en närmare analys alltså divergera kraftigt mellan medlemsländerna. Den komplexa situationen beror på den breda flora av tillåtna skattereduktioner på olika varor och tjänster, samt nationellt framförhandlade undantag. Enligt en studie från Copenhagen Economics70 gäller normalskattesatsen endast för cirka två tredjedelar av den totala konsumtionen inom EU. Reducerade skattesatser eller total skattebefrielse gäller sålunda för en tredjedel av konsumtionen. Europeiska kommissionen beskriver situationen på följande sätt:

Den nuvarande strukturen för mervärdesbeskattning som inte följer någon tydlig logik är uppenbart ineffektiv från inre marknadsperspektiv och

Kommissionen anser att tillämpningen av en enda mervärdesskattesats, för alla varor och tjänster, är att föredra ur en ekonomisk synvinkel, men medger att politiska överväganden omöjliggör detta.72 Tillämpningen av reducerade skattesatser leder till betydande subventioner av olika varor och tjänster. Enligt en analys av kommissionen utgör dessa subventioner mellan 8,2 procent och 53,3 procent i nio medlemsländer. Införandet av en enhetlig mervärdesskattesats skulle innebära att normalskattesatsen skulle kunna sänkas med mellan 1,9 och 7,5 procentenheter.73

För närvarande är det endast Danmark som i princip använder sig av en enhetlig mervärdesskattesats och därmed inte utnyttjar de nedsättningsmöjligheter som momsdirektivet medger. Det bör emellertid framhållas att ett

69SOU 2005:57.

70Copenhagen Economics är en oberoende konsultorganisation.

71Europeiska kommissionen (2007a), s. 10, fritt översatt.

72Ibid.

73Europeiska kommissionen (2011b).

37

| 2011/12:RFR13 | 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV |

fåtal produkter och tjänster är undantagna från skatteplikt. Detta gäller t.ex. tillträde till djurparker och stora delar av området för personbefordran. Erfarenheter från det danska momsskattesystemet berörs i nästa avsnitt. Frånvaron av särregler och andra trösklar innebär en hög kvot mellan faktiska och potentiella mervärdesskatteintäkter, dvs. ett högt

4.2.2 Erfarenheter från Danmark

Momsdirektivets bilaga III ger EU:s medlemsländer möjlighet att reducera mervärdesskattesatsen för ett stort urval varor och tjänster. Trots att regeringen har varit utsatt för påtryckningar att reducera skattesatsen i linje med den politik som gäller i andra

Enligt Mervärdesskattesatsutredningens studie ansåg representanter för Skatteministeriet i Danmark att ett mervärdesskattesystem med en enhetlig skattesats hade flera fördelar: Ett sådant system innebar lägre administrationskostnader och var svårare att fuska med. Det var ineffektivt att nyttja mervärdesskattesatsen för att subventionera specifika sektorer eller för att styra konsumtionen i en bestämd riktning. I studien framkom att man i Danmark ansåg att det var mer lämpligt att lämna stöd via direkta bidrag. Vidare fanns en skepticism över huruvida en sänkning av en skattesats i ett längre tidsperspektiv de facto återspeglades i priset på en vara eller tjänst. Vissa gränshandelsproblem för framför allt kapitalvaror, t.ex. vitvaror, husvagnar och båtar, förelåg i början av

74

75SOU 2005:57.

76Ibid.

38

| 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV | 2011/12:RFR13 |

En hypotes som Mervärdesskattesatsutredningen hade var att Danmark medgav undantag från beskattning i betydligt högre utsträckning än Sverige. Utredningens slutsats var att tillämpade undantag från beskattning var relativt snarlika mellan Danmark och Sverige. Som framgick av tabell 6 föreligger skillnader mellan Sverige och Danmark avseende i vilken utsträckning länderna har valt att utnyttja de nedsättningsmöjligheter av momssatsen som momsdirektivet medger. I princip alla varor och tjänster som har en reducerad skattesats i Sverige beskattas i Danmark med en normalskattesats. Ett undantag av intresse för denna studie är att tillträde till djurparker undantas från mervärdesbeskattning i Danmark. I Mervärdesskattesatsutredningens studie kunde inte beläggas att verksamheter som i Sverige beskattades med reducerad skattesats fick stöd via andra ekonomiska instrument, även om representanter för olika departement i Danmark menade att direkta stöd var att föredra framför momsnedsättningar.

Inom ramen för denna studie besöktes återigen Skatteministeriet i Danmark. Syftet med besöket var att undersöka huruvida den bild som förmedlades av Mervärdesskattesatsutredningen alltjämnt gäller.77 Näringslivsföreträdare inom olika områden återkommer, enligt Skatteministeriet, regelbundet till regeringen med propåer om att momsskattesatsen ska reduceras. Huvudargumentet för att momsskattesatsen ska sänkas är den konkurrensnackdel som de upplever att deras näringslivssektorer har jämfört med konkurrenter verksamma inom övriga

De argument som framfördes när Mervärdesskattesatsutredningen undersökta de danska förhållandena visar sig alltjämnt gälla. Tjänstemännen betonade att reducerade momsskattesatser inte är ett fördelningspolitiskt effektivt instrument för att gynna specifika grupper i samhället. Stor risk föreligger att fel grupper gynnas, men framför allt att marginalerna i slutänden hamnar hos företagen och inte konsumenterna. Man betonade att det i stället var mer effektivt att använda sig av riktade stöd i form av bidrag till t.ex. barnfamiljer.

Det största hotet mot den danska skattebasen, enligt Skatteministeriet, är risken att momsskatteintäkterna minskar på grund av gränshandel och fjärrköp. Skatteministeriet betonar emellertid att det är den totala prisnivån som är avgörande för i vilken utsträckning som danska konsumenter försöker finna

77 Intervju med tjänstemän vid Skatteministeriet i Danmark.

39

| 2011/12:RFR13 | 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV |

alternativa inköpsvägar för olika produkter. Mervärdesskattesatsutredningen konstaterade att den omfattande gränshandeln med Tyskland medförde att Danmark tvingades att sänka punktskattesatserna på t.ex. alkohol och tobak. Skatteministeriet menar att för många produkter är det sannolikt så att prisnivån alltjämnt är högre för produkter som införskaffas i Danmark även om momsskattesatsen skulle sänkas, dvs. incitamentet för danskar att åka till framför allt Tyskland för att handla diverse kapitalvaror skulle kvarstå.

4.2.3 Grönbok om mervärdesskattens framtid

Grönboken

Europeiska kommissionen har nyligen inlett ett omfattande samråd med berörda aktörer om hur det nuvarande mervärdesskattesystemet fungerar, samt inte minst hur det kan förändras så att det fungerar mer effektivt i framtiden.78 Intresserade aktörer skulle senast den 31 maj 2011 inkomma med synpunkter på de frågeställningar som tas upp i grönboken. Europeiska kommissionen menar att ett flertal faktorer talar för att en översyn av systemet är motiverad:

Det nuvarande systemet är alltför administrativt komplext för företagen.

Den inre marknadens funktionssätt bör förbättras eftersom inhemska och

Det är vanligt förekommande med undantag från normalskattesatsen inom EU. En översyn anses nödvändig i syfte att maximera medlemsländernas inkomster. Därtill lyfts behovet av att komma till rätta med det nuvarande systemets känslighet för bedrägeri fram.

Gällande uppbördsmetoder är i princip oförändrade sedan mervärdesskatten infördes trots att den tekniska och ekonomiska miljön har genomgått betydande förändringar.

Europeiska kommissionen tar i grönboken upp ett antal frågeställningar som kommissioen anser behöver behandlas närmare. Frågeställningarna berör bl.a. mervärdesskattens övergripande struktur, samhälleliga utmaningar, konkurrenskraft och administrativ börda. En av frågeställningarna som lyfts upp rör undantag från mervärdesskatteplikt.

Undantag strider mot principen om mervärdesskatt som en brett baserad skatt. Det kan ifrågasättas om många av de befintliga undantagen fortfarande är relevanta. En breddning av skattebasen genom att minska antalet undantag gör skatten mera effektiv och neutral och utgör ett rimligt alternativ till en höjning av mervärdesskattesatserna.79

Slutsatsen i grönboken är därför att de undantag av t.ex. sociala, utbildningsrelaterade och kulturella skäl, tekniska svårigheter att tillämpa mervärdesskatt

78Europeiska kommissionen (2010).

79Ibid.

40

| 4 MERVÄRDESSKATTEN I ETT INTERNATIONELLT PERSPEKTIV | 2011/12:RFR13 |

på de underliggande transaktionerna samt konflikt med andra skatter, som lyfts fram i momsdirektivet behöver ses över. Översynen bör också inkludera de nationella undantag som medlemsländerna har beviljats vid anslutningen till EU. Sådana undantag är relativt frekvent förekommande, vilket redovisningen ovan indikerade. Av hänsyn till allmänintresset öppnar emellertid kommissionen för att det kan vara motiverat med undantag för offentliga organ. De specifika frågeställningar som kommissionen önskar synpunkter på i fråga om undantag från mervärdesskatteplikt är följande:80

Bör några av de nuvarande undantagen från mervärdesskatteplikt avskaffas? Av vilka skäl är de problematiska? Vilka undantag bör behållas och i så fall varför?

Innebär det nuvarande systemet för beskattning av persontransporter

problem avseende skatteneutralitet eller av andra skäl? Ska mervärdesskatt utgå på persontransporter oavsett transportmedel?81

På vilket sätt bör dessa problem lösas?