Framställning till riksdagen 2010/11:RB1

Årsredovisning för Sveriges riksbank för räkenskapsåret 2010

Sammanfattning

Under 2010 hade följande ekonomiska utfall samt åtgärder och händelser stor betydelse för Riksbankens verksamhet:

•Ekonomin i världen återhämtade sig under året. I Sverige var tillväxten hög och sysselsättningen ökade. Situationen på de globala finansiella marknaderna blev successivt bättre under året, men den statsfinansiella oron i Europa medförde att tillgången på likviditet tillfälligt försämrades på marknaderna i maj och juni samt i november och december.

•Riksbanken lämnade reporäntan oförändrad på 0,25 procent fram till det penningpolitiska mötet i juni. Då höjdes reporäntan med 0,25 procentenheter och ytterligare tre höjningar följde. I slutet av året uppgick reporäntan till 1,25 procent. Reporäntebanan höjdes något på kort sikt i februari men sänktes något på längre sikt vid tre tillfällen under året.

•Inflationen mätt som förändring av konsumentprisindex (KPI) var 1,3 procent i genomsnitt under året. Inflationstakten ökade från 0,6 procent i januari till 2,3 procent i december. Den underliggande inflationen mätt med KPI med fast bostadsränta (KPIF) var 2,1 procent i genomsnitt under året. Enligt Riksbankens bedömning i december ökade den totala produktionen (mätt med BNP) i Sverige med 5,3 procent 2010, medan arbetslösheten var i genomsnitt 8,4 procent.

•I takt med att de svenska bankerna fick bättre möjligheter att finansiera sig på marknaden avvecklade Riksbanken de extraordinära åtgärder som vidtagits under 2008 och 2009 för att hjälpa bankerna att få tillgång till likviditet, underlätta marknadens funktionssätt och förstärka penningpolitikens genomslag i ekonomin. Avvecklingen underlättades av att bankerna vidtagit aktiva åtgärder för att förbättra sin finansiering och förstärka sin kapitalsituation.

•Riksbanken deltog aktivt i det omfattande arbetet med att reformera de nationella och internationella regelverken och förbättra tillsynen på det

1

20 10/11 :RB1

finansiella området så att risken för nya finansiella kriser kan minimeras. Vidare lämnade Riksbankens direktion och riksbanksfullmäktige i en gemensam framställning till riksdagen ett förslag om att tillsätta en eller flera utredningar för att se över det svenska finansiella regelverket.

•Riksbanken tillsatte en intern utredning om risker på den svenska bostadsmarknaden. Utredningen ska göra en sammanhållen analys av bostadsmarknaden i Sverige mot bakgrund av den senaste finanskrisen och utvecklingen av bostadspriserna.

•Arbetet med moderniseringen av den svenska sedel- och myntserien fortsatte. I mars föreslog Riksbanken i en framställning till riksdagen att en ny sedel- och myntserie skulle införas.

•Under året publicerade Riksbanken bland annat tre penningpolitiska rapporter, tre penningpolitiska uppföljningar, ett underlag för utvärdering av penningpolitiken, två rapporter om den finansiella stabiliteten och en årlig skrift om den svenska finansmarknaden. Skriften Penningpolitiken i Sverige uppdaterades. Riksbanken tog också fram skriften Riksbanken och finansiell stabilitet som beskriver såväl grunderna för arbetet med finansiell stabilitet som sättet att analysera och bedöma tillståndet i det finansiella systemet.

•I samband med en uppdatering av beskrivningen av Riksbankens penningpolitiska mål och strategi i skriften Penningpolitiken i Sverige tog Riksbanken bort toleransintervallet vid preciseringen av inflationsmålet eftersom intervallet spelat ut sin roll.

•Riksbankens resultat blev 0,5 miljarder kronor. Resultatet påverkades främst av orealiserade valutakursförluster om 7,7 miljarder kronor, som medförde att valutainnehavet skrevs ned. Dessutom minskade ränteintäkterna med 3,3 miljarder kronor i och med att Riksbanken under året avvecklade den extraordinära utlåningen till de svenska bankerna. Till skillnad från tidigare år sålde Riksbanken inget guld under 2010, vilket också bidrog till ett lägre resultat jämfört med 2009.

Årsredovisningen för Sveriges riksbank omfattar förvaltningsberättelse, balansräkning och resultaträkning. I förvaltningsberättelsen redogör Riksbanken för hur banken har bedrivit penningpolitiken, främjat ett säkert och effektivt betalningsväsende samt utfört övriga uppdrag under räkenskapsåret.

I enlighet med 10 kap. 3 § lagen (1988:1385) om Sveriges riksbank lämnar Riksbankens direktion denna redovisning för Riksbankens verksamhet under 2010 till riksdagen, Riksrevisionen och riksbanksfullmäktige.

2

20 10/11 :RB 1

Direktionen föreslår

att riksdagen fastställer Riksbankens resultaträkning och balansräkning enligt förslaget i årsredovisningen för räkenskapsåret 2010.

Stockholm den 10 februari 2011

På direktionens vägnar

STEFAN INGVES

/Eva Cory

Stefan Ingves (ordförande), Svante Öberg (förste vice ordförande), Karolina Ekholm, Lars Nyberg, Lars E.O. Svensson och Barbro

Joanna Gerwin har varit föredragande.

3

20 10/11 :RB 1

| Innehållsförteckning | |

| Riksbankschefens kommentar ......................................................................... | 5 |

| FÖRVALTNINGSBERÄTTELSE ................................................................. | 9 |

| Riksbankens uppgifter och roll........................................................................ | 9 |

| Året i siffror................................................................................................... | 11 |

| Ett fast penningvärde – prisstabilitet ............................................................. | 12 |

| Ett säkert och effektivt betalningsväsende..................................................... | 31 |

| Tillgångsförvaltning ...................................................................................... | 54 |

| Organisation och styrning.............................................................................. | 70 |

| BALANSRÄKNING OCH RESULTATRÄKNING.................................... | 83 |

| Redovisningsprinciper................................................................................... | 83 |

| Balansräkning................................................................................................ | 88 |

| Resultaträkning.............................................................................................. | 90 |

| Kassaflödesanalys ......................................................................................... | 91 |

| Noter.............................................................................................................. | 94 |

| Resultaträkning och balansräkning fördelade på verksamhetsområden ...... | 112 |

| Femårsöversikt ............................................................................................ | 116 |

| ÖVRIGT...................................................................................................... | 119 |

| Riksbankens remissarbete ........................................................................... | 119 |

| Publikationer ............................................................................................... | 122 |

| Sveriges riksbanks pris i ekonomisk vetenskap till Alfred Nobels | |

| minne 2010.................................................................................................. | 124 |

| Ordlista ........................................................................................................ | 126 |

4

2010 /11: RB1

Riksbankschefens kommentar

Vi har nu bakom oss ett par dramatiska år sedan den internationella finansoron övergick i en akut global finanskris hösten 2008. När vi ser tillbaka på dessa år verkar det alltmer klart att den svenska ekonomin trots allt har klarat sig ganska väl genom krisen. Visserligen föll produktionen mer i Sverige än i vissa andra länder, men återhämtningen har å andra sidan gått desto snabbare. De svenska bankerna, som påverkades av den förtroendekris som svepte över det finansiella systemet i hela världen, kan nu utan problem finansiera sig på marknaden. För Riksbankens del innebär detta att vi under 2010 kunde avveckla den extraordinära utlåningen och ta de första stegen för att normalisera penningpolitiken.

En viktig förklaring till att vi klarat oss relativt väl är att vi i spåren av den svenska krisen i början av

Återhämtning i ekonomin och stabilisering på marknaderna

I dag ser läget betydligt mer stabilt ut i Sverige än i flera andra länder. Trots att problemen med statsfinanserna i vissa euroländer fortfarande utgör ett orosmoment och det är osäkert vilka konsekvenser en stramare finanspolitik kan få för tillväxten i dessa länder, fortsätter världsekonomin att förbättras och efterfrågan på svenska produkter ökar. Svenska hushåll är optimistiska, vi har god ordning i statsbudgeten och vår statsskuld är förhållandevis liten.

Osäkerheten kring det statsfinansiella läget i flera andra länder fick under våren många investerare att bli mer försiktiga med sina placeringar. Oron på de finansiella marknaderna dämpades dock väsentligt under senare delen av året för att återigen öka vid årets slut. Efterfrågan på de olika lån som vi erbjudit bankerna sedan finanskrisen härjade som värst fortsatte att minska stadigt, och från och med hösten fanns inget intresse för våra lån med rörlig ränta. Det innebär att bankerna numera löser sin kortfristiga finansiering helt och hållet på den privata lånemarknaden. Även dagslånemarknaden, som hanterar lån över natten bankerna emellan, fungerar nu normalt.

5

20 10/11 :RB 1 R I K S B A N K S C HE F E N S K O M M E N T A R

Normalisering av Riksbankens arbete

Under andra halvåret kunde vi därför börja återgå till att arbeta på ett mer ”vanligt” sätt. Vi tog de första stegen för att normalisera penningpolitiken och höjde räntan vid fyra tillfällen, till 1,25 procent vid årets slut, utifrån bedömningen att penningpolitiken behöver bli gradvis mindre expansiv för att inflationen ska stabiliseras kring målet på 2 procent och för att vi samtidigt ska få en stabil realekonomisk utveckling. Vi beslutade dessutom att låta alla återstående lån med längre löptider och med fast ränta förfalla utan att ersätta dem med nya lån. I och med detta har Riksbanken lämnat bakom sig det man brukar kalla för extraordinära åtgärder.

Vår verksamhet präglades dock fortfarande av frågor som aktualiserats av finanskrisen. Vi fortsatte att arbeta mycket aktivt med att reformera regelverken och förbättra tillsynen på det finansiella området både hemma och på det internationella planet så att risken för nya kriser kan minimeras. Till exempel var vi involverade i att utforma och besluta om de nya internationella kraven på kapital och likviditet i banksektorn, de så kallade Basel

Finanskrisen har tydliggjort hur nära Riksbankens verksamheter är sammankopplade och hur viktigt det är med ett omfattande samarbete mellan våra olika avdelningar. Vi fortsatte därför att arbeta över avdelningsgränserna, inte minst för att utveckla nya analyser, metoder och verktyg som vi gemensamt kan använda oss av i framtiden. Det gäller exempelvis sådana speciella satsningar som en utredning om risker på den svenska bostadsmarknaden och en översyn av det penningpolitiska styrsystemet. Men det handlar även om samarbetet i den löpande verksamheten när vi till exempel utvecklar placeringsstrategier vid förvaltning av Riksbankens tillgångar, bygger ut våra statistiska databaser eller stärker vår interna riskhantering. Kopplingen mellan våra verksamheter uppmärksammades också av riksdagens finansutskott som under året påbörjade en ny utvärdering av Riksbankens arbete. Den här gången granskar utskottet resultaten av både vår penningpolitik och vårt arbete med finansiell stabilitet.

Öppenhet och tydlighet i spåren av finanskrisen

Finanskrisen har dessutom bekräftat hur viktigt det är att vi fortsätter att öppet och tydligt redovisa grunderna för och resultaten av vårt arbete. En utvärdering inom ramen för FSPOS, som är en samarbetsorganisation för privata och offentliga aktörer på det finansiella området, visade att vi under krisens gång informerade marknaden och allmänheten om krisförloppet och de åtgärder

6

R I K S B A N K S C H E F E N S K O M M E N TA R 2 010/1 1:R B1

som vi vidtagit på ett framgångsrikt sätt. Vi hade dock inte fått lika mycket gehör för våra varningar om de risker som byggts upp före det akuta krisskedet. För att kunna behålla tilltron till våra bedömningar och arbetsmetoder och därmed lyckas bättre med våra lagstadgade uppdrag behöver vi alltså ständigt förmedla hur vi arbetar och varför, och göra det på ett så tydligt sätt som möjligt.

Under året förtydligade vi grunderna för vårt arbete med finansiell stabilitet i skriften Riksbanken och finansiell stabilitet. Skriften innehåller även en samlad beskrivning av hur vi tar fram våra analyser och bedömningar av stabiliteten i det finansiella systemet i Sverige. Vi uppdaterade också beskrivningen av Riksbankens penningpolitiska strategi i skriften Penningpolitiken i Sverige. I samband med detta beslutade vi att ta bort toleransintervallet vid preciseringen av inflationsmålet eftersom vi bedömde att intervallet spelat ut sin roll.

Vi såg också över och förtydligade vår roll i RIX, som är det centrala systemet för betalningar mellan banker och andra aktörer i det finansiella systemet. Riksbanken ska även i fortsättningen stödja och säkra den finansiella infrastrukturen genom att tillhandahålla ett centralt betalningssystem för att på så sätt bidra till ett effektivt betalningsväsende och dessutom behålla vår kompetens vid krishantering.

Nya utmaningar framöver

Samtidigt som finanskrisen höll på att ebba ut arbetade vi intensivt med att modernisera och effektivisera vårt sätt att hantera kontanter i Sverige. Vi drog in

Efter årsskiftet 2010/11 fattade vi också ett inriktningsbeslut om att utkontraktera driften och supporten av vissa av våra

Dessa frågor kommer att ta ett stort utrymme i Riksbankens verksamhet under de kommande åren. Men även om det verkar som om vi nu för svensk del kan lägga krisens mest akuta kapitel bakom oss, kommer vår verksamhet också att präglas av finanskrisen ännu ett tag framöver. Det är därför viktigt att vi tar till vara allt vi lärde oss av finanskrisen och utvecklar vårt sätt att arbeta inom Riksbanken.

Det är också viktigt att vi även i fortsättningen värnar medarbetarnas starka engagemang och höga kompetens. Det är tack vare deras arbete som vår organisation kunnat fungera så effektivt och med så hög kvalitet som den gjort under de senaste krisåren.

7

20 10/11 :RB 1 R I K S B A N K S C HE F E N S K O M M E N T A R

Jag vill här särskilt tacka alla medarbetare för deras förtjänstfulla insatser under 2010. Tillsammans kommer vi också att lyckas hantera de utmaningar

vihar framför oss.

Stefan Ingves

8

2010 /11: RB1

FÖRVALTNINGSBERÄTTELSE

Riksbankens uppgifter och roll

Riksbanken är Sveriges centralbank och en myndighet under riksdagen. Riksbanken ansvarar för penningpolitiken med målet att upprätthålla ett fast penningvärde. Riksbanken har också i uppdrag att främja ett säkert och effektivt betalningsväsende.

Ett fast penningvärde – prisstabilitet

Enligt riksbankslagen ska Riksbanken upprätthålla ett fast penningvärde, vilket innebär att inflationen ska vara låg och stabil. Det ger goda förutsättningar för att tillväxten ska bli gynnsam och uthållig. Riksbanken har preciserat ett mål för inflationen som säger att den årliga förändringen av konsumentprisindex (KPI) ska vara 2 procent.

För att påverka inflationen beslutar Riksbanken om nivån på sin styrränta, den så kallade reporäntan. Reporäntan påverkar andra räntor i ekonomin och i förlängningen den ekonomiska aktiviteten och inflationen.

Ett säkert och effektivt betalningsväsende – finansiell stabilitet

Riksbanken har fått i uppdrag av riksdagen att främja ett säkert och effektivt betalningsväsende. Det innebär att Riksbanken ska verka för stabilitet i det finansiella systemet som helhet. I uppdraget ingår också att ge ut sedlar och mynt. Riksbanken tillhandahåller dessutom ett system, RIX, som hanterar stora betalningar mellan banker och andra aktörer på ett säkert och effektivt sätt.

Riksbanken analyserar och övervakar löpande stabiliteten i det finansiella systemet för att tidigt upptäcka förändringar och sårbarheter som kan leda till störningar. Analysen fokuserar främst på de stora svenska bankkoncernerna, finansmarknadens sätt att fungera och den finansiella infrastruktur som behövs för att betalningar ska fungera. I en krissituation kan Riksbanken under vissa förutsättningar ge tillfälligt likviditetsstöd till banker.

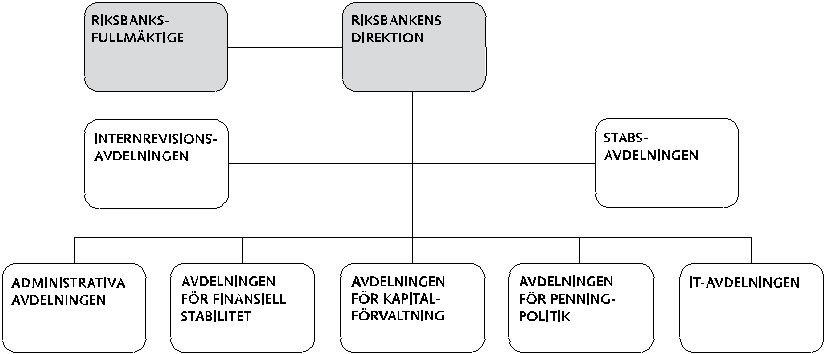

Riksbankens självständiga ställning

Riksbanken är en myndighet under riksdagen. Riksdagen utser ledamöterna i riksbanksfullmäktige. Riksbanksfullmäktige utser i sin tur ledamöterna i Riksbankens direktion. Fullmäktige ska också övervaka och kontrollera direktionens arbete.

9

20 10/11 :RB 1 R I K S B A N K E N S U P P GI F T E R O C H R O L L

Riksdagen har gett Riksbanken en självständig ställning. Det innebär att Riksbankens direktion fattar de penningpolitiska besluten utan att ta direktiv från någon annan. Genom att delegera uppgiften att hålla inflationen låg och stabil till Riksbanken har riksdagen gett penningpolitiken ett långsiktigt perspektiv och skapat goda förutsättningar för att inflationsmålet ska uppfattas som trovärdigt.

Den självständiga ställningen tar sig också uttryck i Riksbankens finansiella oberoende som säkras genom att Riksbanken har rätt att förvalta finansiella tillgångar. Riksbanken förvaltar finansiella tillgångar i första hand för att säkerställa att banken kan uppfylla sitt lagstadgade mål och utföra sina uppdrag. Med utgångspunkt i detta inriktas tillgångsförvaltningen på att uppnå en så hög långsiktig avkastning som möjligt i förhållande till den risk som tas.

Öppenhet och kommunikation

Riksbanken lägger stor vikt vid att vara öppen och tydlig om bankens verksamheter. En bred krets av utomstående ska kunna förstå vad banken gör och varför. På så sätt ökar trovärdigheten för inflationsmålet på 2 procent, och det blir lättare att få penningpolitiken att fungera.

Öppenhet och tydlighet skapar dessutom förtroende för hur Riksbanken bedömer och hanterar situationen på de finansiella marknaderna. Att Riksbanken är öppen och tydlig i sina bedömningar av den finansiella stabiliteten är en av flera förutsättningar för att ekonomins aktörer ska kunna bilda sig en uppfattning om riskerna i det finansiella systemet och agera därefter.

Riksbankens självständiga ställning ställer också stora krav på insyn i bankens verksamheter så att dessa kan granskas och utvärderas. Öppenheten tar sig till exempel uttryck i att Riksbanken på sin webbplats publicerar protokoll och beslutsunderlag från direktionens sammanträden samt protokoll från de penningpolitiska sammanträdena. Dessutom är de modeller som Riksbanken använder i sitt analysarbete – både makroekonomiska prognosmodeller och modeller för stresstester av banker – offentliga.

10

2010 /11: RB1

Året i siffror

Riksbankens resultat för 2010 uppgår till 0,5 miljarder kronor, vilket är en minskning med 13,7 miljarder kronor jämfört med 2009. Minskningen beror till stor del på orealiserade valutakursförluster om 7,7 miljarder kronor, som medförde att valutainnehavet skrevs ned. Under 2010 förföll dessutom de flesta extraordinära lån som gavs ut med anledning av finanskrisen utan att Riksbanken ersatte dem med nya lån. I och med detta minskade ränteintäkterna med 3,3 miljarder kronor. Till skillnad från tidigare år sålde Riksbanken inget guld under 2010, vilket också bidrog till ett lägre resultat jämfört med 2009.

Marknadsvärdet på guld- och valutareserven minskade under 2010 från 313 miljarder kronor till 301 miljarder kronor, vilket huvudsakligen beror på att värdet på Riksbankens obligationsinnehav skrevs ned till följd av en förstärkning av den svenska kronan.

Värdet på Riksbankens tillgångar minskade från 709 miljarder kronor till 327 miljarder kronor i och med att Riksbanken under året avvecklade den extraordinära utlåningen till de svenska bankerna.

| Nyckeltal | 2008 | 2009 | 2010 |

| Vid årets utgång | |||

| Årets resultat (miljarder kronor) | 11,2 | 14,2 | 0,5 |

| Guld- och valutareserv (miljarder kronor) | 220 | 313 | 301 |

| Totala tillgångar (miljarder kronor) | 700 | 709 | 327 |

| Antal årsarbetskrafter | 348 | 351 | 339 |

| Reporänta (procent) | 2,00 | 0,25 | 1,25 |

| Kort ränta (tre månader SSVX, procent) | 1,36 | 0,20 | 1,32 |

| Lång ränta (tio år statsobligationer, procent) | 2,43 | 3,30 | 3,28 |

| I genomsnitt | |||

| BNP (procentuell förändring) | 5,5 | ||

| Arbetslöshet (procent) | 6,2 | 8,3 | 8,4 |

| Inflation, mätt med KPI (procentuell | 3,4 | 1,3 | |

| förändring) | |||

| Inflation, mätt med KPIF (procentuell | 2,7 | 1,9 | 2,1 |

| förändring) |

Anm. I tabellen presenteras utfallet för samtliga poster med undantag för uppgifterna om BNP och arbetslöshet under 2010, som anges enligt Riksbankens prognos från december 2010. KPIF beräknas som KPI med fast bostadsränta.

11

20 10/11 :RB 1

Ett fast penningvärde – prisstabilitet

Den svenska ekonomin utvecklades starkt under 2010, och förhållandena på de finansiella marknaderna förbättrades. Under loppet av andra halvåret höjde Riksbanken reporäntan från 0,25 procent till 1,25 procent. De extraordinära åtgärder som vidtagits i samband med finanskrisen avvecklades under året. Genomsnittet för inflationen mätt som den årliga förändringen av KPI var 1,3 procent under året. Årsgenomsnittet för KPIF, där bostadsräntorna hålls oförändrade, uppgick till 2,1 procent. Enligt Riksbankens prognos i december ökade BNP med 5,5 procent under året och situationen på arbetsmarknaden förbättrades.

Enligt riksbankslagen ska Riksbanken upprätthålla ett fast penningvärde, vilket innebär att inflationen ska vara låg och stabil. Riksbanken har preciserat målet för inflationen till 2 procent per år, mätt som årlig procentuell förändring av konsumentprisindex (KPI).

Samtidigt som penningpolitiken inriktas mot att uppfylla inflationsmålet ska den stödja målen för den allmänna ekonomiska politiken i syfte att uppnå hållbar tillväxt och hög sysselsättning. Riksbanken bedriver vad som kallas en flexibel inflationsmålspolitik. Vid varje penningpolitiskt beslutstillfälle beslutar Riksbankens direktion om nivån på reporäntan fram till nästa beslutstillfälle och gör en bedömning av hur reporäntan behöver utvecklas under de närmaste åren för att penningpolitiken ska vara väl avvägd. En väl avvägd penningpolitik handlar normalt om att hitta en lämplig balans mellan att stabilisera inflationen runt inflationsmålet och att stabilisera realekonomin. Det innebär inte att Riksbanken gör avkall på att inflationsmålet är överordnat. Reporäntan avgör vad bankerna får betala för att låna eller får i ersättning för att placera pengar hos Riksbanken. På så sätt påverkas även andra räntor i ekonomin och i förlängningen den ekonomiska aktiviteten och inflationen.

Det tar normalt ganska lång tid innan Riksbankens förändringar av reporäntan får full effekt i ekonomin. En vanlig uppskattning är att det tar upp till ett par år innan en ränteförändring får fullt genomslag på produktionen och inflationen. Det är därför viktigt för Riksbankens direktion att ha framförhållning när den fattar räntebesluten, vilket innebär att penningpolitiken måste baseras på prognoser.

Riksbankens arbets- och beslutsprocess inom penningpolitiken

Den ekonomiska verkligheten är komplex. I sitt prognosarbete använder Riksbanken olika modeller som bygger på historiskt observerade samband. Modellerna är givetvis förenklingar av verkligheten men är nödvändiga för att få fram konsistenta prognoser. Modellresultaten kombineras sedan med bedömningar av såväl experter inom olika områden som direktionen.

12

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

Direktionen håller sex ordinarie penningpolitiska sammanträden per år där den beslutar om reporäntan. Vid tre av dessa publiceras en utförlig penningpolitisk rapport som innehåller detaljerade prognoser för ekonomin och inflationen samt bedömningar om räntan framöver. Vid de övriga tre sammanträdena publiceras en så kallad penningpolitisk uppföljning som innehåller prognoser för samma variabler som den penningpolitiska rapporten men som är mindre utförlig i sin beskrivning av prognosen. Efter varje penningpolitiskt sammanträde publicerar Riksbanken ett pressmeddelande och håller en presskonferens. Av pressmeddelandet framgår om någon ledamot i Riksbankens direktion reserverat sig mot majoritetens bedömning av det ekonomiska läget och mot besluten om reporäntan och räntebanan, det vill säga utvecklingen av reporäntan de närmaste åren. Ungefär två veckor efter varje penningpolitiskt sammanträde publicerar Riksbanken ett penningpolitiskt protokoll.

Riksbanken ska också enligt lag lämna en skriftlig redogörelse för penningpolitiken till riksdagen minst två gånger per år. Den första redogörelsen består av ett särskilt underlag för utvärdering av penningpolitiken som sammanställs till riksdagens finansutskott. Den andra redogörelsen utgörs av den tredje penningpolitiska rapporten för året. Riksbankschefen besöker också riksdagens finansutskott för att svara på frågor om penningpolitiken.

Verksamheten 2010

Under året påbörjades en normalisering av penningpolitiken. Reporäntan höjdes vid fyra tillfällen under andra halvåret, från 0,25 procent till 1,25 procent. Riksbanken avvecklade också de extraordinära åtgärder som vidtagits under 2008 och 2009. Bland annat upphörde Riksbanken med att erbjuda bankerna lån till längre löptider eftersom bankernas möjligheter att få tag på finansiering förbättrats. Riksbanken tillsatte också en utredning för att belysa relationen mellan den svenska bostadsmarknaden och Riksbankens uppgifter och mål. Under 2010 publicerades även en uppdaterad version av skriften Penningpolitiken i Sverige. I samband med detta beslutade direktionen att ta bort toleransintervallet om ±1 procentenhet vid preciseringen av inflationsmålet.

Avveckling av extraordinära åtgärder

Störningarna på de finansiella marknaderna under 2008 och 2009 innebar svårigheter för penningpolitiken. Ökade riskpremier medförde att förändringarna av reporäntan hade mindre effekt än normalt på de marknadsräntor som hushåll och företag möter. De stora sänkningarna av reporäntan innebar dessutom att reporäntans nivå närmade sig noll, vilket begränsade Riksbankens möjlighet att vid behov använda sig av kraftiga räntesänkningar. Riksbanken, liksom många andra centralbanker, vidtog därför extraordinära åtgärder för att förbättra marknadens sätt att fungera och därigenom också få ett bättre genomslag för penningpolitiken.

13

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

Riksbankens extraordinära åtgärder hade tre övergripande syften. De vidtogs för att säkerställa likviditeten i det svenska finansiella systemet och underlätta de finansiella marknadernas funktionssätt. De var också inriktade på att förstärka penningpolitikens genomslag i en ekonomi som präglades av störningar på dessa marknader (se till exempel Riksbankens webbplats för en komplett redovisning av dessa åtgärder).

En av de extraordinära åtgärderna var att erbjuda bankerna lån med längre löptider, både till rörlig och till fast ränta. Ur ett penningpolitiskt perspektiv var syftet med detta att minska den onormalt stora skillnaden mellan reporäntan och marknadsräntorna för att den låga reporäntan skulle få ett större genomslag på de räntor som hushåll och företag mötte. Riksbanken markerade också tydligt att reporäntan skulle vara kvar på en låg nivå under en längre period för att stödja den ekonomiska utvecklingen.

Under vintern

I och med att Riksbankens tre lån till bankerna på sammanlagt 295,3 miljarder kronor till fast ränta med ett års löptid förföll under året har Riksbanken i stort sett avvecklat de extraordinära åtgärder som vidtogs under den finansiella krisen (ett lån till ett mindre belopp förfaller dock i början av januari 2011). Det innebär att bankerna har fått börja lösa sin kortfristiga finansiering på den privata lånemarknaden. Bankerna har därmed återfått ansvaret för dagslånemarknaden som hanterar lån över natten bankerna emellan.

I samband med att fasträntelånen förföll erbjöd Riksbanken bankerna lån från Riksbanken med 28 dagars löptid som skulle utgöra en underliggande försäkring ifall situationen på marknaderna återigen skulle bli turbulent. Bankerna slutade dock att efterfråga dessa lån redan under sensommaren.

I slutet av juni beslutade Riksbankens direktion att höja reporäntan från 0,25 procent till 0,5 procent. Reporäntan hade då varit på samma låga nivå i ett år, vilket Riksbanken också tidigare betonat skulle vara fallet. Den första räntehöjningen var alltså i stort sett i linje med de prognoser som Riksbanken publicerat sedan sommaren 2009.

Utredning om risker på den svenska bostadsmarknaden

I februari beslutade Riksbankens direktion att tillsätta en utredning om risker på den svenska bostadsmarknaden. Utredningen är ett gemensamt projekt mellan avdelningarna för penningpolitik och för finansiell stabilitet. Den syftar till att belysa relationen mellan bostadsmarknaden och Riksbankens uppgifter och mål (se vidare beskrivningen i avsnittet Ett säkert och effektivt betalningsväsende). Direktionen ansåg att det bör göras en mer sammanhållen analys av den svenska bostadsmarknaden eftersom tidigare analyser som i

14

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

olika sammanhang sammanställts av myndigheter och enskilda forskare ofta har belyst enskilda frågor.

Ur ett penningpolitiskt perspektiv syftar utredningen till att belysa vilken roll penningpolitiken har spelat för utvecklingen på den svenska bostadsmarknaden och hur centralbankerna ska förhålla sig till tillgångspriser. Den ska även analysera vilken roll penningpolitiken kan och bör ha för att påverka en oönskad utveckling av kreditstockar och fastighetspriser samt hur samhällsekonomin och penningpolitiken kan påverkas om bostadspriserna faller.

Uppdatering av skriften Penningpolitiken i Sverige

Under året publicerade Riksbanken en uppdaterad version av skriften Penningpolitiken i Sverige som beskriver Riksbankens penningpolitiska mål och strategi. Skriften publicerades för första gången 2006 och har sedan dess uppdaterats vid ett par tillfällen. Det främsta syftet med den senaste uppdateringen var att göra skriften mer pedagogisk och se till att texten på ett så bra sätt som möjligt beskriver den tankeram som penningpolitiken baseras på.

Som en del i uppdateringen beslutade direktionen att ta bort toleransintervallet vid preciseringen av inflationsmålet. Tidigare hade inflationsmålet uttryckts som att den årliga förändringen av konsumentprisindex (KPI) skulle vara 2 procent med ett toleransintervall på ±1 procentenhet.

Anledningen till att intervallet nu slopades var att det hade spelat ut sin roll. Tanken med intervallet var att tydliggöra dels att avvikelser från inflationsmålet är troliga, dels att Riksbankens ambition är att försöka begränsa dessa avvikelser. I dag finns det dock en stor förståelse för att penningpolitik bedrivs under osäkerhet och att inflationen vanligtvis avviker från målet. Inflationen kan därmed periodvis hamna utanför toleransintervallet utan att trovärdigheten för inflationsmålet för den skull ifrågasätts. Sedan en längre tid tillbaka analyserar och förklarar Riksbanken dessutom noga alla avvikelser från inflationsmålet i penningpolitiska rapporter och uppföljningar – oavsett om avvikelsen ligger utanför eller innanför toleransintervallet. Beslutet att ta bort toleransintervallet får alltså inga konsekvenser för inflationsmålet som sådant eller för hur Riksbanken bedriver och kommunicerar penningpolitiken.

Penningpolitiska beslut under 2010

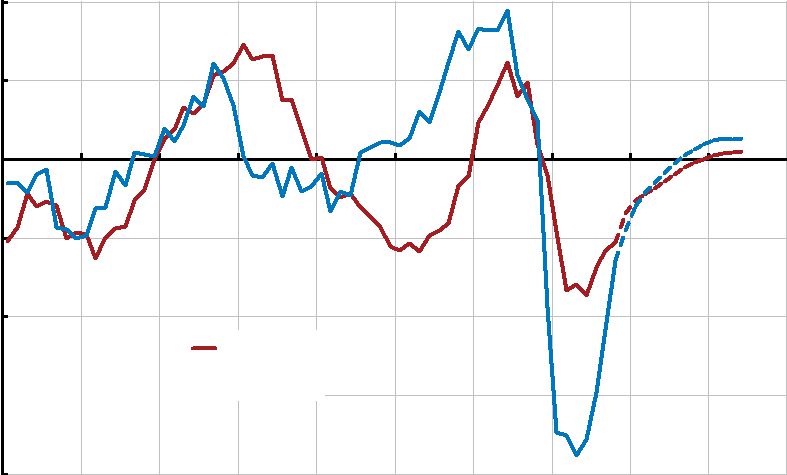

Fram till slutet av juni 2010 lämnade Riksbanken reporäntan oförändrad på 0,25 procent, en nivå som räntan nått efter sänkningen i juli 2009. Räntebanan justerades upp på kort sikt i februari 2010 – en räntehöjning väntades då från och med sommaren eller tidiga hösten. Prognosen för räntan på längre sikt justerades däremot ned något.

Under andra halvåret inledde Riksbanken en normalisering av penningpolitiken. Reporäntan höjdes med 0,25 procentenheter vid fyra tillfällen, men räntebanan justerades ned på längre sikt vid två tillfällen. I slutet av året uppgick reporäntan till 1,25 procent. De höjningar av reporäntan som beslutades vid de penningpolitiska mötena i juni, september, oktober och december

15

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

motiverades av direktionen med behovet att stabilisera inflationen nära målet på 2 procent och samtidigt få en stabil realekonomisk utveckling. Dessutom påpekade direktionen att hushållens skulder hade ökat påtagligt under senare år. En utveckling där skulderna ökar väsentligt snabbare än inkomsterna under en längre tid innebär risker för att obalanser byggs upp i ekonomin.

Till normaliseringen av penningpolitiken hörde också att de extraordinära lånen med fast ränta förföll under året utan att Riksbanken ersatte dem med nya lån med låg och fast ränta. Detta väntades bidra till att penningpolitiken gradvis skulle bli mindre expansiv, då en återgång till vanlig marknadsfinansiering hos bankerna skulle innebära stigande marknadsräntor. Direktionen tog också hänsyn till detta när den bedömde vilken penningpolitik som var lämplig under året.

Penningpolitiska beslut 2010

| 10 februari | Reporäntan lämnades oförändrad på 0,25 procent. Ränteba- |

| nan justerades upp på kort sikt. Prognosen för reporäntan på | |

| längre sikt justerades ned något. | |

| 19 april | Reporäntan lämnades oförändrad på 0,25 procent. Även |

| prognosen för reporäntebanan lämnades oförändrad. | |

| 30 juni | Reporäntan höjdes med 0,25 procentenheter till 0,5 procent. |

| Räntebanan justerades ned på längre sikt. | |

| 1 september | Reporäntan höjdes med 0,25 procentenheter till 0,75 pro- |

| cent. Prognosen för reporäntebanan lämnades oförändrad. | |

| 25 oktober | Reporäntan höjdes med 0,25 procentenheter till 1 procent. |

| Räntebanan justerades ned på längre sikt. | |

| 14 december | Reporäntan höjdes med 0,25 procentenheter till 1,25 pro- |

| cent. Prognosen för reporäntebanan lämnades i stort sett | |

| oförändrad. |

Reporäntan lämnades oförändrad i februari

Tecknen på en återhämtning i konjunkturen blev allt tydligare i början av 2010 – tillväxten steg i omvärlden och utfallen för sysselsättning och inflation blev högre än väntat. Även de finansiella marknaderna fungerade allt bättre. Den samlade bilden var att konjunkturuppgången vilade på fastare mark.

Den återhämtning som hade inletts i Asien under 2009 omfattade nu stora delar av världen. Den starka tillväxten i Asien såg även ut att hålla i sig framöver. Vidare hade den amerikanska ekonomin under slutet av 2009 växt snabbare än förväntat, och flera faktorer talade för att den skulle fortsätta att återhämta sig. Nedgången i sysselsättningen hade dämpats betydligt, styrräntan var rekordlåg och stigande bostadspriser och aktiekurser innebar att de amerikanska hushållens förmögenhet steg. Även världshandeln fortsatte att stiga efter att ha fallit kraftigt i finanskrisens inledningsskede. Men centralbanker och regeringar bedrev fortfarande en ekonomisk politik med stora stimulan-

16

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

ser, och det var osäkert vad som skulle hända när de så småningom drog tillbaka sina expansiva åtgärder.

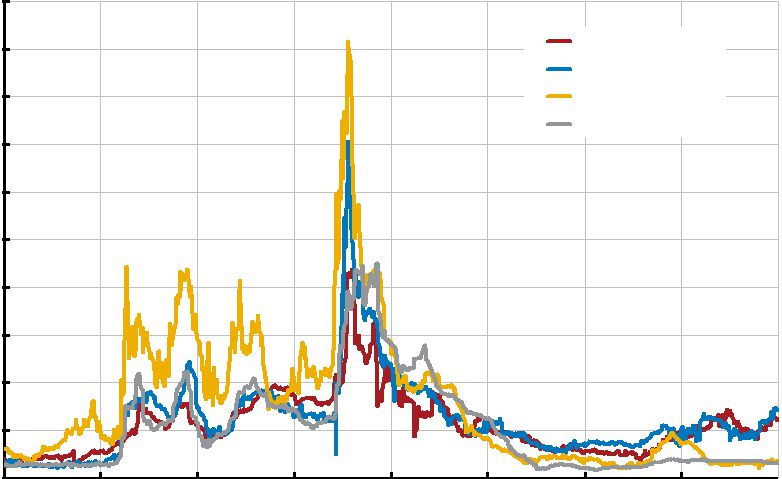

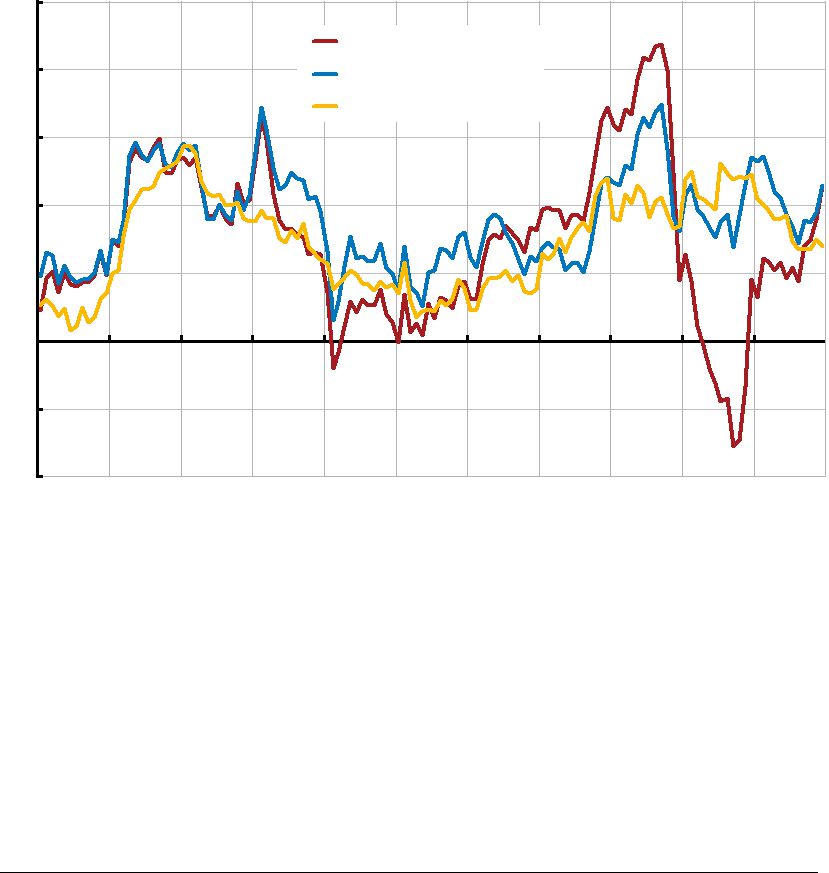

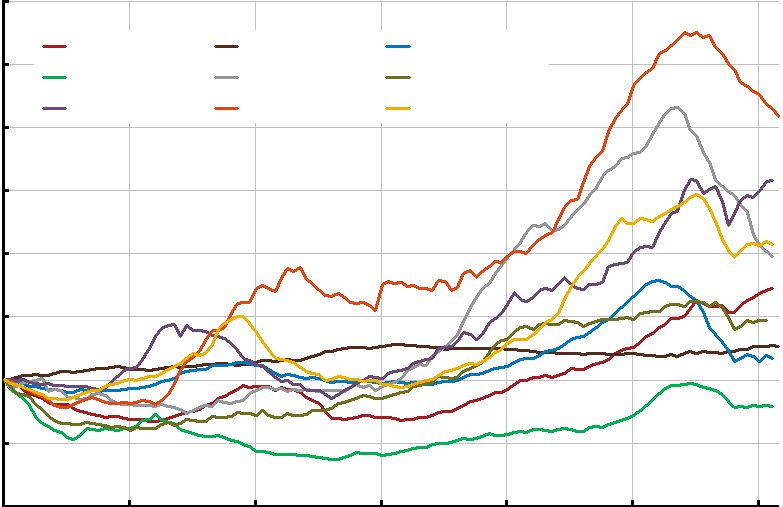

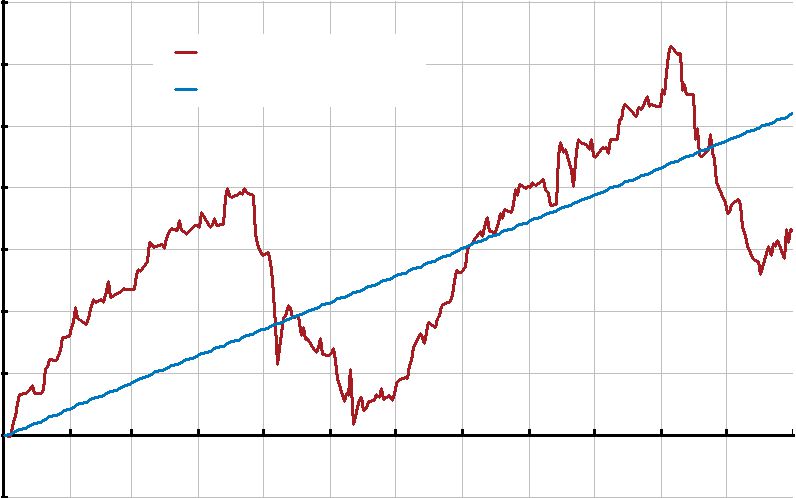

Situationen på de finansiella marknaderna bedömdes inte längre vara ett hinder för konjunkturuppgången. Bland annat hade olika riskpremier på interbankmarknaderna fallit. Den så kallade

Diagram 1. Skillnad mellan interbankräntor och statspappersräntor

| 500 | |||||||

| 450 | Sverige | ||||||

| Euroområdet | |||||||

| 400 | USA | ||||||

| 350 | Storbritannien | ||||||

| 300 | |||||||

| 250 | |||||||

| 200 | |||||||

| 150 | |||||||

| 100 | |||||||

| 50 | |||||||

| 0 | |||||||

| jan |

jul |

jan |

jul |

jan |

jul |

jan |

jul |

Anm. Differensen är beräknad som skillnaden mellan tre månaders interbankränta och tre månaders statsskuldväxel.

Källor: Reuters EcoWin och Riksbanken.

I Sverige var tillväxtutsikterna ungefär desamma som vid Riksbankens föregående bedömning i december 2009, men arbetsmarknaden såg inte ut att bli lika svag som tidigare befarat. Statistiken visade att sysselsättningen var högre än väntat. Hushållens konsumtion hade stimulerats av låga räntor och skattesänkningar, vilket hållit försäljningen i detaljhandeln uppe. Den exporttunga industrin släpade dock efter. Riksbanken bedömde ändå att den internationella efterfrågan på svenska produkter och därmed exporten skulle stiga i takt med att konjunkturen i omvärlden förbättrades. Den inhemska efterfrågan bedömdes bli fortsatt stark framöver. Hushållens höga sparande i utgångsläget, liksom det faktum att behovet av en finanspolitisk åtstramning längre fram var litet, talade för att konsumtionen skulle kunna hållas uppe. BNP skulle därför växa relativt starkt de kommande åren.

Trots ett lågt resursutnyttjande hade inflationen stigit oväntat mycket jämfört med prognosen från december 2009, och den underliggande inflationen var hög i utgångsläget. Inflationen mätt med KPI var 0,9 procent i december

17

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

2009, medan den underliggande inflationen mätt med KPIF (KPI med fast ränta) var 2,7 procent. Den underliggande inflationen väntades dock avta under 2010 i takt med avtagande löneökningar, stigande produktivitet och en allt starkare krona.

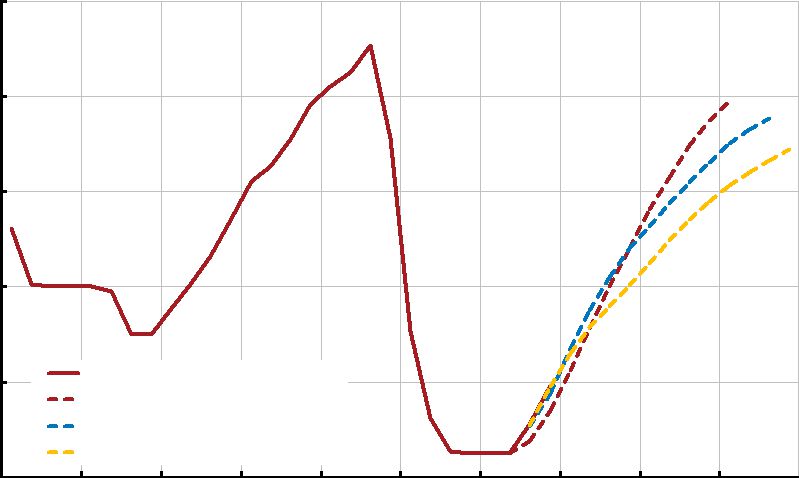

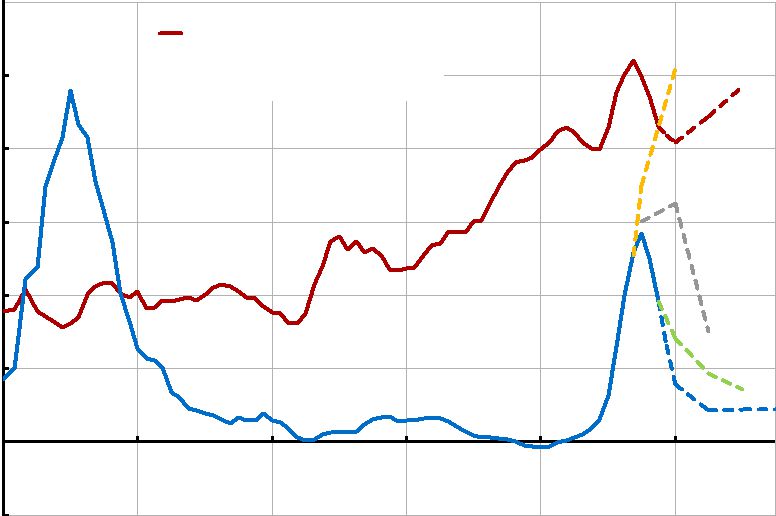

Riksbankens direktion bedömde att penningpolitiken behövde vara fortsatt expansiv för att man skulle kunna nå målet om en inflation på 2 procent och samtidigt stödja återhämtningen i ekonomin. Direktionen beslutade därför att lämna reporäntan oförändrad ytterligare en tid. Därefter skulle reporäntan enligt prognosen komma att höjas från och med sommaren eller hösten 2010, vilket var något tidigare jämfört med den föregående bedömningen. Detta berodde på en något starkare utveckling i ekonomin och bättre fungerande finansiella marknader framöver. Samtidigt justerades räntebanan ned något på längre sikt (se diagram 2).

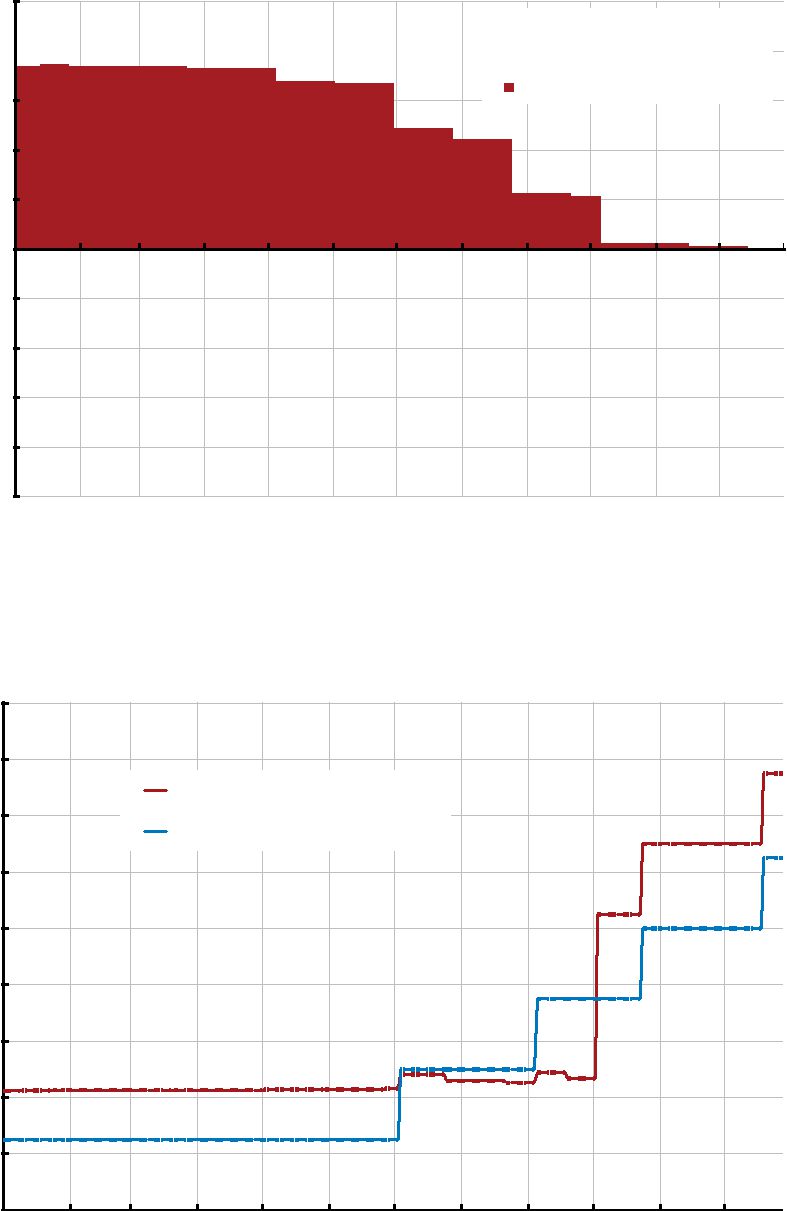

Vice riksbankschef Lars E.O. Svensson reserverade sig mot beslutet och förordade en sänkning av reporäntan till 0 procent och fortsättningsvis en reporäntebana som till och med fjärde kvartalet 2010 skulle ligga 0,25 procentenheter under huvudscenariots räntebana. Han hävdade att en sådan reporäntebana skulle ge ett bättre utfall för både inflationen och resursutnyttjandet, med både ett högre resursutnyttjande och en

Diagram 2. Reporänteutfall och reporänteprognoser under 2010, procent

5

4

3

2

1Utfall

PPR februari, PPU april PPR juli, PPU september

PPR oktober, PPU december

0

| 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 |

Anm. PPR betecknar penningpolitisk rapport och PPU betecknar penningpolitisk uppföljning. Ränteprognoserna från februari och april sammanfaller och visas därför med hjälp av en gemensam streckad linje i diagrammet. Ränteprognoserna från juli och september, liksom prognoserna från oktober och december, ligger så nära varandra att även de illustreras med en gemensam streckad linje.

Källa: Riksbanken.

18

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

Reporäntan lämnades oförändrad även i april

Efter räntebeslutet i februari fortsatte konjunkturen i omvärlden att förbättras och världshandeln ökade. Utvecklingen var dock ojämn och det fanns stora skillnader mellan olika regioner. Asien stod fortfarande för en stor del av efterfrågeökningen. Återhämtningen fick även fortsättningsvis stöd av omfattande

För enskilda länder, exempelvis Grekland, var de statsfinansiella problemen mycket stora, och det rådde osäkerhet om vissa länders kreditvärdighet. Problemen hade i och för sig inte spridit sig till de globala finansiella marknaderna, men de tyngde ändå den ekonomiska utvecklingen inom euroområdet och skapade osäkerhet om framtiden.

I Sverige visade nyinkommen statistik att BNP hade utvecklats överraskande svagt under slutet av 2009. Trots det ändrade Riksbanken inte sin bedömning att svensk ekonomi fortsatte att återhämta sig. Bilden bekräftades av att orderingången stigit, vilket väntades medföra att exporten skulle ta fart. Samtidigt bedömde Riksbanken att den låga räntan och den expansiva finanspolitiken skulle bidra till en stark inhemsk efterfrågan. Dessutom hade sysselsättningen börjat öka och arbetslösheten slutat stiga, vilket tydde på en vändning på arbetsmarknaden. Därför väntades

En starkare växelkurs, en snabbare produktivitetsutveckling och måttliga löneökningar skulle enligt Riksbankens prognos bidra till ett förhållandevis lågt inflationstryck under prognosperioden. Inflationen mätt med KPI väntades dock stiga snabbt eftersom hushållens räntekostnader skulle komma att öka i takt med framtida höjningar av reporäntan. Inflationen mätt med KPIF, som inte påverkas direkt av förändringar i hushållens bostadsräntor, hade stigit, men den uppgången bedömdes vara tillfällig.

Riksbankens direktion beslutade att lämna både reporäntan och räntebanan oförändrad i april. Mot bakgrund av att de finansiella marknaderna var mer stabila och att återhämtningen i ekonomin fortsatte ansåg direktionen att det var lämpligt att successivt gå mot en mer normal penningpolitik. Direktionen bedömde att reporäntan skulle börja höjas från och med sommaren eller tidiga hösten, vilket var förenligt med bedömningen i februari.

Vid mötet reserverade sig vice riksbankschef Lars E.O. Svensson mot reporäntebanan och förordade en reporäntebana med en reporänta på 0,25 procent till och med fjärde kvartalet 2010 och därefter en återgång till huvudscenariots reporäntebana. En sådan reporäntebana skulle enligt Svensson ge ungefär samma effekt som den lägre reporäntebana som han tidigare före-

19

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

språkat, det vill säga ett bättre utfall för både resursutnyttjandet och inflationen, med både ett högre resursutnyttjande och en

Reporäntan höjdes till 0,5 procent i slutet av juni

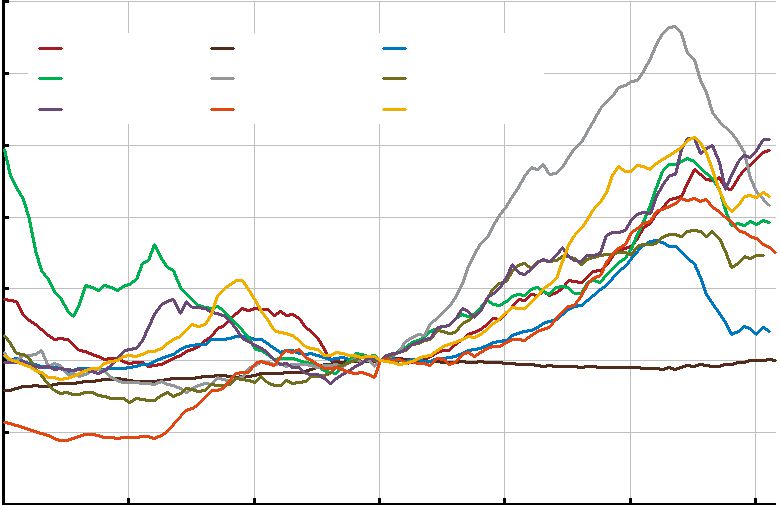

Världsekonomin fortsatte att återhämta sig under våren. I Asien och USA stärktes konjunkturen medan tillväxten i euroområdet var mer dämpad, bland annat till följd av den statsfinansiella oron. För Sveriges del såg utvecklingen dock ljus ut och tillväxten var oväntat stark.

Under våren präglades de finansiella marknaderna av oron för växande statsskulder och stora budgetunderskott, framför allt i de sydeuropeiska euroländerna. Det var osäkert hur stora exponeringar den europeiska banksektorn hade mot högt skuldsatta länder och hur stor risken för dolda förluster var. Detta bidrog till en ökad nervositet och misstro på de finansiella marknaderna. Oron accelererade i och med att Grekland fick svårt att låna på den internationella obligationsmarknaden. I början av maj tvingades Grekland därför ta internationell hjälp från EU och Internationella valutafonden (IMF). Men även andra länder i euroområdet behövde genomföra omfattande budgetåtstramningar för att undvika en kraftig ökning av statsskulden. Dessa åtstramningar väntades dämpa

Samtidigt fortsatte Asien att utvecklas starkt och väntades vara drivande i den globala återhämtningen även framöver. Också utsikterna för den amerikanska ekonomin var positiva, och flera faktorer tydde på en fortsatt återhämtning – till exempel föreföll arbetsmarknaden ha stabiliserats, konsumtionen ökade och företagens vinster förbättrades. Man kunde samtidigt konstatera att tillväxten i USA framför allt berodde på en stark

I Sverige visade statistiken att BNP hade ökat från kvartal till kvartal (säsongsrensat) sedan andra kvartalet 2009.

20

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

nomsnitt ett enskilt år som under 2009. Riksbanken bedömde att BNP skulle öka med drygt 3 procent per år i genomsnitt under

Trots den relativt starka

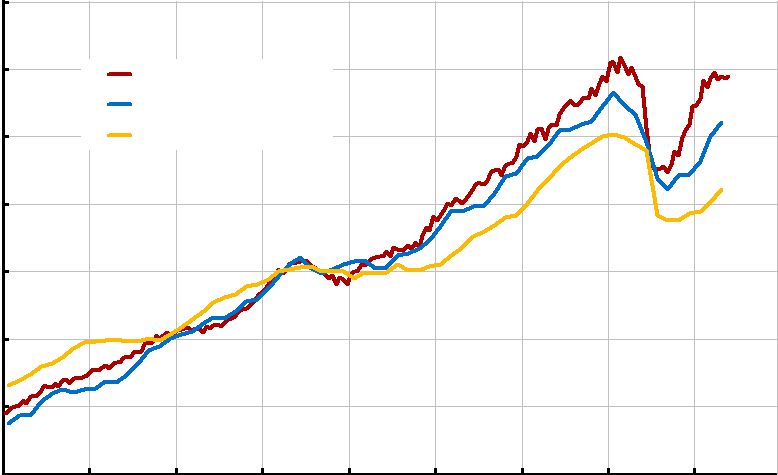

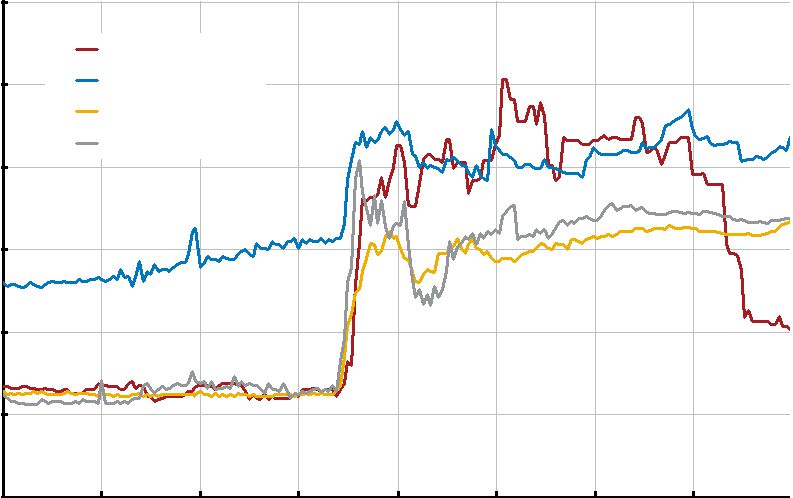

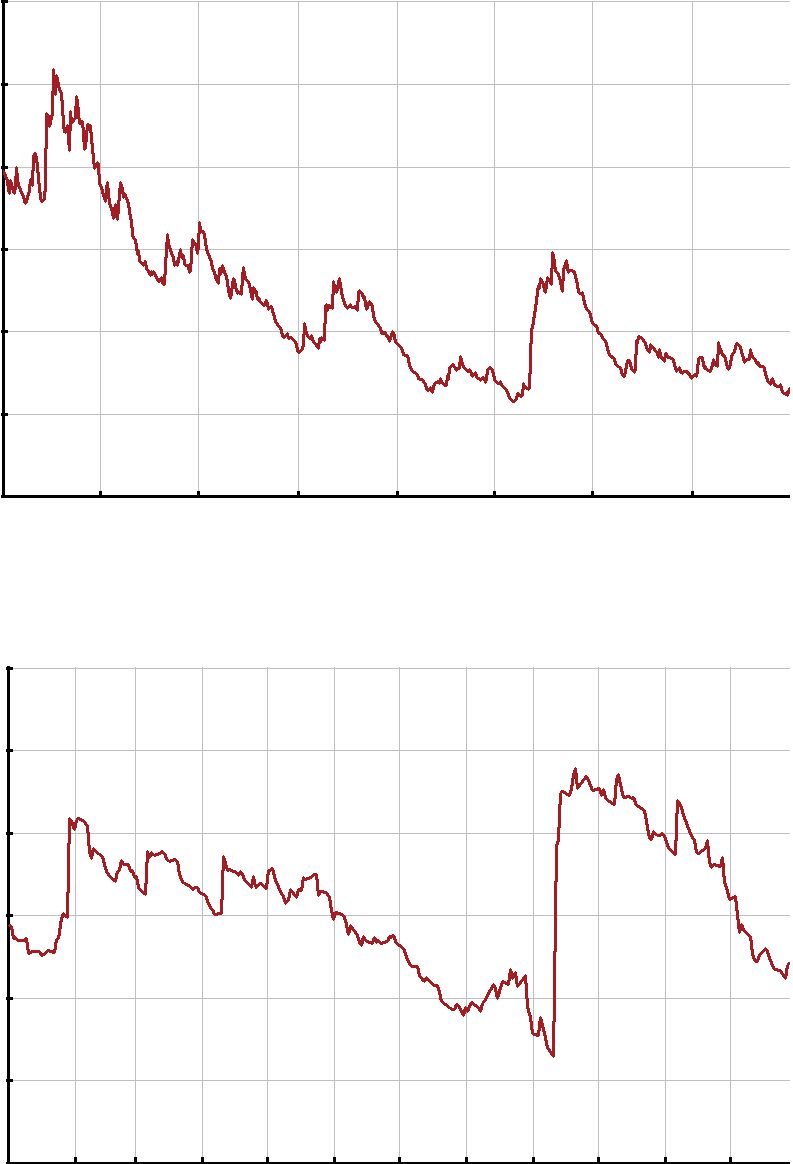

Diagram 3. Världshandel, svensk export och investeringar, index 2000 = 100, säsongsrensade data

180

| 160 | Världshandel |

| Total svensk export | |

| 140 | Investeringar |

| 120 | |

| 100 | |

| 80 | |

| 60 |

40

| 1994 | 1996 | 1998 | 2000 | 2002 | 2004 | 2006 | 2008 | 2010 |

Källor: Netherlands Bureau for Economic Policy Analysis och SCB.

För att klara inflationsmålet på 2 procent och samtidigt få en stabil realekonomisk utveckling bedömde Riksbanken att det var lämpligt att inleda en normalisering av penningpolitiken. Räntan höjdes till 0,5 procent och bedömdes därefter fortsätta upp mot mer normala nivåer i takt med att konjunkturen återhämtade sig. Räntebanan på lite längre sikt justerades däremot ned till följd av de sämre ekonomiska utsikterna i omvärlden.

Vid mötet reserverade sig vice riksbankschef Karolina Ekholm mot beslutet att höja räntan och hänvisade till den ökade osäkerheten i och med de statsfinansiella problemen i euroområdet. Det förhållandevis låga inflationstrycket gjorde det enligt Ekholm möjligt att avvakta med räntehöjningar utan att bryta mot inflationsmålet. Hon förordade en reporäntebana med en oförändrad ränta på 0,25 procent fram till september och därefter successiva höjningar enligt den profil som presenterades i den penningpolitiska rapporten.

21

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

Vice riksbankschef Lars E.O. Svensson reserverade sig mot reporäntebanan och förordade en bana med en reporänta på 0,25 procent till och med fjärde kvartalet 2010 och därefter en gradvis återgång till huvudscenariots reporäntebana. En sådan reporäntebana skulle enligt Svensson ge ett bättre utfall för både resursutnyttjandet och inflationen, med både lägre arbetslöshet och en

Reporäntan höjdes till 0,75 procent i september

Under sommaren fortsatte världsekonomin att återhämta sig, men styrkan i återhämtningen var osäker. Det fanns tecken på att återhämtningen i USA hade dämpats. Bland annat indikerade statistiken över utvecklingen på arbets- och bostadsmarknaderna en inbromsning, och statistiken för nationalräkenskaperna visade en svagare inhemsk efterfrågan än väntat. Samtidigt fortsatte den statsfinansiella oron i Sydeuropa, även om risken att den skulle orsaka allvarliga problem för europeiska banker bedömdes vara liten. Svensk ekonomi fortsatte däremot att utvecklas starkt.

Sedan en tid tillbaka hade världshandeln stigit, vilket fått både svensk export och svenska investeringar att öka. Även inhemska faktorer talade för en gynnsam tillväxt i svensk ekonomi. Bland annat var framtidstron stark hos både hushåll och företag, och hushållen hade goda förutsättningar att öka sin konsumtion. Till skillnad från i många europeiska länder behövde den svenska regeringen inte vidta finanspolitiska åtstramningar tack vare de starka offentliga finanserna i Sverige. Att återhämtningen tagit fart avspeglades också i att sysselsättningen sedan en tid tillbaka stigit och arbetslösheten fallit. Arbetsmarknaden fortsatte dessutom att återhämta sig snabbare än väntat.

Riksbanken reviderade upp prognosen för den svenska

Riksbanken justerade även upp sin bedömning av utvecklingen på arbetsmarknaden. Sysselsättningen förväntades återgå till samma nivå som före krisen redan under 2011. Resursutnyttjandet ansågs samtidigt vara fortsatt lågt, men det skulle successivt stiga och vara ungefär normalt i slutet av prognosperioden.

Enligt Riksbankens bedömning skulle det stigande resursutnyttjandet successivt få genomslag i inflationsutvecklingen under prognosperioden. Inflationstrycket på kort sikt ansågs visserligen bli lågt till följd av en starkare krona och fallande arbetskostnader per producerad enhet, men i takt med att arbetsmarknadsläget förbättrades väntades inflationstrycket tillta. Den underliggande inflationen mätt med KPIF skulle enligt prognosen fortsätta att falla under året för att sedan öka och nå 2 procent i början av 2013. KPI- inflationen bedömdes skjuta över målet på 2 procent tillfälligtvis under prognosperioden, främst som ett resultat av de kommande höjningarna av reporäntan. På längre sikt, när reporäntan nått mer normala nivåer, skulle även

22

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

Sammantaget var revideringarna av prognoserna små. Prognosen för reporäntan var oförändrad i förhållande till bedömningen i juni. För att klara inflationsmålet på 2 procent och samtidigt få en stabil realekonomisk utveckling bedömde Riksbanken att det var lämpligt att fortsätta den normalisering av penningpolitiken som inletts under sommaren. Reporäntan höjdes till 0,75 procent och räntebanan var oförändrad jämfört med i juni. Det låga resursutnyttjandet i utgångsläget motiverade att reporäntan skulle vara lägre än normalt ännu en tid. Allt eftersom resursutnyttjandet ökade skulle reporäntan gradvis höjas till mer normala nivåer.

Vice riksbankschef Lars E.O. Svensson reserverade sig mot beslutet att höja räntan med 0,25 procentenheter samt mot reporäntebanan i den penningpolitiska uppföljningen. Han förordade en reporänta på 0,5 procent och en låg reporäntebana som gradvis skulle stiga mot 1,75 procent vid prognosperiodens slut. Enligt Svensson skulle den högre reporäntebanan i huvudscenariot, om den fick trovärdighet och inkorporerades i marknadsförväntningarna, nämligen medföra att den faktiska penningpolitiken skulle stramas åt och leda till en kraftig höjning av marknadsräntorna med längre löptider och en kraftig förstärkning av kronan. Detta skulle sänka den redan låga

Vice riksbankschef Karolina Ekholm reserverade sig mot reporäntebanan och förordade en flackare reporäntebana med en reporänta som vid slutet av prognosperioden skulle vara någon procentenhet lägre än i den beslutade räntebanan. Hon motiverade sitt ställningstagande huvudsakligen med att en svagare utveckling i omvärlden kunde förväntas leda till lägre tillväxt och inflation också i Sverige längre fram i tiden. En långsammare höjning av reporäntan borde då leda till att inflationen hamnar närmare inflationsmålet och att resursutnyttjandet kommer närmare den nivå som anses vara normal.

Reporäntan höjdes med 0,25 procentenheter i oktober och i december

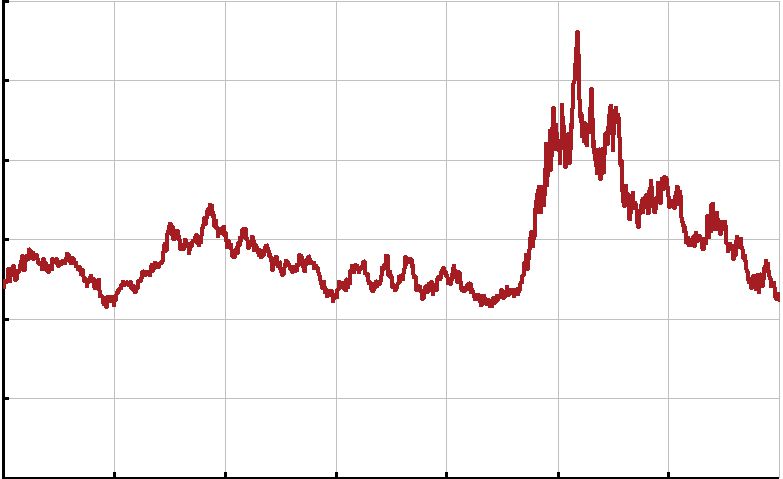

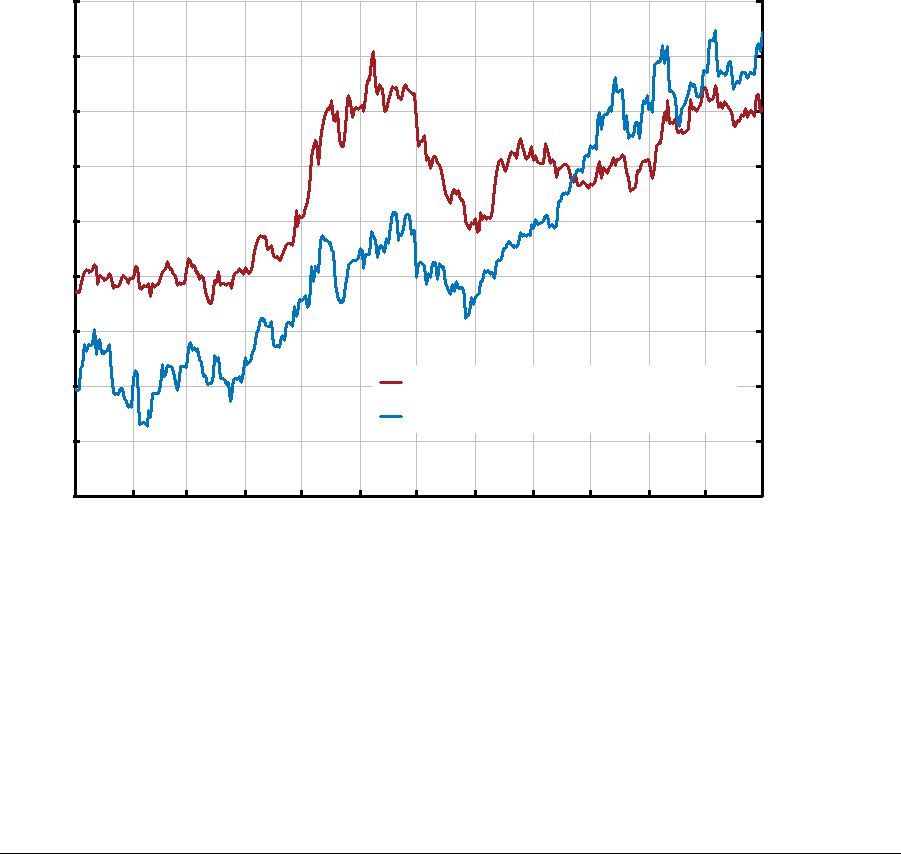

Efter det penningpolitiska mötet i september fortsatte svensk ekonomi att utvecklas starkt. Enligt nationalräkenskaperna växte BNP med 4,5 procent andra kvartalet och med nästan 7 procent tredje kvartalet 2010 jämfört med motsvarande kvartal 2009. Uppgången var bred och samtliga efterfrågekomponenter i försörjningsbalansen steg. Även förtroendeindikatorer och månadsstatistik, till exempel Konjunkturinstitutets barometerindikator och statistik över industri- och tjänsteproduktionen, gav tydliga signaler om att svensk BNP skulle fortsätta att växa snabbt den närmaste tiden. Den breda uppgången i svensk ekonomi bidrog också till att sysselsättningen ökade snabbt. Även kronan fortsatte under hösten att förstärkas i takt med att inkommande statistik visade att Sveriges ekonomi utvecklats starkt i förhållande till omvärlden (se diagram 4).

Samtidigt var osäkerheten om utvecklingen i omvärlden fortsatt stor. Tillväxten i tillväxtekonomierna i bland annat Asien hade varit hög under första halvåret 2010, och den starka utvecklingen bedömdes fortsätta. Återhämtningen i USA väntades dock ta tid. Tillväxtutsikterna i USA såg visserligen

23

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

bättre ut i december jämfört med oktober, men utvecklingen tydde på en fortsatt långsam återhämtning på den amerikanska arbetsmarknaden. Även för euroområdet var prognosen för tillväxten på kort sikt något högre i december jämfört med oktober. Under hösten präglades dock de finansiella marknaderna av oro för hållbarheten i statsfinanserna i högt skuldsatta europeiska länder, och den oron ökade mot slutet av året. Riksbanken bedömde i både oktober och december att de stora finanspolitiska åtstramningarna för att förbättra statsfinanserna skulle dämpa tillväxten i Europa. Den långsamma återhämtningen i dessa länder beräknades medföra ett måttligt inflationstryck och prognosen för omvärldsräntorna justerades ned i oktober.

Diagram 4. Konkurrensvägd växelkurs, TCW, index

160

150

140

130

120

110

100

| 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

Källa: Riksbanken.

Trots den splittrade omvärldsbilden bedömde Riksbanken att den svenska ekonomin skulle fortsätta att utvecklas starkt under resten av 2010 och under 2011. Återhämtningen i världshandeln gynnade den svenska exporten. En kombination av starka offentliga finanser, ett högt hushållssparande och optimism bland hushållen skapade dessutom förutsättningar för fortsatt stark konsumtion. Investeringarna väntades också öka snabbt. I oktober reviderade Riksbanken upp sin prognos för

Resursutnyttjandet bedömdes ha ökat i takt med att situationen på arbetsmarknaden förbättrats. Tillsammans med den starka tillväxten under tredje kvartalet gjorde det att resursutnyttjandet i december bedömdes vara något högre än vad som antogs i oktober. Resursutnyttjandet väntades öka successivt under prognosperioden i takt med återhämtningen i ekonomin.

Riksbankens direktion beslutade att höja reporäntan med 0,25 procentenheter i oktober till 1,0 procent och i december till 1,25 procent. Inflationstrycket i Sverige var lågt till följd av det svaga konjunkturläget i omvärlden,

24

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

låga arbetskostnader för svenska företag och en starkare krona, men det förväntades stiga i takt med att konjunkturen förstärktes. Därför bedömde direktionen, på samma sätt som vid tidigare tillfällen under året, att reporäntan behövde höjas gradvis mot mer normala nivåer. I oktober justerades dock prognosen för reporäntan på längre sikt ned i förhållande till prognosen i september. Direktionen bedömde att reporäntan inte behövde höjas lika mycket de kommande åren mot bakgrund av den svaga utvecklingen i omvärlden och det låga inflationstrycket i Sverige under prognosperioden. Prognosen för reporäntan i december var i princip oförändrad jämfört med oktober.

Vid de penningpolitiska mötena i oktober och i december reserverade sig vice riksbankschef Karolina Ekholm och vice riksbankschef Lars E.O. Svensson mot beslutet att höja räntan med 0,25 procentenheter och mot reporäntebanan i den penningpolitiska rapporten respektive uppföljningen. De förordade en oförändrad reporänta vid båda mötena och en reporäntebana som sedan gradvis skulle stiga mot 2,7 procent vid prognosperiodens slut. De ansåg att huvudscenariots räntebana innebar en mer åtstramande penningpolitik än vad som framgick av den penningpolitiska rapporten respektive uppföljningen. Om den räntebanan blev trovärdig, skulle den leda till en större förstärkning av kronan än i rapportens eller uppföljningens prognos och betydligt högre långa marknadsräntor än de som var aktuella vid tidpunkten för prognosen. Detta skulle sänka inflationen och höja arbetslösheten. Ekholms och Svenssons uppfattning att huvudscenariots räntebana skulle leda till en större förstärkning av kronkursen än vad som bedömdes i prognosen grundades bland annat på uppfattningen att utländska styrräntor skulle komma att stiga långsammare än vad som bedömdes i prognosen.

Riksbankens forskning 2010

Syftet med Riksbankens forskning är att ta fram modeller och verktyg för de analyser som direktionen behöver göra för att kunna fatta sina beslut. De forskare som är anställda på Riksbanken arbetar också som interna rådgivare vid bankens analysarbete. Forskningen ökar Riksbankens möjligheter att möta de utmaningar som uppstår i arbetet med att hålla inflationen låg och stabil och värna om den finansiella stabiliteten.

Riksbankens forskning är främst inriktad på områden som har direkt betydelse för bankens verksamhet, exempelvis penningpolitik, bankväsende och finansiella marknader. I verksamheten ingår även att utveckla analysmetoder.

Resultaten av Riksbankens forskning publiceras bland annat i internationella vetenskapliga tidskrifter. Detta säkrar att forskningens kvalitet blir utvärderad på ett objektivt sätt enligt internationella normer. Forskningens resultat sprids genom presentationer vid andra centralbanker och universitet samt på vetenskapliga konferenser. Insikterna från forskningen sammanfattas även genom artiklar i Riksbankens tidskrift Penning- och valutapolitik.

Riksbankens forskare arbetade också under året med analyser av dagsaktuella frågor som exempelvis osäkerhetsintervallen kring räntebanan och fakto-

25

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

rer som bestämmer huspriser. I detta sammanhang kan man särskilt nämna artikeln Riksbankens kommunikation av makroekonomisk osäkerhet som publicerades i årets första nummer av Penning- och valutapolitik. Artikelns författare beskriver där hur en centralbank kan beräkna osäkerhetsintervall kring den publicerade räntebanan.

Den finansiella krisens efterverkningar på världens ekonomier har rest ett antal nya frågor om bland annat hur det finansiella systemet är kopplat till den reala ekonomin och hur arbetsmarknaden fungerar. Riksbankens forskare deltar därför bland annat i ett europeiskt nätverk av centralbanksforskare som utvecklar ekonomiska modeller som kan användas för att analysera allvarliga risker i det finansiella systemet och deras kopplingar till makroekonomin.

Riksbanken arrangerade under året en internationell forskningskonferens, Arbetsmarknaden och makroekonomin. Där diskuterade ledande forskare bland annat arbetsmarknadens roll för den makroekonomiska utvecklingen och hur kopplingar mellan arbetsmarknaden och den övriga ekonomin bättre kan integreras i de prognosmodeller som centralbanker använder. De presenterade också forskning som försöker belysa samspelet mellan institutioner och friktioner på arbetsmarknaden, utbytte erfarenheter av hur dessa i sin tur påverkat arbetsmarknadens anpassningsförmåga efter tidigare kriser och diskuterade vilka konsekvenser detta får för penningpolitiken.

Uppföljning

Riksbankens penningpolitik utvärderas av riksdagens finansutskott. Till denna utvärdering sammanställer Riksbanken en skriftlig redogörelse – Underlag för utvärdering av penningpolitiken – som publiceras efter den första penningpolitiska rapporten för året. Redogörelsen för 2010 kommer att överlämnas till riksdagen i mars 2011.

Inflationen 2010

Från att ha varit negativ under 2009 steg inflationen mätt med KPI till cirka 1 procent i slutet av 2009 och början av 2010, och höll sig kvar runt den nivån fram till hösten (se diagram 5). Nedgången under 2009 förklarades främst av att den kraftigt sänkta reporäntan hade pressat ned bostadsräntorna. Under första hälften av 2010 lämnade Riksbanken reporäntan oförändrad, vilket gradvis minskade de fallande bostadsräntornas negativa effekt på KPI. Därefter började bostadsräntorna stiga igen, vilket bidrog till uppgången i KPI. Höjningarna av reporäntan under andra halvåret bidrog till att KPI steg snabbare i slutet av året. Till uppgången bidrog även högre energipriser.

26

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

Diagram 5. KPI, KPIF och KPIF exklusive energi, årlig procentuell förändring

5

| KPI | |

| 4 | KPIF |

| KPIF exklusive energi | |

| 3 |

2

1

0

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010

Källa: SCB.

I genomsnitt uppgick

Tabell 1. Jämförelse mellan olika inflationsmått, årlig procentuell förändring

| Årsgenomsnitt | |||

| 2008 | 2009 | 2010 | |

| KPI | 3,4 | 1,3 | |

| KPIF | 2,7 | 1,9 | 2,1 |

| KPIF exklusive energi | 2,0 | 2,3 | 1,7 |

Källor: SCB och Riksbanken.

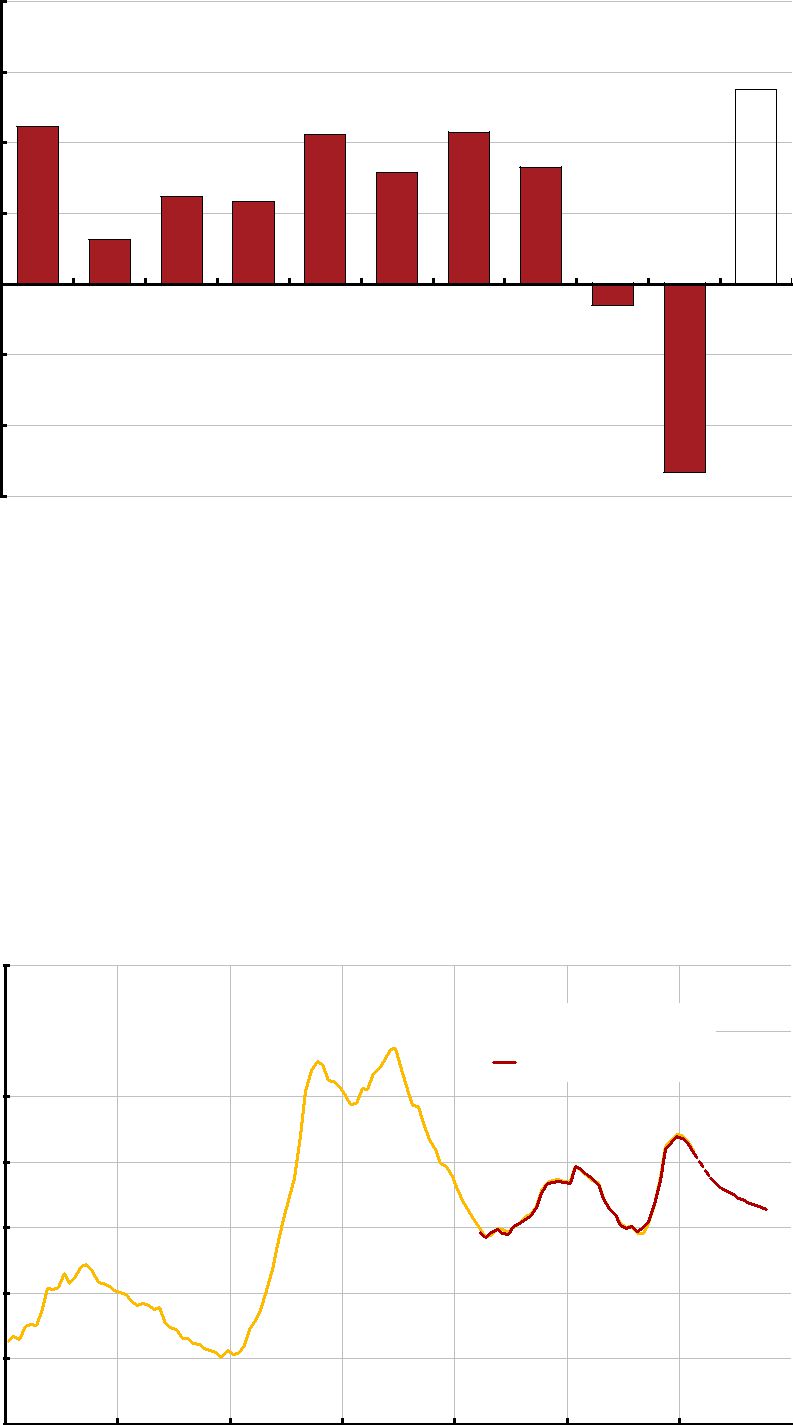

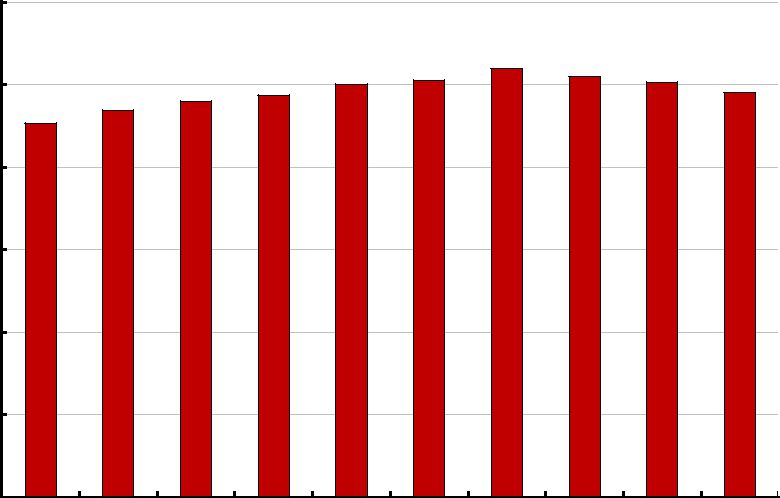

Realekonomisk utveckling under 2010

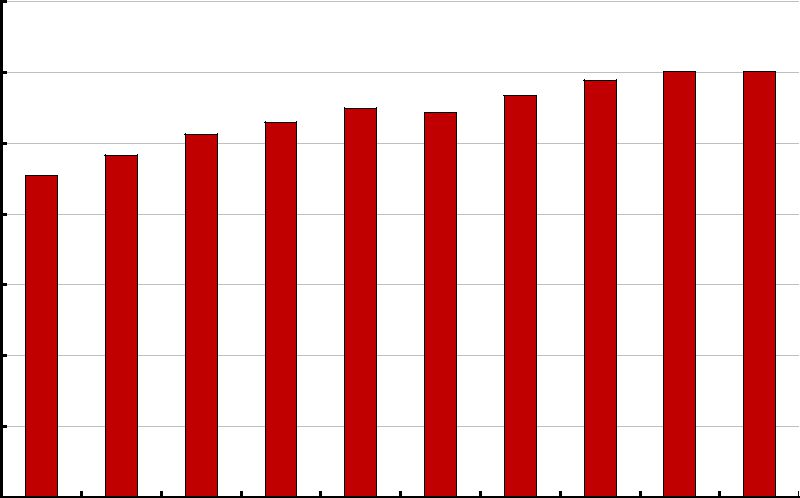

Under 2010 ökade BNP med 5,5 procent enligt Riksbankens prognos i december. Ökningen var nästan lika stor som fallet var året innan (se diagram 6). Uppgången var bred och samtliga delar av försörjningsbalansen utvecklades starkt. Uppgången berodde huvudsakligen på att världshandeln återhämtade sig och att konjunkturen i omvärlden blev starkare, men även på att den inhemska efterfrågan utvecklades starkt under året.

27

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

Diagram 6. BNP i Sverige, årlig procentuell förändring

8

6

4

2

0

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

Anm. Den streckade stapeln avser Riksbankens prognos i december 2010.

Källor: SCB och Riksbanken.

Arbetsmarknaden utvecklades också starkare än förväntat. Historiskt sett brukar utvecklingen på arbetsmarknaden släpa efter

Diagram 7. Arbetslösheten i Sverige, procent av arbetskraften, säsongsrensade data

14

12

10

8

6

4

2

0

| 1980 | 1985 | 1990 | 1995 | 2000 | 2005 | 2010 |

Anm. Den streckade linjen avser Riksbankens prognos i december.

Källor: SCB och Riksbanken.

28

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

Som ett sammanfattande mått på utvecklingen av realekonomin används ofta något mått på resursutnyttjandet. Det finns dock inget entydigt sätt att mäta detta, och Riksbanken använder ett antal olika indikatorer för att bedöma resursutnyttjandet. Exempel på sådana mått är

Det framgår av diagram 8 att arbetsmarknaden 2009 och 2010 inte utvecklades lika svagt som vid den kraftiga konjunkturnedgången i början av 1990- talet då timgapet var lika stort som

Diagram 8.

4

2

0

Timgap

| 1995 | 1997 | 1999 | 2001 | 2003 | 2005 | 2007 | 2009 | 2011 | 2013 |

Anm.

Källor: SCB och Riksbanken.

29

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

Statistik

Enligt riksbankslagen ska Riksbanken löpande offentliggöra statistiska uppgifter om valuta- och kreditförhållanden. Konkret ansvarar Riksbanken för statistik som rör betalningsbalansen, finansmarknaden, omsättningen på penning- och obligationsmarknaden samt räntor och valutor.

Statistiken över såväl finansmarknaden som betalningsbalansen produceras och publiceras på Riksbankens uppdrag av Statistiska centralbyrån (SCB). Riksbanken ansvarar dock för statistikens kvalitet, innehåll och utveckling.

För Riksbanken är tillgången på ekonomisk statistik med hög kvalitet en förutsättning för att banken ska kunna bedöma den ekonomiska utvecklingen och i förlängningen fullgöra sina uppdrag. Riksbanken följer därför regelbundet utvecklingen av den ekonomiska statistiken och hade under året diskussioner med SCB om kvalitetsgranskningen av denna.

Riksbanken samlar in och publicerar daglig omsättningsstatistik från primära penningpolitiska motparter och motparter i valutatransaktioner. Därutöver sammanställs och publiceras dagligen räntor och valutor på Riksbankens webbplats.

Mot bakgrund av erfarenheterna från den finansiella krisen har Riksbanken inlett en satsning för att förbättra statistiken inom värdepappersområdet. I augusti lämnade Riksbanken ett förslag till riksdagen om att ändra riksbankslagen så att Riksbanken får rätt att också samla in uppgifter om emitterade värdepapper. Den föreslagna lagändringen skulle göra det möjligt för Riksbanken att bättre följa och analysera värdepappersfinansieringen hos såväl banker som

Som ett första steg i att skapa ett heltäckande register för svenska värdepapper införde Riksbanken ett system för att ta emot och lagra sådana leveranser från Euroclear som gäller svenska värdepapper emitterade i Sverige. Från och med 2011 kommer dessa uppgifter efter bearbetning också att levereras vidare till Europeiska centralbankens (ECB:s) värdepappersdatabas Central Securities Database (CSDB).

I oktober infördes nya blanketter för rapportering från monetära finansinstitut för att möta ökade behov av finansmarknadsstatistik hos flera användare, bland annat ECB. I samband med detta ändrade Riksbanken föreskrifterna och de allmänna råden om instituts rapportering av finansmarknadsstatistik (RBFS 2010:1).

Under 2010 fortsatte dessutom arbetet med att anpassa statistiken till kommande förändringar i den internationella standarden för betalningsbalansen. Riksbanken bedriver projektet i samarbete med SCB. Arbetet harmoniseras också inom EU.

Vidare började Riksbanken arbetet med att skapa ett sammanhållet system för statistik och prognoser till stöd för Riksbankens policyarbete utifrån direktionens investeringsbeslut i oktober 2009. Systemet benämns Databibliotek och ska tas i bruk successivt under 2011.

30

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

Ett säkert och effektivt betalningsväsende

I och med att den ekonomiska återhämtningen blev starkare under 2010 och de finansiella marknaderna fungerade allt bättre avvecklade Riksbanken under året de extraordinära åtgärder som vidtagits under 2008 och 2009 för att säkra tillgången till likviditet och kreditgivning i Sverige. Riksbanken deltog också aktivt i det omfattande arbetet med att reformera de nationella och internationella regelverken och förbättra tillsynen på det finansiella området så att risken för nya finansiella kriser kan minimeras. Direktionen beslutade vidare att Riksbanken även i fortsättningen ska tillhandahålla betalningssystemet RIX. Arbetet med att modernisera svenska sedlar och mynt fortsatte, och riksdagen beslutade att ändra riksbankslagen så att Riksbanken får ge ut två nya valörer – en

Riksbanken har fått i uppdrag av riksdagen att främja ett säkert och effektivt betalningsväsende. Uppdraget har enligt Riksbankens tolkning en vid innebörd och omfattar i praktiken ett ansvar för stabiliteten i det finansiella systemet.

Det finansiella systemet består av aktörer (exempelvis banker) och marknadsplatser där aktörerna verkar, finansiella marknader, infrastruktur som möjliggör betalningar och utbyten av värdepapper samt ett regelverk i form av lagstiftning, regleringar och andra normer. Systemets grundläggande funktioner är att förmedla betalningar, omvandla sparande till finansiering (kapitalförsörjning) och hantera risker.

Riksbankens praktiska arbete inom ramen för uppdraget omfattar ett flertal olika deluppgifter. Riksbanken arbetar förebyggande för att minska sannolikheten för att en finansiell kris uppstår och har beredskap för att kunna hantera en kris om en sådan trots allt uppstår. Riksbanken har också ansvaret för att ge ut sedlar och mynt. Banken tillhandahåller dessutom ett system för betalningar i svenska kronor mellan bankerna, det så kallade

31

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

Figur 1. Riksbankens arbete för att främja ett säkert och effektivt betalningsväsende

Förebyggande arbete

•Inhämta och analysera information om det finansiella systemet samt sprida information och kunskap om det

•Löpande analysera och övervaka utvecklingen såväl i det finansiella systemet som i ekonomin i övrigt

•Förebygga hot mot den finansiella stabiliteten genom att informera och varna för risker som byggs upp

•Påverka det finansiella regelverket så att det bidrar till stabilitet och effektivitet

Krishantering

•Hantera en finansiell kris om en sådan uppstår,

till exempel genom att vid behov på olika sätt tillföra likviditet till systemet

Operativa uppgifter

•Ge ut sedlar och mynt

•Tillhandahålla ett centralt betalningssystem som banker och andra aktörer kan använda för att göra stora betalningar

Finansiell stabilitet

Riksbanken har valt att definiera finansiell stabilitet som att det finansiella systemet kan upprätthålla sina grundläggande funktioner och dessutom har motståndskraft mot störningar som hotar dessa funktioner.

Riksbanken strävar efter att förebygga hot mot den finansiella stabiliteten genom att löpande följa utvecklingen i det finansiella systemet och i ekonomin i övrigt samt genom att informera om och varna för risker som byggs upp. Om en finansiell kris trots allt uppstår har Riksbanken möjlighet att hantera denna och kan vid behov snabbt tillföra pengar till det finansiella systemet.

Riksbanken och finansiell stabilitet under normala förhållanden

En viktig del i Riksbankens arbete med finansiell stabilitet är att förebygga finansiella kriser. Målet är att förmå banker och andra aktörer på de finansiella marknaderna att uppmärksamma och åtgärda de risker som identifieras.

De fyra stora bankkoncernerna i Sverige står i dagsläget i fokus för Riksbankens övervakning då de spelar en central roll för betalningsförmedling och kreditförsörjning. Riksbanken bevakar även de svenska och de internationella finansiella marknaderna eftersom bankerna är beroende av dessa för att finansiera sig och för att hantera risker. En annan viktig del i Riksbankens löpande analys är att följa utvecklingen bland bankernas låntagare, i Sverige och utomlands, eftersom krediter ofta utgör en potentiell källa till stora förluster. Dessutom övervakar Riksbanken den finansiella infrastrukturen med ut-

32

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

gångspunkt i de delar som är väsentliga för att de finansiella marknaderna och allmänhetens betalningar ska fungera väl.

I det förebyggande arbetet har Riksbanken enligt lag inga tvingande verktyg för att påverka aktörerna i det finansiella systemet. Riksbanken verkar i stället i första hand genom att offentligt och i dialog med aktörerna i det finansiella systemet uppmärksamma på och varna för risker och händelser som kan innebära hot mot den finansiella stabiliteten. Riksbanken strävar efter att vara så öppen, tydlig och förutsägbar som möjligt i sin kommunikation om den finansiella stabiliteten.

Riksbanken kommunicerar sin syn på den finansiella stabiliteten på flera olika sätt. Bland annat publicerar Riksbanken två gånger om året rapporten Finansiell stabilitet där direktionen presenterar sin bedömning av de stora bankernas motståndskraft mot oväntade händelser och lyfter fram potentiella risker mot den finansiella stabiliteten. Därutöver utvärderar Riksbanken kontinuerligt den svenska infrastrukturen och publicerar resultaten av dessa utvärderingar årligen i separata publikationer. Riksbankens bedömningar presenteras vidare i tal och i artiklar som publiceras i olika tidskrifter. En gång om året beskriver Riksbanken det finansiella systemet, hur det är uppbyggt och vilka aktörer som verkar i detta i publikationen Den svenska finansmarknaden.

Riksbanken har också möjlighet att påverka utformningen av lagar och regler för tillsyn och krishantering genom att svara på remisser och genom att delta aktivt i arbetet i flera internationella organisationer. Det internationella samarbetet är viktigt inte minst för att kontinuerligt anpassa och förstärka formerna för samordnad övervakning och tillsyn mellan nationella myndigheter.

Riksbanken och finansiell stabilitet i en kris

Det finansiella systemet är starkt sammanlänkat, vilket innebär att ett problem som uppstår i en bank snabbt kan sprida sig till andra banker. Det beror på att bankerna ofta lånar av varandra, ofta lånar ut till samma grupper av låntagare och är beroende av samma finansiella marknader. De är också utsatta för samma typ av störningar. Den ökade globaliseringen innebär att förtroende- och likviditetskriser som drabbar banker i omvärlden kan sprida sig till de svenska bankerna.

Om en finansiell kris inträffar delar Riksbanken, Finansinspektionen, Fi- nansdepartementet och Riksgälden ansvaret för att hantera krisen på ett sätt som minimerar de samhällsekonomiska kostnaderna. Riksbankens krishantering kan delas in i tre huvudsakliga moment: tillförsel av likviditet till det finansiella systemet, kommunikation av Riksbankens bedömningar och samarbete med myndigheter i Sverige och utlandet.

Riksbanken upprätthåller likviditeten i det finansiella systemet genom att se till att systemets aktörer får tillgång till kortfristig finansiering i svenska kronor. Vid behov kan Riksbanken också erbjuda lån i annan valuta.

33

20 10/11 :RB 1 E T T F A ST P E NN I N GV Ä R D E – P R I S S T A B I L I TE T

Riksbanken kan ge likviditetsstöd till enskilda institut på särskilda villkor. Sådant likviditetsstöd syftar till att förhindra att en bank tvingas ställa in sina betalningar och att de effekter en sådan händelse kan ge upphov till sprids i hela systemet. Särskilda villkor kan exempelvis innebära att Riksbanken accepterar andra särskilda säkerheter än de som är gångbara vid Riksbankens övriga utlåning. Bankinstitut och svenska företag som står under Finansinspektionens tillsyn kan få sådant stöd om det finns synnerliga skäl. Ett sådant synnerligt skäl är enligt Riksbanken om ett institut bedöms vara systemviktigt i den situation som för tillfället råder.

För att kunna hantera en kris effektivt måste Riksbanken också ständigt hålla sin krisorganisation aktuell. En förutsättning för detta är att Riksbanken löpande gör stabilitetsanalyser som ger en god kännedom om det finansiella systemet. Dessutom måste Riksbanken upprätthålla en praktisk krishanteringsförmåga under normala förhållanden. Riksbanken organiserar därför egna krisövningar och deltar även i övningar tillsammans med andra svenska och utländska myndigheter, i första hand tillsynsmyndigheter och finansdepartement, för att värdera och förbättra krisberedskapen. I takt med att bankernas gränsöverskridande verksamhet har ökat har det blivit allt viktigare att genomföra krisövningar där myndigheter från olika länder deltar. Finansiell krishantering har också blivit en profilfråga för Riksbankens arbete i olika internationella forum.

Verksamheten 2010

Riksbankens arbete med finansiell stabilitet präglades under 2010 till stor del av den finansiella krisen och dess efterverkningar. Efter att ha stabiliserats under vintern 2009/10 ökade oron på de finansiella marknaderna återigen under våren 2010 till följd av den statsfinansiella situationen i flera sydeuropeiska länder. Oron blev akut i maj i samband med att den grekiska statens kreditbetyg sänktes.

Den ökade osäkerheten medförde att likviditeten på kapitalmarknaderna och tillgången på amerikanska dollar gradvis blev sämre under våren. Samtidigt steg riskpremierna på interbankmarknaden (se diagram 1 i avsnittet Ett fast penningvärde – prisstabilitet). Riksbanken ökade därför tillfälligt sin beredskap att kunna tillföra dollar i det svenska finansiella systemet (en närmare beskrivning av den ökade beredskapen ingår i redogörelsen för årets penningpolitiska transaktioner i avsnittet Tillgångsförvaltning). Under sommaren minskade oron igen för att åter öka i samband med att Irland i november ansökte om stödpaket hos Internationella valutafonden (IMF) och EU.

Trots oron på de internationella finansiella marknaderna kunde Riksbanken under året avveckla de extraordinära åtgärder som man vidtagit i samband med att den globala finansiella krisen nådde Sverige hösten 2008. Av- vecklingen skedde successivt i takt med att de marknader som de svenska bankerna är beroende av för sin finansiering fungerade allt bättre (se avsnittet Ett fast penningvärde – prisstabilitet). De svenska bankernas tillgång till

34

| E T T F A S T P E N N I N GV Ä R D E – P R IS S T A B I L I T E T | 2010 /11: RB1 |

marknadsfinansiering underlättades av att bankerna de senaste åren tagit in mer kapital, förlängt löptiden på sin marknadsfinansiering och ökat omsättningsbarheten i sina likviditetsreserver.

Efterverkningar av den finansiella krisen

Under 2010 fortsatte det omfattande arbetet med att reformera de nationella och internationella finansiella regelverken och förbättra tillsynen av den finansiella sektorn så att risken för nya finansiella kriser kan minimeras. En viktig del av detta arbete i Sverige är att tydliggöra Riksbankens ansvar för den finansiella stabiliteten.

Nytt internationellt regelverk

En stor del av Riksbankens stabilitetsarbete handlade under året, liksom under 2009, om att utreda och påverka utformningen av framtida finansiella regelverk och tillsyn. Eftersom svenska banker och finansiella institut regleras av de lagar som utformas på

Under året fastställdes ett nytt regelverk för finansiella institut – kallat Ba- sel III – som gradvis kommer att implementeras fram till 2019. Det övergripande syftet med det nya regelverket är att stärka bankernas motståndskraft mot negativa händelser och därigenom minska sannolikheten för framtida finansiella kriser. De nya reglerna ställer bland annat krav på att bankerna ska hålla mer kapital och kapital av bättre kvalitet än vad som krävts hittills. Det innebär att minimikravet på bankernas kapital höjs samtidigt som bankerna måste hålla en större andel eget kapital, det vill säga kapital som bättre kan täcka deras förluster. Dessutom ställer det nya regelverket krav på bankernas likviditetshantering för att därigenom minska likviditetsrisken i det finansiella systemet.

Som en följd av det nya regelverket initierade Riksbanken ett projekt för att utreda hur de nya reglerna kan påverka de svenska bankernas utlåningsvolymer och räntor i Sverige, och vad detta kan komma att betyda för ekonomin och penningpolitiken. Projektet bedrivs i samarbete mellan Riksbankens avdelningar för finansiell stabilitet och för penningpolitik.

Riksbanken deltog också i en arbetsgrupp inom BIS som haft i uppgift att undersöka om bankernas finansieringsstruktur och likviditetshantering har förändrats till följd av finanskrisen. Därutöver deltog Riksbanken i arbetet med att ta fram reviderade internationella standarder för finansiella infrastrukturföretag.