Ds 2009:24

Effektivare skatter

på klimat- och energiområdet

SOU och Ds kan köpas från Fritzes kundtjänst. För remissutsändningar av SOU och Ds svarar Fritzes Offentliga Publikationer på uppdrag av Regeringskansliets förvaltningsavdelning.

Beställningsadress: Fritzes kundtjänst 106 47 Stockholm

Orderfax: 08-598 191 91 Ordertel: 08-598 191 90 E-post: order.fritzes@nj.se Internet: www.fritzes.se

Svara på remiss. Hur och varför. Statsrådsberedningen, (SB PM 2003:2, reviderad 2009-05-02)

– En liten broschyr som underlättar arbetet för den som ska svara på remiss. Broschyren är gratis och kan laddas ner eller beställas på http://www.regeringen.se/remiss

Tryckt av Edita Sverige AB

Stockholm 2009

ISBN 978-91-38-23233-0

ISSN 0284-6012

Innehåll

1 Lagtext........................................................................ |

9 |

1.1Förslag till lag om ändring i lagen (1994:1776) om skatt

på energi...................................................................................... |

9 |

1.2Förslag till lag om ändring i lagen (1994:1776) om skatt

på energi.................................................................................... |

16 |

1.3Förslag till lag om ändring i lagen (1994:1776) om skatt

på energi.................................................................................... |

46 |

1.4Förslag till lag om ändring i lagen (1994:1776) om skatt

på energi.................................................................................... |

52 |

1.5Förslag till lag om ändring i vägtrafikskattelagen

(2006:227) ................................................................................ |

70 |

1.6Förslag till lag om ändring i vägtrafikskattelagen

(2006:227) ................................................................................ |

72 |

1.7Förslag till lag om ändring i vägtrafikskattelagen

(2006:227) .............................................................................. |

105 |

1.8Förslag till lag om ändring i lagen (2006:228) med

särskilda bestämmelser om fordonsskatt.............................. |

106 |

1.9Förslag till lag om ändring i lagen (2006:228) med

särskilda bestämmelser om fordonsskatt |

..............................111 |

2 Frågor som tas upp i promemorian ............................. |

115 |

3 Grundläggande förutsättningar – mål och utgångsläge.. 119

3.1 Mål på klimat- och energiområdet ........................................ |

119 |

3.1.1 Mål för minskade utsläpp av växthusgaser ................ |

120 |

3.1.2 |

Mål för andel förnybar energi..................................... |

124 |

3.1.3 |

Mål för effektivare energianvändning........................ |

125 |

3.2Bestämmelser om koldioxidskatt och energiskatt på

|

bränslen................................................................................... |

126 |

|

3.2.1 |

Gemenskapsrättsliga regler ........................................ |

126 |

|

3.2.2 |

Dagens koldioxid- och energiskatter i Sverige.......... |

130 |

4 |

Principer för utformningen av effektiva skatter på |

|

|

klimat- och energiområdet ......................................... |

133 |

4.1Allmänna principer för utformningen av effektiva

|

skatter på klimat- och energiområdet ................................... |

133 |

|

4.1.1 Skatt jämfört med subvention.................................... |

134 |

|

4.1.2 Teknikutveckling för att minska utsläppen av |

|

|

växthusgaser ................................................................ |

135 |

|

4.1.3 Kostnadseffektivitet i miljöpolitiken......................... |

136 |

4.2 |

Principer för uttag av koldioxidskatt .................................... |

137 |

4.3 |

Fordonsskatt........................................................................... |

138 |

4.4Principer för samordning av koldioxidskatt och

utsläppshandelssystem ........................................................... |

139 |

4.5 Principer för uttag av energiskatt.......................................... |

141 |

4.6Schematisk beskrivning av principer för koldioxidskatt

|

och energiskatt ....................................................................... |

141 |

5 |

Koldioxidskatt .......................................................... |

143 |

5.1 |

Inledning................................................................................. |

143 |

5.2 |

Framtida utveckling av nivån på koldioxidskatten............... |

146 |

5.3 |

Höjning av koldioxidskatten för 2010 .................................. |

147 |

5.4Höjd koldioxidskatt för uppvärmningsbränslen m.m. inom jordbruks-, skogsbruks- och

vattenbruksverksamheterna samt industri som inte

omfattas av EU:s system för handel med utsläppsrätter .....148

Ds 2009:24 |

Innehåll |

5.5 Ändrad definition av begreppet kraftvärmeproduktion...... |

150 |

5.6Nedsättning av koldioxidskatten för energiintensiva

företag (0,8-procentsregeln) ................................................. |

152 |

5.7Sänkt återbetalning av koldioxidskatt för dieselolja i

jordbruks- och skogsbruksmaskiner .................................... |

154 |

5.8Samordningen mellan ekonomiska styrmedel för anläggningar som omfattas av EU:s system för handel

med utsläppsrätter.................................................................. |

155 |

5.9Koldioxidskatt på naturgas och gasol vid

drivmedelsanvändning ........................................................... |

157 |

5.10Koldioxidskatt på fossila bränslen som förbrukas i vissa industriella processer utanför EU:s system för handel

|

med utsläppsrätter.................................................................. |

159 |

6 |

Energiskatt .............................................................. |

163 |

6.1 |

Energiskatt på bränslen för uppvärmning ............................ |

163 |

|

6.1.1 Inledning ..................................................................... |

163 |

|

6.1.2 Vissa fakta om dagens användning av biobränslen |

|

|

för uppvärmning ......................................................... |

163 |

|

6.1.3 Energiskatt på biobränslen för uppvärmning?.......... |

165 |

|

6.1.4 Energiskatten på fossila uppvärmningsbränslen....... |

169 |

6.2 |

Energiskatt på drivmedel....................................................... |

175 |

|

6.2.1 Höjd energiskatt på dieselolja.................................... |

175 |

|

6.2.2 Framtida beskattning av biodrivmedel...................... |

177 |

6.3Skattefriheten för vissa biobränslen villkoras av

hållbarhetskriterier, m.m. ...................................................... |

179 |

6.4Omräkning av koldioxid- och energiskattesatserna efter

|

prisutvecklingen (indexering) ............................................... |

183 |

7 |

Fordonsskatt............................................................ |

185 |

7.1 |

Nuvarande system för uttag av fordonsskatt....................... |

185 |

|

7.1.1 Inledning ..................................................................... |

185 |

|

7.1.2 Närmare om det koldioxidbaserade |

|

|

fordonsskattesystemet ............................................... |

186 |

7.2Ändringar i fordonsskatten för dieseldrivna personbilar

i det koldioxidrelaterade systemet......................................... |

187 |

7.3 Ökad koldioxidrelatering av fordonsskatten........................ |

193 |

7.4Justeringar i den viktbaserade fordonsskatten för

personbilar .............................................................................. |

195 |

7.5Koldioxidbaserad fordonsskatt för lätta lastbilar, lätta

|

bussar och husbilar................................................................. |

197 |

7.6 |

Fordonsskatt för tunga lastbilar och tunga bussar............... |

199 |

8 |

Konsekvenser ........................................................... |

201 |

8.1 |

Inledning................................................................................. |

201 |

8.2 |

Offentligfinansiella effekter .................................................. |

205 |

8.3 |

Miljöeffekter........................................................................... |

206 |

|

8.3.1 Åtgärder utanför EU:s system för handel med |

|

|

|

utsläppsrätter............................................................... |

206 |

|

8.3.2 Åtgärder inom EU:s system för handel med |

|

|

|

utsläppsrätter............................................................... |

207 |

|

8.3.3 Fordonsskattereform inklusive höjd energiskatt |

|

|

|

på dieselolja.................................................................. |

208 |

8.4 |

Samhällsekonomiska effekter ................................................ |

208 |

8.5 |

Administrativa kostnader ...................................................... |

209 |

8.6 |

Effekter för näringslivet......................................................... |

210 |

|

8.6.1 Effekter för industrin utanför EU:s system för |

|

|

|

handel med utsläppsrätter........................................... |

211 |

|

8.6.2 |

Effekter för åkerinäringen.......................................... |

212 |

|

8.6.3 |

Effekter för jordbruket............................................... |

212 |

|

8.6.4 |

Effekter för skogsbruket ............................................ |

213 |

8.7 |

Effekter för hushållen ............................................................ |

213 |

9 |

Författningskommentarer........................................... |

215 |

9.1Förslaget till lag om ändring i lagen (1994:1776) om

skatt på energi, lagförslag 1.1................................................. |

215 |

9.2Förslaget till lag om ändring i lagen (1994:1776) om

skatt på energi, lagförslag 1.2 ................................................ |

217 |

9.3Förslaget till lag om ändring i lagen (1994:1776) om

skatt på energi, lagförslag 1.3 ................................................ |

223 |

9.4Förslaget till lag om ändring i lagen (1994:1776) om

skatt på energi, lagförslag 1.4 ................................................ |

224 |

9.5Förslaget till lag om ändring i vägtrafikskattelagen

(2006:227), lagförslag 1.5 ...................................................... |

226 |

9.6Förslaget till lag om ändring i vägtrafikskattelagen

(2006:227). lagförslag 1.6 ...................................................... |

227 |

9.7Förslaget till lag om ändring i vägtrafikskattelagen

(2006:227), lagförslag 1.7 ...................................................... |

229 |

9.8 Förslaget till lag om ändring i lagen (2006:228) med |

|

särskilda bestämmelser om fordonsskatt, lagförslag 1.8 ..... |

229 |

9.9 Förslaget till lag om ändring i lagen (2006:228) med |

|

särskilda bestämmelser om fordonsskatt, lagförslag 1.9 ..... |

230 |

1Lagtext

1.1Förslag till lag om ändring i lagen (1994:1776) om skatt på energi

Härigenom föreskrivs i fråga om lagen (1994:1776) om skatt på energi

dels att 2 kap. 10 § ska upphöra att gälla,

dels att rubriken närmast före 2 kap. 10 § ska utgå,

dels att 2 kap. 1 § och 11 kap. 3 § ska ha följande lydelse.

Nuvarande lydelse

2 kap.

1 §1

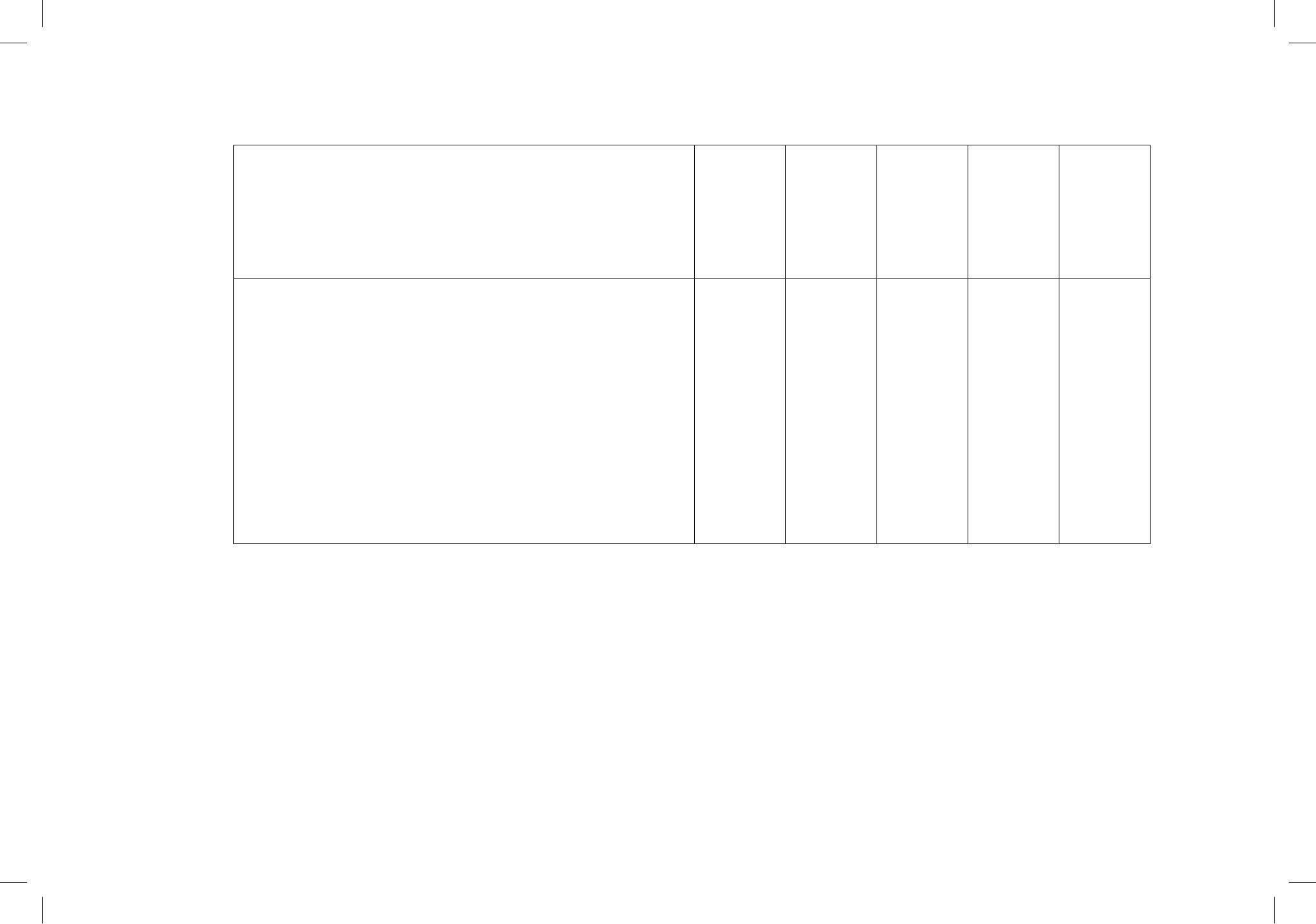

Energiskatt och koldioxidskatt ska, om inte annat följer av andra stycket, betalas för följande bränslen med angivna belopp:

KN-nr |

|

Slag av bränsle |

Skattebelopp |

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa skatt |

1. 2710 11 |

31, |

Bensin som |

|

|

|

2710 11 |

41, |

uppfyller krav |

|

|

|

2710 11 |

45 |

för |

|

|

|

eller |

|

|

|

|

|

2710 11 |

49 |

|

|

|

|

|

|

a) miljöklass 1 |

|

|

|

|

|

– motorbensin |

2 kr 95 öre |

2 kr 34 öre |

5 kr 29 öre |

|

|

|

per liter |

per liter |

per liter |

|

|

– alkylatbensin |

1 kr 32 öre |

2 kr 34 öre |

3 kr 66 öre |

|

|

|

per liter |

per liter |

per liter |

1 Senaste lydelse 2007:1393.

|

KN-nr |

Slag av bränsle |

Skattebelopp |

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa skatt |

|

|

b) miljöklass 2 |

2 kr 98 öre |

2 kr 34 öre per |

5 kr 32 öre |

|

|

|

per liter |

liter |

per liter |

2. |

2710 11 31, |

Annan bensin |

3 kr 68 öre |

2 kr 34 öre |

6 kr 2 öre |

|

2710 11 51 |

än som avses |

per liter |

per liter |

per liter |

|

eller |

under 1 |

|

|

|

|

2710 11 59 |

|

|

|

|

3. |

2710 19 21, |

Eldningsolja, |

|

|

|

|

2710 19 25, |

dieselbrännolja, |

|

|

|

|

2710 19 41– |

fotogen, m.m. |

|

|

|

|

2710 19 49 |

som |

|

|

|

|

eller |

|

|

|

|

|

2710 19 61– |

|

|

|

|

|

2710 19 69 |

|

|

|

|

|

|

a) har försetts |

764 kr per |

2 883 kr per m3 |

3 647 kr per |

|

|

med märk- och |

m3 |

|

m3 |

|

|

färgämnen eller |

|

|

|

|

|

ger mindre än |

|

|

|

|

|

85 volymprocent |

|

|

|

|

|

destillat vid |

|

|

|

|

|

350oC, |

|

|

|

|

|

b) inte har för- |

|

|

|

|

|

setts med märk- |

|

|

|

|

|

och färgämnen |

|

|

|

|

|

och ger minst |

|

|

|

|

|

85 volymprocent |

|

|

|

|

|

destillat vid |

|

|

|

|

|

350oC, tillhörig |

|

|

|

|

|

miljöklass 1 |

1 277 kr per |

2 883 kr per m3 |

4 160 kr per |

|

|

|

m3 |

|

m3 |

|

|

miljöklass 2 |

1 530 kr per |

2 883 kr per m3 |

4 413 kr per |

|

|

|

m3 |

|

m3 |

|

|

miljöklass 3 eller |

1 633 kr per |

2 883 kr per m3 |

4 546 kr per |

|

|

inte tillhör |

m3 |

|

m3 |

|

|

någon miljöklass |

|

|

|

4. |

2711 12 11– |

Gasol som |

|

|

|

|

2711 19 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

1 584 kr per |

1 584 kr per |

|

|

motordrivet |

1 000 kg |

1 000 kg |

1 000 kg |

Ds 2009:24 Lagtext

|

KN-nr |

Slag av bränsle |

Skattebelopp |

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa skatt |

|

|

fordon, fartyg |

|

|

|

|

|

eller luftfartyg |

|

|

|

|

|

b) annat |

150 kr per |

3 033 kr per |

3 183 kr per |

|

|

ändamål än som |

1 000 kg |

1 000 kg |

1 000 kg |

|

|

avses under a |

|

|

|

5. |

2711 11 00, |

Naturgas som |

|

|

|

|

2711 21 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

1 282 kr per |

1 282 kr per |

|

|

motordrivet |

1 000 m3 |

1 000 m3 |

1 000 m3 |

|

|

fordon, fartyg |

|

|

|

|

|

eller luftfartyg |

|

|

|

|

|

b) annat |

247 kr per |

2 159 kr per |

2 406 kr per |

|

|

ändamål än som |

1 000 m3 |

1 000 m3 |

1 000 m3 |

|

|

avses under a |

|

|

|

6. |

2701, 2702 |

Kol och koks |

325 kr per |

2 509 kr per |

2 834 kr per |

|

eller 2704 |

|

1 000 kg |

1 000 kg |

1 000 kg |

I fall som avses i 4 kap. 1 § 7 och 8 och 12 § 4 tas skatt ut med ett belopp som motsvarar skillnaden mellan de skattebelopp som gäller för bränslets olika användningssätt.

För kalenderåret 2009 och efterföljande kalenderår ska de i första stycket angivna skattebeloppen räknas om enligt 10 §.

Föreslagen lydelse

2 kap.

1 §

Energiskatt och koldioxidskatt ska, om inte annat följer av andra stycket, betalas för följande bränslen med angivna belopp:

|

KN-nr |

|

Slag av bränsle |

Skattebelopp |

|

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa skatt |

1. |

2710 11 |

31, |

Bensin som |

|

|

|

|

2710 11 |

41, |

uppfyller krav |

|

|

|

|

2710 11 |

45 |

för |

|

|

|

|

eller |

|

|

|

|

|

|

2710 11 |

49 |

|

|

|

|

|

|

|

a) miljöklass 1 |

|

|

|

|

|

|

– motorbensin |

3 kr 06 öre |

2 kr 44 öre |

5 kr 50 öre |

|

|

|

|

per liter |

per liter |

per liter |

|

|

|

– alkylatbensin |

1 kr 37 öre |

2 kr 44 öre |

3 kr 81 öre |

|

|

|

|

per liter |

per liter |

per liter |

|

|

|

b) miljöklass 2 |

3 kr 9 öre |

2 kr 44 öre |

5 kr 53 öre |

|

|

|

|

per liter |

per liter |

per liter |

2. |

2710 11 |

31, |

Annan bensin |

3 kr 81 öre |

2 kr 44 öre |

6 kr 25 öre |

|

2710 11 |

51 |

än som avses |

per liter |

per liter |

per liter |

|

eller |

|

under 1 |

|

|

|

|

2710 11 |

59 |

|

|

|

|

3. |

2710 19 |

21, |

Eldningsolja, |

|

|

|

|

2710 19 |

25, |

dieselbrännolja, |

|

|

|

|

2710 19 |

41– |

fotogen, m.m. |

|

|

|

|

2710 19 49 |

som |

|

|

|

|

eller |

|

|

|

|

|

|

2710 19 |

61– |

|

|

|

|

|

2710 19 |

69 |

|

|

|

|

|

|

|

a) har försetts |

791 kr per |

3 007 kr per |

3 798 kr per |

|

|

|

med märk- och |

m3 |

m3 |

m3 |

|

|

|

färgämnen eller |

|

|

|

ger mindre än 85 volym- procent destillat vid 350oC,

|

KN-nr |

Slag av bränsle |

Skattebelopp |

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa skatt |

|

|

b) inte har |

|

|

|

|

|

försetts med |

|

|

|

|

|

märk- och |

|

|

|

|

|

färgämnen och |

|

|

|

|

|

ger minst |

|

|

|

|

|

85 volymprocent |

|

|

|

|

|

destillat vid |

|

|

|

|

|

350oC, tillhörig |

|

|

|

|

|

miljöklass 1 |

1 321 kr per |

3 007 kr per |

4 328 kr per |

|

|

|

m3 |

m3 |

m3 |

|

|

miljöklass 2 |

1 583 kr per |

3 007 kr per |

4 590 kr per |

|

|

|

m3 |

m3 |

m3 |

|

|

miljöklass 3 eller |

1 721 kr per |

3 007 kr per |

4 728 kr per |

|

|

inte tillhör |

m3 |

m3 |

m3 |

|

|

någon miljöklass |

|

|

|

4. |

2711 12 11– |

Gasol som |

|

|

|

|

2711 19 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

1 652 kr per |

1 652 kr per |

|

|

motordrivet |

1 000 kg |

1 000 kg |

1 000 kg |

|

|

fordon, fartyg |

|

|

|

|

|

eller luftfartyg |

|

|

|

|

|

b) annat |

155 kr per |

3 164 kr per |

3 319 kr per |

|

|

ändamål än som |

1 000 kg |

1 000 kg |

1 000 kg |

|

|

avses under a |

|

|

|

5. |

2711 11 00, |

Naturgas som |

|

|

|

|

2711 21 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

1 337 kr per |

1 337 kr per |

|

|

motordrivet |

1 000 m3 |

1 000 m3 |

1 000 m3 |

|

|

fordon, fartyg |

|

|

|

|

|

eller luftfartyg |

|

|

|

|

|

b) annat |

256 kr per |

2 252 kr per |

2 508 kr per |

|

|

ändamål än som |

1 000 m3 |

1 000 m3 |

1 000 m3 |

|

|

avses under a |

|

|

|

6. |

2701, 2702 |

Kol och koks |

336 kr per |

2 617 kr per |

2 953 kr per |

|

eller 2704 |

|

1 000 kg |

1 000 kg |

1 000 kg |

I fall som avses i 4 kap. 1 § 7 och 8 och 12 § 4 tas skatt ut med ett belopp som motsvarar skillnaden mellan de skattebelopp som gäller för bränslets olika användningssätt.

Nuvarande lydelse |

Föreslagen lydelse |

|

11 kap. |

Energiskatten utgör |

3 §2 |

|

1. 0,5 öre per kilowattimme för elektrisk kraft som förbrukas i industriell verksamhet i tillverkningsprocessen eller vid yrkes-

mässig växthusodling, |

|

|

|

|

|

|

|

2. 17,8 öre per kilowattimme |

2. 18,5 öre per kilowattimme |

för annan elektrisk kraft än som |

för annan elektrisk kraft än som |

avses under 1 och som för- |

avses under 1 och som för- |

brukas i kommuner som anges i |

brukas i kommuner som anges i |

4 §, och |

4 §, och |

|

|

|

|

|

|

3. 27,0 öre per kilowattimme |

3. 28,0 öre per kilowattimme |

för elektrisk kraft som för- |

för elektrisk kraft som för- |

brukas i övriga fall. |

brukas i övriga fall. |

|

|

|

|

För kalenderåret 2009 och |

För |

kalenderåret |

2011 |

och |

efterföljande kalenderår ska de i |

efterföljande |

kalenderår |

ska |

första stycket angivna skatte- |

energiskatt betalas |

med |

belopp |

beloppen räknas om på det sätt |

som efter en årlig omräkning |

som i fråga om skatt på bränslen |

motsvarar de i första stycket |

anges i 2 kap. 10 §. Belopp som |

angivna |

skattebeloppen multipli- |

anges i tiondels ören ska dock |

cerade |

med |

det |

jämförelsetal, |

avrundas till hela tiondels ören. |

uttryckt i procent, som anger |

|

förhållandet mellan det allmänna |

|

prisläget i juni månad året när- |

|

mast före det år beräkningen |

|

avser och prisläget i juni 2009. |

|

Belopp som anges i tiondels |

|

ören ska dock avrundas till hela |

|

tiondels ören. |

|

|

|

|

|

|

Regeringen |

fastställer |

|

före |

|

november månads utgång de om- |

|

räknade |

skattebelopp |

som |

enligt |

|

denna paragraf ska |

tas |

ut |

för |

2 Senaste lydelse SFS 2007:1387.

påföljande kalenderår.

1.Denna lag träder i kraft den 1 januari 2010.

2.Äldre bestämmelser gäller fortfarande för förhållanden som hänför sig till tiden före ikraftträdandet.

1.2Förslag till lag om ändring i lagen (1994:1776) om skatt på energi

Härigenom föreskrivs i fråga om lagen (1994:1776) om skatt på energi

dels att 6 a kap. 3 a §§ ska upphöra att gälla,

dels att 1 kap. 10 §, 2 kap. 1, 1 a, 2, 4 och 11 §§, 4 kap. 12 och 13 §§, 6 kap. 4 §, 6 a kap. 1–3 och 5 §§, 7 kap. 1 och 3–4 §§, 8 kap. 1 § samt 9 kap. 2, 5, 7–9 och 9 b §§ ska ha följande lydelse,

dels att det i lagen ska införas en ny paragraf, 7 kap. 4 §, av följande lydelse.

Nuvarande lydelse |

Föreslagen lydelse |

|

1 kap. |

|

10 §3 |

Med kraftvärmeproduktion förstås samtidig produktion av värme och skattepliktig elektrisk kraft i en och samma process, om

1. den värme som uppkommer nyttiggörs, och

2. elverkningsgraden uppgår |

2. elverkningsgraden uppgår |

till minst 5 procent. |

till minst 15 procent. |

Lydelse enligt lagförslag 1.1

2 kap.

1 §

Energiskatt och koldioxidskatt ska, om inte annat följer av andra stycket, betalas för följande bränslen med angivna belopp:

KN-nr |

Slag av bränsle Skatte- |

|

|

belopp |

|

|

Energiskatt Koldioxidskatt Summa skatt |

1.2710 11 31, Bensin som

2710 11 41, uppfyller krav

2710 11 45 för eller

2710 11 49

3 Senaste lydelse SFS 2008:561.

|

KN-nr |

Slag av bränsle |

Skatte- |

|

|

|

|

|

belopp |

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa skatt |

|

|

a) miljöklass 1 |

|

|

|

|

|

– motorbensin |

3 kr 06 öre |

2 kr 44 öre |

5 kr 50 öre |

|

|

|

per liter |

per liter |

per liter |

|

|

– alkylatbensin |

1 kr 37 öre |

2 kr 44 öre |

3 kr 81 öre |

|

|

|

per liter |

per liter |

per liter |

|

|

b) miljöklass 2 |

3 kr 09 öre |

2 kr 44 öre |

5 kr 53 öre |

|

|

|

per liter |

per liter |

per liter |

2. |

2710 11 31, |

Annan bensin |

3 kr 81 öre |

2 kr 44 öre |

6 kr 25 öre |

|

2710 11 51 |

än som avses |

per liter |

per liter |

per liter |

|

eller |

under 1 |

|

|

|

|

2710 11 59 |

|

|

|

|

3. |

2710 19 21, |

Eldningsolja, |

|

|

|

|

2710 19 25, |

dieselbrännolja, |

|

|

|

|

2710 19 |

fotogen, m.m. |

|

|

|

|

41– |

som |

|

|

|

|

2710 19 49 |

|

|

|

|

|

eller |

|

|

|

|

|

2710 19 61 |

|

|

|

|

|

– |

|

|

|

|

|

2710 19 69 |

|

|

|

|

|

|

a) har försetts |

791 kr per |

3 007 kr per |

3 798 kr per |

|

|

med märk- och |

m3 |

m3 |

m3 |

|

|

färgämnen eller |

|

|

|

|

|

ger mindre än |

|

|

|

85 volym- procent destillat vid 350oC,

b) inte har försetts med märk- och färgämnen och ger minst 85 volymprocent destillat vid 350oC, tillhörig

|

KN-nr |

Slag av bränsle |

Skatte- |

|

|

|

|

|

belopp |

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa skatt |

|

|

miljöklass 1 |

1 321 kr per |

3 007 kr per |

4 328 kr per |

|

|

|

m3 |

m3 |

m3 |

|

|

miljöklass 2 |

1 583 kr per |

3 007 kr per |

4 590 kr per |

|

|

|

m3 |

m3 |

m3 |

|

|

miljöklass 3 |

1 721 kr per |

3 007 kr per |

4 728 kr per |

|

|

eller inte tillhör |

m3 |

m3 |

m3 |

|

|

någon |

|

|

|

|

|

miljöklass |

|

|

|

4. |

2711 12 11– |

Gasol som |

|

|

|

|

2711 19 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

1 652 kr per |

1 652 kr per |

|

|

motordrivet |

1 000 kg |

1 000 kg |

1 000 kg |

|

|

fordon, fartyg |

|

|

|

|

|

eller luftfartyg |

|

|

|

|

|

b) annat ända- |

155 kr per |

3 164 kr per |

3 319 kr per |

|

|

mål än som av- |

1 000 kg |

1 000 kg |

1 000 kg |

|

|

ses under a |

|

|

|

5. |

2711 11 00, |

Naturgas som |

|

|

|

|

2711 21 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

1 337 kr per |

1 337 kr per |

|

|

motordrivet |

1 000 m3 |

1 000 m3 |

1 000 m3 |

|

|

fordon, fartyg |

|

|

|

|

|

eller luftfartyg |

|

|

|

|

|

b) annat |

256 kr per |

2 252 kr per |

2 508 kr per |

|

|

ändamål än som |

1 000 m3 |

1 000 m3 |

1 000 m3 |

|

|

avses under a |

|

|

|

6. |

2701, 2702 |

Kol och koks |

336 kr per |

2 617 kr per |

2 953 kr per |

|

eller 2704 |

|

1 000 kg |

1 000 kg |

1 000 kg |

I fall som avses i 4 kap. 1 § 7 och 8 och 12 § 4 tas skatt ut med ett belopp som motsvarar skillnaden mellan de skattebelopp som gäller för bränslets olika användningssätt.

Föreslagen lydelse

2 kap.

1 §

Energiskatt och koldioxidskatt ska, om inte annat följer av andra stycket, betalas för följande bränslen med angivna belopp:

|

KN-nr |

Slag av bränsle |

Skattebelopp |

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa |

|

|

|

|

|

skatt |

1. |

2710 11 31, |

Bensin som |

|

|

|

|

2710 11 41, |

uppfyller krav |

|

|

|

|

2710 11 45 |

för |

|

|

|

|

eller |

|

|

|

|

|

2710 11 49 |

|

|

|

|

|

|

a) miljöklass 1 |

|

|

|

|

|

– motorbensin |

3 kr 07 öre |

2 kr 45 öre |

5 kr 52 öre |

|

|

|

per liter |

per liter |

per liter |

|

|

– alkylatbensin |

1 kr 37 öre |

2 kr 45 öre |

3 kr 82 öre |

|

|

|

per liter |

per liter |

per liter |

|

|

b) miljöklass 2 |

3 kr 10 öre |

2 kr 45 öre |

5 kr 55 öre |

|

|

|

per liter |

per liter |

per liter |

2. |

2710 11 31, |

Annan bensin |

3 kr 82 öre |

2 kr 45 öre |

6 kr 27 öre |

|

2710 11 51 |

än som avses |

per liter |

per liter |

per liter |

|

eller |

under 1 |

|

|

|

|

2710 11 59 |

|

|

|

|

3. |

2710 19 21, |

Eldningsolja, |

|

|

|

|

2710 19 25, |

dieselbrännolja, |

|

|

|

|

2710 19 41– |

fotogen, m.m. |

|

|

|

|

2710 19 49 |

som |

|

|

|

|

eller |

|

|

|

|

|

2710 19 61– |

|

|

|

|

|

2710 19 69 |

|

|

|

|

|

|

a) har försetts |

797 kr per |

3 016 kr per |

3 813 kr per |

|

|

med märk- och |

m3 |

m3 |

m3 |

|

|

färgämnen eller |

|

|

|

|

|

ger mindre än |

|

|

|

85 volym- procent destillat vid 350oC,

|

KN-nr |

Slag av |

Skattebelopp |

|

|

|

|

bränsle |

|

|

|

|

|

|

Energiskatt |

Koldioxidskatt |

Summa |

|

|

|

|

|

skatt |

|

|

b) inte har |

|

|

|

|

|

försetts med |

|

|

|

|

|

märk- och |

|

|

|

|

|

färgämnen |

|

|

|

|

|

och ger minst |

|

|

|

|

|

85 volym- |

|

|

|

|

|

procent |

|

|

|

|

|

destillat vid |

|

|

|

|

|

350oC, |

|

|

|

|

|

tillhörig |

|

|

|

|

|

miljöklass 1 |

1 525 kr per |

3 016 kr per |

4 541 kr per |

|

|

|

m3 |

m3 |

m3 |

|

|

miljöklass 2 |

1 788 kr per |

3 016 kr per |

4 804 kr per |

|

|

|

m3 |

m3 |

m3 |

|

|

miljöklass 3 |

1 926 kr per |

3 016 kr per |

4 942 kr per |

|

|

eller inte |

m3 |

m3 |

m3 |

|

|

tillhör någon |

|

|

|

|

|

miljöklass |

|

|

|

4. |

2711 12 11– |

Gasol som |

|

|

|

|

2711 19 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

2 221 kr per |

2 221 kr per |

|

|

motordrivet |

1 000 kg |

1 000 kg |

1 000 kg |

|

|

fordon, fartyg |

|

|

|

|

|

eller |

|

|

|

|

|

luftfartyg |

|

|

|

|

|

b) annat |

1 024 kr per |

3 173 kr per |

4 197 kr per |

|

|

ändamål än |

1 000 kg |

1 000 kg |

1 000 kg |

|

|

som avses |

|

|

|

|

|

under a |

|

|

|

5. |

2711 11 00, |

Naturgas som |

|

|

|

|

2711 21 00 |

används för |

|

|

|

|

|

a) drift av |

0 kr per |

1 581 kr per |

1 581 kr per |

|

|

motordrivet |

1 000 m3 |

1 000 m3 |

1 000 m3 |

|

|

fordon, fartyg |

|

|

|

|

|

eller |

|

|

|

|

|

luftfartyg |

|

|

|

För kalenderåret 2012 och efterföljande kalenderår ska energiskatt och koldioxidskatt betalas med belopp som efter en årlig omräkning motsvarar de i 1 § angivna skattebeloppen multiplicerade med det jäm- förelsetal, uttryckt i procent, som anger förhållandet mellan det allmänna prisläget i juni månad året närmast före det år beräk- ningen avser och prisläget i juni 2010.

Regeringen fastställer före november månads utgång de omräknade skattebelopp som en- ligt denna paragraf ska tas ut för påföljande kalenderår. Beloppen avrundas till hela kronor och ören.

Ds 2009:24 Lagtext

b) annat |

880 kr per |

2 259 kr per |

3 139 kr per |

ändamål än |

1 000 m3 |

1 000 m3 |

1 000 m3 |

som avses |

|

|

|

under a |

|

|

|

6. 2701, 2702 Kol och koks |

605 kr per |

2 625 kr per |

3 230 kr per |

eller 2704 |

1 000 kg |

1 000 kg |

1 000 kg |

I fall som avses i 4 kap. 1 § 7 och 8 och 12 § 4 tas skatt ut med ett belopp som motsvarar skillnaden mellan de skattebelopp som gäller för bränslets olika användningssätt.

Nuvarande lydelse |

Föreslagen lydelse |

|

2 kap. |

1 a §4

Energiskatt skall även betalas för råtallolja (KN-nr 3803 00 10) med en skattesats som motsvarar den sammanlagda skatt som tas ut på bränsle enligt 1 § första stycket 3 a.

2 §5 |

|

För bränslen som beskattas |

För |

bränslen som beskattas |

enligt 1 § första stycket 1–3 eller |

enligt |

1 § första stycket 1-3 |

4Senaste lydelse SFS 1998:1699.

5Senaste lydelse SFS 2006:1508.

enligt 1 a § gäller angivna |

gäller |

angivna |

skattebelopp |

skattebelopp |

bränslets |

volym |

bränslets |

volym |

|

vid |

en |

vid en temperatur av 15°C. Om |

temperatur av 15°C. Om en |

en skattskyldig visar att bränslet |

skattskyldig |

visar |

att |

bränslet |

när skattskyldigheten |

inträder |

när skattskyldigheten |

inträder |

har en annan temperatur får |

har en annan temperatur får |

volymen räknas om till 15°C. |

volymen räknas om till 15°C. |

Om skattskyldighet inträder vid |

Om skattskyldighet inträder vid |

leverans till en köpare som inte |

leverans till en köpare som inte |

är |

registrerad |

som skattskyldig |

är registrerad som |

skattskyldig |

för bränslen, får dock omräk- |

för bränslen, får dock omräk- |

ning göras endast om detta |

ning göras endast om detta |

särskilt avtalats |

mellan |

säljaren |

särskilt |

avtalats |

mellan säljaren |

och köparen. |

|

|

|

|

och köparen. |

|

|

|

|

|

För bränslen |

som |

beskattas |

För |

bränslen |

som |

beskattas |

enligt 1 § första stycket 5 skall |

enligt 1 § första stycket 5 ska de |

de |

angivna |

|

skattebeloppen |

angivna |

skattebeloppen beräk- |

beräknas på volymen vid en |

nas på volymen vid en |

temperatur av 0°C och ett tryck |

temperatur av 0°C och ett tryck |

av 101,325 kilopascal. |

|

|

av 101,325 kilopascal. |

|

|

|

|

|

|

|

4 §6 |

|

|

|

|

|

|

|

Energiskatt |

|

och |

koldioxid- |

Energiskatt |

och |

koldioxid- |

skatt skall betalas även för andra |

skatt ska betalas även för andra |

produkter än som avses i 1, 1 a |

produkter än som avses i 1 och |

och 3 §§, om en sådan produkt |

3 §§, om en sådan produkt |

|

1.är avsedd att förbrukas, säljs eller förbrukas som motorbränsle eller som tillsats till motorbränsle eller som medel för att öka motorbränslets volym, eller

2.innehåller annat kolväte än torv och är avsedd att förbrukas, säljs eller förbrukas som bränsle för uppvärmning.

Skatt skall i fall som avses i första stycket betalas med de skattebelopp som gäller för lik- värdigt bränsle enligt 1 §. Skatt enligt första stycket 2 skall dock betalas endast för den del av produkten som består av kol- väten.

Skatt ska i fall som avses i första stycket betalas med de skattebelopp som gäller för lik- värdigt bränsle enligt 1 §. Skatt enligt första stycket 2 ska dock betalas endast för den del av produkten som består av kol- väten.

6 Senaste lydelse SFS 2006:1508.

Ds 2009:24 Lagtext

|

|

|

|

|

11 §7 |

|

|

|

|

|

Energiskatt |

|

och |

koldioxid- |

Energiskatt |

och |

koldioxid- |

skatt skall inte betalas för |

|

skatt ska inte betalas för |

|

1. metan som framställts av |

|

|

|

|

|

|

biomassa, |

|

|

|

|

|

|

|

|

|

|

|

2. bränslen enligt KN-nr |

1. bränslen enligt KN-nr |

4401 och 4402, med undantag |

4401 och 4402, med undantag |

för träavfall som härrör från |

för träavfall som härrör från |

hushållsavfall, |

|

|

|

|

hushållsavfall, |

|

|

|

|

3. bränslen enligt KN-nr |

2. bränslen enligt KN-nr |

2705, som uppkommit vid en |

2705, som uppkommit vid en |

process som |

avses |

i 6 a |

kap. |

process |

som |

avses |

i 6 a |

kap. |

1 § 1 eller i 11 kap. 9 § 2, när |

1 § 1 eller i 11 kap. 9 § 2, när |

dessa är avsedda att förbrukas, |

dessa är avsedda att förbrukas, |

säljs eller förbrukas som bränsle |

säljs eller förbrukas som bränsle |

för uppvärmning, |

|

|

för uppvärmning, |

|

|

|

4. bränsle som tillhandahålls i |

3. bränsle som tillhandahålls i |

en särskild |

förpackning |

om |

en särskild |

förpackning |

om |

högst en liter, |

|

|

|

|

högst en liter, |

|

|

|

|

5. bränsle enligt 1 kap. 3 a § |

4. bränsle enligt 1 kap. 3 a § |

som till följd av bränslets |

som till följd av bränslets |

beskaffenhet förlorats i sam- |

beskaffenhet förlorats i sam- |

band med att det framställts, |

band med att det framställts, |

bearbetats, lagrats eller tran- |

bearbetats, lagrats eller tran- |

sporterats. |

|

|

|

|

sporterats. |

|

|

|

|

För |

varumottagare |

och |

För |

varumottagare |

och |

skatterepresentant som avses i |

skatterepresentant |

som avses i |

4 kap. 8 § gäller dock första |

4 kap. 8 § gäller dock första |

stycket 5 endast bränsle som |

stycket 4 endast bränsle som |

förlorats |

under |

transport |

till |

förlorats |

under |

transport |

till |

varumottagaren. |

|

|

|

varumottagaren. |

|

|

|

|

|

|

|

|

4 kap. |

|

|

|

|

|

|

|

|

|

|

12 §8 |

|

|

|

|

|

Skattskyldig |

för |

energiskatt |

Skattskyldig för |

energiskatt, |

för råtallolja samt för energi- |

koldioxidskatt |

och |

svavelskatt |

skatt, koldioxidskatt och svavel- |

för bränslen enligt 2 kap. 1 § |

skatt för |

bränslen enligt 2 kap. |

första stycket |

5 |

och 6, andra |

7Senaste lydelse SFS 2007: 778.

8Senaste lydelse SFS 2006:1508.

1 § första stycket 5 och 6, andra bränslen enligt 3 § än sådana som avses i 1 kap. 3 a §, bränslen enligt 4 § samt vad gäller svavelskatt även bränslen enligt 3 kap. 1 § 1 är den som

bränslen enligt 3 § än sådana som avses i 1 kap. 3 a §, bränslen enligt 4 § samt vad gäller svavelskatt även bränslen enligt 3 kap. 1 § 1 är den som

1.godkänts som lagerhållare enligt 15 §,

2.i annat fall än som avses i 1 utvinner, tillverkar eller bearbetar bränsle,

3.i annat fall än som avses i 1 och 2 för in bränsle till Sverige från ett annat EG-land eller tar emot en sådan leverans, och

4. förvärvat bränsle för vilket ingen skatt eller lägre skatt skall betalas när bränslet används för visst ändamål men som an- vänder bränslet för ett ändamål som medför att skatt skall betalas med högre belopp.

4. förvärvat bränsle för vilket ingen skatt eller lägre skatt ska betalas när bränslet används för visst ändamål men som an- vänder bränslet för ett ändamål som medför att skatt ska betalas med högre belopp.

13 §9

Skattskyldig |

Skattskyldig för |

1. för energiskatt för import av |

|

råtallolja, |

|

2. för energiskatt, koldioxid- |

1. energiskatt, koldioxidskatt |

skatt och svavelskatt för import |

och svavelskatt för import av |

av bränslen enligt 2 kap. 1 § |

bränslen enligt 2 kap. 1 § första |

första stycket 5 och 6, andra |

stycket 5 och 6, andra bränslen |

bränslen enligt 3 § än sådana |

enligt 3 § än sådana som avses i |

som avses i 1 kap. 3 a § samt av |

1 kap. 3 a § samt av bränslen |

bränslen enligt 4 §, och |

enligt 4 §, och |

3. för svavelskatt för import |

2. svavelskatt för import av |

av bränslen som avses i 3 kap. |

bränslen som avses i 3 kap. 1 § 1 |

1 § 1 är, |

är, |

a) om en tullskuld uppkommer i Sverige till följd av |

importen: den som är skyldig att betala tullen, |

b) om importen avser en |

b) om importen avser en |

gemenskapsvara eller om bräns- |

gemenskapsvara eller om bräns- |

let skall förtullas i Sverige men |

let ska förtullas i Sverige men |

inte är belagt med tull: den som |

inte är belagt med tull: den som |

9 Senaste lydelse SFS 2006:1508.

Ds 2009:24 Lagtext

skulle ha varit skyldig att betala |

skulle ha varit skyldig att betala |

tullen om bränslet hade varit |

tullen om bränslet hade varit |

tullbelagt, |

tullbelagt, |

c) om skyldighet att betala tull med anledning av importen uppkommer, eller skulle ha uppkommit om bränslet hade varit belagt med tull, i ett annat EG-land till följd av att ett sådant mellanstatligt enhetstillstånd som avses i 4 kap. 24 § andra stycket tullagen (2000:1281) åberopas: innehavaren av tillståndet.

Med tullskuld och gemenskapsvara förstås detsamma som i rådets förordning (EEG) nr 2913/92 av den 12 oktober 1992 om inrättandet av en tullkodex för gemenskapen.

|

|

|

|

|

6 kap. |

|

|

|

|

|

|

|

|

4 §10 |

|

|

|

Upplagshavare |

eller |

varu- |

Upplagshavare |

eller |

varu- |

mottagare som tar emot bränsle |

mottagare som tar emot bränsle |

från ett annat EG-land skall |

från ett annat EG-land ska |

senast 15 dagar efter utgången |

senast 15 dagar efter utgången |

av den |

kalendermånad |

under |

av den |

kalendermånad |

under |

vilken |

bränslet |

tagits |

emot |

vilken |

bränslet |

tagits |

emot |

underteckna |

ett |

exemplar |

av |

underteckna ett |

exemplar av |

ledsagardokumentet |

(retur- |

ledsagardokumentet |

(retur- |

exemplaret) och skicka tillbaka |

exemplaret) och skicka tillbaka |

det till avsändaren i det andra |

det till avsändaren i det andra |

EG-landet. |

|

|

|

|

EG-landet. |

|

|

Beskattningsmyndigheten |

Beskattningsmyndigheten |

skall på returexemplaret attes- |

ska på returexemplaret attestera |

tera andra förluster än sådana |

andra förluster än sådana som |

som avses i 2 kap. 11 § första |

avses i 2 kap. 11 § första stycket |

stycket 5 och 7 kap. 6 §, under |

4 och 7 kap. 6 §, under förut- |

förutsättning |

att |

förlusterna |

sättning att förlusterna upp- |

uppkommit |

under transport |

kommit |

under transport inom |

inom EG och konstaterats i |

EG och konstaterats i Sverige. |

Sverige. |

|

|

|

|

|

Om obeskattat bränsle som |

Om |

obeskattat |

bränsle |

som |

avses i 1 kap. 3 a § transporteras |

avses i 1 kap. 3 a § transporteras |

från ett skatteupplag i ett annat |

från ett skatteupplag i ett annat |

EG-land till Sverige och |

andra |

EG-land till Sverige och |

andra |

förluster än sådana som avses i |

10 Senaste lydelse SFS 2006:1508.

förluster än sådana som avses i 2 kap. 11 § första stycket 5 och 7 kap. 6 § under transporten uppkommit i ett annat EG-land, skall beskattningsmyndigheten vid bränslets ankomst till Sverige ange i vilken omfattning beskattning skall ske av de förlorade bränslemängderna samt hur skatten skall beräknas. Beskattningsmyndigheten skall skicka en kopia av retur- exemplaret till behörig myndig- het i det EG-land där förlusten konstaterats.

2 kap. 11 § första stycket 4 och

7 kap. 6 § under transporten uppkommit i ett annat EG-land, ska beskattningsmyndigheten vid bränslets ankomst till Sverige ange i vilken omfattning beskattning ska ske av de förlorade bränslemängderna samt hur skatten ska beräknas. Beskattningsmyndigheten ska skicka en kopia av retur- exemplaret till behörig myndig- het i det EG-land där förlusten konstaterats.

Nuvarande lydelse

6 a kap.

1 §11

Bränsle som används för nedan angivna ändamål, i före- kommande fall med undantag för vissa bränsleslag, ska helt eller delvis befrias från skatt enligt följande, om inte annat anges.

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

1. Förbrukning |

|

|

|

|

a) för annat ändamål än |

|

100 |

100 |

100 |

som motorbränsle eller |

|

procent |

procent |

procent |

som bränsle för upp- |

|

|

|

|

värmning |

|

|

|

|

b) i metallurgiska |

|

100 |

100 |

100 |

processer under förut- |

|

procent |

procent |

procent |

sättning att det ingående |

|

|

|

|

materialet genom upp- |

|

|

|

|

11 Senaste lydelse SFS 2008:562.

Ds 2009:24 Lagtext

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

värmning i ugnar för- |

|

|

|

|

ändras kemiskt eller |

|

|

|

|

dess inre fysikaliska |

|

|

|

|

struktur förändras eller |

|

|

|

|

bibehålls i skänkar eller |

|

|

|

|

liknande kärl |

|

|

|

|

c) i annat fall än som |

|

100 |

100 |

100 |

avses i a eller b, då |

|

procent |

procent |

procent |

bränslet i en och samma |

|

|

|

|

process används både |

|

|

|

|

som bränsle för upp- |

|

|

|

|

värmning och för annat |

|

|

|

|

ändamål än som motor- |

|

|

|

|

bränsle eller bränsle för |

|

|

|

|

uppvärmning |

|

|

|

|

2. Förbrukning i tåg |

Bensin, |

100 |

100 |

100 |

eller annat spårbundet |

bränsle som |

procent |

procent |

procent |

färdmedel |

avses i 2 kap. |

|

|

|

|

1 § första |

|

|

|

|

stycket 3 b |

|

|

|

3. Förbrukning i skepp, |

Bensin, |

100 |

100 |

100 |

när skeppet inte används |

bränsle som |

procent |

procent |

procent |

för privat ändamål |

avses i 2 kap. |

|

|

|

|

1 § första |

|

|

|

|

stycket 3 b |

|

|

|

4. Förbrukning i båt för |

Bensin, |

100 |

100 |

100 |

vilken medgivande |

bränsle som |

procent |

procent |

procent |

enligt 2 kap. 9 § eller |

avses i 2 kap. |

|

|

|

fartygstillstånd enligt |

1 § första |

|

|

|

fiskelagen (1993:787) |

stycket 3 b |

|

|

|

meddelats, när båten |

|

|

|

|

inte används för privat |

|

|

|

|

ändamål |

|

|

|

|

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

5. Förbrukning i |

|

|

|

|

a) luftfartyg, när luftfar- |

Andra |

100 |

100 |

100 |

tyget inte används för |

bränslen än |

procent |

procent |

procent |

privat ändamål |

flygfotogen |

|

|

|

|

(KN-nr |

|

|

|

|

2710 19 21) |

|

|

|

b) luftfartygsmotorer i |

Andra |

100 |

100 |

100 |

provbädd eller i liknande |

bränslen än |

procent |

procent |

procent |

anordning |

flygbensin |

|

|

|

|

(KN-nr |

|

|

|

|

2710 11 31) |

|

|

|

|

och |

|

|

|

|

flygfotogen |

|

|

|

6. Förbrukning vid |

|

100 |

100 |

100 |

framställning av |

|

procent |

procent |

procent |

energiprodukter eller |

|

|

|

|

andra produkter för |

|

|

|

|

vilka skatteplikt har |

|

|

|

|

inträtt för tillverkaren |

|

|

|

|

7. Förbrukning för fram- |

Bränsle som |

100 |

100 |

– |

ställning av skattepliktig |

avses i 2 kap. 1 § |

procent |

procent |

|

elektrisk kraft |

första stycket 3 |

|

|

|

|

b |

|

|

|

8. – |

|

– |

– |

– |

9. Om skattebefrielse |

Bensin, |

|

|

|

inte följer av tidigare |

råtallolja, |

|

|

|

punkter, förbrukning |

bränsle som |

|

|

|

för annat ändamål än |

avses i 2 kap. |

|

|

|

drift av motordrivna |

1 § första |

|

|

|

fordon vid |

stycket 3 b |

|

|

|

tillverkningsprocessen i |

|

|

|

|

Ds 2009:24 Lagtext

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

industriell verksamhet |

|

|

|

|

a) i en anläggning för |

|

100 |

85 |

– |

vilken utsläppsrätter ska |

|

procent |

procent |

|

överlämnas enligt 6 kap. |

|

|

|

|

1 § lagen (2004:1199) |

|

|

|

|

om handel med |

|

|

|

|

utsläppsrätter |

|

|

|

|

b) i andra fall än som |

|

100 |

79 |

– |

avses under a |

|

procent |

procent |

|

10. Om skattebefrielse |

Bensin, |

100 |

79 |

– |

inte följer av tidigare |

råtallolja, |

procent |

procent |

|

punkter, förbrukning |

bränsle som |

|

|

|

för annat ändamål än |

avses i 2 kap. |

|

|

|

drift av motordrivna |

1 § första |

|

|

|

fordon vid yrkesmässig |

stycket 3 b |

|

|

|

växthusodling |

|

|

|

|

11. Om skattebefrielse |

Bensin, |

100 |

79 |

– |

inte följer av tidigare |

råtallolja, |

procent |

procent |

|

punkter, förbrukning |

bränsle som |

|

|

|

för annat ändamål än |

avses i 2 kap. |

|

|

|

drift av motordrivna |

1 § första |

|

|

|

fordon i yrkesmässig |

stycket 3 b |

|

|

|

jordbruks-, skogsbruks- |

|

|

|

|

eller vattenbruksverk- |

|

|

|

|

samhet |

|

|

|

|

12. Om skattebefrielse |

|

– |

– |

100 |

inte följer av tidigare |

|

|

|

procent |

punkter, förbrukning i |

|

|

|

|

sodapannor eller i lut- |

|

|

|

|

pannor |

|

|

|

|

13. Förbrukning vid till- |

Andra |

100 |

79 |

– |

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

verkningsprocessen i |

bränslen än |

procent |

procent |

|

gruvindustriell |

bränsle som |

|

|

|

verksamhet för drift av |

avses i 2 kap. |

|

|

|

andra motordrivna |

1 § första |

|

|

|

fordon än personbilar, |

stycket 3 b |

|

|

|

lastbilar och bussar |

|

|

|

|

14. Förbrukning i yrkes- |

Andra bränslen |

– |

79 |

– |

mässig jordbruks-, skogs- |

än bränsle som |

|

procent |

|

bruks- eller vattenbruks- |

avses i 2 kap. |

|

|

|

verksamhet för drift av |

1 § första |

|

|

|

andra motordrivna |

stycket 3b |

|

|

|

fordon än personbilar, |

|

|

|

|

lastbilar och bussar |

|

|

|

|

15. – |

|

– |

– |

– |

16. Förbrukning i |

|

100 |

100 |

100 |

processer för framställ- |

|

procent |

procent |

procent |

ning av andra minera- |

|

|

|

|

liska ämnen än metaller |

|

|

|

|

under förutsättning att |

|

|

|

|

det ingående materialet |

|

|

|

|

genom uppvärmning i |

|

|

|

|

ugnar förändras kemiskt |

|

|

|

|

eller dess inre fysikaliska |

|

|

|

|

struktur förändras |

|

|

|

|

17. Om skattebefrielse |

Råtallolja och |

|

|

|

inte följer av tidigare |

bränsle som |

|

|

|

punkter, förbrukning |

avses i 2 kap. |

|

|

|

för framställning av |

1 § första |

|

|

|

värme i en anläggning |

stycket 3 b |

|

|

|

för vilken utsläppsrätter |

|

|

|

|

ska överlämnas enligt |

|

|

|

|

6 kap. 1 § lagen om |

|

|

|

|

handel med utsläpps- |

|

|

|

|

Ds 2009:24 Lagtext

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

rätter |

|

|

|

|

a) i kraftvärme- |

|

100 |

85 |

|

produktion |

|

procent |

procent |

– |

b) i annan värme- |

|

– |

6 |

– |

produktion |

|

|

procent |

|

Föreslagen lydelse

6 a kap.

1 §

Bränsle som används för nedan angivna ändamål, i före- kommande fall med undantag för vissa bränsleslag, ska helt eller delvis befrias från skatt enligt följande, om inte annat anges.

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

1. Förbrukning |

|

|

|

|

a) för annat ändamål än |

|

100 |

100 |

100 |

som motorbränsle eller |

|

procent |

procent |

procent |

som bränsle för upp- |

|

|

|

|

värmning |

|

|

|

|

b) i metallurgiska |

|

100 |

100 |

100 |

processer under förut- |

|

procent |

procent |

procent |

sättning att det ingående |

|

|

|

|

materialet genom upp- |

|

|

|

|

värmning i ugnar för- |

|

|

|

|

ändras kemiskt eller |

|

|

|

|

dess inre fysikaliska |

|

|

|

|

struktur förändras eller |

|

|

|

|

bibehålls i skänkar eller |

|

|

|

|

liknande kärl |

|

|

|

|

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

c) i annat fall än som |

|

100 |

100 |

100 |

avses i a eller b, då |

|

procent |

procent |

procent |

bränslet i en och samma |

|

|

|

|

process används både |

|

|

|

|

som bränsle för upp- |

|

|

|

|

värmning och för annat |

|

|

|

|

ändamål än som motor- |

|

|

|

|

bränsle eller bränsle för |

|

|

|

|

uppvärmning |

|

|

|

|

2. Förbrukning i tåg |

Bensin, |

100 |

100 |

100 |

eller annat spårbundet |

bränsle som |

procent |

procent |

procent |

färdmedel |

avses i 2 kap. |

|

|

|

|

1 § första |

|

|

|

|

stycket 3 b |

|

|

|

3. Förbrukning i skepp, |

Bensin, |

100 |

100 |

100 |

när skeppet inte används |

bränsle som |

procent |

procent |

procent |

för privat ändamål |

avses i 2 kap. |

|

|

|

|

1 § första |

|

|

|

|

stycket 3 b |

|

|

|

4. Förbrukning i båt för |

Bensin, |

100 |

100 |

100 |

vilken medgivande en- |

bränsle som |

procent |

procent |

procent |

ligt 2 kap. 9 § eller |

avses i 2 kap. |

|

|

|

fartygstillstånd enligt |

1 § första |

|

|

|

fiskelagen (1993:787) |

stycket 3 b |

|

|

|

meddelats, när båten |

|

|

|

|

inte används för privat |

|

|

|

|

ändamål |

|

|

|

|

5. Förbrukning i |

|

|

|

|

a) luftfartyg, när luftfar- |

Andra |

100 |

100 |

100 |

tyget inte används för |

bränslen än |

procent |

procent |

procent |

privat ändamål |

flygfotogen |

|

|

|

|

(KN-nr |

|

|

|

|

2710 19 21) |

|

|

|

Ds 2009:24 Lagtext

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

b) luftfartygsmotorer i |

Andra |

100 |

100 |

100 |

provbädd eller i liknande |

bränslen än |

procent |

procent |

procent |

anordning |

flygbensin |

|

|

|

|

(KN-nr |

|

|

|

|

2710 11 31) |

|

|

|

|

och |

|

|

|

|

flygfotogen |

|

|

|

6. Förbrukning vid |

|

100 |

100 |

100 |

framställning av |

|

procent |

procent |

procent |

energiprodukter eller |

|

|

|

|

andra produkter för |

|

|

|

|

vilka skatteplikt har |

|

|

|

|

inträtt för tillverkaren |

|

|

|

|

7. Förbrukning för |

Bränsle som |

100 |

100 |

– |

framställning av |

avses i 2 kap. |

procent |

procent |

|

skattepliktig elektrisk |

1 § första |

|

|

|

kraft |

stycket 3 b |

|

|

|

8. – |

|

– |

– |

– |

9. Om skattebefrielse |

Bensin, |

|

|

|

inte följer av tidigare |

bränsle som |

|

|

|

punkter, förbrukning |

avses i 2 kap. |

|

|

|

för annat ändamål än |

1 § första |

|

|

|

drift av motordrivna |

stycket 3 b |

|

|

|

fordon vid tillverk- |

|

|

|

|

ningsprocessen i |

|

|

|

|

industriell verksamhet |

|

|

|

|

a) i en anläggning för |

|

70 |

100 |

– |

vilken utsläppsrätter ska |

|

procent |

procent |

|

överlämnas enligt 6 kap. |

|

|

|

|

1 § lagen (2004:1199) |

|

|

|

|

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

om handel med ut- |

|

|

|

|

släppsrätter |

|

|

|

|

b) i andra fall än som |

|

70 |

70 |

– |

avses under a |

|

procent |

procent |

|

10. Om skattebefrielse |

Bensin, |

70 |

70 |

– |

inte följer av tidigare |

bränsle som |

procent |

procent |

|

punkter, förbrukning |

avses i 2 kap. |

|

|

|

för annat ändamål än |

1 § första |

|

|

|

drift av motordrivna |

stycket 3 b |

|

|

|

fordon vid yrkesmässig |

|

|

|

|

växthusodling |

|

|

|

|

11. Om skattebefrielse |

Bensin, |

70 |

70 |

– |

inte följer av tidigare |

bränsle som |

procent |

procent |

|

punkter, förbrukning |

avses i 2 kap. |

|

|

|

för annat ändamål än |

1 § första |

|

|

|

drift av motordrivna |

stycket 3 b |

|

|

|

fordon i yrkesmässig |

|

|

|

|

jordbruks-, skogsbruks- |

|

|

|

|

eller vattenbruksverk- |

|

|

|

|

samhet |

|

|

|

|

12. Om skattebefrielse |

|

– |

– |

100 |

inte följer av tidigare |

|

|

|

procent |

punkter, förbrukning i |

|

|

|

|

sodapannor eller i lut- |

|

|

|

|

pannor |

|

|

|

|

13. Förbrukning vid till- |

Andra |

70 |

70 |

– |

verkningsprocessen i |

bränslen än |

procent |

procent |

|

gruvindustriell verksam- |

bränsle som |

|

|

|

het för drift av andra |

avses i 2 kap. |

|

|

|

motordrivna fordon än |

1 § första |

|

|

|

personbilar, lastbilar och |

stycket 3 b |

|

|

|

bussar |

|

|

|

|

Ds 2009:24 Lagtext

Ändamål |

Bränsle som |

Befrielse |

Befrielse |

Befrielse |

|

inte ger |

från |

från kol- |

från |

|

befrielse |

energi- |

dioxid- |

svavel- |

|

|

skatt |

skatt |

skatt |

14. –

15.–

16.Förbrukning i processer för framställ- ning av andra minera- liska ämnen än metaller under förutsättning att det ingående materialet genom uppvärmning i ugnar förändras kemiskt eller dess inre fysikaliska struktur förändras

17.Om skattebefrielse inte följer av tidigare punkter, förbrukning för framställning av värme i en anläggning för vilken utsläppsrätter ska överlämnas enligt

6kap. 1 § lagen om handel med utsläppsrätter

a) i kraftvärme- produktion

b) i annan värme- produktion

– |

– |

– |

– |

– |

– |

100 |

100 |

100 |

procent |

procent |

procent |

Bränsle som avses i 2 kap. 1 § första stycket 3 b

70 |

93 |

|

procent |

procent |

– |

– |

6 |

– |

|

procent |

|

Nuvarande lydelse |

|

Föreslagen lydelse |

|

|

|

2 §12 |

|

|

Om |

råtallolja förbrukas |

för |

Om bränsle som avses i 2 kap. |

ändamål som anges i 1 § 9 b–11 |

1 § första stycket 3 b förbrukas i |

medges befrielse från energi- |

yrkesmässig jordbruks-, skogs- |

skatten med ett belopp som mot- |

bruks- eller vattenbruksverksam- |

svarar 100 procent av den |

het för drift av andra motor- |

energiskatt och 79 procent av den |

drivna |

fordon |

än personbilar, |

koldioxidskatt som tas ut på |

lastbilar |

och |

bussar medges |

bränsle enligt 2 kap. 1 § första |

befrielse från koldioxidskatt med |

stycket 3 a. |

|

för |

2 100 kronor per kubikmeter. |

Om |

råtallolja |

förbrukas |

|

|

|

ändamål som anges i 1 § 9 a eller |

|

|

|

17 a, medges befrielse från |

|

|

|

energiskatten med ett belopp som |

|

|

|

motsvarar 100 procent av den |

|

|

|

energiskatt och 85 procent av den |

|

|

|

koldioxidskatt som tas ut på |

|

|

|

bränsle enligt 2 kap. 1 § första |

|

|

|

stycket 3 a. |

|

|

|

|

|

Om |

råtallolja förbrukas |

för |

|

|

|

ändamål som anges i 1 § 17 b, |

|

|

|

medges befrielse från energi- |

|

|

|

skatten med ett belopp som |

|

|

|

motsvarar 6 procent av den |

|

|

|

koldioxidskatt som tas ut på |

|

|

|

bränsle enligt 2 kap. 1 § första |

|

|

|

stycket 3 a. |

|

|

|

|

|

|

|

|

3 §13 |

|

|

Vid |

annan |

kraftvärmepro- |

Vid |

annan |

kraftvärmepro- |

duktion än som avses i 1 § 17 a |

duktion än som avses i 1 § 17 a |

medges, för den del av bränslet |

medges, för den del av bränslet |

som förbrukas för framställning |

som förbrukas för framställning |

av värme, befrielse från energi- |

av värme, befrielse från energi- |