Finansutskottets betänkande 2009/10:FiU24 | |

Utvärdering av penningpolitiken 2007–2009 | |

Sammanfattning

Utskottet redovisar sin återkommande utvärdering av penningpolitiken under den senaste treårsperioden, 2007–2009.

Utskottet konstaterar att utvärderingsperioden på många sätt varit extrem och att perioden ställt stora krav på såväl penningpolitiken som den ekonomiska analysen. Inledning av perioden utmärktes av en relativt hög svensk och internationell tillväxt och ett stigande inflationstryck, medan avslutningen kännetecknades av en global finanskris och ett historiskt sett mycket snabbt och kraftigt fall i världskonjunkturen och den internationella inflationen.

Liksom i förra årets utvärdering gör utskottet bedömningen att Riksbanken med facit i hand sannolikt borde ha höjt reporäntan snabbare 2006 och 2007 för att motverka det inflationstryck som började stiga mot slutet av 2007. Med facit i hand kan man också, enligt utskottets mening, ifrågasätta räntehöjningarna våren och sommaren 2008. Utskottet poängterar dock att detta är bedömningar med facit i hand. Ingen prognosmakare förutsåg den kraftiga uppgången i råvarupriserna i slutet av 2007, och ingen prognosmakare förutsåg den snabba och djupa nedgång som kom i finanskrisens spår.

Liksom i förra årets utvärdering berömmer utskottet Riksbanken för den penningpolitik man bedrivit sedan hösten 2008. Trots att banken höjde reporäntan endast några veckor innan krisen bröt ut anpassade man sig snabbt till den nya situationen. Reporäntan sänktes till historiskt låga nivåer, och omfattande extraordinära åtgärder vidtogs för att motverka produktionsfallet och nedgången i inflationen. Utskottet är övertygat om att Riksbankens åtgärder hösten 2008 och under 2009 har minskat instabiliteten på den svenska finansmarknaden, motverkat en allvarlig kreditåtstramning och dämpat produktionsfallet i den svenska ekonomin.

Utskottets förslag till riksdagsbeslut

Utvärdering av penningpolitiken 2007–2009 |

Riksdagen godkänner vad utskottet anfört om penningpolitiken 2007–2009. |

Stockholm den 1 juni 2010

På finansutskottets vägnar

Stefan Attefall

Följande ledamöter har deltagit i beslutet: Stefan Attefall (kd), Thomas Östros (s), Bertil Kjellberg (m), Anna Lilliehöök (m), Sonia Karlsson (s), Lars Elinderson (m), Roger Tiefensee (c), Monica Green (s), Nina Lundström (fp), Hans Hoff (s), Peder Wachtmeister (m), Agneta Gille (s), Göran Pettersson (m), Ulla Andersson (v), Tommy Ternemar (s), Emma Henriksson (kd) och Mats Pertoft (mp).

Redogörelse för ärendet

Ärendet och dess beredning

När den nya riksbankslagen trädde i kraft den 1 januari 1999 och Riksbanken fick en självständig ställning gentemot riksdagen och regeringen beslutade utskottet att göra en årlig utvärdering av den förda penningpolitiken. Utvärderingarna har tidigare redovisats i anslutning till utskottets årliga behandling av Riksbankens förvaltning. Under 2007 beslutade utskottet att utvärderingarna ska redovisas i ett separat betänkande.

I det nu aktuella betänkandet presenteras utvärderingen av penningpolitiken 2007–2009. Utvärderingen bygger bl.a. på Riksbankens rapport Underlag för utvärdering av penningpolitiken 2009. Rapporten är en fristående rapport och utgör den första av de två skriftliga redogörelser som Riksbanken enligt riksbankslagen årligen ska lämna till utskottet. Årets underlagsrapport skiljer sig från tidigare års rapporter i den meningen att Riksbanken har koncentrerat rapportens innehåll till utvecklingen under 2009. Tidigare rapporter har behandlat utvecklingen de senaste tre åren.

Utskottets överväganden

Utvärdering av penningpolitiken 2007–2009

Utskottets förslag i korthet

Riksdagen godkänner vad utskottet anfört om penningpolitiken 2007–2009.

Sedan ett antal år tillbaka bedriver Riksbanken en s.k. flexibel inflationsmålspolitik. Utskottet välkomnar den utvecklingen men upprepar sin tidigare ståndpunkt att en sådan politik kräver att Riksbanken tydligt redovisar varför olika räntebeslut tagits. Utskottet noterar att Riksbankens beslutsunderlag utvecklats i denna riktning under utvärderingsperioden och uppmanar Riksbanken att fortsätta att utveckla besluts- och kommunikationsprocessen.

Utskottet konstaterar att utvärderingsperioden på många sätt varit extrem och att perioden ställt stora krav på såväl penningpolitiken som den ekonomiska analysen. Liksom i förra årets utvärdering gör utskottet bedömningen att Riksbanken med facit i hand sannolikt borde ha höjt reporäntan snabbare 2006 och 2007 för att motverka det inflationstryck som började stiga mot slutet av 2007. Med facit i hand kan man också ifrågasätta räntehöjningarna våren och sommaren 2008. Utskottet poängterar dock att detta är bedömningar med facit i hand. Ingen prognosmakare förutsåg den kraftiga uppgången i råvarupriserna i slutet av 2007, och ingen prognosmakare förutsåg den snabba och djupa nedgång som kom i finanskrisens spår.

Liksom i förra årets utvärdering berömmer utskottet Riksbanken för den penningpolitik man bedrivit sedan hösten 2008. Trots att banken höjde reporäntan endast några veckor innan krisen bröt ut anpassade man sig snabbt till den nya situationen. Reporäntan sänktes till historiskt låga nivåer, och omfattande extraordinära åtgärder vidtogs för att motverka produktionsfallet och nedgången i inflationen. Utskottet är övertygat om att Riksbankens åtgärder hösten 2008 och under 2009 har minskat instabiliteten på finansmarknaderna, motverkat en allvarlig kreditåtstramning och dämpat produktionsfallet i den svenska ekonomin.

Jämför särskilt yttrande (v).

Penningpolitikens utformning

Inflationsmålspolitiken

Målet för penningpolitiken är enligt riksbankslagen att upprätthålla ett fast penningvärde. I januari 1993, kort efter det att den fasta växelkursen övergavs och kronan började flyta på den internationella valutamarknaden, beslutade dåvarande riksbanksfullmäktige att den operativa penningpolitiken skulle bedrivas utifrån ett inflationsmål. Målet började formellt gälla den 1 januari 1995 och gäller än i dag. Målet formuleras enligt följande:

·. Inflationen ska, mätt som årlig procentuell förändring av konsumentprisindex (KPI), vara 2 %.

·. Runt målet 2 % finns ett toleransintervall på ±1 procentenhet. Intervallet markerar dels att det är svårt att hela tiden uppnå det exakta målet 2 %, dels att alltför stora avvikelser från målet inte accepteras.

Flexibel inflationsmålspolitik

Innehållet i inflationsmålspolitiken har successivt utvecklats. Sedan några år tillbaka bedriver Riksbanken en s.k. flexibel inflationsmålspolitik. I korthet innebär det att Riksbanken inriktar penningpolitiken mot att nå inflationsmålet, samtidigt som den även lägger vikt vid att stabilisera utvecklingen i den reala svenska ekonomin, dvs. att stabilisera utvecklingen av produktionen och sysselsättningen i samhället.

Riksbankens penningpolitiska strategi

Bland annat i de penningpolitiska rapporterna, i underlagsrapporterna för utvärdering av penningpolitiken och i skriften Penningpolitiken i Sverige (senast ändrad i juli 2008) redovisar Riksbanken grundstenarna i den strategi banken använder för att nå inflationsmålet. Strategin presenteras i kortfattat i punkterna nedan:

·. Utöver KPI vägleds penningpolitiken av olika mått på den underliggande inflationen i ekonomin. Det finns dock inte något enskilt mått som vid varje tidpunkt visar vilken penningpolitik som behövs. Till följd av de senaste årens kraftiga räntesänkningar har penningpolitiken under den nu aktuella utvärderingsperioden till stor del vägletts av inflationsmåttet KPIF. KPIF mäter KPI exklusive effekterna av Riksbankens ränteförändringar (olika inflationsmått beskrivs närmare i tabell 1).

·. Penningpolitiken inriktas normalt på att inflationsmålet ska nås inom två år. Anledningen är att penningpolitiken påverkar den ekonomiska utvecklingen med viss fördröjning. Tvåårshorisonten ger Riksbanken utrymme att i de penningpolitiska besluten ta hänsyn till den realekonomiska utvecklingen.

·. Riksbanken tar löpande hänsyn till förändringar i tillgångspriser och andra finansiella variabler i sina penningpolitiska beslut.

·. Riksbankens prognoser utgår från antagandet att reporäntan utvecklas på ett sådant sätt att penningpolitiken kan betraktas som väl avvägd. I normalfallet innebär en väl avvägd penningpolitik att inflationen är nära inflationsmålet på två års sikt samtidigt som inflationen och utvecklingen i den reala ekonomin inte visar alltför stora svängningar.

·. Penningpolitiken ska präglas av öppenhet och tydlighet. Det är en förutsättning för att en trovärdighet för målet ska kunna kombineras med en flexibel tolkning av målet på kort sikt.

Tabell 1 Exempel på inflationsmått som Riksbanken använder

Mått | Definition |

Konsumentprisindex (KPI) | Mäter priset på en korg av varor och tjänster inklusive boendekostnader. I boendekostnaderna ingår räntekostnader. Måttet mäter genomsnittlig prisutveckling för hushållens konsumtion. |

Underliggande inflation (KPIF) | KPI rensat för effekterna av Riksbankens ränteförändringar på räntekostnaderna för egna hem. |

Underliggande inflation (KPIF exklusive energi) | KPIF exklusive prisutvecklingen på energiråvaror, t.ex. bensin, olja och el. |

Underliggande inflation (KPIX) | KPI exklusive räntekostnaderna för egna hem samt direkta effekter av ändrade indirekta skatter och subventioner. KPIX spelade fram till 2008 en avgörande roll i den penningpolitiska analysen. Vid mitten av 2008 började dock Riksbanken fasa ut måttet ur analyserna. |

EU-harmoniserat index för konsumentpriser (HIKP) | KPI exklusive bl.a. räntekostnader, bostadsrättsavgifter, viss hälso- och sjukvård, fastighetsskatt, avskrivningar, reparationer och försäkringar. I HIKP ingår avgifter för barn- och äldreomsorg, vilket inte ingår i KPI. |

Källa: SCB och Riksbanken.

Riksbankens beslutsprocess

Normalt håller Riksbankens direktion sex penningpolitiska möten under ett år. Vid tre av dessa möten publiceras en penningpolitisk rapport (PPR), och vid de tre andra mötena publiceras en penningpolitisk uppföljning (PPU). Cirka två veckor efter varje penningpolitiskt möte offentliggörs ett protokoll som beskriver den diskussion som ledde fram till det aktuella räntebeslutet och hur de olika direktionsledamöterna argumenterade och röstade. Sedan april 2009 offentliggörs röstningsutfall, reservationer mot räntebeslut och sammanfattande motiveringar till reservationerna direkt i samband med att räntebeslutet offentliggörs, dvs. dagen efter direktionens penningpolitiska möte (den interna beredningsprocessen i Riksbanken beskrivs mer utförligt i Riksbankens underlagsrapport s. 10).

Kort beskrivning av utvecklingen under utvärderingsperioden

Konjunkturen och tillväxten

Den internationella konjunkturen började mattas av i inledningen av utvärderingsperioden 2007–2008, även om tillväxttakten i världsekonomin som helhet fortfarande var hög bl.a. på grund av den mycket snabba expansionen i Asien. Avmattningen var tydligast i Förenta staterna där bl.a. stigande inflation, problem på bolånemarknaden och en tilltagande finansiell oro minskade aktiviteten i den amerikanska ekonomin. Den finansiella oron och den svagare amerikanska efterfrågan spred sig successivt till andra delar av världsekonomin. Även i euroområdet och Japan sjönk tillväxttakten under 2007, medan den var fortsatt hög i Kina, Indien, övriga delar av Asien, Östeuropa och Storbritannien.

Källa: Konjunkturinstitutet, Riksbanken och Statistiska centralbyrån.

I takt med att den finansiella oron tilltog och finansieringskostnaderna för hushåll och företag steg dämpades den internationella konjunkturen ytterligare mot slutet av 2007 och inledningen av 2008. Avmattningen förstärktes av den snabba uppgången i världsmarknadspriserna på olja och andra råvaror. När den amerikanska investmentbanken Lehman Brothers begärde sig i konkurs i slutet av september 2008 övergick den finansiella oron i en fördjupad och världsomspännande finanskris. Avmattningen i världsekonomin förbyttes i en snabb nedgång i den internationella efterfrågan. Tillväxttakten sjönk kraftigt i stora av delar av världsekonomin samtidigt som sysselsättningen föll och arbetslösheten steg. I t.ex. Förenta staterna och euroområdet sjönk BNP med 6 % i uppräknad årstakt under fjärde kvartalet 2008. I Förenta staterna noterades också mot slutet av 2008 den största nedgången i sysselsättningen sedan 1939. Handeln i världsekonomin sjönk dramatiskt. Under december 2008 minskade världshandeln med nästan 10 % jämfört med samma period året innan, vilket var den mest omfattande nedgång som registrerats sedan slutet av 1940-talet. Det internationella inflationstrycket avtog markant, bl.a. på grund av kraftigt fallande råvarupriser. I syfte att återställa förtroendet på de internationella finansmarknaderna, få i gång kreditförsörjningen och begränsa nedgången i världsekonomin satte myndigheterna världen över in omfattande och ibland samordnade stimulans- och åtgärdspaket. Centralbankerna sänkte sina styrräntor kraftigt samtidigt som de på olika sätt ökade likviditeten för att underlätta finansieringen av banksystemet och pressa ned räntorna för hushåll och företag.

Den kraftiga nedgången i världsekonomin fortsatte under inledningen av 2009. Produktionen sjönk i flertalet länder, arbetslösheten fortsatte att stiga och världshandeln avtog ytterligare. Tillväxten i USA och euroområdet sjönk med drygt 5 % respektive nästan 10 % i uppräknad årstakt under första kvartalet. Myndigheterna vidtog ytterligare stimulansåtgärder, och centralbankerna sänkte sina styrräntor ned mot nollnivån. Samtidigt kom dock tecken på att läget på de internationella finansmarknaderna var på väg att stabiliseras. Den s.k. TED-spreaden, dvs. skillnaden mellan den s.k. interbankräntan och räntan på statsskuldväxlar, som används som ett mått på förtroendet på finansmarknaderna, minskade till nivåer som rådde innan Lehman Brothers konkurs. Läget var dock fortfarande osäkert, och marknaderna var fortfarande beroende av åtgärder från myndigheter och centralbanker för att fungera. Senare under våren 2009 kom även tecken på att fallet i den internationella ekonomin var på väg att bromsas upp. Kurserna på världens börser började stiga samtidigt som hushållens och företagens förtroende för den ekonomiska utvecklingen återigen började stiga efter ett mycket kraftig fall under senare delen av 2008. Tydligast var återhämtningen i Asien, speciellt i Kina där myndigheternas omfattande stimulansåtgärder började ge effekt.

Återhämtningen i världsekonomin tilltog under senare delen av 2009, även om aktiviteten fortfarande var relativt svag. Efterfrågan steg, världshandeln ökade och de tidigare negativa tillväxttalen blev svagt positiva. Sammantaget sjönk dock tillväxten i världsekonomin med sammantaget omkring 1 % 2009. I USA gick BNP ned med nästan 2,5 % medan nedgången i euroområdet blev 4 % 2009.

Även den svenska ekonomin mattades av under 2007 i takt med att den internationella efterfrågan försvagades och den finansiella oron tilltog. Den tidigare höga produktiviteten började avta i en relativt snabb takt samtidigt som arbetskraftskostnaderna per producerad enhet började stiga för första gången på flera år. Inflationstrycket i ekonomin ökade, bl.a. på grund av stigande råvarupriser. Avmattningen fortsatte under inledningen av 2008 men accelererade dramatiskt efter Lehman Brothers konkurs i september 2008. Hushållens och företagens förtroende för den ekonomiska utvecklingen sjönk kraftigt. Konsumtionen minskade, och den svenska exportindustrin drabbades hårt av den fallande världshandeln, trots en svagare krona. Arbetsmarknaden försämrades snabbt med kraftigt stigande arbetslöshet och ett kraftigt ökat antal varsel om uppsägningar. Sveriges BNP föll med nästan 5 % fjärde kvartalet 2008 jämfört med samma period året innan (drygt 9 % i uppräknad årstakt). Sammantaget gick BNP ned 0,2 % under 2008.

I likhet med utvecklingen internationellt fortsatte den svenska ekonomin att kraftigt försvagas under 2009. BNP sjönk med omkring 6,5 % under både första och andra kvartalet 2009 jämfört med samma kvartal 2008. Tecknen på återhämtning i den internationella konjunkturen började under våren även sprida sig till den svenska ekonomin. Företagens och hushållens förtroende för den ekonomiska utvecklingen steg från tidigare mycket låga nivåer samtidigt som läget för vissa delar av exportindustrin ljusnade något. Trots återhämtningen under senare delen av 2009 sjönk Sveriges BNP med nästan 5 % under året, vilket är det största BNP-fallet under ett enskilt år i modern tid.

Inflationen

Som framgår av diagram 2 började det internationella inflationstrycket att stiga under senare delen av 2007, bl.a. på grund av kraftigt stigande priser på olja och andra råvaror, som livsmedel och olika typer av metaller. Uppgången fortsatte fram till sommaren 2008. I samband med att finanskrisen kraftigt förvärrades hösten 2008 och den internationella konjunkturen dramatiskt försämrades avtog inflationstrycket markant. I Förenta staterna gick inflationstakten ned till i stort noll mot slutet av 2008, medan den halverades i euroområdet.

Källa: Konjunkturinstitutet, Riksbanken och Statistiska centralbyrån.

Inflationstrycket försvagades ytterligare under inledningen av 2009 till följd av den mycket svaga konjunkturutvecklingen. Men i takt med att den ekonomiska återhämtningen tilltog började den internationella inflationen återigen stiga mot slutet av 2009. Uppgången berodde främst på stigande råvarupriser i spåret av den ökande internationella efterfrågan. I Förenta staterna steg inflationstakten till en bra bit över 2 % i december 2009 efter att ha legat på –2 % under sommaren 2009.

Av diagram 2 och 3 framgår att även den svenska inflationen började stiga kraftigt under senare delen av 2007 för att nå en toppnivå i september 2008 på 4,4 %, den högsta inflationsnivån sedan 1993.

Källa: Riksbanken och Statistiska centralbyrån.

I likhet med utvecklingen internationellt sjönk den svenska inflationen snabbt och kraftigt hösten 2008 när finanskrisen allvarligt förvärrades och råvarupriserna vände nedåt. Inflationstakten mätt enligt KPI gick ned till 0,9 % i december 2008 och fortsatte att sjunka till som lägst –1,6 % i september 2009. Under hösten började inflationen stiga på nytt på grund av bl.a. de stigande internationella råvarupriserna.

En stor del av det kraftiga KPI-fallet under 2008 och 2009 förklaras av Riksbankens kraftiga räntesänkningar. Om inflationen i stället mäts med KPIF, dvs. KPI rensat för effekterna av Riksbankens räntesänkning, pendlade inflationen under 2009 på mellan 1,4 % och 2,7 %, efter den initiala nedgången i slutet av 2008.

Tabell 2 Den svenska inflationen under utvärderingsperioden enligt olika mått

| KPI | KPIF | KPIX | HIKP | KPIF exkl. energi |

2007 | 2,2 | 1,5 | 1,2 | 1,7 | 1,7 |

2008 | 3,4 | 2,7 | 2,5 | 3,3 | 2,0 |

2009 | –0,3 | 1,9 | 1,5 | 1,9 | 2,3 |

Snitt 2007–2009 | 1,8 | 2,0 | 1,7 | 2,3 | 2 |

Källa: Riksbanken och Statistiska centralbyrån.

Sammantaget under utvärderingsperioden 2007–2009 steg de svenska priserna mätt enligt KPI med i genomsnitt 1,8 % per år, vilket är under Riksbankens inflationsmål på 2 % men inom målets toleransintervall (±1 %). Mätt med de underliggande inflationsmåtten KPIF och KPIX steg priserna med 2,0 respektive 1,7 %. Mätt enligt KPIF exklusive prisutvecklingen på energiråvaror steg priserna under perioden med 2 %.

Som framgår av tabell 2 låg inflationen 2009 under inflationsmålet enligt samtliga inflationsmått utom KPIF exklusive energi.

Penningpolitiken

Efter en lång period av räntesänkningar började den amerikanska centralbanken, Federal Reserve, att sänka räntorna hösten 2007 på grund av den svagare tillväxten och den tilltagande finansiella oron. Räntan sänktes etappvis till 2 % där den låg kvar fram till hösten 2008. När finansoron dramatiskt förvärrades i september 2008 sänkte Federal Reserve räntorna kraftigt ned till ett spann på 0–0,25 % i december 2008. Räntan låg kvar på denna historiskt låga nivå under hela 2009 samtidigt som centralbanken vidtog ytterligare omfattande åtgärder för att återställa förtroendet på finansmarknaderna och säkra kreditförsörjningen.

Europeiska centralbanken (ECB), som började strama åt penningpolitiken i slutet av 2005, fortsatte att höja räntorna under 2006 och 2007. Efter ytterligare en höjning sommaren 2008 sänkte ECB sina styrräntor kraftigt när finanskrisen förvärrades, till en nivå på 1 % i maj 2009.

Källa: Riksbanken.

Den starkare konjunkturen och den stigande inflationstakten gjorde att Riksbanken påbörjade en serie av räntehöjningar i början 2006. Räntan höjdes successivt från 1,5 % till 4,75 %. Den sista höjningen genomfördes i början av september 2008, endast några veckor innan investmentbanken Lehman Brothers konkurs. I likhet med andra centralbanker sänkte Riksbanken reporäntan kraftigt under hösten 2008 och våren 2009 till en nivå på 0,25 % i juli 2009. Vid sidan av de historiskt kraftiga räntesänkningarna har Riksbanken även vidtagit andra omfattande åtgärder för att förbättra likviditeten på marknaderna och underlätta kreditförsörjningen (se vidare avsnittet Riksbankens kompletterande åtgärder på grund av finanskrisen).

Tabell 3 Riksbankens ränteändringar under utvärderingsperioden

Datum | Förändring | Nivå efter förändringen |

2007-02-21 | +0,25 | 3,25 |

2007-06-27 | +0,25 | 3,50 |

2007-09-12 | +0,25 | 3,75 |

2007-10-31 | +0,25 | 4,00 |

2008-02-20 | +0,25 | 4,25 |

2008-07-09 | +0,25 | 4,50 |

2008-09-10 | +0,25 | 4,75 |

2008-10-15 | –0,50 | 4,25 |

2008-10-29 | –0,50 | 3,75 |

2008-12-10 | –1,75 | 2,00 |

2009-02-18 | –1,00 | 1,00 |

2009-04-22 | –0,50 | 0,50 |

2009-07-08 | –0,25 | 0,25 |

Källa: Riksbanken.

Valutakursen

Efter en kraftig förstärkning under 2006 låg värdet på den svenska kronan relativt stabilt under större delen av 2007, för att förstärkas ytterligare mot slutet av 2007 och i inledningen av 2008.

Källa: Riksbanken.

Under hösten 2008, när finanskrisen dramatiskt förvärrades, försvagades kronan kraftigt. Krisen och den globala konjunkturnedgången fick aktörerna på den internationella valutamarknaden att fly från mindre valutor till större och mer likvida valutor. Kronan fortsatte att kraftigt försvagas under inledningen av 2009 till en historisk toppnivå på indexvärdet i början av mars 2009 på drygt 156 (ju högre indexvärde, desto svagare krona). Det innebär att kronans värde sjönk med omkring 25 % från början av september 2008 (strax innan finanskrisen förvärrades) till toppnivån i början av mars 2009. I takt med att läget på finansmarknaderna stabiliserades under våren 2009 och det började synas tecken på återhämtning i den globala konjunkturen steg värdet på kronan under våren och sommaren. Till detta bidrog också en viss stabilisering av den ekonomiska situationen i Baltikum. Den ekonomiska krisen i Lettland påverkade kronan relativt kraftigt under senare delen av 2008 och inledningen av 2009.

Som framgår av diagram 6 försvagades kronan kraftigt mot såväl den amerikanska dollarn som euron under hösten 2008 och början av 2009.

Källa: Riksbanken.

Riksbankens kompletterande åtgärder till följd av finanskrisen

Normalt bedriver Riksbanken penningpolitik med hjälp av reporäntan. Under finanskrisen har dock inte ränteverktyget räckt till utan Riksbanken har tvingats vidta andra mer okonventionella åtgärder för att begränsa krisens effekter, underlätta kreditförsörjningen i samhället och öka penningpolitikens genomslag på de räntor som erbjuds företagen och hushållen.

Bland annat har Riksbanken under finanskrisen erbjudit bankerna och andra penningpolitiska motparter lån på längre löptider än vanligt, erbjudit lån i amerikanska dollar och godkänt ett större antal värdepapper som säkerheter för lånen. Riksbanken har dessutom utökat kretsen av penningpolitiska motparter.

Källa: Riksbanken.

Som framgår av diagram 7 har Riksbankens kompletterande utlåning till banksystemet sedan finanskrisen bröt ut på allvar hösten 2008 pendlat mellan omkring 350 miljarder kronor och 450 miljarder kronor. I slutet av 2009 uppgick den extraordinära utlåningen till omkring 370 miljarder kronor. Vid tre tillfällen under 2009, vid sammanträdena i juli, september och oktober, beslutade direktionen att erbjuda bankerna lån om 100 miljarder kronor med fast ränta under en period på upp till tolv månader – detta för att öka genomslaget av penningpolitiken på marknaderna. Som framgår av diagram 7 utgjorde dessa tre lån merparten av de åtgärder som fortfarande var verksamma vid utgången av 2009.

Riksbankens prognoser

I diagrammen nedan görs en översiktlig presentation av Riksbankens prognoser över inflationen, BNP-utvecklingen, sysselsättningen och arbetslösheten 2009 gjorda under perioden 2007–2009, dvs. de prognoser som låg till grund för direktionens räntebeslut för att påverka utvecklingen under 2009. Som tidigare redovisats tar det normalt ett till två år innan ränteförändringar får full effekt på den ekonomiska aktiviteten och inflationen. I diagrammen jämförs också Riksbankens prognoser med Konjunkturinstitutets (KI) prognoser. Jämförelserna är endast en fingervisning om skillnader och likheter mellan prognoserna, bl.a. eftersom prognoserna inte är gjorda vid exakt samma tillfällen och informationen om den faktiska utvecklingen kan ha varit olika vid de olika prognostillfällena. Jämfört med tidigare har det emellertid under senare år blivit lättare att jämföra prognoserna eftersom Riksbanken sedan hösten 2005 bygger sina prognoser på bedömningar om ränteutvecklingen. Tidigare antog Riksbanken att reporäntan var oförändrad under prognosperioden.

Anm.: Avser prognoser för 2009 gjorda under perioden 2007–2009. Beteckningen 2007:1 anger att informationen är hämtad ur Riksbankens penningpolitiska rapport nr 1 2007. Beteckningen PPU Dec 2007 anger att informationen är hämtad ur Riksbankens penningpolitiska uppföljning i december 2007. Den heldragna kurvan anger Riksbankens prognoser, medan den streckade kurvan anger KI:s prognoser vid ungefär samma tidpunkt.

Källa: Konjunkturinstitutet och Riksbanken.

Som framgår av diagram 8 räknade Riksbanken under 2007 och början av 2008 med att Sveriges BNP skulle stiga med drygt 2 % under 2009, vilket är en mycket kraftig överskattning av det verkliga utfallet på –4,9 %, enligt Statistiska centralbyråns beräkning av nationalräkenskaperna i slutet av februari 2010. När Riksbanken gjorde sina prognoser under 2007 var den internationella konjunkturen fortfarande stark, kapacitetsutnyttjandet var högt och sysselsättningen steg. Riksbanken förväntade sig då en relativt mild nedgång i såväl den internationella som svenska konjunkturen, efter de kraftiga tillväxtåren 2005 och 2006. Först under första halvan av 2008, då den finansiella orons effekter på den ekonomiska aktiviteten blev mer tydliga, började Riksbanken mer märkbart sänka sina prognoser för BNP-tillväxten 2009. Under sommaren 2008 förväntade sig Riksbanken att BNP-uppgången under 2009 skulle begränsas till omkring 1 %.

Efter att Lehman Brothers ansökt om konkurs och läget på finansmarknaderna förvärrades dramatiskt sänktes prognoserna ytterligare. I prognoserna från december 2008 räknade man med att BNP under 2009 skulle minska med 0,5 %. I takt med att finanskrisen övergick i en snabb och kraftig global konjunkturnedgång justerades prognoser ned mot det som senare blev det verkliga utfallet. I den penningpolitiska uppföljningsrapporten i april 2009 sänktes prognosen till en tillväxt under 2009 på –4,5 %. Prognosen sänktes ytterligare något under våren och sommaren men låg kvar på en nivå kring 5 % under resten av året.

Av diagram 8 framgår att även KI inledningsvis kraftigt överskattade den förväntade tillväxttakten under 2009. KI:s överskattning var dessutom större än Riksbankens. Under 2007 och inledningen av 2008 räknade KI med att BNP under 2009 skulle stiga med omkring 3 %. I likhet med Riksbanken började KI sänka sina BNP-prognoser under senare delen av 2008, när såväl finansmarknadsläget som konjunkturen allvarligt försämrades. Från våren 2009 och året ut låg KI:s prognoser kring det verkliga utfallet för 2009.

Anm.: Avser prognoser för 2009 gjorda under perioden 2007–2009. Beteckningen 2007:1 anger att informationen är hämtad ur Riksbankens penningpolitiska rapport nr 1 2007. Beteckningen PPU Dec 2007 anger att informationen är hämtad ur Riksbankens penningpolitiska uppföljning i december 2007. Den heldragna kurvan anger Riksbankens prognoser, medan den streckade kurvan anger KI:s prognoser vid ungefär samma tidpunkt.

Källa: Konjunkturinstitutet och Riksbanken.

Prognoserna för inflationens utveckling under 2009 följer ungefär samma mönster som BNP-prognoserna. I början av utvärderingsperioden överskattade såväl Riksbanken som KI kraftigt KPI-inflationen under 2009. Till att börja med var det KI som överskattade mest. KI förväntade sig i början av 2007 att priserna under 2009 skulle stiga med omkring 3 %, medan Riksbanken bedömde att KPI skulle gå upp med omkring 2,5 %. Under 2008 höjde Riksbanken sina inflationsprognoser, bl.a. på grund av starkt stigande internationella energipriser och andra råvarupriser. I början av september 2008, endast några veckor före Lehman Brothers konkurs, bedömde Riksbanken att KPI under 2009 skulle stiga med 3,2 %.

Efter Lehman Brothers konkurs sänkte både Riksbanken och KI sina KPI-prognoser kraftigt. I början av 2009 och under resten av 2009 låg deras prognoser kring det verkliga KPI-utfallet under 2009 på –0,3 %. Både Riksbankens och KI:s överskattningar förklaras till övervägande del av att man inte förutsåg att finansoron skulle utvecklas till en global finanskris och en global konjunkturnedgång med en stark press nedåt på inflationstrycket.

Anm.: Avser prognoser för 2009 gjorda under perioden 2007–2009. Beteckningen 2007:1 anger att informationen är hämtad ur Riksbankens penningpolitiska rapport nr 1 2007. Beteckningen PPU Dec 2007 anger att informationen är hämtad ur Riksbankens penningpolitiska uppföljning i december 2007. Den heldragna kurvan anger Riksbankens prognoser, medan den streckade kurvan anger KI:s prognoser vid ungefär samma tidpunkt.

Källa: Konjunkturinstitutet och Riksbanken.

Prognoserna över arbetsmarknadens utveckling är en viktig del av det penningpolitiska beslutsunderlaget. Som framgår av diagram 10 överskattade både Riksbanken och KI inledningsvis sysselsättningsutvecklingen under 2009. Under 2007 och under inledningen av 2008 räknade Riksbanken med att sysselsättningen under 2009 skulle stiga med ungefär 0,2 %, medan KI förväntade sig en sysselsättningstillväxt på drygt 0,5 %. Utfallet blev att antalet sysselsatta i den svenska ekonomin sjönk med 2 %. Under loppet av 2008, när den finansiella orons negativa effekter på den internationella konjunkturen blev allt tydligare, sänktes sysselsättningsprognoserna. När oron sedan under hösten 2008 förbyttes mot en global finanskris och ett kraftigt konjunkturfall justerades prognoserna ned ytterligare. Av diagram 10 framgår också att både Riksbanken och KI under 2009 överskattade styrkan i sysselsättningsnedgången, dvs. de räknade med att sysselsättningen skulle sjunka mer än vad som sedan blev fallet. Till exempel förväntade sig Riksbanken under större delen av 2009 att sysselsättningen under året skulle gå ned med drygt 2,5 %, medan den verkliga nedgången stannade på 2 %. KI:s sysselsättningsprognoser låg under 2009 på ett fall på mellan 2,5 % och 3,1 %.

Anm.: Avser prognoser för 2009 gjorda under perioden 2007–2009. Beteckningen 2007:1 anger att informationen är hämtad ur Riksbankens penningpolitiska rapport nr 1 2007. Beteckningen PPU Dec 2007 anger att informationen är hämtad ur Riksbankens penningpolitiska uppföljning i december 2007. Den heldragna kurvan anger Riksbankens prognoser, medan den streckade kurvan anger KI:s prognoser vid ungefär samma tidpunkt.

Källa: Konjunkturinstitutet och Riksbanken.

Som framgår av diagram 11 följer prognoserna över arbetslösheten 2009 ungefär samma mönster som sysselsättningsprognoserna. Inledningsvis underskattade både Riksbanken och Konjunkturinstitutet uppgången i arbetslösheten, medan de i de prognoser som gjordes under 2009, efter att finansoron utvecklats till en regelrätt finanskris, räknade med att arbetslösheten skulle stiga mer än vad den sedan gjorde.

Riksbankens utvärderingsunderlag

Från och med 2008 lämnar Riksbanken en fristående rapport till utskottet med underlag för utvärderingen av penningpolitiken. Rapporten utgör den första av de två skriftliga redogörelser som Riksbanken enligt riksbankslagen årligen ska lämna till utskottet. Tidigare ingick underlaget i Riksbankens första penningpolitiska rapport (tidigare inflationsrapport) varje år. Årets underlagsrapport skiljer sig från tidigare rapporter i den meningen att innehållet är koncentrerat till utvecklingen under 2009. Tidigare underlagsrapporter har normalt omfattat den gångna treårsperioden, dvs. den tidsperiod som utskottet använder i sin utvärdering. Nedan görs en kort sammanfattning av Riksbankens analyser och bedömningar av penningpolitiken, inflationen och prognoserna under 2009.

Penningpolitiken under 2009

Direktionens penningpolitiska möte i februari

Vid februarimötet konstaterades att nedgången i såväl den svenska som den internationella konjunkturen såg ut komma snabbare och bli djupare än vad Riksbanken räknat med vid sitt möte i december 2008. Runt om i världen justerades BNP-prognoserna kraftigt nedåt, och i nästan samtliga större länder förväntades negativ tillväxt under 2009. Världshandeln och den svenska exporten sjönk kraftigt, och de senaste indikatorerna visade på ett fortsatt brant fall i de svenska företagens exportorderingång. Resursutnyttjandet i ekonomin sjönk snabbt samtidigt som olika indikatorer tydde på att nedgången på arbetsmarknaden skulle bli kraftigare än i de bedömningar som gjordes i december. Inflationen och inflationsförväntningarna sjönk snabbare än förväntat. Riksbanken justerade ned BNP-prognoserna för både 2009 och 2010. Prognosen för 2009 sänktes med drygt 1 procentenhet till en BNP-tillväxt under 2009 på –1,6 %.

Läget på finansmarknaderna hade visserligen stabiliserats något under inledningen av 2009, men stabiliteten bedömdes vara beroende av de omfattande åtgärder som vidtagits av regeringarna och centralbankerna runt om i världen.

Procent

Källa: Riksbanken.

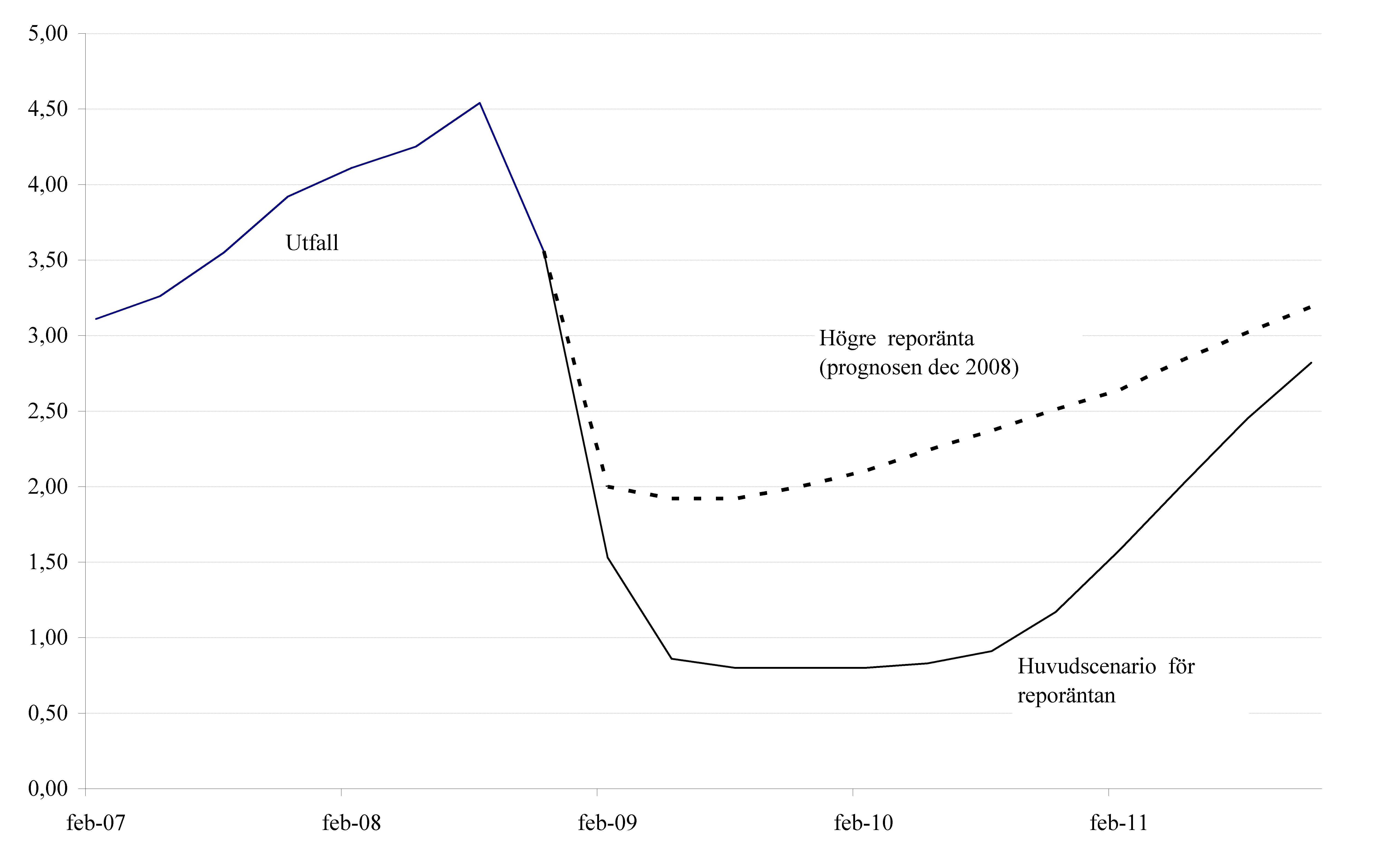

Direktionen beslutade vid februarimötet att sänka reporäntan med 1 procentenhet till en nivå på 1 %. Samtidigt sänktes den framtida räntebanan kraftigt (se huvudscenario i diagram 12). Dessutom annonserade Riksbanken att reporäntan kunde komma att sänkas ytterligare under 2009 för att dämpa nedgången i produktionen och sysselsättningen och för att klara inflationsmålet. Besluten togs av en enig direktion.

Procent

Källa: Riksbanken.

Vid beslutet i februari diskuterades två olika reporäntealternativ – den penningpolitiska rapportens huvudscenario och den räntebana som beslutades i december 2008. Som framgår av diagram 13 förväntade sig Riksbanken att den beslutade räntesänkningen skulle innebära att inflationen mätt med KPIF skulle närma sig inflationsmålet på två års sikt medan den högre räntan från december skulle betyda att KPIF kraftigt skulle underskrida inflationsmålet under hela den prognostiserade perioden. Riksbanken angav i beslutsunderlaget att det var rimligt att banken fokuserade på den underliggande inflationen KPIF, dvs. KPI rensat för effekterna av Riksbankens räntesänkningar, eftersom KPI varierade kraftigt på grund av de senaste räntesänkningarna.

Av diagram 14 framgår att båda reporäntescenarierna förväntades resultera i ett resursutnyttjande som kraftig underskred det normala utnyttjandet i den svenska ekonomin. Räntesänkningen och den lägre räntebanan enligt huvudscenariot väntades dock ge ett mindre negativt resursutnyttjande.

Procent

Källa: Riksbanken.

Direktionens möte i april

Den statistik som publicerades efter mötet i februari visade att BNP-nedgången i de större länderna varit betydligt större än vad som bedömdes i februari. I både USA och euroområdet hade BNP under sista kvartalet 2008 sjunkit med över 6 % i uppräknad årstakt. Arbetslösheten steg dramatiskt och inflationstrycket föll snabbt. Även i Sverige hade BNP gått ned mer än förväntat i slutet av 2008, och samtliga indikatorer tydde på att produktionen fortsatt att falla kraftigt under första kvartalet 2009.

Riksbanken justerade därför ned sin BNP-prognos för 2009 med ytterligare nästan 3 procentenheter till en förväntad BNP-tillväxt under 2009 på –4,5 %.

Direktionen beslutade vid aprilmötet att sänka reporäntan med ytterligare 0,5 % till en nivå på 0,5 %. Samtidigt annonserade man att räntan skulle ligga kvar på en låg nivå till början av 2011 samt att det var möjligt att räntan skulle sänkas ännu mer framöver. Dessutom meddelade direktionen att Riksbanken framöver kunde komma att vidta andra åtgärder än sänkningar av reporäntan om konjunkturen fortsatte att försämras.

Beslutet i april var inte enigt. Vice riksbankschef Lars E.O. Svensson reserverade sig mot beslutet och förordade i stället en sänkning av reporäntan till 0,25 % och en räntebana där reporäntan skulle ligga på nivån 0,25 % några kvartal in i 2010. Enligt Svensson skulle den räntebana han förordade innebära en bättre avvägd penningpolitik med högre resursutnyttjande i ekonomin och lägre arbetslöshet utan att inflationen skulle avvika för mycket från inflationsmålet.

Direktionens penningpolitiska möte i juli

Trots att den ekonomiska utvecklingen i världen fortfarande var mycket svag kom under senvåren signaler om att nedgången i världsekonomin bromsats upp samtidigt som läget på finansmarknaderna förbättrats något. Tydligast var förbättringen i Asien, men även i Förenta staterna fanns tecken på en stabilisering. Utfall och indikatorer tydde också på att den svenska konjunkturnedgången bromsats upp. Exportindustrins orderingång hade börjat återhämta sig något, men nivån var fortfarande långt under den normala, och konjunkturutsikterna bedömdes som mycket osäkra och beroende av omfattande stimulansåtgärder från regeringar och centralbanker runt om i världen.

Sammantaget bedömde Riksbanken att nedgången i konjunkturen under 2009 skulle bli något djupare än vad man räknat med i april. Prognosen över den svenska BNP-utvecklingen justerades ned med ytterligare nästan 1 procentenhet till en nedgång i BNP under 2009 på 5,4 %.

Procent

Källa: Riksbanken.

Direktionen beslutade vid julimötet att sänka reporäntan med ytterligare 0,25 procentenheter till 0,25 %. Samtidigt annonserades att reporäntan skulle ligga kvar på den lägre nivån ett år framåt i tiden. Riksbanken menade samtidigt att reporäntan efter sänkningen i praktiken nått sin nedre gräns.

Riksbanken bedömde dock att läget på finansmarknaderna fortfarande var osäkert och att det under året uppstått stora avvikelser mellan marknadens förväntningar om reporäntan och räntebana. Det hade fört med sig att den penningpolitik som Riksbanken beslutat hade fått mindre genomslag än vad som var tänkt. För att understödja penningpolitiken beslutade därför direktionen att låna ut upp till 100 miljarder kronor till bankerna i form av 12–månaderslån med fast ränta. Åtgärden förväntades bidra till att sänka företagens och hushållens räntesatser.

Procent

Källa: Riksbanken.

Direktionens beslut var inte enigt. Två ledamöter reserverade sig. Vice riksbankschef Lars E.O. Svensson reserverade sig mot beslutet att sänka reporäntan med 0,25 %. Han förordade i stället en sänkning till 0 % och att reporäntan skulle hållas kvar på den nivån ett år framåt. Vice riksbankschef Barbro Wickman-Parak reserverade sig mot tillväxtprognosen och räntebanan. Hon var mer positiv om den framtida konjunkturutvecklingen och ansåg att reporäntan därför kunde behöva höjas tidigare än vad som framgick av huvudscenariot.

Vid beslutet i juli diskuterades tre olika reporäntealternativ – den penningpolitiska rapportens huvudscenario, ett alternativ med högre reporänta och ett alternativ med lägre reporänta. Den lägre reporäntan och räntebanan, som motsvarar det alternativ som Lars E.O. Svensson förordade i sin reservation, skulle leda till att den underliggande inflationen skulle bli något högre än huvudscenariot under prognosperioden. Som framgår av diagram 17 skulle dock resursutnyttjandet i ekonomin bli något mindre negativt än i huvudscenariot.

Procent

Källa: Riksbanken.

Direktionens möte i september och det penningpolitiska mötet i oktober

Den information som kom in efter direktionens penningpolitiska möte i juli visade på en fortsatt återhämtning i den internationella konjunkturen samtidigt som tecknen på att krisen på finansmarknaderna var på väg att avta blev allt fler. Såväl utfall och indikatorer tydde på att konjunkturnedgången stabiliserats och att tillväxten återigen börjat stiga i flertalet länder och regioner. I likhet med tidigare under våren 2009 var återhämtningen tydligast i länderna i Asien.

Indikatorerna för den svenska ekonomin följde i stort sett den positivare utvecklingen i omvärlden. Läget i industrin förbättrades stadigt, och såväl företag som hushåll blev alltmer optimistiska om den ekonomiska utvecklingen. Resursutnyttjandet i ekonomin var dock fortfarande extremt lågt, och arbetsmarknaden utvecklades mycket svagt. Sammantaget bedömde dock Riksbanken att den ekonomiska återhämtningen skulle ske något snabbare än vad man räknat med i juli. Prognosen över BNP justerades därför upp vid både mötet i september och mötet i oktober med sammanlagt nästan 1 procentenhet till en nedgång i BNP under 2009 på 4,6 %.

Vid både mötet i september och vid det penningpolitiska mötet i oktober beslutade direktionen att lämna reporäntan kvar på oförändrade 0,25 %. Samtidigt annonserades att man bedömde att reporäntan skulle behöva ligga kvar på nivån 0,25 % till hösten 2010. I likhet med julimötet beslutades både i september och i oktober att Riksbanken skulle låna ut ytterligare upp till 100 miljarder kronor till bankerna med fast ränta upp till 12 månader. Detta för att understödja penningpolitiken och säkerställa att den fick den effekt på räntorna som man ville ha.

Direktionens beslut i september och oktober var inte enhälliga. Vid båda mötena reserverade sig vice riksbankscheferna Lars Nyberg och Barbro Wickman-Parak mot tillväxtprognoserna och den tillhörande räntebanan. Både var mer positiva om konjunkturutvecklingen och utvecklingen på de finansiella marknaderna och ansåg att reporäntan skulle behöva höjas något tidigare än vad som förutsattes i majoritetens prognos. De ansåg inte heller att ekonomin behövde stimuleras mer med ytterligare lån till bankerna.

Även Lars E.O. Svensson reserverade sig vid de båda mötena. Liksom tidigare förordade han en sänkning av reporäntan till 0 % och att reporäntan skulle hållas på den nivån ett år framåt.

Vid mötet i oktober reserverade sig också förste vice riksbankschef Svante Öberg mot ytterligare lån till bankerna med motiveringen att läget på de finansiella marknaderna förbättrats.

Direktionens möte i december

Återhämtningen i världsekonomin fortsatte under hösten. Världshandeln steg och de finansiella marknaderna började fungera allt bättre. De indikatorer över den svenska ekonomin som publicerats under senhösten tydde på att den svenska tillväxten skulle bli högre än de bedömningar som Riksbanken gjorde i september och oktober. Detta i kombination med den starkare utvecklingen i världsekonomin bidrog till att Riksbanken justerade upp sina prognoser över BNP-tillväxten i såväl Sverige som internationellt under både 2009 och 2010.

Utvecklingen på arbetsmarknaden indikerade också att nedgången i t.ex. sysselsättningen skulle bli något mindre än vad man räknat med tidigare under hösten. Arbetsmarknadsläget väntades dock fortfarande vara svagt under 2010. Detta tillsammans med bl.a. en starkare krona och en fortsatt låg internationell inflation bedömdes hålla nere det svenska inflationstrycket under de närmaste åren.

Vid decembermötet beslutade direktionen att lämna reporäntan oförändrad på 0,25 %. Direktionen beslutade samtidigt att lämna räntebanan oförändrad. Enligt direktionen var det lämpligt att hålla räntan låg under en lång tid för att understödja uppgången i produktionen och sysselsättningen. Däremot tog direktionen inget beslut om nya lån till bankerna till fast ränta.

Liksom tidigare ställde sig vice riksbankscheferna Lars Nyberg och Barbro Wickman-Parak bakom beslutet om oförändrad reporänta, men reserverade sig mot den beslutade räntebanan. De var mer positiva om tillväxtutsikterna och bedömde att räntan skulle behövas höjas tidigare än vad som framgick av huvudscenariots räntebana. De menade också att en tidigare höjning av reporäntan skulle kunna innebära att reporäntan senare inte behövde höjas lika brant som förutsattes i huvudscenariot.

Vice riksbankschef Lars E.O. Svensson reserverade sig även mot decemberbeslutet och ansåg att reporäntan borde sänkas till 0 % och att räntebanan borde ligga 0,25 procentenheter under huvudscenariots räntebana t.o.m. tredje kvartalet 2010.

Måluppfyllelsen 2009

Inflationen mätt enligt KPI var –0,3 % under 2009, vilket är långt under såväl inflationsmålet på 2 % som den undre gränsen i inflationsmålsintervallet. Mätt enligt KPIF, dvs. KPI exklusive effekter av Riksbankens ränteförändringar, steg priserna med i genomsnitt 1,9 %, vilket är mer i nivå med inflationsmålet.

Enligt Riksbanken finns det två viktiga omständigheter som måste beaktas när man bedömer om Riksbanken uppnådde sitt inflationsmål 2009 eller inte. Dessa omständigheter beskrivs i punkterna nedan.

·. Den förvärrade finanskrisen och den globala ekonomiska nedgången. Varken Riksbanken eller någon annan prognosmakare förutsåg den mycket kraftiga ekonomiska nedgång, med ett stort produktionsfall och snabb uppgång i arbetslösheten, som kom i spåret av finanskrisen. Riksbanken konstaterade visserligen i sina bedömningar under 2007 och 2008 att en fördjupad finansoro kunde leda till en svagare konjunkturutveckling under 2008 och 2009, men i sina huvudscenarier räknade banken med en relativt mild konjunkturnedgång och en KPI-inflation som under 2009 låg i linje med eller något högre än inflationsmålet. Detta innebär att penningpolitiken under 2007 och en del av 2008 inriktades mot en annan ekonomisk situation än vad som senare blev fallet när finanskrisen senare utvecklades till en historiskt sett mycket kraftig och snabb konjunkturnedgång. Ekonomin drabbades av en kraftig störning som inte var möjlig att förutse under 2007 och större delen av 2008.

·. Avsiktliga avvikelser från inflationsmålet. När väl krisen blev ett faktum hösten 2008 lade Riksbanken om penningpolitiken. Reporäntan sänktes snabbt och kraftigt för att begränsa fallet i den svenska produktionen och den svenska sysselsättningen och hålla den underliggande inflationen (KPIF) nära inflationsmålet. Åtgärderna vidtogs enligt Riksbanken med full insikt om att KPI-inflationen skulle bli mycket låg under 2009 och kraftigt underskrida inflationsmålet. Till skillnad från KPIF påverkas KPI av Riksbankens ränteförändringar.

För att försöka uppskatta vilka effekter Riksbankens penningpolitik från hösten 2008 haft på den reala ekonomin redovisar Riksbanken i utvärderingsrapporten analyser som gjorts med hjälp av Riksbankens allmänna jämviktsmodell. Analysen visar enligt Riksbanken att de kraftiga räntesänkningarna, från en nivå på reporäntan på 4,75 % i september 2008 till 0,25 % i juli 2009, bidragit till att mildra finanskrisen effekter på produktionen och den underliggande inflationen. Om inte sänkningarna genomförts hade fallet i BNP under 2009 varit större än utfallet på –4,9 %, och den underliggande inflationen hade varit lägre.

Prognoserna 2009

BNP-prognoserna

I diagram 18 framgår att den svenska ekonomin successivt mattades av från mitten av 2006 till inledningen av 2008. Av diagrammet framgår också att Riksbanken i sina BNP-prognoser fångade den nedåtgående trenden men att man genomgående underskattade styrka i nedgången. Vidare framgår tydligt att man under 2007 och större delen av 2008 inte förutsåg det mycket kraftiga tillväxtfall som inleddes när finanskrisen dramatiskt förvärrades hösten 2008. Fram till hösten 2008 var finanskrisens påverkan på den svenska ekonomin relativt begränsad. Riksbanken räknade därför under perioden med att tillväxttakten i ekonomin visserligen skulle sjunka men att det inte handlade om någon drastisk försvagning av den svenska konjunkturen.

Procent

Anm. De prickade linjerna anger Riksbankens prognoser vid olika tillfällen. I diagrammet är det svårt att urskilja enskilda prognoser. Tanken är i stället att diagrammet ska visualisera och ge en övergripande bild av hur prognoserna följer den faktiska utvecklingen. BNP-prognoserna per kvartal jämförs med utfallet per kvartal.

Källa: Riksbanken.

Jämförelsen mellan Riksbanken och andra svenska prognosmakare (se anm. under diagrammet) i diagram 19 visar att samtliga kraftigt missbedömde BNP-nedgången 2009. Ingen prognosmakare förutsåg under 2008 det dramatiska produktionsfallet som kom mot slutet av 2008 och under 2009. Men i takt med att nedgången i den globala efterfrågan och försämringen på arbetsmarknaden blev allt tydligare justerade prognosmakarna ned sina BNP-prognoser. Under våren 2009 låg samtliga prognoser samlade kring det som sedan blev det slutliga BNP-utfallet för 2009.

I en mer detaljerad analys av träffsäkerheten av BNP-prognoserna för 2009, som redovisas i underlagsrapporten, framgår att prognosmakarna missade utfallet med mellan knappt 3 procentenheter och drygt 4 procentenheter. Riksbanken placerades sig i den bättre halvan av de tio prognosmakare som ingick i analysen.

Procent

Anm.: I gruppen andra prognosmakare ingår följande nio organisationer: Finansdepartementet, Handelns utredningsinstitut, Konjunkturinstitutet, LO, Nordea, SEB, Svenska Handelsbanken, Svenskt Näringsliv, Swedbank.

Källa: Riksbanken.

KPI-prognoserna

Som framgår av diagram 20 steg KPI-inflationen relativt kraftigt i början av utvärderingsperioden, bl.a. till följd av stigande internationella priser på olja och andra råvaror. Inledningsvis underskattade Riksbanken det stigande inflationstrycket, men mot slutet av 2007 och i början av 2008 började banken justera upp sina KPI-prognoser för 2009. Av diagrammet framgår också att Riksbanken under 2007 och under en stor del av 2008 inte förutsåg den mycket kraftiga inflationsnedgång som kom i spåret av den förvärrade finanskrisen. När krisen sedan hade brutit ut sänktes prognoserna över KPI-inflationen rejält.

Procent

Anm.: De prickade linjerna anger Riksbankens prognoser vid olika tillfällen. I diagrammet är det svårt att urskilja enskilda prognoser. Tanken är i stället att diagrammet ska visualisera och ge en övergripande bild av hur prognoserna följer den faktiska utvecklingen. KPI-prognoserna per kvartal jämförs med utfallet per kvartal.

Källa: Riksbanken.

I diagram 20 görs en jämförelse mellan Riksbankens och andra prognosmakares KPI-prognoser för 2009. Av diagrammet framgår att samtliga prognosmakare inledningsvis kraftigt överskattade KPI-inflationen. Ingen av prognosmakarna förutsåg under 2007 och 2008 den mycket kraftiga inflationsnedgången mot slutet av 2008 och under 2009. Diagrammet visar också att Riksbanken gjorde ungefär samma överskattning som övriga prognosmakare, med två undantag – prognoserna i juli och september 2008. Då låg Riksbankens KPI-prognoser relativt högt över genomsnittet för de övrigas prognoser. Anledningen var bl.a. Riksbanken vid de båda tillfällena bedömde att det fanns en stor risk för att den kraftiga prisuppgången på råvaror under våren 2008 skulle leda till att andra priser började stiga under 2009.

Procent

Anm.: I gruppen andra prognosmakare ingår följande nio organisationer: Finansdepartementet, Handelns utredningsinstitut, Konjunkturinstitutet, LO, Nordea, SEB, Svenska Handelsbanken, Svenskt Näringsliv, Swedbank.

Källa: Riksbanken.

I en mer detaljerad analys av KPI-prognoserna i underlagsrapporten konstaterar Riksbanken att banken tillhörde dem som missbedömt KPI-utvecklingen mest, framför allt på grund de större felbedömningarna i juli och september 2008.

När finanskrisen sedan förvärrades hösten 2008 skrev prognosmakarna ned KPI-prognoserna snabbt och kraftigt. I början 2009 låg prognoserna kring utfallet för 2009 på –0,3 %.

Prognoserna över reporäntan utveckling

Sedan 2007 publicerar Riksbanken prognoser över reporäntans utveckling under de närmaste åren. I utvärderingsrapporten jämför Riksbanken sina egna reporänteprognoser under perioden 2007–2009 med de reporänteprognoser som Finansdepartementet, Konjunkturinstitutet, SEB och Swedbank publicerat under samma period.

Procentenheter

Anm.: Diagrammet anger det justerade medelfel prognosmakarna hade under den undersökta perioden. Med justerat medelfel avses att medelfelet är justerat för skillnader i prognoshorisont mellan prognosmakarna. I gruppen andra prognosmakare ingår SEB, Swedbank (SWED), Konjunkturinstitutet (KI) och Finansdepartementet (FiD).

Källa: Riksbanken.

Som framgår av diagram 20 överskattade samtliga prognosmakare reporäntan under perioden. Av diagrammet framgår också att Riksbanken var det institut som hade det största prognosfelet bland de fem prognosmakarna. Anledningen var enligt Riksbanken bl.a. de stora överskattningarna av reporänteutvecklingen som gjordes i juli och september 2008 när Riksbanken också kraftigt överskattade den kommande inflationsutvecklingen. Riksbanken anger i underlagsrapporten att det är svårt att dra några säkra slutsatser om Riksbankens förmåga att förutse reporänteutvecklingen eftersom man än så länge endast publicerat ränteprognoser under tre år.

Externa bedömningar av den svenska penningpolitiken

Nedan sammanfattas Internationella valutafondens (IMF) och OECD:s bedömningar av den svenska penningpolitiska utvecklingen under perioden 2005–2008, i den mån organisationerna under perioden kommenterat penningpolitiken i sina respektive rapporter.

Internationella valutafonden

Normalt gör IMF varje år en s.k. artikel IV-konsultation i varje medlemsland om den ekonomiska och finansiella utvecklingen. Det är sedan upp till varje enskilt land att publicera de uttalanden och den rapport som blir resultatet av konsultationerna. Sverige har sedan början av 1990-talet offentliggjort IMF:s rapporter.

2006/2007 års konsultation (februari 2007)

Inflationen i den svenska ekonomin bedöms stiga under de närmaste två åren, enligt IMF. Det gör att Riksbanken förväntas fortsätta att strama åt penningpolitiken och höja reporäntan framöver. Riksbanken höjde med 1,5 procentenheter under 2006 till en nivå på 3 %, och ytterligare höjningar är att vänta. Realräntan är fortfarande nära noll och penningpolitiken är i nuläget ganska expansiv. Enligt IMF bör en neutral reporänta ligga kring 4 %, vilket Riksbanken inte motsatt sig i diskussionerna med IMF:s delegation. IMF anser vidare att de förändringar Riksbanken gjort i sin penningpolitiska strategi förbättrat Riksbankens kommunikation med allmänheten och marknaderna. IMF konstaterar också att Riksbanken planerar att offentliggöra sin egen ränteprognos. IMF välkomnar Riksbankens initiativ. Initiativet innebär att Riksbanken ytterligare markerar sin position som en av de bästa centralbankerna i världen. Den utvärdering av den svenska penningpolitiken 1995–2005 som gjorts på initiativ av riksdagen kommer att ytterligare bidra till förbättringen av det penningpolitiska ramverket och den penningpolitiska strategin.

2008 års konsultation (juli/augusti 2008)

IMF anser i rapporten att Riksbanken är en av de mest öppna och transparenta centralbankerna i världen. IMF argumenterar för att Riksbanken hållit en låg reporänta under en lång tid och att banken var sen med att höja reporäntan under konjunkturuppgången från 2005 och framåt. Enligt IMF:s synsätt ligger den naturliga svenska reporäntan kring 4,25 %. IMF konstaterar att reporäntan successivt höjdes upp till 4,25 % i februari 2008, vilket dock var sent i konjunkturcykeln.

Eftersom inflationen stigit en bra bit över inflationsmålets övre gräns och inflationsförväntningarna ökat välkomnar IMF Riksbankens ytterligare räntehöjning under sommaren (räntehöjningen i juli, från 4,25 till 4,5 %). Enligt IMF bör penningpolitiken fortsätta att vara stram för att bryta uppgången i inflationsförväntningarna och förhindra en andra våg av prisuppgångar. IMF anser också att kronan är undervärderad. IMF räknar med att kronan stärks framöver, vilket bl.a. kommer att bidra till att minska inflations- och kostnadstrycket i den svenska ekonomin.

2009 års konsultation (juli/augusti 2009)

IMF anser i rapporten att regeringen, Riksbanken och andra myndigheter vidtagit snabba och lämpliga åtgärder för att begränsa finanskrisens effekter på den svenska ekonomin. Den ekonomiska politiken bör även i fortsättningen inriktas mot att dämpa nedgången i den ekonomiska aktiviteten, främst genom att låta de automatiska stabilisatorerna i ekonomin få verka fullt ut. Däremot ifrågasätter IMF om det behövs nya diskretionära finanspolitiska åtgärder. De stimulansåtgärder som är genomförda och på väg att genomföras är redan bland de mest omfattande i EU-området. Dessutom innebär bl.a. de svenska bankernas stora exponering mot Baltikum att det är osäkert om det behövs ytterligare offentliga åtgärder och hur det i så fall påverkar de svenska statsfinanserna.

IMF konstaterar vidare att inflationstrycket i den svenska ekonomin sjunkit markant på grund av finanskrisen och den ekonomiska nedgången. Inflationen kommer att ligga något under inflationsmålet 2009. Risken för deflation är emellertid låg, enligt IMF. Det indikerar enligt IMF att det inte behövs någon ytterligare penningpolitisk stimulans utöver de kraftiga åtgärder Riksbanken redan vidtagit. Ytterligare åtgärder bör endast vidtas om det visar sig att inflationen sjunker ytterligare. Kronan är något undervärderad enligt IMF. Det senaste årets kronfall kommer att bidra till att begränsa den ekonomiska nedgången och uppgången i arbetslösheten. IMF uppmanar de svenska myndigheterna att vidta ytterligare åtgärder för att öka förtroendet för svenska banker och det svenska finansväsendet. Det kan också enligt IMF finnas anledning att ytterligare öka den svenska valutareserven, utöver den förstärkning som beslutades om våren 2009.

OECD

Sverigerapporten 2007 (februari 2007)

Till skillnad från IMF granskar OECD penningpolitiken mer oregelbundet och då oftast från en mer långsiktig och övergripande utgångspunkt. I OECD:s Sverigerapport 2007 (februari 2007) analyserar OECD globaliseringens effekter på inflationen, varför den svenska inflationen under flera år legat under inflationsmålet samt vilka konsekvenser det får för penningpolitiken. I punkterna nedan sammanfattas OECD:s rekommendationer:

·. Fallande priser inom vissa sektorer som beror på ökad konkurrens och marknadsavregleringar är till nytta för svenska konsumenter och bör därför välkomnas. Ytterligare reformer bör genomföras för att öka konkurrensen inom främst byggsektorn och elsektorn där prisnivåerna fortfarande ligger signifikant över EU-genomsnittet.

·. Riksbankens beslut att ibland förlänga tidshorisonten i inflationsmålet, dvs. att ibland låta det ta mer än två år innan inflationen ligger kring inflationsmålet, verkar enligt OECD vara en förnuftig politik så länge de s.k. positiva utbudschockerna är temporära. När inflationsutvecklingen på kort och medellång sikt blir mer osäker bör Riksbanken i högre grad än tidigare hålla koll på och förankra de långsiktiga inflationsförväntningarna i ekonomin kring inflationsmålet.

·. Globaliseringen, den ökade konkurrensen och den stigande produktiviteten har inneburit att Riksbanken underskattat inflationsutvecklingen. Inflationen har år efter år hamnat under inflationsmålet. Detta innebär att Riksbanken bör satsa mer resurser på att förbättra prognoserna och mer noggrant analysera de underliggande orsakerna till inflationsutvecklingen.

·. Riksbanken bör ytterligare klargöra att banken endast tar hänsyn till fastighetsprisernas utveckling i de penningpolitiska besluten, om prisutvecklingen bedöms få effekt på den framtida prisstabiliteten. Riksbanken bör i sina rapporter redovisa ytterligare uppgifter om fastighetspriserna och hushållens skuldsättning och hur dessa variabler påverkar prisstabiliteten samt i vilken utsträckning penningpolitiken kan motverka olika effekter.

Sverigerapporten 2008 (december 2008)

I rapporten kommenterar OECD den svenska penningpolitiken mycket kortfattat. OECD räknar med en nolltillväxt för Sverige 2009 och förväntar sig att resursutnyttjandet i den svenska ekonomin sjunker kraftigt framöver. Detta i kombination med lägre råvarupriser gör, enligt OECD, att Riksbanken kan sänka räntorna ytterligare (när OECD offentliggjorde sin rapport hade Riksbanken sänkt reporäntan med sammanlagt 1 procentenhet i oktober, den stora räntesänkningen i december på 1,75 procentenheter skedde efter OECD:s publicering). Störningarna på finansmarknaderna är ett starkt argument för att Riksbanken bör sänka räntorna snabbare och kraftigare än vad de skulle ha gjort om finansmarknaderna varit i balans. Under förutsättning att finansmarknaderna stabiliseras mot slutet av 2009 bör Riksbanken börja höja räntorna 2010 i takt med att tillväxten ökar och BNP-gapet minskar.

I en textruta i rapporten behandlar OECD även de förändringar i kommunikationen med marknaderna och allmänheten som Riksbanken genomfört sedan OECD:s förra Sverigerapport, t.ex. publiceringen av ränteprognoser, besluten att hålla presskonferenser efter varje penningpolitiskt möte oavsett om räntan ändrats eller inte och utvidgningen av protokollen från de penningpolitiska mötena. Enligt OECD bidrar bl.a. Riksbankens publicering av ränteprognoser till att öka förtroendet för penningpolitiken. Ränteprognoserna bidrar också till att i högre grad än tidigare fokusera den penningpolitiska analysen och debatten på den långsiktiga ränteutvecklingen i stället för på aktuella dagliga räntenivåer. Ränteprognosernas användbarhet kan dock, enligt OECD, minska i tider av kris då ränteprognoserna snabbt kan visa sig bli obsoleta.

Economic outlook (november 2009)

OECD konstaterar att Riksbankens penningpolitik är mycket expansiv och att den bör fortsätta att vara expansiv i den nära framtiden för att stödja den ekonomiska återhämtning som är på väg. Riksbanken bör fortsätta att hålla reporäntan på 0,25 % tills uppgången visar sig vara hållbar. Ytterligare kompletterande penningpolitiska åtgärder i form av lån med längre löptider till bankerna kan visa sig nödvändiga för att få de finansiella marknaderna att fungera bättre och förankra förväntningarna om en låg ränta.

Finansutskottets ställningstagande

Utskottet har granskat penningpolitiken, inflationen och tillväxten under perioden 2007–2009. Granskningen fokuserar på utfallet mot slutet av perioden, framför allt från hösten 2008 och framåt. Utskottet har tidigare utvärderat utfallen för 2007 och 2008 (bet. 2007/08:FiU24 och bet. 2008/09:FiU24).

Som underlag för utvärderingen har utskottet bl.a. utnyttjat Riksbankens rapport Underlag för utvärdering av penningpolitiken 2009. Rapporten är den tredje i sitt slag och har tillkommit på initiativ av utskottet. Utskottet kan inledningsvis konstatera att rapporten vuxit i betydelse under perioden. Det har hållits seminarier kring rapporten, och det finns ett ökande intresse för rapportens innehåll från såväl allmänheten som marknadsaktörerna. Detta är enligt utskottets mening en glädjande utveckling som ligger i linje med de intentioner utskottet hade när beslutet togs. En grundlig och offentlig utvärdering bidrar till att öka kunskapen och diskussionen om penningpolitikens förutsättningar samtidigt som den ökar förtroendet för Riksbankens agerande.

Årets rapport är koncentrerad till utvecklingen under 2009. Tidigare rapporter har behandlat utvecklingen under de senaste tre åren, vilken också är den tidsperiod som utskottet använder i sina utvärderingar. Utskottet har inget att invända mot att rapporterna inriktas mot ett enskilt år om Riksbanken anser att det underlättar dess utvärderingsverksamhet. Efter några år får man ändå en täckning av en hel treårsperiod. Däremot anser utskottet att det i årets underlagsrapport saknas en grundlig beskrivning av både den internationella och den svenska ekonomiska utvecklingen under perioden. En sådan beskrivning är viktig för att sätta in olika beslut och åtgärder i sitt sammanhang. Utskottet utgår därför från att Riksbanken kompletterar kommande rapporter med en mer omfattande och analyserande beskrivning av den allmänna ekonomiska utvecklingen under utvärderingsperioden.

Sedan ett antal år tillbaka bedriver Riksbanken en s.k. flexibel inflationsmålspolitik. I korthet innebär det att Riksbanken inriktar penningpolitiken mot såväl att nå inflationsmålet som att stabilisera den ekonomiska utvecklingen. Den tidigare enkla handlingsregeln (om inflationsprognosen på två års sikt överstiger inflationsmålet ska räntan höjas och vice versa) har ersatts av en beslutsregel som siktar mot att räntebesluten ska vara väl avvägda, dvs. att reporäntan och räntebanan ska sättas så att inflationen är nära inflationsmålet på ett par års sikt samtidigt som den reala ekonomin, dvs. produktionen och sysselsättningen, inte uppvisar alltför stora svängningar.

Utskottet välkomnar utvecklingen mot en flexibel inflationsmålspolitik. Utskottet vill dock upprepa sin tidigare ståndpunkt att en flexibel inflationsmålspolitik bl.a. kräver att Riksbanken mycket tydligt redovisar varför olika penningpolitiska beslut har tagits eller inte tagits (se t.ex. bet 2006/07:FiU27). Utskottet noterar dock att de penningpolitiska rapporterna och andra viktiga beslutsunderlag tydligt utvecklats i denna riktning under utvärderingsperioden. Redovisningen av räntebesluten och alternativa möjliga räntebeslut och hur dessa påverkar den framtida inflationen och tillväxten har utvidgats och förbättrats. Utskottet är medvetet om att detta är en process som är under utveckling. Enligt utskottets mening är det dock viktigt att Riksbanken fortsätter att utveckla besluts- och kommunikationsprocessen.

Utskottet vill i detta sammanhang upplysa om att utskottet under våren 2010 ska tillsätta en ny extern och oberoende utvärdering av penningpolitiken. Den förra oberoende utvärderingen genomfördes 2006 av professorerna Francesco Giavazzi och Frederic Mishkin. Den nya utvärderingen ska granska Riksbankens penningpolitik och Riksbankens arbete med finansiell stabilitet under perioden 2005–2010. Enligt utvärderingsdirektiven ska utvärderarna bl.a. granska Riksbankens utformning av den flexibla inflationsmålspolitiken och vilken konkret betydelse den fått för den penningpolitiska beslutsprocessen.

När det gäller penningpolitiken under utvärderingsperioden 2007–2009 vill utskottet börja med att konstatera att det varit en extrem period som ställt stora krav på såväl penningpolitiken som den ekonomiska analysen. Inledningen av perioden utmärktes av en relativt hög svensk och internationell tillväxt och ett stigande inflationstryck, medan avslutningen kännetecknades av global finanskris och ett historiskt mycket snabbt och kraftigt fall i den globala konjunkturen och den internationella inflationen.

Sammantaget steg den svenska inflationen mätt enligt konsumentprisindex (KPI) med i genomsnitt 1,8 % per år under utvärderingsperioden, vilket är ganska nära Riksbankens inflationsmål på 2 %. Genomsnittssiffran döljer dock en betydligt mer dramatisk utveckling. KPI-inflationen ökade från 1,9 % i början av utvärderingsperioden till som högst 4,4 % i september 2008. Därefter föll inflationen kraftigt till som lägst –1,6 % i september 2009, på grund av bl.a. råvaruprisfallet och de kraftiga räntesänkningarna under senare delen av 2008 och under 2009. Genomsnittet för 2008 blev 3,4 %, vilket är den högsta årssiffran sedan 1993, medan genomsnittet för 2009 blev –0,3 % – den lägsta årssiffran sedan 1930-talet.

Mätt enligt det underliggande inflationsmåttet KPIF steg inflationen under utvärderingsperioden med i genomsnitt 2 % per år under utvärderingsperioden, dvs. i nivå med inflationsmålet. KPIF anger KPI exklusive effekterna av Riksbankens räntesänkningar. Jämfört med KPI-inflationen har KPIF-inflationen haft en betydligt jämnare utveckling under utvärderingsperioden.

I början av utvärderingsperioden höjde Riksbanken reporäntan successivt för att dämpa det stigande inflationstrycket. Reporäntan höjdes med 1,75 procentenheter till en nivå i början av september 2008 på 4,75 %. När sedan finanskrisen dramatiskt förvärrades under hösten 2008 började Riksbanken sänka reporäntan kraftigt, till historiskt låga 0,25 % i juli 2009.

Utskottets genomgång av Riksbankens inflationsbedömningar visar att Riksbanken i inledningen av utvärderingsperioden fångade den stigande inflationstrenden. Däremot underskattade man styrkan i uppgången. Riksbanken förutsåg inte den mycket kraftiga uppgången i de internationella råvarupriserna under 2007 och 2008. Dessutom visar genomgången att Riksbanken inte förutsåg den mycket kraftiga inflationsnedgång som kom i spåret av finanskrisen och konjunkturfallet.

En jämförelse med andra prognosmakare visar att inte heller någon annan bedömare förutsåg det kraftiga inflationsfallet under 2009. Samtliga räknade i slutet av 2007 och början av 2008 med att KPI-inflationen under 2009 skulle ligga någonstans mellan 2 % och 3 %. Av Riksbankens underlagsrapport framgår att Riksbankens KPI-prognoser för 2009 låg ungefär i linje med övriga bedömares prognoser förutom vid två tillfällen, i juli och september 2008, då dess KPI-prognoser för 2009 låg en bra bit över de andra prognosmakarnas bedömningar. Vid dessa två tillfällen höjde också Riksbanken reporäntan med sammanlagt 0,5 procentenheter. I underlagsrapporten förklarar Riksbanken felbedömningarna med att man såg risker för att de kraftigt stigande råvarupriserna skulle leda till att också andra priser började stiga snabbt samt att inflationsförväntningarna var höga. Någon mer grundlig analys av felbedömningarna presenteras dock inte i underlagsrapporten. Enligt utskottets mening kan det emellertid finnas anledning att djupare analysera prognos- och beslutsunderlagen från våren och speciellt sommaren 2008 för att undersöka om det finns lärdomar att dra för den framtida prognosverksamheten.

När det gäller tillväxtprognoserna kan utskottet konstatera att Riksbanken under utvärderingsperioden fångat trenden av en nedåtgående tillväxt, men att man kraftigt underskattat styrka i nedgången. Riksbanken förutsåg inte det mycket dramatiska tillväxtfallet i slutet av 2008 och under 2009. Det gjorde ingen annan prognosmakare heller, visar jämförelserna mellan olika bedömare. Ingen var ens i närheten av att förutse att Sveriges BNP skulle sjunka omkring 5 % under 2009. Så sent som i mitten av 2008 trodde prognosmakarna i genomsnitt att BNP skulle stiga med ungefär 2 % under 2009.

Utskottets genomgång av räntebesluten och underlagen vid de olika beslutstillfällena visar att räntebesluten tagits i linje med de bedömningar av inflationen och produktionen som Riksbanken presenterat vid de aktuella tillfällena. I likhet med i förra årets utvärdering (bet. 2008/09:FiU24) kan utskottet återigen konstatera att osäkerheten i beslutsunderlagen ökade mot slutet av 2007 när inflationen började stiga över inflationsmålet och riskerna för en svagare internationell konjunkturutveckling ökade på grund av den växande finansiella oron. En ökad osäkerhet kan också spåras i beslutsunderlagen i slutet av 2008 och början av 2009 när det i hög grad var oklart hur pass kraftig nedgången i konjunkturen skulle bli.

I förra årets utvärdering (bet. 2008/09:FiU24) skrev utskottet att med facit i hand borde Riksbanken sannolikt ha höjt reporäntan snabbare under 2006 och 2007 för att motverka det inflationstryck som började stiga mot slutet av 2007. Utskottet menade också att det med facit i hand fanns anledning att ifrågasätta Riksbankens räntehöjningar under 2008, speciellt höjningsbeslutet i september, dvs. det beslut om räntehöjning som kom endast några veckor innan investmentbanken Lehman Brothers gick i konkurs och den internationella konjunkturen började falla brant.

Utskottet gör samma bedömning nu, men vill tydligt poängtera att bedömningarna är gjorda med facit i hand. I likhet med tidigare kan utskottet även nu konstatera att de kraftigt stigande råvarupriserna i slutet av 2007 och under första halvåret 2008 var svåra att förutse. Ingen prognosmakare räknade vid de aktuella tidpunkterna med att KPI-inflationen skulle gå över 4-procentsnivån sommaren 2008. På samma sätt var det mycket svårt, för att inte säga omöjligt, att förutse den dramatiskt förvärrade finanskrisen hösten 2008 och den mycket snabba och djupa nedgången i inflationen och konjunkturen som kom i finanskrisens spår. Utskottet kan i detta sammanhang konstatera att det var många experter som missbedömde utvecklingen 2008 och 2009. Som t.ex. framgår av avsnittet Externa bedömningar av den svenska penningpolitiken ovan genomförde Internationella valutafonden (IMF) våren 2008 en s.k. artikel IV-konsultation över den svenska ekonomiska och finansiella utvecklingen. I sin rapport från juli/augusti 2008 välkomnade IMF Riksbankens räntehöjningar under sommaren och bedömde att den svenska penningpolitiken borde vara fortsatt stram framöver för att bryta uppgången i inflationsförväntningarna och förhindra en andra våg av prisuppgångar.

Även om man med facit i hand kan ifrågasätta vissa delar av penningpolitiken finns det enligt utskottets mening, precis som i förra årets utvärdering, anledning att berömma Riksbanken för den penningpolitik man bedrivit sedan hösten 2008. Trots att banken bara några veckor innan finanskrisen bröt ut höjde reporäntan anpassade man sig snabbt till den nya situationen. Reporäntan sänktes kraftfullt, från 4,75 i september 2008 till historiskt låga 0,25 % i juli 2009, för att motverka det mycket kraftiga produktionsfallet och inflationsnedgången. När det visade sig att räntevapnet inte räckte till för att lösa uppgiften kompletterade Riksbanken penningpolitiken med en omfattande utlåning till banksystemet för att underlätta kreditförsörjningen och öka räntepolitikens genomslag i ekonomin. Under perioden oktober 2008 till december 2009 låg den sammanlagda utlåningen till banksystemet på mellan 350 miljarder kronor och 450 miljarder kronor. Vid utgången av 2009 uppgick utlåningen till 370 miljarder kronor.

Jämförelser internationellt visar också att Riksbanken tillhör de centralbanker som varit mest aktiva under finanskrisen. Utskottet är övertygat om att den penningpolitik som Riksbanken bedrivit sedan hösten 2008 minskat instabiliteten på finansmarknaderna, motverkat en allvarlig kreditåtstramning i den svenska ekonomin och dämpat nedgången i produktionen. Om inte räntorna hade sänkts i den omfattning som de gjordes hade nedgången i Sveriges BNP under 2009 varit ännu större än utfallet på omkring –5 %. Samtidigt har penningpolitiken bidragit till att hålla uppe den underliggande inflationen kring inflationsmålet, även om KPI-inflationen, till följd av räntesänkningarna, kraftigt gått under inflationsmålet och t.o.m. legat på minustal under 2009.

Särskilt yttrande

Utvärdering av penningpolitiken 2007–2009 (v) |

Ulla Andersson (v) anför: |

I Vänsterpartiets, Socialdemokraternas och Miljöpartiets gemensamma motion på 2010 års ekonomiska vårproposition ställde vi oss bakom det nuvarande penningpolitiska ramverket. Det är en uppgörelse Vänsterpartiet står bakom och som kommer att gälla kommande mandatperiod om De rödgröna vinner valet och får förtroendet att bilda regering.

Vänsterpartiet har ändå samma kritik mot det penningpolitiska ramverket som tidigare. Riksbanken bedriver sedan några år tillbaka en s.k. flexibel inflationsmålspolitik. Med detta avses att den förda penningpolitiken syftar till att stabilisera såväl inflationen som resursutnyttjandet. Den svenska ekonomin kännetecknas för närvarande av ett lågt kapacitetsutnyttjande i näringslivet, lågt inflationstryck och en mycket hög arbetslöshet. Penningpolitiken bör framför allt inriktas på att öka sysselsättningen och få ned arbetslösheten; en mer neutral reporänta riskerar hota den ekonomiska återhämtningen. Därför borde det inledas en diskussion och en översyn för att komplettera Riksbankens inflationsmål med ett sysselsättningsmål.