Skatteutskottets betänkande 2008/09:SkU19 | |

Sänkt bolagsskatt och vissa andra skatteåtgärder för företag | |

Sammanfattning

Utskottet tillstyrker regeringens förslag (prop. 2008/09:65) om skattesänkningar för företag och de lagändringar i syfte att stoppa avancerad skatteplanering med ränteavdrag som ska bidra till finansieringen av skattesänkningarna. Skattelättnaderna innebär sänkt bolagsskatt och sänkt expansionsfondsskatt samt olika förbättringar i 3:12-reglerna för fåmansföretag och reglerna om uttagsbeskattning av vissa fastighetstjänster. Utskottet avstyrker den motion som har väckts i ärendet.

Till betänkandet har lämnats en reservation (v).

Utskottets förslag till riksdagsbeslut

Sänkt bolagsskatt och vissa andra skatteåtgärder för företag |

Riksdagen dels antar regeringens förslag till 1. lag om ändring i inkomstskattelagen (1999:1229) med den ändringen att 57 kap. 11 § får den lydelse som utskottet föreslår i bilaga 3, 2. lag om ändring i mervärdesskattelagen (1994:200), dels antar utskottets förslag i bilaga 3 till lag om ändring i skattebetalningslagen (1997:483). Därmed bifaller riksdagen propositionerna 2008/09:40 i denna del och 2008/09:65 samt avslår motion 2008/09:Sk12 yrkandena 1 och 2. |

Reservation (v)

Stockholm den 25 november 2008

På skatteutskottets vägnar

Lennart Hedquist

Följande ledamöter har deltagit i beslutet: Lennart Hedquist (m), Lars Johansson (s), Annicka Engblom (m), Laila Bjurling (s), Ulf Berg (m), Jörgen Johansson (c), Raimo Pärssinen (s), Christin Hagberg (s), Lena Asplund (m), Fredrik Olovsson (s), Lennart Sacrédeus (kd), Fredrik Schulte (m), Marie Engström (v), Åke Sandström (c), Helena Leander (mp), Birgitta Eriksson (s) och Agneta Berliner (fp).

Redogörelse för ärendet

Ärendet och dess beredning

I proposition 2008/09:65 föreslår regeringen sänkt bolagsskattesats och ett antal ytterligare ändringar på företagsskatteområdet. En motion har väckts med anledning av propositionen. Regeringens och motionärernas förslag till riksdagsbeslut redovisas i bilaga 1. Regeringens förslag till lagtexter återges i bilaga 2.

Av samordningsskäl har utskottet (bet. 2008/09:SkU9) vid behandlingen av en annan proposition (prop. 2008/09:40) fört över den lagtekniska behandlingen av två paragrafer till förevarande ärende. De nya lydelser av paragraferna som utskottet föreslår framgår av bilaga 3.

Bakgrund

I budgetpropositionen för 2009 (prop. 2008/09:1 Finansplan m.m.) aviserade regeringen ett pågående arbete med kommande lagförslag om sänkt bolagsskattesats, sänkt expansionsfondsskattesats samt vissa förbättringar i 3:12-reglerna och mervärdesbeskattningen av vissa fastighetstjänster. Ändringarna avsågs träda i kraft den 1 januari 2009. Som finansiering aviserade regeringen bl.a. ett kommande förslag som ska stoppa avancerad koncernintern skatteplanering med ränteavdrag som under senare år medfört ett högst avsevärt årligt skattebortfall för staten.

Utskottet har tidigare i höst i ett yttrande till finansutskottet över skattefrågor i budgetpropositionen för 2009 ställt sig bakom att de ovannämnda förändringarna på företagsskatteområdet genomförs och finansieras så som regeringen aviserat (yttr. 2008/09:SkU1y, bet. 2008/09:FiU1, rskr. 2008/09:46).

De aviserade förslagen har i enlighet med vad som närmare redovisas i propositionen varit föremål för utredning inom Finansdepartementet och remissbehandling. De lagförslag som inte är av enkel beskaffenhet har granskats av Lagrådet.

Propositionens huvudsakliga innehåll

I propositionen föreslås att bolagsskatten och expansionsfondsskatten ska sänkas från 28 % till 26,3 %. Förslaget har sin bakgrund i önskemål att förbättra villkoren för lokalisering av företag till Sverige, för investeringar i Sverige och för redovisning av inkomster i Sverige och därmed förstärka svensk skattebas.

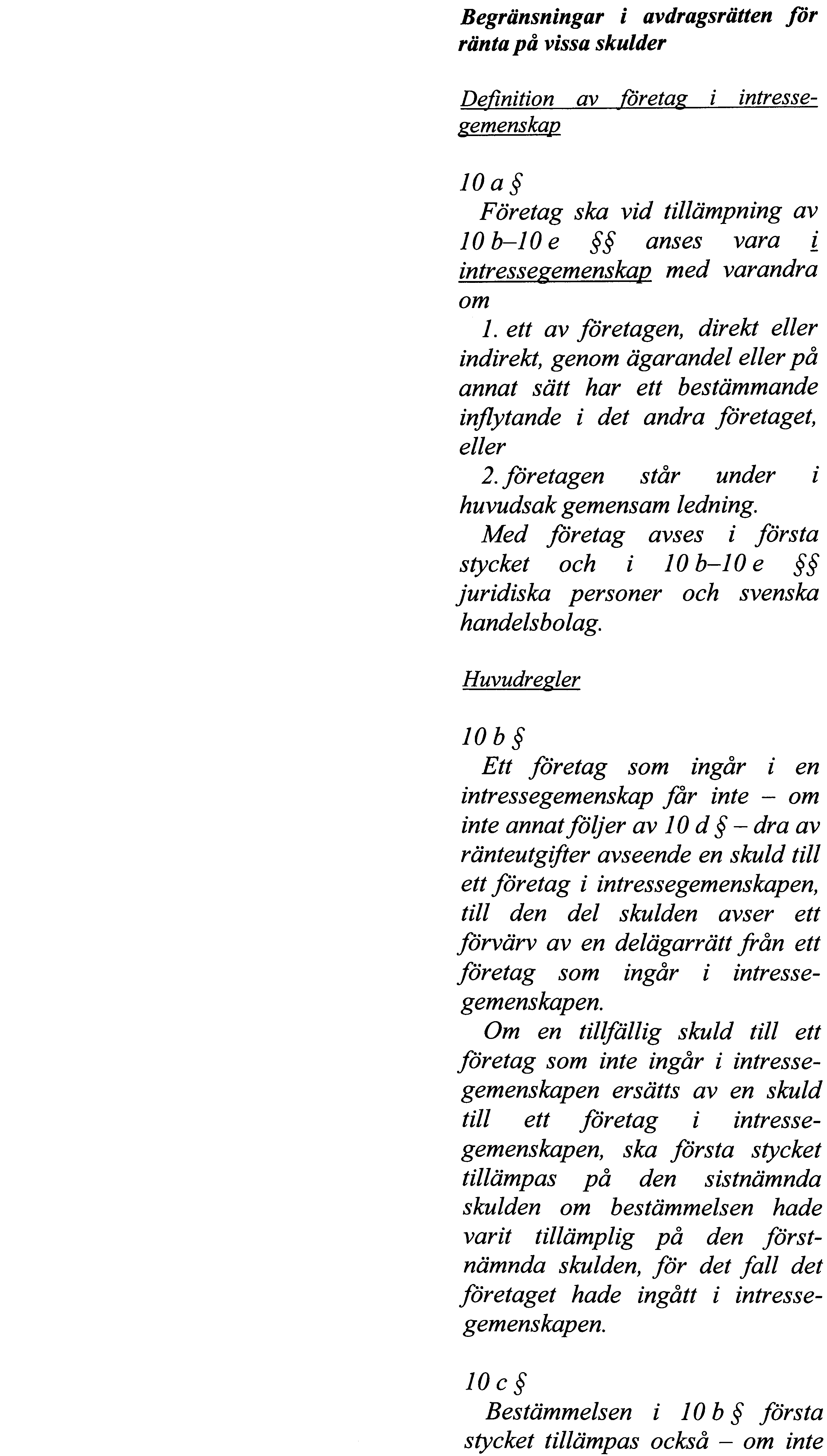

I propositionen lämnas vidare ett förslag som ska förhindra skatteupplägg med ränteavdrag inom en intressegemenskap, s.k. räntesnurror. Denna skatteplanering inom företagssektorn minskar den svenska bolagsskattebasen och ger upphov till skattebortfall i mångmiljardklassen. De föreslagna reglerna begränsar möjligheten att göra ränteavdrag vid internt finansierade förvärv av delägarrätter från ett företag inom intressegemenskapen. Reglerna kommer således inte att påverka företag som inte ingår i en intressegemenskap, vilka utgör majoriteten av alla företag. De nu föreslagna reglerna avser endast att träffa skatteupplägg med hjälp av ränteavdrag. Affärsmässigt bedriven verksamhet ska däremot inte, så långt det är möjligt, försvåras av förslaget. Av denna anledning föreslås två undantagsregler. Enligt den första undantagsregeln får avdrag göras för ränteutgifter om den inkomst som motsvarar utgiften skulle ha beskattats med minst 10 % enligt lagstiftningen i den stat där det företag inom intressegemenskapen som faktiskt har rätt till inkomsten hör hemma, om företaget bara skulle ha haft den inkomsten. Som en alternativ undantagsregel föreslås vidare att avdrag ska få göras för ränteutgifter, oavsett hur motsvarande inkomst har beskattats, om såväl förvärvet som den skuld som ligger till grund för ränteutgifterna huvudsakligen är affärsmässigt motiverade. Flertalet länder inom Europeiska unionen har regler som på olika sätt begränsar avdragsrätten för ränteutgifter, bl.a. för att förebygga skatteplanering genom ränteavdrag. De föreslagna reglerna liknar dem som finns i Nederländerna.

Dessutom föreslås i propositionen att de s.k. 3:12-reglerna förbättras på så sätt att nivån på schablonbeloppet i den s.k. förenklingsregeln höjs från 2 till 2,5 inkomstbasbelopp samt att det maximala löneuttagskravet i löneunderlagsregeln sänks från 15 till 10 inkomstbasbelopp.

Vidare föreslås ett slopande av verksamhetsvillkoret för framskjuten beskattning vid andelsbyten när den avyttrade andelen är kvalificerad.

Slutligen innehåller propositionen ett förslag på mervärdesskatteområdet om att höja lönegränsen för uttagsbeskattning av vissa fastighetstjänster från 150 000 kr till 300 000 kr.

De nya bestämmelserna föreslås träda i kraft den 1 januari 2009.

Beträffande bolagsskatten föreslås att äldre bestämmelser ska tillämpas för beskattningsår som har påbörjats före ikraftträdandet, och beträffande sänkningen av expansionsfondsskatten föreslås att den ska utformas på ett sådant sätt att den omfattar även redan gjorda avsättningar till expansionsfond.

I fråga om bestämmelserna om ränteavdragsbegränsningar föreslås att dessa ska tillämpas på ränteutgifter som belöper sig på tiden efter den 31 december 2008. Säkerställandet av avsedd beskattning bidrar till ett offentligfinansiellt utrymme som ger möjlighet att sänka företagens skattebelastning i motsvarande utsträckning.

När det gäller förslaget på mervärdesskatteområdet föreslås att äldre bestämmelser ska gälla för beskattningsår som påbörjats före ikraftträdandet.

Sänkningen av bolagsskatten beräknas minska statens intäkter med 6,81 miljarder kronor 2009. Genom att sänkningen på längre sikt förväntas leda till att redovisade vinster och direktinvesteringar ökar i Sverige antas att intäktsbortfallet blir mer begränsat på lång sikt. Sänkningen av expansionsfondsskatten beräknas medföra ett skattebortfall för offentlig sektor på 190 miljoner kronor år 2009 och varaktigt 20 miljoner kronor årligen.

Förslaget om ytterligare lättnader i 3:12-reglerna beräknas minska skatteintäkterna med 0,05, 0,10 och 0,15 miljarder kronor åren 2009–2011. Varaktigt bedöms förändringarna i 3:12-reglerna minska intäkterna med 0,40 miljarder kronor. Ett slopande av verksamhetsvillkoret vid andelsbyten av kvalificerade andelar bedöms inte ha några offentligfinansiella effekter.

Lönegränsen för uttagsbeskattning av vissa fastighetstjänster som utförs av en fastighetsägare i egen regi på en egen fastighet ska höjas från 150 000 kr till 300 000 kr. Detta beräknas medföra ett årligt skattebortfall för staten om ca 10 miljoner kronor.

Utskottets överväganden

Propositionen

I propositionen lägger regeringen fram förslag till de lagändringar som behövs för genomförandet av flera av de förändringar på företagsskatteområdet som har aviserats i budgetpropositionen för 2009. Lagförslagen rörande övriga i budgetpropositionen aviserade förändringar på skatteområdet behandlar utskottet i andra betänkanden under hösten.

Den största förändringen på företagsskatteområdet är sänkningen av inkomstskatten för juridiska personer från 28 % till 26,3 %. Den lägre skattesatsen blir tillämplig för beskattningsår som påbörjas efter den 31 december 2008. Förslaget syftar till att förbättra villkoren för lokalisering av företag till Sverige, för investeringar i Sverige och för redovisning av inkomster i Sverige och därmed förstärka svensk skattebas.

Som en konsekvens av att bolagsskattesatsen sänks föreslås att också expansionsfondsskatten sänks från 28 % till 26,3 % av det belopp som dras av vid avsättning till expansionsfond. Även redan befintliga avsättningar behandlas enligt de nya reglerna, vilket – utöver den sänkta skattenivån på framtida avsättningar – innebär en engångsförstärkning för fysiska personers näringsverksamhet.

De regler som brukar kallas 3:12-reglerna finns numera i 57 kap. inkomstskattelagen (1999:1229, IL). Reglerna tillämpas vid beskattning av aktiva delägare i fåmansföretag, dvs. delägare som i betydande omfattning är verksamma i ett fåmansföretag. Deras andelar kallas kvalificerade andelar. Reglerna har reformerats fr.o.m. den 1 januari 2006 och har därefter justerats i olika hänseenden för att åstadkomma lättnader och i möjligaste mån göra dem enklare. Regeringen föreslår nu förbättringar på ytterligare ett par punkter. Nivån på schablonbeloppet i den s.k. förenklingsregeln höjs från 2 till 2,5 inkomstbasbelopp och det löneuttagskrav mildras som gäller för att aktiva delägare ska kunna tillgodoräkna sig företagets lönesumma för att sänka beskattningen på inkomster från företaget. Vidare slopas det s.k. verksamhetsvillkoret för framskjuten beskattning vid andelsbyten när den avyttrade andelen är kvalificerad.

Höjningen av schablonbeloppet i 3:12-reglerna innebär att fler företagare kommer att använda förenklingsregeln, vilket – förutom att detta medför en skattelättnad för dem – också minskar den administrativa bördan för de företagare som använder sig av regeln. Fler företagare kommer med regeringens förslag att kunna utnyttja löneunderlagsregeln, vilket medför en skattelättnad för dessa. Förslaget om slopat verksamhetskrav vid andelsbyten av kvalificerade andelar innebär en förenkling av skattereglerna.

Lönegränsen för uttagsbeskattning av vissa fastighetstjänster som utförs av en fastighetsägare i egen regi på en egen fastighet höjs i regeringens förslag från 150 000 kr till 300 000 kr. Ändringen kommer att medföra en minskad administrativ börda och en skattelättnad för berörda företag.

I propositionen lämnas förslag som ska förhindra en viss typ av skatteupplägg inom koncerner, s.k. räntesnurror. Detta innebär ett säkerställande av avsedd beskattning och bidrar samtidigt till ett offentligfinansiellt utrymme som ger möjlighet att sänka företagens skattebelastning i motsvarande utsträckning, bl.a. genom de ovan redovisade förslagen.

Räntesnurror kan förekomma i olika varianter. Skatteverkets granskning har visat att flertalet skatteupplägg med räntesnurror har följande kännetecken:

– Skatteförmånen uppstår genom att ränteavdrag görs i Sverige – av ett svenskt aktiebolag eller i en svensk filial till ett utländskt bolag – medan motsvarande ränteinkomst som betalas till ett företag i intressegemenskapen inte beskattas i Sverige.

– Olika förfaranden och regler används för att räntemottagaren inte ska beskattas för räntan eller beskattas så lågt som möjligt.

– Den räntebärande fordringen eller skulden uppkommer genom interna transaktioner, t.ex. koncerninterna aktieförvärv där säljaren erhåller en räntebärande revers som ersättning.

– Säljaren beskattas inte för någon försäljningsvinst.

Kombinationen skattefria kapitalvinster sedan den 1 juli 2003 vid avyttring av näringsbetingade andelar och en obegränsad avdragsrätt för räntebetalningar är de faktorer som främst driver fram detta slag av skatteplanering. Skatteverket har bedömt skattebortfallet av räntesnurror till minst 7 miljarder kronor årligen.

Flertalet länder inom EU har regler som på olika sätt begränsar avdragsrätten för ränteutgifter, bl.a. för att förebygga skatteplanering genom ränteavdrag. De begränsningar som regeringen föreslår liknar dem som finns i Nederländerna. Reglerna begränsar möjligheten att göra ränteavdrag vid internt finansierade förvärv av delägarrätter från ett företag (i detta sammanhang juridiska personer och handelsbolag) inom en intressegemenskap. Reglerna kommer därför inte att påverka majoriteten av företagen eftersom de flesta företag inte ingår i en intressegemenskap.

För att affärsmässigt bedriven verksamhet, så långt det är möjligt, inte ska försvåras av den avdragsbegränsning som regeringen föreslår finns två undantag från avdragsbegränsningen:

– Tioprocentsregeln: Räntan får dras av om den inkomst som motsvarar utgiften skulle ha beskattats med minst 10 % enligt lagstiftningen i den stat där det företag inom intressegemenskapen som faktiskt har rätt till inkomsten hör hemma, om företaget bara skulle ha haft den inkomsten. För företag som kan dra av utdelningar får tioprocentsregeln inte tillämpas om Skatteverket kan visa att såväl förvärvet som den skuld som ligger till grund för ränteutgiften till övervägande del inte är affärsmässigt motiverade.

– ”Ventilen”: Som en alternativ undantagsregel ska gälla att avdrag ska få göras för ränteutgifter, oavsett hur motsvarande inkomst har beskattats, om såväl förvärvet som den skuld som ligger till grund för ränteutgifterna huvudsakligen är affärsmässigt motiverade.

Reglerna föreslås träda i kraft den 1 januari 2009 och tillämpas på ränteutgifter som belöper sig på tiden efter den 31 december 2008.

Enligt propositionen finns det anledning att följa upp lagstiftningen i olika avseenden för att utvärdera om den valda lösningen för att stoppa skatteupplägg med ränteavdrag förebygger skatteplanering och därmed även kan ge en motsvarande breddning av bolagsskattebasen. Det bör särskilt följas upp om nya metoder för att kringgå lagstiftningen används när den uppmärksammade typen av skatteplanering förhindras och hur möjligheterna att tillämpa skatteflyktslagen har förbättrats genom den nya lagstiftningen.

Vidare bör omfattningen av ränteavdrag kartläggas såväl i ett bakåtblickande som i ett framåtblickande perspektiv så att regeringen får ett bättre beslutsunderlag avseende frågan om huruvida det krävs alternativa eller ytterligare ränteavdragsbegränsningar. Om det skulle visa sig att även skatteplanering vid t.ex. externa förvärv eller externa lån utgör allvarliga hot mot den svenska bolagsskattebasen avser regeringen att återkomma med regeländringar som motverkar detta.

Regeringen avser att under hösten 2008 återkomma med uppdrag till Skatteverket med ovanstående innebörd.

Motionen

I motion Sk12 av Marie Engström m.fl. (v) föreslås att riksdagen ska avvisa regeringens förslag om att sänka bolags- och expansionsfondsskatten (yrkande 1). Motionärerna anser att en skattesats på 28 % fortfarande får anses vara konkurrenskraftig och att en sänkning inte har en avgörande betydelse för viljan att investera och göra nyanställningar. Ur ett tillväxtperspektiv anser motionärerna att det i stället är mer angeläget med åtgärder som i första hand riktar sig till mindre företag. Motionärerna nämner skattereduktion för forskning och utveckling i mindre företag och nedsättningar av sociala avgifter som riktar sig till mindre företag.

Motionärerna förordar också ett tillkännagivande till regeringen om att den bör genomföra en översyn av skatteflyktslagen (yrkande 2) med anledning av att lagen om skatteflykt (1995:575) inte kunnat tillämpas i ett fall med ränteupplägg som avgjorts i Regeringsrättsdom i november 2007.

Utskottets ställningstagande

Utskottet har tidigare i höst i ett yttrande till finansutskottet över skattefrågor i budgetpropositionen för 2009 ställt sig bakom nu ifrågavarande förändringar på företagsskatteområdet och finansieringen av dessa. Riksdagen har den 19 november 2008 fastställt en inkomstberäkning för 2009 som grundar sig på budgetpropositionen (prop. 2008/09:1, yttr. 2008/09:SkU1y, bet. 2008/09:FiU1, rskr. 2008/09:46).

Den fråga som är aktuell i detta ärende är det lagtekniska genomförandet av de förändringar som den av riksdagen fastställda inkomstberäkningen baserats på. Utskottet tillstyrker de lagändringar som regeringen föreslår om sänkt bolagsskattesats, sänkt expansionsfondsskattesats samt ändringar i 3:12-reglerna och mervärdesskattereglerna för uttag av vissa fastighetstjänster. Utskottet återkommer strax till ett par rent lagtekniska justeringar.

Utskottets ställningstagande innebär ett avstyrkande av motion Sk12 yrkande 1 om att behålla bolagsskattesatsen på dagens nivå. När det gäller motionärernas synpunkt angående inriktning mot mindre företag, vill utskottet framhålla att flera av de åtgärder som presenteras i detta betänkande är viktiga även för de mindre företagen. Sänkt bolagsskatt och lättnader i 3:12-reglerna kommer de mindre företag som drivs i aktiebolagsform till del. För fysiska personers näringsverksamheter sänks expansionsfondsskatten. Förslaget om sänkt expansionsfondsskatt innebär därtill en engångsförstärkning för dessa företag.

Regeringens förslag om begränsningar i avdragsrätten för räntor i företagssektorn syftar till att stoppa skatteplanering som lett till stora skattebortfall för staten. Förutom minskningen av den svenska skattebasen äventyras även neutraliteten i företagsbeskattningen om koncerner med stora ekonomiska resurser genom interna dispositioner har möjlighet att skaffa sig skattefördelar som verksamheter av mindre omfattning inte kan uppnå inom ramen för samma regelverk. Det ökade offentligfinansiella utrymme som blir följden av att skatteupplägg med ränteavdrag stoppas kan nu i stället komma hela företagssektorn till del.

Ränteavdragsbegränsningen har utformats under hänsynstagande till de synpunkter från bl.a. näringslivshåll som har framförts under lagstiftningsarbetet. Regeringen har utformat reglerna så att de i möjligaste mån inte ska bli ett hinder för företag som genomför etableringar och strukturaffärer som är motiverade främst av sunda företagsekonomiska överväganden och inte av skatteskäl. Utskottet noterar att Skatteverket därmed i sin tillämpning av reglerna ska säkerställa att affärsmässigt motiverad verksamhet påverkas så lite som möjligt. Som framgått ovan avser regeringen att följa upp lagstiftningens effektivitet när det gäller att motverka skatteupplägg med ränteavdrag. De problem som eventuellt kan uppkomma i detta hänseende med lagstiftningen i den föreslagna utformningen kan då beaktas av regeringen som får återkomma till riksdagen om reglerna kan behöva kompletteras eller ändras. Utskottet utgår ifrån att företagens erfarenheter av de nya reglerna kommer att fångas upp i den planerade uppföljningen liksom hur lånefinansiering i kommunsektorn påverkas.

Med hänvisning till det anförda tillstyrker utskottet även de av regeringen föreslagna lagändringar som gäller begränsning av rätten till ränteavdrag i samband med transaktioner med delägarrätter inom en intressegemenskap. Utskottet ser inte något skäl att i detta sammanhang överväga en översyn av lagen om skatteflykt som föreslås i motion Sk12 yrkande 2. Följaktligen avstyrker utskottet motionsyrkandet.

Utskottet har tidigare i höst (bet. 2008/08:SkU9, prop. 2008/09:40) fört över behandlingen av ändringar i två paragrafer till förevarande ärende. Den ena ändringen, som gäller 57 kap. 11 § IL, har förts över för att den ändring i paragrafen som föreslogs i proposition 2008/09:40 och den ändring i samma paragraf som föreslås i den förevarande propositionen ska kunna samordnas rent lagtekniskt. Ändringarna har samma ikraftträdandedag och bör därför beslutas genom ett lagbeslut.

Den andra ändringen gäller 11 kap. 11 a § skattebetalningslagen (1997:483). Paragrafen har förts över för att den – utöver de ändringar som föreslogs i proposition 2008/09:40 – ska tillföras även en följdändring med anledning av den ändrade bolagsskattesatsen. Även i detta fall avses lagändringarna träda i kraft samma dag.

Sammanfattningsvis tillstyrker utskottet de i proposition 2008/09:65 och proposition 2008/09:40 i denna del framlagda lagförslagen med de justeringar i två paragrafer som utskottet föreslår i bilaga 3 samt avstyrker den motion som har väckts i ärendet.

Reservation

Sänkt bolagsskatt och vissa andra skatteåtgärder för företag (v) |

av Marie Engström (v). |

Förslag till riksdagsbeslut

Jag anser att förslaget till riksdagsbeslut borde ha följande lydelse:

Riksdagen

dels antar regeringens förslag till

1. lag om ändring i inkomstskattelagen (1999:1229), dock att ändringarna i 33 kap. 8 och 16 §§, 34 kap. 6, 8, 10, 18 och 20 §§, 50 kap. 5 § samt 65 kap. 8 och 14 §§ utgår ur lagförslaget,

2. lag om ändring i mervärdesskattelagen (1994:200),

dels antar utskottets förslag i bilaga 3 till lag om ändring i skattebetalningslagen (1997:483) med den ändringen att ändringen av uttrycket "28 procent" till "26,3 procent" utgår ur lagförslaget,

dels tillkännager för regeringen som sin mening vad som anförs i reservationen om en översyn av skatteflyktslagen.

Därmed bifaller riksdagen proposition 2008/09:40 i denna del och motion 2008/09:Sk12 yrkandena 1 och 2 samt bifaller delvis proposition 2008/09:65.

Ställningstagande

Regeringen har anfört att Sveriges relativa position försämrats på grund av bolagsskattesänkningar i andra länder. I budgetpropositionen har regeringen dessutom skrivit att ur ett tillväxtperspektiv tillhör bolagsskatten de skatter som betyder allra mest för tillväxten. Vänsterpartiet anser att en skattesats på 28 % fortfarande får anses vara konkurrenskraftig och att en sänkning inte har en avgörande betydelse för viljan att investera och göra nyanställningar. Ur ett tillväxtperspektiv tror vi i stället att det är mer angeläget med åtgärder som i första hand riktar sig till mindre företag. I Vänsterpartiets budgetmotion för budgetåret 2009 presenteras sådana åtgärder som vi anser angelägna. Det gäller skattereduktion för forsknings- och utvecklingssatsningar och olika åtgärder utanför skatteområdet, bl.a. på socialförsäkringsområdet.

Mot denna bakgrund avvisar Vänsterpartiet regeringens förslag om sänkt bolags- och expansionsfondsskatt. Jag föreslår därför att riksdagen inte ska anta de lagändringar som gäller sänkt bolagsskatt och sänkt expansionsfondsskatt.

Vänsterpartiet har tidigare tagit upp frågan om behovet av en översyn av lagen om skatteflykt. Olika skatteupplägg är ett allvarligt problem och bidrar till att skattebasen urholkas. Vänsterpartiet välkomnar regeringens förslag för att förhindra skatteundandragande genom de s.k. räntesnurrorna, men vidhåller att en översyn av skatteflyktslagen är nödvändig för att kunna förhindra även framtida skatteupplägg. Jag föreslår att riksdagen riktar ett tillkännagivande till regeringen med begäran om översyn av skatteflyktslagen.

I propositionen föreslås bl.a. även förändringar av de s.k. 3:12-reglerna. Vänsterpartiet har aktivt medverkat till reformering av 3:12-reglerna under ett antal år, bl.a. vid införandet av förenklingsregeln. Regelverket får ibland kritik för att vara krångligt. Syftet är dock att förhindra att det som ska betraktas som tjänsteinkomster omvandlas till kapitalinkomster. Vänsterpartiet tycker att det syftet är viktigt och måste upprätthållas. Om möjligt ska förenklingar genomföras; den höjning av schablonbeloppet och det sänkta löneuttagskrav som regeringen nu föreslår är sådana åtgärder, och Vänsterpartiet står bakom propositionen i denna del. Samtidigt är det viktigt att olika organisationsformer skattemässigt behandlas så likvärdigt som möjligt. En översyn kan vara nödvändig.

Bilaga 1

Förteckning över behandlade förslag

Proposition 2008/09:40

Proposition 2008/09:40 Vissa förenklingar på företagsskatteområdet:

Riksdagen antar regeringens förslag till

1. lag om ändring i inkomstskattelagen (1999:1229),

2. lag om ändring i skattebetalningslagen (1997:483).

Lagförslagen behandlas såvitt avser 57 kap. 11 § inkomstskattelagen (1999:1229) och 11 kap. 11 a § skattebetalningslagen (1997:483). I övrigt behandlas lagförslagen i annat sammanhang.

Proposition 2008/09:65

Proposition 2008/09:65 Sänkt bolagsskatt och vissa andra skatteåtgärder för företag:

Riksdagen antar regeringens förslag till

1. lag om ändring i inkomstskattelagen (1999:1229),

2. lag om ändring i mervärdesskattelagen (1994:200).

Följdmotion med anledning av proposition 2008/09:65

2008/09:Sk12 av Marie Engström m.fl. (v):

1. | Riksdagen tillkännager för regeringen som sin mening vad som anförs i motionen om att avvisa regeringens förslag om att sänka bolags- och expansionsfondsskatten. |

2. | Riksdagen tillkännager för regeringen som sin mening vad som anförs i motionen om en översyn av skatteflyktslagen. |

Bilaga 2

Regeringens lagförslag

Bilaga 3

Utskottets lagförslag

Förslag till ändrad lydelse av 57 kap. 11 § inkomstskattelagen (1999:1229)

Förslag till lag om ändring i skattebetalningslagen (1997:483)

Härigenom föreskrivs att 11 kap. 11 a § skattebetalningslagen (1997:483) ska ha följande lydelse.

Nuvarande lydelse | Föreslagen lydelse |

11 kap. 11 a § | |

| Om en skalbolagsdeklaration som avses i 25 a kap. 11 § eller 49 a kap. 13 § inkomstskattelagen (1999:1229) har lämnats, får Skatteverket begära att säkerhet ställs. Vid prövningen av om säkerhet ska begäras ska tidigare ställd säkerhet samt ansvar enligt 12 kap. 8 c § beaktas. |

Storleken av en sådan säkerhet som avses i 49 a kap. 13 § första stycket 3 inkomstskattelagen (1999:1229) skall i ett särskilt beslut bestämmas till summan av företagets obetalda inkomstskatt för närmast föregående beskattningsår och 28 procent av det överskott som har redovisats i en skalbolagsdeklaration enligt 10 kap. 8 a §. I fråga om handelsbolag skall säkerheten bara avse överskottet i skalbolagsdeklarationen. Om en fysisk person har förvärvat en andel i ett handelsbolag skall storleken av säkerheten dock beslutas till 40 procent av överskottet. | Storleken av en sådan säkerhet som avses i första stycket ska i ett särskilt beslut bestämmas till summan av företagets obetalda inkomstskatt för närmast föregående beskattningsår och 26,3 procent av det överskott som har redovisats i skalbolagsdeklarationen. I fråga om handelsbolag ska säkerheten bara avse överskottet i skalbolagsdeklarationen. Om en fysisk person har förvärvat en andel i ett handelsbolag ska storleken av säkerheten dock beslutas till 40 procent av överskottet. |

Om flera skalbolagsdeklarationer lämnas in skall kompletterande säkerhet ställas för den ökning av överskottet som redovisas i förhållande till en tidigare deklaration. | Om flera skalbolagsdeklarationer lämnas in ska kompletterande säkerhet ställas för den ökning av överskottet som redovisas i förhållande till en tidigare deklaration. |

| Om Skatteverket inte begär att säkerhet ställs, gäller bestämmelserna i 12 kap. 8 c §. |

|

|

1. Denna lag träder i kraft den 1 januari 2009 och tillämpas i fråga om avyttringar av andelar i skalbolag som sker efter den 31 december 2008. 2. Om skalbolagsdeklarationen till någon del avser tid före ikraftträdandet, ska dock vid beräkningen av säkerhetens storlek enligt 11 kap. 11 a § andra stycket procenttalet 28 användas i stället för 26,3. 3. Äldre bestämmelser tillämpas i fråga om avyttringar som skett före ikraftträdandet. | |