Bilaga 2

Svensk ekonomi

Bilaga 2

Svensk ekonomi

PROP. 2004/05:1 BILAGA 2

Bilaga 2

Svensk ekonomi

Innehållsförteckning

Förord ............................................................................................................................... |

|

9 |

|

1 |

Översikt |

.................................................................................................................. |

9 |

|

1.1 |

Resursläget............................................................................................. |

13 |

|

1.2 |

Finanspolitiken...................................................................................... |

14 |

|

1.3 |

Försörjningsbalansen............................................................................ |

14 |

|

1.4 |

Tillväxtens och sparandets sammansättning ....................................... |

17 |

|

1.5 |

Arbetsmarknaden.................................................................................. |

17 |

|

1.6 |

Offentliga finanser................................................................................ |

18 |

2 |

Internationell utveckling...................................................................................... |

19 |

|

|

2.1 |

Utvecklingen i Europa.......................................................................... |

20 |

|

2.2 |

Förenta staterna .................................................................................... |

22 |

|

2.3 |

Utvecklingen i Asien ............................................................................ |

22 |

|

2.4 |

Den svenska världsmarknadstillväxten................................................ |

23 |

|

2.5 |

Oljepriset............................................................................................... |

23 |

3 |

Kapitalmarknaderna ............................................................................................. |

26 |

|

|

3.1 |

Utvecklingen i omvärlden .................................................................... |

26 |

|

3.2 |

Utvecklingen i Sverige .......................................................................... |

29 |

4 |

Utrikeshandel ....................................................................................................... |

31 |

|

|

4.1 |

Varuexport............................................................................................. |

31 |

|

4.2 |

Varuimport............................................................................................ |

32 |

|

4.3 |

Tjänstehandel ........................................................................................ |

33 |

|

4.4 |

Bytesförhållande.................................................................................... |

33 |

|

4.5 |

Bytesbalans ............................................................................................ |

34 |

|

4.6 |

Bruttonationalinkomst ......................................................................... |

34 |

5 |

Näringslivets produktion..................................................................................... |

35 |

|

|

5.1 |

Industri .................................................................................................. |

35 |

|

5.2 |

Byggindustri .......................................................................................... |

37 |

|

5.3 |

Tjänstesektor......................................................................................... |

37 |

6 |

Arbetsmarknad ..................................................................................................... |

39 |

|

7 |

Löner ..................................................................................................................... |

|

44 |

3

PROP. 2004/05:1 BILAGA 2

8 |

Inflation |

................................................................................................................. |

46 |

9 |

Hushållens ekonomi och konsumtionsutgifter .................................................. |

51 |

|

|

9.1 ........................................................................... |

Hushållens inkomster |

51 |

|

9.2 ........................................................................ |

Hushållens konsumtion |

54 |

|

9.3 .............................................................................. |

Hushållens sparande |

56 |

10 |

Investeringar.......................................................................................................... |

58 |

|

|

10.1 ............................................................................................ |

Näringslivet |

58 |

|

10.2 ......................................................................... |

Offentliga myndigheter |

59 |

|

10.3 .................................................................................................. |

Bostäder |

59 |

|

10.4 ....................................................................................................... |

Lager |

60 |

11 |

Den offentliga ..........................................................................................sektorn |

62 |

|

|

11.1 .................................................. |

Den konsoliderade offentliga sektorn |

62 |

|

11.2 .............................................................................. |

Den statliga sektorn |

67 |

|

11.3 ........................................................................ |

Ålderspensionssystemet |

68 |

|

11.4 .................................................................... |

Kommunsektorns finanser |

68 |

|

11.5 ................................................................... |

Finanspolitiska indikatorer |

71 |

12 |

Alternativa .............................................................................................scenarier |

74 |

|

|

12.1 ........................................................................................ |

Basalternativet |

74 |

|

12.2 ............................................................................ |

Lågtillväxtalternativet |

74 |

|

12.3 .......................................................................... |

Högtillväxtalternativet |

76 |

13 |

Demografi .......................................................................och offentliga finanser |

78 |

|

|

Fördjupningsrutor |

|

|

|

Det höga .....................................................................................................råoljepriset |

25 |

|

|

Ändrade beräkningsmetoder ...............................................för KPI och inflationen |

50 |

|

4

PROP. 2004/05:1 BILAGA 2

Tabellförteckning

1.1 |

Prognosförutsättningar ............................................................................................ |

10 |

|

1.2 |

Nyckeltal................................................................................................................... |

12 |

|

1.3 |

Resursläget ................................................................................................................ |

14 |

|

1.4 |

Försörjningsbalans.................................................................................................... |

16 |

|

1.5 |

Bidrag till |

17 |

|

1.6 |

Sparandets sammansättning ..................................................................................... |

17 |

|

1.7 |

Offentliga finanser.................................................................................................... |

18 |

|

2.1 |

20 |

||

3.1 |

Betalningsbalansens finansiella poster..................................................................... |

30 |

|

3.2 |

Ränte- och valutakursantaganden............................................................................ |

30 |

|

4.1 |

Export och import av varor och tjänster................................................................. |

31 |

|

4.2 |

Bytesbalans................................................................................................................ |

34 |

|

4.3 |

Bruttonationalinkomst (BNI) ................................................................................. |

34 |

|

5.1 |

Näringslivets produktion ......................................................................................... |

35 |

|

5.2 |

Nyckeltal för industrin............................................................................................. |

36 |

|

5.3 Byggvolym ................................................................................................................ |

37 |

||

6.1 |

Nyckeltal inom arbetsmarknadsområdet................................................................ |

39 |

|

6.2 |

Antal sysselsatta, branschfördelat ........................................................................... |

42 |

|

7.1 |

Löneutveckling ......................................................................................................... |

44 |

|

8.1 |

Konsumentprisutveckling ........................................................................................ |

46 |

|

9.1 |

Hushållens disponibla inkomster ............................................................................ |

52 |

|

9.2 |

Bidrag till hushållens reala inkomstutveckling ....................................................... |

52 |

|

9.3 |

Reala transfereringsinkomster ................................................................................. |

53 |

|

9.4 |

Hushållens finansiella förmögenhet ........................................................................ |

56 |

|

9.5 |

Hushållens sparande................................................................................................. |

57 |

|

10.1 |

Investeringar ........................................................................................................... |

59 |

|

11.1 |

Den offentliga sektorns finansiella sparande ........................................................ |

62 |

|

11.2 |

Utgiftstak för staten............................................................................................... |

63 |

|

11.3 |

Den offentliga sektorns finanser ........................................................................... |

64 |

|

11.4 |

Skatter och avgifter................................................................................................. |

65 |

|

11.5 |

Den offentliga sektorns utgifter ............................................................................ |

66 |

|

11.6 |

Statens finanser (exklusive statliga affärsverk och aktiebolag)............................ |

67 |

|

11.7 |

Budgetsaldo och statsskuld.................................................................................... |

68 |

|

11.8 |

Ålderspensionssystemet......................................................................................... |

68 |

|

11.9 |

Kommunsektorns finanser..................................................................................... |

69 |

|

11.10 Kommunsektorns skatteinkomster och statsbidrag........................................... |

70 |

||

11.11 Strukturellt sparande i offentlig sektor ............................................................... |

72 |

||

11.12 Indikator för effekter på efterfrågan ................................................................... |

73 |

||

12.1 |

Nyckeltal, basalternativet....................................................................................... |

74 |

|

12.2 |

Nyckeltal, lågtillväxtalternativet............................................................................ |

75 |

|

12.3 |

Nyckeltal, högtillväxtalternativet .......................................................................... |

76 |

|

13.1 |

Makroekonomiska förutsättningar........................................................................ |

80 |

|

5

PROP. 2004/05:1 BILAGA 2

13.2 Offentliga finanser .................................................................................................. |

81 |

6

PROP. 2004/05:1 BILAGA 2

Diagramförteckning

1.1 |

9 |

||

3.1 |

Styrräntor i Förenta staterna, euroområdet och Sverige........................................ |

27 |

|

3.2 |

27 |

||

3.3 |

Förenta staterna: Bytesbalansunderskott och nettoflöden av statspapper ........... |

28 |

|

3.4 |

Dollarutveckling mot yen och euro......................................................................... |

28 |

|

3.5 |

Börsutveckling i Förenta staterna, euroområdet och Sverige................................ |

28 |

|

3.6 |

Skillnad mellan |

29 |

|

3.7 |

29 |

||

4.1 |

Bytesförhållandet...................................................................................................... |

34 |

|

5.1 |

Industrins enhetsarbetskostnad i Sverige relativt 11 |

36 |

|

5.2 |

Industrins vinstandel ................................................................................................ |

37 |

|

6.1 |

BNP- och sysselsättningstillväxt ............................................................................. |

40 |

|

6.2 |

Lediga platser och varsel om uppsägning................................................................ |

41 |

|

6.3 |

Arbetskraftsutbud och sysselsättning ..................................................................... |

43 |

|

6.4 |

Öppet arbetslösa och personer i konjunkturberoende arbetsmarknadspolitiska |

|

|

|

|

program................................................................................................................. |

43 |

8.1 |

Konsumentpriser på energi. Energikomponenternas prisindex och totala bidrag |

|

|

|

|

till |

46 |

8.2 |

Inflation (KPI) inklusive resp. exklusive el, bränsle och drivmedel...................... |

47 |

|

8.3 |

Bidrag till |

||

|

|

drivmedel............................................................................................................... |

47 |

8.4 |

Inhemsk underliggande inflation och bristtal i handeln......................................... |

49 |

|

8.5 |

Konsumentprisernas utveckling .............................................................................. |

49 |

|

9.1 |

Hushållens realinkomstutveckling .......................................................................... |

51 |

|

9.2 |

Disponibla inkomster och konsumtionsutgifter .................................................... |

54 |

|

9.3 |

Hushållens förväntningar om ekonomin 12 månader framåt ................................ |

55 |

|

9.4 |

Hushållens skulder och ränteutgifter...................................................................... |

56 |

|

9.5 |

Hushållens eget sparande......................................................................................... |

57 |

|

10.1 |

Investeringar ........................................................................................................... |

58 |

|

10.2 |

Investeringarnas andel av BNP.............................................................................. |

58 |

|

10.3 |

Kapacitetsutnyttjandet i industrin......................................................................... |

58 |

|

10.4 |

Påbörjade nybyggnationer av bostäder ................................................................. |

60 |

|

11.1 |

Den offentliga sektorns finansiella ställning......................................................... |

64 |

|

11.2 |

Skatter och avgifter................................................................................................. |

65 |

|

11.3 |

Den offentliga sektorns utgifter ............................................................................ |

66 |

|

11.4 |

Kommunsektorns finanser..................................................................................... |

69 |

|

11.5 |

Kommunsektorns konsumtionsutgifter................................................................ |

70 |

|

13.1 |

Sveriges befolkning................................................................................................. |

78 |

|

13.2 Befolkningen i åldern |

78 |

||

13.3 |

Demografiska försörjningskvoter.......................................................................... |

78 |

|

13.4 |

Statsskuld ................................................................................................................ |

82 |

|

7

PROP. 2004/05:1 BILAGA 2

8

PROP. 2004/05:1 BILAGA 2

Svensk ekonomi

Förord

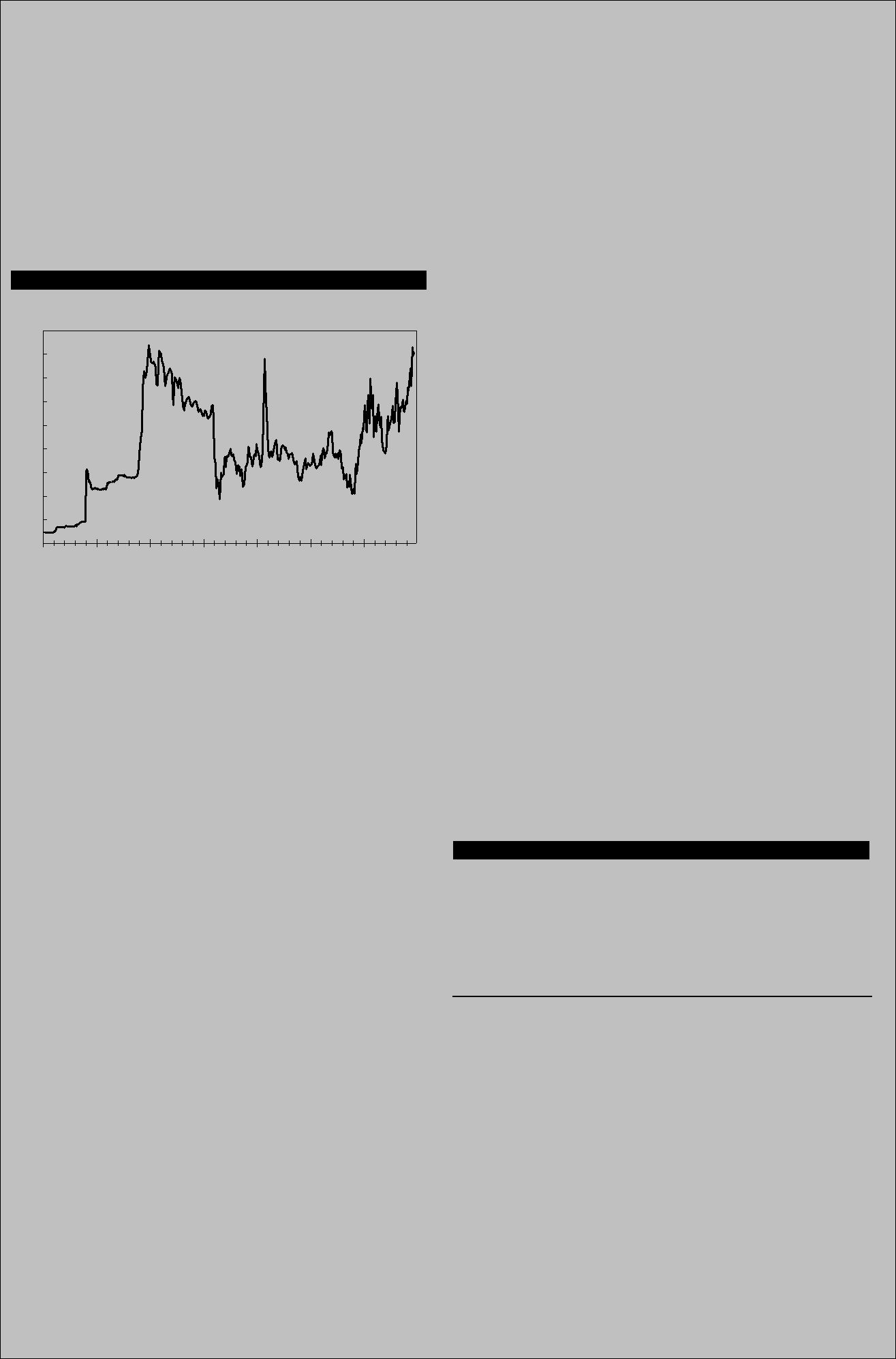

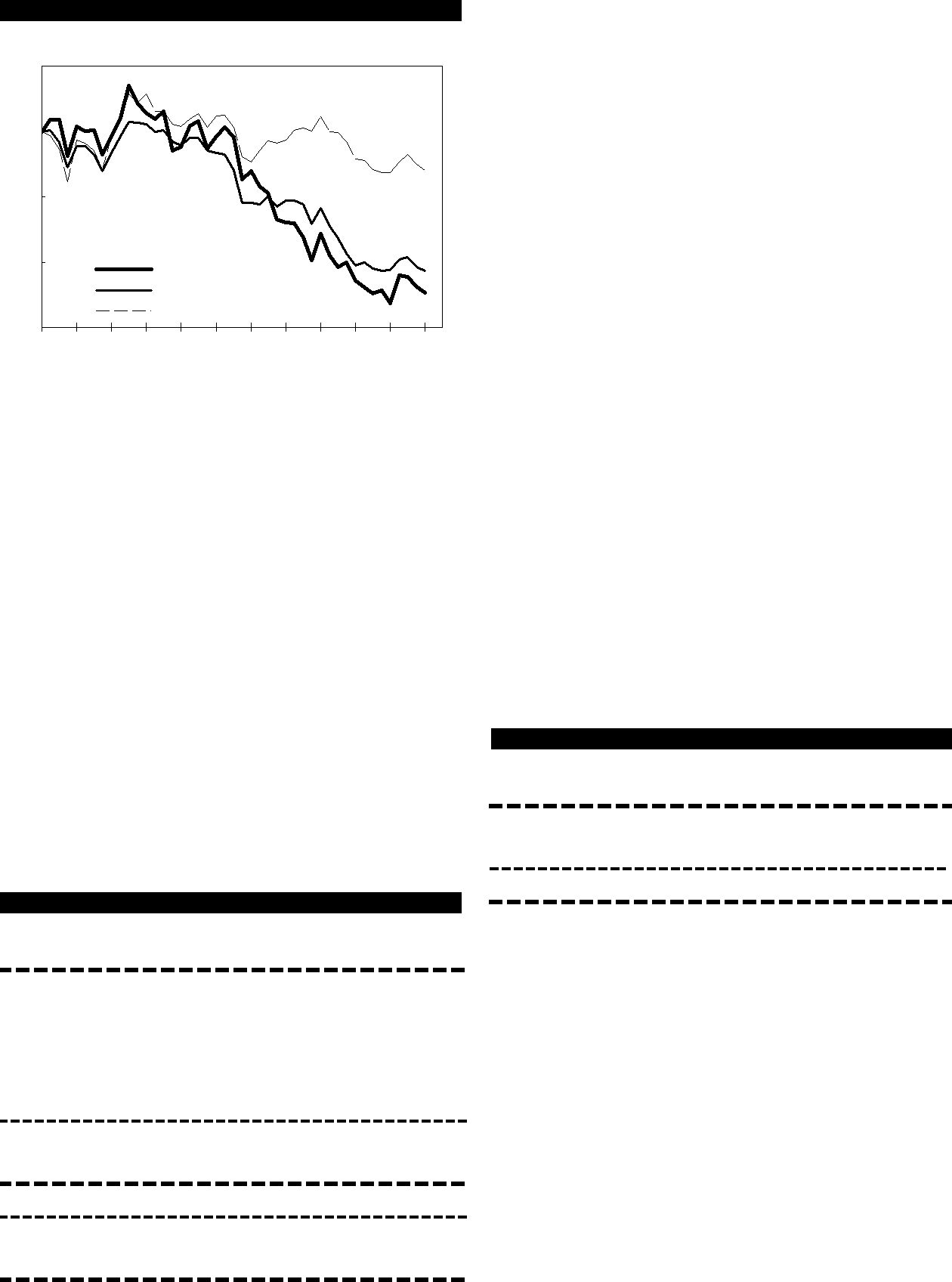

Diagram 1.1

I denna bilaga till budgetpropositionen för 2005 redovisas en prognos för den internationella och svenska ekonomin t.o.m. 2005. Därutöver redo- visas även en kalkyl för utvecklingen 2006 och 2007.

Bedömningen baseras på underlag från Statistiska centralbyrån (SCB), OECD och Konjunkturinstitutet (KI). Ansvaret för bedöm- ningarna åvilar dock helt Finansdepartementet.

Beräkningarna är gjorda med stöd av Kon- junkturinstitutets modell KOSMOS och är be- tingade av att ett antal förutsättningar är upp- fyllda.

För beräkningarna av volymutvecklingen har 2003 används som fast basår.

Ansvarig för beräkningarna är departements- rådet Mats Dillén. I arbetet med denna bilaga har information t.o.m. den 13 september beaktats.

1 Översikt

Den svenska ekonomin har visat en överras- kande god utveckling hittills i år. Industrikon- junkturen är stark och exporten ökar i snabb takt. Därtill tycks de senaste årens utveckling med fallande investeringar vara bruten. Brutto- nationalprodukten (BNP) bedöms i år öka med 3,5 %. Bortsett från effekten av att antalet arbetsdagar är betydligt fler än i fjol bedöms ök- ningen bli 2,9 %.

Den goda utvecklingen har hittills inte om- fattat arbetsmarknaden. Sänkta inkomstskatter och ytterligare resurser till kommunerna bidrar 2005 emellertid till att stärka den inhemska ef- terfrågan. Därmed stiger även sysselsättningen och BNP ökar med 3,0 % (se diagram 1.1). Den öppna arbetslösheten faller tillbaka från 5,6 % i år till 5,1 % nästa år.

Procentuell förändring |

|

|

|

|

|

Miljarder kronor |

|

5,0 |

|

|

|

|

|

|

2800 |

4,5 |

|

|

|

|

|||

|

|

Faktisk BNP |

|

|

|

2700 |

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

4,0 |

|

|

Potentiell BNP |

|

|

2600 |

|

|

|

|

|

|

|||

3,5 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3,0 |

|

|

|

|

|

|

2500 |

|

|

|

|

|

|

|

|

2,5 |

|

|

|

|

|

|

2400 |

2,0 |

|

|

|

|

|

|

2300 |

|

|

|

|

|

|

|

|

1,5 |

|

|

|

|

|

|

2200 |

1,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,5 |

|

|

|

|

|

|

2100 |

|

|

|

|

|

|

|

|

0,0 |

|

|

|

|

|

|

2000 |

00 |

01 |

02 |

03 |

04 |

05 |

06 |

07 |

Källor: Statistiska centralbyrån och Finansdepartementet. |

|

|

|||||

Den internationella konjunkturen har under de senaste åren successivt förstärkts. År 2001 ökade världens samlade BNP bara med 2,4 % medan den globala tillväxten i år förutses bli 4,7 % (se tabell 1.1). Den kanske viktigaste förklaringen till de senaste årens globala konjunkturförlopp är kraftiga variationer i investeringstillväxten. Peri- oden

Vändningen i den globala investeringscykeln är kanske tydligast i sektorn för informations- och kommunikationsteknik (IKT). Denna sek- tor, som under

9

PROP. 2004/05:1 BILAGA 2

Den allt högre globala aktivitetsnivån kan också förklaras av att ett stort antal länder i Asien och Östeuropa genomgår en snabb och kraftig omvandling. Bruttonationalprodukten i Kina har under de senaste tre åren i genomsnitt ökat med drygt 8 %. Investeringarnas andel av BNP var år 2003 hela 47 %, vilket kan jämföras med Sveriges investeringsandel på ca 16 %. Ryssland och Indien är två andra exempel på länder som i genomsnitt har vuxit med över 5 % per år 2001– 2003.

Den internationella konjunkturåterhämt- ningen har understötts av en expansiv inriktning av den ekonomiska politiken. I takt med att le- diga resurser tas i anspråk förväntas penning- politiken gradvis bli mindre expansiv. I Förenta staterna har centralbanken höjt styrräntan vid två tillfällen sedan sommaren och ytterligare höjningar är att vänta. Även finanspolitiken i Förenta staterna bedöms bli betydligt mindre expansiv 2005 än tidigare år. Omläggningen av den ekonomiska politikens inriktning bidrar till att tillväxten i Förenta staterna dämpas från ca 4,4 % i år till ca 3,5 % nästa år.

Tabell 1.1 Prognosförutsättningar

|

2003 |

2004 |

2005 |

2006 |

2007 |

BNP världen1 |

3,7 |

4,7 |

4,1 |

4,0 |

3,9 |

HIKP EU 152 |

2,0 |

1,9 |

1,8 |

1,9 |

1,8 |

Timlön i Sverige3 |

3,5 |

3,4 |

3,5 |

3,5 |

3,5 |

128 |

126 |

124 |

123 |

123 |

|

Tysk långränta4 |

4,1 |

4,3 |

4,8 |

5,0 |

5,2 |

Svensk långränta4 |

4,6 |

4,7 |

5,1 |

5,3 |

5,5 |

Svensk kortränta5 |

3,0 |

2,4 |

3,0 |

3,8 |

4,4 |

1Procentuell förändring.

2Årsgenomsnitt.

3Kostnad, årsgenomsnitt.

4

5

Källor: OECD, Statistiska centralbyrån, Medlingsinstitutet och

Finansdepartementet.

Euroområdet ligger efter Förenta staterna i konjunkturcykeln och tillväxttakten bedöms öka från 1,9 % i år till 2,2 % nästa år. Den europeiska centralbanken (ECB) förutses börja höja styr- räntan först nästa år. Utsikterna för de flesta öv- riga regioner är fortsatt goda. I Japan, där BNP i år väntas stiga med starka 4,1 %, sjunker dock tillväxten tillbaka till ca 2 % nästa år.

Föreliggande prognos bygger på förutsätt- ningen att oljepriset faller tillbaka från somma- rens och den tidiga höstens mycket höga nivåer till 37 dollar per fat i slutet av 2004 och till 34

dollar per fat i slutet av nästa år. Detta är en högre oljeprisnivå än vad som förutsågs i vårpro- positionen och leder till att den globala tillväxten dämpas något. En mindre expansiv ekonomisk politik till följd av ett högre resursutnyttjande innebär tillsammans med höga oljepriser till att den globala tillväxten minskar till 4,1 % nästa år. Eftersom en stor andel av den svenska exporten går till euroområdet, vars tillväxt ökar, sker ingen motsvarande dämpning av omvärldens efterfrå- gan på svenska exportvaror.

Den fortsatta oljeprisutvecklingen är en källa till osäkerhet i prognosen. Det kan inte uteslutas att oljepriserna blir avsevärt högre än vad som antagits. Högre oljepriser urholkar hushållens inkomster och konsumtionsutrymmet minskar. Högre oljepriser har också negativa effekter på företagens vinster. Kraftigt varierande oljepriser ökar dessutom osäkerheten vid investeringsbe- slut och kan därför väntas leda till lägre inve- steringsnivåer än vad som annars vore fallet. Av- görande för vilken effekt ett högt oljepris får är vad det höga priset beror på. Drivs oljepriset upp av en fortsatt mycket stark efterfrågan och högre global tillväxt än förväntat är slutsatserna an- norlunda, och mer positiva, än om det högre pri- set är utbudsrelaterat t.ex. på grund av en ökad global geopolitisk osäkerhet.

I avsnitt 12 analyseras närmare effekterna på svensk ekonomi om oljepriset skulle ligga på 55 dollar per fat t.o.m. 2007. Utgångspunkten för scenariot är att det finns kapacitetsbrister i samband med utvinning, transport och förädling av olja och att det tar lång tid att komma till rätta med dessa brister. Oljepriset är därför högt under en anpassningsperiod. Den viktigaste slutsatsen som kan dras är att effekterna på svensk tillväxt, inflation och sysselsättning är ganska små. Detta hänger samman med att den svenska ekonomins oljeberoende har minskat dramatiskt under de senaste 30 åren och att oljepriset i reala termer fortfarande är lågt i förhållande till situationen under oljekriserna på 1970- och

Utöver risken för ett högt oljepris omgärdas prognosen av en viss osäkerhet om den fortsatta konjunkturutvecklingen i Förenta staterna. Den inkommande arbetsmarknadsstatistiken har un- der ett par månader varit svagare än väntat. Den övergripande konjunkturbilden är dock gynnsam och den mest troliga utvecklingen är att arbets- marknaden visar förnyad styrka under de kom- mande månaderna.

10

En tredje osäkerhetsfaktor är vilken dollar- kursutveckling som behövs för finansieringen av det amerikanska bytesbalansunderskottet. Pro- gnosen bygger på bedömningen att en långsik- tigt hållbar utveckling kräver en relativt svag dollar under en längre period. Med en svagare dollar förbättras den amerikanska handelsbalan- sen och beroendet av utländskt kapital minskar. Dollarförsvagningen har hittills begränsats av att några asiatiska länder, däribland Kina, har bundit sina valutor till dollarn och därför köpt dollar. I prognosen antas att dollarn gradvis försvagas för att i slutet av 2005, och åren därefter, ligga runt 1,30 visavi euron. En snabbare eller kraftigare försvagning av dollarn skulle påverka konjunktu- råterhämtningen i euroområdet och i Sverige negativt.

Den svenska ekonomin har påverkats mycket positivt av den internationella konjunkturåter- hämtningen. Enligt de preliminära nationalrä- kenskaperna ökade BNP med 3,4 % i faktiska termer under det första halvåret 2004 jämfört med första halvåret 2003. Den goda tillväxten förklaras i hög grad av en stark exportutveckling och en förhållandevis låg import. Nettobidraget till tillväxten från utrikeshandeln uppgick till hela 2,3 procentenheter. Under det andra kvar- talet stärktes dock även den inhemska efterfrå- gan, framför allt genom stigande investeringar, och gav ett lika stort tillväxtbidrag som utrikes- handeln.

Konjunkturinstitutets (KI:s) kvartalsbaro- meter för det andra kvartalet visar på ett fortsatt gott konjunkturläge i industrin. Det övergri- pande intrycket från barometern är dock att in- dustrikonjunkturen framöver får ett något lugnare förlopp. Inköpschefernas index för juli och augusti kan ges en liknande tolkning. I de industrinära tjänstesektorerna, t.ex. datakonsul- ter, dataservice och uppdragsverksamhet, har efterfrågeläget enligt barometern påtagligt för- bättrats under det senaste året. Inom övriga tjänstebranscher är konjunkturbilden mer splittrad.

Sveriges BNP bedöms i år öka med 3,5 % (se tabell 1.4). I tre avseenden är 2004 ett ovanligt konjunkturår. För det första leder exportens goda utveckling i förhållande till importen till ett stort tillväxtbidrag från utrikeshandeln. För hel- året 2004 väntas det uppgå till 1,7 %. Man får gå tillbaka till 1995 för att hitta ett större tillväxt- bidrag från utrikeshandeln. År 1995 var situatio- nen annorlunda och det var föga förvånande att

PROP. 2004/05:1 BILAGA 2

utrikeshandeln drev tillväxten. Industrin hade mycket ledig kapacitet efter recessionsåren i början av

Den goda exportutvecklingen 2004 hänger samman med den starka internationella kon- junkturen. Den svenska exportindustrin stimule- ras av att omvärldens efterfrågan, generellt sett, i år är mycket hög. Dessutom har svenska företag inom teleprodukt- och motorfordonsindustrin stora exportframgångar, vilket förstärker upp- gången. I år väntas teleproduktexporten öka med ca 35 % och motorfordonsexporten med drygt 20 %. Industriproduktionen bedöms öka med 9 % (se tabell 1.2). Årets starka tillväxtbidrag från utrikeshandeln beror emellertid inte endast på en stark export utan också på en svag import, bl.a. en låg råvaruimport.

Det andra ovanliga inslaget i konjunktur- bilden är att kalendereffekten är betydligt större än normalt. Kalendereffekten innebär bl.a. att de arbetade timmarna beräknas öka med 1 procent- enhet mer än de annars skulle göra och att BNP- tillväxten tillfälligt höjs med 0,6 procentenheter. (För en mer utförlig diskussion av kalender- effekterna, se fördjupningsrutan i vårpropositio- nen, bilaga 1.)

Ett tredje särdrag är att sysselsättningen i år bedöms minska med 0,6 % samtidigt som BNP- tillväxten är god. Detta hänger i hög grad samman med de två omständigheter som nämn- des ovan. Kalendereffekten förstärker tillväxten utan att sysselsättningen påverkas. Produktions- ökningarna i industrin förklaras av en god pro- duktivitetstillväxt. Årets kraftiga produktions- och exportökning kan realiseras trots att perso- nalstyrkan förväntas minska. Den höga produk- tivitetstillväxten i industrin kan delvis förklaras av att industriföretagen utnyttjar bemannings- företag och konsulter istället för att nyanställa1 samt av omklassificeringar inom teleprodukt- industrin.

1 Personer som arbetar på bemannings- och konsultföretag klassificeras i allmänhet som sysselsatta i tjänstesektorn. Den positiva produktivitets- effekten i industrin förklaras av att förädlingsvärdet per timme i bemanningsföretagen i de flesta fall är avsevärt lägre än förädlingsvärdet per timme i den industriverksamhet där den inhyrda personen arbetar.

11

PROP. 2004/05:1 BILAGA 2

Tabell 1.2 Nyckeltal

|

2003 |

2004 |

2005 |

2006 |

2007 |

KPI, |

1,4 |

0,9 |

2,1 |

2,0 |

2,0 |

UND1X, |

1,7 |

1,3 |

1,2 |

– |

– |

Real disponibel inkomst1 |

2,1 |

2,2 |

1,4 |

1,2 |

|

Sparkvot (nivå)2 |

3,5 |

3,2 |

2,6 |

2,0 |

1,3 |

Industriproduktion1 |

1,9 |

9,0 |

5,0 |

4,1 |

3,7 |

Relativ enhetsarbets- |

|

|

|

|

|

kostnad i industrin1,3 |

2,6 |

– |

– |

||

Antal sysselsatta1 |

0,8 |

0,8 |

0,7 |

||

Öppen arbetslöshet4 |

4,9 |

5,6 |

5,1 |

4,4 |

4,2 |

Program5 |

2,1 |

2,3 |

2,5 |

2,5 |

2,0 |

Reguljär |

|

|

|

|

|

sysselsättningsgrad6 |

77,6 |

77,0 |

77,0 |

77,2 |

77,4 |

Handelsbalans7 |

154 |

180 |

205 |

226 |

246 |

Bytesbalans8 |

6,4 |

7,1 |

7,7 |

8,1 |

8,6 |

Offentligt finansiellt |

|

|

|

|

|

sparande8 |

0,5 |

0,7 |

0,6 |

0,4 |

0,9 |

1Årlig procentuell förändring.

2Eget sparande, dvs. exklusive sparande i avtalspension.

3I gemensam valuta, SEK.

4Procent av arbetskraften.

5Antalet personer i konjunkturberoende arbetsmarknadspolitiska program i procent av arbetskraften.

6Antal sysselsatta i åldern

7Miljarder kronor.

8Procent av BNP.

Källor: Statistiska centralbyrån, Arbetsmarknadsstyrelsen, Riksbanken och Finansdepartementet.

Den mycket höga produktions- och exporttill- växten i vissa industribranscher i år beror bl.a. på ett uppdämt behov av ersättningsinvesteringar. Nästa år antas expansionstakten i teleprodukt- och motorfordonsindustrin mattas av något. Tillväxttalen förväntas dock förbli höga. Osäkerheten beträffande den fortsatta utveck- lingen i dessa branscher är betydande. Sker ingen avmattning kan

Exporten påverkas nästa år också av att den förväntade dollarförsvagningen leder till en star- kare krona. Mätt i termer av det handelsvägda

bare 2005 än 2003 och 2004. Sammanfattningsvis ökar BNP i ungefär samma takt nästa år som i år, efter att årets tillväxttal har korrigerats för kalenderns inverkan.

Sysselsättningen brukar normalt sett följa

Nästa år blir

Mot bakgrund av att ett antal indikatorer tyder på att arbetskraftsefterfrågan fortfarande är relativt svag förutses sysselsättningsupp- gången bli tydlig först i början av 2005. Syssel- sättningsutvecklingen nästa år understöds av de inkomstskattesänkningar och höjda statsbidrag till kommunerna som föreslås i denna proposi- tion. Den öppna arbetslösheten som andel av arbetskraften bedöms ha nått sin högsta nivå andra kvartalet i år och väntas gradvis sjunka.

Ett uttryck för de senaste årens svaga arbets- kraftsefterfrågan är löneutvecklingen. Lönerna ökade 2001 med 4,4 %. Därefter har löneök- ningstakten successivt minskat och i år väntas lönerna stiga med 3,4 %. Eftersom det finns gott om lediga resurser på arbetsmarknaden ökar nästa års sysselsättningsuppgång endast margi- nellt trycket på lönebildningen. Löneöknings- takten bedöms 2005 uppgå till 3,5 %. Under medelfriståren 2006 och 2007 antas lönerna öka med 3,5 % per år. De senaste årens måttliga löneökningstakt i kombination med en god produktivitetstillväxt har bidragit till stigande vinster i näringslivet, vilket är positivt för inve- steringsutvecklingen de kommande åren.

12

Inflationen föll från nära 3,5 % i februari 2003 till

Den inflationsuppgång som har kunnat note- ras efter februari hänger samman med stigande energipriser på i första hand olja. Inflationen, exklusive energipriser, är alltjämt mycket låg men inte längre fallande.

Måttliga löneökningar och en god produk- tivitetsutveckling innebär att kostnadstrycket i ekonomin väntas vara fortsatt lågt. Det in- hemska inflationstrycket bedöms dock öka något allteftersom lediga resurser tas i anspråk och hushållens efterfrågan växer sig starkare. Den goda internationella konjunkturutveck- lingen förutses leda till att internationella varu- priser börjar stiga, men kronans förväntade för- stärkning dämpar importpriserna. Sammantaget kan det underliggande inflationstrycket beskri- vas som lågt men svagt stigande.

Den svenska penningpolitiken vägleds av ett inflationsmål. Inflationen mätt som föränd- ringen i konsumentprisindex (KPI) över tolv månader skall uppgå till 2 % med ett tolerans- intervall på ± 1 procentenhet. Riksbanken har förtydligat att det är utvecklingen av UND1X som normalt styr utformningen av penning- politiken. UND1X är Riksbankens mått på underliggande inflation där de direkta effekterna av förändrade räntor, indirekta skatter och sub- ventioner har exkluderats från KPI. Riksbanken förutses anpassa penningpolitiken så att inflatio- nen utvecklas i linje med målet på ett par års sikt.

UND1X väntas uppgå till 1,3 % i slutet av 2004 och till 1,2 % i slutet av 2005. I slutet av 2005 ger energipriserna ett svagt negativt bidrag till UND1X. Det underliggande inflations- trycket, mätt med UND1X exklusive energi, bedöms därför vara svagt stigande men under 2 %. Mot bakgrund av det låga inflationstrycket och bedömningen att det finns vissa lediga resur- ser i ekonomin i slutet av 2005, förutses pen- ningpolitiken först nästa år behöva läggas om i en mindre expansiv riktning. Riksbankens vikti- gaste styrränta, den s.k. reporäntan, förutses uppgå till 3 % i slutet av 2005.

PROP. 2004/05:1 BILAGA 2

KPI ökar snabbare än UND1X nästa år och

1.1Resursläget

Det är svårt att med någon större precision för- utse konjunkturläget om två år eller längre fram i tiden. Kalkylerna för 2006 och 2007 baseras därför på en bedömning av det s.k.

Det låga inflationstrycket och de måttliga lö- neökningarna tyder på att det finns lediga resur- ser i ekonomin. Andra indikatorer, som den låga andelen företag med brist på arbetskraft samt företagens återhållsamma anställningsplaner, stöder bedömningen att det finns lediga resurser på arbetsmarknaden.

13

PROP. 2004/05:1 BILAGA 2

Tabell 1.3 Resursläget

Procentuell förändring om annat ej anges

|

2003 |

2004 |

2005 |

2006 |

2007 |

Potentiell BNP |

2,6 |

3,4 |

2,1 |

2,1 |

2,1 |

Faktisk BNP |

1,6 |

3,5 |

3,0 |

2,5 |

2,3 |

Gap, procent |

0,0 |

||||

|

|

|

|

|

|

Potentiell produktivitet |

2,5 |

1,9 |

2,0 |

2,0 |

2,0 |

Faktisk produktivitet |

2,7 |

2,5 |

2,0 |

1,8 |

1,8 |

Gap, procent |

0,3 |

0,4 |

0,2 |

0,0 |

|

|

|

|

|

|

|

Potentiell medelarbetstid |

1,0 |

||||

Faktisk medelarbetstid |

1,6 |

0,1 |

|||

Gap, procent |

0,0 |

0,0 |

|||

|

|

|

|

|

|

Potentiell sysselsättning |

0,5 |

0,6 |

0,5 |

0,4 |

0,3 |

Faktisk sysselsättning |

0,8 |

0,8 |

0,7 |

||

Gap, procent |

0,0 |

0,0 |

|||

|

|

|

|

|

|

Källor: Statistiska centralbyrån och Finansdepartementet.

Bedömningarna av resursläget och den poten- tiella tillväxten innebär att BNP ökar i kalender- justerade termer med 2,5 % år 2006 och med 2,3 % år 2007, vilket för bägge åren är något högre än den uppskattade potentiella tillväxten. Osäkerheten i bedömningarna är dock stor. Re- geringen avser därför att under det närmaste året genomföra en analys av hur strukturella och in- stitutionella förändringar har påverkat den svenska ekonomins potentiella produktionsför- måga.

I avsnitt 12 analyseras två sidoalternativ. I ett högtillväxtalternativ är sysselsättningsgapet större och den potentiella sysselsättningstillväx- ten högre. I detta alternativ uppgår den reguljära sysselsättningsgraden till 80 % år 2007. I ett lågtillväxtalternativ är oljepriset under ett antal år högre än i baskalkylen. I detta scenario tar det lägre tid att sluta

1.2Finanspolitiken

Målet för de offentliga finanserna är ett över- skott på 2 % i genomsnitt över en konjunktur- cykel. Därmed stärks den finansiella förmögen- hetsställningen, vilket skapar ett finansiellt utrymme att möta den demografiska utveck- lingen under de närmaste decennierna.

Det finansiella sparandet beräknas till 0,7 % av BNP i år och till 0,6 % år 2005.

sade och beräknas till 1,7 % i år och till 1,0 % nästa år. (För detaljer se avsnitt 11.5.) År 2007 uppgår det strukturella sparandet till 0,9 %. Sal- domålet om ett överskott på 2 % över en kon- junkturcykel gäller från och med år 2000. Det genomsnittliga finansiella sparandet från 2000 till 2007 beräknas till 1,4 %. Vid en bedömning av måluppfyllelsen måste hänsyn tas till att tids- perioden

Det finansiella sparandet stärks från 0,7 % i år till 0,9 % av BNP år 2007. Den expansiva penningpolitiken stimulerar dock efterfrågan. Förstärkningen av de offentliga finanserna beror på ett förbättrat konjunkturläge. Finanspolitikens inriktning, mätt som föränd- ringen i det strukturella sparandet, bedöms i år vara något åtstramande och nästa år expansiv. Under åren 2006 och 2007 är den sammantagna effekten av finanspolitikens inriktning i stort sett neutral.

1.3Försörjningsbalansen

Under andra halvåret 2003 förstärktes exporttill- växten efter en period av svag utveckling. Exportuppgången har fortsatt i år och under det första halvåret ökade, enligt de preliminära nationalräkenskaperna, varuexporten med 8,6 % jämfört med motsvarande period 2003. Accele- rationen i exporten förklaras dels av exportfram- gångar för svensk industri i ett växande antal länder, dels på kraftigt ökad export av motorfordon och teleprodukter. Konjunktur- institutets kvartalsbarometer visar på en god ex- portorderingång och förväntningar om en posi- tiv utveckling under tredje kvartalet. År 2004 bedöms varuexporten av bl.a. dessa skäl öka med goda 9,9 %.

Omvärldens efterfrågan på svenska export- varor, den s.k. världsmarknadstillväxten, ökar från 8,3 % i år till 8,5 % nästa år. De senaste årens starka produktivitetstillväxt och fallande enhetsarbetskostnader innebär vidare att ex- portindustrins konkurrenskraft är god. Dessa två faktorer talar för en fortsatt hög exporttillväxt nästa år. I prognosen beaktas även den förvän- tade förstärkningen av kronan och att tillväxten i branscherna motorfordon och teleprodukter kan

14

väntas dämpas. Dessa två faktorer håller tillbaka nästa års exporttillväxt något. Med hänsyn tagen till ovanstående förhållanden bedöms varu- exporten 2005 öka med 7,6 %.

Varuimporten ökade med endast 4,5 % under det första halvåret 2004. Importen är normalt mycket följsam till exporten. Den ovanligt stora skillnaden det första halvåret kan till viss del för- klaras av att företagen avvecklade sina lager och av en tillfälligt låg importtillväxt under första kvartalet av råvaror och fartyg.

Framöver förutses företagen åter öka sina lager. Inhemska efterfrågekomponenter med ett högt importinnehåll, som t.ex. maskininvester- ingar, väntas också visa en stark utveckling. Dessa förhållanden, tillsammans med en fortsatt god exporttillväxt, talar för en importåterhämt- ning. Därtill bidrar kronans förväntade förstärk- ning till en dämpning av importpriserna, vilket bör stimulera importefterfrågan ytterligare. Av dessa skäl bedöms varuimporten öka med 6,5 % i år och med 7,7 % nästa år.

Efter en svag inledning 2004 väntas såväl exporten som importen av tjänster öka. Under 2003 uppgick tjänstehandelns tillväxtbidrag till 0,4 %, vilket var ovanligt högt. I år och nästa år bedöms tillväxtbidragen ligga nära noll.

Efter att investeringarna har fallit tre år i rad

Även i tjänstesektorn ökar investeringarna i år och nästa år. Bilden är dock splittrad. Invester- ingarna i de industrinära tjänstebranscherna be- döms redan i år öka i god takt. Vad gäller byg- gandet av kommersiella lokaler har utvecklingen under ett antal år varit mycket svag. Nästa år väntas dock en blygsam uppgång. Sammantaget ökar investeringarna i tjänstesektorn med 1,8 % i år och med 3,3 % nästa år.

År 2003 ökade bostadsinvesteringarna med 3,6 %, vilket mot bakgrund av den låga inve- steringsnivån måste betecknas som en måttlig tillväxt. Den inkommande statistiken visar att såväl byggandet av flerbostadshus som småhus nu återigen ökar kraftigt. Efterfrågan på småhus och bostadsrätter stimuleras av det låga ränte-

PROP. 2004/05:1 BILAGA 2

läget och hushållens goda förmögenhetsställ- ning. En hög efterfrågan har i sin tur resulterat i stigande priser på småhus och bostadsrätter, vilket ökar lönsamheten vid nyproduktion. Den investeringsstimulans till hyresrätter som inför- des 2003 väntas ge positiva effekter i år och nästa år. Nybyggandet väntas stiga med nära 17 % i år. Det i vårpropositionen aviserade

Offentliga myndigheters investeringar förut- ses öka med ca 1,5 % i år och nästa år. Statens infrastruktursatsningar innebär att de statliga in- vesteringarna ökar något från den höga nivå som etablerades 2002. Kommunernas ansträngda ekonomiska läge har resulterat i fallande inve- steringsvolymer under de senaste åren. Den in- vesteringsstimulans som utgår till kommunerna väntas tillsammans med ökade statsbidrag bidra till att de kommunala investeringarna återigen stiger nästa år.

Under det första halvåret tillgodosåg företa- gen inom handeln och industrin en del av efter- frågan genom att minska sina lager. Generellt sett är företagen nu nöjda med sin lagersituation och lagren kan väntas öka i takt med produktio- nen. Första halvårets lageravveckling väntas dock leda till att lagren i år dämpar

Hushållens konsumtion ökade med nästan 2 % år 2003, trots oförändrade reala disponibla inkomster. De preliminära nationalräkenska- perna för första halvåret visade att konsumtio- nen var 2,4 % högre än motsvarande period 2003. De senaste tre årens konsumtionsuppgång består till största delen av en ökad konsumtion av varor. Detta hänger sannolikt delvis samman med att varupriserna har ökat mycket måttligt medan tjänstepriserna har ökat i snabbare takt.

15

PROP. 2004/05:1 BILAGA 2

Tabell 1.4 Försörjningsbalans

|

Mdkr1 |

Procentuell volymförändring |

|

|

|

|

|

|

|

2003 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

Hushållens konsumtionsutgifter |

1 195 |

0,4 |

1,4 |

1,9 |

2,4 |

2,7 |

2,0 |

2,0 |

Offentliga konsumtionsutgifter |

691 |

0,9 |

3,2 |

0,6 |

0,9 |

0,8 |

0,6 |

0,1 |

Statliga |

195 |

4,1 |

0,6 |

0,5 |

||||

Kommunala |

495 |

1,9 |

2,8 |

0,6 |

1,1 |

1,5 |

1,0 |

0,3 |

Fasta bruttoinvesteringar |

383 |

3,2 |

4,0 |

5,2 |

5,1 |

|||

Näringsliv exkl. bostäder |

261 |

2,4 |

4,6 |

6,1 |

5,9 |

|||

Bostäder |

53 |

4,2 |

5,7 |

3,6 |

9,8 |

4,2 |

5,0 |

5,0 |

Myndigheter |

69 |

4,5 |

9,7 |

1,3 |

1,6 |

1,9 |

2,1 |

|

Lagerinvesteringar2 |

8 |

0,2 |

0,2 |

0,0 |

0,0 |

|||

Export |

1 066 |

0,2 |

1,2 |

5,5 |

8,8 |

7,5 |

6,1 |

5,9 |

Import |

904 |

5,0 |

5,9 |

7,4 |

6,1 |

6,0 |

||

|

|

|

|

|

|

|

|

|

BNP |

2 439 |

0,9 |

2,1 |

1,6 |

3,53 |

3,0 |

2,5 |

2,3 |

1Löpande priser.

2Förändring uttryckt i procent av BNP föregående år.

3Avser faktisk utveckling. Av

Priserna på varaktiga varor har t.o.m. fallit varje år sedan 1995. Den totala prisnedgången för var- aktiga varor

De flesta tecken tyder på att hushållens kon- sumtion även fortsättningsvis kommer att ut- vecklas väl. Hushållens förmögenhetsställning är god. Under 2003 och hittills under 2004 har sti- gande småhuspriser och en gynnsam börsut- veckling medfört att såväl hushållens reala som deras finansiella förmögenheter förstärkts. Hus- hållens tillförsikt inför framtiden har stärkts under loppet av innevarande år. Den väntade sysselsättningsökningen nästa år bidrar till ökad konsumtion genom ökad optimism och stigande inkomster. De disponibla inkomsterna förutses öka med 2,1 % i år och med 2,2 % nästa år. Sänkta skatter bidrar med 0,6 procentenheter till nästa års tillväxt i disponibelinkomsterna. Hus- hållen påverkas även positivt av att arvs- och

gåvoskatten tas bort. Hushållens konsumtion bedöms öka med 2,4 % i år och med 2,7 % nästa år. Därmed faller sparkvoten något. Ett minskat sparande är dock naturligt mot bakgrund av att sparkvoten ökade kraftigt under 2001 och 2002, att hushållens förmögenhetsställning är stark och att hushållens framtidoptimism ökar i takt med att situationen på arbetsmarknaden ljusnar.

De statliga konsumtionsutgifterna steg förra året med 0,6 %. Under första halvåret i år har konsumtionsutgifterna stigit med ca 0,5 %, vilket också väntas bli ökningen för helåret. Till ökningen av utgifterna bidrar reformen inom tandvårdsförsäkringen för äldre. Nästa år väntas konsumtionsutgifterna falla med 1 % i fasta priser.

Trenden med snabbt ökande kommunala konsumtionsutgifter bröts förra året då kon- sumtionstillväxten dämpades till 0,6 %. Ett stort antal kommuner har haft problem med att upp- fylla kravet om en ekonomi i balans. För att vända underskotten till överskott inleddes under förra året besparingsprogram i många kommu- ner och landsting, vilka väntas få genomslag 2004. Det höga antalet vardagar i år leder till att den faktiska konsumtionsvolymen beräknas öka med 1,1 %, men den underliggande utvecklingen beräknas vara ca 1 procentenhet lägre.

En stark inkomstutveckling nästa år i kom- munsektorn möjliggör en konsumtionsökning med 1,5 % samtidigt som det finansiella sparan- det och resultatet stärks. För 2006 bedöms kon-

16

sumtionen kunna öka med 1,0 % i volym. Kon- sumtionstillväxten 2007 antas uppgå till 0,3 %, vilket är i takt med den demografiskt betingade utvecklingen av efterfrågan på kommunsektorns tjänster.

1.4Tillväxtens och sparandets sammansättning

Tillväxtbidraget från utrikeshandeln faller till- baka från 1,7 procentenheter i år till 0,6 procent- enheter nästa år (se tabell 1.5). Växande tillväxt- bidrag från hushållens konsumtionsutgifter och investeringar kompenserar utrikeshandelns fal- lande bidrag. Den inhemska efterfrågans tillta- gande betydelse fördunklas något av kalender- effekten. Bortsett från denna effekt ökar tillväxtbidraget från den totala inhemska efter- frågan, dvs. lager, investeringar, hushållens kon- sumtion och offentlig konsumtion, från 1,4 procentenheter år 2004 till 2,4 procentenheter år 2005.

Tabell 1.5 Bidrag till

Procentenheter

|

2003 |

2004 |

2005 |

2006 |

2007 |

Hushållens konsumtionsutgifter |

0,9 |

1,2 |

1,3 |

1,0 |

1,0 |

Offentliga konsumtionsutgifter |

0,2 |

0,3 |

0,2 |

0,2 |

0,0 |

Fasta bruttoinvesteringar |

0,5 |

0,6 |

0,8 |

0,8 |

|

Lagerinvesteringar |

0,2 |

0,2 |

0,0 |

0,0 |

|

Netto utrikeshandel |

0,6 |

1,7 |

0,6 |

0,5 |

0,5 |

Export |

2,4 |

3,8 |

3,4 |

2,9 |

2,9 |

Import |

|||||

|

|

|

|

|

|

BNP |

1,6 |

3,5 |

3,0 |

2,5 |

2,3 |

|

|

|

|

|

|

Källor: Statistiska centralbyrån och Finansdepartementet.

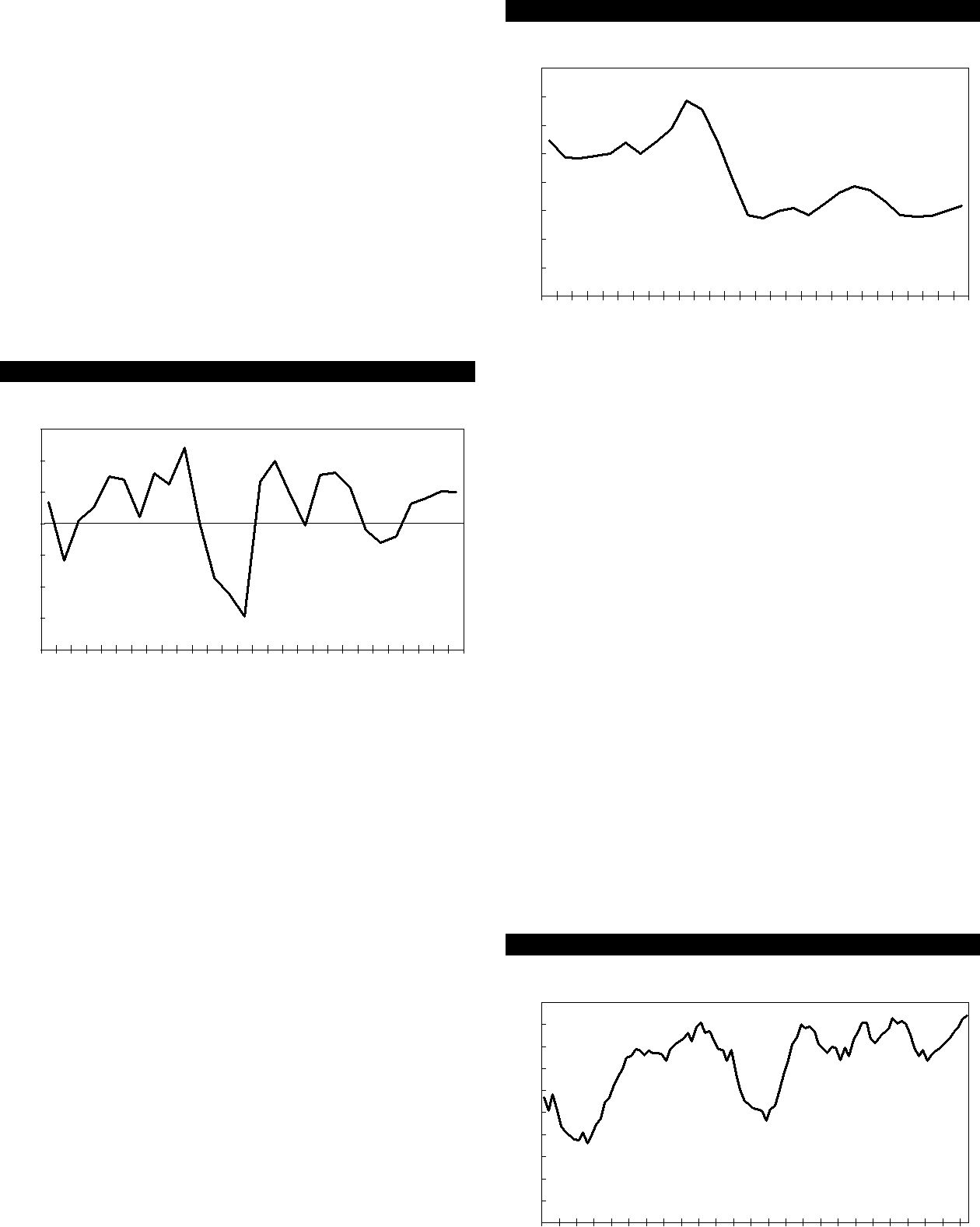

Bruttosparandet väntas öka i den svenska eko- nomin (se tabell 1.6). Stigande investeringar bidrar till att det reala sparandet ökar som andel av BNP. Ekonomins totala finansiella sparande, som i stort sett överensstämmer med bytes- balansen, ökar också. Den höga nivån på hus- hållens finansiella sparande förklaras av avtals- pensionernas växande betydelse. Av det totala finansiella sparandet i hushållssektorn 2003 på 96 miljarder kronor utgjorde 61 miljarder sparande i avtalspensioner. Sparandet i avtalspensioner väntas öka under de kommande åren, vilket till viss del motverkar den förutsedda nedgången i hushållens direkta sparande. Företagens finansi- ella sparande utvecklas också mycket starkt. I

PROP. 2004/05:1 BILAGA 2

detta mått ingår dock den restpost som upp- kommer på grund av att Riksbanken och natio- nalräkenskaperna redovisar olika utfall för det totala finansiella sparandet. År 2003 var det totala finansiella sparandet 26 miljarder högre enligt Riksbanken än enligt nationalräkenska- perna.

Tabell 1.6 Sparandets sammansättning

Löpande priser, procent av BNP

|

2003 |

2004 |

2005 |

2006 |

2007 |

Realt sparande |

16,0 |

15,9 |

16,1 |

16,4 |

16,8 |

Fasta investeringar |

15,7 |

15,6 |

15,6 |

16,0 |

16,3 |

Lagerinvesteringar |

0,3 |

0,3 |

0,5 |

0,5 |

0,5 |

Finansiellt sparande1 |

6,4 |

6,9 |

7,5 |

7,9 |

8,4 |

Offentlig sektor |

0,5 |

0,7 |

0,6 |

0,4 |

0,9 |

Hushåll |

3,9 |

3,6 |

3,4 |

3,3 |

2,9 |

Företag |

2,0 |

2,6 |

3,5 |

4,2 |

4,6 |

|

|

|

|

|

|

Bruttosparande |

22,4 |

22,8 |

23,6 |

24,3 |

25,2 |

|

|

|

|

|

|

1 Enligt Riksbankens definition.

Källor: Statistiska centralbyrån, Riksbanken och Finansdepartementet.

1.5Arbetsmarknaden

Under årets sju första månader minskade syssel- sättningen med 31 000 personer jämfört med motsvarande period 2003. Sysselsättningsned- gången omfattar industrin, byggsektorn, tjänste- sektorn och kommunerna.

Ledande indikatorer visar att arbetskrafts- efterfrågan alltjämt är svag. Exempelvis har antalet nyanmälda lediga platser fortsatt att minska. Enligt KI:s barometer för andra kvar- talet planerar de flesta företagen inom industri- och tjänstesektorerna en oförändrad eller minskad sysselsättning. Indikatorerna är emel- lertid inte fullt lika negativa som tidigare. Vissa industrinära tjänstebranscher, t.ex. uppdrags- verksamhet och datakonsulter, har till och med tydligt expansiva anställningsplaner. Positivt är också att antalet varsel har tenderat att minska något.

Den allmänna konjunkturförbättringen bedöms på sikt leda till att arbetskraftsefterfrågan ökar. De ytterligare medel som tillförs kommunerna väntas bidra till en god kommunal syssel- sättningstillväxt nästa år. Hushållens efterfrågan på tjänster, som under 2002 och 2003 varit åter- hållsam, bedöms successivt förstärkas. Antalet sysselsatta i tjänstesektorerna väntas bl.a. av detta skäl öka 2005. Industrisysselsättningen upphör att minska nästa år. Sammanfattningsvis

17

PROP. 2004/05:1 BILAGA 2

väntas årets prognoserade sysselsättnings- minskning på 0,6 % vändas till en sysselsätt- ningsuppgång på 0,8 % år 2005.

Antalet arbetade timmar förutses öka med 1 % i år. Eftersom sysselsättningen faller med 0,6 % stiger medelarbetstiden med hela 1,6 %. Förklaringen till uppgången i antalet arbetade timmar är att det är ovanligt många vardagar i år. Denna kalendereffekt uppskattas höja timmarna med 1 %. Även bortsett från effekten av antalet vardagar ökar dock medelarbetstiden, vilket beror på en lägre frånvaro, bl.a. till följd av sjuk- dom. Nästa år väntas sjukfrånvaron fortsätta att minska. Den minskade sjukfrånvarons positiva effekt på medelarbetstiden motverkas dock 2005 av införandet av det s.k. friåret och av att andra former av frånvaro bedöms öka. Sammantaget ökar medelarbetstiden med 0,1 % nästa år. Antalet arbetade timmar ökar nästa år med 1,0 %, dvs. i ungefär samma takt som sysselsätt- ningen.

Arbetskraftsutbudets utveckling förutses vara dämpad under resten av 2004. Till dämpningen bidrar ett ökat antal deltagare i arbetsmarknads- politiska program. Den öppna arbetslösheten beräknas som årsgenomsnitt uppgå till 5,6 % år 2004. Nästa års sysselsättningsökning väntas ge ett relativt kraftigt genomslag i den öppna arbetslösheten som sjunker till 5,1 %. Den mått- liga tillväxten i arbetsutbudet beror bl.a. på befolkningens åldersmässiga sammansättning. Åldersgrupper med ett lågt arbetsutbud och en låg sysselsättningsgrad ökar som andel av den arbetsföra befolkningen.

1.6Offentliga finanser

År 2003 uppgick den offentliga sektorns finansi- ella sparande till 12 miljarder kronor eller 0,5 % av BNP (se tabell 1.7). Trots att de offentliga utgifterna beräknas minska som andel av BNP under prognosperioden blir den offentliga sek- torns finansiella sparande i det närmaste oför- ändrat som andel av BNP fram t.o.m. 2006. Det beror på att skatteinkomsterna också minskar som andel av BNP. Till nedgången bidrar de föreslagna skattesänkningarna men främst av att de viktigaste skatteunderlagen ökar långsammare än BNP. Den relativt starka tillväxten leds av exporten och industrin, särskilt under 2004 men även 2005. Detta gör att sysselsättningen inte

ökar i takt med tillväxten i ekonomin, och där- med gör inte heller skatteinkomsterna det.

Det finansiella sparandet fördelas 2004 mellan den offentliga sektorns delsektorer på så sätt att staten får ett underskott på 1,3 % av BNP medan ålderspensionssystemet visar ett över- skott på 2 % av BNP. Den kommunala sektorn väntas vända de senaste årens underskott i det finansiella sparandet till ett litet överskott. För 2005 ökar det statliga underskottet samtidigt som pensionssystemets och den kommunala sektorns överskott ökar något. I slutet av pro- gnosperioden förstärks den offentliga sektorns finansiella sparande något till 0,9 % av BNP genom en förstärkning av statens finanser.

Det strukturella sparandet beräknas vara högre än det redovisade fram t.o.m. 2006 efter- som resursutnyttjandet i ekonomin bedöms ligga under den långsiktigt hållbara nivån. När resursutnyttjandet gradvis ökar minskar skillna- den mellan det redovisade och det strukturella sparandet. Skillnaden försvinner när det s.k.

Den offentliga sektorns finansiella nettoskuld var negativ 2003, vilket innebär att värdet av de finansiella tillgångarna översteg skulderna. Det positiva sparandet medför en förstärkning av den finansiella ställningen, och nettoförmögenheten ökar under prognosperioden. Fördelningen av det finansiella sparandet mellan staten och ålderspensionssystemet medför att förbättringen av den finansiella ställningen sker genom ökade tillgångar i pensionssystemet. Underskottet i statens finansiella sparande innebär att skuld- sidan i den offentliga sektorns balansräkning ökar under prognosperioden. Statsskulden ökar även som andel av BNP tillfälligt 2004 för att sedan, liksom den konsoliderade bruttoskulden, minska.

Tabell 1.7 Offentliga finanser

Procent av BNP

|

2003 |

2004 |

2005 |

2006 |

2007 |

Inkomster |

56,1 |

55,5 |

54,7 |

54,3 |

54,1 |

Skatter1 |

50,9 |

50,3 |

49,5 |

49,3 |

49,0 |

Utgifter |

55,6 |

54,8 |

54,0 |

53,9 |

53,2 |

Finansiellt sparande |

0,5 |

0,7 |

0,6 |

0,4 |

0,9 |

Strukturellt sparande |

1,5 |

1,7 |

1,0 |

0,6 |

0,9 |

Konsoliderad bruttoskuld |

52,0 |

51,7 |

50,5 |

50,0 |

49,0 |

Nettoskuld |

1 Inklusive skatter till EU.

Källor: Statistiska centralbyrån och Finansdepartementet.

18

2 Internationell utveckling

Återhämtningen i den internationella ekonomin som inleddes under 2003 har under innevarande år breddats till att omfatta flera regioner och sektorer. Osäkerheten om hållbarheten i den ekonomiska uppgången har avtagit och utsikterna för den globala konjunkturen ser ljusa ut. Den positiva konjunkturutvecklingen väntas fortsätta under 2005.

Tillväxten i Förenta staterna och Asien är fortsatt gynnsam och även i euroområdet syns nu tydliga tecken på att konjunkturen har vänt uppåt. Tidigare var det främst en mycket expansiv ekonomisk politik som stimulerade tillväxten, framför allt i Förenta staterna, men den har nu i högre grad ersatts av mer självbärande faktorer.

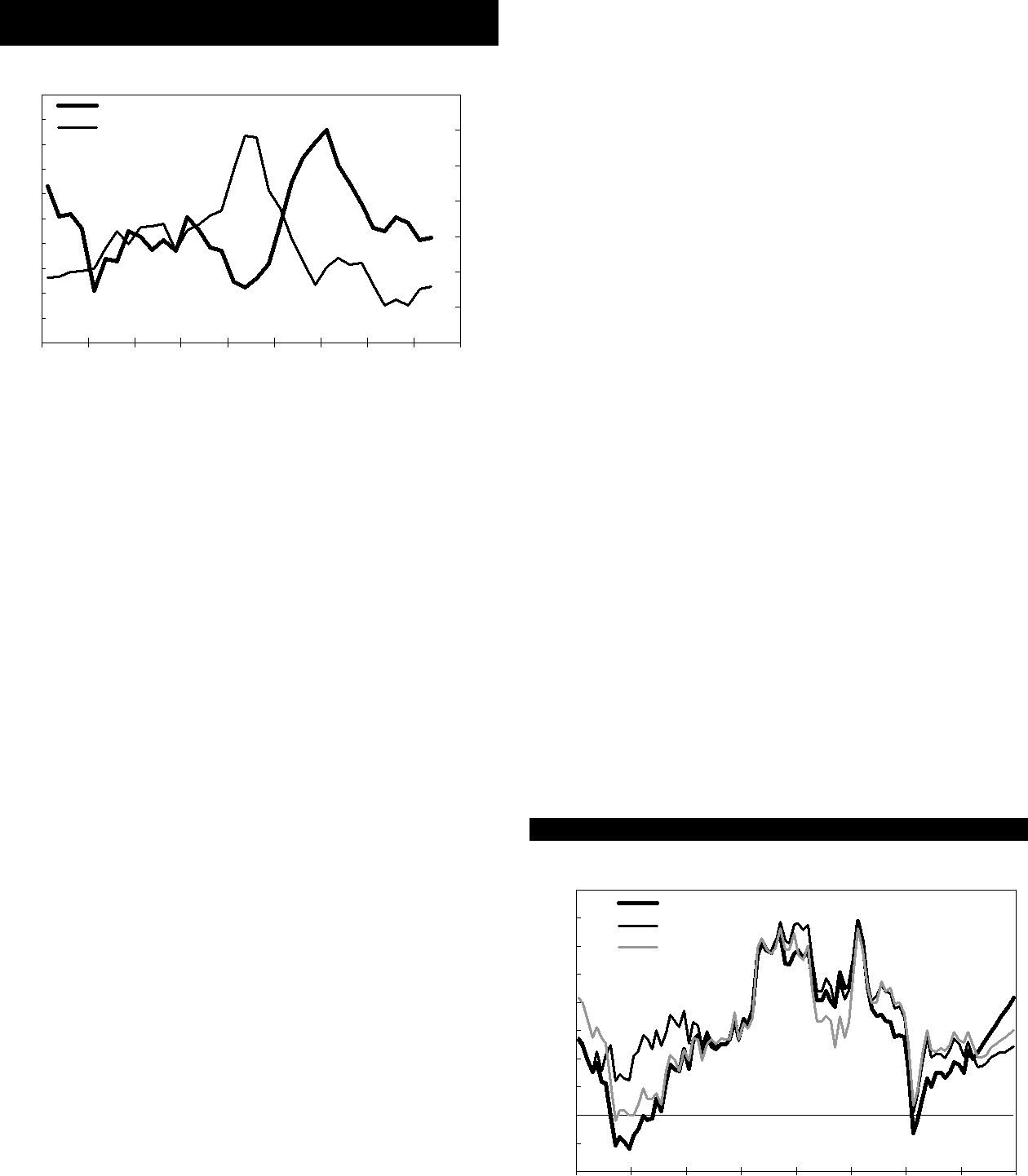

Ett gemensamt drag för de största ekonomiska regionerna är att företagens investeringar utvecklas positivt, vilket indikerar att företagen har en ljusare syn på framtiden än tidigare. Framför allt i Förenta staterna och i Japan har investeringsökningarna varit betydande, men även i euroområdet har investeringscykeln bottnat och vänt uppåt efter drygt två år av fallande investeringar. Företags- förtroendet har också förbättrats betydligt.

Även i andra regioner är den ekonomiska utvecklingen positiv. Efterfrågan i Asien är fortsatt stark, framför allt i den kinesiska ekonomin som växer i mycket snabb takt. I Norden har låga räntor och skattelättnader bidragit till en betydande ökning av hushållens konsumtion, och även industrisektorn visar en positiv utveckling. I Latinamerika har tillväxten stärkts betydligt och stimulerats av höga råvarupriser och stärkt inhemsk efterfrågan. Även i Ryssland har den ekonomiska tillväxten varit mycket god den senaste tiden, också där med stöd av höga råvarupriser samt en stark ökning av investeringar och hushållens konsumtion.

Efter att global BNP ökat med 3,7 % år 2003 väntas den sammantagna tillväxten fortsätta att stärkas under innevarande år och förbli gynnsam under 2005. Ökad efterfrågan och fortsatt gynnsamma monetära förhållanden bäddar för att investeringsklimatet förblir positivt. I Förenta staterna och i Japan, där investeringarna har ökat betydligt, väntas investerings- utvecklingen övergå i en mer trendmässig tillväxttakt. I euroområdet inleddes investerings-

PROP. 2004/05:1 BILAGA 2

uppgången betydligt senare och väntas fortsätta att stärkas successivt under det kommande året.

Utvecklingen av hushållens konsumtion har skiljt sig åt mellan regionerna de senaste åren men väntas utgöra en viktig drivkraft för tillväxten framöver. I Förenta staterna hölls konsumtionen under förra året uppe bl.a. av den expansiva finanspolitiken. Den väntas fortsätta att utvecklas positivt till följd av att arbetsmarknadsläget förbättras och hushållens disponibelinkomster ökar. I euroområdet dämpades hushållens konsumtion under den senaste konjunkturnedgången främst av ökat sparande och låg disponibelinkomstutveckling. Trots den svaga tillväxten försämrades inte arbetsmarknaden i någon betydande omfattning. Konsumtionen väntas även i euroområdet utvecklas positivt framöver, men uppgången beror främst på att framtidsutsikterna förbättrats och konsumentförtroendet har stärkts. I Japan har hushållens konsumtion länge varit dämpad och även om den i högre grad än tidigare väntas bidra till tillväxten framöver bedöms ökningen förbli måttlig.

Sammantaget väntas global BNP öka med 4,7 % år 2004 för att sedan dämpas till 4,1 % år 2005 då inflationen ökar och penningpolitiken gradvis stramas åt. Styrräntorna väntas dock höjas i relativt måttlig takt då inflationen hålls tillbaka av att det även nästa år finns lediga resurser i världsekonomin.

Utsikterna för svensk export har förbättrats betydligt i takt med att den globala konjunkturen har stärkts. År 2003 var världsmarknadstillväxten, den handelsviktade efterfrågan som svenska exportföretag möter, endast 4,6 %. I år väntas världsmarknads- tillväxten uppgå till 8,3 % och 2005 till 8,5 %.

Efter att efterfrågan på olja har fortsatt att stiga finns nu tecken på att den globala oljeförbrukningen börjar närma sig taket för de oljeproducerande ländernas produktions- kapacitet. Oljepriset har i samband med detta stigit kraftigt och situationen har förvärrats av det geopolitiska läget och osäkerheten kring det ryska oljebolaget Yukos. Den nuvarande mycket höga oljeprisnivån väntas inte bli bestående, men bedöms leda till att den globala tillväxten blir marginellt lägre än vad som vore fallet om oljepriset låg inom OPEC:s prisband på 2228 dollar. Skulle oljepriset ligga kvar på nuvarande nivå året ut finns det dock risk för att den

19

PROP. 2004/05:1 BILAGA 2

globala konjunkturförstärkningen dämpas ytterligare.

En annan risk för den globala ekonomiska utvecklingen är om läget på arbetsmarknaden inte fortsätter att förbättras som förväntat. Det skulle få negativa effekter på hushållens konsumtion med en mindre positiv utveckling av den globala ekonomin som följd. Sammantaget bedöms dock riskbilden för prognosen av den internationella ekonomin vara balanserad.

Tabell 2.1

Procentuell förändring

|

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

|

Bruttonationalprodukt |

|

|

|

|

|

|

|

Världen |

2,8 |

3,7 |

4,7 |

4,1 |

4,0 |

3,9 |

|

Sverige |

2,1 |

1,6 |

3,5 |

3,0 |

2,5 |

2,3 |

|

Förenta staterna |

1,9 |

3,0 |

4,4 |

3,5 |

3,5 |

3,5 |

|

Japan |

2,5 |

4,1 |

2,0 |

1,6 |

1,6 |

|

|

EU 25 |

1,1 |

0,9 |

2,3 |

2,4 |

2,5 |

2,5 |

|

Euroområdet |

0,9 |

0,5 |

1,9 |

2,2 |

2,3 |

2,4 |

|

Tyskland |

0,2 |

1,5 |

1,7 |

2,3 |

2,3 |

|

|

Frankrike |

1,1 |

0,5 |

2,4 |

2,3 |

2,5 |

2,5 |

|

Italien |

0,4 |

0,4 |

1,1 |

1,9 |

1,9 |

1,9 |

|

Storbritannien |

1,6 |

2,2 |

3,2 |

2,7 |

2,4 |

2,4 |

|

Norden |

1,7 |

1,1 |

2,7 |

2,7 |

2,2 |

2,1 |

|

Danmark |

1,0 |

0,4 |

2,1 |

2,4 |

2,3 |

2,3 |

|

Finland |

2,3 |

1,9 |

2,9 |

3,1 |

1,8 |

1,8 |

|

Norge |

1,4 |

0,3 |

2,7 |

2,5 |

1,8 |

1,7 |

|

|

|

|

|

|

|

|

|

Konsumentpriser1 |

|

|

|

|

|

|

|

Japan |

0,1 |

0,2 |

|

||||

Euroområdet |

2,3 |

2,1 |

2,1 |

1,9 |

1,9 |

1,9 |

|

Förenta staterna |

1,6 |

2,3 |

2,6 |

2,2 |

2,2 |

2,2 |

|

|

|

|

|

|

|||

Arbetslöshet, procent av arbetskraften2 |

|

|

|

|

|||

Japan |

5,4 |

5,3 |

4,7 |

4,6 |

4,8 |

4,8 |

|

Euroområdet |

8,4 |

8,9 |

9,0 |

8,8 |

8,5 |

8,4 |

|

Förenta staterna |

5,8 |

6,0 |

5,5 |

5,1 |

4,9 |

4,7 |

|

|

|

|

|

|

|

|

|

Marknadstillväxt, |

|

|

|

|

|

|

|

bearbetade varor |

3,0 |

4,6 |

8,3 |

8,5 |

7,4 |

6,9 |

|

|

|

|

|

|

|

|

|

1HIKP för euroområdet och KPI för Förenta staterna och Japan.

Källor: Nationella källor, Eurostat och Finansdepartementet.

2.1Utvecklingen i Europa

Euroområdet

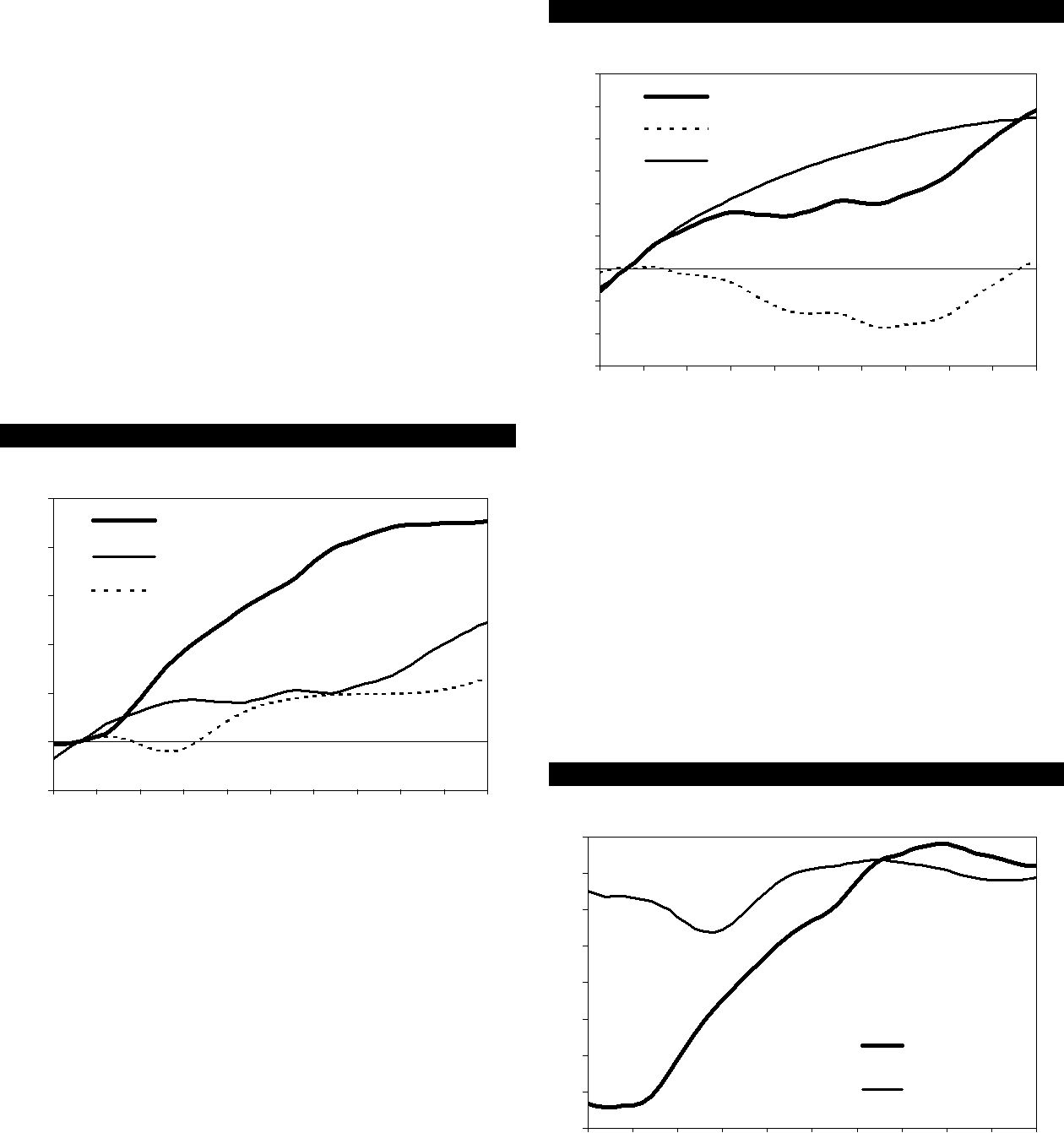

I mitten av 2003 inleddes en försiktig återhämtning i euroområdet i huvudsak driven av uppgången i den globala efterfrågan. Under

första hälften av innevarande år har konjunkturen stärkts ytterligare och tillväxt- utsikterna för nästa år tyder på en fortsatt god konjunktur.

Förra årets återhämtning i den internationella konjunkturen innebar förbättrade export- utsikter. Trots att euron samtidigt stärktes gav utrikeshandeln under hösten ett betydande positivt bidrag till tillväxten. En mycket svag inhemsk efterfrågan resulterade dock i att uppgången blev blygsam jämfört med utvecklingen i Förenta staterna och i flertalet asiatiska länder.

Hushållens konsumtion har sedan 2001 hämmats av att hushållen i stigande grad valt att öka sitt sparande samtidigt som hushållens disponibla inkomster utvecklats svagt. Den stigande sparkvoten kan sannolikt förklaras av att utsikterna för arbetsmarknaden försämrades i takt med att konjunkturen vände nedåt och av en ökad osäkerhet kring uthålligheten i framtida pensions- och sjukförsäkringssystem i flertalet medlemsländer.

Efter drygt två år av negativ investerings- tillväxt har investeringarna vänt svagt uppåt. Under den senaste konjunkturnedgången har investeringsfallet i euroområdet varit mindre brant än vid tidigare konjunktursvackor och i jämförelse med utvecklingen i Förenta staterna. Investeringsuppgången väntas därför följa ett relativt flackt förlopp.

Under första hälften av innevarande år har konjunkturen stärkts och tillväxten i ekonomin breddats. Hushållens konsumtion som tidigare haft en återhållande inverkan på tillväxten vände uppåt i början på året. Flera tecken tyder på att tillväxten inte längre enbart drivs av en konjunkturförstärkning i omvärlden utan även av en ökad inhemsk efterfrågan.

För den resterande delen av år 2004 förväntas exporten fortsätta att utvecklas positivt till följd av en god tillväxt i den globala handeln. Gynnsamma exportutsikter och en ökad inhemsk efterfrågan väntas leda till att investeringstakten tilltar. På kort sikt väntas företagens vinstmarginaler öka i takt med att produktiviteten stiger och till följd av en nedväxling av löneökningstakten.

Under 2005 förutses BNP växa strax över den potentiella tillväxttakten. I takt med att lediga resurser tas i anspråk och läget på arbets- marknaden förbättras förutses en åtstramning av

20

penningpolitiken. Strukturella problem och ansträngda offentliga finanser, främst i de tre största ekonomierna i euroområdet, förutses bidra till att tillväxten de närmaste åren blir lägre i euroområdet än i EU som helhet.

Det försämrade läget på arbetsmarknaden har sannolikt verkat återhållande på hushållens konsumtion men ökningen av antalet arbetslösa har varit relativt måttlig trots de senaste årens mycket svaga tillväxt. I takt med att uthålligheten i konjunkturuppgången befästs väntas sysselsättningstillväxten stärkas, vilket förutses leda till stigande konsumentförtroende och i förlängningen en förbättring av konsumtionstillväxten. Arbetslösheten väntas minska först under nästa år och fallet i arbetslösheten väntas bli relativt måttligt.

Sammantaget bedöms osäkerheten kring uthålligheten i konjunkturuppgången ha minskat jämfört med i våras och förutsättningarna för en självbärande tillväxt har stärkts. Utvecklingen av oljepriset utgör, likt i andra regioner, den huvudsakliga nedåtrisken i prognosen. Samtidigt kan den positiva effekten av den uppåtgående trenden i ekonomin ha underskattats och BNP- tillväxten bli starkare än vad som förutsetts i prognosen.

Storbritannien

I Storbritannien vände konjunkturen uppåt redan under andra kvartalet förra året. Uppgången har varit betydligt starkare än i euroområdet. Den starka konjunktur- utvecklingen förutses fortsätta i år och nästa år.

PROP. 2004/05:1 BILAGA 2

Norden

Den viktigaste drivkraften för den ekonomiska tillväxten i Norden är hushållens konsumtion. Den globala konjunkturförstärkningen medför emellertid att uppgången breddas genom att utsikterna för exportindustrin successivt förbättras och investeringarna ökar.

Även om den ekonomiska utvecklingen var svag i Danmark under 2003 finns det goda förutsättningar för ökad tillväxt framöver. Hushållens konsumtion, understödd av sänkta inkomstskatter och låg inflation, är en viktig drivkraft. En förbättrad internationell konjunktur stärker också utsikterna för den danska exporten, vilket tillsammans med ökat kapacitetsutnyttjande stimulerar investeringarna framöver. Utvecklingen på arbetsmarknaden ser allt bättre ut vilket lägger en grund för stärkt förtroende och ökad konsumtion. BNP- tillväxten väntas uppgå till 2,1 % år 2004 och 2,4 % år 2005.

Även i Finland är utsikterna goda för ökad ekonomisk tillväxt. Goda löneökningar, låg inflation och sänkta inkomstskatter ökar de finska hushållens disponibla inkomster och konsumtion. Även den internationella konjunkturförstärkningen väntas bidra genom ökad finsk export och sedermera även ökad investeringsvilja. En viss osäkerhet råder kring elektronikindustrins exportutveckling. Exporten i Finland gynnas dock av relativt stor närvaro på snabbväxande marknader i Asien och Östeuropa.

I Norge, där den ekonomiska utvecklingen var svag under 2003, förväntas ekonomin utvecklas betydligt gynnsammare åren framöver. Främst är det hushållens konsumtion, som tack vare löneökningar, låg inflation och lågt ränteläge, ökar framöver. I likhet med Danmark och Finland ger uppgången i den internationella konjunkturen även goda förutsättningar för ökad export. Lågt ränteläge och ökat kapacitetsutnyttjande bedöms även leda till att investeringarna kommer igång, trots att vissa branscher fortfarande har problem med viss överkapacitet.

21

PROP. 2004/05:1 BILAGA 2

2.2Förenta staterna

Under det senaste året har konjunkturen i Förenta staterna stärkts betydligt till följd av den mycket expansiva ekonomiska politiken. Mycket av den

Den dämpning av efterfrågan som i viss mån skedde i början av sommaren synes dock vara av tillfällig art och förutsättningarna för att den gynnsamma ekonomiska utvecklingen fortsätter är alltjämt goda.

Det finns goda skäl att anta att det senaste årets starka investeringsutveckling håller i sig ytterligare en tid. Företagens vinster fortsätter att stiga i allt högre grad till följd av stigande intäkter. Förhållandet mellan företagens kassaflöde och investeringsutgifter är mycket gynnsamt och företagen kan i hög utsträckning finansiera sina investeringskostnader med eget kapital. Förtroendet bland företagen har förbättrats avsevärt jämfört med för ett år sedan och ligger på en hög nivå i ett historiskt perspektiv. Trots den senaste tidens starka investeringstillväxt synes inte investerings- volymen i förhållande till den övriga ekonomin avvika från den långsiktigt trendmässiga ökningen.

Förutsättningarna för hushållens konsum- tionsutveckling är också goda. Även om en viss dämpning tycks ha skett den senaste tiden så har situationen på arbetsmarknaden förbättrats avsevärt. Särskilt stark var sysselsättnings- tillväxten under våren. Den totala syssel- sättningen har enligt företagens lönestatistik ökat med drygt 1,5 miljoner arbetstillfällen det senaste året. Arbetslösheten har minskat tydligt.

En ökad efterfrågan på arbetskraft förutses leda till att lönerna stiger snabbare och till en fortsatt stigande sysselsättning. Därmed stärks de disponibla inkomsterna. Hushållens finansiella situation har fortsatt att förbättras till följd av börsuppgången sedan början av 2003 och fortsatt stigande fastighetsvärden. Förmögen- hetssituationen har därför förbättrats trots att skulderna har fortsatt att stiga. Hushållens förtroende har stärkts.

En viktig drivkraft för konjunkturen framöver är de fortsatt expansiva monetära och finansiella förhållandena för både hushåll och företag. Räntorna är fortsatt låga även om en

penningpolitisk åtstramning har inletts. Den fortsatt gynnsamma produktivitetsutvecklingen utgör dock en återhållande faktor på inflationen och det finns tecken på att vissa tillfälliga effekter hållit uppe den underliggande prisutvecklingen tidigare i år. En mycket stor andel av hushållen har dessutom lagt om sina lån och bundit dessa till en mycket låg ränta och är därför skyddade när räntorna stiger. Företagens finansieringskostnader är låga till följd av den låga räntan på företagsobligationer. Den försvagning av dollarn som skett de senaste åren bidrar tillsammans med en ökad internationell efterfrågan till en stimulans för exportsektorn. De höga vinsterna innebär att företagen fortsatt har möjlighet att både nyanställa och investera.