Till statsrådet och chefen för Finansdepartementet Bosse Ringholm

Genom beslut den 19 april 2001 bemyndigade regeringen chefen för Finansdepartementet att tillkalla en kommitté med parlamenta- risk sammansättning med uppgift att göra en översyn av reglerna för nedsättning av energiskatter för vissa sektorer (dir. 2001:29).

Som ordförande förordnades från den 1 maj 2001 professorn Lennart Hjalmarsson från Handelshögskolan vid Göteborgs universitet. Som ledamöter förordnades från den 12 juni 2001 riks- dagsledamoten KG Abramsson, dåvarande riksdagsledamoten Ola Alterå, riksdagsledamoten Sven Brus, Åsa Domeij, riksdagsleda- moten Lennart Kollmats, riksdagsledamoten Marietta de Pourbaix- Lundin, dåvarande riksdagsledamoten Lisbeth Staaf-Igelström, riksdagsledamoten Per Olof Svensson och riksdagsledamoten

Per Rosengren. |

Lennart Kollmats entledigades |

fr.o.m. den |

23 oktober 2001 |

och från den 19 februari 2002 |

förordnades |

professorn Ulf Keijer som ledamot. Ola Alterå entledigades fr.o.m. den 31 december 2001 och från den 1 januari 2002 förordnades dåvarande riksdagsledamoten Lennart Daléus som ledamot. Lennart Daléus entledigades fr.o.m. den 25 september 2002 och från den 22 oktober 2002 förordnades riksdagsledamoten Lena Ek som ledamot. Per Olof Svensson entledigades fr.o.m. den 17 janu- ari 2002 och från samma dag förordnades riksdagsledamoten Per Erik Granström som ledamot. Åsa Domeij entledigades den 16 augusti 2002 och från den 28 oktober 2002 förordnades politiskt sakkunnige Lennart Olsen som ledamot.

Som sakkunniga förordnades från den 12 juni 2001 departe- mentsrådet Agneta Bergqvist, departementsrådet Yvonne Fredriksson ämnesrådet Conny Hägg och departementsrådet Anders Kristoffersson. Yvonne Fredriksson entledigades fr.o.m. den 17 april 2002 och från samma dag förordnades ämnesrådet Maria Gårding-Wärnberg som sakkunnig. Anders Kristoffersson entledigades fr.o.m. den 1 januari 2002 och från samma dag förordnades departementsrådet Katinka Hort som sakkunnig.

Som experter förordnades från den 12 juni 2001 departements- sekreteraren Agnes von Gersdorf, dåvarande kanslirådet

Åsa Johannesson-Lindén, civilingenjören Göran Lagerstedt, dåvarande vice verkställande direktören Göran Lundin, dåvarande enhetschefen Stefan Nyström, kanslirådet Christina Oettinger- Biberg, skattejuristen Gunnar Rabe, dåvarande departements- sekreteraren Maria Sandqvist, ämnesrådet Susanne Åkerfeldt och departementsrådet Hans Öhgren. Göran Lundin entledigades fr.o.m. den 25 oktober 2001. Professorn Runar Brännlund förordnades från den 21 november 2001 som expert. Departe- mentssekreteraren Åsa Leander förordnades från den 29 november 2001 som expert. Stefan Nyström entledigades fr.o.m. den 14 december 2001 och från samma dag förordnades enhetschefen Tom Hedlund som expert. Verkställande direktören Bernt Gustafsson förordnades från den 20 februari 2002 som expert. Maria Sandqvist entledigades fr.o.m. den 1 mars 2002 och från samma dag förordnades departementssekreteraren Mikael Möller som expert. Agnes von Gersdorf och Åsa Johannesson-Lindén entledigades fr.o.m. den 16 augusti 2002. Agnes von Gersdorf förordnades, återigen, från den 1 januari 2003 som expert.

Som sekreterare förordnades från den 6 augusti 2001 kammar- rättsassessorn Johan Sanner och från den 1 juli 2001 ekonomie dr Ann Veiderpass.

Kommittén, som antagit namnet Skattenedsättningskommittén (SNED), får härmed överlämna sitt betänkande Svåra skatter! (SOU 2003:38).

Till betänkandet fogas reservationer och särskilda yttranden. Uppdraget är härigenom slutfört.

Göteborg i april 2003 |

|

Lennart Hjalmarsson |

|

KG Abramsson |

Sven Brus |

Lena Ek |

Per Erik Granström |

Ulf Keijer |

Lennart Olsen |

Marietta de Pourbaix-Lundin |

Per Rosengren |

Lisbeth Staaf-Igelström |

|

|

/Johan Sanner |

|

Ann Veiderpass |

Innehåll

Sammanfattning ................................................................ |

19 |

Summary .......................................................................... |

35 |

Förkortningar..................................................................... |

51 |

Författningsförslag ............................................................. |

53 |

1. Förslag till lag om ändring i lagen (1994:1776) om skatt på |

|

|

energi ........................................................................................ |

53 |

2. Förslag till lag om ändring i skattebetalningslagen |

|

|

(1997:483)................................................................................. |

80 |

3. |

Förslag till lag om ändring i taxeringslagen (1990:324)............. |

85 |

4. Förslag till lag om ändring i lagen (2001:1227) om |

|

|

självdeklarationer och kontrolluppgifter................................ |

88 |

|

Del I En reformerad energibeskattning |

|

1 |

Inledning................................................................... |

93 |

1.1 |

Kommitténs uppdrag............................................................... |

93 |

1.2 |

Kommitténs arbete .................................................................. |

93 |

1.3 |

Framställningar ........................................................................ |

94 |

1.4 |

Betänkandets innehåll.............................................................. |

96 |

2 |

Utgångspunkter ......................................................... |

99 |

2.1 |

Den svenska energipolitiken ................................................... |

99 |

|

|

5 |

Innehåll SOU 2003:38

|

2.1.1 1991 års energipolitiska riktlinjer................................. |

99 |

|

2.1.2 1997 års energipolitiska program ............................... |

100 |

|

2.1.3 |

2002 års energiproposition ......................................... |

103 |

2.2 |

De av riksdagen fastställda miljökvalitetsmålen................... |

107 |

|

2.2.1 Svenska miljömål – miljöpolitik för ett hållbart |

|

|

|

Sverige.......................................................................... |

107 |

|

2.2.2 Svenska miljömål – delmål och åtgärdsstrategier...... |

108 |

|

2.2.3 |

Miljömålet Begränsad klimatpåverkan....................... |

109 |

|

2.2.4 |

Miljömålen och energibeskattningen......................... |

109 |

2.3 |

Den svenska miljöskyddslagstiftningen................................ |

111 |

|

2.3.1 Allmänt om den svenska |

|

|

|

miljöskyddslagstiftningen........................................... |

111 |

|

2.3.2 Prövning av tillståndspliktig miljöfarlig |

|

|

|

verksamhet................................................................... |

112 |

2.4 |

Grön skatteväxling ................................................................. |

114 |

|

2.4.1 Vad är grön skatteväxling? ......................................... |

114 |

|

2.4.2 Riksdagens beslut om grön skatteväxling.................. |

114 |

2.5 |

Skatteväxlingskommittén ...................................................... |

115 |

|

2.5.1 |

Skatteväxlingskommitténs arbete .............................. |

115 |

|

2.5.2 |

Skatteväxlingskommitténs modell ............................. |

116 |

|

2.5.3 Utvärdering av Skatteväxlingskommitténs modell ... |

120 |

2.6 |

Annat pågående eller nyligen avslutat arbete inom |

|

|

ramen för en fortsatt skatteväxling ....................................... |

123 |

|

2.6.1 Fördjupad analys av alternativa ekonomiska |

|

|

|

styrmedel ..................................................................... |

123 |

|

2.6.2 En ökad miljörelatering av |

|

|

|

vägtrafikbeskattningen ............................................... |

128 |

|

2.6.3 Översyn av övriga miljörelaterade skatter................. |

129 |

2.7 |

EG:s regler i korthet .............................................................. |

130 |

|

2.7.1 |

Punktskattedirektiven................................................. |

131 |

|

2.7.2 EG:s regler om statsstöd ............................................ |

131 |

|

2.7.3 EG:s regler kontra den nationella |

|

|

|

energibeskattningen.................................................... |

132 |

2.8 |

Utsläppshandel ....................................................................... |

134 |

6

SOU 2003:38 Innehåll

3 |

Principiella överväganden och sammanfattande |

|

|

förslag..................................................................... |

137 |

3.1 |

Inledande överväganden ........................................................ |

138 |

|

3.1.1 |

Skatteväxlingskommitténs modell............................. |

139 |

|

3.1.2 |

Kommittédirektiven ................................................... |

140 |

|

3.1.3 |

Utvecklingen inom EU .............................................. |

141 |

|

3.1.4 Anpassning till övriga styrmedel ............................... |

142 |

3.2 |

Problem med nuvarande energiskattestruktur..................... |

143 |

3.3Principiella utgångspunkter för en reformering av

|

näringslivets energibeskattning............................................. |

147 |

|

3.3.1 |

Samhällsekonomiskt optimal beskattning................. |

147 |

|

3.3.2 |

Elskatt som miljöskatt................................................ |

151 |

|

3.3.3 |

Grön skatteväxling...................................................... |

156 |

|

3.3.4 Gå före i miljöpolitiken.............................................. |

166 |

|

3.3.5 |

Motiv för energiskattelättnader ................................. |

168 |

3.4 Kommitténs förslag till energibeskattningsmodell.............. |

173 |

|

3.4.1 |

Den generella näringslivsmodellen ............................ |

174 |

|

3.4.2 |

Energibeskattningsdirektivet m.m............................. |

175 |

|

3.4.3 |

Gränsdragningsproblem............................................. |

176 |

|

3.4.4 Val av begränsningsregel – utformning och nivå...... |

177 |

|

3.4.5 |

Statsfinansiella effekter .............................................. |

182 |

3.5 Anpassning till övriga styrmedel........................................... |

182 |

|

3.5.1 |

Utgångspunkter.......................................................... |

182 |

|

3.5.2 |

Elcertifikathandel........................................................ |

184 |

|

3.5.3 |

Långsiktiga avtal ......................................................... |

186 |

|

3.5.4 |

Utsläppshandel ........................................................... |

187 |

3.6 |

Alternativa modeller .............................................................. |

189 |

|

3.6.1 |

Övervägda modeller.................................................... |

189 |

|

3.6.2 |

Hushållsmodellen ....................................................... |

191 |

|

3.6.3 |

Den alternativa näringslivsmodellen.......................... |

192 |

|

3.6.4 |

Tröskelmodellen ......................................................... |

193 |

|

3.6.5 |

Den icke-linjära modellen .......................................... |

194 |

|

3.6.6 |

Sammanfattande kommentarer.................................. |

197 |

3.7 |

Modellkonsekvenser för näringslivet.................................... |

199 |

|

3.7.1 |

Inledning ..................................................................... |

199 |

7

Innehåll SOU 2003:38

|

3.7.2 |

Konsekvenser av energibeskattningsdirektivet |

|

|

|

applicerat på dagens skattesystem.............................. |

200 |

|

3.7.3 Konsekvenser av kommitténs förslag till ny |

|

|

|

energibeskattningsmodell för näringslivet ................ |

203 |

|

3.7.4 |

Konsekvenser av hushållsmodellen............................ |

208 |

|

3.7.5 Konsekvenser av den fullfinansierade |

|

|

|

näringslivsmodellen..................................................... |

214 |

|

3.7.6 |

Konsekvenser av tröskelmodellen.............................. |

216 |

|

3.7.7 Konsekvenser av den icke-linjära modellen............... |

218 |

|

3.7.8 Konsekvenser av olika val av kriterier för |

|

|

|

tillämpning av begränsningsregeln m.m. ................... |

221 |

|

3.7.9 |

Sammanfattande synpunkter...................................... |

226 |

3.8 |

Modellernas effekter på miljön.............................................. |

227 |

|

3.8.1 |

Näringslivsmodellen (kommitténs förslag) .............. |

230 |

|

3.8.2 |

Hushållsmodellen........................................................ |

230 |

|

3.8.3 |

Fullfinansieringsmodellen .......................................... |

231 |

|

3.8.4 |

Tröskelmodellen ......................................................... |

231 |

|

3.8.5 |

Den icke-linjära modellen........................................... |

232 |

|

3.8.6 |

Sammanfattning av miljöeffekterna ........................... |

233 |

3.9 |

Energiomvandlingssektorn.................................................... |

234 |

|

3.9.1 |

Elmarknadseffekter..................................................... |

237 |

|

3.9.2 |

Värmemarknadseffekter ............................................. |

239 |

|

3.9.3 |

Effekter på bränsleval.................................................. |

243 |

|

3.9.4 |

Effekter på naturgasmarknaden ................................. |

246 |

|

3.9.5 Behov av uppföljning och helhetsbedömning........... |

247 |

Appendix.......................................................................................... |

|

248 |

4 |

Begränsningsregeln i ett EG-perspektiv m.m................ |

269 |

4.1 |

Hur skall näringslivet definieras?.......................................... |

269 |

4.2 |

En ny generell nedsättningsregel -begränsningsregeln ........ |

271 |

4.3Begränsningsregelns förenlighet med EG:s regler om

statligt stöd ............................................................................. |

271 |

4.3.1 |

Bakgrund ..................................................................... |

271 |

4.3.2 EG:s regler om statligt stöd ....................................... |

272 |

4.3.3 |

EG-domstolens praxis ................................................ |

272 |

4.3.4 |

Bedömning .................................................................. |

275 |

8

SOU 2003:38 Innehåll

|

Del II Beskattningen av bränslen, el och värme |

|

5 |

Beskattningen av bränslen ........................................ |

279 |

5.1 |

Allmänt om beskattningen av bränslen ................................ |

279 |

5.2 |

Befrielse från skatt med stöd av 6 a kap. 1 § lagen |

|

|

(1994:1776) om skatt på energi, LSE.................................... |

280 |

|

5.2.1 Annat ändamål än motordrift eller uppvärmning |

|

|

(punkten 1) ................................................................. |

280 |

|

5.2.2 Tåg, skepp, luftfartyg m.fl. i punkterna 2–5 ............. |

283 |

|

5.2.3 Framställning av skattepliktiga produkter |

|

|

(punkten 6) ................................................................. |

284 |

|

5.2.4 Framställning av skattepliktig elektrisk kraft |

|

|

(punkten 7) ................................................................. |

285 |

|

5.2.5 Metallurgiavdraget (punkten 8)................................. |

285 |

|

5.2.6 De sektorsspecifika avdragen (punkterna 9–11) ...... |

286 |

|

5.2.7 Förbrukning i sodapannor, lutpannor m.m. |

|

|

(punkten 12) ............................................................... |

286 |

|

5.2.8 Fordon i gruvindustriell verksamhet (punkten |

|

|

13)................................................................................ |

287 |

5.3Särskilt om beskattningen av bränslen för cement- och

|

kalktillverkning ...................................................................... |

289 |

|

5.3.2 Förändringar i beskattningen av bränslen för |

|

|

|

cement- och kalktillverkning ..................................... |

291 |

|

5.3.3 |

1,2-procentsregeln ...................................................... |

292 |

5.4 |

Träskiveindustrin ................................................................... |

293 |

|

5.4.1 |

Bakgrund ..................................................................... |

293 |

|

5.4.2 |

Inkomna skrivelser ..................................................... |

293 |

|

5.4.3 |

Överväganden och bedömning .................................. |

293 |

5.5 |

Jordbruks-, skogsbruks- och vattenbrukssektorerna .......... |

294 |

|

5.5.1 |

Allmänt........................................................................ |

294 |

|

5.5.2 |

Jordbrukens energianvändning .................................. |

295 |

|

5.5.3 |

Växthusodling............................................................. |

296 |

|

5.5.4 |

Skogsbrukens energianvändning................................ |

299 |

|

5.5.5 |

Vattenbrukens energianvändning .............................. |

300 |

Appendix.......................................................................................... |

|

302 |

9

Innehåll |

|

SOU 2003:38 |

6 |

Lagteknisk lösning för näringslivets |

|

|

bränslebeskattning ................................................... |

309 |

6.1 |

Utgångspunkter...................................................................... |

309 |

6.2Hur skall den generella näringslivsnivån komma

näringslivet till del? ................................................................ |

310 |

6.2.1 |

Överväganden.............................................................. |

310 |

6.2.2 |

Förslag ......................................................................... |

317 |

6.3Hur skall återbetalning med stöd av begränsningsregeln

|

åstadkommas?......................................................................... |

319 |

|

6.3.1 |

Överväganden.............................................................. |

319 |

|

6.3.2 |

Förslag ......................................................................... |

320 |

6.4 |

Särskilt om systemet med skattebefriade förbrukare........... |

320 |

|

6.4.1 Skrivelse från Gröna Näringens Riksorganisation.... |

321 |

|

6.4.2 |

Bakgrund ..................................................................... |

322 |

|

6.4.3 |

Överväganden.............................................................. |

323 |

|

6.4.4 |

Förslag ......................................................................... |

324 |

7 |

Beskattningen av el .................................................. |

325 |

7.1 |

Den nuvarande beskattningen av el....................................... |

325 |

7.2Ett system med olika skattenivåer för näringslivet

|

respektive hushållen ............................................................... |

327 |

7.3 |

En enhetlig elskattesats skall gälla för hela näringslivet....... |

328 |

7.4 |

Avgränsningen av näringslivet............................................... |

330 |

7.5Den särskilda skattesatsen för el som förbrukas för el-,

gas-, värme- eller vattenförsörjning ...................................... |

331 |

7.6 Elpanneskatten ....................................................................... |

332 |

7.6.1 |

Bakgrund ..................................................................... |

332 |

7.6.2 |

Överväganden och förslag.......................................... |

334 |

7.7El som förbrukas i vissa delar av norra och mellersta

Sverige ..................................................................................... |

335 |

7.7.1 |

Bakgrund ..................................................................... |

335 |

7.7.2 |

Överväganden och förslag.......................................... |

337 |

7.8 Användningsområden för vilka avdragsrätt föreligger......... |

339 |

10 |

|

|

SOU 2003:38 Innehåll

7.9 |

Begränsningsregeln ................................................................ |

343 |

7.10 |

Sammanfattning ..................................................................... |

344 |

Appendix.......................................................................................... |

|

346 |

8 |

Ändrade regler gällande skattskyldighet för el.............. |

353 |

8.1 |

Bakgrund ................................................................................ |

353 |

|

8.1.1 Kort beskrivning av den svenska elmarknaden......... |

353 |

|

8.1.2 Dagens regler om vem som är skattskyldig .............. |

354 |

8.2 |

Skrivelser med begäran om ändrade regler ........................... |

355 |

|

8.2.1 |

Skrivelserna ................................................................. |

355 |

|

8.2.2 |

Riksskatteverkets svar ................................................ |

355 |

8.3 |

Svensk Energis inställning..................................................... |

356 |

8.4 |

Kommitténs överväganden.................................................... |

356 |

8.5 |

Kommitténs förslag ............................................................... |

358 |

|

8.5.1 Nätinnehavarna tar över rollen som skattskyldiga ... |

358 |

|

8.5.2 Möjlighet till frivillig skattskyldighet........................ |

360 |

|

8.5.3 Särskilt om Svenska kraftnät...................................... |

362 |

9 |

Lagteknisk lösning för näringslivets elbeskattning........ |

363 |

9.1 |

Utgångspunkter ..................................................................... |

363 |

9.2 |

Hur skall lägre energiskatt komma näringslivet till del? ..... |

364 |

|

9.2.1 |

Överväganden ............................................................. |

364 |

|

9.2.2 |

Förslag......................................................................... |

367 |

9.3De skattskyldigas ansvar för skattefri förbrukning eller

förbrukning med lägre skattesats.......................................... |

368 |

9.3.1 |

Dagens regler .............................................................. |

368 |

9.3.2 |

Överväganden ............................................................. |

370 |

9.3.3 |

Förslag......................................................................... |

372 |

9.4Fastighetsägare med hyresgäster som bedriver

näringsverksamhet ................................................................. |

374 |

9.4.1 Skrivelse från vissa fastighetsägare ............................ |

374 |

9.4.2 |

Överväganden ............................................................. |

374 |

9.4.3 |

Förslag......................................................................... |

375 |

|

|

11 |

Innehåll SOU 2003:38

9.5 |

Nya regler för vindkraftsbonusen ......................................... |

376 |

|

9.5.1 |

Nuvarande regler......................................................... |

376 |

|

9.5.2 Behov av ändrade regler och överväganden............... |

377 |

|

9.5.3 |

Förslag ......................................................................... |

378 |

10 |

Vissa utgångspunkter för en energiskatt på värme ........ |

381 |

10.1 |

Inledning................................................................................. |

382 |

|

10.1.1 Bakgrund ..................................................................... |

382 |

|

10.1.2 Riksdagens beslut om grön skatteväxling.................. |

382 |

10.2 |

Departementspromemorian Förändrad |

|

|

kraftvärmebeskattning (Ds 1994:28) .................................... |

383 |

10.3 |

Skatteväxlingskommittén slutbetänkande Skatter, miljö |

|

|

och sysselsättning (SOU 1997:11)........................................ |

385 |

10.4Departementspromemorian Utvärdering av Skatteväxlingskommitténs energiskattemodell (Ds

|

2000:73) .................................................................................. |

386 |

|

10.4.1 Principer för uttag av energiskatt på värme............... |

386 |

|

10.4.2 Omfattningen av energiskatten på värme.................. |

387 |

|

10.4.3 Effektgräns används som definition av begreppet |

|

|

fjärrvärme..................................................................... |

387 |

|

10.4.4 Beräkning av energiskatten på värme......................... |

388 |

|

10.4.5 Fjärrkyla....................................................................... |

388 |

|

10.4.6 Uppbördsregler ........................................................... |

389 |

|

10.4.7 Värmeskatt inom EU.................................................. |

389 |

10.5 |

Remissyttranden över Ds 2000:73 ........................................ |

389 |

|

10.5.1 Allmänt ........................................................................ |

389 |

|

10.5.2 Svensk Energi och Svenska Fjärrvärmeföreningen ... |

391 |

10.6 |

Värme- och gasmarknadsutredningen delbetänkande |

|

|

Effektiva värme- och miljölösningar (SOU 1999:5)............ |

391 |

10.7 |

Pågående utredningsarbete inom fjärrvärmeområdet .......... |

392 |

10.8 |

Vissa beloppsmässiga konsekvenser...................................... |

393 |

11 |

Utformningen av en energiskatt på värme.................... |

395 |

11.1 |

Skattepliktig värme................................................................. |

396 |

12 |

|

|

SOU 2003:38 |

Innehåll |

|

11.1.1 Inledning ..................................................................... |

396 |

|

11.1.2 Överväganden ............................................................. |

397 |

|

11.1.3 Förslag......................................................................... |

401 |

11.2 |

Skattesatser............................................................................. |

403 |

11.3 |

Skattskyldighet m.m. ............................................................. |

405 |

11.4 |

Skattskyldighetens inträde .................................................... |

406 |

11.5 |

Mätning av värmen................................................................. |

407 |

11.6 |

Hur skall nollskattesatsen komma näringslivet till del?...... |

408 |

|

11.6.1 Överväganden ............................................................. |

408 |

|

11.6.2 Förslag......................................................................... |

409 |

11.7 |

De skattskyldigas ansvar för skattefri förbrukning ............. |

410 |

|

11.7.1 Överväganden ............................................................. |

410 |

|

11.7.2 Förslag......................................................................... |

411 |

11.8 |

Hur skall konkurrensneutralitet i beskattningen uppnås |

|

|

vid uppvärmning av hushåll? ................................................. |

412 |

|

11.8.1 Överväganden ............................................................. |

412 |

|

11.8.2 Förslag......................................................................... |

413 |

11.9 |

Vissa uppbördsfrågor............................................................. |

414 |

11.10 Fjärrvärmeproduktion i kommunal förvaltning.................. |

414 |

11.11 Fjärrkyla................................................................................. |

415 |

11.12 Förslagets förenlighet med EG:s statsstödsregler............... |

416 |

|

Del III Bakgrund |

|

12 |

EG-regler av betydelse för den svenska |

|

|

energibeskattningen ................................................. |

419 |

12.1 |

De gemensamma reglerna för beskattningen av |

|

|

mineraloljor ............................................................................ |

420 |

12.2 |

Cirkulationsdirektivet (92/12/EEG).................................... |

421 |

12.3 |

Mineraloljedirektivet (92/81/EEG)...................................... |

422 |

|

12.3.1 Beslut om svenska undantag med stöd av |

|

|

artikel 8.4..................................................................... |

424 |

|

|

13 |

Innehåll |

SOU 2003:38 |

12.4 |

Skattesatsdirektivet (92/82/EEG)......................................... |

425 |

12.5 |

Ett nytt energibeskattningsdirektiv ...................................... |

426 |

12.6 |

EG:s regler om statligt stöd................................................... |

427 |

|

12.6.1 Statligt stöd enligt artikel 87.1 ................................... |

428 |

|

12.6.2 Godkända former av statligt stöd enligt artikel |

|

|

87.2 och 87.3................................................................ |

430 |

|

12.6.3 Stöd som bedöms vara av mindre betydelse enligt |

|

|

bestämmelserna i förordning (EG) nr 69/2001 ........ |

431 |

|

12.6.4 Gemenskapens riktlinjer för statligt stöd till |

|

|

skydd för miljön.......................................................... |

431 |

|

12.6.5 Den praktiska tillämpningen av |

|

|

statsstödsreglerna........................................................ |

437 |

|

12.6.6 EG-domstolens dom i mål nr C-143/99 – ett |

|

|

belysande mål .............................................................. |

438 |

|

12.6.7 Svenska statsstödsärenden på |

|

|

energiskatteområdet.................................................... |

439 |

12.7 |

Sveriges anslutningsfördrag ................................................... |

442 |

|

12.7.1 Undantagen enligt anslutningsfördraget................... |

442 |

13 |

Den svenska energibeskattningen ............................... |

445 |

13.1 |

Mervärdesskatt på energi ....................................................... |

446 |

13.2 |

Allmänt om energi- och koldioxidskatt på bränslen............ |

446 |

|

13.2.1 Särskilt om energiskatt ............................................... |

447 |

|

13.2.2 Särskilt om koldioxidskatt.......................................... |

448 |

13.3 |

Svavelskatt på bränslen........................................................... |

450 |

13.4 |

Allmänt om nedsättningsreglerna ......................................... |

451 |

|

13.4.1 Möjligheter till befrielse enligt 6 a kap. 1 § 1–13 |

|

|

LSE............................................................................... |

451 |

|

13.4.2 De särskilda reglerna för energiintensiv |

|

|

verksamhet................................................................... |

461 |

|

13.4.3 Övriga undantagsregler i LSE..................................... |

462 |

13.5 |

Skatt på el................................................................................ |

462 |

|

13.5.1 Energiskatt på el.......................................................... |

462 |

|

13.5.2 Återbetalning av energiskatt på el.............................. |

463 |

|

13.5.3 Produktionsskatter på el............................................. |

463 |

14

SOU 2003:38 |

Innehåll |

13.6 |

Allmänt om kraft- och värmeframställning.......................... |

463 |

|

13.6.1 Beskattning vid värmeframställning utanför |

|

|

industrin ...................................................................... |

464 |

|

13.6.2 Beskattning vid värmeframställning inom |

|

|

industrin ...................................................................... |

465 |

|

13.6.3 Planerade förändringar av |

|

|

kraftvärmebeskattningen............................................ |

465 |

13.7 |

Energiskatternas ekonomiska betydelse under den |

|

|

senaste femårsperioden.......................................................... |

467 |

14 |

Energibeskattningen i omvärlden ............................... |

469 |

14.1 |

Norden ................................................................................... |

469 |

|

14.1.1 Danmark...................................................................... |

470 |

|

14.1.2 Finland......................................................................... |

478 |

|

14.1.3 Norge........................................................................... |

482 |

14.2 |

Övriga Europa........................................................................ |

486 |

|

14.2.1 Belgien ......................................................................... |

486 |

|

14.2.2 Frankrike..................................................................... |

487 |

|

14.2.3 Grekland...................................................................... |

487 |

|

14.2.4 Irland ........................................................................... |

487 |

|

14.2.5 Italien........................................................................... |

488 |

|

14.2.6 Luxemburg .................................................................. |

488 |

|

14.2.7 Nederländerna............................................................. |

489 |

|

14.2.8 Portugal ....................................................................... |

490 |

|

14.2.9 Spanien ........................................................................ |

490 |

|

14.2.10 Storbritannien ........................................................... |

491 |

|

14.2.11 Tyskland .................................................................... |

495 |

|

14.2.12 Österrike.................................................................... |

496 |

14.3 |

Övriga länder.......................................................................... |

497 |

|

14.3.1 Australien .................................................................... |

497 |

|

14.3.2 Brasilien....................................................................... |

497 |

|

14.3.3 Kanada ......................................................................... |

498 |

Appendix.......................................................................................... |

500 |

15 |

Energikostnadsstrukturen inom olika sektorer.............. |

503 |

15.1 |

Energianvändning och energikostnader ............................... |

503 |

|

15.1.1 Särskilt om tvätteribranschen .................................... |

507 |

|

|

15 |

Innehåll SOU 2003:38

15.2 |

Relativa kostnader för produktionsfaktorer......................... |

509 |

Appendix.......................................................................................... |

513 |

Del IV Konsekvensanalyser och författningskommentarer |

|

16 |

Konsekvenser av kommitténs förslag........................... |

521 |

16.1 |

Allmänt ................................................................................... |

521 |

16.2 |

Statsfinansiella konsekvenser ................................................ |

521 |

16.3 |

Konsekvenser för näringslivet i stort.................................... |

525 |

16.4 |

Konsekvenser för små företag............................................... |

525 |

16.5 |

Regionalpolitiska konsekvenser ............................................ |

529 |

16.6 |

Miljökonsekvenser ................................................................. |

529 |

16.7 |

Konsekvenser för fjärrvärmens konkurrenskraft och |

|

|

bränsleval ................................................................................ |

531 |

16.8 |

Fördelningseffekter................................................................ |

533 |

16.9 |

Övriga konsekvenser.............................................................. |

535 |

16.10 Ikraftträdande ........................................................................ |

535 |

17 |

Författningskommentar ............................................. |

537 |

17.1 |

Förslaget till lag om ändring i lagen (1994:1776) om |

|

|

skatt på energi (LSE).............................................................. |

537 |

17.2 |

Förslaget till lag om ändring i skattebetalningslagen |

|

|

(1997:483)............................................................................... |

558 |

17.3 |

Förslaget till lag om ändring i taxeringslagen (1990:324).... |

560 |

17.4 |

Förslaget till lag om ändring i lagen (2001:1227) om |

|

|

självdeklarationer och kontrolluppgifter .............................. |

560 |

16

SOU 2003:38 |

Innehåll |

Del V Reservationer, särskilda yttranden och bilagor |

|

Reservationer................................................................................... |

563 |

Särskilda yttranden.......................................................................... |

605 |

Bilaga 1 Kommittédirektiv.............................................................. |

629 |

Bilaga 2 Branschorganisationer och enskilda företag som kommittén sammanträffat med under utredningsarbetet ... 641

Bilaga 3 Tjänstesektorn i siffror ..................................................... |

643 |

Bilaga 4 Näringslivets energianvändning ....................................... |

653 |

17

Sammanfattning

Utredningsuppdraget

Inför arbetet med att förverkliga strategin för fortsatt grön skatte- växling beslöt regeringen i april 2001 att tillkalla en kommitté med parlamentarisk sammansättning med uppgift att utreda utform- ningen av regler för nedsättning av skatt på energi som förbrukas för uppvärmning och drift av stationära motorer inom sektorer som är utsatta för internationell konkurrens. I uppdraget ingår att föreslå lämpliga kriterier för vad som bör anses vara konkurrens- utsatt verksamhet och analysera i vad mån sådan verksamhet bör motivera energiskattelättnader. Kommittén har också i uppdrag att utreda alternativa avgränsningar av området för energiskatte- nedsättning för de konkurrensutsatta sektorerna än vad som gäller i dag.

Kommittén skall följa utvecklingen inom EU och justera analy- sen efter de EG-rättsliga förutsättningarna. Särskilt skall EG:s reg- ler om statligt stöd beaktas.

Härutöver har kommittén att göra en översyn av uppbörds- reglerna för elbeskattningen.

Idag gällande energibeskattningssystem

I Sverige gäller idag att bränslen beskattas med energi- och koldi- oxidskatt enligt skattesatser fastställda för varje energislag. För biobränslen gäller skattefrihet, råtallolja beskattas dock av närings- politiska skäl. El beskattas med energiskatt. Skattenivån varierar såväl mellan, som inom olika sektorer i samhället.

Näringslivets skattebas delas för närvarande upp i tre sektorer, nämligen en industrisektor (jordbruk, skogsbruk, vattenbruk, växt- husnäring, gruvindustri och mineralutvinning samt tillverknings- industrin), en energisektor (el-, gas-, värme- och vattenförsörjning)

19

Sammanfattning |

SOU 2003:38 |

och en övrigsektor (byggverksamhet, offentlig verksamhet, trans- porter och övriga tjänster).

I dagens energiskattesystem tillämpas en, jämfört med övrig- sektorn reducerad skattenivå för energi som förbrukas för upp- värmning och drift av stationära motorer inom tillverknings- industrin samt inom jordbruks-, skogsbruks- och vattenbruksnär- ingarna. För tillverkningsindustrin (inklusive gruvindustrin och mineralutvinningen) omfattar nedsättningsreglerna den energi som förbrukas vid själva tillverkningsprocessen i industriell verksamhet. För övrig förbrukning inom tillverkningsindustrin gäller samma beskattning som för övrigsektorn. I huvudsak gäller följande ned- sättningar:

•Generell nedsättning för industrisektorn (den s.k. industri- skattesatsen): för bränslen som används för annat ändamål än drift av motordrivna fordon betalas ingen energiskatt och endast 25 procent av koldioxidskatten. För el betalas ingen energiskatt.

•0,8-procentsregeln gäller för hela industrisektorn: nedsättning ges för den del av koldioxidskatten som överstiger 0,8 procent

av försäljningsvärdet. För den överskjutande delen betalas 24 procent i skatt.

•1,2-procentsregeln gäller för vissa industrier: vid tillverkning av produkter av andra mineraliska ämnen än metaller (t.ex. cement, kalk, sten och glas) medges ytterligare nedsättning för skatt på kol och naturgas. Dessa företag betalar ingen koldi- oxidskatt för den del av skatten som överstiger 1,2 procent av försäljningsvärdet.

Beträffande industrisektorns energibeskattning gäller även att s.k. råvaruenergi är skattebefriad, dvs. om bränsle förbrukas för annat ändamål än motordrift eller uppvärmning, eller i en process där bränslet i allt väsentligt används för annat ändamål än motordrift eller uppvärmning så tas inte någon skatt ut. För el gäller en liknande reglering, även om den pga. nollskattesatsen för närva- rande inte fyller någon funktion.

För energiomvandlingssektorn gäller att bränslen som används för elproduktion är skattebefriade. Skatten tas i stället ut i konsumtionsledet genom energiskatt på el. Full energi- och koldioxidskatt betalas för bränslen som används för värmeproduk- tion i värmeverk. För värmeproduktion inom kraftvärmeproduk-

20

SOU 2003:38 |

Sammanfattning |

tion reduceras energiskatten med 50 procent samtidigt som full koldioxidskatt utgår. Industriellt mottryck, dvs. industrins kraftvärmeproduktion, omfattas av industriskattesatsen och ingen energiskatt men 25 procent koldioxidskatt betalas för insats- bränslen. Regeringen har dock föreslagit att skattereglerna för kraftvärmeproduktion i fjärrvärmen likställs med dem som gäller för industrins mottrycksproduktion. För el gäller en något lägre skattesats än för övrigsektorn.

Övrigsektorn belastas slutligen, liksom hushållssektorn, av full skatt.

Problem med nuvarande energiskattestruktur

Det största problemet med den nuvarande modellen för närings- livets energibeskattning är den sektoriella indelningen. Genom Sveriges medlemskap i EU gäller EG:s statsstödsregler, som bland annat innebär att en medlemsstat som huvudregel inte kan ha diffe- rentierade beskattningsnivåer inom näringslivet. Dessa statsstöds- regler har under senare tid, och efter det att utredningsdirektiven fastställdes, kommit alltmer i fokus och måste med nödvändighet beaktas vid utformningen av ett nytt energiskattesystem. Avgö- rande för denna fokusering har bland annat varit EG-domstolens dom i det s.k. Adria-Wien målet. I denna dom, som meddelades den 8 november 2001 och rörde tillämpningen av EG:s statsstöds- regler, fastslogs i korthet att det är statsstöd att välja ut vissa sektorer av näringslivet och ge dessa skattemässiga fördelar framför andra. Domen har medvetandegjort reglerna i EG-fördraget och den problematik som otvivelaktigt föreligger vid utformningen av särregler av det slag som kommittén har att utreda.

Till de oklara följderna av Adria-Wien-domen hör huruvida energiomvandlingssektorn måste ges samma regler som övriga näringslivet. EG-domstolen har, i ett förhandsavgörande gällande ett tyskt kraftföretag, hänvisat till att elmarknaden i det aktuella fallet ännu inte var fullt avreglerad och att därmed vissa hinder för handel mellan medlemsstaterna fortfarande accepteras. Å andra sidan genomgår energiomvandlingssektorn en radikal omvandling med omfattande liberaliseringar av el- och gasmarknaderna. Efter avregleringen av den svenska elmarknaden är elproduktionen lika konkurrensutsatt, och exponerad för samma marknadsrisker, som övriga näringslivssektorer. På en konkurrensutsatt elmarknad har

21

Sammanfattning |

SOU 2003:38 |

elproduktionen karaktären av kapitalintensiv processindustri, utan några speciella teknologiska eller marknadsmässiga egenskaper som skulle kunna motivera en särbehandling. Utgången av en prövning i EG-domstolen avseende särbehandling av energiomvandlings- sektorn i ett Europa med avreglerade elmarknader förefaller högst oviss. Enligt kommitténs uppfattning är det därför starkt önskvärt att ett långsiktigt energiskattesystem också omfattar energiom- vandlingssektorn.

Den svenska sektoriella indelningen av näringslivet med avseende på dess energibeskattning utgör således statsstöd. EG- kommissionen har i ett beslut den 11 december 2002 givit ett tids- begränsat godkännande för den svenska modellen. För närvarande finns dock inte något godkännande för hela modellen utan endast för den del som avser koldioxidskatten. Det finns inte några som helst garantier för att godkännande ges även för energiskattedelen.

Förutom de gemenskapsrättsliga problem som den sektoriella indelningen ger upphov till innebär den vidare att verksamheter som inte definieras som industriell verksamhet hamnar utanför tillämpningsområdet för nedsättning, även om de i själva verket bedriver en energiintensiv verksamhet. Ett belysande exempel på detta är tvätteribranschen som tillhör tjänstesektorn. Å andra sidan gäller att samtliga företag som definieras såsom bedrivande industriell verksamhet kommer i åtnjutande av industriskattesatsen oberoende av hur energiintensiv verksamhet som de i själva verket bedriver.

Det sagda innebär att den nuvarande svenska energiskattemo- dellen för näringslivet inte kan anses uppfylla de krav som kommittén anser bör kunna ställas på en sådan modell. Genom en utformning som innebär att modellen utgör statsstöd är Sverige underkastat EG-kommissionens prövning vid varje förändring av betydelse av modellen. Även om sådana förändringar under vissa angivna förutsättningar kan godkännas är sådana godkännanden dels tidsbegränsade dels förenade med oerhört krävande arbetsin- satser för att tillgodose EG-kommissionens krav på information inför varje ny prövning. Med dessa återkommande prövningar föl- jer en ovisshet som kan verka hämmande för den energiintensiva delen av näringslivet, bland annat beträffande långsiktiga invester- ingar m.m. Denna ovisshet bidrar till den ryckighet som redan före EU-inträdet präglade det svenska energibeskattningssystemet.

Det finns slutligen anledning att ifrågasätta de nuvarande urvalskriterierna för nedsättningsberättigade sektorer. Utöver de

22

SOU 2003:38 |

Sammanfattning |

tillämpningsproblem och andra skevheter dessa ger upphov till, lig- ger de inte i linje med det energibeskattningsdirektiv som EU:s finansministrar i mars 2003 träffat en politisk överenskommelse om. I energibeskattningsdirektivet har i stället den ansatsen valts att utifrån objektiva kriterier avgöra vilka företag som är energi- intensiva, och därmed kan komma ifråga för nedsättning. När energibeskattningsdirektivet träder i kraft framstår det som än mer ohållbart att fortsätta tillämpa den nuvarande sektoriella indelningen.

Sammanfattningsvis gör kommittén, utifrån det ovan anförda, bedömningen att den nuvarande modellen för näringslivets energi- beskattning inte kan förordas som ett tänkbart alternativ för fram- tiden. En ny modell måste således utarbetas.

Motiv för energiskattelättnader

Som nämndes ovan ankommer det, enligt direktiven, på kommittén att analysera och föreslå lämpliga kriterier för vad som bör anses vara konkurrensutsatt verksamhet och i vad mån detta bör motivera energiskattelättnader. Analysen av energibeskattningens effekter för näringslivet visar att det av såväl regionalpolitiska skäl som långsiktigt miljöpolitiska skäl är motiverat med energi- skattelättnader för vissa företag.

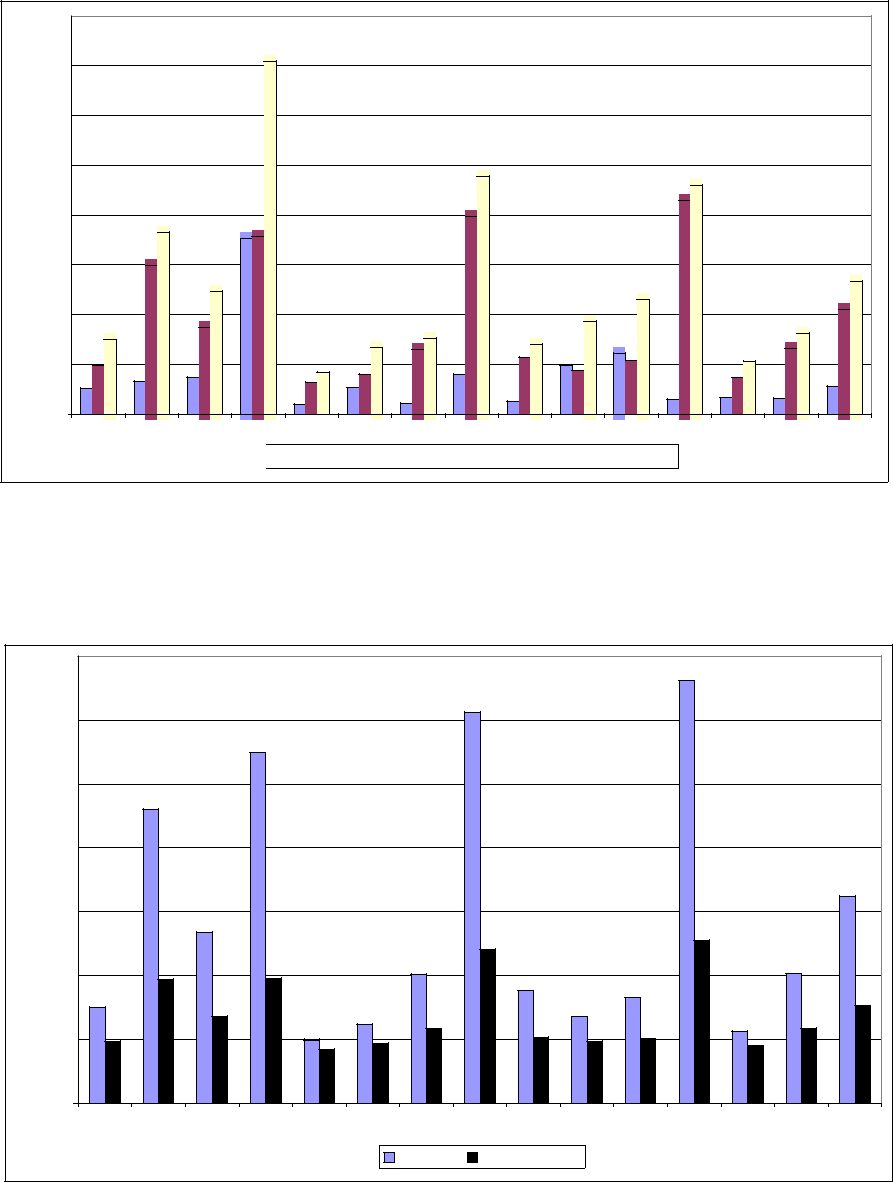

De regionala variationerna i industrisektorns energi/arbetskrafts- kostnadsstruktur återspeglar den svenska industristrukturen med mycket finmekanisk industri i Stockholm och en betydande del basindustri, speciellt skogsindustri, i Västernorrland. Genom gällande nedsättningsregler är sysselsättningseffekterna av den nuvarande energibeskattningen av industrisektorn små men utan sådana nedsättningsregler kan de regionala sysselsättningseffek- terna förväntas bli betydande.

Kommitténs analyser illustrerar också elprisernas stora betydelse för de svenska företagens val mellan att lokalisera verksamhet i Sverige eller utomlands. Ur ett samhällsekonomiskt perspektiv finns det därför mycket goda skäl att inte överstiga nivån på EG:s minimiskattesats på el för näringslivet. Införandet av elcertifikat med kvotplikt för större delen av näringslivet innebär dessutom de facto en elskatt på näringslivet, sannolikt överstigande 1 öre per kWh redan under de första åren. Ur miljösynpunkt innebär en skatt på el en sänkning av koldioxidskatten (relativt sett). Detta

23

Sammanfattning |

SOU 2003:38 |

innebär att det skulle bli mera lönsamt för företagen att på kort sikt öka sin bränslekonsumtion och på längre sikt vid nyinvesteringar välja en mera elsnål men samtidigt mera koldioxidintensiv teknologi. I båda fallen skulle detta leda till globalt ökade emissioner av koldioxid.

Ur långsiktig miljösynpunkt finns det även starka motiv för lätt- nader i koldioxidskatten för de mest energiintensiva företagen, eftersom en hög koldioxidskatt kan vara direkt kontraproduktiv. Den är kontraproduktiv eftersom den skulle bidra till en ineffektiv utslagning och omlokalisering av energiintensiv industri från Sverige till en omvärld med lägre miljöskatter och högre miljöstö- rande emissioner. Utslagningen skulle vara ineffektiv i den betydel- sen att svensk tung industri kan förväntas öka sina marknadsan- delar vid en EU-gemensam klimatpolitik. Endast under förutsätt- ning att resten av Västeuropa inte kan förväntas följa efter en svensk gå före-politik är det långsiktigt samhällsekonomiskt ratio- nellt att låta den inhemska klimatpolitiken slå ut den koldioxidin- tensiva svenska industrin.

Detta bör dock inte tas som intäkt för att Sverige inte bör gå före i klimatarbetet. Däremot har det stor betydelse på vilket sätt Sverige väljer att gå före. Det är inte genom kostsamma, men globalt ineffektiva, åtgärder som Sverige kan göra bäst insats utan genom att vara en drivande kraft i det internationella förhandlings- arbetet, eftersom vinsterna, för den svenska ekonomin, av en inter- nationellt koordinerad klimatpolitik är mycket stora, samtidigt som kostnaderna för en isolerad svensk klimatpolitik är jämförelsevis mycket höga.

Kommitténs förslag – en ny energibeskattningsmodell

Kommitténs förslag till modell omfattar all näringsverksamhet.

Kommitténs utgångspunkt är således att all näringsverksamhet, juri- diskt sett, är konkurrensutsatt, och att all näringsverksamhet därför skall behandlas lika i energibeskattningen.

Vid utformningen av förslaget har kommittén strävat efter att ge det nya energibeskattningssystemet en långsiktigt hållbar utform- ning, som genom sin generella karaktär inte klassificeras som statsstöd enligt EG-rätten, men som samtidigt genom sin funktion bevarar näringslivets konkurrenskraft. En annan utgångspunkt har varit att i möjligaste mån utforma förslaget i överensstämmelse

24

SOU 2003:38 |

Sammanfattning |

med bestämmelserna i det kommande energibeskattningsdirektivet. Dessutom bör det nya energibeskattningssystemet ge en god balans mellan målsättningarna om samhällsekonomisk effektivitet, långsiktig effektivitet i miljöpolitiken och regionalpolitiska mål- sättningar.

Den modell som enligt kommitténs uppfattning uppfyller dessa krav betecknas i betänkandet näringslivsmodellen. Övriga analyserade modeller uppvisar enligt kommittén så stora brister och svagheter att de inte kan läggas till grund för ett reformerat energiskatte- system. Näringslivsmodellen innebär följande:

•Näringslivets energibeskattning hålls åtskild från hushållens energibeskattning.

•Näringslivet (yrkesmässig verksamhet) belastas endast med miljöstyrande skatter (koldioxidskatt och svavelskatt), till skillnad mot icke yrkesmässig verksamhet (hushåll och offent- lig förvaltning) som även belastas med fiskala skatter (energi- skatt). Med stöd av det nya energibeskattningsdirektivet skall dock en energiskatt motsvarande minimiskattenivån gälla för näringslivets elförbrukning.

•Näringslivets koldioxidskattenivå sätts i utgångsläget till 19 öre per kg koldioxid (25 procent av nivån för hushåll och offentlig förvaltning).

•En generell begränsningsregel skall gälla för energiintensiva

företag. Denna begränsar koldioxidskatteuttaget på bränslen respektive energiskatteuttaget på el hos dessa företag till 0,7 procent av företagets försäljningsvärde. Som förutsättning gäller dock att EG:s minimiskattenivåer måste iakttas, även efter begränsning av skatten. För tillämpning av begränsnings- regeln gäller att företagen uppfyller energibeskattnings- direktivets definition av energiintensiv verksamhet.

•Den tidigare avgränsningen av de nedsättningsberättigade sektorerna tas bort, vilket innebär att hela näringslivet skall omfattas av samma modell för energibeskattning. Detta innebär bland annat att begreppet tillverkningsprocessen i industriell verksamhet utmönstras ur lagstiftningen.

•Energiomvandlingssektorn skall beskattas i enlighet med det övriga näringslivet. Energiskatten som nu tas ut inom energi- omvandlingssektorn tas bort. I stället föreslår kommittén att en energiskatt införs för konsumtion av fjärrvärme utom närings- livet.

25

Sammanfattning |

SOU 2003:38 |

Den nya modellen för näringslivets energibeskattning är generell såtillvida att hela näringslivet ingår. Detta omfattar alla juridiska och fysiska personer som bedriver näringsverksamhet. Liksom enligt gällande regler förutsätts beskattningen endast avse energi som utnyttjas för motordrift och uppvärmning men inte för andra ändamål (råvara, processenergi).

Den exakta avgränsningen av näringslivet blir i det nya skatte- systemet av mycket stor betydelse. Den tidigare gränsen för skatte- nedsättning till tillverkningsprocessen ersätts nu av gränsen mellan näringsliv (yrkesmässig verksamhet) å ena sidan och hushåll och myndigheter å den andra. En fråga som därvid aktualiseras är om särskilda hänsyn, av konkurrensskäl, bör tas till viss verksamhet inom den offentliga sektorn vid utformningen av definitionen yrkesmässig verksamhet? Det skulle t.ex. kunna gälla privata skolor och sjukhus som bedrivs i konkurrens med offentligt drivna. Efter- som energikostnaderna är av begränsad betydelse i denna typ av verksamhet, och eftersom även den konkurrerande privata verk- samheten i stor utsträckning är offentligt finansierad, så synes det enklare att justera eventuella snedvridningar via finansierings- systemet än via skattesystemet. Däremot anser kommittén att energiomvandlingssektorn bör verka under samma villkor, varför sådan verksamhet som bedrivs i kommunal förvaltningsform likställs med yrkesmässig verksamhet i energibeskattningshänse- ende.

Den tidigare gränslinjen i fastighetsbeståndet som gällt mellan tillverkningsprocessen och övrig verksamhet samt mellan jord- bruksdrift och privatbostad ersätts nu av en generell gräns inom fastighetsbeståndet mellan näringsliv å ena sidan och hushåll, inklu- sive offentlig förvaltning, å den andra sidan.

Den offentliga sektorns storlek påverkas inte av modellvalet. Det innebär att även om förslagen innebär förändringar i skatteuttaget från offentliga myndigheter, kommuner och landsting genom förändringar i löneavgifter och energiskatter så kompenseras detta genom förändringar i anslagstilldelningen och statsbidragen till kommuner och landsting.

26

SOU 2003:38 |

Sammanfattning |

Kommitténs förslag – en ny generell begränsningsregel (0,7-procentsregeln)

Begränsningsregelns funktion

Även om kommittén förordar en generellt sett lägre energi- beskattningsnivå för näringslivet än tidigare kvarstår ändå ett behov av ytterligare skattenedsättning för en begränsad skara företag. Det rör sig framförallt om energiintensiv industri, men även vissa andra företag kommer att kunna tillämpa begränsningsregeln.

Begränsningsregeln skall, såsom namnet antyder, begränsa skatteuttaget till en viss angiven nivå av företagets försäljnings- värde. Vid beräkningen av skattenedsättningens storlek får företaget tillgodogöra sig såväl koldioxidskatten på bränslen som energiskatten på el. Regeln är dock inte någon renodlad takregel, eftersom EG:s minimiskattenivåer måste iakttas. Sådana minimiskattenivåer kommer genom det nya energibeskattnings- direktivet inte att gälla endast för mineraloljor utan även för kol, naturgas och el.

Utformning och nivå på begränsningsregeln

En inledande fråga är om begränsningsregeln som sådan skall baseras på försäljningsvärde eller förädlingsvärde. Valet är inte självklart, och beroende av vad man väljer ger detta givetvis olika utslag för företagen. Även om förädlingsvärdet i grova drag utgör ca hälften av produktionsvärdet i näringslivet är spridningen mellan olika sektorer och på företagsnivå mycket stor.

Om syftet med en begränsningsregel är att skydda teknologiskt energiintensiva företag förefaller en begränsningsregel baserad på försäljningsvärde mest lämplig. Om syftet däremot är att skydda företag med låg lönsamhet från att läggas ned på grund av högre energiskatter synes en begränsningsregel baserad på förädlings- värde mest lämplig. I det senare fallet är det en kombination av energiintensitet och lönsamhet som avgör vilka företag som får skattenedsättning. Eftersom lönsamheten varierar betydligt mera än försäljningsvärdet från år till år, kan antalet företag som kommer in under begränsningsregeln komma att variera betydligt under en konjunkturcykel. Det kan mycket väl tänkas att åtskilliga företag skyddade av begränsningsregeln, med normalt språkbruk, inte alls skulle uppfattas som energiintensiva utan snarare kunna karakteri-

27

Sammanfattning |

SOU 2003:38 |

seras som föga lönsamma tjänsteföretag. Enligt kommitténs upp- fattning är det en begränsningsregel baserad på försäljningsvärde som bäst reflekterar det grundläggande syftet med nedsättning av energiskatt. Kommittén föreslår därför att begränsningsregeln baseras på försäljningsvärde.

Vad beträffar valet av nivå på begränsningsregeln är den främst betingad av att undvika kraftigare skattehöjningar för de energi- intensiva företagen. Kommittén har framförallt övervägt nivåerna mellan 1,0 och 0,5 procent och föreslår efter noggrant övervägande en begränsningsregel på nivån 0,7 procent.

Definitionen av energiintensiva företag

Genom det kommande energibeskattningsdirektivet klargörs under vilka former nedsättning av energiskatt, och alltså differentierade skattenivåer, kan tillämpas av medlemsstaterna.

Som förutsättning för sådan nedsättning (och alltså tillämpning av begränsningsregeln) gäller att nedsättning endast kan tillämpas för företag som uppfyller någon av de i direktivet angivna definitionerna av energiintensiva företag. Företaget måste antingen ha en total energikostnad inklusive skatt på minst 3 procent av produktions-(försäljnings-)kostnaderna eller en minsta kvot energiskatt/förädlingsvärde på 0,5 procent. Dock måste alltid, som genomsnitt, EG:s minimiskatter erläggas.

När energibeskattningsdirektivet träder i kraft kommer således endast de företag som uppfyller endera av de två definitionerna på energiintensiva företag att kunna tillgodogöra sig en begränsning i energiskatteuttaget. Kommitténs analys visar att om endast ett av kriterierna på energiintensitet utnyttjas är sannolikheten mycket stor för att vissa företag inte kommer i åtnjutande av begränsningsregeln. Kommittén föreslår därför att det kriterium på energiintensivt företag som måste vara uppfyllt för att begränsnings- regeln skall tillämpas, valfritt baseras antingen på förädlingsvärde eller på försäljningsvärde.

28

SOU 2003:38 |

Sammanfattning |

Kommitténs översyn av uppbördsreglerna för elbeskattningen

Avregleringen av elmarknaden har förändrat både förhållanden och villkor på marknaden, med exempelvis ökade möjligheter för kunderna att välja elleverantör. Reglerna och systemet för uttag av energiskatt på el har däremot inte förändrats.

Kommittén föreslår nu att elleverantörernas roll som skattskyldiga för leveranser till förbrukarna tas över av nätinnehavarna. De främsta motiven till detta är att den avreglerade marknaden har inneburit att elleverantörerna får allt mindre lokalkännedom om kundens verksamhet och tidigare förbrukning. Elleverantörernas möjlighet att kontrollera och följa sina kunder har därför radikalt försämrats och de är i princip hänvisade till de uppgifter de kan få från nätinnehavarna. Eftersom kunskapen om kundernas förhål- lande, och då särskilt om deras förbrukning, finns hos nätföretagen är det också naturligt att dessa tar över ansvaret för skatteuppbör- den.

Statsfinansiella konsekvenser

Förändringar i näringslivets energibeskattning får givetvis statsfi- nansiella konsekvenser. Ett införande av tillverkningsindustrins energiskattestruktur för hela näringslivet innebär i grova drag ett skattebortfall på ca 5 miljarder kronor netto, dvs. när hänsyn tagits till olika indirekta effekter.

En central fråga är därför hur en modell som ger ett betydande bortfall av skatteintäkter skall finansieras. Kommittén anser mot bakgrund av direktiven att det inte ligger inom dess uppdrag att föreslå en fortsatt skatteväxling utan att ”endast” föreslå en finansi- ering av det skattebortfall som uppstår i näringslivsmodellen, med beaktande av ett antal olika aspekter och speciellt aspekter av rätt- vise- och fördelningskaraktär. Kommittén avstår således från att ha synpunkter på hur den fortsatta skatteväxlingen, inom ramen för det 10-åriga programmet på totalt 30 miljarder kronor skall utfor- mas. Det ligger dock i sakens natur att en stor del av skatterefor- mens finansiering måste ske inom energiområdet.

Enligt kommitténs uppfattning är det rimligt att näringslivet i stor utsträckning är med och finansierar en omläggning av energi- beskattningen, då denna leder till betydande skattelättnader för

29

Sammanfattning |

SOU 2003:38 |

näringslivet totalt, även om dessa lättnader endast uppstår för tjänstesektorerna. Eftersom tjänstesektorn är den stora vinnaren på skattereformen ter sig en marginell höjning av löneskatterna, genom en höjning av den allmänna löneavgiften, attraktiv ur såväl rättvise- som finansieringssynpunkt. Vidare synes ett återställande av den senaste höjningen av periodiseringsfonderna lämpligt.

Den minimiskatt på el som, genom energibeskattningsdirektivet, införs för hela näringslivet bidrar i någon mån till finansieringen.

Skattebortfallet från energiomvandlingssektorn är relativt högt och uppskattas (med viss osäkerhet) till ca 1 500 miljoner kronor brutto. En konsumtionsskatt på värme kan därför också förefalla rimlig ur rättvisesynpunkt, dvs. det synes inte rimligt att hela skattebortfallet från energiomvandlingssektorn övervältras på övriga sektorer. Dessutom gäller att eftersom fjärrvärmen är kommunägd till ca 70 procent, kommer en betydande del av skatte- lättnaderna för energiomvandlingssektorn kommuninvånarna till- godo, antingen direkt via lägre värmepriser eller indirekt via lägre kommunalskatt.

När det gäller fördelningen av skattebördan på hushållen är det angeläget att konkurrensförhållandena mellan fjärrvärme, el och olika bränslen för uppvärmning inte påverkas. Kommittén föreslår därför små men likformiga höjningar av hushållsskatten på el, olja och naturgas, samt, som ovan nämndes, införandet av energiskatt på fjärrvärme. Eftersom el- och bränsleskatter är regressiva till sin karaktär innebär introduktionen av en energiskatt på värme en fördelningsmässigt och regionalt något mera neutral belastning av hushållen.

Ur miljösynpunkt är höjda skatter på bensin och diesel attrak- tiva. Om inte den tunga industrin, genom omfattande utslagning av anläggningar, skall tvingas bära en stor del av bördan i klimatpoliti- ken så måste också emissionerna från transportsektorn reduceras. Detta kommer knappast att ske utan betydande skatteökningar på fordonsbränslen. Härvidlag kan noteras att näringslivet svarar för ca 25 procent av intäkterna från en bensinskattehöjning och ca 90 procent av intäkterna från en höjd skatt på diesel.

Mot ovanstående bakgrund föreslår kommittén en finansiering av näringslivsmodellen enligt tabell 1.

30

SOU 2003:38 |

Sammanfattning |

Tabell 1. Förslag till finansiering av kommitténs förslag till energi- beskattningsmodell

Finansiering |

Netto, mnkr |

Löneavgift 0,3 procent |

1790 |

Återställare av periodiseringsfonderna |

550 |

Minimiskatt el: 0,5 öre per kWh a 60 TWh |

230 |

Energiskatt på värme 3 öre a 25 TWh, hushåll |

800 |

Energiskatt på el: 1 öre a 42 TWh, hushåll |

450 |

Olja: 1 öre per kWh = 100 kr/m3, hushåll |

160 |

Gas: 1 öre per kWh = 10 öre per m3, hushåll |

10 |

Bensin 12 öre/liter |

670 |

Diesel 12 öre per liter |

340 |

Summa: |

5000 |

Finansieringsbehov: |

5000 |

Med denna fördelning svarar näringslivet för ca 60 procent (3 miljarder kronor) och hushållen för ca 40 procent (2 miljarder kronor) av finansieringen. Å andra sidan minskar utgifterna för den kommunala sektorn med åtminstone 70 procent av skattebortfallet från energiomvandlingssektorn (ca 1 miljard kronor) vilket kommer kommuninvånarna tillgodo, antingen direkt via lägre värmepriser eller indirekt via lägre kommunalskatt, varför hushålls- sektorns nettofinansiering uppgår till ca 20 procent (1 miljard kronor). Bördan på hushållssektorn kan förväntas reduceras ytterli- gare via de prissänkningar som de lägre kostnaderna för tjänste- sektorn kan förväntas ge upphov till.

Övriga konsekvenser

Kommitténs förslag omfattar hela näringslivet, dvs. samtliga när- ingsidkare. Enligt tillgängliga uppgifter från SCB:s Företagsregister för år 2002 finns det 842 358 företag i Sverige. Av dessa är 835 840 företag att betrakta som småföretag (dvs. företag med färre än 50 anställda).

Företagen måste på något sätt få möjlighet att komma i åtnju- tande av den lägre energiskattenivån för näringslivet. I korthet skall

31

Sammanfattning |

SOU 2003:38 |

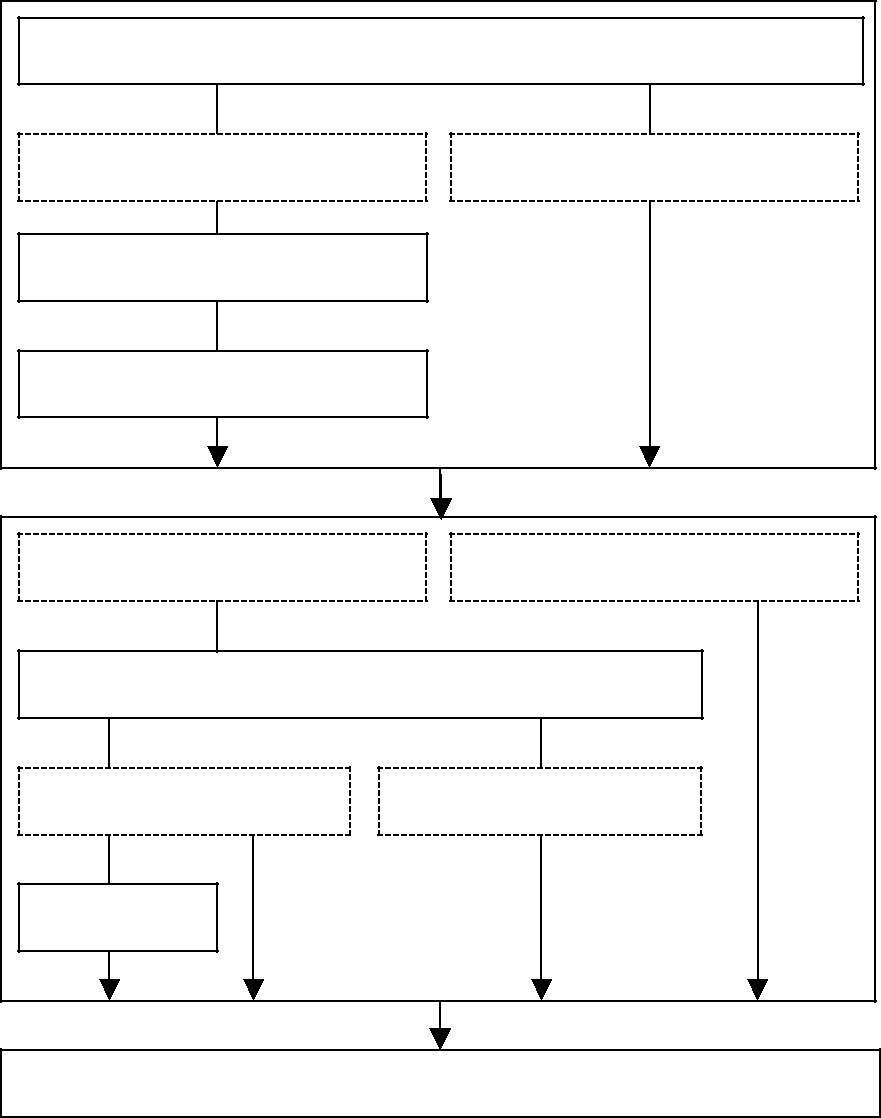

de av kommittén föreslagna reglerna fungera på följande vis. I utgångsläget betalar företagen energiskatter (energiskatt och kol- dioxidskatt) på sin energiförbrukning enligt den generella hushålls- nivån. Eftersom den generella näringslivsnivån är en lägre nivå uppkommer därigenom en rätt till återbetalning. Företagen skall därvid vid den ordinarie taxeringen lämna in uppgifter om den energiskatt som betalats under året. Genom att ta upp dessa upp- gifter i självdeklarationen gör företagen anspråk på återbetalning av mellanskillnaden mellan de olika skattenivåerna. Återbetalningen administreras därefter genom återbetalning via skattekontot.

De krav som förslaget uppställer på företagen är att årligen ta upp vissa uppgifter om betalda energiskatter i självdeklarationen. Om företagen av likviditetsskäl önskar få en kontinuerligt lägre energiskattebelastning har företagen att fylla i en preliminär självdeklaration så att skattemyndigheten kan fatta beslut om ändrad skatteberäkning. Vissa företag kommer att ha möjlighet att genom försäkran få köpa energi (skattepliktig el och värme) till rätt skattesats direkt i utgångsläget. Slutligen föreslås systemet med skattebefriade förbrukare bibehållas för växthusnäringen.

Enligt kommitténs bedömning kommer de nya reglerna för näringslivets energibeskattning att medföra visst ökat uppgiftsläm- nande för företagen. Kommittén är medveten om att alla extraupp- gifter är belastande, särskilt för småföretag, men bedömer att detta merarbete är överkomligt särskilt som uppgifterna kommer att lämnas för att få skattelättnad.

Ur miljösynpunkt är näringslivsmodellen i sig relativt neutral. Huvudeffekten på energiefterfrågan torde dels gå via den ökade konkurrenskraften för tjänstesektorn och den relativt sett mins- kade konkurrenskraften för industrisektorn som energiskattesänk- ningarna leder till, dels via förskjutningen av relativpriserna inom tjänstesektorn mellan elpriser och bränslepriser med ett ungefär fördubblat bränslepris relativt elpris. Båda effekterna bör leda till en totalt sett något reducerad bränsleefterfrågan och därmed något lägre emissioner av koldioxid. Finansieringen av näringslivsmodel- len bidrar dessutom till en viss dämpning av efterfrågan på bensin och diesel med positiv miljöeffekt, men även här är effekterna rela- tivt små.

32

SOU 2003:38 |

Sammanfattning |

Ikraftträdande

De förslag till förändringar som kommittén lämnar bör kunna träda i kraft den 1 juli 2004.

33

Summary

Terms of reference

The Swedish Government resolved in April 2001, with the work of realising the strategy to bring about a further green tax shift in prospect, to convene a special committee. The resulting Swedish Committee on Energy Taxation of the Business Sector, which was parliamentary in composition, was assigned to investigate the form of regulations governing reductions in tax on energy used for heating purposes and operation of stationary motors, in sectors exposed to international competition. The Committee’s terms of reference included proposing suitable criteria for what should be regarded as activities subject to competition, and analysing how far such activities should warrant energy-tax reliefs. The Committee was also assigned to investigate alternative definitions, other than those in use at present, of activities eligible for energy-tax reliefs in the sectors subject to competition.

One of the Committee’s tasks is to monitor developments in the EU and adjust its analysis according to the requirements of Community law. Particular attention is to be paid to Community regulations concerning state aid.

Another of the Committee’s tasks is to carry out a review of the regulations concerning collection of electricity taxes.

Current system of energy taxation

In Sweden, fuels are currently subject to energy and carbon dioxide (CO2) taxes, with specific rates for each energy carrier. Biofuels are tax-exempt, but crude tall oil is taxed for industrial-policy reasons. Electricity is subject to energy tax, at rates varying both among and within different sectors of society.

35

The tax base of the business sector is currently divided into three sectors: industry (agriculture, forestry, pisciculture and greenhouse cultivation; mining and quarrying; and manufacturing industry), energy (electricity, gas, heating and water supply) and other sectors (building, public-sector activities, transport and other services).

In the current energy-tax system, a relatively low tax level (compared with ‘other sectors’) is applied to energy used for heat- ing and operation of stationary motors in manufacturing industry, and also in agriculture, forestry and pisciculture. For manufactur- ing industry (including mining and quarrying), the reduction regu- lations cover the energy used in the actual manufacturing process in industrial activities. For other energy use in manufacturing industry, taxation is the same as for the ‘other sectors’. Broadly, the following reductions apply:

•General reduction for the industrial sector (‘industrial tax

rate’); no energy tax and only 25 per cent of the CO2 tax are paid on fuels used for purposes other than operation of motor vehicles, and no energy tax is paid on electricity.

•The 0.8 per cent rule applies throughout the industrial sector: a

reduction is granted for the portion of CO2 tax that exceeds 0.8 per cent of sales value, and the tax rate on this excess portion is 24 per cent.

•The 1.2 per cent rule applies to certain industries: for manufac- ture of goods from non-metallic minerals (e.g. cement, lime- stone, stone and glass), an additional reduction is granted for tax on coal and natural gas. These companies are exempt from the portion of CO2 tax that exceeds 1.2 per cent of sales value.

Further, regarding energy taxation of the industrial sector, ‘energy raw materials’ are exempt from taxation. If fuel is used other than as motor fuels or for heating purposes, or in a process where the fuel is used for other than these purposes in all essentials, no tax is levied. A similar regulation applies to electricity, although –– owing to the zero tax rate –– it currently serves no function.

In the energy-conversion sector, fuels used to produce electricity are tax-exempt. Tax is charged, instead, at the consumption stage through energy tax on electricity. Full energy tax and CO2 tax are paid on fuels used to generate heat in district heating plants. For heat production in combined heat and power plants, the energy tax is reduced by 50 per cent while full CO2 tax is payable. Industrial

36

CHP, i.e. industrial combined heat and power production, is subject to the industrial tax rate and thus exempt from energy tax, but 25 per cent CO2 tax is paid on input fuels. However, the Government has proposed making the tax regulations concerning CHP in district heating the same as those applying to industrial CHP production. For electricity, there is a slightly lower tax rate than that applied in the ‘other sectors’.

Finally, the ‘other sectors’ are burdened, like the ‘household sector’, with the full level of energy tax, as well as CO2 tax.