Bilaga 2

Svensk ekonomi

Bilaga 2

Svensk ekonomi

PROP. 2003/04:1 BILAGA 2

Bilaga 2

Svensk ekonomi

Innehållsförteckning

Förord ............................................................................................................................... |

|

7 |

|

1 |

Inledning................................................................................................................. |

7 |

|

|

1.1 |

Sammanfattning ...................................................................................... |

7 |

|

1.2 |

Resursläget............................................................................................. |

10 |

|

1.3 |

Finanspolitiken...................................................................................... |

10 |

|

1.4 |

Utvecklingen inom olika områden ...................................................... |

11 |

2 |

Internationell utveckling...................................................................................... |

19 |

|

|

2.1 |

Utvecklingen i Europa.......................................................................... |

20 |

|

2.2 |

Utvecklingen i Förenta staterna........................................................... |

22 |

|

2.3 |

Utvecklingen i Asien och Latinamerika .............................................. |

23 |

|

2.4 |

Utvecklingen i Polen, de baltiska länderna och Ryssland .................. |

24 |

|

2.5 |

Den svenska världsmarknadstillväxten................................................ |

25 |

3 |

Kapitalmarknaderna ............................................................................................. |

27 |

|

|

3.1 |

Utvecklingen i omvärlden .................................................................... |

27 |

|

3.2 |

Utvecklingen i Sverige .......................................................................... |

29 |

4 |

Utrikeshandel ....................................................................................................... |

31 |

|

|

4.1 |

Varuexport............................................................................................. |

32 |

|

4.2 |

Varuimport............................................................................................ |

33 |

|

4.3 |

Tjänstehandel ........................................................................................ |

34 |

|

4.4 |

Bytesbalans ............................................................................................ |

34 |

|

4.5 |

BNI ........................................................................................................ |

35 |

5 |

Näringslivets produktion..................................................................................... |

37 |

|

|

5.1 |

Industri .................................................................................................. |

37 |

|

5.2 |

Byggindustri .......................................................................................... |

39 |

|

5.3 |

Tjänstesektor......................................................................................... |

40 |

6 |

Arbetsmarknad ..................................................................................................... |

41 |

|

7 |

Löner ..................................................................................................................... |

|

46 |

8 |

Inflation |

................................................................................................................ |

47 |

3

PROP. 2003/04:1 BILAGA 2

9 |

Hushållens ekonomi och konsumtionsutgifter .................................................. |

51 |

|

|

9.1 |

Hushållens inkomster ........................................................................... |

51 |

|

9.2 |

Hushållens konsumtionsutgifter.......................................................... |

54 |

10 |

Investeringar.......................................................................................................... |

58 |

|

|

10.1 |

Näringslivet............................................................................................ |

58 |

|

10.2 |

Offentliga myndigheter......................................................................... |

60 |

|

10.3 |

Bostäder.................................................................................................. |

60 |

|

10.4 |

Lager....................................................................................................... |

61 |

11 |

Den offentliga sektorn.......................................................................................... |

62 |

|

|

11.1 |

Den konsoliderade offentliga sektorn.................................................. |

62 |

|

11.2 |

Den statliga sektorn .............................................................................. |

66 |

|

11.3 |

Ålderspensionssystemet........................................................................ |

67 |

|

11.4 |

Kommunsektorn.................................................................................... |

68 |

|

11.5 |

Finanspolitiska mål och indikatorer..................................................... |

70 |

12 |

De offentliga finanserna på lång sikt ................................................................... |

76 |

|

|

Fördjupningsrutor |

|

|

|

Dagarnas inverkan på BNP .................................................................................. |

18 |

|

|

Förenta staterna: Hotar obalanser återhämtningen?.......................................... |

26 |

|

|

Utsikter för telekombranschen............................................................................ |

36 |

|

|

Resultat och finansiellt sparande – hur och varför skiljer de sig åt?.................. |

74 |

|

4

PROP. 2003/04:1 BILAGA 2

Tabellförteckning

1.1 |

Prognosförutsättningar .............................................................................................. |

8 |

|

1.2 |

Nyckeltal................................................................................................................... |

10 |

|

1.3 |

Försörjningsbalans.................................................................................................... |

15 |

|

1.4 |

Bidrag till |

16 |

|

1.5 |

Sparandets sammansättning ..................................................................................... |

16 |

|

1.6 |

De offentliga finanserna........................................................................................... |

17 |

|

2.1 |

20 |

||

3.1 |

Betalningsbalansens finansiella poster..................................................................... |

30 |

|

3.2 |

Ränte- och valutakursantaganden............................................................................ |

30 |

|

4.1 |

Export och import av varor och tjänster................................................................. |

31 |

|

4.2 |

Bytesbalans................................................................................................................ |

35 |

|

4.3 |

Bruttonationalinkomst............................................................................................. |

35 |

|

5.1 |

Näringslivets produktion ......................................................................................... |

37 |

|

5.2 |

Nyckeltal för industrin............................................................................................. |

38 |

|

5.3 Byggvolym ................................................................................................................ |

40 |

||

6.1 |

Nyckeltal inom arbetsmarknadsområdet................................................................ |

41 |

|

7.1 |

Timlöner.................................................................................................................... |

46 |

|

8.1 |

Konsumentprisutveckling ........................................................................................ |

47 |

|

9.1 |

Hushållens reala disponibla inkomster.................................................................... |

51 |

|

9.2 |

Bidrag till hushållens realinkomstökning................................................................ |

52 |

|

9.3 |

Ändamålsfördelade transfereringsinkomster.......................................................... |

53 |

|

9.4 |

Hushållens justerade reala disponibla inkomster ................................................... |

54 |

|

9.5 |

Hushållens finansiella förmögenhet ........................................................................ |

56 |

|

10.1 |

Investeringar ........................................................................................................... |

58 |

|

10.2 |

Varuproducenters investeringar ............................................................................. |

59 |

|

10.3 |

Tjänsteproducenters investeringar ........................................................................ |

60 |

|

11.1 |

Den offentliga sektorns finanser ........................................................................... |

62 |

|

11.2 |

Skatter och avgifter................................................................................................. |

64 |

|

11.3 |

Finansiellt sparande i offentlig sektor ................................................................... |

65 |

|

11.4 |

Den offentliga sektorns utgifter ............................................................................ |

66 |

|

11.5 |

Statens finanser (exklusive statliga affärsverk och aktiebolag)............................ |

67 |

|

11.6 |

Ålderspensionssystemet......................................................................................... |

67 |

|

11.7 |

Kommunsektorns finanser..................................................................................... |

68 |

|

11.8 |

Strukturellt sparande i offentlig sektor ................................................................. |

71 |

|

11.9. Indikator för efterfrågan ....................................................................................... |

73 |

||

12.1 |

Arbetskraftsutbud till 2050.................................................................................... |

77 |

|

12.2 |

Makroekonomiska förutsättningar........................................................................ |

78 |

|

12.3 |

Primära utgifter som andel av BNP....................................................................... |

80 |

|

12.4 |

Offentliga finanser.................................................................................................. |

82 |

|

5

PROP. 2003/04:1 BILAGA 2

Diagramförteckning

1.1 |

7 |

||

2.1 |

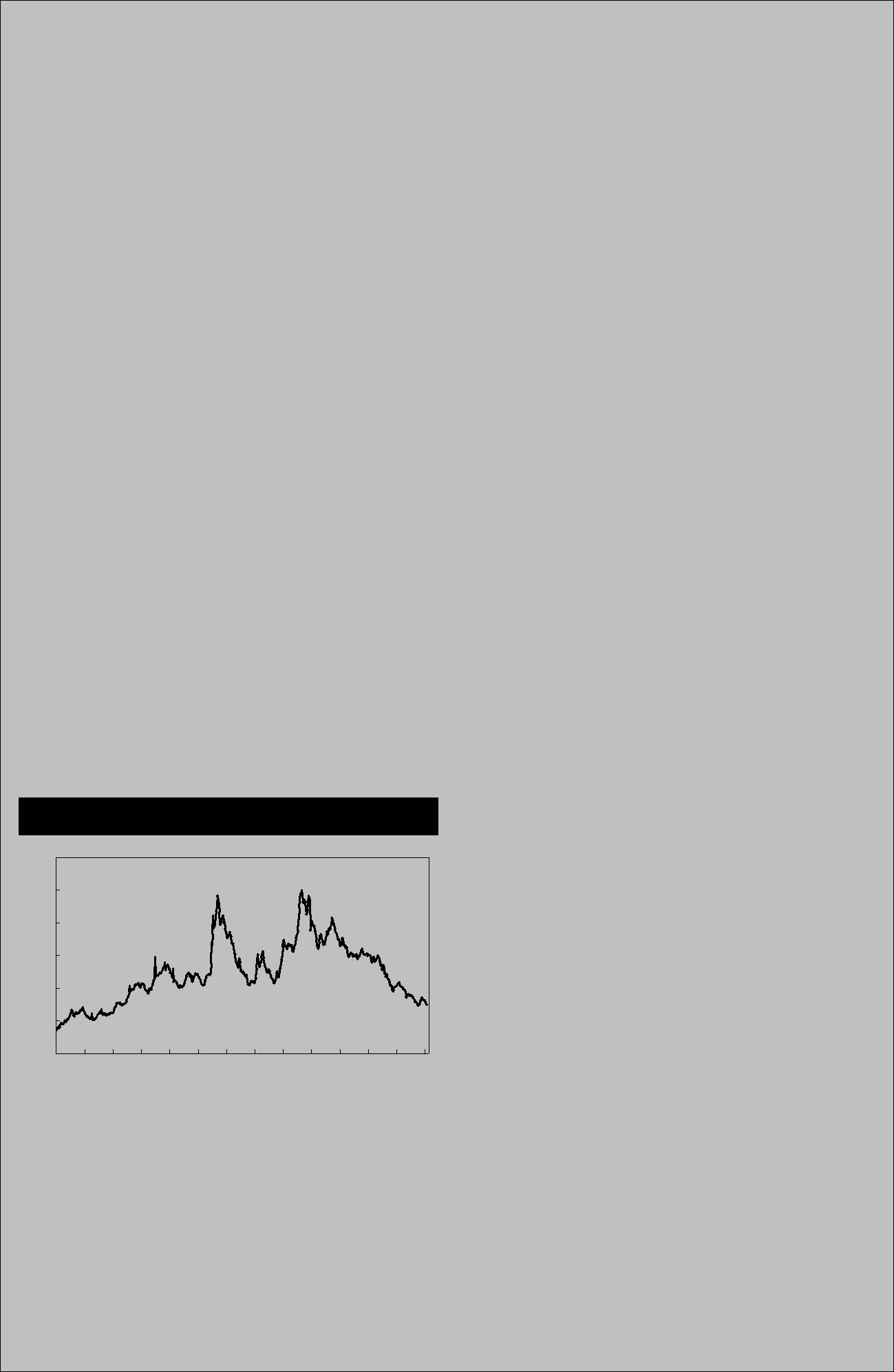

Näringslivets investeringar i Förenta staterna......................................................... |

22 |

|

3.1 |

Styrräntor i Förenta staterna, euroområdet och Sverige ........................................ |

27 |

|

3.2 |

28 |

||

3.3 |

Dollar mot euro......................................................................................................... |

28 |

|

3.4 |

Börsutvecklingen i Förenta staterna, Tyskland och Sverige ................................... |

29 |

|

3.5 |

Skillnad mellan |

29 |

|

3.6 |

Kronans handelsvägda växelkurs.............................................................................. |

29 |

|

4.1 |

Varuexport och exportorderingång .......................................................................... |

33 |

|

4.2 Handelsnetto som andel av BNP ............................................................................. |

35 |

||

5.1 |

Industrins enhetsarbetskostnad i Sverige relativt 11 |

38 |

|

5.2 |

Industrins vinstandel................................................................................................. |

39 |

|

6.1 |

Nyanmälda lediga platser och antal sysselsatta ....................................................... |

41 |

|

6.2 |

Arbetskraftsutbud och sysselsättning...................................................................... |

44 |

|

6.3 |

Öppet arbetslösa och personer i konjunkturberoende arbetsmarknadspolitiska |

|

|

|

|

program.................................................................................................................. |

45 |

8.1 |

Konsumentpriser på energi. Energikomponenternas prisindex och totala bidrag |

|

|

|

|

till |

47 |

8.2 |

Inflation (KPI) exkl. el, bränsle och drivmedel....................................................... |

48 |

|

8.3 |

Bidrag till |

||

|

|

drivmedel ............................................................................................................... |

48 |

8.4 |

Konsumentprisernas utveckling............................................................................... |

50 |

|

9.1 |

Disponibla inkomster och konsumtionsutgifter..................................................... |

54 |

|

9.2 |

Hushållens förväntningar om ekonomin 12 månader framåt................................. |

55 |

|

9.3 |

Bruttoskuld och real förmögenhet........................................................................... |

56 |

|

9.4 |

Hushållens nettosparkvot......................................................................................... |

57 |

|

10.1 |

Investeringar............................................................................................................ |

58 |

|

10.2 |

Kapacitetsutnyttjandet i industrin ......................................................................... |

59 |

|

10.3 |

Kapitalkvoten i industrin ........................................................................................ |

59 |

|

10.4 |

Påbörjade nybyggnationer av bostäder .................................................................. |

60 |

|

11.1 |

Den offentliga sektorns finansiella sparande......................................................... |

62 |

|

11.2 |

Den offentliga sektorns finansiella nettoställning ................................................ |

63 |

|

11.3 |

Skatter enligt NR och periodiserat......................................................................... |

64 |

|

11.4 |

Den offentliga sektorns utgifter............................................................................. |

65 |

|

11.5 |

Kommunsektorns finanser ..................................................................................... |

69 |

|

11.6 |

Kommunsektorns konsumtionsutgifter ................................................................ |

69 |

|

12.1 |

Sveriges befolkning ................................................................................................. |

76 |

|

12.2 Befolkningen i åldern |

76 |

||

12.3 |

Demografiska försörjningskvoter .......................................................................... |

77 |

|

12.4 |

Utgifter för pensioner, sjukvård och äldreomsorg................................................ |

79 |

|

12.5 |

Primära utgifter ....................................................................................................... |

80 |

|

12.6 |

Primära inkomster och utgifter .............................................................................. |

81 |

|

12.7 |

Offentliga sektorns finansiella sparande................................................................ |

81 |

|

12.8 |

Offentliga sektorns brutto- och nettoskuld.......................................................... |

81 |

|

6

PROP. 2003/04:1 BILAGA 2

Svensk ekonomi

Förord

I denna bilaga till budgetpropositionen för 2004 redovisas en prognos för den internationella och svenska ekonomin t.o.m. 2004. Därutöver redo- visas även en kalkyl för utvecklingen 2005 och 2006.

Bedömningen baseras på underlag från Statis- tiska centralbyrån (SCB), OECD och Kon- junkturinstitutet (KI). Ansvaret för bedömning- arna åvilar dock helt Finansdepartementet.

Beräkningarna är gjorda med stöd av Kon- junkturinstitutets modell KOSMOS och är be- tingade av att ett antal förutsättningar är upp- fyllda.

För beräkningarna av volymutvecklingen har 2002 används som fast basår.

Prognosarbetet slutfördes den 12 september, dvs. innan resultatet av folkomröstningen om införande av euron var känt. Som brukligt är ba- seras prognosen på gällande regler och på av re- geringen aviserade förslag till riksdagen, inklu- sive förslagen i denna proposition.

Ansvarig för beräkningarna är departements- rådet Mats Dillén.

1 Inledning

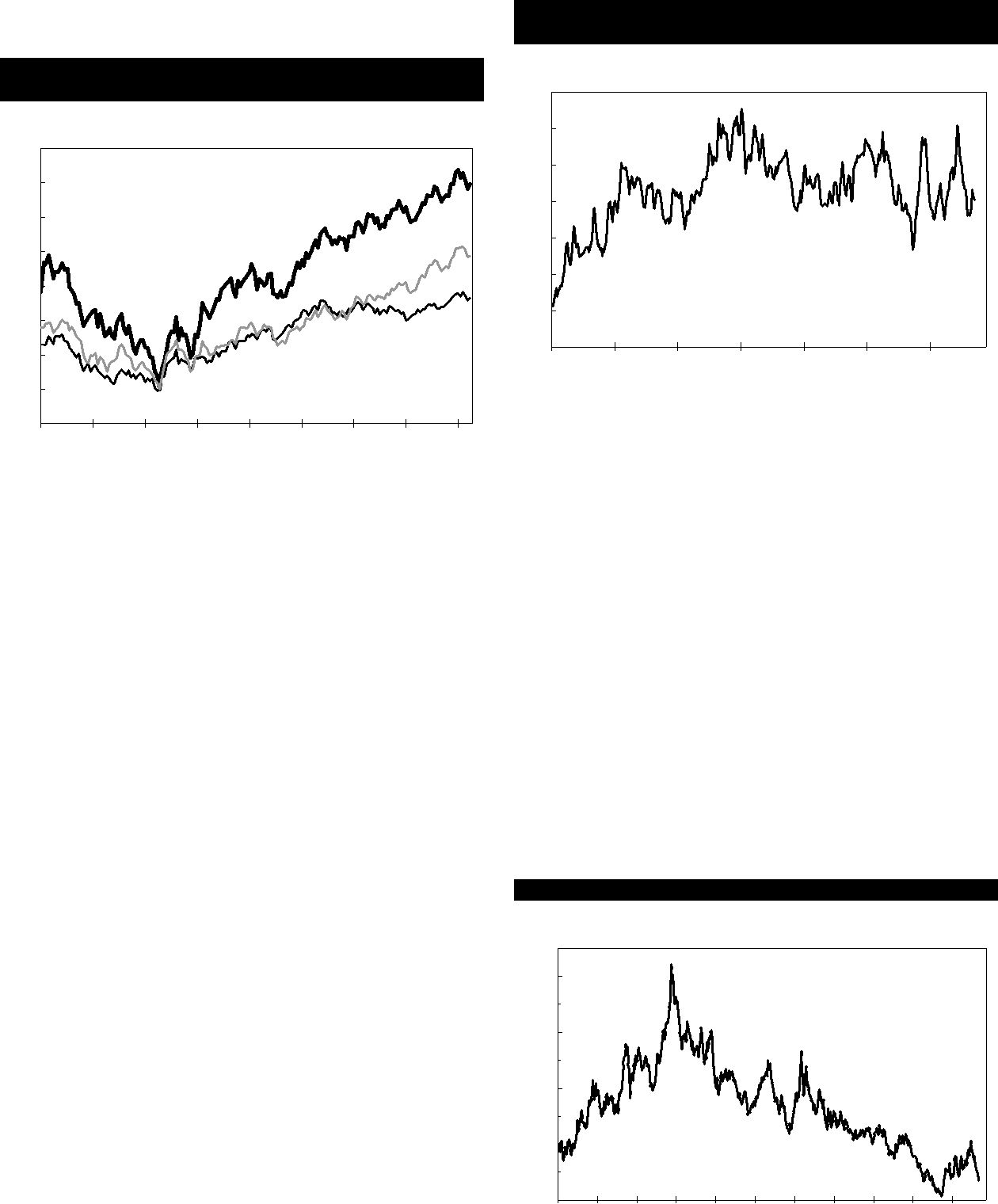

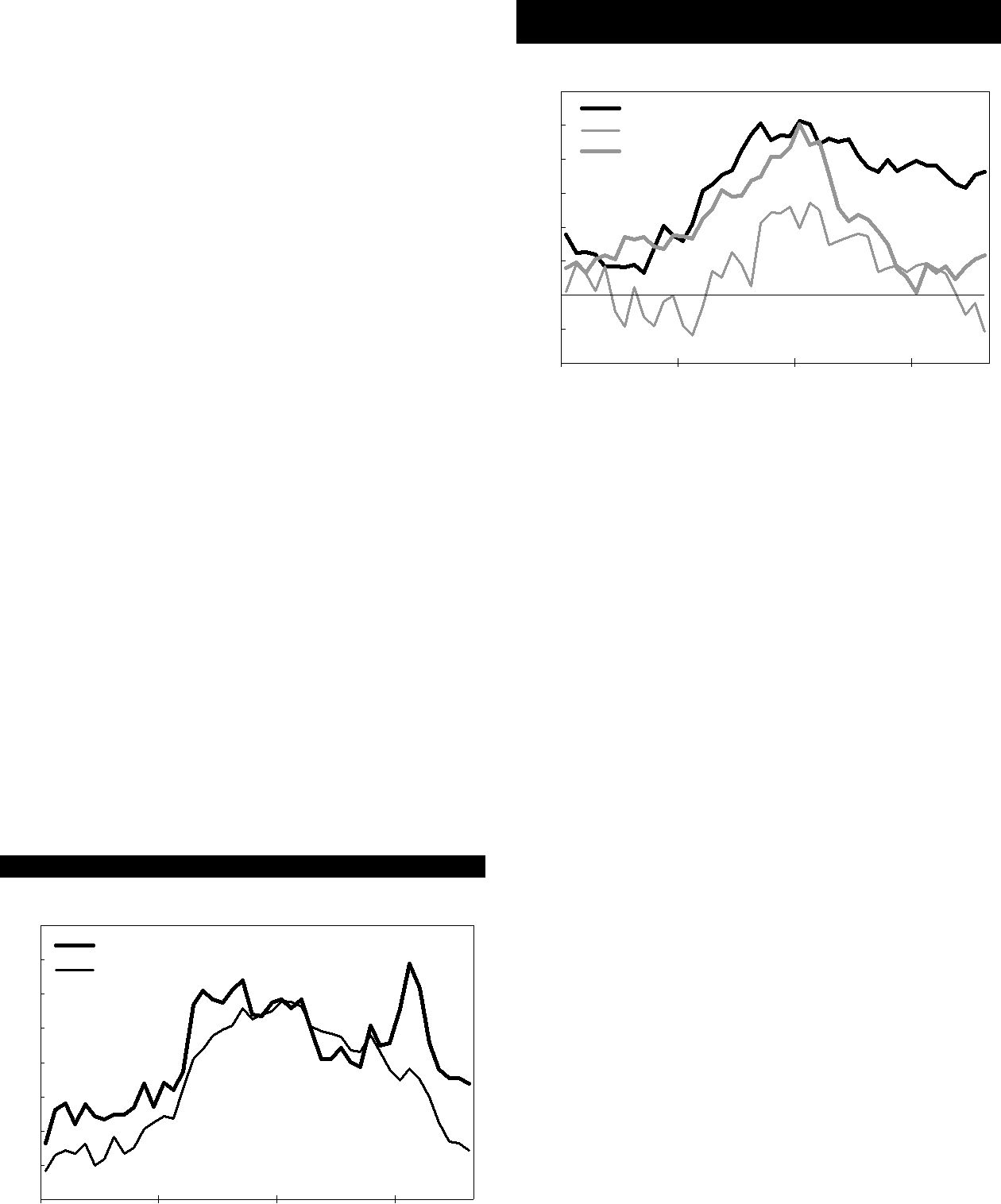

Den svenska bruttonationalprodukten (BNP) väntas i år öka med 1,4 %. Efter en relativt god utveckling under det första halvåret pekar till- gängliga indikatorer på en mer dämpad tillväxt under återstoden av året. Aktiviteten i den svenska ekonomin väntas öka nästa år när det internationella konjunkturläget förstärks. BNP- tillväxten bedöms 2004 uppgå till 2,0 % (se dia- gram 1.1).

1.1Sammanfattning

Den internationella lågkonjunkturen har drabbat de svenska exportmarknaderna hårdare än vad som tidigare har förutsetts. Det står nu också klart att den relativt svaga världskonjunkturen under det första halvåret i ganska liten utsträck- ning kan förklaras av kriget i Irak. Den är i stället ett resultat av de obalanser som byggdes upp under senare delen av

Det är framför allt i euroområdet som utveck- lingen har varit överraskande svag och tecknen på en förestående återhämtning är osäkra. För- stärkningen av euron sedan inledningen av 2002 har hämmat exporttillväxten. Förenta staternas ekonomi har å andra sidan gynnats av kraftiga efterfrågeimpulser från finans- och penningpoli- tiken samt av en försvagad dollar. Såväl national- räkenskapsutfall som några av de viktigaste indi- katorerna tyder på att den amerikanska ekono- min är inne i en återhämtningsfas. Utsikterna ser särskilt gynnsamma ut i tjänstesektorerna.

Diagram 1.1

Fasta priser referensår 2002

Procentuell förändring |

Miljarder kronor |

5,0 |

|

|

|

|

|

2600 |

4,5 |

|

|

2550 |

|||

|

|

|

Faktisk BNP |

|

|

|

4,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

3,5 |

|

|

Potentiell BNP |

|

2500 |

|

|

|

|

|

|

||

|

|

|

|

|

|

|

3,0 |

|

|

|

|

|

2450 |

|

|

|

|

|

|

|

2,5 |

|

|

|

|

|

|

2,0 |

|

|

|

|

|

2400 |

|

|

|

|

|

|

|

1,5 |

|

|

|

|

|

2350 |

|

|

|

|

|

|

|

1,0 |

|

|

|

|

|

|

0,5 |

|

|

|

|

|

2300 |

|

|

|

|

|

|

|

0,0 |

|

|

|

|

|

2250 |

00 |

01 |

02 |

03 |

04 |

05 |

06 |

Källor: Statistiska centralbyrån och Finansdepartementet. |

|

|

||||

7

PROP. 2003/04:1 BILAGA 2

Ett positivt inslag i den globala konjunkturbilden är den uppgång som sedan våren 2003 har ägt rum på världens aktiebörser. Till grund för upp- gången ligger bl.a. en vinstutveckling bland börsföretagen som har överträffat förväntning- arna. Därmed har förutsättningarna för en inve- steringsledd återhämtning stärkts. Företagen är dock fortfarande försiktiga i sina framtidsbe- dömningar. Ett uttryck för tilltagande optimism är den senaste tidens internationella långränte- uppgång.

Den enskilt viktigaste faktorn för att den glo- bala återhämtningen skall utvecklas som förvän- tat är att uppgången i Förenta staterna fortsätter. Därigenom kommer den övriga världen, och i synnerhet euroområdet, att möta en ökad efter- frågan på sina exportvaror. Förenta staternas försteg i konjunkturcykeln har lett till en viss förstärkning av dollarn visavi euron, vilket utgör en stimulans för euroländerna. Återhämtningen väntas även få stöd av en fortsatt expansiv in- riktning av penningpolitiken i Förenta staterna och i euroområdet.

Den förbättrade konjunktursituationen i För- enta staterna har hittills inte omfattat arbets- marknaden. Ett hot mot den förväntade utveck- lingen uppkommer om företagen alltför ensidigt söker uppnå resultatförbättringar genom att minska antalet anställda samtidigt som viljan att expandera är svag. I ett sådant scenario försvagas de offentliga finanserna utöver den ganska kraf- tiga försvagning som redan har ägt rum och hus- hållens konsumtionsvilja minskar. Den senaste tidens investerings- och konsumtionsutveckling ger emellertid inget stöd för att den amerikanska ekonomin utvecklas i denna riktning.

Tabell 1.1 Prognosförutsättningar

|

2002 |

2003 |

2004 |

2005 |

2006 |

BNP världen1 |

3,0 |

3,2 |

4,0 |

3,9 |

3,9 |

HIKP EU2 |

2,1 |

1,9 |

1,7 |

1,9 |

1,8 |

Timlön i Sverige3 |

4,1 |

3,5 |

3,5 |

3,5 |

3,5 |

133,7 |

128,6 |

127,9 |

127,0 |

127,0 |

|

Tysk långränta4 |

4,8 |

4,2 |

4,8 |

5,3 |

5,4 |

Svensk långränta4 |

5,3 |

4,7 |

5,2 |

5,7 |

5,8 |

Svensk kortränta5 |

4,1 |

3,3 |

3,7 |

4,6 |

4,9 |

1Procentuell förändring.

2Årsgenomsnitt.

3Kostnad, årsgenomsnitt.

4

5

Källor: OECD, Statistiska centralbyrån, Medlingsinstitutet och

Finansdepartementet.

I förhållande till den kärva konjunktursituatio- nen i euroområdet hölls

Konjunkturinstitutets (KI:s) kvartalsbaro- meter för andra kvartalet visar, liksom national- räkenskaperna, att konjunkturen försvagades under det andra kvartalet. I barometern fram- kommer bl.a. att orderingången till industrin ut- vecklas svagt, att produktionstillväxten har stag- nerat, att lönsamheten har försämrats och att framtidsförväntningarna är lågt ställda. Även inom byggindustrin och inom tjänstenäringarna har, enligt barometern, konjunkturen försämrats påtagligt. Sammantaget pekar konjunkturbaro- metern tämligen entydigt på svag tillväxt och låg arbetskraftsefterfrågan under det andra halvåret.

En sannolik förklaring till den relativt dystra bild som tecknas i kvartalsbarometern är att den svenska konjunkturen i allt högre grad sam- manfaller med konjunkturen i övriga

Inköpschefernas index för juli och augusti samt KI:s månadsbarometer för juli tyder på att konjunkturläget har stabiliserats under sensom- maren. Ett positivt inslag i konjunkturbilden är också att flertalet börsföretag har redovisat re- sultatförbättringar under det andra kvartalet. Det skall dock understrykas att de ökningar som har framkommit i indikatorer och i vinster har skett från ett svagt utgångsläge. Den samman- tagna tolkningen är därför att tillväxten under det andra halvåret blir svag, men att konjunk- turläget inte försvagas ytterligare.

8

Först nästa år, när det internationella kon- junkturläget har förbättrats och den expansiva inriktningen av penningpolitiken har verkat un- der en längre tid, bedöms tillväxten tillta.

Den svenska varuexporten väntas följa samma mönster som BNP med svag tillväxt under andra halvåret och en starkare uppgång under 2004. Till den svaga tillväxten under resten av året bi- drar också att företagen inom handeln och indu- strin förväntas möta efterfrågan med lagerned- dragningar.

Den svenska varuexporten har under 2001 och 2002 påverkats i negativ riktning av kraftigt minskande export av teleprodukter. Telepro- duktindustrins problem hänger till stor del samman med att många teleoperatörer, särskilt i

Investeringarna minskar för andra året i rad. Investeringsnedgången har varit störst inom in- dustrin. Industriföretagen har under de senaste åren genomfört långtgående rationaliseringar som bl.a. inneburit att sysselsättningen inom in- dustrin, enligt nationalräkenskaperna, har sjunkit med ca 50 000 personer sedan första kvartalet 2001. Kostnadsbesparingarna har bidragit till att vinstutsikterna gradvis har förbättrats. Flera år av fallande investeringar och en viss ökning av produktionen har resulterat i ett stigande resurs- utnyttjande. Uppgången i kapacitetsutnyttjandet och det förbättrade vinstläget väntas resultera i ökade investeringsvolymer nästa år. En risk i in- vesteringsprognosen är att företagen i sin strävan att uppnå vinstförbättringar ensidigt inriktar sig på att minska kostnaderna och avstår från att in- vestera.

PROP. 2003/04:1 BILAGA 2

Till skillnad från företagen ser hushållen fort- farande positivt på sin ekonomiska situation, en- ligt KI:s undersökning om hushållens inköps- planer. Hushållens konsumtionsutgifter har ut- vecklats väl under 2002 och första halvåret 2003. Stigande börskurser, ett lågt ränteläge och en förhållandevis stabil arbetsmarknadssituation är sannolikt faktorer som bidrar till att hushållens konsumtionsvilja alltjämt är god. Ett begränsat finansiellt utrymme och svag tillväxt i skattein- komsterna medför att den offentliga konsum- tionstillväxten blir låg i år och nästa år.

Under de senaste årens svaga konjunktur har sysselsättningen hållits uppe relativt väl. Antalet sysselsatta, i säsongrensade termer, låg på i stort sett samma nivå andra kvartalet 2003 som under början av 2001. En förklaring till detta är att den fallande sysselsättningen inom industrin har ba- lanserats av en stigande sysselsättning i offentlig sektor. Antalet arbetade timmar har däremot fallit mer eller mindre kontinuerligt under samma period, vilket bl.a. beror på stigande sjukfrånvaro. En i förhållande till sysselsätt- ningen stark tillväxt i arbetskraftsutbudet under innevarande år har resulterat i en uppgång i den öppna arbetslösheten.

Efterfrågan på arbetskraft är för närvarande låg och sysselsättningen förväntas minska något under det andra halvåret. Först under senare de- len av 2004 ökar sysselsättningen. Den reguljära sysselsättningsgraden för personer mellan 20 och 64 år väntas sjunka från 77,7 % i år till 77,3 % nästa år. Minskningen förklaras av att den ar- betsföra befolkningen ökar snabbare än syssel- sättningen. Den öppna arbetslösheten förutses nästa år uppgå till 4,7 %.

Inflationstrycket i den svenska ekonomin är lågt. Den uppmätta inflationen har under senare år påverkats av kraftiga variationer i energipri- serna. Energipriserna bedöms i huvudsak ge till- fälliga inflationseffekter. Rensat från energipri- sernas inverkan har inflationen sjunkit mer eller mindre kontinuerligt sedan början av 2002. Det låga underliggande inflationstrycket avspeglar dels att produktivitetstillväxten har varit över- raskande stark i förhållande till konjunkturläget under de senaste åren, dels att löneökningstakten har sjunkit. Timlönerna steg enligt förtjänststati- stiken med 4,4 % år 2001 och med 4,1 % år 2002 och ökningen bedöms bli ännu lägre i år. Särskilt kraftig inbromsning i löneökningstakten har re- gistrerats inom tjänstesektorerna och i år även inom industrin. På motsvarande sätt har prisök-

9

PROP. 2003/04:1 BILAGA 2

ningarna på tjänster i konsumentprisindex fallit tillbaka. Prognosen bygger på antagandet att timlöneökningarna i hela ekonomin begränsas till 3,5 % per år.

1.2Resursläget

Det är svårt att med någon precision förutsäga konjunkturläget om två år eller längre fram i ti- den. Tillväxtprognosen för 2005 och 2006 base- ras därför på en bedömning av det s.k.

De senaste årens måttliga tillväxttal i kombi- nation med en fallande underliggande infla- tionstakt tyder på att det finns lediga resurser i den svenska ekonomin.

baka av att en stor del av ökningen i den arbets- föra befolkningen sker i åldersgrupper med en låg sysselsättningsgrad och relativt låg medelar- betstid.

Sammantaget innebär bedömningarna av re- sursläget och den potentiella tillväxten att BNP ökar med 2,6 % år 2005 och 2,5 % år 2006. Detta är samma tillväxttal för dessa år som förutsågs i vårpropositionen.

Tabell 1.2 Nyckeltal

|

2002 |

2003 |

2004 |

2005 |

2006 |

KPI, |

2,3 |

1,3 |

2,1 |

2,3 |

2,1 |

|

|

|

|

|

|

UND1X, |

2,2 |

1,7 |

1,5 |

– |

– |

|

|

|

|

|

|

Real disponibel inkomst1 |

4,7 |

1,6 |

0,9 |

0,7 |

1,5 |

Sparkvot (nivå)2 |

2,8 |

2,6 |

1,4 |

0,2 |

|

Industriproduktion1 |

2,9 |

1,4 |

3,5 |

– |

– |

Relativ enhetsarbets- |

|

|

|

|

|

kostnad i industrin1,3 |

0,3 |

3,3 |

0,2 |

– |

– |

Antal sysselsatta1 |

0,1 |

0,1 |

0,7 |

0,7 |

|

Öppen arbetslöshet4 |

4,0 |

4,7 |

4,7 |

4,3 |

4,0 |

Konjunkturberoende arbets- |

|

|

|

|

|

marknadspolitiska program4 |

2,6 |

2,2 |

2,2 |

1,9 |

1,7 |

Reguljär |

|

|

|

|

|

sysselsättningsgrad5 |

78,1 |

77,7 |

77,3 |

77,5 |

77,5 |

Handelsbalans6 |

151 |

151 |

154 |

167 |

180 |

Bytesbalans7 |

4,5 |

5,3 |

5,1 |

5,1 |

5,2 |

Offentligt finansiellt |

|

|

|

|

|

sparande7 |

1,1 |

0,2 |

0,4 |

1,2 |

1,6 |

1Årlig procentuell förändring.

2Exklusive sparande i avtalspension.

3I gemensam valuta, SEK.

4Procent av arbetskraften.

5Antal sysselsatta i åldern

6Miljarder kronor.

7Procent av BNP.

Källor: Statistiska centralbyrån, Arbetsmarknadsstyrelsen, Riksbanken och Finansdepartementet.

1.3Finanspolitiken

Målet för de offentliga finanserna är ett över- skott om 2 % i genomsnitt över en konjunktur- cykel. Därmed stärks den offentliga förmögen- hetsställningen, vilket skapar ett finansiellt utrymme att möta den demografiska utveck- lingen under de närmaste decennierna.

Det finansiella sparandet i offentlig sektor be- räknas i år till 0,2 % av BNP och 2004 till 0,4 % av BNP.

10

av BNP 2004. Under de följande åren stärks det strukturella överskottet ytterligare och uppgår 2006 till 2,0 %. Mot denna bakgrund, och med beaktande av de stora överskotten 2000 och 2001, bedöms de prognoserade överskotten t.o.m. 2006 vara förenliga med målet om över- skott om 2 % av BNP i genomsnitt över en konjunkturcykel.

Förändringen i det offentliga sparandet är en indikator på de offentliga finansernas effekter på efterfrågan i ekonomin. Förändringen kan delas upp i diskretionära åtgärder i den statliga bud- geten, automatiska stabilisatorer och övriga faktorer.

Det finansiella sparandet förstärks successivt mellan 2003 och 2006, vilket verkar återhållande på efterfrågan i ekonomin. Knappt hälften av förstärkningen av de offentliga finanserna beror på ett förbättrat konjunkturläge, dvs. på de au- tomatiska stabilisatorerna. Återstoden av för- stärkningen beror på att det strukturella över- skottet ökar. Finanspolitikens inriktning, mätt som förändringen i det strukturella sparandet, bedöms under perioden fram till och med 2006 vara kontraktiv (se tabell 1.6 och avsnitt 11.5).

1.4Utvecklingen inom olika områden

Den internationella utvecklingen

Tillväxten i världsekonomin hämmas fortfarande av den kraftiga nedgång i den globala industri- konjunkturen som inleddes i Förenta staterna under slutet av 1999. I Förenta staterna är åter- hämtningen nu förhållandevis tydlig, även om bakslag inte kan uteslutas. I euroområdet be- döms återhämtningen inledas med två till tre kvartals eftersläpning. Ett slående inslag i de se- naste årens globala ekonomiska utveckling är att Asien, exklusive Japan, har kunnat upprätthålla en årlig tillväxt runt 6 % och endast i ringa om- fattning har drabbats av den internationella låg- konjunkturen. Eftersom BNP i Asien, exklusive Japan, utgör drygt 25 % av global BNP har regi- onens starka tillväxt varit, och väntas att fortsätta vara, en viktig drivkraft i världsekonomin. I den japanska ekonomin bedöms däremot tillväxten förbli låg, även om en del positiv statistik har in- kommit under den senaste tiden. I Latinamerika väntas BNP, efter ett antal år med mycket svag utveckling, stärkas rejält nästa år. Den förvän- tade konjunkturförstärkningen i Förenta sta-

PROP. 2003/04:1 BILAGA 2

terna, Latinamerika och

I Förenta staterna har en expansiv ekonomisk politik starkt bidragit till att upprätthålla den samlade efterfrågan. Det är framför allt hushållen som har gynnats av den expansiva politiken. De negativa tillväxtimpulser som den amerikanska industrins anpassning av kostnader och inve- steringar givit upphov till har därför motverkats av positiva tillväxtimpulser från hushållens kon- sumtion.

Mycket tyder nu på att företagens anpass- ningsprocess har varit framgångsrik. Tillförsik- ten inför framtiden har stärkts, vinsterna har förbättrats och de privata investeringarna har efter flera års nedgång återigen börjat öka. Ett positivt inslag i resultatutvecklingen är att ökande intäkter i allt högre grad tycks bidra till vinsterna. Tillväxten förutses i allt högre grad bli självbärande och i allt mindre grad pådriven av en expansiv ekonomisk politik. Mot denna bak- grund förutses BNP i Förenta staterna öka med 2,6 % i år och med 3,8 % nästa år.

I Japan har en positiv investeringsutveckling och en god tillväxt i exportsektorn under den senaste tiden stärkt tillväxten. Med en export- sektor som endast utgör ca 10 % av BNP över- skuggas exportframgångarna av de svaga in- hemska efterfrågeförhållandena. Problemen i banksektorn, deflationen och en svag arbets- marknad påverkar såväl hushållen som de mindre företagen negativt. Utan genomgripande struk- turella reformer bedöms den underliggande till- växten förbli svag.

Tillväxten i euroområdet har stagnerat sedan slutet av 2002. Under första halvåret 2003 ökade, enligt preliminära nationalräkenskaper, BNP i euroområdet med 0,5 % jämfört med motsva- rande period ett år tidigare. Konsekutivt har BNP varit i stort sett oförändrad de två första kvartalen i år. Liksom i Förenta staterna har många företag under de senaste åren inriktat sin verksamhet på kostnadsbesparingar och skuld- amortering. Men anpassningen av ekonomin fö- refaller av ett antal skäl gå långsammare i euro- området än i Förenta staterna. För det första har inriktningen på den ekonomiska politiken, och särskilt finanspolitiken, varit mindre expansiv i euroområdet. För det andra har euroförstärk- ningen i förhållande till dollarn, till och med

11

PROP. 2003/04:1 BILAGA 2

sommaren 2003, inneburit att företagens kon- kurrenskraft gentemot amerikanska företag har urholkats. För det tredje tycks företagen i euro- området i högre grad än amerikanska företag ha valt att behålla personal i avvaktan på att efter- frågan ska stärkas. Detta har bidragit till en för- svagad produktivitetstillväxt i euroområdet. Å andra sidan har arbetslösheten inte ökat på samma sätt som i Förenta staterna, vilket har lagt grunden för en förhållandevis stabil konsum- tionstillväxt.

Som konstaterades i inledningen saknas det ännu tydliga tecken på en förestående konjunk- turåterhämtning i euroområdet i t.ex. nationalrä- kenskapsutfall. Däremot visar ett flertal s.k. för- troendeindikatorer på en förbättring, om än från ett svagt utgångsläge. Det är dessutom sannolikt att de europeiska företagen, med viss eftersläp- ning i förhållande till de amerikanska, återigen börjar öka sina investeringar. Penningpolitiken väntas också ge ett fortsatt stöd till återhämt- ningen och efterfrågan på europeiska exportva- ror förväntas öka i takt med att den globala konjunkturen stärks.

I Storbritannien, Norge och Danmark brom- sade tillväxten in under årets inledning. I Stor- britannien och Danmark är det hushållens kon- sumtion som har dämpats medan Norges tillväxt framför allt har hållits tillbaka av en svag export- tillväxt till följd av en stark växelkurs. Bruttona- tionalprodukten i Danmark och Norge förutses i år öka med 0,9 % respektive 0,6 %. Under det andra kvartalet stärktes tillväxten i Storbritan- nien och BNP väntas öka med jämförelsevis goda 1,7 %. I Norge, Danmark och Storbritan- nien understöds återhämtningen av en expansiv finanspolitik och låga räntor. Nästa år bedöms

Räntor, valutor och inflation

Under inledningen av 2003 präglades de finansi- ella marknaderna av stor osäkerhet. De föregå- ende årens börsfall bidrog därutöver till att de finansiella aktörernas riskbenägenhet var låg. Under våren och sommaren har osäkerheten minskat och riskviljan har ökat, vilket bland an- nat tagit sig uttryck i stigande börskurser, högre

långräntor och en nedgång i ränteskillnaden mellan företags- och statsobligationer.

Det finns ett antal förklaringar till denna ut- veckling. Det säkerhetspolitiska läget har stabili- serats efter Irakkrigets slut, även om betydande osäkerhet kvarstår. Konjunkturläget i Förenta staterna har ljusnat och oron för deflation har minskat. Företagen har minskat sin skuldsätt- ning och visat resultat som har överträffat för- väntningarna.

De långa marknadsräntorna har sedan som- maren ökat tämligen kraftigt. I Förenta staterna har den

Långräntorna förväntas fortsätta att stiga i takt med att konjunkturläget förbättras. I de- cember 2004 antas den amerikanska

Även de korta räntorna i Förenta staterna och i euroområdet har varit mycket låga, vid en hi- storisk jämförelse. Orsaken till detta är att de amerikanska och europeiska centralbankerna har bedrivit en mycket expansiv penningpolitik. Den amerikanska centralbanken sänkte i juni styr- räntan till 1 % och har i uttalanden under sen- sommaren indikerat att någon omedelbar höj- ning inte är aktuell eftersom inflationstrycket är fortsatt lågt. I prognosen antas att den ameri- kanska centralbanken i slutet av året höjer styr- räntan till 1,25 %. När aktivitetsnivån ökar yt- terligare 2004 förväntas den amerikanska cen- tralbanken i ganska snabb takt justera styrräntan mot en neutral nivå. Den europeiska centralban- ken förutses lämna styrräntan oförändrad på 2 % år 2003 och endast försiktigt skärpa penningpo- litiken under 2004. I slutet av 2004 bedöms styr- räntan i Förenta staterna vara 3,25 % och i euro- området 2,75 %.

12

Förenta staternas allt tydligare försteg i kon- junkturåterhämtningen har inneburit att den trendmässiga dollarförsvagning mot euron som pågått sedan början av 2002 brutits under som- maren 2003. En förstärkning av euron bedöms inträffa först när återhämtningen i euroområdet blir tydligare.

Den svenska kronan har sedan hösten 2001 stärkts från 146 till ca 130 i termer av det han- delsviktade

Den svenska penningpolitiken vägleds av ett inflationsmål. Inflationen mätt som föränd- ringen i konsumentprisindex (KPI) över tolv månader skall uppgå till 2 % med ett toleransin- tervall på +/– 1 procentenhet. Riksbanken har förtydligat att det är utvecklingen av UND1X som styr utformningen av penningpolitiken. UND1X är Riksbankens mått på underliggande inflation där de direkta effekterna av förändrade räntor, indirekta skatter och subventioner har exkluderats från KPI. Riksbanken förutsätts an- passa penningpolitiken så att inflationen utveck- las i linje med inflationsmålet.

Den underliggande inflationen, mätt med UND1X, bedöms i december 2003 uppgå till 1,7 %. Exkluderas effekterna av elprisutveck- lingen uppgår

Under loppet av 2004 ökar det underliggande inflationstrycket i takt med att ekonomins resur- ser tas i anspråk.

PROP. 2003/04:1 BILAGA 2

2,1% (se tabell 1.2). Skillnaden mellan infla- tionsmåtten beror främst på att prognosen för de korta räntorna innebär ett omslag i ränte- kostnaderna för egna hem motsvarande ett bi- drag till KPI på 0,5 procentenheter. Den gröna skatteväxlingen för 2004 som föreslås i denna budgetproposition beräknas dessutom bidra till att höja

Försörjningsbalansen

Den svenska varuexporten har uppvisat en bety- dande ryckighet under de senaste åren. Under första halvåret 2002 utvecklades varuexporten väl, vilket i hög grad hängde samman med tillfäl- liga exportframgångar för teleproduktindustrin. Efter en försvagning av varuexporten under andra halvåret 2002 ökade återigen varuexporten i god takt under första halvåret 2003. Upp- gången under första halvåret 2003 omfattade fler branscher än uppgången året före.

Även i år förefaller återhämtningen i export- industrin stanna av under det andra halvåret. Konjunkturinstitutets barometer för det andra kvartalet visar på en svag utveckling av exportor- deringången. Orderstocken bedöms av företagen vara liten. Företagen uttrycker vidare missnöje med konkurrenssituationen. Statistiska central- byråns uppgifter rörande orderingång och in- köpschefernas index tyder på en något bättre ut- veckling, men helhetsintrycket är likväl att ex- portindustrin står inför ett svagt andra halvår. Innevarande år bedöms varuexporten öka med 4,1 %.

Förutsättningarna för att varuexporten skall växa sig starkare 2004 är goda. Den internatio- nella återhämtningen innebär att efterfrågan på svenska exportvaror ökar. Till viss del väntas den internationella uppgången vara investeringsledd, vilket gynnar Sverige eftersom investeringsvaror väger tungt i den svenska exporten. Årsgenom- snittet för varuexporttillväxten 2004 hålls till- baka av att varuexporten under det andra halv- året 2003 förväntas vara dämpad och av att den internationella investeringskonjunkturen sanno- likt fortfarande är relativt svag under inledningen

13

PROP. 2003/04:1 BILAGA 2

av 2004. Som årsgenomsnitt förutses varuex- porten öka med 5,8 % 2004. Under loppet av 2004 ökar varuexporten med 7,9%.

Efter flera år av nedgång steg varuimporten under det första halvåret 2003 jämfört med mot- svarande period ett år tidigare. För helåret 2003 bedöms varuimporten öka med 4,5 %, vilket är en stark utveckling i förhållande till efterfråge- komponenternas tillväxt. En viktig delförklaring till detta är att importpriserna för bearbetade va- ror har fallit i två års tid till följd av en starkare krona. När importerade varor blir relativt sett billigare i förhållande till inhemskt producerade varor ökar importefterfrågan från hushåll och företag. Under 2004 stärks importtillväxten yt- terligare och uppgår till 6,1 %. En tilltagande ex- port av bearbetade varor och ökande invester- ingar, särskilt maskininvesteringar, bidrar till ett stigande importbehov.

Analysen av tjänstehandeln påverkas av att statistiken avseende utrikeshandeln med tjänster har lagts om. Jämförelser mellan 2002 och 2003 försvåras därmed. Det är dock rimligt att utgå ifrån att tjänsteexporten följer samma mönster som varuexporten och stärks nästa år. Tjänste- importen påverkas i positiv riktning av att ut- landsresandet förefaller ha stabiliserats och be- döms öka under slutet av 2003. Sammantaget förväntas tjänstenettot ge ett positivt tillväxtbi- drag 2003 motsvarande 0,3 procentenheter och ett positivt tillväxtbidrag 2004 på 0,1 procenten- heter. Det svårbedömda statistiska underlaget innebär att prognoserna över tjänstehandeln är osedvanligt osäkra.

Investeringarna väntas fortsätta att minska i år. Investeringsnedgången är bred och omfattar så- väl varu- som tjänstebranscherna. Bostadsinve- steringarna förutses efter ett antal år med höga tillväxttal falla tillbaka och även de kommunala investeringarna visar en negativ utveckling. Ett undantag är de statliga investeringarna, som ökar till följd av satsningar på infrastruktur. Totalt sett sjunker investeringarna 2003 med ca 1,8 % (se tabell 1.3). De senaste årens anpassning av kapitalbeståndet väntas medföra att investering- arna ökar nästa år för att produktionskapaciteten skall vara tillräcklig för att möta den stigande efterfrågan. Investeringskonjunkturen är fortfa- rande så pass svag att en uppgång i investerings- aktiviteten blir tydlig först en bit in på 2004. Högre efterfrågan från omvärlden, ett lågt rän- teläge och det faktum att kapacitetsutnyttjandet sedan en tid tillbaka har ökat i ett antal branscher

är faktorer som bidrar till att investeringarna nästa år bedöms öka med nästan 3 %.

Investeringarna inom industrin föll med 5,0 % år 2001 och med 7,8 % år 2002. I år väntas de falla med ytterligare ca 4,5 %. Totalt sett innebär det att investeringsnivån 2003 är ca 16 % lägre än år 2000. Nedgången är ett resultat av att nivån tidigare var mycket hög och av att det då till viss del handlade om en för snabb expansion till följd av alltför optimistiska framtidsförväntningar. Industrin bedöms nu i stort ha anpassat inve- steringsvolymerna till rådande produktionsbe- hov. För att möta den stigande efterfrågan ökar industriinvesteringarna med ca 6 % år 2004.

Investeringsutvecklingen i tjänstesektorn har, liksom i industrin, varit svag under de senaste åren. År 2002 föll investeringarna i tjänstesek- torn med hela 8 %. Bilden av investeringsut- vecklingen i tjänstesektorn är splittrad. Inom handel, finansiell verksamhet och hushållstjäns- teverksamhet bedöms investeringarna öka något redan i år. I branscherna företagstjänster, hotell och restaurang samt fastighetsverksamhet fort- sätter däremot investeringarna att falla. Ingen återhämtning väntas vare sig i år eller nästa år vad gäller byggandet av kommersiella lokaler. Totalt sett förutses investeringarna inom tjänstesektorn minska med 1,1 % i år. Högre aktivitet i ekono- min leder till att de ökar med 2,4 % år 2004.

Bostadsinvesteringarna förutses falla med 4,2 % i år efter en uppgång med 10,4 % i fjol. Försämringen förklaras framför allt av att byg- gandet av flerbostadshus har minskat. Detta kan sannolikt förklaras av att lönsamheten i att bygga bostadsrätter i storstadsregionerna har sjunkit, vilket både beror på en dämpad efterfrågan och stigande produktionskostnader. Bostadsbrist och ett lågt ränteläge bedöms resultera i att fler- bostadsbyggandet återigen ökar nästa år. Det nya investeringsstödet riktat till viss produktion av hyresrätter, motsvarande en momssänkning från 25 % till 6 %, bedöms också stimulera byg- gandet 2004 och åren därefter. Sammantaget förutses bostadsinvesteringarna 2004 öka med 2,1 %.

Under första halvåret 2003 bidrog, enligt na- tionalräkenskaperna, lagerinvesteringar med 0,5 procentenheter till

14

PROP. 2003/04:1 BILAGA 2

Tabell 1.3 Försörjningsbalans

|

Miljarder |

|

|

|

|

|

Procentuell volymförändring |

|

|

kronor |

|

|

|

|

|

|

|

|

20021 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

Hushållens konsumtionsutgifter |

1 139 |

4,02 |

0,2 |

1,3 |

1,9 |

2,1 |

2,0 |

2,0 |

Offentliga konsumtionsutgifter |

656 |

0,72 |

0,9 |

2,1 |

0,7 |

0,4 |

0,6 |

0,6 |

Statliga |

188 |

1,7 |

1,0 |

0,0 |

0,0 |

0,0 |

||

|

|

|

|

|

|

|

|

|

Kommunala |

468 |

2,22 |

2,4 |

2,3 |

0,6 |

0,6 |

0,9 |

0,9 |

Fasta bruttoinvesteringar |

400 |

6,6 |

0,8 |

2,8 |

5,5 |

5,1 |

||

|

|

|

|

|

|

|

|

|

Näringsliv exkl. bostäder |

280 |

9,6 |

3,2 |

5,5 |

4,9 |

|||

|

|

|

|

|

|

|

|

|

Bostäder |

49 |

10,0 |

3,6 |

10,4 |

2,1 |

12,0 |

12,0 |

|

|

|

|

|

|

|

|

|

|

Myndigheter |

70 |

4,2 |

9,5 |

1,0 |

1,6 |

1,1 |

1,1 |

|

|

|

|

|

|

|

|

|

|

Lagerinvesteringar3 |

4 |

0,5 |

0,2 |

0,1 |

0,0 |

0,0 |

||

Export |

1 012 |

11,3 |

0,4 |

3,7 |

5,4 |

6,2 |

6,1 |

|

|

|

|

|

|

|

|

|

|

Import |

871 |

11,5 |

3,1 |

5,4 |

6,0 |

6,1 |

||

|

|

|

|

|

|

|

|

|

BNP |

2 340 |

4,4 |

1,1 |

1,9 |

1,4 |

2,0 |

2,6 |

2,5 |

|

|

|

|

|

|

|

|

|

1Löpande priser.

2Exklusive effekten av att Svenska kyrkan 1 januari 2000 överfördes från kommunsektorn till hushållssektorn i nationalräkenskaperna. Inklusive denna effekt är utvecklingstalen för år 2000 för hushållens konsumtion 5,0 %, för offentlig konsumtion

3Förändring uttryckt i procent av BNP föregående år.

Källor: Statistiska centralbyrån och Finansdepartementet.

procentenheter. I samband med att industrin under nästa år ökar sin produktion växer lagren ytterligare och bidrar med 0,1 procentenhet till

Trots en svag konjunkturutveckling steg de reala disponibla inkomsterna under 2001 och 2002 med sammanlagt drygt 7 %. Av denna ök- ning förklaras ca 5 procentenheter av ekono- miska reformer, främst skattesänkningar. Kraf- tigt fallande börskurser försämrade hushållens finansiella förmögenhetssituation och bidrog till att hushållen upplevde en stor osäkerhet. Hus- hållen reagerade med att öka sitt sparande. Un- der 2001 och 2002 steg därför hushållens kon- sumtionsutgifter sammantaget endast med 1,5 %.

Förutsättningarna har nu förändrats och är i ett antal avseenden de omvända jämfört med åren 2001 och 2002. Stigande börskurser har i år stärkt hushållens finansiella förmögenhetsställ- ning och en kraftig nedväxling har skett i ök- ningstakten för hushållens inkomster. Hushål- lens reala disponibla inkomster beräknas öka med ca 1,5 % i år och med ca 1 % år 2004. Hus- hållens konsumtion bedöms öka med ca 2 % både i år och nästa år. Hushållen väntas följaktli- gen minska sitt sparande något.

Det låga ränteläget, den stabila reala förmö- genhetsutvecklingen och en stigande tillförsikt inför framtiden är faktorer som stödjer den, i förhållande till konjunkturläget i övrigt, starka

konsumtionsprognosen. Nationalräkenskaperna för första halvåret 2003 och detaljhandelsstatistik t.o.m. juli förmedlar också bilden av en god kon- sumtionsutveckling. Ett utmärkande inslag i de senaste årens konsumtionsmönster är att upp- gången till allra största del förklaras av ökad konsumtion av varor. Tjänstekonsumtionen lig- ger däremot i stort sett kvar på samma nivå som i slutet av 2000. En sannolik delförklaring till detta mönster är att priserna för många varu- grupper har ökat i mycket långsam takt eller t.o.m. fallit.

Efter två års nedgång steg de statliga konsum- tionsutgifterna i fasta priser med 1,7 % år 2002. Första halvåret 2003 tyder på en något svagare ökningstakt bl.a. på grund av utgiftsbegräns- ningar inom försvaret. Totalt bedöms de statliga konsumtionsutgifterna stiga med 1 % år 2003. Under 2004 väntas den statliga konsumtionen vara oförändrad.

Expansionen av de kommunala konsumtions- utgifterna har dämpats under fjärde kvartalet 2002 och första halvåret 2003. De kommunala konsumtionsutgifterna minskade enligt national- räkenskaperna med 0,1 % första halvåret i år jämfört med samma period i fjol. Kommunalar- betarnas strejk under det andra kvartalet 2003 bidrog till ett visst produktionsbortfall i de kommunala verksamheterna. Rensat från effek- ten av strejken ökade den kommunala konsum-

15

PROP. 2003/04:1 BILAGA 2

tionen med 0,5 % första halvåret 2003. En viss återtagning av produktionsbortfallet väntas un- der andra halvåret och konsumtionen för helåret 2003 beräknas öka med 0,6 %.

År 2004 avtar inkomstökningen trots en för- utsedd höjning av kommunalskatterna. Vidare väntas vidtagna besparingar få effekt, vilket be- räknas medföra att konsumtionsökningen be- gränsas till 0,6 % även nästa år.

Tillväxtens och sparandets sammansättning

Tabell 1.4 Bidrag till

Procentenheter

|

2002 |

2003 |

2004 |

2005 |

2006 |

Hushållens |

|

|

|

|

|

konsumtionsutgifter |

0,6 |

0,9 |

1,0 |

1,0 |

1,0 |

|

|

|

|

|

|

Offentliga |

|

|

|

|

|

konsumtionsutgifter |

0,6 |

0,2 |

0,1 |

0,2 |

0,2 |

|

|

|

|

|

|

Fasta bruttoinvesteringar |

0,5 |

0,9 |

0,9 |

||

|

|

|

|

|

|

Lagerinvesteringar |

0,2 |

0,1 |

0,0 |

0,0 |

|

|

|

|

|

|

|

Netto utrikeshandel |

1,2 |

0,5 |

0,4 |

0,5 |

0,5 |

|

|

|

|

|

|

Export |

0,2 |

1,6 |

2,4 |

2,8 |

2,9 |

|

|

|

|

|

|

Import |

1,1 |

||||

|

|

|

|

|

|

BNP |

1,9 |

1,4 |

2,0 |

2,6 |

2,5 |

|

|

|

|

|

|

Källor: Statistiska centralbyrån och Finansdepartementet.

Det totala sparandet i ekonomin, bruttosparan- det, väntas stiga från 21,6 % av BNP 2003 till 23,0 % av BNP 2006. Uppgången beror framför allt på att den prognoserade investeringstillväx- ten resulterar i ett ökat realt sparande. Den grad- visa förbättringen av de offentliga finanserna bi-

drar till att höja ekonomins samlade finansiella sparande och därmed också bruttosparandet (se tabell 1.5).

Tabell 1.5 Sparandets sammansättning

Löpande priser, procent av BNP

|

2002 |

2003 |

2004 |

2005 |

2006 |

Realt sparande |

17,2 |

16,7 |

16,9 |

17,3 |

17,8 |

|

|

|

|

|

|

Fasta investeringar |

17,1 |

16,4 |

16,5 |

17,0 |

17,4 |

|

|

|

|

|

|

Lagerinvesteringar |

0,2 |

0,3 |

0,4 |

0,4 |

0,4 |

|

|

|

|

|

|

Finansiellt sparande1 |

4,4 |

4,9 |

4,9 |

5,1 |

5,2 |

Offentlig sektor |

1,1 |

0,2 |

0,4 |

1,2 |

1,6 |

|

|

|

|

|

|

Hushåll |

4,6 |

4,4 |

4,0 |

3,4 |

3,3 |

|

|

|

|

|

|

Företag |

0,3 |

0,5 |

0,5 |

0,3 |

|

|

|

|

|

|

|

Bruttosparande |

21,6 |

21,6 |

21,8 |

22,4 |

23,0 |

|

|

|

|

|

|

1 Enligt Riksbankens definition.

Källor: Statistiska centralbyrån, Riksbanken och Finansdepartementet.

Arbetsmarknaden

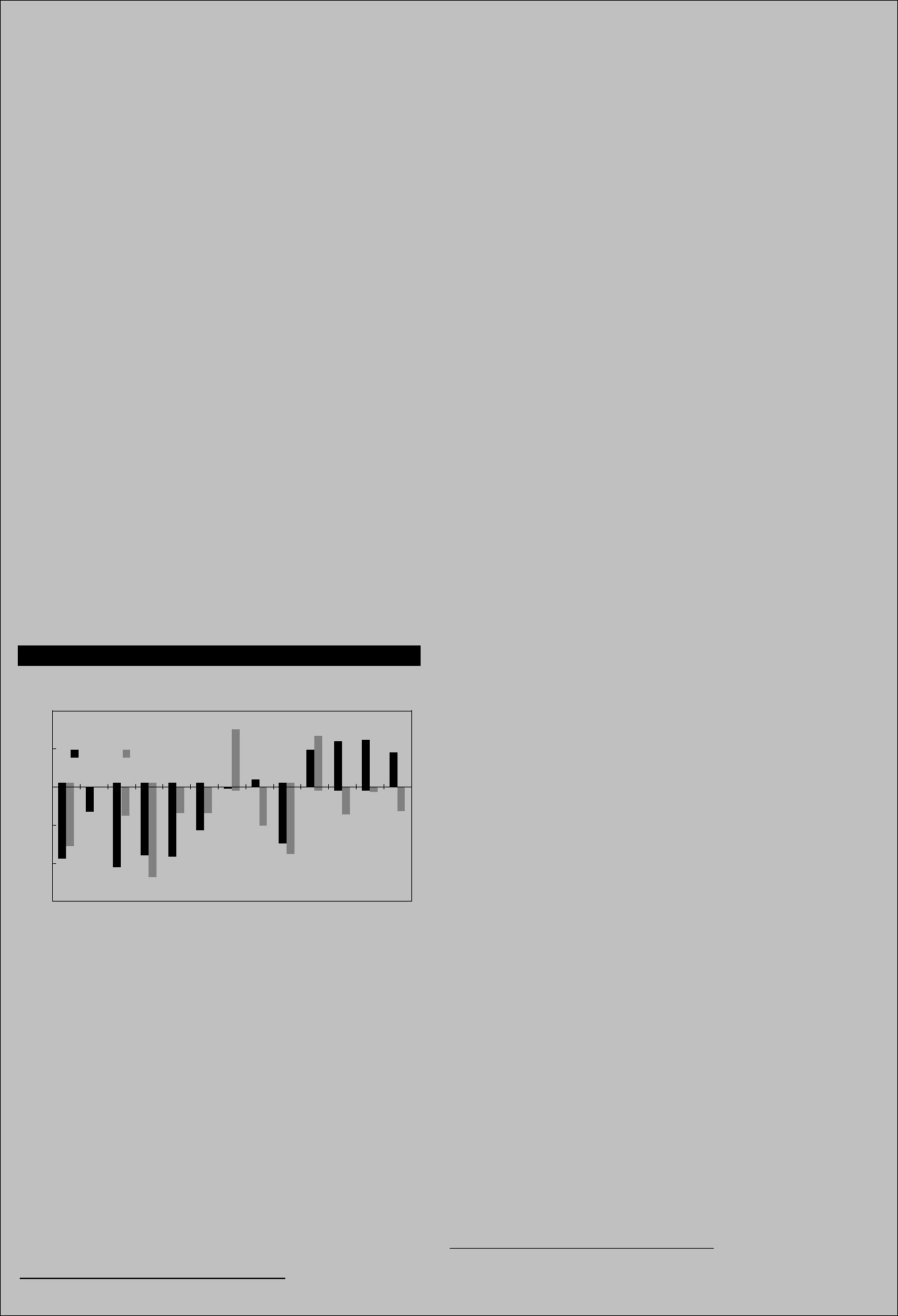

Enligt arbetskraftsundersökningen (AKU) var sysselsättningsnivån under det första halvåret 2003 i stort sett oförändrad i jämförelse med för- sta halvåret 2002. Utvecklingen av nyanmälda lediga platser, varsel och KI:s kvartalsbarometer visar entydigt att arbetskraftsefterfrågan för när- varande är låg. Mot bakgrund av arbetsmark- nadsindikatorerna och konjunkturläget i stort kan sysselsättningen förväntas minska något un- der resten av 2003 och i början av 2004. Produk- tionen i näringslivet bedöms stärkas gradvis un- der loppet av 2004. Det dröjer dock till andra halvåret 2004 innan ökad produktion leder till en högre efterfrågan på arbetskraft. Sammantaget förutses sysselsättningen minska med 0,2 % i år och öka med 0,1 % år 2004. Under loppet av 2004 ökar dock sysselsättningen med 0,5 %.

Under de senaste åren är det framför allt kommunsektorn som har haft en positiv syssel- sättningstillväxt. Även i år och nästa år förutses den kommunala sysselsättningen stiga, om än i betydligt långsammare takt än tidigare. Som tidi- gare nämnts är det ekonomiska läget emellertid ansträngt i många kommuner och landsting, vil- ket bl.a. har resulterat i att antalet nyanmälda le- diga platser i offentlig verksamhet nu minskar och att varslen ökar.

Åren 2002 och 2003 bedöms antalet arbetade timmar ha minskat med sammanlagt 2 % trots att sysselsättningen i antalet personer är oför- ändrad. Anpassningen till en lägre arbetskrafts- efterfrågan har således skett genom att medelar-

16

betstiden har fallit kraftigt. En förklaring till den fallande medelarbetstiden är att frånvaron har ökat, vilket bl.a. beror på ökad sjukfrånvaro. Minskningen av medelarbetstiden är också ett resultat av att antalet arbetsdagar är lägre till följd av kalendereffekter. Kalendereffekten vänds nästa år i motsatt riktning eftersom 2004 omfattar fyra fler vardagar än 2003. Antalet ar- betade timmar blir därför högre. Totalt sett väntas ökningen bli 0,5 %. Eftersom ökningen i antalet timmar inte väntas leda till att produktio- nen ökar i motsvarande grad, så påverkas även produktivitetstillväxten negativt.

Nedtrappningen av kunskapslyftet och ett mindre antal deltagare i konjunkturberoende ar- betsmarknadspolitiska program har bidragit till en relativt kraftig uppgång i arbetsutbudet. Ar- betsutbudet förväntas stiga med 0,6 % år 2003, vilket tillsammans med den förutsedda syssel- sättningsminskningen innebär att den öppna ar- betslösheten ökar från 4,0 % år 2002 till 4,7 % i år. År 2004 prognoseras en uppgång i arbetsut- budet med 0,1 %. Därmed ligger den öppna ar- betslösheten kvar på 4,7 %.

Offentliga finanser

Den offentliga sektorns finansiella sparande har minskat från 4,6 % av BNP 2001 till 1,1 % av BNP 2002. En svag utveckling av inkomsterna och ökade utgifter medför att överskottet mins- kar till 0,2 % av BNP i år. Den väntade upp- gången i ekonomin bidar till att överskottet sti- ger till 0,4 % av BNP 2004. Kalkylen för 2005 och 2006 innebär att utgifterna minskar som an- del av BNP, och sparandet ökar därmed till 1,2 % respektive 1,6 % av BNP.

Statistiska centralbyrån har beslutat att övergå till att redovisa den offentliga sektorns finanser med periodiserade skatter. De periodiserade spa- randet beräknas bli något högre under de kom- mande åren jämfört med SCB:s nuvarande redovisning (se tabell 1.6 och avsnitt 11.1).

Jämfört med vårpropositionen har sparandet reviderats ned huvudsakligen till följd av lägre skatteinkomster. För 2004 beräknas sparandet bli 13 miljarder kronor lägre.

Det finansiella sparandet fördelas 2003 mellan den offentliga sektorns tre delar så att staten får ett underskott på 2,2 % av BNP medan ålders- pensionssystemet visar ett överskott på drygt 2 % av BNP. Det statliga underskottet beräknas minska under prognosperioden samtidigt som

PROP. 2003/04:1 BILAGA 2

pensionssystemets överskott är i stort sett oför- ändrat. Den kommunala sektorns finansiella spa- rande väntas visa underskott

Det höga finansiella sparandet i början av

Tabell 1.6 De offentliga finanserna

Procent av BNP

|

2002 |

2003 |

2004 |

2005 |

2006 |

Inkomster |

56,8 |

56,4 |

56,4 |

56,1 |

56,0 |

|

|

|

|

|

|

Skatter1 |

51,8 |

51,2 |

51,2 |

50,8 |

50,6 |

Utgifter |

55,8 |

56,3 |

56,0 |

54,9 |

54,3 |

|

|

|

|

|

|

Finansiellt sparande |

1,1 |

0,2 |

0,4 |

1,2 |

1,6 |

|

|

|

|

|

|

Periodiserat sparande |

0,2 |

0,4 |

0,6 |

1,4 |

1,9 |

|

|

|

|

|

|

Strukturellt sparande |

0,6 |

1,2 |

1,3 |

1,8 |

2,0 |

|

|

|

|

|

|

Konsoliderad bruttoskuld |

52,7 |

51,7 |

51,5 |

50,0 |

48,3 |

|

|

|

|

|

|

Nettoskuld |

3,7 |

2,6 |

2,0 |

0,8 |

1 Inklusive skatter till EU.

Källor: Statistiska centralbyrån och Finansdepartementet.

Den finansiella nettoskulden vid utgången av 2002 var enligt preliminära finansräkenskaper 28 miljarder kronor, eller drygt 1 % av BNP, högre än vad som beräknades i vårpropositionen. Den högre utgångsnivån och ett lägre sparande under prognosperioden medför att en positiv finansiell ställning nås först 2006, i stället för 2005, vilket var bedömningen i vårpropositionen.

Fördelningen av det finansiella sparandet mellan staten och ålderspensionssystemet med- för att förbättringen av den finansiella ställ- ningen sker genom ökade tillgångar i pensions- systemet. Underskottet i statens finansiella sparande innebär att skuldsidan i den offentliga sektorns balansräkning ökar under prognosperi- oden. Skuldökningen är dock inte större än att statsskulden och den konsoliderade bruttoskul- den fortsätter att minska som andel av BNP.

17

PROP. 2003/04:1 BILAGA 2

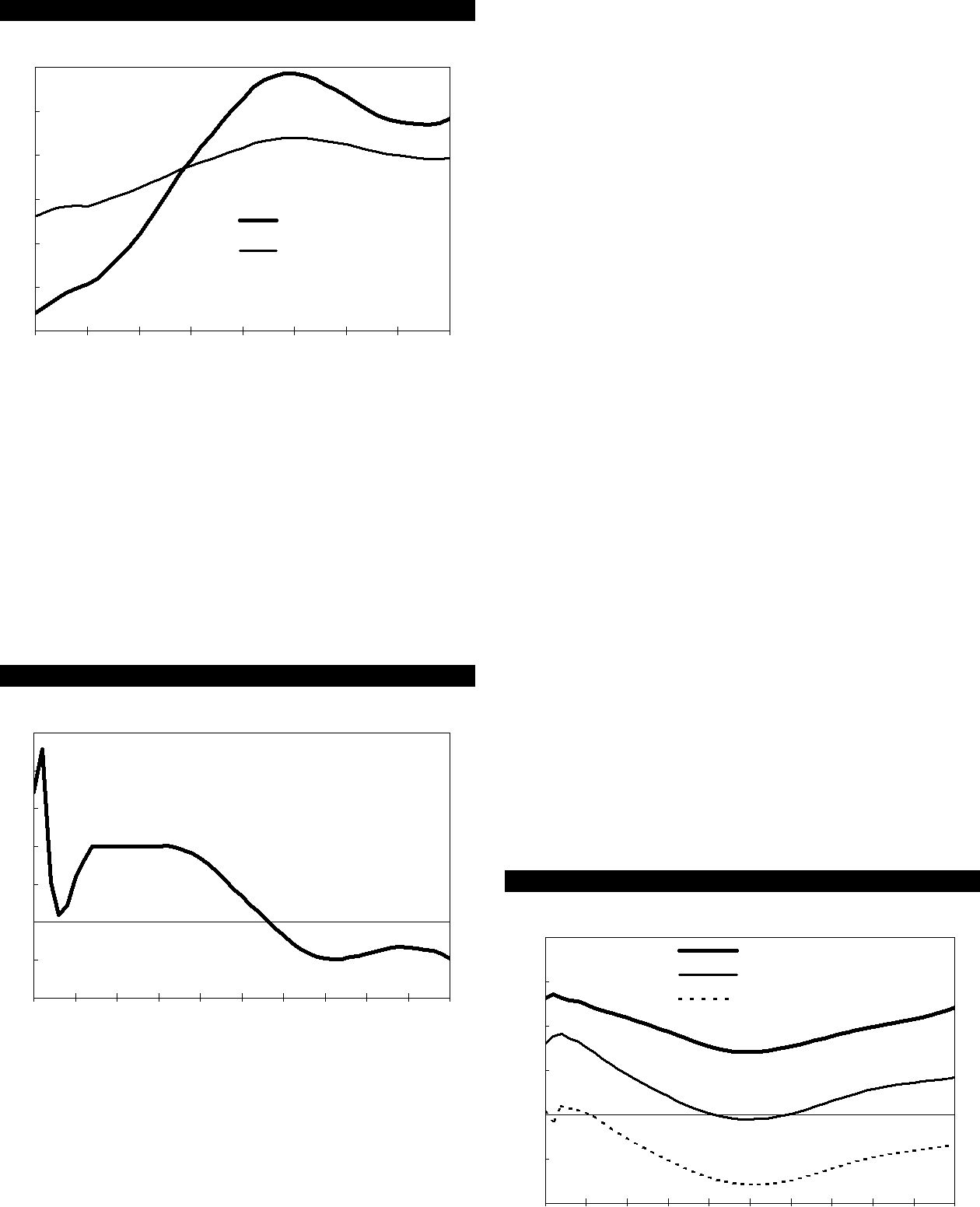

Dagarnas inverkan på BNP

Bruttonationalprodukten (BNP) mäts under en viss tidsperiod, oftast ett kalenderår eller ett kvartal. Sett ifrån produktionssidan kan BNP beräknas som produkten av det totala antalet arbetade timmar i ekonomin och den genom- snittliga produktionen per timme, dvs. produkti- viteten. Det totala antalet arbetade timmar i ekonomin kan förmodas variera med kalendern, exempelvis genom längden på ett år (antalet dagar) eller genom fördelningen av dagar mellan vardagar och helgdagar.

Nästa år skiljer sig kalendern påtagligt ifrån innevarande år. Dels är det skottår, vilket inne- bär en dag mer än i år. Dels infaller fler helgdagar på lördagar och söndagar än i år, vilket gör att antalet vardagar blir större. Totalt sett består 2004 av fyra fler vardagar än i år. Dessutom har 2004 två färre ”vanliga” lördagar vilket verkar i motsatt riktning dvs. minskar antalet arbetade timmar.

Hur mycket dessa kalendariska förändringar kommer att påverka det faktiska antalet arbetade timmar är inte självklart. Enbart ökningen med fyra vardagar motsvarar en ökning av antalet arbetade timmar med 1,6 %. Om hänsyn också tas till två färre lördagar kan effekten uppskattas till 1,1 %.1 År 2004 innehåller också sex färre klämdagar, vilket talar för en ännu större kalen- dereffekt.

En förutsättning för att den slutliga effekten på antalet arbetade timmar skall bli så hög är dock att fördelningen av arbetstimmar mellan vardagar, lördagar och helgdagar består mellan åren. Det är rimligt att anta att stora kalendariska förändringar i viss mån kan kompenseras genom mer eller mindre helgarbete. I slutändan väntas därför effekten inte bli så markant. Finans- departementets bedömning är att den totala kalendereffekten på antalet arbetade timmar är 0,6 %. Vidare är det rimligt att anta att antalet sysselsatta inte påverkas av kalendern. Detta gör i sin tur att medelarbetstiden påverkas i samma utsträckning som det totala antalet timmar, dvs. ökar med 0,6 %.

Det större antalet arbetade timmar väntas inte slå igenom fullt ut på produktionen. BNP- tillväxten bedöms alltså inte bli 0,6 procent-

1 I räkneexemplet har antagits att det sker mindre produktion på lördagar än på vardagarna

enheter högre till följd av fler arbetade timmar. Anledningen är att även den genomsnittliga pro- duktiviteten antas förändras.2 Enkelt uttryckt förväntas företagen kunna justera produktionen så att ett mindre antal arbetsdagar i viss mån kompenseras med högre produktivitet. På mot- svarande sätt leder fler arbetsdagar till lägre pro- duktivitet.

En grov uppskattning, som vilar på beräkning- ar från Konjunkturinstitutet (KI), är att den samlade kalendereffekten på

Finansdepartementet gör vanligen en kalenderkorrigerad prognos för nästkommande år för att underlätta vid bedömningen av den underliggande ekonomiska utvecklingen. Efter- som departementets prognoser över den eko- nomiska utvecklingen används som beräkningsunderlag för statsbudgeten är dock även en uppskattning av den faktiska utveck- lingen av stor vikt. Eftersom kalendereffekten är ovanligt stor 2004 görs därför i nuvarande prognos en bedömning av den faktiska utvecklingen.

Empiriska skattningar från både SCB och KI tyder på att det finns en statistiskt signifikant kalendereffekt men att den vanligtvis inte är sär- skilt stor. Det är därför i normalfallet ingen större skillnad mellan att beräkna en faktisk BNP och en kalenderkorrigerad BNP. Sannolikt har kalendereffekten även minskat över tiden i takt med att produktionen blivit alltmer flexibel. Nuvarande produktionsstruktur möjliggör att produktionen, i brist på vardagar, i större utsträckning kan ske på helger.

2Om produktiviteten inte skulle ändras till följd av kalendern skulle antalet timmar få fullt genomslag på produktionen eftersom det approximativt gäller att

3SCB uppskattar den empiriskt verifierbara kalendereffekten på BNP till ca 40 % av den effekt som direkt kan räknas fram från kalendern. (Öhlén, S , Säsongrensning av Nationalräkenskaperna, SCB, 2003)

18

2 Internationell utveckling

Konjunkturen i den internationella ekonomin väntas sakta vända uppåt under hösten. Avmattningen i den globala ekonomin har varit mer utdragen än vad de flesta bedömare förutsåg för ett år sedan. Efter en försiktig återhämtning under första halvåret 2002 tappade konjunkturuppgången åter fart och fram till sommaren i år har utvecklingen varit mycket dämpad. Sedan våren 2003 finns emellertid tydliga tecken i Förenta staterna och i Japan på att konjunkturen vänt uppåt och goda förutsättningar finns för att konjunkturen stärks i euroområdet under hösten.

De senaste årens svaga utveckling kan till stora delar förklaras av de orealistiskt höga förväntningar som präglade senare delen av

Korrigeringen av företagens överinvesteringar bedöms i stort vara avslutad och en investerings- ledd uppgång i den internationella konjunkturen förutses ske under hösten 2003 och stärks ytterligare under 2004. I Förenta staterna och Japan har en återhämtning av företagsvinsterna och investeringarna redan inletts. För euroområdets del är läget något mer svårbedömt eftersom investeringarna har fortsatt att ut- vecklas svagt.

Företagens förbättrade finansiella situation och ökade vinstmarginaler talar för en gynnsam investeringstillväxt. Vinstmarginalerna har under 2003 ökat vilket återspeglas i en uppgång på flertalet av världens tongivande börser efter tre år av fallande börskurser. Utvecklingen på kreditmarknaden har varit gynnsam för företagen med fallande räntor på företags- obligationer och en ökad tillgång till riskkapital.

PROP. 2003/04:1 BILAGA 2

Sammantaget förutses en uppgång i inve- steringarna under andra halvåret 2003 som tar fart ordentligt under nästa år.

Den förväntade globala konjunktur- förbättringen understöds av att faktorer som tidigare tyngt konjunkturen successivt har minskat i betydelse. Den geopolitiska osäkerhet som rådde i samband med Irakkonflikten ledde till stigande oljepriser och något försämrat för- troende hos såväl företag som hushåll. Osäkerheten om det geopolitiska läget har under våren och sommaren successivt avtagit och risken för stora begränsningar i olje- produktionen har minskat. Oljepriset sjönk redan i ett tidigt skede av Irakkriget från mycket höga nivåer men har under sommaren åter stigit trots en svag internationell efterfrågan. Det stigande oljepriset kan förklaras av låga lagernivåer i Förenta staterna och stor osäkerhet om den framtida oljeproduktionen i Irak.

En expansiv ekonomisk politik har de senaste åren utgjort den främsta tillväxtstimulansen i den internationella ekonomin. Mot bakgrund av det låga resursutnyttjandet i världsekonomin förutses en fortsatt expansiv ekonomisk politik under 2003 och 2004 även om styrräntorna i både Förenta staterna och euroområdet väntas höjas successivt under 2004. I Förenta staterna väntas både finans- och penningpolitiken vara fortsatt expansiva medan det i euroområdet och Japan är penningpolitiken som utgör den främsta tillväxtstimulansen.

Det är också i Förenta staterna som en konjunkturförstärkning syns tydligast. Redan i våras stärktes hushållens och företagens framtidstro vilket givit utslag i ökad konsum- tionstillväxt hos hushållen och stigande investeringar. Företagens finansiella situation har successivt förbättrats och vinstmarginalerna ökat vilket i stigande grad beror på ökade intäkter snarare än kostnadsbesparingar.

Den expansiva penningpolitiken i Förenta staterna har lett till att centralbankens styrränta är den lägsta på över fyra decennier. Den finanspolitiska stimulansen, bl.a. i form av omfattande skattelättnader, har haft en positiv inverkan på hushållens konsumtion. Ett ljusare läge på arbetsmarknaden nästa år med fallande arbetslöshet och stigande sysselsättning väntas ge ytterligare stöd åt konsumtionstillväxten.

År 2003 förväntas

19

PROP. 2003/04:1 BILAGA 2

förväntas konjunkturen stärkas ytterligare och

Förenta staterna förutses ligga två till tre kvartal före euroområdet i konjunkturcykeln och konjunkturförstärkningen förutses följa ett brantare förlopp än uppgången i euroområdet. I euroområdet har under 2002 och 2003 hushållens konsumtion, i likhet med Förenta staterna, utgjort den huvudsakliga drivkraften för tillväxten. Konsumtionstillväxten har dock varit mer måttlig, vilket delvis kan förklaras av att den finanspolitiska stimulansen varit betydligt mindre än i Förenta staterna. I euroområdet har hushållens konsumtion understötts av en stabil ökning av reallönerna. Sedan början av 2002 har euroområdets exportutsikter försämrats till följd av en svag global efterfrågan och en betydande förstärkningen av euron gentemot dollarn. Industriproduktionen och investeringarna har i stort sett utvecklats negativt under de senaste två åren och visar ännu inga tydliga tecken på en uppgång.

En rad förtroendeindikatorer vittnar emeller- tid om att företagen och hushållen nu ser mer optimistiskt på framtiden. Företagens finansiella situation har förbättrats och investeringsned- gången bedöms ha bottnat.

I Japan är det däremot utrikeshandeln som har utgjort drivkraften i ekonomin. Tillväxten drivs även av en markant investeringsuppgång. Det kärva läget på arbetsmarknaden och den ihållande deflationen verkar emellertid däm- pande på hushållens konsumtion. Även om flera indikatorer den senaste tiden tyder på en svag förbättring av japansk ekonomi kvarstår stora strukturella problem att lösa.

I övriga Asien är tillväxten fortsatt mycket stark, driven främst av en positiv export- utveckling. Sammantaget förutses den globala ekonomin växa med 3,2 % år 2003 och 4,0 % år 2004. Marknadstillväxten för svensk export, som utgör ett handelsviktat genomsnitt av import- tillväxten på Sveriges viktigaste export-

marknader, väntas öka med 4,3 % år 2003 och 7,8 % år 2004.

Tabell 2.1

Procentuell förändring

|

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

Bruttonationalprodukt |

|

|

|

|

|

|

|

|

|

|

|

|

|

Världen |

2,2 |

3,0 |

3,2 |

4,0 |

3,9 |

3,9 |

|

|

|

|

|

|

|

Förenta staterna |

0,3 |

2,4 |

2,6 |

3,8 |

3,6 |

3,6 |

|

|

|

|

|

|

|

Japan |

0,4 |

0,2 |

1,8 |

1,1 |

1,0 |

1,0 |

|

|

|

|

|

|

|

EU1 |

1,6 |

1,1 |

0,7 |

1,9 |

2,8 |

2,7 |

Euroområdet |

1,5 |

0,9 |

0,5 |

1,8 |

2,8 |

2,7 |

|

|

|

|

|

|

|

Tyskland |

0,8 |

0,2 |

0,0 |

1,6 |

2,5 |

2,3 |

|

|

|

|

|

|

|

Frankrike |

1,8 |

1,2 |

0,4 |

1,6 |

2,7 |

2,6 |

|

|

|

|

|

|

|

Italien |

1,7 |

0,4 |

0,4 |

1,7 |

2,7 |

2,6 |

|

|

|

|

|

|

|

Storbritannien |

2,1 |

1,9 |

1,7 |

2,4 |

2,8 |

2,8 |

|

|

|

|

|

|

|

Norden |

1,4 |

1,8 |

1,2 |

2,2 |

2,5 |

2,4 |

|

|

|

|

|

|

|

Danmark |

1,4 |

2,1 |

0,9 |

2,1 |

2,6 |

2,5 |

|

|

|

|

|

|

|

Finland |

1,2 |

2,2 |

1,7 |

2,8 |

2,9 |

2,5 |

|

|

|

|

|

|

|

Norge |

1,9 |

1,0 |

0,6 |

2,2 |

1,9 |

1,9 |

|

|

|

|

|

|

|

Konsumentpriser2 |

|

|

|

|

|

|

EU |

2,2 |

2,1 |

1,9 |

1,7 |

1,9 |

1,8 |

|

|

|

|

|

|

|

Euroområdet |

2,3 |

2,3 |

2,0 |

1,7 |

1,9 |

1,9 |

|

|

|

|

|

|

|

Förenta staterna |

2,8 |

1,6 |

2,3 |

2,2 |

2,2 |

2,2 |

|

|

|

|

|

||

Arbetslöshet, procent av arbetskraften3 |

|

|

|

|

||

|

|

|

|

|

|

|

EU |

7,4 |

7,7 |

8,2 |

8,2 |

7,8 |

7,5 |

|

|

|

|

|

|

|

Euroområdet |

8,0 |

8,4 |

8,9 |

9,0 |

8,5 |

8,1 |

|

|

|

|

|

|

|

Förenta staterna |

4,8 |

5,8 |

6,0 |

5,5 |

5,3 |

5,2 |

|

|

|

|

|

|

|

Marknadstillväxt, |

|

|

|

|

|

|

bearbetade varor |

2,2 |

4,3 |

7,8 |

8,1 |

7,5 |

|

|

|

|

|

|

|

|

1Siffror för EU innefattar nuvarande 15 medlemsstater för samtliga år. 2HIKP för

2.1Utvecklingen i Europa

Euroområdet

I slutet av 2002 dämpades åter konjunkturen i euroområdet efter en kort period av viss förbättring. Efter ett första halvår 2003 med mycket svag ekonomisk utveckling, inte minst i stora länder som Tyskland, Frankrike och Italien, har det under sommaren kommit tecken på att en försiktig förbättring av tillväxten är på väg.

Euroområdets sammanlagda BNP stagnerade i det närmaste helt under det första halvåret 2003. Försvagad konkurrenskraft till följd av

20