7Demografisk utveckling och migration

7.1Den demografiska utvecklingen

7.1.1En ökning av försörjningsbördan

Antalet personer mellan 16 och 64 år har vuxit stadigt i Sverige under hela 1990-talet. I en bilaga till Långtidsutredningen beskrivs det sannolika framtidsscenariot för Sveriges del, grundat på SCB:s befolkningsprognos fram till och med år 2050.1 Enligt prognosen kommer gruppen 16 64 år att fortsätta att växa fram till år 2008 för att därefter gradvis minska under följande 20-års period. Under den period som den arbetsföra befolkningen växer, växer den snabbare än totalbefolkningen. Det gör att andelen i åldrarna 16 64 ökar från 64,5 procent till knappt 66 procent år 2008.

Sedan fortsätter den totala befolkningen att öka, om än lång- samt, samtidigt som den arbetsföra befolkningen minskar. Den arbetsföra befolkningen växer långsammare än totalbefolkningen under hela perioden, vilket gör att andelen av befolkningen mellan 16 och 64 år kommer att minska till knappt 60 procent. Denna andel kan ses som ett mått på försörjningsbördan framöver. Ut- vecklingen sker dessutom parallellt med att inträdet i arbetslivet sker senare, beroende på att fler och fler väljer att utbilda sig under en längre tid.

Det är på den arbetsföra befolkningen som den största delen av samhällets försörjning vilar. Det är dessa människor som är tillgängliga för produktion av varor och tjänster i ekonomin. Vidare står de för större delen av de inkomster som i nästa led beskattas. För att få ett bättre mått på den egentliga försörjningsbördan krävs att man också tar hänsyn till sysselsättningen, dvs. andelen sysselsatta av totalbefolkningen. En prognos, grundad på dagens

1 Långtidsutredningen 1999/2000, SOU 2000:7.

261

Demografisk utveckling och migration |

SOU 2002:47 |

sysselsättningsnivåer i olika åldersgrupper och den demografiska utvecklingen pekar mot en minskning av den totala sysselsättnings- andelen. Om antalet arbetade timmar per sysselsatt ökar eller minskas förändras bilden ytterligare. Konjunkturinstitutet förut- spår en kontinuerlig minskning av arbetstiden i sitt basscenario.2

En växande försörjningsbörda innebär svårigheter för den gemensamma välfärden. Vi får en större andel av befolkningen som ska försörjas av en allt mindre del. Arbetsinkomsterna är vår vik- tigaste skattebas. Ett färre antal arbetade timmar innebär att eko- nomins lönesumma minskar. En sådan utveckling kan dock till viss del motverkas av en högre produktivitetstillväxt, dvs. att produk- tiviteten ökar i takt med att antalet arbetade timmar minskar. Produktionen kan då fortsätta öka och reallönerna likaså. I den offentliga sektorn sker dock per definition ingen eller mycket ringa produktivitetstillväxt.3 Om skillnaderna i löner i olika sektorer i ekonomin inte ska bli alltför stor innebär detta att offentlig sektor drabbas av löneinflation, vilket innebär en avsevärd kostnads- ökning, då den större delen av kostnaden för offentlig service är löner till de anställda. Möjligheterna att bibehålla eller bygga ut den offentliga sektorn är således direkt förknippat med antalet arbetade timmar i privat sektor.

Det framtidsscenario som beskrivs ovan innebär sålunda att för att de välfärdspolitiska ambitionerna ska kunna bibehållas på dagens nivå måste sysselsättningen i den privata sektorn öka i takt med sysselsättningstillväxten i hela ekonomin. Det andra alter- nativet är en höjning av skatteuttaget på befintliga baser.

7.1.2Ålderssammansättningen påverkar utgifterna

År 2000 uppgick de totala offentliga transfereringarna i Sverige till cirka 385 miljarder kronor, vilket är ungefär 18 procent av BNP. Med anledning av nedskärningarna under 1990-talet har transfe- reringarna inte vuxit i samma takt som BNP under de senaste 10 åren, transfereringarnas andel har minskat med 5 procentenheter sedan 1993. I övrigt har delar av våra omfördelningssystem till stor del numera anpassats till den utveckling som befolkningsprognosen

2”Sveriges ekonomi – scenarier fram till år 2015”, Bilaga 1 till Långtidsutredningen, Kon- junkturinstitutet, 2000.

3Sannolikt finns det en förhållandevis snabb produktivitetsökning inom exempelvis sjuk- vården, men effektivitetsvinsterna äts genast upp av en ökad efterfrågan på en bättre behand- ling och syns sålunda aldrig i statistiken som en ökad effektivitet i sjukvården.

262

SOU 2002:47 Demografisk utveckling och migration

indikerar. En viktig förändring är pensionsreformen. Reformen innebär en växling från ett förmånsbestämt pensionssystem till ett delvis avgiftsbestämt, som kopplats till den årliga löneutvecklingen. Det senare medför en automatisk anpassning av pensionsutbetal- ningarna i tider av sämre ekonomisk tillväxt och lägre sysselsätt- ningsgrad. Pensionerna kommer att utvecklas i takt med avgifts- underlaget. Fördelningssystemet är dessutom kompletterat med ett individuellt fonderingssystem, där individen har möjlighet att pla- cera en del av avgiften i olika fonder. Pensionsutbetalningarna står för mer än hälften av de offentliga transfereringarna till hushållet, eller 10 procent av BNP. Genom att gå över från ett helt för- månsbestämt system till ett system med större följsamhet mot BNP, har Sverige avvärjt en av de större osäkerheterna kring finan- sieringen av den gemensamma välfärden i framtiden.

I de övriga transfereringssystemen är det inte demografiska faktorer utan främst andra behovsfaktorer som styr kostnads- utvecklingen. Kostnaden för sjukpenningen påverkas i första hand av andelen sjuka och a-kassan påverkas av andelen arbetslösa. Utgifterna för barnbidrag, föräldrapenning, bostadsbidrag och bidragsförskott hänger samman med ökade eller minskade födelse- tal, liksom studiebidraget. Dessa transfereringar stod sammantaget för 14 procent av de totala transfereringar år 2000, vilket är cirka 3 procent av BNP. Andelen övriga transfereringar motsvarar 29 procent, eller 5 procent av BNP. Givetvis påverkas även utgifter- na för de offentliga transfereringarna av utnyttjandegrad och för- ändringar i ersättningsnivåer.

När det gäller den offentliga konsumtionen och då framförallt kommunernas konsumtion är det till betydande del demografiska faktorer som styr kostnadsutvecklingen. Kostnaderna för barn- omsorg, skolor, sjukvård och äldreomsorg är betingat av vilken ålderssammansättning innevånarna i kommunen har. I Långtids- utredningen görs en framskrivning av kostnaderna för olika verk- samheter på basis av den demografiska utvecklingen. Enligt detta scenario kommer efterfrågan på barnomsorg att minska med 11 procent fram till år 2030. Efterfrågan minskar även för skolan, men marginellt. Efterfrågan på sjukvård kommer dock att öka med 20 procent och för äldreomsorgen med hela 60 procent. Totalt skulle detta innebära ett krav på ökning av de kommunala verk- samheterna med 16 procent.

I ett kortare perspektiv, närmare bestämt det perspektiv som Skattebasutredningen har ambitionen att överblicka, ger framskriv-

263

Demografisk utveckling och migration |

SOU 2002:47 |

ningen av efterfrågeutvecklingen inte fullt lika dramatiska kon- sekvenser. I ovan nämnda scenario beräknas i Långtidsutredningen att efterfrågan på både skola och barnomsorg minskar med 10 procent vardera fram till år 2015. Under samma period ökar efterfrågan på sjukvård och äldreomsorg med 11 respektive 18 pro- cent. Detta innebär en efterfrågeökning med totalt 2 procent för kommunerna. För att kunna tolka dessa siffror ska även tilläggas att metoden är en statisk framskrivning på basis av endast ålders- sammansättning. Det innebär att förändringar i hälsa, attityder, familjesammansättning samt produktivitets- eller kvalitetsföränd- ringar inte beaktas.

För att finansiera den gemensamma välfärden i framtiden krävs ett ökat arbetsutbud. Detta kan uppnås genom att en högre andel av den arbetsföra befolkningen blir sysselsatta, och/eller att de sysselsatta presterar fler årsarbetstimmar. Det kan också ske genom att befolkningen ökar, dvs. att det föds fler barn och/eller att vi får en fortsatt positiv nettomigration i arbetsför ålder.

Skatt på arbete är den i särklass största inkomstkällan för staten och kommunerna. Ibland uttrycks farhågor om att det förhållande- vis höga skatteuttaget i Sverige bidrar till att skapa incitament för arbetskraften att söka sig till arbetsmarknader i länder med lägre beskattning. Senare i detta kapitel ska vi närmare gå in på migra- tionsströmmar i Sverige och andra länder samt om skatte- och bidragssystem kan skapa incitament till omflyttning mellan länder.

7.1.3Demografins betydelse för internationell skattekonkurrens

Sverige är inte en isolerad ö i världen. En gradvis ökad interna- tionalisering har idag lett fram till att vår kapitalmarknad är integre- rad med övriga världens och vår arbetsmarknad är sammanlänkad med den nordiska arbetsmarknaden och sedan 1995 även med EU:s. Sannolikt blir det svårt för ett land inom EU att på lång sikt avvika kraftigt när det gäller skatte- och välfärdssystem. Detta kan gälla både p.g.a. ett direkt tryck från kapital- och arbetsmarknad men även via ett indirekt politiskt tryck.

Grovt uttryckt innebär detta att om alla länder står inför ungefär samma demografiska problem som Sverige så blir det sannolikt lättare för svenska politiker att höja skatten eller genomföra andra reformer för att finansiera en ökad försörjningsbörda. Den svenska

264

SOU 2002:47 |

Demografisk utveckling och migration |

beskattningen kommer då att ha samma relation till Europasnittet som idag och skillnaden motsvaras av skillnader i ambitionsnivå när det gäller den offentliga välfärden.

Därför blir det viktigt för Sverige hur de stora länderna i Europa väljer att lösa sina ökade försörjningsbördor. Om man slår in på en väg med färre och mindre omfattande gemensamma system och istället en ökad privat finansiering blir det svenska finansierings- problemet mer framträdande och det svenska systemet mer av- vikande.

7.1.4Europas välfärdsval

Den kraftiga expansion av offentliga utgifter för sociala ändamål som präglade Sverige och övriga EU under 1960-, 70- talet planade ut under 1980-talet och visar sedan andra halvan av 1990 en stagne- rande trend. De stora skillnaderna mellan olika länders brutto- utgifter kvarstår dock. Det är viktigt att påpeka att dessa skillnader inte kan tolkas som enbart skillnader i ambitioner för välfärds- systemen och de behov systemen ska tillgodose. Skillnaderna beror även på skillnader i struktur och finansiering av välfärden. En mer riktig jämförelse får vi om vi studerar nettoutgifter och inkluderar privata kollektiva system.4

4 För en fördjupad diskussion av detta, se kapitel 3: ”Skatteuttag i olika länder”.

265

Demografisk utveckling och migration |

SOU 2002:47 |

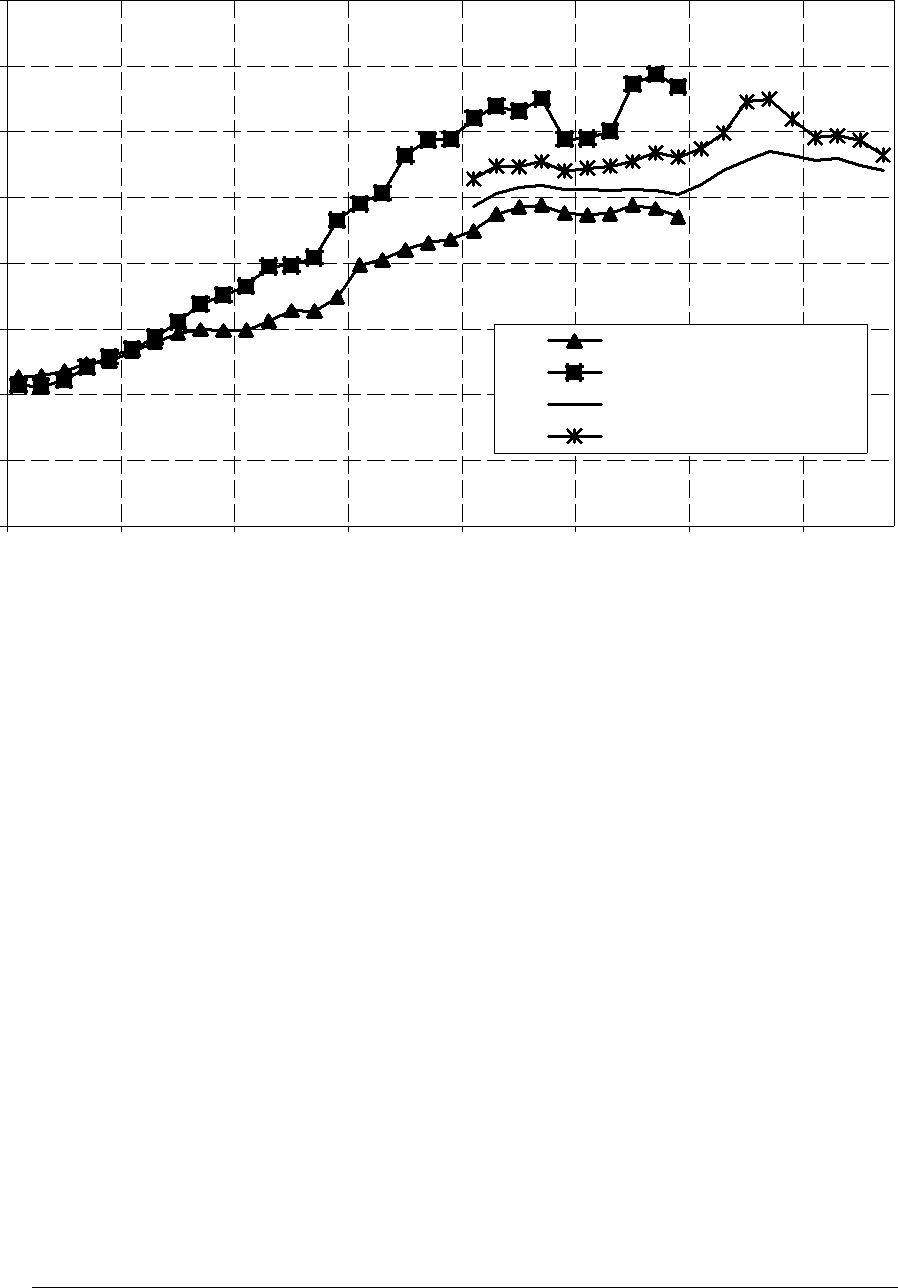

Figur 7.1. Sociala utgifter5 i Sverige och EU-länderna 1960 1998, procent av BNP

40 |

|

|

|

|

|

|

|

35 |

|

|

|

|

|

|

|

30 |

|

|

|

|

|

|

|

25 |

|

|

|

|

|

|

|

20 |

|

|

|

|

|

|

|

15 |

|

|

|

|

|

ILO-data EU-genomsnitt |

|

|

|

|

|

|

|

|

10 |

|

|

|

|

|

ILO-data Sverige |

|

|

|

|

|

|

OECD-data EU-genomsnitt |

|

|

|

|

|

|

5 |

|

|

|

|

|

OECD-data Sverige |

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

1960 |

1965 |

1970 |

1975 |

1980 |

1985 |

1990 |

1995 |

Källa: Expertrapport 10. |

|

|

|

|

|

Efter att utgifterna hade varit förhållandevis konstanta under andra halvan av 1980-talet fick vi en kraftig ökning av de offentliga sociala utgifterna som andel av BNP i början på 90-talet. Under denna period fick de flesta länder en ökning av arbetslösheten. I Sverige ökade den öppna arbetslösheten med nästan 7 procent- enheter mellan 1991 och 1993. Samtidigt var BNP-tillväxten svag, i Sverige var den t.o.m. negativ.

Krisen under 1990-talet blev för Sverige en smärtsam påminnelse om hur viktig sysselsättningsnivån i landet är för finansieringen av de offentliga åtagandena. I dagsläget råder en stor medvetenhet om systemets känslighet för sysselsättnings- och befolkningsföränd- ringar.

Samhällets bruttoutgifter för sociala ändamål under andra halvan av 1990-talet uppvisar en viss konvergens mellan Sverige och EU. Under denna period har man i flera länder skurit ned i ersättnings-

5 Databaserna innehåller utgifter för socialförsäkringar (inklusive kontanta stöd till barn- familjer), socialbidrag och sjukvård. Det är oklart varför utgiftsnivåerna skiljer sig mellan de två källorna.

266

SOU 2002:47 |

Demografisk utveckling och migration |

nivåer, men inte lika mycket som i de svenska offentliga systemen. Det finns även många exempel på att socialpolitiska åtaganden gjorts mer osynliga, exempelvis genom att införa längre sjuklöne- perioder (ett helt år i Nederländerna) och genom att göra om subventioner till skatterabatter.

På många områden är utmaningarna för välfärdspolitiken lik- artade för de europeiska länderna. EU-kommissionen har framför- allt lyft fram frågorna om en åldrande befolkning, den kvardröjande långtidsarbetslösheten, ett förändrat arbetsliv och jämställdhets- frågan som utmaningar för finansieringen av de framtida välfärds- systemen.

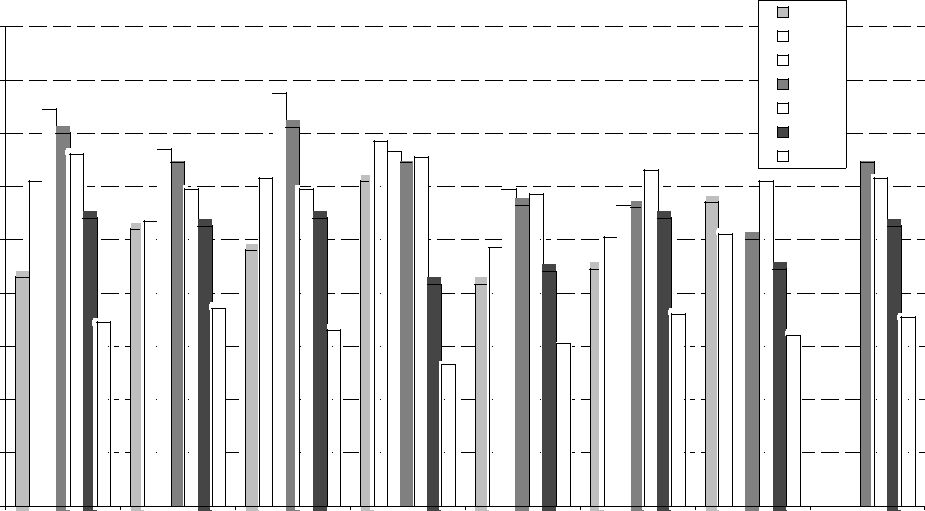

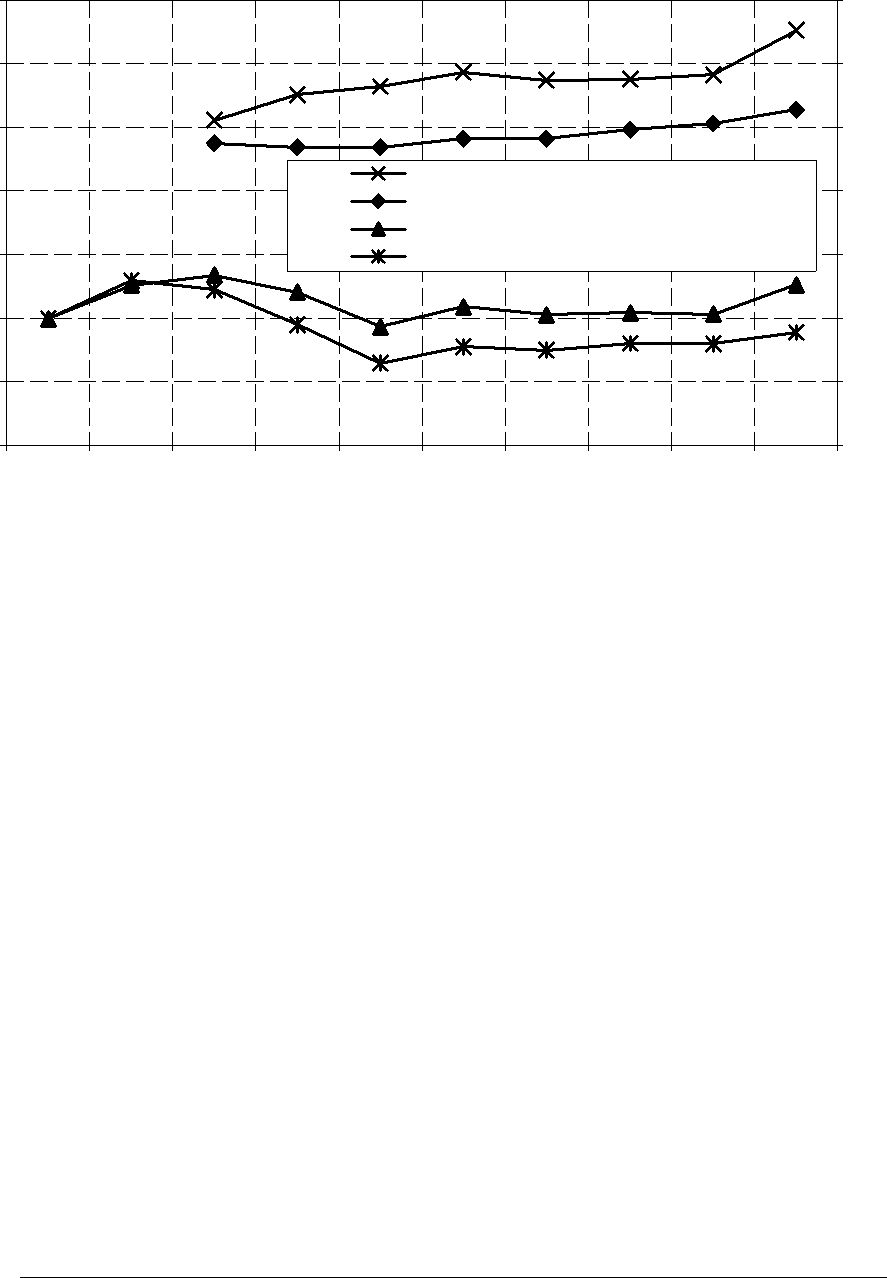

Figur 7.2. Andelen i åldrarna 15 64 år, procent av total befolkning |

|

72 |

|

|

|

|

|

1970 |

|

|

|

|

|

|

1980 |

|

|

|

|

|

|

|

|

70 |

|

|

|

|

|

1990 |

|

|

|

|

|

|

1999 |

|

|

|

|

|

|

|

2010* |

|

68 |

|

|

|

|

|

2020* |

|

|

|

|

|

|

|

2030* |

|

66 |

|

|

|

|

|

|

|

64 |

|

|

|

|

|

|

|

62 |

|

|

|

|

|

|

|

60 |

|

|

|

|

|

|

|

58 |

|

|

|

|

|

|

|

56 |

|

|

|

|

|

|

|

54 |

|

|

|

|

|

|

|

Nederländerna |

Danmark |

Tyskland |

Finland |

Frankrike |

Storbritannien |

Sverige |

EU 15 |

Källa: SCB och Eurostat, *prognos.

I figur 7.2 anges den arbetsföra befolkningen som andel av den totala i ett urval av länder, var tionde år sedan 1970. För Sveriges del kan man här skönja en konstant andel under 1980- och 90-talet och en ökning av andelen i befolkningen mellan 15 64 år fram till år 2010. Därefter sker en drastisk minskning. Denna minskning är gemensam för flertalet länder. Mellan 1999 och 2030 står samtliga länder i jämförelsen inför en kraftigare anpassning än Sverige.

267

Demografisk utveckling och migration |

SOU 2002:47 |

Joakim Palme och Ola Sjöberg har i en underlagsrapport till utredningen studerat vad som påverkar kostnadsutvecklingen i de olika försäkrings- och ersättningssystemen.6 Den framtida utgifts- utvecklingen styrs något förenklat av två grundläggande faktorer. Den ena är de rättigheter som systemen ger och det andra är de behov som systemen ska tillgodose. Det är inte helt enkelt att separera de två, då väldigt förmånliga system kan tänkas påverka utnyttjandegrad och tvärt om. Empiriska studier av dessa effekter visar dock att de i allmänhet är ganska små. Regelförändringar i sig kan inte förklara de stora förändringarna i arbetslöshet och sjuk- frånvaro under 1990-talet.7

Palmes och Sjöbergs analys av vad som påverkar ländernas sociala utgifter pekar i första hand på effekten av andelen äldre i befolkningen samt på pensionsnivåerna. För de totala utgifterna är varken nivån på arbetslösheten, arbetslöshets- eller sjukförsäk- ringens generositet signifikanta och inte heller andelen barn i befolkningen.

När man i studien bryter ned utgifterna på respektive område får man resultaten att länderskillnader i pensionsutgifterna påverkas av andelen äldre samt kvalitén i pensionssystemen i ungefär lika stor utsträckning, men däremot inte av täckningsgraden. Utgiftsskillna- derna i arbetslöshetsförsäkringen förklaras av arbetslöshetsnivån följt av ersättningsnivån, täckningsgrad och varaktighet medan karenstiden saknar effekt. Sjukförsäkringens utgifter styrs enligt resultaten främst av försäkringens varaktighet samt av antal karens- dagar, medan det råder större osäkerhet kring signifikansen av ersättningsnivån och täckningsgraden. Utgiftsskillnaderna för barnbidragen förklaras av generositeten i systemet.

Under de senaste decennierna har de europeiska välfärdssyste- men genomgått en rad reformer. En viktig fråga för Sverige blir om vi kan se något tydligt förändringsmönster och om Sverige avviker kraftigt från detta mönster.

Vi har konstaterat att utgiftstrycket styrs framförallt av utgifter i pensionssystemen och att dessa i sin tur styrs både av andelen äldre i befolkningen och av försäkringarnas kvalitet. De flesta EU-länder står inför samma utveckling, med en åldrande befolkning, som Sverige gör.

6Expertrapport 10, SOU 202:47, Volym B.

7Se exempelvis Sjöberg & Bäckman, 2001, ”Incitament och arbetsutbud – En diskussion och kunskapsöversikt” i SOU 2001:57.

268

SOU 2002:47 |

Demografisk utveckling och migration |

Palme och Sjöberg konstaterar i sin rapport att det inte finns helt entydiga strömningar i de europeiska välfärdssystemens föränd- ringar. Dock kan några mönster urskiljas. Samtidigt kan man konstatera att vissa länder avviker kraftigt från utvecklingen bland övriga.

En allt mer vanlig företeelse är att sjukförsäkringen inleds med en period av sjuklön, dvs. en period då arbetsgivaren betalar sjuk- frånvaron. Det systemet har vi numer även i Sverige. Därigenom minskar åtagandena för det offentliga, samtidigt som kvalitén i försäkringen bibehålls. I Europa har vidare förtidspensionering tidigare varit ett sätt att ”göra sig av med” arbetskraften under perioder av hög arbetslöshet. För att vända denna trend har man under 1990-talet inrättat betydligt strängare regler för förtids- pensionering, samt även omprövat gamla pensionsavtal. Effekterna av dessa initiativ måste dock betraktas som blygsamma.

När det gäller ålderspensionerna kan man dela upp länderna mellan de som har i huvudsak korporativa, inkomstprövade system och de som har en folkpensionstradition som innehåller en grund- trygghet för alla. De korporativa systemen har dock på senare tid i hög grad kompletterats med behovsprövade system och folkpen- sionsländerna har i stor utsträckning kompletterat systemen med inkomstrelaterade inslag, offentliga eller avtalsbaserade. När det gäller inkomstbaserade system har en övergång från förmåns- bestämda till avgiftsbestämda pensionsutbetalningar skett också i Italien. Denna utvecklingstrend är också tydlig för avtalspensioner- na i flera europeiska länder. Vissa andra förändringar med sikte på att via incitamentseffekter ge minskade utgifter kan också skönjas, exempelvis i arbetslöshetsförsäkringarna. Satsningen på en aktiv arbetsmarknadspolitik har dock fått ett stort genomslag i Europa som ett medel att bekämpa långtidsarbetslöshet.

Utvecklingen i Storbritannien avviker från den europeiska social- försäkringstraditionen. Sedan 1980-talets början har man avvecklat inkomstrelateringen i stora delar av socialförsäkringssystemet och för framtiden starkt begränsat pensionsåtagandena. Någon tydlig förändring i inriktningen på politiken har inte heller synts till efter regeringsskiftet 1997. Samtidigt har det skett en expansion av den offentliga servicen, med exempelvis daghemsutbyggnad och arbets- marknadspolitiska åtgärdsprogram. Vad dessa två skilda föränd- ringar innebär i finansieringshänseende är svårt att urskilja.

I Tyskland har under senare år skett en utbyggnad av äldre- omsorgen. Denna finansieras av ett försäkringssystem, vilket med-

269

Demografisk utveckling och migration |

SOU 2002:47 |

för att tjänsterna sedan till stor del blir bestämda av hur mycket man betalat in i systemet. I Tyskland har även en omfattande pensionsreform genomförts, den demografiska utvecklingen gör dock att pensionsutgifterna inte kommer att minska.

Sammanfattningsvis kan konstateras att utvecklingen av de europeiska ländernas välfärdspolitik inte slagit in på ett tydligt nytt spår. Skillnaderna mellan länderna är fortfarande stora. Vissa för- ändringsmönster kan skönjas. Inslag som bevarar individernas för- måner men där den offentliga kostnaden förs över på arbetsgivare eller osynliggörs genom att skatterabatter är vanliga. Det påverkar inte de faktiska kostandsskillnaderna mellan länder men ger vid en optisk jämförelse ett visst genomslag.

Den demografiska utvecklingen ser för närvarande inte ut att avvika negativt för Sveriges del i en jämförelse med väst- och Centraleuropa. Andelen äldre i befolkningen ökar i alla EU-länder, men ökningen är måttlig i Sverige och övriga nordiska länder om man jämför med de övriga EU-länderna. Detta beror framförallt på två saker. Dels var ”baby-boomen” i Sverige relativ kortvarig, vilket innebär att perioden då ett stort antal människor som går i pension inte kommer att vara lika långvarig i Sverige som i många andra europeiska länder. Den andra förklaringen är att även om födelse- talen sjunkit i alla EU-länder sedan 50/60-talet, är de idag betydligt lägre på kontinenten än i norden. Tillskottet av barn och med några års förskjutning tillskottet av arbetskraft är med andra ord större i norden än i övriga EU-länder. En del av detta kan förklaras av skillnader i välfärdssystem i de olika länderna. Den offentligt finan- sierade välfärden i t.ex. Italien är nästan helt inriktad på de äldre. I Sverige finns system som ger förbättrade ekonomiska förutsätt- ningar för dem som skaffar barn och dessutom gör det möjligt för framförallt kvinnor att kombinera barnafödande och arbetsliv.

7.2Migrationen

En hög ambitionsnivå för den offentliga välfärden tillsammans med den ”rundgång” vi har i transfereringssystemen i Sverige (beskatta- de transfereringar), gör att vi har ett det högsta bruttoskatteuttaget inom OECD-området. Arbetskraften är den bas som beskattas högst. I en internationell jämförelse hamnar Sverige förhållandevis långt upp i en jämförelse av vad en löntagare betalar i skatt. Från flera håll höjs varnande röster om att denna beskattning kan

270

SOU 2002:47 Demografisk utveckling och migration

medverka till att driva ut arbetskraften ur Sverige och ge oss svårigheter att locka hit arbetskraftsinvandring.

En växande befolkning, framförallt i arbetsför ålder, är en av de viktigaste förutsättningarna för landets ekonomiska tillväxt. Vidare ger ett utbyte mellan länder ett viktigt kompetenstillskott till Sverige. Problem kan dock uppstå om en ökande andel av den arbetsföra befolkningen lämnar landet och vi inte har motsvarande invandring eller återflyttning.

Arbetskraftens internationella rörlighet har en rad olika orsaker och varierar i tiden såväl som mellan länder. Människor reser allt mer och företag förgrenar sig över hela världen vilket i sin tur leder till att arbetskraft fördelas och förflyttas mellan huvudkontor och i produktionen. Den ekonomiska och sociala integrationen inom EU har lett till ytterligare förutsättningar att bo och arbeta i andra länder under kortare eller längre perioder. Enligt artikel 39 i EU- fördraget ska fri rörlighet för arbetstagare säkerställas inom unionen.

Skillnader i konjunktur och arbetsmarknad påverkar migrations- strömmarna. Människor flyttar dock inte bara av arbetsmarknads- skäl. Givetvis finns det annat som lockar, såsom andra utbild- ningsalternativ, annat klimat, bättre sociala villkor, lägre skatter eller helt enkelt längtan att prova något nytt. Det är rimligt att anta att en rationell individ tar hänsyn till flera faktorer inför ett beslut om att flytta utomlands. Avvägningen sker sannolikt också mellan skatteuttag och vad den offentliga sektorn ger tillbaka i form av sociala trygghets- och försäkringssystem. Det är troligt att det inte bara är individens egen plånbok som styr, utan även hur samhället ser ut i stort och faktorer som eget socialt nätverk, etc. En del flyttar för att de känner sig tvungna att lämna hemlandet som endast kan erbjuda fattigdom och mycket låg standard. Andra flyr krig och diktaturer.

Sverige tillhör en grupp av länder som har en relativt hög andel invandrare. Exempelvis har USA, som i mångas ögon är en nation med mycket invandrare, färre antal utrikes födda som andel av befolkningen än Sverige.8

8 Detta är enligt den offentliga statistiken. Sannolikt finns en stor andel illegala invandrare i USA.

271

Demografisk utveckling och migration |

SOU 2002:47 |

Tabell 7.1. Utrikes födda i procent av total befolkning i ett urval OECD-länder

|

1995 |

1999 |

|

|

|

Australien |

23 |

23,6 |

Sverige |

10,5 |

11,8 |

USA |

8,8 |

10,3 |

Nederländerna |

9,1 |

9,8 |

Norge |

5,5 |

6,5 |

Danmark |

4,7 |

5,6 |

Ungern |

2,8 |

2,9 |

Finland |

2 |

2,5 |

|

|

|

Källa: Trends in International Migration, OECD, 2001.

I SCB:s statistik över migrationen i Sverige ser man en tydlig lång- siktig trend, ända sedan 1940-talet har både in- och utvandringen till och från Sverige ökat. Det finns inte i dagsläget något som talar emot att denna trend håller i sig.

Hittills har migrationsflödena inneburit ett nettotillskott för Sveriges befolkning, dvs. antalet invandrare överstiger antalet ut- vandrare. Utan detta migrationstillskott skulle Sveriges befolkning ha minskat under vissa perioder.

272

SOU 2002:47 |

Demografisk utveckling och migration |

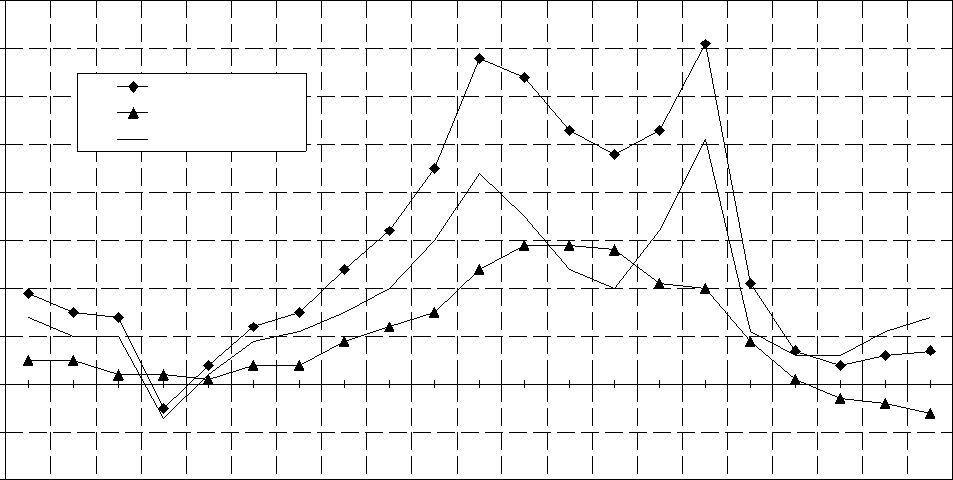

Figur 7.3. Befolkningstillväxten i Sverige uppdelad på naturlig förändring och nettomigration, tusental

80 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

70 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

60 |

|

|

Total förändring |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Naturlig förändring |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

50 |

|

|

Nettomigration |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

40 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

30 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

20 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

10 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-10 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-20 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1979 |

1980 |

1981 |

1982 |

1983 |

1984 |

1985 |

1986 |

1987 |

1988 |

1989 |

1990 |

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

Källa: Labour Force Statistics, OECD, 2000.

Under perioden 1979 och fram till 1999 har Sverige haft negativ nettomigration, dvs. en nettoutflyttning, endast under ett år, 1982. Detta år minskade också befolkningen. I relation till den totala befolkningen rör det sig om mycket små förändringar varje år, både när det gäller migration och naturlig befolkningsökning. Det år nettomigrationen var som högst, 1994, fick vi ett tillskott på totalt 50 000 personer, vilket är knappt 0,6 procent av den totala be- folkningen i Sverige.

De senaste decennierna har det skett en ökning av migrationen i flertalet OECD-länder. I en jämförelse av perioden 1980 1984 och perioden 1990 1994 har exempelvis Schweiz ökat sin netto- migration från 2,5 promille till nästan 7 promille. Under samma tidsperiod har nettoinvandringen till Tyskland ökat från 0,5 pro- mille till nästan 9. Sverige har ökat sin nettotillströmning från 0,5 promille som snitt 1980 84 till knappt 4 promille 1990 94. Under andra halvan av 1990-talet kan man dock skönja en minsk- ning av nettomigrationen för flera av de europeiska länderna. I Sverige minskade den till endast 1 promille i snitt under perioden

273

Demografisk utveckling och migration |

SOU 2002:47 |

1995 till 1999. I Danmark och Norge fortsatte dock nettomigra- tionen att öka.

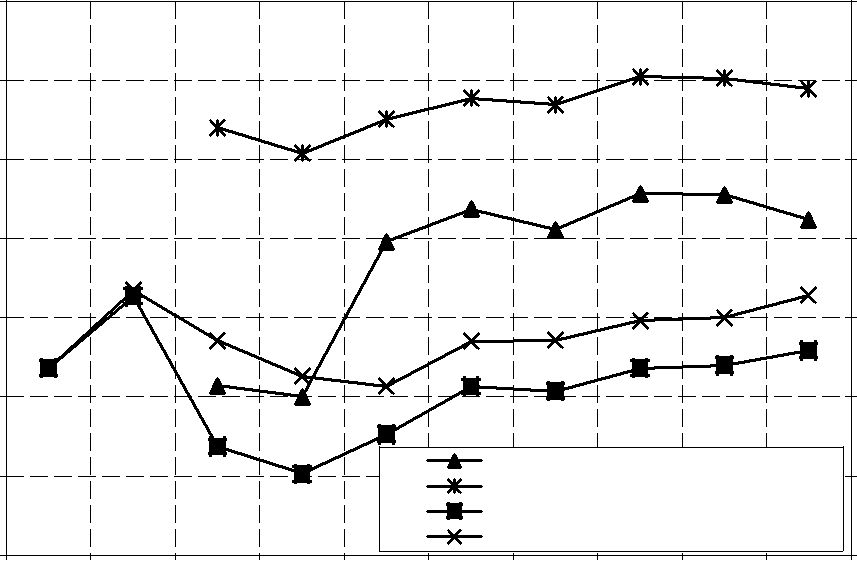

Figur 7.4. Genomsnittlig nettomigration som andel av befolk- ningen, 1980 1999, promille

10,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

9,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

8,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

7,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

6,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1980-1984 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5,0 |

|

|

|

|

|

|

|

|

|

|

1985-1989 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1990-1994 |

|

|

|

|

|

|

|

|

4,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1995-1999 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2,0 |

|

|

|

|

|

|

|

1,0 |

|

|

|

|

|

|

|

0,0 |

|

|

|

|

|

|

|

USA |

SCHWEIZ |

NORGE |

FRANKRIKE |

FINLAND |

SVERIGE |

TYSKLAND* |

DANMARK |

*Data saknas för 1991, fram till dess endast Västtyskland. Källa: Labour Force Statistics, OECD, 2000.

Målet för utvandringen från Sverige har i de flesta fall varit de nordiska länderna och bland dem framförallt Norge. En stor del av den ökade nettomigrationen i Norge under andra halvan av 1990- talet utgörs av svenskar. Under hela nittiotalet har utvandringen till resten av Europa ökat. År 1999 flyttade var tredje av utvandrarna till någon av de nordiska länderna, främst Norge, och cirka 40 pro- cent till övriga europeiska länder. Bland övriga utvandringsmål dominerar USA, dit flyttade cirka 15 procent av de svenska ut- vandrarna 1999.

Invandringen till Sverige under 1990-talet präglas av i stort sett samma mönster som utvandringen, invandrare från de nordiska länderna dominerar. Skillnaden är att vi även har tagit emot en förhållandevis stor del immigranter från Irak och även stora mängder från forna Jugoslavien och Bosnien-Hercegovina, fram- förallt under mitten av 1990-talet. Sedan mitten av 1980-talet har invandringen från de nordiska länderna minskat något, medan

274

SOU 2002:47 |

Demografisk utveckling och migration |

invandringen från exempelvis Tyskland, Storbritannien och USA har ökat.9

I jämförelse med flertalet andra länder har det svenska skatte- och bidragssystemen en kraftigt utjämnande effekt, både mellan inkomster och över tiden. Höginkomsttagare och högutbildade är i större utsträckning nettobetalare i systemet. Denna typ av arbets- kraft har därför sannolikt större ekonomiska incitament att flytta utomlands än övriga grupper. Givetvis påverkar även löne- och prisläget på motsvarande arbetsmarknad individens vinning av att flytta, det är nettolönens köpkraft som styr de ekonomiska incita- menten. Om en kategori av arbetskraft har högre produktivitet i exempelvis Tyskland än i Sverige, motiverar detta ett högre löneläge för denna grupp i Tyskland. Den högre inkomst som en flytt innebär har då inget att göra med skatter och bidrag utan bestäms av en utbuds- och efterfrågesituation.

Syftet med följande avsnitt är att beskriva strukturen på utveck- lingen av migrationen av framförallt arbetskraft men även i övriga grupper. Frågeställningen som ligger i botten är huruvida länders skattesystem fungerar som ett viktigt incitament för att flytta mellan länder. Skrämmer svenska skatter vår arbetsföra befolkning ur landet? Väljer pensionärerna att flytta av skatteskäl? Den andra sidan av frågeställningen är de sociala försäkrings- och bidrags- systemen i landet. Fungerar de som en motverkande kraft?

7.2.1Internationell rörlighet bland högskoleutbildade

I en undersökning från utbildningsdepartementet har man använt sig av både kvantitativa och kvalitativa metoder för att studera hur migrationen har sett ut framförallt i gruppen högskoleutbildade under 1990-talet.10 Det kvantitativa materialet består i SCB:s sta- tistik över migration och detta har sedan kompletterats med enkätundersökningar för att mer precist studera orsaker till in- och utflyttning. Bakgrunden är diskussionen om s.k. Brain Drain, dvs. huruvida det sker en ökning av utflyttningen av högutbildad arbetskraft från Sverige med anledning av bland annat låga reallöner inom vissa yrkeskategorier och höga skatter i allmänhet.

Under åren 1987 1999 har Sverige fått ett nettotillskott av invandring med i genomsnitt drygt 20 000 personer per år. Hög-

9”Trends in International Migration”, OECD, 2001.

10”Internationell rörlighet bland högskoleutbildade”, Utbildningsdepartementet, 2000.

275

Demografisk utveckling och migration |

SOU 2002:47 |

skolegrupper är generellt sett mer benägna att flytta, vilket för Sveriges del har inneburit att vi har fått ett nettotillskott av högskoleutbildade p.g.a. invandringen under hela 1990-talet.

Som tidigare berörts är migrationsströmmarna inte jämt för- delade över hela befolkningen. Högskoleutbildade är mer rörliga än personer utan högskoleutbildning, personer med högre inkomster är generellt också mer benägna att flytta. Enligt Utbildnings- departementets studie av SCB:s migrationsstatistik är de utbild- ningsgrupper som utmärker sig framförallt ekonomer och civil- ingenjörer samt forskare. Möjligheterna och benägenheten att skaffa utlandserfarenhet är störst inom dessa grupper. Samtidigt tillhör ekonomer och civilingenjörer, tillsammans med sjuk- sköterskor de största utbildningsgrupperna i Sverige. Inom andra stora utbildningskategorier som exempelvis lärare, tekniker och personer med kortare högskoleutbildning är rörligheten för- hållandevis låg. Trots att civilingenjörer har varit de som flyttat mest under senare delen av 1990-talet är andelen utflyttade i gruppen inte särskilt hög. 1999 flyttade drygt 1 procent av hela gruppen civilingenjörer födda i Sverige i åldrarna 25 64 utomlands, det motsvarar drygt 600 av totalt cirka 58 000 personer. Samma år flyttade 443 tidigare utvandrade svenskfödda civilingenjörer tillbaka till Sverige, vilket innebär ett netto på minus 165 personer, dvs. mindre än en halv procent. I gruppen ekonomer utvandrade samma år också cirka 600 personer, medan 400 kom tillbaka. Detta innebar ett netto på -0,4 procent. Bland sjuksköterskorna utvand- rade 300 personer medan nästan 380 återvände till Sverige samma år, dvs. detta år fick vi ett nettotillskott av sjuksköterskor.

Sammantaget kan sägas att nettoutflyttningen i gruppen svensk- födda högskoleutbildade har legat konstant på mellan 0,15 och 0,25 procent under hela 1990-talet. Andelen är något lägre för gruppen ej högskoleutbildade. Variationer har skett mellan olika år och utbildningsgrupper, trenden de senaste åren är snarast en minskning av nettoutflyttningen i samtliga grupper.

Vi har naturligt nog färre återflyttade än utvandrade bland svenskarna, i dagsläget ökar dock andelen återflyttade. Den positiva nettomigrationen beror på att utrikes födda medborgare flyttar till Sverige. Både när det gäller invandrare, utvandrare och återflyttade domineras migrationsströmmarna av åldersgruppen 25 34 år. Rörligheten är minst i den äldsta åldersgruppen, 55 64.

Enligt utbildningsdepartementets studie är andelen högskole- utbildade bland de utrikes födda som invandrar till Sverige högre än

276

SOU 2002:47 |

Demografisk utveckling och migration |

andelen högskoleutbildade i hela befolkningen. Ett problem är dock att bland de utrikes födda är sysselsättningen i allmänhet låg. Arbetslösheten för utomnordiska medborgare var över 25 procent 1998. För utomnordiska invandrare med svenskt medborgarskap var den drygt 15 procent. Detta ska jämföras med en arbetslöshet för svenska medborgare på 5 procent detta år.11 Ett annat mycket allvarligt problem kopplat till detta är att invandrare vanligen är överkvalificerade för de jobb de får.

7.2.2Rörligheten bland studenter

Att studera utomlands har blivit allt vanligare. Läsåret 1998/1999 studerade 26 000 personer på högskolor utomlands, enligt SCB och CSN. Det innebar cirka 8 procent av samtliga högskolestuderande och var en ökning med tre gånger i jämförelse med läsåret 1991/1992. Samtidigt har antalet utländska studenter som studerar vid svenska högskolor också ökat.

En ökad rörlighet bland studerande kan innebära förändrade attityder i framtiden när det gäller att bo och arbeta i andra länder. Ännu så länge är dock nettomigrationen bland högskoleutbildade så pass låg att ett ökat utlandsutbyte inte innebär någon påtaglig risk för urholkning av den svenska arbetskraften. Snarare bör det ses som något positivt.

7.2.3Varför flyttar man ut…

På uppdrag av utbildningsdepartementet genomförde SCB under våren 2000 en enkätundersökning bland återinvandrade under perioden 1997 1998. Syftet var att belysa vilka drivkrafter som låg bakom olika gruppers vilja att skaffa sig utlandserfarenhet.

Sammanställningen av resultaten från undersökningen gav vid handen att de allra flesta svenskar som flyttar utomlands gör det p.g.a. att de fått en anställning i ett annat land. En stor grupp flyttade också i egenskap av medföljande till någon med arbete utomlands. Förutom dessa huvudsakliga skäl framgår av enkäten en rad motiv till att man vill arbeta utomlands eller flytta som med- följande. Dessa motiv var exempelvis att man ville lära sig ett nytt språk och lära känna en ny kultur, privatekonomiska skäl fanns

11 Långtidsutredningen 1999/2000, SOU 2000:7.

277

Demografisk utveckling och migration |

SOU 2002:47 |

också såsom möjligheter till bättre lön eller andra förmånliga förutsättningar kopplade till arbetet. I många yrken fungerar det vidare som en klar merit att ha utlandserfarenhet och för en del ingår det i arbetsuppgifterna att arbeta utomlands under perioder.

När den undersökta gruppen delas upp på olika kategorier av högskoleutbildade framgår det att exempelvis forskare arbetar utomlands för att meritera sig. Bland ekonomerna dominerade istället skälet att lära känna en ny kultur. Civilingenjörer, läkare och sjuksköterskor angav till störst utsträckning ekonomiska skäl för arbetet utomlands.

7.2.4…och varför återvänder man?

Vi har tidigare beskrivit att gruppen svenskfödda som flyttar utom- lands till stor del återvänder till Sverige inom ett antal år. Skälet till utflyttning är till övervägande del att anställningen utomlands redan från början var tidsbegränsad och SCB:s undersökning visar att de allra flesta återvänder inom den tidsperiod som varit bestämd i förväg. Övriga skäl som angavs var att man flyttade hem för att bättre kunna kombinera familjeliv, studier, fritid och arbete. Hemlängtan var också något som påverkade valet att flytta hem.

En begränsning med den studie som vi refererar till ovan är att de personer som ingår i urvalet är de som återinvandrat till Sverige efter en period av arbete utomlands. I detta sammanhang bör man beakta att återflyttningsfrekvensen bland personer som tidigare emigrerat ökade under 1990-talet. Om trenden håller i sig menar Utbildningsdepartementet att i genomsnitt 50 procent av alla ut- flyttare återvänder till Sverige inom fem år. Bland högskole- utbildade är återflyttningsfrekvensen genomgående högre än i övriga grupper.

7.2.5Vilken betydelse kan EU utvidgningen få?

Maastrichfördraget deklarerar rätten till fri rörlighet över gränserna för alla medborgare i Europeiska Unionen. I praktiken gäller den fria rörligheten endast arbetskraften. Beskattningen av arbets- kraften är inte reglerad inom EU, men bilaterala avtal följer i allmänhet OECD:s modellavtal. Generellt gäller att EU-med- borgare betalar inkomstskatt i bosättningslandet och har också rätt

278

SOU 2002:47 |

Demografisk utveckling och migration |

till social omsorg där. Arbetsgivaravgifterna tas ut i det land man arbetar och motsvarande förmåner ges även från detta land.

Systemet kan innebära att utformningen och nivåer i skatte- och försäkringssystemet i det land man söker anställning kan få betydelse för beslutet att flytta.

Inom EU sker i dagsläget förhållandevis lite migration. Detta gäller både migration mellan och inom länder. Beräkningar visar att rörligheten inom EU har legat mellan 0,1 och 0,2 procent av mot- tagarländernas befolkning under hela 1980-talet och fram till 1996.12 En ökad öppenhet mellan EU-länderna inträdde i.o.m. inrättandet av den inre markanden 1993. Något resultat av detta syns dock inte migrationsstatistiken. Den stora förändringen efter 1993 gäller migrationen från länder utanför EU som föll kraftigt med anledning av ökade restriktioner för sådan invandring.

För rörligheten inom länder är bilden densamma. Siffror för 1987 visade att inom Tyskland och inom Storbritannien flyttade endast 1,1 procent av befolkningen och i Italien flyttade 0,5 procent. Samma år flyttade 2,8 procent av alla amerikanare mellan olika stater.13

Att befolkningen inte flyttar mellan länder kan bero på att det finns hinder i vägen för den fria rörligheten. Ett avskaffande av sådana hinder kan ge en snabb ökning i migrationen. Skillnader i välfärdssystem, som idag har en liten betydelse för migrations- strömmar, blir större inom EU i och med östutvidgningen. Migra- tionen kan komma att öka både med anledning av skillnader i arbetsmarknadsläge och lönenivåer men även p.g.a. stora skillnader i sociala ersättningsnivåer.

När Spanien gick med i EU var landets BNP 70 procent av EU- genomsnittet. Portugal hade en BNP som var 50 procent av EU- snittet vid inträdet. Det fattigaste landet inom EU, Grekland, hade en BNP som 1997 var cirka 60 procent av EU-snittet. Skillnaden mot de nuvarande ansökarländerna är ändå markant, samma år hade länder som Lettland, Litauen, Rumänien och Bulgarien BNP-nivåer som låg runt 20 procent av genomsnittet i EU. Slovenien är det ansökarland som är rikast, BNP når där upp till 58 procent av EU:s snitt.14

12Krueger, from Bismarck to Maastricht: The March to European Union and the Labor Compact”, Labour Economics, No. 7, 2000.

13Ibid.

14Siffrorna är hämtade från Boeri & Brücker, ”The Impact of Eastern Enlargment on Employment and Labour Markets in the EU Member States”, 2000.

279

Demografisk utveckling och migration |

SOU 2002:47 |

Figur 7.5. BNP per capita i de forna Öststaterna 1997, procent av BNP i EU-15

70 |

|

|

|

|

|

|

|

|

|

|

60 |

|

|

|

|

|

|

|

|

|

|

50 |

|

|

|

|

|

|

|

|

|

|

40 |

|

|

|

|

|

|

|

|

|

|

30 |

|

|

|

|

|

|

|

|

|

|

20 |

|

|

|

|

|

|

|

|

|

|

10 |

|

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

|

Slovenien |

Tjeckien |

Slovakien |

Ungern |

Polen |

CEEC-10 |

Estland |

Rumänien |

Litauen |

Bulgarien |

Lettland |

|

Källa: Boeri & Brücker, 2000. |

|

|

|

|

|

|

|

En utvidgning av EU kan skapa större spänningar inom EU p.g.a. att inkomstskillnaderna mellan de gamla och de nya medlems- länderna är stora. Detta kan i sin tur leda till ökade migrations- strömmar med ett ökat tryck på Sverige som följd. De länder som framförallt kommer att vara de som i störst utsträckning lockar till sig migration från de forna öststaterna är dock sannolikt de som ligger närmast, Österrike och Tyskland.

Det ska påpekas att åldersstrukturen i ansökarländerna är sådan att det snarast kommer att råda brist på arbetskraft även i dessa länder inom en snar framtid. Det kommer sannolikt att vara lockande för många högutbildade i dagens ansökarländer att söka sig till rikare länder. Det skulle kunna bli problematiskt för ansökarländerna. Men en massmigration från dagens ansökarländer till dagens EU-länder står knappast för dörren. Om det ändå skulle bli en stor migration är detta inte i huvudsak ett problem för dagens EU-länder. Behovet av arbetskraft kommer nämligen att vara stort när ”babyboom” generationen går i pension, kanske

280

SOU 2002:47 |

Demografisk utveckling och migration |

t.o.m. så stort att massinvandring från dagens ansökarländer inte räcker till för att fylla behovet av arbetskraft.

7.3Socialförsäkringar och beskattningen av arbetskraften

I avsnittet ovan beskrivs hur migrationen till och från Sverige ser ut för närvarande. Ur detta kan vi utläsa att det presumtiva hotet mot finansieringen av den svenska välfärden inte underbyggs av migra- tionsströmmarna. Inte heller finns det tydliga tecken på att det framförallt skulle vara det svenska välfärdssystemets finansiering som driver människor att flytta ut ur landet. Vid en jämförelse mellan länder beaktar individen inte endast kostnader för skatt utan även inkomster ifrån de offentliga systemen.

7.3.1Svensk beskattning av arbetsinkomster i relation till omvärlden

Sverige hamnar förhållandevis högt i en jämförelse av vad lön- tagarna betalar i skatt. En svensk utan barn med genomsnittlig industriarbetarlön betalar cirka 32 procent av sin inkomst i skatt. Flertalet länder inom OECD har ett lägre skatteuttag än Sverige i detta inkomstskikt. Länder med en högre nivå på uttaget av direkt skatt på en genomsnittlig industriarbetarlön än Sverige år 2001 är Finland, Nederländerna, Belgien, Tyskland och Danmark.15

Den sammanlagda skillnaden mellan arbetsgivarens lönekostnad och vad individen får i handen i form av nettolön kan benämnas skattekil. Att tala om en skattekil är dock egentligen inte riktigt rätt, eftersom en stor del av de avgifter arbetsgivaren betalar går till de allmänna försäkringssystemen och bör betraktas som en del av individens lön. En jämförelse mellan skattekilar beräknade på detta sätt ger resultatet att Sverige har en jämförelsevis hög skattekil. Endast Tyskland och Belgien hade en större skillnad mellan löne- summa och nettolön efter barnbidrag än Sverige år 2001.

Marginalskatten i olika inkomstskikt är beroende av pro- gressiviteten i ländernas skattesystem. För en person med genom- sittlig industriarbetarlön spände marginalskatterna år 2001 mellan 56,5 procent i Tyskland och 13,5 procent i Korea. Sverige ligger för

15 Se kapitel 3: ”Skatteuttag i olika länder”.

281

Demografisk utveckling och migration SOU 2002:47

dessa inkomstlägen i den grupp som har förhållandevis låga marginalskatter.

En svensk som tjänar två tredjedelar mer än en genomsnittlig industriarbetare betalar statlig inkomstskatt. I jämförelsen med andra länder hamnar Sverige i en grupp med förhållandevis hög beskattning på marginalen för högre inkomster. Endast Danmark, Belgien, Finland, Nederländerna och Luxemburg har en högre mar- ginalskatt i detta inkomstskikt. Marginalskatten för en låginkomst- tagare ligger också förhållandevis högt i Sverige.

7.3.2Neutralitet mellan systemen

Inom EU pågår ett arbete med målet att underlätta för rörligheten på arbetsmarknaden. Inom Norden har vi sedan länge omfattande migrationsströmmar över gränserna. Målet är eller borde vara att skatte- och socialförsäkringssystemen i respektive land ska vara neutrala för var man väljer att bo och arbeta. Neutraliteten innebär att det inte bör finnas något som hindrar en flytt men systemen bör heller inte ha inslag som innebär att rörlighet uppstår p.g.a. särskilda förmåner.

Lagarna kring direkt beskattning av EU-medborgarnas arbets- inkomster regleras inte i något EG-direktiv, istället görs det upp länder emellan i bilaterala avtal. Dessa avtal baserar sig i allmänhet på OECD:s modellavtal. Generellt är det bosättningslandet som har beskattningsrätten. I en del avtal finns undantag för gräns- gångare, dvs. personer som pendlar över landgränser och bor det ena landet men jobbar i det andra. I många fall har man då avtalat att den direkta skatten ska betalas i anställningslandet.

Neutralitet är inte helt enkelt att uppnå, incitament kan skapas på flera sätt. Tidigare har vi resonerat kring om personer är benägna att flytta för att de anser att de betalar för hög skatt. Under perioder av livet eller i höga inkomstlägen är man en nettobetalare till systemet och kan därför se en privatekonomisk vinst i att välja ett välfärdssystem med lägre ambitionsnivå än det svenska. Flytt kan dock även ske p.g.a. pull-effekter, dvs. ett annat land erbjuder ett bättre bidrags- och försäkringssystem än det egna. Sannolikt innebär detta att Sverige är ett land som det blir attraktivt att flytta till om man är nettobidragstagare.

282

SOU 2002:47 |

Demografisk utveckling och migration |

Kontantförmåner från Sverige

För att fördjupa resonemanget något bör man dela upp den offentliga välfärden i försäkringssystem, bidragssystem och offent- lig konsumtion. Huruvida förmåner från dessa olika system till- kommer individen beror i Sverige till stor del på hur systemen finansieras. Försäkringssystemen finansieras till största delen av arbetsgivaravgifter som endast betalas av dem som arbetar i Sverige. Till de arbetsbaserade förmånerna hör sjukpenning, föräldrapen- ning (över garantinivån), a-kassa, smittskyddsersättningar samt pension. Samtliga är relaterade till förlorad arbetsinkomst. För att ha rätt till ersättning från sjukpenningen gäller att man måste ha avtalat om arbete i Sverige i minst sex månader samt att det ska finnas ett beslut om tillhörighet till det svenska socialförsäkrings- systemet. För att få rätt till föräldrapenning krävs att man arbetat här i minst åtta månader. För a-kassa gäller kravet att man ska ha varit medlem i någon a-kassa i minst 12 månader och under denna period arbetat under minst sex månader.

Arbetsbaserade förmåner har man rätt att ta med sig utanför landets gränser. Generellt får man behålla försäkringsförmånen om man inte har för avsikt att bo utomlands längre än ett år. Detta gäller även för en arbetstagares flytt till ett annat EU-land. Å andra sidan innebär arbete i en annan medlemsstat att man i normalfallet tillhör det nya arbetslandets försäkringssystem och kopplingen till Sverige upphör att gälla.

Bidragssystemen är i motsats till försäkringssystemen inte kopp- lade till var man arbetar utan till var man bor. Det finns sålunda inte samma starka koppling till finansiering, då det är fullt möjligt att bo i ett land utan att arbeta och betala skatt. Till de bosätt- ningsbaserade förmånerna hör barnbidrag, bostadsbidrag, ersätt- ning på garantinivå från föräldraförsäkringen eller pensionssyste- met, rehabiliteringsstöd, bostadstillägg, assistansersättning m.m. Bosättningsbaserade förmåner är inte exportabla, dvs. dessa kan man inte ta med sig när man flyttar utomlands. Medborgarskapet är inte avgörande för rätt till förmåner och en person som flyttar till Sverige behöver sålunda inte ha svenskt medborgarskap för att ha rätt till barn- och bostadsbidrag i landet.

Den stora risken när det gäller omflyttning med anledning av sociala förmåner ligger sålunda framförallt på bidragssidan. Det finns risk att incitament skapas att flytta till Sverige när vi erbjuder exempelvis pensioner, socialbidrag etc. som ligger väsentligt över

283

Demografisk utveckling och migration |

SOU 2002:47 |

andra länder. Detta gäller då endast personer inom Norden och EU, då vi inte tillåter fri invandring från andra länder. Regleringen av fri rörlighet av arbetskraft inom EU är dessutom sådan att man inte får flytta mellan länder om man inte har arbete eller för- sörjning som härrör sig till arbete. Kvarstår då medborgare i de nordiska länderna eller gruppen anställda som vill komma i åt- njutande av vissa delar av våra bidrag. I en uppsats som skrivits som underlag till Kommunförbundets Skattebasberedning redogörs för denna problematik.16 Författaren menar att exempelvis det svenska systemet med särskilda förmåner till handikappade barn är en sådan omständighet som har potential att leda till att föräldrar söker sig till Sverige.

Vård och kommunal omsorg

Till de bosättningsbaserade förmånerna kan även kommunal om- sorg och vård räknas. En enskild arbetare inom EU har alltid rätt till vård i det land han eller hon är bosatt. Om bosättningslandet är ett annat än arbetslandet begär bosättningslandet sedan ersättning från arbetslandet, enligt tanken att vården finansieras av skatten och skatten betalas i arbetslandet.

En arbetstagare och hans familj som kommer till Sverige har vidare rätt till skola, barnomsorg och äldreomsorg på samma villkor som svenskar. För kostnader för dessa finns inget clearingsystem i de fall en person bor i ett land och arbetar i ett annat.

Gränsgångare

Huvudregeln för en person inom EU som bor i ett land och arbetar i ett annat är att arbetsgivaravgifterna betalas där man arbetar och inkomstskatten betalas där man anses bosatt. Här görs skillnad mellan dagpendlare, som anses som bosatta där de faktiskt bor, och veckopendlare som pendlar under en period längre än sex månader, vilka räknas som bosatta i arbetslandet.

Detta regelverk gör att en veckopendlande gränsgångare kan betala både socialavgifter och inkomstskatt i arbetslandet samtidigt som rättigheten till bosättningsbaserade förmåner ges i hemlandet.

16 Ryberg-Welander, ”EU, Socialförsäkringarna och kommunerna. En spekulativ studie.”

284

SOU 2002:47 |

Demografisk utveckling och migration |

Sverige har avtalat om särskilda gränsgångarregler för personer som bor i särskilt utpekade kommuner som gränsar till Norge och Finland och som arbetar i kommuner nära gränsen i grannlandet. Dessa regler innebär, för personer som omfattas av dem, att arbetsgivaravgifter ska betalas i arbetslandet medan skatten fort- farande betalas i bosättningslandet.

Ytterligare problem med att betala skatt i ett land och arbets- givaravgifter i ett annat är att de två systemen inte är renodlade. För Sveriges del innebär detta att vi tar ut skatt i form av social- försäkringsavgifter, dels genom den allmänna löneavgiften17 och dels genom att arbetsgivaravgifter tas ut även på inkomster över taken för ersättning. Det senare används i princip endast för en omfördelning inom systemen och ger inte någon övrig skatteintäkt för staten. Socialavgifter tas även ut för att finansiera garanti- nivåerna i föräldraförsäkringen och a-kassan, system som inte präglas av något försäkringsinnehåll.

Särskilt tydligt har ovan nämnda problematik uppträtt i samband med att vi tidigare hade särskilda gränsgångaravtal även med Danmark. Danskarna finansierar en stor del av sina socialför- säkringar över skatten och har därför en mycket annorlunda för- delning mellan skatt och avgifter. Detta innebar att det tidigare blev lönsamt att bo i Sverige och arbeta i Danmark, med den jäm- förelsevis låga inkomstskatten i Sverige och de mycket låga socialavgifterna i Danmark. Det särskilda gränsgångaravtalet med Danmark är avskaffat och det pågår för tillfället en diskussion mellan Sverige och Danmark hur en möjlig utformning av dessa regler kan se ut.

Gränsgångare kan även utnyttja möjligheten att skaffa sig en socialförsäkring i det land som ger bäst förmåner. Den svenska föräldrapenningen är exempelvis något mer förmånlig än den norska, vilket kan stimulera norska blivande föräldrar att skaffa sig ett jobb i Sverige.

Pensionärer

En situation som liknar gränsgångarnas gäller pensionärer som flyttar mellan länder. För pensioner över garantinivån gäller en särskild ordning. En pensionär har rätt att ta med sig sina pensions- utbetalningar till vilket land som helst. I pensionärens fall finns

17 För år 2002 var den allmänna löneavgiften 2,69 procent.

285

Demografisk utveckling och migration |

SOU 2002:47 |

ingen tidsbegränsning för utbetalningarna, utan de relateras till den intjänade pensionen. En individ som under en period har arbetat i Sverige men bor utomlands har rätt till pensionsutbetalningar i förhållande till den inkomst som intjänades här.

För pensionärer gäller att vårdförmåner utgår i det land personen ifråga är bosatt men att vården betalas av den medlemsstat som betalar ut pensionen. Detta är ibland samma land som beskattar pensionen, men beroende på avtal kan pensionen beskattas i den nya hemviststaten. Detta kan innebära en situation där ett land inte har rätt att ta ut skatten men samtidigt är skyldig att stå för vårdkostnader för en individ. Rätten till vårdförmåner tillkommer inte bara arbetaren/pensionären utan även dennes familjemedlem- mar, men för dessa gäller rätten endast om inte familjemedlem- marna är självständigt försäkrade i bosättningslandet.

Ersättningar från det pensionsutbetalade landet gäller sannolikt endast kostnader för medicinsk vård medan kostnaden för even- tuell äldreomsorg bärs helt av bosättningslandet.

7.3.3Vilka principer bör råda?

Vilka principer för beskattning av arbete bör råda? Dvs. är det rätt att beskattas där man bor eller där arbetet utförs? Den princip som beskrivits ovan är att bosättningen styr inkomstbeskattningen, detta system tillämpas i Norden och EU. Då bosättningslandet oftast sammanfaller med arbetslandet innebär principen i de allra flesta fall att man beskattas där man arbetar. Den enda gång skillnader kan uppstå är om man bor i ett land och arbetar i ett annat. Som beskrivits innan är dock de svenska reglerna sådana att en veckopendlare som arbetar under längre tid utomlands räknas som bosatt i arbetslandet och beskattas där. USA har en unik beskattningsprincip som innebär att medborgarskapet styr beskatt- ningen. En amerikansk medborgare ska i princip betala inkomst- skatt i USA oavsett var i välden denne bor.

I en av de vetenskapliga rapporter som utgör underlag till utredningen beskriver Wolfram Richter att en situation med be- skattning i arbetslandet gör att arbetskraften drivs till att emigrera till det land där nettolönen efter skatt och bidrag är högst.18

18 ”Social Security and Taxation of Labour. Subject to Subsidiarity and Freedom of Move- ment”, Swedish Economic Policy Review, Vol. 9, No. 1, 2002.

286

SOU 2002:47 |

Demografisk utveckling och migration |

I rapporten beskrivs ett alternativ till beskattning i bosättnings- landet/anställningslandet, nämligen ursprungsprincipen. Enligt idén (som liknar principen om beskattning efter nationalitet) ska varje individ ha möjlighet att tidigt välja i vilket skatte- och bidrags- system man vill ingå. Vid ett val tidigt i livet är individen ännu inte medveten om vilken typ av system som kommer att gynna denne bäst, på detta vis undviker man s.k. adverse selection19. Oavsett var man bor och arbetar i världen skulle sedan en svensk beskattas i Sverige resten av sitt liv. En nackdel med en sådan princip är att den ger oinskränkt makt till regeringar att beskatta sina medborgare, dvs. skatte- och välfärdssystemen utsätts inte för någon som helst internationell konkurrens. Incitamenten att utforma ett rationellt skattesystem minskar med en ursprungsbeskattning för individen. Ett system med beskattning i bosättningslandet/arbetslandet gör att länderna utsätts för större konkurrens sinsemellan.

Författaren menar att det kan uppstå för stora spänningar mellan å ena sidan en påskyndad integration inom EU och å andra sidan subsidiaritetsprincipen (dvs. ländernas rätt att själva bestämma över sin beskattning och välfärd). Man måste därför hitta en gemensam lösning för att identifiera var individer ska beskattas och ha rätt till socialförsäkringar och bidrag. Principen att anställningslandet är det land vari man beskattas och som sedan står för den sociala tryggheten är inte ett heltäckande system. Författaren menar att inte heller principerna om beskattning i bosättningsland eller ursprungsland i längden är fungerande metoder. I stället föreslås principen om fördröjd integration. Denna princip innebär att det ska finnas en fördröjning från det tillfälle en individ lämnar ett land till denne ingår i ett nytt lands välfärdssystem. Dessa övergångs- perioder skulle då vara harmoniserade mellan länder och längden på desamma bero på hur stora skillnaderna är i de olika systemen. Detta skulle då bidra till att migration inte var framdriven av skillnader i skatte- och välfärdsystem mellan länder. Vid ett öpp- nande av EU:s gränser för invandring av personer andra än de som har sysselsättning, skulle ett system med fördröjd integration kunna motverka s.k. social shopping20.

Nackdelen med ett system med fördröjd integration är att övergångsperioden kan vara svår att administrera. Vidare innebär ett sådant system att personer som omfattas av olika välfärds-

19Adverse selection, (ung. negativt urval) innebär att de personer som deltar i ett försäk- ringsprogram styrs till att vara de som gynnas mest av detsamma.

20helt enkelt att individer flyttar till det land som erbjuder mest offentliga förmåner.

287

Demografisk utveckling och migration |

SOU 2002:47 |

system kommer att bo och arbeta sida vid sida. Framförallt för arbetskraften får det betydelse. En person med lägre kostnader för exempelvis socialförsäkringar innebär en lägre lönekostnad för arbetsgivaren, och därmed en snedvridning av konkurrensen på arbetsmarkanden.

Inom Norden tillämpas en något annorlunda princip än övriga EU när det gäller rättigheter till välfärdssystemen. Om man är bosatt i Sverige har man också rätt till ersättningar från vårt bidragssystem. För en Nordisk medborgare krävs ingen försörjning för att få bosätta sig i landet. Tanken är att kostnader för vård i efterhand ska korrigeras mellan länder (men detta görs inte i någon större utsträckning). Omflyttning inom Norden på sociala grunder bedöms ändå inte vara särskilt omfattande p.g.a. att skillnaderna mellan länder inte är så stora. Att tillämpa en liknande princip inom hela EU skulle sannolikt visa sig problematiskt, då stora inkomst- skillnader ger incitament till omflyttning.

Endast EU-medborgare med arbete i Sverige tillåts bosätta sig här på lång sikt. Ett eventuellt hot mot ett sådant system är att nettoskattebetalare söker sig till lågskatteländer och nettobidrags- tagare söker sig till högskatteländer (underförstått med större och mindre omfördelning av inkomster via välfärdssystemen). Detta kan leda till att vi får en omflyttning inom EU, som baserar sig på socialgruppstillhörighet.

Samma problem kan uppstå för länder som har en stor omför- delning av inkomster över tiden, dvs. från en medelålders arbetsför befolkning till barn och gamla. Sådana system, exempelvis det svenska, skapar på samma sätt incitament att bo i lågskattelandet under den tid i livet då man bidrar mest till det gemensamma.

Detta blir extra tydligt då det gäller pensionärer. Eftersom pension kan sägas räknas som arbetsinkomst driver Sverige kravet att få beskatta de pensioner som betalas ut från Sverige, detta gäller såväl offentliga pensioner som avtalade och privata. Dessa beskattas då med SINK, dvs. med 25 procents skatt. OECD:s modellavtal föreskriver dock endast en beskattning av offentliga avtalspen- sioner i källstaten. Privat avtalade samt helt privata pensioner ska enligt OECD beskattas i hemviststaten. SINK:en kan i många fall sägas fungera som en kontroll för den svenska skattemyndigheten att ingen pension helt undgår beskattning på grund av brister i informationsutbytet.21 Man kan sedan tillerkänna andra länder

21 Expertrapport 1, SOU 2002:47, Volym A.

288

SOU 2002:47 Demografisk utveckling och migration

beskattningsrätten genom att ge avräkning för den utländska skatten.

En beskattning från källstatens sida kan anses motiverad med anledning av att det utbetalande landet ska stå för eventuella vårdkostnader. Hemviststaten står för resten av omsorgen samt bidragen varför det är motiverat att även beskatta pensioner där pensionären bor. Ett system med SINK blir helt logiskt ur ett sådant perspektiv.

7.4Expertskatten

Sverige har ett starkt intresse av att kunna konkurrera om inter- nationellt rörlig arbetskraft, framförallt när det gäller specialister och experter inom olika områden och även forskare som kan bidra till ett ökat kunskapsinflöde. Vidare, när ett företag etablerar sig i Sverige måste i vissa fall ett antal personer anställda i företaget följa med. Detta för att exempelvis komplettera med kompetens som inte finns att tillgå i Sverige och/eller för att starta upp driften av företaget.

Det svenska avgifts- och skatteuttaget på arbetsinkomster är motiverat av nivån på de förmåner det berättigar till över livet. För tillfälligt inflyttande nyckelpersoner finns inte samma möjlighet att utnyttja de svenska offentliga systemen, i form av exempelvis skola, pension, etc.

Mot bakgrund av detta har Sverige infört en skattelättnad för utländska personer som kommer hit för att arbeta fem år eller kortare. Lättnaden ska gälla i tre år och ges genom att endast 75 procent av inkomsten tas upp till beskattning. Vidare är ersätt- ningar från arbetsgivaren i form av flyttbidrag, bidrag till hemresor och bidrag till kostnader för barns skolgång skattefria.

I Danmark, Finland, Holland och Belgien råder skattelättnader i likhet med det svenska systemet.

I Norge har man istället ett generellt system som omfattar alla utlänningar som arbetar i Norge under en kortare tid än 4 år. De norska reglerna innebär att arbetstagaren får göra ett generellt avdrag på 15 procent av bruttolönen, som ska motsvara avdrag för faktiska kostnader för arbetsresor, förhöjda levnadskostnader m.m. Den norska regeringen har dock föreslagit en åtstramning av dessa regler.

289

Demografisk utveckling och migration |

SOU 2002:47 |

Som beskrivits ovan bygger det svenska skattesystemet på att man kan koppla samman kostnader i form av skatter och avgifter med de förmåner de ger upphov till. I pensions- och socialförsäk- ringssystemen är detta naturligt eftersom inkomsterna i sig är förmånsgrundande. Något svårare blir det med de skatter som vi betalar in för att användas till det allmänna och till vårt generella välfärdssystem. Innebörden av ett generellt välfärdssystem är just också detta, att alla är med och betalar och alla får del av systemet, oavsett inkomster eller behov. Enligt principen att alla inkomster behandlas lika så bör inte undantag göras för personer beroende på i hur stor utsträckning man utnyttjar systemet.

I situationen med utländska nyckelpersoner som arbetar i Sverige under en kortare tid kan man finna vissa motiv för en annorlunda behandling av inkomsterna. Det är mycket sannolikt att de personer som bor och arbetar tillfälligt i landet inte har möjlighet att utnyttja våra offentliga system i samma utsträckning som en person som lever hela sitt liv i Sverige. Ett exempel på detta är om man har familj i utlandet som inte har möjlighet att flytta med under en begränsad tid. Tillfälliga invånare kommer dessutom inte att utnyttja den gemensamma äldreomsorgen.

Som skäl till lättnaderna i beskattningen har även framförts att den pension man i Sverige är berättigad till ”oftast ter sig ointressant” för de utländska nyckelpersonerna. Vidare att de sällan utnyttjar svensk offentlig sjukvård då arbetsgivaren ofta tecknar försäkringar för privat sjukvård. Ett annat är skäl är att barnen kanske måste gå i privat skola i Sverige p.g.a. att det svenska skol- systemet inte har resurser att ta emot utländska barn under en kortare period.

Dessa är inte hållbara motiv för skattelättnader. Den arbetskraft som kommer tillfälligt till Sverige har samma möjlighet att nyttja de offentliga systemen som stadigboende svenskar. Det finns ingen anledning att subventionera deras användande av privat sjukvård.

Det krävs väl grundade motiv vid en avvikelse från den nationella skattelagstiftningen och detta krav lever inte reglerna om skatte- lättnader för utländska experter upp till. Sverige bör inte medverka till en ökad konkurrens om arbetskraft med hjälp av skatter.

290

SOU 2002:47 |

Demografisk utveckling och migration |

7.5Summering

Prognosen för den demografiska utvecklingen i Sverige pekar mot en minskning av den totala sysselsättningsgraden. För att finansiera den gemensamma välfärden i framtiden utan påtagliga skatte- höjningar krävs ett ökat arbetsutbud

På många områden är utmaningarna för välfärdspolitiken lik- artade för de europeiska länderna. Av detta drar utredningen slutsatsen att Sverige inte står inför ett ökat internationellt tryck beträffande generella skattesänkningar. Snarare kommer Sverige att hamna i en bättre relativ position då andra länder står inför behovet att öka sin finansiering.

Ända sedan 1940-talet har både in- och utvandringen till och från Sverige ökat. Det finns för närvarande inte något som talar emot att denna trend håller i sig. Hittills har migrationsflödena inneburit ett nettotillskott för Sveriges befolkning, dvs. antalet invandrare överstiger antalet utvandrare.

Högskolegrupper är generellt sett mer benägna att flytta, vilket för Sveriges del har inneburit att vi har fått ett nettotillskott av högskoleutbildade p.g.a. invandringen under hela 1990-talet. Migra- tionen utgör i dagsläget inget hot mot skattebasen arbete i Sverige. Vi har en nettotillströmning av arbetskraft, det viktigaste blir målet att sätta invandrarna i arbete.

Inom EU sker förhållandevis lite migration. En utvidgning av EU kan leda till ökade migrationsströmmar med ett ökat tryck på Sverige. Men en massmigration från dagens ansökarländer till dagens EU-länder är sannolikt inget vi kan vänta oss. Om det ändå skulle bli en stor migration är detta inte i huvudsak ett problem för dagens EU-länder, eftersom behovet av arbetskraft kommer att vara stor.

Det finns inga framträdande bevis för att rörligheten på arbets- markanden är renodlat skattebetingad. Däremot kan kombina- tionen skatte- och välfärdssystem attrahera olika individ- och familjetyper. För Sveriges del pga. att arbetstagare eller pensio- närer, som blir nettobidragstagare, flyttar hit. Inflyttningstrycket ökar med inkomstskillnaderna länder emellan. Sverige kan därför sannolikt inte hålla en väsentligt mer öppen profil vid en eventuell EU-utvidgning än andra jämförbara medlemsstater.

Den princip som rimligen bör råda är att det land som ska stå för utgifterna också har rätt att beskatta individens inkomster.

291

Demografisk utveckling och migration |

SOU 2002:47 |

I Sverige har vi idag en lagstiftning med skattelättnader för vissa utländska experter som arbetar här under en begränsad tid. I det stora hela har de samma rättigheter och förmåner som svenskar, varför en kraftigt begränsad beskattning inte är motiverad. Sverige bör heller inte medverka till en ökad konkurrens med hjälp av skatter på detta område.

292

8Beräkning av den svarta ekonomin

Hur stor är den svarta sektorn i Sverige? Hur ser det ut i andra länder? Är skattebaser olika känsliga för skatteundandragande?