L

1

:::

♦♦♦

i

♦♦♦

>♦♦<1 •

<u

oo

8

□

*

z

"O

c

o

cd

ti

£ l

t/j c

_

"3

■g c

ö £

o «j

& E

o §

■" O £2_

1

?l

1—

3s □ ■

-o

I

r-

i

O

“ -O

c £

<u -±

P ■ -

E

■u £

$> c

> O —

“ □ □

Regeringens skrivelse

2000/01:131

Redovisning av AP-fondemas verksamhet år 2000

Skr. 2000/01:131

Regeringen överlämnar denna skrivelse till riksdagen.

Stockholm den 23 maj 2001

Göran Persson

Bosse Ringholm

(F inansdepartementet)

Skrivelsens huvudsakliga innehåll

I skrivelsen lämnar regeringen en redovisning av de allmänna

pensionsfondernas (AP-fondemas) verksamhet under år 2000. I

redovisningen ingår bl.a. en sammanställning av AP-fondemas

årsredovisningar och en utvärdering av deras förvaltning av

fondkapitalet. I likhet med tidigare år har regeringen anlitat extern

expertis för att bidra med underlag till utvärderingen.

Sammanställningen av AP-fondemas årsredovisningar visar att det

marknadsvärderade resultatet för buffertfonderna sammantagna (dvs.

Första-Fjärde samt Sjätte AP-fondema) uppgick till 28,1 miljarder kr

under året. Pensionssystemet uppvisade ett avgiftsöverskott på 5,5

miljarder kr och kostnaderna för pensionssystemets administration

uppgick till 1,1 miljarder kr. Den av riksdagen beslutade inleveransen av

45 miljarder kr till staten medverkade till att buffertfondernas fondkapital

minskade under året med 12,6 miljarder kr till sammantaget 733,9

miljarder kr.

Buffertfondernas marknadsvärderade resultat år 2000 kan alternativt

uttryckas som en avkastning på genomsnittligt fondkapital. Uttryckt på

detta sätt blir den sammanvägda avkastningen 3,8 % nominellt eller 2,4

% realt. Detta är nettoeffekten av en positiv avkastning på obligationer

och en generellt negativ avkastning på aktier. Det negativa

resultatbidraget från aktieportföljerna hade varit ännu större om inte

aktieförvaltningen som helhet varit lyckosam under året. Uttryckt som ett

genomsnitt under den senaste femårsperioden blir den sammanvägda

avkastningen 9,4 % nominellt eller 8,8 % realt. Detta måste betecknas

som en hög långsiktig realavkastning för en portfölj med låg risk. Vid

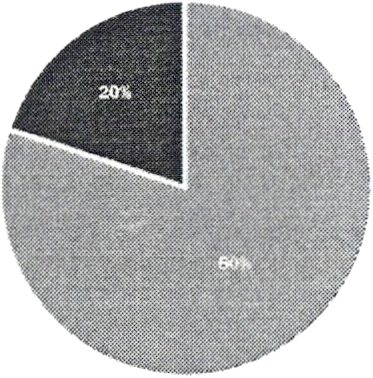

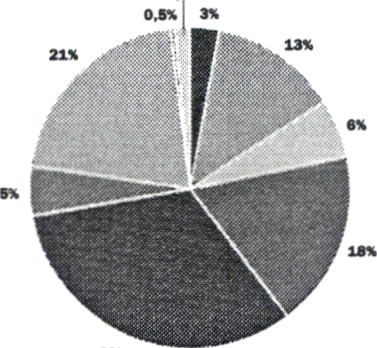

senaste årsskiftet utgjorde nominella räntebärande instrument drygt 65 %

av buffertfondernas totala portfölj och aktier knappt 22 %. Därtill Skr. 2000/01:131

utgjorde andelen realränteobligationer knappt 8 % och andelen

fastigheter knappt 5 % av de totala placeringarna.

Regeringens utvärdering av AP-fondemas förvaltning av fondkapitalet

visar att buffertfonderna som grupp utvecklats bättre och att ingen

utvecklats sämre än jämförelseindex under år 2000. Sett över den senaste

femårsperioden är den totala bilden inte lika tydlig.

Första och Andra AP-fonderna, de tidigare första-tredje

fondstyrelserna, har samförvaltats t.o.m. år 2000. Fondernas totala

avkastning översteg ett sammanvägt jämförelseindex under år 2000 och

utvecklades som index under den senaste femårsperioden.

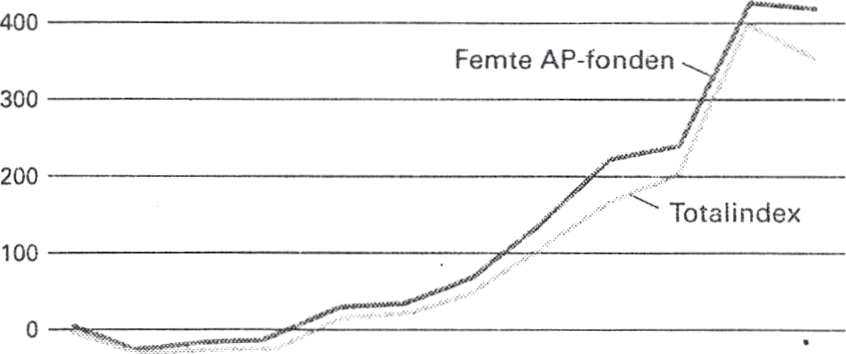

Tredje AP-fonden, den tidigare femte fondstyrelsen, överträffade

jämförelseindex med vid marginal under år 2000, även om avkastningen

var negativ. Det av styrelsen fastställda långsiktiga målet har inte infriats

under den senaste femårsperioden, men väl under de två år målet varit i

kraft.

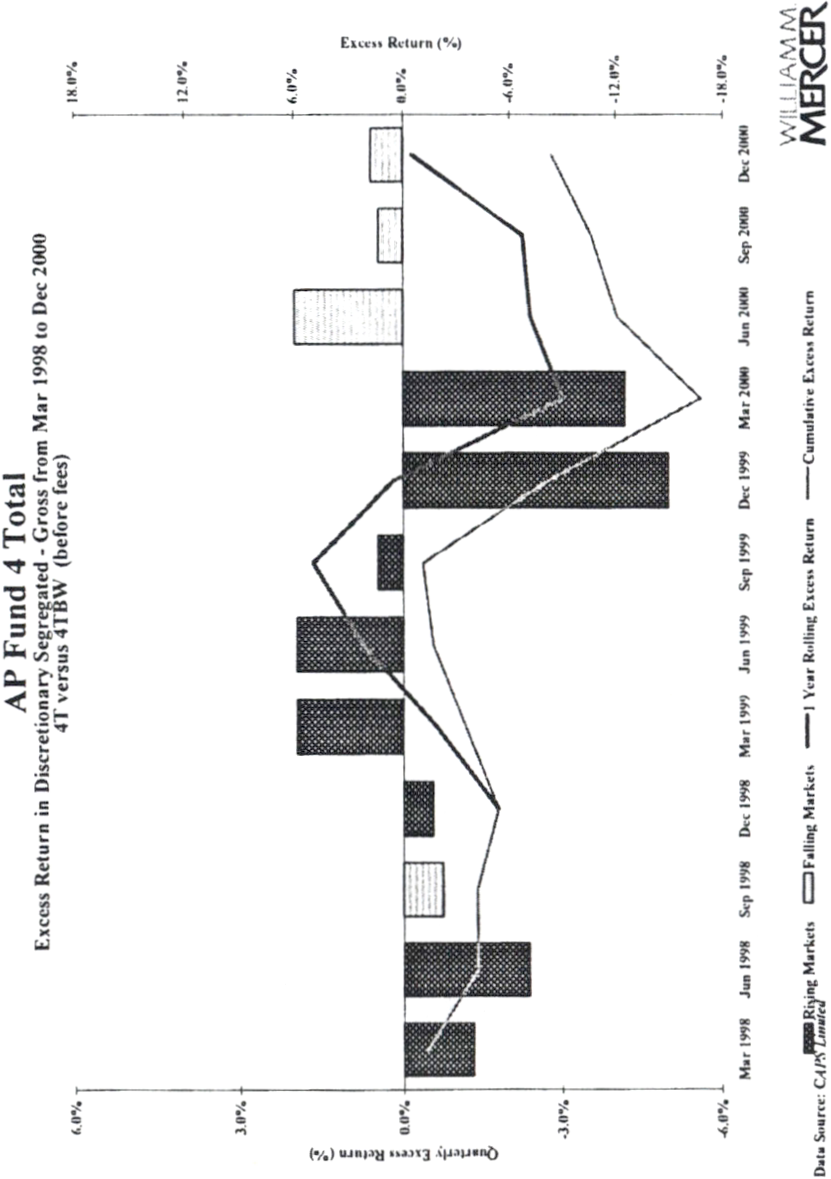

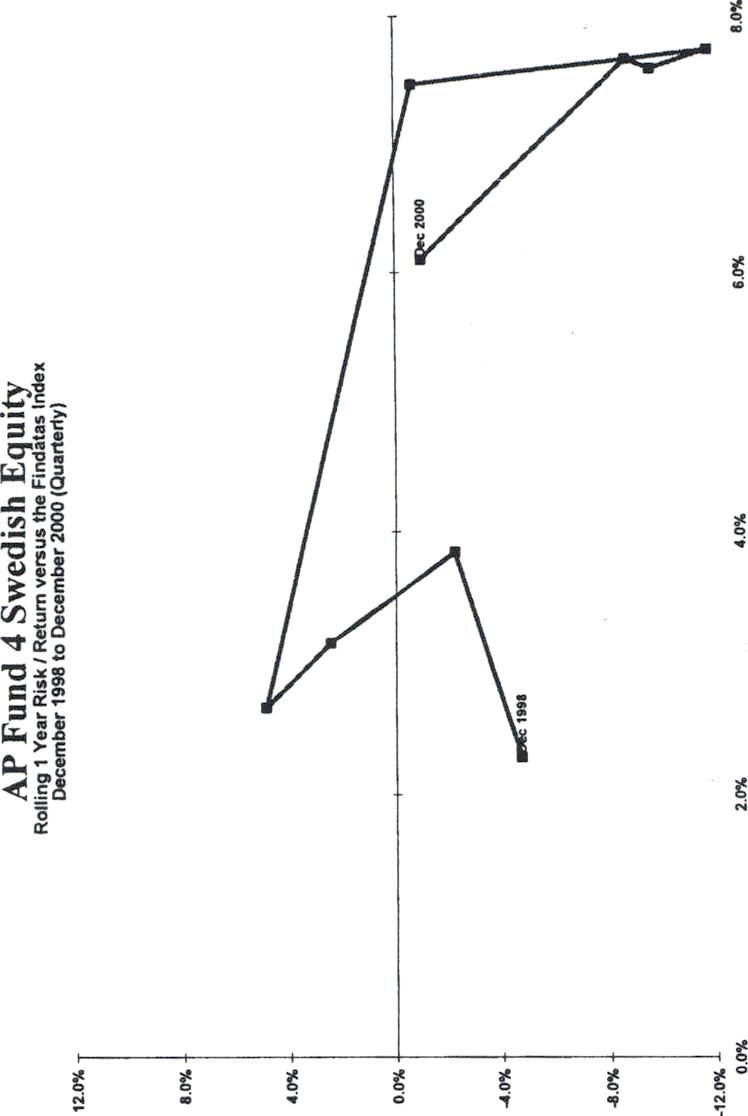

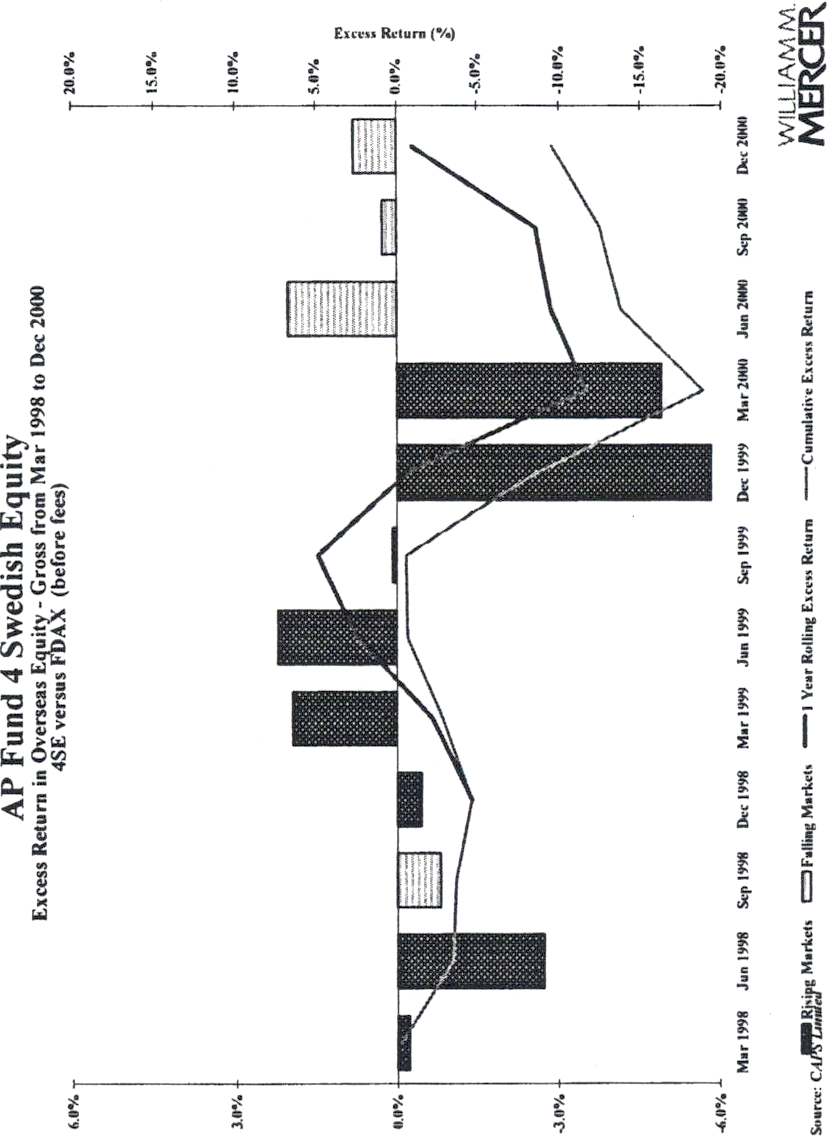

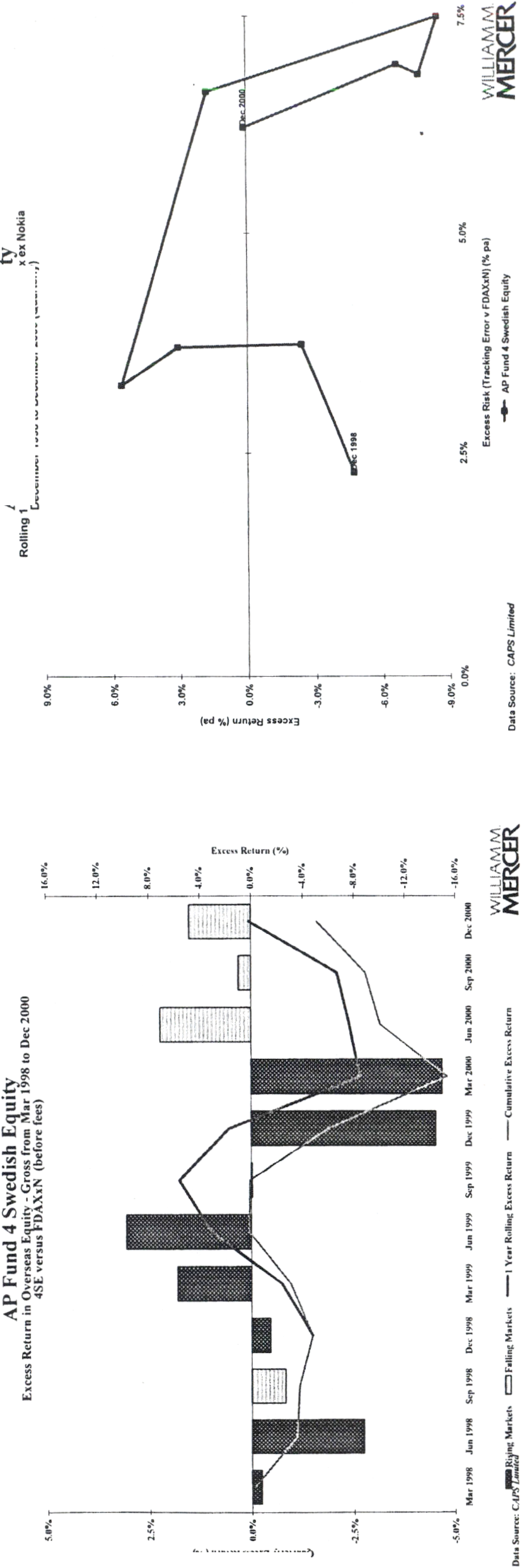

Fjärde AP-fonden, den tidigare fjärde fondstyrelsen, presterade en total

avkastning i nivå med jämförelseindex under år 2000. Styrelsens

långsiktiga mål har inte uppnåtts under den senaste femårsperioden, men

väl under de två år målet varit i kraft.

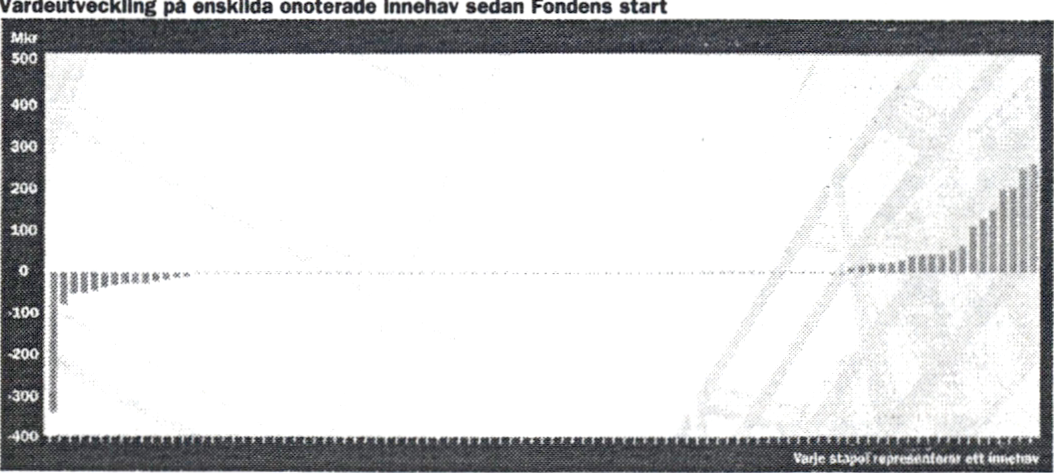

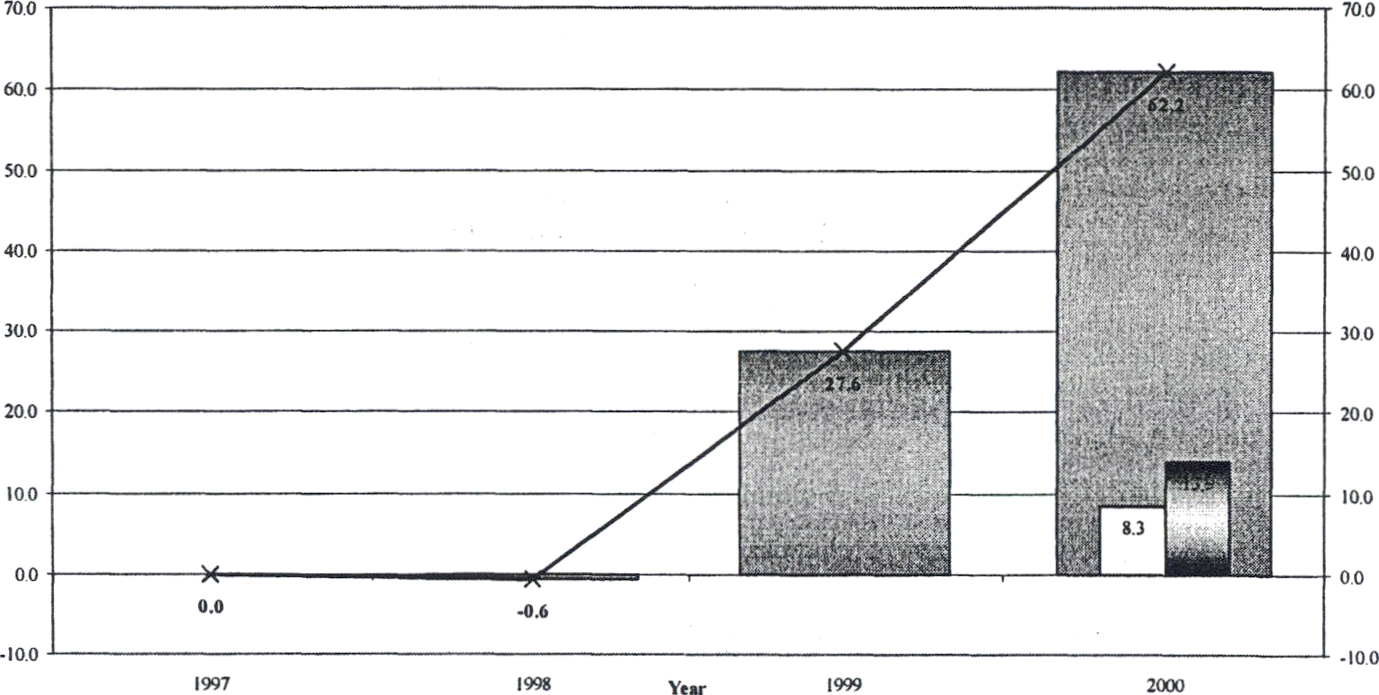

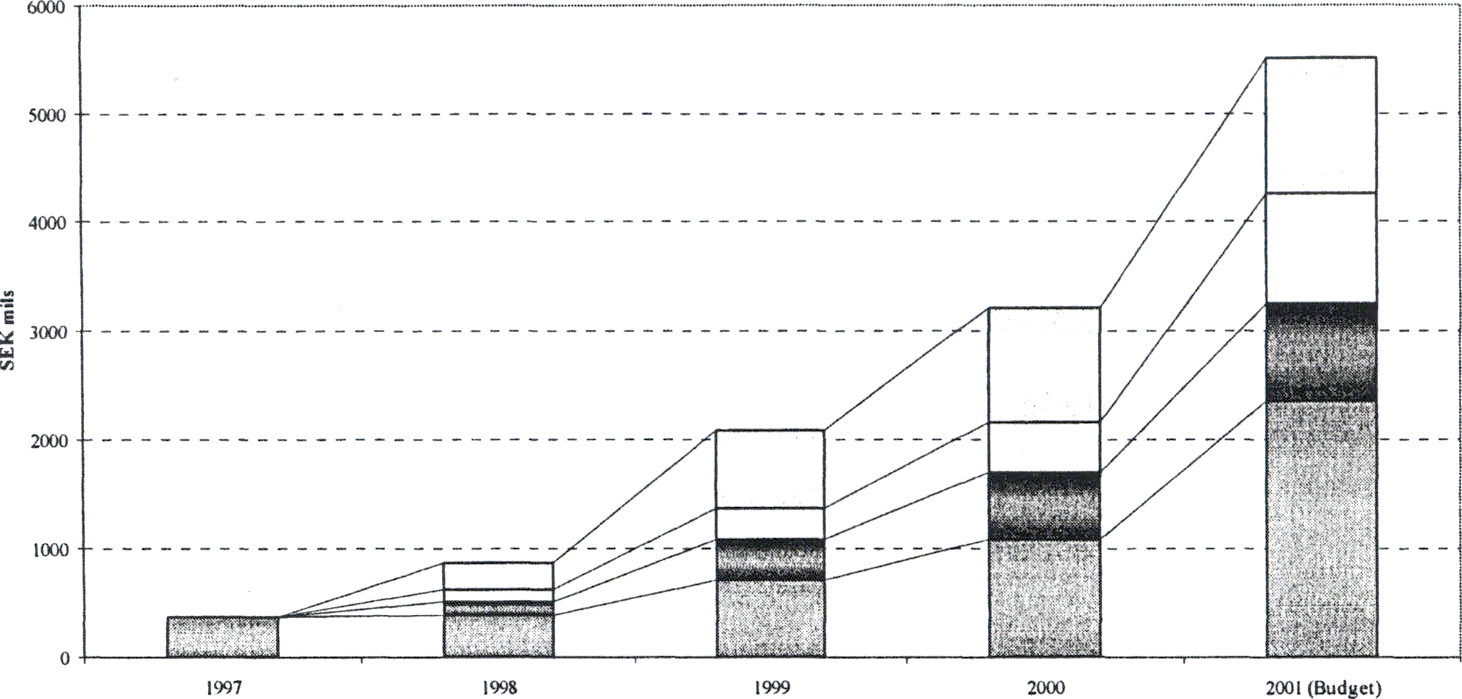

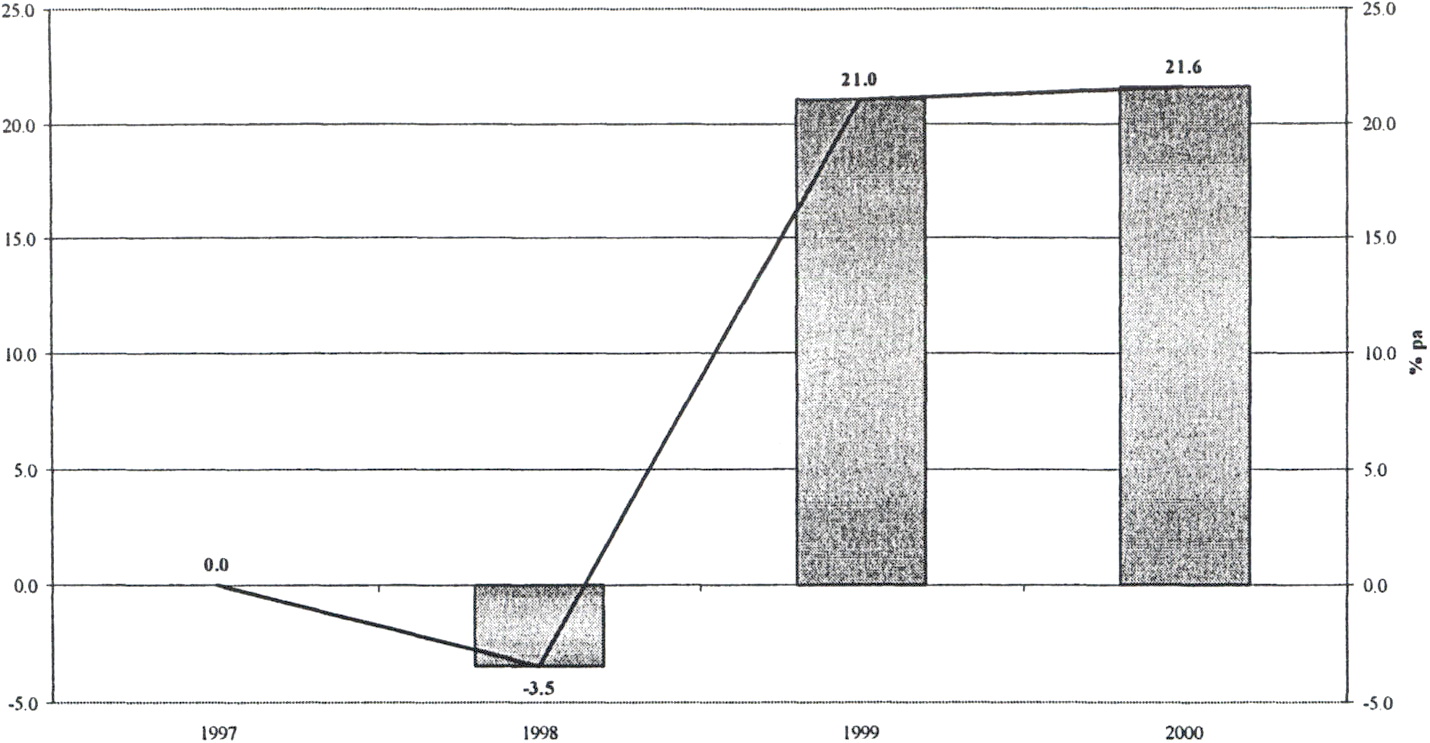

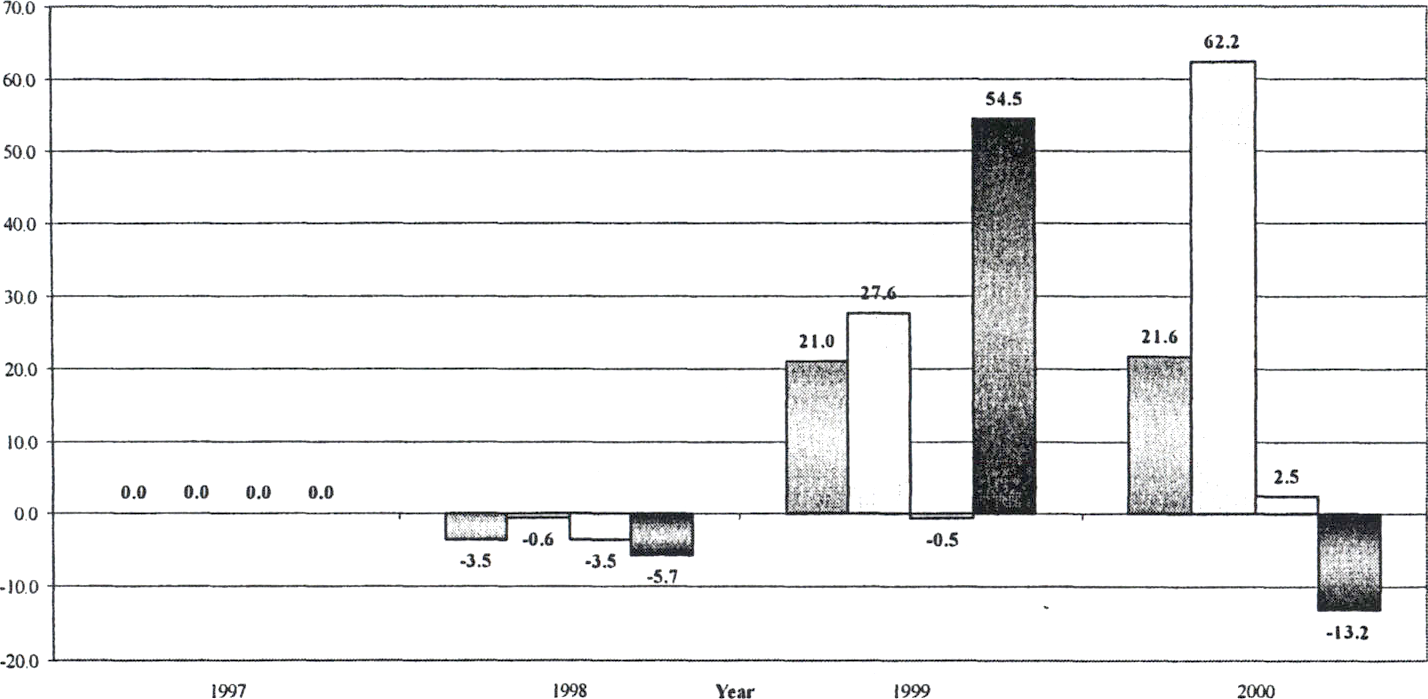

Sjätte AP-fondens noterade aktieportfölj utvecklades bättre än

jämförelseindex förra året och även sedan fondens första verksamhetsår

1997. Sjätte AP-fondens onoterade portfölj har avkastat i genomsnitt 21,6

% per år sedan startåret, beräknat som intemränta, vilket är bättre än

styrelsens långsiktiga mål.

Sjunde AP-fonden verkar inom premiereservsystemet och har därmed

en annan roll än buffertfonderna. Sjunde AP-fonden startade sin

förvaltning av de först mottagna fondmedlen den 26 september 2000.

Historiken blir därmed alltför kort för att kunna läggas till grund för en

utvärdering.

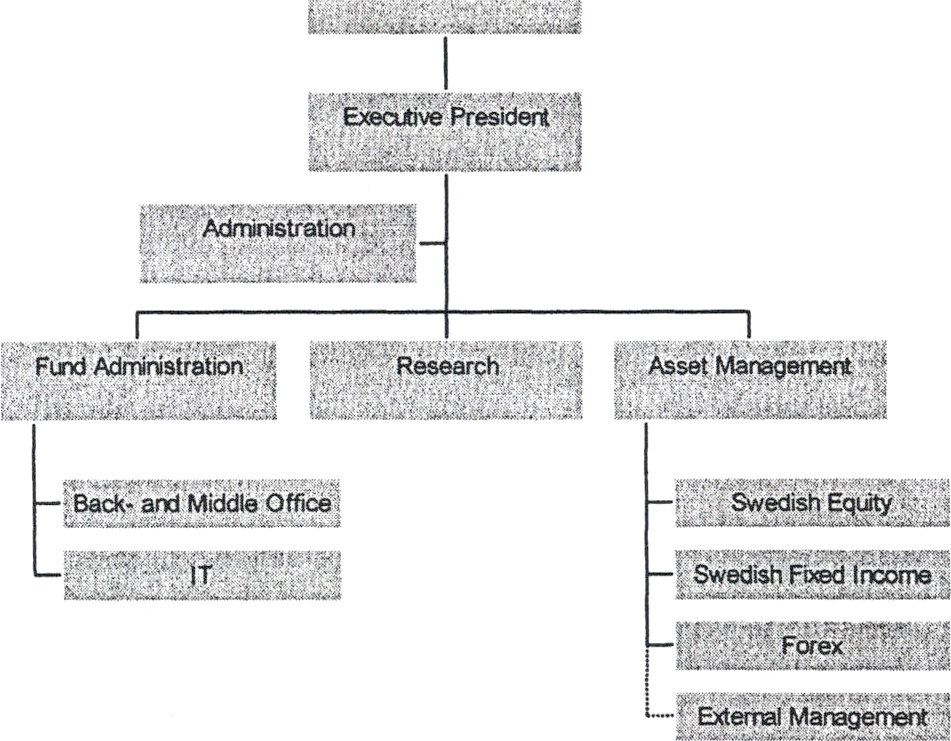

Skrivelsen innehåller även en diskussion av allmän karaktär om AP-

fondemas mål och organisation.

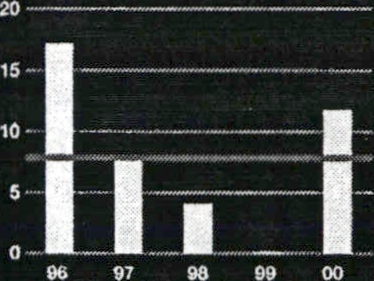

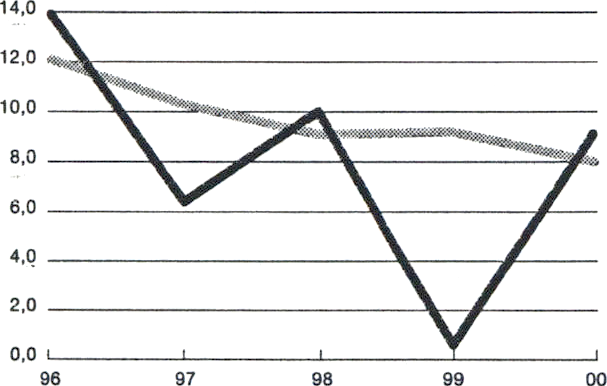

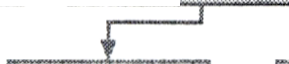

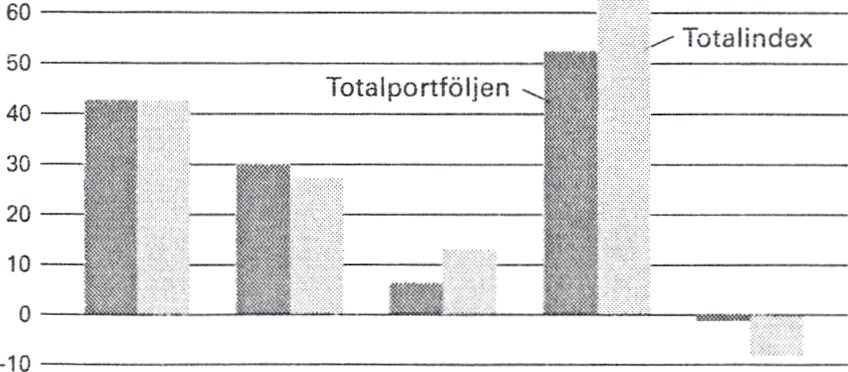

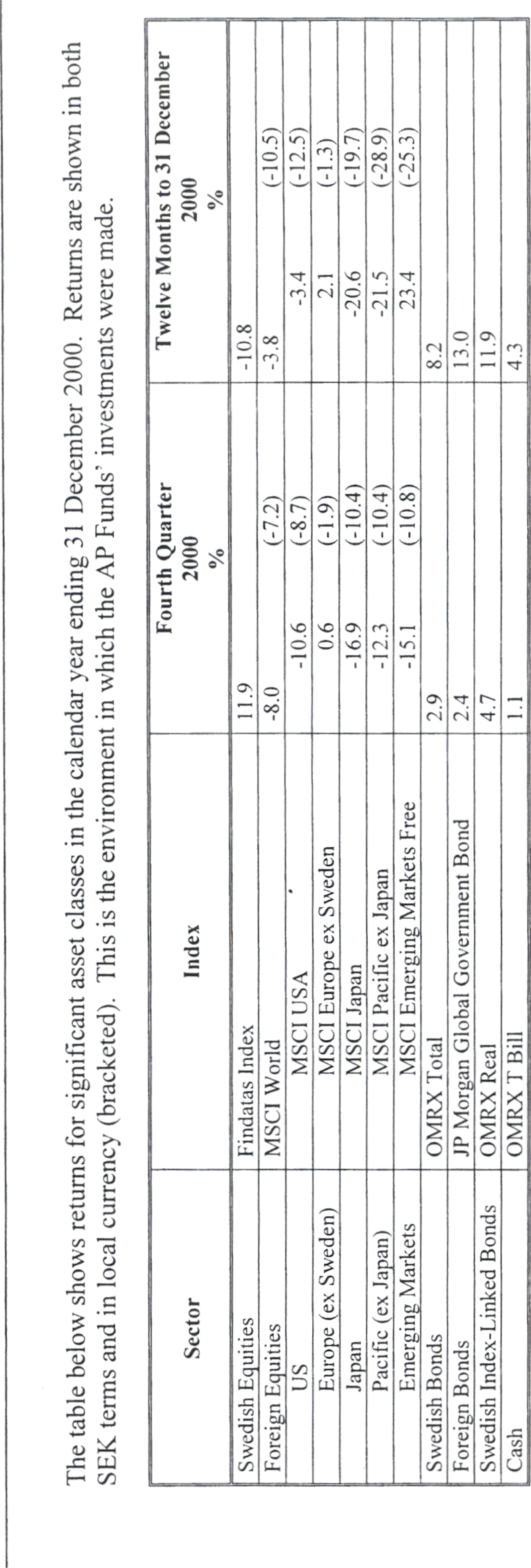

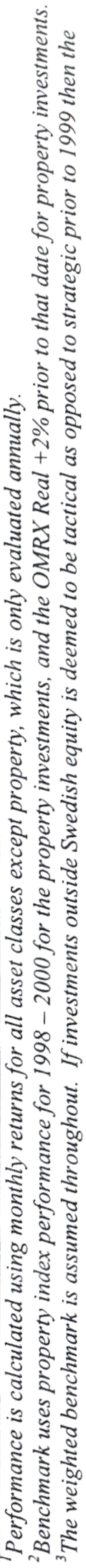

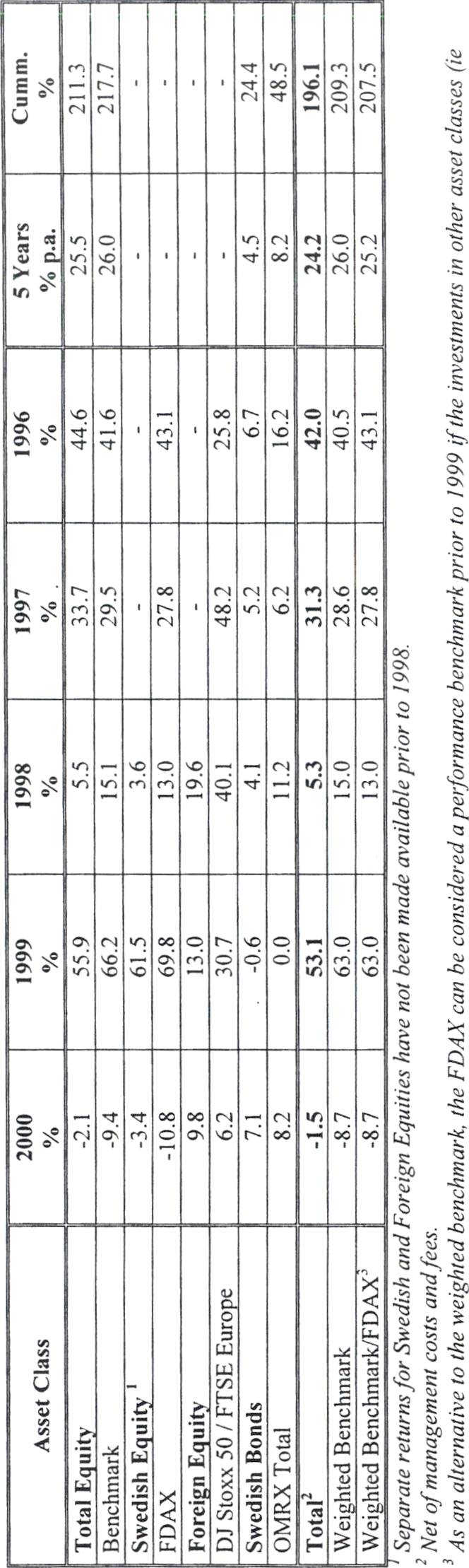

Buffertfondernas redovisade avkastning 1996-2000 i nominella termer (%)

|

2000 |

1999 |

1998 |

1997 |

1996 |

1996- 2000 | |

|

Första och Andra AP-fonderna |

8.9 |

0,6 |

10,0 |

6,4 |

13,9 |

7,9 |

|

Tredje AP-fonden |

-1,5 |

53,1 |

6,7 |

30,1 |

43,1 |

24,5 |

|

Fjärde AP-fonden |

-10,1 |

64,7 |

9,0 |

27,8 |

36,8 |

23,1 |

|

Sjätte AP-fonden |

-1,3 |

55,8 |

8,4 |

8,1 |

- | |

|

Totalt |

3,8 |

10,3 |

9,0 |

8,6 |

15,4 |

9,4 |

Innehållsförteckning

Skr. 2000/01:131

1 Inledning............................................................ 4

2 AP-fonderna i det reformerade ålderspensionssystemet...................5

2.1 Historik...............................................................................5

2.2 Placeringsinriktning............................................................6

2.3 Förändringar i AP-fondemas reglemente under år 2000.... 7

2.4 AP-fondema i det reformerade ålderspensionssystemet.....9

3 AP-fondemas samlade resultat.......................... 12

3.1 Bakgrund och grandläggande termer................................12

3.2 Utvecklingen på de finansiella marknaderna

åren 1996-2000.................................... 14

3.3 Buffertfondernas samlade resultat....................................17

4 Sammanställning av AP-fondemas resultat år 2000.......................21

4.1 Första och Andra AP-fondema.........................................21

4.2 Tredje, Fjärde och Sjätte AP-fondema.............................23

4.2.1 Tredje AP-fondens resultat.............................24

4.2.2 Fjärde AP-fondens resultat.............................25

4.2.3 Sjätte AP-fondens resultat..............................27

4.3 Sjunde AP-fonden..................... 30

5 Regeringens utvärdering av AP-fondemas verksamhet..................32

5.1 Utvärdering av Första och Andra AP-fondemas

förvaltning........................................................................32

5.2 Utvärdering av Tredje AP-fondens förvaltning................35

5.3 Utvärdering av Fjärde AP-fondens förvaltning................37

5.4 Utvärdering av Sjätte AP-fondens förvaltning.................40

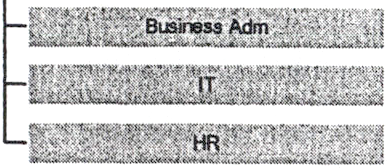

5.5 Utvärdering av AP-fondemas mål och organisation........43

Bilaga 1 Årsredovisning Första och Andra AP-fondema...............

Bilaga 2 Årsredovisning Tredje AP-fonden...................................

Bilaga 3 Årsredovisning Fjärde AP-fonden...................................

Bilaga 4 Årsredovisning Sjätte AP-fonden....................................

Bilaga 5 Årsredovisning Sjunde AP-fonden..................................

Bilaga 6 Underlag från William M. Mercer AB..............................

Utdrag ur protokoll vid regeringssammanträde den 23 maj 2001..............

Inledning

Skr. 2000/01:131

Medelsförvaltningen inom de allmänna pensionsfonderna (AP-fondema)

är fördelad på sex fonder som alla tillhör den nyligen reformerade

försäkringen för inkomstrelaterad ålderspension, vilken i sin tur har

delats upp i ett fördelningssystem och ett premiereservsystem. Fem

fonder (Första-Fjärde samt Sjätte AP-fondema) utgör buffertfonder inom

fördelningssystemet medan Sjunde AP-fonden tillhör

premiereservsystemet. Fondernas verksamhet regleras av två nya lagar,

dels lagen (2000:192) om allmänna pensionsfonder (AP-fonder), dels

lagen (2000:193) om Sjätte AP-fonden. Dessa lagar trädde i kraft delvis

den 1 maj 2000 och i övrigt den 1 januari 2001. Tidigare reglerades

fondernas verksamhet av lagen (1983:1092) med reglemente för

Allmänna pensionsfonden (APR). Övergångsbestämmelser och andra

bestämmelser som reglerar övergången till det nya fondsystemet finns i

lagen (2000:194) om införande av ny lagstiftning för allmänna

pensionsfonder.

Den äldre lagstiftningen har i allt väsentligt varit styrande för

fondernas förvaltning t.o.m. år 2000 och utgör därmed en utgångspunkt

för regeringens utvärdering av fondernas historiska resultat. Emellertid

har den nya lagstiftningen ansetts motivera en separat granskning av hur

AP-fondema valt att omsätta i praktisk handling de nya förutsättningar

som gäller fr.o.m. år 2001. Denna separata utvärdering avser dels

utformningen av de nya organisationerna mot bakgrund av det nya och

bredare uppdraget, dels det analysarbete som ligger till grund för

fondstyrelsernas beslut om portföljernas långsiktiga inriktning.

AP-fonderna skall årligen till regeringen överlämna årsredovisning och

revisionsberättelse. Sjätte AP-fonden skall därtill lämna en egen

utvärdering av fondens förvaltning (resultatuppföljning) med

utgångspunkt i de närmare mål för placeringsverksamheten som styrelsen

har fastställt. Regeringen skall sedan göra en sammanställning av

fondernas årsredovisningar och en utvärdering av deras förvaltning av

fondkapitalet. Sammanställningen, fondstyrelsernas årsredovisningar och

regeringens utvärdering skall överlämnas-till riksdagen.

I skrivelsen lämnar regeringen i avsnitt 2 en redogörelse för AP-

fondemas verksamhet och organisation, mot bakgrund av de omfattande

reformer som ägt rum på området. I avsnitt 3 redovisas det samlade

resultatet för fördelningssystemets buffertfonder och i avsnitt 4 ges en

sammanfattning av resultaten för varje fond. Därefter följer i avsnitt 5

regeringens utvärdering av medelsförvaltningen. Även i år har regeringen

anlitat extern expertis för att bistå vid utvärderingen. Deras underlag

redovisas i en rapport som finns i bilaga 6. Begränsade delar av denna

rapport har här utelämnats. Skälet till detta är att rapporten i dessa delar

innehåller uppgifter som erhållits från fondema och för vilka sekretess

gäller enligt 6 kap. 1 § sekretesslagen (1980:100).

2 AP-fondema i det reformerade skr-2000/01:131

ålderspensionssystemet

2.1 Historik

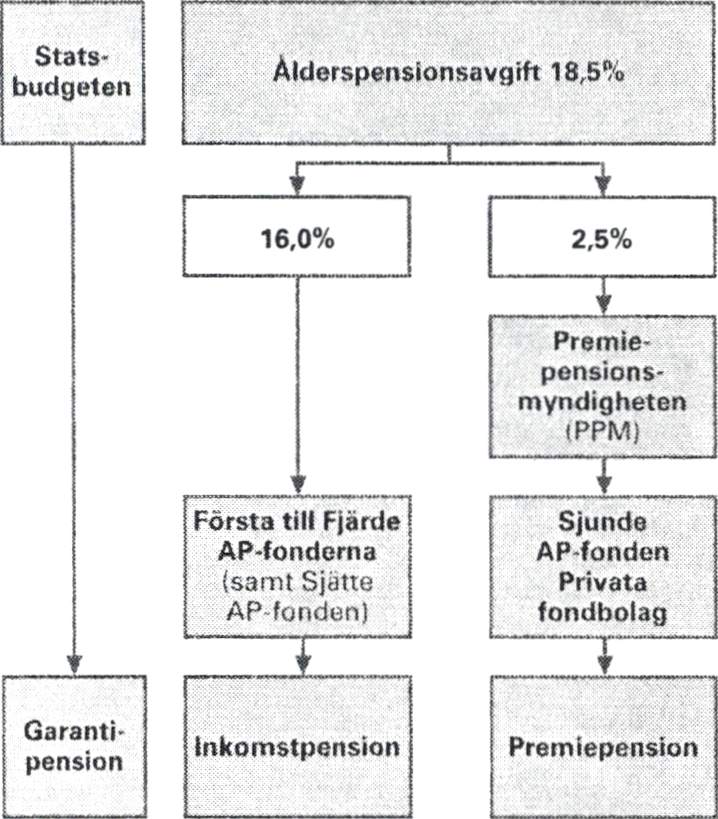

Pensionssystemet reformerades år 1999 (prop. 1997/98:151 och 152, bet.

1997/98 :SfU 14, rskr. 1997/98:315 och 320). Det reformerade

ålderspensionssystemet är indelat i två huvuddelar, dels inkomstgrundad

ålderspension, dels ett grundskydd i form av garantipension. Den

inkomstgrundade ålderspensionen finansieras inom ramen för ett

reformerat avgiftsbestämt pensionssystem som, genom sin utformning,

helt separerats från statsbudgeten. Det avgiftsbestämda pensionssystemet

i sin tur består av ett fördelningssystem med buffertfonder och av ett

premiereservsystem. Garantipensionen, tillsammans med ATP-systemets

förtidspension och efterlevandepension, finansieras över statsbudgeten.

Som en konsekvens av reformarbetet har AP-fondema fått en ny och

tydligare roll inom ramen för ett autonomt pensionssystem, vilket

kodifieras i det nya regelverket för AP-fondemas verksamhet som

beslutades av riksdagen den 12 april 2000 (prop. 1999/2000:46, bet.

1999/2000:FiU19, rskr. 1999/2000:181). En ny organisatorisk struktur

trädde i kraft den 1 maj 2000. En motsvarande intem omfördelning av

kapital mellan Första-Fjärde AP-fondema, samt en inleverans av 155

miljarder kr från fondema till staten, genomfördes vid årsskiftet 2000/01.

Vid samma tillfälle började de nya placeringsreglema och resterande

delar av den nya lagstiftningen att gälla. Sjätte fondstyrelsen berördes

inte materiellt av de nya reglerna, men bytte namn till Sjätte AP-fonden.

Alla AP-fonders verksamhet t.o.m. år 2000 har reglerats av den tidigare

lagstiftningen.

Den ursprungliga AP-fonden inrättades i samband med 1960 års

pensionsreform och införandet av Allmänna tilläggspensionen (ATP).

Motivet bakom fondbildningen var ett samhällsekonomiskt intresse av att

hålla uppe sparandet i ekonomin, mot bakgrund av pensionssystemets

utformning som ett rent fördelningssystem (dvs. inga krav på en minsta

grad av fondering utan varje års pensioner finansierades genom avgifter

på den aktiva befolkningens inkomster under samma år). Om sparandet

hade minskat till följd av reducerad osäkerhet om framtida

pensionsvillkor så hade det riskerat att påverka tillväxten negativt och

därmed förutsättningarna att finansiera pensionsutgiftema långsiktigt.

Det fanns även ett behov av att bygga upp en buffert för att klara

kortsiktiga skillnader mellan avgiftsinkomster och pensionsutbetalningar.

Inledningsvis uppdrogs förvaltningen åt tre fondstyrelser (första, andra

och tredje fondstyrelserna). Fondstyrelserna skulle enligt lag placera

medlen i svenska räntebärande värdepapper, fr.o.m. år 1988 har även

placeringar i fastigheter medgetts.

För att bredda den tidigare AP-fondens placeringsmöjligheter till att

omfatta även aktier inrättades en fjärde fondstyrelse år 1974 och därpå en

femte fondstyrelse år 1988. Vidare inrättades den 1 juli 1996 en sjätte

fondstyrelse med uppgift att placera på riskkapitalmarknaden med

inriktning mot små och medelstora företag.

Under våren 1998 fattade riksdagen beslut om det reformerade Skr. 2000/01:131

ålderspensionssystemet. Som ett led i denna reform inrättades den 1 juli

1998 en sjunde fondstyrelse med uppgift att verka inom det nyinrättade

premiepensionssystemet. Genom övergångsbestämmelser regleras

urfasningen av det tidigare ATP-systemet fram till år 2018, det sista år

som ATP-poäng kan intjänas (utbetalningar av ATP-pensioner av någon

omfattning väntas fortgå åtminstone in på 2030-talet). AP-fondema

finansierar forsäkringen för inkomstrelaterad ålderspension oavsett om

den härrör ur ATP-systemet eller ur det reformerade fördelningssystemet.

Reformen innebar att åtagandet för garantipension, liksom för ATP-

systemets förtids- och efterlevandepension, överfördes från

pensionssystemet till statsbudgeten. Vidare förändrades avgiftsstrukturen

på så sätt att staten började betala pensionsavgifter på transfereringar

inom socialförsäkringssystemet samt att en större del av

arbetsgivaravgifterna gick till pensionssystemet och en mindre del till

staten. Det ansågs mot den bakgrunden motiverat att kompensera

statsbudgeten genom en kapitalöverföring från buffertfonderna.

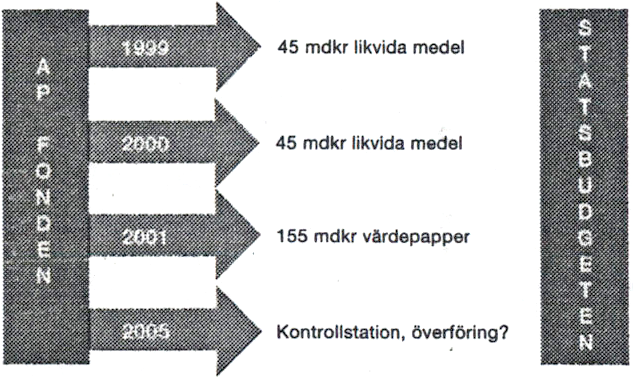

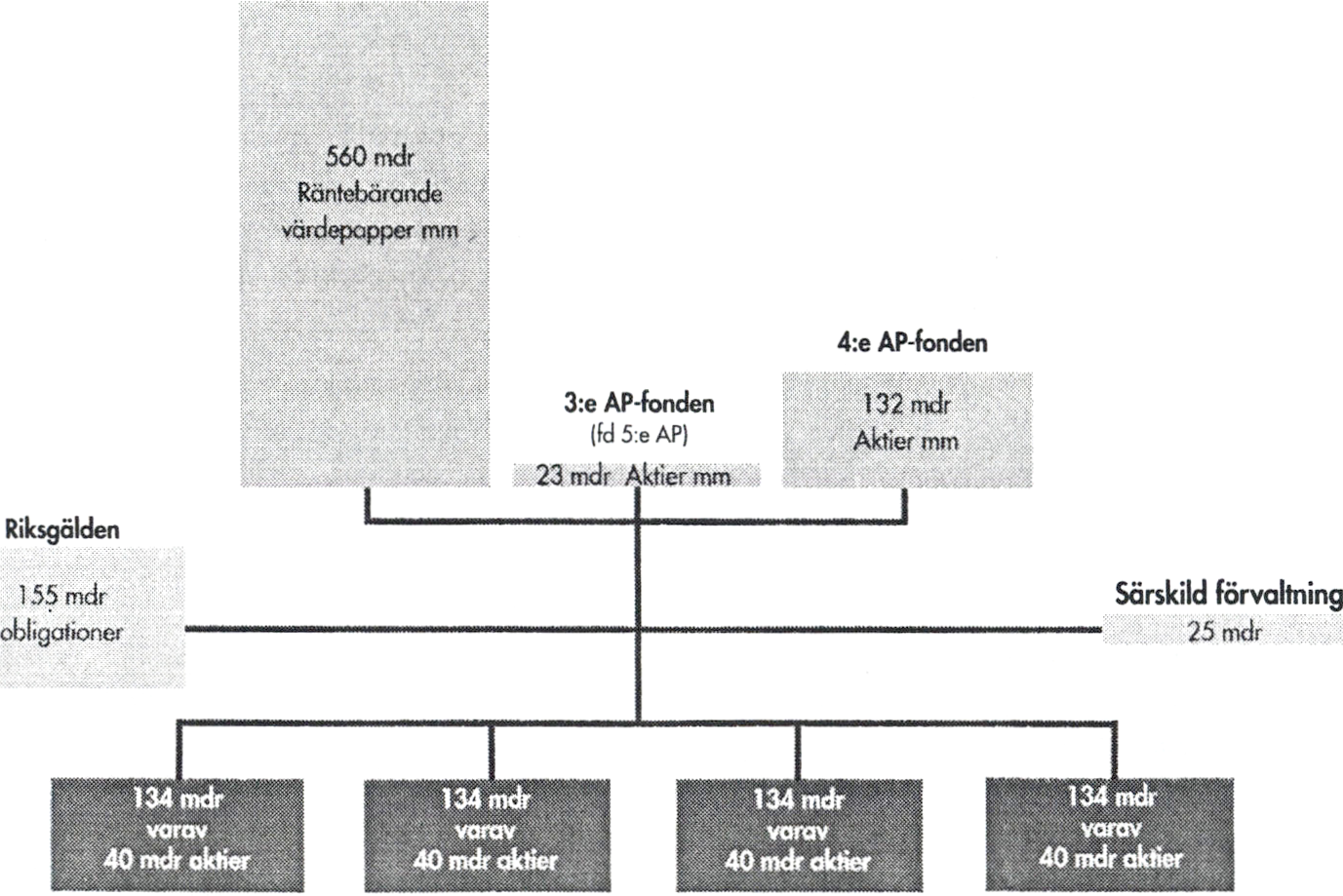

Riksdagen beslutade att Första och Andra AP-fondema, vilka fram till

uppdelningen av portföljerna motsvarade de tidigare första-tredje

fondstyrelserna, skulle överföra 155 miljarder kr till Riksgäldskontoret

den 1 januari 2001, utöver de sammantaget 90 miljarder kr som

överfördes under åren 1999 och 2000. Överföringarnas slutgiltiga storlek

bestäms vid en kontrollstation 2004 och en sista eventuell överföring görs

den 1 januari 2005.

2.2 Placeringsinriktning

Enligt det t.o.m. år 2000 gällande uppdraget skulle Första och Andra AP-

fonderna, de tidigare första-tredje fondstyrelserna, i huvudsak placera

sina tillgångar i skuldförbindelser med låg kreditrisk. Av dessa fick högst

10 % vara utställda i utländsk valuta. Därtill fick högst fem procent av

tillgångarna placeras i andra skuldförbindelser utfärdade av svenska

aktiebolag eller ekonomiska föreningar, dock ej konvertibla skuldebrev

eller skuldebrev förenade med optionsrätt. Högst fem procent av

fondmedlen fick placeras i aktier i svenska eller utländska fastighetsbolag

samt utländska fastigheter och fastighetsfonder.

Tredje, Fjärde och Sjätte AP-fondema, de tidigare femte, fjärde

respektive sjätte fondstyrelserna, skulle enligt tidigare lagstiftning, inom

ramen för vad som var till nytta för ålderspensionssystemet, placera

anförtrodda medel på riskkapitalmarknaden. Tredje, Fjärde och Sjätte

AP-fondemas medel fick bl.a. placeras i aktier och konvertibler i svenska

aktiebolag samt i standardiserade köp- och säljoptioner avseende aktier i

svenska aktiebolag. Tredje och Fjärde AP-fondema fick dessutom göra

motsvarande placeringar i utländsk valuta med upp till 10 % av kapitalet.

Tredje och Fjärde AP-fonderna fick som mest förvärva en andel som

motsvarade 10 % av antal aktier eller röstetal i ett svenskt noterat

aktiebolag. För Sjätte AP-fonden var denna andel maximalt 30 % av

aktiekapital eller röster. Denna begränsning gällde inte Sjätte AP-fondens

förvärv av aktier i svenska riskkapitalbolag eller onoterade bolag.

Sjunde AP-fonden, den tidigare sjunde fondstyrelsen, är en av flera Skr. 2000/01:131

förvaltare av de avgifter som erläggs för att finansiera det nya

premiereservsystemet inom försäkringen för inkomstgrundad

ålderspension. Ramarna för Sjunde AP-fondens placeringsinriktning ges

på ett övergripande plan av lagstiftningen om AP-fonder och mer

detaljerat av lagen (1990:1114) om värdepappersfonder.

2.3 Förändringar i AP-fondemas reglemente under år

2000

Under år 2000 beslutades om genomgripande förändringar av AP-

fondemas organisation och verksamhet (prop. 1999/2000:46, bet.

1999/2000:FiU19, rskr. 1999/2000:181). Den nya lagstiftningen om AP-

fondema trädde i kraft den 1 maj 2000 såvitt gäller fondernas namn, antal

och ledning. Övriga bestämmelser trädde i kraft den 1 januari 2001.

Tabell 1. Första-Fjärde AP-fondemas nya placeringsregler i sammandrag

|

Typ av instrument |

Tillåtna placeringar |

|

Generellt |

Alla förekommande instrument på kapitalmarknaden. Aktier och |

|

Onoterade värdepapper |

Högst 5 % av en fonds tillgångar får vara placerade i onoterade men |

|

Räntebärande instrument |

Minst 30% av en fonds tillgångar skall vara placerade i räntebärande |

|

Derivat |

Främst i syfte att effektivisera förvaltning eller minska risker. Ej derivat |

|

Krediter |

Bankinlåning och utlåning på dagslånemarknaden. Direktlån till egna |

|

Utländsk valuta |

Högst 40 % av tillgångarna får vara exponerade för valutarisk. |

|

Upplåning |

Kortfristig upplåning vid tillfälliga behov. Möjlighet till lån i |

|

Stora exponeringar |

Högst 10 % av en fonds tillgångar får exponeras mot en enskild emittent |

|

Svenska aktier |

Marknadsvärdet av varje fonds innehav av noterade aktier i svenska bolag |

|

Röstandel |

Högst 10 % i ett börsnoterat enskilt företag (egna fastighetsbolag |

|

Externa förvaltningsuppdrag |

Minst 10 % av kapitalet i varje fond skall skötas av utomstående |

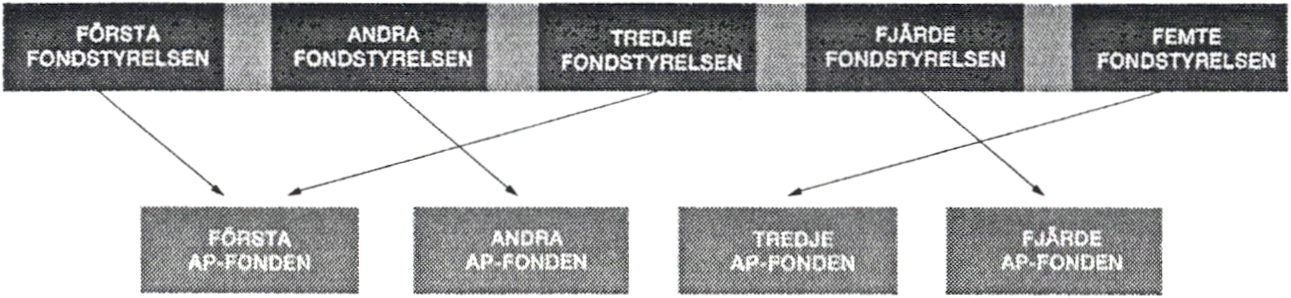

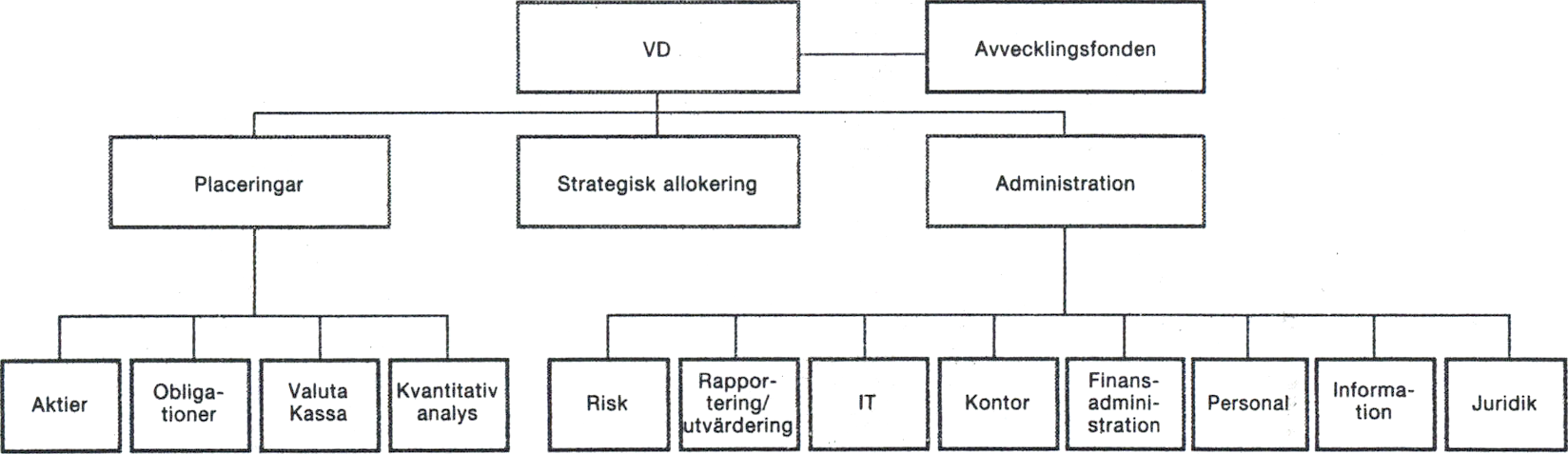

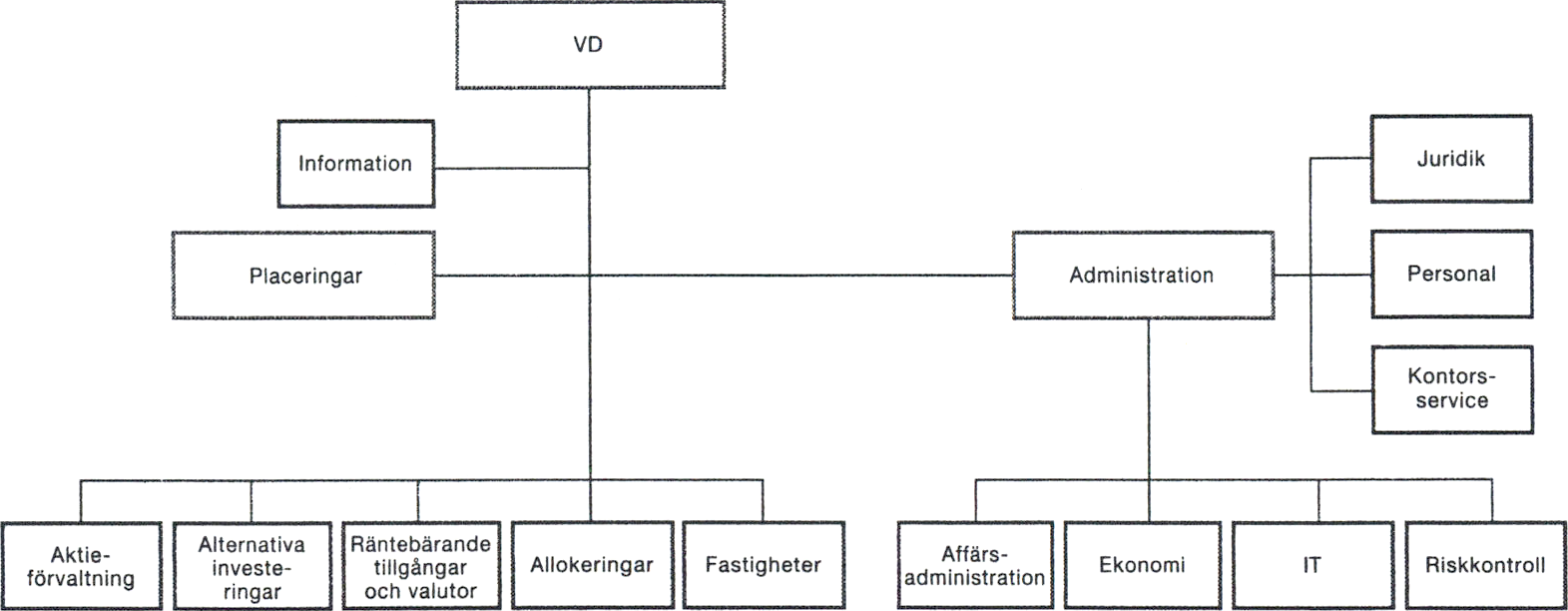

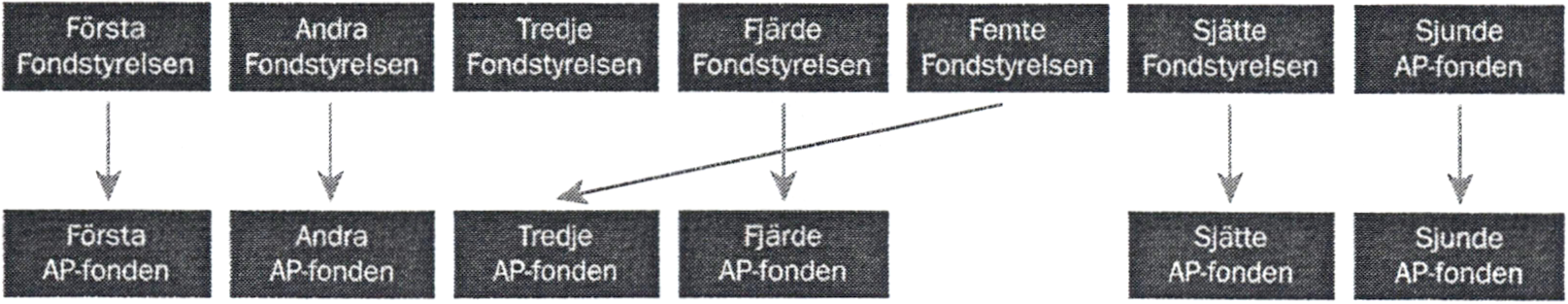

Den nya lagstiftningen innebar bl.a. att sju fondstyrelser ersattes av sex Skr. 2000/01:131

AP-fonder och att nya styrelser tillträdde under år 2000. Första-ijärde

fondstyrelserna bildade Första, Andra respektive Fjärde AP-fondema.

Femte fondstyrelsen bildade Tredje AP-fonden. Sjätte och sjunde

fondstyrelserna bytte namn till Sjätte respektive Sjunde AP-fonden.

Andra AP-fonden, vars kansli skulle byggas upp från grunden, förlädes

till Göteborg, där Sjätte AP-fonden finns sedan tidigare.

De nya reglerna for verksamheten som trädde i kraft vid årsskiftet

2000/01, innebar bl.a. vidgade placeringsmöjligheter for Första-Fjärde

AP-fondema. Enligt den nya lagen far dessa ett likadant uppdrag med

identiska förutsättningar att förvalta en blandad portfölj av svenska och

utländska aktier, obligationer och andra fordringsrätter som är utgivna för

allmän omsättning (tabell 1).

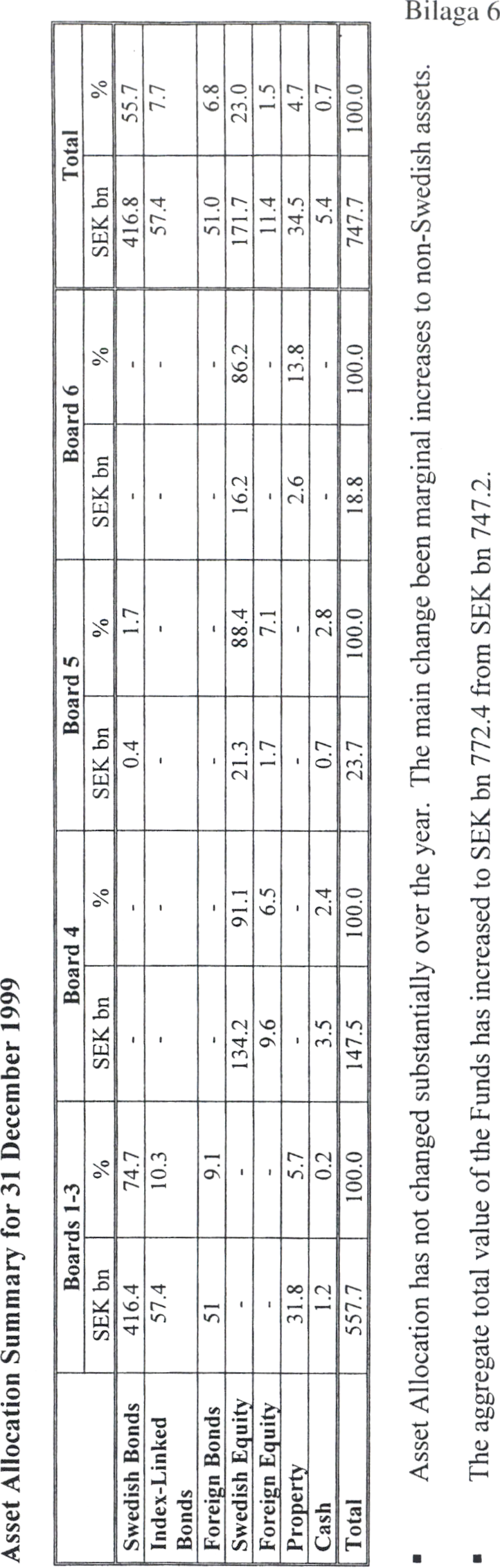

Tabell 2. Fördelning av AP-fondemas tillgångar 2001, Inklusive slutreglering den 31 mars, miljarder kr

|

Tillgångsslag |

AP1 |

AP2 |

AP3 |

AP4 |

Totalt |

|

Statsobligationer |

0 |

40,5 |

41,1 |

41,8 |

123,4 |

|

Bostadsobligationer |

5,9 |

10,8 |

10,8 |

10,7 |

38,2 |

|

Realränteobligationer |

12,1 |

9,8 |

9,0 |

8,2 |

39,1 |

|

Penningmarknadsinstrument |

10,8 |

25,6 |

25,6 |

25,8 |

87,8 |

|

Övrigt |

4,7 |

4,7 |

4,5 |

4,5 |

18,5 |

|

Summa räntebärande SEK |

39,0 |

95,3 |

91,1 |

97,7 |

317,1 |

|

Räntebärande valuta |

58,2 |

0 |

0 |

0 |

58,2 |

|

Summa räntebärande |

97,2 |

95,3 |

91,1 |

91,7 |

375,3 |

|

Aktier SEK |

32,9 |

32,9 |

33,0 |

32,9 |

131,6 |

|

Aktier valuta |

3,4 |

3,4 |

3,5 |

3,6 |

13,9 |

|

Summa aktier |

36,3 |

36,3 |

36,5 |

36,4 |

145,5 |

|

Egna fastigheter |

0,4 |

0,4 | |||

|

AP-fastigheter |

3,7 |

3,7 |

3,7 |

3,7 |

14,6 |

|

Kassa utjämning |

-3,6 |

-1,3 |

2,7 |

2,2 |

0 |

|

Totalt |

134,0 |

134,0 |

134,0 |

134,0 |

535,9 |

|

Särskild förvaltning |

22,7 |

1,9 |

24,6 | ||

|

Summa tillgångar. |

156,7 |

134,0 |

134,0 |

135,9 |

560,5 |

Regeringen beslutade den 10 februari 2000 att tillsätta en särskild

utredare (dir. 2000:8) med uppgift att lämna förslag till hur

genomförandet av reformen skulle gå till. Utredaren fick i uppdrag att

föreslå sammansättningen av de 155 miljarder kr som de nybildade

Första och Andra AP-fondema skulle leverera in till staten vid årsskiftet

2000/01. Utredarens delbetänkande 29 juni (SOU 2000:71) låg sedan till

grund för regeringens beslut den 19 oktober 2000 om sammansättningen

av denna överföring till staten. Utredaren fick även i uppdrag att föreslå

hur tillgångarna skulle fördelas mellan Första-Fjärde AP-fondema. I

betänkandet (SOU 2000:94) föreslog utredaren att vissa fordringsrätter,

som inte far innehas enligt de nya placeringsreglema, skulle fa foras över

till särskild förvaltning i Första AP-fonden. På liknande sätt föreslogs att

vissa onoterade aktier skulle fa överföras till särskild förvaltning i Fjärde

AP-fonden. Riksdagen beslutade senare i enlighet med dessa förslag

(prop. 2000/01:14, rskr. 2000/01:47, bet. 2000/01 :FiU 13). Regeringen

fattade den 14 december beslut (Fi 2000/3962) om fördelningen av

tillgångar mellan AP-fondema, vilken återges i tabell 2. Utredningarna

avslutade sitt uppdrag den 29 mars 2001 (Fi 2000:3). Enligt denna Skr. 2000/01:131

slutrapport hade omläggningen, trots den avsevärda storleken, kunnat

genomföras smidigt och kostnadseffektivt samt utan registrerbara effekter

på marknadernas prissättning.

2.4 AP-fondema i det reformerade

ålderspensionssystemet

Under överblickbar tid kommer pensionsrätter och pensioner att beräknas

enligt två system, dels det tidigare allmänna pensionssystemet,

omfattande folkpension och pensionstillskott samt allmän tilläggspension

(ATP), dels det reformerade pensionssystemet, omfattande

inkomstgrundad ålderspension och garantipension. Den inkomstgrundade

ålderspensionen i sin tur består av ett fördelningssystem med

buffertfonder samt av ett premiereservsystem. Genom reformen sker en

gradvis övergång från det gamla till det nya systemet. När de som är

födda år 1953 pensioneras upphör beräkningen av pensionsrätter enligt

de äldre reglerna.

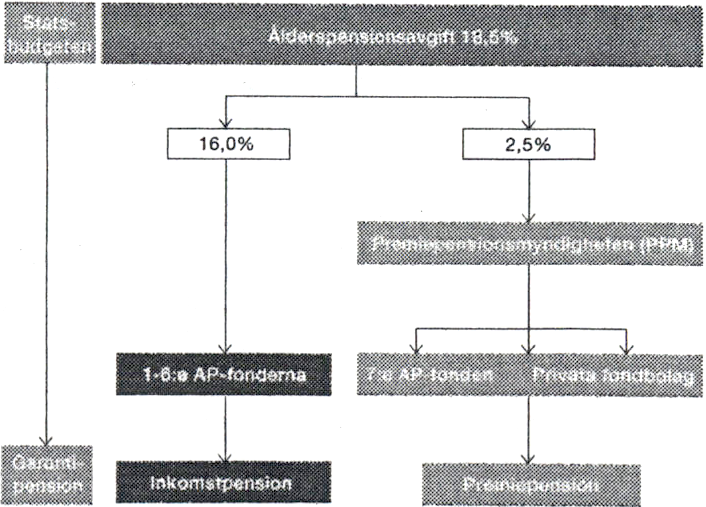

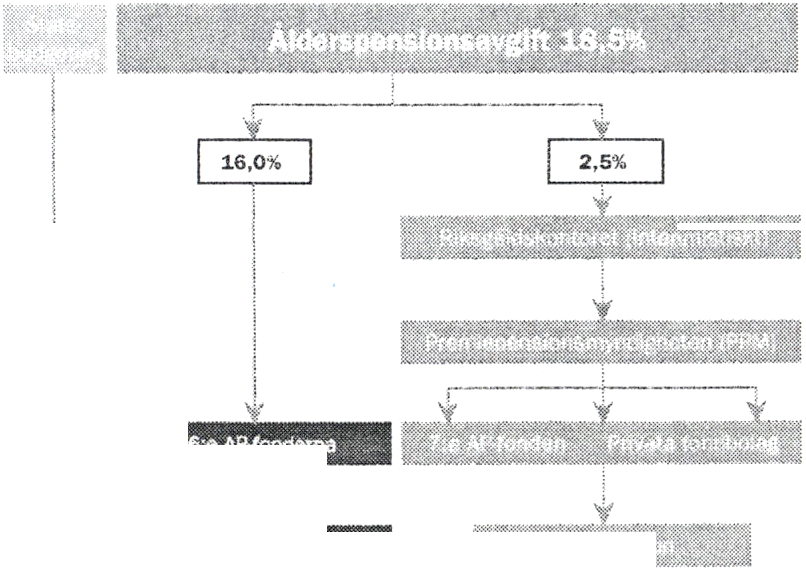

I det reformerade systemet fastställs årligen en pensionsrätt

motsvarande 18,5% av pensionsgrundande inkomster jämte vissa

tillkommande belopp. Huvuddelen av pensionsrätten, ett belopp

motsvarande 16,0 % av den pensionsgrundande inkomsten,

tillgodoräknas den enskilde inom ramen för fördelningssystemet. Resten,

2.5 % av pensionsgrundande inkomster, förs till premiepensionssystemet

där det förvaltas i fonder enligt individens önskemål eller, om sådant

önskemål inte framställts, förvaltas för individens räkning i Sjunde AP-

fondens Premiesparfond.

Det har varit ett mål för pensionsreformen att pensionsrättema i

fördelningssystemet, såväl som utgående pensioner, skall räknas upp med

utgångspunkt från genomsnittsinkomstens utveckling. Därmed

tillgodoses grundläggande krav på neutralitet mellan generationer

eftersom, om medellivslängden är konstant, detta betyder att den

genomsnittliga inkomstpensionen i princip kommer att förbli oförändrad i

förhållande till genomsnittsinkomsten. Det har därtill ansetts önskvärt att

räkna om individens intjänade pensionsrätt vid pensionstillfallet till en

årlig pension med hjälp av ett fast delningstal, innebärande att individen

behåller sin pension livet ut även om medellivslängden skulle förändras

efter pensionstillfallet.

Målet, att räkna upp pensionsrätter med genomsnittsinkomsten, skulle i

princip kunna hota systemets långsiktiga stabilitet eftersom de

pensionsavgifter som finansierar systemet växer med inkomstsumman,

dvs. produkten av genomsnittsinkomst och antalet förvärvsarbetande

individer. Om förvärvsfrekvensen går ner växer inkomstsumman, och

därmed pensionsavgifterna, långsammare än genomsnittsinkomsten som

bestämmer tillväxten av pensionsskulden. Detta är ett potentiellt hot mot

systemets stabilitet. Trots denna komplikation har det varit möjligt att

konstruera ett pensionssystem som helt kunnat separeras från

statsbudgeten. Orsaken är att pensionssystemet är avgiftsbestämt och att

det kan visas vara finansiellt stabilt. Att systemet är avgiftsbestämt

innebär att det råder överensstämmelse mellan inbetalning av avgifter och Skr. 2000/01:131

ökning av individens pensionsrätt. Att systemet blir finansiellt stabilt,

även under svåra demografiska påfrestningar, beror på forslaget till

automatisk balansering som eliminerar risken for varaktiga underskott

(prop. 2000/01:70).

Buffertfondernas roll i det reformerade pensionssystemet är att utjämna

svängningar i avgiftsinbetalningar och pensionsutbetalningar, i synnerhet

på längre sikt. Första-Fjärde AP-fondema skall dessutom finansiera

pensionssystemets administration1. I dessa delar fullgör buffertfonderna

uppgifter inom ramen for både ATP-systemet och det reformerade

inkomstpensionssystemet. Genom det reformerade pensionssystemets

autonoma konstruktion har emellertid buffertfondernas roll klarlagts

ytterligare, vilket möjliggjort närmare analyser av fondernas åtaganden

inför det nya förvaltningsmandatet. Fondernas organisation och

verksamhet regleras i lag och fondkapitalet far inte tas i anspråk för annat

ändamål än föreskrivet.

På ett övergripande plan skall fondmedlen förvaltas så att de blir till

största möjliga nytta för försäkringen för inkomstgrundad ålderspension.

Av förarbetena (prop. 1999/2000:46) framgår att målet är att långsiktigt

maximera avkastningen i förhållande till risken i placeringarna, där risk

och avkastning skall tolkas i termer av utgående pensioner. Den totala

risknivån i förvaltningen skall vara låg. Kravet på låg risk gäller

emellertid inte Sjunde AP-fondens förvaltning av Premievalsfonden.

Hänsyn till miljö och etik skall tas i placeringsverksamheten utan att

avkall görs på det övergripande målet om hög avkastning.

För Första-Fjärde AP-fondemas del är innebörden att förvaltningen

måste ta sin utgångspunkt i fondernas åtagandesida. Därvid måste hänsyn

tas till såväl det reformerade pensionssystemet som de utbetalningar som

även fortsättningsvis kommer att ske inom ramen för ATP-systemet.

Eftersom belastningen på pensionssystemet till följd av demografiska

faktorer kan förutses vara störst under perioden 2010-2050 måste

analysen av åtagandesidan sträcka sig tillräckligt långt in i framtiden.

Dessutom uttalas i propositionen att buffertfonderna i sin

placeringspolitik bör sträva efter att vara neutrala mellan olika

generationer samt att stor vikt bör läggas vid att undvika att den

automatiska balanseringen aktiveras. Slutligen motiverar fondernas roll

som buffert ett krav på att upprätthålla nödvändig betalningsberedskap.

Om risk och avkastning skall tolkas i termer av utgående pensioner blir

det nödvändigt att närmare undersöka på vilket sätt pensionssystemet

påverkas av buffertfondernas utveckling vid olika antaganden för den

ekonomiska och demografiska utvecklingen. Enligt simuleringar utförda

av Riksförsäkringsverket (RFV Analyserar 2000:1) är ekonomisk tillväxt

den faktor som har störst betydelse för nivån på utgående pensioner. Med

ekonomisk tillväxt avses i studien skattebasens tillväxt åren 2000-2008

och den genomsnittliga pensionsgrundande inkomstens tillväxt åren

därefter. Ekonomisk tillväxt påverkar emellertid den förvärvsarbetande

befolkningens genomsnittliga inkomst i samma utsträckning som

Efter full infasning av det nya pensionssystemet reducerar administrationskostnaderna

även utestående pensionsbehållningar, dock ej pensioner som börjat utbetalas.

10

pensionsrätter alternativt pensioner i det reformerade systemet. Skr. 2000/01:131

Ekonomisk tillväxt har därför neutral effekt på utgående pensioner

relativt snittinkomsten och därmed neutral effekt på olika generationer.

Så länge ATP finns kvar återstår emellertid en icke generationsneutral

effekt av ekonomisk tillväxt på utgående pensioner.

Den näst mest betydelsefulla faktorn för pensionsnivån i kronor och

mest betydelsefulla faktorn för pensionsnivån relativt

genomsnittsinkomsten är, enligt samma studie, förändringar av

medellivslängden. Den tredje faktorn som studien visar har betydelse för

nivån på utgående pensioner, och på pensionsnivån i förhållande till

genomsnittsinkomsten, är den automatiska balanseringen.

Buffertfondernas kapital ingår i beräkningen av det s.k. balanstalet (se

nedan), vilket avgör om den automatiska balanseringen skall aktiveras

eller inte. Det betyder att balanseringen utgör en direkt länk mellan

buffertfondernas avkastning och risken i placeringarna, mätt i termer av

icke-generationsneutrala förändringar av utgående pensioner.

Som framhållits ovan bör buffertfonderna agera på ett sådant sätt att

aktivering av den automatiska balanseringen undviks. Emellertid skall

denna risk inte bedömas ur ett snävt kortsiktigt perspektiv, eftersom det

kan leda till ett alltför lågt risktagande i portföljerna. Låg risk i denna

mening minskar sannolikheten för en nära förestående aktivering av

balanseringsmekanismen, men kan samtidigt försämra förutsättningarna

för kommande pensionärsgenerationer om den förväntade långsiktiga

avkastningen därmed reduceras i oproportionerlig mån.

Förslaget till automatisk balansering av ålderspensionssystemet (prop.

2000/01:70) innebär i korthet att uppräkningen av pensionsrätter och

pensioner reduceras i förhållande till genomsnittsinkomsten när systemets

tillgångar understiger pensionsskulden. Relationen mellan tillgångar och

skulder i pensionssystemet uppskattas med hjälp av det s.k. balanstalet2.

Tillgångarna beräknas med utgångspunkt i hur pensionsrättema intjänas

och pension utbetalas. Den med beloppen vägda genomsnittliga

tidrymden från det att pensionsrättema intjänas till det att de utbetalas är i

dag cirka 33 år. Med kännedom om denna s.k. omsättningstid kan det

årliga avgiftsflödet enkelt omvandlas till en teoretisk ”beståndsstorhet”,

den s.k. avgiftstillgången3, som anger värdet av framtida inbetalningar av

pensionsavgifter. Pensionssystemets tillgångar kan därefter definieras

som summan av den på det sättet beräknade avgiftstillgången och

buffertfondernas förmögenhet. Pensionssystemets skulder består av

beräknad skuld till förvärvsaktiva och pensionärer. Om tillgångarna

understiger skulderna aktiveras den automatiska balanseringen och

pensionsskulden börjar indexeras långsammare än vad som annars skulle

vara fallet.

2 Balanstal = (avgiftstillgång + buffertfond)/pensionsskuld.

3 Avgiftstillgång = pensionsavgifter x omsättningstid.

11

AP-fondemas samlade resultat

3.1

Bakgrund och grundläggande termer

AP-fondema har till uppgift att förvalta de avgifter som erläggs för att

finansiera försäkringen för inkomstgrundad ålderspension.

Buffertfonderna verkar inom fördelningssystemet medan Sjunde AP-

fonden ingår i premiereservsystemet. Målet för fondförvaltningen är att

långsiktigt maximera avkastningen på tillgångarna, med beaktande av

risknivån i placeringarna. I såväl tidigare lagstiftning som i det nya

regelverket återfinns krav att placeringarna skall ske med god

riskspridning och med hänsyn tagen till behovet av tillräcklig

betalningsberedskap. Olika placeringsrestriktioner har gällt för de olika

fondema. Första och Andra AP-fondema, de tidigare första-tredje

fondstyrelserna, har huvudsakligen placerat fondmedlen på penning- och

obligationsmarknaderna, medan Tredje, Fjärde och Sjätte AP-fondema,

de tidigare ljärde-sjätte fondstyrelserna, har placerat på

aktiemarknaderna. Sjunde AP-fonden, den tidigare sjunde fondstyrelsen,

har en mycket kort historik. Uppdraget är att förvalta en portfölj med låg

risk för icke-väljama samt en valbar portfölj utan krav på låg risk. I båda

fallen gäller ett övergripande krav på långsiktigt hög avkastning.

Vid utvärdering av AP-fondemas förvaltning jämförs portföljernas

avkastning med avkastningen på de marknader där de olika fondema

placerat medel. Vid jämförelser och utvärderingar är utgångspunkten det

marknadsvärderade resultatet. I detta resultat ingår direktavkastning samt

realiserade och icke realiserade värdeförändringar av kapitalet.

Den del av balansräkningen som i andra sammanhang betecknas som

eget kapital, dvs. tillgångarna minus skulderna, benämns här fondkapital.

Fondkapitalets ursprung är nettot av inbetalda pensionsavgifter och

pensionsutbetalningar över tiden samt de ackumulerade

överskotten/underskotten i placeringsverksamheten. Avkastningen på det

totala fondkapitalet har på vissa ställen beräknats av regeringen genom

att ställa det marknadsvärderade resultatet i relation till ett

schablonmässigt beräknat genomsnittligt marknadsvärderat fondkapital.

Resultaten av denna beräkning bör tolkas med försiktighet.

En marknadsvärdering av tillgångarna medför att resultatet kan variera

kraftigt från år till år, som ett resultat av temporära svängningar i

marknadspriserna. Sett över en längre period tenderar sådana tillfälliga

fluktuationer i resultatet att utjämnas. Utvärderingsperioden bör därför

sträcka sig över några år, vilket också innebär att variationer till följd av

mer eller mindre kortsiktiga teman som driver marknadernas prissättning

tenderar att jämnas ut. En alltför lång utvärderingsperiod kan dock

medföra incitamentsproblem i förvaltningen, varför regeringen funnit att

femåriga perioder är en lämplig avvägning.

Vid en utvärdering måste hänsyn också tas till de omvärldsfaktorer och

restriktioner som påverkar fondernas avkastning. Även om fondens värde

minskat kan förvaltningen av kapitalet ha varit framgångsrik vid en

jämförelse med relevanta index eller andra förvaltare. Omvänt kan

fondens avkastning visa på en betryggande värdesäkring av kapitalet trots

att förvaltningen inte gått bra vid en sådan jämförelse med marknadens

Skr. 2000/01:131

12

utveckling eller andra förvaltare. Slutligen är en utvärdering av Skr. 2000/01:131

förvaltningen svår att göra, eller t.o.m. meningslös, om inte den erhållna

avkastningen kan relateras till något mått på den risk förvaltningen

medfört. En hög avkastning kan bero på skicklig förvaltning, på ett stort

mått av risktagande eller på en kombination av båda.

I skrivelsen används en rad riskbegrepp. Risk definieras ofta med

utgångspunkt i statistiska spridningsmått som beskriver hur

tillgångspriser eller räntor varierar omkring ett medelvärde. Ett sådant

ofta använt spridningsmått är standardavvikelse, som har samma sort som

de ingående variablerna, i detta fall procent. Ett lika legitimt men mindre

vanligt spridningsmått är varians, som helt enkelt är kvadraten på

standardavvikelsen och därför har en mer svårtolkad sort, vilket försvårar

jämförelser med uppnådd eller förväntad avkastning. För räntebärande

instrument används begreppet duration vilket är kopplat till instrumentets

löptid. Durationen är ett sätt att mäta hur mycket värdet på ett

räntebärande instrument ändras vid en given ränteförändring. För

värdepapper med hög duration ändras tillgångsvärdet mer vid en given

ränteförändring än för ett värdepapper med lägre duration. För både

aktie- och obligationsportföljer kan man beräkna portföljbeta som anger

portföljens exponering mot sitt jämförelseindex. Ett portföljbeta som

överstiger ett indikerar att portföljen tenderar att stiga eller falla mer än

jämförelseindex. En defensiv portfölj som rör sig mindre än marknaden

har ett portfölj beta understigande ett.

Ofta redovisas den riskjusterade avkastningen. Denna kan beräknas på

olika sätt men i princip kan den ses som avkastningen under en period

dividerad med ett mått på risken i placeringen. Ett vanligt mått på

riskrelaterad avkastning är Sharpekvoten som är avkastningen minus den

s.k. riskfria räntan dividerad med avkastningens standardavvikelse4. Man

kan alternativt uttrycka det som att Sharpekvoten mäter erhållen eller

förväntad riskpremie per enhet standardavvikelse.

Ett riskmått som är viktigt för förvaltare är aktiv risk. Den aktiva risken

visar i hur hög grad en förvaltare valt att avvika från det index som

portföljens avkastning jämförs med. Den aktiva risken mäts t.ex. med

tracking error som är standardavvikelsen av förvaltarens överavkastning

gentemot jämförelseindex. Ett mått på riskjusterad avkastning som utgår

från graden av avvikelse från jämförelseindex är informationskvoten som

relaterar överavkastning mot jämförelseindex till tracking error5. Därmed

uttrycker informationskvoten överavkastning utöver index per enhet aktiv

risk.

Avkastning före riskjustering kan beräknas på två grundläggande sätt,

som kapitalviktad avkastning respektive tidsviktad avkastning. Den förra

metoden beaktar effekterna av allokeringsbeslut, varmed avses beslut att

öka eller minska storleken av det förvaltade kapitalet i respektive

tillgångsslag eller marknad. Den senare metoden bortser från denna

effekt och anses därför lämpligare vid utvärdering av fondförvaltare som

inte har inflytande över storleken av det förvaltade kapitalet. Om kapital

omallokeras på ett förutseende sätt, dvs. från marknader och tillgångsslag

4 Sharpekvot = (avkastning - riskfri ränta)/standardavvikelse

5 Informationskvot = överavkastning/aktiv risk

13

som utvecklas mindre väl till sådana som ger en bättre avkastning innan Skr. 2000/01:131

marknadsrörelserna ägt rum, kommer avkastningen beräknad som

kapitalviktad avkastning att överstiga avkastningen mätt som tidsviktad

avkastning och omvänt. Kapitalviktad avkastning benämns även

internränta.

3.2 Utvecklingen på de finansiella marknaderna åren

1996-2000

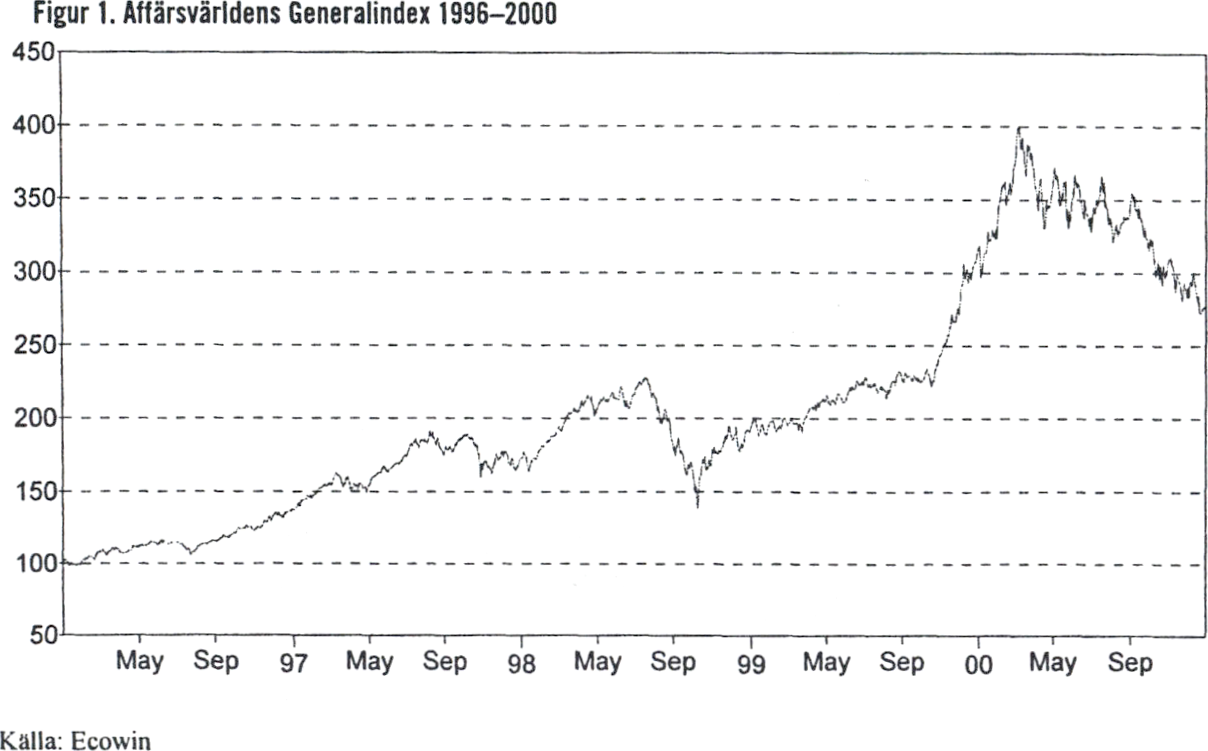

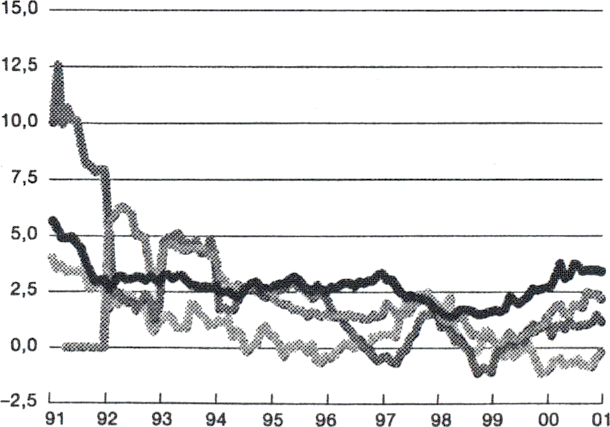

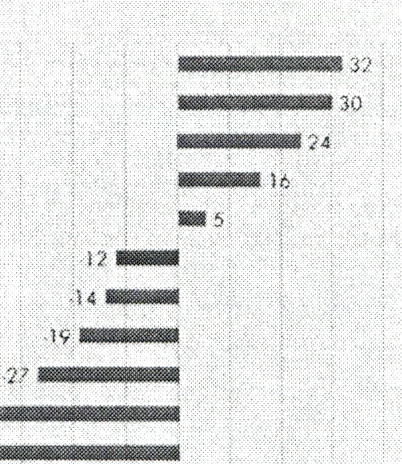

Börsutvecklingen

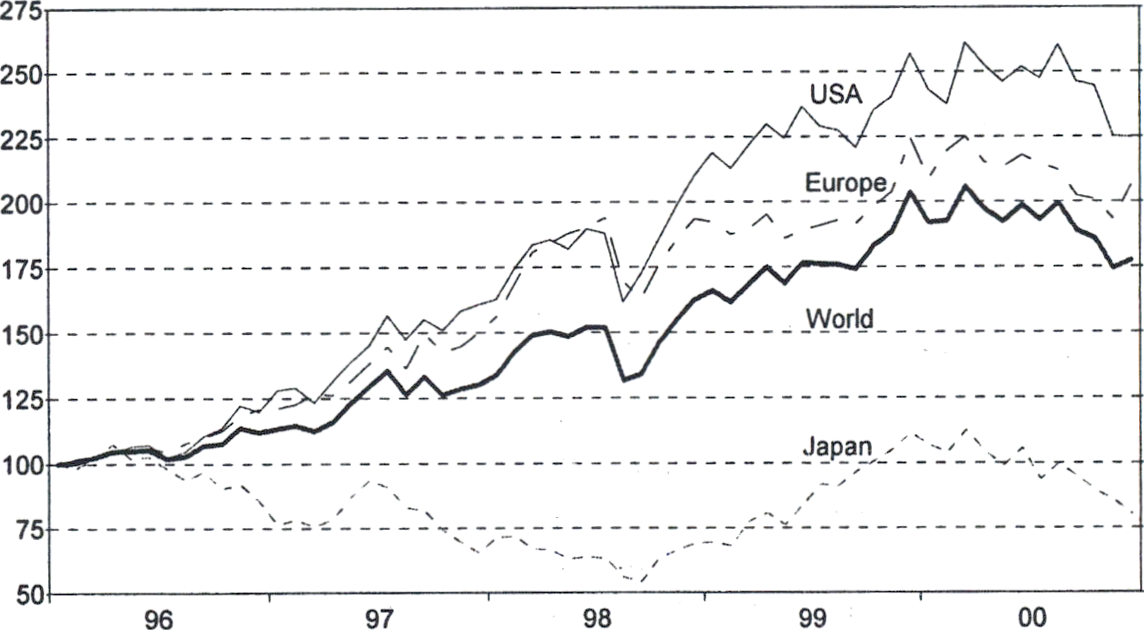

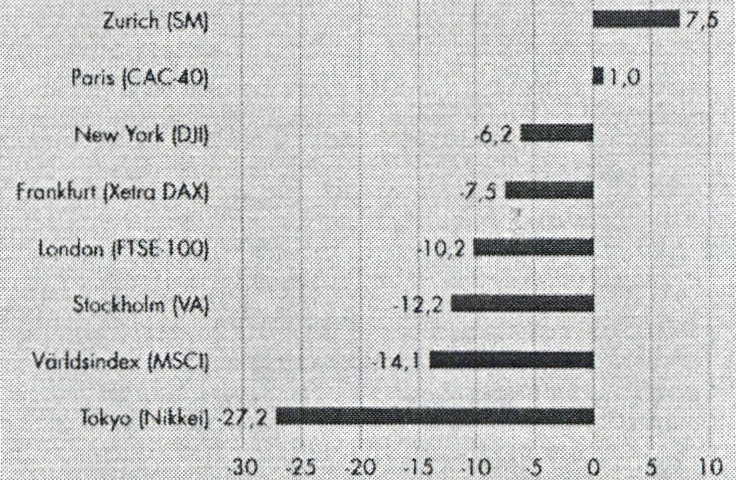

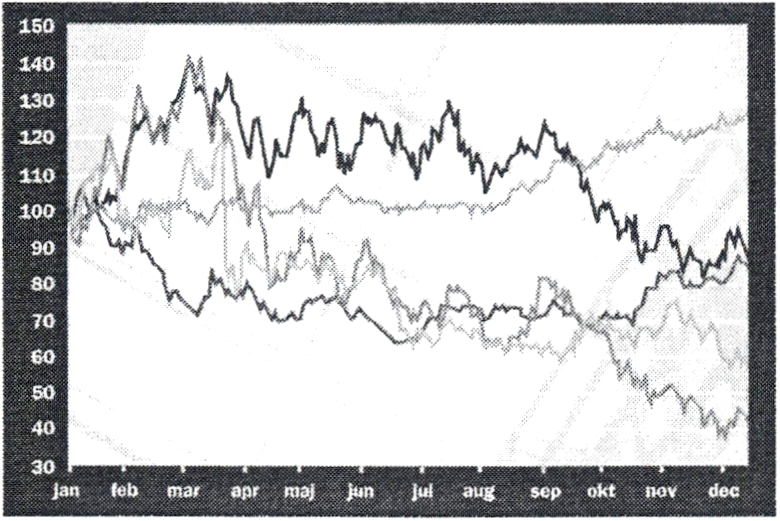

Den totala avkastningen på aktiemarknaderna i främst Europa och USA

var historiskt hög under femårsperioden 1996-2000. Uppgången på

Stockholmsbörsen uppgick till i genomsnitt 25,5 % per år mätt med SIX

avkastningsindex, dvs. inklusive aktieutdelningar. Under samma period

steg världsindex med i genomsnitt 12,1 % per år inklusive utdelningar,

mätt med MSCI World index beräknat i dollar. De olika komponenterna

av detta index indikerar att börserna gick upp 17,6 % per år i USA och

15,6 % per år i Europa. Under hela perioden har den japanska ekonomin

haft en svag utveckling. Tokyobörsen gick ner 4,4 % per år inklusive

utdelningar.

Att börsutvecklingen generellt har varit så stark under andra halvan av

nittiotalet har flera förklaringar. Viktigast torde vara tendenserna till

fortsatt fallande räntor och låg inflation samt en mer balanserad

ekonomisk utveckling som medverkat till att placerarkollektivet

reducerat kravet på riskpremier for att äga aktier. Signifikant för perioden

har varit att förväntningarna på företagens framtida vinstutveckling har

höjts, bl.a. beroende på den produktivitetsökning som skett i flera

sektorer. För Sveriges del kan även tillströmningen av nya

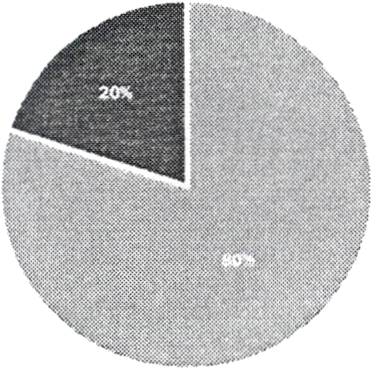

placerarkategorier ha varit en viktig faktor. Andelen svenskar över 18 år

som äger aktier eller andra värdepapper har ökat från 20 % till 80 %

under de senaste 20 åren.

14

Periodens största börsnedgång inträffade i samband med Skr. 2000/01:131

Rysslandskrisen 1998, men sett över hela femårsperioden var den

nedgången endast ett temporärt avbrott i en i övrigt stark trend. Under

2000 bröts den positiva börsutvecklingen mer varaktigt. I början av mars

detta år hade Affärsvärldens Generalindex stigit med ca 25 % från

årsskiftet 1999/2000, men för hela år 2000 blev resultatet negativt och

index gick ner 13 % under året. Räknat från toppnoteringen den 6 mars

blev nedgången 31 %.

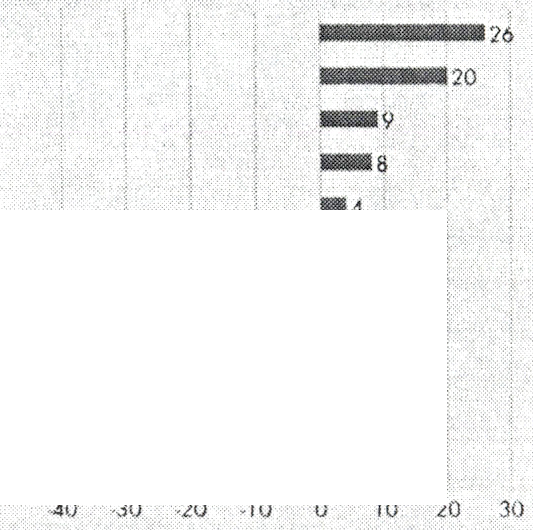

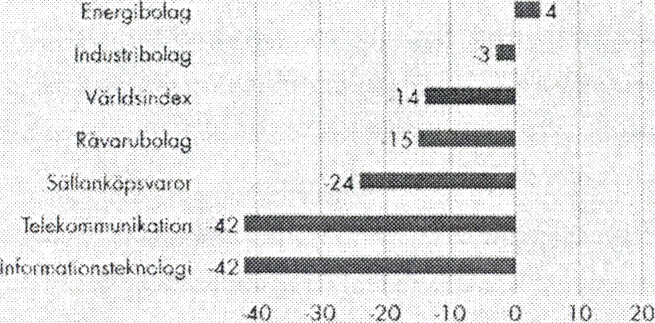

Stockholmsbörsen har en stor exponering mot teknologi- och

telekommunikationsindustrin vilket gjort den känslig för utvecklingen på

den teknologidominerade Nasdaqbörsen i USA. Under år 1999 steg

Stockholmsbörsen med 66 %, mycket tack vare kursuppgångar för

företag inom IT och telekom. Under 2000 vände dessa företag nedåt.

Nasdaqbörsen föll under loppet av 2000 cirka 40 % medan det bredare

USA-indexet S&P 500 gick ner cirka 9 %. Att börsutvecklingen för

företag utanför den ”nya ekonomin” var bättre kan sannolikt till en del

förklaras av att placerare flyttade tillgångar från teknologi- och

telekommunikationsindustrin till andra branscher, snarare än att lämna

aktiemarknaden helt. Det stora inslaget av IT- och telekomföretag på

Stockholmsbörsen var en anledning till kursnedgången under år 2000.

Under året föll Ericssonaktien, som stod för en stor del av den totala

börsuppgången år 1999, kraftigt. Ericssons B-aktie föll med 23 % från

årsskiftet och med 53 % från toppnivån i mars.

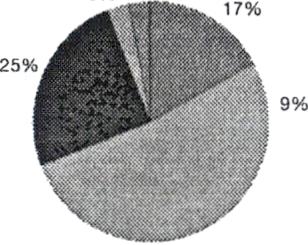

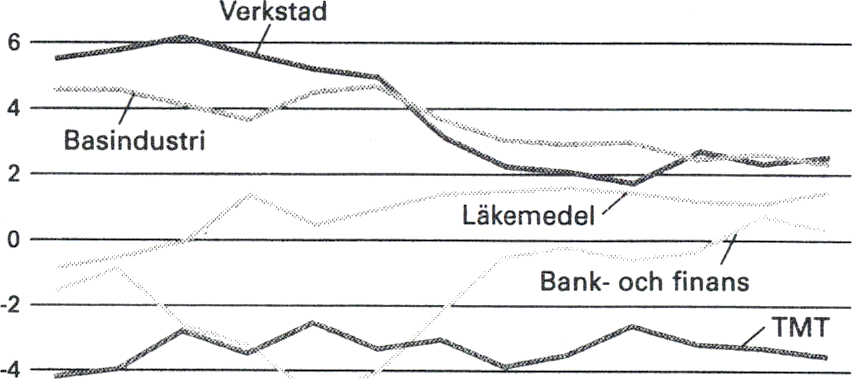

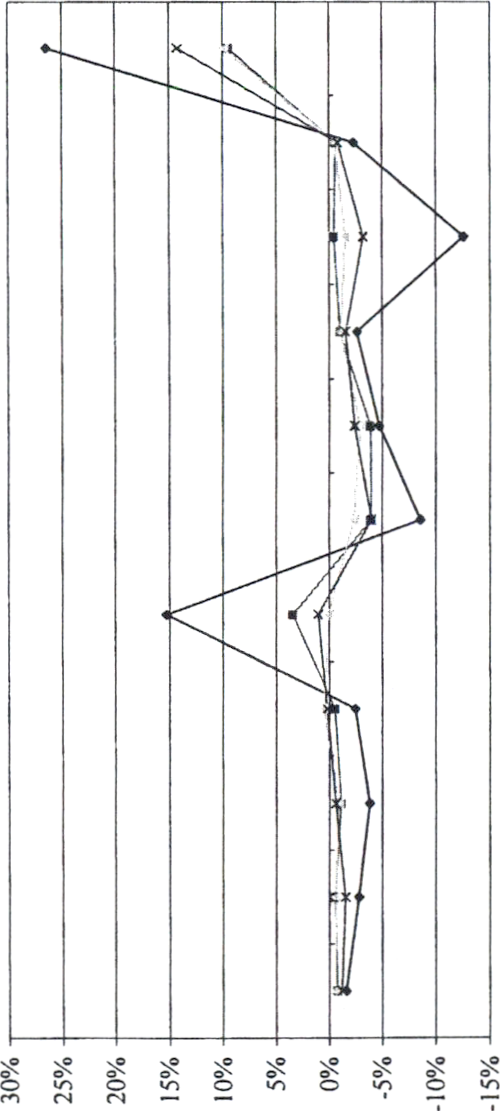

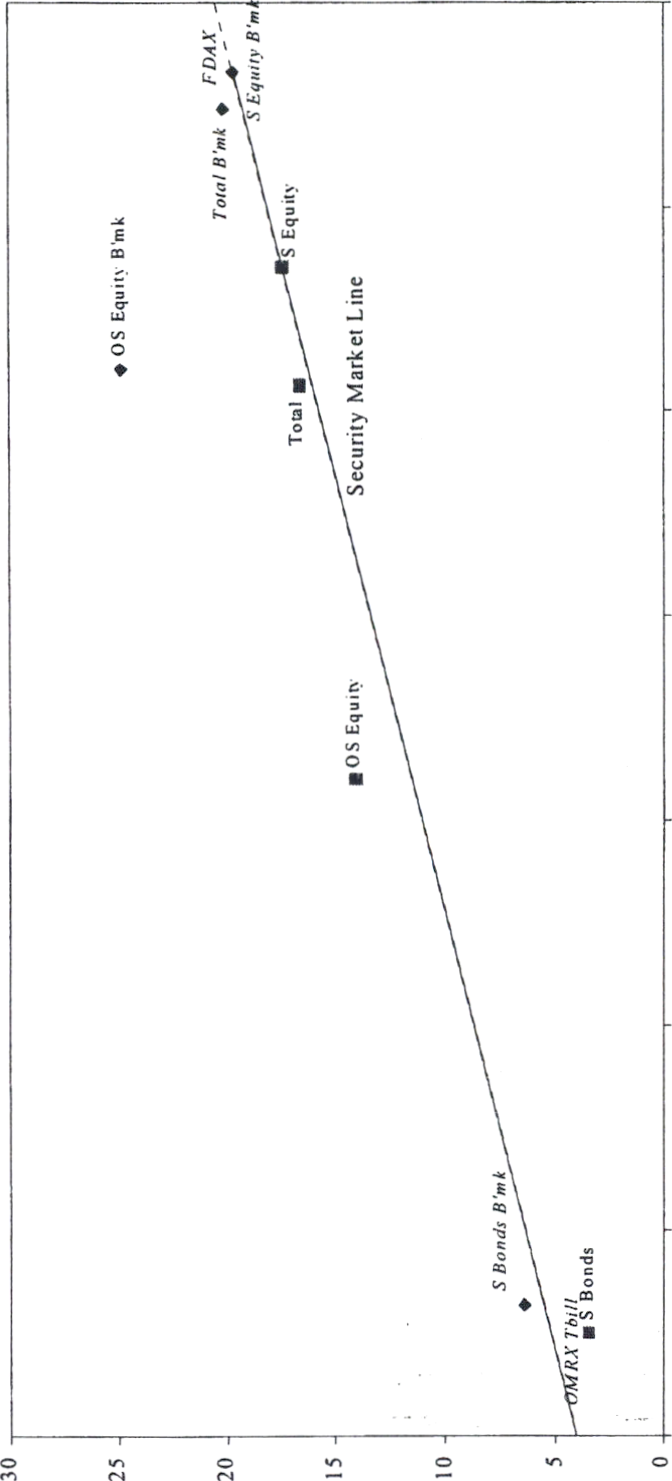

Figur 2. Världsindex uttryckt i dollar 1996-2000 (index januari 1996=100)

Källa: Ecowin

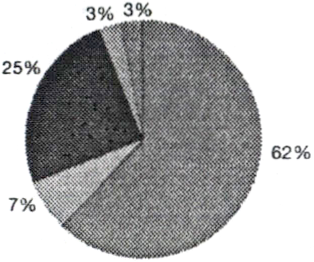

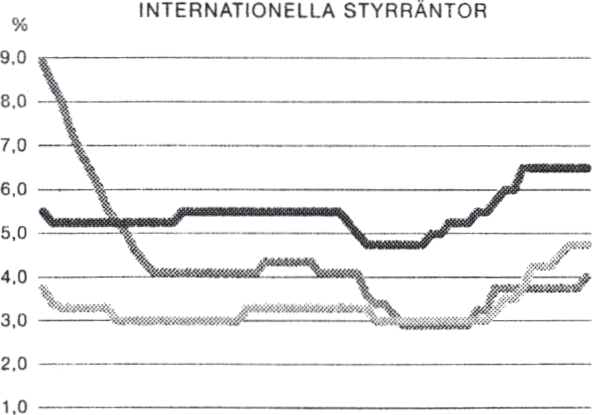

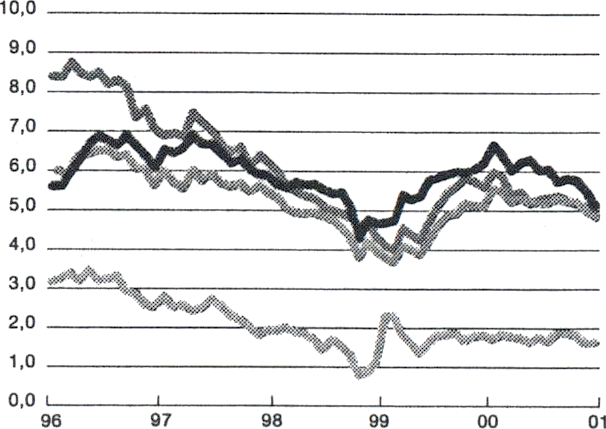

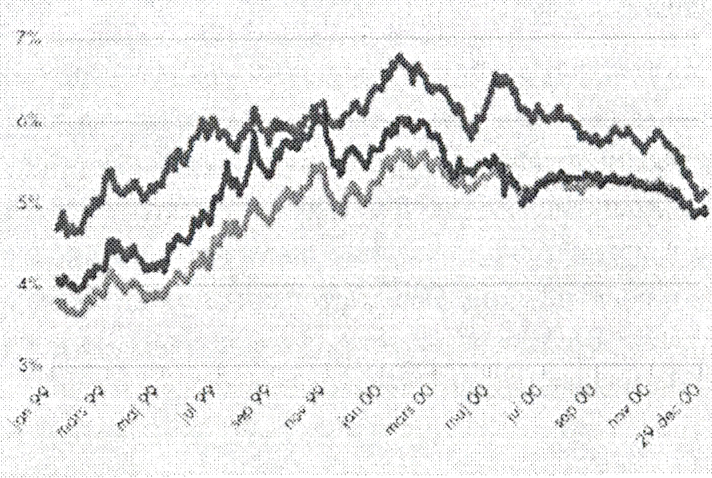

Ränteutvecklingen

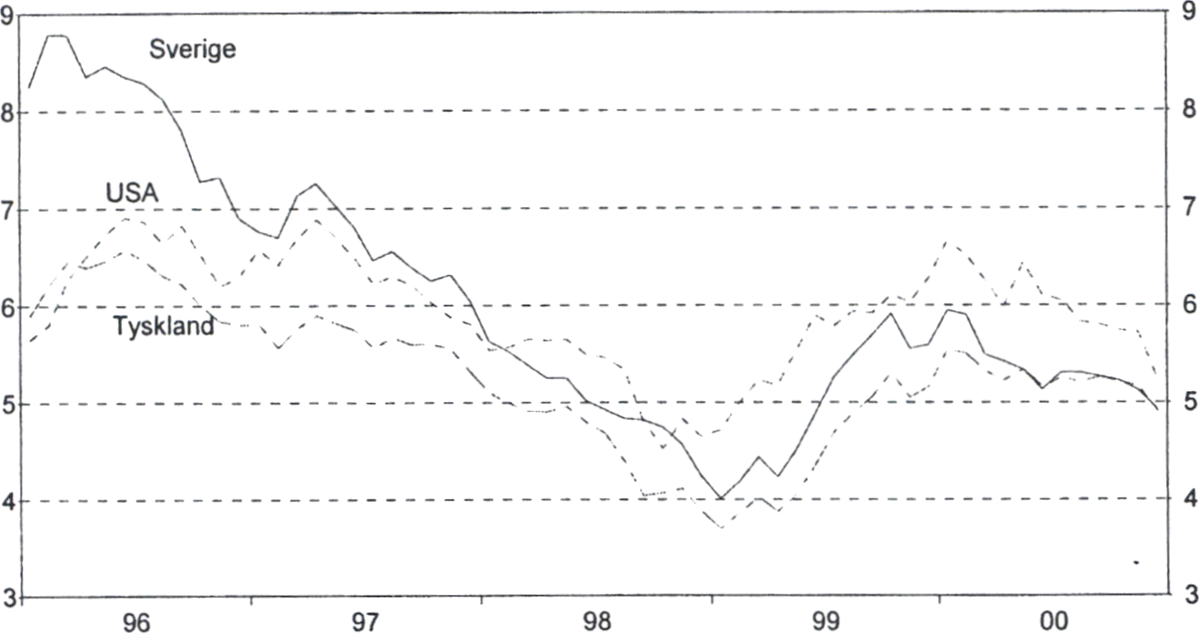

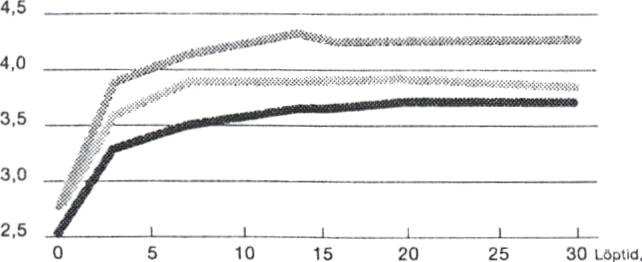

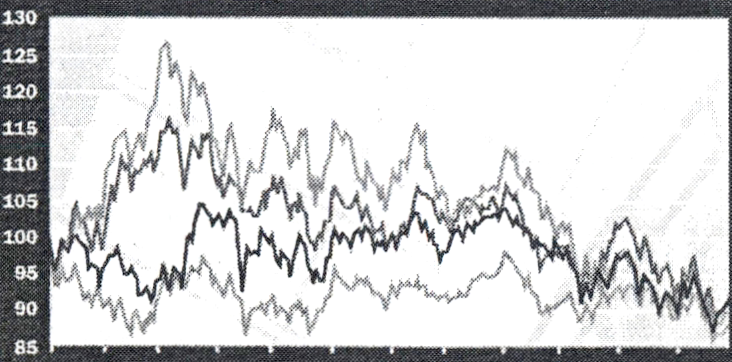

Ar 1996 låg den svenska 10-årsräntan vid 8-9 % jämfört med cirka 5 %

vid senaste årsskiftet. Räntenedgången resulteradé i en hög avkastning på

obligationsportföljer, inte minst i Sverige. Under denna period uppgick

avkastningen på den svenska obligationsstocken till i genomsnitt 9,2 %

per år. Som jämförelse kan nämnas att motsvarande avkastning i USA

och Tyskland var 6,2 % per år.

15

Den globala räntenedgången inleddes vid nittiotalets mitt och höll i sig Skr. 2000/01:131

till slutet av år 1998. En bakgrund till de fallande obligationsräntorna var

en ökad makroekonomisk stabilitet som återspeglade sig i låg inflation

och starkare offentliga finanser. Räntenedgången var särskilt stor i

Sverige efter de turbulenta åren i början av 1990-talet. Saneringen av

statsfinanserna i Sverige och andra länder i en likartad situation ledde till

stora räntefall. De ekonomiska kriserna i forst Asien och därefter

Ryssland åren 1997 och 1998 påverkade konjunkturbedömningarna

negativt och hade avsevärda återverkningar på de finansiella

marknaderna. Denna utveckling i kombination med ökat förtroende för

den ekonomiska politiken möjliggjorde en penningpolitik med successivt

sänkta styrräntor under åren 1996-98.

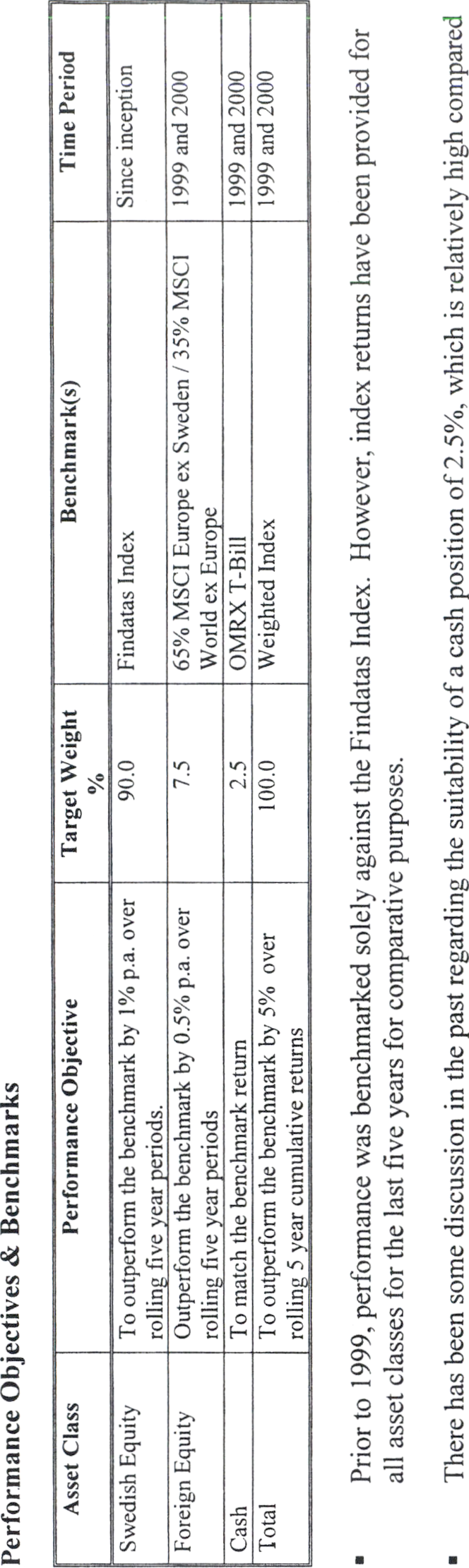

Figur 3. Tioåriga obligationsräntor i Tyskland, USA och Sverige 1996-2000

Källa: Ecowin

I slutet av 1998 vände den globala räntetrenden uppåt. Långräntoma

steg under hela 1999. Toppen nåddes under januari 2000. Under perioden

oktober 1998 till januari 2000 steg 10-års räntan i USA med 2,2

procentenheter. Efter uppgången 1999 föll långräntoma tillbaka under

2000. Förväntningarna på tillväxten dämpades samtidigt som

förbättringen av statsfinanserna hade gått så långt i både USA och vissa

europeiska länder att marknaden började kalkylera med en relativ brist på

statsobligationer. Detta bidrog till räntenedgången under år 2000 och en

parallell utveckling mot vidgade räntedifferenser mellan olika typer av

låntagare.

De svenska långräntoma har fallit snabbare än de gjort inom

euroområdet. Under perioden från 1996 till 2000 har ränteskillnaden mot

Tyskland minskat kontinuerligt. I början av perioden var differensen ca

2,5 procentenheter. Sedan maj 2000 har differensen legat nära noll.

Temporärt har den svenska långräntan understigit den tyska. Flera

faktorer har bidragit till att minska inflations- och riskpremien på svenska

räntebärande tillgångar. Främst är det saneringen av statsfinanserna och

förtroendet för låginflationspolitiken som bidragit till detta.

16

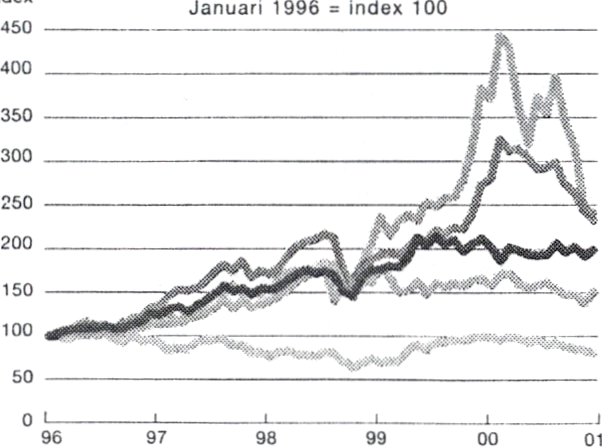

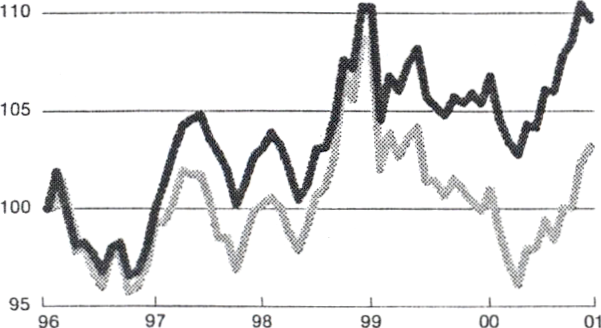

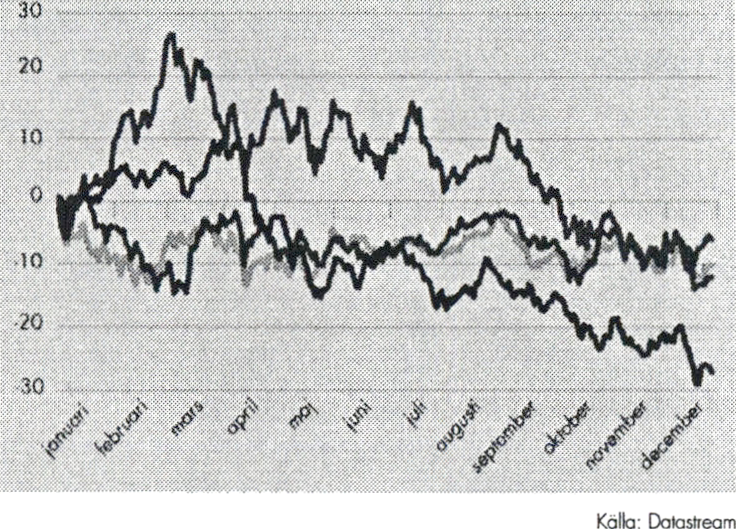

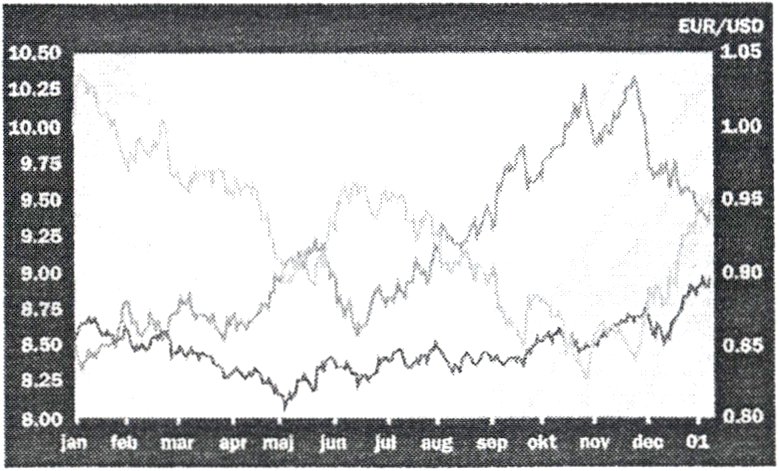

Valutatveckl ingen

Skr. 2000/01:131

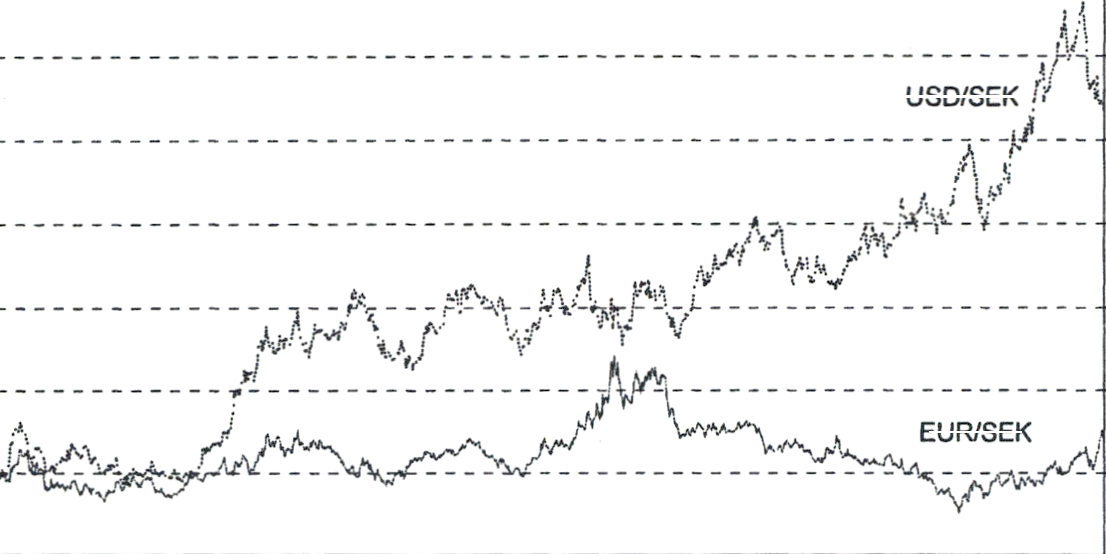

Under femårsperioden försvagades kronan i samband med effekterna av

Asien- och Rysslandskrisema åren 1997 och 1998, främst till följd av den

starkare dollarn. I samband med kriserna inträffade en s.k. flykt till

kvalitet, vilket stärkte dollarn. Dessutom attraherade de amerikanska

företagen inom ”den nya ekonomin” både portfölj- och

direktinvesteringar. Sedan introduktionen av euron har denna

trendmässigt försvagats mot dollarn och detta har i sin tur påverkat

kronan. Sett över hela perioden har förändringarna av kronans kurs mot

euron varit relativt måttliga. Kursen var i stort sett densamma i slutet av

perioden som i början. Kursen mot dollarn har däremot försvagats

kontinuerligt.

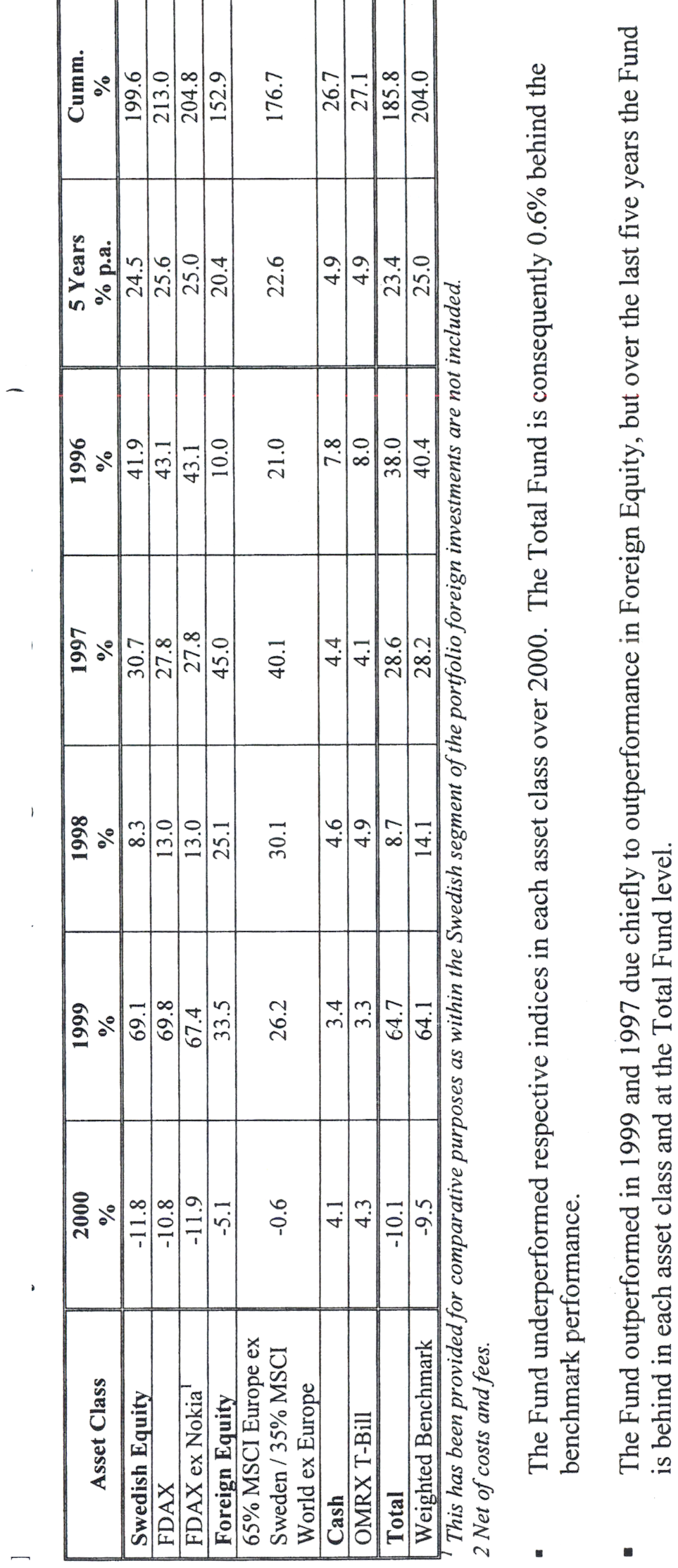

Figur 4. Kronans utveckling mot dollar och euro 1996-2000 (index 1996-01-02=100)

USD/SEK i

EUR/SEK

160

150

140

130

120

110

100

90

Källa: Ecowin

3.3 Buffertfondernas samlade resultat

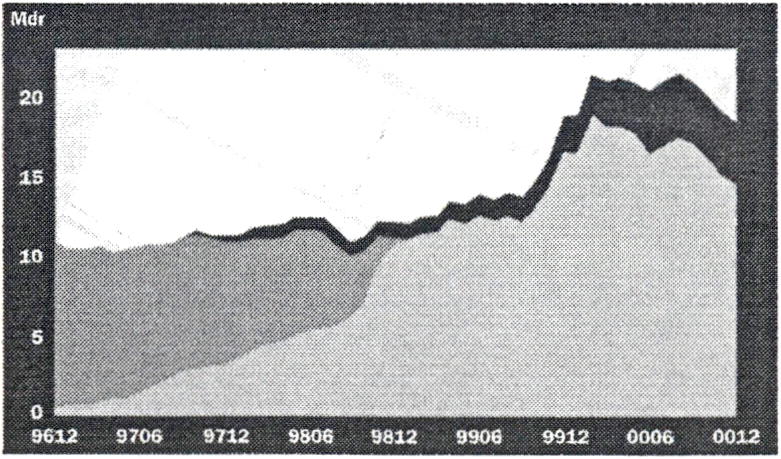

Vid utgången av år 2000 uppgick det samlade marknadsvärderade

fondkapitalet i buffertfonderna, dvs. Första-Fjärde samt Sjätte AP-

fondema, till 733,9 miljarder kronor. Ett år tidigare var det summerade

fondkapitalet 746,5 miljarder kr, dvs. 12,6 miljarder kr större.

Förändringen av fondkapitalet är nettoeffekten av ett positivt

marknadsvärderat resultat, dvs. en kapitalavkastning, på 28,1 miljarder

kr, ett överskott av inbetalda pensionsavgifter utöver

pensionsutbetalningar under året på 5,5 miljarder kr samt av den av

riksdagen beslutade överföringen till Riksgäldskontoret på 45 miljarder

kr. Därutöver reducerades fondkapitalet genom uppgiften att bestrida

kostnaderna för ålderspensionssystemets administration på sammantaget

1,1 miljarder kr (genom avrundningseffekter kan summan av dessa poster

avvika något från 12,6 miljarder kr).

Om det marknadsvärderade resultatet relateras till ett schablonmässigt

beräknat genomsnittligt fondkapital under året erhålls ett grovt mått på

AP-fondemas samlade kapitalavkastning under året. Mätt på detta sätt

17

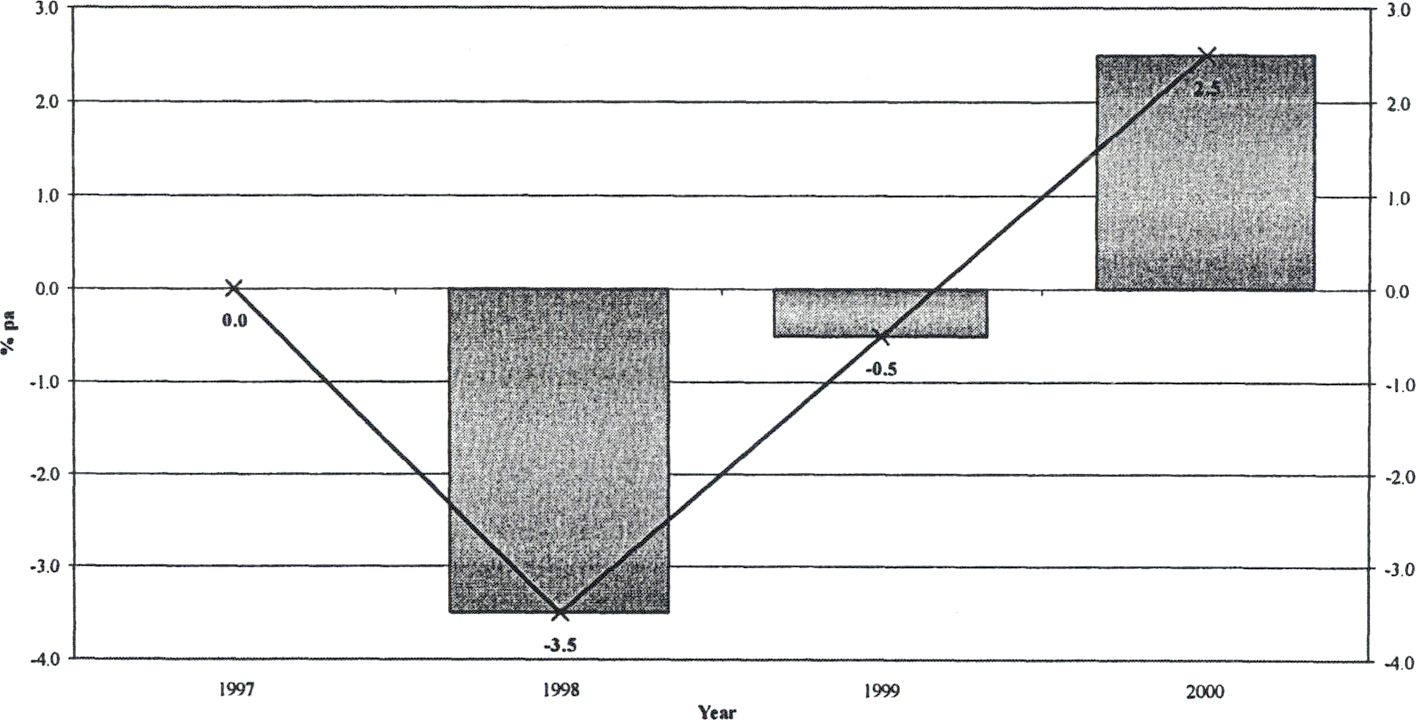

uppgick totalavkastningen under år 2000 till 3,8 % (tabell 3). Samtidigt Skr. 2000/01:131

uppgick inflationen till 1,4 %, mätt med konsumentprisindex, varför

buffertfondernas samlade reala avkastning kan uppskattas till 2,4 %.

Detta är i princip nettoeffekten av den negativa utvecklingen på

aktiemarknaderna och en positiv utveckling på obligationsmarknaderna

samt, i någon mån, den positiva utvecklingen på fastighetsmarknaderna.

Det negativa resultatbidraget från aktieportföljerna hade varit ännu större

om inte aktieförvaltningen som helhet varit lyckosam under året.

Aktieportföljerna utvecklades sammantaget bättre än index.

Tabell 3 Resultatsammanställning för buffertfonderna, dvs. Första-Fjärde samt Sjätte AP-fonderna, miljarder kr

|

2000 |

1999 |

1998 |

1997 |

1996 |

1996- 2000 | |

|

Marknadsvärderat resultat |

28,1 |

76,7 |

65,9 |

60,3 |

100,6 | |

|

Marknadsvärderat fondkapital, |

733,9 |

746,5 |

744,9 |

711,5 |

685,6 | |

|

Ärlig avkastning, %* |

3,8 |

10,3 |

9,0 |

8,6 |

15,4 |

9,4 |

|

Real avkastning |

2,4 |

9,0 |

9,7 |

6,6 |

15,3 |

8,5 |

* Beräknat som marknadsvärderat resultat dividerat med genomsnittligt fondkapital under året (medelvärdet av

kapitalet ultimo).

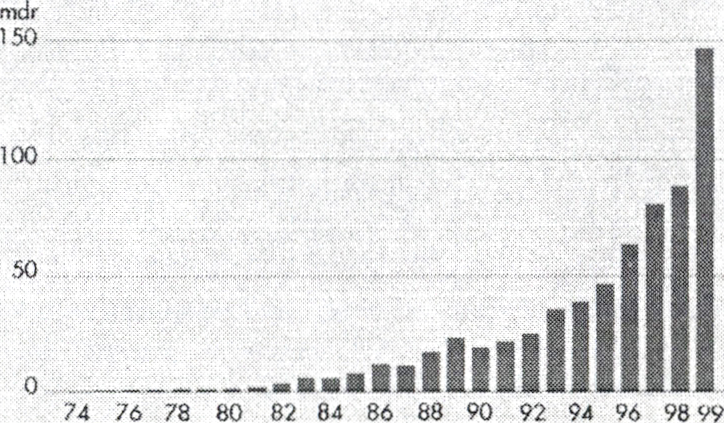

Tabell 4. Fondkapitalets utveckling 1960-2000, marknadsvärde, miljarder kronor

|

2000 |

1999 |

1990 |

1980 |

1970 |

1960 | |

|

Första—Andra AP-fonderna: | ||||||

|

Avkastning |

43,7 |

3,6 |

45,4 |

10,4 |

2,0 |

0,0 |

|

Avgifter |

144,3 |

105,2 |

77,7 |

22,2 |

6,1 |

0,5 |

|

Pensionsutbetalningar |

-138,8 |

-135 |

-77,4 |

-19,0 |

-1,2 | |

|

Överföring netto t/fr övr. |

0 |

0 |

1,1 | |||

|

Överföring till |

-45,0 |

-45,0 | ||||

|

Administrationskostn. |

-1.1 |

-0,8 |

-0,5 |

-0,2 |

-0,1 | |

|

Tillfört kapital, netto |

-40,6 |

-75,6 |

0,9 |

3,0 |

4,8 |

0,5 |

|

Tot. förändr. i fondkapital |

3,1 |

-71,9 |

46,3 |

13,4 |

6,8 |

0,5 |

|

Fondkapital Första—Andra AP- |

560,4 |

557,3 |

386,8 |

145,3 |

35,9 |

0,5 |

|

Fondkapital Tredje AP-fonden |

22,8 |

23,2 |

1,6 | |||

|

Fondkapital Fjärde AP-fonden |

132,3 |

147,2 |

19,2 |

1,4 | ||

|

Fondkapital Sjätte AP-fonden |

18,4 |

18,8 | ||||

|

Summa fondkapital |

733,9 |

746,5 |

407,6 |

146,7 |

35,9 |

0,5 |

Första—Andra AP-fonderna motsvarar de tidigare första-tredje fondstyrelserna. På motsvarande sätt svarar

Tredje, Fjärde och Sjätte AP-fonderna mot de tidigare femte, fjärde respektive sjätte fondstyrelserna.

Under den senaste femårsperioden uppgick den genomsnittliga

avkastningen, beräknad på likartat sätt, till 9,4 % per år. Eftersom den

genomsnittliga inflationen under samma period var 0,8 % per år är den

schablonmässigt beräknade genomsnittliga reala avkastningen under

18

femårsperioden 8,5 % per år. Detta måste betecknas söm en mycket god Skr. 2000/01:131

real avkastning för en blandad portfölj med låg risk över en längre

period.

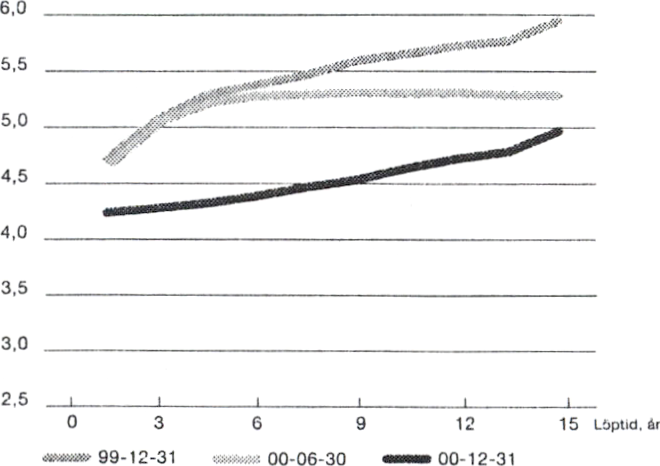

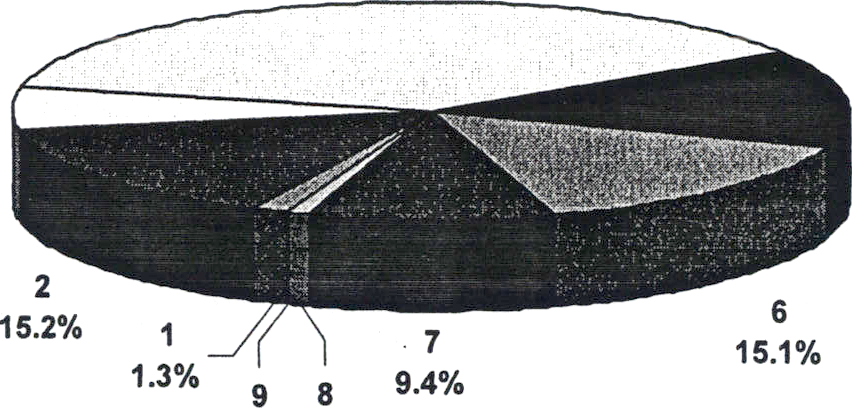

Eftersom 65 % av AP-fondemas placeringar vid senaste årsskiftet

utgjordes av nominella räntebärande instrument är den främsta

förklaringen till den goda reala avkastningen de senaste årens sjunkande

räntor i kombination med låg inflation. En så pass hög real avkastning är

knappast ett realistiskt mål för en blandad portfölj med låg risk under en

längre period. Å andra sidan ändras nu portfölj sammansättningen i

riktning mot ökad aktieandel, vilket bör påverka den förväntade framtida

avkastningen positivt till priset av ökad kortsiktig risk.

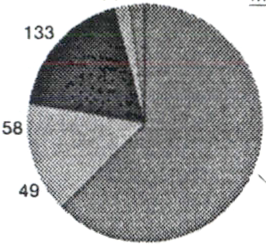

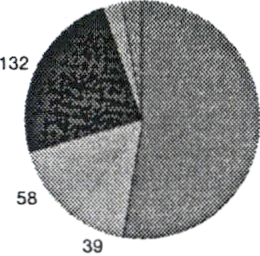

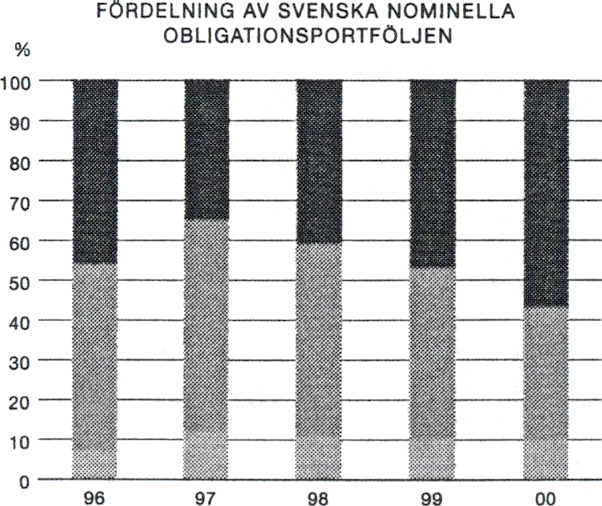

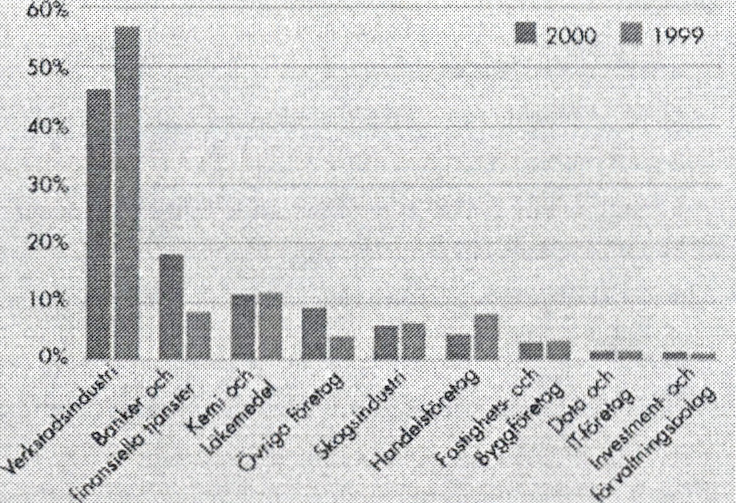

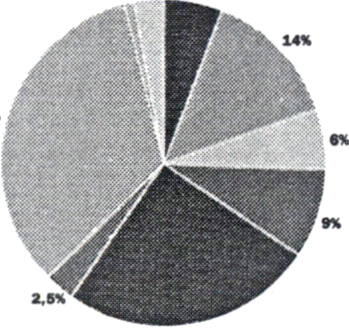

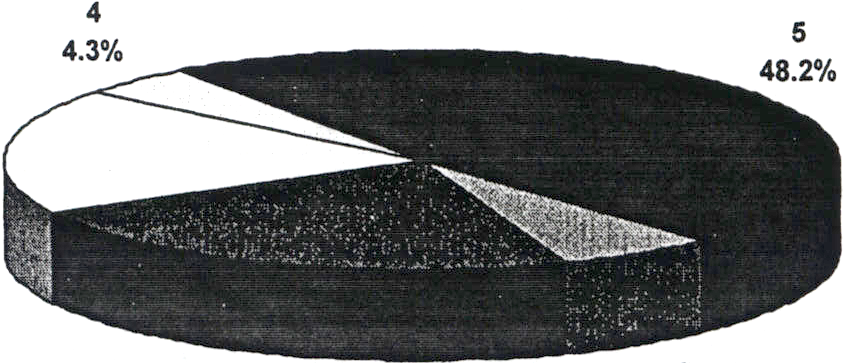

AP-fondemas placeringar

Huvuddelen av AP-fondemas samlade kapital har historiskt varit placerat

i nominella räntebärande värdepapper. Vid senaste årsskiftet var 493,5

miljarder kr, eller 65 % av kapitalet, placerat i sådana tillgångar. Andelen

nominella räntebärande värdepapper har minskat långsiktigt genom

aktieportföljernas högre avkastning, sett över en längre period, och

genom diversifiering från nominella obligationer till

realränteobligationer. Det har även skett en diversifiering inom den

nominella räntebärande portföljen genom ett ökat inslag av utländska

innehav.

Förändringarna av den övergripande portföljstrukturen under år 2000

har varit begränsade mot bakgrund av rekylen på aktiemarknaderna och

AP-fondemas förberedelser inför det nya förvaltningsmandatet. Som ett

led i denna förberedelse har andelen utlandsplaceringar ökat något,

avseende både nominella obligationer och noterade aktier. Andelen

illikvida räntebärande placeringar i Första och Andra AP-fondema har

reducerats något samtidigt som andelen kortfristiga räntebärande

placeringar ökat. Som ett resultat av den svaga utvecklingen på

aktiemarknaderna ökade andelen nominella räntebärande tillgångar under

det senaste året, trots inleverans av sådana instrument till staten.

Tabell 5. Placeringar till marknadsvärde i buffertfonderna totalt, miljarder kr och som andel av de totala

tillgångarna

|

2000-12-31 |

1999-12-31 | |||

|

Nominella förlags- och obligationslån samt pen- |

493,5 |

65,3% |

472,9 |

63,3% |

|

ningmarknadslån och direktlån | ||||

|

Reala lån |

59,6 |

7,9% |

57,7 |

7,7% |

|

Aktier, konvertibla skuldebrev |

165,7 |

21,9% |

185,3 |

24,8% |

|

Fastigheter, aktier i fastighetsbolag * |

37,0 |

4,9% |

31,8 |

4,3% |

|

Summa tillgångar |

755,8 |

100% |

747,7 |

100% |

|

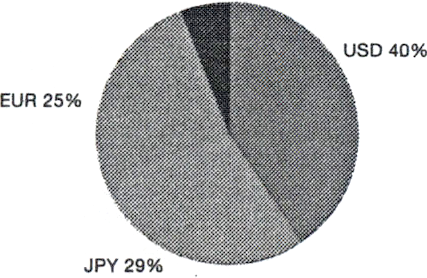

varav i utländsk valuta |

72,2 |

9,6% |

53,1 |

8,7% |

* I första-tredje fondstyrelsens portfölj där AP-fastigbeter ingår som helägt dotterbolag.

Sedan den 1 september 1998 far fondema i princip inte inneha

direktäga fastigheter. Därför har fastighetsinnehavet i Första och Andra

AP-fondema, tidigare första-tredje fondstyrelserna, placerats i ett helägt

dotterbolag. Detta innehav har tidigare konsoliderats i första-tredje

fondstyrelsernas balansräkning, och därmed marknadsvärderade

19

fondkapital, på indirekt väg via den exponering som erhållits genom Skr. 2000/01:131

summan av aktieinnehav och direktlån till dotterbolaget. Direktlånen har

under år 2000 avlösts av upplåning på öppna marknaden, varför

fastighetsexponeringen till synes reducerats i motsvarande grad. I tabell 5

har emellertid den fastighetsexponeringen återlagts som bidragit till att

generera avkastningen och som skulle ha blivit resultatet om

dotterbolaget konsoliderats fullt ut i balansräkningen6. Från och med

2001 innehas AP-fastigheter av Första-Fjärde AP-fondema gemensamt

med en fjärdedel var.

6 En sådan konsolidering skulle även introducera en skuldpost i balansräkningen

motsvarande dotterbolagets upplåning.

20

Sammanställning av AP-fondemas resultat år Skr-2000/01:131

2000

I detta avsnitt görs en sammanställning av AP-fondemas resultat på basis

av deras årsredovisningar. Resultaten i AP-fondema har historiskt avvikit

från varandra i betydande grad på grund av de hittillsvarande stora

skillnaderna i placeringsinriktning. De nya, identiska, mandaten

föranleder synpunkten att resultatredovisningarna bör ingå i den

samordning som nu sker mellan buffertfonderna. Som framhölls i

forarbetena bör fondema tillsammans med regeringen utarbeta

gemensamma metoder för avkastningsberäkning i syfte att underlätta

jämförelser av fondernas resultat (prop. 1999/2000:46 s. 114).

4.1 Första och Andra AP-fondema

Första och Andra AP-fondema, de tidigare första-tredje fondstyrelserna,

har samförvaltats under året av Första AP-fondens kansli. Andra AP-

fondens kansli byggdes upp från grunden och övertog

förvaltningsansvaret för sin portfölj vid årsskiftet 2000/01. Eftersom

förvaltningen skett gemensamt och eftersom fondema avgett gemensam

årsredovisning omfattar regeringens utvärdering Första och Andra AP-

fondemas sammantagna förvaltning.

Vid utgången av år 2000 var 83,4 % av medlen, inklusive tillgångar i

dotterbolag, placerade i nominella lån, varav 10% var denominerade i

utländsk valuta. Till följd av styrelsens beslut att valutasäkra utländska

obligationer var andelen tillgångar som var exponerad for valutarisk nära

noll. Realräntelån i svenska kronor utgjorde 10,2 % av tillgångarna och

6,4 % av bruttotillgångama var placerade i fastigheter, vilket tillfälligt

översteg den i lag givna begränsningen7. Jämfört med den av styrelserna

fastställda normalportföljen (tabell 6) hade Första och andra AP-fondema

en undervikt i svenska nominella obligationer, en svag övervikt i svenska

realränteobligationer samt en övervikt i fastigheter.

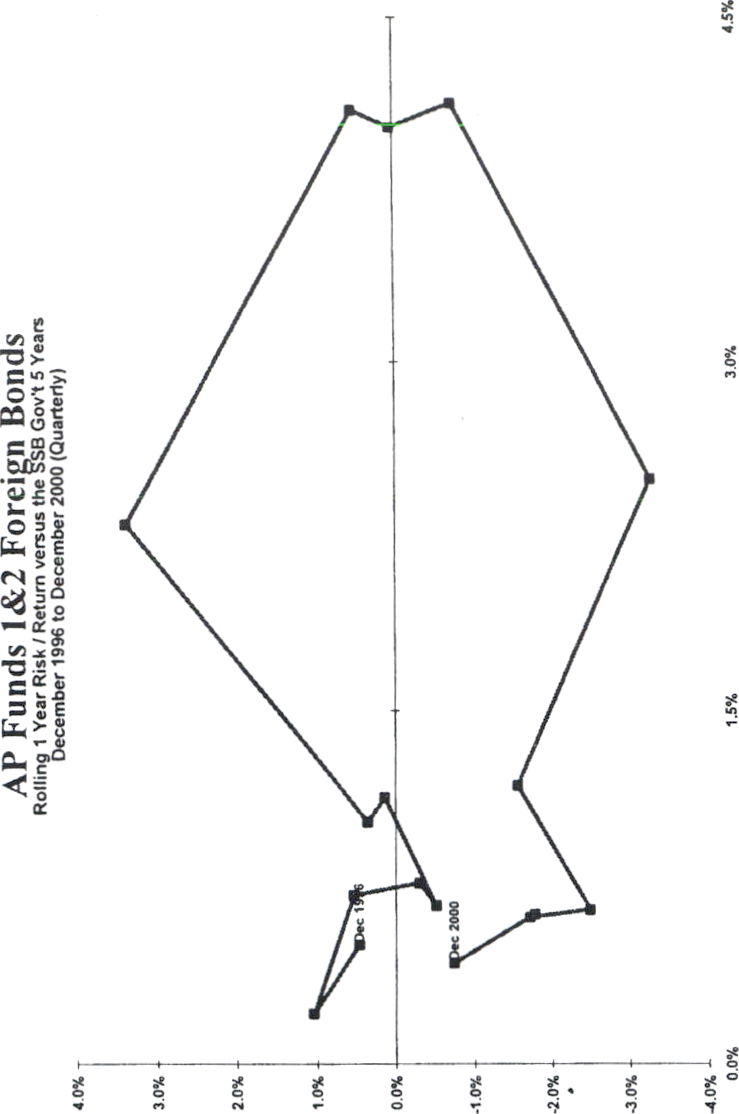

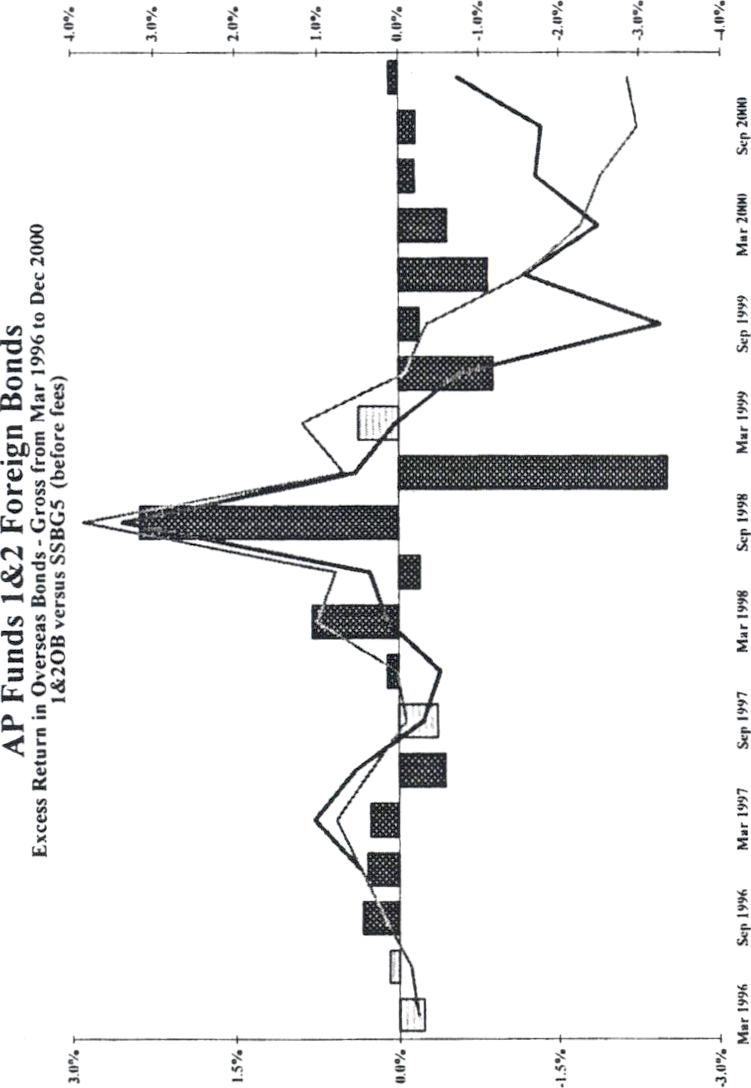

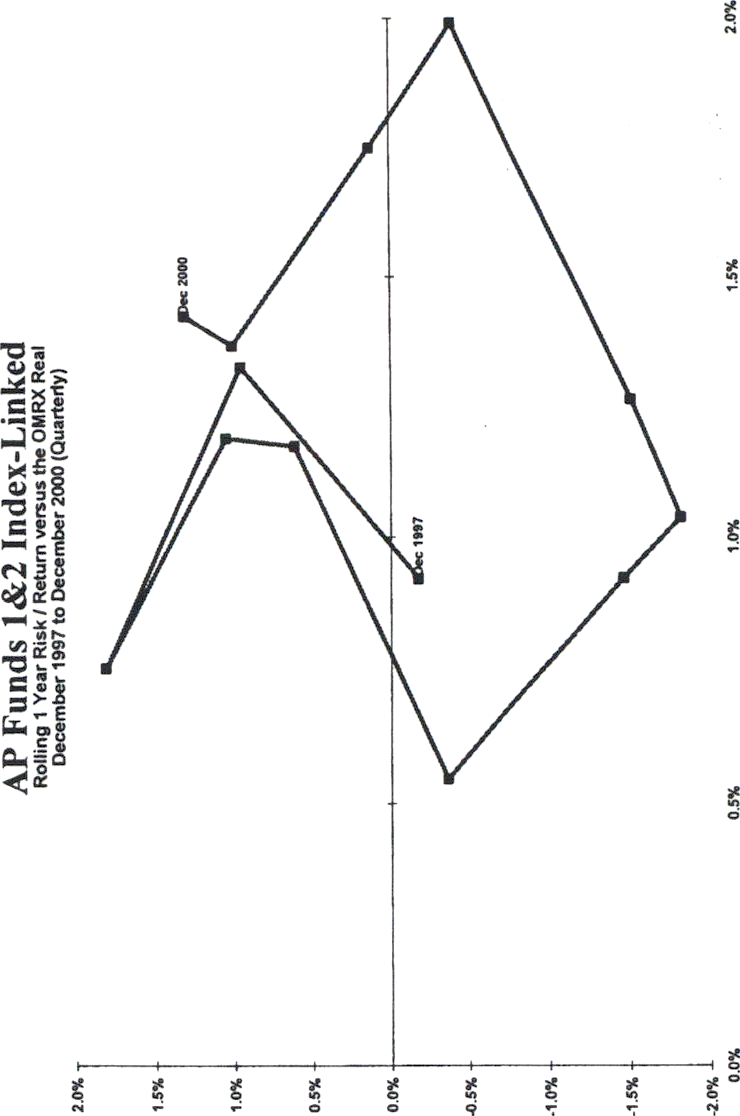

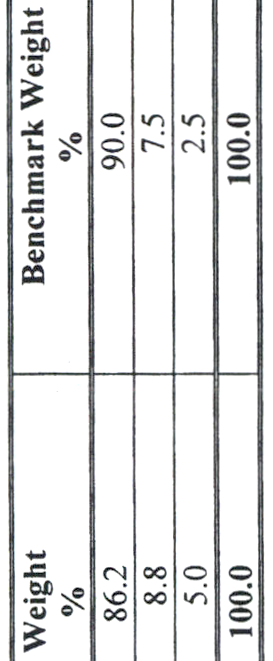

Tabell 6. Första och Andra AP-fondernas normalportfölj och avkastningsmål

|

Tillgångsslag |

Portföljvikt |

Index* |

Mål |

|

Svenska obligationer |

75% |

Internt index |

överträffa |

|

Utländska obligationer |

10% |

SSBG5 |

Överträffa |

|

Realränteobligationer |

10% |

OMRX Real |

Överträffa |

|

Fastigheter |

5% |

Sammanvägt |

överträffa |

|

Fonden totalt |

100 % |

Konsumentprisindex |

överträffa maximalt |

* SSBG5 är Salomon Smith Barney obligationsindex för de fem största industriländerna. OMRX Real är ett index för

svenska realränteobligationer medan fastighetsindex är sammanvägt av SFI (Svenskt fastighetsindex) och två

utländska index, IPD (Investment Property Databank) för onoterade fastigheter respektive Naireit för noterade

fastighetsaktier.

Som ett led i förberedelserna infor det nya förvaltningsmandatet, och

inför den av riksdagen beslutade överföringen av 155 miljarder kr till

staten, förändrades under året relationen mellan inhemska och utländska

7 Eftersom det helägda dotterbolaget AP-fastigheter inte konsoliderats i balansräkningen

stannar den rapporterade fastighetsexponeringen vid 2,7 %.

21

innehav samt mellan obligationer och penningmarknadsinstrument. Skr. 2000/01:131

Innehavet av svenska nominella obligationer reducerades till förmån för

utländska obligationer, samtidigt som innehavet av svenska och utländska

penningmarknadsinstrument nära nog fördubblades till 17 % av

tillgångarna. Åtgärden att öka det utländska innehavet syftade till att

underlätta ett framtida portföljskifte från obligationer till aktier. Under

antagande att utländska obligationsmarknader är mer likvida kan större

poster obligationer avyttras utan påtaglig marknadspåverkan. Det stora

innehavet av penningmarknadsinstrument motiverades av den

förestående utskiftningen av tillgångar mellan Första-Fjärde AP-

fondema som bl.a. innebar att Första AP-fonden skulle leverera

räntebärande instrument med kort återstående löptid i utbyte mot samtliga

utländska obligationer (tabell 2). Ett argument för arrangemanget var att

de utländska innehaven var förenade med derivatkontrakt avseende

valuta med Första AP-fonden som avtalsslutande part, vilket inte kunde

ändras utan kostnad. Detta arrangemang påverkade kortsiktigt Första och

Andra AP-fondemas avkastning svagt negativt eftersom de långa

räntorna föll i slutet av året.

Fondkapitalet i Första och Andra AP-fondema påverkas av

avkastningen på fondernas tillgångar, av nettot mellan pensionsavgifter

och pensionsutbetalningar, av nettoöverföringar till och från övriga AP-

fonder och till staten samt av administrationskostnader hänförliga till

försäkringen för inkomstrelaterad ålderspension. Under det senaste året

översteg inbetalningarna av pensionsavgifter utbetalningarna av

pensioner med 5,5 miljarder kr. Samtidigt uppgick

administrationskostnaderna för ålderspensionen till 1,1 miljarder kr8.

Årets marknadsvärderade resultat på 43,7 miljarder kr bidrog därmed till

att fondkapitalet ökade trots den av riksdagen beslutade inleveransen av

45 miljarder kr till Riksgäldskontoret (tabellerna 4 och 7).

Tabell 7. Resultatsammanställning för Första och Andra AP-fonderna, miljarder kronor

|

2000 |

1999 |

1998 |

1997 |

1996 | |

|

Marknadsvärderat resultat |

43,7 |

3,6 |

57,3 |

38,9 |

80,2 |

|

Överföring till staten |

-45,0 |

-45,0 | |||

|

Fondkapital |

560,4 |

557,3 |

629,2 |

605,6 |

601,1 |

|

Ärlig avkastning, % |

8,9 |

0,6 |

10,0 |

6,4 |

13,9 |

|

KPI, förändring, % |

1,4 |

1,2 |

-0,6 |

1,9 |

0,1 |

|

Real avkastning, % |

7,4 |

-0,6 |

10,6 |

4,6 |

13,8 |

Avkastningen under år 2000 var i stor utsträckning ett resultat av den

marknadsrekyl som präglade obligationsmarknaderna efter

ränteuppgången under år 1999. Såväl svenska som utländska räntor föll

tillbaka under år 2000, vilket drog upp avkastningen på fastförräntande

8 Därtill kommer administrationskostnaderna för premiepensionssystemet som finansieras

av PPM:s avgifter och, under en övergångstid, även genom lån. Dessa kostnader har

prognostiserats till cirka 700 miljoner kr år 2001.

22

instrument i linje med det goda genomsnittet under den senaste Skr. 2000/01:131

femårsperioden. Avkastningen under året blev t.o.m. något bättre än den

genomsnittliga avkastningen under senaste femårsperiod, i både

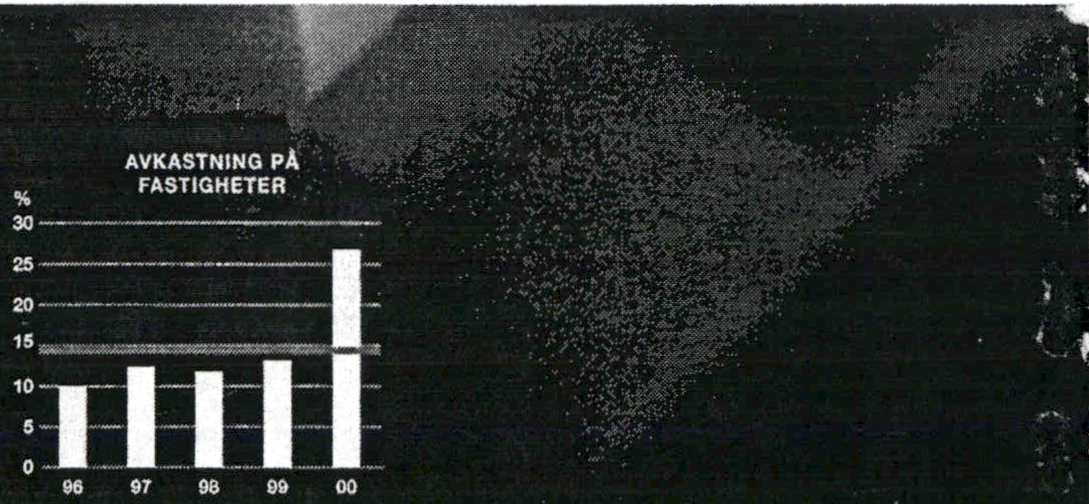

nominella och reala termer. Särskilt fastighetsrelaterade placeringar gav

en mycket god avkastning. Den underliggande värdestegringen på

fastigheter var främst orsakad av stigande marknadshyror och i första

hand hänförlig till fastigheter i Stockholm.

Förvaltningskostnaderna ökade under året med 50 miljoner kr till 193

miljoner kr, vilket hade samband med förberedelserna inför det nya

förvaltningsmandatet. Kostnaderna motsvarade 0,03 % av ett

schablonmässigt beräknat genomsnittligt fondkapital under året. Satt i

relation till fondkapitalet vid ingången av år 2001 (tabell 2) motsvarade

kostnaderna, uppdelade per fond, 0,07 % av Första AP-fondens

fondkapital respektive 0,06 % av Andra AP-fondens fondkapital. Första

och Andra AP-fondema rapporterar en kapitalviktad totalavkastning

exklusive förvaltningskostnader.

Tabell 8. Första och Andra AP-fondernas avkastning per tillgångsslag, procent

|

Tillgångsslag |

2000 |

1999 |

1996-2000* |

|

Svenska nominella lån |

7,7 |

0,3 |

7,6 |

|

Utländska nominella lån** |

7,2 |

-2,5 |

7,3 |

|

Svenska reala lån |

11,8 |

0,1 |

8,0 |

|

Fastigheter, aktier i fastighetsbolag |

26,3 |

13,2 |

14,6 |

|

Totalavkastning |

8,9 |

0,6 |

7,9 |

|

Konsumentprisindex |

1,4 |

1,2 |

0,8 |

|

Totalavkastning realt |

7,4 |

-0,6 |

7,0 |

* Beräknad som ett geometriskt genomsnitt av årlig rapporterad avkastning.

** Inklusive effekter av full valutahedge.

4.2 Tredje, Fjärde och Sjätte AP-fondema

Tredje och Fjärde AP-fondema, de tidigare femte respektive fjärde

fondstyrelserna, etablerades genom överföringar av grundkapital från

dåvarande första-tredje fondstyrelserna. De tidigare fjärde och femte

fondstyrelserna hade rätt att rekvirera medel som förvaltades av första-

tredje fondstyrelserna enligt särskilda regler. I gengäld skulle fjärde och

femte fondstyrelserna årligen till första-tredje fondstyrelserna överföra

en avkastning beräknad som 3 % av det rekvirerade grundkapitalet, vilket

i sin tur räknats upp med konsumentprisindex. Denna procedur upphörde

förra året i avvaktan på portfölj uppdelningen år 2001.

Sjätte AP-fonden, den tidigare sjätte fondstyrelsen, förvaltar dels 10

miljarder kr som omfördelades från dåvarande första-tredje

fondstyrelserna, dels de medel, cirka 370 miljoner kr, som kvarstod

outskiftade inom awecklingsstyrelsen, när denna år 1996 ombildades till

sjätte fondstyrelsen.

23

Skr. 2000/01:131

Tabell 9. Resultatsammanställning för Tredje, Fjärde och Sjätte AP-fonderna, miljarder kronor

Tredje Fjärde Sjätte

|

2000 |

1999 |

2000 |

1999 |

2000 |

1999 | |

|

Marknadsvärderat resultat |

-0,3 |

8,0 |

-14,9 |

58,4 |

-0,4 |

6,7 |

|

Fondkapital |

22,8 |

23,2 |

132,3 |

147,2 |

18,4 |

18,8 |

|

Ärlig avkastning, % |

-1,5 |

53,1 |

-10,1 |

64,7 |

-1,3 |

55,8 |

|

Jämförelseindex, % |

-8,5 |

62,9 |

-10,5 |

61,9 |

-11.9 |

69,8 |

|

Differens, %-enheter |

7,0 |

-9,8 |

0,4 |

2,8 |

10,6 |

-14,0 |

Grundkapitalet i Tredje, Fjärde och Sjätte AP-fondema samt fondernas

balanserade resultat utgör sammantaget fondkapitalet. Eftersom

resultaten var negativa minskade det marknadsvärderade fondkapitalet

under år 2000 (tabell 9).

4.2.1 Tredje AP-fondens resultat

Styrelsen antog nya och mer detaljerade mål for verksamheten i

december 1998. Den totala portföljen delades upp på tre delportföljer

med olika jämförelseindex och avkastningsmål som framgår av tabell 10.

Under år 2000 byttes jämförelseindex för utländska aktier från STOXX

50 till FTSE All-World Europé Developed som är ett brett europeiskt

index avsett att täcka upp till 90 % av marknadsvärdet på varje marknad.

För hela portföljen var målet att överträffa jämförelseindex med i

genomsnitt 0,8 procentenheter per år över en rullande femårsperiod.

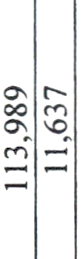

Tabell 10. Tredje AP-fondens normalportfölj och årliga avkastningsmål för tillgångsslagen

|

Tillgångsslag |

Portföljvikt |

Intervall |

Index* |

Mål |

|

Svenska aktier |

88% |

82-95 % |

SIXRX |

0,8 %-enheter |

|

Utländska aktier |

8% |

5-10 % |

FTSE Europé |

+/-0 |

|

Likvida medel |

4% |

0-8% |

OMRX Total |

0,2 %-enheter |

* SIXRX är SIX avkastningsindex. FTSE Europé är en del av FTSE All-World Developed, i sin tur ett globalt index för

utvecklade länder. OMRX Total omfattar svenska statsobligationer, statsskuldväxlar och bostadsobligationer.

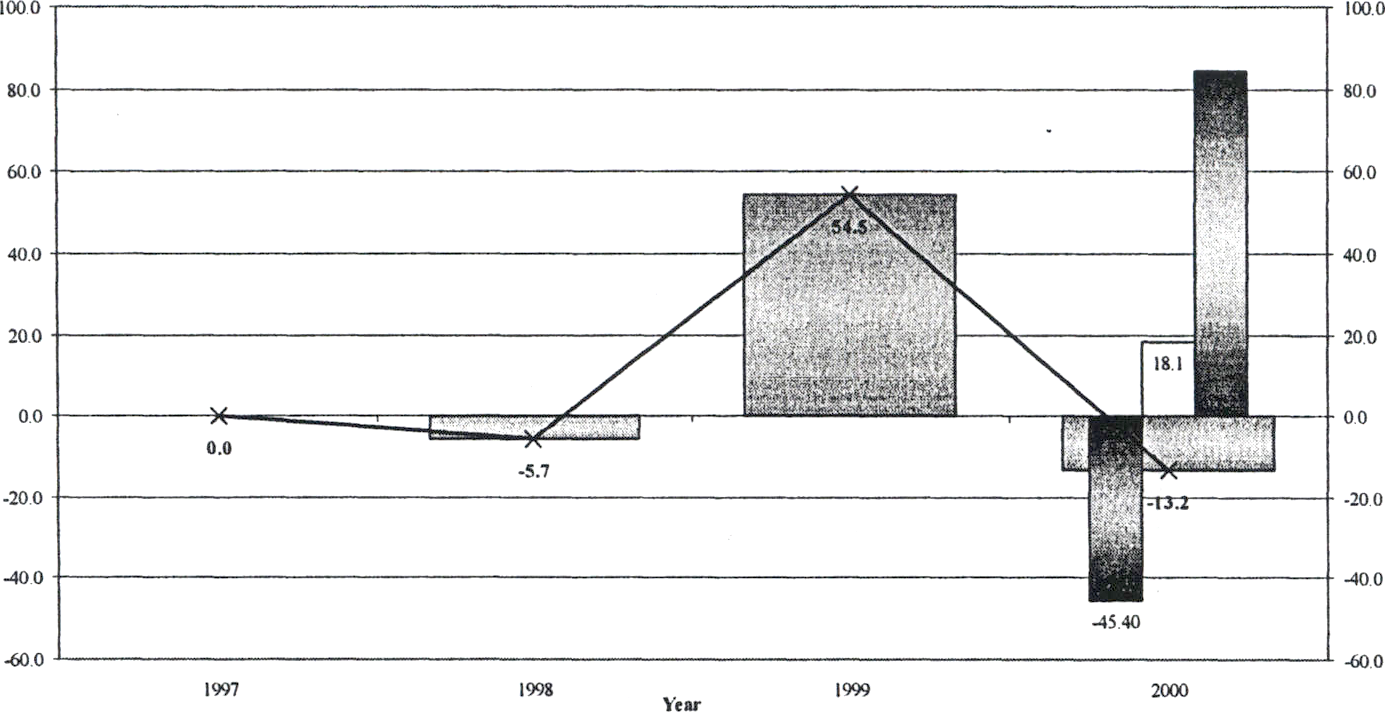

Resultatet för år 2000 var mycket gott eftersom totalportföljen

överträffade jämförelseindex med 7 procentenheter (tabell 11). Till detta

resultat bidrog främst den svenska aktieportföljen, med en

överavkastning på 7,4 procentenheter. Även den utländska

aktieportföljen bidrog till årets resultat, med en överavkastning på 3,3

procentenheter.

Enligt fondens årsredovisning har såväl sektorval som aktieval bidragit

positivt till aktieförvaltningens resultat. Särskilt framhålls en övervikt

inom investmentbolag och en undervikt inom IT, media och

telekommunikationer. Även fondens taktiska allokering, i form av en

övervikt av räntebärande tillgångar på bekostnad av aktier, samt en

övervikt av europeiska aktier på bekostnad av svenska aktier, sägs ha gett

24

ett positivt bidrag till meravkastningen under året. På motsvarande sätt Skr. 2000/01:131

har en undervikt inom bank och finans haft en negativ resultatpåverkan.

Tabell 11. Tredje AP-fondens avkastning, procent

|

Tillgångsslag |

2000 |

1999 |

1996-2000* |

|

Totalavkastning |

-1,5 |

53,1 |

24,5 |

|

Jämförelseindex** |

-8,5 |

62,9 |

25,2 |

|

Differens |

7,0 |

-9,8 |

-0,7 |

* Beräknad som ett geometriskt genomsnitt av årlig rapporterad avkastning i senaste årsredovisning.

** Jämförelseindex utgörs av SIXRX 1996-98 och därefter av ett sammanvägt index bestående av 88 % SIXRX, 8

% DJ STOXX 50 samt 4 % OMRX Total. Från och med april 2000 ersattes STOXX 50 av FTSE Europé.

Resultatet under den senaste femårsperioden är inte lika positivt

eftersom totalportföljen avkastat i genomsnitt 24,5 % per år, medan index

samtidigt avkastat 25,2 % per år, dvs. 0,7 procentenheter mer. Risken i

totalportfoljen mätt som standardavvikelse har dock understigit risken i

jämförelseindex de senaste två åren. Det gäller även att risken i

aktieportföljen mätt som standardavvikelse understigit risken i aktieindex

under hela femårsperioden, varför man kan fastslå att resultaten uppnåtts

till lägre risk. Enligt de beräkningar som återges i årsredovisningen har

fondens aktieportfölj, och även totalportfölj, en bättre riskjusterad

avkastning än jämförelseindex mätt som Sharpekvot.

Fondens förvaltningskostnader ökade med drygt 30 miljoner kr till

66,7 miljoner kr till följd av förberedelserna inför det nya mandatet, utan

att kostnadsmassan ännu kunnat fördelas på ett större fondkapital.

Kostnaderna motsvarade 0,29 % av ett schablonmässigt beräknat

genomsnittligt fondkapital under året, men 0,05 % om samma

kostnadsmassa relateras till fondkapitalet i början av år 2001 (tabell 2).

Båda jämförelserna måste emellertid tas med reservation. De årliga

förvaltningskostnaderna beräknas långsiktigt understiga 0,1 % av

förvaltat kapital. Tredje AP-fonden rapporterar en tidsviktad

totalavkastning exklusive förvaltningskostnader.

4.2.2 Fjärde AP-fondens resultat

Fondstyrelsen fastställde i början av år 1999 nya mål för verksamheten.

Det övergripande målet är att Fjärde AP-fonden löpande under en

femårsperiod skall nå en totalavkastning som överstiger jämförelseindex

med 5 procentenheter. Risknivån, mätt som aktiv risk, skall för

förvaltningen ej överstiga 8 %. Fondens riskjusterade avkastning, mätt

som informationskvot skall i genomsnitt överstiga 0,15.

Avkastningen på den totala portföljen blev -10,1 % under år 2000,

vilket något överträffade jämförelseindex, som föll med 10,5 %. Till

överavkastningen bidrog framför allt en undervikt i svenska aktier och en

motsvarande övervikt i utländska aktier och likvida medel i slutet av året,

dvs. åtgärder som normalt ryms inom begreppet taktisk allokering. Den

svenska noterade portföljen avkastade 0,1 procentenheter bättre än

25

jämförelseindex, medan den utländska noterade aktieportföljen avkastade Skr. 2000/01:131

3,4 procentenheter sämre. Den utländska portföljens negativa

resultatavvikelse jämfört med index förklaras av en övervikt i USA under

sista kvartalet, som i sin tur berodde på en önskan att anpassa portföljen i

riktning mot det nya index som skall gälla från år 2001. Detta nya index

har en högre andel nordamerikanska aktier.

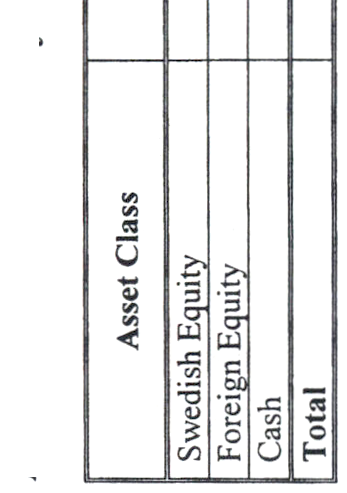

Tabell 12. Fjärde fondstyrelsens normalportfölj och årliga avkastningsmål för tillgångsslagen

|

Tillgångsslag |

Portföljvikt |

Intervall |

Index* |

Mål |

|

Svenska aktier |

90% |

87,5-92,5 % |

SIXRX |

1 %-enhet |

|

Utländska aktier |

7,5% |

5-10% |

Sammanvägt |

0,5 %-enheter |

|

likvida medel |

2,5% |

0-5% |

OMRX-TBILL |

0 |

* SIXRX är SIX avkastningsindex, lltlandsportföljen utvärderas mot ett sammanvägt index bestående av 65 %

MSCI Europa exklusive Sverige och 35 % MSCI Världen exklusive Europa. OMRX-TBILL är ett index för

statsskuldväxlar.

Fjärde AP-fonden berör endast kortfattat de hittills gällande långsiktiga

målen i sin årsredovisning. Fondkapitalets genomsnittliga avkastning

under de senaste fem åren uppgår till 23,1 % per år. Hur jämförelseindex

utvecklats förklaras inte närmare9. Om SIX avkastningsindex utnyttjas

som referens för delperioden 1996-98 erhålls en sammanvägd

indexavkastning under femårsperioden på 24,5 %. Dock var dåvarande

ljärde fondstyrelsens mål lägre satta i början av perioden eftersom man

då hade VA:s totalindex som referens.

Förvaltningskostnaderna ökade under året med 77 miljoner kr till 144

miljoner kr, vilket motsvarade 0,10 % av ett schablonmässigt beräknat

genomsnittlig fondkapital. Kalkylen bekräftas av årsredovisningen, enligt

vilken kostnadernas andel av placeringstillgångarna steg från 0,06 % året

innan. Kostnadsökningen förklaras av åtgärder som sammanhänger med

det nya förvaltningsmandatet år 2001. Jämfört med fondkapitalet i början

av år 2001 (tabell 2) motsvarade kostnaderna 0,11 %. Fjärde AP-fonden

rapporterar en tidsviktad totalavkastning exklusive förvaltningskostnader.

Tabell 13. Fjärde AP-fondens avkastning, procent

|

2000 |

1999 |

1996-2000* | |

|

Totalavkastning |

-10,1 |

64,7 |

23,1 |

|

Jämförelseindex** |

-10,5 |

61,9 |

24,5 |

|

Differens |

0,4 |

2,8 |

-1,4 |

* Beräknad som ett geometriskt genomsnitt av årlig rapporterad avkastning.

** Jämförelseindex utgörs här av SIXRX 1996-98 och därefter av ett sammanvägt index bestående av 90 %

SIXRX exklusive Nokia, 7,5 % utländska aktier samt 4 % OMRX TBILL. Utländska aktier i sin tur utgörs av 65 % MSCI

Europa exklusive Sverige och 35 % MSCI världen exklusive Europa.

9 Fjärde AP-fonden rapporterar dock att den svenska aktieportföljen under de senaste fem

åren avkastade i genomsnitt 29,4 % per år, vilket något understeg jämförelseindex som

under samma period gick upp med 29,7 % per år.

26

4.2.3

Sjätte AP-fondens resultat

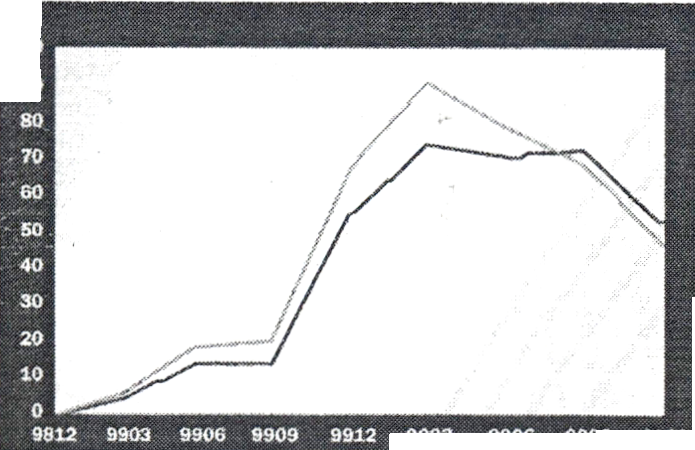

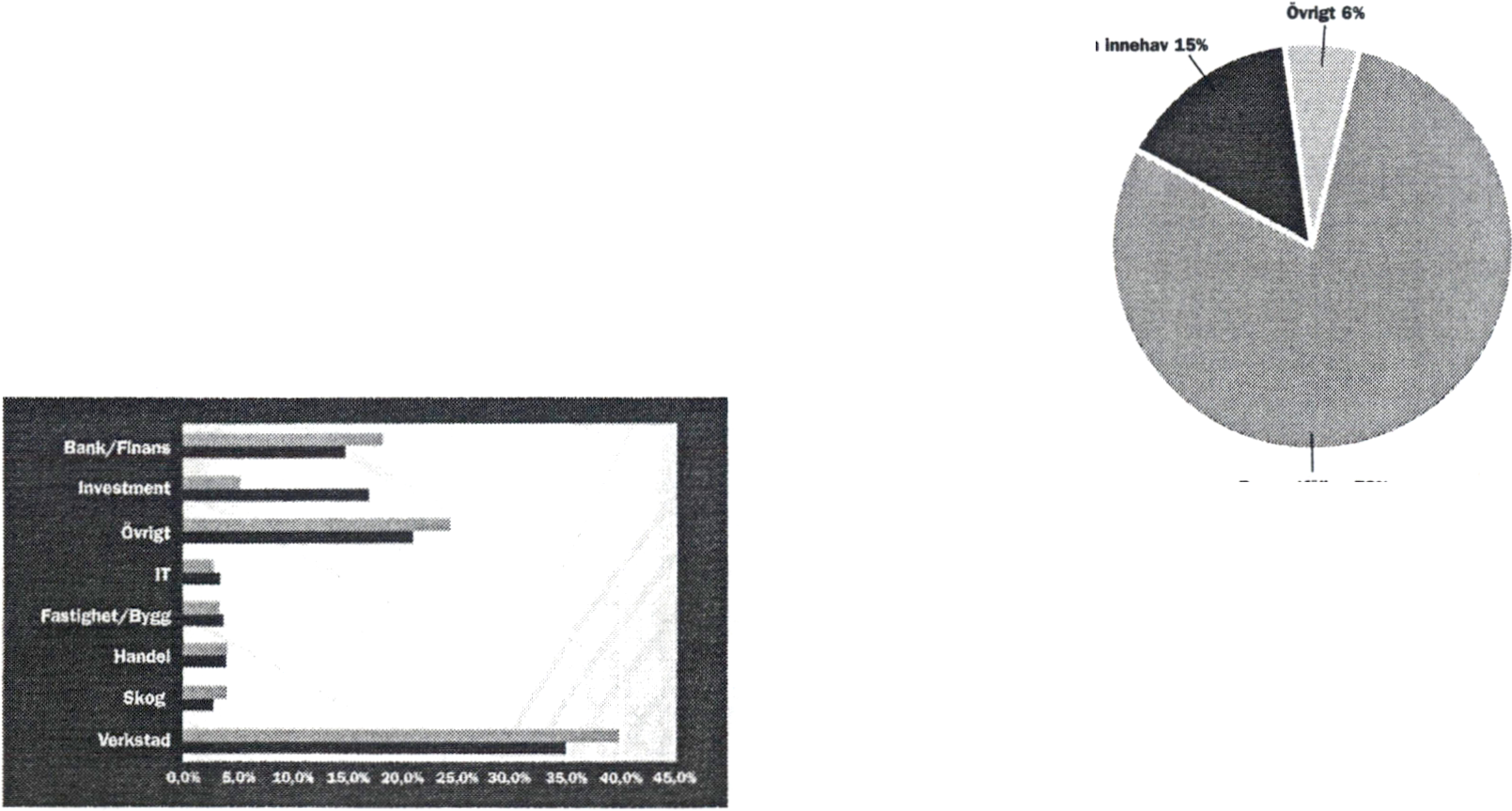

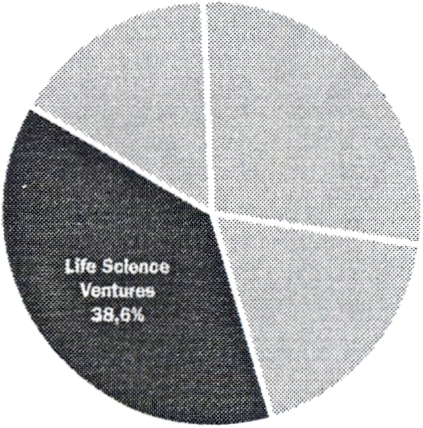

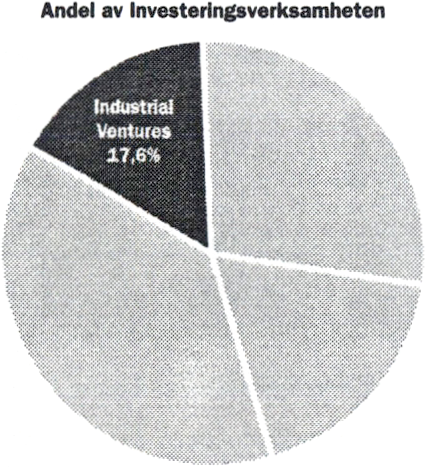

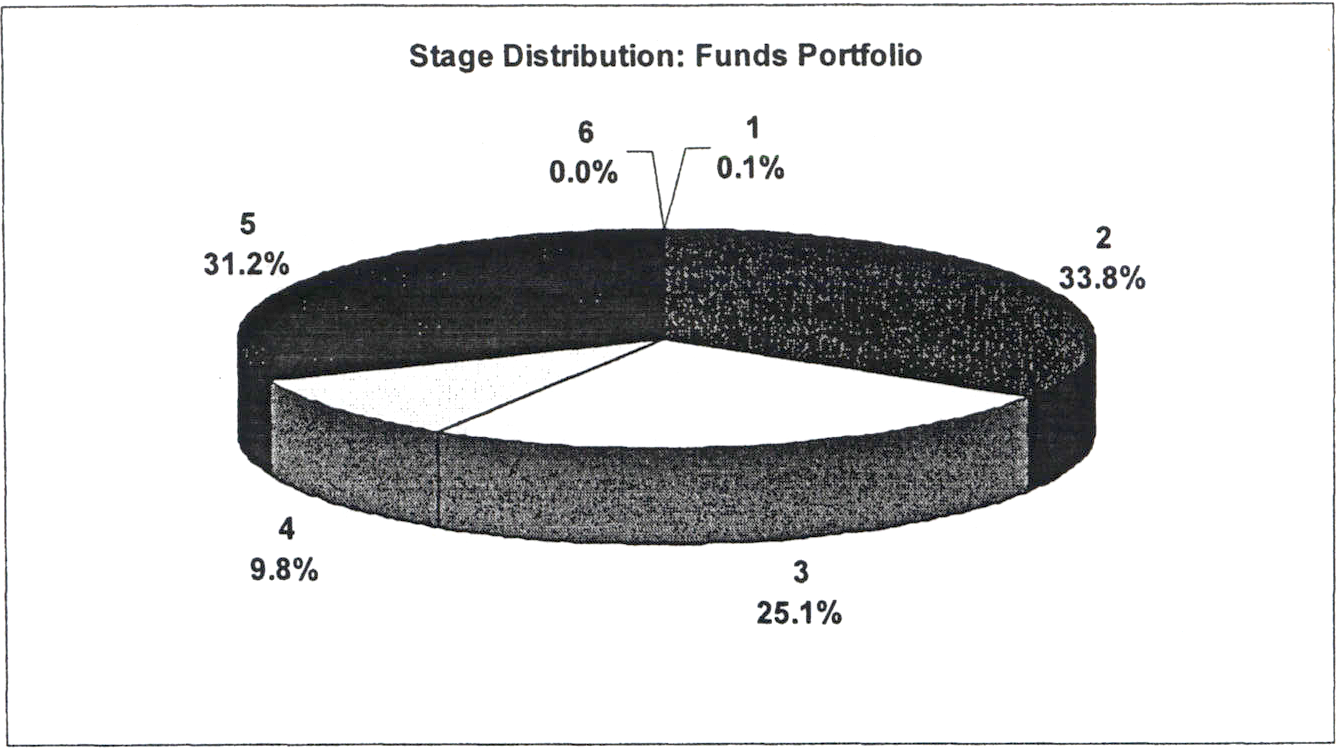

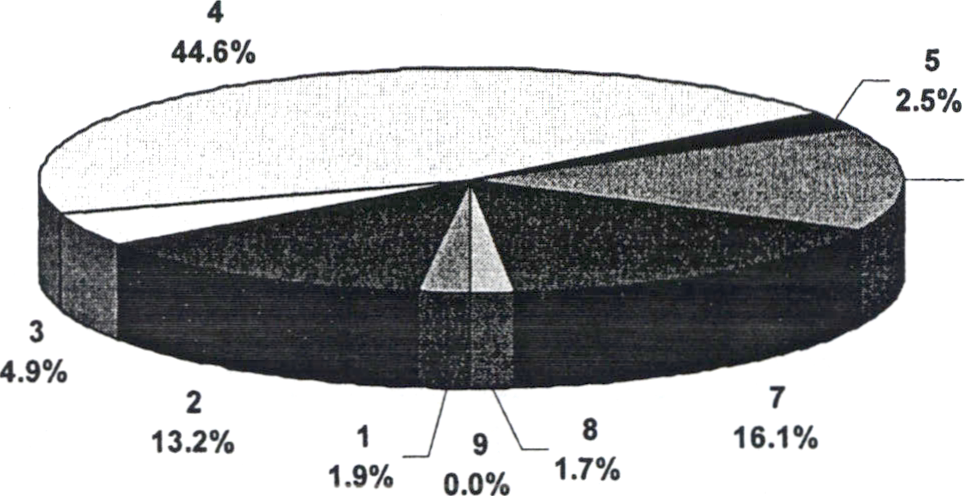

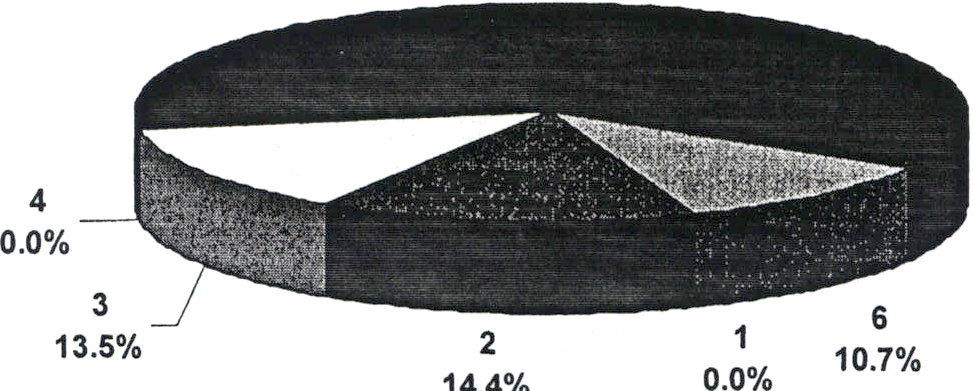

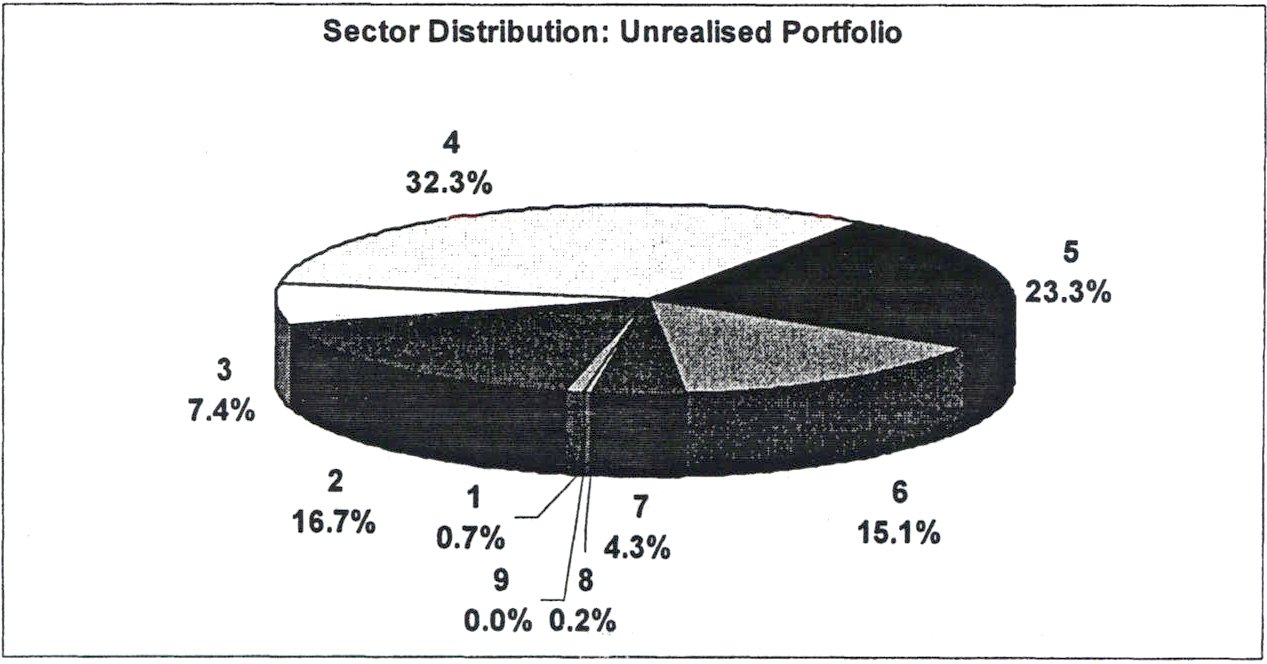

Sjätte AP-fonden är uppdelad på förvaltning av dels en portfölj av

noterade aktier, benämnd Kapitalförvaltning, dels en portfölj av

onoterade aktier, benämnd Investeringsverksamhet. Sjätte AP-fonden

har, till skillnad från övriga buffertfonder, inga begränsningar vad gäller

placeringar i onoterade aktier, bortsett från kravet att de måste vara

svenska. Fonden är emellertid inte begränsad till att bedriva

investeringsverksamhet i onoterade aktier, vilket skiljer den från

traditionella s.k. riskkapitalfonder. Styrelsen fastställer de närmare målen

för fondens verksamhet.

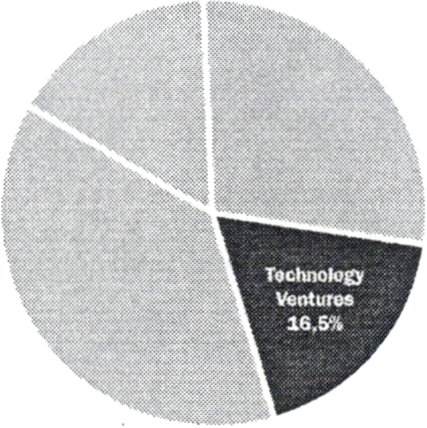

Enligt de av styrelsen uppsatta målen skall fondens avkastning

maximeras, givet en god riskspridning. Som operationellt mål gäller att

fondens totala avkastning skall överträffa SIX avkastningsindex sett över

en rullande femårsperiod. Därvid skall hänsyn tas till att fondens

reglemente inte tillåter investeringar i utländska bolag som ingår i index.

Nedbrutet på delportföljer skall Kapitalförvaltningen uppnå en

avkastning som överstiger detta index, medan Investeringsverksamheten

skall uppnå ett absolut avkastningsmål som är satt till 16 % före

kostnader. Till grund för denna målformulering ligger bl.a. antaganden

om att onoterade aktier långsiktigt skall ge en riskpremie utöver noterade

aktier på 4 % per år och att förvaltningskostnaderna långsiktigt motsvarar

3 % per år.

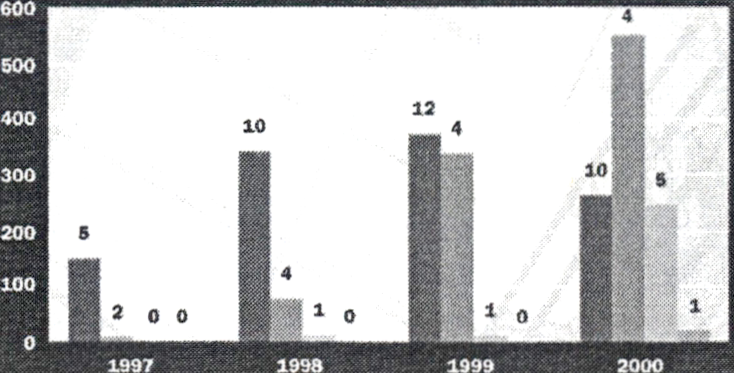

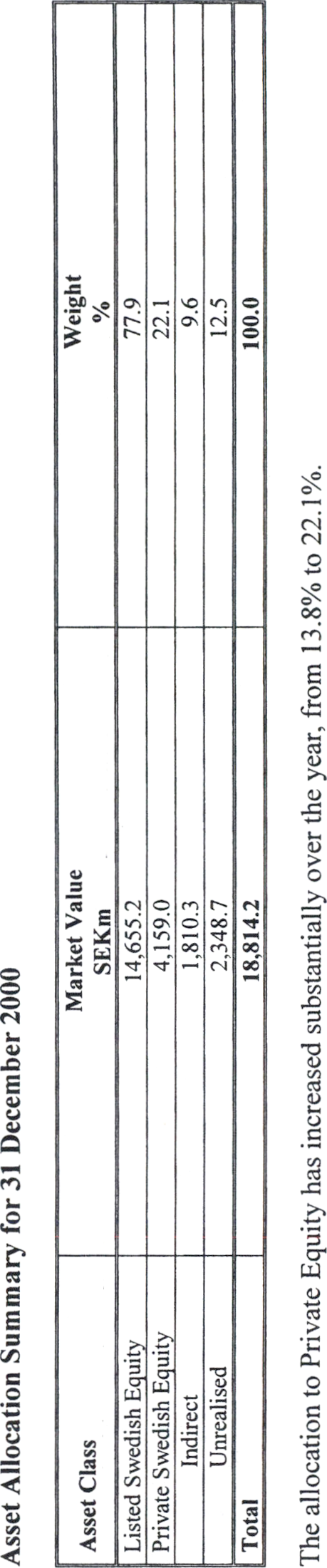

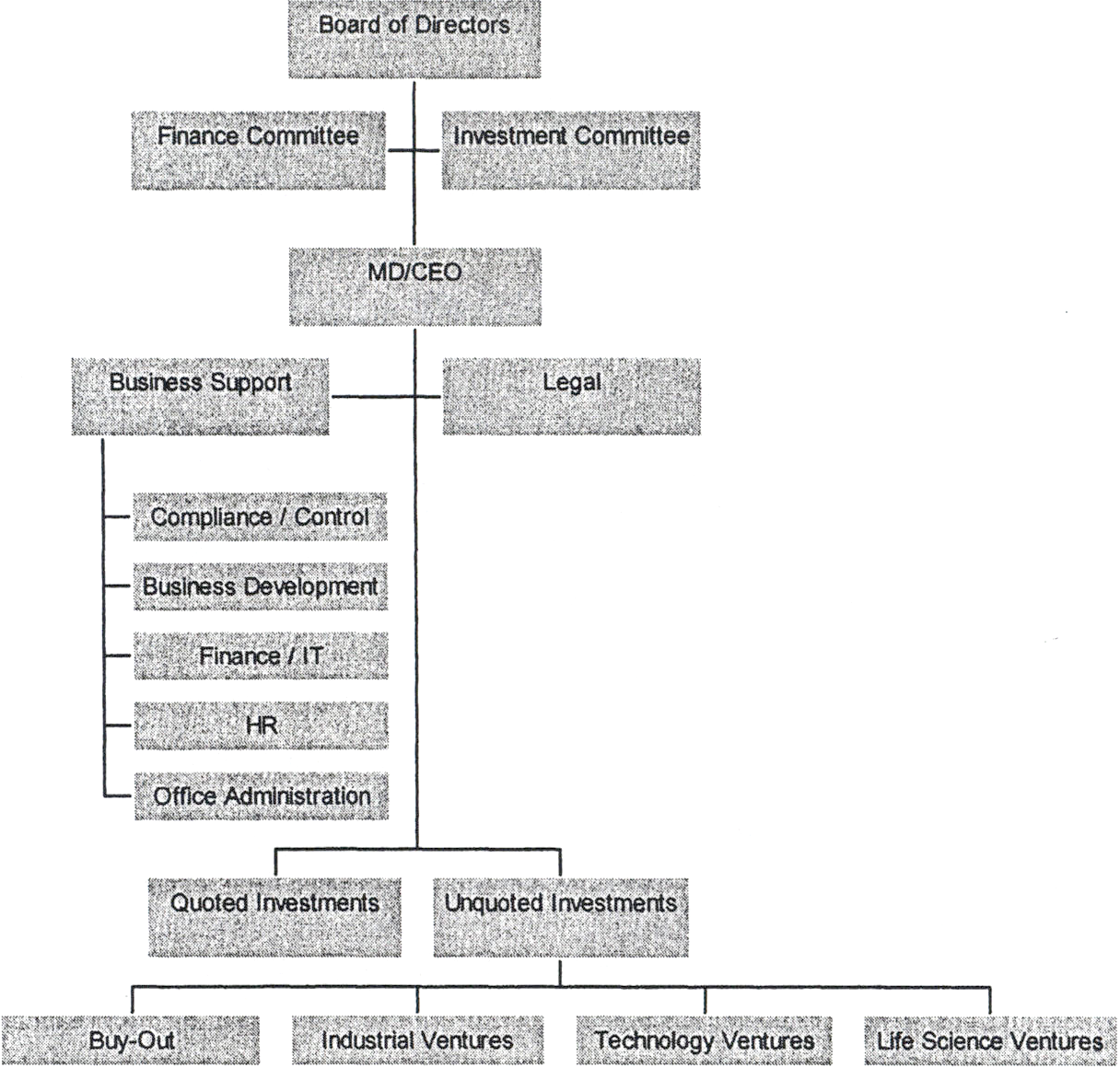

Tabell 14. Sjätte AP-fondens struktur vid utgången av respektive år (miljoner kr)

Skr. 2000/01:131

|

2000 |

1999 |

1998 |

1997 |

1996 |

Andel 2000 | |

|

Kapitalförvaltning |

14655 |

16248 |

11278 |

10889 |

10886 |

79,6 % |

|

Investeringsverksamhet |

3727 |

2550 |

906 |

375 |

- |

20,3 % |

|

Total portfölj |

18382 |

18798 |

12184 |

11264 |

10886 | |

|

övrigt |

26 |

38 |

-20 |

38 |