Prop.

1998/99:87

Regeringen överlämnar denna proposition till riksdagen.

Stockholm den 8 mars 1999

Laila Freivalds

Erik Åsbrink

(F inansdepartementet)

I propositionen föreslås en modernisering av rörelsereglema och en ren-

odling av tillsynen för svenska försäkringsbolag. Förslagen berör i första

hand livbolagens verksamhet. Förändringarna syftar till att underlätta

produktutveckling och konkurrens samt till att ge försäkringstagarna ett

ökat skydd genom bl.a. bättre information och en tydligare gränsdragning

mellan aktieägarnas och försäkringstagarnas kapital. Förslagen innebär

bl.a. följande.

Den nuvarande s.k. skälighetsprincipen slopas och ersätts av andra

skyddsregler som bl.a. skall främja en god ekonomisk genomlysning av

försäkringarna och en avtalsreglering av rätten till överskott.

Den s.k. sundhetsprincipen ersätts av en tydligare handlingsregel för

försäkringsbolagen med krav på en tillfredsställande stabilitet, god in-

formation om försäkringsvillkor och en god försäkringsstandard på verk-

samheten.

Vinstutdelning tillåts även i försäkringsbolag som bedriver konventio-

nell livförsäkringsrörelse. Särskilda begränsningar för att säkerställa för-

säkringstagarnas avtalade rätt till överskott ställs upp. Livbolag som be-

drivit verksamhet med ett vinstutdelningsförbud får ta in villkor i bolags-

ordningen om vinstutdelning endast om bestämda villkor till skydd för

försäkringstagarna är uppfyllda.

Bestämmelserna om försäkringstekniska avsättningar ändras i flera av-

seenden. Avsättningar skall göras för återbäring som försäkringstagaren

står en finansiell eller försäkringsteknisk risk för (villkorad återbäring).

Nuvarande s.k. försäkringstekniska grunder slopas och ersätts av en

ordning där samtliga rättigheter och skyldigheter mellan bolaget och för-

1 Riksdagen 1998/99. 1 saml. Nr 87

säkringstagaren skall framgå av försäkringsavtalet. Bolagen skall fort-

sättningsvis upprätta försäkringstekniska riktlinjer för planerings- och

kontrolländamål.

Vissa restriktioner för försäkringsbolagens kapitalförvaltning lättas

upp, bl.a. reglerna om var skuldtäckningstillgångar skall få finnas. Det

konstateras att den s.k. femprocentsregeln inte har en lämplig utformning

och att en ändring bör utformas mot bakgrund av bl.a. EG-rätten och ett

ställningstagande till motsvarande bestämmelser för banker. Regeln in-

nebär i dag ett förbud att utan Finansinspektionens medgivande äga mer

än fem procent av rösterna i ett aktiebolag utanför försäkringsbranschen.

Kravet på minsta driftskapital (solvensmarginalen) i livbolag skärps.

Bestämmelser införs om försäkringsbolagens upplåning som i huvudsak

ansluter till dagens restriktiva praxis.

Reglerna för ömsesidiga försäkringsbolag där försäkringstagarna är

delägare närmar sig försäkringsaktiebolagens regler. Den särskilda möj-

ligheten för dessa bolag att göra uttaxeringar hos försäkringstagarna slo-

pas för konsumentförsäkringar. Anställda som omfattas av försäkringar

som en arbetsgivare tecknat och som grundas på ett kollektivavtal skall

kunna göras till delägare i bolaget.

Det föreslås vidare att fondförsäkringar och konventionella livförsäk-

ringar far meddelas i samma juridiska person.

I propositionen föreslås även vissa ändringar i reglerna om revision

och aktuariell kontroll i försäkringsbolag. Det föreslås också en rad följ-

dändringar av i huvudsak teknisk natur i redovisningsreglerna.

Följdändringar föreslås även i bestämmelserna om utländska försäk-

ringsgivares verksamhet i Sverige.

Skattereglerna justeras så att det klargörs att en flyttning av pensions-

försäkringar kan ske utan hinder av skatterättens återköpsbegränsningar.

Lagen om oskäliga avtalsvillkor mellan näringsidkare föreslås bli ut-

vidgad så att den även täcker de finansiella företagens avtalsvillkor.

Lagstiftningen föreslås träda i kraft den 1 januari 2000 med ett ut-

rymme för att tillämpa äldre bestämmelser om bl.a. försäkringstekniska

grunder under en tvåårig övergångsperiod.

Prop. 1998/99:87

Prop. 1998/99:87

1 Förslag till riksdagsbeslut.................................................................8

2 Lagtext...............................................................................................9

2.1 Förslag till lag om ändring i försäkringsrörelselagen

(1982:713)...........................................................................9

2.2 Förslag till lag om ändring i lagen (1995:779) om

ändring i försäkringsrörelselagen (1982:713)...................81

2.3 Förslag till lag om ändring i lagen (1998:293) om

utländska försäkringsgivares verksamhet i Sverige..........82

2.4 Förslag till lag om ändring i lagen (1995:1560) om

årsredovisning i försäkringsföretag..................................98

2.5 Förslag till lag om ändring i kommunalskattelagen

(1928:370).......................................................................110

2.6 Förslag till lag om ändring i förmånsrättslagen

(1970:979).......................................................................115

2.7 Förslag till lag om ändring i konsumentförsäkrings-

lagen (1980:38)...............................................................116

2.8 Förslag till lag om ändring i lagen (1984:292) om

avtalsvillkor mellan näringsidkare..................................117

2.9 Förslag till lag om ändring i lagen (1992:160) om

utländska filialer m.m.....................................................118

3 Ärendet och dess beredning..........................................................119

4 Bakgrund.......................................................................................124

4.1 Allmänna utgångspunkter...............................................124

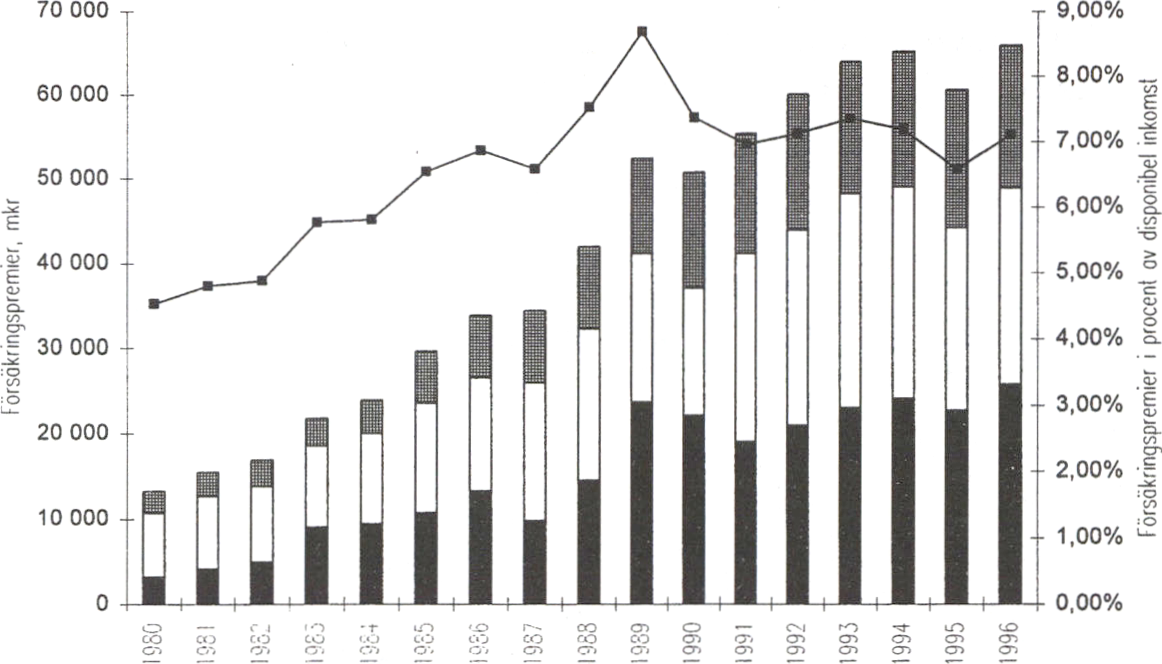

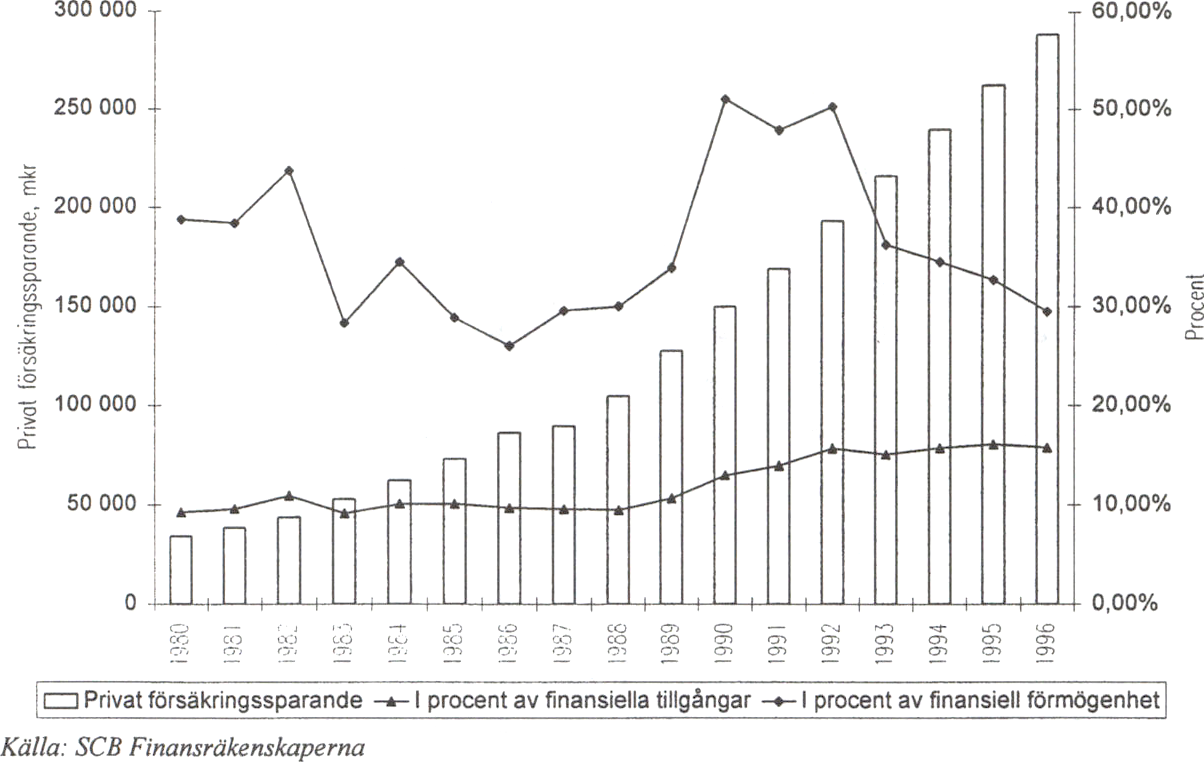

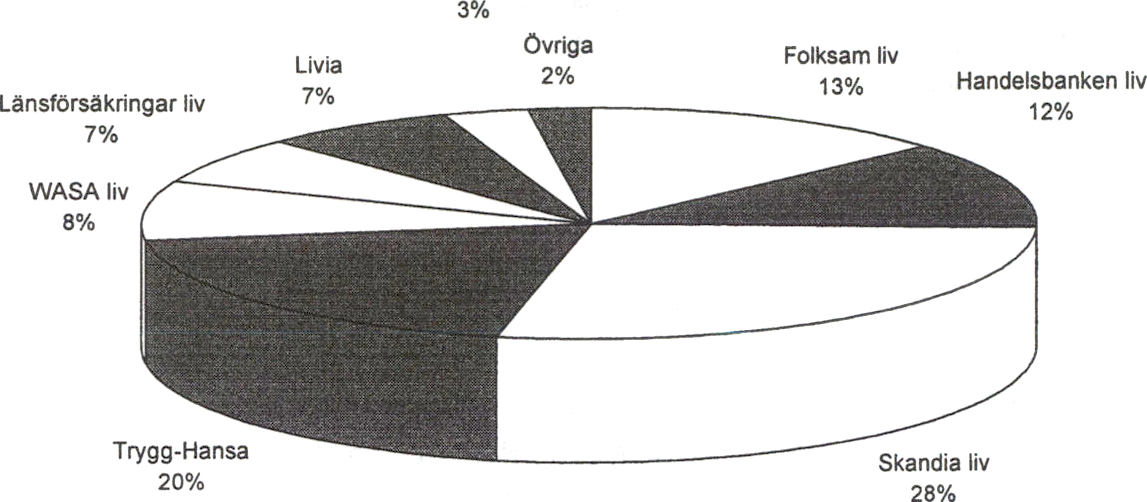

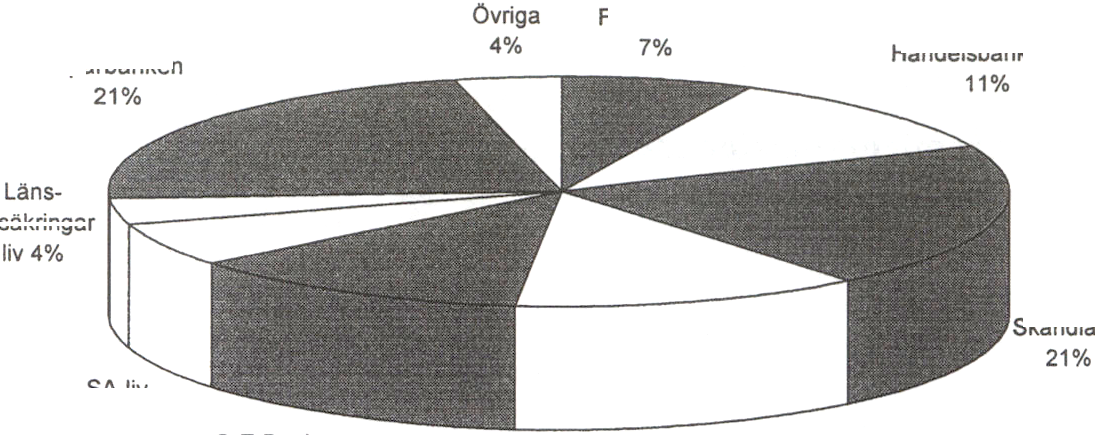

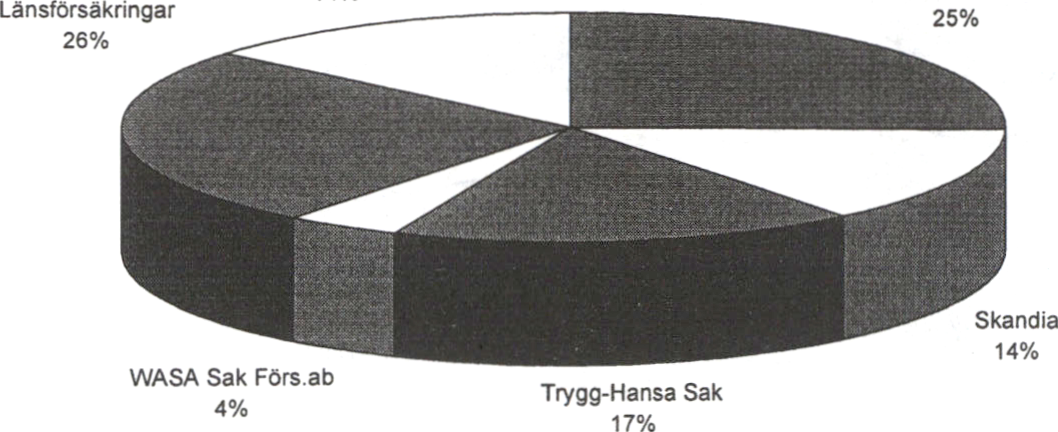

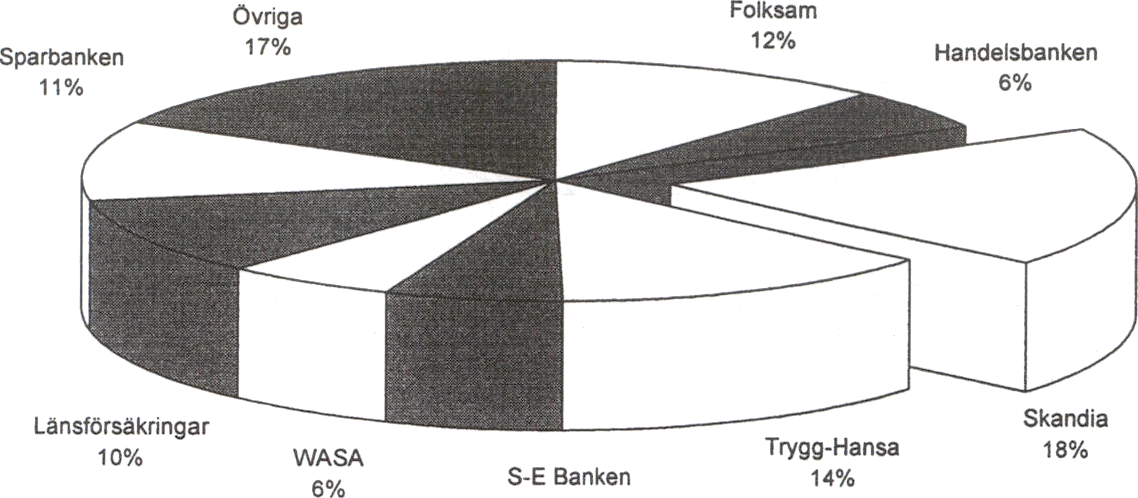

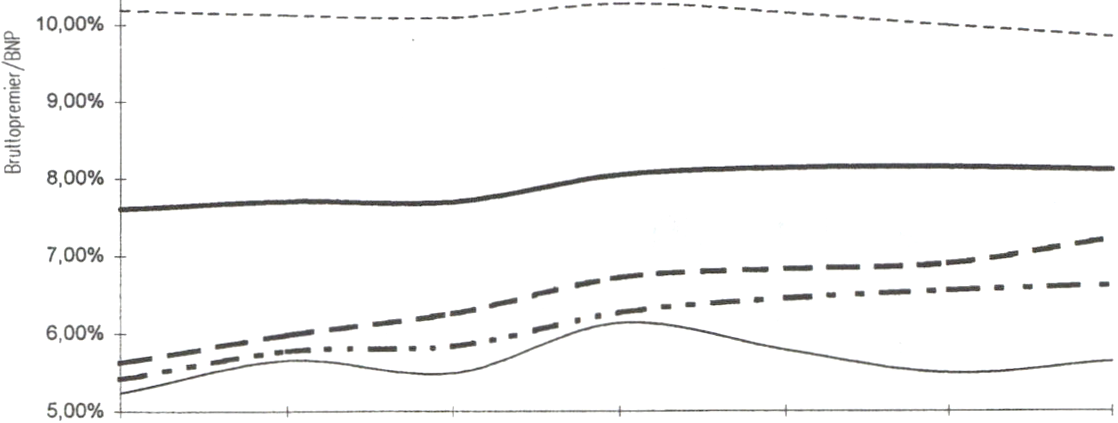

4.2 Försäkringsmarknaden....................................................128

5 Utgångspunkter för försäkringsrörelseregler................................137

5.1 Motiv för rörelseregler och tillsyn..................................137

5.2 Rörelsereglemas skyddsintressen...................................144

5.3 Regelsystemets allmänna uppbyggnad...........................146

5.4 Försäkringsrörelselagens tillämpningsområde och

försäkringstagarbegreppet...............................................153

6 Skälighets- och sundhetskravet.....................................................158

6.1 Skälighetsprincipen i försäkringsrörelse.........................158

6.2 Stabilitets-, genomlysnings- och standardprincipen.......172

7 Disposition av överskott i livförsäkringsbolag.............................186

7.1 Bakgrund.........................................................................186

7.2 Vinstutdelning och förlusttäckning i förhållande till

återbäring........................................................................194

7.3 Avsättningar till försäkringstagarfonder?.......................200

7.4 Avsättningar för återbäring.............................................202

7.5 Fördelning av återbäring mellan försäkringstagare........203

7.6 Avsättning till överkurs-, reserv- och konsoliderings-

fond.................................................................................206

7.7 Annan användning av överskott och kapital...................210

7.7.1 Uppskrivning av tillgångar...........................210

7.7.2 Fondemission................................................211

7.7.3 Tvångssparande............................................212

7.7.4 Tvångsutdelning till minoritetsaktieägare.... 213

7.7.5 Låneförbud för aktieägare m.fl.....................214

8 Placeringsregler m.m.....................................................................217

8.1 Försäkringstekniska avsättningar enligt FRL.................217

8.2 Särskilda utjämningsavsättningar...................................224

8.3 Försäkringstekniska grunder respektive

riktlinjer m.m..................................................................227

8.3.1 Försäkringstekniska grunder respektive

riktlinjer m.m................................................227

8.3.2 Fastställande av premier...............................240

8.3.3 Förbudet att förespegla återbäring................242

8.3.4 Dispensmöjligheten för vissa korta

livförsäkringar..............................................243

8.4 Vissa placeringsfrågor m.m............................................243

8.4.1 Bakgrund......................................................243

8.4.2 Skuldtäckning, registerföring och

förmånsrätt....................................................248

8.4.3 Placeringskrav för tillgångar som svarar

mot återbäring...............................................249

8.4.4 Lokalisering av skuldtäckningstillgångar.....254

8.5 Femprocentsregeln m.m..................................................257

8.6 Upplåning........................................................................260

8.6.1 Upplåningsmöjligheter.................................260

8.6.2 Upplåningsformer.........................................267

8.7 Vissa soliditetsfrågor......................................................270

8.8 Redovisningsfrågor.........................................................275

8.8.1 Redovisning av återbäring m.m....................275

8.8.2 Upplysningar i års- och koncernredo-

visningen.......................................................282

9 Särskilt om ömsesidiga bolag........................................................287

9.1 Förlusttäckning och delägaransvar.................................287

9.2 Tillskott av respektive ränta på garantikapital................296

9.3 Minoritetsskydd för delägare..........................................299

9.4 Ersättning till delägare i visst fall...................................300

9.5 Skifte av tillgångar mellan delägare...............................300

9.6 Vissa obeståndsfrågor.....................................................302

10 Särskilt om fondförsäkring............................................................304

10.1 Bakgrund.........................................................................304

10.2 Fondförsäkring i förhållande till konventionell

livförsäkring....................................................................306

10.3 Särbestämmelser för fondförsäkring...............................309

11 Särskilt om kollektiva försäkringar...............................................313

11.1 Bakgrund.........................................................................313

11.2 Särbestämmelser för kollektiva försäkringar..................317

12 Flyttning av livförsäkringssparande..............................................325

Prop. 1998/99:87

13 Tillsyn m.m...................................................................................330

13.1 Bakgrund.........................................................................330

13.1.1 Utgångspunkter för övervägandena..............330

13.1.2 F inansinspektionens nuvarande

tillsynsuppgifter............................................330

13.1.3 Finansinspektionens kontrollmöjligheter.....335

13.2 Den löpande tillsynens inriktning...................................338

13.3 Övriga frågor...................................................................344

13.3.1 Ledningens ansvar för riktlinj er och

information...................................................344

13.3.2 Sanktioner vid överträdelser av riktlinjer.....346

13.3.3 Tillstånd till vissa återförsäkringsavtal.........348

13.3.4 Förbudet mot nedsättning av vissa

premier..........................................................349

13.3.5 Aktuariens ställning......................................350

13.3.6 Prövning av oskäliga villkor mellan

näringsidkare................................................352

13.3.7 Ett garantisystem för försäkringar................353

13.3.8 Revision och allmän granskning i

försäkringsbolag...........................................355

14 Övergångsfrågor för svenska försäkringsbolag............................361

14.1 Allmänna utgångspunkter...............................................361

14.2 Ikraftträdande- och övergångsbestämmelser..................362

14.3 Ombildning av livförsäkringsbolag m.m........................366

15 Utländska försäkringsgivare..........................................................371

15.1 Bakgrund.........................................................................371

15.2 Allmänna utgångspunkter...............................................372

15.3 Allmänna rörelseregler...................................................373

15.4 Frågor rörande återbäring m.m.......................................375

15.5 Placeringsregler m.m......................................................377

15.5.1 Försäkringstekniska avsättningar enligt

LUFV............................................................377

15.5.2 Försäkringstekniska grunder respektive

riktlinjer m.m................................................378

15.5.3 Vissa placeringsfrågor m.m................... 380

15.5.4 Upplåning.....................................................381

15.6 Redovisningsfrågor.........................................................382

15.7 Särskilt om fondförsäkring.............................................383

15.8 Den löpande tillsynens inriktning...................................384

15.9 Övriga frågor...................................................................386

15.9.1 Bestämmelser om företrädare m.m...............386

15.9.2 Förbudet mot nedsättning av vissa

premier..........................................................387

15.9.3 Aktuariens ställning......................................388

15.10 Övergångsfrågor.............................................................388

16 Ekonomiska konsekvenser............................................................389

17 F örfattningskommentar.................................................................390

Prop. 1998/99:87

17.1 Förslaget till lag om ändring i försäkringsrörelselagen

(1982:713).......................................................................390

17.2 Förslaget till lag om ändring i lagen (1995:779) om

ändring i försäkringsrörelselagen (1982:713).................435

17.3 Förslaget till lag om ändring i lagen (1998:293) om

utländska försäkringsgivares verksamhet i Sverige........435

17.4 Förslaget till lag om ändring i lagen (1995:1560) om

årsredovisning i försäkringsföretag................................442

17.5 Förslaget till lag om ändring i kommunalskattelagen

(1928:370).......................................................................450

17.6 Förslaget till lag om ändring i förmånsrättslagen

(1970:979).......................................................................450

17.7 Förslaget till lag om ändring i konsumentförsäkrings-

lagen (1980:38)...............................................................451

17.8 Förslaget till lag om ändring i lagen (1984:292) om

avtalsvillkor mellan näringsidkare..................................451

17.9 Förslaget till lagen om ändring i lagen (1992:160) om

utländska filialer m.m.....................................................452

Bilaga 1 Förteckning över remissinstanser som yttrat sig över

betänkandet Försäkringsrörelse i förändring 3

(SOU 1995:87)....................................................................453

Bilaga 2 Förteckning över remissinstanser som yttrat sig över

promemorian Reformerade försäkringsrörelseregler (Ds

1998:45)..............................................................................454

Bilaga 3 Förteckning över remissinstanser som yttrat sig över

betänkandet Översyn av rörelse- och tillsynsregler för

kollektiva försäkringar (SOU 1998:7).................................455

Bilaga 4 Förteckning över remissinstanser som yttrat sig över

betänkandet Försäkrings garanti - ett garantisystem för

försäkringsersättningar (SOU 1998:22)..............................456

Bilaga 5 Förteckning över remissinstanser som yttrat sig över

promemorian om ny associationsrätt för bankaktiebolag

och försäkringsbolag (dnr Fi98/476)...................................457

Bilaga 6 Förteckning över remissinstanser som yttrat sig över

betänkandet Nya ledningsregler för bankaktiebolag och

försäkringsbolag (SOU 1998:27)........................................458

Bilaga 7 Förteckning över remissinstanser som yttrat sig över

promemorian om reformerade rörelseregler för utländska

försäkringsgivare (dnr Fi98/3282)......................................459

Bilaga 8 Lagförslaget i lagrådsremissen om ändrade

försäkringsrörelseregler.......................................................460

Bilaga 9 Lagförslaget i lagrådsremissen om ändrade

försäkringsrörelseregler för utländska försäkringsgivare ...544

Bilaga 10 Lagrådets yttrande över lagrådsremissen om ändrade

försäkringsrörelseregler.......................................................560

Prop. 1998/99:87

Bilaga 11 Lagrådets yttrande över lagrådsremissen om ändrade

försäkringsrörelseregler för utländska försäkringsgivare ... 569

Utdrag ur protokoll vid regeringssammanträde den 8 mars 1999.........571

Rättsdatablad.........................................................................................572

Prop. 1998/99:87

Prop. 1998/99:87

Regeringen föreslår att riksdagen antar regeringens förslag till

1. lag om ändring i försäkringsrörelselagen (1982:713),

2. lag om ändring i lagen (1995:779) om ändring i försäkringsrörelse-

lagen (1982:713),

3. lag om ändring i lagen (1998:293) om utländska försäkringsgivares

verksamhet i Sverige,

4. lag om ändring i lagen (1995:1560) om årsredovisning i försäkrings-

företag,

5. lag om ändring i kommunalskattelagen (1928:370),

6. lag om ändring i förmånsrättslagen (1970:979),

7. lag om ändring i konsumentförsäkringslagen (1980:38),

8. lag om ändring i lagen (1984:292) om avtalsvillkor mellan närings-

idkare,

9. lag om ändring i lagen (1992:160) om utländska filialer m.m.

Prop. 1998/99:87

Härigenom föreskrivs1 i fråga om försäkringsrörelselagen (1982:713)2

dels att 7 kap. 5, 6, 12, 14 och 15 §§, 12 kap. 7 och 8 §§, 13 kap. samt

19 kap. 5 och 6 §§ skall upphöra att gälla,

dels att rubrikerna närmast före 7 kap. 1 och 14-17 §§ skall utgå,

dels att nuvarande 5 kap. 1 § skall betecknas 5 kap. 17 § och nuvarande

5 kap. 2 § skall betecknas 5 kap. 19 §,

dels att 1 kap. 1-3, 5-9, 10 och 11 §§, 2 kap. 3-3 c, 5, 13 och 17 §§,

2 a kap. 1 och 4 §§, 3 kap. 2, 2 d, 3, 4 och 6 §§, 4 kap. 1, 5 och 8 §§, de

nya 5 kap. 17 och 19 §§, 7 kap. 1—4, 8, 8 a, 9, 10, 10 c-10 g, 11 a, 16,

17 a, 17 b, 19, 22-28 §§, 8 kap. 7, 8, 15 och 18 §§, 9 kap. 18-20 §§,

10 kap. 1, 3, 4 och 7 §§, 12 kap. 2, 3, 5, 6, 9 och 9 a §§, 14 kap. 14 §,

15 a kap. 3 §, 16 kap. 1-3 och 6 §§, 19 kap. 1, 3 och 11 §§, 20 kap. 4 §

samt rubriken till 5 kap. och rubriken närmast före 12 kap. 5 § skall ha

följande lydelse,

dels att det i lagen skall införas 24 nya paragrafer, 1 kap. 1 a §, 5 kap.

1-16 och 18 §§, 7 kap. 13 och 29 §§, 10 kap. 15 §, 12 kap. 14-16 §§, och

ett nytt kapitel, 11 kap., samt närmast före 5 kap. 1, 2, 4, 9, 11, 12, 17

och 19 §§, och 12 kap. 14 § nya rubriker, av följande lydelse.

Lydelse enligt prop. 1997/98:186, Föreslagen lydelse

bet. 1998/99:FiU14,

rskr. 1998/99:130

drivas

1 §

Försäkringsrörelse far drivas

endast av försäkringsaktiebolag

och ömsesidiga försäkringsbolag

som fatt tillstånd (koncession) till

detta enligt denna lag, om inte

annat följer av 2 § eller 10 § tredje

stycket.

Försäkringsrörelse far

endast av försäkringsaktiebolag

och ömsesidiga försäkringsbolag

som fått tillstånd (koncession) till

detta enligt denna lag, om inte an-

nat följer av 2 § eller 10 § jjärde

stycket.

Finansinspektionen skall efter ansökan lämna förhandsbesked om hu-

ruvida koncession enligt första stycket krävs för en planerad verksamhet.

Försäkringsbolagen skall stå under tillsyn av Finansinspektionen och

vara registrerade hos denna.

För varje försäkringsbolag skall finnas ett huvudkontor i Sverige.

1 Jfr rådets direktiv 84/253/EEG om godkännande av personer som har ansvar för lagstad-

gad revision av räkenskaper (EGT nr L 126, 12.5. 1984, s. 20 Celex 389L0048).

2 Lagen omtryckt 1995:1567.

Nuvarande lydelse

Föreslagen lydelse

Prop. 1998/99:87

la§

Försäkringsrörelse skall bedri-

vas med en for rörelsens omfatt-

ning och beskaffenhet tillfreds-

ställande soliditet, likviditet och

kontroll över försäkringsrisker,

placeringsrisker och rörelserisker,

så att åtagandena mot försäk-

ringstagarna och andra ersätt-

ningsberättigade på grund av för-

säkringarna kan fullgöras.

Information till liv- och skade-

försäkringstagare och dem som

erbjuds att teckna en sådan för-

säkring skall vara anpassad efter

försäkringens art och tydligt visa

försäkringens villkor och värde-

utveckling. Åven andra ersätt-

ningsberättigade på grund av liv-

och skadeförsäkringar skall ges

den information de behöver.

Verksamheten skall bedrivas en-

ligt god försäkringsstandard.

Regeringen eller den myndighet

som regeringen bestämmer får

meddela närmare föreskrifter om

vilken information som ett försäk-

ringsbolag skall lämna till försäk-

ringstagarna, andra ersättnings-

berättigade på grund av försäk-

ringarna och till dem som erbjuds

att teckna en försäkring i bolaget.

2§3

Denna lag gäller inte för försäkringsrörelse som drivs enligt andra för-

fattningar eller som utövas av försäkringsanstalter som inrättats av staten.

Särskilda bestämmelser om utländska försäkringsgivare finns i lagen

(1998:293) om utländska försäkringsgivares verksamhet i Sverige.

Regeringen eller, efter reg-

eringens bemyndigande, Finans-

inspektionen får meddela särskilda

föreskrifter om bedrivande av för-

säkringsrörelse för att uppfylla

Sveriges åtaganden till följd av

Regeringen eller den myndighet

som regeringen bestämmer far

meddela särskilda föreskrifter om

bedrivande av försäkringsrörelse

för att uppfylla Sveriges åtaganden

till följd av avtal mellan Europeis-

3 Senaste lydelse 1998:294.

10

avtal mellan Europeiska gemen- ka gemenskaperna (EG) och Prop. 1998/99:87

skapema (EG) och Schweiz. Schweiz.

3§

Ett försäkringsbolag får inte driva annan rörelse än försäkringsrörelse,

om det inte finns särskilda skäl för det.

Rörelse som avses i 2 kap. 3 b § (direkt livförsäkringsrörelse) far för-

enas endast med direkt skadeförsäkringsrörelse som avses i 2 kap. 3 a §

första stycket klasserna 1 och 2 samt med rörelse avseende återförsäkring

(indirekt försäkring) av försäkring enligt någon av dessa klasser och av

livförsäkring, om inte annat följer av tredje stycket.

Utöver vad som följer av andra stycket får direkt livförsäkringsrörelse

och skadeförsäkringsrörelse bedrivas i samma försäkringsbolag, om så-

dan verksamhet samtidigt bedrevs vid tidpunkten för undertecknandet av

avtalet om Europeiska ekonomiska samarbetsområdet, den 2 maj 1992.

Direkt livförsäkringsrörelse och skadeförsäkringsrörelse som bedrivs i

samma försäkringsbolag enligt andra eller tredje stycket skall hållas åt-

skilda hos bolaget.

Särskilda bestämmelser finns i

5 kap. 1 § om försäkringsbolagets

upplåning samt i 7 kap. 17 och

17 a §§ om innehav av aktier och

andelar i vissa företag.

5§

Bestämmelserna om livförsäkring, med undantag för 1 kap. 8 a § samt

7 kap. 22, 23 och 26 §§, får tillämpas för skadeförsäkringar som avses i

2 kap. 3 a § första stycket klasserna 1 och 2 samt för avgångsbidragsför-

säkringar.

Bestämmelserna om livförsäkring, med undantag för 1 kap. 8 a § samt

7 kap. 2, 22, 23 och 26 §§, behöver inte tillämpas för sådana livförsäk-

ringar som avses i 2 kap. 3 b § första stycket klasserna 1 b och 4 om

premien är beräknad och bestämd för längst fem år.

Ersättning, som utges i form av livränta eller sjukränta, tillhör endera

livförsäkring eller annan försäkring beroende på vilket av dessa slag av

försäkringar som har meddelats. Har en sådan ränta inköpts i ett livför-

säkringsbolag, skall den dock i detta bolag höra till livförsäkring.

För sådan livränta eller sjuk-

ränta som tillhör annan försäkring

än livförsäkring gäller de särskilda

bestämmelserna om livförsäkring i

7 kap. 2 och 11 a §§, 8 kap. 18 §

samt 14 kap. 7, 21 och 24-28 §§.

För sådan livränta eller sjuk-

ränta som tillhör annan försäkring

än livförsäkring gäller de särskilda

bestämmelserna om livförsäkring i

7 kap. 2 och 11 a §§ samt 14 kap.

7,21 och 24-28 §§.

I ett försäkringsaktiebolag sva-

rar delägarna inte personligen för

bolagets förpliktelser.

6§

I ett försäkringsbolag svarar ak-

tieägarna eller delägarna inte per-

sonligen för bolagets förpliktelser.

I 7 § finns bestämmelser om kapi-

11

taltillskott i form av uttaxering hos

delägare.

Försäkringsaktiebolag är privat försäkringsaktiebolag eller publikt för-

säkringsaktiebolag. Denna lag gäller för samtliga försäkringsaktiebolag,

om inte annat föreskrivs.

Är bolagets aktiekapital fördelat på flera aktier, skall dessa lyda på lika

belopp.

Prop. 1998/99:87

Delägare i ett ömsesidigt försäk-

ringsbolag är försäkringstagarna.

Återförsäkringstagare skall dock

inte på grund av återförsäkringen

anses som delägare. I fråga om

livförsäkring, sjuk- och olycks-

fallsförsäkring som avses i 2 kap.

3 a § första stycket klasserna 1

och 2, avgångsbidragsförsäkring

samt återförsäkring svarar endast

bolagets tillgångar för dess för-

pliktelser. För försäkringar av

annat slag svarar delägarna per-

sonligen för bolagets förpliktelser

utan begränsning eller med be-

gränsning till ett visst belopp.

Delägarnas ansvarighet får gö-

ras gällande endast på det sätt

som föreskrivs i denna lag.

Med delägare avses i de följande

kapitlen endast delägare i ett öm-

sesidigt försäkringsbolag.

7§

Delägare i ett ömsesidigt försäk-

ringsbolag är försäkringstagarna.

Återförsäkringstagare skall dock

inte på grund av återförsäkringen

anses som delägare.

I bolagsordningen får det före-

skrivas att också de försäkrade

skall vara delägare, även om de

inte samtidigt är försäkringstag-

are, för en försäkring som

1. tecknas av en arbetsgivare för

att ge försäkringsskydd åt anställ-

da, och

2. grundas på kollektivavtal.

I bolagsordningen för ett skade-

försäkringsbolag får föreskrivas

att en sådan delägare som avses i

första stycket skall täcka skulder,

avsättningar eller förluster i direkt

skadeförsäkringsrörelse genom att

göra kapitaltillskott till bolaget

(uttaxering).

En delägares skyldighet enligt

tredje stycket får endast göras

gällande

1. för skadeförsäkring som inte

tecknats av en konsument eller ett

dödsbo för enskilt eller i huvudsak

enskilt ändamål, och

2. om det saknas tillgångar eller

medel för att täcka skulder, av-

sättningar eller förluster.

Med delägare avses i denna lag

endast delägare i ett ömsesidigt

försäkringsbolag.

Finansinspektionen får, om det

finns särskilda skäl, medge undan-

tag från bestämmelserna i fjärde

stycket 1 för lokala skadeförsäk-

ringsbolag som inte behöver ha en

12

auktoriserad revisor enligt 10 kap. Prop. 1998/99:87

4§.

Ett ömsesidigt försäkringsbolag

får inte bildas utan garantikapital,

om det inte finns särskilda skäl för

det. Garantikapitalet skall betalas

med pengar. Garantikapitalet skall

återbetalas när det inte längre be-

hövs för rörelsens ändamålsenliga

bedrivande och en återbetalning är

förenlig med bestämmelserna om

kapitalbasens sammansättning och

storlek i 7 kap. 22-27 §§. Om vill-

kor för sådan återbetalning finns

bestämmelser i 12 kap. 4 §.

8§

Ett ömsesidigt försäkringsbolag

far inte bildas utan garantikapital,

om det inte finns särskilda skäl för

det. Om det behövs får tillskott av

garantikapital göras även under

rörelsens gång. Garantikapitalet

skall betalas med pengar. Garanti-

kapitalet skall återbetalas när det

inte längre behövs för rörelsens

ändamålsenliga bedrivande och en

återbetalning är förenlig med be-

stämmelserna om kapitalbasens

sammansättning och storlek i

7 kap. 22-27 §§. Om villkor för

sådan återbetalning finns bestäm-

melser i 12 kap. 4 §.

9§

Ett försäkringsbolag är moderbolag och en annan juridisk person är

dotterföretag, om försäkringsbolaget

1. innehar mer än hälften av rösterna för samtliga aktier eller andelar i

den juridiska personen,

2. äger aktier eller andelar i den juridiska personen och på grund av

avtal med andra delägare i denna förfogar över mer än hälften av rösterna

för samtliga aktier eller andelar,

3. äger aktier eller andelar i den juridiska personen och har rätt att utse

eller avsätta mer än hälften av ledamöterna i dess styrelse eller motsva-

rande ledningsorgan, eller

4. äger aktier eller andelar i den juridiska personen och har rätt att en-

samt utöva ett bestämmande inflytande över denna på grund av avtal med

den juridiska personen eller på grund av föreskrift i dess bolagsordning,

bolagsavtal eller därmed jämförbara stadgar.

Vidare är en juridisk person dotterföretag till moderbolaget, om ett an-

nat dotterföretag till moderbolaget eller moderbolaget tillsammans med

ett eller flera andra dotterföretag eller flera andra dotterföretag tillsam-

mans

1. innehar mer än hälften av rösterna för samtliga aktier eller andelar i

den juridiska personen,

2. äger aktier eller andelar i den juridiska personen och på grund av

avtal med andra delägare i denna förfogar över mer än hälften av rösterna

för samtliga aktier eller andelar, eller

3. äger aktier eller andelar i den juridiska personen och har rätt att utse

eller avsätta mer än hälften av ledamöterna i dess styrelse eller motsva-

rande ledningsorgan.

13

Om ett dotterföretag äger aktier eller andelar i en juridisk person och Prop. 1998/99:87

på grund av avtal med den juridiska personen eller på grund av föreskrift

i dess bolagsordning, bolagsavtal eller därmed jämförliga stadgar har rätt

att ensamt utöva ett bestämmande inflytande över den juridiska personen,

är även denna dotterföretag till moderbolaget.

Moderbolag och dotterföretag utgör tillsammans en koncern.

Med koncernföretag avses i denna lag foretag i samma koncern.

|

Regeringen eller, efter rege- |

Regeringen eller den myndighet |

|

Lydelse enligt prop. 1997/98:186, rskr. 1998/99:130 |

Föreslagen lydelse |

10

I fråga om livförsäkringar, som

gäller endast för dödsfall och

meddelas för en tid av längst fem

år eller mot en premie som är be-

räknad och bestämd för längst fem

år i sänder, får undantag medges

från bestämmelserna om livförsäk-

ring. Från bestämmelserna om

förbud mot fondemission i 4 kap.

1 § och vinstutdelning i 12 kap.

2 §, bestämmelserna om beräkning

av premiereserv i 7 kap. 2 § samt

bestämmelserna om kapitalbas,

garantibelopp och solvensmargi-

nal i 1 kap. 8 a § samt 7 kap. 22,

23 och 26 §§ får dock undantag

inte medges.

Undantag från denna lag far

medges i fråga om mottagna åter-

försäkringar, i den mån det prövas

skäligt. Undantag for ett motta-

gande bolag som avses i fjärde

stycket 3 skall vara förenligt med

EG:s rättsakter i fråga om direkt

försäkring.

Undantag från denna lag får

medges i fråga om mottagna åter-

försäkringar, i den mån det prövas

skäligt. Undantag för ett motta-

gande bolag som avses i tredje

stycket 3 skall vara förenligt med

EG:s rättsakter i fråga om direkt

försäkring.

14

Om ett försäkringsbolag driver rörelse i utlandet, får sådana avvikelser

från denna lag medges som föranleds av hänsyn till utländsk rätt eller

rättstillämpning.

I fråga om skadeförsäkringar får undantag från denna lag medges för

1. ömsesidiga försäkringsbolag

som driver skadeförsäkringsrörel-

se under förutsättning att verksam-

heten inte omfattar kredit eller

borgensförsäkring eller annan an-

svarsförsäkring än sådan som en-

ligt 2 kap. 3 a § tredje stycket be-

handlas som underordnad, att den

årliga premieinkomsten från ska-

deförsäkringsrörelsen inte översti-

ger ett belopp motsvarande en

miljon ecu samt att minst hälften

av denna premieinkomst härrör

från bolagets delägare,

2. lokala skadeförsäkringsbolag

som meddelar endast försäkring

enligt 2 kap. 3 a § första stycket

klass 18 (assistans) i form av natu-

raförmåner och vilkas årliga pre-

mieinkomst inte överstiger ett be-

lopp motsvarande 200 000 ecu,

3. ömsesidiga försäkringsbolag som enligt avtal med ett annat sådant

bolag (det mottagande bolaget) fullt ut återförsäkrar alla sina avtal om

direkt försäkring eller överlåter samtliga sina förpliktelser enligt försäk-

ringsavtalen.

Frågor om medgivande enligt

första - fjärde styckena prövas av

Finansinspektionen. Ärenden som

är av principiell betydelse eller av

synnerlig vikt prövas dock av re-

geringen.

Prop. 1998/99:87

1. ömsesidiga försäkringsbolag

som driver skadeförsäkrings-

rörelse under förutsättning att

verksamheten inte omfattar kredit-

eller borgensförsäkring eller annan

ansvarsförsäkring än sådan som

enligt 2 kap. 3 a § tredje stycket

behandlas som underordnad, att

den årliga premieinkomsten från

skadeförsäkringsrörelsen inte

överstiger ett belopp motsvarande

en miljon euro samt att minst

hälften av denna premieinkomst

härrör från bolagets delägare,

2. lokala skadeförsäkringsbolag

som meddelar endast försäkring

enligt 2 kap. 3 a § första stycket

klass 18 (assistans) i form av natu-

raförmåner och vilkas årliga pre-

mieinkomst inte överstiger ett be-

lopp motsvarande 200 000 euro,

Frågor om medgivanden enligt

första - tredje styckena prövas av

Finansinspektionen. Ärenden som

är av principiell betydelse eller av

synnerlig vikt prövas dock av re-

geringen.

Nuvarande lydelse

Föreslagen lydelse

Ett privat försäkringsaktiebolag

eller en aktieägare i ett sådant bo-

lag får inte genom annonsering

söka sprida aktier eller tecknings-

rätter i bolaget eller av bolaget ut-

givna skuldebrev.

H §

Ett privat försäkringsaktiebolag

eller en aktieägare i ett sådant bo-

lag får inte genom annonsering

söka sprida aktier eller tecknings-

rätter i bolaget eller av bolaget

utgivna skuldebrev eller options-

bevis.

Ett bolag eller en aktieägare som avses i första stycket får inte heller på

annat sätt söka sprida i första stycket angivna värdepapper genom att er-

bjuda fler än 200 personer att teckna eller förvärva värdepapperen. Detta

15

gäller dock inte om erbjudandet riktar sig enbart till en krets som i förväg

har anmält intresse av sådana erbjudanden och antalet utbjudna poster

inte överstiger 200.

Begränsningarna i första och andra styckena gäller inte erbjudanden

som avser överlåtelse till högst tio förvärvare.

I första stycket angivna värdepapper som har givits ut av ett privat för-

säkringsaktiebolag får inte bli föremål för handel på börs eller annan or-

ganiserad marknadsplats.

Lydelse enligt prop. 1997/98:186, Föreslagen lydelse

bet. 1998/99:FiU14,

rskr. 1998/99:130

Prop. 1998/99:87

3§

Stiftarna skall ansöka om koncession samt upprätta en bolagsordning

som skall stadfästas.

Ansökan om koncession och stadfästelse av bolagsordning prövas av

Finansinspektionen. Ärenden som är av principiell betydelse eller av sär-

skild vikt prövas dock av regeringen.

Till ansökan skall fogas en plan

för den tilltänkta verksamheten.

Regeringen eller, efter regeringens

bemyndigande, Finansinspektio-

nen far meddela föreskrifter om

vad verksamhetsplanen skall inne-

hålla.

Till ansökan skall fogas en plan

för den tilltänkta verksamheten.

Regeringen eller den myndighet

som regeringen bestämmer far

meddela föreskrifter om vad verk-

samhetsplanen skall innehålla.

Vid behandlingen av en ansökan om stadfästelse av bolagsordning

prövas att bolagsordningen överensstämmer med denna lag och med and-

ra författningar samt om och i vad mån särskilda bestämmelser behövs

med hänsyn till omfattningen och arten av bolagets verksamhet.

Bolagsordningen skall stadfästas

och koncession beviljas, om

1. den planerade verksamheten

kan antas komma att uppfylla kra-

ven på en sund försäkringsverk-

samhet,

2. det kan antas att de som

Bolagsordningen skall stadfastas

och koncession beviljas, om

1. den planerade verksamheten

kan antas komma att uppfylla kra-

ven i denna lag och andra författ-

ningar som reglerar verksamhe-

ten,

2. det kan antas att de som

kommer att äga ett kvalificerat

innehav i bolaget inte kommer att

motverka en sund utveckling av

verksamheten i bolaget och även i

övrigt är lämpliga att utöva ett

väsentligt inflytande över ledning-

en av ett försäkringsbolag och

3. de som avses ingå i bolagets styrelse och vara verkställande direktör

eller dennes ställföreträdare har de insikter och den erfarenhet som måste

kommer att ha ett kvalificerat in-

nehav i bolaget inte kommer att

motverka de krav på verksamheten

i bolaget som avses i 1 och även i

övrigt är lämpliga att utöva ett

väsentligt inflytande över ledning-

en av ett försäkringsbolag och

krävas av den som deltar i ledningen av ett försäkringsbolag och även i

16

övrigt är lämpliga for en sådan uppgift. Bolagsordningen får inte stad-

fästas och koncession inte beviljas, om det kan antas att någon som i vä-

sentlig mån har åsidosatt sina skyldigheter i näringsverksamhet eller i

andra ekonomiska angelägenheter eller gjort sig skyldig till allvarlig

brottslighet kommer att ha ett kvalificerat innehav i bolaget.

Om bolaget kommer att ha nära förbindelser med någon annan, far

bolagsordningen stadfastas och koncession beviljas endast om förbindel-

serna inte hindrar en effektiv tillsyn av försäkringsbolaget.

Koncession beviljas tills vidare eller, om särskilda omständigheter för-

anleder detta, för bestämd tid, högst tio år, och därutöver till det löpande

räkenskapsårets slut. Koncession far inte vägras av det skälet att det inte

behövs något ytterligare försäkringsbolag.

Vid förlängning av en koncession som har beviljats ett försäkringsbo-

lag för bestämd tid samt vid ändring av en bolagsordning eller av en be-

viljad koncession gäller första - sjunde styckena i tillämpliga delar.

Nuvarande lydelse Föreslagen lydelse

Prop. 1998/99:87

3a§

Koncession för direkt skadeförsäkringsrörelse skall avse en eller flera

av följande försäkringsklasser eller risk som hänför sig till en sådan

klass:

1. olycksfall, dock inte försäkring som avses i 3 b § första stycket

klass 4,

2. sjukdom, dock inte försäkring som avses i 3 b § första stycket

klass 4,

3. landfordon (andra än spårfordon),

4. spårfordon,

5. luftfartyg,

6. fartyg,

7. godstransport,

8. brand och naturkrafter,

9. annan sakskada,

10. motorfordonsansvar,

11. luftfartygsansvar,

12. fartygsansvar,

13. allmän ansvarighet,

14. kredit,

15. borgen,

16. annan förmögenhetsskada,

17. rättsskydd samt

18. assistans.

Regeringen eller, efter rege-

ringens bemyndigande, Finansin-

spektionen far meddela närmare

föreskrifter om de risker som hän-

för sig till varje försäkringsklass

och om beteckningar för grupper

av försäkringsklasser.

Regeringen eller den myndighet

som regeringen bestämmer får

meddela närmare föreskrifter om

de risker som hänför sig till varje

försäkringsklass och om beteck-

ningar för grupper av försäkrings-

klasser.

17

Ett försäkringsbolag får försäkra risker som inte omfattas av bolagets

koncession om risken är underordnad i förhållande till den risk som om-

fattas av koncessionen (huvudrisken). En rättsskyddsforsäkring får dock

behandlas som underordnad endast om den avser tvister eller risker med

anknytning till högsjöfart under klass 6 eller 12 eller om huvudrisken

faller under första stycket 18 (assistans). Risker enligt första stycket 14

och 15 (kredit och borgen) får inte behandlas som underordnade.

Prop. 1998/99:87

3 b §

Koncession för direkt livförsäkringsrörelse skall avse en eller flera av

följande försäkringsklasser eller risk som hänför sig till en sådan klass:

1 a) försäkring där utbetalning av försäkringsbelopp (engångsbelopp

eller periodiska utbetalningar) är beroende av en persons eller flera per-

soners liv, dock inte försäkringar enligt klass 3,

b) försäkring som meddelas som tillägg till försäkring enligt a,

2 a) försäkring som utfaller vid giftermål,

b) försäkring som utfaller vid födelse,

3. försäkring som avses i klass- 3. försäkring som avses i klass-

erna 1 a och 2 som är anknuten till erna 1 a och 2 som är anknuten till

värdepappersfonder, fonder vilka förvaltas av fondför-

valtare som har rätt att utöva

fondverksamhet enligt lagen

(1990:1114) om värdepappers-

fonder (fondförsäkring),

4. sjukförsäkring och olycksfallsförsäkring som gäller for längre tid än

fem år, under obestämd tid eller till dess den försäkrade uppnått en viss

ålder och som inte far sägas upp av försäkringsbolaget eller far sägas upp

endast under särskilda förhållanden som anges i försäkringsavtalet.

Regeringen eller, efter regering-

ens bemyndigande, Finans-

inspektionen far meddela närmare

föreskrifter om de risker som hän-

för sig till varje försäkringsklass.

Regeringen eller den myndighet

som regeringen bestämmer får

meddela närmare föreskrifter om

de risker som hänför sig till varje

försäkringsklass.

Regeringen eller, efter rege-

ringens bemyndigande, Finans-

inspektionen får meddela före-

skrifter om indelning i försäk-

ringsklasser beträffande kon-

cession for återförsäkring.

3c§

Regeringen eller den myndighet

som regeringen bestämmer får

meddela föreskrifter om indelning

i försäkringsklasser beträffande

koncession för återförsäkring.

5§

Bolagsordningen skall ange

för samtliga försäkringsbolag

1. bolagets firma,

2. den ort i Sverige där bolagets styrelse skall ha sitt säte,

3. föremålet for bolagets verksamhet, varvid det särskilt skall anges

om verksamheten skall avse såväl direkt försäkring som mottagen åter-

18

försäkring,

4. om bolaget skall driva försäkringsrörelse utanför Europeiska eko-

nomiska samarbetsområdet (EES),

5. antalet eller lägsta och högsta antalet av de styrelseledamöter, revi-

sorer och eventuella styrelsesuppleanter, som får utses av bolagsstäm-

man, samt tiden för styrelseledamöternas och revisorernas uppdrag,

6. sättet att sammankalla bolagsstämman,

7. vilka ärenden som skall förekomma på den ordinarie stämman,

Prop. 1998/99:87

8. de regler enligt vilka bolags-

stämman får förfoga över bolagets

vinst,

9. i vilken utsträckning bolaget

är skyldig att teckna återförsäk-

ring,

för försäkringsaktiebolag

10. aktiekapitalet eller, om detta

utan ändring av bolagsordningen

skall kunna bestämmas till lägre

eller högre belopp, minimikapi-

talet och maximikapitalet, varvid

minimikapitalet inte far vara mind-

re än en fjärdedel av maximikapi-

talet,

11. aktiernas nominella belopp,

för ömsesidiga försäkringsbolag

8. de regler enligt vilka bolags-

stämman får förfoga över bolagets

vinst eller, i ett livförsäkrings-

bolag, på annat sätt täcka bolagets

förlust,

för försäkringsaktiebolag

9. aktiekapitalet eller, om detta

utan ändring av bolagsordningen

skall kunna bestämmas till lägre

eller högre belopp, minimikapi-

talet och maximikapitalet, varvid

minimikapitalet inte får vara mind-

re än en fjärdedel av maximikapi-

talet,

10. aktiemas nominella belopp,

för ömsesidiga försäkringsbolag

11. den krets av försäkrade som

i denna egenskap är delägare, om

inte endast försäkringstagarna är

delägare,

12. garantikapitalet,

13. regler för hur rösträtten skall utövas och hur beslut skall fattas på

bolagsstämman, varvid särskilt skall anges om och i vilken utsträckning

delägarnas rösträtt skall utövas genom utsedda delegerade samt i vilken

utsträckning rösträtt skall tillkomma garanterna,

14. intill vilket belopp och i vil-

ken ordning delägarna är personli-

gen ansvariga för bolagets för-

pliktelser, om inte uteslutande bo-

lagets tillgångar svarar för bola-

gets förpliktelser,

15. antal och sammanlagt belopp av de försäkringar som skall vara

tecknade innan bolaget kan anses bildat,

16. vilken begränsning som skall

gälla för mottagen återförsäkring i

förhållande till den direkta försäk-

ringen, om verksamheten avser

såväl direkt försäkring som motta-

\A.for vilka försäkringar, i vilka

situationer, intill vilket belopp och

i vilken ordning uttaxering kan ske

hos delägarna i skadeförsäkrings-

bolag samt hur uttaxeringen skall

genomföras,

16. hur tillgångarna skall för-

delas mellan delägarna vid bola-

gets upplösning,

19

gen återförsäkring,

17. i vilken ordning garanterna skall betala in det tecknade garantika-

pitalet samt

Prop. 1998/99:87

18. om och i vilken ordning

ränta skall betalas på garanti-

kapitalet och vinst delas ut till ga-

ranterna och i vilken ordning ga-

18. om och i vilken ordning

vinst skall delas ut till garanterna

och i vilken ordning garantikapi-

talet skall återbetalas.

rantikapitalet skall återbetalas.

I fråga om publika försäkringsaktiebolag, vars firma inte innehåller or-

det publikt, skall i bolagsordningen anges beteckningen (publ) efter fir-

man.

13 §

Ett försäkringsbolag skall anmälas för registrering senast sex månader

efter det att koncession har beviljats.

För registrering av ett försäkringsaktiebolag krävs

1. att det sammanlagda nominella beloppet av tecknade och tilldelade

aktier efter avdrag för de aktier som enligt 15 § har förklarats förverkade

och inte har övertagits av någon annan (bolagets aktiekapital) svarar mot

aktiekapitalet eller minimikapitalet enligt bolagsordningen,

2. att de aktier som ingår i bolagets aktiekapital är helt betalda och

3. att auktoriserad revisor skriftligen intygar att betalning enligt 2 har

skett och att all apportegendom är tillförd bolaget. Av revisorns yttrande

skall framgå att apportegendomen i stiftelseurkunden inte har åsatts hög-

re värde än det verkliga värdet för försäkringsaktiebolaget och att egen-

domen är eller kan antas bli till nytta för bolagets verksamhet. I yttrandet

skall revisorn beskriva apportegendomen och ange vilken metod som har

använts vid värderingen av den. Särskilda svårigheter att uppskatta värdet

av egendomen skall anmärkas.

Genom registreringen fastställs bolagets aktiekapital till det belopp

som anges i andra stycket 1. De aktier som enligt 15 § har förklarats för-

verkade och inte övertagits av någon annan blir därvid ogiltiga.

För registrering av ett ömsesi-

digt bolag, där garantikapital skall

finnas, krävs

1. att minst hälften av garanti-

kapitalet har betalats och

2. att garanterna har lämnat till

bolaget ställda skriftliga förbind-

elser på de belopp som inte har

betalats.

För registrering av ett ömsesi-

digt bolag, där garantikapital skall

finnas, krävs att hela garantika-

pitalet är inbetalt.

Om inte försäkringsbolaget anmäls för registrering inom den tid som

anges i första stycket eller om Finansinspektionen genom lagakraft-

ägande beslut har avskrivit en sådan anmälan eller vägrat registrering av

bolaget, har frågan om bolagets bildande fallit. Styrelseledamöterna an-

svarar solidariskt för återbetalningen av de belopp som har betalats in på

de tecknade aktierna, eller som har erlagts på grund av garantiavtalet el-

ler de tecknade försäkringarna. Till beloppen skall läggas uppkommen

avkastning varjämte avdrag skall göras för kostnaderna på grund av åt-

20

gärder enligt 18 § första stycket tredje meningen. Detsamma gäller i frå- Prop. 1998/99:87

ga om apportegendom.

Garantikapitalet i ett ömsesidigt

försäkringsbolag skall vara betalt

senast inom två år från dagen för

beslutet om bolagets bildande.

17 §

Tillskott av garantikapital som

görs under rörelsens gång i ett

ömsesidigt försäkringsbolag skall

registreras. Beslutet om att ta

emot garantikapital skall anmälas

för registrering senast sex måna-

der efter beslutet. För registrering

krävs att hälften av tillskottet har

betalats in. Garantikapitalet är

ökat när registrering skett. Ga-

rantikapitalet skall vara helt in-

betalt senast sex månader efter

registreringen av tillskottet.

Ett tillskott av garantikapital

skall genast återbetalas om regi-

strering inte sker.

1 §

Ett försäkringsbolag som avser att upprätta en filial, agentur eller annat

liknande driftställe (sekundäretablering) i ett annat EES-land skall under-

rätta Finansinspektionen.

Underrättelsen enligt första stycket skall innehålla

1. uppgift om i vilket land sekundäretableringen skall upprättas,

2. en plan för den tilltänkta verksamheten, med angivande av sekun-

däretableringens organisation och vilket slags försäkringsverksamhet

som skall drivas där,

3. uppgift om sekundäretableringens adress,

4. uppgift om vem som är företrädare för sekundäretableringen.

Om ett försäkringsbolag från en sekundäretablering skall meddela för-

säkringar som anges i 2 kap. 3 a § första stycket 10 (motorfordonsansvar)

och som inte uteslutande avser försäkring av fraktförares ansvar, skall

underrättelsen enligt första stycket dessutom innehålla en försäkran att

bolaget är medlem i motsvarigheten till Trafikförsäkringsföreningen i

sekundäretableringens EES-land och i det landets nationella garantifond.

Regeringen eller, efter rege-

ringens bemyndigande, Finans-

inspektionen far meddela före-

skrifter om vad den i andra stycket

2 angivna verksamhetsplanen i

övrigt skall innehålla.

Regeringen eller den myndighet

som regeringen bestämmer far

meddela föreskrifter om vad den i

andra stycket 2 angivna verksam-

hetsplanen i övrigt skall innehålla.

21

4 §4

Om ett försäkringsbolag avser att från Sverige eller från en sekundär-

etablering i ett annat land inom EES meddela försäkringar för risker be-

lägna i eller för åtaganden som skall fullgöras i ett tredje EES-land, och

detta skall ske utan förmedling av en sekundäretablering i det landet

(gränsöverskridande verksamhet), skall bolaget underrätta Finans-

inspektionen om det. I underrättelsen skall det anges vilket eller vilka

slag av risker eller åtaganden försäkringarna skall omfatta.

Bestämmelserna i första stycket gäller inte när bolag i annan egenskap

än ledande försäkringsgivare deltar i koassuransavtal (samförsäkring)

avseende stora risker.

Med stora risker avses

Prop. 1998/99:87

1. de försäkringar som anges i 2 kap. 3 a § första stycket 4-7 och 11—

12,

2. de försäkringar som anges i 2 kap. 3 a § första stycket 14-15, om

försäkringstagaren är näringsidkare och den försäkrade risken avser nä-

ringsverksamheten, och

3. de försäkringar som anges i 2 kap. 3 a § första stycket 3, 8-10, 13

och 16, om försäkringstagaren är näringsidkare och minst två av följande

förutsättningar är uppfyllda enligt senast fastställda resultat- och balans-

räkning:

a) försäkringstagaren har en ba-

lansomslutning som uppgår till

minst ett belopp motsvarande

6 200 000 ecu,

b) försäkringstagaren har en

bruttoomsättning som uppgår till

minst ett belopp motsvarande

12 800 000 ecu,

a) försäkringstagaren har en ba-

lansomslutning som uppgår till

minst ett belopp motsvarande

6 200 000 euro,

b) försäkringstagaren har en

bruttoomsättning som uppgår till

minst ett belopp motsvarande

12 800 000 euro,

c) försäkringstagaren har haft i genomsnitt minst 250 personer anställ-

da.

Om försäkringstagaren ingår i en koncern som avger koncernredovis-

ning skall förutsättningarna i tredje stycket 3 gälla koncernen.

2§5

Aktier kan fritt överlåtas och förvärvas, om något annat inte följer av

bestämmelserna i detta kapitel eller i övrigt av lag.

Ett direkt eller indirekt förvärv av aktier i ett försäkringsaktiebolag,

som medför att förvärvarens sammanlagda innehav utgör ett kvalificerat

innehav enligt 1 kap. 9 a §, far ske bara efter tillstånd av Finansinspek-

tionen. Detsamma gäller förvärv som innebär att ett kvalificerat innehav

ökas så att det uppgår till eller överstiger 20, 33 eller 50 procent av aktie-

kapitalet eller röstetalet för samtliga aktier eller så att försäkringsaktie-

bolaget blir dotterföretag.

4 Senaste lydelse 1998:294.

5 Senaste lydelse 1996:753.

22

Tillstånd enligt första stycket skall ha meddelats före förvärvet. Om

förvärv har gjorts genom bodelning, arv, testamente, bolagsskifte eller på

annat liknande sätt, krävs i stället tillstånd för att förvärvaren skall få be-

hålla de aktier som erhållits. Förvärvaren skall ansöka om tillstånd till ett

sådant förvärv inom sex månader efter det att aktierna erhållits.

Prop. 1998/99:87

Tillstånd skall ges till förvärv

som avses i andra och tredje

styckena, om det kan antas att för-

värvaren inte kommer att mot-

verka en sund utveckling av bo-

lagets verksamhet och om förvärv-

aren även i övrigt är lämplig att

utöva ett väsentligt inflytande över

ledningen av ett försäkringsbolag.

Tillstånd far inte ges, om förvärv-

aren i väsentlig mån har åsidosatt

skyldigheter i näringsverksamhet

eller i andra ekonomiska angelä-

genheter eller gjort sig skyldig till

allvarlig brottslighet.

Tillstånd skall ges till förvärv

som avses i andra och tredje

styckena, om det kan antas att för-

värvaren inte kommer att mot-

verka de krav på verksamheten i

bolaget som avses i 2 kap. 3 §

femte stycket 1 och om förvärvaren

även i övrigt är lämplig att utöva

ett väsentligt inflytande över led-

ningen av ett försäkringsbolag.

Tillstånd far inte ges, om förvärva-

ren i väsentlig mån har åsidosatt

skyldigheter i näringsverksamhet

eller i andra ekonomiska angelä-

genheter eller gjort sig skyldig till

allvarlig brottslighet.

Om förvärvet skulle leda till nära förbindelser mellan försäkringsbola-

get och någon annan, skall tillstånd ges endast om förbindelserna inte

hindrar en effektiv tillsyn av försäkringsbolaget.

Inspektionen far föreskriva en viss tid inom vilken ett förvärv skall ge-

nomföras.

Inspektionen skall meddela beslut i ett ärende enligt andra eller tredje

stycket inom tre månader från det att ansökan om tillstånd gjordes.

Om ägaren till ett kvalificerat

innehav av aktier utövar eller kan

antas komma att utöva sitt infly-

tande på ett sätt som motverkar en

sund utveckling av verksamheten i

försäkringsbolaget, får Finans-

inspektionen besluta att ägaren vid

stämman inte får företräda fler

aktier än som motsvarar ett inne-

hav som inte är kvalificerat. Det-

samma gäller, om en sådan ägare i

väsentlig mån har åsidosatt skyl-

digheter i näringsverksamhet eller

i andra ekonomiska angelägenhe-

ter eller gjort sig skyldig till all-

varlig brottslighet.

2d§6

Om ägaren till ett kvalificerat

innehav av aktier utövar eller kan

antas komma att utöva sitt infly-

tande på ett sätt som motverkar de

krav på verksamheten i försäk-

ringsbolaget som avses i 2 kap. 3 §

femte stycket 1, får Finansinspek-

tionen besluta att ägaren vid

stämman inte får företräda fler

aktier än som motsvarar ett inne-

hav som inte är kvalificerat. Det-

samma gäller, om en sådan ägare i

väsentlig mån har åsidosatt skyl-

digheter i näringsverksamhet eller

i andra ekonomiska angelägenhe-

ter eller gjort sig skyldig till all-

varlig brottslighet.

Senaste lydelse 1996:753.

23

Om ägaren till ett kvalificerat innehav av aktier har underlåtit att an-

söka om tillstånd till ett förvärv som avses i 2 §, får inspektionen besluta

att ägaren vid stämman inte far företräda aktierna till den del de omfattas

av ett krav på tillstånd.

Om någon i strid med ett beslut av inspektionen har ett kvalificerat in-

nehav av aktier, får innehavaren inte företräda aktierna vid stämman till

den del innehavet står i strid med beslutet.

Finansinspektionen får förelägga ägare som avses i första stycket att

avyttra så stor del av aktierna att innehavet därefter inte är kvalificerat.

En ägare som avses i andra eller tredje stycket far föreläggas att avyttra

så stor del av aktierna att innehavet inte står i strid med inspektionens

beslut.

Aktier som omfattas av ett förbud eller föreläggande enligt denna pa-

ragraf skall inte medräknas när det fordras samtycke av ägare till en viss

del av aktierna i bolaget för att ett beslut skall bli giltigt eller en befogen-

het skall fa utövas, såvida inte förvaltare har förordnats enligt 2 e §.

Prop. 1998/99:87

3§

I bolagsordningen kan tas in förbehåll att en aktieägare eller någon an-

nan skall ha rätt att lösa sådana aktier som övergår till ny ägare. Förbe-

hållet skall ange

1. vilka som har lösningsrätt och, om lösningsrätten inte skall kunna

utövas vid vissa fång, vilka slags fång som har undantagits,

2. den ordning i vilken lösningsrätten tillkommer de lösningsberättiga-

de inbördes,

3. den tid, ej överstigande två månader från anmälan hos styrelsen om

en akties övergång, inom vilken lösningsanspråket skall framställas hos

bolaget,

4. den tid inom vilken lösen skall betalas; denna tid far inte överstiga

en månad räknat från den tidpunkt då lösenbeloppet bestämdes.

Förvärvas flera aktier genom samma fång, kan, om något annat inte

följer av förbehållet, lösningsrätten inte utövas för mindre antal aktier än

fånget omfattar. Om tillämpningen av föreskrifterna i bolagsordningen

om lösens belopp skulle bereda någon en otillbörlig fördel, kan jämkning

ske.

När en anmälan gjorts om aktiens övergång, skall styrelsen genast

skriftligen meddela detta till varje lösningsberättigad vars postadress är

införd i aktieboken eller på annat sätt känd för bolaget.

Om något annat inte föreskrivs i bolagsordningen, skall tvister om lös-

ningsrätten och om lösenbeloppets storlek prövas av tre skiljemän enligt

lagen (1929:145) om skiljemän.

Innan det visar sig att lösnings-

rätten inte begagnas kan den till

vilken aktien har övergått inte ut-

öva någon annan rätt på grund av

aktien gentemot bolaget än rätt till

vinstutdelning och företrädesrätt

till teckning av nya aktier vid ny-

emission. Rättigheter och skyldig-

Innan det visar sig att lösnings-

rätten inte begagnas kan den till

vilken aktien har övergått inte ut-

öva någon annan rätt på grund av

aktien gentemot bolaget än rätt till

vinstutdelning och företrädesrätt

till teckning av nya aktier vid ny-

emission eller till teckning av an-

24

digheter på grund av sådan teck- del i lån som avses i 5 kap. Rättig- Prop. 1998/99:87

ning övergår till den som begagnar heter och skyldigheter på grund av

sig av lösningsrätten. sådan teckning övergår till den

som begagnar sig av lösningsrät-

ten.

4§

Aktiebrev skall ställas till viss man. Det far lämnas ut endast till sådan

aktieägare som är införd i aktieboken och först när den eller de aktier

brevet lyder på har betalats. Vidare fordras

1. att försäkringsaktiebolaget har registrerats, om aktien har tecknats

vid bolagets bildande, eller

2. att nyemissionen eller fond-

emissionen har registrerats, om

aktien tillkommit på grund av

emissionen.

2. att nyemissionen eller fond-

emissionen har registrerats, om

aktien tillkommit på grund av

emissionen, eller

3. att registrering har skett en-

ligt 5 kap. 15 §, om aktien har till-

kommit på grund av utbyte eller

nyteckning enligt 5 kap.

Aktiebrevet skall undertecknas av styrelsen eller enligt styrelsens full-

makt av en bank. Namnteckningarna får återges genom tryckning eller på

något annat liknande sätt. Brevet skall ange bolagets firma, ordnings-

nummer på den eller de aktier varpå brevet lyder, aktiens nominella be-

lopp och dagen för utfärdandet. Kan, när aktiebrevet ges ut, aktier av oli-

ka slag finnas enligt bolagsordningen, skall aktieslaget anges i brevet.

Om bolagsordningen innehåller förbehåll enligt 1 § fjärde stycket, 3 §,

8 § eller 6 kap. 8 §, skall detta tydligt anges i brevet på sådan aktie som

avses med förbehållet. Uppgiften kan ges i förkortad form. Förkortnings-

formema fastställs av regeringen eller den myndighet som regeringen

bestämmer.

När utbetalning görs vid inlösen av en aktie eller vid minskning av

dess nominella belopp eller vid skifte av bolagets tillgångar, skall aktie-

brevet förses med påskrift om utbetalningen. Har utan återbetalning en

aktie dragits in eller det nominella beloppet ändrats, skall så snart som

möjligt en påskrift om detta göras på aktiebrevet.

Ett aktiebrev, som i samband med dödning eller vid utbyte ges ut i

stället för ett annat, skall innehålla uppgift om detta. Utbyts ett aktiebrev

mot ett eller flera andra aktiebrev skall det äldre aktiebrevet och de därtill

hörande kupongarken makuleras på ett betryggande sätt.

Emissionsbevis skall underteck- Emissionsbevis samt de skulde-

nas på det sätt som anges i andra brev och optionsbevis som avses i

stycket. 5 kap. skall undertecknas på det

sätt som anges i andra stycket.

Om ett aktiebrev eller ett till

viss man ställt emissionsbevis

överlåts eller pantsätts, skall be-

6§

Om ett aktiebrev eller ett till

viss man ställt emissionsbevis el-

ler optionsbevis överlåts eller

25

stämmelsema om skuldebrev till

viss man eller order i 13, 14 och

22 §§ lagen (1936:81) om skulde-

brev tillämpas. Härvid är den som

innehar ett aktiebrev och enligt

bolagets anteckning på detta är in-

förd som ägare i aktieboken lik-

ställd med den som enligt 13 §

andra stycket nämnda lag förmo-

das äga rätt att göra skuldebrevet

gällande.

Överlåts eller pantsätts ett emis-

sionsbevis som inte är ställt till

viss man, skall bestämmelserna

om skuldebrev till innehavaren i

13, 14 och 22 §§ lagen om skulde-

brev tillämpas.

pantsätts, skall bestämmelserna

om skuldebrev till viss man eller

order i 13, 14 och 22 §§ lagen

(1936:81) om skuldebrev tillämp-

as. Härvid är den som innehar ett

aktiebrev och enligt bolagets an-

teckning på detta är införd som

ägare i aktieboken likställd med

den som enligt 13 § andra stycket

nämnda lag förmodas äga rätt att

göra skuldebrevet gällande.

Överlåts eller pantsätts ett emis-

sionsbevis eller ett optionsbevis

som inte är ställt till viss man,

skall bestämmelserna om skulde-

brev till innehavaren i 13, 14 och

22 §§ lagen om skuldebrev tilläm-

Prop. 1998/99:87

pas.

Om utdelningskuponger finns bestämmelser i 24 och 25 §§ lagen om

skuldebrev.

Aktiekapitalet kan ökas genom

att aktier tecknas mot betalning

(nyemission) eller genom att aktier

ges ut eller aktiernas nominella

belopp höjs utan ny betalning

(fondemission). En fondemission

kan endast ske i skadeförsäkrings-

bolag.

1 §

Aktiekapitalet kan ökas genom

att aktier tecknas mot betalning

(nyemission) eller genom att aktier

ges ut eller aktiernas nominella

belopp höjs utan ny betalning

(fondemission). En fondemission

kan endast ske i skadeförsäkrings-

bolag och i livförsäkringsbolag

som får dela ut vinst.

Beslut om emission fattas av bolagsstämman, om något annat inte föl-

jer av 16 eller 17 §. Sådana beslut får inte fattas förrän bolaget har blivit

registrerat. Behöver bolagsordningen ändras skall beslut om detta fattas

först. Ett beslut om emission far fattas innan ändringen stadfästs om be-

slutet görs beroende av att stadfästelse meddelas.

Vid nyemission far betalning för aktier inte understiga det nominella

beloppet.

Vid fondemission far inte till aktiekapitalet föras över belopp som un-

derstiger summan av de nya aktiernas nominella belopp eller den sam-

manlagda höjningen av aktiernas nominella belopp.

I fråga om försäkringsaktiebolag, som enligt insiderlagen (1990:1342)

utgör aktiemarknadsbolag, samt dotteraktiebolag till sådana bolag gäller,

förutom föreskrifterna i detta kapitel, bestämmelserna i lagen (1987:464)

om vissa riktade emissioner i aktiemarknadsbolag, m.m.

Vid en kontantemission och vid

5§

Vid en kontantemission och vid

26

en fondemission har aktieägarna

företrädesrätt till de nya aktierna i

förhållande till det antal aktier de

förut äger, om något annat inte har

bestämts antingen i bolagsord-

ningen enligt 3 kap. 1 § andra

stycket 3 eller, vid en kontant-

emission, i emissionsbeslutet.

en fondemission har aktieägarna

företrädesrätt till de nya aktierna i

förhållande till det antal aktier de

förut äger, om något annat inte

1. har bestämts i bolagsordning-

en enligt 3 kap. 1 § andra stycket 3

eller, vid en kontantemission, i

emissionsbeslutet, eller

2. följer av villkor som enligt

5 kap. 5 § första stycket 8 har

meddelats vid emission av skulde-

brev.

Prop. 1998/99:87

Beslut av bolagsstämman att avvika från aktieägarnas företrädesrätt är

giltigt endast om det har biträtts av aktieägare med två tredjedelar av så-

väl de avgivna rösterna som de vid stämman företrädda aktierna.

8§

Beslutet om nyemission skall ange

1. det belopp eller det högsta belopp, varmed aktiekapitalet skall kunna

ökas, eller det lägsta och högsta beloppet för ökningen,

2. det aktieslag vartill de nya aktierna skall höra, i de fall då aktier av

olika slag finns eller kan utges,

3. den företrädesrätt att teckna aktier som aktieägarna eller andra har

eller vem som annars far teckna aktier,

4. den tid inom vilken aktier kan tecknas, i de fall då ett visst belopp

eller ett lägsta belopp har fastställts for aktiekapitalets ökning,

5. den tid inom vilken aktieägare kan använda sin företrädesrätt,

6. den tid inom vilken tecknade aktier skall betalas eller, i förekom-

mande fall, att teckning skall ske genom betalning,

7. den beräkningsgrund, enligt vilken vid överteckning de aktier som

inte har tecknats med företrädesrätt skall fördelas, om det inte föreskrivs

att fördelningen skall bestämmas av styrelsen,

8. aktiernas nominella belopp och det belopp som skall betalas för

varje tecknad aktie, samt

9. i förekommande fall förordnande som avses i 6 a §.

Tid enligt första stycket far inte vara kortare än två veckor. Den räknas

från någon av följande tidpunkter:

a) från det kungörelse enligt 9 § skedde,

b) från emissionsbeslutet om samtliga aktieägare har varit företrädda

vid den bolagsstämma som har fattat beslutet, eller

c) från avstämningsdagen när det gäller avstämningsbolag.

Om ett förbehåll enligt 3 kap.

1 § fjärde stycket eller 3 § eller

6 kap. 8 § skall gälla for de nya

aktierna, skall emissionsbeslutet

innehålla en erinran om detta.

Om ett förbehåll enligt 3 kap.

1 § sjätte stycket eller 3 § eller

6 kap. 8 § skall gälla for de nya

aktierna, skall emissionsbeslutet

innehålla en erinran om detta.

Om en aktieägare skall ha företrädesrätt att delta i emissionen gäller

for avstämningsbolag att avstämningsdagen skall anges i emissionsbe-

27

slutet. Avstämningsdagen får inte sättas tidigare än tre veckor fran det

kungörelse enligt 9 § skedde.

Om de kuponger som hör till aktiebreven skall användas som emis-

sionsbevis, skall detta anges i beslutet.

Prop. 1998/99:87

Upptagande av vissa penninglån

kap.

Upplåning

Begränsningar för upplåning

1§

Ett försäkringsbolag får endast

ta upp eller ta över penninglån

(upplåning) i den utsträckning som

följer av denna bestämmelse.

Upplåning får ske för att effekt-

ivisera kapitalförvaltningen eller

om det i övrigt är motiverat av den

bedrivna försäkringsrörelsen, un-

der förutsättning att den samlade

upplåningen är av ringa betydelse

med hänsyn till rörelsens omfatt-

ning och kapitalbasens storlek.

Regeringen eller den myndighet

som regeringen bestämmer får

meddela föreskrifter om tillämp-

ningen av bestämmelserna i andra

stycket.

Finansinspektionen får, om det

finns särskilda skäl, medge undan-

tag från begränsningen i andra

stycket att upplåningen skall vara

av ringa betydelse.

Allmänna bestämmelser om kon-

vertibla skuldebrev m.m.

2§

Skadeförsäkringsaktiebolag och

livförsäkringsaktiebolag som får

dela ut vinst till aktieägarna kan

mot ersättning ge ut konvertibla

skuldebrev eller skuldebrev fören-

ade med optionsrätt till nyteck-

ning. Sådana skuldebrev skall

ställas till innehavaren eller till

viss man eller order.

Konvertibla skuldebrev skall in-

28

nehålla en utfästelse från bolaget

om att borgenären har rätt att helt

eller delvis byta ut sin fordran en-

ligt skuldebreven mot aktier i bo-

laget. Skuldebrev förenade med

optionsrätt till nyteckning skall ge

borgenären rätt att teckna aktier i

bolaget mot betalning i pengar.

Villkoren för utbyte eller nyteck-

ning av aktie skall bestämmas så

att utbyte eller nyteckning kan ske

utan att bolagsordningen ändras.

Ersättningen för ett konvertibelt

skuldebrev får inte understiga det

nominella beloppet på aktie som

lämnas ut vid utbyte, om inte mel-

lanskillnaden täcks genom kontant

betalning vid utbytet. Skall ett kon-

vertibelt skuldebrev kunna betalas

med annan egendom än pengar

(apport) gäller bestämmelserna i

2 kap. 2 §.

Optionsrätt till nyteckning kan

knytas till optionsbevis som är

fogade till skuldebreven. Borgenä-

ren får avskilja ett optionsbevis

från ett skuldebrev och förfoga

över beviset särskilt, om det inte i

skuldebrevet föreskrivs att beviset

får avskiljas först efter viss tid.

I fråga om försäkringsaktiebo-

lag, som enligt insiderlagen

(1990:1342) utgör aktiemarknads-

bolag, samt dotterbolag till så-

dana bolag gäller, förutom före-

skrifterna i detta kapitel, bestäm-

melserna i lagen (1987:464) om

vissa riktade emissioner i aktie-

marknadsbolag, m.m.

Av lagen (1998:1479) om kon-

toföring av finansiella instrument

framgår att utfästelser som avses i

de i denna paragraf angivna skul-

debreven och optionsbevisen kan

registreras enligt den lagen och

att skuldebrev eller optionsbevis

inte får utfärdas om registrering

skall ske. I sådana fall gäller be-

stämmelserna i detta kapitel i till-

Prop. 1998/99:87

29

lämpliga delar.

Prop. 1998/99:87

3§

Vid emission av skuldebrev mot

betalning i pengar har aktie-

ägarna företrädesrätt att teckna

sig för förvärv av skuldebrev som

om emissionen gällde de aktier

som kan komma att träda i stället

för skuldebreven eller nytecknas

på grund av optionsrätt.

Beslut av bolagsstämman att av-

vika från aktieägarnas företrädes-

rätt är giltigt endast om det har

biträtts av aktieägare med två tre-

djedelar av såväl de avgivna rös-

terna som de vid stämman före-

trädda aktierna.

Förfarandet vid emission

4§

Beslut om emission av skulde-

brev fattas av bolagsstämman, om

något annat inte följer av 9 eller

10 §. Behöver bolagsordningen

ändras, skall beslut om detta fattas

först. Ett beslut om emission får

fattas innan ändringen har stad-

fästs, om beslutet görs beroende

av att stadfästelse meddelas. I frå-

ga om förslag till beslut om emis-

sion och om kallelse till bo-

lagsstämma skall 4 kap. 7 § till-

lämpas.

5§

Beslutet om emission skall ange

1. emissionens belopp eller

högsta belopp eller det lägsta och

högsta beloppet för emissionen,

2. den företrädesrätt att delta i

emissionen som tillkommer aktie-

ägare eller någon annan eller vem

som annars får delta i emissionen,

3. den tid inom vilken teckning

av skuldebrev kan ske, när ett visst

belopp eller ett lägsta belopp har

bestämts för emissionen,

30

4. den tid inom vilken aktieägare Prop. 1998/99:87

kan använda sin företrädesrätt till

teckning,

5. skuldebrevens nominella be-

lopp, emissionskursen och ränte-

satsen,

6. den tid inom vilken tecknade

skuldebrev skall betalas samt den

beräkningsgrund, enligt vilken vid

överteckning de skuldebrev som

inte tecknats med företrädesrätt

skall fördelas, om det inte före-

skrivs att fördelningen skall be-

stämmas av styrelsen,

7. tiden och villkoren för utbytet

eller nyteckningen,

8. den rätt som skall tillkomma

borgenären eller innehavaren av

optionsbevis för den händelse ak-

tiekapitalet fore utbytet eller ny-