Regeringens skrivelse

Skr. 1996/97:152

Redovisning av Allmänna pensionsfondens

verksamhet år 1996

Skr.

1996/97:152

Regeringen överlämnar denna skrivelse till riksdagen.

Stockholm den 22 maj 1997

Göran Persson

Erik Asbrink

(Finansdepartementet)

Skrivelsens huvudsakliga innehåll

I skrivelsen lämnar regeringen en redovisning av Allmänna pensionsfondens

verksamhet under är 1996.1 redovisningen ingår bl.a. en sammanställning av

fondstyrelsemas årsredovisningar, en sammanfattning av fondstyrelsernas

utvärdering av den egna medelsförvaltningen samt regeringens utvärdering

av fondstyrelsernas förvaltning av fondkapitalet.

Sammanställningen av fondstyrelsernas årsredovisningar visar att det

marknadsvärderade resultatet för hela AP-fonden var mycket gott under

verksamhetsåret, 100,6 miljarder kronor. Avgiftsunderskottet i pensions-

systemet uppgick under året till 33 miljarder kronor. Sammantaget innebar

detta att det totala fondkapitalet ökade med drygt 67 miljarder till 685,6

miljarder kronor. Det marknadsvärderade resultatet motsvarar en avkastning

på 16,8 % på det totala fondkapitalet, vilken kan jämföras med avkastningen

för år 1995 på 16,3 % och 0,5 % för år 1994. Konsumentprisindex föll med

0,2 % under år 1996 vilket innebär att den reala avkastningen på fondkapita-

let blev 17,0 %.

I skrivelsen sammanfattas de olika fondstyrelsernas egna resultatuppfölj-

ningar och regeringens utvärdering av förvaltningen presenteras. Med tanke

på fondstyrelsernas långsiktiga placeringshorisonter utvärderar regeringen

fondernas resultat under rullande femårsperioder. Första-tredje fondstyrelser-

na har även om hänsyn tas till risken i portföljen lyckats väl jämfört såväl

med marknadsindex som andra förvaltare under den senaste femårsperioden,

möjligtvis med undantag av fastighetsförvaltningen. Första-tredje fondstyrel-

1 Riksdagen 1996/97. 1 saml. Nr 152

serna har också lämnat in en omfattande och detaljerad analys av riskerna i

förvaltningen.

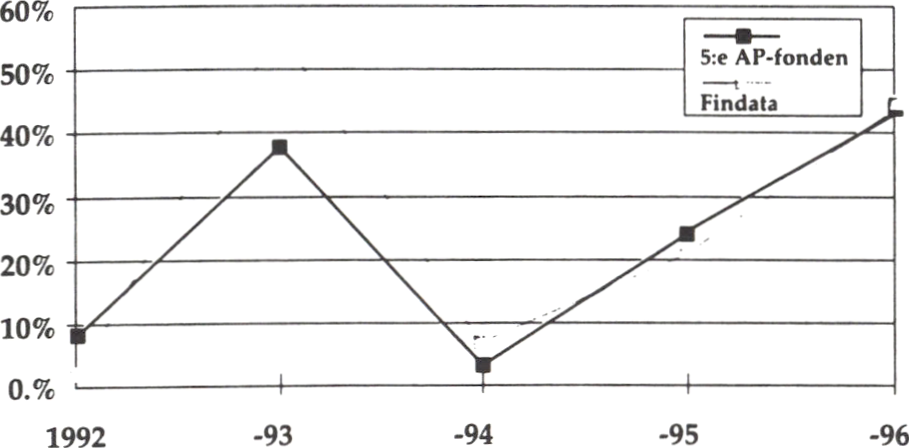

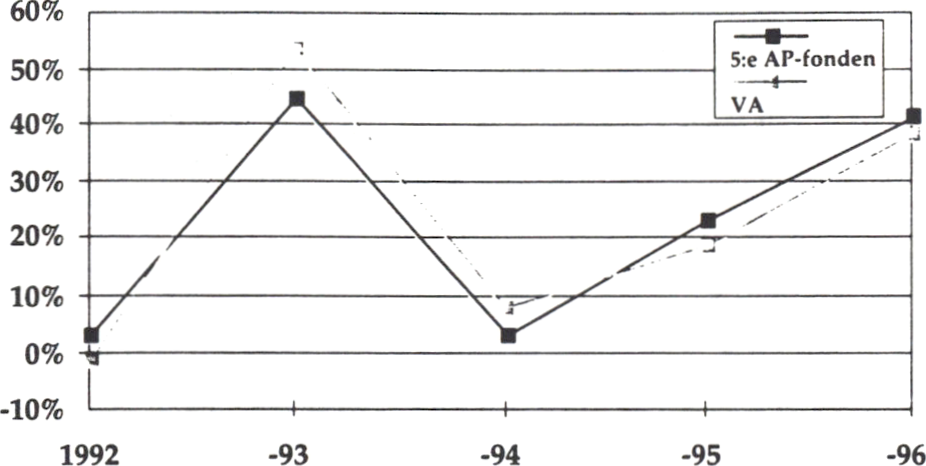

Under den senaste femårsperioden uppnådde både fjärde och femte fond-

styrelsen en avkastning på 23 %, vilken något understeg avkastningen från

Findatas avkastningsindex under motsvarande period. På grund av brister i

dessa fondstyrelsers målformuleringar och resultatuppföljningar kan dock

inte regeringen bedöma huruvida resultatet är en följd av mindre framgångs-

rik förvaltning eller av att risken i fondstyrelsernas portföljer är lägre vilket

kan motivera en lägre avkastning.

Regeringens utvärdering av fondstyrelsemas verksamhet innehåller dels

en utvärdering av målformuleringarna, dels en uppföljning av förvaltningen

mot bakgrund av de uppställda målen. För samtliga fondstyrelser gäller att

regeringen funnit brister i målformuleringarna. Kritiken avser såväl målens

innehåll som deras precision. Klart formulerade mål är väsentliga såväl för

att kunna utvärdera förvaltningens inriktning som för att kunna följa upp dess

resultat. I synnerhet saknar regeringen, särskilt vad gäller ijärde och femte

fondstyrelserna, preciserade målformuleringar beträffande risknivåerna.

Redovisningen av de faktiska riskerna i den förvaltade portföljen är också

bristfällig i ett par fondstyrelsers resultatuppföljningar.

Sammanfattningsvis anser regeringen att fondstyrelserna har anledning att

se över sina målformuleringar samt att i vissa fall förbättra resultatuppfölj-

ningarna.

Skr.

1996/97:152

Innehållsförteckning

Skr. 1996/97:152

1 Inledning .........................................4

2 AP-fondens verksamhet och organisation m.m............4

2.1 Historik .......................................4

2.2 Förändringar i AP-fonden under år 1996 .............5

2.3 Pensionsreformen ...............................6

3 Sammanställning av årsredovisningarna.................7

3.1 Bakgrund och grundläggande termer ................7

3.2 Utvecklingen på de finansiella marknaderna

under år 1996 ......................................8

3.3 AP-fondens samlade resultat......................11

3.4 Resultaten i fondstyrelserna.......................14

4 Utvärdering av fondstyrelsemas verksamhet.............17

4.1 Regeringens syn på målen för placerings-

verksamheten ....................................17

4.2 Första-tredje fondstyrelserna......................18

4.2.1 Sammanfattning av första-tredje fond-

styrelsernas resultatuppföljning ...........19

4.2.2 Regeringens utvärdering av första-tredje

fondstyrelsernas mål och resultat..........23

4.3 Fjärde och femte fondstyrelserna...................25

4.3.1 Sammanfattning av fjärde fondstyrelsens

resultatuppföljning.....................26

4.3.2 Sammanfattning av femte fondstyrelsens

resultatuppföljning.....................28

4.3.3 Regeringens utvärdering av fjärde och

femte fondstyrelsernas mål...............30

4.3.4 Regeringens utvärdering av fjärde och

femte fondstyrelsernas förvaltning.........32

4.4 Sjätte fondstyrelsen .............................35

5 Fastställande av balansräkning .......................36

Utdrag ur protokoll vid regeringssammanträde

1 Inledning

Skr. 1996/97:152

Medelsförvaltningen inom Allmänna pensionsfonden (AP-fonden) handhas

av sex fondstyrelser sedan den 1 juli 1996, då den s.k. awecklingsstyrelsen

ombildades till en sjätte fondstyrelse (SFS 1996:697). Under första halvåret

1996 bestod AP-fonden således av fem fondstyrelser samt awecklingsstyrel-

sen. Fondstyrelsernas verksamhet regleras i lagen (1983:1092) med regle-

mente för Allmänna pensionsfonden (APR).

Fondstyrelserna skall årligen till regeringen överlämna dels en årsredovis-

ning och en revisionsberättelse, dels en egen utvärdering av sin förvaltning

av fondmedlen (resultatuppföljning), som skall ha sin utgångspunkt i de

närmare mål för placeringsverksamheten som resp, styrelse har fastställt.

Regeringen skall sedan göra en sammanställning av fondstyrelsemas årsredo-

visningar och en utvärdering av styrelsemas förvaltning av fondkapitalet.

Sammanställningen, fondstyrelsernas årsredovisningar och regeringens ut-

värdering skall överlämnas till riksdagen.

De sex fondstyrelserna har överlämnat sina årsredovisningar för år 1996

till regeringen, se bilagorna 1-4. Vidare har fondstyrelserna överlämnat sina

resultatuppföljningar.

Awecklingsstyrelsen och sjätte fondstyrelsen behandlas tillsammans i

skrivelsen. Sjätte fondstyrelsen tillkom genom en ombildning av awecklings-

styrelsen inom ramen för AP-fonden. Årsredovisningen för sjätte fondstyrel-

sen avser därför hela verksamhetsåret 1996, dvs. även tiden före ombildning-

en.

I skrivelsen lämnar regeringen i avsnitt 2 en redogörelse för AP-fondens

verksamhet och organisation och i avsnitt 3 en sammanställning av årsredo-

visningarna. Därefter följer i avsnitt 4 en sammanfattning av resultatuppfölj-

ningarna och regeringens utvärdering av medelsförvaltningen.

Fondstyrelsernas resultat presenteras endast översiktligt i avsnitt 3. En

mer detaljerad information kan erhållas genom de årsredovisningar som finns

bilagda till skrivelsen.

2 AP-fondens verksamhet och organisation m.m.

2.1 Historik

AP-fonden tillkom som en följd av införandet av en allmän tilläggspension.

Trots att 1960 års pensionsreform utformades som ett rent fördelningssystem

(dvs. vaije års pensioner finansieras genom avgifter på den aktiva befolk-

ningens inkomster under samma år) fann man det motiverat att en betydande

fondbildning kom till stånd. Skälen härför var dels ett samhällsekonomiskt

intresse av att hålla uppe sparandet i ekonomin, dels ett behov av att bygga

upp en buffert för att klara kortsiktiga skillnader mellan avgiftsinkomster och

pensionsutbetalningar.

När avgiftsuppbörden till Allmänna tilläggspensionen (ATP) i form av

arbetsgivaravgifter inleddes år 1960 uppdrogs förvaltningen åt tre fondstyrel-

ser; första, andra och tredje fondstyrelserna. Fondstyrelserna skulle enligt

lagen huvudsakligen placera medlen i svenska räntebärande värdepapper.

Första-tredje fondstyrelserna har sedan AP-fondens tillkomst haft ett gemen-

samt kansli som sköter förvaltningen. Det är vidare styrelsemas uppgift att

tillhandahålla de medel som behövs för utbetalning av ATP-pensionerna inkl,

kostnaderna för administrationen av ATP-systemet.

För att bredda fondens placeringsmöjligheter till att omfatta även aktier

och andra värdepapper på riskkapitalmarknaden inrättades en fjärde fondsty-

relse år 1974 och en femte fondstyrelse år 1988. Fjärde och femte fondstyrel-

serna har separata förvaltningar.

Efter riksdagsbeslut år 1992 avvecklades löntagarfondstyrelsema och de

tillgångar och skulder som då förvaltades av dessa styrelser fördes över till

en gemensam förvaltning av en awecklingsstyrelse. Styrelsen fick i uppgift

att förvalta medlen och förbereda en total utskiftning av dessa. År 1995 be-

slutade emellertid riksdagen att de medel som då fanns kvar i awecklingssty-

relsen, ca 290 miljoner konor, inte skulle utskiftas utan behållas inom AP-

fonden och som en temporär lösning förvaltas av awecklingsstyrelsen.

Skr. 1996/97:152

2.2 Förändringar i AP-fonden under år 1996

Den 6 juni 1996 beslutade riksdagen att awecklingsstyrelsen skulle perma-

nentas inom ramen för AP-fonden och byta namn till sjätte fondstyrelsen

(prop. 1995/96:171, bet. 1995/96:NU24, rskr. 1995/96:284, SFS

1996:697). Förändringen trädde i kraft den 1 juli 1996. Sjätte fondstyrelsen

förvaltar de medel som fanns kvar i awecklingsstyrelsen samt ytterligare 10

miljarder kronor, som riksdagen i december 1995 beslutade att omfördela

från första-tredje fondstyrelserna till placeringar på riskkapitalmarknaden. De

medel som sjätte fondstyrelsen förvaltar skall placeras på den svenska riskka-

pitalmarknaden. Styrelsen får placera medel i aktier, konvertibla skuldebrev

och skuldebrev förenade med optionsrätt till nyteckning, som riskkapital i

ekonomiska föreningar samt i andelar i kommanditbolag. Styrelsen får dock

förvärva högst 30 % av antalet aktier eller röster i ett bolag vars aktier är

inregistrerade vid en svensk börs. För övriga tillgångsslag och för aktier i

riskkapitalbolag gäller inte några ägarbegränsningar.

Samtidigt med inrättandet av en sjätte fondstyrelse, gjordes även några

ändringar i APR rörande placeringsregler och tidpunkten för avgivande av

årsredovisning m.m. Placeringsreglema har utvidgats i två avseenden för

första-tredje fondstyrelserna. Dels har fondstyrelsernas möjlighet att lämna

direktlån till näringslivet utökats till att avse även lån i utländsk valuta. Dels

har fondstyrelserna fått rätt att göra s.k. portfölj investeringar i svenska och

utländska fastighetsbolag och i utländska fastighetsfonder. Vad avser tid-

punkten för att lämna årsredovisning skall samtliga fondstyrelser fr.o.m. år

1997 avlämna dessa senast den 1 februari året efter räkenskapsåret. Rege-

ringen skall därefter senast den 1 juni samma år dels avgöra frågan om fast-

ställande av fondstyrelsemas balansräkningar, dels överlämna sin redovis-

ning av AP-fondens verksamhet till riksdagen.

I anslutning till riksdagens behandling av 1997 års budgetproposition

uttalade finansminister Erik Åsbrink att regeringen skall se över hela AP-

fondens organisation och placeringsregler. Ett arbete med denna översyn Skr. 1996/97:152

pågår inom Regeringskansliet.

2.3 Pensionsreformen

Regeringen lade under våren 1994 fram ett förslag till ett reformerat ålders-

pensionssystem i en riktlinjeproposition (prop. 1993/94:250). Riktlinjerna

antogs av riksdagen. I propositionen redovisas en genomgripande reform av

det allmänna pensionssystemet, som bl. a. innebär att den inkomstrelaterade

ålderspensionen avskiljs från andra pensionsförmåner för att utgöra ett eget

system. Reformen syftar till att göra systemet mer följsamt mot den samhälls-

ekonomiska och demografiska utvecklingen. Ett annat syfte är att stärka sam-

bandet för den enskilde mellan avgift och förmån. Systemet skall därmed bli

mer robust än dagens system.

I det nya ålderspensionssystemet skall huvuddelen av inbetalda avgifter -

16,5 procentenheter av avgiftsunderlaget - användas till att finansiera utgå-

ende pensioner inom ramen för ett fördelningssystem. Avgiftsunderlaget skall

utgöras av samtliga inkomster som ger pensionsrätt inom ålderspensionssys-

temet. Om det uppkommer överskott i denna del skall detta fonderas i AP-

fonden. På motsvarande sätt skall underskott även fortsättningsvis finansieras

ur fonden. På sikt kan AP-fondens roll begränsas till att utgöra en buffert för

temporära över- eller underskott i den del av ålderspensionssystemet som är

uppbyggd som ett fördelningssystem. Den resterande delen av inbetalda

avgifter - två procentenheter - skall avsättas till en individuell premiereserv.

Regeringen beslutade i september 1994 att tillsätta en utredning, Premie-

reservutredningen, som bl. a. skulle lämna förslag på premiereservsystemets

utformning. Utredningen presenterade ett förslag enligt vilket premiereservs-

ystemet skulle innebära ett renodlat sparande i värdepappersfonder under

förvärvsaktiv ålder (SOU 1996:83). Den enskilde pensionsspararen skulle

sedan, vid valfri tidpunkt från det han/hon fyller 61 år, få använda vad som

sparats för att teckna en försäkring hos en statlig försäkringsgivare. Vid be-

redningen av Premiereservutredningens betänkande fann dock regeringen i

samråd med de borgerliga partier, som står bakom pensionsöverenskommel-

sen, att premiereservsystemet bör ha en annan utformning än den Premiere-

servutredningen föreslagit. Enligt regeringens mening skall premiereservsys-

temet vara uppbyggt enligt försäkringsmässiga principer även under intjä-

nandetiden. Regeringen beslutade därför i mars 1997 att tillsätta en ny utred-

ning vars uppdrag skall vara slutfört senast den 3 november 1997. Enligt

kommittédirektiven (dir. 1997:46) skall utredaren bl.a. överväga hur förvalt-

ningen för de personer som inte uttrycker något önskemål i fråga om premie-

reservsystemet bör ske. Tänkbara alternativ är, enligt direktiven, att förvalt-

ning sker i värdepappersfonder, i anslutning till AP-fonden, eller i annan

ordning.

3 Sammanställning av årsredovisningarna

3.1 Bakgrund och grundläggande termer

Skr. 1996/97:152

AP-fonden har till uppgift att förvalta de avgifter som erläggs för att finansie-

ra försäkringen för tilläggspensionen. Målet för fondförvaltningen är att i ett

långsiktigt perspektiv maximera avkastningen på tillgångarna samtidigt som

ett krav på tillfredsställande riskspridning tillgodoses. För första-tredje fond-

styrelserna gäller dessutom att medlen skall förvaltas så att krav på tillfreds-

ställande betalningsberedskap och betryggande säkerhet tillgodoses. Olika

placeringsrestriktioner gäller för de olika fondstyrelserna. Första-tredje fond-

styrelserna skall huvudsakligen placera fondmedlen på penning- och obliga-

tionsmarknaden, medan fjärde-sjätte fondstyrelserna skall placera på risk-

kapitalmarknaden.

Som nämnts i avsnitt 2 skapades AP-fonden dels för att kompensera en

förväntad nedgång i det privata sparandet när ATP-systemet infördes, dels

för att bygga upp en buffert för att klara kortsiktiga skillnader i in- och utbe-

talningar i pensionssystemet. Under senare år har underskott uppstått i ATP-

systemet. Hittills har dock fondens marknadsvärderade resultat, med något

undantag, överstigit underskotten. Till sparandet i ekonomin bidrar därför

numera endast den del av avkastningen från kapitalet som inte används för att

täcka underskottet.

För att utvärdera fondstyrelsernas förvaltning bör avkastningen på kapita-

let jämföras med avkastningen på de marknader där de olika fondstyrelserna

får agera och med de resultat som andra liknande förvaltare presterat. Vid

jämförelser och utvärderingar skall man utgå ifrån det marknadsvärderade

resultatet. I detta resultat ingår direktavkastningen samt realiserade och icke

realiserade värdeförändringar i kapitalet. Det marknadsvärderade resultatet

återspeglar således fondkapitalets verkliga värdeförändring under året.

Den del av balansräkningen som i andra sammanhang betecknas som eget

kapital, dvs. tillgångarna minus skulderna, benämns här fondkapital.

Fondkapitalet består av nettot av inbetalda pensionsavgifter och pensions-

utbetalningar samt de ackumulerade överskotten/underskotten i placerings-

verksamheten. För att erhålla ett rättvisande avkastningsmått måste det mark-

nadsvärderade resultatet sättas i relation till det marknadsvärderade fondkapi-

talet. Därvid måste hänsyn tas till hur det placerade kapitalets storlek har

varierat under året.

En marknadsvärdering av tillgångarna medför att resultatet kan variera

kraftigt från år till år till följd av svängningar i marknadspriserna, men sett

över en längre period tenderar sådana fluktuationer att utjämnas. Det är där-

för viktigt att i utvärderingarna studera resultatet under längre perioder. En

utvärderingsperiod bör således vara tillräckligt lång för att en viss utjämning

av slumpmässiga variationer i förvaltningsresultatet skall erhållas. Perioden

bör också vara så lång att den omfattar flera faser i en konjunkturcykel. En

alltför lång utvärderingsperiod kan dock medföra incitamentsproblem i för-

valtningen, varför regeringen funnit att femåriga perioder är en lämplig av-

vägning.

Vid utvärderingen måste hänsyn också tas till de omvärldsfaktorer och

restriktioner som påverkar fondstyrelsernas avkastning. Även om fondens Skr. 1996/97:152

värde minskat kan förvaltningen av kapitalet ha varit framgångsrik vid en

jämförelse med relevanta index eller andra förvaltare. Omvänt kan fondens

avkastning visa på en betryggande värdesäkring av kapitalet trots att förvalt-

ningen inte gått bra vid en sådan jämförelse. Slutligen är en utvärdering av

förvaltningen svår, eller t.o.m. meningslös, att göra om inte den erhållna

avkastningen kan relateras till något mått på den risk förvaltningen medfört.

En hög avkastning kan bero på skicklig förvaltning, på att ovanligt stora

risker tagits eller på en kombination av båda.

I avsnitt 3.2 beskrivs utvecklingen på de finansiella marknaderna under år

1996.1 avsnitt 3.3 presenteras AP-fondens resultat, såväl totalt som per fond-

styrelse. Fondstyrelsemas och regeringens utvärderingar följer sedan i

avsnitt 4.

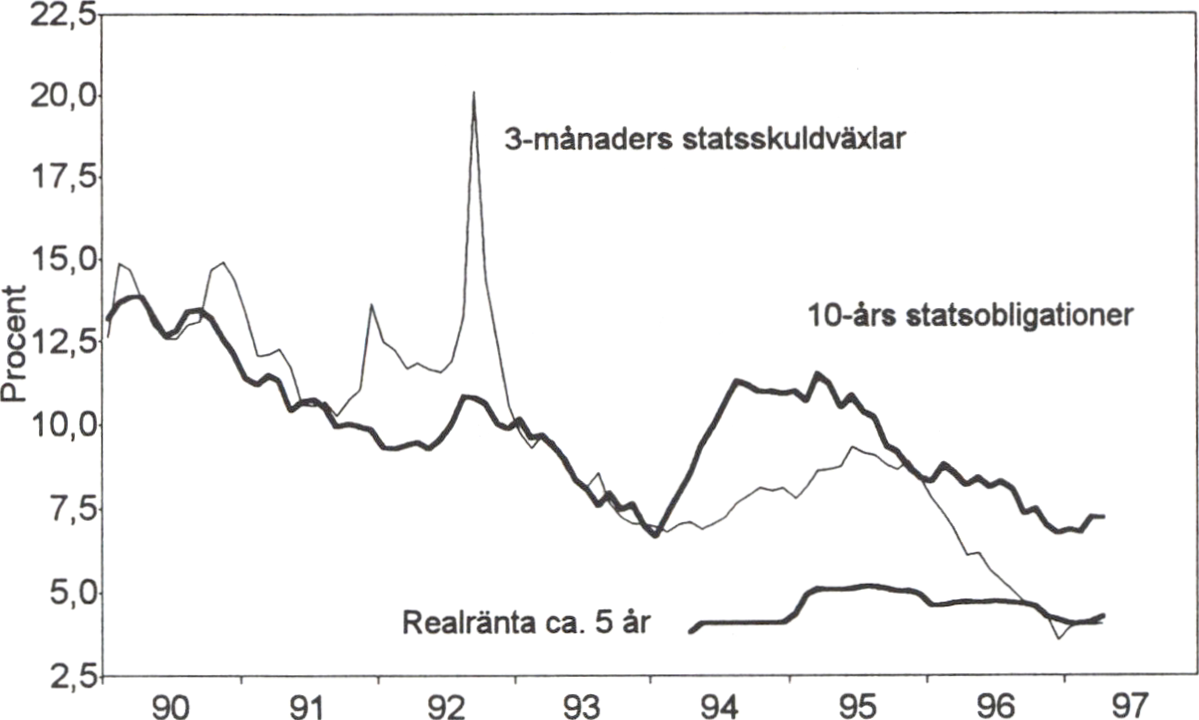

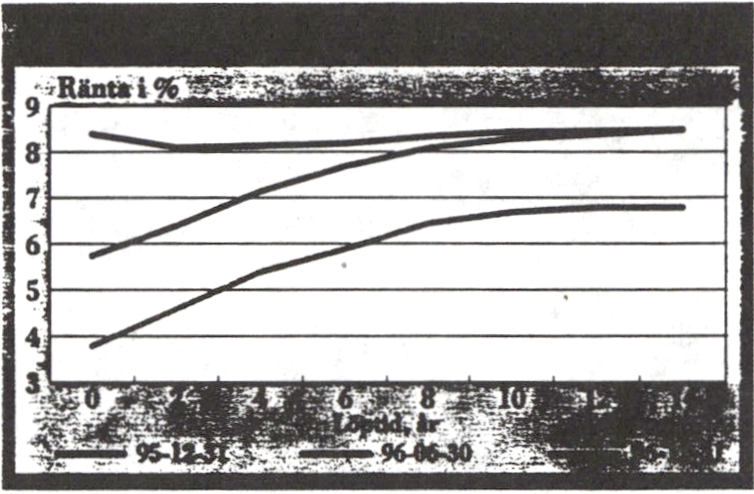

3.2 Utvecklingen på de finansiella marknaderna under år 1996

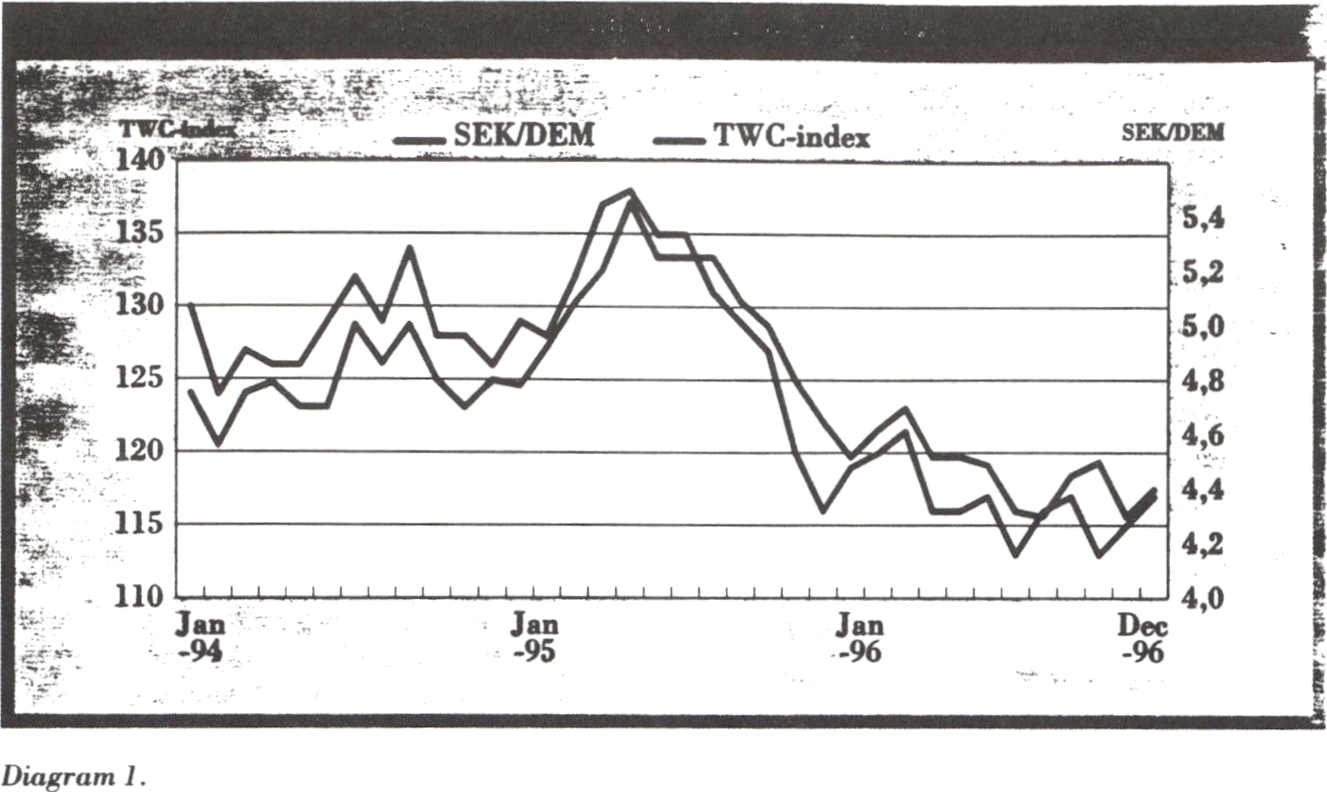

I januari 1996 bedömde Riksbanken mot bakgrund av en förväntat svagare

konjunkturutveckling, både i Sverige och internationellt, och en starkare

kronkurs att det fanns utrymme för lägre styrräntor. Under året fortsatte Riks-

banken att sänka reporäntan. Totalt sänktes reporäntan med 4,81 procenten-

heter till 4,10 %. De korta marknadsräntorna sjönk under året allmänt bland

EU-ländema, dock var nedgången i de flesta länderna avsevärt mindre än i

Sverige.

Förberedelserna inför den ekonomiska och monetära unionen, EMU,

fortsätter både genom nationella strävanden att uppfylla konvergenskriterier-

na och genom arbete på EU-nivå. Detta bidrog under år 1996 till att skillna-

den i obligationsräntor mellan olika europeiska länder minskade påtagligt.

Särskilt obligationsräntedifferensen mellan Tyskland och länderna i södra

Europa samt Sverige sjönk under året. Negativa förväntningar om den euro-

peiska konjunkturutvecklingen bidrog också till fortsatt låga obligationsrän-

tor under året. De svenska obligationsräntorna gynnades därtill av förbättrade

statliga finanser samt av den fortsatt sjunkande inflationen. Under år 1996

sjönk den 10-åriga obligationsräntan med ca 1,6 procentenheter till 6,7 %,

vilket medförde att avkastningen på placeringar i svenska obligationer var

god under året. Denna var ca 20 % mätt med ett index1 för obligationer med

en löptid på minst fem år. Under de senaste fem åren har tillväxten i samma

index varit 86 %.

Ser man ränteutvecklingen i ett perspektiv av några år var obligationsrän-

torna i slutet av året åter nere på de nivåer som rådde i slutet av år 1994.

Detta gäller också obligationsräntedifferensen mot Tyskland. De korta mark-

nadsräntorna har efter uppgångsfasen under år 1994 och första hälften av år

1995 sjunkit till de hittills lägsta nivåerna sedan kronan böljade flyta.

1 JP Morgans 5+ index

Skr. 1996/97:152

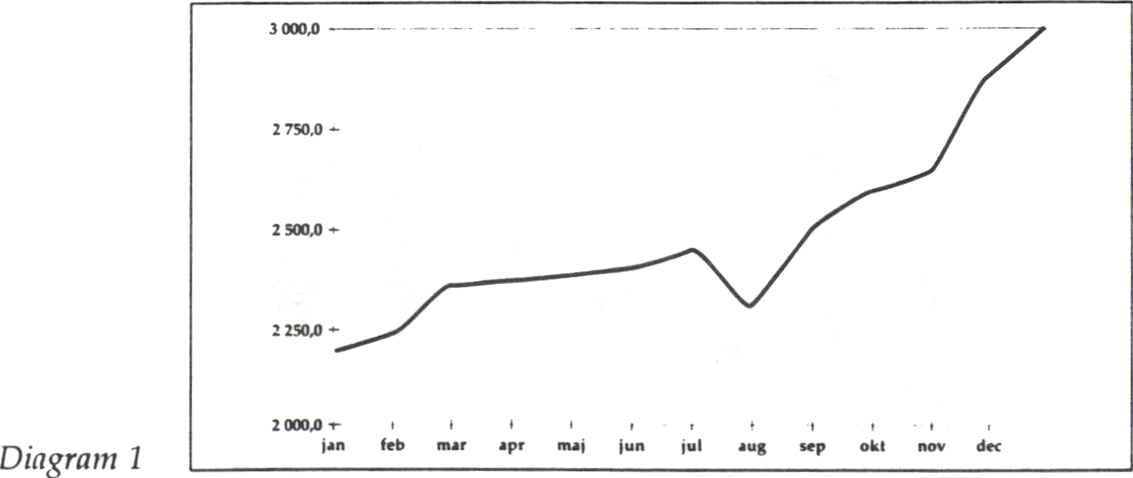

Källa. Hanson & Partners AB

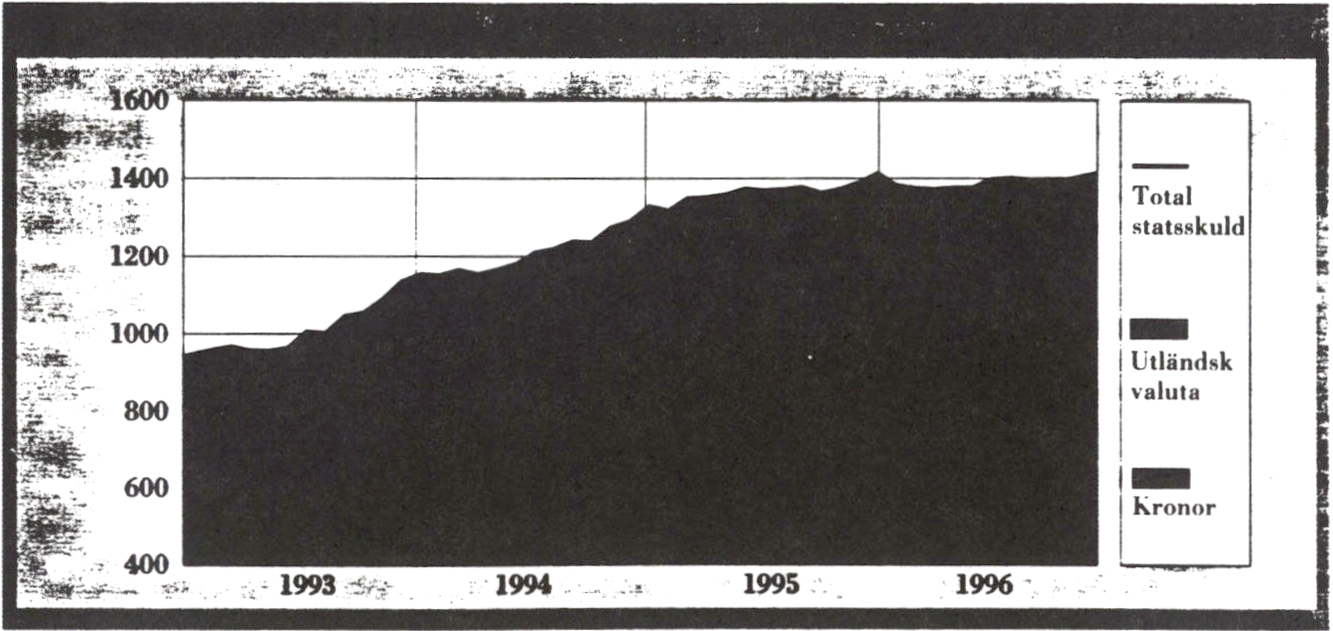

Under år 1996 ökade Riksgäldskontoret sina emissioner av realränteobliga-

tioner med 58 miljarder kronor. Den utestående stocken av realränteobliga-

tioner var vid utgången av året omkring 74 miljarder kronor. För en realrän-

teobligation utgörs den nominella avkastningen av en vid emissionstillfället

avtalad realränta plus inflationen mätt efter förändringen av konsumentprisin-

dex. Räntan på realränteobligationer sjönk under året med mellan 0,5 och 1

procentenhet beroende på löptid. Realräntan på en obligation med 5 årslöptid

var vid utgången av år 1996 omkring 4,1 %. Sedan Riksgäldskontoret påbör-

jade emissionerna av realränteobligationema år 1994 har den reala räntan

stigit med ca 0,5 procentenheter.

Efter den kraftiga nedgången i fastighetspriser i inledningen av 1990-talet

har fastighetsmarknaden stabiliserats under de senaste åren. Under år 1996

fortsatte denna konsolidering och i såväl Stockholm som Göteborg ökade

hyresnivåerna i centralt placerade kommersiella fastigheter. Fastighetspriser-

na har också stigit för kommersiella fastigheter i goda lägen i Stockholm och

1 Malmö. Även marknaden för bostadsfastigheter i de större städerna har

förbättrats under det senaste året och trots att de nominella hyreshöjningarna

varit små har hyrorna stigit realt på grund av den mycket låga inflationstak-

ten.

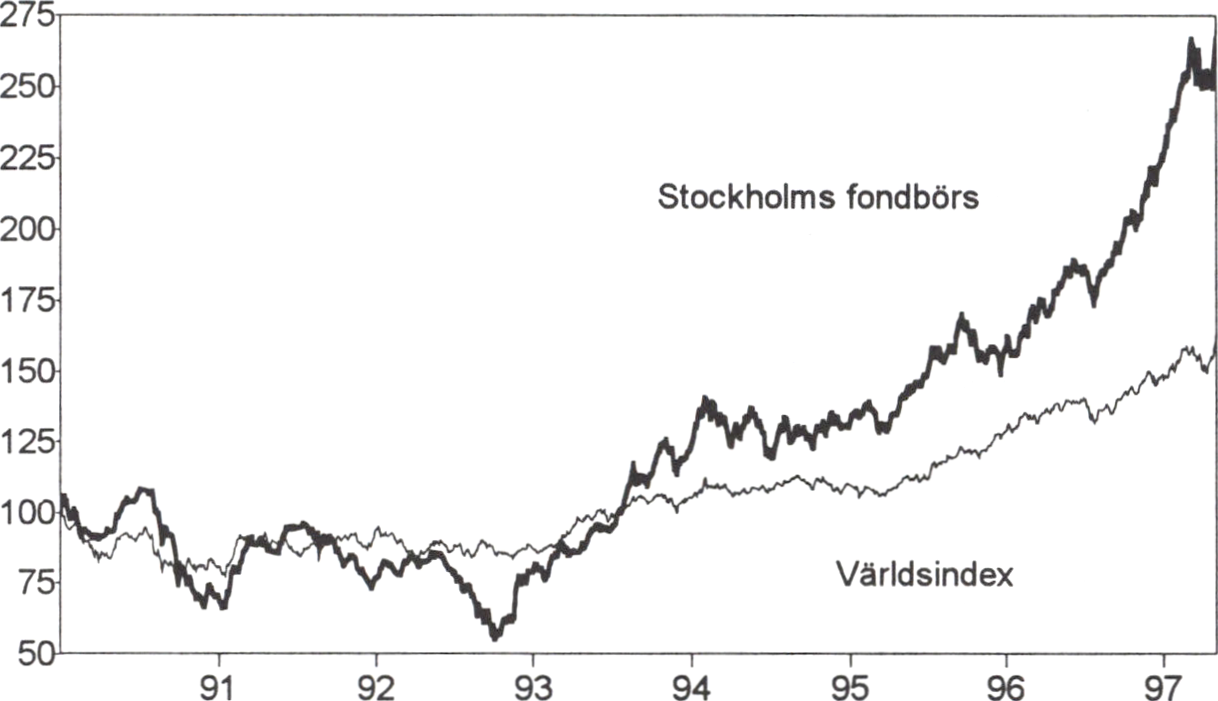

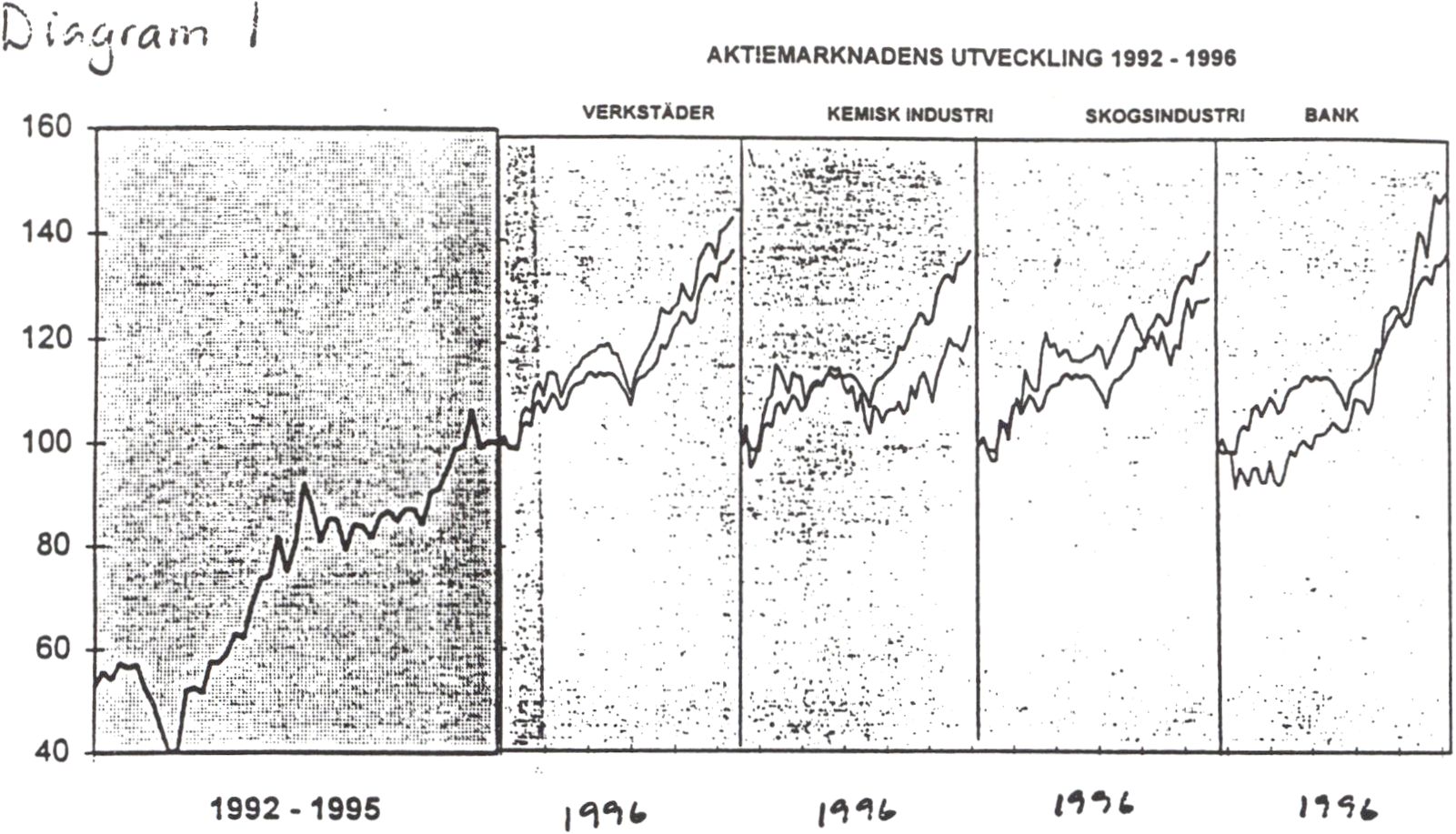

Stockholmsbörsen utvecklades mycket starkt under år 1996. Findatas

avkastningsindex2 steg under året med 43 %. Till detta bidrog de sjunkande

räntorna i Sverige men också en god utveckling på börserna i andra länder,

inte minst i USA. Utvecklingen var starkast för handelsföretagen vars

2 Benämns även Affärsvärldens generalindex total.

branschindex3 steg med 115 %, i huvudsak beroende på kursuppgången för Skr. 1996/97:152

Hennes & Mauritz-aktien. Bankaktiemas index steg med 58 % till följd av

såväl den pågående strukturomvandlingen som de lägre räntorna. Även verk-

stadsaktier har utvecklats väl med en uppgång på 48 %. Aktier i

skogsindustri- samt fastighets- och byggföretag som stigit med 30-35 %

medan utvecklingen för försäkringsaktier var sämre med en uppgång på

12 % under året. Under de senaste fem åren har kurserna på Stockholms

fondbörs stigit med 195 %.

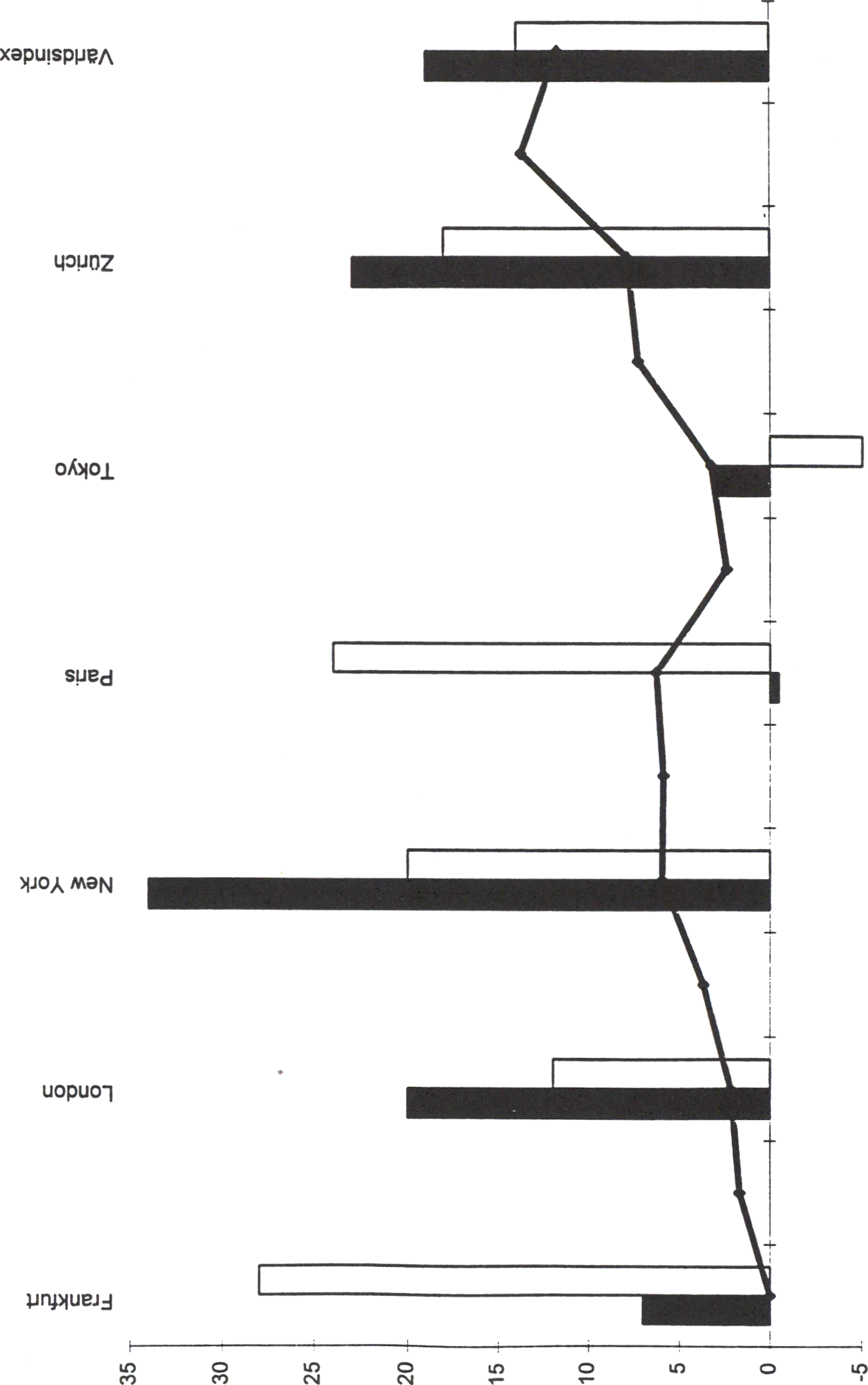

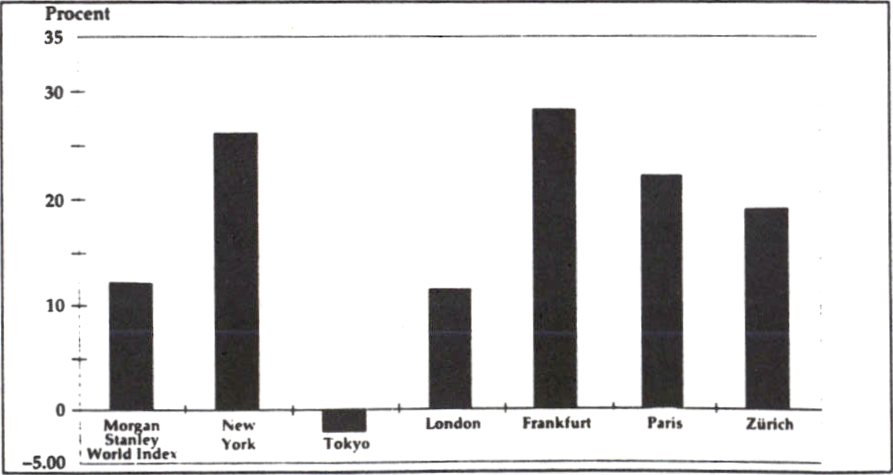

Även på de utländska börserna steg kurserna under år 1996 men inte lika

kraftigt som på Stockholms fondbörs. På Londonbörsen steg kurserna4 med

11 % under året och i Frankfurt var uppgången5 20 %. På New York-börsen

var kursuppgången6 28 %. Morgan Stanley’s världsindex steg under år 1996

med 15,5 %.

Diagram 2 Kursutvecklingen på Stockholms fondbörs (Findatas

avkastningsindex) samt Morgan Stanleys världsindex i lokal valuta,

1990-01-02=100

Källa: Findata, Hansson & Partners

3 De branschindex som används är Affärsvärldens index med återlagda utdelningar.

‘FTSE-100

5 GDAX

6 Standard & Poor’s 500

10

3.3 AP-fondens samlade resultat

Skr. 1996/97:152

Marknadsvärdet på AP-fondens samlade fondkapital var vid årets utgång

685,6 miljarder kronor. Fondens marknadsvärderade resultat för år 1996

uppgick till 100,6 miljarder kronor, vilket motsvarar en avkastning på

16,8 % på det genomsnittliga fondkapitalet. Av detta resultat användes

33 miljarder kronor för att täcka 1996 års avgiftsunderskott i ATP-systemet.

I det följande redovisas en sammanställning av fondstyrelsernas resultat,

fondkapital, portfölj sammansättning och avkastning. Avsikten är att ge en

överskådlig bild av AP-fondens samlade tillgångar.

Av AP-fondens kapital är knappt 90 % investerat i tillgångsslag vars mark-

nadsvärde är direkt beroende av ränteutvecklingen. De sjunkande marknads-

räntorna under år 1996 medförde att marknadsvärdet på innehavet av nomi-

nella räntebärande värdepapper ökade med 4,9 % vilket tillsammans med en

direktavkastning på 9,9 % gav 14,7 % i sammanlagd avkastning på fondens

nominella räntebärande värdepapper under år 1996. Värdet på AP-fondens

aktietillgångar utvecklades ännu bättre och uppvisade en avkastning på

41,1% under år 1996. Detta var en följd av en mycket gynnsam utveckling

på Stockholms fondbörs. Avkastningen från övriga tillgångsslag var också

hög, om än betydligt lägre än aktieavkastningen. År 1996 var AP-fondens

totala avkastning på det genomsnittliga marknadsvärderade fondkapitalet

under året, 16,8 %. Till följd av fallande konsumentpriser blev den reala

avkastningen 17 %.

Det marknadsvärderade resultatet under år 1996 uppgick till 100,6

miljarder kronor. Resultatet har varierat kraftigt under de senaste åren till

följd av de stora förändringarna i marknadsräntorna, se tabell 1. Under år

1995 uppgick det marknadsvärderade resultatet till 88,8 miljarder kronor,

medan det år 1994 endast var 2,6 miljarder kronor. Detta understryker beho-

vet av att i utvärderingen av fondförvaltningen studera fondens utveckling

under en period om flera år.

Tabell 1 Resultatsammanställning for hela AP-fonden, miljarder kronor

|

1996 |

1995 |

1994 |

1993 |

1992 | |

|

Årets resultat |

56,8 |

64,5 |

36,3 |

59,2 |

51,2 |

|

+Ej realiserade kursvinst- |

43,9 |

24,3 |

-33,7 |

35,6 |

7,5 |

|

=Marknadsvärderat re- |

100,6 |

88,8 |

2,6 |

94,8 |

58,7 |

|

Fondkapital |

685,6 |

618,4 |

562,4 |

586 |

512,3 |

|

Avkastning, % |

16,8 |

16,3 |

0,5 |

18,5 |

8,3 |

11

I tabell 2 presenteras hur fondstyrelsernas fondkapital utvecklats sedan år Skr. 1996/97:152

1960. AP-fondens totala fondkapital uppgick vid slutet av år 1996 till 685,6

miljarder kronor. Av detta kapital förvaltas 88 % av första-tredje fondsty-

relserna och 9 % av fjärde fondstyrelsen. Femte och sjätte fondstyrelserna

förvaltar vardera 1,5 % av det totala fondkapitalet. Fondkapitalets storlek

påverkas dels av nettot av till- och frånförda medel, dels av avkastningen från

fondkapitalet. Endast avkastningen kan påverkas av fondstyrelserna själva.

Sedan 1983 har, med något undantag, ATP-utbetalningarna årligen överstigit

ATP-avgiftema. Under år 1996 var avgiftsunderskottet 33 miljarder kronor.

Trots underskotten i pensionsystemet har fonden, med undantag av år 1994,

ökat i värde till följd av att fondens avkastning överstigit underskotten. Under

år 1996 ökade det marknadsvärderade fondkapitalet med 67,2 miljarder

kronor. Sedan år 1990 har kapitalet i nominella termer ökat med omkring

65 %.

Tabell 2 Fondkapitalets utveckling 1960-1996, marknadsvärde, miljarder kronor

|

1996 |

1995 |

| 1990 |

1980 |

1970 |

1960 | |

|

Första-tredje fondstyrelserna: |

1 1 1 | |||||

|

Avkastning |

80,2 |

79,5 |

1 45,4 |

10,4 |

2,0 |

0,0 |

|

Avgifter |

84,9 |

80,7 |

1 77,7 |

22,2 |

6,1 |

0,5 |

|

Pensionsutbetalningar |

-117,9 |

-113,2 |

1 -77,4 |

-19,0 |

-1,2 | |

|

Överföring netto t/fr |

-9,9 |

-0,1 |

1,1 1 1 | |||

|

Administrationskostn. |

-0,5 |

-0,5 |

-0,5 |

-0,2 |

-0,1 | |

|

Tillfört kapital, netto |

-43,4 |

-33,1 |

0,9 |

3,0 |

4,8 |

0,5 |

|

Tot. förändr. i fondkapital |

36,8 |

46,4 |

T“ ” 1 46,3 1 1 |

13,4 |

6,8 |

0,5 |

|

Fondkapital i första-tredje |

601,1 |

564,3 |

1 | 386,8 i |

145,3 |

35,9 |

0,5 |

|

Fondkapital i fjärde fondst. |

63,7 |

46,8 |

1 19,2 |

1,4 | ||

|

Fondkapital i femte fondst |

10,4 |

7,0 |

1,6 | |||

|

Fondkapital i sjätte fondst. |

10,4 |

0,4 |

1 1 1 1 | |||

|

Summa fondkapital |

685,6 |

618,5 |

1 I 407,6 |

146,7 |

0,5 |

12

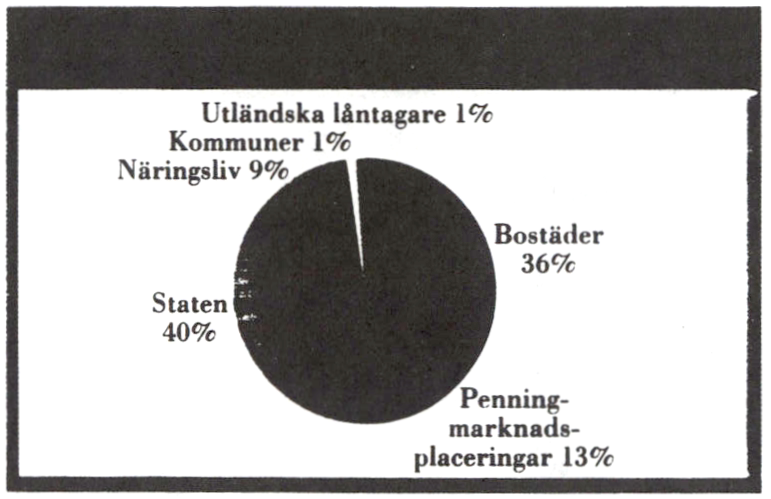

AP-fondens placeringar

Skr. 1996/97:152

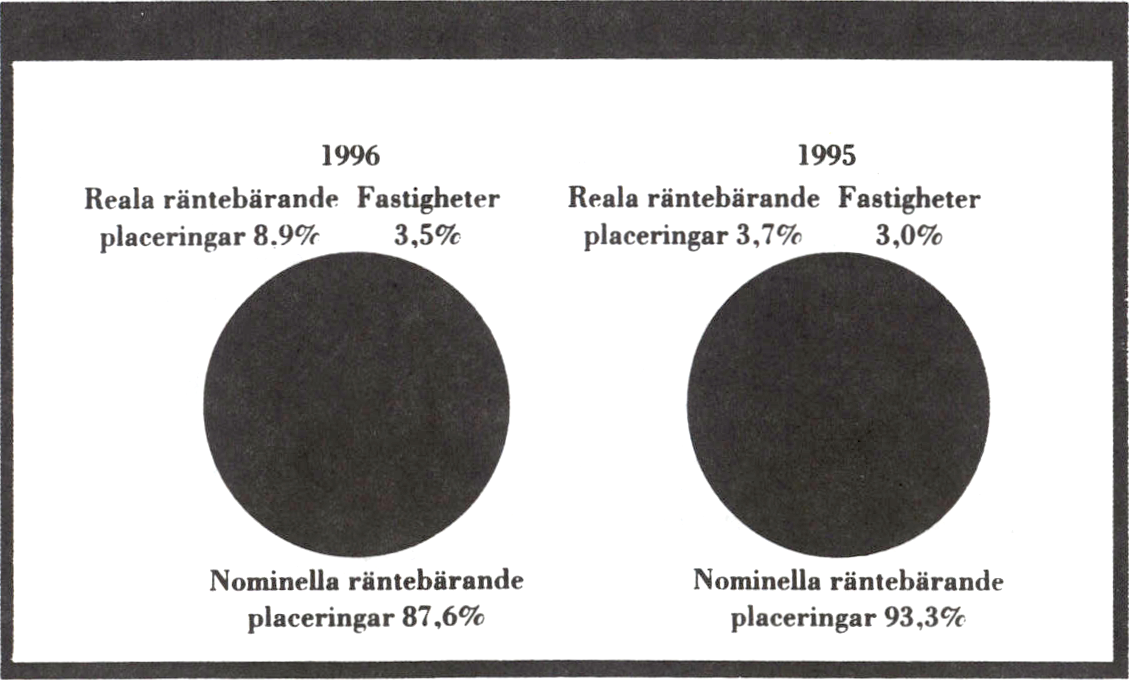

Sammansättningen av AP-fondens placeringar förändrades något under året,

vilket framgår av tabell 3. Trots värdeökningen i den nominella obligations-

portföljen minskade dess andel av de totala tillgångarna från 83,6 till 77 %.

Detta beror på att första-tredje fondstyrelserna har utnyttjat direktavkastning-

ar och förfallande lån för att täcka avgiftsunderskottet i ATP-systemet. Dess-

utom har dessa fondstyrelser gjort stora nettoinvesteringar i reala tillgångar,

dvs. fastigheter och realränteobligationer, vilkas andel av det totala fondkapi-

talet mer än fördubblades.

Andelen aktier ökade med knappt två procentenheter, huvudsakligen till

följd av värdestegring men också genom att femte fondstyrelsen fick ökad

tilldelning av grundkapital som använts till aktieköp. Fjärde och femte fond-

styrelserna får vardera rekvirera medel från första-tredje fondstyrelserna till

grundkapital som högst får uppgå till 1 % av det sammanlagda anskaffnings-

värdet på de medel som första-tredje fondstyrelserna förvaltar. I slutet av

december rekvirerade sjätte fondstyrelsen, i enlighet med vad som beslutades

vid dess tillkomst, 10 miljarder kronor från första-tredje fondstyrelserna.

Endast en mindre del av detta belopp kunde omsättas i aktier under verksam-

hetsåret 1996.

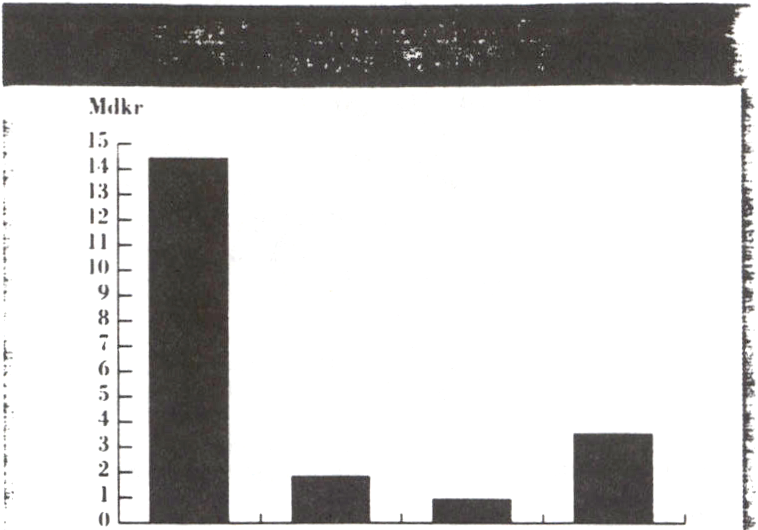

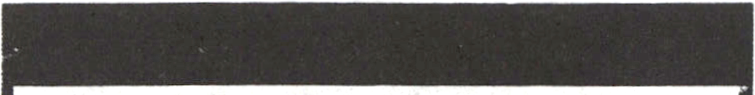

Första-tredje fondstyrelserna, som är de enda fondstyrelser som får placera

direkt i fastigheter, ökade under året sina totala fastighetsplaceringar. Värdet

på direktinvesteringama i fastigheter och aktier i fastighetsbolag var vid

årsskiftet 20,8 miljarder kronor, en ökning från föregående år med 3,8 miljar-

der kronor. Beräknat utifrån marknadsvärdet var 3,5 % av första-tredje fond-

styrelsernas tillgångar placerade i fastigheter.

Placeringarna i reala lån ökade också kraftigt under år 1996. Andelen mer

än fördubblades, från 3,3 % av de totala tillgångarna till 7,7 %.

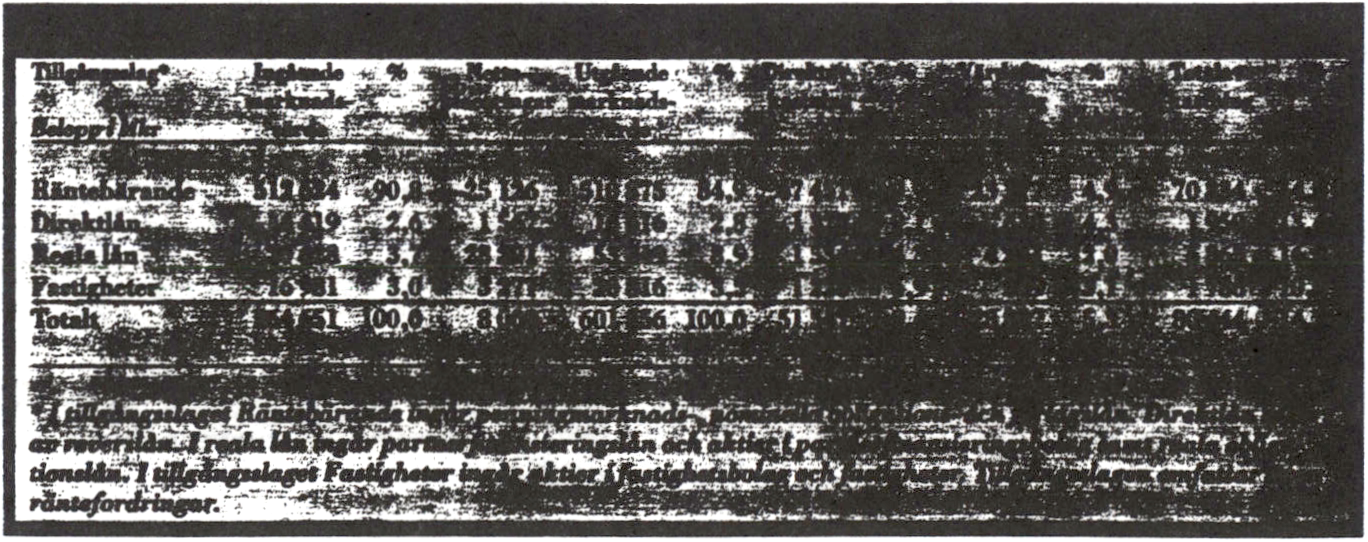

Tabell 3 Placeringar till marknadsvärde AP-fonden totalt, miljarder kr och som andel av

de totala tillgångarna

1996-12-31 1995-12-31

|

Nominella förlags- och obliga- |

528,3 |

77,0 % |

516,6 |

83,6 % |

|

Direktlån |

16,6 |

2,4 % |

14,4 |

2,3 % |

|

Reala lån |

53,2 |

7,7 % |

20,6 |

3,3 % |

|

Aktier, konvertibla skuldebrev |

67,7 |

9,9 % |

50,1 |

8,1 % |

|

Fastigheter, aktier* i |

20,8 |

3,0 % |

17,0 |

2,7 % |

|

fastighetsbolag | ||||

|

Summa tillgångar |

686,6 |

100 % |

618,7 |

100 % |

|

varav i utländsk valuta |

1,8 % |

1,7% |

* Avser endast första-tredje fondstyrelsernas innehav

13

I tabell 4 redovisas avkastningen från de olika tillgångsslagen i AP-fondens Skr. 1996/97:152

totala portfölj. Under år 1996 gav placeringarna på penning- och obligations-

marknaderna en avkastning på 14,7 %. Aktieplaceringama utvecklades ännu

bättre och uppvisade en avkastning på 41,1 %. Totalavkastningen för de

direkta och indirekta fastighetsplaceringama uppgick till 10 %. Direktlånens

avkastning var 13,4 %. Under år 1996 erhölls således hög avkastning från

samtliga tillgångsslag, i synnerhet aktier. Även under perioden 1992-1996

har aktier gett en högre avkastning än övriga tillgångsslag.

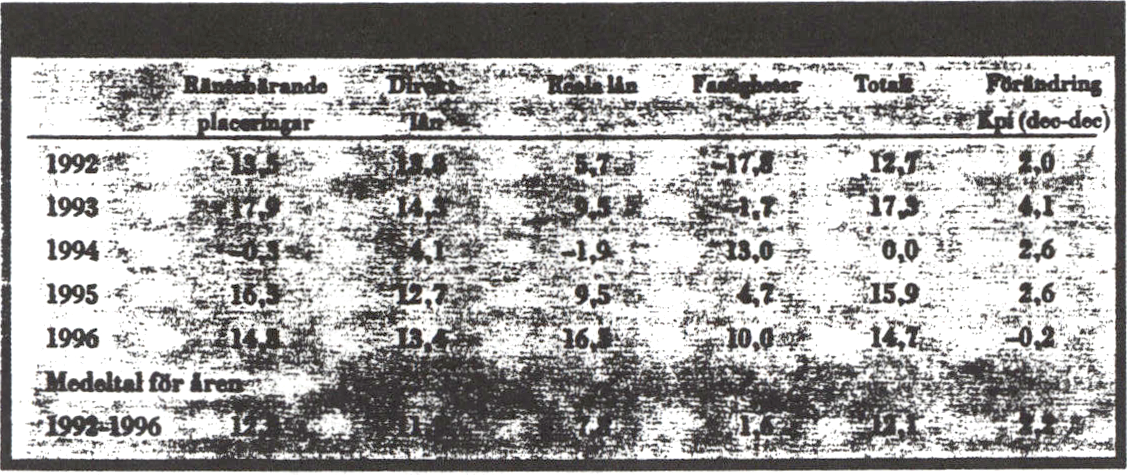

Tabell 4 Avkastning från AP-fondens olika placeringskategorier, procent

|

Tillgångsslag |

1996 |

1995 |

1994 |

1993 |

|

Nominella räntebärande plac. |

14,6 |

16,5 |

-0,3 |

17,9 |

|

Direktlån |

13,4 |

12,7 |

4,1 |

13,8 |

|

Reala lån |

16,3 |

9,5 |

-1,9 |

9,5 |

|

Aktier, konvertibla skuldebrev |

41,1 |

20,5 |

6,7 |

42,8 |

|

Fastigheter, aktier i fastighetsbolag |

10,0 |

4,7 |

13,0 |

-1,7 |

3.4 Resultaten i fondstyrelserna

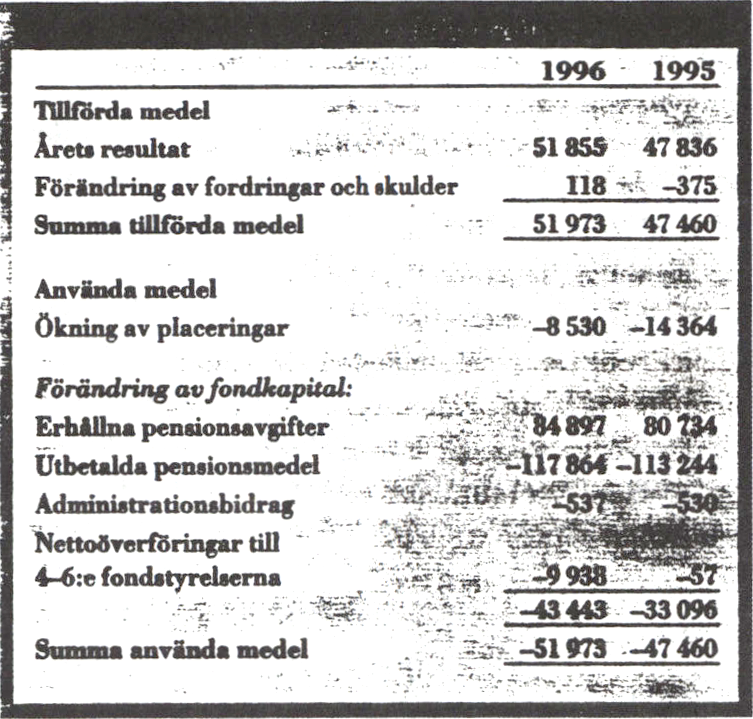

Första-tredje fondstyrelserna

För första-tredje fondstyrelserna, vars fondkapital samförvaltas av ett

gemensamt kansli, uppgick det bokföringsmässiga resultatet för år 1996 till

knappt 52 miljarder kronor, se tabell 5. Det marknadsvärderade resultatet,

som även inkluderar orealiserade värdeförändringar, var liksom år 1995 ca

80 miljarder kronor. De senaste två årens mycket goda resultat är

huvudsakligen en följd av att de nominella räntebärande placeringarna ökat i

värde när räntorna sjunkit kraftigt, men även de övriga tillgångsslagen har

uppvisat historiskt sett höga avkastningar. Eftersom de nominella

placeringarna utgör en så stor andel som 87,6 % av första-tredje

fondstyrelsernas totala portfölj får obligationsavkastningama ett stort

genomslag vid beräkningarna av den totala avkastningen. Avkastningen på

den nominella portföljen var 14,8 % år 1996, medan avkastningen på det

totala fondkapitalet var obetydligt lägre, 14,7 %. Den reala avkastningen,

dvs. avkastningen justerad med utvecklingen för konsumentprisindex,

uppgick till 14,9 % till följd av fallande konsumentpriser under året.

14

Skr. 1996/97:152

Tabell S Resultatsamnianställning för forstatredje fondstyrelserna, miljarder kronor

|

1996 |

1995 |

1994 |

1993 |

1992 | |

|

Årets resultat |

51,9 |

62,0 |

34,8 |

57,6 |

49,3 |

|

+Ej realiserade kursvinster/förluster vid |

28,4 |

17,5 |

-34,9 |

24,9 |

6,1 |

|

=Marknadsvärderat resultat |

80,2 |

79,5 |

-0,1 |

82,6 |

55,5 |

|

Fondkapital |

601,1 |

564,3 |

517,9 |

545,6 |

483,8 |

|

Avkastning, % |

14,7 |

15,9 |

0,0 |

17,3 |

12,7 |

|

KPI, förändring, % |

-0,2 |

2,6 |

2,6 |

4,1 |

1,4 |

|

Real avkastning, % |

14,9 |

13,0 |

-2,6 |

12,7 |

10,5 |

Tabell 6 Avkastning från ftirsta-tredje fondstyrelsernas placeringar, procent

|

Tillgångsslag |

1996 |

1992-1996 |

|

Nominella räntebärande plac. |

14,8 |

12,5 |

|

Direktlån |

13,4 |

11,7 |

|

Reala lån |

16,3 |

7,8 |

|

Fastigheter, aktier i fastighetsbolag |

10,0 |

1,6 |

Fjärde och femte fondstyrelserna

Fjärde och femte fondstyrelserna har till uppgift att placera medel, som rekvi-

rerats från första-tredje fondstyrelserna, på den svenska

riskkapitalmarknaden. Det rekvirerade kapitalet får, för var och en, uppgå till

högst 1 % av första-tredje fondstyrelsemas sammanlagda fondkapital

(anskaflhingsvärdet) vid utgången av föregående år. De rekvirerade beloppen

benämns grundkapital. Under år 1996 utökades grundkapitalet i femte

fondstyrelsen med 400 miljoner kronor. Fjärde fondstyrelsen valde att inte

rekvirera något grundkapital under året. De faktiska grundkapitalen i fjärde

och femte fondstyrelserna uppgår därmed till 5 resp. 4,9 miljarder kronor,

vilket skall jämföras med ett möjligt grundkapital på knappt 5,5 miljarder

kronor vardera.

Fjärde och femte fondstyrelserna skall årligen leverera medel motsvarande

3 % av det reala grundkapitalet till första-tredje fondstyrelserna. Realt grund-

kapital erhålls genom uppindexering av de rekvirerade medlen i förhållande

till konsumentprisutvecklingen. Vid utgången av år 1996 uppgick det reala

grundkapitalet till 9,9 miljarder kronor för fjärde fondstyrelsen och 5,6

15

miljarder kronor för femte fondstyrelsen. Till första-tredje fondstyrelserna har Skr. 1996/97:152

297 resp. 166 miljoner kronor inlevererats avseende år 1996, varvid beaktats

att femte fondstyrelsen rekvirerat grundkapital under året.

I tabell 7 presenteras sammanställningar av fondstyrelsernas resultat för de

senaste två åren. Årets resultat i fjärde fondstyrelsen, dvs. summan av

aktieutdelningar, ränteintäkter och nettot av aktieförsäljningar minus omkost-

nader och förändring i nedskrivningsbehov, var 4,4 miljarder kronor. Genom

att addera orealiserade värdeförändringar erhålls det marknadsvärderade

resultatet som steg från 7,9 miljarder kronor år 1995 till 17,2 miljarder

kronor år 1996. Resultatet avspeglar den mycket gynnsamma

börsutvecklingen under året. Fondkapitalet, värderat till marknadspriser,

ökade med 16,9 miljarder kronor till 63,7 miljarder kronor, efter överföring

till första-tredje fondstyrelserna. Avkastningen på fjärde fondstyrelsens

fondkapital var 37 % under år 1996 mätt som marknadsvärderat resultat i

förhållande till genomsnittligt fondkapital under året.

Utvecklingen för femte fondstyrelsens fondkapital under år 1996 liknade

den fjärde fondstyrelsens. Årets bokföringsmässiga resultat steg, framför allt

till följd av högre utdelningar, från 390 till 508 miljoner kronor. De

orealiserade vinstema uppgick till 2,7 miljarder kronor, varför det

marknadsvärderade resultatet blev 3,2 miljarder kronor. Detta motsvarar en

avkastning på det under året genomsnittliga fondkapitalet på 43 %. Det

marknadsvärderade fondkapitalet steg under året till 10,4 miljarder kronor.

Tabell 7 Resultatsamnianställning för fjärde och femte fondstyrelserna, miljarder kronor

|

Fjärde |

Femte | |||

|

1996 |

---------r 1995 1 |

1996 |

1995 | |

|

Arets resultat |

4,4 |

1 2,0 | |

0,5 |

0,4 |

|

+Ej realiserade kursvinster/förluster vid |

12,8 |

5,9 j i |

2,7 |

0,9 |

|

=Marknadsvärderat resultat |

17,2 |

7,9 1 1 |

34 |

14 |

|

Fondkapital |

63,7 |

A 1 o\ |

10,4 |

7,0 |

|

Avkastning, % |

37 |

1 20,2 | |

43 |

22,6 |

|

KPI, förändring, % |

-0,2 |

2,6 | |

-0,2 |

2,6 |

|

Real avkastning, % |

37,3 |

17,2 | |

43,3 |

19,5 |

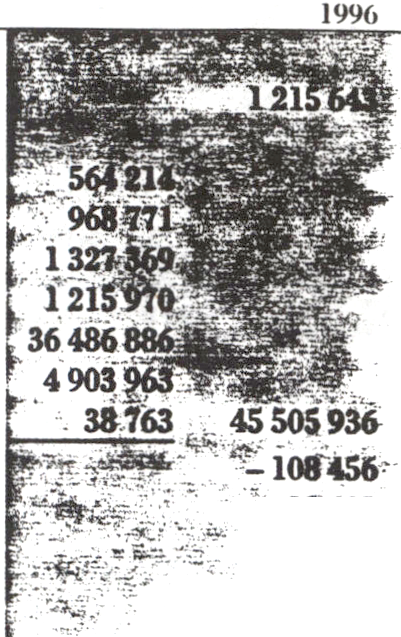

Awecklingsstyrelsen och sjätte fondstyrelsen

Riksdagen beslutade i juni 1996 att awecklingsstyrelsen skulle permanentas

inom AP-fonden och byta namn till sjätte fondstyrelsen fr.o.m. den 1 juli

1996. Sjätte fondstyrelsen skall framför allt placera sina medel på den

svenska riskkapitalmarknaden.

16

Fondstyrelsen har inte haft någon personal anställd under året, utan

förvaltningen har uppdragits åt Kammarkollegiet. Den 15 augusti

förordnades de nya styrelseledamöterna. Sjätte fondstyrelsen skall vara

lokaliserad till Göteborg, och under hösten har lokaler anskaffats och

rekrytering av personal påböljats.

Under huvuddelen av verksamhetsåret utgjordes fondkapitalet endast av

awecklingsstyrelsens medel på knappt 400 miljoner kronor. Den 23

december rekvirerades 10 miljarder kronor från första-tredje fondstyrelserna.

I slutet av samma månad förvärvades 10 % av aktierna i Investment AB

Bure. Marknadsvärdet av denna aktieplacering uppgick vid utgången av året

till drygt 435 miljoner kronor. Det övriga fondkapitalet var placerat i

nominella räntebärande tillgångar, huvudsakligen statsobligationer.

Det bokföringsmässiga resultatet för år 1996 var 47,1 miljoner kronor,

medan det marknadsvärderade resultatet uppgick till 111,8 miljoner kronor.

Skr. 1996/97:152

4 Utvärdering av fondstyrelsernas verksamhet

4.1 Regeringens syn på målen för placeringsverksamheten

Fondstyrelsemas förvaltning skall utvärderas med utgångspunkt i de mål som

gäller för deras verksamhet. Enligt APR skall fondstyrelserna förvalta anför-

trodda medel på ett sådant sätt att de blir till största möjliga nytta för försäk-

ringen för tilläggspension. Fondmedlen skall placeras så att kraven på

långsiktigt hög avkastning och tillfredsställande riskspridning tillgodoses.

För första-tredje fondstyrelserna gäller även krav på tillfredsställande

betalningsberedskap och betryggande säkerhet. Fondstyrelserna skall, enligt

APR, även fastställa närmare mål för sin placeringsverksamhet. Den

utvärdering som samtliga fondstyrelser är skyldiga att överlämna till rege-

ringen skall ta sin utgångspunkt i de närmare mål för placeringsverksamheten

som resp, fondstyrelse fastställt.

Att fondstyrelserna sätter upp närmare mål och redovisar dessa för rege-

ringen tjänar flera syften. För det första ges regeringen en möjlighet att utvär-

dera målen som sådana. Om fondstyrelserna i sin verksamhet skall kunna

uppfylla de mål och krav som finns uppställda i reglementet, är det viktigt att

de närmare målen för verksamheten är väl i linje med dessa. Fondstyrelsernas

målformuleringar måste således grundas på en analys av hur förvaltningen

bör ske för att “vara till största nytta för försäkringen för tilläggspensionen”.

Att målen presenteras i fondstyrelsernas utvärderingar medför således en

möjlighet för regeringen att bedöma deras relevans i ett framåtblickande

perspektiv. Det är därför viktigt att målen formuleras på ett så detaljerat sätt

att de är utvärderingsbara. '

En utgångspunkt vid bestämning av portföljens sammansättning kan vara

att försöka nå en matchning av tillgångar och skulder. En sådan analys syftar

till generera konkreta närmare mål beträffande exempelvis utländska

placeringar, obligationsportföljens genomsnittliga löptid (duration),

avvägningen mellan nominella och reala tillgångar och aktieportföljens

risksammansättning. I AP-fondens fall kompliceras dock analysen av att

17

2 Riksdagen 1996/97.1 saml. Nr 152

skulderna, eller åtagandena, är svåra att definiera. En ansats grundad på Skr. 1996/97:152

modem portfölj teori bör dock kunna ligga till grund för fondstyrelsernas val

av portfölj sammansättning.

Ett andra syfte med att fondstyrelserna inrapporterar närmare mål är att

därigenom möjliggöra att fondstyrelsernas förvaltning följs upp och

utvärderas i efterhand. Dels bör det bedömas hur väl fondstyrelserna uppfyllt

de mål som satts upp för placeringsinriktningen, dels bör den uppnådda

avkastningen utvärderas. För att en meningsfull utvärdering av förvaltningen

skall kunna göras måste de mål som satts upp vara uppföljningsbara,

exempelvis precisera med vilka index eller andra förvaltare som jämförelser

skall göras. Dessutom bör de riktmärken som skall användas vid

utvärderingen av förvaltningen vara replikerbara, dvs. det skall vara möjligt

för fondstyrelserna att välja en portfölj sammansättning som är identisk med

ett jämförelseindex. Det är således olämpligt att exempelvis utvärdera

ränteförvaltning mot ett snitt av marknadsräntor. När det finns anledning att

anta att fondens risktagande skiljer sig från riktmärkets är det nödvändigt att

beräkna någon form av riskjusterade avkastningar för att en utvärdering skall

vara möjlig. Sharpekvoter, som relaterar erhållen avkastning till

standardavvikelsen i portföljen är ett exempel på ett vanligt sådant mått på

riskjusterad avkastning. I den händelse att förutsättningarna för

fondstyrelsemas förvaltning avviker från förutsättningarna för riktmärkena

måste hänsyn naturligtvis tas till detta.

Målet för förvaltningen, enligt APR, är att på lång sikt uppnå en hög

avkastning. Detta är viktigt att beakta vid utvärderingen. Med tanke på att

fondstyrelserna bör ha långa placeringshorisonter måste förvaltningen utvär-

deras över längre perioder än ett år, eftersom stora variationer i

ettårsavkastningar kan vara förenliga med en hög och stabil långsiktig

avkastning. Den av regeringen valda utvärderingsperioden är fem år, bl. a.

eftersom en femårsperiod vanligen omfattar ett flertal konjunkturfaser. Det

bör dock noteras att även vid denna periodlängd kommer resultatet att

påverkas av vilken period som studeras.

4.2 Första-tredje fondstyrelserna

I APR finns placeringsregler som innebär kvantitativa restriktioner på

portföljsammansättingen. Enligt dessa skall första-tredje fondstyrelserna

huvudsakligen placera sina fondmedel i skuldförbindelser med låg kreditrisk.

Av fondmedlen får dock 5 % vara placerade i andra skuldförbindelser utfär-

dade av svenska aktiebolag eller ekonomiska föreningar. Ytterligare 5 % av

fondmedlen får vara direkt eller indirekt placerade i svenska eller utländska

fastigheter. Av skuldförbindelserna får högst 10 % vara i utländsk valuta.

Fondstyrelserna får handla med optioner och terminer eller likartade

finansiella instrument för att effektivisera förvaltningen eller skydda

tillgångarna mot risker.

18

Förvaltningens mål

Som ovan beskrivits, skall första-tredje fondstyrelserna förvalta anförtrodda

medel så att de blir till största nytta för försäkringen för tilläggspension.

Medlen skall placeras så att krav på långsiktigt hög avkastning,

tillfredsställande betalningsberedskap och riskspridning samt betryggande

säkerhet tillgodoses. Fondstyrelserna skall därutöver fastställa närmare mål

för sin placeringsverksamhet.

Enligt den placeringspolicy som första-tredje fondstyrelserna fastställt skall

tillgångarna placeras så att avkastningen ger en realvärdesäkring av

fondkapitalet. På längre sikt bör kapitalet dessutom följa tillväxten i den reala

lönesumman.

Fondstyrelserna fastställer årligen en verksamhetsplan som anger hur

fondmedlen skall förvaltas för att målen enligt placeringspolicyn skall kunna

uppnås. Verksamhetsplanen innehåller således en konkretisering av målen i

form avövergripandemål för portfölj sammansättning och avkastnings- och

riskmål för de olika tillgångsslagen.

Enligt de senaste årens verksamhetsplaner, inkl, den för år 1996, har målet

varit att ändra portfölj sammansättningen så att det reala inslaget i portföljen

blir större. Dessutom har betydelsen av diversifiering genom att investera i

olika tillgångsslag och utländsk valuta betonats. Fondstyrelsemas beslut be-

träffande placeringinriktningen för år 1996 sammanfattas i tabell 8.

Tabell 8 Placeringsinriktning enligt verksamhetsplanen för år 1996 (andel av portföljen)

|

Tillgångsslag |

Ingående dec 1995 |

Målsättning |

Utgående dec 1996 |

|

Nominella placeringar |

93,3 % |

Minskning |

87,6 % |

|

Reallån |

3,7 % |

Ökning |

8,9 % |

|

Fastigheter |

3,0 % |

Ökning till 4% |

3,5 % |

|

Placeringar med |

1 % |

Avvakta |

1 % |

19

Vidare har långsiktiga avkastningsmål, för rullande femårsperioder, ställts Skr. 1996/97:152

upp för enskilda tillgångsslag. Några av dessa återfinns i tabell 9.

Tabell 9 Långsiktiga avkastningsmål

|

Tillgångsslag |

Mål |

|

Nominella placeringar Placeringar i valuta |

Överträffa avkastningen för ett internt marknadsindex överträffa avkastningen för G5-index |

Förvaltningens organisation

Fondstyrelserna har möjlighet att lämna ut delar av fondmedlen för extern

förvaltning. De inhemska räntebärande placeringarna har dock förvaltats

inom den egna organisationen sedan verksamhetens tillkomst. Som förklaring

till detta anger fondstyrelserna de höga förvaltningskostnader som extern

förvaltning skulle orsaka. För hanteringen av den utländska delen av portfölj-

en utnyttjas dock tre externa förvaltare. Sedan år 1995 förvaltas en del av av

den utländska räntebärande portföljen av fondstyrelserna själva.

För fastighetsförvaltningen har fonden en egen organisation som handhar

det inhemska fastighetsbeståndet. Av fondstyrelsernas totalt 201 anställda är

132 sysselsatta inom fastighetsförvaltningen. Förvaltningen av de utländska

fastigheterna har överlåtits till externa lokala förvaltare. Under det senaste

året har dock de utländska fastighetsförvärven främst skett som förvärv av

aktier i utländska fastighetsbolag (Belgien och USA).

Riskprofil

Första-tredje fondstyrelserna presenterar i sin utvärdering en tämligen om-

fattande beskrivning av portföljens riskprofil. Eftersom den övervägande

delen av fondens placeringar utgörs av räntebärande skuldförbindelser med

låg kreditrisk är ränte- och inflationsrisken de dominerande riskerna i

förvaltningen. Fondstyrelsemas möjligheter att påverka riskprofilen är

begränsade såväl av placeringsrestriktioner som av fondens storlek.

Storleken på den nominella portföljen, som motsvarar ungefår en fjärdedel

av den inhemska obligationsmarknaden, medför enligt fondstyrelserna att

möjligheterna att avvika från den totala marknadens genomsnittliga

ränterisknivå är begränsade. Följaktligen har fonden valt att betrakta den

totala inhemska marknadens genomsnittliga ränterisk som riktmärke. För att

kunna fastställa marknadens risk beräknar fonden ett eget index. Fram t.o.m.

år 1996 har detta index i stort sett återspeglat stocken av svenska

obligationer. Det har således även inkluderat illikvida och därmed

svårvärderade papper. Fondstyrelserna uppger dock att fr.o.m. år 1997

kommer ett nytt index endast bestående av s.k. benchmarkobligationer och

20

statsskuldväxlar att användas. Skr. 1996/97:152

De reala obligationernas genomsnittliga löptid är längre än de nominella

obligationernas. Risken i realobligationsportföljen är trots detta lägre relativt

fondkapitalets storlek eftersom de reala placeringarnas marknadsvärde

huvudsakligen påverkas av förändringar i marknadens reala avkastningskrav,

vilket vanligtvis varierar mindre än det nominella avkastningskravet.

Kreditriskerna bedöms av fondstyrelserna vara låga. Detta är

huvudsakligen en följd av reglementets placeringsregler men också av den

kreditpolicy som fastställts av fondstyrelserna.

Endast omkring 1,5 % av fondförmögenheten består av utländska

tillgångar att jämföras med reglementets maximigräns på 15 %. Detta

innebär att valutarisken är mycket låg men att möjligheterna till

riskreducering genom investering i utländska tillgångar är dåligt utnyttjade

(se regeringens utvärdering nedan).

Även fastigheternas prisrisk är enligt fondstyrelserna liten relativt det totala

fondkapitalets storlek. Detta beror huvudsakligen på att

fastighetstillgångamas andel av fondkapitalet är liten, men också på

fastighetsbeståndets sammansättning.

Slutligen konstaterar första-tredje fondstyrelserna i sin riskbedömning att

någon egentlig likviditetsrisk inte föreligger och att säkerheten i de

administrativa systemen är god.

Avkastning

Den totala fondförmögenheten uppgick vid utgången av år 1996 till

601,1 miljarder kronor. Därav utgjorde de nominella räntebärande

placeringarna 510,9 miljarder kronor. Femårsperioden 1992-1996 präglades

av fallande marknadsräntor, vilket medförde att fonden under denna period

uppvisade en hög total avkastning, 11,9 %, se tabell 10. Eftersom inflationen

var låg (i genomsnitt 2,2 % per år) under samma period, blev den reala

avkastningen mycket god. Medeltalet för den reala avkastningen uppgick till

9,5 % per år. Således uppnåddes det grundläggande målet i fondstyrelsernas

placeringspolicy, att realvärdesäkra fondförmögenheten, utan problem.

För de enskilda tillgångsslagen presenterar fondstyrelserna avkastnings-

jämförelser med index eller med andra förvaltare. Dessutom görs en

jämförelse av de olika tillgångsslagens utveckling i portföljen under 1990-

talet. Denna visar att de nominella räntebärande tillgångarna till följd av de

fallande räntorna gett den högsta avkastningen, och att portföljens

totalavkastning, till följd av detta tillgångsslags stora portföljandel, endast

obetydligt understiger denna. Direktlån har gett en något sämre avkastning än

de nominella räntebärande tillgångarna, vilket kan förklaras med att dessa

placeringar ofta har kortare räntebindningstid varför riskpremien och därmed

avkastningen blir lägre. Även reallånen har gett en god avkastning till följd

av fallande realavkastningskrav. För fastighetsinnehaven har dock

avkastningen varit negativ, vilket är en följd av den svaga utvecklingen på

fastighetsmarknaden i början av 1990-talet.

I utvärderingen av förvaltningen av de nominella räntebärande tillgångarna

21

jämför fondstyrelserna fondens avkastning dels med ett internt index, dels Skr. 1996/97:152

med livförsäkringsbolagens avkastning för detta tillgångsslag. Jämförelsen

med livförsäkringsbolagen är inte helt rättvisande, vilket påpekas av

fondstyrelserna. Detta är delvis en följd av att olika placeringsregler gäller

för fondstyrelserna och livförsäkringsbolagen. Den viktigaste skillnaden

torde dock vara att fondstyrelserna i mycket högre grad än

livförsäkringsbolagen är hämmade av det förvaltade kapitalets storlek.

Eftersom överlämnandet av årsredovisning och utvärdering från

fondstyrelserna i år skett så tidigt att livbolagens årsredovisningar inte hunnit

bli offentliga, har fondstyrelserna endast kunnat göra jämförelser med

livbolagens obligationsförvaltning under perioden 1991-1995. Under denna

period har fondstyrelserna uppnått en lägre avkastning än livbolagen, men till

en lägre risk. Fondstyrelserna har beräknat ett enkelt prestationsmått som

relaterar uppnådd avkastning till avkastningens standardavvikelse, dvs. mäter

avkastning per enhet risk. Detta mått var under perioden 1991-1995 1,7 för

fondstyrelserna jämfört med 1,5 i genomsnitt, med en spridning om 1,4-1,6,

för de större livbolagen. Fondstyrelserna förefaller således att i förhållande

till risktagandet ha erhållit en hög avkastning. Det dataunderlag som använts

för beräkningarna är dock litet varför resultatet måste tolkas med försiktighet.

Fondstyrelserna jämför också de nominella räntebärande placeringarnas

avkastning med avkastningen från det internt framräknade indexet. Under

den senaste femårsperioden har fondstyrelsernas placeringar marginellt slagit

detta index.

För de reala räntebärande placeringarna har det varit ännu svårare att finna

ett lämpligt jämförelseobjekt. Sedan år 1996 finns dock ett realobligations-

index, OMRX-REAL, som speglar utvecklingen för samtliga av staten

emitterade realobligationer. Realobligationsavkastningen var enligt detta

index 13,9 % under året. Fondens likvida reallån avkastade under samma år

14,9 %, medan partnerfinansieringama med kortare löptid och därmed lägre

räntekänslighet avkastade 9,9 %.

Inte heller för de räntebärande placeringarna i utländsk valuta är en fem-

årig utvärderingsperiod möjlig, eftersom placeringsverksamheten i valuta

påbörjades först under slutet av år 1994. Avkastningen från dessa

placeringar har varit förhållandevis låg till följd av den stigande kronkursen

under perioden. De externt förvaltade medlen avkastade mer än det av

fondstyrelserna valda indexet, medan de internt förvaltade medlen avkastade

marginellt sämre.

Även för utvärderingen av fastighetsplaceringama ställer bristen på

lämpliga jämförel seindex till problem. Fondstyrelserna gör därför en

jämförelse med livförsäkringsbolagens fastighetsavkastning under perioden

1991-1995. Enligt denna jämförelse har fondens fastighetsbestånd gett en

sämre avkastning, -7,1 % per år, än den genomsnittliga

fastighetsavkastningen för livbolagen som var -5,5 % per år. Under åren

1994-1996 erhölls dock en genomsnittlig avkastning från fondens fastigheter

på 9,2 % per år.

Avslutningsvis gör fondstyrelserna en utvärdering av alternativa

placeringsstrategier. Utifrån en korrelationsmatris baserad på årliga

avkastningar för perioden 1990-1996 konstateras att räntebärande

22

placeringar i valuta uppvisar minst korrelation (samvariation) och Skr. 1996/97:152

fastighetsplaceringar negativ korrelation med nominella räntebärande

placeringar. En portfölj sammansatt av 5 % fastigheter, 5 % valuta och 90 %

nominella räntebärande placeringar skulle emellertid inte ha gett högre

avkastning i förhållande till risken än en portfölj med 100 % i nominella

räntebärande placeringar. Fondstyrelsernas slutsats blir att detta resultat kan

bero på de speciella marknadsförutsättningar som rått under perioden. Med

utgångspunkt i vedertagen portföljteori finner fond-styrelserna att det ändå är

lämpligast att i framtiden utnyttja de möjligheter till diversifiering som finns.

Utvärdering av uppställda mål

Fondstyrelserna har, på grundval av i reglementet angivna mål och

förutsättningar, fastställt närmare mål för förvaltningen i form av en

placeringspolicy och en verksamhetsplan. Enligt placeringspolicyn skall

tillgångarna placeras så att avkastningen ger en realvärdesäkring av

fondkapitalet. På längre sikt skall kapitalet dessutom följa tillväxten i den

reala lönesumman. Denna placeringspolicy tar, vilket är lämpligt, sin

utgångspunkt i den följsamhetsindexering som enligt pensionsreformen skall

gälla för ATP-systemet. Enligt APR skall dock fondmedlen förvaltas till

största möjliga nytta för försäkringen för tilläggspensionen, varför, enligt

regeringens mening, ambitionsnivån i placeringspolicyn förefaller vara väl

låg. Vidare borde placeringpolicyn innehålla mål beträffande riskprofil och

risknivå.

I verksamhetsplanen anges den tillgångsfördelning som bäst förväntas

uppfylla målen för fondförvaltningen i ett kortare perspektiv. I de senaste

årens verksamhetsplaner har målet varit att öka det reala inslaget i portföljen

genom placeringar i såväl reallån som fastigheter. Därutöver har vikten av att

diversifiera placeringarna genom att sprida riskerna mellan tillgångsslag och

att placera i utländsk valuta framhållits. I verksamhetsplanen anges också

långsiktiga avkastningsmål för vissa tillgångsslag. Regeringen vill påpeka att

det är väsentligt att mål för avkastning och risk formuleras så exakt som

möjligt för att underlätta utvärderingsarbetet.

Det är regeringens uppfattning, liksom fondstyrelsemas, att de möjligheter

till reala placeringar som finns bör utnyttjas. Den ökning som skett under år

1996 av fondens innehav av reala tillgångar, från 6,7 % till 12,4 %, bör

således ses som ett stort steg i rätt riktning. Ökade placeringar i reala

obligationer och fastigheter innebär dessutom att portföljen blir bättre

diversifierad. Det är lämpligt att förvaltningen tar sin utgångspunkt i

portföljteori, under de restriktioner som reglementet ger. Reglementets krav

på tillfredsställande riskspridning bör ses som ett krav på att utnyttja

befintliga diversifieringsmöjligheter. Om utländska och svenska tillgångar

uppvisar låg eller negativ korrelation är kan risken i portföljen sänkas genom

23

att bägge placeringsmöjlighetema utnyttjas. Därutöver kan placeringar i

utländsk valuta fungera som ett skydd mot inflationsrisk, eftersom

valutakurserna via importprisema påverkar inflationen. Enligt regeringens

uppfattning borde första-tredje fondstyrelserna i högre grad utnyttja

möjligheterna att placera i utländsk valuta för att på detta sätt minska risken

i portföljen. Även den utländska portföljen måste naturligtvis diversifieras för

att reducera valutariskerna.

Sammanfattningsvis, och mot bakgrund av diskussionen i inledningen till

avsnitt 4 om de krav som bör ställas på målformuleringar, vill regeringen

framhålla det önskvärda i en översyn av de långsiktiga målen. Framför allt

synes en högre ambitionsnivå motiverad. Därutöver efterfrågar regeringen

en bättre specificering av målen för förvaltningen så att de därmed blir lättare

att följa upp. Den ingående redovisning av portföljens riskprofil som

fondstyrelserna gjort i sin utvärdering ger en mycket god bild av risknivån i

den befintliga portföljen. Det är emellertid inte möjligt att göra en

återkoppling till verksamhetsplanen för att jämföra de faktiska risknivåerna

med av fondstyrelserna uppsatta mål för riskerna.

Skr. 1996/97:152

Uppföljning av förvaltningsresultatet

De avkastningar som erhållits under år 1996 var till följd av gynnsam

utveckling på marknaderna mycket höga för samtliga tillgångsslag. Samtidigt

var inflationen negativ, vilket innebar att den reala avkastningen var

osedvanligt hög, 14,9 % i den totala portföljen, se tabell 10. Under

femårsperioden 1992-96 var den reala avkastningen 9,5 %. Den reala

lönesumman växte under samma period med 1,2 % per år, vilket innebär att

målet att även följa den reala lönesummans tillväxt överträffats med god

marginal.

Förvaltningens resultat skall utvärderas mot de mål som satts upp i

verksamhetsplanen, vilket fondstyrelserna också gjort i sin utvärdering. I de

närmare mål som första-tredje fondstyrelserna redovisat angavs dock ej mål

för samtliga tillgångsslag

Enligt verksamhetsplanens mål skulle avkastningen från de nominella

placeringarna överträffa avkastningen för ett marknadsindex, vilket de också

marginellt har gjort. Även vid en jämförelse med livförsäkringsbolagen

under femårsperioden 1991-95 har fonden lyckats väl. Jämfört med

livbolagen erhöll fonden under perioden högre avkastning i förhållande till

tagen risk.

För placeringarna i utländsk valuta var målet att överträffa avkastningen

för G5-index. Avkastningen från de utländska placeringarna har varit låg

under de två år som fondstyrelserna placerat i utländsk valuta. Den har dock

varit något högre än avkastningen från det använda jämförelseindexet.

Avkastningen från fastigheterna är svår att utvärdera bl.a. på grund av

svårigheter att mäta priserna. Under femårsperioden 1991-1995 var dock

avkastningen från fondstyrelsernas fastighetsinnehav något lägre än

försäkringsbolagens. Avkastningen från realobligationema var i princip i

paritet med index under år 1996.

24

Sammanfattningsvis har fondstyrelserna vid avkastningsjämförelser med

andra förvaltare och index lyckats väl i sin förvaltning även om hänsyn tas till

risken i portföljen, möjligtvis med undantag av fastighetsförvaltningen.

I fondstyrelsemas verksamhetsplan för år 1996 angavs att

portfölj sammansättningen skulle justeras något under året bl.a. i syfte att

sprida riskerna mellan tillgångsslagen. De mål som sattes upp har i princip

uppfyllts, dvs. de nominella placeringarnas andel av fondkapitalet minskade

samtidigt som de reala placeringarnas andel ökade. Reallånens andel mer än

fördubblades, medan fastigheternas andel ökade från 3,0 till 3,5 % fastän 4 %

uppgetts som mål.

Inga explicita mål beträffande risknivåerna för de enskilda tillgångsslagen

har uppställts i verksamhetsplanen, såsom det framställs i utvärderingen. I

utvärderingen har dock lämnats en omfattande riskanalys, vilken regeringen

kommenterat ovan. Vad gäller de risknivåer som inte redan diskuterats kan

regeringen med utgångspunkt i fondstyrelsernas utvärdering konstatera att

såväl kredit- och likviditetsrisker som administrativa risker är låga.

Inflationsrisken är alltjämt hög, vilket dock är svårt att undvika med gällande

placeringsregler och marknadsförutsättningar.

Skr. 1996/97:152

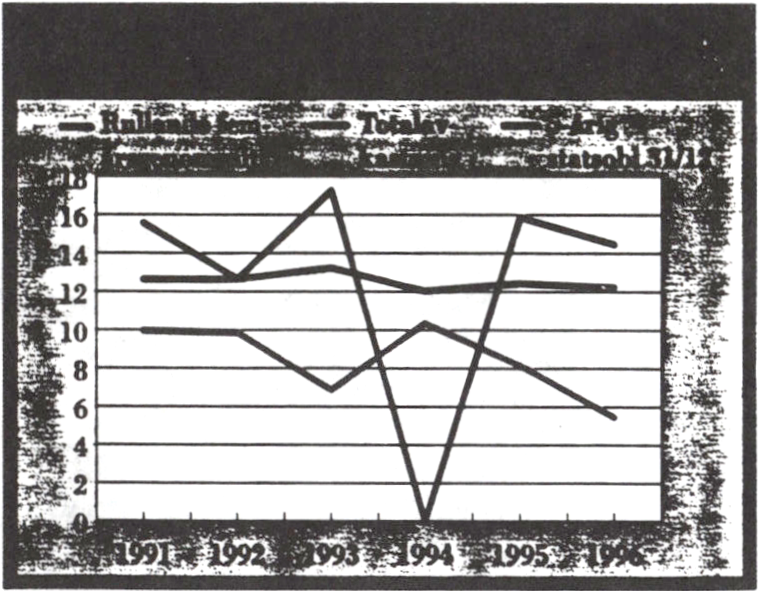

Tabell 10 Resultat i fbrstatredje fondstyrelserna 1992-1996, miljarder kronor

|

Ar |

1996 |

1995 |

1994 |

1993 |

1992 |

I I 1992- i 1996* |

|

Marknadsvärderat resultat |

80 |

80 |

0 |

83 |

55 |

1 1 1 |

|

Marknadsvärderat fondkap. |

601 |

564 |

518 |

546 |

484 |

1 1 |

|

Avkastning, % |

14,7 |

15,9 |

0,0 |

17,3 |

12,7 |

1 1 11,9 |

|

OMRX-Total, % |

16,2 |

16,4 |

-1,0 |

19,8 |

12,4 |

I 12,5 |

|

Real avkastning, % |

14,9 |

13,0 |

-2,5 |

12,7 |

10,5 |

9,5 |

|

Reala lönesumman, % |

6,5 |

2,2 |

1,9 |

-6,4 |

2,0 |

1 1,2 |

* Geometriskt medelvärde

4.3 Fjärde och femte fondstyrelserna

Enligt APR skall fjärde och femte fondstyrelserna, inom ramen för vad som

är till nytta för försäkringen för tilläggspension, förvalta anförtrodda medel

genom placeringar på riskkapitalmarknaden. Fondmedlen skall placeras så

att kraven på god avkastning, långsiktighet och riskspridning tillgodoses. Till

skillnad från vad som gäller för första-tredje fondstyrelserna finns i APR inte

något krav på betryggande säkerhet eller tillfredsställande

betalningsberedskap för fjärde och femte fondstyrelserna.

Fondstyrelserna får bl.a. placera i aktier och konvertibler i svenska och

utländska aktiebolag. Innehavet av utländska värdepapper får dock inte

överstiga tio procent av de medel som respektive fondstyrelse förvaltar,

baserat på tillgångarnas anskaffningsvärde.

25

Fondstyrelserna får handla med optioner och terminer eller likartade Skr. 1996/97:152

finansiella instrument för att effektivisera förvaltningen eller skydda

tillgångarna mot risker.

Förvaltningens mål

Det “långsiktiga operativa mål” som formulerats av fondstyrelsen är att

totalavkastningen sedd över en femårsperiod något skall överträffa ett

avkastningsindex för Stockholmsbörsen.

“Målsättningen skall uppnås genom en diversifierad portfölj av i allt

väsentligt svenska börsnoterade företag. Diversifiering skall erhållas med ett

relativt koncentrerat antal företag. Placeringsbesluten skall grundas på en

bedömning av de enskilda bolagens långsiktiga utveckling. Riskspridningen

skall åstadkommas genom att kapitalet fördelas på ett rimligt antal, av

varandra oberoende, branscher och företag.

I syfte att förbättra avkastningen och/eller avväga risk, kan handel med

standardiserade derivatinstrument, typ optioner, komma ifråga inom ramar

som fastställs av styrelsen.

Aktier i noterade, större utländska företag kan förvärvas i den omfattning

som reglementet tillåter.

Likvida medel skall normalt utgöra 5-10 % av tillgångarna och syfta till en

tillräcklig beredskap inför oplanerade affärstillfällen, men kan också variera

med hänsyn till aktuell marknadsbedömning eller ränteläge,

inflationsförväntningar etc.”

Av tabell 11 framgår fondstyrelsens mål för de i portföljen ingående

tillgångsslagen.

Tabell 11 Fjärde fondstyrelsens avkastningsmål for olika tillgångsslag

|

Tillgångsslag |

Mål |

|

Svenska riskkapitalrelaterade tillgångar |

Totalindex |

|

Utländska aktier |

Breda lokal index |

|

Likvida medel |

Riskfri kortränta |

Fondstyrelsen anger inte i målformuleringen hur avkastning och risk skall

mätas, vilka metoder som skall användas för att utvärdera verksamhetens

resultat, samt inom vilka gränser (limiter) placeringsverksamheten skall

bedrivas. Närmare regler för användning av derivatinstrument har inte

utformats.

26

Fondstyrelsens resultat

Skr. 1996/97:152

Vid utgången av år 1996 hade fjärde fondstyrelsen 84 % av tillgångarna

placerade på Stockholms fondbörs, 5 % i värdepapper noterade utomlands

och 10 % i likvida tillgångar som kassahållning. Portföljens totalavkastning

påverkas därför mest av utvecklingen på Stockholms fondbörs. I tabell 12

visas värdepappersportföljens sammansättning vid utgången av år 1996.

Tabell 12. Placeringarnas relativa andel av det totala portffiljvärdet (58 miljarder

kronor) exkl. likvida medeL Relationen marknadsvärde/bokfört värde har antagits vara den-

samma för noterade och onoterade värdepapper.

|

Sverige |

Utlandet |

Totalt | |

|

Noterade aktier |

92,8 % |

5,4 % |

98,2 % |

|

Onoterade aktier |

1,7 % |

0,1 % |

1,8 % |

|

Totalt |

94,5 % |

5,5 % |

100 % |

Totalavkastningen under år 1996 var 37 % vilket jämförs med Findatas

avkastningsindex som ökade med drygt 43 %. Den höga andelen likvida

medel anges som den främsta förklaringen till den lägre avkastningen. Under

den senaste femårsperioden var fondkapitalets genomsnittliga avkastning

23 % per år,jämfört med 24 % för Findatas avkastningsindex.

Motsvarande avkastning för den senaste tioårsperioden var 18 % för

fondstyrelsen och 15 % för Findatas avkastningsindex.

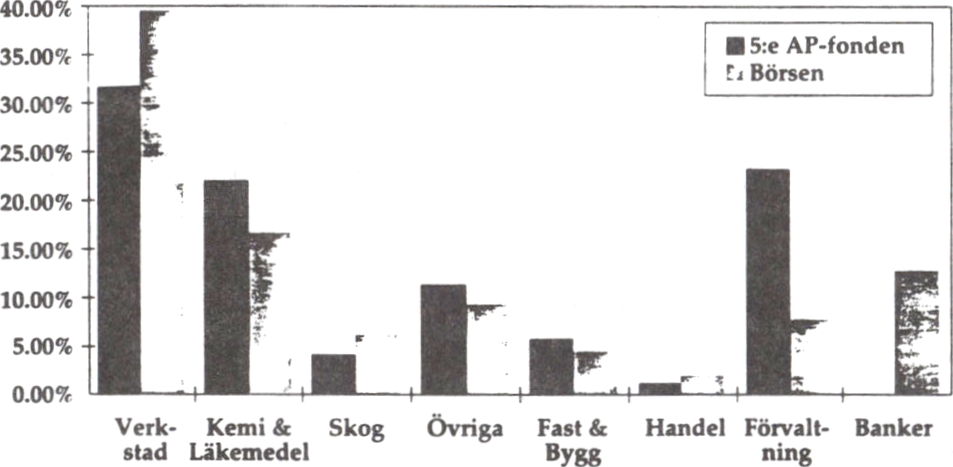

Placeringsinriktningen var oförändrad under år 1996. Fjärde fondstyrelsen

har en relativt stor andel av portföljen investerad i branscherna kemisk

industri och verkstäder. Innehavet i verkstadsindustrin utvecklades bättre än

genomsnittet för marknaden, medan kemisk industri utvecklades sämre än

genomsnittet. Förhållandet var det omvända år 1995. Sett över en

flerårsperiod har främst fondens innehav av aktier i dessa branscher bidragit

med en högre avkastning än genomsnittet. De förändringar som skett i

portfölj sammansättningen anges främst vara en följd av den relativa

kursutvecklingen för de olika branscherna och av att innehavet i Pharmacia

& Upjohn fr.o.m. i år redovisas i fondens utländska portfölj.

Vid utgången av år 1996 var 351 miljoner kronor investerade i onoterade

värdepapper. Någon bedömning av marknadsvärdet har inte fondstyrelsen

redovisat. Oavsett om marknadsvärdet överstiger det bokförda värdet eller ej,

har innehavet av onoterade värdepapper, enligt fondstyrelsen, dragit ner

totalavkastningen den senaste femårsperioden.

Innehavet av utländska aktier uppgår till drygt 3 miljarder kronor, varav

två tredjedelar utgörs av aktier i Pharmacia & Upjohn. Den utländska

värdepappersportföljens andel, exklusive Pharmacia & Upjohn, av fondens

totalkapital har minskat från 2,3 % vid utgången av år 1995 till ca 1,6 % vid

utgången av år 1996. Förklaringen är att den svenska aktieportföljen stigit i

värde betydligt mer än den utländska. Dels var Stockholmsbörsens

utveckling gynnsammare än någon av de utländska marknader fonden

27

investerat på, dels gav kronförstärkningen upphov till negativa valutaeffekter. Skr. 1996/97:152

Fondstyrelsen menar dock att en icke mätbar men betydande effekt av den

utländska förvaltningen är att den ger kunskaper om svenska företags

konkurrenter och branscher samt om utländska ekonomier, vilka är

användbara i den svenska placeringsverksamheten. Under den senaste

femårsperioden har den genomsnittliga årliga avkastningen på det utländska

innehavet varit 14 %, mätt i svenska kronor. Under det senaste året uppges

de utländska placeringarna, med något undantag, ha hävdat sig väl på resp,

delmarknad. Fondstyrelsen har emellertid inte presenterat någon analys till

stöd för denna slutsats.

De likvida medlen har under de senaste fem åren gett en högre avkastning

än sex månaders statsskuldväxlar, enligt fondstyrelsen. Den genomsnittliga

avkastningen på de likvida medlen har under perioden varit 10,2 % för

fondstyrelsen jämfört med 8,8 % för marknaden, uttryckt som genomsnittlig

enkel årsränta. Under år 1996 genererade likvida medel en årsavkastning på

7,8 % vilken jämförs med sex månaders statsskuldväxlelränta som enligt

fondstyrelsen var 5,9 % under året.

Fjärde fondstyrelsens utvärdering innehåller inte någon uppgift om till

vilken risk erhållen avkastning har uppnåtts.

Förvaltningens mål

Fondstyrelsens långsiktiga mål vad gäller avkastningen på fondmedlen är att

värdepappersportföljen skall utvecklas bättre än totalindex och att likvida

medel skall ge minst samma avkastning som sexmånaders statsskuldväxlar,

se tabell 13.

Tabell 13 Femte fonstyrelsens avkastningsmål för olika tillgångsslag.

|

Tillgångsslag |

Mål |

|

Värdepappersportföljen |

Totalindex |

|

Likvida medel |

Riskfri kortränta |

Av fondstyrelsens i övrigt fastlagda mål, utöver vad som följer av APR är

följande av intresse:

“Fondmedlen skall placeras så att den värdepappersportfölj som successivt

byggs upp präglas av långsiktighet och stabilitet. Inom denna ram skall

styrelsen söka maximera avkastningen på de förvaltade medlen.”

“Värdepappersportföljen skall vara diversifierad och bestå av aktier i ett

begränsat antal större svenska börsnoterade företag.”

“Fondens likviditet skall inte vara högre än vad som är nödvändigt för att

möjliggöra även större placeringar inom rimlig tid. Likviditeten skall kunna

variera med hänsyn till ränteläge, inflation och förväntad affärsvolym.”

28

Fondstyrelsen har också fastslagit att all “handel med derivatinstrument Skr. 1996/97:152

skall ske på en auktoriserad marknadsplats av typ OM med ett för handeln

uppbyggt tillförlitligt säkerhetssystem. Arbetsutskottet har dock rätt att

godkänna att affärer görs också via välkänd fondkommissionär mot vilken

några invändningar beträffande tillförlitligheten inte kan resas.” Därutöver

har fondstyrelsen fastslagit regler för användandet av derivatinstrument.

Dessa får enligt de av fondstyrelsen fastställda målen användas för att höja

avkastningen. “Spekulativa strategier får ej tillämpas. Detta följer av 11 och

34 §§ APR som föreskriver att fondmedel skall placeras så att kraven på

betryggande säkerhet respektive riskspridning tillgodoses.”

“Aktieoptioner skall företrädesvis användas för utställande av köpoptioner

i fondens innehav av aktier.”

“För handel med teckningsoptioner föreligger inga begränsningar.”

“Valutatermin eller valutaoption får användas endast i syfte att säkerställa

valutakurs vid köp eller försäljning av utländska värdepapper.”

“Utlåning av aktier får ske motsvarande högst 10 % av dagsvärdet på

fondens aktieportfölj. Utlåningen får dock inte ske så att fonden går miste om

rösträtten för aktierna vid bolagsstämma.”

Fondstyrelsen har inte angivit i sin målformulering hur avkastning och risk

skall mätas, vilka metoder som skall användas för att utvärdera

verksamhetens resultat, samt inom vilka gränser (limiter)

placeringsverksamheten skall bedrivas. Ej heller har närmare regler för

placering i derivatinstrument utformats.

Fondstyrelsens resultat

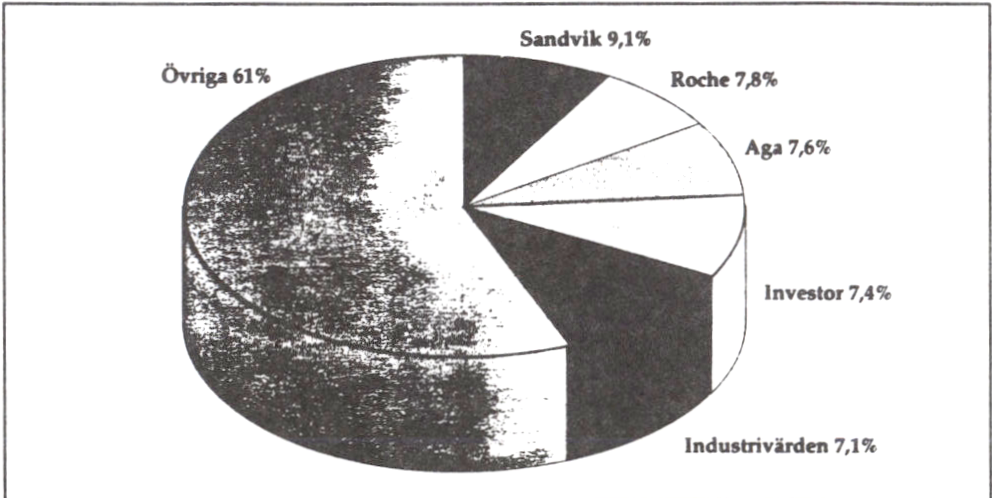

Av aktieportföljen var 90,3 % placerade i svenska aktier vid årsskiftet.

Resterande 9,7 % var placerade i utländska aktier, varav närmare 80 %

(7,8 procentenheter) utgjordes av aktier i läkemedelsbolaget Roche. Det

maximalt tillåtna innehavet i utländska värdepapper är 10 %,

anskaffningsvärdena skall dock användas vid tillämpningen av

begränsningsregeln. Fonden hade vid årsskiftet inga placeringar i onoterade

värdepapper. Av tabell 14 framgår aktieportföljens sammansättning vid

utgången av år 1996.

Tabell 14 Placeringarnas relativa andel av det totala portfoljvärdet

(10, 04 miljarder kr).

|

Sverige |

Utlandet |

Totalt | |

|

Noterade aktier |

90,3 % |