Regeringens skrivelse

1990/91:164

med en redovisning av allmänna

pensionsfondens verksamhet år 1990

Skr.

1990/91:164

Regeringen överlämnar till riksdagen enligt bifogade utdrag ur regerings-

protokollet den 18 april 1991 en redovisning av allmänna pensionsfondens

verksamhet år 1990.

Ingvar Carlsson

Erik Åsbrink

Finansdepartementet

Utdrag ur protokoll vid regeringssammanträde den 18 april 1991

Skr. 1990/91: 164

Närvarande: statsministern Carlsson, ordförande, och statsråden Eng-

ström, Hjelm-Wallén, Göransson, Gradin, Dahl, R. Carlsson, Hellström,

Johansson, Lindqvist, G. Andersson, Lönnqvist, Thalén, Freivalds, Lööw,

Persson, Molin, Sahlin, Larsson, Åsbrink

Föredragande: statsrådet Åsbrink

Skrivelse med en redovisning av allmänna pensionsfondens

verksamhet år 1990

Första —tredje fondstyrelserna, fjärde och femte fondstyrelserna samt för-

sta—femte löntagarfondstyrelserna har överlämnat sina årsredovisningar

för 1990 till regeringen. Vidare har den av första —tredje fondstyrelserna

gemensamt upprättade sammanställningen över delfondernas verksamhet

1990 överlämnats till regeringen. Slutligen har de av riksrevisionsverket

och riksförsäkringsverket avgivna utlåtandena över fjärde och femte

fondstyrelsenas samt löntagarfondstyrelsernas förvaltning av medel över-

lämnats till regeringen. De överlämnade redovisningarna bör fogas till

protokollet som bilagorna 1 — 11.

Jag avser att, efter en redogörelse för AP-fondens utveckling 1990 och

riksrevisionsverkets samt riksförsäkringsverkets utlåtanden, kommentera

innhållet i dessa.

AP-fondens utveckling 1990

Vid slutet av 1990 uppgick den samlade marknadsvärderade kapitalbehåll-

ningen inom hela AP-fonden till 426,1 miljarder kronor. Det är en ökning

med 38,8 miljarder kronor eller 10,0% jämfört med år 1989. Det reala

resultatet blev emellertid till följd av fallande aktiekurser negativt, 1,6

miljarder kronor motsvarande 0,4% av hela fondkapitalet. Beräkningen

av det reala resultatet har gjorts med användning av konsumentprisindex,

som ökade med 10,9% under 1990. Vid bedömningen av det reala resulta-

tet bör hänsyn tas till att konsumentprisindex höjts upp till följd av

skattereformen och att den underliggande inflationen var lägre än den som

mäts med konsumentprisindex. Vid utgången av 1990 uppgick de över

åren ackumulerade resultaten till 69,3 miljarder kronor.

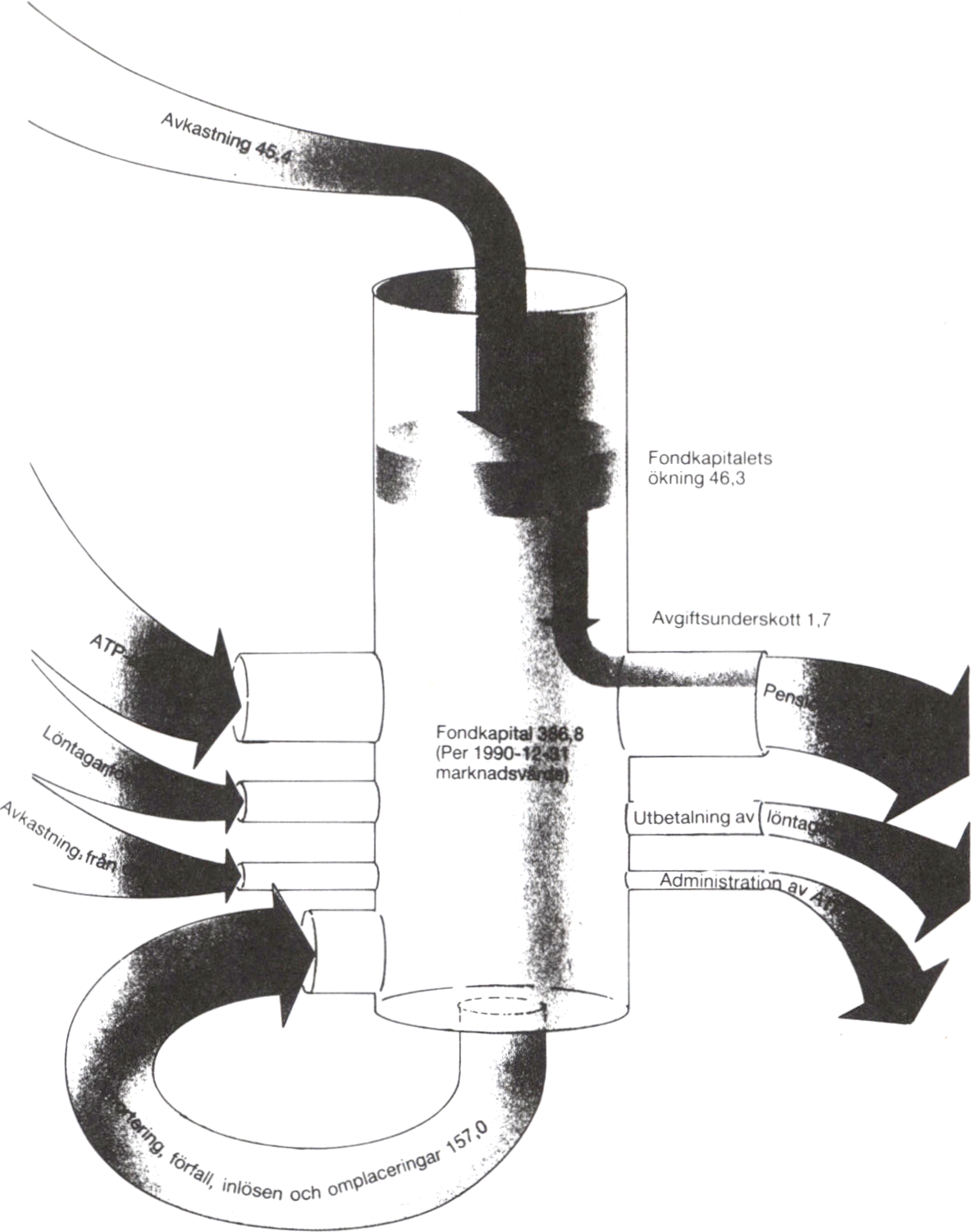

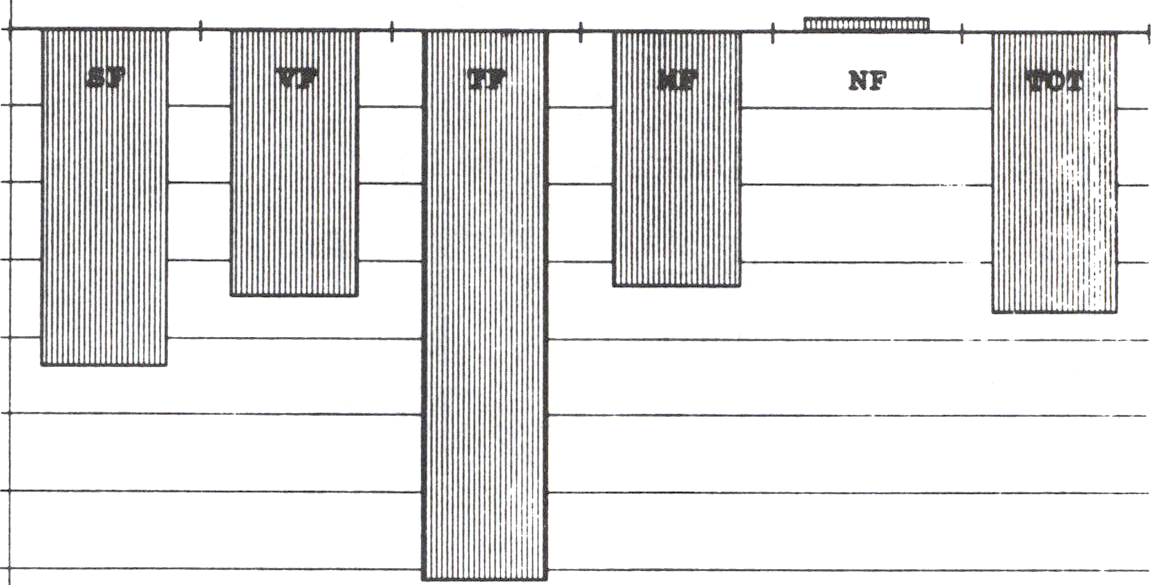

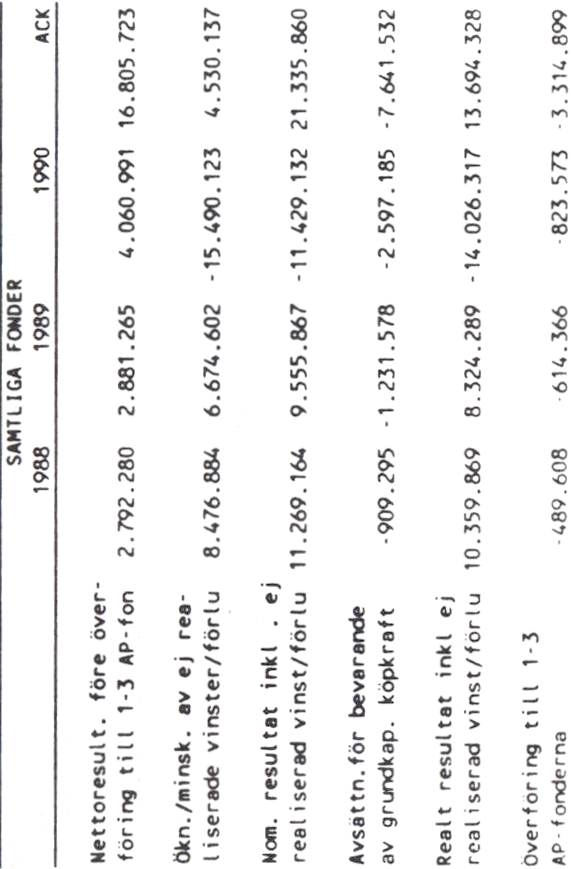

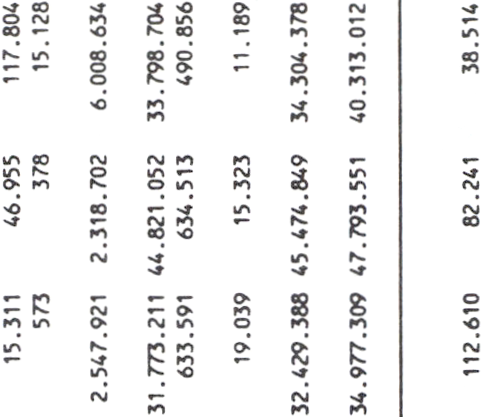

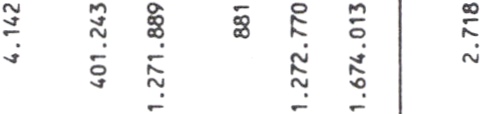

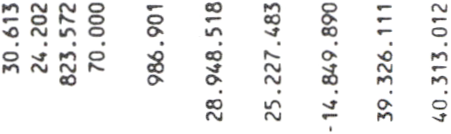

Totalavkastningen för de tre första fondstyrelserna uppgick till 45,4

miljarder kronor eller 14,0%, varav 38,4 miljarder kronor var resultatet av

fondförvaltningen och 7,0 miljarder kronor var orealiserade vinster. Det

marknadsvärderade fondkapitalets ökning i dessa fondstyrelser uppgick

till 46,3 miljarder kronor (1989: 23,8 miljarder kronor). Övriga fondstyrel-

sers marknadsvärderade fondkapital sjönk med 7,5 miljarder kronor

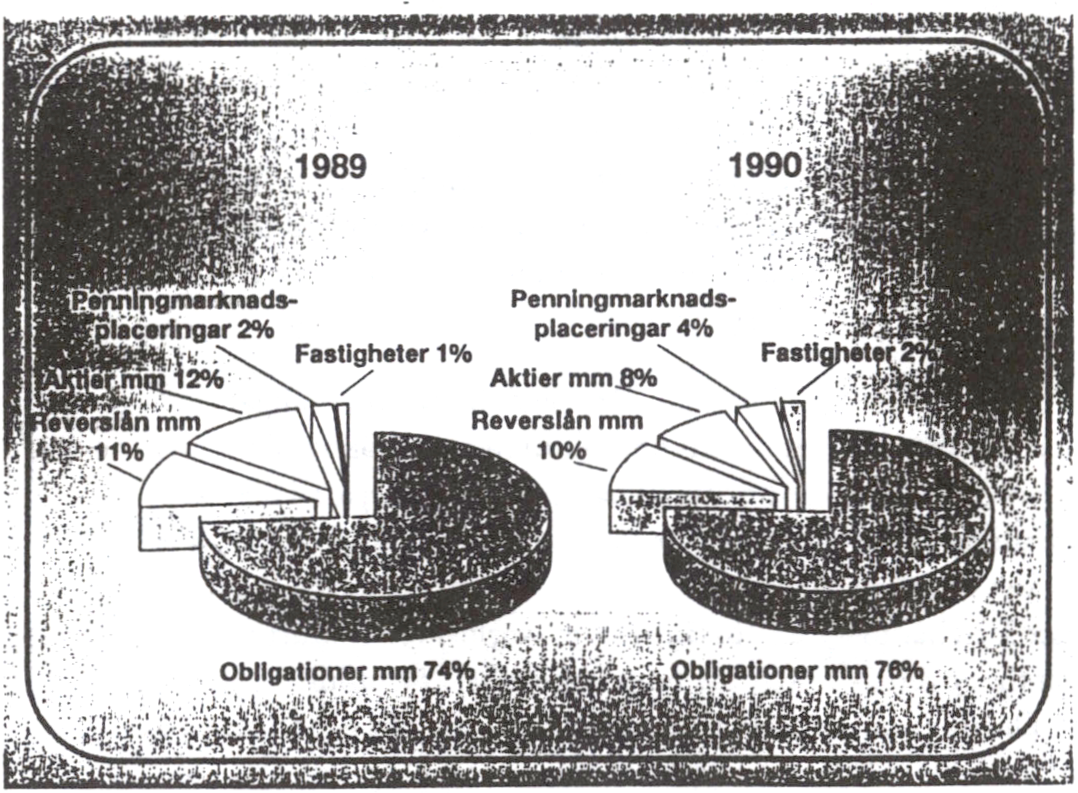

(1989: ökning med 12,5 miljarder kronor). Vid utgången av 1990 uppgick Skr. 1990/91: 164

AP-fondernas totala marknadsvärderade placeringar till 408,6 miljarder

kronor varav 76% var placerat i obligationer m.m. Andelen aktier m.m.

uppgick till åtta procent och andelen fastigheter till två procent.

Pensionsutgifterna i ATP-systemet ökade under år 1990 med 11,9% till

77,4 miljarder kronor. Under året höjdes ATP-avgiften med två procent-

enheter till 13 %, vilket medförde att löpande avgiftsinkomster till skillnad

från under tidigare år nära nog kom att täcka löpande pensionsutbetal-

ningar.

Riksrevisionsverkets utlåtande

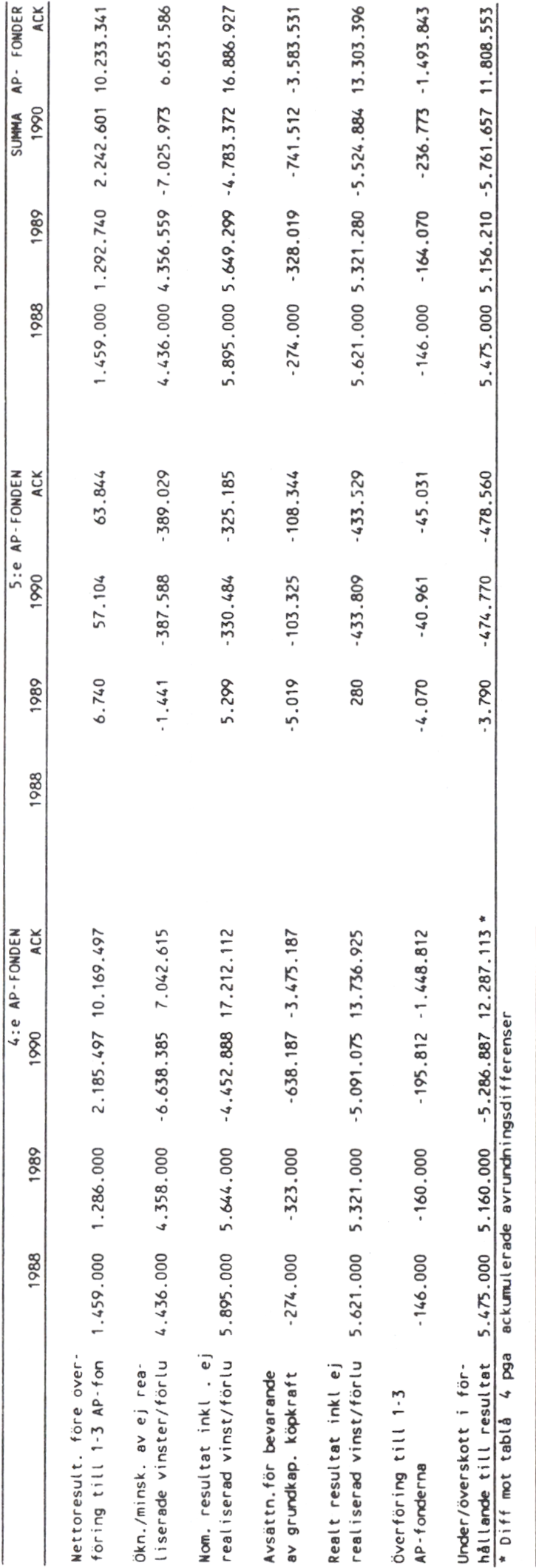

Riksrevisionsverket (RRV) konstaterar i sitt utlåtande att såväl fjärde och

femte fondstyrelserna som löntagarfondstyrelserna uppvisar ett realt un-

derskott för år 1990. Det bokföri ngsmässiga resultatet för dessa fondstyrel-

ser täcker väl återföringskravet till första —tredje fondstyrelserna. Det

reala fondkapitalet har påverkats av lägre marknadsvärden för aktierna i

portföljen. RRV har belyst löntagarfondstyrelsernas avkastning sedan hän-

syn tagits till risken med placeringarna och har därvid kunnat konstatera

att inte någon av löntagarfondstyrelserna kan klassificeras som högrisk-

fond. Enligt RRV är detta naturligt då alla fondstyrelser har en viss del

likvida medel, vilket jämnar ut svängningarna i förhållande till marknads-

portföljen. Ingen av löntagarfondstyrelserna har enligt RRVs uppfattning

med hänsyn till riskexponeringen på en signifikant nivå erhållit en avkast-

ning som avviker från index.

RRV har särskilt granskat fondstyrelsernas likviditetsförvaltning. Enligt

RRV bör samtliga fondstyrelser, som ett komplement till regleringen i 39 §

lagen (1983:1092) med reglemente för allmänna pensionsfonden (APR)

fastställa ramar dels för fondstyrelsernas placeringar i likvida medel för de

typer av instrument som fonden skall kunna placera i och hur kravet på låg

riskexponering skall tillgodoses i form av krav på emittenter, garantier/ra-

ting och löptider dels för hur stora placeringar som får göras i ett enskilt

instrument.

RRV har i tidigare utlåtande framhållit att löntagarfondstyrelserna bor-

de utveckla en policy för hur det långsiktiga likviditetsbehovet skall tillgo-

doses efter år 1990, då några nya medel inte kommer att tilldelas löntagar-

fondstyrelserna. Samtliga löntagarfondstyrelser, med undantag för Mel-

lansvenska löntagarfonden, har rekvirerat tilldelade medel. RRV anser nu

att samtliga fondstyrelser aktivt bör planera för hur det långsiktiga likvidi-

tetsbehovet skall tillgodoses.

RRV har i sitt utlåtande vidare framhållit betydelsen av utvecklingen av

en gemensam ekonomisk struktur. I dag görs sammanställningar av fond-

styrelsernas årsredovisningar av såväl RFV och RRV som kansliet för

första —tredje fondstyrelserna. För att undanröja befintligt dubbelarbete

bör enligt RRVs mening första —tredje fondstyrelsernas kansli samman-

ställa all gemensam ekonomisk information från fondstyrelserna, vilken

snarast bör delges RFV och RRV till stöd för gransknings- och analysarbe-

tet. Enligt RRVs mening föreligger vidare ett behov av likformig årsredo-

visning. De grundläggande uppställningarna för balans- och resultaträk- Skr. 1990/91: 164

ningar såväl bokföringsmässigt som realt bör utformas på ett enhetligt sätt.

RRV föreslår slutligen att en nämnd inrättas som ges i upgift att ha ett

löpande ansvar för tillsyn av kvaliteten i fondstyrelsernas förvaltning, att

verka för att fondstyrelsernas redovisning av verksamheten blir likalydan-

de och därmed jämförbara samt att stå till fondstyrelsernas förfogande

som rådgivande organ för tolkning av placeringar i förhållande till APR.

Inrättandet av en sådan nämnd borde enligt RRV innebära att omfattning-

en av nuvarande granskning/utvärdering av fondstyrelserna begränsas.

RRV har dessutom följt upp tidigare utlåtanden. RRV har funnit att den

av RRV föreslagna översynen av fondstyrelsernas placeringsreglemente

har genomförts inom finansdepartementet. Den redovisas i promemorian

”En teknisk översyn av AP-fondens reglemente” (Ds 1990:90). RRV

konstaterar att om statsmakterna tillstyrker förslaget i promemorian blir

bl. a. placeringar i investmentbolag som placerar utomlands och handel

med alla former av optioner tillåtna. RRV konstaterar i detta samman-

hang att andra löntagarfondstyrelsen under 1990 engagerat sig i det ombil-

dade onoterade företaget Komponentutveckling AB. RRV anser att detta

fall är att jämföra med ”Helikon-fallet”, vilket RRV kommenterade i

föregående års utlåtande.

I fråga om löntagarfondstyrelsernas företagaransvar i onoterade bolag

konstaterar RRV att tredje löntagarfondstyrelsens företagaransvar i företa-

get KMG System AB har upphört, medan andra löntagarfondstyrelsen bör

reducera sitt innehav i företaget Komponentutveckling AB.

RRV framför slutligen synpunkter på omsättningshastigheten och lång-

siktigheten i fondstyrelsernas placeringar. Placeringarnas omsättningshas-

tighet ger enligt RRV inte några indikationer på att kravet på långsiktighet

inte har tillgodosetts.

Riksförsäkringsverkets utlåtande

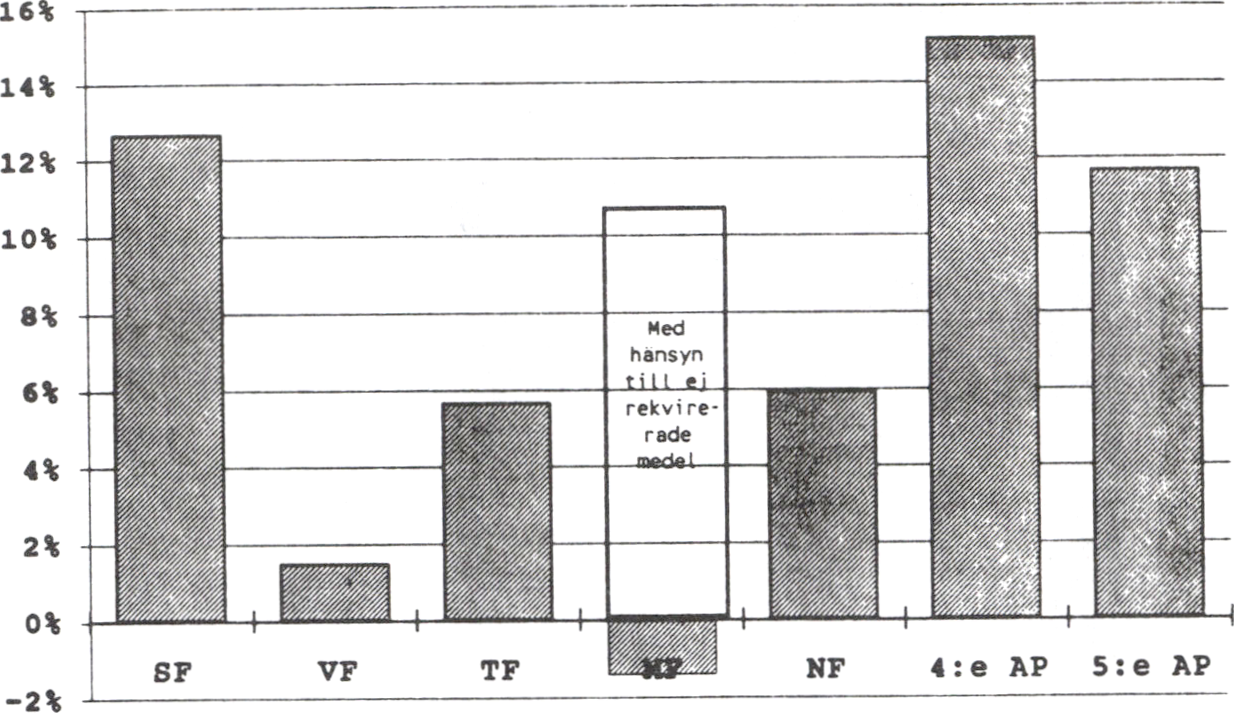

Resultaten av riksförsäkringsverkets (RFV) utvärdering har inte gett RFV

anledning att framföra några särskilda anmärkningar mot fondernas resul-

tat eller placeringar av de förvaltade medlen under 1990. RFV konstaterar

i sitt utlåtande bl. a. att löntagarfondstyrelsernas medelsram enligt nuva-

rande lagstiftning inte utökas efter år 1990. Enligt RFV hade vaije lönta-

garfondstyrelse, med undantag för fjärde löntagarfondstyrelsen, vid ut-

gången av år 1990 rekvirerat det fulla rambeloppet, som är 3452 milj. kr.

Löntagarfondstyrelsernas uppbyggnadsperiod kan därmed enligt RFV i

princip anses vara avslutad.

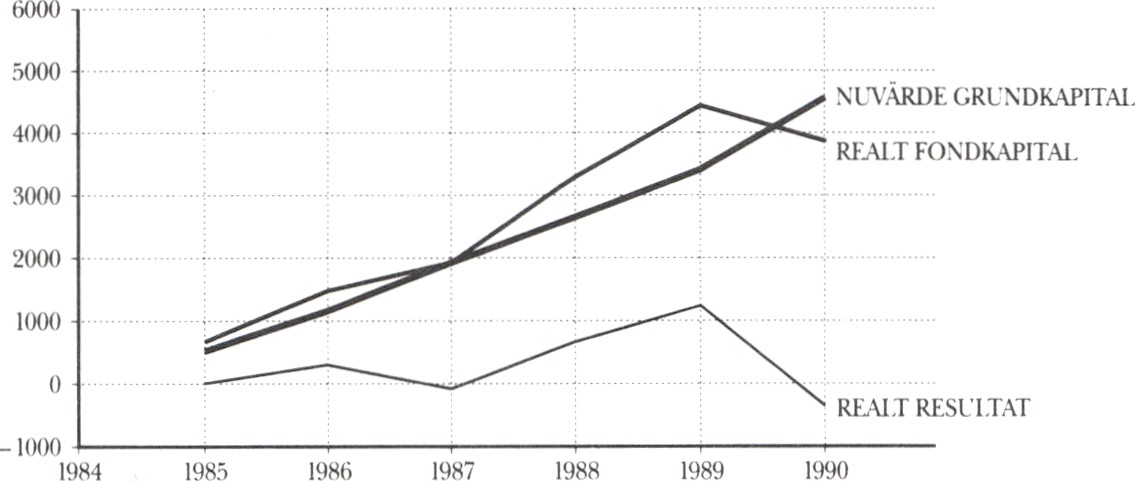

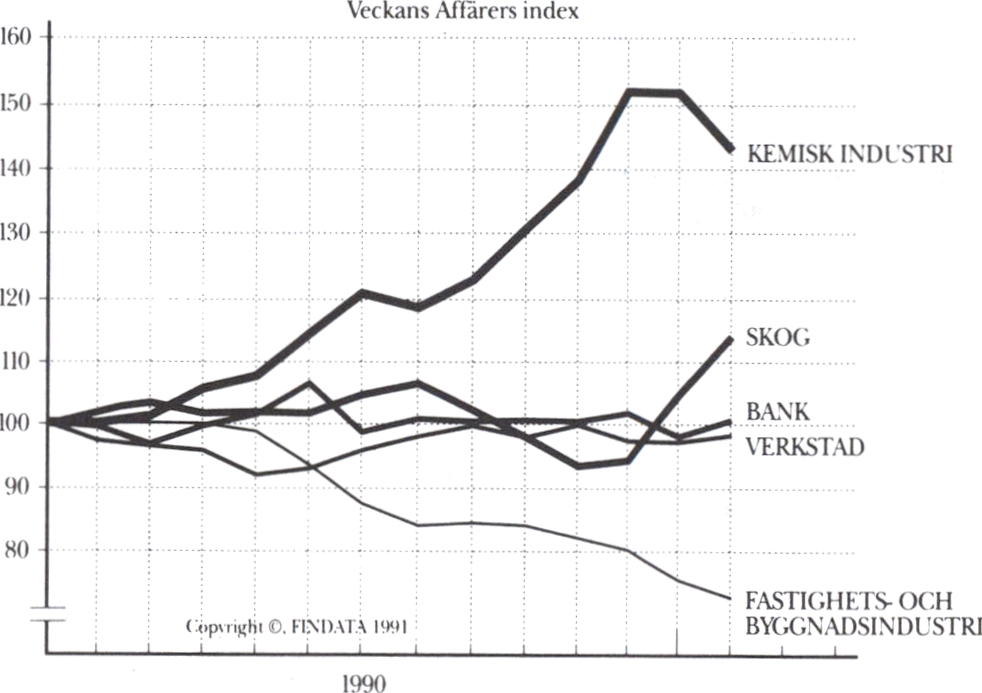

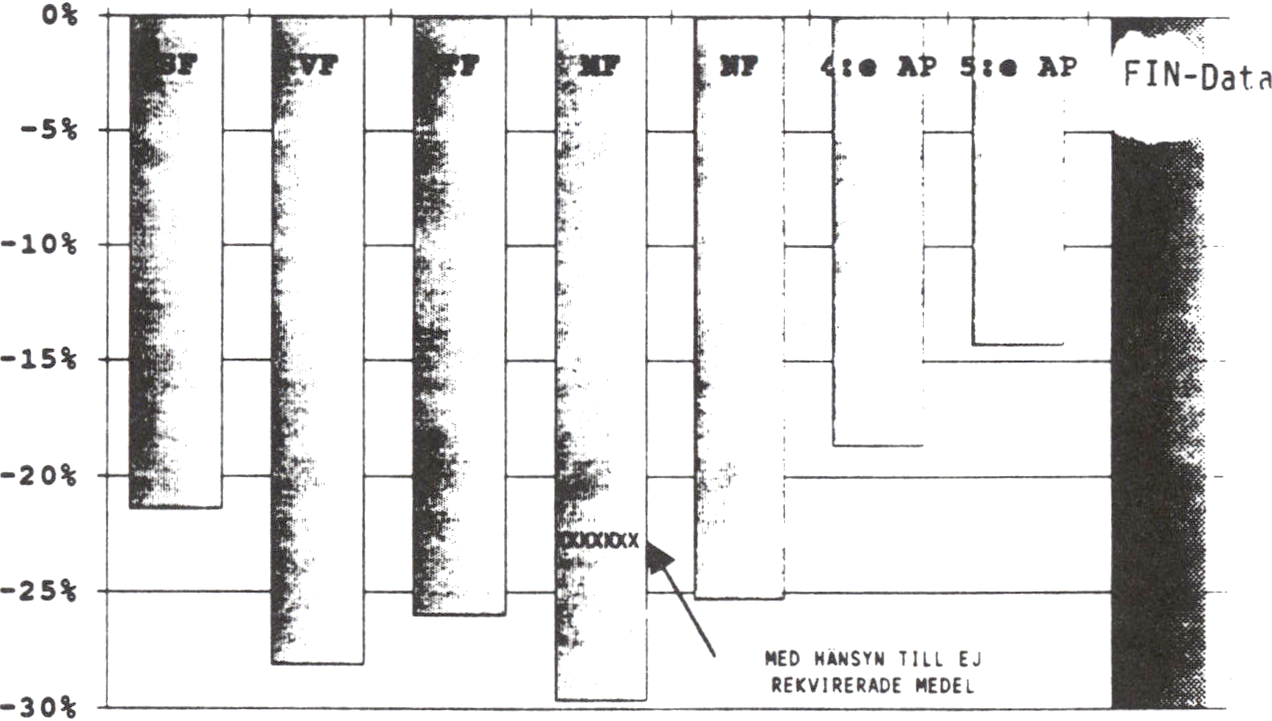

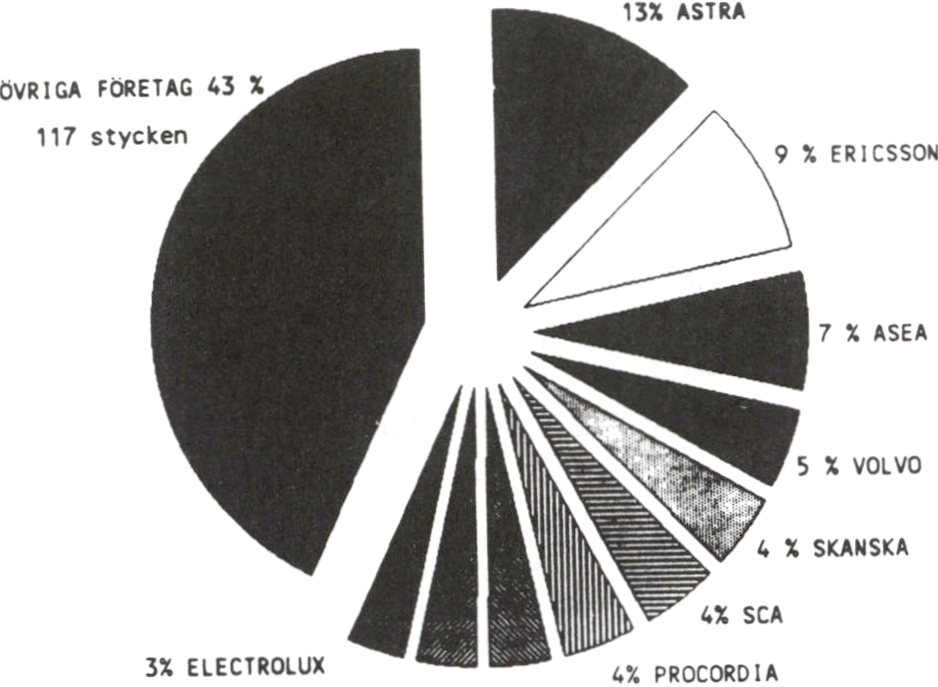

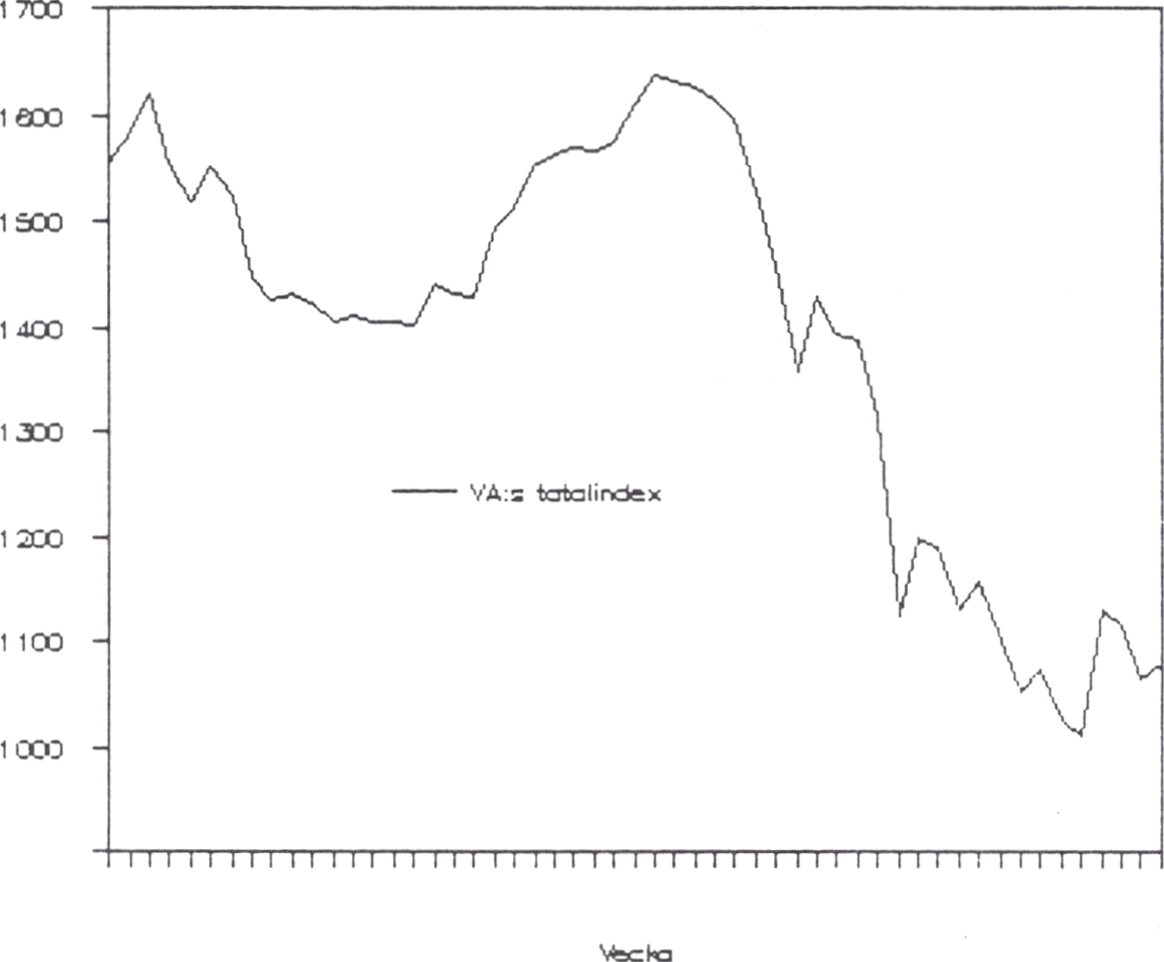

Beträffande fondernas resultat konstaterar RFV att den negativa börsut-

vecklingen under år 1990 återspeglas i fondernas reala resultaträkningar.

RFV noterar därvid att samtliga granskade fondstyrelser för år 1990 upp-

visade ett underskott i förhållande till resultatkrav, dvs. värdesäkring av

grundkapitalets köpkraft och överföring av tre procents real avkastning till

första —tredje fondstyrelserna. Enligt RFV är det endast fjärde löntagar-

fondstyrelsen som, sett över hela verksamhetsperioden 1984—1990, har

ett överskott i förhållande till resultatkrav. Detta förklaras enligt RFV av

att fjärde löntagarfondstyrelsen har valt ett rekvisitionsmönster som varit, Skr. 1990/91:164

i jämförelse med övriga löntagarfondstyrelsers, bättre anpassat till den

allmänna börsutvecklingen under denna period. Sammantaget var lönta-

garfondstyrelsernas underskott i förhållande till resultatkrav för denna

verksamhetsperiod enligt RFVs konstaterande 1,4 miljarder kronor. Fjär-

de fondstyrelsen har däremot enligt RFV, sett över hela sin verksamhets-

period, överträffat resultatkravet med ca 12,3 miljarder kronor. Femte

fondstyrelsens ackumulerade underskott i förhållande till resultatkravet

var vid utgången av år 1990 enligt RFV ca 0,5 miljarder kronor.

RFV har vidare följt upp tidigare utlåtanden. Därvid har RFV funnit att

de skiljaktigheter som vid utgången av år 1989 konstaterats beträffande de

av löntagarfondstyrelserna tillämpade redovisningsprinciperna, har åtgär-

dats under år 1990.

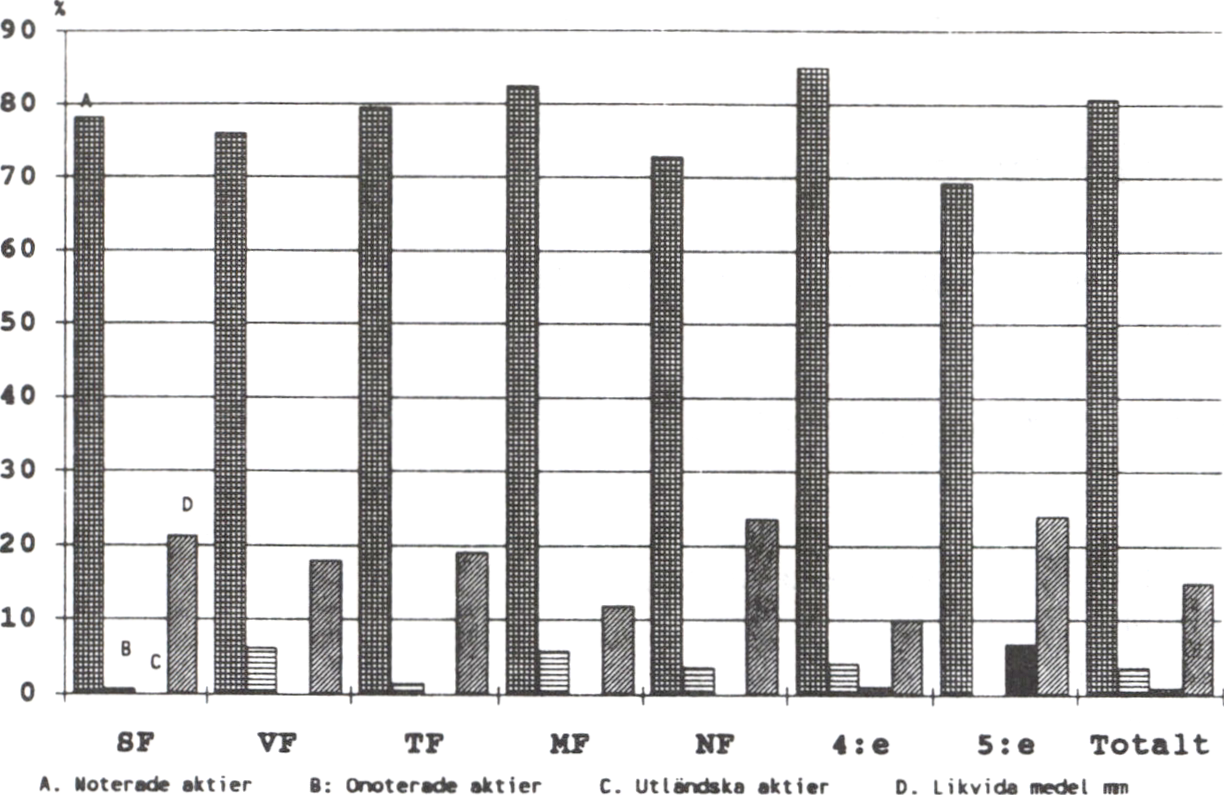

Avslutningsvis noterar RFV att andelen rösträttsöverlåtelser till lokala

fackliga organisationer i bolag, i vilka fonderna äger aktier, år 1990 över-

steg 90% av vad löntagarfondstyrelserna får överlåta, med undantag för

fjärde löntagarfondstyrelsen, som hade en andel på 72% år 1990. Enligt

RFV har fjärde löntagarfondstyrelsen de två senaste åren haft en lägre

andel än övriga löntagarfondstyrelser.

Egna kommentarer

Jag vill i anledning av RRVs och RFVs utlåtanden göra följande kommen-

tarer.

Frågan om enhetliga redovisningsprinciper har diskuterats sedan början

av 1986. Jag konstaterar med tillfredsställelse att de skiljaktigheter vad

gäller de av löntagarfondstyrelserna tillämpade redovisningsprinciperna

som återstod vid utgången av 1989 nu åtgärdats under 1990. Enligt RRVs

mening föreligger emellertid ett behov även av en likformig årsredovis-

ning. Jag återkommer till denna fråga.

Jag konstaterar vidare att andelen rösträttsöverlåtelser till de lokala

fackliga organisationerna under 1990 översteg 90% för de flesta löntagar-

fondstyrelserna.

De av RRV under föregående år framförda synpunkterna vad gäller

bl. a. fondstyrelsernas placeringsregler, har varit föremål för behandling

inom finansdepartementet i promemorian ”En teknisk översyn av AP-

fondens reglemente” (Ds 1990:90). I dag beslutar även regeringen att

genom en proposition (prop. 1990/91:186) föreslå riksdagen att anta vissa

ändringar i fondstyrelsernas placeringsbestämmelser. Genom dessa förslag

ges samtliga fondstyrelser möjlighet att handla med optioner, terminer

m.m. Vidare får löntagarfondstyrelsema rätt att i begränsad omfattning

förvärva aktier i utländska bolag. Slutligen får fjärde och femte fondstyrel-

serna samt löntagarfondstyrelserna möjlighet att placera likvida medel i

räntebärande värdepapper som är utställda i utländsk valuta.

Inom finansdepartementet har vidare utarbetats promemoria ”AP-fon-

dens förvaltning — en översyn” (Ds 1991:14), i vilken föreslås en helt ny

lagstiftning för förvaltningen av allmänna pensionsfonden. Detta förslag

innebär en reformering av AP-fondens organisation, placeringsbestämmel-

ser samt revision och granskning av förvaltningen. Promemorian är för Skr. 1990/91: 164

närvarande föremål för remissbehandling.

Jag anser att de nu redovisade synpunkterna från främst RRVs sida,

bl. a. beträffande frågan om likformig årsredovisning, bör behandlas i

samband med den slutliga beredningen av den senare promemorian.

Vad RRV och RFV i övrigt behandlat i sina utlåtanden är av den

karaktären att några ytterligare kommentarer från min sida inte erfordras.

Förändringar i AP-fondens verksamhet 1990 m.m.

Den 1 februari 1991 trädde den nya insiderlagen i kraft (prop. 1990/91:42,

NU 15, rskr. 84, SFS 1990:1342). Den nya lagstiftningen innebären utvid-

gning av förbudet mot insiderhandel. På grund av den allmänna förbuds-

bestämmelsens utformning kommer även personer som på grund av an-

ställning, uppdrag eller annan befattning hos en fondstyrelse har tillgång

till inte offentliggjord kurspåverkande information, att omfattas av in-

siderlagen. Det allmänna förbudet mot insiderhandel har kompletteras

med krav på anmälningsskyldighet, som även skall tillämpas på allmänna

pensionsfondens fondstyrelser. I APR har tagits in en ny paragraf (SFS

1990:1355) som föreskriver att ledamöter och suppleanter i fondstyrelser-

na samt de arbetstagare och uppdragstagare hos styrelsen som styrelsen

bestämmer skriftligen skall anmäla sitt innehav och ändring i innehavet av

fondpapper som anges i 2 § insiderlagen (1990:1342).

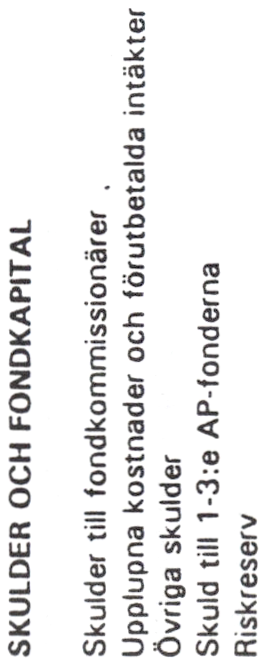

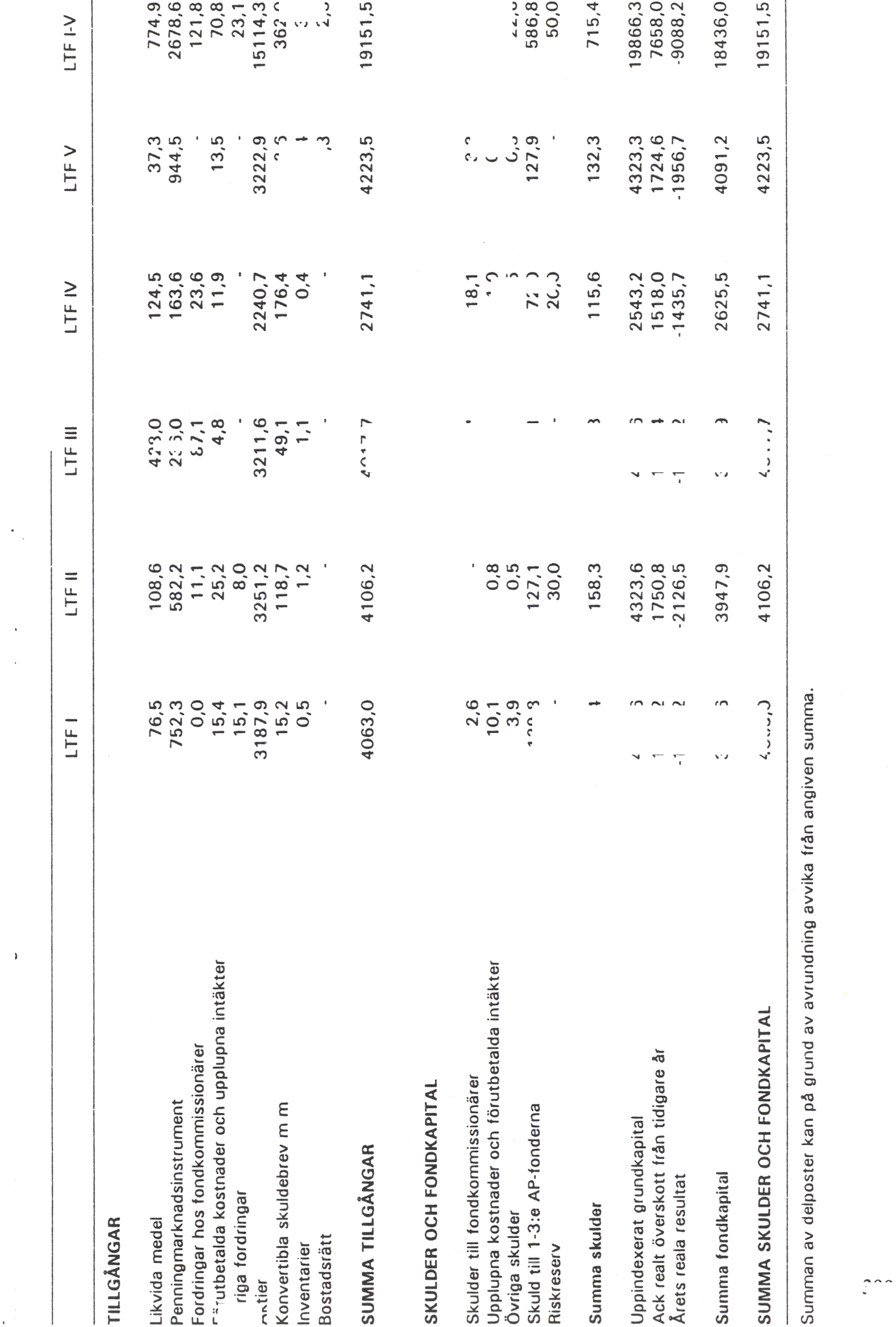

Fastställande av balansräkning

Regeringen har tidigare denna dag fastställt balansräkningarna för första —

femte fondstyrelserna och första —femte löntagarfondstyrelserna.

Hemställan

Jag hemställer att regeringen överlämnar fondstyrelsernas årsredovisning-

ar, sammanställningen över delfondernas verksamhet samt RRVs och

RFVs utlåtanden till riksdagen.

Beslut

Regeringen beslutar i enlighet med föredragandens hemställan.

Första, andra och

tredje fondstyrelserna

ÅRSREDOVISNING 1990

VERKSTÄLLANDE DIREKTÖRENS ÖVERSIKT 1990/91:164

Under 1990 har väsentliga förändringar in-

träffat såväl i de yttre förutsättningarna och

villkoren för fondens verksamhet som i dess

placeringspolitik och inre arbete.

Utvecklingen mot en bättre fungerande kre-

ditmarknad i Sverige har fortsatt. Avregle-

ringen och liberaliseringen i förhållande till

utlandet har visserligen lett till en betydligt

ökad rörlighet med klart ökade krav

på de olika parter som agerar på

marknaden, men har samtidigt lett

till en effektiv finansiering av kapi-

talbehoven inom t.ex. bostads-

byggandet och näringslivet.

Den störning i markna-

dens funktionssätt som

orsakades genom om-

sättningsskatten har nu

avlägsnats genom dess

upphävande under året.

En för fonden specifik

konsekvens av denna utveckling på kredit-

marknaden har varit att de tidigare så bety-

delsefulla återlånen från fonden nu nästan

helt försvunnit och reverslånen gått kraftigt

tillbaka. Återlånen, vilka som mest uppgick

till 13 mdkr 1982 har nu sjunkit till drygt 500

mkr. Detta har i sin tur inneburit att fonden

i motsvarande mån kunnat öka sina place-

ringar på de nu marknadsmässigt fungerande

marknaderna för stats- och bostadsobliga-

tioner.

En för fonden viktig förändring inträffade

under 1990 i och med att folkpensionsavgif-

ten sänktes med två procentenheter och av-

giften till ATP höjdes i motsvarande mån.

Detta har inneburit att avgiftsinkomsterna i

stort sett räckt till för att betala de under året

utgående pensionerna. Endast en ringa del av

fondens avkastning har behövt tas i anspråk

för finansiering av dessa. Praktiskt taget hela

fondavkastningen har därför kunnat återin-

vesterats.

Året 1990 skiljer sig i detta avseende från vad

som nästan etablerats som en regel under

1980-talet - nämligen att avkastningen från

AP-fonden bidragit med en allt större del av

kostnaderna för de utgående pensionerna -

under senare år med inemot en femtedel. Om

inte denna avkastning hade funnits att

tillgå hade avgiftsuttaget behövt göras

ett par procentenheter högre än vad

som nu faktiskt blivit fallet.

1990 års förhållande kommer emel-

lertid sannolikt inte att bli beståen-

de för framtiden. Det växande

antalet pensionärer och den

alltför låga tillväxten i den

svenska ekonomin gör att

ett avgiftsuttag på nuvaran-

de 13 procent enligt nu

gällande regelsystem

inte kommer att förslå

för de framtida pensionerna.

Året 1990 kommer alltså att i detta avseende

vara ett undantag. Redan inom ett fåtal år

kommer fondavkastningen att i betydande

utsträckning på nytt få tas i anspråk för fi-

nansieringen av pensionsutbetalningarna. På

samma sätt som gällt under 1980-talet kom-

mer därvid fondens verksamhet och avkast-

ning att leda till ett lägre uttag av avgifter än

vad som annorledes skulle bli fallet.

Det är mot denna bakgrund värdefullt att

fondens placeringsmöjligheter har breddats

till att nu även inkludera såväl fastigheter

som direktlån till företag. Fonden har också

fått möjlighet till placeringar i utländska vär-

depapper - en möjlighet som det dock i nu

rådande läge inte varit aktuellt att utnyttja.

Genom dessa olika förändringar har fondens

placeringsmöjligheter närmat sig de som gäl-

ler för försäkringsbolagen. De pensionsåta-

ganden som ligger i nuvarande ATP-system

är i allt väsentligt ett realt åtagande i den me-

ningen att de avspeglar reallönernas utveck-

ling upp till pensionstillfället samt att de där-

efter är realvärdesäkrade. Ett fondsystem

som skall bidraga till finansieringen av dessa

pensionsåtaganden bör därför också vara

uppbyggt med målet att ge en real avkastning

som står i paritet med det krav som ställs från

strukturen i pensionsåtagandena. De tidiga-

re, mera begränsade placeringsmöjligheterna

var i huvudsak nominella, vilket innebar att i

tider då realräntan var låg eller - vilket också

inträffat - var negativ, så har fondens bety-

delse som finansieringskälla för de utgående

pensionerna minskat med därav följande

högre tryck på avgiftssidan.

De nya placeringsmöjligheterna - då i första

hand möjligheten till placeringar i fastigheter

- skapar förutsättningar för att fondens av-

kastning får denna anknytning till realvärden

som är önskvärd med hänsyn till pensions-

åtagandena.

Dessa nya möjligheter öppnas emellertid vid

en tidpunkt då den under 80-talet starkt upp-

åtriktade utvecklingen på fastighetsmarkna-

den brutits och ersatts med en i varje fall un-

der året vikande utveckling. Även om argu-

mentet har ett starkt drag av efterklokhet i

sig kan det dock konstateras att fondförmö-

genheten med stor sannolikhet skulle varit

betydligt större om dessa möjligheter öpp-

nats vid ett tidigare tillfälle.

Nu skedde detta vid en tidpunkt då upp-

gången började plana ut. Därefter har mark-

naden inte bara stagnerat utan i varje fall för

en del fastighetskategorier faktiskt börjat vi-

ka.

Utvecklingen på räntemarknaden har inne-

burit att fonden under en följd av år kunnat

uppnå en tillfredsställande avkastning på si-

na nominella placeringar i räntepapper. Det-

ta relativt sett höga ränteläge i Sverige är

emellertid delvis en följd av obalanser i den

svenska ekonomin - med stora och växande

underskott i utrikeshandeln. En sådan situa-

tion kan inte bli bestående på längre sikt. Re-

sultatet skulle i så fall bli en accelererande in-

flation och en stagnerande eller till och med

tillbakagående BNP-utveckling. Visserligen

måste den grundläggande målsättningen för

fondens placeringsverksamhet vara att den

skall bedriva en avkastningsmaximerande

placeringspolitik. Men det är viktigt att den-

na avkastningspolitik inte endast styrs av

kortsiktiga vinstmöjligheter utan även tillgo-

doser kravet på en långsiktigt uthållig av-

kastning med låg risk. Den vikande utveck-

lingen på fastighetsmarknaden har lett till att

den totala avkastningen för dessa placeringar

under 1990 varit negativ till följd av de värde-

minskningar som skett på fastigheterna. På

längre sikt innehåller emellertid fondens fas-

tighetskapital betydande förtjänstmöjlighe-

ter genom att huvuddelen av fastigheterna är

belägna i expansiva orter och med högkvali-

tativa belägenheter.

Det säger sig självt att de nya placeringsmöj-

ligheterna reducerat den relativa betydelsen

av fondens placeringar på obligationsmark-

naden. Men genom att fondens totala place-

ringar under året 1990 ökat har likväl fonden

bibehållit sin roll som den störste placeraren

på den svenska obligationsmarknaden. Det

höga ränteläget har lett till att direktavkast-

ningen även för fondens vidkommande varit

betydande. Den räntesänkning som skedde

på den svenska marknaden under senare de-

len av 1990 ledde till en värdeökning på obli-

gationsstocken som förde upp den totala av-

kastningen på den räntebärande delen av

portföljen till 14,5 procent. Denna ligger

klart över vad som gällt under senare år.

Den vikande utvecklingen på fastighets-

marknaden och därmed även på fondens fas-

tighetskapital medför att denna något drar

ner den totala avkastningen på hela fondka-

pitalet. Denna blir dock för helåret 1990 så

hög som 14 procent. I belopp räknat och in-

klusive icke realiserade värdestegringsvins-

Skr. 1990/91: 164

Bilaga 1

ter uppgår den totala avkastningen till 45,6

mdkr, varav 40,4 mdkr utgör den direkta av-

kastningen.

Ett av de större problemen i den svenska

ekonomins utveckling på längre sikt är det

alltför låga sparandet. Detta gäller såväl hus-

hållen som staten och kommunerna. Till-

sammans med det negativa och snabbt vikan-

de finansiella sparandet inom företagssek-

torn har detta lett till ett under året ökande

underskott i bytesbalansen. Den enda sektor

som under 1990 bidragit med ett positivt och

ökat finansiellt sparande i den svenska eko-

nomin är socialförsäkringssektorn och då

främst AP-fonden.

Vid sidan av den självklara roll som fonden

spelar vid finansieringen av pensionerna har

fonden en viktig samhällsekonomisk uppgift

som motvikt mot de finansiella underskotts-

sektorerna. Så som de samhällsekonomiska

perspektiven nu avtecknar sig kommer den-

na roll sannolikt att växa i betydelse under

åren framöver.

Jag har därför all anledning understryka det

som min företrädare framhöll i sin översikt i

fjolårets årsredovisning för fonden nämligen

att fonden långsiktigt skall bestå och att

fondförvaltning och avgiftsuttag skall ske

med detta mål i sikte.

Skr. 1990/91:164

Bilaga 1

Stockholm i februari 1991

Carl Johan Åberg

Verkställande direktör

FÖRVALTNINGSBERÄTTELSE

Skr. 1990/91:164

Bilaga 1

KREDITMARKNADEN

Utvecklingen på den svenska kreditmarkna-

den har under 1990 karakteriserats av en be-

tydande åtstramning. Denna har kommit till

uttryck i ett högt ränteläge och en under året

successivt avtagande ökningstakt för pen-

ningmängden och för kreditinstitutens utlå-

ning på den inhemska marknaden.

Ränteutvecklingen

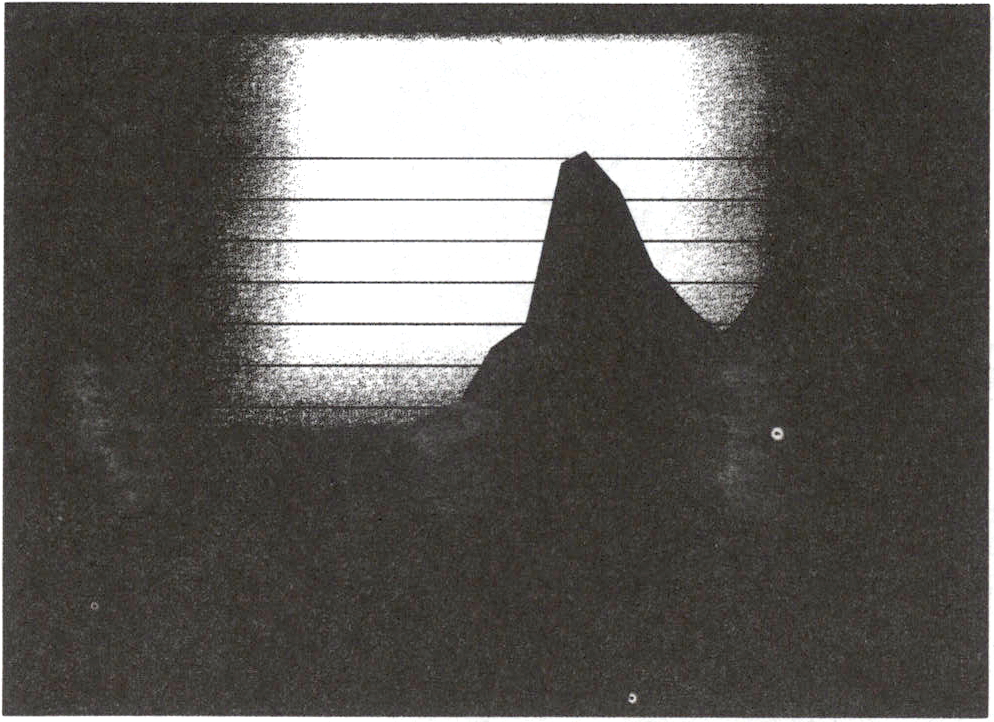

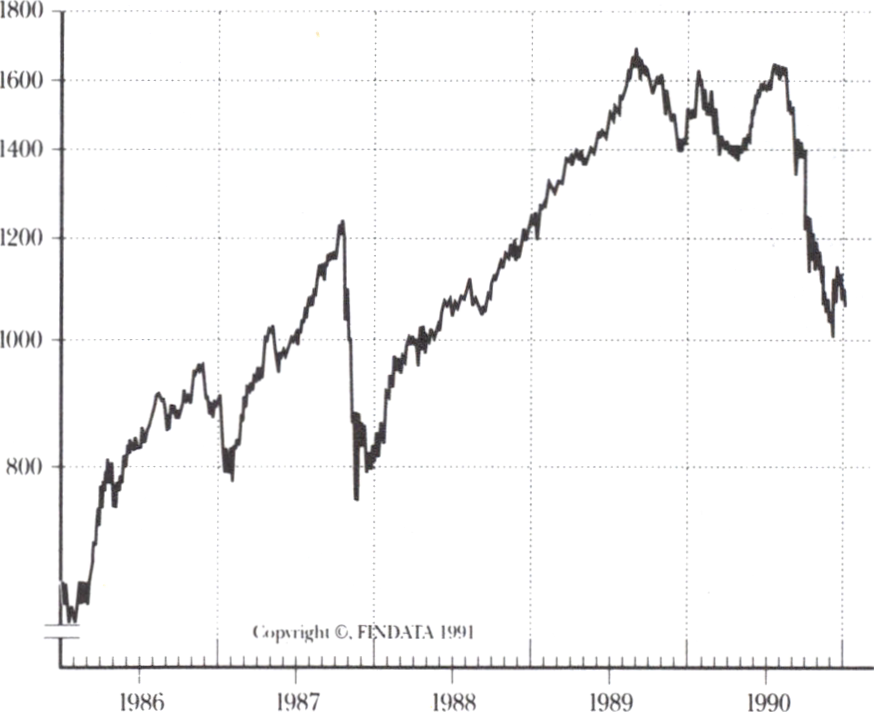

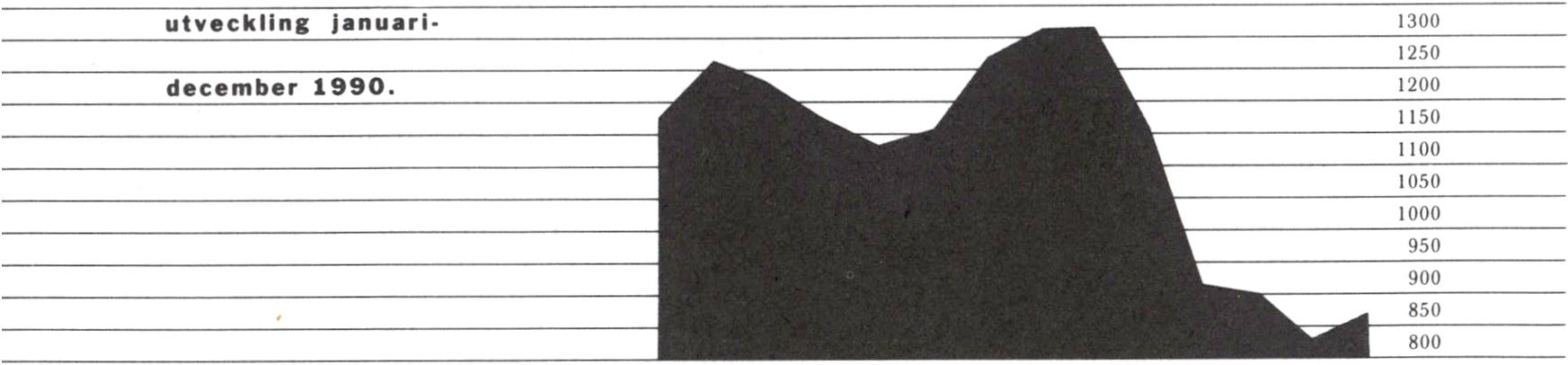

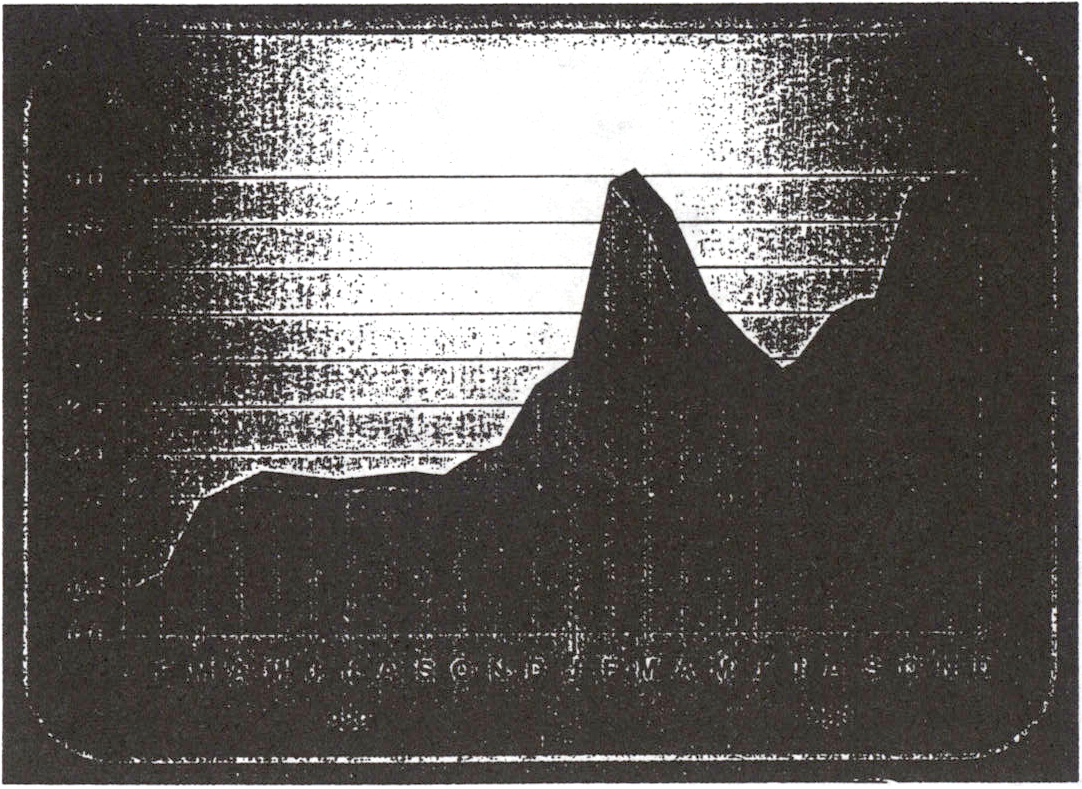

Den korta räntan (SSVX, 6 månader) har så

gott som hela året legat över nivån från slutet

av 1989. Höga räntetoppar registrerades vid

den penningpolitiska åtstramningen februa-

ri-mars och i samband med valutaoron un-

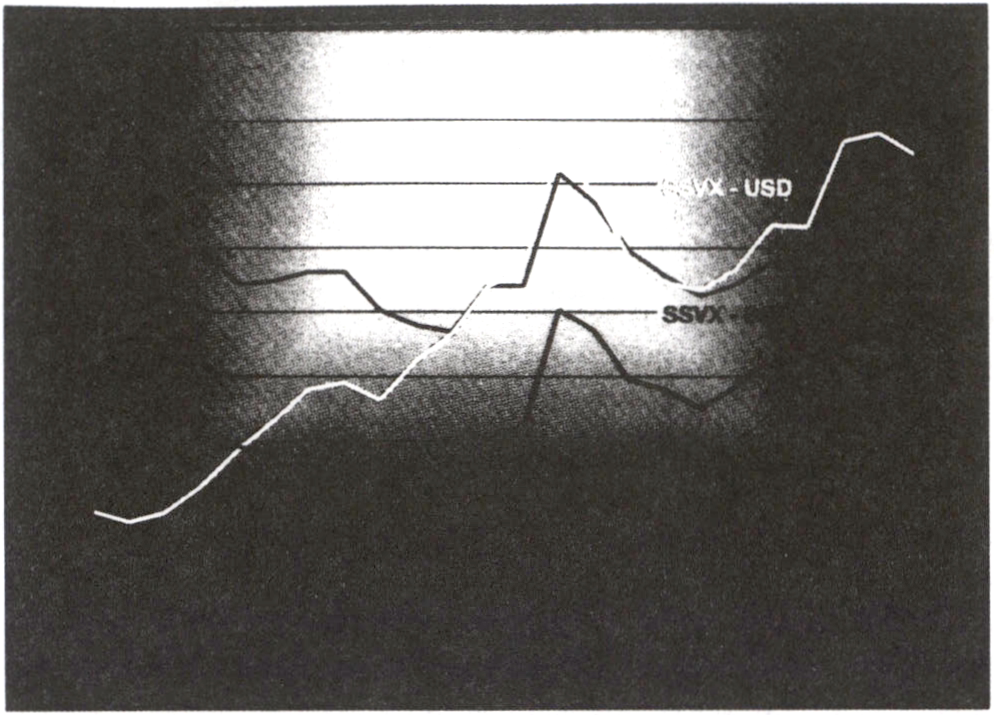

der hösten, se diagram 1. Månaderna okto-

ber-november uppgick räntedifferensen

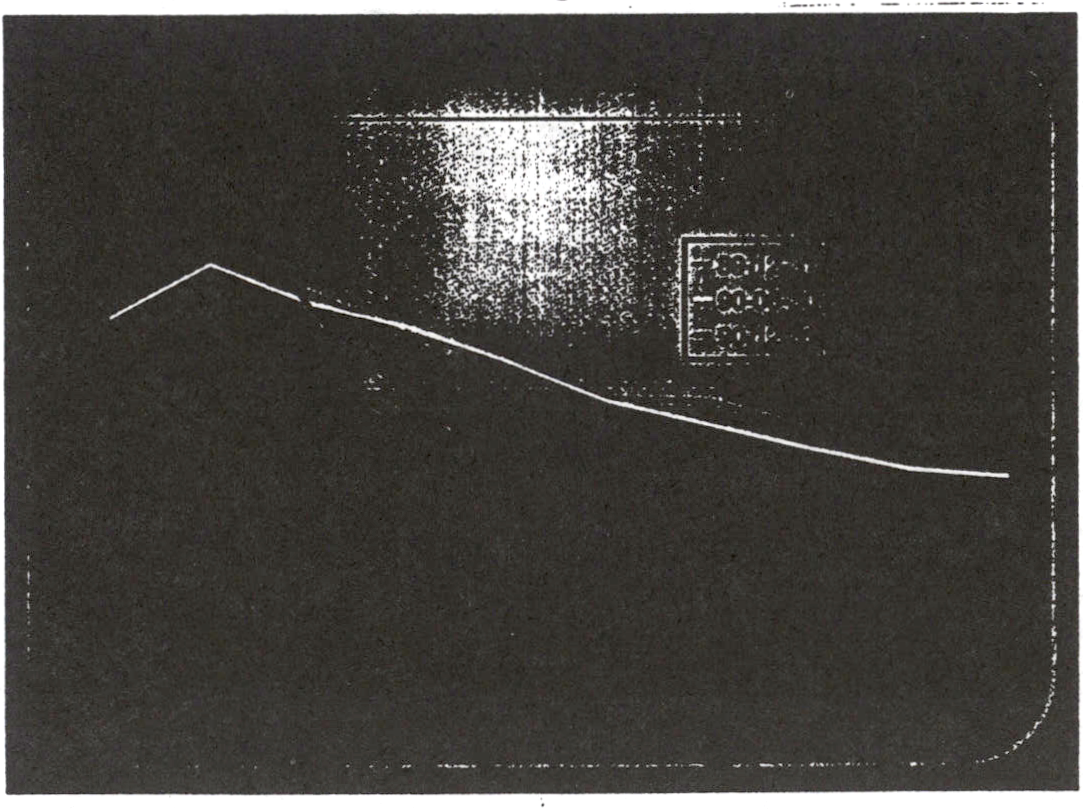

mot ett genomsnitt av eurodollar och euro

D-mark till drygt sex procentenheter, jämför

diagram 2. Differensen mot korgräntan har

under större delen av året bl.a. hållits nere av

en relativt hög ränta i Storbritannien men

uppgick mot slutet av 1990 till c:a fyra pro-

centenheter. Under 1989 var skillnaden inte

mer än drygt två procentenheter. Utveck-

lingen har avsevärt ökat vinstmöjligheterna

på räntearbitrage.

Räntedifferensen och dess variationer beror

till stor del på förtroendet för den svenska

kronan som i sin tur hänger samman med i

första hand utvecklingen av betalningarna

med utlandet. Den första större oron med åt-

följande valutautflöden uppstod under feb-

ruari i samband med bankkonflikten och re-

geringskrisen. En penningpolitisk åtstram-

ning från riksbanken medförde att räntan för

sexmånaders statsskuldväxlar i slutet av feb-

ruari steg med ett par procentenheter. Den

internationella utvecklingen i kombination

med fortsatt negativa indikationer på den

ekonomiska utvecklingen i Sverige medför-

de att en förnyad oro uppstod under septem-

ber och oktober. Placerarna reagerade emel-

lertid positivt på den vidtagna penningpoli-

tiska åtstramningen och det efterföljande

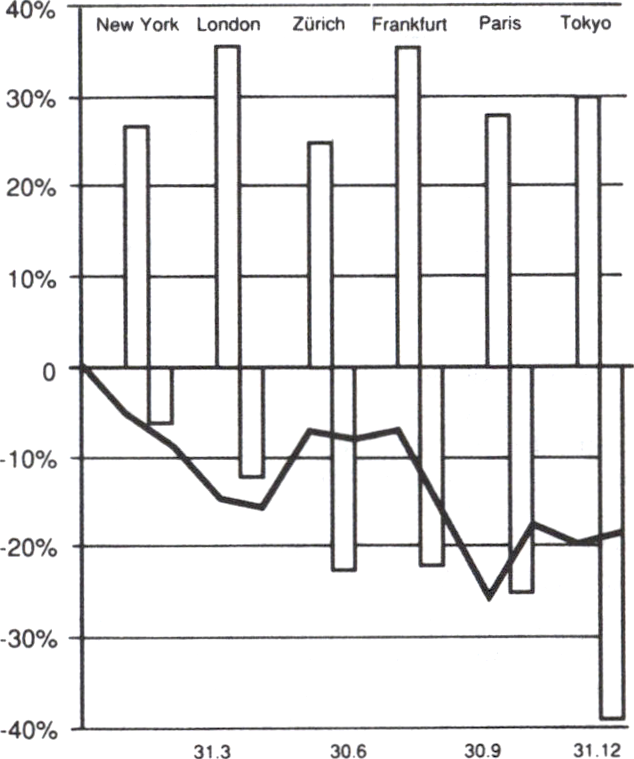

Diagram 1. Räntan pä 6-mänaders statsskuldväxlar,

mänadsgenomsnitt

Diagram 2. Räntedifferensen, statsskuldväxlar minus

eurodollar, D-mark resp, korgränta

Skr. 1990/91: 164

Bilaga 1

krispaketet från regeringen. Marknadsrän-

torna föll under slutet av året och noterades

vid utgången av 1990 till 14 procent för sex-

månaders statsskuldväxlar.

Obligationsräntan följde delvis med den

korta räntan i dess uppgång på våren 1990

men reagerade snarare i motsatt riktning i

oktober. I stort sett har den långa räntan va-

rierat kring den nivå som uppnåddes mot

slutet av 1989. Vid utgången av året låg dock

obligationsräntan under nivån ultimo de-

cember 1989 för löptider över tre år. Dia-

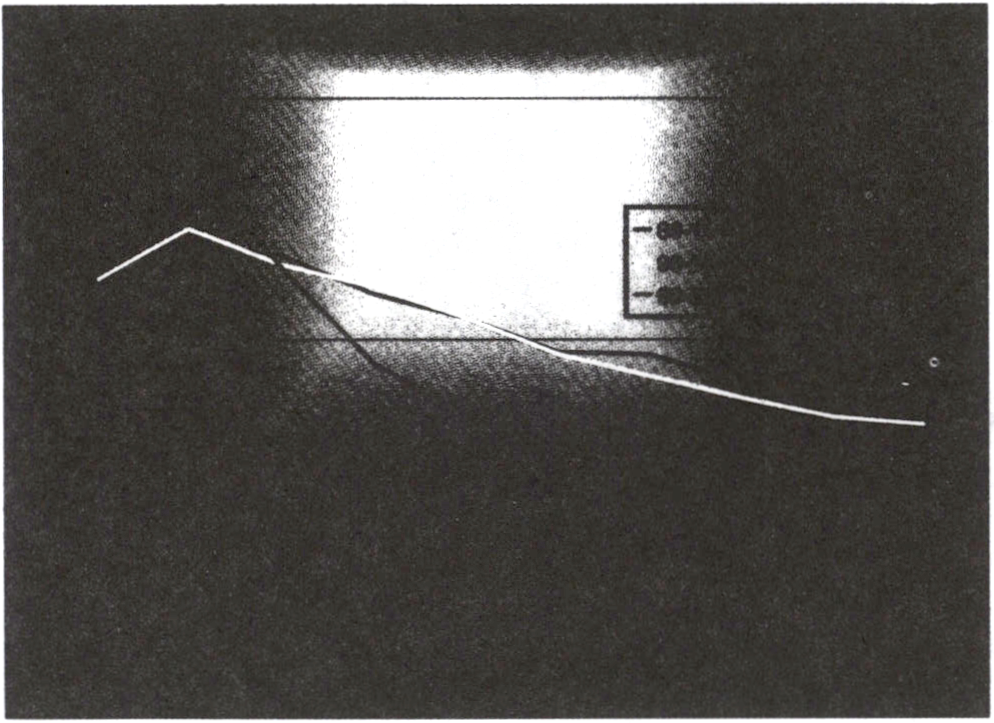

gram 3 visar avkastningskurvan ultimo de-

cember 1989, ultimo juni och ultimo decem-

ber 1990. Jämfört med 1989 har under 1990

Diagram 3. Avkastningskurvan

kurvan blivit mycket brantare. Effektiva av-

kastningen på korta papper ligger avsevärt

högre än för långa.

Obligationsräntan är i hög grad avhängig in-

flationsförväntningarna. Utomlands kan den

pågående dragningen uppåt av obligations-

räntorna ses som ett utslag av stigande infla-

tionsrädsla och ett realt sett omfattande ka-

pitalbehov inte minst i samband med Tysk-

lands enande. I Japan fortsatte penningpoli-

tiken att stramas åt under 1990. De japanska

myndigheterna har klargjort att man inte

kommer att lätta på penningpolitiken så

länge inflationstrycket består. En sådan ut-

veckling försvårar för andra länder att finan-

siera sina kapitalbehov med japansk utlå-

ning. Inte minst gäller detta finansieringen av

det amerikanska budgetunderskottet.

Skillnaden mellan bostadsobligations-och

statsobligationsräntan har tenderat att öka.

Vid mitten av 1989 var denna differens om-

kring 0,3 vid årsskiftet 0,5 och hade i novem-

ber och december stigit till omkring 1 pro-

centenhet. Detta kan ses som en anpassning

till avkastningsrelationerna på internationel-

la marknader och som en effekt av att kraven

på kapitaltäckning för placeringar i bostads-

obligationer under 1990 skärpts för banker

och andra kreditinstitut.

Penningmängd och kreditgivning

Uppgången i den korta räntan är bara en av

flera indikationer på en åtstramad kredit-

marknad. Ett allmänt uttryck för denna ut-

veckling är förändringarna i penningmäng-

den, i diagram 4 definierad som summan av

allmänhetens banktillgodohavanden (SEK),

innehav av bankcertifikat, sedlar och mynt

(M3). Penningmängdens ökningstakt mätt

med procentuella 12-månadersförändringar

har sjunkit under loppet av 1990. Mätt över

perioden november 1989-november 1990

var penningmängdens ökning 6,1 procent.

Under samma period steg konsumentpriser-

na med 11,5 procent. Mätt med den reala

penningmängden hade likviditeten i ekono-

min sålunda minskat med drygt 5 procenten-

heter.

Penningmängden påverkas i princip av tre

olika faktorer: statens budget, förändringar i

Skr. 1990/91: 164

Bilaga 1

Diagram 4. Penningmängden, 12-månaders

procentförändringar

riksbankens valutareserv samt bankernas ut-

låning till allmänheten. Statens budget har

under 1990 visat överskott vilket haft en

kontraktiv likviditetseffekt. Å andra sidan

har ett nettoinflöde av valuta i form av en ök-

ning av riksbankens valutareserv gett en un-

gefärlig balanserande påspädning av likvidi-

teten. I huvudsak har penningmängdens ök-

ning motsvarats av bankernas utlåning i

svenska kronor till allmänheten. Över tolv-

månadersperioden december 1989-decem-

ber 1990 var ökningstakten bara 4,1 procent

att jämföra med 10,3 procent motsvarande

period 1988-1989. Dämpningen kan ses som

en reflex inte bara av bankernas ökade åter-

hållsamhet med sin kreditgivning utan även

av en med konjunkturförändringen och

skatteomläggningen sammanhängande för-

svagning av kreditefterfrågan.

Samtidigt som bankernas nettoutlåning i

svenska kronor till allmänheten dämpats, har

utlåningen i utländsk valuta ökat (se tabell 1).

Tabell 1. Bankernas nettoutlåning till svensk

allmänhet, mdr

I svenska kr.

I uti. valuta

|

Förändring |

Utlåningsstock | |

|

1989 |

1990 |

ultimo 1990 |

|

45,1 |

20,0 |

504,9 |

|

114,7 |

110,1 |

406,6 |

Under 1990 var nettoutlåningen i SEK 20

mdkr mot 45 mdkr 1989. Lånen i utländsk

valuta var under 1990 drygt fem gånger stör-

re än utlåningen i SEK m.a.o. ungefär lika

stor som under 1989. Huvuddelen av utlå-

ningen i utländsk valuta är kortfristiga före-

tagskrediter. Det höga svenska ränteläget har

möjliggjort arbitrage varvid valutalånen an-

vänds till placeringar i t.ex. statsskuldväxlar.

Stocken bankkrediter i utländsk valuta mot-

svarar 80 procent av stocken i svenska kro-

nor.

I motsats till bankerna har bostadsinstituten

hållit uppe sin utlåning, som under 1990

t.o.m. överskridit motsvarande belopp för

1989 (bostadsinstitutens utlåning är nästan

helt och hållet i svenska kronor).

Skr. 1990/91:164

Bilaga 1

Tabell 2. Nettoutlåning i SEK från bostads-

institut och finansbolag, mdkr

|

Förändring |

Utlånings- stock | ||

|

1989 |

1990 | ||

|

Bostads- | |||

|

institut |

104,6 |

121,5 |

769,6 (1990-12-31) |

|

Finansbolag |

1,0 |

-14,4’ |

102,5 (1990-11-30) |

' Januari-November

Finansbolagens utlåning i SEK stagnerade

1989 och minskade under 1990. Utlåningen i

utländsk valuta har dock fortsatt att öka och

uppgick januari-november till omkring 12

mdkr.

Antalet finansbolag har nästan halverats och

uppgick i oktober 1990 till 181. Minskningen

hänger i allt väsentligt samman med skärpt

auktorisationsprövning. Bl.a. har kravet på

eget kapital höjts avsevärt. Påfrestningarna

har ökat genom den allmänna åtstramningen

på kreditmarknaden. Under loppet av 1990

har finansbolagens soliditet kommit att be-

traktas som så tveksam att inte bara finansie-

ringen blivit successivt dyrare utan markna-

den för deras upplåningsinstrument har

praktiskt taget slutat att fungera.

Bakom finansbolagskrisen har legat snabbt

fallande aktiekurser och fastighetspriser

kombinerat med stigande räntor. Stora kre-

ditförluster konstaterades under hösten i nå-

gra av de större icke bankägda finansbola-

gen, vilka lämnat krediter med högt belånade

fastigheter som säkerhet. Härigenom har he-

la institutgruppens kreditvärdighet kommit

att ifrågasättas, vilket lett fram till den likvi-

ditetskris som drabbat finansbolagen. I bot-

ten ligger det förhållandet att penningmark-

naden i sin prissättning inte adekvat speglat

de riskskillnader som förelegat mellan olika

låntagare. Under senare tid har marknaden

fortsatt att fungera dåligt i den meningen att

t.o.m. mycket solida företag haft svårigheter

att få kredit.

Obligationsmarknaden och marknaden

för korta papper

Upplåningen genom räntebärande papper

har förskjutits från obligationer mot certifi-

kat och växlar. Certifikatupplåningen har

ökat från bostadsinstitut och från företag.

Staten har ökat emissionen statsskuldväxlar

och amorterat stocken riksobligationer lik-

som även utlandsskulden. Det framgår av ta-

bell 3 att mellan de där jämförda 12-måna-

dersperioderna har den totala kortfristiga

upplåningen nästan fördubblats.

Tabell 3. Placeringar i obligationer, certifikat

och växlar, mdr

12 månader t.o.m. november

|

1989 |

1990 | |

|

Banker: | ||

|

Certifikat och växlar |

9,3 |

4,2 |

|

Statsobligationer |

1,0 |

-4,7 |

|

Bostadsobligationer |

8,1 |

-1,2 |

|

Försäkringsinstitut: | ||

|

Certifikat och växlar |

8,9 |

-2,8 |

|

Statsobligationer |

4,2 |

-1.7 |

|

Bostadsobligationer |

19,6 |

4,0 |

|

AP-fonden: | ||

|

Certifikat och växlar |

-1,3 |

0,5 |

|

Statsobligationer |

-3,8 |

-2,1 |

|

Bostadsobligationer |

35,6 |

20,0 |

|

Övriga: | ||

|

Certifikat och växlar |

25,7 |

80,6 |

|

Statsobligationer |

-12,6 |

-2,3 |

|

Bostadsobligationer |

30,8 |

42,9 |

|

Totalt: | ||

|

Certifikat och växlar |

42,6 |

82,5 |

|

Statsobligationer |

-11,2 |

-10,8 |

|

Bostadsobligationer |

94,1 |

65,7 |

Ultimo november 1990 var den utestående

stocken bostadsobligationer 601 mdr medan

utestående certifikat och växlar uppgick till

270 mdr. Förskjutningen mot kortfristig

upplåning har minskat den återstående rän-

tebindningstiden för bostadsinstitutens lå-

nestock med omkring fem månader - till 2 år

och 9 månader - bara från årsskiftet till ulti-

mo september 1990. Därefter har emellertid

efterfrågan på bundna lån ökat allteftersom

räntorna och därmed även ränteförväntning-

arna förskjutits uppåt.

Totalt sett var bankernas innehav av räntebä-

rande papper nästan oförändrat 1990. Ök-

ningen av AP-fondens innehav avsåg i hu-

vudsak bostadsobligationer. AP-fondens

jämfört med den tidigare perioden relativt

begränsade placeringar i räntebärande pap-

per förklaras av betydande investeringar i

fastigheter och partnerfinansiering. Totala

placeringskapaciteten har i själva verket

ökat. Försäkringsbolagens innehav av ränte-

bärande papper var oförändrat. Försäkrings-

bolagen har efter valutaregleringens slopan-

de successivt diversifierat sina balanser ge-

nom förvärv av utländska aktier.

Under rubriken ”Övriga” i tabell 3 inrym-

mes de icke-finansiella företagen, utlandet

och avkastningsfonderna. Som nämnts har

ränteutvecklingen motiverat företagen att lå-

na kort utomlands för att placera i certifikat

och statsskuldväxlar. Utlandet har efter va-

lutamarknadens avreglering nettoköpt en

betydande volym räntebärande svenska pap-

per. Fram t.o.m. september 1990 uppgick

nettoexporten till omkring 60 mdr. Avkast-

ningsfondernas placeringar i certifikat och

statspapper uppgår inte till mer än ett par

procent av totala utestående stocken av dessa

papper.

Det finansiella sparandet

Det i förhållande till utlandet höga ränteläget

beror framförallt på de i Sverige stora och

växande underskotten i bytesbalansen för

varor, tjänster och transfereringar. Under-

skotten bygger successivt på den svenska

nettoskulden gentemot utlandet och ger

ökad labilitet i betalningsströmmarna. De

medför också att bytesbalansen belastas med

ett stigande negativt räntenetto. Detta upp-

gick år 1989 till omkring 28 mdkr och beräk-

nas 1990 ha uppgått till 45 mdkr.

Bytesbalansens underskott representerar ett

negativt finansiellt sparande för hela ekon-

Skr. 1990/91: 164

Bilaga 1

2 Riksdagen 1990/91. 1 saml. Nr 164

omin. Detta kan ses som summan av finan-

siella under- och överskott i olika sektorer.

Ett underskott motsvaras av nettoupplåning,

ett överskott av nettoutlåning. Tabell 4 visar

utvecklingen åren 1989 och 1990.

rakteriseras av ett relativt stort utbud med Skr. 1990/9 11 164

sänkta priser som följd. Det är dock endast Bilaga 1

ett begränsat antal fastighetsaffärer som indi -

kerar prisfallet. Det har funnits många säljare

men mycket få köpare.

Tabell 4. Finansiellt sparande, mdr

|

1989 |

1990 | |

|

Staten |

37 |

30 |

|

Kommunerna |

-5 |

-14 |

|

Socialförsäkringssektorn |

32 |

46 |

|

Hushåll |

-29 |

-20 |

|

Företag |

-68 |

-96 |

|

Totalt finansiellt sparande |

-33 |

-54 |

Socialförsäkringssektorn d.v.s. i stort sett

AP-fonden, ökade sitt finansiella sparande

1990 bl.a. till följd av att ATP-avgiften höj-

des från 11 till 13%. Å andra sidan sänktes

folkpensionsavgiften lika mycket, vilket för-

sämrade utfallet för staten. Kommunernas

ökade underskott beror på ökad kommunal

konsumtion. Sammanlagt var den offentliga

sektorns finansiella sparande ungefär oför-

ändrat. Den stora sparförsämringen ligger i

företagssektorn och förklaras av försämrat

vinstläge och ökande investeringsutgifter för

fast kapital och lagerökningar.

FASTIGHETSMARKNADEN

Den positiva värdeutvecklingen för svenska

fastigheter under 1980-talet dämpades mar-

kant under 1990. Det gångna året bör indelas

i tre perioder för att beskriva fastighetsmark-

nadens utveckling. I den första perioden,

från årets början till sommaren, var markna-

den i balans och marknadsvärdena följde i

stort inflationen. Fastighetsmarknaden på-

verkades negativt under nästa skede, från

sommaren till senhösten, av omvärldshän-

delser såsom Iraks invasion i Kuwait, av fi-

nansbolagskrisen och av kraftiga räntehöj-

ningar. Under denna tid avstannade aktivite-

ten på fastighetsmarknaden och värdeut-

vecklingen var svår att bedöma. Den sista pe-

rioden avseende årets två sista månader ka-

Orsakerna till marknadsvärdeminskningen

för fastigheter i Sverige var

• det försämrade allmänekonomiska läget

• Kuwaitkrisen

• det instabila och höga ränteläget

• minskad tillförsel av krediter till fastig-

hetsmarknaden

• hög belåningsgrad hos delar av markna-

den

• skattereformen

• internationell riskspridning som minskar

intresset att förvärva fastigheter i Sverige.

Prisnedgången på fastigheter har varat under

en begränsad tidsperiod varför det är svårt

att ange en säker trendförändring. Utveck-

lingen för fastighetsmarknaden i Sverige har

under 1980-talet kännetecknats av en utjäm-

ning uttryckt i minskade skillnader i avkast-

ningskrav för olika marknader. Denna trend

har nu brutits. Fastighetsbestånd i perifera

lägen har inte funnit köpare trots att priserna

justerats nedåt ett flertal gånger. Välbelägna

fastigheter i expansiva orter har i ett begrän-

sat antal utbjudits till försäljning. I dessa fall

har i regel säljarens prisförväntning inte

överensstämt med köparens bud och få av-

slut har noterats. Marknadsvärdeminskning-

en för sämre belägna fastigheter torde uppgå

till mellan 10 och 30 procent medan minsk-

ningen i expansiva orter varierar mellan 0

och 20 procent. Att notera är att börskurser-

na för renodlade fastighetsbolag har fallet

under 1990 med mellan 30 och 70 procent.

Omvärldsfaktorerna kommer också under

början av 1990-talet att vara av stor betydelse

för fastighetsmarknadens utveckling. Aktö-

rer med ett mer kortsiktigt perspektiv kom-

mer att stå tillbaka till förmån för mer lång-

siktiga och i allmänhet professionella fastig-

hetsförvaltare.

FONDENS

PLACERINGSKAPACITET

Under 1990 togs endast en begränsad del av

fondens avkastning i anspråk för utbetalning

av pensionsmedel. Den del av pensionerna

som betalades med fondförvaltningens av-

kastning uppgick till 1,7 mdkr, utgörande

2,2 procent av pensionsutbetalningarna.

Motsvarande uppgifter för 1989 var 11,6

mdkr resp. 16,7 procent. Förändringen jäm-

fört med föregående år förklaras främst av att

avgiftsinkomsterna steg till följd av att ATP-

avgiften höjdes till 13 % fr.o.m 1990.

Fondkapitalet till marknadsvärde uppgick

till 386,8 mdkr vid årets utgång vilket är en

ökning med 46,3 mdkr (1989: 11,3 mdkr).

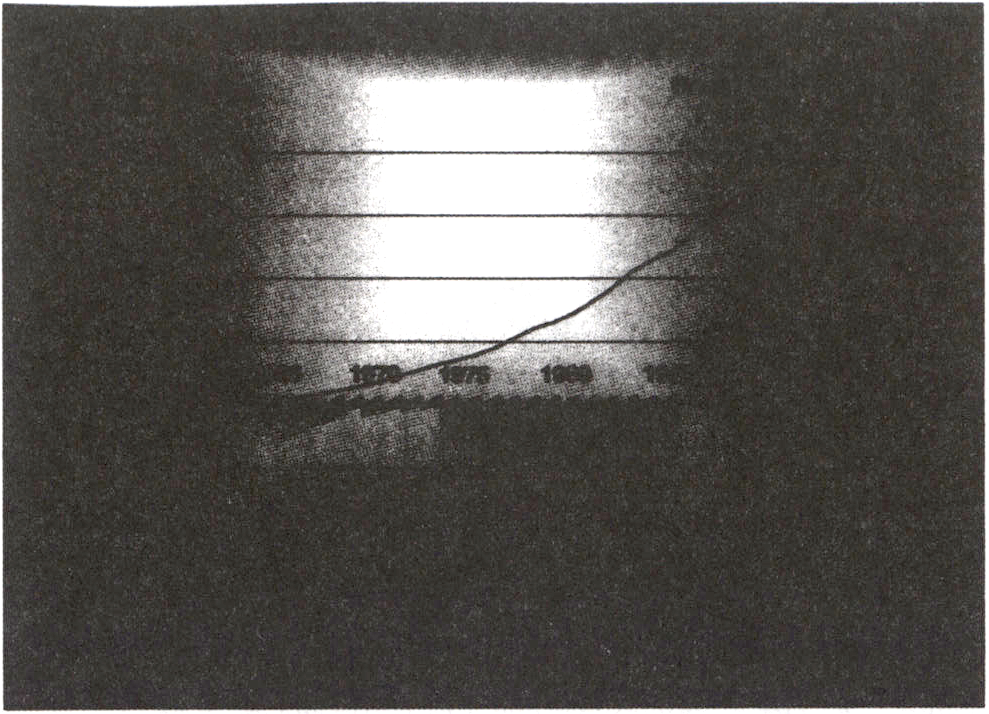

Figuren på sid 11 är avsedd att schematiskt

åskådliggöra denna ökning. I tabell 5 visas

fondkapitalets förändring åren 1960-1990.

Enligt resultaträkningen uppgick årets resul-

tat av fondförvaltningen till 38,4 mdkr

(1989: 36,0 mdkr). Fondkapitalets mark-

nadsvärde påverkas också av förändringen i

ej realiserade vinster och förluster. För 1990

var denna förändring 7,0 mdkr (1989: -17,3

mdkr). Summan av årets resultat och oreali-

serade värdeförändringar i portföljen, av-

kastningen, var således 45,4 mdkr (1989:

18,7 mdkr).

Den totala ATP-avgiftens storlek uppgick

till 13 % vilket är en höjning med 2 procent-

enheter från 1989. Effekten av denna höjning

på lönekostnaderna neutraliseras av en mot-

svarande sänkning av folkpensionsavgiften.

Av den totala ATP-avgiften utgör 0,2 pro-

centenhet en avgift som är avsedd att tillföras

löntagarfonderna.

Under 1990 beräknas den utbetalda löne-

summan ha ökat med nära 13 procent. Till-

sammans med avgiftshöjningen har detta in-

neburit en kraftig ökning av avgiftsinkoms-

terna. De uppgick år 1990 till 75,7 mdkr vil-

ket är en ökning med 31,3 procent (1989:

57,6 mdkr resp 17,4 procent).

Den uppbyggnad av kapitaltillförseln till

löntagarfonderna som författningsmässigt

reglerats fram till slutåret 1990 har, framför-

allt genom vinstdelningsskatten, blivit högre

än beräknat. De överskjutande medlen skall

i avvaktan på rekvisition av löntagarfonder-

na förvaltas av första-tredje fondstyrelserna.

Vid utgången av 1990 förvaltade första-tred-

je fondstyrelserna 10,8 mdkr av överskjutan-

de löntagarfondsmedel, vilket är en ökning

med 2,3 mdkr jämfört med år 1989.

Kapitaltillförseln till löntagarfonderna av-

slutades år 1990. Den medelsram som är fast-

lagd begränsar löntagarfondernas rekvisition

av medel till 17,3 mdkr. Av dessa medel åter-

stod vid utgången av 1990 1,5 mdkr att rekvi-

rera. Totalt har 26,8 mdkr influtit i vinstdel-

ningsskatt och löntagarfondsavgift. På

grund av eftersläpningar i uppbördssystemet

inflyter ytterligare medel under åren 1991

och 1992.

Pensionsutgifterna i ATP-systemet ökade

under 1990 med 11,9 procent till 77,4 mdkr

(1989: 14,2 procent resp 69,2 mdkr). Basbe-

Skr. 1990/91:164

Bilaga 1

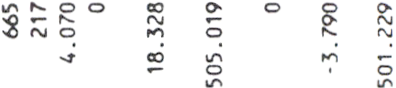

Tabell 5. Fondkapitalets utveckling 1960-1990, (marknadsvärde, mdkr)

|

1960 |

1970 |

1980 |

1985 |

1989 |

1990 | |

|

Avkastning |

0.0 |

2,0 |

10,4 |

22,9 |

18,7 |

45,4 |

|

Avkastning från delfonder |

- |

- |

- |

0,1 |

0,6 |

0,8 |

|

Avgifter |

0,5 |

6,1 |

22,2 |

34,5 |

57,6 |

75,7 |

|

överskjutande löntagarfondsmedel |

- |

- |

- |

- |

4,0 |

2,3 |

|

Pensionsutbetalningar |

- |

-1,2 |

-19,0 |

—42,1 |

-69,2 |

-77,4 |

|

Administrationskostnader |

- |

-0,1 |

-0,2 |

-0,3 |

-0,5 |

-0,5 |

|

Tillväxt i fondkapital (mdkr) |

0,5 |

6,8 |

13,4 |

15,1 |

11,3 |

46,3 |

|

Procentuell förändring av fondkapitalet |

- |

23 |

10 |

7 |

3,4 |

13,6 |

|

Fondkapital (marknadsvärde) |

0,5 |

35,9 |

145,3 |

245,3 |

340,5 |

386,8 |

FONDKAPITAL OCH KAPITALFLÖDEN 1990

(Marknadsvärden, mdkr)

Skr. 1990/91: 164

Bilaga 1

20

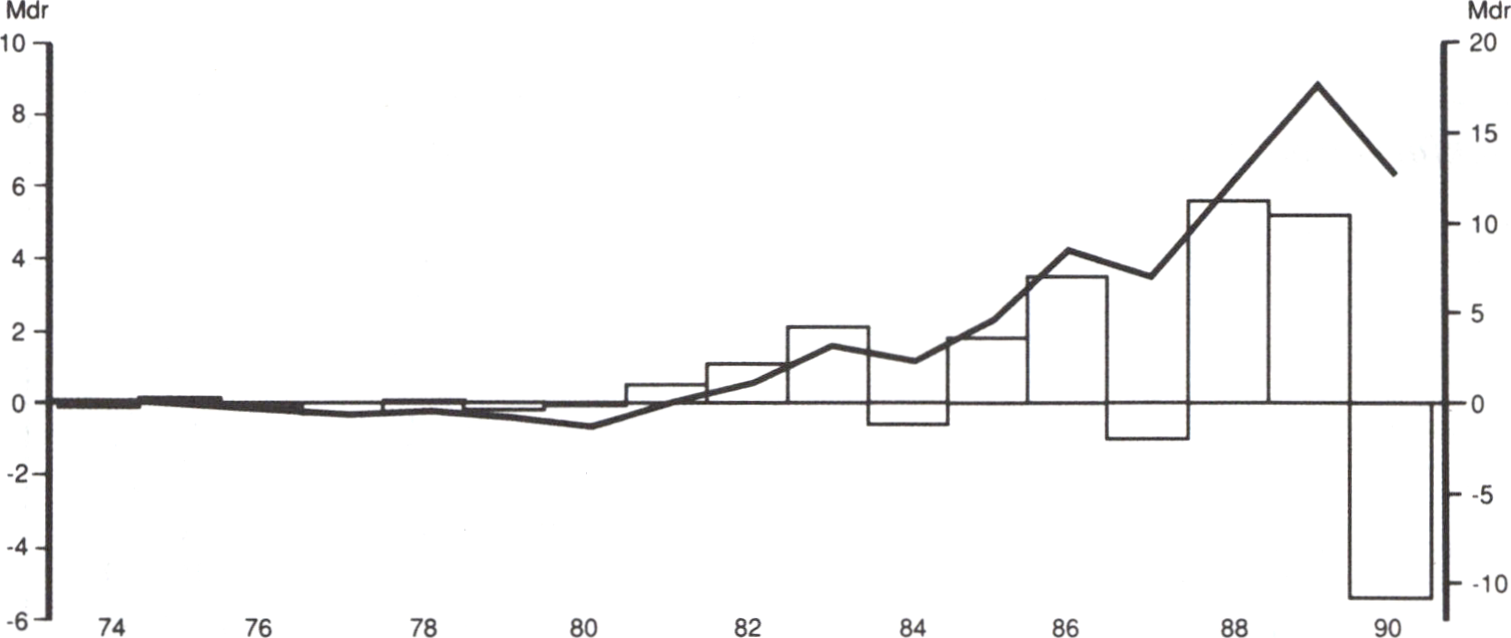

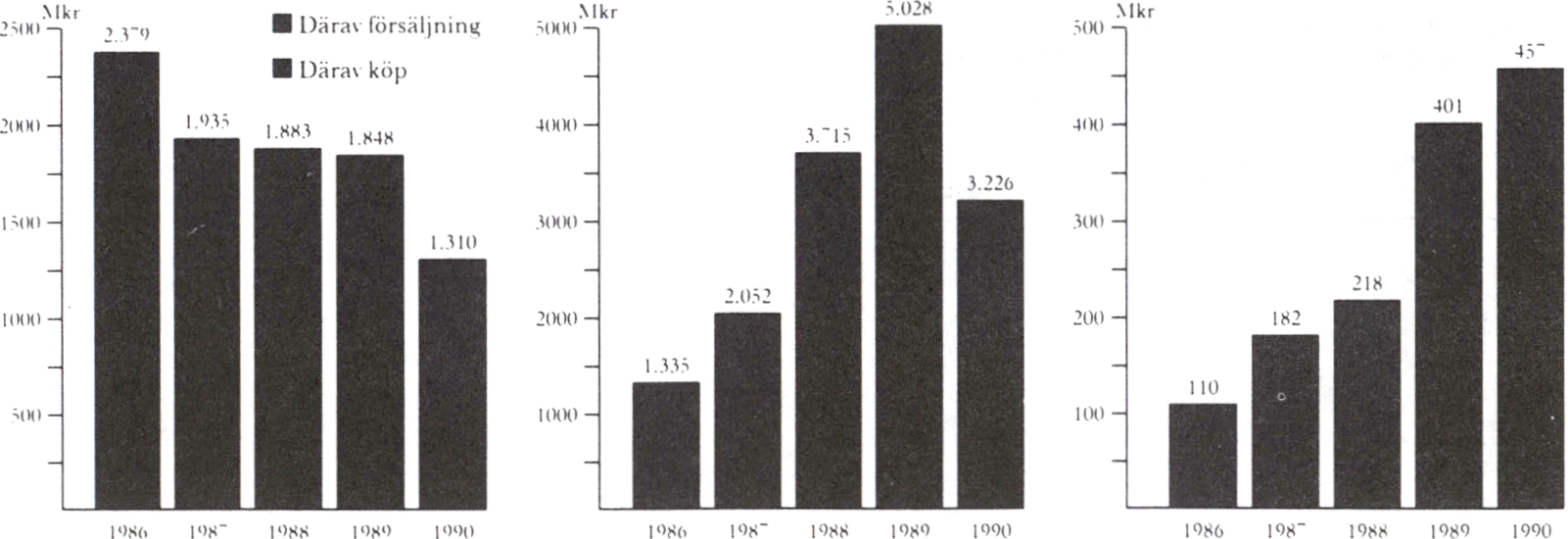

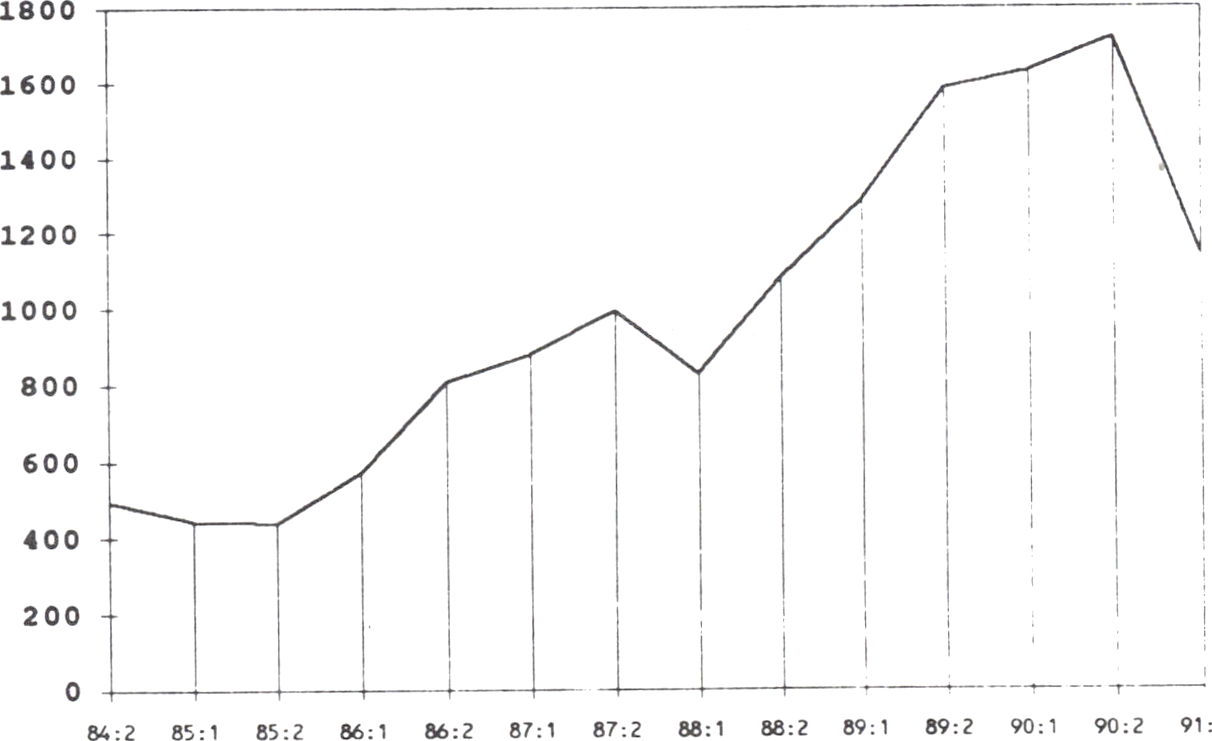

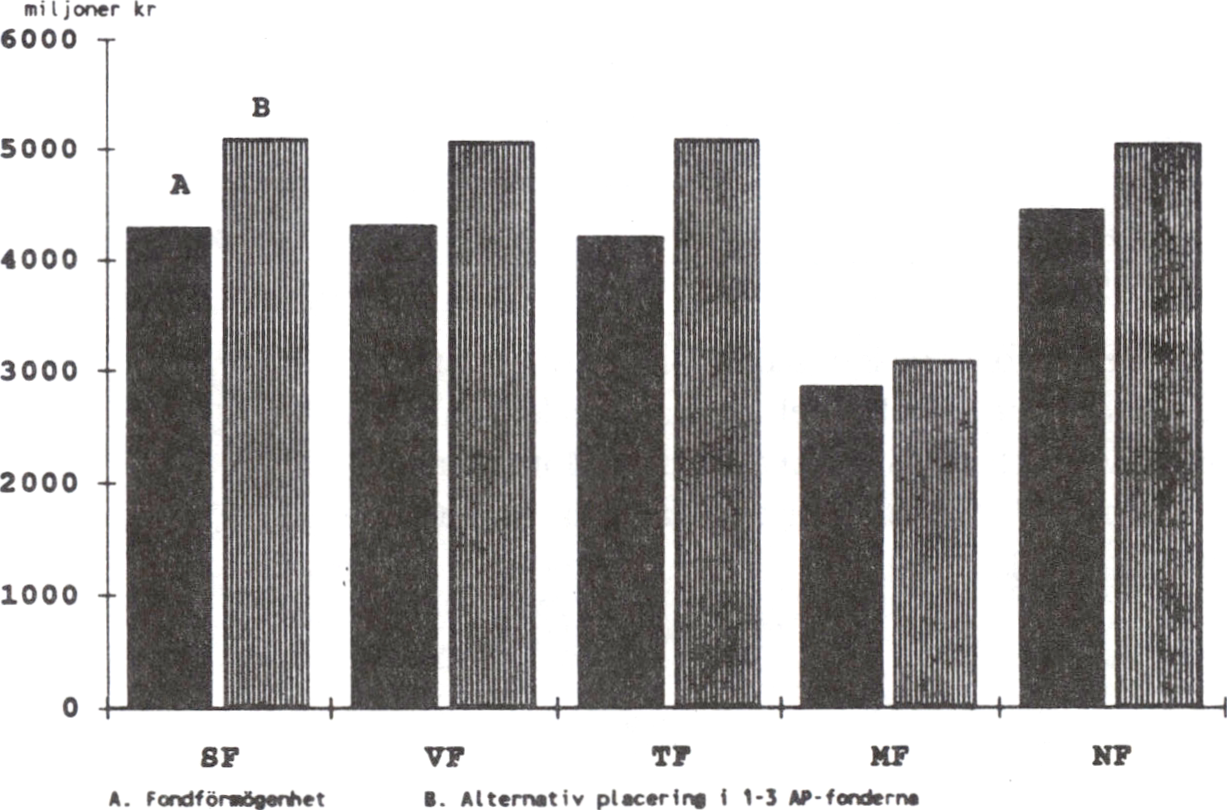

Diagram 5. Löntagarfondernas finansiering, utbetalda

medel och av 1-3 fondstyrelserna förvaltade medel,

(ack.värden, mdkr)

Skr. 1990/91:164

Bilaga 1

loppet, som reglerar värdesäkringen i pen-

sionerna höjdes från 27.900 kr till 29.700 kr

eller med 6,5 procent. För innevarande år har

basbeloppet fastställts till 32.200 kr vilket är

en ökning med 8,4 procent.

Utbetalningar av ATP-pensioner och där-

med anspråken på fondens avkastning, kom-

mer att återigen växa, trots avgiftshöjningen

1990. Orsakerna till denna utveckling är att

ATP-systemet ännu inte har nått sitt full-

funktionsstadium utan såväl antalet ATP-

pensionärer som deras genomsnittliga pen-

sionspoäng fortsätter att öka. Andra bidra-

gande orsaker är en högre genomsnittlig livs-

längd och ökad förvärvsfrekvens bland kvin-

nor.

För administrationen av ATP-systemet (för-

utom fondstyrelsernas interna verksamhet)

Tabell 6. AP-fondens placeringar under 1989

och 1990, (mdkr)

Placeringar

-obligationer, förlags- och reverslån

- penningmarknadsplaceringar

-fastigheter m.m.

är ett flertal myndigheter och institutioner

involverade. Riksförsäkringsverket är cen-

tral förvaltningsmyndighet för socialförsäk-

ringen inkl ATP och försäkringskassorna

står för handläggning och utbetalningar av

pensioner. Länsskattemyndigheten och lo-

kal skattemyndighet svarar bl.a. för debite-

ring, uppbörd och beräkning av pensions-

grundande inkomst. Kronofogdemyndighe-

ten svarar för indrivning samt statens löne-

och pensionsverk och Kommunernas Pen-

sionsanstalt samordnar pensionsberäkningar

och utbetalningar. År 1990 har totalt 478

mkr utbetalats till dessa myndigheter.

Summan av de inflöden och utflöden som

har redovisats ovan har inneburit nettoplace-

ringar år 1990 på 36,9 mdkr. Därutöver har

under året amorteringar, förfall och inlösen i

|

Bruttoplaceringar |

Nettoplaceringar | ||

|

1989 |

1990 |

1989 |

1990 |

|

114,9 |

194,0 |

27,3 |

36,9 |

|

93,6 |

141,7 |

20,5 |

26,5 |

|

18,4 |

45,5 |

3,9 |

3,6 |

|

2,9 |

6,8 |

2,9 |

6,8 |

värdepappersportföljen samt omplaceringar

i portföljsammansättningen, som gjorts av

placeringspolitiska skäl, uppgått till totalt

157 mdkr. Sammantaget innebär detta att

bruttoplaceringarna uppgick till 194 mdkr

vilket framgår av tabell 6.

PLACERINGSPOLITIKEN

Penning- och obligationsmarknaden

Aktiviteten inom affärsområde penning- och

obligationsmarknad ingår som en integrerad

del i den totala placeringsstrategin för samtli-

ga räntebärande placeringar. Målsättningen

är att för hela portföljen, vid varje tillfälle, ha

en optimal kombination av ränterisk, kredit-

risk och likviditet. De nettoplaceringar och

portföljförändringar som görs i portföljen

sker huvudsakligen på avistamarknaden. För

att utjämna svängningar i fondens likviditet

samt dra nytta av tillfälliga felprissättningar i

marknaden används även terminsmarknaden

som ett värdefullt komplement i portföljför-

valtningen.

Ett inslag som karakteriserar den svenska

räntebärande marknaden i ett internationellt

perspektiv är att den består av få långsiktiga

placerare som var och en har stora portföljer.

Då marknaden har varit relativt liten i förhål-

lande till dessa portföljer har behovet av en

stor andel lätt omsättningsbara värdepapper

varit litet. Detta har resulterat i att den rän-

teskillnad, som marknaden har krävt för att

lämna de mest likvida segmenten av markna-

den, har varit begränsad. Härutöver har den

svenska marknaden krävt ett lägre avkast-

ningskrav för ökade kreditrisker än vad som

varit normalt på den internationella markna-

den.

Sedan avregleringen av valutamarknaden har

dock utländska aktörer i allt högre grad på-

verkat prissättningen på värdepapper emitte-

rade i svenska kronor. Sålunda har avkast-

ningskravet för olika delsegment av markna-

den allt mer anpassats till de som råder på

den internationella kapitalmarknaden, både

vad gäller kreditrisk och likviditet. AP-fon-

den, med en storleksmässigt dominerande

ställning i marknaden, gynnas på lång sikt av

Skr. 1990/91: 164

Bilaga 1

Diagram 6. Skillnad i avkastningskrav mellan

bostadsobligationer och statsobligationer medförfall 1995,

(månadsgenomsnitt)

denna utveckling då ny- och omplaceringar i

de illikvidare segmenten av marknaden kan

göras till relativt högre räntor än tidigare.

Under 1990 har skillnaden i marknadsränta

mellan t.ex. femåriga stats- och bostadsobli-

gationer ökat från 0,5 till c:a 1 procentenhet

(se diagram 6). Detta ledde till en mindre po-

sitiv värdeförändring i fondens innehav av

t.ex. bostadsobligationer än för motsvarande

innehav av statsobligationer. På motsvaran-

de sätt har ränteskillnaden mellan statsskuld-

växlar och företagscertifikat (Kl) ökat från

0,20 till 0,45 procentenhet.

Under senare år har den nominella löptiden

förkortats avsevärt på obligationsmarkna-

den. Detta beror huvudsakligen på att bo-

stadsinstituten vid refinansieringen av sin ut-

låning övergått från upplåning i form av tju-

goåriga lån med femårig räntebindningstid

till upplåning med lån som återbetalas redan

efter fem år. Under 1990 har också efterfrå-

gan på krediter i bostadsinstituten i allt högre

grad bestått av lån med kort räntebindnings-

tid. Denna förändring leder till att omsätt-

ningshastigheten på obligationsstocken suc-

cessivt ökar. För AP-fondens del har således

bruttoköpen av obligationer i marknaden

ökat under senare år.

Under 1990 har placeringarna i bostadsobli-

gationer svarat för den större delen av fon-

dens nettoplaceringar. Vid slutet av året var

bostadssektorns andel av de räntebärande

placeringarna 58,8 procent (1989: 59,4 pro-

cent). I nominella termer var innehavet av

statspapper relativt oförändrat vilket innebär

att statens andel av de räntebärande place-

ringarna totalt sett har minskat något till 21,4

procent (1989: 22,4 procent). Storleken på

fondens penningmarknadsportfölj har under

året varierat och dess andel av portföljen var

vid slutet av året 2,8 procent (1989: 1,9 pro-

cent).

Direktlån

Reverslånestocken har minskat från 41,0

mdkr till 39,7 mdkr under 1990. Nedgången

beror väsentligen på mellanhandsinstitutens

(främst bostadsinstituten) övergång till kapi-

talanskaffning via marknadspapper. Även

Skr. 1990/91:164

Bilaga 1

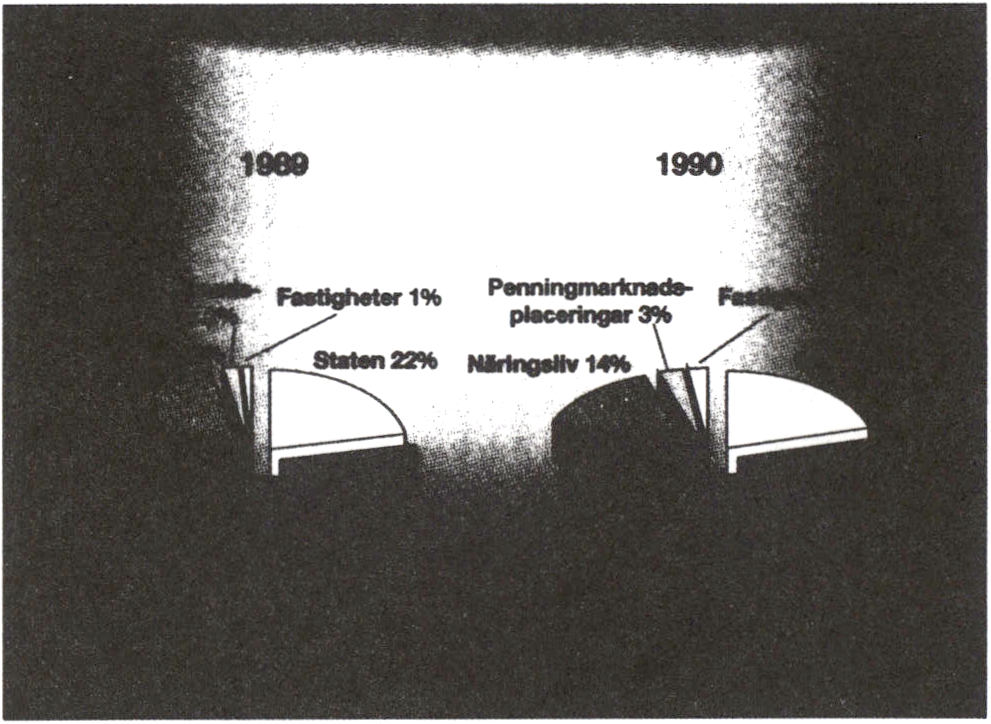

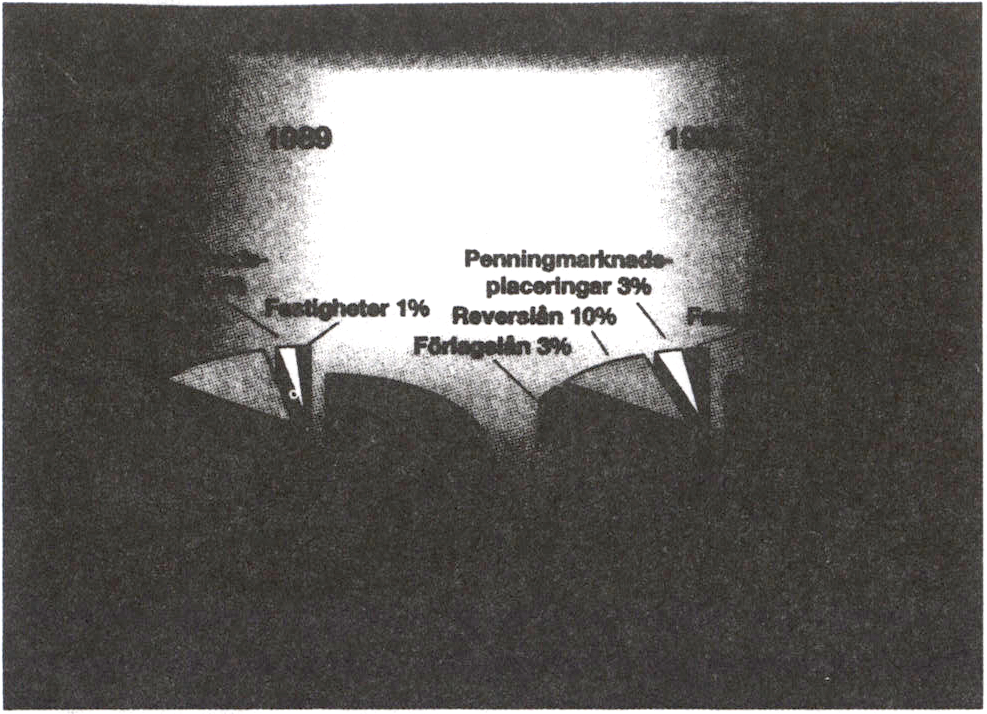

Diagram 7. Placeringarnas fördelning på

låntagarkategorier ultimo december 1989 och 1990

(anskaffningsvärden, procent)

Diagram 8. Placeringarnas fördelning efter

placeringsobjekt ultimo december 1989 och 1990

(anskaffningsvärden, procent)'

Skr. 1990/91:164

Bilaga 1

utlåningen till den offentliga sektorn (kom-

muner och landsting) fortsätter att minska.

Konkurrens från kommuncertifikat, andra

aktörer och finansiering i utländsk valuta har

påverkat utlåningen från fondens sida nega-

tivt.

Den traditionella målgruppen för fondens

direktlånegivning. utgörs av kommuner/

landsting samt kommunala bolag. Under de

senaste åren har konkurrensen om utlåning

till denna sektor förstärkts. Nya finansie-

ringsalternativ i form av certifikat och upplå-

ning i utländsk valuta har bidragit till att

marginalerna pressats på denna marknad.

För fondens del har detta inneburit minskad

utlåning då andra placeringar medfört högre

avkastning. Utlåning till kommuner och

landsting har således minskat med närmare 1

mdkr under året och uppgår nu till 4,1 mdkr.

Utlåning mot revers till företag uppgår till

15,3 mdkr, vilket är en uppgång med 6,5

mdkr sedan förra årsskiftet. Till största delen

består ökningen av den reversutlåning som

skett i samband med de partnerfinansiering-

ar som genomförts under året. Kreditefter-

frågan från den offentliga såväl som från den

privata företagssfären har varit låg, i synner-

het i svenska kronor. Företagens upplåning i

kortfristig osäkrad utlandsupplåning har

t.ex. under året ökat med närmare 200 mdkr

vilket förklarar den brstande efterfrågan på

med MoDo till ett värde av 450 mkr. Vidare Skr. 1990/91:164

finansierade fonden en partnerfinansiering Bilaga 1

via Svenskt Fastighetskapital AB där fastig-

hetsförvärv från Statens Järnvägar uppgick

till 1,8 mdkr. Sedan 1989 har fonden ett sam-

arbete med Stockholm Energi AB varvid

Svarthålsforsens kraftstation förvärvades för

850 mkr. Totalt har fonden placerat 11 mdkr

i denna typ av tillgångar. För en förvaltare

med AP-fondens placeringshorisont är den-

na typ av reala placeringar av utomordentlig

vikt.

krediter i svenska kronor. Mot slutet av året

kunde dock noteras ett omslag beträffande

företagens kreditefterfrågan. Ett ökat intres-

se för lång upplåning i svenska kronor kunde

skönjas mot bakgrund av certifikatmarkna-

dens problem och ökad valutaoro.

AP-fondens innehav av förlagslån har ökat

med 7,1 mdkr och uppgår till 10,2 mdkr.

Huvuddelen ligger inom banksektorn. Ex-

pansionen var förutsedd och är betingad av

ändrade kapitaltäckningsregler. Den s.k.

Cooke-kommittén presenterade i juli 1988

sina gemensamma kapitaltäckningsregler för

internationellt verksamma banker. Bankin-

spektionen har därefter meddelat föreskrif-

ter som anpassar den svenska kapitalmark-

naden till den internationella. Efter en över-

gångsperiod skall kapitalkraven uppgå till 8

procent senast den 31 december 1992. Vid

årsskiftet 1990/91 uppgick kravet till 7,25

procent.

Fonden har under året medverkat i fyra part-

nerfinansieringar främst avseende vatten-

krafttillgångar. En partnerfinansiering inne-

bär att fastigheter överförs till ett av avtals-

parterna ägt bolag. AP-fonden ger delägaren

en rätt att vid senare tillfälle förvärva till-

gångarna i bolaget. Under året genomfördes

partnerfinansiering med SCA där Båkab sål-

de krafttillgångar till ett värde av 5,1 mdkr,

med ASEA till ett värde av 2,9 mdkr samt

Refinansieringslånen uppgick vid årsskiftet

till 549 mkr, en nedgång med 262 mkr under

1990. Villkoren på refinansieringslån är nu-

mera marknadsanpassade, varför bankernas

efterfrågan på denna finansieringskälla har

upphört. Under året har inga nya lån utläm-

nats.

AP-fondens fastighetsaktiviteter

Fondstyrelserna fick under 1988 möjlighet

att förvärva fastigheter. Under 1989 påbörja-

des uppbyggnaden av fastighetsinnehavet

genom förvärv av det då börsnoterade fastig-

hetsbolaget Anders Nisses AB och genom

att gå in som delägare i det nybildade fastig-

hetsbolaget Pleiad Real Estate AB.

Beståndet i Anders Nisses AB utgjordes dels

av fastigheter av ren förvaltningskaraktär,

dels av ett antal utvecklingsprojekt. Hyrorna

för de svenska objekten var vid årsskiftet

drygt 300 mkr på årsbasis, varav objekt i

Stor-Stockholm svarar för 78 procent. Yt-

fördelningen är 74 procent kontor, 15 pro-

cent hotell och 11 procent bostäder. Bestån-

det i London består av ett kontorshus med

hyresintäkter på 19 mkr och ett utvecklings-

objekt, fastigheten Four Millbank, som

kommer att färdigställas under 1991.

Pleiad Real Estate AB ägs av Volvo med 25

procent samt AP-fonden, Nordbankens

pensionsstiftelse, SPP och WASA med var-

dera 18,75 procent. Med undantag av de vid

starten tillförda beståndet av Volvos kon-

torsfastigheter i Sverige för 1.000 mkr kom-

mer bolagets fortsatta verksamhet att vara

utlandsorienterad. Pleiad har under slutet av

1989 och under 1990 genomfört ett omfat-

tande förvärv av fastigheter i utlandet på

4.500 mkr varav drygt 1.000 mkr i vardera

Köpenhamn, Bryssel, Paris och resten i

Västtyskland, London samt en mindre del i

Oslo.

Fondstyrelserna har under 1990 träffat avtal

om tre större fastighetsaffärer. I början av ju-

ni förvärvades två av Betongindustris kon-

torsfastigheter belägna på Kungsholmen i

Stockholm samt i Sisjöområdet i Göteborg.

Köpesumman var 560 mkr. Hyresintäkterna

för 1991 beräknas bli 35 mkr.

I slutet av juni förvärvades merparten av Es-

seltes fastighetsbestånd i Sverige för 3.450

mkr. Fastighetsbeståndet består av fem för-

valtningsfastigheter och sju utvecklingsob-

jekt. Samtliga förvaltningsobjekt är belägna i

Stockholmsområdet och i samband med af-

fären tecknades långa hyreskontrakt med

säljaren. Hyresintäkterna för 1991 beräknas

bli 120 mkr. Två av utvecklingsobjekten lig-

ger centralt i Stockholm - den välkända

Norstedtsfastigheten på Riddarholmen

9.000 kvm och en fastighet på Gamla Broga-

tan, på 5.000 kvm. Bägge dessa fastigheter

skall evakueras och totalrenoveras till mo-

dern standard. Vidare ingår fem välbelägna

tomter i Solna, Sollentuna, Järfälla, Nacka

och Uppsala med en sammanlagd byggrätt

på 300.000 kvm samt Wezätafastigheten

centralt belägen i Göteborg med en befintlig

kontors- och industribyggnad på 27.000

kvm.

Under hösten 1990 träffades avtal med

Nacka Strand Fastigheter AB om ett samgå-

ende i Nacka Strandsprojektet. Nacka

Strand är en sjötomt i Nacka kommun mitt-

emot Blockhusudden på Djurgården. Där

skall 182.000 kvm kontor, 66.000 kvm gara-

ge och 22.500 kvm bostäder uppföras etapp-

vis under en femårsperiod. Köpesumman för

hälften av denna byggrätt är 360 mkr.

Det totala marknadsvärdet på AP-fondens

fastighetsinnehav är 8,2 mdkr. Fondens tota-

la hyresintäkter, exkl. andelen i Pleiads hy-

ror, beräknas för 1991 bli 455 mkr i Sverige

och 50 mkr i England.

Skr. 1990/91:164

Bilaga 1

PORTFÖLJAVKASTNING

Portföljavkastningen redovisas nedan enligt

den modell som sedan några år tillbaka till-

lämpas av de svenska försäkringsbolagen.

Avkastningen delas här upp i två komponen-

ter. Det gäller dels direktavkastning, dels

värdeförändring.

Direktavkastningen är i de räntebärande pla-

ceringarna den periodiserade räntan. För fas-

tighetsplaceringarna mäts i detta fall det s.k.

driftnettot dvs skillnaden mellan fastighe-

tens hyresintäkter och fastighetens löpande

kostnader. Värdeförändringen består dels av

realiserad, dels av orealiserad värdeföränd-

ring. Vid en uppskattning av storleken på

den orealiserade värdeförändringen i de rän-

tebärande portföljerna görs marknadsvärde-

Skr. 1990/91:164

Bilaga 1

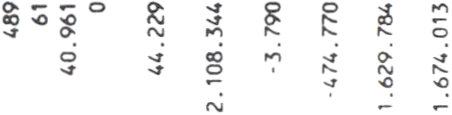

Tabell 7. AP-fondens avkastning på placeringar 1987-1990, procentenheter

|

1987 dir.avk |

värdef. |

total |

1988 |

värdef. |

total | |

|

Obligationer |

12,1 |

0,6 |

12,7 |

11,8 |

2,8 |

14,6 |

|

Lån |

12,8 |

0,1 |

12,8 |

12,6 |

-0,2 |

12,4 |

|

Fastigheter |

- |

- |

- |

- |

- |

- |

|

Total inkl korta plac |

12,2 |

0,5 |

12,7 |

12,0 |

2,3 |

14,2 |

|

1989 |

1990 | |||||

|

dir.avk. |

värdef. |

total |

dir.avk. |

värdef. |

total | |

|

Obligationer |

11,6 |

-6,4 |

5,2 |

12,4 |

2,0 |

14,5 |

|

Lån |

12,5 |

-1,3 |

11,2 |

11,5 |

1,0 |

12,5 |

|

Fastigheter |

- |

- |

- |

3,6 |

-10,9 |

-7,3 |

|

Total inkl korta plac |

11,7 |

-5,6 |

6,1 |

12,4 |

1,6 |

14,0 |

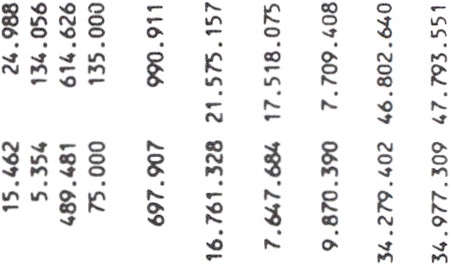

Tabell 8. AP-fondens avkastning på placeringar 1990

|

Marknadsvärde |

Netto |

Direkt |

Värde- |

Total |

Avkastning | |||||||

|

1989-12-31 |

1990-12-31 |

plac |

avkastning |

förändring |

avkastning' |

genomsnitt | ||||||

|

Mkr |

% |

Mkr |

% |

Mkr |

Mkr |

% |

Mkr |

% |

Mkr |

% |

1986- 1990% | |

|

Obligationer |

274 206 |

84,0 |

309075 |

83,3 |

27651 |

33663 |

12.4 |

5533 |

2.0 |

39196 |

14,5 |

12,8 |

|

Lån och partnerfinansiering |

41 482 |

12,7 |

43232 |

11,6 |

1 353 |

4 572 |

11,5 |

405 |

1.0 |

4 977 |

12,5 |

12,5 |

|

Fastigheter |

4 266 |

1,3 |

8183 |

2,2 |

4 622 |

230 |

3.6 |

-704 |

-10,9 |

-474 |

-7.3 |

- |

|

Korta placeringar |

6496 |

2,0 |

10638 |

2,9 |

3806 |

1 898 |

- |

-4 |

- |

1 894 |

- |

- |

|

Total |

326450 |

100 |

371 128 |

100 |

37 432 |

40363 |

12.4 |

5230 |

1.6 |

45593 |

14,0 |

12,6 |

, direktavkastning + värdeförändring

* Totalavkastning =---------------------------------------------------------------------------------

marknadsvärde (1989-12-31) 4- hälften av nettoplaceringarna - hälften av direktavkastningen

I tabellen ovan ingår i obligationer även partial- och förlagslån. Marknadsvärdet är genomgående beräknat efter

börskurserna vid respektive års slut.

I låneportföljen ingår AP-fondens direktlån, refinansieringslån, kapitalmarknadsreverser samt partnerfinansie-

ring. Kapitalmarknadsreverserna är värderade efter marknadsräntorna för mot?Varande illikvida placeringar och

partnerfinansieringarna är upptagna till ett bedömt marknadsvärde. I övriga fall gäller anskaffningsvärdet.

Driftsnettot, direktavkastning och nettoplaceringar (köp - försäljning 4- investeringar) för fastigheter är prelimi-

nära.

I korta placeringar ingår penningmarknadsplaceringar och banktillgodohavanden. Dä den metod för avkast-

ningsberäkning som här används ej lämpar sig för enskilda tillgångsslag vilkas innehav varierar kraftigt under året,

har avkastningssiffran för korta placeringar ej angivits separat.

ringen i största möjliga utsträckning på basis

av officiella marknadskurser, t.ex. från

Stockholms fondbörs. Fastigheterna har vär-

derats till marknadsvärden utifrån två ana-

lysmetoder, en cashflow och en intäkts/

kostnadskalkyl. Den förstnämnda bygger på

en analys av framtida betalningsströmmar i

fastigheten utifrån antaganden om hyresut-

veckling, driftkostnadsutveckling och infla-

tion. Intäkts/kostnadskalkylen är en kalkyl

baserad på normaliserade intäkter och kost-

nader under ett år, där nettoavkastningen

diskonteras på oändlig tid. Räntekravet har

härletts ur noterade priser på liknade fastig-

heter försålda under senare år.

Under 1990 hade AP-fondens portfölj en to-

talavkastning på 14,0 procent. Den avkast-

ningen kan i sin tur delas upp i direktavkast-

ningen 12,4 procent och värdeförändringen

1,6 procent. Avkastningen i den räntebäran-

de delen av portföljen blev 14,5 procent och

i fastighetsbeståndet -7,3 procent.

Under 1990 kunde omplaceringar i den rän-

tebärande portföljen göras till ett i förhållan-

de till tidigare år högre ränteläge. Detta re-

sulterade i att direktavkastningen ökade med

0,7 procentenhet till 12,4 procent. Under

1990 ändrades också yieldkurvan lutning så

att marknadsräntorna steg för placeringar

med kort löptid och sjönk för placeringar

med lång löptid (se diagram 3). Den sam-

mantagna effekten för AP-fonden, vars pla-

ceringar huvudsakligen är långfristiga, blev

en positiv värdeförändring i portföljen med

2,0 procent. Totalavkastningen i den ränte-

bärande portföljen blev härigenom 14,5 pro-

cent.

AP-fondens fastighetsportfölj bedöms ha ett

marknadsvärde av 8,2 mdkr vid årsskiftet

1990/91. Marknadsvärdet består av de en-

skilda fastigheternas värde, förutom fondens

aktieinnehav i fastighetsaktiebolgget Pleiad

och andelen i Globen KB, som är upptagna

till bokförda värden.

Fastighetspriserna sjönk i slutet av 1990, vil-

ket resulterade i en negativ värdeförändring

på 10,9 procent för fastighetsportföljen. Di-

rektavkastningen uppgick till endast 3,6 pro-

cent för 1990. Det förklaras av att fastighets-

innehavet inrymmer en stor andel projekt, ca

20 procent av värdet, som först om några år

kommer att ge avkastning.

REDOVISNINGEN ÅR 1990

Redovisningsmetoder

Enligt de redovisningsprinciper som gäller

för Allmänna Pensionsfonden skall fondens

tillgångar tas upp till anskaffningsvärden vid

beräkningen av fondkapitalet och i redovis-

ningen i övrigt. Från och med 1988 års bok-

slut görs även en resultat- och balansräkning

som är uppställd efter reala principer. Resul-

tat- och balansräkningen efter reala principer

presenteras för de tre fondstyrelserna sam-

mantagna.

En årsredovisning som inte beaktar värde-

förändringar i portföljen kan också betraktas

som ofullständig. I den reala redovisningen

värderas således portföljen till marknadsvär-

den på samtliga tillgångar där så är möjligt.

Eftersom portföljvärdet snabbt kan ändras

bör man emellertid inte fästa alltför stor vikt

vid enskilda år, utan istället betrakta resultat-

utvecklingen i ett längre perspektiv.

Nedan följer några definitioner på begrepp

som återfinns såväl i den nominella som reala

redovisningen.

Skr. 1990/91: 164

Bilaga 1

GRUNDKAPITAL

Summan av avgifter, löntagarfondsmedel

och ”utdelning” från övriga delfonder, min-

skad med utbetalningar, avseende pensioner,

administrationsbidrag (till RFV m.fl.), över-

föringar till löntagarfonderna, fjärde fond-

styrelsen samt femte fondstyrelsen.

FONDKAPITAL

Nominell redovisning

Grundkapitalet enligt ovan ökat med acku-

mulerade bokföringsmässiga överskott.'

Real redovisning

Grundkapitalet uppindexerat (åren 1960—

1987 med respektive års konsumentprisin-

dextal) jämte ackumulerade reala överskott.

Fr.o.m. 1988-01-01 uppindexeras grundka-

pitalet månadsvis.

VÄRDEPAPPERSPORTFÖLJEN

Nominell redovisning

Samtliga värdepapper upptages enligt regle-

mentet till anskaffningsvärden.

Real redovisning

1 portföljen ingående obligationer, partialbe-

vis och förlagsbevis, bostadssektorns kapi-

talmarknadsreverser samt partnerfinansie-

ring upptages till marknadsvärde/börsvär-

de. Onoterade värdepapper upptages till an-

skaffningsvärde.

Förändringen av det sammanlagda mark-

nadsvärdet påverkar den reala resultaträk-

ningen.

FASTIGHETER OCH FASTIGHETSBOLAG

Under rubriken fastigheter redovisas direkt-

ägda fastigheter och fastighetsaktiebolag där

fonden har bestämmande inflytande.

Under rubriken aktier i fastighetsbolag re-

dovisas delägda fastighetsaktiebolag.

De löpande inkomsterna och utgifterna på

fastighetsinvesteringarna redovisas i år ej di-

rekt i Allmänna Pensionsfondens resultat-

räkning eftersom dessa under räkenskapså-

'Enligt 26 § i reglementet utgör också 1-3 fondstyrel-

sernas sammanlagda fondkapital värderat till anskaff-

ningsvärde per utgången av närmast föregående år en

restriktion för medelstilldelningen till fjärde och femte

fondstyrelserna. De medel som ställs till förfogande

för vardera av dessa fondstyrelser får högst uppgå till

en procent av detta värde. Det motsvarar idag 4,0

mdkr.

ret i sin helhet hänför sig till fondens hel- el-

ler delägda fastighetsbolag och därför redo-

visas i resp, bolags resultaträkning.

Där fonden äger fastigheter indirekt genom

dotterbolag har värdet av aktierna i dotter-

bolagen tagits upp i balansräkningarna, ej de

enskilda fastigheternas värde.

ÖVRIGT

I den nominella redovisningen upptas samt-

liga investeringar till anskaffningsvärden och

i den reala redovisningen upptas investering-

ar till marknadsvärde.

Förändringen av det sammanlagda mark-

nadsvärdet påverkar den reala resultaträk-

ningen.

Resultat 1990

Det bokföringsmässiga resultatet av förvalt-

ningen av 1-3 fondstyrelsernas verksamhet

(sid 28 övre delen) är baserat på anskaff-

ningsvärden och påverkas inte av orealisera-

de vinster och förluster. Det bokföringsmäs-

siga resultatet blev 38.385 mkr (1989: 35.954

mkr).

Intäktsräntorna 40.370 mkr, var 11,2 pro-

cent högre än föregående år. Uppgången för-

klaras huvudsakligen av att den genomsnitt-

liga portföljstorleken under året varit ca 25

mdkr högre än föregående år. Marknadens

genomsnittliga räntenivå på femåriga stat-

sobligationer har år 1990 varit 13,6 procent,

vilket är 2,3 procentenheter högre än under

1989.1 posten ingår per balansdagen upplup-

na ej inbetalda räntor m.m. Dessa ökade från

15.076 mkr år 1989 till 17.374 mkr år 1990.

Övriga intäkter utgörs av avkastningen från

småföretagsfonden på drygt 4 mkr.

Nettot av realiserade kursskillnader vid

avyttring av värdepapper har under år 1990

uppgått till -1.680 mkr (1989: -168 mkr).

Det reala resultatet innehåller också en post

där det bokföringsmässiga resultatet korri-

geras för inflationen. Nuvärdet av de medel

Skr. 1990/91:164

Bilaga 1

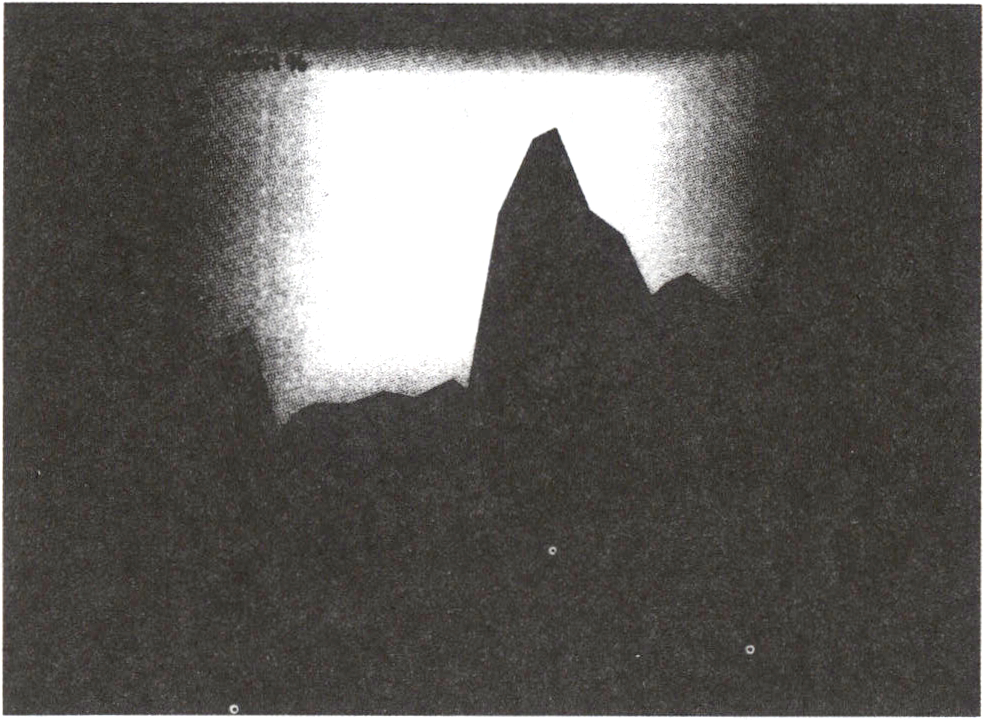

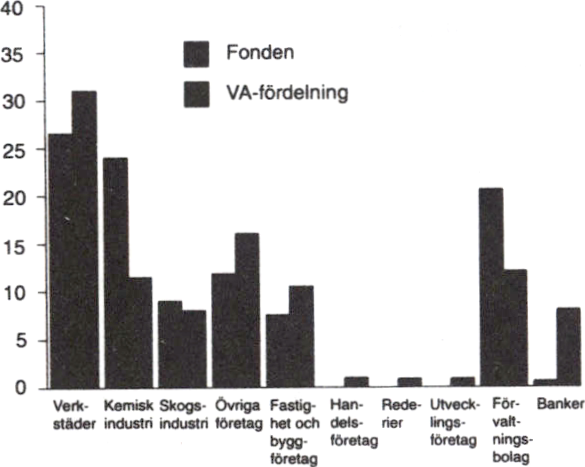

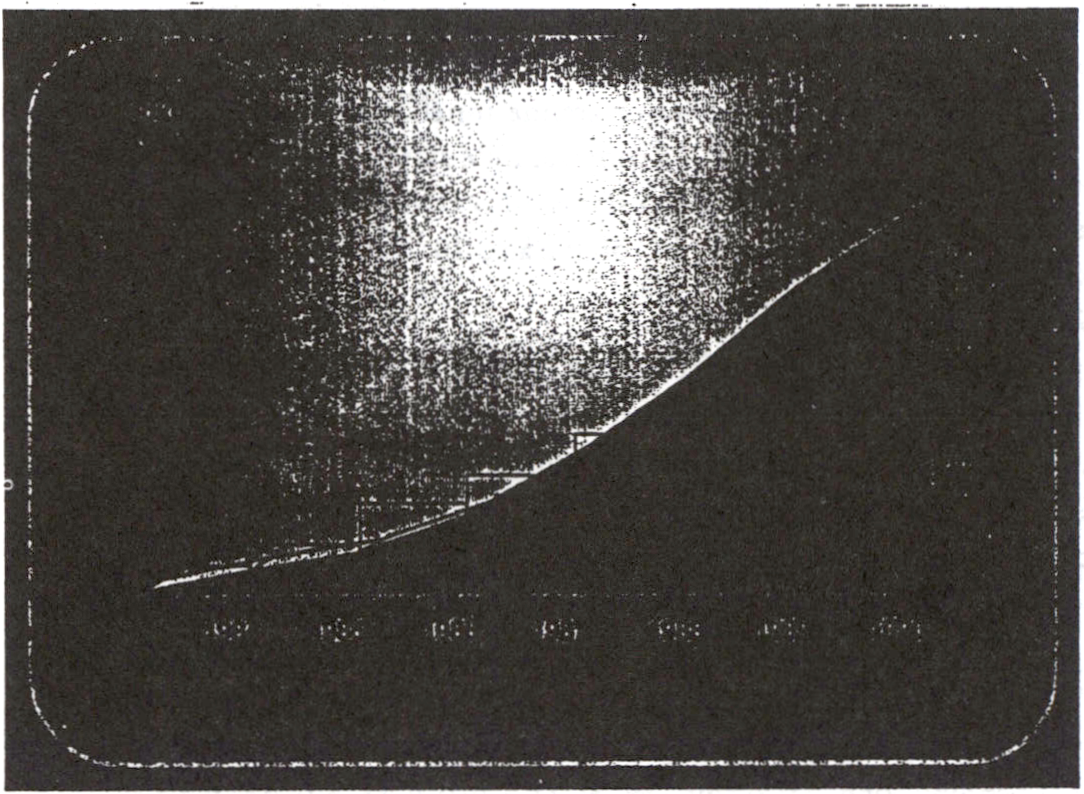

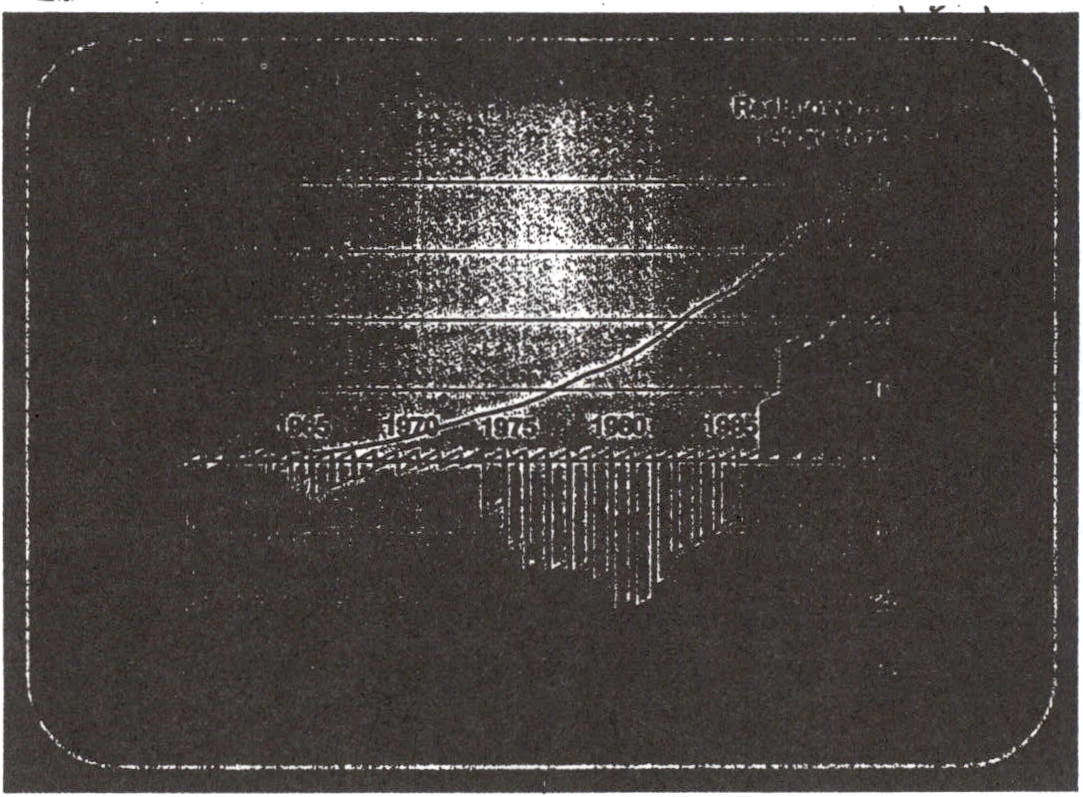

Diagram 9. Fondkapital till marknadsvärde och

ackumulerade reala överskott/underskott i procent av

fondkapitalet 1960-1990.

Skr. 1990/91:164

Bilaga 1

som har tillförts fonden fram till och med

1989 års utgång jämte de medel som tillförts

under 1990 (grundkapitalet) korrigeras med

förändringen i konsumentprisindex.

År 1990 har denna avsättning för att bevara

grundkapitalets köpkraft uppgått till 32,1

mdkr (1989: 18,4 mdkr).

Vid marknadsvärderingen per 1990-12-31

har tillgångarnas marknadsvärden ökat i för-

hållande till anskaffningsvärdena med totalt

7,0 mdkr (1989: -17,3 mdkr) under året.

Årets reala resultat blev 13,2 mdkr (1989: 0,3

mdkr).

För en långsiktig placerare är det emellertid

inte särskilt meningsfullt att tillmäta resulta-

tet ett enskilt år någon större vikt, snarare

skall man i detta avseende betrakta den reala

balansräkningen där de ackumulerade reala

resultaten sedan fondernas tillkomst kan ut-

läsas. De var 58,9 mdkr eller 14,8 % av fond-

kapitalet vid utgången av 1990 (1989: 45,7

mdkr resp. 13,4 %).

Diagram 9 utvisar att de ackumulerade resul-

taten först år 1986 (bortsett från tidigt 60-tal)

var så stora att balans erhölls mot inflatio-

nens urholkning av grundkapitalet. Under

åren 1973-1980 urholkades fondkapitalet

kraftigt av inflationen och de regler som på-

verkade fondens placeringsmöjligheter.

Man kan också konstatera att fr.o.m. år 1981

har de reala resultaten varit positiva de en-

skilda åren. Det är de senaste årens goda re-

sultat, främst beroende på de höga realrän-

torna, som gjort att det sammanlagda fond-

kapitalets realvärde har kunnat återställas

och öka.

På sid 28 ff redovisas i tkr för första-tredje

fondstyrelserna resultat- och balansräkning

sammantagna nominellt och realt samt var

för sig i löpande priser avseende räkenskap-

såret 1990 med jämförelsetal för 1989.

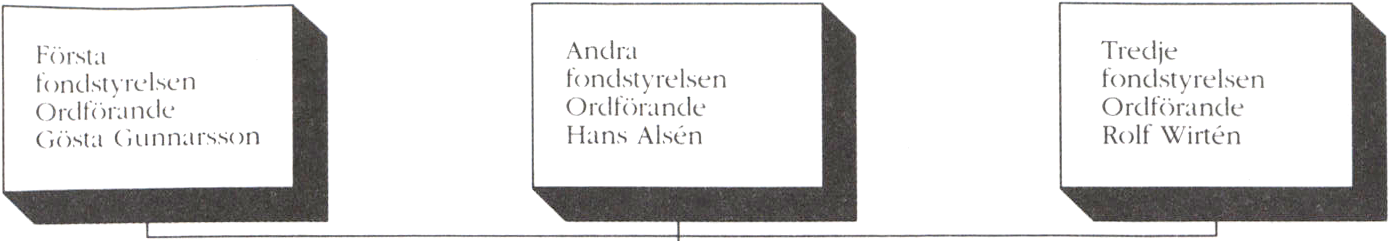

ADMINISTRATION

Fondstyrelsernas nuvarande ledamöter och

suppleanter, som förtecknats separat, är efter

förslag av arbetsmarknadens parter och and-

ra organisationer förordnade år 1990 av rege-

ringen till dess fondstyrelsernas balansräk-

ningar fastställts under 1993. Ordföranden

jämte två ledamöter i första fondstyrelsen ut-

ses direkt av regeringen.

Revisorerna har förordnats intill fastställan-

det av balansräkningen 1991.

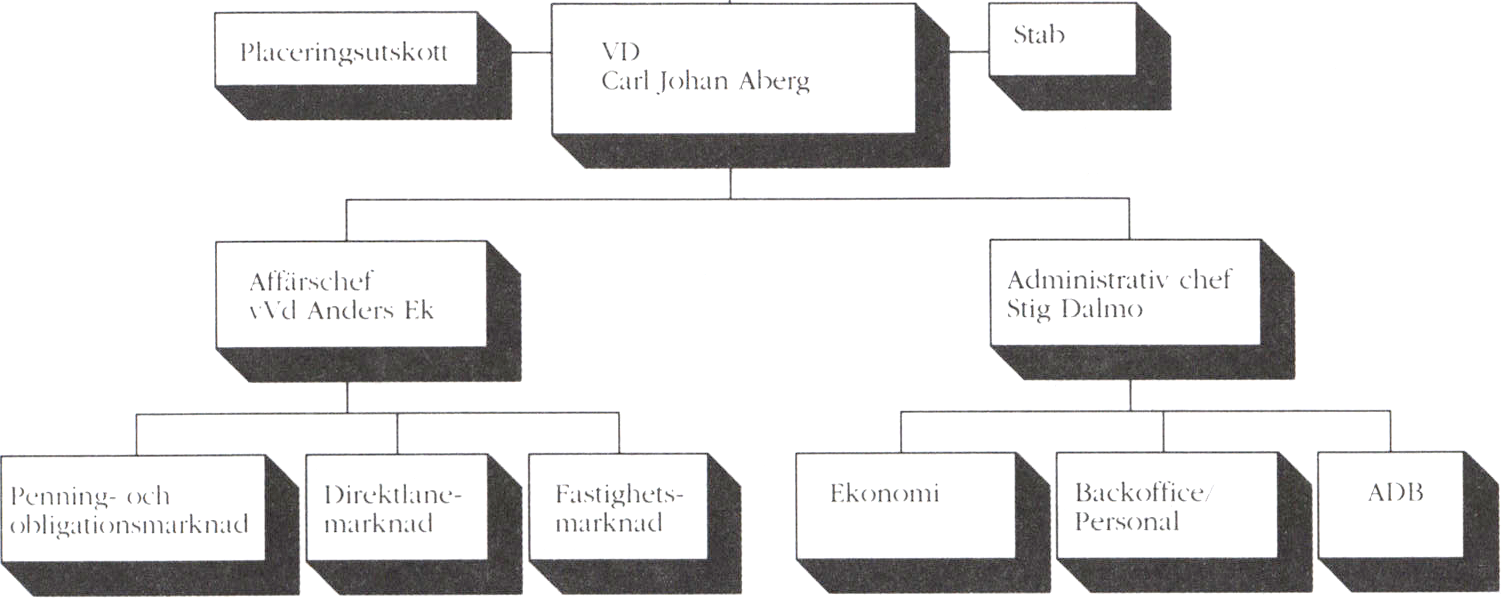

De tre fondstyrelserna har sedan starten

1960 haft en gemensam administration.

Organisationen framgår av schema på sid 24.

I samband med fondens första fastighetsför-

värv beslutade fondstyrelserna, såvida inte

skattesituationen var klart ogynnsam, att in-

lemma fastighetsverksamheten i AP-fondens

egen organisation. Fastighetsverksamheten

skall därmed ses som en integrerad del i

fondstyrelsernas övriga portföljförvaltning.

Ett ytterligare skäl för denna integrering är

den skattefrihet för löpande fastighetsin-

komster som riksdagen beslöt i december

1990. Beslutet tillkom efter en framställning

från fondstyrelserna. Därmed likställs skat-

tebehandlingen av fondens fastighetsinnehav

med livförsäkringsbolagens.

Sedan fondens tillkomst har också fondens

ränteinkomster varit skattefria och därmed

blir nu skattesituationen neutral mellan pla-

ceringstillgångarna.

Den framtida inriktningen kommer därför

att innebära en fortsatt strävan att föra över

•fastigheter direkt till fondstyrelsernas ba-

lansräkningar.

Även personalmässigt avses en integration

ske genom att bl.a. samla så gott som all per-

sonal till gemensamma lokaler. Vidare avses