Regeringens proposition 2025/26:22

Ytterligare kompletteringar till bestämmelserna |

Prop. |

om tilläggsskatt för företag i stora koncerner |

2025/26:22 |

Regeringen överlämnar denna proposition till riksdagen.

Stockholm den 9 oktober 2025

Ulf Kristersson

Elisabeth Svantesson (Finansdepartementet)

Propositionens huvudsakliga innehåll

Regeringen föreslår ytterligare kompletteringar till bestämmelserna om tilläggsskatt för företag i stora koncerner. Genom lagen (2023:875) om tilläggsskatt genomfördes direktivet om säkerställande av en global minimiskattenivå för multinationella koncerner och storskaliga nationella koncerner i unionen. Syftet med direktivet är att genomföra de modellregler om en global minimibeskattning som arbetats fram inom ramen för OECD/G20:s Inclusive Framework on Base Erosion and Profit Shifting (IF). Modellreglerna kompletteras av förklaringar och exempel i kommentaren till modellreglerna. Vidare har IF antagit administrativa riktlinjer med kompletteringar till kommentaren som syftar till att ytterligare klargöra tolkning och tillämpning av reglerna. Den 24 maj 2024 antogs ytterligare sådana administrativa riktlinjer som publicerades i juni 2024. I den utsträckning det är fråga om förtydliganden och exempel så omfattas riktlinjerna redan av de bestämmelser som finns i lagen om tilläggsskatt. Lagen behöver dock kompletteras med ytterligare eller ändrade bestämmelser.

Lagändringarna föreslås träda i kraft den 1 januari 2026. Det införs dock en möjlighet för den rapporterande enheten att begära att samtliga eller vissa av bestämmelserna ska tillämpas första gången för beskattningsår som börjar närmast efter den 31 december 2023 eller, i fråga om svenska handelsbolag, räkenskapsår som börjar närmast efter den 31 december 2023.

1

Innehållsförteckning

1 |

Förslag till riksdagsbeslut ................................................................. |

4 |

2 |

Förslag till lag om ändring i lagen (2023:875) om tilläggsskatt ....... |

5 |

3 |

Ärendet och dess beredning ............................................................ |

29 |

4 |

Bakgrund......................................................................................... |

29 |

5 |

Det behöver införas ytterligare bestämmelser om tilläggsskatt |

|

|

för företag i stora koncerner............................................................ |

31 |

6 |

Skattskyldighet för ett specialföretag för värdepapperisering |

|

|

som är en koncernenhet .................................................................. |

34 |

7 |

Fördelning av medräknade skatter som avräknas enligt regler |

|

|

om avräkning av utländsk skatt....................................................... |

38 |

8 |

Beräkning av justerat resultat för en huvudenhet – |

|

|

behandlingen av förlust i fasta driftställen ...................................... |

46 |

9 |

Förlust i huvud- eller moderenhet – särskild och fiktiv |

|

|

uppskjuten skattefordran................................................................. |

48 |

10 |

Uppskjuten skatt vid fördelning av medräknade skatter från |

|

|

en koncernenhet till en annan.......................................................... |

50 |

11 |

Delägarbeskattad enhet – definition och fördelning av |

|

|

redovisat resultat ............................................................................. |

53 |

12 |

Minskning av redovisat resultat när en delägarbeskattad enhet |

|

|

har ägare som inte är koncernenheter.............................................. |

56 |

13 |

Fördelning av medräknade skatter – skattetransparenta |

|

|

enheter |

............................................................................................. |

57 |

14 |

Fördelning av medräknade skatter – hybridenheter och |

|

|

omvända hybridenheter................................................................... |

59 |

15 |

Femårsregeln beträffande uppskjutna skatter.................................. |

63 |

|

15.1 |

Metod för att avgöra om skatt har återförts inom fem |

|

|

|

år eller inte........................................................................ |

63 |

|

15.2 |

Tillgångar som leasas ut................................................... |

69 |

16 |

Uppskjuten skatt när värdet beträffande tilläggsskatt skiljer |

|

|

sig åt från värdet enligt räkenskaperna............................................ |

71 |

17 |

Övriga frågor – samriskföretag ....................................................... |

75 |

18 |

Ikraftträdande- och övergångsbestämmelser................................... |

77 |

19 |

Konsekvensanalys........................................................................... |

78 |

|

19.1 |

Offentligfinansiell effekt .................................................. |

79 |

|

19.2 |

Effekter för företag........................................................... |

80 |

|

19.3 |

Effekter för kommuner och regioner................................ |

80 |

|

19.4 |

Övriga effekter ................................................................. |

80 |

19.5Effekter för Skatteverket och de allmänna

förvaltningsdomstolarna................................................... |

81 |

20 Författningskommentar................................................................... |

81 |

Bilaga 1 |

Tax Challenges Arising from the Digitalisation of |

Prop. 2025/26:22 |

|

the Economy – Administrative Guidance on the |

|

|

Global Anti- Base Erosion Model Rules (Pillar |

|

|

Two), June 2024 ............................................................ |

109 |

Bilaga 2 |

Sammanfattning av promemorian Ytterligare |

|

|

kompletteringar till bestämmelserna om tilläggsskatt |

|

|

för företag i stora koncerner .......................................... |

253 |

Bilaga 3 |

Promemorians lagförslag............................................... |

254 |

Bilaga 4 |

Förteckning över remissinstanserna .............................. |

280 |

Bilaga 5 |

Lagrådsremissens lagförslag ......................................... |

281 |

Bilaga 6 |

Lagrådets yttrande ......................................................... |

304 |

Utdrag ur protokoll vid regeringssammanträde den 9 oktober 2025.... |

312 |

3

Prop. 2025/26:22 1 |

Förslag till riksdagsbeslut |

Regeringens förslag:

Riksdagen antar regeringens förslag till lag om ändring i lagen (2023:875) om tilläggsskatt.

4

2Förslag till lag om ändring i lagen (2023:875) om tilläggsskatt

Härigenom föreskrivs i fråga om lagen om tilläggsskatt (2023:875)1 dels att 7 kap. 11, 25, 26 och 63–65 §§ ska upphöra att gälla, dels att rubrikerna närmast före 7 kap. 11, 25 och 63 §§ ska utgå,

dels att 2 kap. 1 §, 3 kap. 23, 27, 34 a, 34 c och 36 §§, 6 kap. 1–2 a och

9 §§, 7 kap. 1, 3, 4, 6, 8, 24 och 29 §§, 8 kap. 4 a § och rubriken närmast före 3 kap. 27 § ska ha följande lydelse,

dels att det ska införas 21 nya paragrafer, 2 kap. 23 a och 41 a §§, 3 kap. 27 a–27 o och 30 a §§, 4 kap. 16 a § och 6 kap. 2 b och 2 c §§, och närmast före 2 kap. 23 a och 41 a §§ och 4 kap. 16 a § nya rubriker av följande lydelse.

Nuvarande lydelse |

Föreslagen lydelse |

2kap. 1 §2

I detta kapitel finns definitioner av vissa begrepp samt förklaringar till hur vissa termer och uttryck används i denna lag. Det finns definitioner av vissa begrepp och förklaringar till hur vissa termer och uttryck används i lagen också i andra kapitel.

Definitioner av följande begrepp samt förklaringar till hur vissa termer och uttryck används finns i nedan angivna paragrafer:

allmänt erkänd redovisningsstandard i 20 §

asymmetrisk vinst och förlust i utländsk valuta i 3 kap. 13 § balansvärde i 5 kap. 5 §

beskattningsår i 24 § bestämmande inflytande i 14 §

betydande snedvridning av konkurrensen i 3 kap. 7 § bokfört nettovärde av materiella tillgångar i 23 § delägarbeskattad enhet i 7 kap. 2 §

delägd moderenhet i 13 §

dotterföretag till ett samriskföre- tag i 7 kap. 44 §

effektiv skattesats i 3 kap. 37 § enhet i 6 § första stycket

fast driftställe i 7 kap. 17 § fastighetsinvesteringsföretag i 40 § försäkringsinvesteringsenhet i 41 § godkänd redovisningsstandard i 21 § godkänt utdelningsskattessystem i 31 §

1Senaste lydelse av |

|

|

7 kap. 25 § 2024:1248 |

7 kap. 63 d § 2024:1248 |

7 kap. 63 § 2024:1248 |

7 kap. 63 e § 2024:1248 |

7 kap. 63 a § 2024:1248 |

7 kap. 64 |

§ 2024:1248 |

7 kap. 63 b § 2024:1248 |

7 kap. 65 |

§ 2024:1248. |

7 kap. 63 c § 2024:1248 |

|

|

2Senaste lydelse 2024:1248.

Prop. 2025/26:22 |

huvudenhet i 7 kap. 18 § |

|

huvudregel för tilläggsskatt i 4 § |

|

hybridenhet i 41 a § |

|

hör hemma i 1 kap. 11–16 §§ |

|

icke kvalificerat imputationsbelopp i 28 § |

|

icke marknadsmässigt överlåtbart skattetillgodohavande i 29 f § |

|

ideell organisation i 34 § |

|

internationell organisation i 33 § |

|

investeringsenhet i 38 § |

|

investeringsenhet för pensioner i 37 § |

|

investeringsfond i 39 § |

|

justerat resultat i 3 kap. 2 § |

|

justerad skattekostnad i 3 kap. 23 § |

|

kompletteringsregel för tilläggsskatt i 5 § |

|

koncern i 7 § |

|

koncernenhet i 8 § |

|

koncernredovisning i 19 § |

|

kvalificerat imputationsbelopp i 27 § |

|

kvalificerat skattetillgodohavande i 29 § |

|

lågbeskattad koncernenhet i 44 § |

|

lågskattestat i 45 § |

|

marknadsmässigt överlåtbart skattetillgodohavande i 29 a–29 e §§ |

|

medräknade skatter i 3 kap. 24–26 §§ |

|

mellanliggande moderenhet i 12 § |

|

minimiskattesats i 25 § |

|

minoritetsägd koncernenhet i |

|

7 kap. 42 § |

|

modellreglerna i 47 § |

|

moderenhet i 10 § |

|

moderföretag i 11 § |

|

myndighetsenhet i 32 § |

|

nettoskattekostnad i 3 kap. 8 § |

|

offentligt organ i 6 § tredje stycket |

|

omorganisering i 7 kap. 59 § |

|

omvänd hybridenhet i 7 kap. 4 § |

|

pensionsenhet i 35 § |

|

pensionsfond i 36 § |

|

portföljinnehav i 17 § |

|

procentsats för tilläggsskatt i 3 kap. 38 § första stycket |

|

rapporterande enhet i 43 § |

|

redovisat resultat i 18 § |

|

regel om nationell tilläggsskatt i 3 § |

|

räkenskapsår i 22 § |

|

samriskföretag i 7 kap. 43 § |

|

skattetransparent enhet i 7 kap. 3 § |

|

stat i 46 § |

|

statslös koncernenhet i 48 § |

|

substansbelopp i 5 kap. 2 § |

|

svensk koncernenhet i 9 § |

|

system för beskattning av kontrollerade utländska företag i 26 § |

6 |

system med avdragsgill utdelning i 7 kap. 66 § |

särskild uppskjuten skattefordran i 4 kap. 13 § |

Prop. 2025/26:22 |

tilläggsskatt i 2 § |

|

tilläggsskattebelopp i 3 kap. 37–39 §§ |

|

tilläggsskatterapport i 42 § |

|

undantagna utdelningar i 3 kap. 9 § |

|

undantagen vinst och förlust avseende ägarintressen i 3 kap. 10 § |

|

undantagna enheter i 1 kap. 5–8 §§ |

|

värdet beträffande tilläggsskatt i 23 a §

ägarenhet i 16 § ägarintresse i 15 §

överskjutande vinst i 3 kap. 38 § andra stycket övrigt skattetillgodohavande i 30 §.

Värdet beträffande tilläggsskatt

23 a §

Med värdet beträffande tilläggsskatt avses det värde som tillgångar, skulder, intäkter eller kostnader tas upp till vid beräkning av det justerade resultatet.

Hybridenhet

41 a §

Med hybridenhet avses en enhet som

1.är skattskyldig för inkomst- skatt i den stat där den hör hemma till den del dess delägare är skattskyldiga för enhetens intäkter, kostnader, vinst eller förlust i den stat där vardera delägaren hör hemma enligt lagstiftningen där, eller

2.hör hemma i en stat utan bolagsskattesystem, till den del dess delägare är skattskyldiga för enhetens intäkter, kostnader, vinst eller förlust i den stat där vardera delägaren hör hemma enligt lagstiftningen där och enheten inte är en skattetransparent enhet enligt 7 kap. 3 § andra stycket.

7

3 kap.

23 §3

Den justerade skattekostnaden är summan av de redovisade kostnaderna avseende medräknade aktuella skatter efter justeringar för

1. nettobeloppet för tillägg och |

1. nettobeloppet för tillägg och |

minskningar enligt 28 och 29 §§, |

minskningar enligt 28–29 a §§, |

2.det uppskjutna skattejusteringsbeloppet enligt 30–34 d §§, och

3.nettoförändringen av skatter som redovisas direkt mot eget kapital till den del de hänför sig till intäkter eller kostnader som ingår i det justerade resultatet och som beskattas enligt lokala skatteregler.

Beräkningen av den justerade skattekostnaden ska utgå från den redovisning som används vid beräkning av det justerade resultatet enligt 2–7 §§. Vid beräkningen ska justering bara göras en gång även om flera bestämmelser skulle kunna gälla för samma skattebelopp.

I 27 § och i 7 kap. 11, 25, 63 och |

I 27–27 o §§ finns bestämmelser |

64 §§ finns bestämmelser om för- |

om |

fördelning av |

medräknade |

delning av medräknade skatter till |

skatter till en annan koncernenhet |

en annan koncernenhet än den som |

än den som har tagit upp skatterna i |

har tagit upp skatterna i sin |

sin redovisning. I 27 § finns också |

redovisning. |

bestämmelser om behandlingen av |

|

kostnaden för medräknade skatter |

|

om ett fast driftställes justerade |

|

vinst behandlas som justerad vinst |

|

för |

en huvudenhet |

enligt 7 kap. |

|

24 §. |

|

Fördelning av medräknade skatter |

Fördelning av medräknade skatter |

på utdelning |

från en koncernenhet till en annan |

|

koncernenhet i samma koncern |

|

27 §4 |

|

|

Skattekostnader som avses i 24 och 25 §§ i en koncernenhets räkenskaper och avser utdelning under räkenskapsåret från en annan koncernenhet ska fördelas till den koncernenhet som lämnade utdelningen.

Kostnaden för medräknade skatter i en koncernenhets räken- skaper ska fördelas till en annan koncernenhet i samma koncern i följande fall. Fördelning ska ske till

1.ett fast driftställe, om skattekostnaden är hänförlig till det justerade resultatet för det fasta driftstället,

2.en ägarenhet till en skatte- transparent enhet, om det redo- visade resultatet för den skatte- transparenta enheten ska fördelas till ägarenheten enligt 7 kap. 8 § 1 och skattekostnaden har redovisats

3Senaste lydelse 2024:1248.

4Senaste lydelse 2024:1248.

Vid beräkning av nationell tilläggsskatt ska den kostnad som avser utländsk skatt och som

fördelas till en svensk koncernenhet enligt första stycket inte beaktas.

i den skattetransparenta enhetens Prop. 2025/26:22 räkenskaper,

3.ett kontrollerat utländskt före- tag, om skattekostnaden är hänförlig till detta företags inkomst och har tagits ut enligt ett system för beskattning av kontrollerade utländska företag,

4.en hybridenhet eller omvänd hybridenhet, om skattekostnaden är hänförlig till den enhetens justerade vinst, och

5.en koncernenhet som lämnat utdelning, om skattekostnaden är hänförlig till utdelning under

räkenskapsåret från denna koncernenhet.

I 27 a § finns bestämmelser om fördelningen enligt första stycket 2. I 27 b–27 o §§ finns bestämmelser om fördelningen enligt första stycket 1 och 3–5.

Om ett fast driftställes justerade vinst behandlas som justerad vinst för huvudenheten i enlighet med 7 kap. 24 §, ska kostnaden för medräknade skatter som uppkom- mer i den stat där det fasta drift- stället hör hemma och som har samband med sådan vinst be- handlas som en skattekostnad för huvudenheten. Detta gäller dock endast till den del beloppet inte överstiger vinsten multiplicerad med den högsta bolagsskattesatsen för inkomst i den stat där huvud- enheten hör hemma.

Vid beräkning av nationell tilläggsskatt ska skattekostnad som avser utländsk skatt och som

fördelas till en svensk koncernenhet enligt första stycket 1, 3, 4 eller 5 inte beaktas.

27 a § |

|

|

|

|

|

Om skattekostnad fördelas till en |

|

skattetransparent enhet enligt 27 § |

|

första stycket 3 till följd av att |

|

enheten |

är |

ett |

kontrollerat |

|

utländskt |

företag, |

ska |

den |

|

fördelade |

skattekostnaden |

också |

9 |

|

|

|

|

|

|

|

|

Prop. 2025/26:22 |

fördelas enligt 27 § första stycket 2. |

|

Detta gäller dock bara om |

|

ägarenheten till den skatte- |

|

transparenta enheten ägs av den |

|

koncernenhet |

vars |

skatt fördelas |

|

till |

enheten |

enligt |

|

27 § |

första |

|

stycket 3. |

|

|

|

|

|

27 b § |

|

|

|

|

|

|

Fördelningen av |

kostnaden för |

|

medräknade |

skatter |

enligt |

|

27 § första stycket 1 och 3–5 ska |

|

ske med ett belopp som motsvarar |

|

koncernenhetens skatt enligt lokala |

|

skatteregler i den stat där denna |

|

hör hemma på inkomsten från den |

|

andra |

koncernenheten, |

minskat |

|

med sådan utländsk skatt på |

|

inkomsten som avräknas. |

|

|

27 c § |

|

|

|

|

|

|

Vid |

fördelningen |

av kostnaden |

|

för medräknade skatter enligt 27 § |

|

första |

stycket 3 och 4 |

ska |

skatte- |

|

kostnad som avser passiva intäkter |

|

fördelas med ett belopp som |

|

motsvarar det lägsta beloppet av |

|

medräknade |

skatter |

på |

passiva |

|

intäkter och ett belopp som utgörs |

|

av |

procentsatsen för |

tilläggsskatt |

|

för |

lågskattestaten |

multiplicerad |

|

med de passiva intäkterna. Vid |

|

beräkningen |

av procentsatsen för |

|

tilläggsskatt |

ska |

ägarenhetens |

|

medräknade skatter på de passiva |

|

intäkterna inte beaktas. Över- |

|

skjutande medräknade skatter på |

|

passiva intäkter ska hänföras till |

|

ägarenheten. |

|

|

|

|

|

Med passiva intäkter avses i |

|

första stycket intäkter som |

|

|

1. ingår i den justerade vinsten |

|

för en koncernenhet och beskattas |

|

hos ägarenheten enligt ett system |

|

för |

beskattning av |

kontrollerade |

|

utländska företag eller på grund av |

|

ägarintresse i en hybridenhet eller |

|

omvänd hybridenhet, och |

|

|

2. utgör |

|

|

|

|

|

– utdelning eller motsvarande, |

10 |

– ränta eller motsvarande, |

–royalty,

–annan avtalsenlig ersättning som sker över tid (annuitets- belopp), eller

–nettovinst vid försäljning av egendom som ger upphov till sådana intäkter.

27 d §

Vid fördelningen av kostnaden för medräknade skatter enligt 27 § första stycket 3 ska bestämmel- serna i 27 e–27 h §§ tillämpas om

1.de medräknade skatterna har tagits ut enligt ett sådant system för beskattning av kontrollerade

utländska företag som avses i 2 kap. 26 §, och

2.skatten för kontrollerade utländska företag enligt detta system beräknas gemensamt för samtliga sådana företag.

27 e §

Kostnaden för medräknade skatter enligt 27 d § ska fördelas till varje kontrollerat utländskt företag med ett belopp som motsvarar kostnaden multiplicerad med kvoten av företagets fördel- ningsbelopp och fördelnings- beloppen för samtliga kontrol- lerade utländska företag.

Ett kontrollerat utländskt före- tags fördelningsbelopp är ägaren- hetens andel av företagets inkomst multiplicerad med skillnaden mellan skattesatsen enligt ett sådant system som avses i 27 d § och den effektiva skattesatsen.

27 f §

Med effektiv skattesats i 27 e § avses den effektiva skattesatsen i en stat med följande avvikelser:

–Skatt som har betalats enligt ett system för beskattning av kontrol- lerade utländska företag ska inte räknas med.

11

Prop. 2025/26:22 |

– Sådan nationell |

tilläggsskatt |

|

som omfattas av rätt till avräkning |

|

av utländsk skatt enligt ett sådant |

|

system |

som avses i |

27 d § |

ska |

|

räknas med. |

|

|

|

Om det i en stat finns flera |

|

effektiva skattesatser för koncern- |

|

enheter, |

samriskföretag |

eller |

dotterföretag till ett samrisk- företag, är den effektiva skatte- satsen i första stycket den skattesats som beräknas för det kontrollerade utländska företaget. Vid beräk- ningen ska sådan nationell tilläggs- skatt som omfattas av rätt till avräkning av utländsk skatt enligt ett sådant system som avses i 27 d § räknas med.

27 g §

Om en effektiv skattesats inte ska beräknas för ett kontrollerat utländskt företag till följd av att enheten omfattas av förenklings- regeln i 8 kap. 3–5 §§, ska den effektiva skattesatsen utgöras av den skattesats som framgår av 8 kap. 4 §.

Om en effektiv skattesats inte ska beräknas för ett kontrollerat utländskt företag till följd av förenklingsregeln i 8 kap. 18 §, ska den effektiva skattesatsen beräknas på följande sätt. Summan av skatt som enligt en regel om nationell tilläggsskatt beaktas vid beräkning av effektiv skattesats och nationell tilläggsskatt som omfattas av rätt till avräkning av utländsk skatt enligt ett sådant system som avses i 27 d § ska divideras med det justerade resultatet enligt en regel om nationell tilläggsskatt.

Om en effektiv skattesats inte ska beräknas för ett kontrollerat utländskt företag av andra skäl än de som anges i första och andra styckena, ska den effektiva skatte- satsen motsvara kvoten av koncern- enheternas skattekostnad och vinst

12

eller förlust före inkomstskatt enligt Prop. 2025/26:22

koncernens kvalificerade finansiella rapport.

Om det i en stat finns flera effektiva skattesatser för koncern- enheter, samriskföretag eller dotterföretag till ett samrisk- företag, är den effektiva skatte- satsen i andra stycket den skatte- sats som beräknas för det kontrol- lerade utländska företaget. Vid beräkningen ska sådan nationell tilläggsskatt som omfattas av rätt till avräkning av utländsk skatt enligt ett sådant system som avses i 27 d § räknas med.

27 h §

För ett kontrollerat utländskt företag som inte är en koncern- enhet, ett samriskföretag eller ett dotterföretag till ett samriskföretag ska den effektiva skattesatsen mot- svara den skattesats som beräknats enligt 27 f eller 27 g § för de koncernenheter, samriskföretag eller dotterföretag till samrisk- företag som hör hemma i samma stat som företaget, och vilkas andel utgör den största andelen av den inkomst för ägarenheten som omfattas av ett sådant system som avses i 27 d §.

Om koncernen inte beräknar en

effektiv skattesats för koncernenheter och enheter i den stat där det kontrollerade utländ- ska företaget hör hemma, ska den effektiva skattesatsen motsvara kvoten av den sammanlagda redo- visade inkomstskatten och den sammanlagda redovisade vinsten före inkomstskatt för samtliga sådana enheter som hör hemma i den aktuella staten och som om- fattas av ett sådant system som avses i 27 d §.

27 i § |

|

|

Om |

utländsk skatt enligt lokala |

|

regler avräknas genom att hela den |

13 |

Prop. 2025/26:22 |

utländska skatten |

läggs samman |

|

och avräknas mot en moder- eller |

|

huvudenhets |

|

lokala |

skatt |

på |

|

inkomst som härrör från källa i en |

|

annan stat ska kostnaden för |

|

medräknade |

skatter |

som avser |

|

fasta |

driftställen, |

kontrollerade |

|

utländska företag, |

hybridenheter |

|

och omvända hybridenheter samt |

|

utdelning |

i |

moder- |

eller |

|

huvudenhetens |

räkenskaper |

för- |

|

delas enligt bestämmelserna i 27 j– |

|

27 l §§. Om flera lokala skatter tas |

|

ut på |

olika |

beskattningsunderlag |

|

ska fördelningen göras för varje |

|

sådan lokal skatt för sig. |

|

|

Om utländsk skatt enligt lokala |

|

regler avräknas separat inom olika |

|

inkomstkategorier mot en moder- |

|

eller huvudenhets lokala skatt ska |

|

fördelningen |

|

enligt 27 j–27 l §§ |

|

göras för varje sådan kategori för |

|

sig. Inkomst som härrör från källa i |

|

den stat där moder- eller |

|

huvudenheten hör hemma ska då |

|

hänföras till den kategori dit |

|

utländsk skatt på sådan inkomst |

|

hör. |

|

|

|

|

|

|

|

27 j § |

|

|

|

|

|

|

|

Kostnaden |

|

för |

medräknade |

|

skatter ska fördelas från moder- |

|

eller huvudenheten till dess fasta |

|

driftställen, |

|

|

kontrollerade |

|

utländska företag, |

hybridenheter |

|

och omvända hybridenheter samt |

|

enheter som lämnat utdelning. Det |

|

belopp som ska fördelas till varje |

|

fast driftställe och enhet ska |

|

motsvaras av beloppet av medräk- |

|

nade |

skatter |

att |

fördela |

|

multiplicerat med kvoten av varje |

|

enhets |

fördelningsbelopp |

och |

|

summan |

|

av |

|

samtliga |

|

fördelningsbelopp. |

|

|

|

|

27 k § |

|

|

|

|

|

|

|

Med |

medräknade |

skatter |

att |

|

fördela |

enligt |

27 j § |

avses |

en |

14 |

moder- eller huvudenhets totala |

|

|

|

|

|

|

|

aktuella skattekostnad enligt lokala regler minskat med

1.ett belopp som motsvarar lokal skatt på inkomst som inte härrör från källa i en annan stat,

2.skatt som ska fördelas enligt 27 d–27 h §§, och

3.ett belopp som motsvarar lokal skatt som avser andra inkomst- kategorier än den kategori som fördelningen av skatten avser, om fördelning ska ske på det sätt som anges i 27 i § andra stycket.

Om skattesatsen för en moder- eller huvudenhet är progressiv ska beloppet i första stycket 1 beräknas genom att inkomsten hänförs till de tillämpliga skattesatserna i proportion till den lokala inkomstens andel av hela inkomsten.

Med inkomst som härrör från källa i en annan stat enligt 27 i § första stycket avses

1.inkomst som enligt lokala regler om avräkning av utländsk skatt härrör från källa i en annan stat,

2.annan inkomst, om inkomsten ingår i det justerade resultatet för ett fast driftställe, ett kontrollerat utländskt företag, en hybridenhet eller en omvänd hybridenhet som hör hemma i en annan stat, och

3.annan inkomst som härrör från källa i en annan stat.

27 l §

Fördelningsbeloppet för ett fast

driftställe, ett kontrollerat utländskt företag, en hybridenhet eller en omvänd hybridenhet beräknas genom att moder- eller huvudenhetens inkomst från varje fast driftställe och enhet multipliceras med tillämplig skattesats i den stat där moder- eller huvudenheten hör hemma. Det beräknade beloppet minskas sedan med avräkningsbar utländsk skatt på inkomsten, dock lägst till noll.

Prop. 2025/26:22 |

Fördelningsbeloppet |

för |

en |

|

moder- eller huvudenhet beräknas |

|

genom att annan inkomst som |

|

härrör från källa i en annan stat än |

|

inkomst |

|

från |

fasta |

driftställen, |

|

kontrollerade |

utländska |

företag, |

|

hybridenheter, |

|

|

omvända |

|

hybridenheter |

eller |

enheter |

som |

|

lämnat utdelning multipliceras med |

|

tillämplig skattesats i den stat där |

|

moder- eller huvudenheten hör |

|

hemma. Det |

beräknade |

beloppet |

|

minskas sedan med avräkningsbar |

|

utländsk skatt på inkomsten, dock |

|

lägst till noll. Om olika skattesatser |

|

gäller |

för |

inkomsterna, |

ska |

|

summan av inkomsterna i varje |

|

inkomstslag |

multipliceras |

med |

|

tillämplig |

skattesats |

och |

minskas |

|

med avräkningsbar utländsk skatt |

|

för varje inkomstslag. |

|

|

|

Fördelningsbeloppet för en enhet |

|

som |

lämnar |

utdelning |

beräknas |

|

genom |

att |

lämnad |

utdelning |

|

multipliceras |

med |

tillämplig |

|

skattesats i den stat där |

|

moderenheten |

hör |

hemma. |

Det |

|

beräknade beloppet minskas sedan |

|

med avräkningsbar utländsk skatt |

|

på inkomsten, dock lägst till noll. |

|

27 m § |

|

|

|

|

|

|

|

|

Kostnaden |

för |

medräknade |

|

skatter som avser uppskjuten skatt i |

|

en koncernenhets räkenskaper och |

|

som är hänförlig till inkomst för ett |

|

fast |

driftställe, |

ett |

kontrollerat |

|

utländskt |

|

företag, |

en hybridenhet |

|

eller en omvänd hybridenhet ska |

|

fördelas enligt 27 n–27 o §§. |

|

|

Första |

|

stycket |

gäller |

inte |

|

kostnaden för medräknade skatter |

|

som har tagits ut enligt ett system |

|

för |

beskattning av |

kontrollerade |

|

utländska |

företag |

enligt |

vilket |

|

skatten för kontrollerade utländska |

|

företag beräknas |

gemensamt för |

|

samtliga |

|

sådana |

företag. Sådana |

|

medräknade |

skatter |

ska enbart |

16 |

fördelas enligt 27 d–27 h §§. |

|

|

|

|

|

|

|

|

|

|

27 n §

Om kostnaden för medräknade skatter är hänförlig till inkomst som inte ingår i det justerade resultatet för ett fast driftställe, ett kontrollerat utländskt företag, en hybridenhet respektive en omvänd hybridenhet ska kostnaden fördelas till respektive koncernenhet med ett belopp som motsvarar den

uppskjutna skattekostnaden minskat med utländsk skatt som omfattas av rätt till avräkning.

Om kostnaden för uppskjuten skatt som avses i första stycket har beräknats utifrån en högre skattesats än minimiskattesatsen, ska den i stället beräknas utifrån minimiskattesatsen.

27 o §

Om kostnaden för medräknade skatter är hänförlig till inkomst som ingår i det justerade resultatet för ett fast driftställe, ett kontrollerat utländskt företag, en hybridenhet eller en omvänd hybridenhet ska kostnaden fördelas till respektive koncernenhet med ett belopp som

motsvarar räkenskapsårets förändring av uppskjutna skatte- skulder och skattefordringar minskat med utländsk skatt som omfattas av rätt till avräkning.

Om kostnaden för medräknade skatter är hänförlig till ett kontrollerat utländskt företags, en hybridenhets eller en omvänd hybridenhets inkomst som ingår i det justerade resultatet för denna koncernenhet och som avser passiva intäkter ska kostnaden, i stället för vad som anges i första stycket, fördelas enligt följande. Om fördelningen av skatte- kostnaden inte begränsas vid tillämpning av 27 c §, ska kostnaden fördelas med hela beloppet. Om fördelningen av skattekostnaden begränsas vid tillämpning av 27 c §, ska den del

av kostnaden som inte ska fördelas anses utgöras av i första hand uppskjuten skatt och i andra hand aktuell skatt.

Om kostnaden för uppskjuten skatt som avses i första och andra styckena har beräknats utifrån en högre skattesats än minimiskatte- satsen, ska den i stället beräknas utifrån minimiskattesatsen.

30 a §

Om värdet beträffande tilläggs- skatt för en tillgång, skuld, intäkt eller kostnad skiljer sig från det värde samma post har enligt räkenskaperna, ska uppskjuten skatt beräknas utifrån värdet beträffande tilläggsskatt i stället för värdet enligt räkenskaperna.

Första stycket gäller inte om den redovisningsstandard som används för beräkning av det justerade resultatet inte tillåter att uppskjuten skatt redovisas för en viss transaktion. Detta gäller dock inte när uppskjuten skatt uppkommer på grund av en bestämmelse i denna lag.

34 a §5 |

|

|

|

|

|

|

För en moderenhet som enligt |

För |

en |

moderenhet |

eller |

nationella skatteregler är skatt- |

huvudenhet |

som |

enligt |

nationella |

skyldig för inkomst i ett |

skatteregler |

är |

skattskyldig |

för |

kontrollerat utländskt företag ska |

inkomst i ett kontrollerat utländskt |

en fiktiv uppskjuten skattefordran |

företag, ett fast driftställe, en |

beräknas, om |

hybridenhet |

eller |

en |

omvänd |

|

hybridenhet |

ska |

en |

fiktiv |

|

uppskjuten skattefordran beräknas, |

|

om |

|

|

|

|

|

|

1. enhetens inhemska förlust helt |

1. enhetens inhemska förlust för |

eller delvis ska kvittas mot den |

det aktuella beskattningsåret eller |

utländska inkomsten, |

tidigare |

beskattningsår |

helt |

eller |

|

delvis ska kvittas mot den |

|

utländska inkomsten, |

|

|

|

2.utländsk skatt får avräknas mot enhetens skatt på den utländska inkomsten först efter kvittning enligt 1,

3.utländsk skatt inte får avräknas senare år, och

5Senaste lydelse 2024:1248.

4.den inhemska förlust som helt eller delvis har kvittats enligt 1 ett tidigare år beaktas vid omklassificering av inhemsk inkomst till utländsk.

Skattefordran ska uppgå till den inhemska förlusten som kvittas enligt första stycket 1 multiplicerad med det lägsta av den nationella skattesatsen och minimiskattesatsen.

Om den nationella skattesatsen överstiger minimiskattesatsen, ska den fiktiva uppskjutna skattefordran räknas om genom att beloppet enligt andra stycket multipliceras med minimiskattesatsen och divideras med den tillämpliga nationella skattesatsen. Om den nationella skattesatsen därefter ändras, ska kvarstående belopp räknas om enligt den nya skattesatsen.

|

|

34 c §6 |

|

|

|

|

|

|

För en moderenhet som enligt |

För |

en |

moderenhet |

eller |

nationella |

skatteregler |

är |

huvudenhet |

som |

enligt |

nationella |

skattskyldig för inkomst i ett |

skatteregler |

är |

skattskyldig |

för |

kontrollerat |

utländskt företag |

ska |

inkomst i ett kontrollerat utländskt |

en särskild uppskjuten skatte- |

företag, ett fast driftställe, en |

fordran beräknas, om |

|

hybridenhet |

eller |

en |

omvänd |

|

|

|

hybridenhet |

ska |

en |

särskild |

|

|

|

uppskjuten skattefordran beräknas, |

|

|

|

om |

|

|

|

|

|

|

1. enhetens inhemska förlust helt |

1. enhetens inhemska förlust för |

eller delvis ska kvittas mot den |

det aktuella beskattningsåret eller |

utländska inkomsten, |

|

tidigare |

beskattningsår |

helt |

eller |

|

|

|

delvis ska kvittas mot den utländ- |

|

|

|

ska inkomsten, |

|

|

|

|

2.utländsk skatt får avräknas mot enhetens skatt på den utländska inkomsten först efter kvittning enligt 1, och

3.belopp som inte avräknats ett tidigare år får avräknas senare år mot skatt på den inhemska inkomst som ingår i beräkningen av enhetens justerade resultat.

Den särskilda uppskjutna skattefordran ska uppgå till det lägsta av

1.det högsta tillåtna avräkningsbeloppet som enligt nationella regler får beaktas ett senare år, och

2. moderenhetens |

inhemska |

2. enhetens inhemska förlust för |

förlust för beskattningsåret enligt |

beskattningsåret |

eller |

tidigare |

nationella regler multiplicerad med |

beskattningsår |

enligt |

nationella |

den nationella skattesatsen. |

regler, multiplicerad |

med den |

|

|

nationella skattesatsen. |

|

Om den nationella skattesatsen överstiger minimiskattesatsen, ska den särskilda uppskjutna skattefordran räknas om genom att beloppet enligt andra stycket multipliceras med minimiskattesatsen och divideras med den tillämpliga nationella skattesatsen. Om den nationella skattesatsen därefter ändras, ska kvarstående belopp räknas om enligt den nya skattesatsen.

36 §

Bestämmelsen i 35 § första stycket gäller inte om den uppskjutna skatte- skulden avser

6Senaste lydelse 2024:1248.

Prop. 2025/26:22 1. värdeminskningsavdrag avseende materiella tillgångar,

2.kostnader för licenser eller liknande tillgångar som gäller i för- hållande till en offentlig förvaltning och ger rätt att använda fast egendom eller nyttja en naturresurs, om nyttjandet medför betydande investeringar

imateriella tillgångar,

3.kostnader för forskning och utveckling,

4.kostnader för avveckling och sanering,

5.orealiserade nettovinster vid redovisning till verkligt värde,

6.orealiserade nettovinster som beror på fluktuationer i utländsk valuta,

7.försäkringsreserver och förutbetalda anskaffningskostnader för försäkringsavtal,

8.vinster från försäljning av materiella anläggningstillgångar i samma stat som koncernenheten hör hemma i, om vinsterna återinvesteras i materiella anläggningstillgångar i samma stat, eller

9.ytterligare belopp som lagts till i redovisningen som en följd av en förändring av redovisningsprinciperna för de poster som avses i 1–8.

|

För en leasegivare gäller att om |

|

ett |

leasingavtal |

avseende |

|

materiella |

tillgångar |

behandlas |

|

som en fordran i moderföretagets |

|

koncernredovisning men som |

en |

|

materiell tillgång vid leasegivarens |

|

inkomstbeskattning, |

ska |

|

en |

|

uppskjuten |

skatteskuld |

som |

är |

|

hänförlig |

|

|

|

|

till |

|

värdeminskningsavdrag |

avseende |

|

tillgången |

omfattas |

av |

första |

|

stycket 1. |

|

|

|

|

|

|

4 kap. |

|

|

|

|

|

|

|

Alternativregel för uppskjuten skatt |

|

som |

ska |

|

fördelas |

till |

|

en |

|

koncernenhet |

|

|

|

|

|

16 a § |

|

|

|

|

|

|

|

En |

rapporterande enhet |

|

kan |

|

välja att för moder- och |

|

huvudenheter i en stat inte tillämpa |

|

3 kap. 27 m–27 o §§ om fördelning |

|

av uppskjuten skatt. Om ett sådant |

|

val görs ska den uppskjutna skatten |

|

inte ingå i den justerade skatte- |

|

kostnaden för vare sig moder- eller |

|

huvudenheten eller någon av de |

|

koncernenheter som |

fördelning |

|

annars skulle ha skett till. |

|

|

|

Ett sådant val gäller i fem år från |

|

och med det räkenskapsår som |

|

valet |

avser. |

Därefter |

fortsätter |

|

valet |

att |

|

gälla, |

om |

|

den |

20 |

rapporterande |

enheten |

inte |

åter- |

kallar valet. Om valet återkallas kan ett nytt val enligt första stycket göras först fem år efter det år som återkallelsen avser.

6kap.

1§7 I detta kapitel finns bestämmelser om

– skattskyldighet för |

svensk |

– skattskyldighet för svensk |

nationell tilläggsskatt |

(2 och |

nationell tilläggsskatt (2–2 c §§), |

2 a §§), |

|

|

–skattskyldighet enligt huvudregeln för tilläggsskatt (3–8 §§),

–skattskyldighet enligt kompletteringsregeln för tilläggsskatt (9– 15 §§), och

–undantag från reglerna under fem år (16–18 §§).

I 7 kap. finns bestämmelser om hur bestämmelserna i detta kapitel ska tillämpas för särskilda enheter och transaktioner.

|

2 §8 |

|

|

|

|

Om en svensk koncernenhet är |

Om en svensk koncernenhet är |

lågbeskattad är enheten skatt- |

lågbeskattad är enheten skatt- |

skyldig för hela det tilläggs- |

skyldig för hela det tilläggs- |

skattebelopp som beräknats och |

skattebelopp |

som beräknats |

och |

fördelats på enheten enligt 3 kap. |

fördelats på enheten enligt 3 kap. |

37–40 §§ eller 4 kap. 19 §. |

37–40 §§ eller |

4 kap. |

19 §. |

Ett |

|

specialföretag |

|

för |

värde- |

|

papperisering är endast skatt- |

|

skyldigt för ett sådant tilläggs- |

|

skattebelopp |

i |

den utsträckning |

|

som framgår av 2 b §. |

|

|

En minoritetsägd koncernenhet som är en svensk koncernenhet är skattskyldig för hela det tilläggsskattebelopp som beräknats och fördelats på enheten enligt 7 kap. 41 §.

Ett fast driftställe som är statslöst enligt 1 kap. 15 § är skattskyldigt för hela det tilläggsskattebelopp som beräknats för enheten enligt 3 kap. 42 §, under förutsättning att

1.platsen för affärsverksamhet från vilken verksamhet bedrivs finns i Sverige, eller

2.verksamheten, om den inte bedrivs från någon viss plats, är att likställa med affärsverksamhet som bedrivs av en huvudenhet på en plats

iSverige.

2 a §9

En svensk koncernenhet är skattskyldig för hela det tilläggsskattebelopp som beräknats och fördelats på ett samriskföretag och ett dotterföretag till ett samriskföretag enligt 7 kap. 45 §, om företaget

7Senaste lydelse 2024:1248.

8Senaste lydelse 2024:1248.

9Senaste lydelse 2024:1248.

Prop. 2025/26:22 1. hör hemma i Sverige, och

2. tillhör den koncern som den svenska koncernenheten ingår i.

Om en koncern har flera svenska koncernenheter ska skattskyldigheten för tilläggsskattebeloppet fördelas mellan dessa i proportion till varje enhets andel av koncernens anställda och materiella tillgångar i Sverige under det beskattningsår som tilläggsskatten avser.

Om svenska koncernenheter i två olika koncerner är skattskyldiga enligt första stycket för tilläggsskattebelopp som beräknats och fördelats på ett och samma samriskföretag eller dotterföretag till ett samriskföretag, ska det tilläggsskattebelopp som belöper sig på respektive koncern halveras.

2 b §

En svensk koncernenhet som är originator är, utöver vad som framgår av 2 §, skattskyldig för hela det tilläggsskattebelopp som beräknats och fördelats enligt 3 kap. 37–40 §§ eller 4 kap. 19 § på en svensk koncernenhet som är ett specialföretag för värde- papperisering. Om originatorn inte är en svensk koncernenhet är i stället specialföretaget skatt- skyldigt för hela tilläggsskatte- beloppet.

|

2 c § |

|

|

|

|

Med originator avses detsamma |

|

som i artikel 2.3 i Europa- |

|

parlamentets och rådets förordning |

|

(EU) |

2017/2402 |

av |

den |

|

12 december 2017 om ett allmänt |

|

ramverk |

för värdepapperisering |

|

och om inrättande av ett särskilt |

|

ramverk för enkel, transparent och |

|

standardiserad |

värdepapperi- |

|

sering samt om ändring av direk- |

|

tiven 2009/65/EG, |

2009/138/EG |

|

och 2011/61/EU och förord- |

|

ningarna (EG) nr 1060/2009 och |

|

(EU) nr 648/2012. |

|

|

|

Med specialföretag för värde- |

|

papperisering avses en koncern- |

|

enhet |

|

|

|

|

1. vars |

verksamhet uteslutande |

22 |

består i att främja genomförandet |

värde- Prop. 2025/26:22

av en eller flera papperiseringar,

2.som ställer sina tillgångar som säkerhet till förmån för sina fordringsägare eller fordrings- ägare i ett annat specialföretag för värdepapperisering, och

3.som varje år betalar ut all avkastning på tillgångarna till sina fordringsägare eller ett annat

specialföretags fordringsägare förutom

a) ett belopp för att tillgodose ett krav enligt avtal på utdelning av vinst till andelsägarna eller motsvarande, eller

b) ett belopp som enligt avtal rimligen kommer att krävas för att

– göra avsättningar för framtida betalningar som krävs av enheten enligt avtal, eller

– behålla eller förbättra enhetens kreditvärdighet.

En koncernenhet ska dock bara anses vara ett specialföretag för värdepapperisering om den vinst som avses i andra stycket 3 a är försumbar i förhållande till enhetens intäkter för ett visst räken- skapsår.

Med värdepapperisering avses ett arrangemang som uppfyller följande förutsättningar:

1.Det genomförs i syfte att sammanföra och ompaketera en portfölj av tillgångar för andra investerare än koncernenheter på ett sådant sätt att tillgångarna avskiljs från originatorns till- gångar.

2.Det finns avtal som begränsar investerarnas risk vid insolvens hos den enhet som innehar de separerade tillgångarna på så sätt att övriga kända fordringsägares fordringar på enheten eller annan enhet som ingår i arrangemanget är efterställda i förhållande till investerarnas fordringar.

23

Med skattetransparent enhet avses en delägarbeskattad enhet till den del dess delägare är skatt- skyldiga för enhetens intäkter, kostnader, vinst eller förlust enligt lagstiftningen i den stat där vardera delägaren hör hemma. Med skattetransparent enhet avses också en delägarbeskattad enhet som en ägarenhet äger indirekt, genom en eller flera andra delägar- beskattade enheter, om ägaren- heten är skattskyldig för enhetens och de mellanliggande enheternas intäkter, kostnader, vinster eller förluster enligt lagstiftningen i den stat där ägarenheten hör hemma. En delägarbeskattad enhet ska inte

Prop. 2025/26:22 |

9 § |

|

Om tillämpningen av 2 § om nationell tilläggsskatt och en huvudregel |

för tilläggsskatt i en stat inte leder till att tilläggsskattebelopp för koncernens samtliga lågbeskattade koncernenheter tas ut i sin helhet, är svenska koncernenheter skattskyldiga för kompletterande tilläggsskatt

enligt bestämmelserna i 10–13 §§. |

|

Kompletteringsregeln ska inte |

Kompletteringsregeln ska inte |

tillämpas på investeringsenheter. |

tillämpas på investeringsenheter |

|

eller specialföretag för värde- |

|

papperisering. |

7 kap.

1 §10 I detta kapitel finns bestämmelser om

– delägarbeskattade enheter (2–16 §§),

– fasta driftställen (17–26 §§), – fasta driftställen (17–24 §§),

– investeringsenheter och försäkringsinvesteringsenheter (27–40 §§),

– minoritetsägda koncernenheter (41 och 42 §§),

– samriskföretag (43–47 §§),

– enheter som ansluter sig till eller lämnar en koncern (48–56 §§),

– överföring av tillgångar eller skulder (57–62 §§),

– kontrollerade |

utländska |

företag och hybridenheter (63–

65§§),

–moderföretag som omfattas av system med avdragsgill utdelning (66–

70§§),

–koncerner med flera moderföretag (71–77 §§), och

–godkänt utdelningsskattesystem (78–83 §§).

3 §

Med skattetransparent enhet avses en delägarbeskattad enhet till den del dess delägare är skatt- skyldiga för enhetens intäkter, kostnader, vinst eller förlust i den stat där ägaren hör hemma enligt lagstiftningen där.

24 |

10 Senaste lydelse 2024:1248. |

anses vara delägare. Om samtliga enheter är delägarbeskattade enheter ska moderföretaget dock anses vara delägare.

Med skattetransparent enhet avses också en koncernenhet som

1.inte har skatterättslig hemvist i någon stat,

2.inte är skattskyldig för medräknade skatter eller för nationell tilläggsskatt på grundval av platsen för företagsledningen, platsen för bildandet eller annan liknande omständighet vad avser dess intäkter, kostnader, vinst eller förlust, och

3.uppfyller följande förutsättningar:

–dess delägare hör hemma i en stat där de är skattskyldiga på det sätt som anges i första stycket,

–enheten har inte platsen för affärsverksamhet i den stat där den bildades, och

–enhetens intäkter, kostnader, vinst eller förlust kan inte hänföras till ett fast driftställe.

4 §

Med omvänd hybridenhet avses en delägarbeskattad enhet till den del dess ägare inte är skattskyldiga för enhetens intäkter, kostnader, vinst eller förlust i den stat där delägaren hör hemma enligt lagstiftningen där.

Med omvänd hybridenhet avses en delägarbeskattad enhet till den del dess delägare inte är skatt- skyldiga för enhetens intäkter, kostnader, vinst eller förlust enligt lagstiftningen i den stat där vardera delägaren hör hemma. Med omvänd hybridenhet avses också en delägarbeskattad enhet som en ägarenhet äger indirekt, genom en eller flera andra delägarbeskattade enheter, om ägarenheten inte är skattskyldig för enhetens och de mellanliggande enheternas in- täkter, kostnader, vinster eller för- luster enligt lagstiftningen i den stat där ägarenheten hör hemma. En delägarbeskattad enhet ska inte anses vara delägare. Om samtliga ägarenheter är delägarbeskattade ska moderföretaget dock anses vara delägare.

Det redovisade resultatet för en delägarbeskattad enhet ska minskas med det belopp som hör till ägare som inte är koncernenheter och som äger enheten direkt eller genom en skattetransparent struktur.

Det redovisade resultatet för en delägarbeskattad enhet ska minskas med det belopp som hör till ägare som inte är koncernenheter och som äger enheten

1.direkt, eller

2.indirekt genom en eller flera skattetransparenta enheter som för

|

|

|

|

|

|

Prop. 2025/26:22 |

den koncernenhet som är delägare |

|

enligt 3 |

eller |

4 § utgör |

en |

|

skattetransparent |

struktur |

enligt |

|

lagstiftningen i den stat där |

|

koncernenheten hör hemma. |

|

Första stycket gäller inte |

Första |

stycket |

gäller |

inte |

delägarbeskattade enheter som |

delägarbeskattade |

enheter |

som är |

1. är moderföretag, eller |

moderföretag. Det gäller inte heller |

2.ägs, direkt eller genom en till den del en delägarbeskattad skattetransparent struktur, av ett enhet ägs, direkt eller indirekt moderföretag som är en genom en skattetransparent

delägarbeskattad enhet. |

struktur, av ett moderföretag som är |

|

en delägarbeskattad enhet. |

|

8 § |

Det redovisade resultat som återstår efter minskning och fördelning

enligt 6 eller 7 § ska fördelas till |

|

|

|

|

1. koncernenhetens |

ägare |

i |

1. koncernenhetens |

ägare |

enligt |

enlighet med deras |

ägarintressen |

3 § i enlighet med |

deras |

ägar- |

om enheten är en skattetransparent |

intressen om enheten är en |

enhet som inte är moderföretag, |

|

skattetransparent enhet som inte är |

|

|

|

moderföretag, |

|

|

2.koncernenheten själv om enheten är en skattetransparent enhet som är moderföretag, och

3.koncernenheten själv om enheten är en omvänd hybridenhet.

|

24 § |

|

|

|

Vid beräkningen av huvuden- |

Vid beräkningen av huvuden- |

hetens justerade resultat ska en |

hetens justerade resultat ska en |

justerad förlust hos ett fast drift- |

justerad förlust hos ett fast drift- |

ställe behandlas som en kostnad till |

ställe behandlas som en kostnad till |

den del förlusten behandlas som en |

den del förlusten behandlas som en |

kostnad vid beräkningen av huvud- |

kostnad vid beräkningen av huvud- |

enhetens beskattningsbara inkomst |

enhetens beskattningsbara inkomst |

i den stat där den hör hemma. Detta |

enligt lagstiftningen i den stat där |

gäller under förutsättning att |

huvudenheten |

hör hemma. Detta |

förlusten inte kvittas mot någon |

gäller |

under |

förutsättning |

att |

inkomst som är föremål för |

förlusten inte kvittas mot någon |

beskattning både i den stat där |

inkomst som är föremål för |

huvudenheten hör hemma och i den |

beskattning både i den stat där |

stat där det fasta driftstället hör |

huvudenheten hör hemma och i den |

hemma. |

stat där det fasta driftstället hör |

|

hemma. |

|

|

|

Om förlust hos ett fast driftställe |

|

kvittas mot vinst hos ett annat fast |

|

driftställe ska endast så stor del av |

|

förlusten som kvarstår efter sådan |

|

kvittning behandlas som en kostnad |

|

enligt första stycket. Om förlust hos |

|

två eller flera fasta driftställen |

26 |

kvittas |

mot inkomst från ett |

eller |

En skattekostnad som en huvud- enhet har haft för ett fast driftställe i den stat där driftstället hör hemma ska inte tas med vid beräkningen enligt 4 § första stycket för den stat där huvudenheten hör hemma.

Om ett fast driftställe, ett kontrollerat utländskt företag, en hybridenhet eller en omvänd hybridenhet inte omfattas av 3– 5 §§ för den stat där enheten hör hemma, ska 3 kap. 27 § första stycket 1, 3 och 4 inte tillämpas vid beräkningen enligt 4 § första stycket för den stat där ägarenheten eller huvudenheten hör hemma.

flera fasta driftställen ska den förlust som kvarstår efter sådan kvittning behandlas som kostnad för huvudenheten på följande sätt. Förlusten ska fördelas på de fasta driftställena i proportion till varje driftställes förlust enligt lokala skatteregler.

Justerad vinst som uppstår ett senare år för det fasta driftstället ska behandlas som justerad vinst hos huvudenheten i den mån den inte överstiger den justerade förlust som enligt första stycket behandlades som en kostnad vid beräkningen av justerat resultat för huvudenheten.

29§11

Vid beräkningen enligt 28 § ska beaktas endast den del av den justerade

|

|

|

|

|

|

|

|

skattekostnaden som är hänförlig till koncernens andel av |

|

|

1. justerad vinst, och |

|

|

|

|

|

2. medräknade |

skatter |

som |

2. medräknade |

skatter |

som |

fördelats |

till investeringsenheten |

fördelats |

till investeringsenheten |

eller |

försäkringsinvesterings- |

eller |

försäkringsinvesterings- |

enheten i enlighet med 3 kap. 27 §, |

enheten i enlighet med 3 kap. 27– |

7 kap. 11, 25, 26 och 63–65 §§. |

27 o §§. |

|

|

|

Medräknade skatter som inte kan hänföras till inkomster som ingår i koncernens andel av enhetens justerade vinst ska inte beaktas.

8kap.

4a §12

En skattekostnad som en huvud- enhet har haft för ett fast driftställe i den stat där driftstället hör hemma ska inte tas med vid beräkningen enligt 4 § första stycket i den stat där huvudenheten hör hemma.

Om ett fast driftställe, ett kontrollerat utländskt företag eller en hybridenhet inte omfattas av 3–5 §§ i den stat där enheten hör hemma, ska 7 kap. 25 och 63–65 §§ inte tillämpas vid beräkningen enligt 4 § första stycket för den stat där ägarenheten eller huvudenheten hör hemma.

1. Denna lag träder i kraft den 1 januari 2026.

11Senaste lydelse 2024:1248.

12Senaste lydelse 2024:1248.

Prop. 2025/26:22 2. Lagen tillämpas första gången för beskattningsår som börjar närmast efter den 31 december 2025 eller, i fråga om svenska handelsbolag, räkenskapsår som börjar närmast efter den 31 december 2025.

3.Bestämmelserna i 3 kap. 27 d–27 h §§ tillämpas för beskattningsår som börjar före den 1 januari 2026 och som avslutas senast den 30 juni 2027.

4.Den rapporterande enheten får dock tillämpa samtliga eller vissa av bestämmelserna första gången för beskattningsår som börjar närmast efter den 31 december 2023 eller, i fråga om svenska handelsbolag, räkenskapsår som börjar närmast efter den 31 december 2023.

28

3 |

Ärendet och dess beredning |

Prop. 2025/26:22 |

Den 1 januari 2024 trädde lagen (2023:875) om tilläggsskatt i kraft. Genom lagen genomfördes rådets direktiv (EU) 2022/2523 av den 14 december 2022 om säkerställande av en global minimiskattenivå för multinationella koncerner och storskaliga nationella koncerner i unionen, hädanefter kallat minimibeskattningsdirektivet, i svensk rätt. Syftet med minimibeskattningsdirektivet är att genomföra de modellregler om en global minimibeskattning (Global Anti-Base Erosion Model Rules, hädanefter kallade modellreglerna) som arbetats fram inom ramen för OECD/G20:s Inclusive Framework on Base Erosion and Profit Shifting (BEPS), hädanefter kallat det inkluderande ramverket (IF). Sedan modellreglerna antogs år 2021 har arbetet inom IF fortsatt och pågår fortfarande.

Därefter har administrativa riktlinjer antagits av IF den 24 maj 2024. Dessa publicerades i juni 2024. Riktlinjerna finns i bilaga 1. De administrativa riktlinjerna medför att lagen om tilläggsskatt behöver ändras och kompletteras i vissa delar. Inom Finansdepartementet har därför tagits fram en promemoria, Ytterligare kompletteringar till bestämmelserna om tilläggsskatt för företag i stora koncerner.

En sammanfattning av promemorian finns i bilaga 2. Promemorians lagförslag finns i bilaga 3.

Promemorian har remissbehandlats. En förteckning över remissinstan- serna finns i bilaga 4. Remissvaren finns tillgängliga i Finansdeparte- mentet (Fi2025/00675).

I denna proposition behandlas promemorians lagförslag.

Lagrådet

Regeringen beslutade den 14 augusti 2025 att inhämta Lagrådets yttrande över de förslag som finns i bilaga 5. Lagrådets yttrande finns i bilaga 6. Lagrådets förslag och synpunkter behandlas i avsnitt 6, 7, 9–12, 15.2 och 17 och i författningskommentaren. Regeringen följer i huvudsak Lagrådets förslag. I förhållande till lagrådsremissens lagförslag görs dessutom vissa språkliga och redaktionella ändringar.

4 Bakgrund

Europeiska kommissionen presenterade den 22 december 2021 ett förslag till rådets direktiv om en global minimiskatt för multinationella företag inom EU (COM(2021) 823). Den 14 december 2022 antogs minimi-

beskattningsdirektivet. Syftet med direktivet är att genomföra de |

|

modellregler om global minimibeskattning som antogs av IF den |

|

14 december 2021. Syftet med modellreglerna är att säkerställa att stora |

|

multinationella koncerners vinster beskattas med en effektiv skattesats om |

|

minst 15 procent beräknat på ett underlag som utgår från koncern- |

|

redovisningen. Modellreglerna kompletteras av förklaringar och exempel |

|

i Tax Challenges Arising from the Digitalisation of the Economy – |

29 |

|

Prop. 2025/26:22 Commentary to the Global Anti-Base Erosion Model Rules (Pillar Two), hädanefter kallad kommentaren, som godkänts av IF. Kommentaren syftar till att klargöra tolkning och tillämpning av modellreglerna.

Till modellreglerna har därefter fogats administrativa riktlinjer med kompletteringar till kommentaren som syftar till att klargöra tolkning och tillämpning av reglerna, dvs. Tax Challenges Arising from the Digitalisation of the Economy – Administrative Guidance on the Global Anti-Base Erosion Model Rules (Pillar Two), hädanefter kallade administrativa riktlinjer. Vidare har ett dokument om s.k. safe harbour- regler (förenklingsregler) antagits av IF den 15 december 2022. Den 25 april 2024 publicerades en konsoliderad version av kommentaren till modellreglerna, som inkluderar administrativa riktlinjer och förenklings- regler fram t.o.m. år 2023. Kommissionen har i ett uttalande från Ekofin- rådets möte den 9 november 2023 uttalat att den anser att 2022 års dokument om safe harbour-regler och de administrativa riktlinjerna från februari och juli 2023 är förenliga med minimibeskattningsdirektivet. Kommissionen har den 30 september 2025 förklarat detsamma avseende de administrativa riktlinjerna från juni 2024. Den 9 maj 2025 publicerades en ny konsoliderad version av kommentaren till modellreglerna, som inkluderar administrativa riktlinjer och förenklingsregler fram t.o.m. mars 2025.

Modellreglerna utgör ett koordinerat system för beskattning av lågbeskattade vinster genom att tilläggsskatt tas ut av koncernenheter som hör hemma i en annan stat på sådana vinster. Reglerna ska genomföras i form av ett gemensamt tillvägagångssätt (”common approach”). Det innebär att de stater som enats om reglerna inte är förbundna att införa dem i nationell rätt, men om de gör det ska reglerna införas och administreras i enlighet med modellreglerna och tillhörande kommentar.

Regeringen föreslog i propositionen Tilläggsskatt för företag i stora koncerner bl.a. att det skulle införas bestämmelser i svensk rätt som motsvarar de materiella bestämmelserna i minimibeskattningsdirektivet samt att bestämmelserna skulle tas in i en särskild lag om tilläggsskatt (prop. 2023/24:32 s. 121 och 122). Riksdagen beslutade i allt väsentligt i enlighet med regeringens förslag. Lagen (2023:875) om tilläggsskatt trädde i kraft den 1 januari 2024.

Sedan modellreglerna antogs år 2021 har arbetet inom IF fortsatt och det pågår fortfarande. Administrativa riktlinjer som antogs av IF den 1 februari 2023, 13 juli 2023 och 15 december 2023 har införts i lagen om tilläggsskatt genom propositionen Kompletteringar till bestämmelserna om tilläggsskatt för företag i stora koncerner (prop. 2024/25:7) till den del det har krävts en lagändring. I denna proposition behandlas ändringar i lagen om tilläggsskatt med anledning av de administrativa riktlinjerna från juni 2024. Vidare föreslås vissa förtydliganden och språkliga och redaktionella ändringar i lagen om tilläggsskatt.

Frågan om sanktionslättnader (”transitional penalty relief regime”, se OECD (2022), Safe Harbours and Penalty Relief: Global Anti-Base Erosion Rules (Pillar Two), OECD/G20 Inclusive Framework on BEPS, OECD, Paris) kommer att tas om hand i ett annat lagstiftningsärende. De

30

administrativa riktlinjerna från januari 20251 omfattas inte av denna Prop. 2025/26:22 proposition. Eftersom arbetet ännu inte är avslutat kommer det sannolikt

att antas ytterligare administrativa riktlinjer framöver.

5Det behöver införas ytterligare bestämmelser om tilläggsskatt för företag i stora koncerner

Regeringens bedömning

Lagen om tilläggsskatt behöver kompletteras med ytterligare bestämmelser med anledning av de administrativa riktlinjerna från juni 2024 inom ramen för OECD/G20:s Inclusive Framework on Base Erosion and Profit Shifting (BEPS).

Den föreslagna utformningen av dessa ytterligare bestämmelser i denna proposition bedöms vara förenlig med minimibeskattnings- direktivet och fördraget om Europeiska unionens funktionssätt.

Promemorians bedömning

Bedömningen i promemorian stämmer överens med regeringens.

Remissinstanserna

Näringslivets Skattedelegation (till vars yttrande, Fastighetsägarna, Svensk Försäkring, Svenskt Näringsliv och Svensk Sjöfart ansluter sig) välkomnar arbetet med att anpassa den svenska lagstiftningen till den internationella vägledningen och tillstyrker promemorians förslag. FAR påpekar att någon ändring av minimibeskattningsdirektivet inte har genomförts och att det inte kan uteslutas att direktivet och modellreglerna blir oförenliga i och med de nya riktlinjerna. Den alltför snabba lagstiftningsprocessen, inklusive remissarbetet, medför att risken för misstag och otydlighet ökar. Juridiska fakultetsnämnden vid Stockholms universitet har inga invändningar mot den föreslagna implementeringen av de administrativa riktlinjerna i sak men ifrågasätter om direktivet möjliggör den lagstiftningsteknik som används och en dynamisk tolkning vid rättstillämpningen. Sveriges advokatsamfund har i huvudsak inget att invända mot förslagen och bedömningarna i promemorian men efterfrågar bl.a. en noggrann analys av de administrativa riktlinjernas förenlighet med minimibeskattningsdirektivet och den grundlagsfästa legalitetsprincipen avseende skattelagstiftning. Skatteverket påpekar att behovet av

1OECD (2025), Tax Challenges Arising from the Digitalisation of the Economy – Administrative Guidance on Article 9.1 of the Global Anti-Base Erosion Model Rules, OECD/G20 Inclusive Framework on BEPS, OECD, Paris,

https://www.oecd.org/content/dam/oecd/en/topics/policy-sub-issues/global-

minimumtax/administrative-guidance-article-9-1-globe-rules-pillar-two-january-2025.pdf.31

permanenta förenklingsregler är påtagligt och bör prioriteras i det internationella arbetet. Vidare saknas det alltjämt en ändamålsenlig tvistlösningsmekanism och även det bör prioriteras i det internationella arbetet. Svensk Sjöfart efterfrågar permanenta förenklingsregler och en ”vit lista” vad avser stater med godkända regler.

Skälen för regeringens bedömning

I minimibeskattningsdirektivet anges att genomförandet av modell- reglerna inom unionen bör ligga så nära den globala överenskommelsen som möjligt (skäl 4 och 6 i direktivet). Detta ska säkerställa att de regler som medlemsstaterna genomför i enlighet med direktivet är kvalificerade i den mening som avses i modellreglerna och att det blir en konsekvent tillämpning av reglerna i medlemsstaterna. I direktivet anges vidare att modellreglerna, förklaringarna och exemplen i kommentaren till modell- reglerna som godkänts av IF samt implementeringspaketet, inbegripet dess safe harbour-dokument, utgör en källa till illustration eller tolkning i den mån dessa källor är förenliga med direktivet och unionsrätten (skäl 24 i direktivet). Vidare har kommissionen i ett uttalande från Ekofin-rådets möte den 9 november 2023 uttalat att den anser att 2022 års dokument om safe harbour-regler och de administrativa riktlinjerna från februari och juli 2023 är förenliga med minimibeskattningsdirektivet. Vidare har kommissionen den 30 september 2025 förklarat detsamma avseende de administrativa riktlinjerna från juni 2024.

Av de administrativa riktlinjerna från december 2023 (punkt 4) framgår bl.a. följande. Utifrån artikel 8.3 i modellreglerna har IF kommit överens om att en stat som implementerar reglerna ska ”tillämpa modellreglerna i enlighet med antagna administrativa riktlinjer med förbehåll för de krav som följer av nationell rätt”. Uttrycket antagna administrativa riktlinjer definieras i artikel 10.1 i modellreglerna som riktlinjer som har utfärdats av IF om antingen ”tolkningen eller administrationen av modellreglerna”. Administrativa riktlinjer förväntas spela en viktig roll när det gäller förutsebarheten i fråga om modellreglerna genom att klargöra tolkningen av reglerna och genom att tillhandahålla vägledning för skattemyndigheter när det gäller hur reglerna ska tillämpas. Eftersom de administrativa riktlinjerna också kommer att återspegla IF:s gemensamma syn på hur modellreglerna ska tolkas och tillämpas kommer de att spela en viktig roll för att säkerställa en konsekvent tillämpning av modellreglerna och för att skapa en jämn spelplan för multinationella koncerner. Av punkt 5 framgår bl.a. att definitionen av ”antagna administrativa riktlinjer” enligt artikel

10.1i modellreglerna förutser att IF kan anta riktlinjer både vad gäller tolkningen och tillämpningen av reglerna. Riktlinjerna kompletterar eller ersätter punkter i kommentaren eller förklarar hur ordalydelsen ska tillämpas på vissa förhållanden.

Arbetet med kommentarerna till OECD:s modellregler pågår och är ännu inte avslutat. IF antog administrativa riktlinjer den 1 februari 2023, 13 juli 2023 och 15 december 2023. Dessa administrativa riktlinjer infördes i lagen om tilläggsskatt den 1 januari 2025 med anledning av förslagen i propositionen Kompletteringar till bestämmelserna om tilläggsskatt för företag i stora koncerner (prop. 2024/25:7). Ytterligare administrativa riktlinjer har antagits av IF den 24 maj 2024. Dessa

publicerades i juni 2024. Av propositionen Tilläggsskatt för företag i stora koncerner framgår att vid tillämpningen av bestämmelserna i lagen om tilläggsskatt, genom vilken minimibeskattningsdirektivets bestämmelser genomförs, bör modellreglerna, kommentaren och de administrativa riktlinjerna utgöra en viktig källa för tolkning, i den mån dessa är förenliga med direktivet och unionsrätten (prop. 2023/24:32, s. 128 och 129). Detta gäller även för de förslag på kompletterande bestämmelser som lämnas i denna proposition. Även vad gäller dessa förslag är det viktigt att utforma dem så att de ligger så nära de administrativa riktlinjerna som möjligt. Mot denna bakgrund behöver lagen om tilläggsskatt endast kompletteras i de delar riktlinjerna från juni 2024 innebär att det krävs ytterligare lagstiftning. Det som anges i de administrativa riktlinjerna från juni 2024

–om det är fråga om förtydliganden och exempel – ryms redan inom de införda bestämmelserna. FAR, Juridiska fakultetsnämnden vid Stockholms universitet och Sveriges advokatsamfund ifrågasätter de administrativa riktlinjernas förenlighet med direktivet om minimibeskattning. Regeringen konstaterar att det av skälen till direktivet framgår att genomförandet av modellreglerna inom unionen bör ligga så nära den globala överenskommelsen som möjligt bl.a. i form av administrativa riktlinjer. Det framgår av skälen till minimibeskattningsdirektivet att modellreglerna, förklaringarna och exemplen i kommentaren till modellreglerna som godkänts av IF samt implementeringspaketet, inbegripet dess safe harbour-dokument, utgör en källa till illustration eller tolkning i den mån dessa källor är förenliga med direktivet och unionsrätten (skäl 4, 6 och 24 i direktivet). Vidare har kommissionen i ett uttalande från Ekofin-rådets möte den 9 november 2023 uttalat att den anser att 2022 års dokument om safe harbour-regler och de administrativa riktlinjerna från februari och juli 2023 är förenliga med minimibeskattningsdirektivet. Kommissionen har den 30 september 2025 förklarat att detsamma gäller avseende de administrativa riktlinjerna från juni 2024. Regeringen anser att lagen om tilläggsskatt bör kompletteras med ytterligare bestämmelser så länge bestämmelserna inte strider mot direktivet eller fördraget om Europeiska unionens funktionssätt. Regeringen gör bedömningen att de föreslagna bestämmelserna är förenliga med direktivet och unionsrätten. FAR anser att lagstiftnings- arbetet går alltför fort fram. Regeringen har förståelse för denna synpunkt men anser att det är av största vikt att den svenska lagstiftningen anpassas till den internationella vägledningen i form av administrativa riktlinjer för att underlätta för svenska koncerner så att de inte behöver förhålla sig till regelverk som skiljer sig åt mellan staterna. En annan faktor som måste beaktas är kvalificeringsprocessen (den s.k. peer review-processen). För att de svenska bestämmelserna ska anses vara kvalificerade måste kraven vad avser implementeringstiden av de administrativa riktlinjerna hållas. Om reglerna inte anses vara kvalificerade så kan t.ex. QDMTT (”qualified domestic top-up tax”, nationell tilläggsskatt) safe harbour inte tillämpas på svenska koncernenheter dvs. tilläggsskattebeloppet för svenska koncernenheter kommer inte anses att vara noll i andra stater. Svensk Sjöfart och Skatteverket efterfrågar permanenta förenklingsregler. Regeringen konstaterar att arbetet med permanenta förenklingsregler pågår och ännu inte är avslutat men att det är en prioriterad fråga för IF. Svensk Sjöfart efterfrågar en ”vit lista” vad avser stater med godkända

Prop. 2025/26:22 regler. Regeringen konstaterar att vad avser ”vit lista” så finns ”Central record of legislation” (annex B i kommentaren till modellreglerna) vilket är ett register där det framgår vilka staters huvudregel och regel om nationell tilläggsskatt som blivit godkända av IF. Detta register medför att kravet på en ”vit lista” bör vara uppfyllt. Det framgår även vilka stater som omfattas av förenklingsregeln vad avser nationell tilläggsskatt (”QDMTT Safe Harbour”). Skatteverket påpekar att det allt-jämt saknas en ändamålsenlig mekanism för att lösa tvister. Regeringen konstaterar att arbetet när det gäller reglerna om tvistelösning inte är slutfört i IF.

6Skattskyldighet för ett specialföretag för värdepapperisering som är en koncernenhet

Regeringens förslag

Det är originatorn som är skattskyldig för det nationella tilläggs- skattebelopp som beräknats och fördelats på en svensk koncernenhet som är ett specialföretag för värdepapperisering om originatorn är en koncernenhet som hör hemma i Sverige. Om originatorn inte hör hemma i Sverige är den koncernenhet som är ett specialföretag för värdepapperisering skattskyldig för sin nationella tilläggsskatt. En koncernenhet som är ett specialföretag för värdepapperisering är inte skattskyldig för en annan koncernenhets nationella tilläggsskatt eller för kompletterande tilläggsskatt.

Det införs en definition av originator, specialföretag för värde- papperisering och värdepapperisering i lagen om tilläggsskatt.

Promemorians förslag

Förslaget i promemorian stämmer överens med regeringens. Promem- orians förslag har dock en något annan redaktionell utformning.

Remissinstanserna

Ingen remissinstans kommenterar förslaget särskilt.

Skälen för regeringens förslag

Gällande rätt om värdepapperisering

Värdepapperisering är ett förfarande där vissa typer av tillgångar slås ihop så att de kan ompaketeras till räntebärande värdepapper. Inom EU regleras värdepapperiseringstransaktioner i Europaparlamentets och rådets förord- ning (EU) 2017/2402 av den 12 december 2017 om ett allmänt ramverk för värdepapperisering och om inrättande av ett särskilt ramverk för enkel,

transparent och standardiserad värdepapperisering samt om ändring av

34

direktiven 2009/65/EG, 2009/138/EG och 2011/61/EU och förordningarna (EG) nr 1060/2009 och (EU) nr 648/2012. Den 1 januari 2019 trädde lagen (2018:1981) med kompletterande bestämmelser till EU:s förordning om värdepapperisering i kraft. Lagen innehöll de bestämmelser som är nödvändiga för att förordningen skulle kunna tillämpas i Sverige fr.o.m. det datumet (se prop. 2018/19:7). Den lagen har numer ersatts av lagen (2019:1215) med kompletterande bestämmelser till EU:s förordning om värdepapperisering.

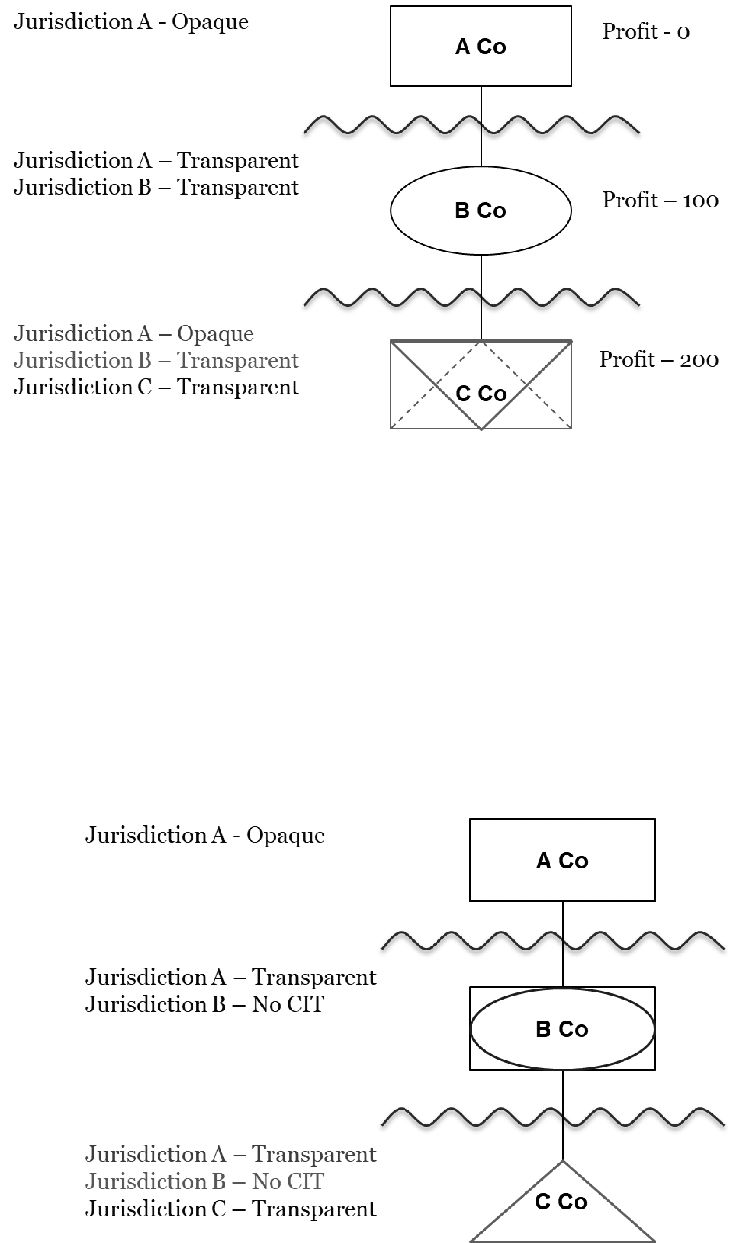

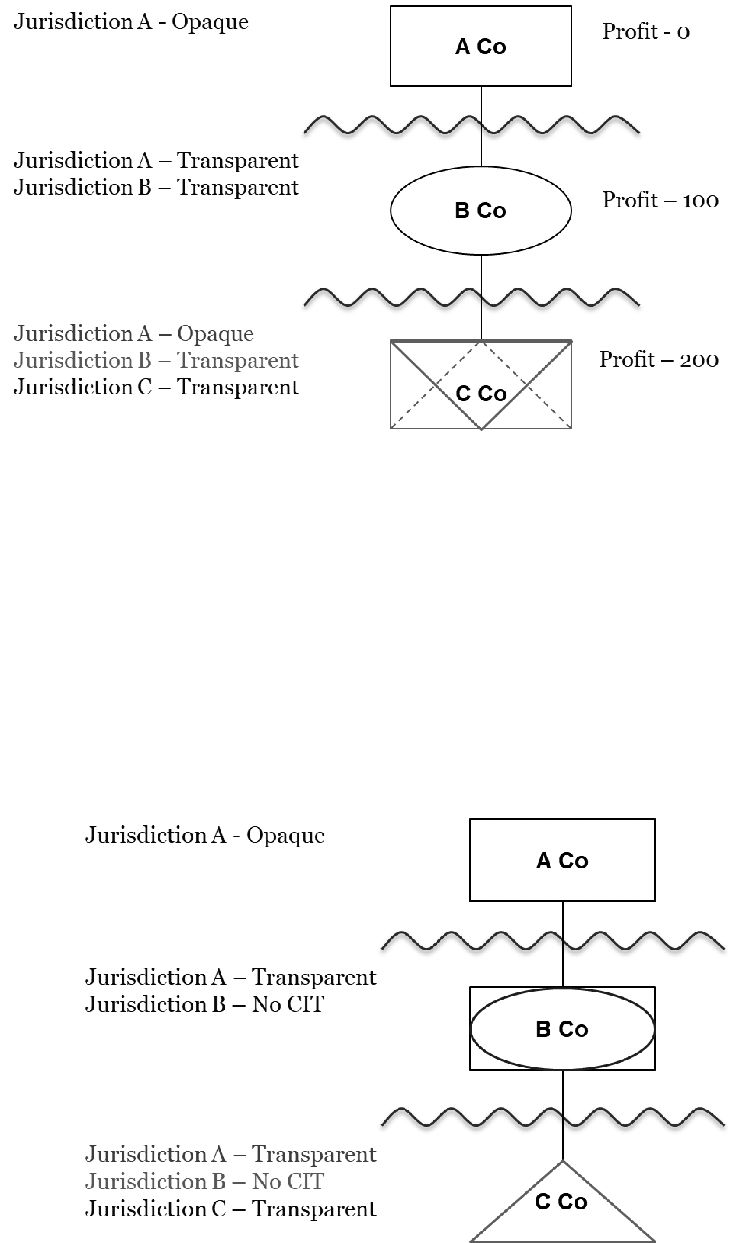

Administrativa riktlinjer från juni 2024