Samspelet mellan finans- och penningpolitik i Sverige

Johan Lyhagen och Hovick Shahnazarian

Bilaga 5 till Långtidsutredningen 2023

Stockholm 2023

SOU 2023:90

SOU och Ds finns på regeringen.se under Rättsliga dokument.

Svara på remiss – hur och varför

Statsrådsberedningen, SB PM 2021:1.

Information för dem som ska svara på remiss finns tillgänglig på regeringen.se/remisser.

Layout: Långtidsutredningen 2023, Regeringskansliet

Omslag: Elanders Sverige AB

Tryck och remisshantering: Elanders Sverige AB, Stockholm 2023

ISBN

ISBN

ISSN

Förord

Långtidsutredningen 2023 har utarbetats av ett fristående projektgrupp inom Finansdepartementets enhet för ekonomisk politik och fördelning. Inom ramen för utredningen har ett antal specialstudier tagits fram, vilka publiceras som fristående bilagor. Av huvudbetänkandet framgår hur bilagornas analyser och slutsatser använts i utredningens arbete.

Denna bilaga har utarbetats av Johan Lyhagen, professor vid Uppsala universitet, och Hovick Shahnazarian, docent och ämnesråd i Finansdepartementet.

Arbetet med bilagan har följts av en referensgrupp bestående av Teodora Borota Milicevic, Lars Calmfors, Urban Hansson Brusewitz, Johannes Lindvall, Marcus Mossfeldt och Karl Walentin.

Thomas Eisensee, Harry Flam, Nils Gottfries, Anna Seim, Lars E.O. Svensson och Hanna Ågren har gett värdefulla bidrag som kommentatorer.

Ett särskilt tack riktas till

Bilagans författare vill särskilt tacka Hanna Armelius, Rafael B. De Rezende, Olav Solhusløkk Höse, Erik Spånberg och Hwan Willén.

Stockholm december 2023

| Marcus Mossfeldt | Hovick Shahnazarian |

Projektledare, Långtidsutredningen

Innehåll

3.1Finanspolitik över konjunkturcykeln de senaste två

3.2Penningpolitik över konjunkturcykeln senaste två

5

| Innehåll | Bilaga 5 till LU2023 |

6

Sammanfattning

Före finanskrisen fanns en samsyn bland såväl akademiker som politiska beslutsfattare om att penningpolitiken har huvudansvaret för att stabilisera priserna och den reala ekonomin och därmed också är det huvudsakliga verktyget för att stabilisera konjunkturen, medan finanspolitiken i första hand inriktas till att nå långsiktiga mål, relaterade till ekonomisk effektivitet och fördelning. Finanspolitiken skulle bidra till att stabilisera ekonomin enbart via de automatiska stabilisatorerna förutom i mycket djupa lågkonjunkturer när diskretionära finanspolitiska åtgärder kan användas om det finns ett offentligfinansiellt utrymme. Finanskrisen och den svaga utvecklingen i världsekonomin därefter samt pandemin har lett till en viss omvärdering av synen på stabiliseringspolitiken. Globalt finns en pågående diskussion om penning- och finanspolitikens mål och medel samt hur de två politikområdena ska interagera med varandra, särskilt i situationer då centralbankernas styrräntor ligger nära eller på den effektiva nedre gränsen.

Frågan är om dessa tankegångar även haft betydelse för den praktiskt tillämpade stabiliseringspolitiken efter

Samspelet mellan penning- och finanspolitik över olika konjunkturcykler illustreras inledningsvis med hjälp av diagramanalyser. Syftet med denna empiriska analys är att ge en bild av i vilken grad finans- och penningpolitiken varit expansiv vid lågt resursutnyttjande och åtstramande vid högt (dvs. att politiken har använts kontracykliskt). Vidare analyseras om finans- och penningpolitiken

5

| Innehåll | Bilaga 5 till LU2023 |

påverkat efterfrågan i samma riktning (kongruens), eller påverkat efterfrågan åt olika håll (divergens).

Finanspolitikens ställning mäts med utgångspunkt från antingen den offentliga sektorns finansiella eller strukturella sparande som andel av potentiellt BNP.1 Den offentliga sektorns finansiella sparande är skillnaden mellan den offentliga sektorns inkomster och utgifter. En beräkning av det strukturella sparandet utgår normalt alltid från det finansiella sparandet. Samtidigt som den offentliga sektorns finansiella sparande är känsliga för variationer i konjunkturen bidrar det automatiskt till att dämpa variationer i den inhemska efterfrågan. Dessa konjunkturkänsliga skatter och utgifter brukar därför kallas ”automatiska stabilisatorer”. Beräkningen av det strukturella sparandet syftar till att rensa bort effekten av de automatiska stabilisatorerna från det faktiska finansiella sparandet för att därigenom visa hur stort den offentliga sektorns finansiella sparande hade varit i en situation då effekten av konjunkturen rensats bort. I policylitteraturen analyseras finanspolitikens ställning genom att beräkna det finansiella/strukturella sparandets avvikelse från en målsatt nivå. Förändringen av samma variabler används som mått på den finanspolitiska inriktningen för enskilda år. Förändringen av strukturellt sparande brukar också tolkas som ett mått på den diskretionära finanspolitiken. Ett alternativt mått av det strukturella sparandets förändring är att analysera budgeteffekterna av beslutade förändringar av skatter och konjunkturberoende utgifter i förhållande till potentiell BNP.

För att analysera den penningpolitiska ställningen ställs vanligen realräntan (definierad som differensen mellan styrräntan och förväntad inflation) i relation till den neutrala realräntan, det vill säga den ränta som skulle krävas för att balansera resursutnyttjandet vid en given tidpunkt. I denna bilaga tas även hänsyn till hur Riksbankens okonventionella åtgärder påverkat expansiviteten i den förda penningpolitiken.2

Den enkla empiriska analysen, som görs med hjälp av olika figurer i denna bilaga, indikerar att finanspolitiken, inklusive de automatiska

1Den produktionsnivå (BNP nivå) som är förenlig med ett normalt resursutnyttjande brukar kallas potentiell BNP (se vidare avsnitt 2.1).

2Dessa åtgärder har främst påverkat expansiviteten sedan 2015 och framåt. I avsnitt 2.3 beskrivs metoden för att beräkna skuggräntan som ger en vägledning om hur räntenivån i ekonomin påverkas av centralbankens konventionella- och okonventionella penningpolitiska åtgärder.

6

| Bilaga 5 till LU2023 | Sammanfattning |

stabilisatorerna, i huvudsak har varit kontracyklisk. Med detta menas att finanspolitiken har varit expansiv när resursutnyttjandet varit lågt och åtstramande när resursutnyttjandet varit högt. Analysen visar även att finanspolitiken, exklusive de automatiska stabilisatorerna, i viss utsträckning har förts kontracykliskt. Den enkla empiriska analysen indikerar vidare att penningpolitiken bara delvis har förts kontracyklisk för att stabilisera priserna och den reala ekonomin. En diagramanalys indikerar vidare att finans- och penningpolitiken endast delvis antingen varit expansiva eller kontraktiva samtidigt större delen av den studerade perioden. Det här innebär att när finanspolitiken (både inklusive och exklusive automatiska stabilisatorer) varit expansiv/kontraktiv så har även penningpolitiken varit det.

Ett problem vid tolkningen av de empiriska samband som illustreras med hjälp av diagramanalysen är att kausaliteten kan gå i båda riktningarna. Syftet med analysen i denna bilaga är att illustrera vilken finans- eller penningpolitik som historiskt har förts i olika konjunkturlägen. Samtidigt påverkar politiken konjunkturläget. I ett andra steg används en ekonometrisk modell för att hantera detta kausalitetsproblem. Modellen utgår från en hypotetisk, finanspolitisk handlingsregel för stabiliseringspolitiken. En sådan regel kan användas som ett riktmärke för att bestämma hur mycket diskretionär finanspolitik som bör vidtas för att bidra till att stabilisera BNP och inflation utan att äventyra hållbarheten i de offentliga finanserna. I den finanspolitiska regeln är fyra variabler av särskilt intresse: resursutnyttjandet, inflationens avvikelse från inflationsmålet, den offentliga sektorns finansiella sparande samt styrräntan3. Historisk data över dessa variabler används för att skatta hur ekonomiskpolitiska förändringar har påverkat den svenska ekonomin över tiden och vice versa. Skattningen görs med hjälp av en så kallade Bayesiansk

3Utifrån ett mått som beaktar effekten av okonventionella åtgärder.

7

| Innehåll | Bilaga 5 till LU2023 |

modellen indikerar att konjunkturen har större effekt på den offentliga sektorns finanser jämfört med regeringens skattningar. Det är anledningen till att strukturella sparandet varierar mer i modellen när effekten av de automatiska stabilisatorerna har rensats bort.

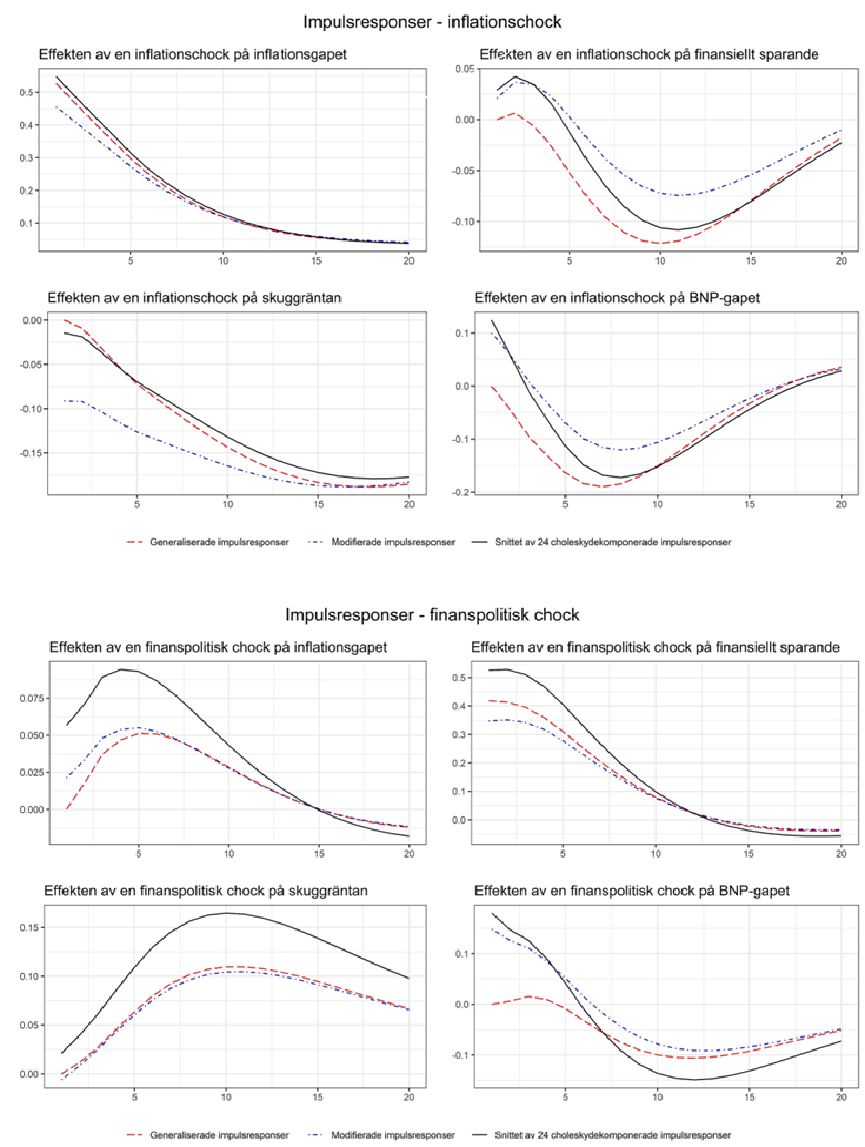

Den skattade modellen används även för att undersöka effekterna av olika chocker, exempelvis när ekonomin utsätts för olika störningar eller en omläggning av penning- eller finanspolitiken. Resultaten från dessa experiment indikerar att för

Sammanfattningsvis, diagramanalysen indikerar att finans- och penningpolitik historiskt delvis har förts kontracykliskt i olika konjunkturlägen men endast delvis varit kongruenta. Analysen tydliggör behovet av ett mer formaliserat ramverk för att om möjligt öka kongruensen mellan finans- och penningpolitiken. Behovet av ett mer formaliserat ramverk blir än mer uppenbart i den ekonometriska analysen. Resultaten indikerar att penning- och finanspolitik är kongruenta när ekonomin utsätts för många olika chocker, dock inte alla. Ett stabiliseringspolitiskt ramverk kan närmare formalisera hur finans- och penningpolitik förväntas agera när ekonomin utsätts för olika chocker.

4En chock innebär att en oförväntad störning sker i det ekonomiska systemet. En efterfrågechock innebär en oförväntad förändring av efterfrågan (läs resursutnyttjandet) i ekonomin. En inflationschock innebär en oförväntad förändring av inflationen i förhållande till inflationsmålet. En finanspolitisk chock innebär en överraskande förändring av skatter och offentliga utgifter. En penningpolitisk chock innebär en oförväntad förändring av skuggräntan.

5Det bör samtidigt poängteras att det inte alltid är positivt att finans- och penningpolitik är kongruenta, exempelvis när ekonomin utsätts för inflationschocker.

8

| Bilaga 5 till LU2023 | Sammanfattning |

Historiska erfarenheter visar att stabiliseringspolitik inte nödvändigtvis kommer att bedrivas på ett sätt som stabiliserar konjunktursvängningarna. Olika former av politiska incitament och konflikter mellan olika ekonomiskpolitiska mål kan hindra att effektiva stabiliseringspolitiska åtgärder vidtas i rätt tid och i rätt omfattning. Beslutsfördröjningen kan bli lång p.g.a. utdragna politiska förhandlingar. Detta kan resultera i att stabiliseringsåtgärder vidtas för sent och får effekt i ”fel” konjunkturläge. Stabiliseringspolitiken kan av detta skäl bli procyklisk och bidra till att förstärka konjunktursvängningarna. Politiska svårigheter att föra en tillräckligt stram finanspolitik i högkonjunkturer kan också bidra till att den offentliga skulden ökar. Dessa problem kan leda till att hushåll och företag tappar deras förtroende för den förda stabiliseringspolitiken. För att ett stabiliseringspolitiskt ramverk ska uppfattas som trovärdigt av ekonomins aktörer så är det viktigt att ramverket hanterar dessa problem på ett trovärdigt sätt. Ett sätt att komma till rätta med ovan nämnda problem i ramverket är att ge en behörig myndighet i uppdrag att analysera såväl den rådande konjunkturen som de ekonomiska chocker som förväntas få betydande inverkan på den ekonomiska utvecklingen de närmaste åren. I det stabiliseringspolitiska ramverket bör det också fastställas att den behöriga myndigheten förväntas ge förhandsrekommendationer om en lämplig stabiliseringspolitisk mix anpassad till den förväntade konjunkturcykeln.

| Tabell | Samspelet mellan penning- och finanspolitik |

||

| Substitut | Komplement | ||

| Efterfrågechock | x | ||

| Inflationschock | x | ||

| Finanspolitisk chock | x | ||

| Penningpolitisk chock | x | ||

9

Summary

Before the financial crisis, there was a consensus that monetary policy is mainly responsible for stabilizing inflation and the real economy and is thus also the main tool for stabilizing the economy, while fiscal policy is primarily focused on achieving

The question is whether these lines of thought also had significance for the applied stabilization policy after the 1990s crisis in Sweden. In this appendix to the

The interaction between monetary and fiscal policy over different business cycles is initially illustrated with the help of diagram analyses. The purpose of this empirical analysis is to illustrate the degree to which fiscal and monetary policy has been expansive when resource utilization is low and tightening when resource utilization is high (i.e. the policies has been countercyclical). Furthermore, it is analyzed whether fiscal and monetary policies have affected GDP in

11

| Summary | Bilaga 5 till LU2023 |

the same direction (congruent) or have affected GDP in different directions (divergent).

The direction of fiscal policy is measured based on either the public sector's fiscal balance or structural balance as a share of potential GDP.6 Public sector’s fiscal balance is the difference between public sector income and expenditure. A calculation of the structural balance is normally always based on the fiscal balance. At the same time as the public sector's fiscal balance is sensitive to business fluctuations, they automatically contribute to dampening fluctuations in domestic demand. These

To analyze the monetary policy direction, the real interest rate (defined as the difference between the interest rate and expected inflation) is usually related to the neutral real interest rate, i.e., the interest rate that would be required to balance the resource utilization at a given time. In this appendix, account is also taken of how the Riksbank's unconventional measures have affected the expansion of monetary policy.7

The simple empirical analysis, which is done using various charts in this appendix, indicates that fiscal policy, including the automatic stabilizers, has essentially been countercyclical. This means that

6The production level (GDP level) that is compatible with normal resource utilization is usually called potential GDP (see further Section 2.1).

7These measures have mainly affected the expansion from 2015 onwards. Section 2.3 describes the method for calculating the shadow interest rate, which provides guidance on how the interest rate in the economy is affected by the central bank's conventional and unconventional monetary policy measures.

12

| Bilaga 5 till LU2023 | Summary |

fiscal policy has been expansive when resource utilization was low and tightening when resource utilization was high. The analysis also shows that fiscal policy, excluding the automatic stabilizers, has to some extent been conducted

The simple empirical analysis further indicates that monetary policy has also only partly been

A problem in the interpretation of the empirical relationships illustrated by the diagram analysis is that the causality can go in both directions. The purpose of the analysis in this appendix is to illustrate how fiscal or monetary policies have historically been carried out in different economic conditions. At the same time, economic policies affect the economic situation. In a second step, an econometric model is used to deal with this causality problem. The model is based on a hypothetical fiscal stabilization policy rule. Such a rule can be used as a benchmark to determine the magnitude of discretionary fiscal policy needed to stabilize GDP and inflation without jeopardizing the sustainability of public finances. In the fiscal rule, four variables are of particular interest: resource utilization, inflation's deviation from the inflation target, the public sector's fiscal balance, and the policy rate.8 Historical data on these variables are used to estimate how economic policy changes have affected the Swedish economy over time and vice versa. The estimation is made using a

8Based on a measure that considers the effect of unconventional measures.

13

| Summary | Bilaga 5 till LU2023 |

government's estimates. This is the reason why structural balance varies more in the model when the impact of the automatic stabilizers has been removed.

The estimated model is also used to examine the effects of various shocks, for example when the economy is exposed to various disturbances or a change in monetary or fiscal policy. The results from these experiments indicate that for demand, inflation and fiscal shocks,9 the interaction between monetary and fiscal policy has so far been positive during the 21st century, implying that when fiscal policy (including the automatic stabilizers) has been expansionary/contractive, so has monetary policy (see table below). In other words, the two policy areas have complemented each other.10 For monetary policy shocks, fiscal and monetary policies appear to have had a negative correlation, suggesting that the two policies appear to have been substitutes, that is when fiscal policy (including the automatic stabilizers) has been expansionary/contractive, so has monetary policy been contractive/expansionary. The results also indicate that monetary and fiscal policy is conducted countercyclically when the economy is exposed to demand and inflation shocks.

In summary, the diagram analysis indicates that fiscal and monetary policy has historically been partly countercyclical in different business cycles and only partially congruent. The analysis clarifies the need for a more formalized framework to, if possible, increase the congruence between fiscal and monetary policy. The need for a more formalized framework becomes even more evident in the econometric analysis. The results indicate that monetary and fiscal policy are congruent when the economy is exposed to many different shocks, although not all. A stabilization policy framework can formalize how fiscal and monetary policy is expected to act when the economy is exposed to various shocks.

At the same time, the historical experience shows that stabilization policy will not necessarily be conducted in a way that stabilizes economic fluctuations. Different forms of political incentives and conflicts between different economic policy goals can

9A shock means that an unexpected disturbance occurs in the economic system. A demand shock means an unexpected change in demand (read resource utilization) in the economy. An inflation shock means an unexpected change in inflation relative to the inflation target. A fiscal shock involves a surprising change in taxes and government spending. A monetary policy shock means a surprising change in the policy rate.

10At the same time, it should be emphasized that it is not always positive that fiscal and monetary policy are congruent, for example when the economy is exposed to inflation shocks.

14

| Bilaga 5 till LU2023 | Summary |

prevent effective stabilization policy measures from being taken at the right time and to the right extent. The decision delay can be long due to protracted political negotiations. This can result in stabilization measures being taken too late and having an effect in the "wrong" economic situation. For this reason, the stabilization policy can become procyclical and contribute to strengthening economic fluctuations. Political difficulties in pursuing a sufficiently tight fiscal policy during economic booms can also contribute to an increase in the public debt. These problems can lead to households and businesses losing their confidence in the stabilization policy pursued. In order for a stabilization policy framework to be perceived by economic actors as credible, it is important that the framework handles these problems in a credible manner. One way to deal with the problems mentioned above in the framework is to give a competent authority the task of analyzing both the current business cycle and the economic shocks that are expected to have significant impact on the economic development in the next few years. In the stabilization policy framework, it should also be established that the competent authority is expected to make

| Table | The interaction between fiscal and monetary policies | ||

| Substitute | Complement | ||

| Demand shock | X | ||

| Inflation shock | X | ||

| Fiscal policy shock | x | ||

| Monetary policy shock | x | ||

15

1 Inledning

Långtidsutredningens syfte är att utgöra ett underlag för den ekonomiska politiken. En viktig uppgift är att analysera utmaningar och möjligheter för den svenska ekonomin och diskutera vad de betyder för den ekonomiska politiken. En särskild utmaning sedan den globala finanskrisen rör stabiliseringspolitiken, i synnerhet frågan om penningpolitikens möjligheter att stabilisera ekonomin när styrräntan är låg, och nära sin nedre gräns, och om finanspolitiken då bör ta ett större stabiliseringspolitiskt ansvar. Långtidsutredningen 2023 (LU23) har därför bland annat ett särskilt fokus på stabiliseringspolitiken.

Det sker kontinuerligt förändringar i efterfrågan och utbud, men trendmässigt är ett lands ekonomiska tillväxt vanligtvis positiv. Men den ekonomiska tillväxten är oftast inte jämn. I vissa perioder då BNP ligger under sin trend uppstår lågkonjunktur vilken ger upphov till högre arbetslöshet och låg inflation. När BNP ligger ovanför sin trend uppstår högkonjunktur vilken ger upphov till överhettning och hög inflation. Stabiliseringspolitikens främsta syfte är att utjämna dessa svängningar. De flesta ekonomer och politiska beslutsfattare är i dag tämligen överens om att det ur välfärdspolitisk synpunkt ligger ett värde i att bedriva stabiliseringspolitik. Anledningen till att många länder runt om i världen vill minska dessa konjunktursvängningar är att dessa konjunktursvängningar medför välfärdskostnader, bland annat i form av hög arbetslöshet och hög inflation eller deflation.11 Alla dessa effekter stör hushållens och företagens

11Lågkonjunkturer skapar exempelvis ett lågt kapacitetsutnyttjande med förlorad produktion och hög arbetslöshet. Djupa och långvariga lågkonjunkturer kan påverka jämviktsarbetslösheten genom att strukturella faktorer förändras. Exempelvis kan individers kompetens och sökaktivitet påverkas negativt av långvarig frånvaro från arbetsmarknaden. Det försämrar matchningen mellan vakanser och arbetslösa när konjunkturen vänder, vilket är detsamma som att jämviktsarbetslösheten stigit. Dessa fenomen brukar ibland benämnas ”persistenseffekter”. I högkonjunkturer kan företag inte producera lika mycket som efterfrågas på grund

17

| Inledning | Bilaga 5 till LU2023 |

ekonomiska planer och därmed minskar den ekonomiska utvecklingen. Stabiliseringspolitik som motverkar konjunktursvängningar kan bedrivas med hjälp av finans- och penningpolitik. Stabiliseringspolitikens grundläggande uppgift är att bedriva en expansiv penning- och finanspolitik i lågkonjunktur och en kontraktiv penning- och finanspolitik i högkonjunktur.

Efter depressionen på

Denna syn på stabiliseringspolitiken har influerat hur samspelet mellan finans- och penningpolitiken i Sverige bedrivits de senaste åren. Det klaraste uttrycket på att så varit/är fallet återfinns i regeringens skrivelse till riksdagen 2011 om det dåvarande finanspolitiska ramverket (Regeringen 2011).12 Där finns ett avsnitt om

av begränsade produktionsresurser då trycket på ekonomin ökar snabbare än utbudet. Detta innebär att företagen inte kan ta tillvara den potentiella produktionsökningen. I stället ökar inflationstrycket och prisnivån i ekonomin. I en högkonjunktur finns det en uppenbar risk att både efterfrågan och utbudet baseras på för optimistiska förväntningar om inkomster och priser, vilket kan bidra till att företag/hushåll investerar i för många eller för dyra investeringsobjekt i relation till hushållens/företagens långsiktiga inkomstutveckling. De ekonomiska konsekvenserna/riskerna av en sådan utveckling kan bli både fallande investeringar och fallande tillgångspriser.

12I ramverksskrivelsen redogörs för det finanspolitiska ramverket i Sverige (som beskrivs närmare i Regeringen, 2018). Detta ramverk består av budgetpolitiska mål (överskottsmål, skuldankare, utgiftstak och det kommunala balanskravet), en disciplinerad process för statsbudgeten, extern uppföljning av finanspolitiken och transparens. Överskottsmålet för det offentliga saldot bör vara en tredjedel av procentenheter av BNP i genomsnitt över en konjunkturcykel. Skuldankaret för konsoliderad bruttoskuld (som inte är ett operativt mål) är satt till 35 procent av BNP. Om den konsoliderade bruttoskulden avviker med mer än 5 procent av BNP ska regeringen lägga fram en skrivelse till riksdagen som förklarar orsaken till

18

| Bilaga 5 till LU2023 | Inledning |

rollfördelningen mellan Riksbank och regering samt när och hur finanspolitiken ska användas. I skrivelsen står det att ”ekonomin, i normalfallet, via penningpolitiken kommer att stimuleras i lågkonjunkturer och stramas åt i högkonjunkturer…” och att ”finanspolitiken i sådana situationer inte ska försvåra Riksbankens arbete med att upprätthålla en låg och stabil inflation”. Däremot finns det enligt den skrivelsen vid normala efterfrågestörningar ”som regel ingen anledning att försöka påverka efterfrågan med aktiva (diskretionära) finanspolitiska åtgärder, eftersom penningpolitiken då påverkar efterfrågan och inflationen i samma riktning”. Enligt den skrivelsen finns det dock ”situationer då finanspolitiken mer aktivt kan behöva komplettera penningpolitiken. Det gäller ”vid stora efterfrågestörningar i de fall penningpolitiken inte ensam(t) förmår dämpa efterfrågefallet i tillräcklig utsträckning”. De senare omständigheterna preciseras som ”situationer då reporäntan närmar sig noll procent”.

I nu gällande ramverksskrivelse från 2018 valde regeringen att stryka de flesta konkreta skrivelser om stabiliseringspolitiken (Regeringen 2018) och de enda kvarvarande stabiliseringspolitiska riktlinjerna behandlar hur avvikelser från överskottsmålet ska hanteras (s. 15). Det står att: ”För att minimera risken för att finanspolitiken ska bli procyklisk bör ett offentligt sparande som varaktigt bedöms ligga över (under) överskottsmålet inte åtgärdas förrän vid nästa konjunkturnedgång (konjunkturuppgång)”...”Om det offentliga sparandet exempelvis varaktigt bedöms överstiga överskottsmålet, och en konjunkturnedgång inte antas vara nära förestående, är det möjligt att gradvis dra ned det finansiella sparandet. Det måste då säkerställas att effekterna på efterfrågan inte är större än att penningpolitiken kan hantera dem”.

Frågan är om ovanstående tankegångar har haft genomslag på den praktiskt genomförda stabiliseringspolitiken under

avvikelsen och hur den ska hanteras. Utgiftstaket – den övre gränsen som utgifterna inte får överstiga – fastställs tre år i förväg.

19

| Inledning | Bilaga 5 till LU2023 |

För att en sådan empirisk analys ska bli ändamålsenlig ges inledningsvis en kort beskrivning av de begrepp som ofta används när stabiliseringspolitiska mixen diskuteras (kapitel 2). I kapitel 3 används dessa begrepp och diagramanalyser för att diskutera om finans- och penningpolitik varit kontracykliska. Vidare analyseras samspelet mellan finans- och penningpolitik för att få en uppfattning om finans- och penningpolitiken påverkat efterfrågan i samma riktning (dvs. varit kongruenta), eller om de påverkat efterfrågan åt olika håll (dvs. varit divergenta). Dessa enkla diagramanalyser kompletteras sedan med ekonometriskt skattade samband mellan dels finans- och penningpolitiken, dels deras kopplingar till makroekonomin. Här används traditionella linjära vektor autoregressiva skattningsmetoder för att skatta dessa samband (kapitel 4). Utgångspunkten för vilka variabler som ska inkluderas i den ekonometriska modellen är de finans- och penningpolitiska handlingsregler som härleds i appendix C. Den ekonometriska modellen liksom data som använts för att skatta denna modell beskrivs översiktligt i appendix D och E.13 Resultaten från de ekonometriska analyserna beskrivs närmare i kapitel 4. Diagramanalysen liksom den ekonometriska analysen görs utifrån

13Appendix A, C och D är tekniska appendix avsedda för de läsare som vill fördjupa sig ytterligare i de teoretiska och statistiska metoder som använts i bilagan.

14Data över regeringens

15För att kunna följa upp och utvärdera regeringens och Riksbankens stabiliseringspolitik är det ett önskemål att både regeringen och Riksbanken bygger upp en realtidsdatabas över deras makroekonomiska prognoser och deras offentligfinansiella bedömningar så att liknande bedömningar som görs i denna bilaga kan göras även på

20

2Viktiga begrepp inom stabiliseringspolitiken

Syftet med detta kapitel är att dels tillhandahålla en kort beskrivning av några centrala begrepp inom stabiliseringspolitik (kapitel 2.1)16, dels illustrera finans- och penningpolitikens ställning under de senaste 20 åren (kapitel 2.2 och 2.3). Kapitlet diskuterar även hur konjunkturutvecklingen mäts och illustrerar denna utveckling (kapitel 2.4).

2.1Några centrala begrepp inom stabiliseringspolitiken

Resursutnyttjande är en term som ofta används när man studerar hur väl ett land använder de produktionsfaktorer som det har till sitt förfogande: arbete, kapital och naturresurser. Med hjälp av dessa resurser kan ett land producera varor och tjänster vars värde summeras i bruttonationalprodukten, BNP. Den produktionsnivå

16Beskrivningen av olika begrepp är bl.a. baserade på de beskrivningar som görs i Boije (2004), Calmfors m.fl. (2022) och Ekonomifakta (se ekonomifakta.se).

17Potentiell BNP definieras som den nivå på produktionen som skulle uppnås om vi hade fullt resursutnyttjande av de idag tillgängliga produktionsfaktorerna, arbete och kapital. Potentiell BNP används bland annat som en jämförelsenivå för att bedöma resursutnyttjandet i ekonomin. Den viktigaste faktorn är potentiell sysselsättning, mätt med antal arbetade timmar. Potentiell sysselsättning är den nivå på sysselsättningen som är förenlig med stabil löneökningstakt och därmed inflation i linje med Riksbankens mål. Begreppet ”potentiell” avser därför inte den tekniskt sett högsta möjliga nivån utan den högsta nivå som är förenlig med stabil inflation.

21

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

befinna sig i en högkonjunktur. Tidsperioden mellan två låg- eller högkonjunkturer, vilka i normalfallet varar mellan fyra och åtta år, brukar benämnas svängningar i ekonomin eller konjunkturcykler.

Stabiliseringspolitik syftar på finans- eller penningpolitiska åtgärder vars syfte är att dämpa konjunktursvängningarna i ekonomin. I praktisk politik brukar det stabiliseringspolitiska målet definieras utifrån termer av exempelvis

En expansiv/åtstramande finans- eller penningpolitik är begrepp som används för att beskriva om en politik syftar till att stimulera/kyla av ekonomin, exempelvis genom sänkta/höjda skatter/styrräntor eller höjda/sänkta transfereringar till hushåll, företag eller kommunsektorn. Multiplikatoreffekt innebär att en viss finans- eller penningpolitisk åtgärd kan få följdverkningar som medför att den slutliga effekten på BNP avviker från den ursprungliga åtgärdens omfattning.

En kontracyklisk finans- eller penningpolitik innebär att finans- eller penningpolitiken stramar åt/stimulerar ekonomin i högkonjunktur/lågkonjunktur för att därigenom sänka/öka efterfrågan i den privata sektorn. Det här innebär att regeringen/Riksbanken an-

18Stabiliseringspolitiken har som mål att föra ekonomin mot ett normalt resursutnyttjande medan strukturpolitiken har som mål att påverka den potentiella produktionsnivån i ekonomin. Det innebär att resursutnyttjandet i ekonomin, mätt som

22

| Bilaga 5 till LU2023 | Viktiga begrepp inom stabiliseringspolitiken |

vänder statsbudgeten/penningpolitiken som instrument för att styra den samlade efterfrågan i ekonomin, och på så sätt motverka konjunkturcykler. En

I en stabiliseringspolitisk analys brukar man därutöver diskutera samspelet mellan finans- och penningpolitik. Syftet är då att fastställa om finans- och penningpolitik har påverkat efterfrågan i samma riktning (dvs. kongruenta) eller påverkat efterfrågan åt olika håll (dvs. divergenta).

I en diskussion om hur finanspolitiken har bedrivits över konjunkturcykeln är det nödvändigt att bekanta sig med några ytterligare begrepp. De centrala begreppen är den offentliga sektorns finansiella sparande, cykliska sparande, strukturella sparande, diskretionär finanspolitik, automatiska stabilisatorer, styrräntan och skuggräntan.

Det offentliga sektorns faktiska finansiella sparande är skillnaden mellan den (konsoliderade) offentliga sektorns inkomster och utgifter20, 21 Om utgifterna är större än inkomsterna blir det finansiella sparandet negativt. Då uppstår ett lånebehov vilket bidrar till att den offentliga skuldsättningen växer.22

19Det finns naturligtvis andra önskvärda

20Den konsoliderade offentliga sektorn innefattar hela den offentliga sektorn, det vill säga staten, kommuner, regioner och pensionssystemet.

21I denna bilaga anges det finansiella sparandet som andel av potentiellt BNP om inget annat anges.

22Det bör poängteras att ett negativt saldos effekt på skuldsättningen kan t.ex. motverkas genom försäljning av finansiella tillgångar.

23

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

En beräkning av den offentliga sektorns strukturella sparande utgår normalt från det faktiska finansiella sparandet.23 Den offentliga sektorns inkomster och utgifter varierar med konjunkturläget. Samtidigt som den offentliga sektorns finansiella sparande är känsliga för variationer i konjunkturen bidrar de automatiskt till att dämpa variationer i den inhemska efterfrågan. I konjunkturnedgångar minskar skatterna och utgifterna ökar vilka bidrar till att hålla efterfrågan uppe. På motsvarande sätt bidrar skatte- och transfereringssystemet till att dämpa efterfrågan i konjunkturuppgångar. Dessa konjunkturkänsliga skatter och utgifter brukar därför kallas automatiska stabilisatorer. Beräkningen av det strukturella sparandet syftar till att rensa bort effekten av de automatiska stabilisatorerna från det faktiska finansiella sparandet för att därigenom visa hur stort den offentliga sektorns finansiella sparande hade varit i en situation då ekonomin varken befunnit sig i en hög- eller lågkonjunktur (dvs.

I policylitteraturen analyseras finanspolitiken antingen genom att analysera det finansiella/strukturella sparandet i nivå, förändringen av samma variabler eller bådadera.

Som mått på finanspolitikens ställning används i denna rapport både det finansiella sparandets och det strukturella finansiella sparandets avvikelse från en målsatt nivå (överskottsmålet).25 I

23Se Boije (2004) för en detaljerad beskrivning av strukturellt sparande och olika metoder för att beräkna detta sparande. Överallt i denna bilaga anges det strukturella sparandet som andel av potentiellt BNP om inget annat anges.

24I appendix A ges en teknisk beskrivning av det strukturella sparandet samt regeringens nuvarande metod för beräkning av strukturellt sparande. Det bör påtalas att rensningen av effekten av de automatiska stabilisatorerna från det faktiska finansiella sparandet är osäker och approximativ.

25I Sverige finns en målsatt nivå för den offentliga sektorns finansiella sparande över en konjunkturcykel. Men, Sverige hade inget saldomål före slutet av

24

| Bilaga 5 till LU2023 | Viktiga begrepp inom stabiliseringspolitiken |

internationella sammanhang brukar nivån på finansiellt sparandet eller strukturellt sparandet benämnas ”fiscal stance”. Om denna differens är större än noll/mindre än noll/lika med noll så anses finanspolitiken vara åtstramande/expansiv/neutral. Med neutral avses att finanspolitiken inte påverkar den inhemska efterfrågan. Om finanspolitikens ställning är expansiv så anses finanspolitiken ha en stimulerande effekt på efterfrågan. En kontraktiv finanspolitik har å andra sidan en återhållande inverkan på efterfrågan. Det finansiella sparandet reflekterar såväl aktiva åtgärder som automatiska stabilisatorer medan det strukturella sparandet reflekterar icke konjunkturella faktorers påverkan på det finansiella sparandet, såsom aktiva politiska beslut om nya finanspolitiska åtgärder, den s.k. automatisk budgetförstärkning som uppkommer vid oförändrade skatte- och utgiftsregler26 samt ändrat beteende hos hushåll och företag som påverkar utnyttjandegraden av olika transfereringssystem.

Det är vanligt att policyinstitutioner även lägger fokus på finanspolitikens inriktning, dvs. förändringen av det finansiella- eller strukturella sparandet, och därmed huruvida förändringen i finanspolitiken bidrar positivt eller negativt till

stabilitets och tillväxtpakten). Ett annat möjligt alternativ hade varit att analysera det strukturella sparandets (eller det strukturella primära sparandets) avvikelse från budgetbalans. Men, eftersom Sverige har haft ett mål för det offentliga saldot under den period som studeras så har denna rapport valt att analysera finanspolitikens ställning med hjälp av det finansiella sparandets och det strukturella finansiella sparandets avvikelse från denna målsatta nivå. Se vidare Calmfors m.fl. (2022).

26Den automatiska budgetförstärkningen uppkommer främst till följd av att skatteinkomsterna tenderar att växa i linje med BNP, medan många offentliga utgifter växer långsammare än BNP i frånvaro av aktiva politiska beslut. Normalt bedöms den automatiska budgetförstärkningen vid trendmässig/potentiell

27Om syftet med analysen i stället är att analysera hur de offentliga finanserna normalt sett varierar med konjunkturläget, bör den cykliska delen av det finansiella sparandet också fånga upp normalt förekommande diskretionära finanspolitiska åtgärder av stabiliseringspolitisk karaktär (t.ex. arbetsmarknadspolitiska åtgärder).

25

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

Det finns dock ingen motsättning att beakta både nivån på det finansiella/strukturella sparandet (finanspolitiska ställningen - fiscal stance) och förändringen av det finansiella/strukturella sparandet (finanspolitiska inriktningen - fiscal impulse) när finanspolitiken analyseras över konjunkturcykeln. Beskrivningen blir mer fullständig om båda analyseras.28 Förändringen av det strukturella sparandet bör dock inte analyseras helt avskilt från nivån på det finansiella sparandet. Även om finanspolitiken skulle läggas om i en mer expansiv riktning från ett år till ett annat, till följd av exempelvis skattesänkningar, kommer finanspolitiken totalt sett att ha en åtstramande effekt på ekonomin om nivån på det faktiska finansiella sparandet efter åtgärden fortfarande avviker från saldomålet.29

I denna rapport används skuggräntan, i stället för styrräntan, för att analysera penningpolitikens inriktning.30 Ett sätt att kvantifiera effekten av okonventionella åtgärder är att utvinna ekonomiskt relevant information ur långa marknadsräntor. De Rezende (2017) använder exempelvis modeller av avkastningskurvan för räntebärande statspapper för att beräkna en effektiv styrränta, så kallad en skuggränta.31 Nivån på räntan (antingen nivån på styrräntan eller skuggräntan) brukar användas för att analysera om den penningpolitiska ställningen har en expansiv/åtstramande effekt på ekonomin (”monetary stance”). Även i detta fall kan förändring av räntan (”monetary impulse”) användas för att analysera huruvida den penningpolitiska inriktningen (förändringen i penningpolitiken ett visst år) bidrar positivt eller negativt till

28Både nivån på och förändringen av det finansiella/strukturella sparandet kan ju användas för att mäta effekten på efterfrågan för en given tidsperiod, t.ex. ett år. Ett problem med att använda nivån på det finansiella/strukturella sparandet är vilken målsatt nivå som det finansiella/strukturella sparandet ska jämföras med. Det är svårt att veta vilken målsatt nivå som t.ex. leder till långsiktigt hållbara offentliga finanser. Förändringen av det finansiella/strukturella sparandet har inte på samma sätt detta problem.

29Det bör dock poängteras att finanspolitikens ställning, mätt på ovanstående sätt, inte ger någon vägledning mer exakt om vilken effekt finanspolitiken har på efterfrågan. För att studera effekten av olika finanspolitiska åtgärder på BNP och på prisnivån krävs mer avancerade ekonomiska och/eller statistiska modeller vilket vi återkommer till i efterföljande kapitel.

30Dessa kan laddas ner på Rafael B. De Rezendes hemsida (Rafaelbderezende, u.å.). Se appendix D för en detaljerad beskrivning av skuggräntan.

31Författaren analyserar modeller med tidsvarierande riskpremier för att skatta marknadsaktörernas förväntningar om framtida styrräntor samt effekterna av kompletterande penningpolitiska åtgärder. Till det kommer att modellerna kan användas för att uppskatta inflations- och likviditetsriskpremier på marknaden för realobligationer. Modellen kan dessutom användas för att analysera den samlade effekten av olika typer av penningpolitiska åtgärder, när den normala styrräntan är nära sin undre gräns, med hjälp av den så kallade skuggräntan.

26

| Bilaga 5 till LU2023 | Viktiga begrepp inom stabiliseringspolitiken |

bilaga skattningar av både den reala skuggräntan och den neutrala reala skuggräntan.32 Anledningen till att denna rapport använder den reala skuggräntan beror på att Riksbanken har sedan den globala finanskrisen bröt ut fört en expansiv penningpolitik med hjälp av även andra instrument än styrräntan. Även om styrräntan alltjämt är Riksbankens huvudsakliga instrument så har Riksbankens penningpolitik sedan den globala finanskrisen kommit att alltmer handla om det som brukar betecknas okonventionell penningpolitik: negativa styrräntor, framåtblickande vägledning och kvantitativa lättnader. Expansiv penningpolitik definieras i denna rapport som att den reala skuggräntan är lägre än den neutrala reala skuggräntan och kontraktiv om den reala skuggräntan är högre än den neutrala reala skuggräntan.

2.2Finanspolitiken

I figur 2.1 visas nivån på finansiellt sparande och strukturellt sparande för åren

Skillnaden mellan det finansiella sparandet och det strukturella sparandet är en nettoeffekt av de automatiska stabilisatorerna och skattebasernas sammansättning samt engångseffekter (figur 2.2). Beroende på konjunkturläget kan dessa olika komponenter ha både positiva och negativa effekter på det finansiella sparandet.

32För att mäta hur expansiv penningpolitiken varit använder Calmfors m.fl. (2022) skattningar av både den neutrala realräntan, det vill säga den ränta som skulle krävas för att sluta BNP- gapet vid en given tidpunkt, och den faktiska realräntan från Armelius m.fl. (2018).

33Analysen i detta kapitel görs utifrån

27

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

De offentliga finanserna påverkas på olika sätt vid olika typer av konjunkturstörningar. Om beräkningen av det strukturella sparandet baseras på ett

Figur 2.1 Finansiellt och strukturellt sparande

Procent av BNP resp. potentiell BNP

| 4.0 | |||||

| Finansiellt sparande | Strukturellt sparande | ||||

| 3.0 | |||||

2.0

1.0

0.0

| 01 | 02 | 03 | 04 | 05 | 06 | 07 | 08 | 09 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 |

Anm.: Utfall för det finansiella sparandet

Källor: Statistiska centralbyrån, regeringen och egna beräkningar.

I beskrivningen i avsnitt 2.1 definierades det strukturella sparandet som hur stort det finansiella sparandet är då effekten av de automatiska stabilisatorerna har rensats bort. Det finns en alternativ definition av det strukturella sparandet vilken säger att detta

34T.ex. torde de automatiska stabilisatorerna vara starkare vid en försvagning av inhemsk efterfrågan eftersom skatteinnehållet är större i denna del av efterfrågan jämfört med en försvagning av exporten.

28

| Bilaga 5 till LU2023 | Viktiga begrepp inom stabiliseringspolitiken |

sparande ska återspegla det finansiella sparandet rensat från temporära flöden (eller på permanenta trender). Vilka faktorer som ska anses vara permanenta respektive temporära är svårt att bedöma. Det beror också på vad syftet med studien är och vilket tidsperspektiv som är relevant. På kort och medellång sikt är det rimligt att konjunkturens inverkan i form av de automatiska stabilisatorerna betraktas som ett temporärt flöde vid en beräkning av det strukturella sparandet. I ett sådant tidsperspektiv bör även diskretionära finanspolitiska åtgärder av engångskaraktär betraktas som temporära och rensas bort.35

Figur 2.2 Dekomponering av den offentliga sektorns finansiella sparande

Procent av BNP resp. potentiell BNP

| 4.0 | |||||||||||||||||

| Automatiska stabilisatorer | |||||||||||||||||

| Skattebasernas sammansättning | |||||||||||||||||

| 3.0 | Engångseffekter | ||||||||||||||||

| Strukturellt sparande | |||||||||||||||||

| 2.0 | Finansiellt sparande | ||||||||||||||||

1.0

0.0

| 01 | 02 | 03 | 04 | 05 | 06 | 07 | 08 | 09 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 |

Anm.: För det strukturella sparandet och de automatiska stabilisatorerna utgör hela perioden en bedömning och utfall saknas.

Källor: Statistiska centralbyrån, regeringen och egna beräkningar.

4.0

3.0

2.0

1.0

0.0

Storleken på de automatiska stabilisatorerna i allt väsentligt speglar storleken på resursutnyttjandet. De automatiska stabilisatorerna var särskild stora i samband med och åren närmast efter den globala finanskrisen, dvs.

35Ett typexempel är det temporära bankstödet i Sverige i början av

29

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

Före 2007 spelade de automatiska stabilisatorerna en mindre roll för det finansiella sparandet. Detta sparande var under denna period mest strukturellt betingat. En viss trendmässig minskning av budgetelasticiteten har dock skett under den studerade perioden.36

I figur 2.3 visas förändringen av finansiellt och strukturellt sparande mellan åren. Från figur 2.3 framgår att förändringen av det faktiska finansiella sparandet är mycket mer volatil jämfört med förändringen av det strukturella sparandet. Under de två stora kriserna

iSverige under

Som påpekades i avsnitt 2.1 kan förändringen av det strukturella sparandet användas som en indikator för finanspolitikens inriktning ett enskilt år. I figur 2.4 har förändringen i det strukturella sparandet delats upp i olika saldopåverkande faktorer. En av dessa komponenter är den aktiva diskretionära finanspolitiken. I figur.2.4 redovisas den samlade budgeteffekten av aktiva finanspolitiska åtgärder i förhållande till föregående år, dvs. de sammanräknade inkomsterna och utgifterna för alla åtgärder som beslutats av riksdagen samt föreslås eller aviseras i olika propositioner under året. Att vidta diskretionära finanspolitiska åtgärder var särskilt viktig under olika kriser. Diskretionär finanspolitik var exempelvis särskild stora under

36Det konstaterades också av t.ex. Flodén (2009) och Almenberg och Sigonius (2021).

30

Bilaga 5 till LU2023Viktiga begrepp inom stabiliseringspolitiken

| Figur 2.3 | Förändringen av den offentliga sektorns finansiella- och | |

| strukturella sparande | ||

| Procentenheter | ||

| 3.0 | Finansiellt sparande | Strukturellt sparande |

| 2.0 | ||

| 1.0 | ||

| 0.0 | ||

| 01 | 02 | 03 | 04 | 05 | 06 | 07 | 08 | 09 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | 21 |

Anm.: Utfall för förändringen av det finansiella sparandet

Källor: Statistiska centralbyrån, regeringen och egna beräkningar.

Figur 2.4 Dekomponering av förändringen av den offentliga sektorns strukturella sparande

Procentenheter

| 5 | 5 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Aktiv finanspolitik | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4 | Kapitalnetto | 4 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Kommunsektorns finanser | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3 | Pensionssystemets finanser | 3 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Övrigt | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2 | Förändringen av strukturellt sparande | 2 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1 | 1 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2001 | 2003 | 2005 | 2007 | 2009 | 2011 | 2013 | 2015 | 2017 | 2019 | 2021 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Anm.: För förändringen av det strukturella sparandet och dess komponenter (förutom kapitalnettot) utgör hela perioden en bedömning och utfall saknas.

Källor: Statistiska centralbyrån, regeringen och egna beräkningar.

31

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

Posten ”övrigt” innehåller bl.a. effekten av en underliggande automatisk budgetförstärkning.37 Utan att nya aktiva finanspolitiska beslut fattas ökar normalt skatteintäkterna i ungefär samma takt som BNP i löpande priser, medan de statliga utgifterna ökar något långsammare. Anledningen till att utgifterna ökar långsammare än BNP är att många transfereringar och andra anslag inte automatiskt räknas upp i samma takt som ekonomin växer. Anslagen till de statliga myndigheterna kompenseras inte heller fullt ut för att lönerna ökar, eftersom en viss produktivitetsökning förutsätts i pris- och löneomräkningssystemet. Utan nya aktiva beslut förstärks därför normalt de offentliga finanserna. Posten ”övrigt” fångar även upp demografiska och strukturella förändringar och beteendeeffekter som inte har samband med konjunkturutvecklingen. Även inkomstförändringar som inte bedöms bero på konjunkturen ingår i posten övrigt. Denna post har för det mesta bidragit positivt till förändringen av det strukturella sparandet.

Utvecklingen av det strukturella sparandet förklaras också av förändringen av nettointäkter från kapital såsom utdelningarna från statliga bolag. Utvecklingen av det strukturella sparandet förklaras därutöver även av förändringar av kommunala sektorns strukturella sparande och förändringar av pensionssystemets strukturella sparande.

En fråga som diskuterats i litteraturen är om förändringen av det strukturella sparandet ett enskilt år är en lämplig indikator för finanspolitikens diskretionära inriktning. Anledningen är att detta mått fångar upp andra faktorer än bara diskretionär finanspolitik.38 Ett annat tillämpningsproblem är att förändringen av det strukturella sparandet egentligen inte säger något om själva effekten på efterfrågan i ekonomin eftersom måttet inte tar hänsyn till själva multiplikatoreffekten av diskretionära finanspolitiska åtgärder. För att kvantifiera efterfrågeeffekten behöver man mer direkt skatta den faktiska multiplikatoreffekten. Eftersom det strukturella sparandet är en

37För en detaljerad beskrivning av vad som inkluderas i posten ”övrigt” hänvisas läsaren till

Ekonomistyrningsverket (2021).

38Se bl.a. Blanchard (1990), Braconier & Holden (1999) och Calmfors m.fl. (2022).

32

| Bilaga 5 till LU2023 | Viktiga begrepp inom stabiliseringspolitiken |

över tiden. Om ingen hänsyn tas till detta problem vid skattningen av budgetelasticiteten kommer den skattade budgetelasticiteten att spegla den genomsnittliga budgetelasticiteten för den studerade perioden. Därmed kommer den skattade budgetelasticiteten att ge en missvisande bild av de offentliga finansernas nuvarande konjunkturkänslighet.

2.3Penningpolitiken

Penningpolitik förs i normala fall genom att Riksbanken ändrar sin styrränta. Men, styrräntan har en nedre gräns (som sannolikt ligger en bit under noll) som kan hindra en tillräckligt expansiv penningpolitik i en situation med låg inflation och låg aggregerad efterfrågan. I en sådan situation kan centralbanker vidta så kallad okonventionell penningpolitik för att stimulera ekonomin och för att få upp inflationen. Denna innefattar stora köp av stats- och andra värdepapper för att sänka långa räntor. I samband med det penningpolitiska beslutet i oktober 2014 sänkte Riksbanken reporäntan till noll och framhöll att Riksbanken, liksom centralbanker i andra länder där styrräntan närmat sig noll, hade fler kompletterande åtgärder att ta till om penningpolitiken skulle bedöms behöva bli mer expansiv. Riksbanken listade även upp de åtgärder som en centralbank förfogar över för att bedriva penningpolitik när styrräntan är nära sin nedre gräns.39 Det handlar i grund och botten om att öka den monetära basen (främst bankernas tillgodohavanden hos Riksbanken), öka likviditeten i ekonomin, och att på olika sätt byta ut riskfyllda tillgångar mot säkra centralbankstillgångar, bland annat genom minskad löptid (även benämnd duration) på den privata sektorns innehav av finansiella tillgångar. Åtgärder av dessa slag innebär därför alltid en ökning av centralbankens balansomslutning. Riksbanken skriver vidare att det finns ett antal ytterligare åtgärder som Riksbanken kan använda för att inflationen ska nå målet på 2 procent. Det kan till exempel handla om interventioner på valutamarknaden.

I figur 2.5 illustreras Riksbankens tillgångar sedan 2006 i 2022 års priser och som andel av BNP. Riksbankens bokförda tillgångar har

39Se fördjupningen ”Riksbankens kompletterande penningpolitiska åtgärder” i Penningpolitisk rapport, februari 2015.

33

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

historiskt i huvudsak bestått av guld- och valutareserven och ett innehav av svenska statsobligationer. Tillgångarna är därmed i huvudsak någon form av räntebärande tillgångar, men även till viss del fysiska tillgångar som guld. Riksbanken har även en del övriga tillgångar, vilket bland annat inkluderar Riksbankens fastigheter, men de utgör en förhållandevis liten del av värdet på de totala tillgångarna. Nivån på Riksbankens nuvarande balansräkning i relation till BNP har ökat dramatiskt de senaste sju åren som direkt konsekvens av de stora obligationsköpen.

| Figur 2.5 | Riksbankens tillgångar | ||||||||||||||||||||||

| Tusen kronor (vänster axel) och procent av BNP (höger axel) | |||||||||||||||||||||||

| 1800 | |||||||||||||||||||||||

| Valutareserv | |||||||||||||||||||||||

| 1600 | Penningpolitisk utlåning | ||||||||||||||||||||||

| Värdepapper i SEK | |||||||||||||||||||||||

| Övriga tillgångar, guldreserv och fodringar på IMF | |||||||||||||||||||||||

| 1400 | Värdepapper i SEK |

||||||||||||||||||||||

| 1200 | Summa tillgångar |

||||||||||||||||||||||

| 1000 | |||||||||||||||||||||||

| 800 | |||||||||||||||||||||||

| 600 | |||||||||||||||||||||||

| 400 | |||||||||||||||||||||||

| 200 | |||||||||||||||||||||||

| 0 | |||||||||||||||||||||||

| 2001 | 2003 | 2005 | 2007 | 2009 | 2011 | 2013 | 2015 | 2017 | 2019 | 2021 | |||||||||||||

Anm.: I kategorin valuta ingår både valutareserven och eventuell utlåning i utländsk valuta.

Källor: Sveriges Riksbank och egna beräkningar.

35

30

25

20

15

10

5

0

Riksbankens balansräkning ger således delvis en indikation om hur expansiv penningpolitiken har blivit som en konsekvens av olika tillgångsköp. Tillsammans med negativa räntor och framåtblickande kommunikation innebär det att penningpolitiken i praktiken varit och är mer expansiv än den bild som ges av reporäntan. Ett sätt att kvantifiera effekten av okonventionella åtgärder är att utvinna ekonomiskt relevant information ur långa marknadsräntor vilken resulterar, som tidigare konstaterats, i en skuggränta (se figur 2.6).

34

| Bilaga 5 till LU2023 | Viktiga begrepp inom stabiliseringspolitiken |

Figur 2.6 Skuggräntan och räntan på

a) Räntenivån, procent

| 5 | Skuggränta | Räntan på |

| 4 | ||

| 3 | ||

| 2 | ||

| 1 | ||

| 0 | ||

b) Förändringen av räntan, procentenheter

| 1 | Förändringen av skuggräntan | Förändringen av räntan på |

0,5

0

Källor: De Rezende and Ristiniemi (2023) och Macrobond

Som framgår från figur 2.6a så är skuggräntan i stort sett densamma som den korta räntan under perioden

35

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

snitt 0,4 procentenheter lägre än den korta räntan under denna period. Tredje kvartalet 2019 var skillnaden som störst: skuggräntan var 0,7 procentenheter lägre än räntan på tre månaders statsskuldsväxlar. Om skuggräntan antas fånga effekterna av den okonventionella penningpolitiken på rätt sätt så indikerar dessa skillnader att den omfattande okonventionella penningpolitiken har haft en ganska modest effekt i termer av lägre effektiva skuggräntor. Förändringen av skuggräntan och den korta räntan följer dock varandra väl (figur 2.6b).

Calmfors m.fl. (2022) analyserar penningpolitiken utifrån nivån på realräntan jämfört med en uppskattad nivå på den neutrala räntan; de beaktar därmed inte den okonventionella penningpolitiken i form av kvantitativa lättnader. I denna bilaga mäts penningpolitikens effekt på ekonomin med hjälp av flera olika indikatorer. En av indikatorerna (som vi har valt att kalla penningpolitikens ställning) analyserar penningpolitiken utifrån nivån på den reala skuggräntan jämfört med en uppskattad nivå på den neutrala skuggräntan (dvs. det reala skuggräntegapet). Detta beräknas enligt följande: Först beräknas den reala skuggräntan genom att från den nominella skuggräntan subtrahera inflationsförväntningar enligt Konjunkturinstitutets konjunkturbarometer hos företagen. Sedan beräknas trenden i den reala skuggräntan (den ”neutrala skuggräntan”) genom ett enkelsidigt

40

36

Bilaga 5 till LU2023Viktiga begrepp inom stabiliseringspolitiken

| Figur 2.7 | Trenden i den reala räntan |

| Procent | |

| 3.00 | |

| Trenden i den reala skuggräntan | |

| 2.00 | Trenden i den reala räntan på |

| statsskuldsränta | |

| 1.00 | Trenden i den reala räntan enligt Armelius m.fl. (2018) |

| 0.00 |

Källor: De Rezende and Ristiniemi (2023) och Macrobond.

Skattningarna av den neutrala räntan bör tolkas med stor försiktighet. Eftersom den neutrala räntan är

41

42En annan mycket svår och viktig bedömning är hur trögrörlig den potentiella tillväxten och den neutrala räntan uppskattas vara.

37

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

2.4Konjunkturutvecklingen

En konjunkturbedömning kräver ofta att produktionsgapet (BNP- gapet) uppskattas på något sätt. Som det konstaterades tidigare används produktionsgapet som en indikator på resursutnyttjandet i ekonomin och därmed också ett mått på konjunkturläget. Den

Produktionsfunktionsmetoden:45 Denna metod utgår ifrån en aggregerad produktionsfunktion med två produktionsfaktorer; arbetskraft (som mäts med arbetade timmar) och realkapital. Den skattade produktionsfunktionen indikerar hur produktionen påverkas då antalet arbetade timmar, kapitalstocken eller den totala faktorproduktiviteten (TFP) förändras. Beräkningen av potentiell BNP baseras dels på en uppskattning av den potentiella arbetskraften, dels på en trendutjämning av TFP. Den potentiella arbetskraften antas förändras över tiden till följd av demografiska förändringar, förändringar i den naturliga arbetslösheten (NAIRU) och förändringar av medelarbetstiden. Ofta beräknas potentiellt arbetade timmar genom att, med

43Utöver dessa metoder finns en annan metod som används flitigt av olika prognosmakare. Det är en metod som beräknar en indikator –

44En linjär trend betyder att potentiell BNP antas växa i samma takt varje år.

45Regeringens metod för att beräkna de potentiella variablerna och

38

| Bilaga 5 till LU2023 | Viktiga begrepp inom stabiliseringspolitiken |

arbetstiden och arbetskraftsdeltagandet. TFP:s bidrag till BNP- tillväxten beräknas residualt; det antas fånga upp alla de faktorer som påverkar

I figur 2.8 redovisas de senaste tillgängliga bedömningarna av

Figur 2.8 Regeringens och Riksbankens bedömning av

Procent

| 6 | |||||

| Regeringen | Riksbanken | ||||

| 4 | |||||

2

0

Källor: Regeringen och Riksbanken.

46Det bör poängteras att eftersom finanspolitiken påverkar resursutnyttjandet så påverkar den även den neutrala realräntan, vilket man dock ofta kunnat bortse ifrån i frånvaro av en aktiv finanspolitisk stabiliseringspolitik. Men detta kan behöva beaktas framöver om finanspolitiken blir mer stabiliseringspolitiskt aktiv.

39

| Viktiga begrepp inom stabiliseringspolitiken | Bilaga 5 till LU2023 |

Eftersom Riksbankens mål sedan 2019 är formulerat i termer av KPIF (konsumentprisindex med fast ränta) använder vi genomgående detta mått på inflationen.47 Det säkerställer att direkta effekter av ränteförändringar inte påverkar inflationsutfallet. Ut- vecklingen av KPIF visas i figur 2.9. Det bör poängteras att inflationen har ökat sedan pandemins slut efter att under längre perioder legat under inflationsmålet.

| Figur 2.9 | Inflation |

| Procent, Kvartalsvärden | |

| 6 | KPIF |

| 5 | |

| 4 | |

| 3 | |

| 2 | |

| 1 | |

| 0 | |

Källa: Macrobond.

47Det bör påpeka att penningpolitiken under lång tid vägleddes av motsvarande underliggande mått (und1x) snarare än

40

3Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

I detta kapitel illustreras med hjälp av enkla figurer hur finans- och penningpolitik har bedrivits de senaste två decennierna.48 I avsnitt 3.1 görs en enkel analys av hur finanspolitiken har bedrivits de senaste 20 åren. I efterföljande avsnitt 3.2 görs en liknande analys av penningpolitiken. I avsnitt 3.3 analyseras samspelet mellan finans- och penningpolitik. Kapitlet avslutas med några reflektioner i avsnitt 3.4.

3.1Finanspolitik över konjunkturcykeln de senaste två decennierna

Som konstaterades i avsnitt 2.1 kan man beakta både nivå (finanspolitiska ställningen) och förändring (finanspolitiska inriktningen) när finanspolitiken analyseras över konjunkturcykeln.

3.1.1Finanspolitiska ställningen

Syftet med detta avsnitt är att analysera hur den finanspolitiska ställningen historiskt har förhållit sig till konjunkturläget. I figur 3.1, visas finanspolitikens ställning (mätt som differensen mellan nivån på finansiellt sparande och överskottsmålet vilket också benämns som ”finansiellt sparandegap” i fortsättningen) på

48Analysen i detta kapitel görs utifrån

49Här används samma mått på finanspolitikens ställning som i Calmfors m.fl. (2022).

41

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

del varit kontracyklisk eftersom finanspolitiken har varit expansiv när

Figur 3.1

Procentenhet

Finansiellt sparande minus överskottsmålet

3.5

2.5

1.5

0.5

| 1.0 | 3.0 | 5.0 | 7.0 | 9.0 |

Anm.: Finansiella sparandegapet definieras som differensen mellan finansiellt sparande som andel av potentiellt BNP och överskottsmålet. Överskottsmålet var 1 procent mellan 2001kv1

Källor: Regeringen och egna beräkningar.

42

Bilaga 5 till LU2023 Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

Figur 3.2

Procentenhet

Finansiellt sparande minus överskottsmålet

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

Anm.: Se anmärkning i figur 3.1.

Källor: Regeringen och egna beräkningar.

Ifigur 3.3 illustreras sambandet mellan

50Regeringen gör bara bedömningar av strukturellt sparande på år. Det saknas därför dataserier för strukturellt sparande på kvartal. För att vi ska kunna jämföra om finanspolitiken exklusive/inklusive de automatiska stabilisatorerna har varit kontracykliska så behöver vi därför illustrera sambandet mellan strukturellt/finansiellt sparande och

43

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

Figur 3.3

Procentenhet

Strukturellt sparande minus överskottsmålet

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

Anm.: Se anmärkning i figur 3.1.

Källor: Regeringen och egna beräkningar.

Att bedömningen av automatiska stabilisatorer spelar roll för slutsatsen fann även Calmfors m.fl. (2022). Men deras slutsats var att korrelationen mellan strukturellt sparande och

3.1.2Finanspolitiska inriktningen

Syftet med detta avsnitt är att analysera hur den finanspolitiska inriktningen historiskt har förhållit sig till dels konjunkturutveck-

44

Bilaga 5 till LU2023 Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

lingen dels konjunkturläget. I figur 3.4 visas årliga förändringen i finansiellt sparande varje kvartal på

Figur 3.4 Förändringen av

Årlig förändring i procentenheter

Förändringen av Finansiellt sparande

| 4.0 | ||||||||||

| 3.0 | ||||||||||

| 2.0 | ||||||||||

| 1.0 | ||||||||||

| 0.0 | ||||||||||

| 0.0 | 2.0 | 4.0 | 6.0 | 8.0 | 10.0 |

Förändring av

Källor: Regeringen och egna beräkningar.

51Den årliga förändringen i finansiellt sparande varje kvartal beräknas enligt följande. Först divideras summan av finansiella sparandet över fyra kvartal med summan av potentiell BNP i löpande priser över fyra kvartal. Därefter beräknas finansiella sparandegapet som differensen mellan finansiellt sparande som andel av potentiellt BNP och överskottsmålet. Avslutningsvis beräknas den årliga förändringen i finansiellt sparande varje kvartal genom att ta differensen av finansiella sparandegapet varje kvartal från finansiella sparandegapet fyra kvartal innan. Genom detta uppnås en automatisk säsongrensning av serien.

45

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

Figur 3.5 Förändringen av

Årlig förändring i procentenheter

Förändringen av finansiellt sparande

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

Förändringen av

Källor: Regeringen och egna beräkningar.

I figur 3.6 illustreras sambandet mellan förändringen av

46

Bilaga 5 till LU2023 Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

Figur 3.6 Förändringen av

Årlig förändring i procentenheter

Förändring av strukturellt sparande

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

Förändring av

Källor: Regeringen och egna beräkningar.

Sambandet mellan den finanspolitiska inriktningen och förändringen av

Figurerna 3.7 och 3.8 visar att den finanspolitiska inriktningen (både inklusive och exklusive de automatiska stabilisatorerna) var delvis kontracyklisk. I 62 procent av den studerade perioden (13 av de 21 åren) var den finanspolitiska inriktningen (inklusive de automatiska stabilisatorerna) kontracyklisk. När det gäller den finanspolitiska inriktningen mätt som förändringen av det strukturella sparandet så visar figur 3.8 att i 67 procent av den studerade perioden (14 av 21 år) så var även denna inriktning kontracyklisk.52

52Det bör poängteras att figur 3.7 och 3.8 måste analyseras tillsammans med figur 3.5 och 3.6 för att få en bra uppfattning om hur den finanspolitiska inriktningen har sett ut i olika

47

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

Avslutningsvis analyseras om regeringen har fört en kontracyklisk diskretionär finanspolitik (som är en viktig delkomponent av förändringen av det strukturella sparandet). Detta görs genom att analysera sambandet mellan regeringens diskretionära finanspolitik utifrån både nivån på

konjunkturlägen och konjunkturförändringar. Exempelvis behöver inte politiken tolkas som kontracyklist om t. ex. det strukturella sparandet minskar vid en konjunkturåterhämtning då

53Rawdanowicz m.fl. (2021) gjorde en likvärdig analys där de jämförde förändringen av strukturellt sparande som andel av potentiellt BNP (vilken är deras mått för diskretionär finanspolitik) med både nivån på

47procent av den studerade perioden så bedrevs en procyklisk finanspolitik. Dessa siffror är klart högre än de frekvenser av procyklisk politik som presenteras i denna bilaga (dvs. 38 procent). Om Rawdanowicz m.fl. (2021) jämförs med det mått på finanspolitisk expansivitet som ligger närmast deras mått (dvs. figur 3.8) så indikerar analysen i denna bilaga att även det indikerar att i 33 procent av den studerade perioden så bedrevs en procyklisk finanspolitik. Både studien i den här bilagan och Rawdanowicz m.fl. (2021) indikerar att finanspolitik har bedrivits procykliskt (även om det finns skillnader i frekvensen) vilket kan vara problematisk om finanspolitik ska ta ett större stabiliseringspolitiskt ansvar.

54Det bör poängteras att den bild som förmedlas i figur 3.9 kan vara lite pessimistisk p.g.a. de automatiska budgetförstärkningarna som i genomsnitt ger ett budgetutrymme om ca 0,5 procent av BNP för diskretionär budgetförsvagning per år. Om hänsyn togs till de automatiska budgetförstärkningarna skulle fler observationer troligtvis hamna i den övre högre kvadranten, men sannolikt inte innebära färre observationer i den nedre vänstra kvadranten i samma utsträckning. Problemet är att dessa automatiska budgetförstärkningar finns i posten övrigt (se figur 2.). Denna post inkluderar många andra saker än bara de automatiska budgetförstärkningarna. Därför går det inte heller att bara summera de automatiska budgetförstärkningarna till posten diskretionär finanspolitik eftersom vi saknar tidsseriedata över dessa förstärkningar.

48

Bilaga 5 till LU2023 Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

Figur 3.7

Årlig förändring i procentenheter och procent

Förändringen av finansiellt sparande

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

Källor: Regeringen och egna beräkningar.

Figur 3.8

Årlig förändring i procentenheter och procent

Förändringen av strukturellt sparande

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

Källor Regeringen och egna beräkningar.

49

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

Figur 3.9 Nivån på

Procent och procentenheter

a) Diskretionär finanspolitik och nivån på

Diskretionär finanspolitik

4.5

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

b) Diskretionär finanspolitik och förändringen av

Diskretionär finanspolitik

4.5

3.5

2.5

1.5

0.5

| 0.0 | 2.0 | 4.0 | 6.0 |

Förändringen av

Källor: Regeringen och egna beräkningar.

50

Bilaga 5 till LU2023 Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

3.2Penningpolitik över konjunkturcykeln senaste två decennierna

Även när det gäller penningpolitiken så beaktar vi i detta avsnitt både nivå på räntan (penningpolitiska ställningen) och förändringen av räntan (penningpolitiska inriktningen) när vi analyserar penningpolitiken över konjunkturcykeln. Som det påpekades i avsnitt 2.3 så utgår analysen i denna rapport ifrån skuggräntan där explicit hänsyn tas till okonventionell penningpolitik. Penningpolitikens ställning mäts som skillnaden mellan skuggräntan och den neutrala skuggräntan.55 Därutöver analyseras även den penningpolitiska inriktningen enskilda kvartal/år (dvs. förändring av skuggräntan mellan varje kvartal/år). I appendix B analyseras penningpolitiken i stället utifrån nivån på realräntan jämfört med en uppskattad nivå på den neutrala räntan.56 Därutöver analyseras i appendix B den penningpolitiska inriktningen med utgångspunkt från förändringen av realräntan.

3.2.1Penningpolitiska ställningen

I figur 3.10 visas differensen mellan nivån på den reala skuggräntan i förhållande till den neutrala skuggräntan (som i fortsättningen kallas det reala skuggräntegapet) på

I figur 3.11 relateras differensen mellan nivån på den reala skuggräntan i förhållande till den neutrala räntan till differensen mellan inflationen och inflationsmålet (som benämns inflationsgapet i fortsättningen) för att analysera om Riksbanken har använt penningpolitiken för att påverka inflationen, dvs. vara expansiv då infla-

55Det reala skuggräntegapet beräknas enligt följande: Först beräknas den reala skuggräntan genom att från den nominella skuggräntan subtrahera inflationsförväntningar enligt Konjunkturinstitutets konjunkturbarometer hos företagen (hushållens inflationsförväntningar i

Barometern är normalt ganska märkliga). Sedan beräknas den ”neutrala skuggräntan” genom en enkelsidig

56Calmfors m.fl. (2022) analyserar penningpolitiken utifrån nivån på realräntan jämfört med en uppskattad nivå på den neutrala räntan; de beaktar därmed inte den okonventionella penningpolitiken i form av de kvantitativa lättnaderna. Calmfors m.fl. (2022) analyserar dock inte den penningpolitiska inriktningen mätt som förändring mellan år

51

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

tionen legat under målet och kontraktiv när den legat över.57 I 49 procent av den studerade perioden (dvs. 42 utav 85 kvartal) har penningpolitiken varit expansiv då inflationen legat under inflationsmålet och kontraktiv när den legat över det.

Figur 3.10 Realt skuggräntegap och resursutnyttjande

Procentenhet

Realt skuggräntaegap

2.0

1.5

1.0

0.5

0.0

| 1.0 | 3.0 | 5.0 | 7.0 | 9.0 |

Anm.: Realt skuggräntegap beräknas som differensen mellan nivån på den reala skuggräntan i förhållande till den neutrala skuggräntan.

Källor: De Rezende och Ristiniemi (2023), regeringen och egna beräkningar.

Sammanfattningsvis kan det konstateras att penningpolitiken, som den mäts här, i genomsnitt endast samvarierat svagt med inflationens avvikelser från inflationsmålet och BNP:s avvikelse från potentiell BNP. Penningpolitiken framstår, med denna enkla diagramanalys, som mindre kontracyklisk jämfört med finanspolitiken. Det kan bero på att det överordnade målet för Riksbanken under den studerade perioden var att upprätthålla varaktigt låg och stabil inflation (prisstabilitetsmålet). Att bidra till en balanserad utveckling av produktion och sysselsättning (realekonomisk hänsyn) var ett underordnat mål för penningpolitiken. Det bör poängteras att det allmänt är vedertaget att penningpolitiken påverkar ekonomin och inflationen med en fördröjning på

57Inflationsgapet beräknas genom att beräkna differensen mellan

52

Bilaga 5 till LU2023 Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

mönstret som träder fram i figur 3.10 och 3.11 till viss del speglar de tidsfördröjningar som penningpolitiken karakteriseras av. I nästa kapitel tas explicit hänsyn till den fördröjning genom vilken finans- och penningpolitik påverkar ekonomin.

Figur 3.11 Realt skuggräntegap och inflationsgap

Procentenhet

Realt skuggräntegap

2.0

1.5

1.0

0.5

0.0

| 0.0 | 0.5 | 1.0 | 1.5 | 2.0 |

Inflationsgap

Anm.: Realt skuggräntegap beräknas som differensen mellan nivån på den reala skuggräntan i förhållande till den neutrala skuggräntan.

Källor: De Rezende och Ristiniemi (2023), Regeringen och egna beräkningar.

3.2.2Den penningpolitiska inriktningen

Syftet med detta avsnitt är att analysera hur den penningpolitiska inriktningen historiskt har förhållit sig dels till konjunkturutvecklingen dels till konjunkturläget.

Ifigur 3.12 visas kvartalsförändringen i skuggräntan på

53

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

Figur 3.12 Förändringen av

Årlig förändring i procentenheter

Förändringen av real skuggränta

| 4.0 | ||||||||||

| 3.0 | ||||||||||

| 2.0 | ||||||||||

| 1.0 | ||||||||||

| 0.0 | ||||||||||

| 0.0 | 2.0 | 4.0 | 6.0 | 8.0 | 10.0 |

Förändringen av

Källor: De Rezende och Ristiniemi (2023), Regeringen och egna beräkningar.

I figur 3.13 görs en liknande illustration av sambandet mellan förändringen av skuggräntan och förändringen av inflationsgapet. Även i detta fall framträder samma bild. I 32 procent av den studerade perioden (dvs. 27 utav 85 kvartal) har penningpolitiken varit kontraktiv/expansiv när inflationen har stigit/minskat enskilda kvartal. När det gäller inflationen så verkar den penningpolitiska inriktningen vara betydligt svagare (penningpolitiken siktar inte på att stabilisera kortsiktiga förändringar av inflationen).

Sambandet mellan den penningpolitiska inriktningen och förändringen av

54

Bilaga 5 till LU2023 Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna

Figur 3.13 Förändringen av inflationen och förändringen av den reala skuggräntan

Årlig förändring i procentenheter

Förändringen av real skuggränta

4.0

3.0

2.0

1.0

0.0

| 0.0 | 0.5 | 1.0 | 1.5 | 2.0 | 2.5 | 3.0 | 3.5 | 4.0 |

Förändringen av inflationen

Källor: De Rezende och Ristiniemi (2023), Regeringen och egna beräkningar .

Figur 3.14

Årlig förändring i procentenheter och procent

Förändringen av real skuggränta

| 4.0 | ||||||||||

| 3.0 | ||||||||||

| 2.0 | ||||||||||

| 1.0 | ||||||||||

| 0.0 | ||||||||||

| 0.0 | 2.0 | 4.0 | 6.0 | 8.0 | 10.0 |

Källor: De Rezende och Ristiniemi (2023), Regeringen och egna beräkningar .

55

| Finans- och penningpolitik över konjunkturcykeln de senaste två decennierna | Bilaga 5 till LU2023 |

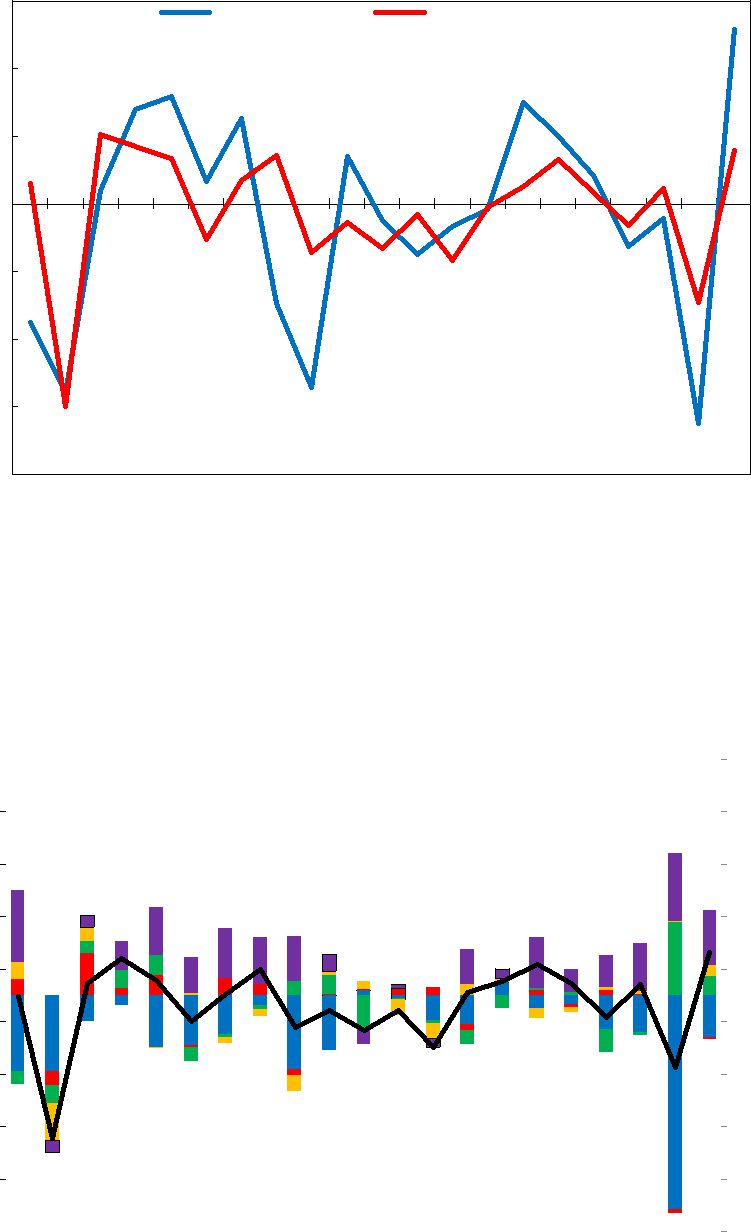

3.3Samspelet mellan finans- och penningpolitik

Syftet med de enkla diagramanalyserna i tidigare avsnitt var att utvärdera om finans- och penningpolitiken har bedrivits på ett kontracykliskt sätt. Syftet med detta avsnitt är att analysera om penning- och finanspolitik påverkat efterfrågan i samma riktning (dvs. varit kongruenta).