2023/24:2321

av Ilona Szatmári Waldau m.fl. (V)

Ett rättvist skattesystem

2 Förslag till riksdagsbeslut

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen bör återkomma till riksdagen med en reformerad kapitalinkomstbeskattning, präglad av likformighet och rättvisa, och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen ska tillsätta en utredning i syfte att införa en ny arvs- och gåvoskatt med ett fribelopp där vanliga hushåll som äger sin bostad inte drabbas och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen ska återkomma till riksdagen med förslag om en ny fastighetsskatt och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att avslå förslaget om nytt jobbskatteavdrag i budgetpropositionen för 2024 och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att skatteklyftan ska slutas för alla inkomster, t.ex. sjuk- och rehabiliteringspenning, a-kassan och föräldraförsäkringen, och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att en ny skatt på 5 procentenheter bör införas på månadsinkomster över 62 000 kronor och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att jobbskatteavdragen ska trappas av på inkomster över 45 000 kronor i månaden, för att vara helt utfasade på månadsinkomster över 100 000 kronor i månaden, och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att införa en skattereduktion på 25 procent av fackföreningsavgifter och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen bör avskaffa det s.k. rutavdraget och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att förslaget i budgetpropositionen för 2024 om höjt tak för rutavdraget och slopandet av ett gemensamt tak för rut och rot bör avslås och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om avskaffade nedsättningar av sociala avgifter och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen skyndsamt bör genomföra en samlad översyn av de kreditrestriktioner som är riktade mot de svenska bolånetagarna och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen bör utreda förutsättningarna för en geografiskt anpassad vägskatt för personbilar och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen bör återkomma till riksdagen med ett förslag om en avståndsbaserad skatt för godstransporter på väg och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen bör presentera en handlingsplan för hur övriga klimatskadliga subventioner kan avvecklas i närtid och tillkännager detta för regeringen.

- Riksdagen ställer sig bakom det som anförs i motionen om att regeringen bör återkomma till riksdagen med ett förslag om en progressiv flygskatt och tillkännager detta för regeringen.

Skatternas huvudsakliga uppgift är att finansiera välfärden och övriga delar av det offentliga åtagandet. För att skattesystemet ska uppfattas som legitimt är det viktigt att skattereglerna är generella, enkla och med breda skattebaser. Detta var också utgångspunkten för den stora skattereformen i början av 1990-talet. Denna resulterade i lägre skatter på arbete, skärpt beskattning av kapital och minskade möjligheter till skatteplanering. Sedan dess har det gjorts många avsteg från dessa principer. Skattesystemet har utvecklats till att bli ett sammelsurium av olika avdrag, reduktioner och nedsättningar av olika skatter. Skatterna har också sänkts kraftigt sedan skattereformen. Mellan 1990 och 2022 har skattekvoten sänkts från 49,8 procent av BNP till 42,1 procent 2022, vilket motsvarar ca 440 miljarder kronor i mindre skatteinkomster varje år. Skattesänkningarna har satt press på de offentliga välfärdstjänsterna och ökat den ekonomiska ojämlikheten. Sverige behöver en ny stor skattereform, som ökar skatteintäkterna och stärker likformigheten i skattesystemet.

Ett annat exempel är sparande inom ramen för investeringssparkonto (ISK). ISK är en sparform för privatpersoner som infördes i Sverige 2012. Skillnaden mellan konventionell beskattning av sparande och beskattning av sparande i ISK består i vad som ska tas upp och vad som får dras av. Konventionell beskattning innebär att utdelning och kapitalvinst tas upp till beskattning. Kapitalvinster får kvittas mot kapitalförluster. Beskattningen av ISK sker i form av s.k. schablonbeskattning på kontots värde i stället för på den vinst man gör. Normalt sett är detta en mycket gynnsam beskattning. Skattesatsen på ISK bygger implicit på att värdet på innehaven i genomsnitt stiger med 1 procentenhet utöver avkastningen på riskfria statsobligationer. Den historiska avkastningen på börsen ligger betydligt högre än så, vilket innebär att ISK är en mycket attraktiv sparform över tid.

Vidare finns de s.k. 3:12-reglerna som ger arbetande ägare i fåmansbolag betydligt lägre skatt på sina inkomster än vanliga löntagare. Det beror på att skatten på utdelning från dessa bolag endast är 20 procent. Området regleras av en lagstiftning för att förhindra att ägare av fåmansägda företag fritt ska kunna välja om de ska ta ut vinst som lågbeskattade kapitalinkomster eller högre beskattad lön – i form av ett gränsbelopp för hur mycket delägare till fåmansbolag maximalt får ta ut i utdelning. Dessa regelverk blev dock väsentligt generösare efter en reform 2006, där skatten på utdelning sänktes från 30 procent till 20 procent, samtidigt som gränsbeloppen för utdelningen höjdes.[1] Reformen syftade till att ”förbättra den skattemässiga behandlingen av riskfyllda investeringar”.

Empiriska undersökningar visar dock att de ökade utdelningar som följde av förändringarna inte kan tolkas komma från ökade företagsvinster och mer entreprenörskap. De nya reglerna ledde heller inte till ökad sysselsättning (även om lönerna bland anställda ökade). Den huvudsakliga effekten har i stället blivit en omfattande inkomstomvandling bland höginkomsttagare samt ökade möjligheter till skatteplanering för de som tjänar mest.

Vänsterpartiet vill se en reformerad kapitalinkomstbeskattning, präglad av likformighet och rättvisa.

Vänsterpartiets förslag:

- Utdelning och kapitalvinst från onoterade aktier ska beskattas med 30 procent.

- Inför ett tak på 2 miljoner kronor på sparande inom ISK. Sparande utöver taket ska beskattas med den vanliga skatten på kapitalinkomster.

- Utdelning och kapitalvinst från fåmansbolag ska beskattas med 30 procent.

- Begränsat utdelningsutrymme. Sänk gränsbeloppet och det lönebaserade utrymmet.

- Begränsa det sparade utdelningsutrymmet genom en årsspärr och sänkning av uppräkningsräntan.

Regeringen bör återkomma till riksdagen med en reformerad kapitalinkomstbeskattning, präglad av likformighet och rättvisa, i enlighet med vad som anförs ovan. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Arv är ett tydligt exempel på hur kapital påverkar en individs livschanser. Arvsflödena har dessutom ökat i betydelse i Sverige, framför allt under de senaste 25–30 åren. Sedan 1990-talets mitt har de mer än fördubblats.

Arvs- och gåvoskatter finns i många OECD-länder. Vänsterpartiet föreslår att en arvs- och gåvoskatt införs också i Sverige. Vi vill dock ha ett ganska stort fribelopp. Hur stort ett sådant fribelopp ska vara behöver utredas, men vi vill ha ett fribelopp som gör att vanliga hushåll som även äger sin bostad inte påverkas.

Riksdagens utredningstjänst har inte kunnat räkna på något konkret förslag, eftersom det saknas underlag i form av offentliga register. Därför har vi sagt att vi vill utforma en skatt som drar in 1 procent av det årliga arvs- och gåvoflödet. SNS har i en rapport uppskattat det årliga (2016) arvs- och gåvoflödet till cirka 370 miljarder kronor. Skatten skulle således inbringa cirka 3,7 miljarder kronor per år.

Regeringen bör tillsätta en utredning i syfte att införa en ny arvs- och gåvoskatt med ett fribelopp där vanliga hushåll som äger sin bostad inte drabbas. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Avkastningen på att bo i egen villa eller bostadsrätt är en kapitalinkomst. Avkastningen består både i det löpande värdet av själva boendet[2] och av det faktum att bostaden också kan stiga i värde. År 2007 avskaffades den gamla fastighetsskatten och ersattes med en kommunal fastighetsavgift.[3] Den tas ut som en avgift på 0,75 procent av taxeringsvärdet, med ett tak på 9 287 kronor (för 2023). Dagens fastighetsavgift har ingen synlig koppling till avkastning, övriga kapitalskatter eller ränteavdragen. Taket innebär att man betalar ”full” fastighetsavgift upp till ett taxeringsvärde på drygt 1,2 miljoner kronor. På taxeringsvärden därutöver betalas ingen avgift. Detta leder till att den genomsnittliga skatten blir lägre ju mer värdet på en fastighet överstiger 1,2 miljoner kronor. Fastighetsavgiften är därmed starkt regressiv.

Vänsterpartiet vill därför komplettera den kommunala fastighetsavgiften med en statlig fastighetsskatt. Skatten ska tas ut med 1,5 procent på den del av taxeringsvärdet som överstiger 5 miljoner kronor och med 2,5 procent på den del av taxeringsvärdet som överstiger 7 miljoner kronor. Vi föreslår också att dagens begränsningsregel, som innebär att pensionärer inte ska behöva betala mer än 4 procent av sin inkomst i avgift, utökas till att omfatta alla inkomster. Fastighetsskatten beräknas omfatta ca 140 000 småhus, vilket motsvarar 6,7 procent av Sveriges samtliga småhus.[4]

Fastighetsbeskattning baseras på taxeringsvärden. Dessa skiljer sig åt mot dagsaktuella marknadsvärden. Hus med taxeringsvärden på 5 miljoner kronor kostar i dag cirka 8,5 miljoner kronor.[5] Det är alltså endast hus som kostar så mycket som omfattas av Vänsterpartiets förslag till fastighetsskatt.

Regeringen bör återkomma till riksdagen med förslag om en ny fastighetsskatt i enlighet med vad som anförs ovan. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

En viktig skatteprincip bör vara att lika inkomster ska beskattas lika. Denna princip slogs sönder av den borgerliga regeringen i och med införandet av de olika jobbskatteavdragen. Detta eftersom jobbskatteavdragen endast omfattar arbetsinkomster. Detta innebär att den som t.ex. är arbetslös och får 20 000 kronor i månaden från a-kassan betalar ca 1 500 kronor mer i skatt varje månad än den som har en arbetsinkomst på 20 000 kronor i månaden.[6] Nu går regeringen vidare och föreslår ytterligare ett jobbskatteavdrag, det åttonde (?) i ordningen, som kostar cirka 11 miljarder kronor per år. Det är en orimlig prioritering när landets kommuner och regioner tvingas att skära ned på skolan och sjukvården m.m. på grund av att regeringen inte inflationsskyddar statsbidragen till kommunsektorn. Skattesänkningen är en dyr reform som dessutom inte ger normalinkomsttagare speciellt mycket mer i plånboken. För en person med en månadslön på 25 000 kronor innebär förslaget en skattesänkning på 113 kronor per månad. Förslaget om ett nytt jobbskatteavdrag i budgetpropositionen för 2024 bör avslås. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Den föregående regeringen har sedan tidigare i praktiken slutit skatteklyftan för ålderspensionärer. Riksdagen har också genomfört Vänsterpartiets krav om att sluta skatteklyftan för personer som erhåller sjuk- och aktivitetsersättning. En ny skatteklyfta – en s.k. funkisskatt – tillkommer emellertid för denna grupp om riksdagen röstar igenom regeringens budget, som ju innehåller ett nytt jobbskatteavdrag men ingen motsvarande skattesänkning för personer med sjuk- och aktivitetsersättning. Skatteklyftan ska slutas för alla inkomster, t.ex. sjuk- och rehabiliteringspenningen, a‑kassan och föräldraförsäkringen. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

En ny skatt på 5 procentenheter bör även införas på månadsinkomster över 62 000 kronor. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Jobbskatteavdragen ska trappas av för inkomster över 45 000 kronor i månaden, för att vara helt utfasade för månadsinkomster över 100 000 kronor i månaden. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Vänsterpartiet noterar att riksdagen har tagit till sig vårt krav om att införa en skattereduktion för a-kasseavgifter. Vänsterpartiet föreslår också att en skattereduktion på 25 procent av fackföreningsavgifter införs. En skattereduktion för fackföreningsavgift sänker kostnaden för fackligt medlemskap och möjliggör för fler att gå med i facket, vilket kan leda till en högre organisationsgrad och en högre facklig närvaro. Därmed kan den svenska arbetsmarknadsmodellen, som historiskt tjänat såväl löntagarkollektivet som samhällsekonomin väl, stärkas. Vad som ovan anförs om att införa en skattereduktion på 25 procent av fackföreningsavgifter bör riksdagen ställa sig bakom och ge regeringen till känna.

Avdragen för s.k. rut- och rottjänster är ytterligare exempel på skattereduktioner på inkomstskatteområdet. Skattereduktion för hushållsnära tjänster, det s.k. rutavdraget, innebär att den som köper hushållsnära tjänster kan göra avdrag från sin skatt för 50 procent av arbetskostnaden för ett antal tjänster utförda i en bostad. Vänsterpartiet har inget emot hushållsnära tjänster. Det vi vänder oss emot är att dessa ska skattesubventioneras. Riksrevisionen visar att 40 procent av det totala rutavdragsbeloppet 2017 gick till den tiondel av befolkningen som har de högsta inkomsterna.[7] Det innebär i praktiken att låg- och medelinkomsttagare subventionerar höginkomsttagares städhjälp. Detta är inte bara orimligt och orättfärdigt, utan det är också ett slöseri med skattebetalarnas pengar. Vänsterpartiet föreslår därför att rutavdraget avskaffas. Detta beräknas stärka statskassan med ca 8,2 miljarder kronor under 2024, vilket motsvarar den totala lönekostnaden för ca 14 500 undersköterskor inom äldreomsorgen.[8]

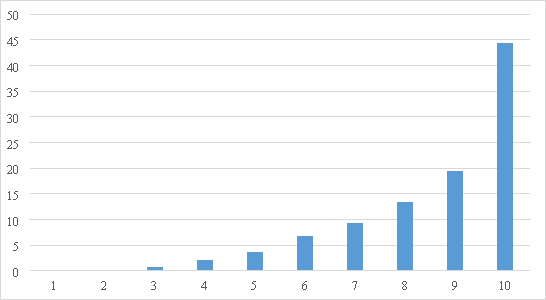

Av samma skäl är vi emot skattereduktionen för renovering, ombyggnad och tillbyggnad (det s.k. rotavdraget). Det kan i vissa lägen vara lämpligt som en konjunkturåtgärd, men inte som en permanent skattereduktion. Vi bedömer dock att rotavdraget i dagens läge, med en vikande konjunktur och där byggandet störtdyker, är en bra konjunkturåtgärd. Däremot vänder vi oss emot regeringens förslag om att höja taket för skattereduktionen till 75 000 kronor. Då skattereduktionen för rot ligger på 30 procent innebär höjningen att avdrag får göras på kostnader upp till hela 250 000 kronor. I figuren nedan visas fördelningen av de som erhållit rotavdrag över 45 000 kronor. Som framgår av figuren är utnyttjandet av rotavdraget över 45 000 kronor mycket skevt fördelat. Den översta inkomstdecilen står för närmare hälften av detta uttag.

Figur 1 Andel av rotavdrag utnyttjade över inkomstfördelningen år 2022, bland de som har fått avdrag över 45 000 kronor, procent

Källa: RUT, dnr 2023:1143.

Regeringen bör avskaffa det s.k. rutavdraget. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Förslaget om ett höjt tak för rutavdraget och slopandet av ett gemensamt tak för rut och rot bör avslås. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Arbetsgivaravgifterna utgör ca 27 procent av de totala skatteintäkterna. Den generella arbetsgivaravgiftssatsen är 31,42 procent. Även på detta område finns i dag en stor mängd undantag. Både unga och äldre i vissa åldersgrupper omfattas av nedsatta arbetsgivaravgifter, liksom personer som arbetar med forskning och utveckling, personer som bor i vissa stödområden och vissa enmansföretag.

Nedsatta arbetsgivaravgifter har blivit ett populärt politiskt verktyg för att signalera olika typer av satsningar. Utvärderingar av nedsatta arbetsgivaravgifter visar att effekterna på sysselsättningen är små eller obefintliga. Som exempel kan nämnas den nedsättning av arbetsgivaravgifterna med drygt 10 procentenheter för personer i åldern 19–25 år som regeringen Reinfeldt genomförde. Institutet för arbetsmarknads- och utbildningspolitisk utvärdering (IFAU) kom i sin utvärdering av reformen fram till att intäktsbortfallet per jobb av sänkningen uppgick till 1–1,6 miljoner kronor, vilket då var omkring fyra gånger högre än den genomsnittliga anställningskostnaden för 19–25-åringar.[9] Den största effekten av skattesänkningen blir ökade vinster för företag med en stor andel unga arbetstagare.

Stöd till verksamheter och politikområden sker mest effektivt på utgiftssidan. Arbetsgivaravgifterna ska användas för att finansiera offentlig verksamhet och offentliga försäkringar.

I budgetpropositionen för 2024 föreslår regeringen att nedsättningen av arbetsgivaravgifterna för personer som är 15–18 år avskaffas. Sedan tidigare är även nedsättningen av arbetsgivaravgifterna för personer som är 19–23 år utfasad. Det är glädjande att regeringen nu tycks förstå att dessa nedsättningar är en ineffektiv politik. Vänsterpartiet anser också att kvarvarande nedsättningar och undantag ska begränsas.

Vänsterpartiet föreslår att följande nedsättningar avskaffas:

- Nedsättning av arbetsgivaravgifter för personer som arbetar med FoU.

- Nedsättning av arbetsgivaravgifter för den först anställda.

Ovannämnda nedsättningar av sociala avgifter bör avskaffas. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

10 Ränteavdragen och hushållens kreditrestriktioner

Ett annat område som behöver reformeras är ränteavdragen. Ränteutgifter ingår i kapitalförluster. Kapitalförluster får kvittas mot kapitalinkomster och kapitalvinster. Avdragsrätten för ränteutgifter gäller för alla typer av lån, både blancolån och bostadslån. Den som har kapitalutgifter som överstiger kapitalinkomsterna kan få en skattereduktion på upp till 30 procent av räntebeloppet. För ränteutgifter upp till 100 000 kronor kan avdrag göras med 30 procent.[10] Den stora delen av underskott av kapital utgörs av räntor på bostadslån.

Sverige har mycket strama kreditrestriktioner för bolån. För det första finns det s.k. bolånetaket, som innebär att man som mest får ha ett bolån som motsvarar 85 procent av värdet på sin bostad. Resten behöver man betala med en kontantinsats. Därutöver finns amorteringskravet. Det innebär att man ska amortera 1 procent av lånet per år om belåningsgraden är mellan 50 och 70 procent. Om belåningsgraden är över 70 procent ska man amortera 2 procent per år. Sedan finns det ytterligare en regel som säger att om lånet är större än 4,5 gånger vad man tjänar per år, innan skatt, så ska man amortera ytterligare 1 procentenhet per år.[11] Den sammantagna effekten av dessa krav är mycket kännbara för många bolånekunder. Kraven försvårar påtagligt förstagångsköpares möjligheter att ta sig in på bolånemarknaden. När nu räntorna och priserna stiger blir situationen för Sveriges bolånetagare än mer pressad.

Regeringen bör skyndsamt genomföra en samlad översyn av de kreditrestriktioner som är riktade mot de svenska bolånetagarna. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

11 Miljöskatter

Klimatförändringarna är ett akut hot mot människans framtida livsmöjligheter. Reformeringen av miljö- och klimatskatter bör ske inom ramen för en samlad och genomtänkt miljöpolitik. Sveriges territoriella klimatutsläpp är med ca 1/3 vardera koncentrerad till industrin och inrikes transporter. Det är således dessa två områden som behöver stå i centrum om Sverige ska klara av att nå sina höga klimatmål. För att klimat- och miljöpolitiken ska få ett brett folkligt stöd måste den också ha en god fördelningsprofil, som tar hänsyn till människors olika ekonomiska förmåga och alternativ för att ställa om.

I linje med januariavtalet genomförde den förra regeringen en s.k. grön skatteväxling. Problemet är att det inte är möjligt att långsiktigt sänka skatten på en stabil skattebas (arbete) och ersätta detta med höjd skatt på en instabil skattebas (utsläpp) utan att försvaga skatteintäkterna. Skatter är antingen finansierande eller styrande – att kombinera två syften ger upphov till målkonflikter. Punktskatter ska användas för styrande ändamål. Dessa intäkter kan inte varaktigt växlas mot andra skatter, eftersom målet med punktskatterna är att skattebasen ska minska.

Vänsterpartiet ser behov av en genomgripande skattereform som utjämnar de ekonomiska och regionala klyftorna och främjar hållbart resursutnyttjande med låg miljö- och klimatpåverkan i enlighet med våra klimat- och miljömål.

På skatteområdet, liksom i politiken i stort, lägger dessvärre regeringen förslag som motverkar den gröna omställningen. I budgetpropositionen för 2023 genomförde regeringen en tillfällig sänkning av bensin- och dieselskatten. I budgetpropositionen för 2024 går regeringen vidare och sänker skatten på bensin och diesel ytterligare med cirka 6 miljarder kronor. Regeringen avser därutöver att genomföra en drastisk sänkning av reduktionsplikten för bensin och diesel till 6 procent för åren 2024–2026. Detta utan att presentera kompensatoriska åtgärder för hur utsläppen på andra sätt ska minskas. Åtgärden kommer att avsevärt försvåra Sveriges möjligheter att nå nationella klimatmål samt klimatåtagandet gentemot EU till 2030. Att Sverige får svårt att nå utsläppsåtagandet gentemot EU riskerar dessutom att få ekonomiska konsekvenser.

Regeringen slopar även den s.k. plastpåseskatten i november 2024. Förslaget riskerar att leda till ökad nedskräpning av plast i naturen och haven. I likhet med många andra förändringar av klimat- och miljöskatter som regeringen genomför föreslår man inga kompensatoriska åtgärder för att minska utsläppen eller belastningen på miljön.

Vänsterpartiet föreslår att dagens regelverk för reseavdragen ersätts med ett färdmedelsneutralt och avståndsbaserat reseavdrag. Till skillnad från dagens system som gynnar bilresor i storstadsregioner, skulle ett färdmedelsneutralt och avståndsbaserat reseavdrag behandla alla reseslag neutralt och utjämna regionala skillnader. Ett avståndsbaserat och färdmedelsneutralt reseavdrag är ett effektivt styrmedel för att sänka växthusgasutsläppen vid arbetspendling. Ett sådant regelverk skulle också minska det utbredda fusk som finns i dagens system. Vid utformningen av nya skatter och ersättningar måste hänsyn tas till glesbygdens långa avstånd och avsaknad av kollektivtrafik och alternativa transportmöjligheter så att dessa blir rättvisa och glesbygd/landsbygd inte blir förlorare.

Klimatomställningen kommer att kräva stora investeringar i infrastruktur, förnybar energi, energieffektivisering och andra utsläppsminskande åtgärder. Principen om att förorenaren betalar för sin miljöpåverkan har länge varit och bör fortsatt vara ett riktmärke i den svenska miljö- och klimatpolitiken. Utsläppspriset ger en tydlig styrande signal till alla aktörer och gör det mer lönsamt att investera i åtgärder som minskar utsläppen. Koldioxidskatten är ett centralt styrmedel i vår nationella klimatpolitik.

Beskattning av drivmedel är ett viktigt verktyg för att minska transportsektorns klimatpåverkan. Men den är också ett exempel på trubbigt verktyg som inte gör skillnad på en höginkomsttagare med god tillgång till kollektivtrafik och en låginkomsttagare i glesbygd utan tillgång till alternativ till bilen. Vänsterpartiet anser det angeläget att styrmedel utformas för att minska klyftor mellan stad och landsbygd och att det vid behov införs kompensatoriska åtgärder för att beakta rättviseperspektivet när t.ex. skatter ger negativa fördelningseffekter. För att möta en ökad elektrifiering av vägtrafiken med stärkt regional rättvisa anser vi det angeläget att arbetet med en reform av vägtrafikbeskattning redan nu inleds. En differentierad vägbeskattning ger förutsättningar för låg/slopad vägskatt på landsbygden där alternativ till bil saknas och hög vägskatt i storstäder med tillgång till kollektivtrafik. Regeringen bör utreda förutsättningarna för en geografiskt anpassad vägskatt för personbilar. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Den tunga lastbilstrafiken betalar i dag inte för den påverkan den har genom sina externa kostnader för samhället i form av t.ex. miljö- och klimatpåverkan och slitage på vägarna. Vänsterpartiet har under lång tid förespråkat en avståndsbaserad skatt på tunga lastbilar som det ska vara möjligt att differentiera. Förutom klimatnyttan med en sådan beskattning ser vi stora vinster med att svenska och utländska lastbilar skulle kunna beskattas på lika villkor och att myndigheter skulle ges bättre möjligheter att, genom ett automatiserat avläsningsbart system, upptäcka den illegala lastbilstrafiken. Även utredningen Godstransporter på väg – vissa frågeställningar kring ett nytt miljöstyrande system (SOU 2022:13) förordar ett avståndsbaserat system med geografisk differentiering för en mer rättvisande prissättning. Ett sådant system måste dock beakta glesbygdens villkor där vissa branscher har långa transportsträckor där alternativ till vägtransport saknas. Regeringen bör återkomma till riksdagen med ett förslag om en avståndsbaserad skatt för godstransporter på väg. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Vänsterpartiet anser att de klimatskadliga subventionerna bör fasas ut och avvecklas skyndsamt. Den tidigare regeringen har tidigare avvecklat några få av dessa subventioner, och vi anser att det brådskar med ytterligare åtgärder för att Sverige inte ska tappa styrfart för att nå nollutsläpp. Regeringen bör presentera en handlingsplan för hur övriga klimatskadliga subventioner kan avvecklas i närtid. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Resandet med flyg behöver minska kraftigt för att vi ska klara av våra klimatmål. Tack vare Vänsterpartiets investeringspolitik för klimatet kan vi inom bara ett decennium avveckla inrikesflyget i södra Sverige och kraftigt minska behovet i norra Sverige. Men även utrikesflyget behöver minska i omfattning. Vänsterpartiet vill se en progressiv flygbeskattning som innebär att resenärerna betalar mer skatt ju mer de flyger. Vid den första flygresan ska skatten vara tämligen låg för att sedan successivt höjas i takt med att flygresorna ökar i antal. Den progressiva flygskatten behöver tillgodose högt ställda krav på personlig integritet samt vara utformad på ett sätt som innebär att den effektivt tjänar sitt syfte att minska flygandet. Regeringen bör återkomma till riksdagen med ett förslag om en progressiv flygskatt. Detta bör riksdagen ställa sig bakom och ge regeringen till känna.

Vänsterpartiet anser att det är mycket angeläget att Sverige får en bättre beskattning av bekämpningsmedel då dagens beskattning har liten miljöeffekt. Danmark, Norge och Frankrike har en betydligt starkare lagstiftning, där skatten ökar med medlets giftighet, vilket lett till att lantbrukare byter till mindre giftiga medel. Vänsterpartiet ser ett stort behov av att en differentierad beskattning av växtskyddsmedel införs i Sverige, som i likhet med den som finns i Danmark ökar med medlets giftighet. Intäkterna från skatten bör återföras till lantbruket för att utveckla hållbara växtskyddsmetoder.

12 Skatten för personer födda 1957

I budgetpropositionen för 2024 aviserar regeringen att pensionärer födda 1957 ska kompenseras för den inbetalda högre skatten i samband med skatteåterbetalningarna 2024. Vänsterpartiet hade hellre sett att riksdagens majoritet och regering agerat tidigare och sänkt skatten under 2023 men kan stödja regeringens förslag. Vi förutsätter att 57:orna kompenseras med ränta och att regeringen snarast återkommer med formerna för hur återbetalningen ska ske.

|

Ilona Szatmári Waldau (V) |

|

|

Ali Esbati (V) |

Lorena Delgado Varas (V) |

|

Samuel Gonzalez Westling (V) |

Birger Lahti (V) |

|

Ciczie Weidby (V) |

|

[1] Reformen baserades på förslag i utredningen av Edin, Hansson och Lodin (2005). ”Reformerad ägarbeskattning – effektivitet, prevention, legitimitet”. Finansdepartementet (2005).

[2] Boendetjänsten kan jämföras med den hyra som betalas för boende i hyresbostad.

[3] Den kommunal fastighetsavgiften har dock alla drag av en skatt.

[4] RUT, dnr 2023:781.

[5] Ibid.

[6] RUT, dnr 2022:614.

[7] Riksrevisionen (2020). Rutavdraget – konsekvenser av reformen. RiR 2020:2.

[8] Beräkningen baseras på SCB:s lönestrukturstatistik för 2022, genomsnittslöner för undersköterskor inom äldreomsorgen m.m. Lönekostnaderna har räknats upp med en faktor 1,5 för att inkludera arbetsgivaravgifter, avtalsförsäkringar och avtalspensioner.

[9] Egelbark, J och Kaunitz, N. (2013). ”Sänkta arbetsgivaravgifter för unga”. IFAU Rapport 2013:26.

[10] För den del av ränteutgifterna som överstiger 100 000 kronor får avdrag göras med 21 procent.

[11] https://www.fi.se/sv/publicerat/nyheter/2021/fragor-och-svar-om-amorteringskravet-som-borjar-galla-igen-fran-och-med-i-morgon/.