Regeringens skrivelse 2019/20:130

Redovisning av AP-fondernas verksamhet |

Skr. |

t.o.m. 2019 |

2019/20:130 |

Regeringen överlämnar denna skrivelse till riksdagen.

Stockholm den 28 maj 2020

Stefan Löfven

Per Bolund (Finansdepartementet)

Skrivelsens huvudsakliga innehåll

I skrivelsen lämnar regeringen en redovisning av de allmänna pensions- fondernas (AP-fondernas) verksamhet t.o.m. 2019. I redovisningen ingår bl.a. en sammanställning av AP-fondernas årsredovisningar för 2019 och en utvärdering av AP-fondernas verksamhet sedan 2001. Skrivelsen över- lämnas årligen till riksdagen senast den 1 juni. I skrivelsen berörs således inte effekterna av det nya coronaviruset 2020.

Sedan den 1 januari 2019 har Första–Fjärde AP-fonderna ett nytt mål för placeringsverksamheten, att fondmedlen ska förvaltas på ett föredömligt sätt genom ansvarsfulla investeringar och ansvarsfullt ägande och att särskild vikt ska fästas vid hur en hållbar utveckling kan främjas utan att det görs avkall på det övergripande målet om avkastning och risk.

I enlighet med de nya lagkraven har Första–Fjärde AP-fonderna tagit fram en gemensam tolkning av föredömlig förvaltning, enats om en gemensam värdegrund för förvaltningen av fondmedlen, tagit fram gemensamma riktlinjer för redovisning av hur målet har uppnåtts och vilka tillgångar som fondmedlen inte bör placeras i.

Under 2019 har AP-fonderna vidareutvecklat sin koldioxidrapportering till att även omfatta hur stor del av årets förändring i koldioxidintensitet som kommer från att fonderna har ändrat sin portföljmix och hur stor del som kommer från minskade utsläpp från bolagen i portföljen. Flera AP- fonder har även förtydligat sina strategier kring Parisavtalet och samtliga fonder arbetar kontinuerligt för att sänka koldioxidavtrycket i sina portföljer. Första–Fjärde AP-fonderna rapporterar nu i enlighet med ramverket Task Force on Climate-related Financial Disclosures (TCFD).

1

Det samlade resultatet för Första–Fjärde och Sjätte AP-fonderna (buffertfonderna) uppgick under 2019 till 240 miljarder kronor efter kostnader, vilket motsvarar en avkastning på 17,4 procent. Detta kan jämföras med att den genomsnittliga avkastningen har varit 6,4 procent per år sedan det nuvarande AP-fondssystemet infördes 2001. Under samma period har inkomstindex ökat med 2,9 procent per år. Buffertfonderna har därmed bidragit positivt till den långsiktiga finansieringen av det allmänna inkomstpensionssystemet, vilket var avsikten när det nuvarande AP-fondssystemet infördes. Inkomstindex ligger till grund för uppräk- ningen av skulden i inkomstpensionssystemet.

Buffertfondernas avkastning följer i stor utsträckning utvecklingen på de finansiella marknaderna. Vid utgången av 2019 uppgick det samlade kapitalet i buffertfonderna till 1 596 miljarder kronor.

Buffertfondernas redovisade avkastning jämfört med inkomstindex och totalt fondkapital (procent och miljarder kronor)

|

2019 |

2018 |

2017 |

2016 |

2015 |

2014 |

2001–2019 |

Inkomstindex (%) |

3,1 |

1,5 |

3,7 |

2,0 |

2,1 |

0,5 |

2,9 |

Avkastning (%) |

17,4 |

-0,2 |

9,2 |

9,7 |

5,5 |

14,1 |

6,4 |

Avkastning (mdkr) |

240 |

-2 |

121 |

118 |

65 |

147 |

1 188 |

Nettoflöde pensionssystemet1 |

-27 |

-28 |

-30 |

-27 |

-21 |

-21 |

-187 |

Totalt fondkapital (mdkr) |

1 596 |

1 383 |

1 412 |

1 321 |

1 230 |

1 185 |

|

|

|

|

|

|

|

|

|

Källa: McKinsey bilaga 9 (grunddata från AP-fonderna) och Pensionsmyndigheten

Inkomstpensionssystemet är i huvudsak ofonderat. Detta innebär att inbetalda pensionsavgifter från dagens yrkesaktiva finansierar utbetal- ningarna till dagens pensionärer. När pensionsutbetalningarna är större än inbetalningarna tas medel från buffertkapitalet och vid överskott förs medlen till buffertkapitalet. Under 2019 var nettoflödet mellan inkomst- pensionssystemet och Första–Fjärde AP-fonderna efter administrations- kostnader 27 miljarder kronor, vilket är 1 miljard mindre än föregående år. Vid slutet av året utgjorde kapitalet i buffertfonderna ca 16 procent av till- gångarna i inkomstpensionssystemet, resterande 84 procent utgjordes av avgiftstillgångar. När det nuvarande pensionssystemet infördes 2001 utgjorde buffertkapitalet 10 procent av tillgångarna i inkomstpensions- systemet.

Varje buffertfonds styrelse fastställer det övergripande avkastnings- målet för fonden. Av utvärderingen framgår att Första–Fjärde AP-fonderna har uppnått sina långsiktiga avkastningsmål. Fondernas lång- siktiga resultat förklaras delvis av den övergripande tillgångsallokeringen med en hög andel aktier, men även av den ökade andelen alternativa tillgångar. En analys, som genomförts av McKinsey & Company på uppdrag av regeringen, visar att buffertfondernas avkastning är i nivå med ett urval av utländska pensionsfonder med liknande uppdrag och storlek.

AP-fonderna har anpassat sin övergripande tillgångsförvaltning på ett rimligt sätt inom givna placeringsregler för att uppnå en god riskspridning

1Nettoflödet efter administrationskostnader. Data från Pensionsmyndigheten.

i portföljen. För att stärka Första–Fjärde AP-fondernas förutsättningar att uppnå målet för förvaltningen gäller sedan den 1 januari 2019 nya placeringsregler som innebär att fondernas diversifieringsmöjligheter har ökat. Sedan det datumet gäller även ett krav på hållbarhet i förvaltningen. Den 1 maj 2020 trädde ytterligare ändringar i kraft som syftar till att öka kostnadseffektiviteten, avkastningsmöjligheterna och långsiktigheten när det gäller placeringar i illikvida tillgångar.

Sjätte AP-fondens uppdrag skiljer sig från de övriga buffertfonderna genom att fonden är sluten, dvs. saknar betalningsflöden gentemot pensionssystemet, och att den är betydligt mindre. Uppdraget för Sjätte AP-fonden är att investera på riskkapitalmarknaden i onoterade företag. Det strategiskifte som fonden genomfört sedan 2011 (ökade investeringar i mogna bolag) bedöms fortsatt som välgrundat. Resultatet för 2019 upp- gick till 2,9 miljarder kronor, vilket motsvarar en avkastning på 8,2 pro- cent. Den genomsnittliga avkastningen har uppgått till 5,7 procent per år sedan fonden bildades 1996. Vid utgången av 2019 uppgick fondkapitalet i Sjätte AP-fonden till 37,5 miljarder kronor.

Förvaltningskostnaderna för buffertfonderna uppgick till 1 756 miljoner kronor under 2019. Det var 42 miljoner kronor högre än föregående år och motsvarar en ökning på 2,4 procent. I förhållande till det totala buffert- kapitalet minskade kostnaderna från 0,123 till 0,118 procent jämfört med föregående år. För AP-fonderna, liksom för övrig verksamhet i offentlig regi, är det viktigt att ständigt arbeta för en hög kostnadseffektivitet.

Sjunde AP-fonden har i uppgift att förvalta förvalsalternativet AP7 Såfa inom premiepensionssystemet. Under 2019 uppgick avkastningen för AP7 Såfa till 33,1 procent, vilket kan jämföras med 23,0 procent för premiepensionsindex som är den genomsnittliga avkastningen för de privata fonderna i premiepensionssystemet. Förvalsalternativets genom- snittliga årsavkastning uppgår till 7,6 procent sedan 2001, medan mot- svarande avkastning för de privata fonderna i premiepensionssystemet uppgår till 4,6 procent.

Skr. 2019/20:130 Innehållsförteckning

1 |

Inledning och innehållsöversikt ........................................................ |

6 |

2 |

AP-fonderna och det allmänna pensionssystemet............................. |

7 |

|

2.1 |

Inkomstpensionssystemet................................................... |

8 |

|

2.2 |

Premiepensionssystemet................................................... |

11 |

3 |

Buffertfondernas samlade resultat .................................................. |

14 |

3.1Rollen som buffert för hantering av över- och

|

underskott......................................................................... |

14 |

3.2 |

Rollen som långsiktig finansiär........................................ |

15 |

3.3Avkastning i jämförelse med utländska

|

|

pensionsfonder ................................................................. |

21 |

|

3.4 |

Tillgångsallokering........................................................... |

23 |

|

3.5 |

Utvecklingen på finansmarknaderna ................................ |

24 |

4 |

Buffertfondernas samlade kostnader............................................... |

25 |

5 |

Hållbarhet och ägarstyrning............................................................ |

31 |

6 |

Redovisning och utvärdering av AP-fonderna............................... |

45 |

|

6.1 |

Första AP-fonden ............................................................. |

45 |

|

6.2 |

Andra AP-fonden ............................................................. |

52 |

|

6.3 |

Tredje AP-fonden............................................................. |

60 |

|

6.4 |

Fjärde AP-fonden ............................................................. |

67 |

|

6.5 |

Sjätte AP-fonden .............................................................. |

74 |

|

6.6 |

Sjunde AP-fonden ............................................................ |

81 |

7 |

Övriga förvaltningsfrågor ............................................................... |

88 |

7.1Vissa ytterligare ändringar av placeringsreglerna för

Första–Fjärde AP-fonderna .............................................. |

88 |

7.2Process för prövning av sidouppdrag för

|

styrelseledamöter.............................................................. |

89 |

7.3 |

Samarbete mellan AP-fonderna........................................ |

89 |

7.4 |

Sammanfattning från revision .......................................... |

91 |

Bilaga 1 |

Policy för styrning och utvärdering av AP-fonderna........ |

94 |

Bilaga 2 |

Placeringsbestämmelser för AP-fondernas |

|

|

verksamhet i sammandrag.............................................. |

103 |

Bilaga 3 |

Utdrag ur årsredovisning för Första AP-fonden ............. |

106 |

Bilaga 4 |

Utdrag ur årsredovisning för Andra AP-fonden ............. |

126 |

Bilaga 5 |

Utdrag ur årsredovisning för Tredje AP-fonden............. |

147 |

Bilaga 6 |

Utdrag ur årsredovisning för Fjärde AP-fonden............. |

165 |

Bilaga 7 |

Utdrag ur årsredovisning för Sjätte AP-fonden.............. |

189 |

Bilaga 8 |

Utdrag ur årsredovisning för Sjunde AP-fonden............ |

206 |

4

Bilaga 9 |

Underlag från McKinsey & Co Utvärdering av |

Skr. 2019/20:130 |

|

AP-fondernas verksamhet 2019 .................................... |

233 |

Utdrag ur protokoll vid regeringssammanträde den 28 maj 2020........ |

332 |

5

Skr. 2019/20:130 1 |

Inledning och innehållsöversikt |

Regeringen ska senast den 1 juni varje år överlämna en redovisning av AP- fondernas verksamhet till riksdagen. Som underlag ska AP-fonderna lämna årsredovisning och verksamhetsberättelse. I skrivelsen redovisas och analyseras fondkapitalet per fond och som helhet. Förvaltningen av fondkapitalet utvärderas både av regeringen och av extern expertis.

Den nuvarande ordningen för AP-fonderna har gällt sedan reforme- ringen av det allmänna pensionssystemet 1999. AP-fonderna regleras i lagen (2000:192) om allmänna pensionsfonder (AP-fonder), förutom Sjätte AP-fonden som regleras i lagen (2000:193) om Sjätte AP-fonden.

Avsnitt 2 innehåller en översiktlig beskrivning av AP-fonderna och det allmänna pensionssystemet. Här redovisas Första–Fjärde och Sjätte AP- fondernas betydelse för inkomstpensionssystemets finansiella ställning och Sjunde AP-fondens roll inom premiepensionssystemet. I avsnitt 3 redovisas buffertfondernas samlade resultat. Här beskrivs hur buffert- fonderna sammantaget uppfyllt rollen som buffert för hantering av över- och underskott och rollen som långsiktig finansiär. Avsnittet innehåller även en redovisning av Första–Fjärde AP-fondernas avkastning i jäm- förelse med ett urval av utländska pensionsfonder samt de fyra fondernas samlade tillgångsallokering. Hur utvecklingen på finansmarknaderna påverkar AP-fondernas resultat beskrivs också. I avsnitt 4 redogörs för buffertfondernas samlade kostnader och i avsnitt 5 redogörs för hållbar- hets- och ägarstyrningsfrågor. Avsnitt 6 innehåller en redovisning och utvärdering av respektive AP-fond. Här finns uppgifter om respektive fonds resultat och kostnader samt beskrivningar av fondernas arbete med hållbarhet, risk och kontroll. Avsnitt 7 behandlar övriga förvaltningsfrågor såsom ändrade placeringsregler, process för prövning av sidouppdrag för styrelseledamöter, samarbete mellan AP-fonderna och en sammanfattning av revisionen.

I bilaga 1 finns regeringens policy för styrning och utvärdering av AP-fonderna. Bilagan är oförändrad sedan föregående år. I bilaga 2 finns Första–Fjärde AP-fondernas placeringsregler i sammandrag. Utdrag ur AP-fondernas årsredovisningar finns i bilagorna 3–8. Årsredovisningarna finns i sin helhet på respektive fonds webbplats. Bilaga 9 innehåller en externt genomförd utvärdering av AP-fondernas verksamhet 2019. Den externa utvärderingen har genomförts av McKinsey & Company och innehåller utöver en grundläggande granskning även en särskild analys av AP-fondernas hållbarhetsarbete. Den årliga revisionen har utförts av revisorer från PricewaterhouseCoopers AB.

6

2 |

AP-fonderna och det allmänna |

Skr. 2019/20:130 |

|

pensionssystemet |

|

Det svenska pensionssystemet består av tre delar: den statliga allmänna pensionen, tjänstepensionssystemet och privat pensionssparande. Den allmänna pensionen består i sin tur av flera delar: garantipension, inkomst- pension och premiepension. Denna skrivelse redogör för AP-fondernas roll och utveckling i det allmänna pensionssystemet.

Utformningen av det allmänna pensionssystemet har sin bakgrund i den pensionsreform som trädde i kraft i januari 1999. Pensionsreformen var ett resultat av en bred partiuppgörelse mellan Socialdemokraterna och de fyra borgerliga partierna. Dessa bildade Pensionsgruppen, en arbetsgrupp för vårdande av pensionsöverenskommelsen. Sedan den 26 december 2014 medverkar även Miljöpartiet det gröna i pensionsgruppens arbete. Reformen innebar att pensionssystemet gjordes självfinansierande (via avgifter) och att det infördes en funktion så att pensionerna automatiskt anpassas till den ekonomiska tillväxten, den s.k. automatiska balansering- en. Den avgiftsbaserade inkomst- och premiepensionen ersatte tidigare förmånsbestämda allmän tilläggspension (ATP) och folkpension. För de som tjänat in pension tidigare inrättades övergångsregler (s.k. tilläggspen- sion) och för de som haft låg eller ingen inkomst infördes garantipension. Garantipension är ett grundskydd som finansieras via statsbudgeten.

Inkomstpensionssystemet är i huvudsak ofonderat. Det innebär att in- betalda pensionsavgifter används för att finansiera samma års pensions- utbetalningar. För att hantera skillnaderna mellan de löpande pensions- avgifterna och pensionsutbetalningarna finns ett buffertkapital som för- valtas av Första‒Fjärde AP-fonderna. Sjätte AP-fonden är också en buffertfond, men denna fond är sluten dvs. saknar betalningsflöden gentemot pensionssystemet. Sjunde AP-fonden har en särskild roll som förvaltare av det statliga förvalsalternativet AP7 Såfa inom premie- pensionen.

Figur 2.1 Det allmänna pensionssystemet

7

2.1Inkomstpensionssystemet

Avgiften till det allmänna pensionssystemet uppgår till 18,5 procent av pensionsgrundande inkomster, varav 16 procent sätts av till inkomst- pensionen och resterande 2,5 procent till premiepensionen.2 Förutom lön räknas ersättning från social- och arbetslöshetsförsäkringar som pensions- grundande inkomster. Även sjuk- och aktivitetsersättning tillgodoräknas liksom år med små barn (barnår), studier och plikttjänst.3 De individuella belopp som sätts av kallas pensionsrätt och bokas på ett personligt konto hos Pensionsmyndigheten. På så sätt tillgodoräknas varje individs intjänade pensionsrätter över hela livet. Pensionsrätterna för inkomst- pensionen räknas årligen upp med en avkastning som beräknas med utgångspunkt från inkomstindex. Inkomstindex speglar den genom- snittliga inkomstutvecklingen i Sverige vilken även påverkas av hur stor del av den arbetsföra befolkningen som arbetar. Uppräkningen av pensionen kan även påverkas av buffertkapitalets värdeutveckling och av demografiska faktorer genom det s.k. balanstalet.4

Buffertfonderna och det allmänna pensionssystemet

Buffertkapitalet förvaltas av Första‒Fjärde och Sjätte AP-fonderna. Fonderna är buffertfonder i inkomstpensionssystemet. När det nuvarande pensionssystemet infördes 2001, fördelades drygt 130 miljarder kronor till vardera av Första–Fjärde AP-fonderna. För dessa fyra fonder infördes samtidigt ett gemensamt regelverk, lagen (2000:192) om allmänna pensionsfonder (AP-fonder), vilken även reglerar Sjunde AP-fonden.

Enligt lagen är fondernas uppdrag att förvalta fondmedlen så att de blir till största möjliga nytta för inkomstpensionssystemet. Förvaltningen ska ta sin utgångspunkt i pensionssystemets åtagande. Målet är att långsiktigt maximera avkastningen i förhållande till risken i placeringarna. Den totala risknivån i förvaltningen ska vara låg, vilket inte ska tolkas som ett mål att minimera risken. Av det följer däremot ett krav på god riskspridning. Risk och avkastning ska tolkas i termer av utgående pensioner. Fondmedlen ska även förvaltas på ett föredömligt sätt genom ansvarsfulla investeringar och ansvarsfullt ägande och särskild vikt ska fästas vid hur en hållbar utveckling kan främjas utan att det görs avkall på det övergripande målet om avkastning och risk.

AP-fonderna ska, med förvaltade medel, svara för kostnaderna för sin verksamhet, för revision och för uppföljning av fondförvaltningen. Rege- ringen utser styrelserna i fonderna och ska årligen utvärdera förvaltningen. Fonderna ska inte ha näringspolitiska eller ekonomisk-politiska mål. Rollen som förvaltare av allmänna pensionsmedel ställer krav på att fonderna uppbär allmänhetens förtroende.

2Det finns en gräns på 7,5 inkomstbasbelopp per år för hur stor del av inkomsten som tillgodoräknas som pensionsgrundande.

3Fram till 2010 tillgodoräknades pensionsgrundande belopp även vid plikttjänst. Från år 2018 är det åter möjligt att få det då värnplikten har återinförts.

4Balanstalet beräknas som kvoten mellan systemets tillgångar och pensionsskulden två år före det år balanstalet avser. Tillgångarna ska motsvara summan av avgiftstillgången och buffertfondens värde.

Sjätte AP-fonden är också en buffertfond men regleras i en egen lag, Skr. 2019/20:130 lagen (2000:193) om Sjätte AP-fonden. Fonden är sluten, vilket innebär

att den inte har betalningsflöden gentemot pensionssystemet. Fondens uppdrag skiljer sig även från de andra buffertfonderna genom att medlen ska placeras på riskkapitalmarknaden. Sjätte AP-fonden har sitt ursprung i Sjätte fondstyrelsen, vilken inrättades 1996. Namnbytet gjordes i sam- band med pensionsreformen. Sjätte AP-fonden ingick dock inte i den pensionsöverenskommelse som slöts, vilket har inneburit att fonden har verkat med väsentligen oförändrade förutsättningar sedan 1996. De tidig- are gällande reglerna avseende Sjätte fondstyrelsen överfördes i princip oförändrade till den nu gällande lagen om Sjätte AP-fonden. Fondens medel har i sin helhet genererats från de 10,4 miljarder kronor som tillsköts i samband med att den dåvarande Sjätte fondstyrelsen bildades 1996.

Buffertfondernas två olika roller

Buffertfonderna har två olika roller inom inkomstpensionssystemet. Den ena rollen är att hantera de över- och underskott som uppstår när inbetalda pensionsavgifter skiljer sig från utbetalda pensioner. När inbetalningarna till systemet är större än utbetalningarna sparas överskottet i Första–Fjärde AP-fonderna och när utbetalningarna är större än inbetalningarna tas medel från fonderna.

Buffertfondernas andra roll är att generera avkastning till inkomst- pensionssystemets långsiktiga finansiering. Om buffertfonderna har högre avkastning än den genomsnittliga inkomstutvecklingen i Sverige bidrar fonderna positivt till pensionssystemets långsiktiga finansiering, vilket minskar risken för att den s.k. automatiska balanseringen ska aktiveras.

Inkomstpensionssystemets finansiella ställning

Inkomstpensionssystemets konstruktion gör att det finns en stark koppling mellan hur systemets tillgångar och skulder utvecklas. Om systemets tillgångar (avgiftstillgången, dvs. inbetalda pensionsavgifter och buffert- kapitalet) är större än skulderna, räknas värdet på pensionsrätterna (pensionsskulden) upp med inkomstindex. Pensionsrätterna följer då den genomsnittliga inkomstutvecklingen i Sverige. Om skulderna däremot är större än tillgångarna, aktiveras balanseringen i systemet. Balanseringen innebär att pensionsskulden räknas upp i en långsammare takt, vilket gör att systemets finansiella ställning stärks. Balanseringen beräknas genom att systemets tillgångar divideras med dess skulder. Om balanstalet understiger 1,0000 är balanseringen negativ och pensionsrätterna räknas då upp i en långsammare takt till dess att systemet är i balans. Inkomst- pensionssystemets tillgångar och skulder sammanställs i slutet av varje år. I samband med detta fastställs balanstalet. Vid 2019 års slut uppgick tillgångarna i inkomstpensionssystemet till 10 213 miljarder kronor, varav avgiftstillgången stod för 8 616 miljarder kronor och buffertfonderna för 1 596 miljarder kronor. Pensionsskulden uppgick vid samma tillfälle till 9 454 miljarder kronor (tabell 2.1).

Från 2008 till 2014 beräknades buffertfondernas sammanlagda värde i balanstalet som medelvärdet av fondernas marknadsvärde vid utgången av

de tre senaste åren. Sedan 2015 används inte längre något medelvärde utan

9

det är fondernas marknadsvärde per den 31 december som ingår i ett dämpat balanstal. Balanstalet för 2021, som baseras på 2019 års tillgångar och skulder, beräknas till 1,0802 och det dämpade balanstalet till 1,0267. Att balanstalet överstiger ett beror på att både avgiftstillgången och fondvärdet har ökat. Systemets balanstal för 2020 är sedan tidigare fastställt till 1,0505 och det dämpade balanstalet till 1,0168. De nya beräkningsreglerna minskar pensionernas volatilitet genom införandet av ett dämpat balanstal och ett mer aktuellt inkomstindex. Det dämpade balanstalet begränsar balanseringen till en tredjedel, vilket medför mindre svängningar av pensionsbeloppen.5 I tabell 2.1 redovisas årets och tidigare års resultat för inkomstpensionssystemet.

Tabell 2.1 |

Inkomstpensionssystemets tillgångar och skulder (mdkr) |

|

|

|

|

|

|

|

|

|

|

|

Beräkningsår |

2019 |

2018 |

2017 |

20161 |

20151 |

2014 |

2013 |

2012 |

2011 |

|

Balanseringsår |

2021 |

2020 |

2019 |

2018 |

2017 |

2016 |

2015 |

2014 |

2013 |

|

|

|

|

|

|

|

|

|

|

|

|

Buffertfonden, |

|

|

|

|

|

1 067 |

963 |

908 |

865 |

|

medelvärde1 |

|

|

|

|

|

|

|

|

|

|

Buffertfonden |

1 596 |

1 383 |

1 412 |

1 321 |

1 230 |

1 185 |

1 058 |

958 |

873 |

|

Avgiftstillgång |

8 616 |

8 244 |

7 984 |

7 737 |

7 457 |

7 380 |

7 123 |

6 915 |

6 828 |

|

Summa |

10 213 |

9 627 |

9 396 |

9 058 |

8 688 |

8 565 |

8 180 |

7 873 |

7 700 |

|

tillgångar |

|

|

|

|

|

|

|

|

|

|

Pensionsskuld |

9 454 |

9 165 |

9 080 |

8 714 |

8 517 |

8 141 |

8 053 |

7 952 |

7 543 |

|

Över-/underskott |

758 |

463 |

315 |

344 |

171 |

423 |

127 |

-80 |

157 |

|

Balanstal2 |

1,0802 |

1,0505 |

1,0347 |

1,0395 |

1,0201 |

1,0375 |

1,0040 |

0,9837 |

1,0198 |

|

Dämpat |

1,0267 |

1,0168 |

1,0116 |

1,0132 |

1,0067 |

|

|

|

|

|

balanstal |

|

|

|

|

|

|

|

|

|

|

1Tillgångar och skulder beräknade enligt de nya beräkningsreglerna.

2Från 2008 till 2014 är balanstalet beräknat enligt andra beräkningsregler. Källa: Pensionsmyndighetens årsredovisning för 2019, s. 98.

Som nämns ovan påverkas inkomstpensionssystemets resultat (balans- talet) av ett stort antal samhällsekonomiska och demografiska faktorer. På kort sikt har sysselsättningens utveckling störst betydelse. Buffert- fondernas värdeutveckling har också betydelse, vilket i sin tur är kopplat till utvecklingen på kapitalmarknaderna. På lång sikt har även demo- grafiska faktorer stor betydelse för utvecklingen i balanstalet.

I figur 2.2 illustreras utvecklingen av tillgångar och skulder i inkomst- pensionssystemet. Avgiftstillgången utgör merparten av tillgångarna i systemet (83,4 procent vid 2019 års slut). Längst ner i diagrammet framgår att buffertfondernas andel av tillgångarna i systemet har ökat från 10 procent vid 2001 års slut till 15,6 procent vid 2019 års slut.

5De nya reglerna för hur inkomstpensionssystemets tillgångar och skulder ska beräknas beskrivs i detalj i prop. 2014/15:125 En jämnare och mer aktuell utveckling av inkomstpensionerna.

Figur 2.2 |

Utveckling av tillgångar och skulder i |

Skr. 2019/20:130 |

|

inkomstpensionssystemet |

|

Källa: McKinsey bilaga 9 (grunddata från Försäkringskassan och Pensionsmyndigheten)

2.2 Premiepensionssystemet

Premiepensionssystemet är fonderat. Inom systemet kan var och en själv |

|

välja hur 2,5 procent av den pensionsgrundande inkomsten ska placeras. |

|

Det fanns vid slutet av 2019 omkring 480 fonder att välja mellan på |

|

Pensionsmyndighetens fondtorg, vilket är en minskning med ca 300 |

|

fonder sedan slutet av 2018. Minskningen av antalet fonder är en effekt av |

|

reformeringen av Pensionsmyndighetens fondtorg som innebär nya krav |

|

och avtalsvillkor för fondbolag som vill erbjuda sina fonder på fondtorget. |

|

Eftersom tillgångarna i premiepensionssystemet är fullt fonderade, |

|

påverkas behållningarna fullt ut av upp- och nedgångar i fondandelarnas |

|

värden. |

|

Premiepension kan tas ut som antingen traditionell försäkring eller |

|

fondförsäkring. Traditionell försäkring innebär att pensionen beräknas |

|

som ett livsvarigt garanterat nominellt belopp och om förvaltningen går |

|

bra erhålls ett tilläggsbelopp. Den försäkrades fondandelar säljs och |

|

Pensionsmyndigheten tar över investeringsansvaret. Fondförsäkring inne- |

|

bär att den försäkrade behåller sitt sparande i de valfria premiepensions- |

|

fonderna. I fondförsäkringen räknas pensionsutbetalningarnas storlek |

|

årligen om med utgångspunkt från fondandelarnas värde i december. |

|

Följande år säljs det antal fondandelar som krävs för att finansiera den |

|

beräknade premiepensionen. Om fondandelarnas värde ökar säljs färre |

|

andelar och om fondandelarnas värde minskar säljs fler andelar. |

|

Pensionsgruppen har kommit överens om att genomföra en rad reformer |

|

av premiepensionssystemet, bl.a. att förvalsalternativet ska vara utgångs- |

|

punkten i premiepensionen och att fonderna på fondtorget för premie- |

|

pension ska upphandlas. Reformerna syftar dels till att underlätta för fler |

|

sparare att få en hög avkastning på sitt sparande, dels till att öka säkerheten |

|

inom premiepensionen. |

|

I ett första steg att göra fondtorget mer tryggt har det sedan den 1 |

|

november 2018 införts hårdare krav på fondförvaltare för att få erbjuda |

11 |

|

fonder på fondtorget, bl.a. att en fond minst har ett visst förvaltat kapital utanför premiepensionssystemet och en viss verksamhetshistorik.

Under 2019 har två utredningar lämnat förslag till förändringar av premiepensionen. En särskild utredare har haft i uppdrag att ta fram förslag till nytt regelverk för ett upphandlat fondtorg för premiepension och reglering av en ny myndighet. Utredaren lämnade sitt betänkande Ett bättre premiepensionssystem (SOU 2019:44) den 4 november 2019. Förslaget har remitterats och bereds inom Regeringskansliet. Ambitionen är att det nya systemet ska vara på plats den 1 januari 2021. Dessutom har en sakkunnig haft i uppdrag att göra en översyn av förvalsalternativet inom premiepensionen. I uppdraget ingick att analysera och föreslå ett mål och en rimlig riskprofil för förvalsalternativet och hur pensionsspararna ska kunna justera risken i förvalsalternativet uppåt eller neråt. Uppdraget redovisades den 1 juni 2019. Förslaget har remitterats och bereds inom Regeringskansliet. Promemorian Förvalsalternativet inom premie- pensionen (Fi2020/00584/FPM) och remissvaren finns tillgängliga på regeringens webbplats.

Sjunde AP-fondens roll

Sjunde AP-fonden är det statliga alternativet inom premiepensions- systemet och förvaltar pensionsmedel åt de individer som inte själva aktivt har valt fonder på Pensionsmyndighetens fondtorg eller åt individer som aktivt önskar ett långsiktigt pensionssparande i statlig regi. Sjunde AP- fonden har som främsta uppgift att förvalta premiepensionsmedel i det statliga förvalsalternativet, AP7 Såfa (Statens årskullsförvaltnings- alternativ) där risken förändras med spararnas ålder. Sjunde AP-fonden erbjuder även tre fondportföljer för den som själv vill välja risknivå på sitt sparande.

Sjunde AP-fonden regleras, liksom Första‒Fjärde AP-fonderna, i lagen om allmänna pensionsfonder (AP-fonder). Målet för fondens uppdrag är att långsiktigt maximera avkastningen i förhållande till risken i place- ringarna. I avsnitt 6.6 beskrivs Sjunde AP-fondens verksamhet och resultat mer utförligt.

Premiepensionssystemets finansiella ställning

Vid utgången av 2019 omfattade premiepensionssystemet lite drygt 7,7 miljoner individer, varav 6 miljoner pensionssparare och 1,7 miljoner pensionärer. Totalt förvaltat kapital under 2019 uppgick 1 504 miljarder kronor, varav 1 458 miljarder kronor i fondförsäkring och 46 miljarder kronor i traditionell försäkring. Värdeutvecklingen i fondrörelsen för 2019 uppgick till 325,3 miljarder kronor, vilket motsvarar en genomsnittlig avkastningen på 29,5 procent mätt som tidsviktad årsavkastning6. En stor del av kapitalet i fondrörelsen är placerat i aktier. Värdeutveckling i fond- rörelsen sedan start den 13 december 2000 har nominellt varit 180 procent, vilket ger en genomsnittlig årlig avkastning på 5,5 procent. Real genom- snittlig årlig avkastning har varit 4,3 procent.

6Tidsviktad årsavkastning visar årlig avkastning på en krona som satts in i början på perioden. Hänsyn har inte tagits till om kapitalets storlek förändrats under perioden.

Sjunde AP-fonden |

är den enskilt största |

fondförvaltaren |

i premie- |

Skr. 2019/20:130 |

pensionssystemet. Av |

pensionsspararna har |

63 procent sina |

pensions- |

|

medel placerade i AP7 Såfa och deras fondkapital motsvarar 43,4 procent av det totala fondkapitalet i premiepensionssystemet. Vid 2019 års slut förvaltade Sjunde AP-fonden totalt 674 miljarder kronor, varav 617 miljar- der kronor i AP7 Aktiefond och 57 miljarder kronor i AP7 Räntefond. Under 2019 hade den genomsnittlige Såfa-spararen en avkastning på 33,1 procent, vilket kan jämföras med att de privata premiepensions- fonderna i genomsnitt gav en avkastning på 23,0 procent. Risken (mätt som standardavvikelse under den senaste 24-månadersperioden) har för AP7 Såfa varit 14,0 procent jämfört med 9,7 procent för de privata premie- pensionsfonderna. Den högre risken i AP7 Såfa beror till stor del på att andelen sparare över 55 år fortfarande är liten, vilket innebär att andelen i AP7 Räntefond därmed också är liten (se avsnitt 6.6). I takt med att spararna i premiepensionssystemet blir äldre förväntas andelen i AP7 Räntefond öka.

I slutet av 2019 förvaltade Sjunde AP-fonden 46 procent av det totala premiepensionskapitalet, se figur 2.3. Av figuren framgår att Sjunde AP- fondens andel av det totala kapitalet har vuxit från 27 procent 2010 till ca 46 procent 2019. Ökningen beror dels på att sparare under året bytt till Sjunde AP-fonden från fonder som exkluderats från Pensionsmyndighetens fondtorg, dels på grund av det årliga inflödet av pensionsrätter.

Figur 2.3 Utvecklingen av det totala kapitalet i premiepensionssystemet

Källa: McKinsey bilaga 9 (grunddata från Sjunde AP-fonden, Försäkringskassan och Pensionsmyndigheten)

En utförlig beskrivning av det allmänna pensionssystemet finns i Pensions- myndighetens årsredovisning 2019.

13

Skr. 2019/20:130 3 |

Buffertfondernas samlade resultat |

Buffertfonderna har två olika roller:

∙att vara buffert för hantering av över- och underskott i inkomstpensions- systemet och

∙att bidra till inkomstpensionssystemets långsiktiga finansiering.

I detta avsnitt utvärderas hur buffertfonderna har uppfyllt de båda rollerna.

3.1Rollen som buffert för hantering av över- och underskott

Regeringens bedömning: Första–Fjärde AP-fonderna har uppfyllt rollen som buffert genom att hantera löpande avgiftsmedel och utbetalningar för inkomstpensionssystemets räkning. Fonderna har haft den betalningsberedskap som behövts för uppgiften.

Skälen för regeringens bedömning: Rollen som buffert finns eftersom de löpande inbetalda pensionsavgifterna inte är lika stora som utbetalda pensionsbelopp till dagens pensionärer. När inbetalningarna till systemet är större än utbetalningarna sparas överskottet i Första–Fjärde AP- fonderna. På motsvarande sätt tas medel från fonderna när utbetalningarna är större än inbetalningarna. Sjätte AP-fonden är också en buffertfond men har inga betalningsflöden gentemot pensionssystemet. I figur 3.1 redovisas de årliga nettoflödena mellan inkomstpensionssystemet och AP-fonderna (Första–Fjärde AP-fonderna) efter administrationskostnader.

Figur 3.1 Nettoflödet mellan pensionssystemet och Första–Fjärde

AP-fonderna

Miljarder kronor |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

20 |

|

|

11 |

7 |

7 |

6 |

9 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

10 |

|

|

|

6 |

3 |

3 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐10 |

|

|

|

|

|

|

|

|

|

|

|

‐6 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐20 |

|

|

|

|

|

|

|

|

|

‐16‐17 |

|

‐16 |

|

‐21‐21 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐30 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐28 |

|

|

‐27‐30‐28‐27 |

|

|

|

‐ |

32‐31‐29 |

|

‐40 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐34 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐50 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Källa: Pensionsmyndigheten

14

Av figur 3.1 framgår att inbetalningarna till pensionssystemet var större än Skr. 2019/20:130 utbetalningarna under de första åtta åren (2001‒2008) med det nya pensionssystemet. Under denna period tillfördes AP-fonderna sammanlagt

51 miljarder kronor. År 2009 vände betalningsströmmarna och under åren

2009‒2019 användes sammanlagt 239 miljarder kronor från AP-fonderna för att finansiera pensionsutbetalningar och administrationskostnader. För hela perioden 2001‒2019 har nettoutflödet från AP-fonderna till inkomst- pensionssystemet uppgått till 187 miljarder kronor. En viktig förklaring till underskotten sedan 2009 är att stora generationen födda på 1940-talet har börjat ta ut pension. Enligt Pensionsmyndighetens prognoser kommer Första–Fjärde AP-fonderna fortsätta att bidra till finansieringen av inkomstpensionerna över överskådlig framtid. Under 2020 beräknas över- föringen uppgå till 34 miljarder kronor, vilket motsvarar ca 2 procent av fondvärdet vid årets början. Under åren 2020–2023 beräknas överföringen sammanlagt uppgå till 126 miljarder kronor, vilket är högre än förra årets prognos.

3.2Rollen som långsiktig finansiär

Regeringens bedömning: Buffertfonderna har bidragit positivt till inkomstpensionssystemets långsiktiga finansiering. Sedan nuvarande system inrättades 2001 har den genomsnittliga avkastningen efter kostnader uppgått till 6,4 procent per år, vilket kan jämföras med att inkomstindex som ligger till grund för uppräkningen av skulden i genomsnitt ökat med 2,9 procent per år.

Skälen för regeringens bedömning

Sammanfattning

Under perioden 2001–2019 uppgick buffertfondernas genomsnittliga avkastning efter kostnader till 6,4 procent per år medan inkomstindex, som ligger till grund för uppräkningen av skulden, i genomsnitt ökat med 2,9 procent per år.

Avkastningen följer utvecklingen på kapitalmarknaden, vilket gör att den kan variera kraftigt mellan åren. Sedan finanskrisen 2008 har marknadsutvecklingen varit stark. Av det ackumulerade resultatet på 1 188 miljarder kronor sedan 2001 står åren efter finanskrisen för mer än 90 procent. För att stärka robustheten i buffertkapitalet har Första–Fjärde AP-fonderna successivt ökat andelen alternativa tillgångar samtidigt som andelarna aktier och räntebärande tillgångar minskat. De senaste årens låga räntor har varit en av drivkrafterna bakom omallokeringen. För att ytterligare stärka fondernas förutsättningar att uppnå målet för förvalt- ningen ändrades placeringsreglerna för Första–Fjärde AP-fonderna från och med den 1 januari 2019 (prop. 2017/18:271, bet. 2018/19:FiU14, rskr. 2018/19:52). Förändringarna innebär i huvudsak att kravet på en minsta andel räntebärande värdepapper med låg kredit- och likviditetsrisk sänktes från 30 till 20 procent, att begränsningen av innehav i onoterade värde- papper togs bort och ersattes av en högsta andel illikvida tillgångar och att

15

kravet på att överlämna en andel av tillgångarna på minst 10 procent av marknadsvärdet till extern förvaltning togs bort.

Buffertfondernas samlade resultat under 2019 uppgick till 240 miljarder kronor, vilket är det högsta resultatet ett enskilt år sedan starten 2001. Detta motsvarar en totalavkastning efter kostnader på 17,4 procent, vilket kan jämföras med inkomstindex som steg med 3,1 procent. Vid slutet av 2019 uppgick det samlade buffertkapitalet till 1 596 miljarder kronor. Som andel av inkomstpensionssystemets tillgångar har buffertkapitalet ökat från 10 till ca 16 procent från slutet av 2001 till slutet av 2019.

Buffertfondernas lagfästa mål och uppdrag

AP-fondernas uppdrag är att förvalta fondmedlen så att de blir till största möjliga nytta för försäkringen för inkomstgrundad ålderspension. För- valtningen ska ta sin utgångspunkt i pensionssystemets åtagande. Målet är att långsiktigt maximera avkastningen i förhållande till risken i place- ringarna. Den totala risknivån i förvaltningen ska vara låg, vilket inte ska tolkas som ett mål att minimera risken. Av det följer däremot ett krav på god riskspridning. Risk och avkastning ska tolkas i termer av utgående pensioner och nödvändig betalningsberedskap ska upprätthållas. Fond- medlen ska även förvaltas på ett föredömligt sätt genom ansvarsfulla investeringar och ansvarsfullt ägande och särskild vikt ska fästas vid hur en hållbar utveckling kan främjas utan att det görs avkall på det över- gripande målet om avkastning och risk.

Första–Fjärde AP-fonderna har identiska uppdrag att förvalta diversi- fierade portföljer bestående av marknadsnoterade aktier och räntebärande instrument, inhemska såväl som utländska. Fonderna har också möjlighet att investera i illikvida tillgångar genom fonder, fastighetsbolag eller riskkapitalföretag. Övergripande styrs investeringarna av de placerings- regler som riksdagen fastställt i lagen om allmänna pensionsfonder (AP- fonder), se bilaga 2. Med placeringsreglerna som yttre ram ska styrelsen för respektive AP-fond fastställa mål och riktlinjer för investerings- verksamheten. Vid valet av nivå på risktagandet ska fonderna sträva efter neutralitet mellan olika generationers intressen (prop. 1999/2000:46 s. 79).

Resultatuppföljning

Under 2019 uppgick det samlade resultatet för Första–Fjärde och Sjätte AP-fonderna (buffertfonderna) till 240 miljarder kronor efter kostnader, vilket är det högsta resultatet ett enskilt år sedan starten 2001. En hög andel aktier bidrog positivt till buffertfondernas resultat under 2019, och har även bidragit positivt till resultatet på lång sikt. Vid 2019 års slut uppgick det ackumulerade resultatet till 1 188 miljarder kronor sedan det nuvarande pensionssystemet infördes 2001. Åren efter finanskrisen 2008 står för mer än 90 procent av det ackumulerade resultatet. Under 2008 föll världens börser med ca 40 procent. Åren därefter har präglats av en expansiv penningpolitik med låga räntor. Tillsammans med en god global ekonomisk tillväxt har detta bidragit till en lång börsuppgång.

På samma sätt som de senaste årens starka börsutveckling bidragit till buffertfondernas positiva resultat fick de kraftiga börsnedgångarna 2001–2002 och 2008 resultatet att falla betydligt. Ett svagare resultat redo- visades även för 2011 då bl.a. statsfinansiella problem i Europa bidrog till

ökad osäkerhet på finansmarknaderna. Buffertfondernas resultat i Skr. 2019/20:130 miljarder kronor och i procent redovisas i figurerna 3.2 och 3.3.

Figur 3.2 Buffertfondernas samlade resultat efter kostnader i miljarder kronor

Miljarder kronor

300

250

200

150

100

50

0

‐50 ‐27 ‐100

‐150 ‐200 ‐250

2001

|

|

|

|

|

|

|

|

|

|

|

|

240 |

|

|

135 |

84 |

|

101 |

128147 |

|

118121 |

|

|

|

|

|

|

|

|

65 |

|

|

|

|

36 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐17 |

|

|

|

|

|

|

‐2 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

‐194 |

|

|

|

|

|

|

|

|

|

|

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

Källa: McKinsey bilaga 9 (grunddata från Första‒Fjärde och Sjätte AP-fonderna)

I figur 3.3 redovisas buffertfondernas samlade resultat (efter kostnader) uttryckt i procent. För 2019 uppgick resultatet (avkastningen) till 17,4 pro- cent, vilket är betydligt högre än den genomsnittliga årliga avkastningen om 6,4 procent sedan start 2001. Det enskilda året med högst avkastning var 2009, då avkastningen uppgick till 19,4 procent. Resultatet speglar bl.a. den uppgång som världens börser uppvisade efter de kraftiga börs- fallen i samband med den globala finanskrisens utbrott året innan. Under finanskrisåret 2008 visade buffertfonderna sitt historiskt sämsta resultat, vilket var -21,6 procent.

17

Skr. 2019/20:130 |

Figur 3.3 |

Buffertfondernas samlade resultat efter kostnader i procent |

Procent

30,0 |

|

16,4 |

17,5 |

|

20,0 |

|

|

10,0 |

11,0 |

10,7 |

|

|

|

|

|

|

|

|

0,0 |

|

|

|

|

‐10,0 ‐ 4,9

‐30,0

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

|

19,4 |

|

|

|

13,514,1 |

|

10,2 |

11,6 |

|

5,5 |

4,3 |

|

‐1,9

‐21,6

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

Källa: McKinsey bilaga 9 (grunddata från Första‒Fjärde och Sjätte AP-fonderna)

Buffertkapitalets utveckling

Vid 2019 års slut uppgick det förvaltade kapitalet i buffertfonderna till 1 596 miljarder kronor, vilket var 213 miljarder kronor högre än vid före- gående års slut. Sedan det nuvarande pensionssystemet infördes 2001 har buffertkapitalet ökat med 1 017 miljarder kronor. Under samma period har nettoutflödet från buffertfonderna för att täcka underskottet i inkomst- pensionssystemet varit 187 miljarder kronor. I figur 3.3 redovisas buffert- kapitalets utveckling sedan 2001.

|

Figur 3.4 |

|

Buffertfondernas kapital jämfört med om kapitalet hade |

|

|

|

|

|

utvecklats i takt med inkomstindex |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Miljarder kronor |

|

|

|

|

|

|

|

|

|

|

|

|

|

1 800 |

|

|

|

|

|

|

Inkomstindex |

|

Buffertkapital |

|

|

|

1 596 |

|

|

|

|

|

|

|

|

|

|

|

|

1 600 |

|

|

|

|

|

|

|

|

1 412 |

|

|

|

|

|

|

|

|

|

1 383 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1 400 |

|

|

|

|

|

|

|

|

|

|

|

|

1 322 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1 230 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1 200 |

|

|

|

|

|

|

|

|

|

|

|

1 185 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1 058 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1 000 |

|

|

|

|

|

|

858 899 |

|

|

895 873 |

958 |

|

|

|

|

|

|

|

|

|

|

|

|

827 |

|

|

|

|

|

|

|

|

|

|

|

|

769 |

|

|

|

|

|

|

|

|

800 |

|

|

|

|

707 |

|

|

|

|

|

|

|

|

|

|

579 |

565 |

577 646 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

600 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

488 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

400 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

200 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2000 |

2002 |

2004 |

2006 |

2008 |

2010 |

2012 |

2014 |

2016 |

2018 |

|

|

|

18 |

Källa: Regeringskansliets egna beräkningar. Simulerade resultat för inkomstindex baseras på antagandet att |

fondkapitalet växer med en avkastning som motsvarar inkomstindex och årliga nettoflöden. |

|

|

|

Vid 2019 års slut utgjorde buffertfondernas andel av tillgångarna i inkomst- Skr. 2019/20:130 pensionssystemet knappt 16 procent. Detta är en ökning med 6 procent-

enheter sedan slutet av 2001, då andelen var 10 procent. Den största (och resterande) delen av tillgångarna i inkomstpensionssystemet utgörs av framtida avgiftsinkomster. Dessa avgiftsinkomster har störst betydelse för nivån på framtida pensioner och grundas på den realekonomiska och befolkningsmässiga utvecklingen.

Buffertfondernas resultat jämfört med inkomstindex

Buffertfondernas avkastning utvärderas i relation till inkomstindex. Inkomstindex ligger till grund för uppräkningen av skulden i inkomst- pensionssystemet. För 2019 uppgick buffertfondernas totala avkastning efter kostnader till 17,4 procent, att jämföra med 3,1 procent för inkomst- index. Under perioden 2001–2019 uppgick buffertfondernas genomsnitt- liga avkastning efter kostnader till 6,4 procent per år jämfört med inkomst- index som i genomsnitt ökade med 2,9 procent per år under samma period.

Buffertfondernas faktiska värdeutveckling kan också jämföras med en simulerad värdeutveckling utifrån antagandet om att buffertkapitalet utvecklats i takt med inkomstindex. En sådan jämförelse visar att buffert- fondernas värde vid 2019 års slut överstiger uppräkningen enligt inkomst- index med 768 miljarder kronor. Variationen i den faktiska värdeutveck- lingen är dock betydligt större än när värdeutvecklingen antas följa inkomstindex. De kraftiga börsfallen 2001–2002 innebar att det ackumu- lerade resultatet understeg inkomstindex fram till 2004. Åren 2005–2007 var bidraget från buffertfonderna positivt, men i samband med finans- krisens mer akuta skede 2008 vände utvecklingen för att återigen bli lägre än inkomstindex. Från och med 2010 har buffertfondernas kapital varit högre än om det skulle ha utvecklats i takt med inkomstindex (se figur 3.4).

Resultat i jämförelse med fondernas målsättning

Det övergripande avkastningsmålet för respektive buffertfond fastställs av dess styrelse. Över tiden har fondernas mål ändrats utifrån nya marknads- förutsättningar och strategier. Från 2015 uttrycker Första–Fjärde AP- fonderna det långsiktiga avkastningsmålet i reala termer. Målet för Första, Tredje och Fjärde AP-fonderna är 4,0 procent per år och för Andra AP- fonden är det 4,5 procent per år. På medellång sikt (tio år) har Fjärde AP- fonden ett avkastningsmål på 3,0 procent per år. Inom ramen för de lag- stadgade placeringsbestämmelserna väljer varje fond hur dess tillgångar ska allokeras (bilaga 2).

Av utvärderingen som redovisas i figur 3.5 framgår att samtliga fonder har uppnått sina avkastningsmål under samtliga mätperioder (ett år, fem år, tio år och sedan starten 2001). För att underlätta en jämförelse har fondernas avkastningsmål i figuren räknats om från reala till nominella.

19

Skr. 2019/20:130 |

Figur 3.5 |

Första–Fjärde AP-fondernas målsättning och resultat |

Källa: McKinsey bilaga 9 (grunddata från Första–Fjärde AP-fonderna)

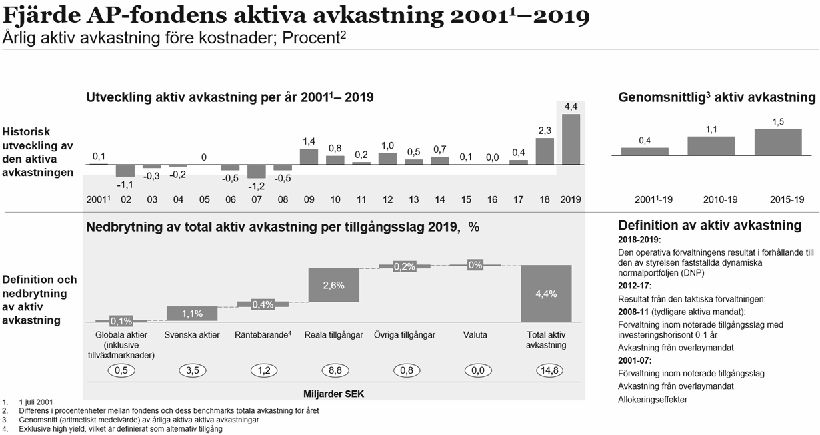

Fjärde AP-fonden har haft högst genomsnittlig årlig avkastning över samtliga tidsperioder, sedan start (6,9 procent), under den senaste tioårs- perioden (9,9 procent), under den senaste femårsperioden (9,3 procent) och under 2019 (21,7 procent). Fjärde AP-fonden är den fond som har högst andel aktier och 2019 var ett starkt år för aktiemarknaderna.

Första AP-fonden är den fond som har haft lägst genomsnittlig årlig avkastning över samtliga tidsperioder, sedan start (6,1 procent), under den senaste tioårsperioden (8,1 procent), under den senaste femårsperioden (7,3 procent) och under 2019 (15,1 procent). Första AP-fonden är den fond som har lägst andel aktier.

Resultat i jämförelse med fondernas risk

Olika tillgångsallokering gör att Första–Fjärde AP-fonderna har olika exponering mot marknadsrisk.7 En fond med hög marknadsrisk ökar generellt mer i värde än en fond med låg marknadsrisk när marknaden stiger och vice versa. För att kunna göra en rättvisande jämförelse av fondernas resultat med hänsyn till marknadsrisk utvärderas fondernas avkastning med två olika riskmått.

Det första måttet sharpekvot visar erhållen avkastning utöver riskfri ränta dividerat med volatiliteten (spridningen) i avkastningen. När avkast- ningen varierar mycket (volatiliteten är hög) försämras sharpekvoten. I den högra delen av figur 3.5 framgår att sharpekvoten8 under den senaste femårsperioden för samtliga fonder är i linje med sharpekvoten för den senaste tioårsperioden. För perioden 2001–2019 har Första, Andra och Tredje AP-fonderna en sharpekvot på 0,6 och Fjärde AP-fonden en sharpe-

|

7 Marknadsrisk är förlustrisken kopplad till ofördelaktig utveckling på de finansiella |

|

marknaderna, t.ex. för räntor, aktier och valutor. |

|

8 Sharpekvoterna kan avvika från fondernas egna redovisade värden då samma definition av |

|

riskfri ränta använts för samtliga fonder över hela tidsperioden. Historiskt har fonderna |

20 |

använt olika definitioner av riskfri ränta, men fr.o.m. 2014 använder Första–Fjärde AP- |

fonderna samma definition för riskfri ränta. |

kvot på 0,7. Detta visar att skillnaderna mellan fondernas riskjusterade Skr. 2019/20:130 avkastning är små över längre tidsperioder. Detta samband gäller även på

kortare tidshorisonter då samtliga fonders sharpekvot inte uppvisar någon större variation varken över den senaste fem- eller tioårsperioden. För 2019 har Tredje AP-fonden högsta sharpekvot (4,3) och Andra AP-fonden lägst sharpekvot (3,7).

Figur 3.6 Value at Risk för Första–Fjärde AP-fondernas totalportfölj och likvidportfölj

Källa: McKinsey bilaga 9 (grunddata från Första–Fjärde AP-fonderna)

Det andra riskmåttet som tillgångsförvaltning utvärderas med är Value-at- Risk (VaR). Detta mått visar den maximala förlust som en portfölj med en viss sannolikhet riskerar under en viss tidsperiod baserad på historiska utfall. I figur 3.6 redovisas Första–Fjärde AP-fondernas VaR för både totalportföljen och likvidportföljen. Eftersom totalportföljen innehåller onoterade tillgångar (där marknadsvärden uppskattas med relativt låg frekvens) redovisas även likvidportföljen separat (likvidportföljen inne- håller inte onoterade tillgångar). Av figuren framgår tydligt att högre avkastning till stor del har skapats genom att ta högre risk (uttryckt som VaR). Detta samband är tydligt både för totalportföljen och likvid- portföljen samt över de olika tidsperioderna. Även om VaR och volatilitet är etablerade mått bör det samtidigt lyftas fram att det finns en debatt om huruvida måtten är relevanta för en pensionsfond med lång tidshorisont utan solvenskrav.

3.3 |

Avkastning i jämförelse med utländska |

|

|

pensionsfonder |

|

|

|

Regeringens bedömning: Buffertfondernas avkastning är i nivå med |

|

ett urval av utländska pensionsfonder. |

|

|

|

Skälen för regeringens bedömning: Buffertfonderna kan jämföras |

|

med ett antal utländska pensionsfonder som har liknande uppdrag i res- |

21 |

|

|

Skr. 2019/20:130 pektive lands pensionssystem. Skillnader i fondernas uppdrag, placerings- regler, risktolerans, investeringsinriktning, valutaeffekter och marknads- utvecklingen på respektive hemmamarknad gör att jämförelser bör göras med viss försiktighet. Det kan även vara skillnader i räkenskapsår och datatillgänglighet. Som framgår av figur 3.7 visar McKinseys jämförelse att de svenska buffertfonderna har haft en avkastning som är i linje med utländska pensionsfonder under den senaste tioårsperioden (8,8 procent jämfört med i genomsnitt 8,9 procent). Under den senaste femårsperioden och under 2019 har buffertfondernas avkastning varit högre än de utländska pensionsfondernas genomsnittliga avkastning (8,2 procent jäm- fört med i genomsnitt 7,3 procent över den senaste femårsperioden och 17,4 procent jämfört med i genomsnitt 13,5 procent för 2019).

Figur 3.7 Buffertfondernas avkastning i jämförelse med utländska pensionsfonder

|

Källa: McKinsey bilaga 9 (grunddata från årsredovisningar och Oanda) |

|

De utländska pensionsfonderna har likt buffertfonderna över de senaste |

|

åren ökat andelen alternativa investeringar, minskat andelen räntor och |

|

skiftat sina aktieportföljer från hemmamarknaderna mot både tillväxt- |

|

marknader och andra utvecklade marknader. Den främsta anledningen för |

|

investerare att söka sig till privata marknader är möjligheten till högre |

|

avkastning och diversifiering genom att få exponering mot andra faktorer |

|

än aktie- och räntemarknaderna, samt att deras långa investeringshorisont |

|

innebär en konkurrensfördel. Fonderna har dock olika definition av |

|

alternativa investeringar, vilket leder till att allokeringen inte är helt |

|

jämförbar mellan fonderna. Under 2019 var det mindre förändringar i de |

|

utländska pensionsfondernas allokeringar. Störst förändring har Calpers |

|

(USA) och SPU (Norge) gjort som ökade allokeringen till noterade aktier |

|

med ca 3–5 procentenheter och minskade andelen räntebärande tillgångar. |

|

De utländska pensionsfonderna har viss spridning sinsemellan när det |

|

gäller tillgångsslagens andelar av portföljerna. Av figur 3.7 framgår att |

|

buffertfondernas andelar ligger inom denna spridning. Här bör också |

|

nämnas att buffertfondernas andel alternativa investeringar först på senare |

22 |

år har närmat sig de utländska pensionsfondernas andelar. Buffertfonderna |

|

har en relativt hög andel aktier jämfört med de utländska pensions- Skr. 2019/20:130 fonderna. Det är endast SPU (Norge) och Calpers (USA) som har en högre

aktieandel.

3.4Tillgångsallokering

Regeringens bedömning: Första–Fjärde AP-fonderna har anpassat sin övergripande tillgångsförvaltning på ett rimligt sätt inom givna placeringsregler för att uppnå en god riskspridning i portföljen. Den ökade andelen alternativa investeringar har genererat en god avkastning och kan bidra till en dämpande effekt på fondernas resultatnedgång vid en negativ utveckling på aktiemarknaden.

Skälen för regeringens bedömning: Buffertfondernas självständighet gör att respektive fond har utvecklat sin egen förvaltningsmodell och att fonderna allokerar sina tillgångar olika. Fjärde AP-fonden som har högst andel aktier och lägst andel alternativa investeringar skiljer sig mest från de övriga tre fonderna. Vid årsskiftet hade Fjärde AP-fonden 54 procent av kapitalet investerat i noterade aktier, varav 32 procent i utländska aktier i utvecklade länder. Första–Tredje AP-fondernas aktieandel uppgick vid samma tidpunkt till mellan 35 och 44 procent, varav 11–25 procent var investerade i utländska aktier i utvecklade länder. Första AP-fonden har högst andel alternativa investeringar, 32 procent, medan Fjärde AP-fonden endast har 15 procent investerat i tillgångsslaget. Fonderna har olika definitioner av vad som ingår i alternativa investeringar, vilket innebär att allokeringen inte är helt jämförbar, men samtliga klassar dock aktier i onoterade bolag, infrastruktur och fastigheter som alternativa investe- ringar. Nedan redovisas hur den samlade tillgångallokeringen för Första–Fjärde AP-fonderna har utvecklats sedan start 2001. Som framgår av figur 3.8 var andelarna relativt stabila fram till 2007, då ett skifte påbörjades för att öka andelen alternativa investeringar samtidigt som andelen aktier och räntor minskades. Ungefär vid samma tidpunkt på- börjades ett mindre skifte som innebar att andelen aktier i tillväxt- marknader ökade, delvis på bekostnad av en något lägre andel svenska aktier. Andelen svenska aktier som uppgår till 12 procent är dock större än dess vikt på den globala aktiemarknaden som uppgår till strax under 1 procent (s.k. home bias).

23

Skr. 2019/20:130 |

Figur 3.8 |

Tillgångsallokering Första–Fjärde AP-fonderna |

Källa: McKinsey bilaga 9 (grunddata från Första–Fjärde AP-fonderna)

Faktaruta Alternativa investeringar

Det finns ingen gemensam definition för alternativa investeringar utan det anses ofta vara tillgångar av mer illikvid karaktär där investerings- horisonten oftast är lång och investeringsprocessen kan vara mer komplex. Exempel på alternativa investeringar är fastigheter, jordbruk, skog, infrastruktur, riskkapital (private equity) och hedgefonder.

Syftet med att investera i alternativa investeringar är att diversifiera portföljen och att skapa en högre riskjusterad avkastning eftersom tillgångarna kan ha låg korrelation med tillgångar som aktier och räntor.

3.5Utvecklingen på finansmarknaderna

Sammanfattning: AP-fondernas resultat och värdeutveckling är starkt beroende av utvecklingen på finansmarknaderna. Breda börsuppgångar sedan finanskrisen 2008 och fallande räntor sedan början av 2000-talet har bidragit till AP-fondernas långsiktiga resultat.

Resultatet och värdeutvecklingen i AP-fonderna är starkt beroende av utvecklingen på finansmarknaderna. Drygt 40 procent av kapitalet i Första–Fjärde AP-fonderna utgörs av aktier. Utvecklingen på världens aktiemarknader har därför stor betydelse för fondernas resultat. Den höga andelen aktier bidrog till buffertfondernas höga avkastning 2019 och har även bidragit positivt till fondernas avkastning sedan starten 2001. Under 2019 var avkastningen mätt i svenska kronor på svenska och globala aktier ca 35 procent och för aktier i tillväxtmarknader ca 25 procent. Utländska aktiemarknader genererade en högre avkastning mätt i svenska kronor än i lokal valuta eftersom den svenska kronan försvagades under året, vilket påverkade avkastningen från investeringar i andra valutor positivt. Under perioden 2001–2019 var den genomsnittliga årliga avkastningen mätt i svenska kronor för svenska aktier 8,3 procent, globala aktier 6,1 procent och aktier i tillväxtmarknader 9,6 procent (se figur 3.9).

24

De fallande marknadsräntorna sedan i början av 2000-talet har också Skr. 2019/20:130 haft en positiv inverkan på AP-fondernas långsiktiga resultat. De mer

direkta effekterna påverkar den tredjedel av kapitalet i Första–Fjärde AP- fonderna som utgörs av räntebärande tillgångar. När marknadsräntan faller stiger värdet av obligationsinnehaven samtidigt som framtida avkastning från nya räntebärande tillgångar minskar. De lägre räntorna har även haft en positiv inverkan på värderingen av aktiebörserna, liksom på värde- ringen av alternativa tillgångar.

Drygt en fjärdedel av kapitalet i buffertfonderna utgörs av alternativa investeringar (fastigheter, infrastruktur och riskkapital m.m.). Alternativa investeringar har genererat en god avkastning de senaste åren och har dessutom ofta en dämpande effekt när aktiemarknaden utvecklas negativt eftersom dessa tillgångar marknadsvärderas mer sällan än likvida till- gångar. För Sjätte AP-fonden blir detta särskilt tydligt eftersom fondens uppdrag är avgränsat till att investera i onoterade tillgångar. Utvecklingen på finansmarknaderna har dock stor betydelse för den långsiktiga resultat- utvecklingen även för dessa tillgångsslag. I figur 3.9 redovisas buffert- fondernas allokering och utveckling på de underliggande marknaderna.

Figur 3.9 Buffertfondernas allokering och utveckling på de underliggande marknaderna

Källa: McKinsey bilaga 9 (grunddata från Datastream)

4 |

Buffertfondernas samlade kostnader |

|

|

|

Regeringens bedömning: Buffertfondernas kostnader har ökat under |

|

året i absoluta tal men minskat som andel av fondkapitalet. För AP- |

|

fonderna, liksom övrig verksamhet i offentlig regi, är det viktigt att |

|

ständigt arbeta för en hög kostnadseffektivitet. Detta bidrar både till |

|

nettoavkastningen och till allmänhetens förtroende för det allmänna |

|

pensionssystemet. Nettoavkastningen bidrar till buffertfondernas lång- |

|

siktiga finansiering av inkomstpensionssystemet, vilket kostnads- |

|

besparingarna ska vägas emot. Viktiga faktorer för kostnadsutveck- |

25 |

lingen i absoluta tal är fondkapitalets utveckling och placeringarnas inriktning. AP-fonderna bör gemensamt fortsätta att verka för att öka transparensen kring vinstdelningen i redovisningen, dels eftersom andelen kapital med denna avtalskonstruktion har ökat, dels eftersom den kan komma att öka ytterligare framöver i och med de nya placeringsreglerna som trädde i kraft 1 januari 2019.

Skälen för regeringens bedömning

Sammanfattning

Buffertfondernas kostnader uppgick till 1 756 miljoner kronor under 2019. Jämfört med föregående år var detta en ökning med 42 miljoner kronor eller 2,4 procent. Under året minskade de externa förvaltningskostnaderna med 29 miljoner kronor medan de interna förvaltningskostnaderna ökade med 71 miljoner kronor. Ökningen av de interna förvaltningskostnaderna kommer framför allt från ökade personalkostnader och ökade informations- och datakostnader. Som andel av fondkapitalet minskade kostnaderna från 0,123 till 0,118 procent.

Den absoluta kostnadsutvecklingen styrs i hög grad av fondkapitalets storlek och placeringarnas inriktning. Tillgångsförvaltning med högre kostnader är motiverad när den förväntas bidra till högre nettoavkastning och ökad riskspridning. Den svenska kronans rörelse gentemot andra valutor påverkar fondernas kostnader för köp av tjänster som prissätts i amerikanska dollar och euro.

Under perioden 2012‒2015 ökade kostnaderna med i genomsnitt 10 procent per år, men 2016 bröts trenden och kostnaderna minskade med 103 miljoner kronor eller 5,6 procent. Under perioden 2016–2019 har kostnaderna endast ökat med ca 1 procent medan buffertkapitalet har ökat med ca 20 procent. Ett ökat kapital påverkar framför allt de externa förvaltningskostnaderna eftersom ersättningen i huvudsak utgår i form av en andel av det förvaltade kapitalets storlek. Placeringarnas inriktning mot en gradvis ökad andel alternativa tillgångar och motsvarande mindre andel aktier och räntebärande tillgångar kan även det bidra till högre kostnader.

Det är viktigt att understryka att det är buffertfondernas nettoavkastning som påverkar deras bidrag till inkomstpensionssystemets långsiktiga finansiering. Att få kapitalet att växa är buffertfondernas uppgift. En ökad andel alternativa tillgångar har bidragit positivt till buffertfondernas netto- avkastning och till lägre risk genom ökad diversifiering. AP-fonderna bör dock, liksom övrig verksamhet i offentlig regi, ständigt arbeta för hög kostnadseffektivitet. Detta är viktigt både för fondernas nettobidrag till inkomstpensionssystemet och för att upprätthålla ett högt förtroende hos allmänheten.

Kostnadssammanställning

Buffertfondernas kostnader finansieras av de medel som fonderna förval- tar.9 Kostnaderna delas in i interna och externa kostnader, vilka redovisas på olika sätt i årsredovisningen. De interna förvaltningskostnaderna

9Kostnader för revision och externa utvärderingen täcks också av fondmedlen (2 kap. 3 § lagen om allmänna pensionsfonder [AP-fonder]).

redovisas som rörelsens kostnader i resultaträkningen medan de externa Skr. 2019/20:130 förvaltningskostnaderna tas upp som en negativ post under rörelsens

intäkter. I tabell 4.1 redovisas den sammantagna kostnadsutvecklingen för buffertfonderna de senaste fem åren.

Tabell 4.1 |

Buffertfondernas interna och externa förvaltningskostnader |

|

|

|

|

|

|

|

|

Miljoner kronor |

|

2015 |

2016 |

2017 |

2018 |

2019 |

|

Interna förvaltningskostnader |

892 |

877 |

922 |

946 |

1017 |

|

Externa förvaltningskostnader1 |

948 |

860 |

832 |

768 |

739 |

|

Summa |

|

1 840 |

1 737 |

1 754 |

1 714 |

1 756 |

|

Förändring jmf föregående år, mnkr |

147 |

-103 |

17 |

-40 |

42 |

|

Förändring jmf föregående år, procent |

8,7 |

-5,6 |

1,0 |

-2,3 |

2,4 |

|

Kostnadsandel av |

0,152 |

0,136 |

0,129 |

0,123 |

0,118 |

|

buffertkapital, procent |

|

|

|

|

|

|

Buffertkapital i genomsnitt, mdkr2 |

1 207 |

1 276 |

1 362 |

1 393 |

1 490 |

|

Källa: AP-fondernas årsredovisningar

1Exklusive prestationsbaserade arvoden

2Genomsnittligt fondkapital under året (ingående fondkapital + utgående fondkapital)/2

Under 2019 uppgick buffertfondernas interna och externa förvaltnings- kostnader till sammanlagt 1 756 miljoner kronor. I förhållande till före- gående år är detta en ökning med 42 miljoner kronor eller 2,4 procent. Kostnadernas andel av buffertkapitalet fortsatte minska från 0,123 procent till 0,118 procent.10 Av kapitalet i Första–Fjärde AP-fonderna förvaltades ca 80 procent internt vid 2019 års slut, jämfört med 70 procent vid 2012 års slut. I en internationell jämförelse är andelen internt förvaltat kapital hög hos Första–Fjärde AP-fonderna. En hög andel intern förvaltning ökar kostnadseffektiviteten.

Interna förvaltningskostnader

De interna förvaltningskostnaderna avser främst personal, informations- och datasystem, köpta tjänster och lokaler. I tabell 4.2 redovisas hur kostnaderna har fördelats på dessa poster. Personalkostnader och informations- och datatjänster är de största kostnadsposterna som också står för den största kostnadsökningen sedan föregående år.

10 Enligt de redovisningsregler och den praxis för kostnadsredovisning som tillämpas i |

27 |

AP-fondernas årsredovisningar.. |

Skr. 2019/20:130 |

Tabell 4.2 |

Buffertfondernas interna förvaltningskostnader |

|

|

|

|

|

|

|

|

|

|

Miljoner kronor |

|

2015 |

2016 |

2017 |

2018 |

2019 |

|

Personalkostnader |

545 |

555 |

582 |

584 |

628 |

|

Informations- och datatjänster |

176 |

175 |

187 |

206 |

232 |

|

Köpta tjänster |

|

79 |

57 |

62 |

67 |

64 |

|

Lokalkostnader |

|

43 |

46 |

48 |

46 |

50 |

|

Övrigt |

|

49 |

43 |

45 |

44 |

42 |

|

Summa interna |

|

892 |

877 |

922 |

946 |