Skatteutskottets betänkande 2012/13:SkU24 | |

Begreppet beskattningsbar person – en teknisk anpassning av mervärdesskattelagen | |

Sammanfattning

Utskottet tillstyrker i betänkandet regeringens förslag i proposition 2012/13:124 Begreppet beskattningsbar person – en teknisk anpassning av mervärdesskattelagen. Förslaget innebär att de unionsrättsliga begreppen beskattningsbar person och ekonomisk verksamhet införs i mervärdesskattelagen (1994:200). Definitionerna av begreppen utformas i enlighet med mervärdesskattedirektivet. Begreppet yrkesmässig verksamhet och kopplingen till inkomstskattelagen slopas. De särskilda bestämmelserna om yrkesmässighet vid vissa omsättningar från fastigheter och tillhandahållande av kost åt personal tas också bort. I övrigt görs vissa redaktionella och tekniska ändringar i syfte att anpassa lagstiftningen till direktivet.

Genom ändringarna uppnås en ökad överensstämmelse med mervärdesskattedirektivet.

Följdändringar görs i skatteförfarandelagen (2011:1244) och lagen (2011:1245) om redovisning, betalning och kontroll av mervärdesskatt för elektroniska tjänster.

I övrigt görs en rättelse i ikraftträdandebestämmelserna till lagen (2012:836) om ändring i lagen (1994:1776) om skatt på energi.

Lagändringarna träder i kraft den 1 juli 2013.

Utskottets förslag till riksdagsbeslut

Begreppet beskattningsbar person – en teknisk anpassning av mervärdesskattelagen |

Riksdagen antar regeringens förslag till 1. lag om ändring i mervärdesskattelagen (1994:200), 2. lag om ändring i skatteförfarandelagen (2011:1244), 3. lag om ändring i lagen (2011:1245) om redovisning, betalning och kontroll av mervärdesskatt för elektroniska tjänster, 4. lag om ändring i lagen (1994:1776) om skatt på energi. Därmed bifaller riksdagen proposition 2012/13:124 punkterna 1–4. |

Stockholm den 2 maj 2013

På skatteutskottets vägnar

Henrik von Sydow

Följande ledamöter har deltagit i beslutet: Henrik von Sydow (M), Leif Jakobsson (S), Ulf Berg (M), Hannah Bergstedt (S), Lena Asplund (M), Christina Oskarsson (S), Fredrik Schulte (M), Gunnar Andrén (FP), Peter Persson (S), Karin Nilsson (C), Anders Karlsson (S), Maria Abrahamsson (M), Mats Pertoft (MP), Lars Gustafsson (KD), Thoralf Alfsson (SD), Jacob Johnson (V) och Teres Lindberg (S).

Redogörelse för ärendet

Ärendet och dess beredning

I ärendet behandlar utskottet regeringens proposition 2012/13:124 Begreppet beskattningsbar person – en teknisk anpassning av mervärdesskattelagen.

Ändringar görs i mervärdesskattelagen (1994:200) för att uppnå en ökad överensstämmelse med mervärdesskattedirektivet och därmed underlätta tolkningen och tillämpningen av lagen.

Följdändringar föreslås i skatteförfarandelagen (2011:1244) och i lagen (2011:1245) om redovisning, betalning och kontroll av mervärdesskatt för elektroniska tjänster.

Slutligen föreslås en rättelse i ikraftträdandebestämmelserna till lagen (2012:836) om ändring i lagen (1994:1776) om skatt på energi.

Lagändringarna föreslås träda i kraft den 1 juli 2013.

Regeringens förslag till riksdagsbeslut redovisas i bilaga 1. Regeringens förslag till lagtext återges i bilaga 2.

Det har inte väckts några motioner i ärendet.

Bakgrund

I samband med Sveriges EU-inträde 1995 anpassades mervärdesskattelagen (1994:200), förkortad ML, till de gemensamma mervärdesskattereglerna, främst mervärdesskattedirektivet (2006/112/EG). Direktivets begrepp beskattningsbar person och ekonomisk verksamhet är av grundläggande betydelse för att avgränsa tillämpningsområdet för mervärdesbeskattningen och bestämma skattesubjektens rättigheter och skyldigheter. Begreppen har unionsrättsliga definitioner och ska tolkas lika i samtliga medlemsstater. Sättet att i ML definiera motsvarande begrepp, dvs. yrkesmässig verksamhet, skiljer sig från direktivets.

Kommissionen anförde i en formell underrättelse 2008 att den svenska lagen inte är förenlig med direktivet när det gäller definitionerna av begreppen beskattningsbar person och ekonomisk verksamhet. Regeringen har som svar på den formella underrättelsen anfört att skillnaderna mellan definitionerna av begreppen beskattningsbar person och ekonomisk verksamhet i direktivet och begreppet yrkesmässig verksamhet i ML i praktiken är undanröjda sedan flera år genom att svenska domstolar och myndigheter gör en EU-konform tolkning av ML (dnr Fi2008/4218).

För att undanröja osäkerhet om tolkningen och innebörden av ML anser regeringen att utformningen av de svenska reglerna bör ses över.

Propositionens huvudsakliga innehåll

Begreppet ”yrkesmässig verksamhet” i ML tas bort och ersätts med de unionsrättsliga begreppen ”beskattningsbar person” och ”ekonomisk verksamhet”. Även de nuvarande begreppen ”företagare” och ”näringsidkare” slopas. I vissa fall tas också begreppet ”skattskyldig” bort.

De särskilda bestämmelserna om yrkesmässighet vid vissa omsättningar från fastigheter och tillhandahållande av kost åt personal slopas.

Ändringar av redaktionell karaktär görs i ett antal bestämmelser, bl.a. när det gäller offentligrättsliga organ och unionsinterna förvärv av varor. Det görs dock inte någon fullständig översyn av terminologin och strukturen i ML.

Genom ändringarna uppnås en ökad formell överensstämmelse med mervärdesskattedirektivet. I allt väsentligt leder ML till samma resultat som mervärdesskattedirektivet, trots den bristande formella överensstämmelsen i den nuvarande utformningen. I de allra flesta fall bör därför beskattningsresultatet bli detsamma som när man tillämpar gällande bestämmelser i ML.

Förslaget påverkar inte den mervärdesskatterättsliga behandlingen av ideella föreningar och registrerade trossamfund.

Följdändringar görs i skatteförfarandelagen (2011:1244) och lagen (2011:1245) om redovisning, betalning och kontroll av mervärdesskatt för elektroniska tjänster.

Slutligen föreslår regeringen en rättelse i ikraftträdandebestämmelserna till lagen (2012:836) om ändring i lagen (1994:1776) om skatt på energi.

Samtliga lagändringar föreslås träda i kraft den 1 juli 2013.

De offentligfinansiella effekterna av ändringarna i ML bedöms vara försumbara. De allmänna förvaltningsdomstolarna påverkas i princip inte av förslaget. För Skatteverket uppkommer vissa merkostnader för anpassning av informations- och utbildningsmaterial m.m. Företagen påverkas i princip inte av förslaget. Vissa aktörer, som enligt den nuvarande utformningen av ML inte omfattas av mervärdesskattesystemet, skulle dock kunna påverkas.

Utskottets överväganden

Begreppet beskattningsbar person – en teknisk anpassning av mervärdesskattelagen

Utskottets förslag i korthet

Riksdagen bifaller regeringens förslag att i mervärdesskattelagen (1994:200) bl.a. införa begreppen beskattningsbar person och ekonomisk verksamhet i syfte att uppnå ökad överensstämmelse med mervärdesskattedirektivet. Riksdagen bifaller också följdändringarna i skatteförfarandelagen (2011:1244) och i lagen (2011:1245) om redovisning, betalning och kontroll av mervärdesskatt för elektroniska tjänster. Riksdagen bifaller slutligen förslaget till rättelse i lagen (2012:836) om ändring i lagen (1994:1776) om skatt på energi.

Propositionen

Beskattningsbar person och ekonomisk verksamhet

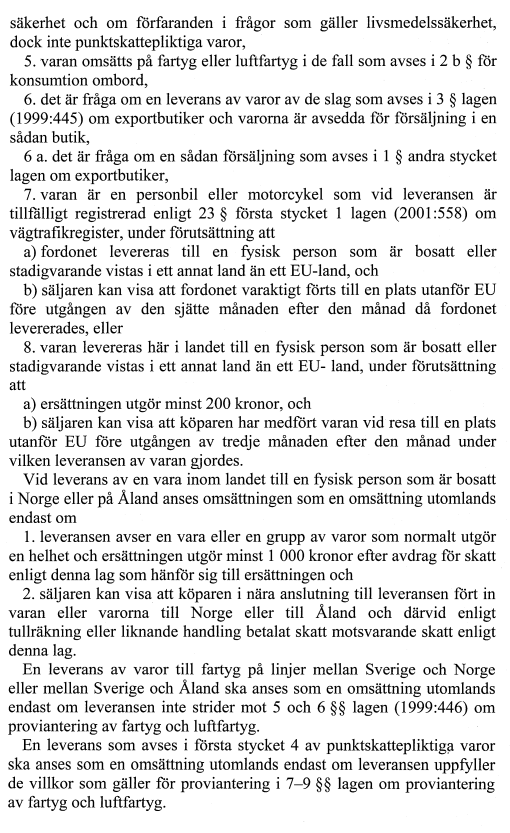

Mervärdesskatt utgår på omsättning av en vara eller tjänst i en yrkesmässig verksamhet. Enligt huvudregeln i 4 kap. 1 § mervärdesskattelagen (ML) är en verksamhet yrkesmässig om den utgör näringsverksamhet enligt 13 kap. inkomstskattelagen (IL).

Yrkesmässighetsbegreppet motsvaras i mervärdesskattedirektivet av begreppen beskattningsbar person och ekonomisk verksamhet.

I sin nuvarande utformning avviker ML i formell mening från mervärdesskattedirektivet. I praktiken leder den svenska lagstiftningen till i allt väsentligt samma resultat som mervärdesskattedirektivet.

I syfte att tydliggöra och därmed underlätta tillämpningen av mervärdesskattereglerna införs begreppen beskattningsbar person och ekonomisk verksamhet i 4 kap. 1 § ML. Definitionerna av begreppen utformas i enlighet med direktivet. Begreppet yrkesmässig verksamhet och kopplingen till IL slopas.

Någon motsvarighet till artikel 9.2 i mervärdesskattedirektivet om en utvidgning av begreppet beskattningsbar person så att det också omfattar den som tillfälligtvis levererar nya transportmedel införs inte nu i ML. Det åsyftade materiella resultatet avseende förvärv av nya transportmedel uppnås i princip genom gällande bestämmelser i ML. Frågan om att utvidga begreppet beskattningsbar person så att det också omfattar dem som tillfälligtvis levererar nya transportmedel, dvs. främst privatpersoner, ska övervägas närmare.

Vissa transaktioner av arbetsgivare och transaktioner från en fastighet

Specialbestämmelserna om yrkesmässig verksamhet vid vissa tillhandahållanden av arbetsgivare och vid vissa transaktioner från fastigheter tas bort. Några särskilda bestämmelser om transaktioner från fastigheter i vissa fall införs inte ML.

Enligt 4 kap. 2 § ML gäller att om en arbetsgivares verksamhet i övrigt inte medför skattskyldighet eller rätt till återbetalning av ingående skatt, blir tillhandahållande av kost åt personal ansedd som yrkesmässig endast om marknadsvärdet av tjänsterna för beskattningsåret överstiger 30 000 kronor.

Mervärdesskattedirektivet innehåller inte någon motsvarighet till denna bestämmelse. Det finns inte något direkt stöd i direktivet för att avgränsa skattskyldigheten genom en sådan beloppsbegränsning som anges i bestämmelsen. En tillämpning av begreppen beskattningsbar person och ekonomisk verksamhet bör i de allra flesta fall leda till att samma beskattningsresultat uppnås.

I 4 kap. 3 § ML finns vissa kompletterande regler om yrkesmässighet avseende transaktioner från fastigheter. Avsikten med bestämmelsen i 4 kap. 3 § ML är att utvidga det som kan omfattas av yrkesmässighet enligt huvudregeln i 4 kap. 1 § 1 ML och förtydliga vad som redan ingår i yrkesmässighetsbegreppet.

Enligt 4 kap. 3 § första stycket 1 ML omfattar begreppet yrkesmässig verksamhet även sådan upplåtelse av avverkningsrätt eller avyttring av skogsprodukter för vilken ersättningen behandlas som engångsersättning för allframtidsupplåtelse enligt 45 kap. 8 § IL. Genom bestämmelsen uppnås att ersättningen omfattas av mervärdesskatt även om den vid inkomstbeskattningen redovisas i inkomstslaget kapital.

Bestämmelserna i 4 kap. 3 § första stycket 2 och 3 ML avser privatbostadsfastighet och har tillkommit mot bakgrund av att en sådan fastighet inte kan ingå i en näringsverksamhet.

Enligt 4 kap. 3 § första stycket 2 ML räknas även försäljning av en vara, upplåtelse av avverkningsrätt eller rätt att ta jord, sten eller annan naturprodukt från en fastighet som är privatbostadsfastighet enligt 2 kap. 13 § IL eller från en fastighet som tillhör ett privatbostadsföretag enligt 2 kap. 17 § IL som yrkesmässig verksamhet. Avsikten med bestämmelsen är att den som i större omfattning avyttrar varor etc. från en fastighet ska likställas med den som driver näringsverksamhet.

Bestämmelsen i 4 kap. 3 § första stycket 3 ML avser uthyrning av verksamhetslokal i privatbostadsfastighet eller privatbostadsföretag. I bestämmelsen förtydligas att om en fastighetsägare eller hyresgäst har medgetts frivillig skattskyldighet för uthyrning av lokal i en privatbostadsfastighet, är uthyrningen att betrakta som yrkesmässig.

De transaktioner som anges i 4 kap. 3 § första stycket 2 och 3 ML omfattas av yrkesmässighetsbegreppet endast under förutsättning att ersättningen för omsättningen under beskattningsåret överstiger 30 000 kronor.

Genom att begreppen beskattningsbar person och ekonomisk verksamhet införs slopas kopplingen till IL och vad som inkomstskatterättsligt utgör näringsverksamhet. Vid bedömningen av frågan om ekonomisk verksamhet föreligger vid transaktioner från en fastighet, t.ex. försäljning av skogsprodukter och upplåtelse av avverkningsrätt, har den inkomstskattemässiga klassificeringen av en fastighet som näringsfastighet eller privatfastighet inte i sig någon självständig betydelse enligt EU-rätten. Det finns därför inte något behov av de särskilda bestämmelserna om engångsersättning för allframtidsupplåtelse och omsättningar från en privatbostadsfastighet i 4 kap. 3 § ML. Vidare finns det inte något direkt stöd i direktivet för att tillämpa en beloppsbegränsning.

Avgränsning i fråga om mindre verksamheter och slopande av 30 000-kronorsgränsen

Det kommer inte att införas någon generell bestämmelse i ML om att verksamheter med en skattepliktig omsättning under en viss gräns är befriade från mervärdesskatt.

ML tillämpas i dag på ett sätt som innebär att det materiella resultatet i allt väsentligt överensstämmer med direktivet. Införandet av begreppen beskattningsbar person och ekonomisk verksamhet torde i praktiken inte medföra någon materiell förändring i de allra flesta fall.

Införandet av begreppen beskattningsbar person och ekonomisk verksamhet leder till att det s.k. utökade yrkesmässighetsbegreppet i 4 kap. 1 § 2 ML slopas. Enligt bestämmelsen är en verksamhet yrkesmässig om den bedrivs i näringsliknande former och ersättningen för omsättningen i verksamheten under beskattningsåret överstiger 30 000 kronor. Även specialbestämmelserna om yrkesmässighet i vissa fall i 4 kap. 2 och 3 §§ ML, som regeringen också föreslår ska tas bort, innehåller en beloppsbegränsning på 30 000 kronor.

Enligt propositionen kan den nya utformningen av ML, som påpekats i remissvaren, ge upphov till vissa gränsdragningssvårigheter i fråga om mindre verksamheter, dvs. främst sådana med en omsättning som inte överstiger 30 000 kronor under beskattningsåret. Svårigheterna att vid tillämpningen av de nya reglerna avgränsa vad som utgör ekonomisk verksamhet, och som således omfattas av mervärdesskattens tillämpningsområde, bör enligt regeringen inte överdrivas. I de allra flesta fall torde beskattningsresultatet bli detsamma som vid tillämpningen av ML i dess nuvarande utformning.

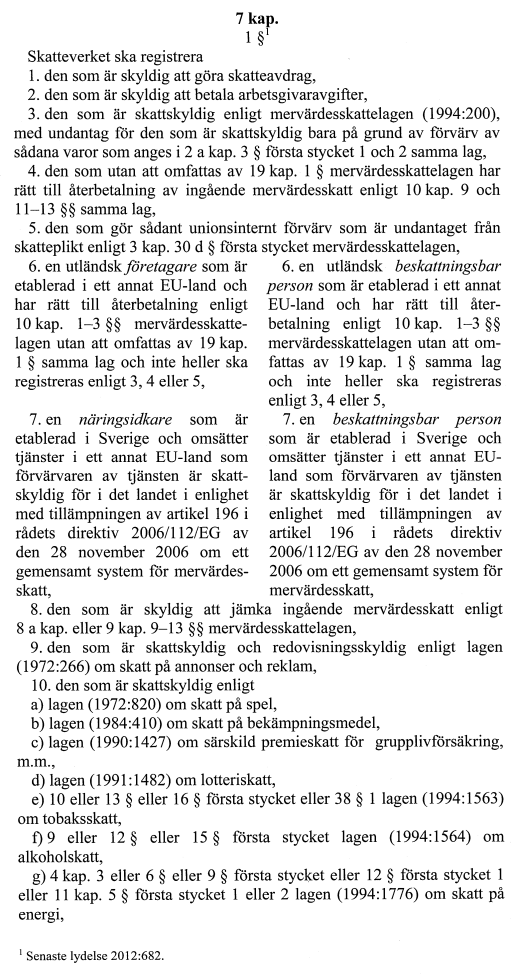

Redaktionella och tekniska följdändringar

Införandet av begreppen beskattningsbar person och ekonomisk verksamhet ger upphov till vissa tekniska och formella justeringar i ML. En följd av införandet är att begreppen näringsidkare, företagare och yrkesmässig verksamhet utmönstras. Terminologiska följdändringar föreslås i skatteförfarandelagen och i lagen om redovisning, betalning och kontroll av mervärdesskatt för elektroniska tjänster.

Ikraftträdande- och övergångsbestämmelser

De föreslagna bestämmelserna ska träda i kraft den 1 juli 2013. Äldre bestämmelser ska fortfarande gälla för mervärdesskatt som hänför sig till tiden före ikraftträdandet.

Rättelse i ikraftträdandebestämmelserna till lagen om skatt på energi

Genom lagen (2012:678) om ändring i lagen (1994:1776) om skatt på energi gjordes vissa ändringar i 5 kap. 3 § lagen om skatt på energi (prop. 20011/12:155, bet. 2012/13:SkU2). Därefter gjordes genom lagen (2012:836) om ändring i lagen (1994:1776) om skatt på energi ytterligare ändringar i 5 kap. 3 § lagen om skatt på energi (prop. 2012/13:27, bet. 2012/13:SkU13). Av misstag har de båda ändringarna kommit att få samma ikraftträdandedag: den 1 januari 2013.

För att undvika oklarhet kring vilken lydelse av bestämmelsen som är gällande vid varje tidpunkt bör detta rättas till genom att ikraftträdandet av 5 kap. 3 § i lagen (2012:836) om ändring i lagen (1994:1776) om skatt på energi senareläggs till den 1 juli 2013.

Utskottets ställningstagande

Utskottet har inte något att invända mot regeringens förslag och tillstyrker propositionen.

Bilaga 1

Förteckning över behandlade förslag

Propositionen

Proposition 2012/13:124 Begreppet beskattningsbar person – en teknisk anpassning av mervärdesskattelagen:

1. | Riksdagen antar regeringens förslag till lag om ändring i mervärdesskattelagen (1994:200). |

2. | Riksdagen antar regeringens förslag till lag om ändring i skatteförfarandelagen (2011:1244). |

3. | Riksdagen antar regeringens förslag till lag om ändring i lagen (2011:1245) om redovisning, betalning och kontroll av mervärdesskatt för elektroniska tjänster. |

4. | Riksdagen antar regeringens förslag till lag om ändring i lagen (1994:1776) om skatt på energi. |

Bilaga 2

Regeringens lagförslag